Księgowość

Nowości

1. Księgowość. Deklaracje. Umożliwiono naliczenie deklaracji rocznych na nowych formularzach obowiązujących za rok 2022 wraz z ich wydrukami oraz eksportem do Comarch ERP Optima Pulpit Menadżera:

- PIT-28(25) z załącznikami: PIT-28/B(19), PIT/O(27), PIT/D(30), PIT/2K(9), PIT/WZR(2),

- PIT-36(30) z załącznikami: PIT/B(20), PIT/O(27), PIT/D(30), PIT/2K(9), PIT/ZG(7), PIT/Z(11), PIT/BR(6), PIT/IP(4), PIT/PM(1), PIT/MIT(2), PIT/WZ(2),

- PIT-36L(19) z załącznikami: PIT/B(20), PIT/ZG(7), PIT/Z(10), PIT/BR(6), PIT/O(27), PIT/IP(4), PIT/PM(1), PIT/MIT(2), PIT/WZ(2).

Podczas dodawania deklaracji PIT-28(25), PIT-36(30), PIT 36L(19) domyślnie ustawiany jest rok 2022. Użytkownik ma możliwość jego zmiany na rok późniejszy. Jeżeli wybrany zostanie rok 2021 lub wcześniejszy to pojawia się ostrzeżenie informujące o tym, że formularz służy do rozliczenia dochodów za rok 2022.

Deklaracja PIT-28(25)

Na formularzu deklaracji PIT-28(25) dodano sekcję C. Przychody z pozarolniczej działalności gospodarczej zwolnione od podatku. Sekcja zawiera informacje o rodzaju zwolnienia oraz przychodach objętych zwolnieniem. Sekcja może zostać uzupełniona automatycznie na podstawie formularza właściciela lub ręcznie przez użytkownika.

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu na dowolny dzień roku podatkowego 2022 wskazano przyczynę zwolnienia z podatku to na deklaracji PIT-28 zaznaczany jest automatycznie odpowiedni rodzaj ulgi.

Kwota przychodów objętych zwolnieniem przenoszona jest z formularza ostatniej zaliczki na PIT-28 wyliczonej w 2022 r. Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł.

Użytkownik ma również możliwość ręcznego zaznaczenia ulgi na formularzu deklaracji PIT-28(25). Po zaznaczeniu danego rodzaju ulgi aktywne staje się pole do uzupełnienia przychodów objętych zwolnieniem (kwota przychodów objętych zwolnieniem w takim przypadku nie jest pobierana z formularza zaliczki na PIT-28), do wysokości 85 528 zł.

Suma kwot w poz. 20, poz. 22 i poz. 24 ograniczana jest do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-28(25) zaznaczono poz. 21 Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci. Nie ma możliwości zatwierdzenia deklaracji PIT-28(25) z zaznaczoną poz. 21 bez dodanego załącznika PIT/O.

Jeżeli na formularzu deklaracji PIT-28(25) zaznaczono poz. 19, poz. 21 lub poz. 23 a nie uzupełniono kwoty odpowiednio w poz. 20, poz. 22 lub poz. 24 to podczas zapisywania deklaracji PIT-28(25) pojawia się komunikat: W sekcji C zaznaczono rodzaj zwolnienia a nie podano kwoty przychodów zwolnionych. Czy chcesz poprawić sekcję C? Zaakceptowanie komunikat umożliwia uzupełnienie kwoty w sekcji C. Wybór opcji Nie powoduje zapisanie formularza deklaracji PIT-28(25).

Jeżeli ulga w sekcji C została zaznaczona automatycznie na podstawie karty właściciela i wszystkie działalności wskazane na formularzu kwot indywidualnych właściciela dodano z udziałem równym 100% lub wszystkie z udziałem różnym od 100% to kwoty w sekcji D wyliczane są jako suma przychodów w poszczególnych stawkach opodatkowanych z zaliczek dodanych w 2022 r. W takim przypadku podczas wyliczania deklaracji PIT-28(25) pojawia się komunikat: Deklaracja została przeliczona na podstawie wyliczonych zaliczek za rok podatkowy. Zweryfikuj i sprawdź czy masz policzone wszystkie potrzebne zaliczki oraz zweryfikuj załącznik PIT-28/B pod kątem przychodów opodatkowanych dla podatnika dla poszczególnych działalności.

Jeżeli ulga w sekcji C została zaznaczona automatycznie na podstawie karty właściciela, a podatnik osiąga przychody zarówno z działalności na własne nazwisko, jak i spółki (na formularzu kwot indywidualnych właściciela dodano działalność zarówno z udziałem równym 100%, jak i udziałem różnym od 100%), to kwotę przychodów opodatkowanych z działalności na własne nazwisko należy uzupełnić ręcznie na formularzu PIT 28(25) w sekcji D, kwotę przychodów opodatkowanych ze spółek należy uzupełnić ręcznie na załączniku PIT-28/B w sekcji C. Z formularza ostatniej zaliczki na PIT-28 wyliczonej w 2022 r. przenoszona jest kwota przychodów objętych zwolnieniem. W takim przypadku podczas wyliczania deklaracji PIT-28(25) pojawia się komunikat: Podatnik korzysta ze zwolnienia i uzyskuje przychody z działalności gospodarczej prowadzonej na własne nazwisko i w formie spółek. Przychody zwolnione zostały wyliczone w sekcji C na PIT-28. Przychody opodatkowane związane ze spółkami należy uzupełnić ręcznie na załączniku PIT-28/B w sekcji C. Przychody opodatkowane dla działalności na własne nazwisko należy uzupełnić w sekcji D na PIT-28.

Po uzupełnieniu/ zmianie kwoty przychodów objętych zwolnieniem w poz. 20 poz. 22 lub poz. 24 pojawia się komunikat: Podatnik korzysta ze zwolnienia na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Aby prawidłowo wyliczyć deklarację dodaj zwolnienie na karcie właściciela i przelicz zaliczki. W przeciwnym wypadku deklarację należy uzupełnić ręcznie. Kwotę przychodów opodatkowanych z działalności na własne nazwisko należy zmodyfikować na formularzu PIT 28(25) w sekcji D, kwotę przychodów opodatkowanych ze spółek należy zmodyfikować na załączniku PIT-28/B w sekcji C.

Odznaczenie na formularzu PIT-28(25) danej ulgi zeruje kwotę przychodów objętych zwolnieniem oraz blokuje możliwość ręcznego uzupełnienia tej kwoty. Po odznaczeniu ostatniej ulgi w sekcji C pojawia się komunikat: Podatnik zrezygnował ze zwolnienia z PIT. Jeśli chcesz przeliczyć deklarację z pominięciem zwolnienia z PIT wybierz Tak, w przeciwnym wypadku deklarację należy zmodyfikować ręcznie. Zaakceptowanie komunikatu powoduje, że kwoty w sekcji D wyliczane są na podstawie zapisów w ewidencji ryczałtowej i nie podlegają edycji. W przypadku wyboru opcji Nie kwoty należy zmodyfikować na załączniku PIT-28/B.

Jeżeli ulga w sekcji C została zaznaczona automatycznie na podstawie karty właściciela to do poz. 97 Składki na ubezpieczenia społeczne przenoszona jest suma kwot składek z zaliczek dodanych w 2022 r. Jeżeli ulga w sekcji C została zaznaczona ręcznie przez użytkownika to do poz. 97 Składki na ubezpieczenia społeczne przenoszona jest suma składek uzupełnionych na formularzu kwot indywidualnych właściciela (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Poz. 97 podlega edycji do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej.

Do poz. 104 Składki na ubezpieczenie zdrowotne przenoszona jest kwota w wysokości 50% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela. Kwota ta ograniczana jest do wysokości kwoty przychodów z działalności gospodarczej pomniejszonej o straty z działalności gospodarczej oraz pomniejszonej o składki na ubezpieczenia społeczne. Pole podlega edycji przez użytkownika.

Kwota w poz. 105 Wydatki na nabycie terminala płatniczego oraz obsługę transakcji płatniczych ograniczana jest do wysokości 2 500 zł.

Na formularzu deklaracji PIT-28(25) dodano również pozycje dla stawek ryczałtu 12% oraz 14%.

Na załączniku PIT-28/B(19) wykazane są przychody opodatkowane.

Deklaracja PIT-36(30)

Na formularzu deklaracji PIT-36(30) dodano możliwość zaznaczenia rodzaju zwolnienia w sekcji D Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 148, 152, 153 i 154 ustawy oraz dodano nowe przychody objęte zwolnieniem. Sekcja może zostać uzupełniona automatycznie na podstawie formularza właściciela lub ręcznie przez użytkownika.

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu na dowolny dzień roku podatkowego 2022 r. wskazano przyczynę zwolnienia z podatku to na deklaracji PIT-36(30) zaznaczany jest automatycznie odpowiedni rodzaj ulgi.

Użytkownik ma również możliwość ręcznego zaznaczenia. Nie ma możliwości równoczesnego zaznaczenia poz. Ulga dla młodych, o której mowa w art. 21 ust. 1 pkt 148 ustawy oraz poz. Ulga dla pracujących seniorów, o której mowa w art. 21 ust. 1 pkt 153 ustawy. Po zaznaczeniu ulgi aktywna staje się sekcja do uzupełnienia kwoty przychodów objętych zwolnieniem.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Działalność w polu Typ działalności zaznaczono opcję Najem, dzierżawa to ulga wskazana na właścicielu nie jest zaznaczana na formularzu deklaracji PIT-36(30).

Jeżeli na formularzu deklaracji PIT-36(30) zaznaczono automatycznie poz. 73 lub poz. 75 to do poz. 87 przenoszona jest kwota przychodów objętych zwolnieniem (maksymalnie 85 528 zł). Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-36(30) zaznaczono automatycznie poz. 77 to kwota przychodów objętych zwolnieniem przenoszona jest do poz. 87 z formularza ostatniej zaliczki na PIT-36 wyliczonej w 2022 r. W takim przypadku podczas wyliczania deklaracji PIT-36(30) pojawia się komunikat: Deklaracja została przeliczona na podstawie wyliczonych zaliczek za rok podatkowy. Zweryfikuj i sprawdź czy masz policzone wszystkie potrzebne zaliczki. Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł. W przypadku zaliczek uproszczonych użytkownik powinien uzupełnić tę kwotę ręcznie.

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy, Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy, Przychody z praktyk absolwenckich i staży uczniowskich, Przychody z zasiłku macierzyńskiego oraz przychody z pozarolniczej działalności gospodarczej (odpowiednio poz. 79, 81, 83 , 85 i 87 dla podatnika oraz poz. 80, 82, 84, 86 i 88 dla małżonka) ograniczana jest do kwoty 85 528,00 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Jeżeli na formularzu deklaracji PIT-36(30) zaznaczono poz. Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik/ małżonek powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci. Nie ma możliwości zatwierdzenia deklaracji PIT-36(30) z zaznaczoną poz. 75/ poz. 76 bez dodanego załącznika PIT/O.

Jeżeli zaznaczono poz. 71, poz. 73, poz. 75 lub poz. 77 a nie uzupełniono kwoty przychodów zwolnionych to podczas zapisywania deklaracji PIT-36 pojawia się komunikat: W sekcji D zaznaczono rodzaj zwolnienia a nie podano kwoty przychodów zwolnionych. Czy chcesz poprawić sekcję D? Zaakceptowanie komunikatu umożliwia uzupełnienie kwoty w sekcji D. Wybór opcji Nie powoduje zapisanie formularza deklaracji PIT-36(30).

Jeżeli na formularzu deklaracji PIT-36(30) zaznaczono automatycznie poz. 73, poz. 75 lub poz. 77 to kwota w poz. 99 wyliczana jest jako różnica pomiędzy łączną kwotą przychodów podatnika z działalności gospodarczej a kwotą przychodów objętych zwolnieniem, wykazanych automatycznie w poz. 87 deklaracji PIT-36(30).

Po uzupełnieniu/ zmianie kwoty przychodów objętych zwolnieniem w poz. 79, poz. 81, poz. 83, poz. 85 lub poz. 87 pojawia się komunikat: Podatnik korzysta ze zwolnienia na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Aby prawidłowo wyliczyć deklarację dodaj zwolnienie na karcie właściciela i przelicz zaliczki. W przeciwnym wypadku deklarację należy uzupełnić ręcznie.

Jeżeli w sekcji D wykazano przychody zwolnione to do poz. 220 Składki na ubezpieczenia społeczne przenoszona jest kwota składek z formularza ostatniej zaliczki na PIT-36 wyliczonej w 2022 r. (do wysokości przychodów opodatkowanych pomniejszonych o straty z lat ubiegłych). Jeżeli na formularzu deklaracji PIT-36 nie wykazano przychodów zwolnionych to do poz. 220 Składki na ubezpieczenia społeczne przenoszona jest suma składek uzupełnionych na formularzu kwot indywidualnych właściciela (do wysokości przychodów opodatkowanych pomniejszonych o straty z lat ubiegłych). Poz. 220 podlega edycji do wysokości przychodów opodatkowanych pomniejszonych o straty z lat ubiegłych.

Odznaczenie na formularzu PIT-36(30) ulgi zeruje kwotę przychodów objętych zwolnieniem oraz blokuje możliwość ręcznego uzupełnienia tej kwoty. Po odznaczeniu ostatniej ulgi w sekcji D pojawia się komunikat: Podatnik zrezygnował ze zwolnienia z PIT. Jeśli chcesz przeliczyć deklarację z pominięciem zwolnienia z PIT wybierz Tak, w przeciwnym wypadku deklarację należy zmodyfikować ręcznie. Zaakceptowanie komunikatu powoduje, że do poz. 99 przenoszona jest łączna kwota przychodów podatnika z działalności gospodarczej z załącznika PIT/B. W przypadku wyboru opcji Nie kwoty należy zmodyfikować na załączniku PIT/B. Aktualizowane są również kwoty składek na ubezpieczenia społeczne oraz odliczenia na załączniku PIT/O.

Jeżeli dodano załącznik PIT/Z dla podatnika to edycji podlegają kwoty w poz. 101, poz. 102 i poz. 104. Jeżeli dodano załącznik PIT/Z dla małżonka to edycji podlegają poz. kwoty w poz. 163, poz. 164 i poz. 166.

Kwota w poz. 234 Odliczenie z tytułu wydatków na nabycie terminala płatniczego i obsługę transakcji przy użyciu terminala ograniczana jest do wysokości 2 500 zł.

Jeżeli do deklaracji PIT-36(30) dodano załącznik PIT/WZ(2) to aktywne są pola:

- Zwiększenia straty na podstawie artykułu 26i ust. 2 pkt 1 oraz ust. 8 ustawy (odpowiednio poz. 260 dla podatnika i poz. 261 dla małżonka),

- Zmniejszenia straty na podstawie artykułu 26i ust. 2 pkt 2 oraz ust. 7 ustawy (odpowiednio poz. 264 dla podatnika i poz. 265 dla małżonka),

- Zmniejszenia straty na podstawie artykułu 26i ust. 2 pkt 2 oraz ust. 7 ustawy (odpowiednio poz. 284 dla podatnika i poz. 285 dla małżonka).

Kwoty do poz. 260 i poz. 264 przenoszone są z formularza załącznika PIT/WZ(2) jeżeli kwota w poz. 256 jest większa od zera. Użytkownik ma możliwość zmiany kwoty w tych pozycjach na niższą.

Po uzupełnieniu kwoty w poz. 218 lub poz. 219 Straty z lat ubiegłych należy uzupełnić poz. 217.

Po uzupełnieniu kwoty w poz. 308 Doliczenia do podatku należy uzupełnić poz. 307.

Na załączniku PIT/B wykazane są przychody opodatkowane.

Deklaracja PIT-36L(19)

Na formularzu deklaracji PIT-36L(19) dodano sekcję D. Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Sekcja zawiera informacje o rodzaju zwolnienia oraz przychodach objętych zwolnieniem. Sekcja może zostać uzupełniona automatycznie na podstawie formularza właściciela lub ręcznie przez użytkownika.

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu na dowolny dzień roku podatkowego 2022 r. wskazano przyczynę zwolnienia z podatku to na deklaracji PIT-36L(19) zaznaczany jest automatycznie odpowiedni rodzaj ulgi.

Użytkownik ma również możliwość ręcznego zaznaczenia ulgi na formularzu deklaracji PIT-36L(19).

Jeżeli na formularzu deklaracji PIT-36L(19) zaznaczono automatycznie poz. 22 lub poz. 24 to odpowiednio do poz. 23 lub poz. 25 przenoszona jest kwota przychodów objętych zwolnieniem (maksymalnie 85 528 zł). Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-36L zaznaczono automatycznie poz. 26 to kwota przychodów objętych zwolnieniem przenoszona jest z formularza ostatniej zaliczki na PIT-36L wyliczonej w 2022 r. W takim przypadku podczas wyliczania deklaracji PIT-36L(19) pojawia się komunikat: Deklaracja została przeliczona na podstawie wyliczonych zaliczek za rok podatkowy. Zweryfikuj i sprawdź czy masz policzone wszystkie potrzebne zaliczki. Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł. W przypadku zaliczek uproszczonych użytkownik powinien uzupełnić tę kwotę ręcznie.

Suma kwot w poz. 23, poz. 25 i poz. 27 ograniczana jest do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-36L(19) zaznaczono poz. 24 Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci. Nie ma możliwości zatwierdzenia deklaracji PIT-36L(19) z zaznaczoną poz. 24 bez dodanego załącznika PIT/O.

Jeżeli na formularzu deklaracji PIT-36L(19) zaznaczono poz. 22, poz. 24 lub poz. 26 a nie uzupełniono kwoty odpowiednio w poz. 23, poz. 25 lub poz. 27 to podczas zapisywania deklaracji PIT-36L(19) pojawia się komunikat: W sekcji D zaznaczono rodzaj zwolnienia a nie podano kwoty przychodów zwolnionych. Czy chcesz poprawić sekcję D? Zaakceptowanie komunikat umożliwia uzupełnienie kwoty w sekcji D. Wybór opcji Nie powoduje zapisanie formularza deklaracji PIT-36L(19).

Jeżeli na formularzu deklaracji PIT-36L(19) zaznaczono automatycznie poz. 22, poz. 24 lub poz. 26 to kwota w poz. 28 Przychód wyliczana jest jako różnica pomiędzy łączną kwotą przychodów podatnika z działalności gospodarczej a kwotą przychodów objętych zwolnieniem, wykazanych automatycznie w poz. 23, poz. 25 lub poz. 27 deklaracji PIT-36L(19).

Po uzupełnieniu/ zmianie kwoty przychodów objętych zwolnieniem w poz. 23, poz. 25, lub poz. 27 pojawia się komunikat: Podatnik korzysta ze zwolnienia na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Aby prawidłowo wyliczyć deklarację dodaj zwolnienie na karcie właściciela i przelicz zaliczki. W przeciwnym wypadku deklarację należy uzupełnić ręcznie.

Jeżeli w sekcji D wykazano przychody zwolnione to do poz. 40 Składki na ubezpieczenia społeczne przenoszona jest kwota składek z formularza ostatniej zaliczki na PIT-36L wyliczonej w 2022 r. (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Jeżeli na formularzu deklaracji PIT-36L nie wykazano przychodów zwolnionych to do poz. 40 Składki na ubezpieczenia społeczne przenoszona jest suma składek uzupełnionych na formularzu kwot indywidualnych właściciela (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Poz. 40 podlega edycji do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej.

Do poz. 42 Składki na ubezpieczenie zdrowotne – art. 30c ust. 2 pkt 2 ustawy przenoszona jest kwota suma składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela. Kwota ta ograniczana jest do wysokości kwoty przychodów z działalności gospodarczej pomniejszonej o straty z działalności gospodarczej oraz pomniejszonej o składki na ubezpieczenia społeczne. Pole to jest dodatkowo ograniczane do wysokości obowiązującego limitu 8 700 zł. Pole podlega edycji przez użytkownika.

Odznaczenie na formularzu PIT-36L(19) danej ulgi zeruje kwotę przychodów objętych zwolnieniem oraz blokuje możliwość ręcznego uzupełnienia tej kwoty. Po odznaczeniu ostatniej ulgi w sekcji D pojawia się komunikat: Podatnik zrezygnował ze zwolnienia z PIT. Jeśli chcesz przeliczyć deklarację z pominięciem zwolnienia z PIT wybierz Tak, w przeciwnym wypadku deklarację należy zmodyfikować ręcznie. Zaakceptowanie komunikatu powoduje, że do poz. 28 Przychód przenoszona jest łączna kwota przychodów podatnika z działalności gospodarczej z załącznika PIT/B. W przypadku wyboru opcji Nie kwoty należy zmodyfikować na załączniku PIT/B. Aktualizowane są również kwoty składek na ubezpieczenia społeczne i zdrowotne oraz odliczenia na załączniku PIT/O.

Jeżeli dodano załącznik PIT/Z to edycji podlegają kwoty w poz. 30 i poz. 31.

Kwota w poz. 47 Wydatki na nabycie terminala płatniczego oraz obsługę transakcji płatniczych ograniczana jest do wysokości 2 500 zł.

Jeżeli do deklaracji PIT-36L(19) dodano załącznik PIT/WZ(2) to aktywne są pola:

- poz. 56 i poz. 61 Zwiększenia straty na podstawie artykułu 26i ust. 2 pkt 1 oraz ust. 8 ustawy,

- poz. 58 i poz. 63 Zmniejszenia straty na podstawie artykułu 26i ust. 2 pkt 2 oraz ust. 7 ustawy.

Kwoty do poz. 56 i poz. 58 przenoszone są z formularza załącznika PIT/WZ(2) jeżeli kwota w poz. 54 jest większa od zera. Kwoty do poz. 61 i poz. 63 przenoszone są z formularza załącznika PIT/WZ(2) jeżeli kwota w poz. 55 jest większa od zera. Użytkownik ma możliwość zmiany kwoty w tych pozycjach na niższą.

Po uzupełnieniu kwoty w poz. 39 Straty z lat ubiegłych należy uzupełnić poz. 38.

Po uzupełnieniu kwoty w poz. 76 Doliczenia do podatku należy uzupełnić poz. 75.

Na załączniku PIT/B wykazane są przychody opodatkowane.

Załącznik PIT/O(27)

Na załączniku PIT/O(27) dodano limity kwotowe dla pól:

- poz. Składki członkowskie na rzecz związków zawodowych ograniczana jest do wysokości 500 zł,

- poz. Wydatki poniesione w ramach ulgi na zabytki ograniczana jest do wysokości 500 000 zł,

- poz. Wydatki poniesione na nabycie lub objęcie udziałów (akcji) ograniczana jest do wysokości 250 000 zł.

Na załączniku PIT/O(27) dodano możliwość uzupełnienia informacji o ośmiu dzieciach.

Na załączniku PIT/O dodanym do deklaracji PIT-28(25), PIT-36L(19) aktywowano poz. 52 Liczba dzieci. Użytkownik ma również możliwość uzupełnienia danych dzieci oraz zaznaczenia opcji Ulga dla rodzin 4+. Nie ma natomiast możliwości zaznaczenia poz. 5 Liczba miesięcy, za które przysługuje odliczenie oraz poz. 7 Przysługujące odliczenie z tytułu ulgi na dzieci.

Załącznik PIT/BR(6)

Kwoty w poz. 33 Dodatkowa kwota podlegająca odliczeniu, na podstawie art. 26e ust. 7 pkt 1 ustawy oraz poz. 34 Dodatkowa kwota podlegająca odliczeniu, na podstawie art. 26e ust. 7 pkt 2 ustawy nie są wyliczane automatycznie. Użytkownik może uzupełnić w nich wartość ręcznie (w poz. 33 do wysokości kwoty z poz. 32, w poz. 34 do wysokości sumy kosztów z poz. 14, poz. 16, poz. 18, poz. 20, poz. 22, poz. 24, poz. 28, poz. 30).

2. Księgowość. Zmiana formy opodatkowania. Polski Ład daje podatnikowi możliwość:

- przejścia z PIT-28 na PIT-36 w trakcie roku od lipca 2022 r.,

- przejścia z PIT-28 na PIT-36 po roku podatkowym,

- przejście z PIT-36L na PIT-36 po roku podatkowym.

Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku

Przechodząc z ryczałtu na zasady ogóle od lipca 2022 r. podatnik:

- od przychodów uzyskanych od 1.01.2022 do 30.06.2022 r. zapłaci ryczałt ewidencjonowany i rozliczy przychody na formularzu PIT-28 złożonym do 2.05.2023,

- od dochodów uzyskanych od 1.07.2022 do 31.12.2022 r. zapłaci podatek według skali i będzie zobligowany do złożenia zeznania PIT-36 do 2.05.2023.

Na formularzu deklaracji PIT-28(25) podatnik wykazuje zaliczki z ryczałtu, odliczenia oraz składki na ubezpieczenia społeczne i zdrowotne za okres styczeń – czerwiec 2022 r., a na formularzu deklaracji PIT-36(30) w sekcji L wykazuje zaliczki wyliczone na zasadach ogólnych, a także odliczenia oraz składki na ubezpieczenia społeczne za okres lipiec – grudzień 2022 r.

Jeżeli na formularzu kwot indywidualnych podatnika lub małżonka za miesiąc lipiec zaznaczono parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku to podatnik ma możliwość tylko rozliczenia indywidualnego. Po zaznaczeniu na formularzu deklaracji PIT-36(30) opcji np. wspólnie z małżonkiem, podczas próby wyliczenia deklaracji PIT-36(30) pojawia się komunikat: W lipcu 2022 roku podatnik lub małżonek przeszedł na rozliczenie podatku wg zasad ogólnych – skali podatkowej. Zmieniono sposób rozliczenia na indywidualny.

Jeżeli na formularzu kwot indywidualnych właściciela za miesiąc lipiec zaznaczono parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku to na formularzu deklaracji PIT-36(30) blokowana jest możliwość zaznaczenia poz. 60, poz. 62, poz. 64, poz. 66 oraz poz. 68.

Przejście z PIT-28 na PIT-36 po roku podatkowym

Po roku podatkowym podatnik może, zamiast złożyć PIT-28(25), rozliczyć się na formularzu PIT-36(30). W takim przypadku zalecamy aby w pierwszej kolejności wykonać kopię bezpieczeństwa firmy, wgrać ją pod inną nazwą, a następie usunąć w niej zapisy księgowe z Ewidencji ryczałtowej w 2022 r., dokonać w Konfiguracji Firmy/ Księgowość/ Parametry zmiany rodzaju księgowości oraz zaksięgować dokumenty do KPiR w 2022 r. Następnie należy na formularzu właściciela dodać udziały dla PIT-36 za wszystkie miesiące 2022 r. oraz na formularzu deklaracji PIT-36(30) należy zaznaczyć odpowiednio poz. 64, poz. 66 lub poz. 68 (podatnik) lub poz. 65, poz. 67 lub poz. 69 (małżonek). Po zaznaczeniu tych pozycji należy ponownie przeliczyć formularz deklaracji PIT-36(30). Po przeliczeniu, w sekcji L Należne zaliczki art. 44 ust. 1 ustawy oraz podatek – art. 30 g ustawy automatycznie przenoszone są kwoty należnych zaliczek oraz zapłaconych zaliczek z formularzy zaliczek na PIT-28. Jeżeli dla podatnika wyliczono również zaliczki na PIT-36 z najmu to w sekcji L w poszczególnych miesiącach/kwartałach sumowane są kwoty z zaliczek na PIT-36 oraz PIT-28.

Do poz. Należna zaliczka w miesiącu/kwartale przenoszona jest kwota z poz. Zaliczka podatku do zapłaty z formularza zaliczki na PIT-28.

Do poz. Zapłacona zaliczka w miesiącu/kwartale przenoszona jest kwota z poz. Kwota zapłacona do US z formularza zaliczki na PIT-28.

Istnieje również możliwość ręcznego uzupełnienia kwoty przychodów i kosztów na formularzu załącznika PIT/B(20) dodanego do deklaracji PIT-36(30). W takim przypadku można pominąć krok związany z usunięciem zapisów księgowych z Ewidencji ryczałtowej w 2022 r. i ich zaksięgowaniem do KPiR .

Przejście z PIT-36L na PIT-36 po roku podatkowym

Po roku podatkowym podatnik może, zamiast złożyć PIT-36L(19), rozliczyć się na formularzu PIT-36(30). Jeżeli osoba fizyczna prowadzi działalność gospodarczą w kilku formach, to zmiana sposobu opodatkowania dotyczy wszystkich dochodów z tej działalności.

W takim przypadku w pierwszej kolejności należy na formularzu kwot indywidualnych właściciela dodanych za 2022 r. na zakładce [PIT-36L] odznaczyć parametr Podatnik rozlicza się wg skali liniowej (PIT-36L). Następnie na formularzu deklaracji PIT-36(30) należy zaznaczyć odpowiednio poz. 60 lub poz. 62 (podatnik) lub poz. 61 lub poz. 63 (małżonek). Po zaznaczeniu tych pozycji należy ponownie przeliczyć formularz deklaracji PIT-36(30). Po przeliczeniu, w sekcji L Należne zaliczki art. 44 ust. 1 ustawy oraz podatek – art. 30 g ustawy automatycznie przenoszone są kwoty należnych zaliczek oraz zapłaconych zaliczek z formularzy zaliczek na PIT-36L. Jeżeli dla podatnika wyliczono również zaliczki na PIT-36 z najmu to w sekcji L w poszczególnych miesiącach/kwartałach sumowane są kwoty z zaliczek na PIT-36 oraz PIT-36L.

Dokumenty uwzględnione jako niezapłacone na załączniku PIT/WZ dodanym do deklaracji PIT-36L za rok 2021 r., a następie rozliczone w 2022 r., nie są automatycznie uwzględniane na załączniku PIT/WZ dodanym do deklaracji PIT-36(30). Użytkownik może dodać je ręcznie na formularzu załącznika PIT/WZ.

3. Księgowość. Eksport do systemu e-Deklaracje. Na dzień udostępnienia deklaracji PIT-28(25), PIT-36(30), PIT 36L(19) eksport do systemu e Deklaracje jest zablokowany. Wysyłka deklaracji do systemu e-Deklaracje zostanie udostępniona do 31.01.2023 r.

4. Biuro Rachunkowe. Deklaracje roczne PIT-36/PIT-36L/PIT-28. Udostępniono możliwość naliczania deklaracji rocznej PIT-36(30), PIT-36L(19) oraz PIT-28(25) na nowych formularzach obowiązujących za rok 2022, wraz z możliwością podglądu, zatwierdzania, wydruku, oraz eksportu do Comarch ERP Pulpit Menadżera.

5. Biuro Rachunkowe. Przeliczanie deklaracji rocznej PIT-36 przy przejściu z PIT-28 na zasady ogólne wg skali podatkowej w trakcie roku. Jeżeli w bazie Klienta w trakcie roku została zmieniona forma opodatkowania z ryczałtu (PIT-28) na zasady ogólne wg skali podatkowej (PIT-36) i na kwotach deklaracji właściciela za miesiąc lipiec 2022 zaznaczony został parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku, to należy przeliczyć deklarację roczną PIT-28 za okres 01.01.2022-30.06.2022, oraz roczną deklaracje PIT-36 za okres 01.07.2022-31.12.2022. Deklaracje te można przeliczyć z poziomu aplikacji Comarch ERP Optima Biuro Rachunkowe:

- PIT-28 – przy ustawieniu rodzaju księgowości w Konfiguracji firmy/ Księgowość/ Parametry Ewidencja ryczałtowa w bazie Klienta oraz wskazując miesiąc czerwiec 2022 na liście firm w aplikacji Comarch ERP Optima Biuro Rachunkowe,

- PIT-36 – przy ustawieniu rodzaju księgowości w Konfiguracji firmy/ Księgowość/ Parametry Księga podatkowa w bazie Klienta oraz wskazując miesiąc grudzień 2022 na liście firm w aplikacji Comarch ERO Optima Biuro Rachunkowe.

6. Biuro Rachunkowe. Przeliczanie deklaracji rocznej PIT-36 przy przejściu z PIT-28 lub PIT-36L na zasady ogólne wg skali podatkowej po zakończeniu roku. W sytuacji, gdy na koniec roku podatnik wybrał opodatkowanie na zasadach ogólnych wg skali podatkowej, a przez cały rok w bazie podatnika przeliczane były zaliczki na PIT-28 lub PIT-36L, to w tym przypadku należy przeliczyć roczną deklarację PIT-36 z poziomu programu Comarch ERP Optima.

7. Deklaracje PIT:

- Umożliwiono wydruk deklaracji PIT-8AR(12) oraz PIT-11(29)

- Umożliwiono przekazanie deklaracji PIT-8AR(12) do Comarch ERP Optima Pulpit Menadżera.

8. Uproszczone wynagrodzenia. Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją Polskiego Ładu. Zmiany obowiązują od 1.01.2023 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako styczeń 2023 i późniejszy.

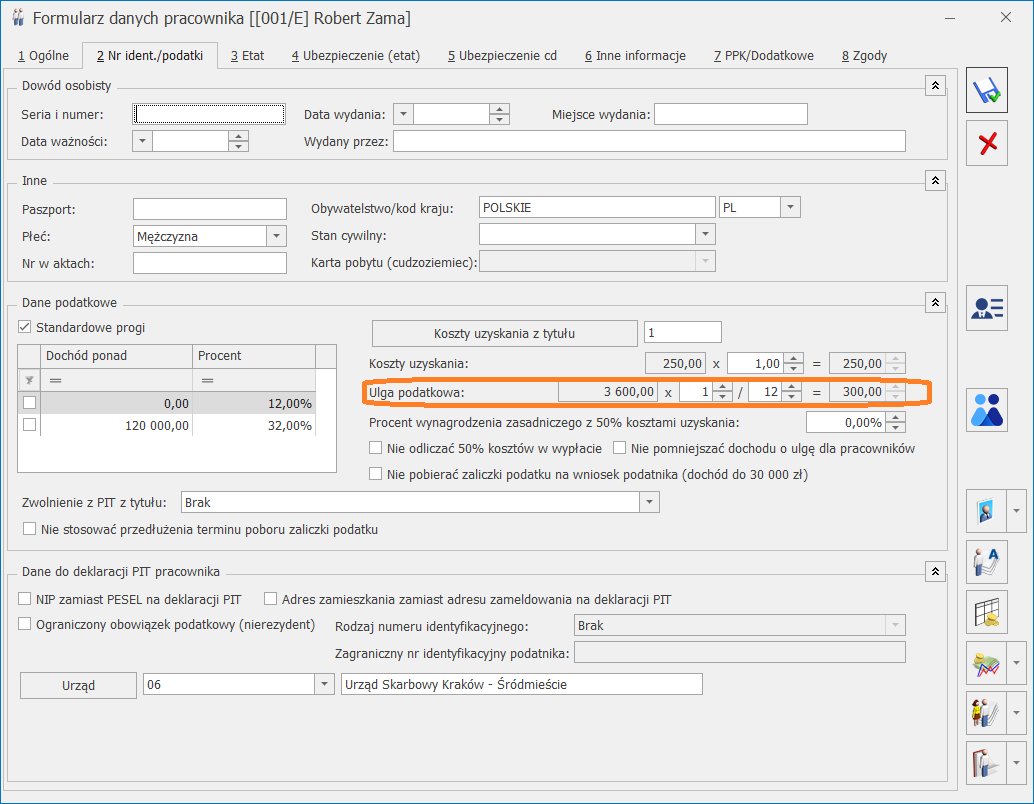

Od 01.01. 2023 podatnik będzie miał prawo upoważnić maksymalnie 3 płatników (w tym zleceniodawców) do stosowania odliczenia w wysokości 1/12 kwoty zmniejszającej podatek, wskazując jednocześnie kwotę do odliczenia, tj. odpowiadającą 1/12 (300 zł), 1/24 (150 zł), 1/36 (100 zł) kwoty zmniejszającej podatek. W związku ze zmianami w formularzu danych pracownika na zakładce [2.Szczegółowe] zostało zmienione pole, w którym wprowadzany jest współczynnik dla ulgi. W polu Ulga podatkowa należy wprowadzić mnożnik w formie ułamka (1/12, 1/24, 1/36).

Podczas naliczania wypłat etatowych i innych, które mają ustawioną datę wypłaty jako 1.01.2023 lub późniejszą ulga podatkowa, o którą jest pomniejszany podatek jest ustalana zgodnie z ustawieniami na formularzu pracownika.

Dodatkowo została wprowadzona kontrola, aby w przypadku kilku wypłat wypłaconych w tym samym miesiącu sumarycznie ulga podatkowa i koszty uzyskania przychodu nie były odliczone w kwocie wyższej niż przysługują pracownikowi.

Niepobieranie zaliczki podatku od przychodów do kwoty 30 000 zł

Od 1.01.2023 r. zostanie rozszerzony katalog osób, które mogą złożyć wniosek o niepobieranie zaliczki podatku od przychodu do kwoty 30 000 zł. Wniosek mogą zgłaszać osoby otrzymujące przychody ze stosunku służbowego, stosunku pracy, z pracy nakładczej lub ze spółdzielczego stosunku pracy, z zasiłków pieniężnych z ubezpieczenia społecznego wypłacanych przez zakłady pracy oraz wypłat z tytułu dniówek obrachunkowych, udziału w dochodzie podzielnym spółdzielni, a także uzyskiwanych od spółdzielni przez te osoby zasiłków pieniężnych z ubezpieczenia społecznego.

W związku ze zmianą na formularzu pracownika został dodany parametr Nie pobierać zaliczki podatku na wniosek podatnika (dochód do 30 000 zł). Przy zaznaczonym parametrze w wypłatach naliczanych od stycznia 2023 program sprawdza czy dochód pracownika uzyskany od początku roku podatkowego uzyskany zarówno z etatu jak i wypłat innych nie przekroczył 30 000 zł. Jeżeli nie, to zaliczka podatku nie jest naliczana. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczył kwotę 30 000 zł podatek jest naliczany od całego wynagrodzenia.

Zmiany

1. Księgowość. Zaktualizowano listę Organizacji Pożytku Publicznego zgodnie z Wykazem organizacji pożytku publicznego uprawnionych do otrzymania 1% podatku dochodowego od osób fizycznych za rok zgodnie z art. 27a ust. 1 i 3 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie – j. Dz. U. z 2022 r. poz. 1327, zaktualizowanym 17 listopada 2022 roku.

2. Księgowość. Stare wzory deklaracji. Zablokowano możliwość dodawania starych wersji formularzy deklaracji PIT-28(21), PIT-36(26), PIT-36L(15). Naliczenie korekty deklaracji, jej wydruk oraz wysyłka do systemu e‑Deklaracje na starszej wersji formularza dostępne będą jeżeli w bazie naliczono deklarację pierwotną za dany okres czasu w odpowiedniej wersji formularza.

3. Księgowość kontowa. Zaliczka na CIT-8. Na wydruk zaliczki na CIT-8 przenoszona jest pełna nazwa firmy uzupełniona w Konfiguracji Firmy/ Dane firmy/ Pieczątka firmy.

4. Kwoty indywidualne. Od stycznia 2023 r. najem prywatny będzie mógł być rozliczany tylko na zasadach ryczałtu ewidencjonowanego. W związku z tym dodaliśmy komunikaty, aby użytkownik miał możliwość odpowiedniego przygotowania do zmian.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako rodzaj księgowości wskazano Księga podatkowa lub Księgowość kontowa oraz w Konfiguracji Firmy/ Księgowość/ Działalność wybrano Najem, Dzierżawa to podczas dodawania kwoty indywidualnej od stycznia 2023 r. pojawia się komunikat: W Konfiguracji Firmy -> Księgowość -> Działalność typ działalności ustawiony jest jako najem, natomiast rodzaj księgowości w Konfiguracji Firmy -> Księgowość -> Parametry jako księgowość podatkowa. Od 01.01.2023 najem prywatny powinien być rozliczany na zasadach ryczałtu od przychodów ewidencjonowanych. Jeżeli jest to najem prywatny proszę zmienić rodzaj księgowości na ewidencję ryczałtową. Jeżeli jest to najem w ramach działalności gospodarczej proszę zmienić w konfiguracji typ działalności na 'działalność gospodarcza’.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako rodzaj księgowości wskazano Księga podatkowa lub Księgowość kontowa oraz w Konfiguracji Firmy/ Księgowość/ Działalność wybrano Gospodarcza lub W strefie ekonomicznej, a w kwotach właściciela dodano udział na zakładce [Najem] to podczas dodawania kwoty indywidualnej od stycznia 2023 r. pojawia się komunikat: Od 01.01.2023 najem prywatny powinien być rozliczany na zasadach ryczałtu od przychodów ewidencjonowanych. Jeżeli jest to najem prywatny nie musisz nic robić. Jeżeli jest to najem w ramach działalności gospodarczej należy przenieść go na zakładkę 'Dz. gospodarcza’.

5. Kwoty indywidualne. Podczas dodawania kwoty za dany miesiąc, jeżeli użytkownik doda lub usunie kolejną działalność to miesiąc wskazany na formularzu kwoty blokowany jest do edycji.

6. Ewidencja ryczałtowa. Płatność do zaliczki na PIT-28 wyliczonej za grudzień/ czwarty kwartał 2022 r. tworzona jest w Preliminarzu płatności z Terminem płatności na 28.02.2023 r.

7. Rejestry VAT oraz ewidencja dodatkowa. Umożliwiono odpięcie okna podglądu dokumentów, dzięki czemu można je przenieść na drugi monitor.

8. Biuro Rachunkowe. Wybór właściciela przy podglądzie zaliczki/ deklaracji PIT lub wypłaty. W przypadku podglądu zaliczki/ deklaracji PIT lub wypłaty właściciela jeśli na liście dostępny jest właściciel, który został oznaczony w programie Comarch ERP Optima jako Archiwalny, zmieniono kolor w którym się on pojawia na liście z czerwonego na szary.

9. Biuro Rachunkowe. Informacja dla Klientów. W przypadku generowania pliku pdf z informacją dla Klientów na wydruku zmieniono tytuł dotyczący deklaracji ZUS na Deklaracja ZUS DRA oraz Deklaracja ZUS DRA właściciela.

10. Wczytywanie danych w usłudze Comarch OCR. Dodano możliwość pobierania danych adresowych oraz nazwy kontrahenta z istniejącej karty kontrahenta. Parametr Przenieś dane adresowe z karty kontrahenta podczas dodawania dokumentów znajduje się w Start/Konfiguracja/Program/OCR/Parametry.

Poprawiono

1. Księgowość kontowa. Księgowania okresowe. Jeżeli w polu Kwota dodano odwołanie do zapytania SQL i treść zapytania zawierała więcej niż 975 znaków, podczas przeliczania zestawienia następowało zamknięcie programu. Działanie poprawiono.

2. Księgowość kontowa. Bilans otwarcia. Zoptymalizowano inicjalizowanie bilansu otwarcia.

3. Księgowość kontowa. Dzienniki. W specyficznych przypadkach podczas eksportu bieżącego widoku do pliku Excel z poziomu zakładki [Konto] nie były przenoszone wszystkie pozycje widoczne na liście. Działanie poprawiono.

4. Rejestry VAT. Deklaracja VIU-DO. Przywrócono możliwość odblokowania deklaracji VIU-DO, do której odebrano UPO.

5. Rejestry VAT. Poprawiono wyświetlanie stawek z częścią ułamkową na wydruku Rejestr VAT/ Wydruk pełny – wszystkie stawki.

6. Rejestry VAT. Dotyczy Comarch ERP Optima w Chmurze Standard. W specyficznych przypadkach nie wyświetlał się podgląd dokumentu PDF dodanego za pomocą usługi Comarch OCR. Działanie poprawiono.

7. Opis analityczny. Przyspieszono dodawanie opisu analitycznego na dokumentach.

8. Praca rozproszona. Poprawiono import kontrahentów z przypisanymi atrybutami.

9. Biuro Rachunkowe. Konwersja baz. Z poziomu Comarch ERP Optima Biuro Rachunkowe podczas seryjnego konwertowania wielu baz program zawieszał się. Działanie poprawiono.

10. Biuro Rachunkowe. Informacja dla Klientów. W szczególnych przypadkach, gdy w bazie biura rachunkowego w pieczątce zostało dodane logo, było ono źle skalowane i podczas generowania pliku pdf z informacją dla Klientów pojawiał się komunikat: Błąd zapisywania pliku. Rozmiar strony był za mały, aby sformatować zawartość obiektu w raporcie. Działanie poprawiono.

11. Biuro Rachunkowe. Informacja dla Klientów. Jeśli w bazie przeliczona była pierwotna deklaracja ZUS DRA dla pracowników oraz korekta tej deklaracji, to na wydruku Informacje o podatkach i składkach ZUS pojawiała się dodatkowa pozycja dot. deklaracji ZUS DRA pracowników na kwotę 0,00. Działanie poprawiono.