Rozliczenie roczne CIT-8

Wzory deklaracji rocznej CIT-8( 33) i załączników: CIT-8/O wzór 19, CIT-D wzór 8, CIT/BR wzór 10, CIT/IP wzór 5, CIT/PM wzór 1, CIT/MIT wzór 3, CIT/8S wzór 6, CIT/KW wzór 4, CIT/WW wzór 3 są dostępne na liście zaliczek na CIT-8. Aby przygotować powyższą deklarację należy z poziomu zaliczek na CIT-8. Aby przygotować powyższą deklarację należy z poziomu Zaliczek na CIT-8, z rozwijalnego menu ![]() , znajdującego się obok ikony

, znajdującego się obok ikony ![]() , wybrać opcję Deklaracja roczna CIT-8 wersja 33. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

, wybrać opcję Deklaracja roczna CIT-8 wersja 33. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

W przypadku stosowania uproszczonych zaliczek, w celu prawidłowego wyliczenia deklaracji rocznej CIT-8 należy dodać uproszczone zaliczki za wszystkie miesiące okresu obrachunkowego.

Po wyborze na liście Księgowość/ CIT/ Zaliczki na CIT-8 opcji Deklaracje roczne/ Deklaracja CIT-8 wersja 33 pojawia się okno z możliwością wskazania okresu obrachunkowego dla którego ma zostać wyliczona deklaracja. W polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja Złożenie zeznania, z możliwością zmiany na Korekta informacji. Jeżeli wybrany zostanie okres obrachunkowy rozpoczynający się przed 1 stycznia 2022 r. to pojawi się ostrzeżenie informujące o tym, że formularz deklaracji obowiązuje za okres od 01.01.2022.

Po naciśnięciu przycisku ![]() , zarówno dla deklaracji pierwotnej, jak i korekty, pojawia się komunikat: Czy chcesz naliczyć korektę na podatek dochodowy? Zaakceptowanie komunikatu powoduje wyświetlenie formularza korekty podatku wraz z dokumentami zakwalifikowanymi do korekty w danym roku. Załącznik Korekta podatku nie podlega edycji z poziomu formularza deklaracji CIT-8(33), w związku z tym przed wyliczeniem deklaracji CIT-8(32) należy dokonać ewentualnych zmian w oknie Korekta podatku. Wybór w oknie komunikatu opcji Nie powoduje wyliczenie deklaracji CIT-8(33) bez korekty podatku. Podczas edycji deklaracji CIT-8(33) lub po dodaniu korekty deklaracji CIT-8(33) istnieje możliwość dokonania zmian w korekcie podatku pod warunkiem zaakceptowania zmian na formularzu deklaracji CIT-8(33). W takim przypadku należy zaakceptować komunikat: Dane deklaracji zostały zmienione. Czy chcesz zaktualizować deklarację? oraz nacisnąć przycisk Zapisz dostępny na formularzu deklaracji CIT-8(33).

, zarówno dla deklaracji pierwotnej, jak i korekty, pojawia się komunikat: Czy chcesz naliczyć korektę na podatek dochodowy? Zaakceptowanie komunikatu powoduje wyświetlenie formularza korekty podatku wraz z dokumentami zakwalifikowanymi do korekty w danym roku. Załącznik Korekta podatku nie podlega edycji z poziomu formularza deklaracji CIT-8(33), w związku z tym przed wyliczeniem deklaracji CIT-8(32) należy dokonać ewentualnych zmian w oknie Korekta podatku. Wybór w oknie komunikatu opcji Nie powoduje wyliczenie deklaracji CIT-8(33) bez korekty podatku. Podczas edycji deklaracji CIT-8(33) lub po dodaniu korekty deklaracji CIT-8(33) istnieje możliwość dokonania zmian w korekcie podatku pod warunkiem zaakceptowania zmian na formularzu deklaracji CIT-8(33). W takim przypadku należy zaakceptować komunikat: Dane deklaracji zostały zmienione. Czy chcesz zaktualizować deklarację? oraz nacisnąć przycisk Zapisz dostępny na formularzu deklaracji CIT-8(33).

Szczegółowy opis formularza Korekta podatku dostępny jest poniżej w akapicie Korekta podatku.

W momencie dodawania/ edycji deklaracji CIT-8 w aplikacji Comarch Deklaracje Podatkowe, na liście deklaracji CIT-8 w programie Comarch ERP Optima pojawia się okno z informacją: Dodawanie deklaracji CIT-8/ Trwa edycja deklaracji CIT-8. Za chwilę otworzy się przygotowana deklaracja. Nie zamykaj tego okna przed zapisaniem deklaracji. Okna nie należy zamykać w programie Comarch ERP Optima przed zapisaniem deklaracji, ponieważ zamknięcie okna spowoduje, że deklaracja CIT-8(33) nie zostanie zapisana (w przypadku jej dodawania) lub zmiany wprowadzone na formularzu deklaracji CIT-8(33) nie zostaną zapisane (w przypadku jej modyfikacji).

Formularz deklaracji CIT-8(33) otwierany jest w aplikacji Comarch Deklaracje Podatkowe.

Po utworzeniu deklaracji, użytkownik powinien sprawdzić na formularzu deklaracji CIT-8 te pola, które nie są pobierane automatycznie przez program i wymagają ewentualnego uzupełnienia.

Jeżeli na deklaracji CIT-8(33) nie uzupełniono wszystkich wymaganych pól to podczas próby zapisania formularza wyświetlany jest komunikat: Niektóre pola nie zostały uzupełnione. Popraw błędy na formularzu.

Z poziomu otwartego formularza deklaracji CIT-8(33) pod przyciskiem ![]() jest dostępny jej wydruk wraz z załącznikami. Podgląd wydruku deklaracji CIT-8 jest dostępny pod przyciskiem

jest dostępny jej wydruk wraz z załącznikami. Podgląd wydruku deklaracji CIT-8 jest dostępny pod przyciskiem ![]() .

.

[Sekcja A-B]

Cel złożenia formularza – zaznaczenie odpowiedniego pola będzie miało swoje odzwierciedlenie na wydruku deklaracji.

Po zaznaczeniu na formularzu deklaracji CIT-8 parametru Korekta zeznania i wskazaniu w poz. 8 Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b§1a Ordynacji podatkowej należy uzupełnić uzasadnienie przyczyny złożenia

Po zaznaczeniu na formularzu deklaracji CIT-8 poz. 27 Podatnik występuje o zwrot niewykorzystanego odliczenia na podstawie art. 18da ustawy pojawia się komunikat: Jeśli zaznaczono pozycję 27, to podatnik powinien wypełnić załącznik CIT/BR.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla parametru Zaliczki na podatek dochodowy CIT od początku roku wybrano opcję Kwartalnie to po przeliczeniu deklaracji CIT-8 automatycznie zaznaczana jest poz. 28 Podatnik wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 25 ust. 1b ustawy. Użytkownik ma możliwość jej odznaczenia.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe na formularzu okresu obrachunkowego zaznaczono parametr Zaliczki uproszczone na CIT to po przeliczeniu deklaracji CIT-8 automatycznie zaznaczana jest poz. 29 Podatnik wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 25 ust. 6-6b ustawy. Użytkownik ma możliwość jej odznaczenia.

W przypadku równoczesnego zaznaczenia w Konfiguracji parametru Kwartalnie oraz Zaliczki uproszczone na CIT, na deklaracji automatycznie zaznaczana jest tylko poz. 29.

[Sekcja C-D]

Informacje o załącznikach – należy w odpowiednich polach ustalić właściwą liczbę składanych załączników. Pola z ilością załączników CIT-8/O, CIT-D, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/8S, CIT/KW, CIT/WW są automatycznie uzupełniane.

W sekcji D wyświetlane jest zestawienie łącznych przychodów i kosztów uzyskania przychodów z prowadzonej działalności gospodarczej. W tym miejscu program wylicza odpowiednio wartość dochodu i straty.

Przychody i koszty wykazane na zaliczkach na CIT-8 w wersji wcześniejszej niż 20 przenoszone są na formularz deklaracji CIT-8 do kolumny Pozostałe. Przychody i koszty wykazane na zaliczkach na CIT‑8(24) przenoszone są odpowiednio do kolumny Kapitałowe oraz Pozostałe.

Do poz. 56-59, 66-75 na formularzu deklaracji CIT-8 przenoszona jest wartość z pozycji z formularza ostatniej zaliczki na CIT-8 w danym okresie obrachunkowym. Użytkownik ma możliwość edycji tych kwot. Istnieje możliwość odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów.

[Sekcja D-E]

Zawiera kwoty odliczeń podatnika od dochodu oraz kwoty zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika Korekta podatku. Na formularzu nie ma możliwości bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są pobierane z CIT-8/O.

Kwoty w poz. 98-103 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 98-103 nie wpływa na wyliczenie innych kwot na formularzu deklaracji CIT-8.

Kwoty w poz. 114-115 na formularzu deklaracji CIT-8 podlegają edycji przez użytkownika.

Istnieje możliwość odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów.

Do poz. 121 Wartość wierzytelności zmniejszających podstawę opodatkowania, o których mowa w art. 18f ust. 1 pkt 1 ustawy przenoszona jest kwota niezapłaconych wierzytelności z formularza Korekta podatku. Dokument zostanie uwzględniony w poz. 121 jeżeli cała kwota dokumentu do korekty mieści się w poz. 120 Podstawa opodatkowania po odliczeniach. Dokumenty są korygowane chronologicznie według terminu płatności.

Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę podstawy opodatkowania, to pod uwagę brane są kolejne dokumenty. Kwota w poz. 121 podlegają edycji.

Do poz. 124 Wartość zobowiązań zwiększających podstawę opodatkowania, o których mowa w art. 18f ust. 1 pkt 2 ustawy przenoszona jest kwota niezapłaconych zobowiązań z formularza Korekta podatku.

Do poz. 126 Wartość wierzytelności zwiększających podstawę opodatkowania, o których mowa w art. 18f ust. 7 ustawy przenoszona jest kwota zapłaconych wierzytelności z formularza Korekta podatku.

Do poz. 128 Wartość zobowiązań zmniejszających podstawę opodatkowania, o których mowa w art. 18f ust. 8 ustawy przenoszona jest kwota zapłaconych zobowiązań z formularza Korekta podatku.

Kwota w poz. 131 Podstawa opodatkowania na formularzu CIT-8 podlega edycji.

Sekcja F

Zawiera wartość podatku należnego.

W poz. 142 Stawka podatku – art. 19 ustawy automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla ostatniego miesiąca okresu obrachunkowego. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

[Sekcja G-H]

Zawiera informacje o wysokości należnych zaliczek miesięcznych i kwartalnych.

Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na CIT-8) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Jeżeli w pozycji Należnej zaliczki jest 0 i użytkownik ręcznie uzupełni tą kwotę to automatycznie zaktualizuje się wartość Zapłaconej zaliczki, pod warunkiem, że jej wartość była również równa 0. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki

[Sekcja I-J]

Zawiera informacje o kwocie do zapłaty lub kwocie nadpłaty oraz innych zobowiązaniach podatkowych.

Do poz.250 Suma wpłat dokonanych przez podatnika na formularzu deklaracji CIT-8 przenoszona suma kwot z poz. 240 Zapłacony podatek, o którym mowa w art. 24b ustawy oraz poz. 246 Zaliczka zapłacona.

Do poz. 252 Zwiększenie podatku w związku z utratą prawa do zwolnienia w przypadku cofnięcia zezwolenia lub uchylenia decyzji o wsparciu na formularzu deklaracji CIT-8 przenoszona jest suma kwot z pozycji 37 załącznika CIT/8S. Kwota jest zaokrąglana do pełnych złotych i podlega edycji przez Użytkownika.

[Sekcja K-L]

Zawiera informacje o innych zobowiązaniach podatkowych, informacje dodatkowe oraz informacje o okresach zawieszenia wykonywania działalności.

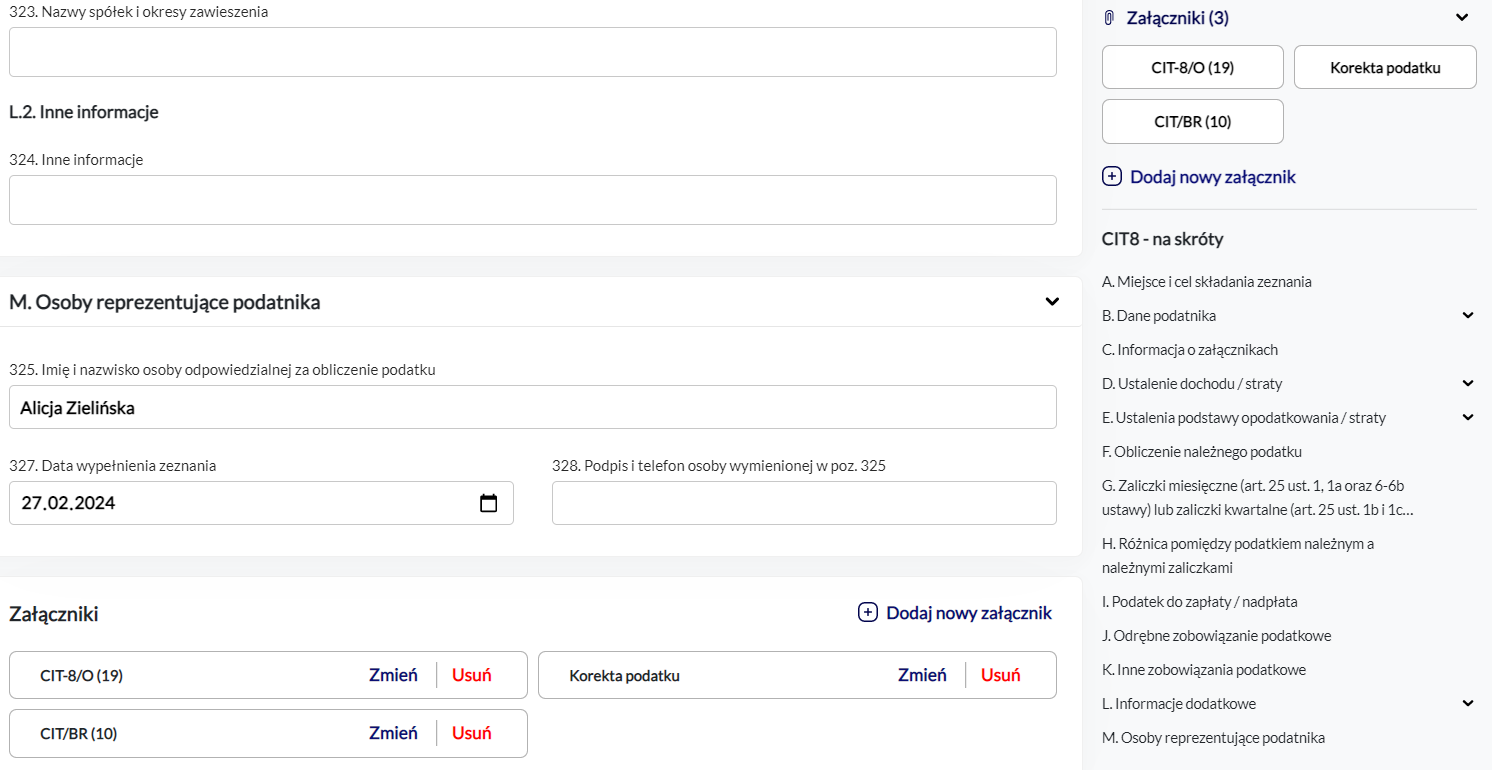

[Sekcja M]

Zawiera dane osoby odpowiedzialnej za obliczenie podatku i datę wypełnienia zeznania.

[Sekcja Załączniki]

Możliwość dodania załączników do deklaracji CIT-8(33) (za wyjątkiem załącznika Korekta podatku, który może zostać naliczony podczas dodawania deklaracji) jest dostępna pod przyciskiem ![]() Dodaj nowy załącznik, znajdującym się w prawym górnym rogu formularza deklaracji, po rozwinięciu sekcji Załączniki oraz w dolnej części formularza deklaracji.

Dodaj nowy załącznik, znajdującym się w prawym górnym rogu formularza deklaracji, po rozwinięciu sekcji Załączniki oraz w dolnej części formularza deklaracji.

De deklaracji CIT-8(33) można załączyć następujące załączniki:

- CIT-8/O– Informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku..

- CIT-D – Informacja podatnika podatku dochodowego od osób prawnych o otrzymanych/przekazanych darowiznach.

- CIT/BR – Informacja o odliczeniach od podstawy opodatkowania kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową.

- CIT/IP – Informacja o wysokości dochodu (poniesionej straty) z kwalifikowanych praw własności intelektualnej.

- CIT/PM – informacja o wysokości wartości rynkowej składnika majątku tymczasowo przeniesionego poza terytorium rzeczypospolitej polskiej.

- CIT/MIT – Informacja o środkach trwałych oraz przychodach składana przez podatnika obowiązanego do zapłaty podatku, o którym mowa w art. 24b ustawy.

- CIT/8S – Informacja o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na podstawie zezwolenia na terenie specjalnej strefy ekonomicznej lub na podstawie decyzji o wsparciu.

- CIT/KW(3)– Informacja o przychodach, kosztach, dochodzie z przekształcenia oraz podatku należnym w związku z wyborem opodatkowania ryczałtem od dochodów spółek kapitałowych.

- CIT/WW – Informacja o wysokości dochodu osiągniętego z odpłatnego zbycia walut wirtualnych oraz podatku dochodowego od osób prawnych.

- Korekta podatku – do deklaracji CIT-8(33) nie jest już dołączany załącznik CIT/WZ. W związku z tym, że obowiązek naliczenia korekty nadal istnieje, nie trzeba natomiast wysyłać informacji o poszczególnych dokumentach na podstawie których korekta została wyliczona, w sekcji Załączniki zmieniono nazwę dotychczasowego formularza Załącznik CIT/WZ na: Korekta podatku. Formularz Korekta podatku nie jest wysyłany do systemu e-Deklaracje.

Załącznik CIT-D

Na załączniku CIT-D należy uzupełnić na nim informacje o otrzymanych i przekazanych darowiznach.

Wybór w poz. 10 Rodzaj podatnika opcji wyłącznie otrzymujący darowiznę powoduje zablokowanie możliwości uzupełnienia danych obdarowanych w sekcji E i/lub usunięcie danych obdarowanych w sekcji D z załącznika CIT/D. Wybór w poz. 10 Rodzaj podatnika opcji wyłącznie przekazujący darowiznę i korzystający z odliczenia powoduje zablokowanie możliwości uzupełnienia danych darczyńców w sekcji C i/lub usunięcie danych darczyńców w sekcji C z załącznika CIT/D.

Na załączniku CIT-D w poz. 21. Kwota ogółem otrzymanych darowizn, Użytkownik powinien ręcznie wpisać właściwą kwotę (nie mniejszą niż suma kwot z poz. 22 z załącznika CIT/D).

Kwoty w sekcji E w poz. Kwota odliczonej darowizny ograniczane są do wysokości dwukrotności odpowiadających im kwot w poz. Kwota przekazanej darowizny.

Załącznik CIT-8/O

Jeżeli na zaliczkach na CIT-8 dodano załącznik CIT-8/O to dane z tego załącznika również zostaną przeniesione na deklaracje CIT-8(33) i załącznik CIT-8/O doda się automatycznie do deklaracji.

Na załączniku CIT-8/O w sekcji B.2 Odliczenia od dochodu strat z lat ubiegłych wartość w poszczególnych poz. Kwota straty odliczona w latach poprzednich ograniczana jest do wysokości kwot w odpowiadającym im poz. Kwota poniesionej straty.

Na załączniku CIT-8/O w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych wartość w poszczególnych poz. Kwota straty do odliczenia w roku bieżącym ograniczana jest do wysokości różnicy pomiędzy kwotą z poz. Kwota poniesionej straty a kwotą z poz. Kwota straty odliczona w latach poprzednich.

Kwota w poz. 98 na formularzu załącznika CIT-8/O ograniczana jest do wysokości sumy kwot z poz. 94 i 95 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o sumę kwot z poz. 76 i 77 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O.

Kwota w poz. 119 na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 94 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 76 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O.

Kwota w poz. 140 na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 94 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 77 Razem dochody (przychody) wolne od podatku z załącznika CIT-8/O.

Kwota wykazana w poz. 98 na formularzu załącznika CIT-8/O w pierwszej kolejności odlicza stratę w poz. 159 (do wysokości kwoty w poz. 57 z deklaracji CIT-8), a następnie w poz. 158 (do wysokości kwoty w poz. 57 z deklaracji CIT-8).

Użytkownik powinien zweryfikować poprawność wprowadzonych przez siebie kwot w sekcji B.2 Odliczenia od dochodu strat z lat ubiegłych na załączniku CIT/O.

Załącznik CIT-BR

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT-BR do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Wybór w poz. 8 Podatnik posiadał w roku podatkowym status centrum badawczo-rozwojowego w rozumieniu art. 17 ustawy z dnia 30 maja 2008 r. o niektórych formach wspierania działalności innowacyjnej (Dz. U. z 2022 r. poz. 2474, z poźn. zm.) na formularzu załącznika CIT-BR(10) opcji tak lub uzupełnienie przynajmniej jednej z poz. 84-90 umożliwia uzupełnienie kwot w sekcji B.2

Wybór w poz. 91 Badania naukowe opcji nie powoduje usunięcie danych jednostek naukowych w sekcji F ze wszystkich dodanych załączników CIT/BR. Na liście załączników pozostaje jeden załącznik CIT/BR. Pozostałe są usuwane.

Do poz. 117 Odliczenia zmniejszające podstawę opodatkowania z tytułu kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową na formularzu deklaracji CIT-8 przenoszona jest wartość z poz. 76 załącznika CIT/BR Koszty kwalifikowane do odliczenia w roku podatkowym. Wartość w poz. 76 na załączniku CIT/BR ograniczana jest do wysokości kwoty z poz. 114.

Załącznik CIT/IP

Użytkownik ma możliwość dodania jednego załącznika CIT/IP do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/PM

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/PM do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/MIT

Użytkownik ma możliwość dodania jednego załącznika CIT/MIT do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

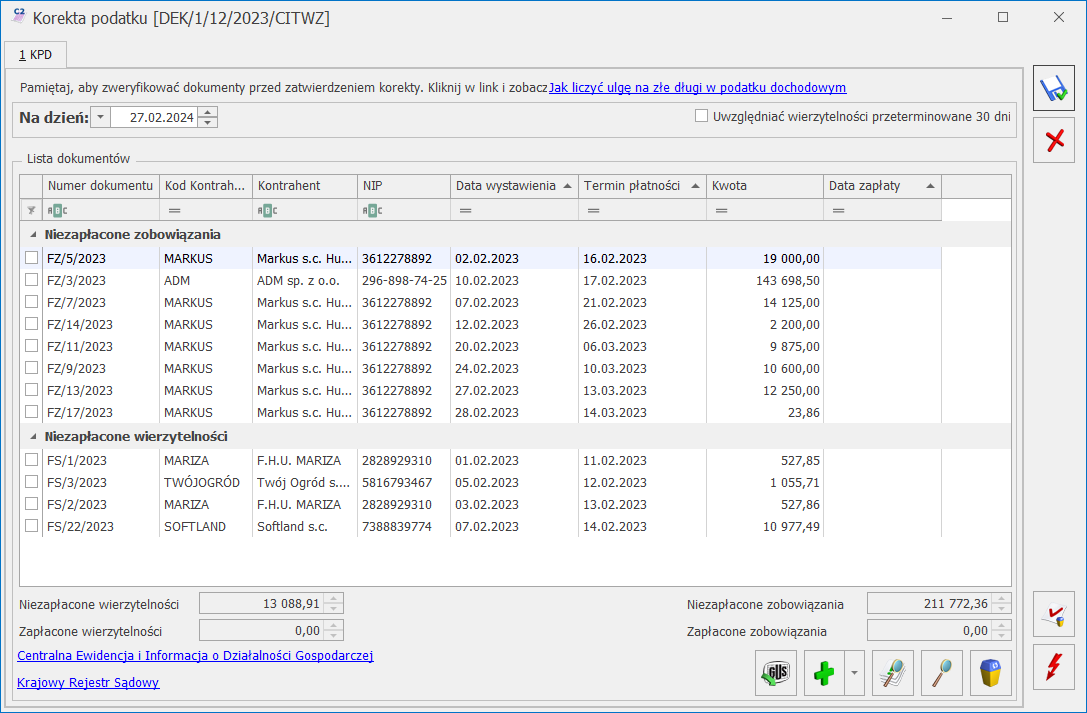

Załącznik Korekta podatku

Użytkownik ma możliwość załączenia jednego załącznika Korekta podatku. Na załączniku Korekta podatku uwzględniane są następujące dokumenty i ich korekty:

- Faktury sprzedaży,

- Paragony,

- Faktury zakupu,

- Przyjęcia kaucji,

- Wydania kaucji

- Rejestr VAT zakupu,

- Rejestr VAT sprzedaży,

- Ewidencja dodatkowa przychodów,

- Ewidencja dodatkowa kosztów.

Na załącznik Korekta podatku automatycznie kwalifikowane są dokumenty:

- wystawione na kontrahenta będącego podmiotem gospodarczym. W przypadku Ewidencji dodatkowej pod uwagę brane jest ustawienie na karcie kontrahenta. W przypadku pozostałych dokumentów informacja pobierana jest z formularzy poszczególnych dokumentów,

- z datą wystawienia po 31 grudnia 2017 r. oraz maksymalnie dwa lata wstecz od roku, za który robi się korektę,

- z terminem płatności po 31 grudnia 2019 r.,

- obejmujące transakcje o statusie Krajowy lub Krajowy – podatnikiem jest nabywca. W przypadku Ewidencji dodatkowej pod uwagę brany jest status uzupełniony na karcie kontrahenta. W przypadku pozostałych dokumentów status pobierany jest z formularzy poszczególnych dokumentów,

- dla których od terminu płatności zobowiązania/wierzytelności minęło 90 dni licząc od pierwszego dnia następującego po określonym na fakturze (rachunku) lub w umowie terminu. W przypadku, gdy termin płatności przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do korekty w podatku dochodowym brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

- na karcie kontrahenta wybranego na dokumencie nie zaznaczono parametru Kontrahent powiązany,

- korekta dotyczy okresów obrachunkowych rozpoczynających się po 31 grudnia 2019 r.,

- w przypadku dokumentów wystawionych w module Handel kwalifikowane są dokumenty zatwierdzone,

- do sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności kwalifikowane są niezapłacone wierzytelności i zobowiązania skorygowane na zaliczkach na CIT-8 oraz dokumenty nieskorygowane na zaliczkach,

- do sekcji Zapłacone zobowiązania i Zapłacone wierzytelności kwalifikowane są wierzytelności i zobowiązania skorygowane na zaliczkach na CIT-8 jako niezapłacone, a następnie zapłacone i wykazane na zaliczkach w tym samym roku jako korekta powrotna.

Na formularzu załącznika Korekta podatku dostępne jest pole Na dzień, w którym należy określić dzień złożenia zeznania. Domyślnie ustawiana jest data bieżąca. Na załączniku w sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności automatycznie wykazywane są dokumenty, które pozostają nierozliczone na dzień wskazany w polu Na dzień. W sekcji Zapłacone zobowiązania i Zapłacone wierzytelności automatycznie uwzględniane są dokumenty, które zostały zapłacone do końca okresu obrachunkowego, za który składane jest zeznanie. Data w polu Na dzień podlega edycji. Po zmianie daty, załącznik należy przeliczyć za pomocą przycisku ![]() . Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku Korekta podatku jeżeli na ten dzień pozostaje nierozliczony.

. Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku Korekta podatku jeżeli na ten dzień pozostaje nierozliczony.

Po zaznaczeniu parametru Uwzględniać wierzytelności przeterminowane 30 dni na załącznik Korekta podatku kwalifikowane są wierzytelności dla których minęło 30 dni od terminu płatności oraz wszystkie pozostałe, dla których minęło 90 dni od terminu płatności.

Lista dokumentów zawiera następujące kolumny:

- Numer dokumentu – numer dokumentu źródłowego. W przypadku Ewidencji dodatkowej, Faktury zakupu, Przyjęcia kaucji widnieje Numer obcy, a jeżeli go nie uzupełniono to Numer dokumentu.

- Kod Kontrahenta – kod kontrahenta wybranego na dokumencie źródłowym.

- Kontrahent – nazwa kontrahenta wybranego na dokumencie źródłowym.

- NIP – wyświetlany jest NIP uzupełniony na dokumencie źródłowym.

- Data wystawienia – data wystawienia z dokumentu źródłowego.

- Termin płatności – termin płatności z płatności do dokumentu źródłowego. Jeżeli dokument posiada kilka płatności to każda z nich będzie wykazana osobno ze swoim terminem płatności.

- Kwota – w przypadku dokumentów wystawionych w module Handel, Rejestru VAT sprzedaży oraz Rejestru VAT zakupu z odliczeniami na Tak i Warunkowo widnieje kwota netto dokumentu. W przypadku Ewidencji dodatkowej oraz Rejestru VAT zakupu z odliczeniami na Nie widnieje kwota brutto dokumentu. Kolumna przyjmuje zawsze wartości dodatnie. Każdy wykazany dokument podlega edycji w kolumnie Kwota do wysokości kwoty płatności.

- Data zapłaty – kolumna dla zapłaconych zobowiązań/ wierzytelności..

Dokumenty wyświetlane są na liście w danej sekcji chronologicznie według terminu płatności, a w przypadku dokumentów z tym samym terminem płatności – chronologicznie według daty wystawienia. Dokument posiadający więcej niż jedną płatność jest widoczny na liście tyle razy, ile ma płatności.

Wierzytelności obejmują: Rejestr VAT sprzedaży, Ewidencję dodatkową przychodów, Faktury sprzedaży, Paragony, Wydania kaucji. Zobowiązania obejmują: Rejestr VAT zakupu, Ewidencję dodatkową kosztów, Faktury zakupu, Przyjęcia kaucji.

Niezapłacone zobowiązania i niezapłacone wierzytelności widnieją na formularzu załącznika w kolorze czarnym. Zapłacone zobowiązania i zapłacone wierzytelności (korekta powrotna) widnieją w kolorze zielonym.

Istnieje możliwość dodania pozycji na załącznik Korekta podatku ręcznie przez użytkownika. Po rozwinięciu dodatkowego menu ![]() (czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności).

(czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności).

Istnieje możliwość kopiowania pozycji na załączniku Korekta podatku za pomocą skrótu klawiszowego <Ctrl>+<Insert>. Skopiowana pozycja trafia do tej samej grupy co dokument kopiowany.

W polu Niezapłacone wierzytelności widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę.

W polu Zapłacone wierzytelności widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę.

W polu Niezapłacone zobowiązania widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę.

W polu Zapłacone zobowiązania widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę.

Pod listą dokumentów zakwalifikowanych do korekty dostępny jest link do Centralnej Ewidencji i Informacji o Działalności Gospodarczej oraz link do Krajowego Rejestru Sądowego.

Na formularzu załącznika Korekta podatku dostępny jest przycisk![]() Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Podgląd dokumentu źródłowego jest możliwy po naciśnięciu przycisku ![]() . Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

. Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

Usunięcie niezapłaconego zobowiązania/ należności jest możliwe po naciśnięciu przycisku![]() Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usunięty dokument trafia na listę Usunięte z korekty. Lista ta zawiera dokumenty usunięte z poziomu zaliczki na CIT-8 oraz usunięte z poziomu deklaracji rocznej CIT-8. Użytkownik ma możliwość przywrócenia dokumentu z listy usuniętych z korekty z poziomu formularza deklaracji CIT-8, po naciśnięciu przycisku![]() Usunięte z korekty, zaznaczeniu odpowiednich dokumentów i naciśnięciu przycisku

Usunięte z korekty, zaznaczeniu odpowiednich dokumentów i naciśnięciu przycisku ![]() .

.

Po zaznaczeniu dokumentu i naciśnięciu przycisku ![]() pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy ponownie przeliczyć listę dokumentów do ulgi na złe długi.

pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy ponownie przeliczyć listę dokumentów do ulgi na złe długi.

Zmiana kwoty na formularzu deklaracji CIT-8 nie powoduje zmian na formularzu załącznika Korekta podatku.

Z poziomu listy deklaracji CIT-8 istnieje możliwość wyboru wydruku Korekta podatku/ Zestawienie dokumentów do korekty podatku.

Załącznik CIT/8S

Użytkownik ma możliwość dodania jednego załącznika CIT/8S do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Kwoty w sekcji B.1.1 Ustalenie dopuszczalnej pomocy publicznej w kolumnie Zdyskontowana wartość pomocy publicznej lub kosztów kwalifikowanych na dzień uzyskania zezwolenia lub decyzji o wsparciu ograniczane są do wysokości odpowiadającym im kwot w kolumnie Wartość.

Kwoty w polach:

- poz. 21 Dochód z działalności gospodarczej określonej w zezwoleniach,

- poz. 23 Strata z działalności gospodarczej określonej w zezwoleniach,

- poz. 26 Dochód z działalności gospodarczej osiągnięty z realizacji nowej inwestycji określonej w decyzjach o wsparciu,

- poz. 28 Strata z działalności gospodarczej osiągnięty z realizacji nowej inwestycji określonej w decyzjach o wsparciu

są wyliczane przez program na podstawie wcześniejszych pozycji załącznika CIT/8S i nie podlegają edycji przez Użytkownika.

Suma kwot w polach 31 ograniczana jest do wysokości sumy kwot z pozycji 21 Dochód z działalności gospodarczej określonej w zezwoleniach oraz poz. 26 Dochód z działalności gospodarczej osiągnięty z realizacji nowej inwestycji określonej w decyzjach o wsparciu.

Załącznik CIT/KW

Użytkownik ma możliwość dodania jednego załącznika CIT/KW do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/WW

Użytkownik ma możliwość dodania jednego załącznika CIT/WW do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

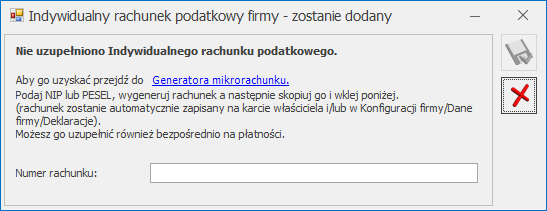

Zapisywanie formularza deklaracji

Dla deklaracji z terminem płatności późniejszym niż 31.12.2019 r., podczas zapisywania deklaracji następuje weryfikacja, czy uzupełniony został indywidualny numer podatkowy firmy, który ma pojawić się na płatności. Jeżeli nie został określony, wówczas pojawia się komunikat:

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony ![]() , numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

Wybór opcji Anuluj zmiany (kliknięcie ikony ![]() ) powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

) powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

Po obliczeniu i wypełnieniu niezbędnych pól, istnieje możliwość wydruku pełnej deklaracji CIT-8 oraz załączników CIT-8/O, CIT-D, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/8S, CIT/KW, CIT/WW.

Użytkownik ma możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dla korekty deklaracji istnieje możliwość wypełnienia uzasadnienia przyczyny złożenia korekty po wskazaniu w poz. 8 Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b §1a Ordynacji podatkowej.

Eksport do systemu e-Deklaracje

Istnieje także możliwość eksportu deklaracji rocznej CIT-8 wraz z załącznikami CIT-8/O, CIT-D CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/8S, CIT/KW, CIT/WW do systemu e-Deklaracje.

Dostępny na liście deklaracji przycisk ![]() Wyślij deklarację do systemu e-Deklaracje umożliwia wysłanie deklaracji CIT-8 do systemu e-Deklaracje za pomocą podpisu kwalifikowanego. Istnieje możliwość wysyłki deklaracji zarówno o statusie obliczona, jak i zatwierdzona. Podczas wysyłki deklaracji o statusie obliczona jest ona automatycznie zatwierdzana. Przycisk

Wyślij deklarację do systemu e-Deklaracje umożliwia wysłanie deklaracji CIT-8 do systemu e-Deklaracje za pomocą podpisu kwalifikowanego. Istnieje możliwość wysyłki deklaracji zarówno o statusie obliczona, jak i zatwierdzona. Podczas wysyłki deklaracji o statusie obliczona jest ona automatycznie zatwierdzana. Przycisk ![]() Odbierz UPO służy do odebrania Urzędowego Poświadczenia Odbioru.

Odbierz UPO służy do odebrania Urzędowego Poświadczenia Odbioru.

Dostępny jest mechanizm automatycznego pobierania aktualizacji umożliwiających wysyłanie deklaracji CIT-8 drogą elektroniczną w przypadku, gdy w czasie udostępnienia wersji nie był znany schemat dokumentu elektronicznego. Przy pierwszej wysyłce w danej sesji pracy następuje łączenie się z serwerem Comarch i sprawdzanie, czy aktualizacja jest dostępna. Jeżeli tak, zostanie ona pobrana. Funkcja jest dostępna tylko dla programów na gwarancji.