Rozliczenie roczne podatku liniowego (PIT-36L)

Deklaracja roczna PIT-36L dostępna z poziomu Księgowość/PIT/ Zaliczki na PIT-36L jako Deklaracja roczna PIT‑36L wersja 20.

W przypadku, gdy jako rodzaj księgowości wybrano Księgowość kontową, deklaracja jest obliczana na podstawie zestawienia systemowego PIT-36, skąd pobierane są kwoty przychodów i kosztów całego roku oraz z listy kwot do deklaracji dostępnych na karcie właściciela, skąd pobierane są kwoty odliczeń od dochodu i podatku.

W przypadku, gdy jako rodzaj księgowości wybrano Księgę podatkową, deklaracja jest obliczana na podstawie zapisów Księgi podatkowej oraz danych wprowadzonych na Karcie indywidualnych kwot danego podatnika, skąd pobierane są kwoty odliczeń od dochodu i podatku

Aby obliczyć powyższą deklarację, na Liście Deklaracji, z rozwijalnego menu ![]() należy wybrać opcję Deklaracja roczna PIT-36L wersja 20 a następnie nacisnąć przycisk

należy wybrać opcję Deklaracja roczna PIT-36L wersja 20 a następnie nacisnąć przycisk ![]() .

.

Formularz deklaracji składa się z 10 zakładek:

Zakładka 1- [Sekcja A-D]

Przed wykonaniem obliczenia deklaracji, należy na zakładce 1 uzupełnić informacje, takie jak rok, wybór podatnika czy sposób uwzględniania zapisów w buforze.

Rok, za który deklaracja ma być obliczona.

Właściciel – wybór podatnika, dla którego będzie obliczana deklaracja. Wyboru podatnika można dokonać przez wpisanie kodu podatnika lub wybór z listy wspólników. Listę wspólników otwiera się przyciskiem ![]() .

.

Kliknięcie w ikonę ![]() powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze.

Zablokuj deklarację przed zmianami – zabezpiecza deklarację przed skasowaniem i zmianami.

Cel złożenia formularza – złożenie zeznania lub korekta zeznania. Po zaznaczeniu na formularzu deklaracji PIT-36L(20) parametru korekta zeznania i wskazaniu w poz. 7 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 7 zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-36L(20). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 7 opcję 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej

Wprowadził, Zmodyfikował – kod operatora, który dokonał obliczenia i zatwierdzenia (zablokowania) deklaracji oraz daty tych operacji.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Przycisk służący do wysyłki do systemu e-Deklaracje staje się aktywny po przeliczeniu deklaracji PIT-36L za pomocą przycisku ![]() . Po naciśnięciu przycisku

. Po naciśnięciu przycisku ![]() następuje zablokowanie deklaracji i jej wysłanie. Po wysłaniu deklaracji ikona wysyłki zostaje zamieniona na ikonę odbioru UPO

następuje zablokowanie deklaracji i jej wysłanie. Po wysłaniu deklaracji ikona wysyłki zostaje zamieniona na ikonę odbioru UPO ![]() .

.

Sekcja Informacje dodatkowe zawiera informacje o zwolnieniach. Nie ma możliwości równoczesnego zaznaczenia:

- 14 wybrał metodę ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy oraz poz. 15 rezygnuje ze stosowania metody ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy,

- 17 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. 18 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy.

Jeżeli dodano zaliczkę kwartalną na PIT-36L za ostatni kwartał danego roku to po przeliczeniu deklaracji PIT-36L(20) automatycznie zaznaczana jest poz. 17 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Jeżeli za ostatni miesiąc/kwartał danego roku nie dodano zaliczki to następuje weryfikacja, czy na formularzu kwot indywidualnych zaznaczono parametr Kwoty do zaliczki kwartalnej. Jeżeli został on zaznaczony to poz. 17 na formularzu PIT-36L(20) jest automatycznie zaznaczana. Użytkownik ma możliwość odznaczenia tej opcji.

Jeżeli w danym roku dodano zaliczki uproszczone to po przeliczeniu deklaracji PIT-36L(20) automatycznie zaznaczana jest poz. 18 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy. Użytkownik ma możliwość odznaczenia tej opcji.

Sekcja D Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 152-154 ustawy zawiera informacje o rodzaju zwolnienia oraz przychodach objętych zwolnieniem.

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu na dowolny dzień roku podatkowego 2023 r. wskazano przyczynę zwolnienia z podatku to na deklaracji PIT-36L(20) zaznaczany jest automatycznie odpowiedni rodzaj ulgi.

Użytkownik ma również możliwość ręcznego zaznaczenia ulgi na formularzu deklaracji PIT-36L(20).

Jeżeli na formularzu deklaracji PIT-36L(20) zaznaczono automatycznie poz. 22 lub poz. 24 to odpowiednio do poz. 23 lub poz. 25 przenoszona jest kwota przychodów objętych zwolnieniem (maksymalnie 85 528 zł). Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-36L zaznaczono automatycznie poz. 26 to kwota przychodów objętych zwolnieniem przenoszona jest z formularza ostatniej zaliczki na PIT-36L wyliczonej w 2022 r. W takim przypadku podczas wyliczania deklaracji PIT-36L(20) pojawia się komunikat: Deklaracja została przeliczona na podstawie wyliczonych zaliczek za rok podatkowy. Zweryfikuj i sprawdź czy masz policzone wszystkie potrzebne zaliczki. Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł. W przypadku zaliczek uproszczonych użytkownik powinien uzupełnić tę kwotę ręcznie.

Suma kwot w poz. 23, poz. 25 i poz. 27 ograniczana jest do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-36L(20) zaznaczono poz. 24 Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci. Nie ma możliwości zatwierdzenia deklaracji PIT-36L(20) z zaznaczoną poz. 24 bez dodanego załącznika PIT/O.

Jeżeli na formularzu deklaracji PIT-36L(20) zaznaczono poz. 22, poz. 24 lub poz. 26 a nie uzupełniono kwoty odpowiednio w poz. 23, poz. 25 lub poz. 27 to podczas zapisywania deklaracji PIT-36L(20) pojawia się komunikat: W sekcji D zaznaczono rodzaj zwolnienia a nie podano kwoty przychodów zwolnionych. Czy chcesz poprawić sekcję D? Zaakceptowanie komunikat umożliwia uzupełnienie kwoty w sekcji D. Wybór opcji Nie powoduje zapisanie formularza deklaracji PIT-36L(20).

Po uzupełnieniu/ zmianie kwoty przychodów objętych zwolnieniem w poz. 23, poz. 25, lub poz. 27 pojawia się komunikat: Podatnik korzysta ze zwolnienia na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Aby prawidłowo wyliczyć deklarację dodaj zwolnienie na karcie właściciela i przelicz zaliczki. W przeciwnym wypadku deklarację należy uzupełnić ręcznie.

Odznaczenie na formularzu PIT-36L(20) danej ulgi zeruje kwotę przychodów objętych zwolnieniem oraz blokuje możliwość ręcznego uzupełnienia tej kwoty. Po odznaczeniu ostatniej ulgi w sekcji D pojawia się komunikat: Podatnik zrezygnował ze zwolnienia z PIT. Jeśli chcesz przeliczyć deklarację z pominięciem zwolnienia z PIT wybierz Tak, w przeciwnym wypadku deklarację należy zmodyfikować ręcznie. Zaakceptowanie komunikatu powoduje, że do poz. 28 Przychód przenoszona jest łączna kwota przychodów podatnika z działalności gospodarczej z załącznika PIT/B. W przypadku wyboru opcji Nie kwoty należy zmodyfikować na załączniku PIT/B. Aktualizowane są również kwoty składek na ubezpieczenia społeczne i zdrowotne oraz odliczenia na załączniku PIT/O.

Zakładka 2 – [ E – G.1] – Zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu z pozarolniczej działalności gospodarczych oraz działów specjalnych produkcji rolnej. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty W części tej uwidoczniona jest również wartość odliczenia z tytułu ubezpieczenia społecznego i zdrowotnego. Na formularzu jest możliwość bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są na deklarację również pobierane z kartoteki indywidualnych odliczeń podatnika.

Jeżeli na formularzu deklaracji PIT-36L(20) zaznaczono automatycznie poz. 22, poz. 24 lub poz. 26 to kwota w poz. 28 Przychód wyliczana jest jako różnica pomiędzy łączną kwotą przychodów podatnika z działalności gospodarczej a kwotą przychodów objętych zwolnieniem, wykazanych automatycznie w poz. 23, poz. 25 lub poz. 27 deklaracji PIT-36L(20).

Jeżeli dodano załącznik PIT/Z to edycji podlegają kwoty w poz. 30 i poz. 31.

Po uzupełnieniu kwoty w poz. 39 Straty z lat ubiegłych należy uzupełnić poz. 38.

Jeżeli w sekcji D wykazano przychody zwolnione to do poz. 40 Składki na ubezpieczenia społeczne przenoszona jest kwota składek z formularza ostatniej zaliczki na PIT-36L wyliczonej w 2023 r. (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Jeżeli na formularzu deklaracji PIT-36L nie wykazano przychodów zwolnionych to do poz. 40 Składki na ubezpieczenia społeczne przenoszona jest suma składek uzupełnionych na formularzu kwot indywidualnych właściciela (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Poz. 40 podlega edycji do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej.

Do poz. 41 Składki na ubezpieczenie zdrowotne – art. 30c ust. 2 pkt 2 ustawy przenoszona jest kwota suma składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela. Kwota ta ograniczana jest do wysokości kwoty przychodów z działalności gospodarczej pomniejszonej o straty z działalności gospodarczej oraz pomniejszonej o składki na ubezpieczenia społeczne. Pole to jest dodatkowo ograniczane do wysokości obowiązującego limitu 10 200 zł. Pole podlega edycji przez użytkownika.

Kwota w poz. 47 Wydatki na nabycie terminala płatniczego oraz obsługę transakcji płatniczych ograniczana jest do wysokości 2 500 zł.

Zakładka 3 – [G.2 – G.5] – zawiera sekcje dotyczące zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika Korekta podatku.

Jeżeli do deklaracji PIT-36L(20) dodano załącznik Korekta podatku to aktywne są pola:

- poz. 56 i poz. 61 Zwiększenia straty na podstawie artykułu 26i ust. 2 pkt 1 oraz ust. 8 ustawy,

- poz. 58 i poz. 63 Zmniejszenia straty na podstawie artykułu 26i ust. 2 pkt 2 oraz ust. 7 ustawy,

Kwoty do poz. 56 i poz. 58 przenoszone są z formularza załącznika Korekta podatku jeżeli kwota w poz. 54 jest większa od zera. Kwoty do poz. 61 i poz. 63 przenoszone są z formularza załącznika Korekta podatku jeżeli kwota w poz. 55 jest większa od zera. Użytkownik ma możliwość zmiany kwoty w tych pozycjach na niższą.

Zakładka 4 – [H – J] – pozwala na wyliczenie podatku wg stawki liniowej 19% oraz obliczenie zobowiązania podatkowego.

Po uzupełnieniu kwoty w poz. 75 Doliczenia do podatku należy uzupełnić poz. 74.

Zakładka 5 – [Sekcja K] – zawiera z należne zaliczki, należny podatek, zapłacony podatek oraz zapłacone zaliczki dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na PIT-36L) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Jeżeli w pozycji Należnej zaliczki jest 0 i użytkownik ręcznie uzupełni tą kwotę to automatycznie zaktualizuje się wartość Zapłaconej zaliczki, pod warunkiem, że jej wartość była również równa 0. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki.

Zakładka 6 – [Sekcja L – N] – to informacja o kwocie do zapłaty/nadpłacie zryczałtowanym podatku oraz naliczonych odsetkach.

Do poz. 142 Podatek wykazany w załączniku PIT/IP na formularzu deklaracji PIT-36L(20) przenoszona jest kwota z poz. 44 Podatek obliczony zgodnie z art. 30ca ust. 1 ustawy po uwzględnieniu doliczeń i odliczeń z poz. 42 i 43 z formularza załącznika PIT/IP(5).

Zakładka 7 – [O – T] – to informacja o załącznikach, wniosek o przekazanie 1,5% podatku na rzecz OPP, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o karcie dużej rodzinie. Kwota 1,5% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

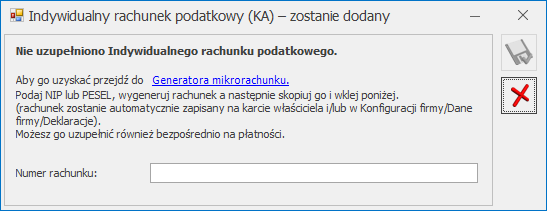

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony Wybór opcji Anuluj zmiany (kliknięcie ikony

![]() , numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.![]() )powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

Zakładka 8 – [Dz. gospod.] – użytkownik ma możliwość przeglądania przychodów i kosztów uzyskania przychodu dla pozarolniczych działalności gospodarczych, które są wprowadzane na karcie kwot indywidualnych podatnika.

Zakładka 9 – [Załączniki] – zawiera listę załączników PIT/B, PIT/ZG, PIT/Z, PIT/BR, PIT/O, PIT/IP, PIT/MIT, PIT/PM, Korekta podatku dla podatnika.

Zakładka 10 – [e-Deklaracje]

Kliknięcie w ikonę  z poziomu formularza deklaracji PIT-36L powoduje otwarcie Listy kwot deklaracji właściciela.

z poziomu formularza deklaracji PIT-36L powoduje otwarcie Listy kwot deklaracji właściciela.

Deklaracja roczna PIT-36L Wersja 20:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Posiada załącznik PIT/B (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 176 informacja o liczbie załączników PIT/B).

- Posiada załącznik PIT/ZG (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 178 informacja o liczbie załączników PIT/ZG).

- Posiada załącznik PIT/Z (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia jednego załącznika (informacja o nim jest wykazywana w polu 181).

- Posiada załącznik PIT/BR (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 179 informacja o liczbie załączników PIT/BR).

- Posiada załącznik PIT/O (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 183).

- Posiada załącznik PIT/IP (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia jednego załącznika (informacja o nim jest wykazywana w polu 177).

- Posiada załącznik PIT/PM (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 182 informacja o liczbie załączników PIT/PM.

- Posiada załącznik PIT/MIT (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem. Istnieje możliwość wprowadzenia dowolnej liczby załączników (ich liczba wykazywana jest w polu 185 informacja o liczbie załączników PIT/MIT.

- Posiada załącznik Korekta podatku (dostępny na formularzu deklaracji rocznej PIT-36L) wraz z wydrukiem Korekta podatku/ Zestawienie dokumentów do korekty podatku. Istnieje możliwość wprowadzenia jednego załącznika.

- Złożenie/ korekta deklaracji. Jest możliwość zapisania zarówno deklaracji, jak i korekt do niej.. Po zaznaczeniu na formularzu deklaracji PIT-36L(20) parametru korekta zeznania i wskazaniu w poz. 7 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej, podatnik powinien wypełnić załącznik ORD-ZU. Uzupełnienie uzasadnienie na załączniku ORD-ZU nie jest wymagane w przypadku wskazania w poz. 11 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Aby dodać korektę należy najpierw zatwierdzić deklarację pierwotną.

Kwota na zdarzeniu, w preliminarzu płatności, generowanym z deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji.

- eksport deklaracji rocznej PIT-36L wraz z załącznikami: PIT/B, PIT/ZG, PIT/Z,PIT/BR, PIT/O, PIT/IP, PIT/PM oraz PIT/MIT do systemu e‑Deklaracje.

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Wyślij deklarację do systemu e-Deklaracje rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Załącznik PIT/B

Jest to załącznik do deklaracji PIT-36 i PIT-36L (dostępny na zakładce Załączniki na formularzu PIT-36 oraz na formularzu PIT-36L) – wraz z możliwością wydruku.

Jest on sporządzany wyłącznie dla podatnika.

Na PIT/B w sekcjach B i C wyświetlane są nazwy oraz kwoty (przychód, koszty, dochód/strata) działalności wprowadzone na karcie właściciela na liście Kwoty indywidualne, na zakładce [Dz. gospodarcza].

Jeżeli na formularzu wspólnika uzupełniono Dodatkowe indywidualne Przychody/ Koszty to kwoty te są uwzględniane na formularzu załącznika PIT/B( 21).