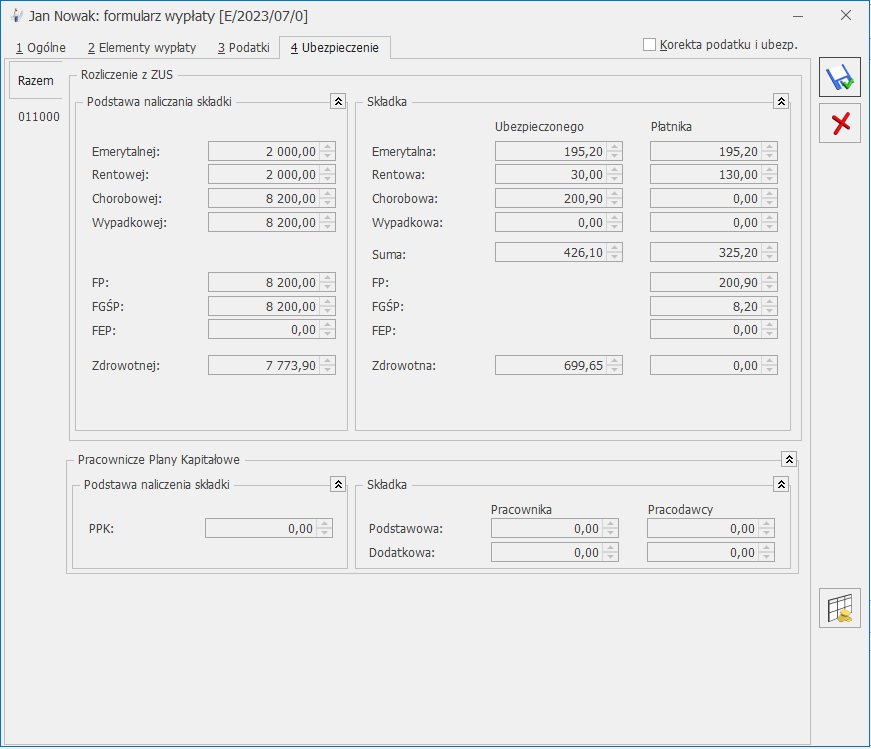

Co należy zrobić, aby program nie naliczał składki na Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych?

Na formularzu danych kadrowych pracownika na zakładce Inne informacje w części FP/FGŚP znajdują się następujące parametry: ’Nie naliczać składek na FP’ oraz ’Nie naliczać składek na FGŚP’. Zaznaczenie ich oznacza zaprzestanie naliczania składek na FP i FGŚP dla danego pracownika.

Od 1 lipca 2009 r. obowiązuje zwolnienie z obowiązku opłacania składek na FP i FGŚP za pracowników, którzy ukończyli 55 lat (kobiety) lub 60 lat (mężczyźni). W związku z tym parametry oraz dane dotyczące okresu zwolnienia ze składek FP/FGŚP są automatycznie wypełniane po wprowadzeniu daty urodzenia oraz płci pracownika. Zwolnienie ustawiane jest od pierwszego dnia miesiąca następującego po miesiącu, w którym pracownik ukończył 55 lat (w przypadku kobiet) lub 60 lat (w przypadku mężczyzn) dla osób urodzonych 1-go dnia miesiąca, zwolnienie ustawiane od miesiąca w którym pracownik kończy 55/60 lat. Dodatkowo sprawdzana jest data obowiązywania zmian w przepisach i w przypadku pracowników, którzy ukończyli odpowiednio 55 lat(kobiety) i 60 lat (mężczyźni) przed 01.07.2009 ustawiana jest ta data.

W przypadku zwolnienia z opłacania składek na FP i FGŚP z innych przyczyn należy zmienić okres zwolnienia z opłacania FP/FGŚP. Zmianę tą należy odnotować poprzez aktualizację zapisu.

W module Płace i Kadry Plus można również dokonać seryjnej zmiany dla wielu zaznaczonych pracowników za pomocą operacji ‘Seryjnej zmiany wartości pola’, aktualizując dane z odpowiednią datą.

W odniesieniu do osób, które mają odnotowane zwolnienie ze składek FP/FGŚP okresowo , w zapisie historycznym przypadającym po zakończeniu tego okresu, należy usunąć zaznaczenie zwolnienia z FP i FGŚP – wówczas na zapisie formularza program ustawi automatycznie daty wyliczone jako przypadające po ukończeniu 55/60 lat przez tego pracownika.

Od wersji programu Comarch ERP Optima 2023.0.1 został wprowadzony mechanizm automatycznego ustalania okresu zwolnienia z naliczania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych, przez okres 36 miesięcy od powrotu pracownika z urlopów macierzyńskich, rodzicielskich i wychowawczych. Funkcjonalność została opisana w artykule Jak odnotować zwolnienie z FP/FGŚP pracownikowi, który wraca z urlopu macierzyńskiego/rodzicielskiego/ wychowawczego ?