Nota korygująca

- Nota może być wystawiona tylko do Faktury Zakupu,

- Noty nie można wystawić do dokumentu w buforze,

- Noty nie można wystawić do dokumentu anulowanego.

Dokumenty korygujące

- ilości sprzedanego towaru lub usługi,

- wartości sprzedanego towaru lub usługi,

- kursu waluty,

- podatku VAT wyliczonego na Fakturze źródłowej,

- danych kontrahenta, nazwy towarów/usług, formy i terminu płatności.

- Dokument korygujący może korygować albo ilość, albo wartość albo podatek na dokumencie podstawowym. Nie da się wystawić korekty, która będzie jednocześnie dotyczyła dwóch lub więcej typów korekt.

- Do jednego dokumentu można wystawić kilka korekt. Każda kolejna bierze pod uwagę wystawione wcześniej korekty.

- Nie da się wystawić korekty do dokumentu w buforze i do dokumentu anulowanego.

- Nie da się wystawić korekty do dokumentu, do którego istnieje inna korekta będąca w buforze.

- Nie da się wystawić korekty do korekty. Próba utworzenia dokumentu korygującego do istniejącej korekty spowoduje, że program odszuka dokument źródłowy i zaproponuje korektę pozostałych na nim pozycji.

- Nie można wystawić korekty do Paragonu przekształconego do Faktury. Należy korygować Fakturę.

- Nie można wystawić korekty do dokumentów magazynowych przekształconych do dokumentów handlowych. Korekta musi dotyczyć dokumentu handlowego.

- łączna kwota brutto korekty jest większa niż 8 000 PLN (w przypadku korekt w walucie obcej sprawdzana jest wartość po przeliczeniu na PLN wg kursu wskazanego na dokumencie), bądź niezależnie od kwoty, jeśli w menu Start/Konfiguracja/ Firma/ Ogólne/ Parametry zaznaczono Automatyczna weryfikacja numerów rachunków w Wykazie podatników VAT – Niezależnie od kwoty dokumentu,

- na korekcie, na pierwszej zakładce jest wybrana forma płatności powiązana z rejestrem bankowym,

- NIP płatnika jest polskim numerem NIP,

- Faktura korygująca – korekta ilości

- Faktura korygująca – korekta wartości/ ceny

- Faktura korygująca – korekta zbiorcza

- Faktura korygująca – korekta kursu waluty

- Faktura korygująca – korekta podatku VAT

- Faktura korygująca – korekta danych

- Nota korygująca

- Zwrot do Paragonu

- Korekty Faktury RR

- Korekty dokumentów wewnętrznych

- Korekty dokumentów magazynowych – WZ, PZ, PW, RW, MM, BO (moduł Handel, Handel Plus)

- Korekty a dokumenty skojarzone (moduł Handel, Handel Plus)

- Korekty do dokumentów nie istniejących w programie

- Korekta graniczna/ cło do faktury

Seria dla dokumentów korygujących

W numerze dokumentu korygującego można wskazać serię jako dodatkową informację do rozróżnienia dokumentów (schematy numeracji definiujemy w Konfiguracji firmy/ Definicje dokumentów). W Konfiguracji firmy/ Magazyn/ Parametry/ Serie i Daty znajduje się opcja Przenoś serie na dokumenty korygujące – po zaznaczeniu parametru seria w numerze korekty jest przenoszona z dokumentu korygowanego.Zwroty do Paragonów

- Nie jest możliwe wystawienie korekty do Paragonu przekształconego do Faktury. Należy wtedy korygować skojarzoną z nim fakturę.

- Nie jest możliwe również zrobienie zwrotu do Paragonu anulowanego.

- Paragon zwrotny nie może zostać przekształcony do Faktury.

- Na korekcie do Paragonu możliwa jest zmiana kontrahenta oraz edycja danych kontrahenta przeniesionego z dokumentu źródłowego.

- Wydruk Ewidencji zwrotów / reklamacji na liście Paragonów – jest to wykaz zwrotów towarów oraz uznanych reklamacji towarów i usług, które skutkują zwrotem całości lub części należności (zapłaty) z tytułu sprzedaży. Wydruk uwzględnia wszystkie korekty z listy, oznaczone jako zwrot.

- Wydruk Ewidencji pomyłek na liście Paragonów – wydruk uwzględnia wszystkie korekty do Paragonów oznaczone jako pomyłka.

Korekta ilości

- ustawiamy kursor na dokumencie podstawowym, wciskamy prawy klawisz myszki i z menu kontekstowego wybieramy funkcję Korekta ilości,

- ustawiamy kursor na Fakturze podstawowej i lewym klawiszem myszki naciskamy przycisk

,

, - ustawiamy kursor na Fakturze podstawowej i z menu dostępnego pod strzałką obok przycisku

wybieramy funkcję Korekta ilości.

wybieramy funkcję Korekta ilości.

- skasowaniu pozycji, których zwrot nie dotyczy. Kasowanie można wykonać ustawiając kursor na wybranej pozycji i wciskając przycisk z koszem, wybierając funkcję kasuj z kontekstowego menu lub z klawiatury, wciskając klawisz <DEL>. Przed skasowaniem program poprosi o potwierdzenie usunięcia pozycji.

- (!) zmianie zwracanej ilości. Pierwsza propozycja programu to zwrot pełnej ilości sprzedanego (zakupionego) wcześniej towaru. Aby zwracaną ilość zmienić należy wyświetlić szczegóły o pozycji: przycisk z lupką lub dwukrotne kliknięcie lewym klawiszem myszki w pozycję. Kursor ustawi się w polu Ilość. Wprowadzamy zwracaną ilość.

- zmianie opisu i PKWiU. Jedyne pola, których modyfikacji można dokonać edytując dane o pozycji korekty to numer PKWiU oraz opis (ten ostatni tylko w przypadku, gdy na karcie ewidencyjnej towaru parametr Pozwól na edycję opisu na dokumencie jest aktywny.

Jeśli do jednego dokumentu wykonujemy kilka korekt ilościowych, program przy każdej korekcie sprawdza, jaka ilość towaru pozostała jeszcze do zwrotu.

Na fakturze korygującej ilości drukowane są zarówno data wystawienia faktury (wpływu) jak i data zwrotu.

Korekty ilości „na plus”

Istnieje możliwość wystawiania korekt ilościowych zwiększających ilość towaru w magazynie. Aby Użytkownik miał możliwość wystawiania tego typu korekt w Konfiguracji firmy/ Handel/ Parametry musi zaznaczyć parametr Korekty ilościowe „na plus”. Domyślnie parametr jest odznaczony – wtedy użytkownik podczas wystawiania korekt ilościowych nie ma możliwości wpisywania ilości dodatnich. Dopiero kiedy zaznaczy parametr w Konfiguracji – może wpisywać ilości dodatnie na korektach. Korekty ilościowe na plus nie są obsługiwane w przypadku dokumentów wewnętrznych PW i RW. W przypadku dokumentów rozchodujących towar korekta ilościowa na plus zdejmie towar z magazynu, zgodnie z metodą rozliczania określoną w Konfiguracji. W przypadku dokumentów wprowadzających towar – korekta ilościowa na plus wprowadzi towar na magazyn. W przypadku korekt ilościowych „na plus”, wprowadzających towar do magazynu, aktualizowana jest ostatnia cena zakupu na karcie towaru. W związku z tym, że aktualizowana jest ostatnia cena zakupu, możliwa jest również aktualizacja cen sprzedaży, zgodnie z zasadami obowiązującymi w programie. W sytuacji, gdy korekta „na plus” wprowadza towar do magazynu – zasób taki na karcie towaru nie jest widoczny jako odrębna dostawa, tylko jest doliczany do zasobu źródłowego. Program pokazuje numer i datę dokumentu źródłowego, do którego taka korekta występuje, a nie numer tej korekty. Jednak program kontroluje, by ilość wprowadzona korektą „na plus” nie została wyprowadzona z magazynu przed datą takiego dokumentu. Zasady obsługi korekt ilościowych na plus są analogiczne jak w przypadku standardowych dokumentów korygujących. Należy jednak pamiętać, że podczas wystawiania korekt na plus, mogą pojawić się różne nietypowe sytuacje.- pojawi się – jeśli w konfiguracji jest zaznaczony parametr o korektach ilościowych na plus (aby Użytkownik miał możliwość skorygowania takiego towaru)

- nie pojawi się – jeśli w Konfiguracji parametr o korektach na plus jest odznaczony.

Korekty danych

- Wszystkich danych kontrahenta, w tym wybranie nowego nabywcy, odbiorcy oraz płatnika.

- Formy i terminu płatności. Zmiana formy i terminu płatności nie jest możliwa na pierwszej zakładce – dane te można skorygować na zakładce [Płatnościna tych płatnościach, które są w całości nierozliczone.

- Kategorii oraz atrybutów dokumentu.

- Nazwy, opisu, atrybutów, kategorii oraz PKWiU towarów i usług. Pozycje, które nie podlegają korekcie, mogą zostać usunięte z dokumentu.

- Mechanizmu podzielonej płatności – jeżeli Faktura Sprzedaży spełnia wszystkie wymogi do zastosowania mechanizmu podzielonej płatności i towary na FS mają naliczony podatek VAT, a mimo to została zatwierdzona na stałe bez zaznaczonego parametru MPP – podzielona płatność, do takiej FS można wystawić korektę danych, na której należy zaznaczyć parametr MPP – podzielona płatność, wówczas na korygowanej FS oraz na płatności w menu Kasa/ Bank/ Preliminarz płatności zostanie zaznaczony parametr o zastosowaniu podzielonej płatności, na wydruku będzie drukowana adnotacja Mechanizm podzielonej płatności. W przypadku wydruku Eko – korekta danych, aby na wydruku drukowana była adnotacja Mechanizm podzielonej płatności, w polu Korekta z tytułu należy wpisać Mechanizm podzielonej płatności.

- Korekta danych oraz Korekta danych (GenRap)/ Wzór standard,

- Korekta danych oraz Korekta danych (GenRap)/ Korekta danych kontrahenta – drukuje dane kontrahenta przed i po korekcie.

Korekty wartości / ceny

- ustawić kursor na dokumencie podstawowym, wcisnąć prawy przycisk myszy i z menu kontekstowego wybrać funkcję Korekta wartości (ceny),

- ustawić kursor na dokumencie korygowanym, następnie z menu rozwiniętego pod strzałką obok przycisku

wybrać funkcję Korekta wartości (ceny).

wybrać funkcję Korekta wartości (ceny).

- skasowaniu pozycji, których korekta nie dotyczy. Kasowanie można wykonać ustawiając kursor na wybranej pozycji i wciskając przycisk z koszem, wybierając funkcję kasuj z kontekstowego menu lub z klawiatury, wciskając klawisz <DEL>. Przed skasowaniem program poprosi o potwierdzenie usunięcia pozycji.

- zmianie opisu i PKWiU. Jedyne pola, których modyfikacji można dokonać edytując dane o pozycji korekty to numer PKWiU oraz opis (ten ostatni tylko w przypadku, gdy na karcie ewidencyjnej towaru parametr Pozwól na edycję opisu na dokumencie jest aktywny.

- (!) zmianie wartości/ceny pozycji. Zmiany cen możemy dokonać na kilka sposobów:

- w nagłówku faktury znajduje się pole Rabat %. Jeśli korekta dotyczy wszystkich pozycji, o tę samą ilość procent – wystarczy w pole Rabat wpisać odpowiednią wartość. Potwierdzenie spowoduje, że ceny wszystkich pozycji zostaną pomniejszone o zadany procent. W kolumnie Wartość korekty pojawią się informacje o ile, w związku z udzielonym rabatem zmienią się całkowite wartości pozycji.

- jeśli każda pozycja faktury zmienia się o inną wartość (%) lub dla każdej pozycji chcemy podać cenę, jaka powinna jej dotyczyć – należy kolejno wyświetlić szczegóły o każdym elemencie korekty. Szczegóły wyświetlamy posługując się przyciskiem z lupką lub dwukrotnie klikając lewym klawiszem myszki na wybranej pozycji. Na wyświetlonym formularzu do dyspozycji mamy trzy pola: Rabat, Cena netto/brutto i Wartość. Możemy albo dla danej pozycji podać udzielony rabat % ‑ cena przeliczy się sama, albo wpisać cenę towaru, jaka powinna obowiązywać po korekcie – wtedy rabat przeliczy się automatycznie.

Jeśli do jednej faktury wykonujemy kolejno kilka korekt wartościowych – każda kolejna korekta bierze pod uwagę ceny zmienione (pomniejszone lub powiększone) poprzednimi dokumentami korygującymi.

Korekty wartości do części ilości

Podczas wystawiania korekt wartościowych użytkownik może zmienić nie tylko cenę towaru, ale również ilość, jakiej ta zmiana ma dotyczyć. Należy jednak pamiętać, że:- W przypadku korekty wartości do części ilości dokumentów wprowadzających towar do magazynu zasoby towaru nie są rozbijane na dwa różne (część ze starą ceną i część z nową), tylko wartość całego zasobu jest pomniejszana/ powiększana o wartość korekty.PrzykładPrzyjęcie towaru 100 szt., w cenie 2 PLN, wartość zasobu 200 PLN.Korekta wartości dla 20 szt., na cenę 3 PLN, wartość korekty 20 PLN.Na zasobach będzie nadal jeden zasób: 100 szt., o wartości 220 PLN, ze średnią ceną jednostkową 2.20 PL

- W przypadku tworzenia dokumentów magazynowych do dokumentów handlowych ilości i wartości na dokumencie magazynowym są identyczne z ilościami i wartościami na dokumencie handlowym (dokumenty są przekształcane wtedy 1:1).PrzykładFS na 100 szt. towaru, w cenie 2 PLN, wartość 200 PLN.FSKOR: korekta wartości dla 20 szt., na cenę 3 PLN (wartość korekty 20 PLN).Po utworzeniu WZ powstaną dwa dokumenty magazynowe, gdzie ilości i ceny są zgodne z dokumentami handlowymi:WZ na 100 szt. towaru, w cenie 2 PLN, wartość 200 PLN (związane z FS)WZKOR zmieniające cenę dla 20 szt. towaru, na cenę 3 PLN (związane z FSKOR).

- W przypadku przekształcania dokumentów magazynowych do handlowych, jeśli najpierw wystawiany jest dokument magazynowy (WZ, PZ, WKA, PKA…), do dokumentu magazynowego wystawiana jest korekta wartości do części ilości, a dopiero potem dokument magazynowy jest przekształcany do handlowego (FS, FZ…) – to na dokumencie handlowym wyliczana jest średnia cena dla towaru.PrzykładWZ na 100 szt. towaru, w cenie 2 PLN, wartość 200 PLN.WZKOR: korekta wartości 20 szt., na cenę 3 PLN (wartość 20 PLN).Po przekształceniu do FS, na FS będzie widoczne 100 szt. towaru w średniej cenie 2.20 PLN (wartość towaru jest prawidłowa 220 PLN).

- W przypadku przekształcania dokumentów magazynowych do handlowych, gdzie do dokumentu WZ (PZ…) były wystawiane korekty wartości do części ilości może zdarzyć się sytuacja, gdy wartość utworzonej FS będzie różna od sumy wartości WZ i WZKOR. Wynika to z faktu, że podczas przekształcania pogram wylicza średnią cenę (zaokrągloną do dwóch miejsc po przecinku) i na jej podstawie od nowa wylicza wartość towaru.

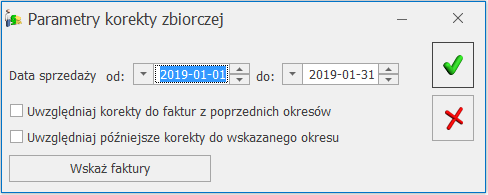

Korekta zbiorcza

- Uwzględniaj korekty do faktur z poprzednich okresów– po zaznaczeniu tego parametru do Korekty Zbiorczej zostaną ujęte również korekty do sprzedaży/zakupu z poprzednich okresów,

- Uwzględniaj późniejsze korekty do wskazanego okresu – parametr pozwala na uwzględnienie również korekt wystawionych po okresie, do którego odnosi się Korekta Zbiorcza a dotyczących sprzedaży/zakupu z wybranego okresu.

Korekty do dokumentów nie istniejących w systemie

Dokument pierwotny

Aby umożliwić zarejestrowanie korekty do nieistniejącego w systemie dokumentu wprowadzono tzw. dokumenty pierwotne. Dokument pierwotny odpowiada takiej niezarejestrowanej fakturze. Możliwość wystawienia dokumentów pierwotnych dotyczy Faktur Zakupu, Faktur Sprzedaży oraz Paragonów. Aby wystawić dokument pierwotny należy wcisnąć strzałkę obok Dodaj i z otwartego menu wybrać Dokument pierwotny. Dokument pierwotny wystawiany jest w podobny sposób jak zwykły dokument sprzedaży/ zakupu w systemie. Różnicą jest, że na zakładce [Płatności] nie ma tabelki odpowiadającej za płatności dokumentu oraz tabelki umożliwiającej rozliczanie zaliczek. Informacja o tym, że dany dokument jest dokumentem pierwotnym znajduje się w opisie formularza w górnej części okna (np. Faktura Sprzedaży FS/00001/2008 pierwotna). Na liście Faktur Sprzedaży, Faktur Zakupu, Paragonów na górnej wstążce pod ikoną Funkcje dodatkowe dostępna jest opcja Importu dokumentów w formacie XML, w oknie parametrów importu można zaznaczyć Utwórz dokument pierwotny, wówczas dokument zostanie zaimportowany do programu jako pierwotny. Dokument pierwotny przyjmuje numerację proponowaną przez program, oprócz tego istnieje możliwość uzupełnienia Nr pierwotnego (numeru faktycznie korygowanego dokumentu). Numer dokumentu pierwotnego należy wprowadzić ręcznie po wybraniu opcji Nr pierwotny dostępnej w menu rozwijanym po wciśnięciu strzałki obok przycisku Dokument z poziomu formularza dokumentu pierwotnego. Na listach Faktur Sprzedaży, Paragonów oraz Faktur Zakupu znajduje się parametr: Pierwotne, dotyczący wyszukiwania dokumentów pierwotnych. Zasady wyszukiwania dokumentów pierwotnych są identyczne jak w przypadku innych parametrów:- jeśli zaznaczona jest opcja TAK i NIE – program podczas wyszukiwania dokumentów nie uwzględnia statusu dokumentu (podstawowy/ pierwotny),

- jeśli zaznaczona jest opcja TAK – program wyszukuje tylko dokumenty pierwotne,

- jeśli zaznaczona jest opcja NIE – program wyszukuje tylko dokumenty podstawowe (zwykłe).

- Dokument pierwotny nie powoduje zmiany ceny zakupu na karcie towaru, a tym samym nie powoduje naliczenia nowych cen sprzedaży (w przypadku aktywnego mechanizmu aktualizacji cen).

- Wystawienie nie powoduje powstania płatności (zapisu w kasie lub zdarzenia w preliminarzu).

- Dla dokumentów pierwotnych nie można wystawić skojarzonych dokumentów magazynowych (WZ, PZ).

- Wystawienie dokumentu pierwotnego nie powoduje ruchu towaru w magazynie.

- Wystawienie dokumentu pierwotnego nie powoduje powstania rezerwacji ani zamówienia.

- Dokumenty pierwotne nie mogą zostać zafiskalizowane.

- Dokumenty pierwotne nie mogą zostać zaksięgowane ani przesłane do rejestrów VAT.

- Dokumenty pierwotne nie mogą zostać wyeksportowane do systemu Comarch EDI.

- Podczas wystawiania dokumentu nie jest uwzględniana blokada na datę dokumentu – dokument pierwotny może mieć datę wcześniejszą niż ostatni bilans zamknięcia magazynu (dla innych dokumentów obowiązuje zasada, że ich data nie może być wcześniejsza niż data ostatniego BZM).

- Wystawienie dokumentu pierwotnego (zatwierdzone na stałe lub w buforze) nie blokuje możliwości wykonania bilansu zamknięcia magazynu (w przeciwieństwie do dokumentów podstawowych nieskojarzonych z magazynowymi lub w buforze).

- Wystawienie dokumentu pierwotnego (zatwierdzone na stałe lub w buforze) nie blokuje możliwości zamknięcia inwentaryzacji.

Korekta dokumentu pierwotnego

Kiedy dokument pierwotny został już wystawiony można do systemu wprowadzić do niego korektę. Korekta może dotyczyć ilości, wartości lub stawki VAT, nie ma możliwości wystawienia korekty kursu waluty. Sposób wystawiania korekt do dokumentów pierwotnych jest identyczny jak w przypadku korekt do zwykłych dokumentów sprzedaży/ zakupu. Należy jednak pamiętać, że korekty do dokumentów pierwotnych nie powodują ruchu towaru ani zmiany jego wartości w magazynie (w odróżnieniu od korekt do zwykłych dokumentów). Służą one jedynie do poprawnej rejestracji dokumentów tak, by mogły zostać np. zaksięgowane lub też spowodowały odpowiedni zapis w module Kasa/Bank. Dlatego aby prawidłowo ustalić stan i wartość towaru w magazynie należy następnie wystawić jeszcze dokumenty:- Jeśli korekta powinna wprowadzić towar do magazynu (np. korekta do Faktury Sprzedaży) – należy wystawić dokument PW i wpisać tam cenę, w jakiej towar został zdjęty z magazynu podczas wystawiania faktury pierwotnej.

- Jeśli korekta ma dotyczyć ilości na dokumencie zakupu (FZ, PZ) należy:

- wystawić dokument RW zdejmujący towar z magazynu lub

- wystawić korektę ilościową do dokumentu, którym towar został wprowadzony na magazyn w chwili rozpoczęcia pracy z programem (BOM lub PZ). Przy tej metodzie program automatycznie skoryguje koszt własny zakupu towaru na wcześniejszych dokumentach wydania towaru z magazynu (jeśli takie miało miejsce).

- W przypadku korekt wartościowych do nieistniejących dokumentów FZ należy skorygować wartość towaru w magazynie. Korekta wartościowa towaru w magazynie jest możliwa tylko wtedy, gdy towar został wprowadzony do magazynu przy pomocy dokumentu BOM. Należy wtedy wystawić korektę wartościową do BOM. Jeśli towar został wprowadzony innym dokumentem (np. PZ) nie jest możliwe wykonanie korekty wartości towaru w magazynie.

Dokumenty RW/PW do korekt dokumentów pierwotnych

Istnieje możliwość automatycznego utworzenia dokumentu RW/ PW do korekty dokumentu pierwotnego. Po zatwierdzeniu dokumentu korygującego (korekta ilości) w menu kontekstowym dostępna jest funkcja Przekształcenie do RW/PW. Funkcja tworzy dokument wewnętrzny RW/PW, ustalając na nim ilości zgodne z korektą:- W przypadku dokumentów korygujących, które powinny wprowadzić towar do magazynu, tworzony jest dokument PW. Dokument PW jest zapisywany do bufora i użytkownik ma możliwość skorygowania wartości towaru, w jakiej ma być wprowadzony do magazynu. Na formularzu domyślnie podpowie się kontrahent !NIEOKREŚLONY!. Pole to można edytować.

- W przypadku dokumentów korygujących wyprowadzających towar z magazynu tworzony jest dokument RW. Jest on od razu zapisywany na trwałe, zdejmując towar zgodnie z metodą rozliczania magazynu określoną dla danej bazy. Kontrahent na RW zostanie przeniesiony z faktury pierwotnej.

- Dokument PW/ RW można utworzyć tylko dla korekty ilościowej do dokumentu pierwotnego.

- Korekta musi być zapisana na trwałe (nie można tworzyć RW/PW dla korekt w buforze i anulowanych).

- Dokument RW/ PW można utworzyć do korekty tylko raz.

- W przypadku anulowania korekty – anulowany jest również skojarzony z nią dokument RW/ PW.

- Jeśli na korekcie występują usługi są one pomijane podczas tworzenia RW/ PW.

Korekty podatku VAT

- ustawić kursor na dokumencie podstawowym, wcisnąć prawy przycisk myszy i z menu kontekstowego wybrać funkcję Korekta stawki VAT.

- ustawić kursor na dokumencie pierwotnym, następnie z menu rozwiniętego obok przycisku

wybrać funkcję Korekta stawki VAT.

wybrać funkcję Korekta stawki VAT.

- skasowaniu pozycji, których korekta nie dotyczy. Kasowanie można wykonać ustawiając kursor na wybranej pozycji i wciskając przycisk z koszem, wybierając funkcję kasuj z kontekstowego menu lub z klawiatury, wciskając klawisz <DEL>. Przed skasowaniem program poprosi o potwierdzenie usunięcia pozycji.

- zmianie opisu i PKWiU. Jedyne pola, których modyfikacji można dokonać edytując dane o pozycji korekty to numer PKWiU oraz opis.

- (!) zmianie stawki VAT dla pozycji. Aby to zrobić należy kolejno wyświetlić szczegóły o każdym elemencie korekty. Szczegóły wyświetlamy posługując się przyciskiem z lupką lub dwukrotnie klikając lewym klawiszem myszki na wybranej pozycji. Na wyświetlonym formularzu zmieniać można jedynie stawkę podatku VAT. Zmiana stawki spowoduje przeliczenie kwoty w pozycji Wartość korekty.

W przypadku, gdy do dokumentu zostanie utworzona korekta VAT, a następnie kolejna korekta (ilości lub wartości) – wtedy na kolejnym dokumencie korygującym handlowym stawka VAT dla towaru będzie uwzględniała zmianę stawki.

| Wartość netto | VAT | Brutto | |

|---|---|---|---|

| Faktura | 50.00 zł | 11.5 | 61.5 |

| Korekta | 0 | - 7.50 zł | - 7.50 zł |

| Wartość netto | VAT | Brutto | |

|---|---|---|---|

| Faktura | 40.65 | 9,35 zł 9.02 zł | 50.00 zł |

| Korekta | 5.65 | -5.65 | 0 |

Korekty kursu waluty

Korekta kursu waluty polega na wprowadzeniu poprawnego notowania kursu waluty w stosunku do kursu użytego na fakturze pierwotnej. Korekta kursu możliwa jest dla dokumentów: Faktury Sprzedaży, Faktury Zaliczkowej, Faktury Finalnej, Faktury Zakupu, Wydania Zewnętrznego, Przyjęcia Zewnętrznego.

Aby korekta mogła być wystawiona, muszą być spełnione następujące warunki:

- nie mogą występować inne dokumenty korygujące, korekta kursu musi być pierwszą korektą do wystawionego dokumentu (nie mogą także występować dokumenty korygujące do dokumentów, z których następuje przekształcenie),

- dokument, na podstawie, którego ma powstać korekta nie jest zaksięgowany i przesłany do Rejestru VAT oraz nie zostały zaksięgowane różnice kursowe lub rozliczenia/kompensaty,

- Faktura Sprzedaży/Zakupu, do której ma być wygenerowana korekta kursu nie może powstać z dokumentów WKA/PKA,

- w przypadku korekty kursu Faktury zaliczkowej, kontrolowane jest czy zaliczka została wykorzystana na Fakturze Finalnej, jeżeli tak, nie wystawimy korekty kursu do Faktury Zaliczkowej, taką korektę można wystawić wówczas tylko do Faktury Finalnej,

- jeśli dokument korygowany zostanie wysłany pracą rozproszoną, aby można było wykonać korektę kursu, na karcie operatora musi być zaznaczony parametr: Zmiana dokumentów wyeksportowanych. Przed importem do bazy docelowej należy z niej najpierw usunąć wcześniej zaimportowany dokument pierwotny, dopiero wówczas dokument korygowany zostanie wysłany ponownie.

- Faktury, do których została wystawiona korekta kursu, są przenoszone mechanizmem Pracy rozproszonej zawsze łącznie z korektami. Jeżeli użytkownik określi zakres dat przenoszonych dokumentów, to brana będzie pod uwagę data faktury pierwotnej.

- jeżeli przekształcamy kilka dokumentów do dokumentu wynikowego np. kilka PZ/WZ do FZ/FS i jeden z przekształcanych dokumentów posiada korektę kursu, a ta korekta ma inny typ kursu niż jeden z dokumentów PZ/WZ, wówczas nie będzie możliwości agregacji tych dokumentów do jednej FZ/FS.

Wpływ korekty kursu na przeliczenia wartości dokumentu

Zmiana kursu na dokumencie korekty kursu powoduje zmianę wartości złotówkowych, ceny walutowe pozostają bez zmian. Zmianie ulegają:- Wartości w tabeli VAT. Wyliczana jest wartość netto, VAT i brutto jako różnica wartości po korekcie i przed korektą.

- Kwoty i wartości PLN na poszczególnych pozycjach.

- Jeżeli na dokumencie korygowanym naliczono podatek VAT, a jego płatność wykazana jest w PLN, to na korekcie w Tabeli płatności wykazywana jest wartość VAT w PLN, jako różnica jego wartości po korekcie i przed korektą. Na tą wartość podatku VAT w PLN generowana jest płatność, sama kwota podatku w walucie wykazywana jest do zapłaty w nagłówku dokumentu.

- Korekta kursu na dokumentach, na których nie był naliczany VAT płatny w PLN

- Korekta kursu na dokumentach, na których był naliczany VAT płatny w PLN.

- Korekta kursu na dokumentach rozliczonych.

Korekta kursu waluty dla dokumentów przychodowych

Korekta kursu na dokumentach przychodowych ma wpływ na wartość magazynu oraz na koszt własny sprzedanych towarów. Jeżeli skorygowany zostanie kurs na dokumencie zakupowym, a ta dostawa została wcześniej rozchodowana, wygenerowane zostaną dokumenty WZKK (korygujące koszt własny rozchodowanych towarów). Podczas tworzenia i przekształcania przychodowych dokumentów walutowych, posiadających korektę kursu, znaczenie mają parametry znajdujące się w konfiguracji:- Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ.

- Przeliczaj ceny po nowym kursie.

- Przenoś daty sprzedaży/ zakupu na dokumenty powiązane.

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| niezaznaczony | niezaznaczony | niezaznaczony | ||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data3– kurs z PZKOR Kursu(data i notowanie). | ||

| FZ Data1 FZ Data2 FZKOR Kursu Data3 FZ Data4 |  | Tworzy się tyle PZ ile FZ, na PZ Data5, kurs z FZ. Do FZKOR Kursu tworzy się PZKOR Kursu. |

||

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| niezaznaczony | niezaznaczony | zaznaczony | ||

| FZ Data1 FZKOR Kursu Data2 |  | PZ Data 3 – kurs z FZ (data i notowanie) Tworzy się automatycznie PZKOR Kursu – kurs z FZKOR Kursu. PZKOR kursu jest uwzględniana w wyliczeniach wartości zasobu |

||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data 3 – kurs z PZKOR Kursu (data i notowanie). | ||

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| zaznaczony | niezaznaczony | zaznaczony | ||

| FZ Data1 FZKOR Kursu Data2 |  | PZ Data 3 – kurs z FZ (data i notowanie) Tworzy się automatycznie PZKOR Kursu – kurs z FZKOR Kursu. PZKOR kursu jest uwzględniana w wyliczeniach wartości zasobu. |

||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data 3 – kurs z PZKOR Kursu (data i notowanie). | ||

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| zaznaczony | zaznaczony | niezaznaczony | ||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data3 – kurs z dnia poprzedniego od daty na FZ. |

||

| PZ Data1 PZ Data2 PZKOR Kursu Data3 PZ Data4 |  | FZ Data3 – kurs z dnia poprzedniego od daty na FZ. | ||

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| zaznaczony | zaznaczony | zaznaczony | ||

| FZ Data1 FZKOR Kursu Data2 |  | PZ Data3 – kurs z FZ (data i notowanie) Tworzy się automatycznie PZKOR Kursu – kurs z FZKOR Kursu. PZKOR kursu jest uwzględniana w wyliczeniach wartości zasobu. |

||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data3 – kurs z PZ. Tworzy się automatycznie drugie PZKOR Kursu z kursem z FZ. |

||

(Data1, Data2, Data3, Data4 – data dokumentu) |

||||

|---|---|---|---|---|

| Pozwalaj na edycję cen/ kursu na FZ powstałym z PZ | Przeliczaj ceny po nowym kursie | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | ||

| zaznaczony | niezaznaczony | niezaznaczony | ||

| PZ Data1 PZKOR Kursu Data2 |  | FZ Data3 – kurs z PZKOR Kursu (data i notowanie). |

||

Korekta kursu waluty dla dokumentów rozchodowych

Korekta kursu na dokumentach rozchodowych ma wpływ na zysk ze sprzedaży, który wykazywany jest w PLN. Na oknie Zysk z transakcji po zaznaczeniu parametrów:- Uwzględniaj korekty – weryfikowane jest czy została wykonana korekta kursu do sprzedaży. Jeżeli tak, wyliczana jest wartość netto i zysk po korekcie.

- Uwzględniaj WZKK – weryfikowane jest czy została wykonana korekta kursu do zakupu. Jeżeli tak, wyliczany jest koszt po korekcie i odpowiednio powiększany/pomniejszany zysk.

- Generuj korekty WZ po zmianie ceny/kursu na FS/PA.

- Przenoś daty sprzedaży/ zakupu na dokumenty powiązane.

(Data1, Data2, Data3, Data4 – data dokumentu) |

||

|---|---|---|

| Generuj korekty WZ po zmianie ceny/kursu na FS/PA | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | |

| niezaznaczony | niezaznaczony | |

| WZ Data1 WZ Data2 WZKOR Kursu WZ Data3 |  | FS Data4 – kurs z dnia poprzedniego od daty FS. |

(Data1, Data2, Data3, Data4 – data dokumentu) |

||

|---|---|---|

| Generuj korekty WZ po zmianie ceny/kursu na FS/PA | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | |

| zaznaczony | niezaznaczony | |

| WZ Data1 WZ Data2 WZKOR Kursu WZ Data3 |  | FS Data4 - kurs z dnia poprzedniego od daty FS. Na wygenerowanych WZKOR – kurs z FS. |

(Data1, Data2, Data3, Data4 – data dokumentu) |

||

|---|---|---|

| Generuj korekty WZ po zmianie ceny/kursu na FS/PA | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | |

| zaznaczony | zaznaczony | |

| WZ Data1 WZKOR Kursu DATA2 |  | FS Data3 – kurs z WZ. Po zmianie kursu na FS na WZKOR przenoszony jest kurs z FS. |

| FS Data1 FSKOR Kursu DATA2 |  | WZ Data3 – kurs z FS. Tworzy się automatycznie WZKOR Kursu – kurs z FSKOR Kursu. |

(Data1, Data2, Data3, Data4 – data dokumentu) |

||

|---|---|---|

| Generuj korekty WZ po zmianie ceny/kursu na FS/PA | Przenoś daty sprzedaży/ zakupu na dokumenty powiązane. | |

| niezaznaczony | zaznaczony | |

| WZ Data1 WZKOR Kursu DATA2 |  | FS Data3 – kurs z WZ. |

| FS Data1 FSKOR Kursu DATA2 |  | WZ Data3 – kurs z FS. Tworzy się automatycznie WZKOR Kursu – kurs z FSKOR Kursu. |

Korekty Dowodów Wewnętrznych Sprzedaży i Zakupu

- nie jest możliwe utworzenie korekty stawki VAT

- warunkiem wykonania korekty jest zapis FSW na stałe z wygenerowaną FZW. FZW musi być również na stałe.

Korekty Faktur RR

- Korekta do FRR bez dokumentów powiązanych. Jeżeli do Faktury RR zostanie utworzona korekta, na późniejszą Fakturę Zakupu wygenerowaną z tej FRR przeniesione zostaną dane uwzględniające wszystkie wcześniejsze korekty do Faktury RR.

- Korekta do FRR powiązanej z FZ (oraz PZ). Jeżeli do Faktury RR zostały utworzone dokumenty FZ (oraz PZ), zapis na trwałe korekty FRRK spowoduje wygenerowanie korekty do FZ (oraz PZ) z datą wpływu równą dacie wystawienia FRRK. Jako numer obcy na dokumentach FZKOR i PZKOR zostanie przeniesiony numer FRRK. Forma płatności na korekcie do Faktury Zakupu jest przenoszona z dokumentu źródłowego. Utworzenie korekty RR jest możliwe tylko wtedy, gdy dokumenty powiązane z Fakturą RR są zapisane na trwałe.