OPT039 Internetowa Wymiana Danych z Klientem Comarch ERP XT / Comarch Moje BR

Data aktualizacji: 19-09-2023

Jak uruchomić Internetową Wymianę Dokumentów?

Krok 1 – Zarejestruj biuro na portalu iksiegowosc24.pl i skonfiguruj program Comarch ERP Optima do internetowej wymiany dokumentów

Biuro Rachunkowe, które chce wymieniać dokumenty ze swoimi Klientami rejestruje się na stronie: https://www.iksiegowosc24.pl/rejestracja wybierając dowolny pakiet iKsięgowość24. Po rejestracji w Comarch ERP Optima w menu Start/Konfiguracja/ Program/ Ogólne/ Internetowa Wymiana Dokumentów należy zaznaczyć parametr Aktywuj wymianę danych przez serwer Comarch i uzupełnić wymagane pola:- Numer Klienta (ID) – numer identyfikacyjny Comarch Biura Rachunkowego (widoczny na certyfikacie rejestracji oprogramowania),

- PIN – numer PIN Biura Rachunkowego (widoczny na certyfikacie rejestracji oprogramowania),

- Ustaw hasło – pole uzupełniamy dowolnym własnym hasłem. Hasło należy zapamiętać, ponieważ będzie wymagane przy jakiejkolwiek zmianie ustawień konta na serwerze Comarch,

- Potwierdź hasło.

Krok 2 – Poproś Klienta aby utworzył konto w aplikacji Comarch ERP XT lub Comarch Moje BR

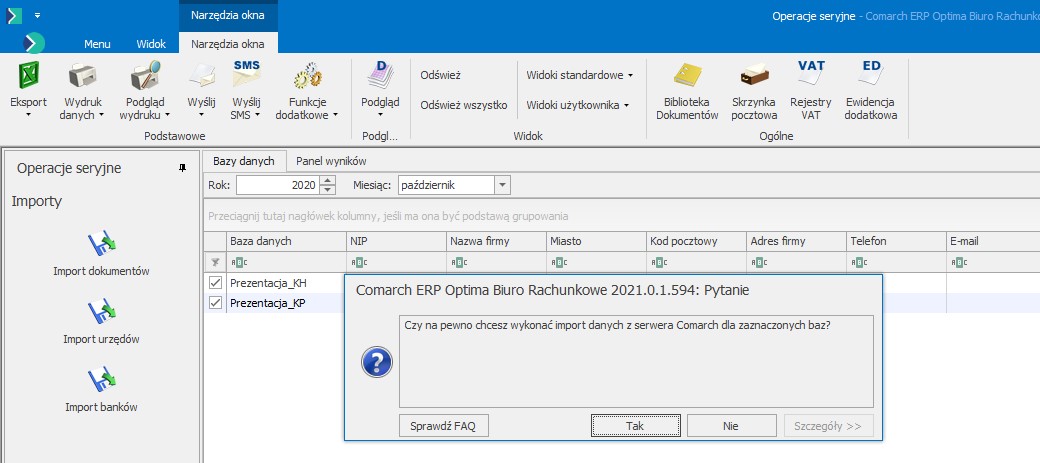

Klient, jeśli chce wymieniać dokumenty z biurem to powinien utworzyć konto do prowadzenia swojej firmy w aplikacji Comarch ERP XT lub Comarch Moje BR. Do wykonania kolejnych kroków Biuro Rachunkowe będzie potrzebować adresu e-mail, na który utworzono konto oraz NIP Klienta.Krok 3 – Dodaj Klienta w programie i rozpocznijcie elektroniczną wyminę dokumentów

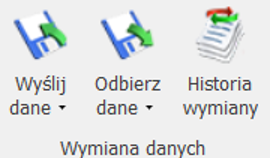

W sekcji iKsięgowość24 po kliknięciu w ikonkę Klienci biura Wysyłanie i odbieranie możliwe jest również z poziomu Narzędzia/ Praca rozproszona/ Eksport/Import.

Biuro rachunkowe może zweryfikować konfigurację z Klientem w menu Start/Konfiguracja/ Program/ Ogólne/ Internetowa Wymiana Dokumentów na zakładce Klienci.

Wysyłanie i odbieranie możliwe jest również z poziomu Narzędzia/ Praca rozproszona/ Eksport/Import.

Biuro rachunkowe może zweryfikować konfigurację z Klientem w menu Start/Konfiguracja/ Program/ Ogólne/ Internetowa Wymiana Dokumentów na zakładce Klienci.

Jak wysyłać i odbierać dokumenty?

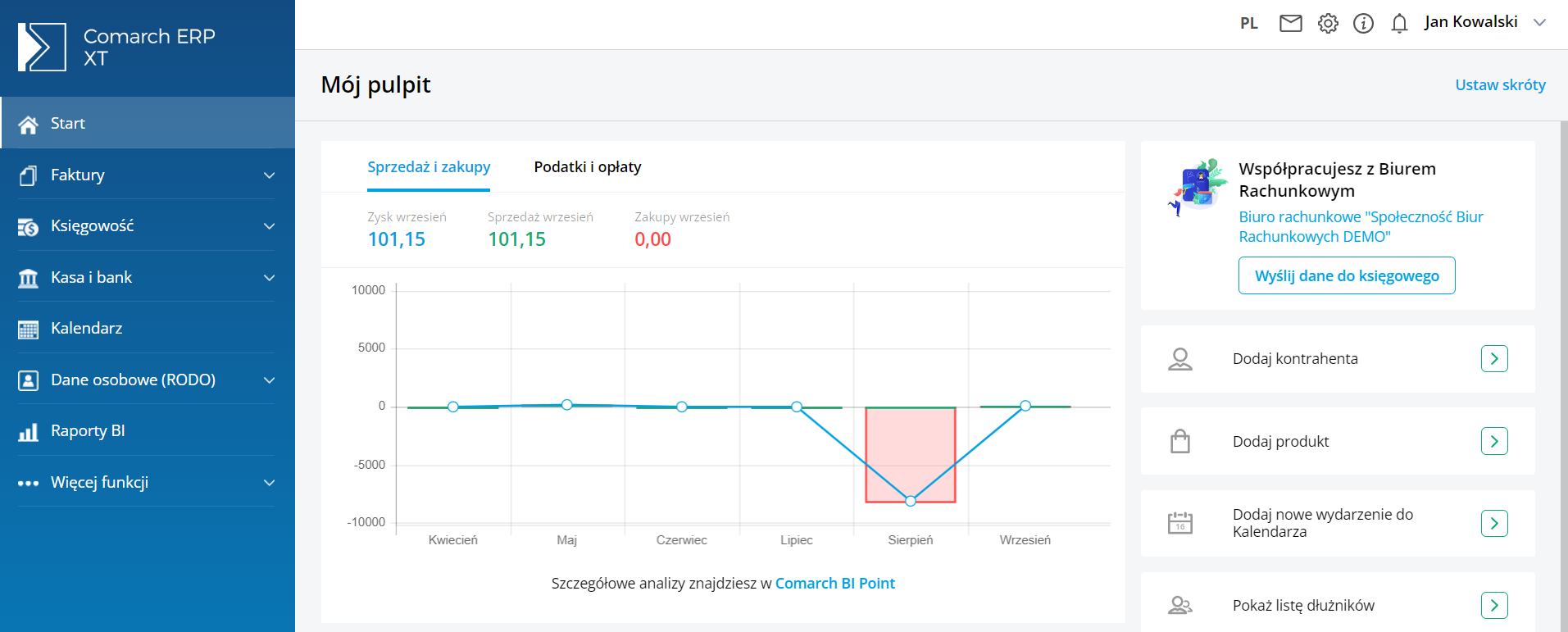

Wymiana dokumentów w Comarch ERP XT

Klient pracujący na Comarch ERP XT w dowolnym momencie (np. po zakończeniu miesiąca) przesyła dokumenty do Biura Rachunkowego przyciskiem Wyślij dane do księgowego, który znajduje się na pulpicie aplikacji. W oknie wysyłki Klient wskazuje okres, z którego zostaną przekazane dokumenty. Może również skorzystać z dodatkowej opcji ponownego wysłania wszystkich dokumentów, gdyby pojawiła się taka potrzeba. Szczegółowy opis dostępny Tutaj. Szczegółowy opis informacji o podatkach i opłatach, jakie Klient może odbierać z Biura Rachunkowego, znajduje się Tutaj .

Szczegółowy opis informacji o podatkach i opłatach, jakie Klient może odbierać z Biura Rachunkowego, znajduje się Tutaj .

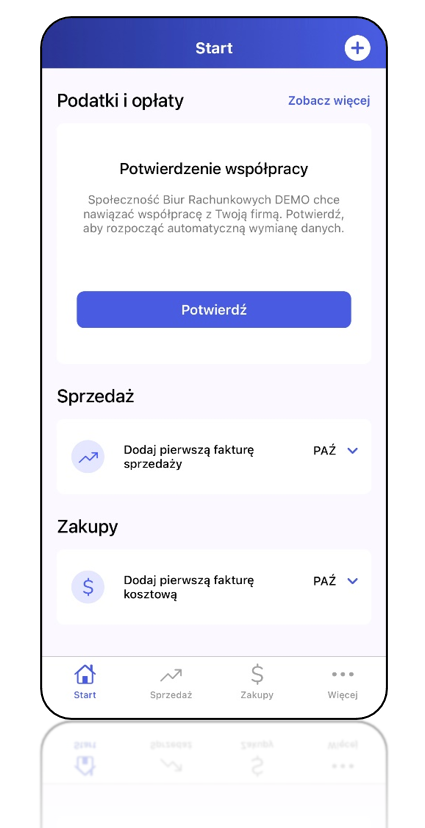

Wymiana dokumentów w Comarch Moje BR

Klient pracujący na Comarch Moje BR na pulpicie swojej aplikacji przed wysyłką pierwszego dokumentu otrzyma komunikat o konieczności potwierdzenia współpracy z Biurem Rachunkowym. Więcej informacji o tym jak rozpocząć współpracę z biurem rachunkowym znajduje się Tutaj.

- faktury sprzedaży, które zostały zatwierdzone przez Klienta,

- dokumenty kosztowe, które zostały wprowadzone do aplikacji i wysłane przez Klienta.

Wymiana dokumentów w Comarch ERP Optima

Wysyłanie i odbieranie dokumentów przez Klienta możliwe jest po aktywowaniu przez niego konta Internetowej Wymiany Dokumentów. Klient loguje się u siebie w programie Comarch ERP Optima i w menu Start/Konfiguracja/ Program/ Ogólne/ Internetowa Wymiana Dokumentów na zakładce Konfiguracja zaznacza Aktywuj wymianę danych przez serwer Comarch. Następnie na oknie Podaj dane uzupełnia pola:- Numer Klienta (ID) – numer ewidencyjny Comarch (widoczny na certyfikacie rejestracji oprogramowania),

- PIN – numer PIN klienta (widoczny na certyfikacie rejestracji oprogramowania),

- Ustaw hasło – pole uzupełnia dowolnym własnym hasłem. Hasło należy zapamiętać, ponieważ będzie wymagane przy jakiejkolwiek zmianie ustawień konta do Internetowej Wymiany Dokumentów.

- Potwierdź hasło.

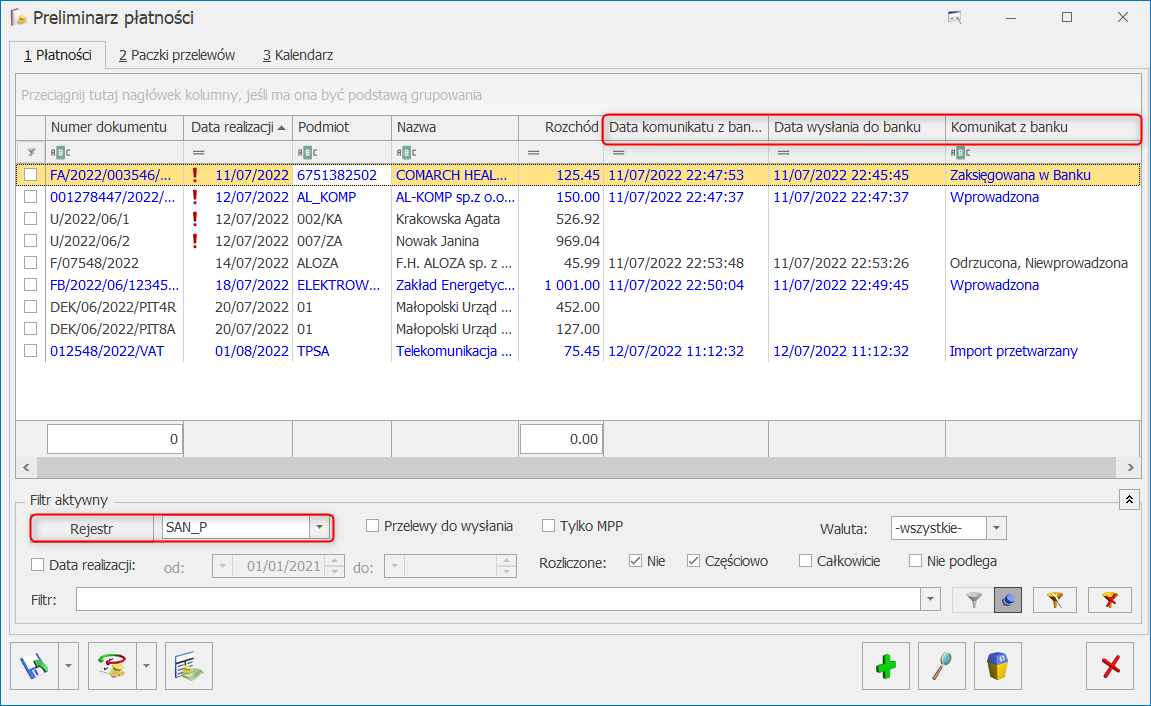

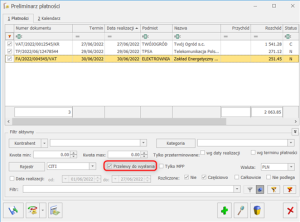

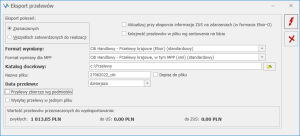

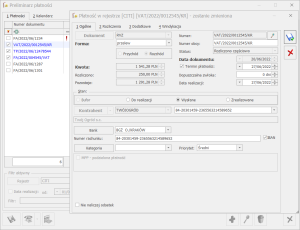

Wysyłka/ Odbiór dokumentów w Biurze rachunkowym

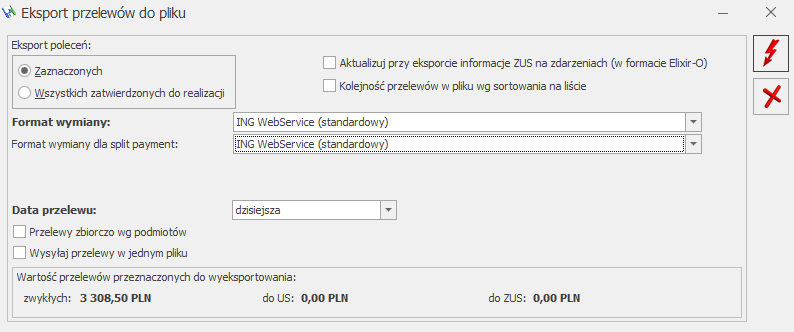

- Płatności do deklaracji będą zawierały informacje o podatku VAT, PIT i składkach ZUS.

- Faktury za usługi księgowe będą eksportowały dokumenty z rejestru zakupu VAT, które mają przypisany atrybut FAKTURA ZA USŁUGI BR z wartością „Tak”.

W programie Comarch ERP Optima jest możliwość ustawienia automatycznego eksportu i importu danych. Zobacz tę funkcję na filmie

W programie Comarch ERP Optima jest możliwość ustawienia automatycznego eksportu i importu danych. Zobacz tę funkcję na filmie

FAQ - najczęściej zadawane pytania

Co to jest Internetowa Wymiana Dokumentów?

Internetowa Wymiana Dokumentów to model współpracy pomiędzy Biurem rachunkowym a jego Klientem. Klient Biura może pracować na programie Comarch ERP XT, Comarch Moje BR lub Comarch ERP Optima. Biuro Rachunkowe pracuje natomiast na rozwiązaniu Comarch ERP Optima w wersji dla Biur Rachunkowych. Współpraca polega na tym, że Klient wysyła zaszyfrowane i podpisane dokumenty. Wymiana odbywa się elektronicznie poprzez Internet. Dokumenty w postaci zaszyfrowanej paczki trafiają na serwery Comarch skąd Biuro rachunkowe również przez Internet odbiera je i wczytuje do bazy. Biuro może również przesyłać dane do bazy Klienta.W jaki sposób zabezpieczone są przesyłane dane?

Główne cechy zastosowanego rozwiązania:- bezpieczeństwo danych – system został tak zaprojektowany, aby zapewnić jak największe bezpieczeństwo przesyłanych danych,

- poufność danych – uzyskiwana jest dzięki podwójnemu systemowi szyfrowania (paczki danych są szyfrowane/deszyfrowane asymetrycznie parą kluczy RSA oraz przesyłane szyfrowanym kluczem symetrycznym protokołem opartym o TLS 1.2 / SSL 3.0),

- integralność danych – jest zapewniona dzięki zastosowaniu podpisu elektronicznego (paczki są podpisywane kluczem prywatnym strony wysyłającej) i strona odbierająca ma pewność, że dane nie zostały zmodyfikowane,

- zabezpieczenia serwera – (takie jak wymuszanie haseł, czy szyfrowanie całej transmisji uniemożliwiające przechwycenie hasła) uniemożliwiają nieautoryzowane usuwanie danych z serwera oraz wysyłanie na serwer.

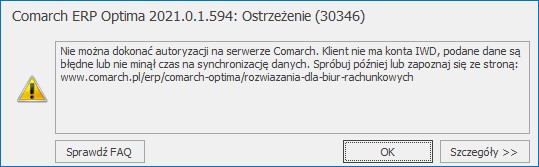

Nie można dokonać autoryzacji na serwerze Comarch.

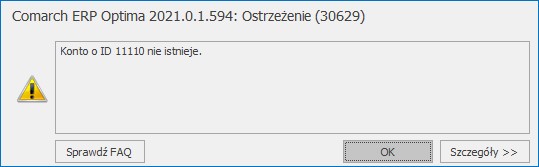

Konto o ID [ID Klienta] nie istnieje.

- nie ma konta lub nie został zgłoszony do Internetowej Wymiany Dokumentów

- nie aktywował konta IWD na swojej instalacji programu (dotyczy klientów pracujących w programie Comarch ERP Optima)

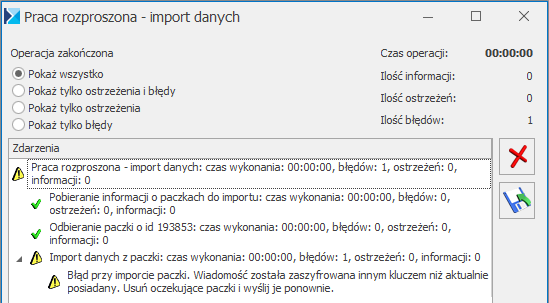

Błąd przy imporcie paczki. Wiadomość została zaszyfrowana innym kluczem niż aktualnie posiadany. Usuń oczekujące paczki i wyślij je ponownie.

Konto Klienta Comarch ERP XT pracuje w trybie testowym

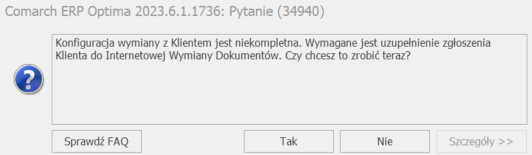

Sprawdź, co może być powodem na stronie https://pomoc.erpxt.pl/dokumentacja/komunikat-o-koncie-testowym-dla-uzytkownika-iwd/Konfiguracja wymiany z Klientem jest niekompletna. Wymagane jest uzupełnienie zgłoszenia Klienta do Internetowej Wymiany Dokumentów. Czy chcesz to zrobić teraz?

Pytanie pojawi się, gdy Klient biura nie będzie miał konta Internetowej Wymiany Dokumentów. Wybierając Tak operator zostanie przekierowany do listy Klientów biura w celu złożenia zamówienia na konto dla Klienta. Wybierając Nie – okno zostanie zamknięte.

Pytanie pojawi się, gdy Klient biura nie będzie miał konta Internetowej Wymiany Dokumentów. Wybierając Tak operator zostanie przekierowany do listy Klientów biura w celu złożenia zamówienia na konto dla Klienta. Wybierając Nie – okno zostanie zamknięte.OPT043 Zaawansowane schematy księgowe

Data aktualizacji: 16-11-2023

1. Jak można odwoływać się do danych w bazie na poszczególnych elementach schematu?

W polach w nagłówku/pozycjach schematu oprócz standardowo dostępnych makr można odwoływać się do danych w bazie w następujący sposób: Data księgowania - bezpośrednie odwołania do pola w bazie danych, skalarne funkcje serwerowe, Konto Wn/Ma - bezpośrednie odwołania do pola w bazie danych, skalarne funkcje serwerowe, Kwota - bezpośrednie odwołania do pola w bazie danych, wyrażenia SQL (np. CASE), skalarne funkcje serwerowe, Opis - bezpośrednie odwołania do pola w bazie danych, wyrażenia SQL (np. CASE), skalarne funkcje serwerowe, Warunek - bezpośrednie odwołania do pola w bazie danych, zapytania SQL, skalarne funkcje serwerowe.1. Jakich operatorów logicznych mogę używać w warunku w schemacie księgowym?

Warunek wpisany w schemacie księgowym jest „tłumaczony” na zapytanie SQL poprzez zastąpienie makr (symboli zaczynających się od znaku @) na odwołanie do kolumn bądź funkcji serwerowych. Poszczególne odwołania można łączyć zgodnie z syntaktyką T-SQL – dotyczy to zarówno operatorów porównania (=, >, <, <>, LIKE) jak i operatorów łączących wyrażenia (AND, OR). Dodatkowo możliwe jest używanie funkcji serwerowych. Przykładowo poprawny jest warunek@KategoriaElem LIKE 'POZOST%' OR @KategoriaNag = 'SPR' AND SUBSTRING(@KategoriaElem, 5, 3)= 'TOW'

2. Jak sobie poradzić gdy długi warunek, zawierający wiele kategorii, nie mieści się w schemacie?

W warunku zamiast wersji dłuższej np.@KodPodmiotu='ALA' AND ( @KategoriaElem='MATERIAŁY' OR @KategoriaElem='TOWARY' OR @KategoriaElem='INNE')

można użyć operatora serwerowego IN:

@KodPodmiotu='ALA' AND @KategoriaElem IN ('MATERIAŁY', 'TOWARY', 'INNE')

3. Czy księgując Fakturę Sprzedaży, można na konto pozabilansowe zaksięgować ilość sprzedanego towaru?

Ilość towaru jest zapisana w tabeli TraElem, żeby zaksięgować liczbę, która znajduje się w tabeli, ale nie istnieje odpowiadające jej makro (tzn. nie można wybrać np. @Ilosc), trzeba w schemacie księgowym odwołać się bezpośrednio do nazwy pola w tabeli. Żeby na jakimś koncie pozabilansowym wyksięgować z faktury ilość sprzedanego towaru, w polu Kwota należy odwołać się do pola TrE_Ilosc. Ze względu jednak na optymalizację parsera analizującego schemat księgowy i "tłumaczącego" go na zapytanie SQL konieczne jest użycie w definicji kwoty przynajmniej jednego makra (tzn. pola zaczynającego się od '@') lub definicja musi rozpoczynać się od znaku apostrofu (‘). Dodatkowo trzeba „zmusić” automat księgujący, żeby użył tabeli TraElem (automat księgujący nie wie, że TrE_Ilosc jest kolumną w tabeli TraElem, więc nie użyje jej automatycznie). W tym celu w definicji kwoty można wpisać np. @PozNetto - @PozNetto + TrE_Ilosc @PozNetto - @PozNetto i tak dadzą w wyniku 0. Makro @PozNetto odwołuje się do pozycji faktury (a więc do tabeli TraElem), więc mamy pewność, że zapytanie zostanie zbudowane poprawnie. Drugą możliwością jest wpisanie:'0' + TrE_Ilosc

’0’ zostanie automatycznie przekonwertowane na liczbę 0 i nie zaburzy wyniku. W tym przypadku trzeba jeszcze „zmusić” automat księgujący, żeby użył tabeli TraElem. W tym celu w pozycji schematu księgowego należy użyć jakiegokolwiek parametru bądź makra odwołującego się do pozycji faktury, np.:

- zaznaczyć Podział na kategorie

- lub Podział na słowniki – Towary

- lub w opisie (bądź w warunku) odwołać się do kategorii pozycji (@KategoriaElem lub @KategoriaOgolnaElem) lub do towaru (@NazwaTowaru)

4. Czy księgując Fakturę Sprzedaży w opisie pozycji dekretu mogę umieścić informację o stawce VAT, jakiej dotyczyła dana pozycja?

Tak, w przypadku opisu jest podobnie jak w przypadku kwoty - można odwołać się do pola (pól) z tabeli, z zastrzeżeniem, co do użycia co najmniej jednego makra i wymuszenia użycia tabeli TraElem. W definicji kwoty używamy np. makra @PozNetto (ponieważ @PozNetto jest to wartość netto, pozycji faktury, to automatycznie mamy zapewnione, że zostanie użyta tabela TraElem) Informacja o stawce Vat jest zapisywana w polach:- TrE_Flaga – mówi o tym, czy jest to stawka zwykła (2), zaniżona (3), zwolniona (1), czy nie podlega (4)

- TrE_Stawka – zawiera wysokość stawki Vat

@NumerPelny + ': stawka Vat ' + Case TrE_Flaga When 1 Then 'ZW' When 4 Then 'NP' Else STR(TrE_Stawka,5,2) End

Spowoduje to wstawienie w dekrecie w polu Opis numeru dokumentu uzupełnionego o stawkę Vat - oczywiście zostanie wygenerowanych tyle pozycji, ile różnych stawek Vat jest na dokumencie.

5. Czy w schemacie księgowym Faktury Sprzedaży mogę w warunku użyć grupy, do której należy sprzedany towar?

Grupa towarowa znajduje się w tabeli Towary (pole Twr_Grupa) – przy czym nie możemy odwołać się do pola Twr_Grupa w taki sposób jak to opisywano poprzednio, ponieważ obecnie żadne makro nie odwołuje się do tabeli Towary (a więc nie ma możliwości w schemacie księgowym połączenia się z tą tabelą). Możemy to natomiast zrobić za pomocą funkcji serwerowej. W tym celu tworzymy funkcję MojaFunkcja_GrupaTowaru – należy poniższy skrypt wykonać za pomocą Query Analyzera lub OSQL-a. Jeżeli teraz chcemy zaksięgować warunkowo sprzedaż towarów z grupy 'AKCESORIA', w warunku wpisujemy wyrażenie:'AKCESORIA' = dbo.MojaFunkcja_GrupaTowaru (TrE_TwrId)

Oczywiście funkcje mogą być znacznie bardziej skomplikowane, można ich używać zarówno w definicjach warunków, opisów jak i kwot (w ostatnim przypadku funkcja powinna zwracać typ NUMERIC). Podobnie jak w przypadku używania pól z tabel, używając funkcji należy pamiętać o tym, żeby wyrażenie zawierało co najmniej jedno makro, lub zaczynało się od znaku ' (apostrof).

If Exists ( Select * From sysobjects Where name = 'MojaFunkcja_GrupaTowaru' And xtype='FN')

Drop Function dbo.MojaFunkcja_GrupaTowaru

GO

create Function dbo.MojaFunkcja_GrupaTowaru (@TwrId INT)

Returns VarChar(20)

As

Begin

Declare @Grupa VarChar(20)

select @grupa = twg_kod

from cdn.twrgrupy

join cdn.towary on twr_twggidnumer = twg_gidnumer AND twg_gidtyp = -16

where twr_twrid = @twrid

Return @Grupa

End

If Exists (

Select * From sysobjects

Where name = 'MojaFunkcja_GrupaTowaru' And xtype='FN'

)

Drop Function dbo.MojaFunkcja_GrupaTowaru

GO

create Function dbo.MojaFunkcja_GrupaTowaru (@TwrId INT)

Returns VarChar(20)

As

Begin

Declare @Grupa VarChar(20)

select @grupa = A.twg_kod

from cdn.twrgrupy A

join cdn.twrgrupy B on A.twg_gidnumer = B.twg_gronumer

join cdn.towary C on C.twr_twggidnumer = B.twg_gidnumer AND C.twr_twggidnumer <> A.twg_gidnumer

where B.twg_gidtyp = -16 and A.twg_gidtyp <> 16 and c. twr_twrid = @twrid

Return @Grupa

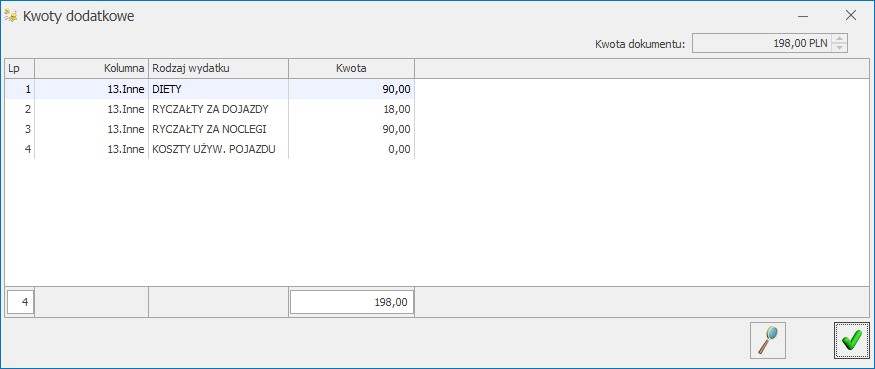

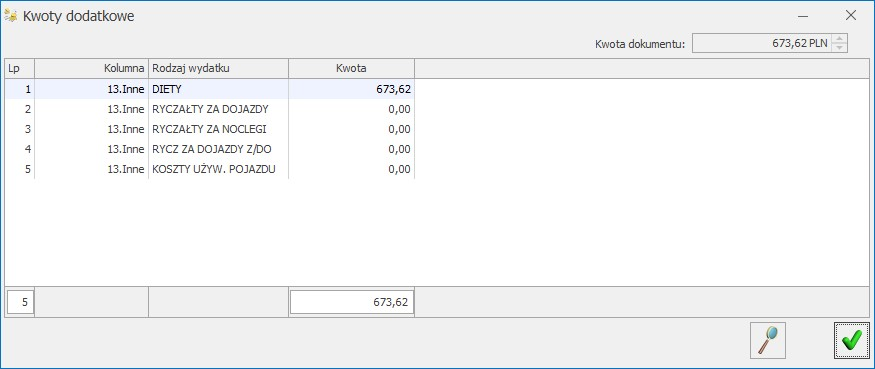

End6. Czy w schemacie księgowym mogę ustawić warunek na sprawdzanie istnienia lub nie kwot dodatkowych na dokumencie?

Można w warunku sprawdzić, czy istnieją kwoty dodatkowe, z tym, że korzystamy tu z pewnych funkcji pozastandardowych. Niestety już w kilku przypadkach okazało się, że korzystanie z tego typu funkcji po zmianie wersji Comarch ERP Optima wymagało drobnych korekt w schematach księgowych. Raporty kasowe/bankowe Jeśli chcemy zaksięgować dokument, na którym NIE ISTNIEJĄ podpięte kwoty dodatkowe, w warunku należy wpisać:'1'='1' AND NOT EXISTS (Select * FROM CDN.KwotyDodatkowe Where KDD_DokumentTyp=14 And KDD_DokumentId=BZp_BZpId)

Jeśli chcemy zaksięgować dokument, na którym ISTNIEJĄ podpięte kwoty dodatkowe (przy czym chodzi o księgowanie kwot przychód/rozchód, a nie kwot dodatkowych), w warunku należy wpisać:

'1'='1' AND EXISTS (Select * FROM CDN.KwotyDodatkowe Where KDD_DokumentTyp=14 And KDD_DokumentId=BZp_BZpId)

Rejestry VAT

Jeśli chcemy zaksięgować dokument, na którym NIE ISTNIEJĄ podpięte kwoty dodatkowe, w warunku należy wpisać:

'1'='1' AND NOT EXISTS (Select * FROM CDN.KwotyDodatkowe Where KDD_DokumentTyp=2 And KDD_DokumentId=van_vanId)

Jeśli chcemy zaksięgować dokument, na którym ISTNIEJĄ podpięte kwoty dodatkowe, w warunku należy wpisać:

'1'='1' AND EXISTS (Select * FROM CDN.KwotyDodatkowe Where KDD_DokumentTyp=2 And KDD_DokumentId=van_vanId)

7. Czy w schemacie do zaksięgowania listy płac można zastosować warunek do zaksięgowania wszystkich zasiłków w jednej kwocie (zasiłku rodzinnego, pielęgnacyjny, chorobowy...)?

Przy tworzeniu warunku można skorzystać z makra:@TypWyplaty LIKE 'zas%'

8. W poniższym schemacie księgowania dokumentu PZ z ewidencji dodatkowej występuję błąd księgowania: dokument niezbilansowany. Różnica 0,01 zł wynika z zaokrągleń. Jak sobie z nimi poradzić?

Schemat pierwotny:| Konto Wn | Konto Ma | Kwota | Opis |

|---|---|---|---|

| zwykłe1 | (@RazemKwota+@RazemKwota*0.32)*1.23 | cena brutto z marżą i VAT | |

| zwykłe2 | @RazemKwota | cena netto | |

| zwykłe3 | @RazemKwota*0.32 | marża | |

| zwykłe4 | (@RazemKwota+@RazemKwota*0.32)*0.23 | VAT |

Kwota na dokumencie: 1669,06 zł. (@RazemKwota)

Rozwiązania są dwa: 1.Zastosować w schemacie podwójne dekrety:| Konto Wn | Konto Ma | Kwota | Opis |

|---|---|---|---|

| zwykłe1 | zwykłe2 | @RazemKwota | cena netto |

| zwykłe1 | zwykłe3 | @RazemKwota*0.32 | marża |

| zwykłe1 | zwykłe4 | (@RazemKwota+@RazemKwota*0.32)*0.23 | VAT |

2. Zastosować następujące makra w schematach:

| Konto Wn | Konto Ma | Kwota | Opis |

|---|---|---|---|

| zwykłe1 | ROUND(@RazemKwota*1.32,2)*1.23 | cena bto z marżą i VAT | |

| zwykłe2 | @RazemKwota | cena netto | |

| zwykłe3 | @RazemKwota*0.32 | marża | |

| zwykłe4 | ROUND(@RazemKwota*1.32,2)*0.23 | VAT |

9. Jak można zaksięgować wartość zakupu z rej. VAT przeniesioną za pomocą pliku COMMA?

Należy w pozycji Kwota wpisać:'0'+VaN_WartoscZak

10. Jak można podczas księgowania faktury sprzedaży odwołać się do wartości zakupu dla całego dokumentu?

Należy na pozycji schematu księgowego w polu Kwota wpisać:'0'+TrN_WartoscZakupu

11. Jak uzależnić księgowanie dokumentów z ewidencji dodatkowej na poszczególne konta od symbolu użytego w schemacie numeracji?

W przypadku Ewidencji dodatkowej przychodów można użyć w warunku wyrażenia:@Dokument LIKE '%EDP%'

co oznacza, że na konto zostanie zaksięgowany dokument, który ma w schemacie numeracji ciąg znaków EDP (np. EDP/000001/2003).

W przypadku Ewidencji dodatkowej kosztów można użyć w warunku wyrażenia:

'1'='1' AND EDN_NumerPelny LIKE 'EDK%'

Różnica wynika z faktu, że w Ewidencji dodatkowej kosztów, na formatce zapisu są dwa numery: numer nadawany przez program i numer obcy. Makro @Dokument w tym przypadku pobiera numer nadawany przez program jeżeli numer obcy nie jest wypełniony.

Jeżeli w warunku jest użyte jakieś makro to wystarczy dodać: AND EDN_NumerPelny LIKE 'EDK%'

Patrz też pytania nr:

12. Jak uzależnić księgowanie poszczególnych KP/KW w raporcie kasowym od rodzaju podmiotu (dostawca, odbiorca, konkurencja, partner)?

W warunku schematu należy użyć wyrażenia:'1'='1' AND EXISTS (Select * FROM CDN.Kontrahenci Where Knt_KntId=BZp_PodmiotID AND Knt_Rodzaj_Odbiorca='1')

Wówczas program zaksięguje na podane konta określoną kwotę, jeżeli kontrahent wybrany na KP/KW będzie odbiorcą.

Dla dostawcy należy zmienić w powyższym wyrażeniu nazwę pola na Knt_Rodzaj_Dostawca, dla konkurencji na Knt_Rodzaj_Konkurencja, dla partnera na Knt_Rodzaj_Partner, natomiast dla klienta potencjalnego na Knt_Rodzaj_Potencjalny.

13. Jak stworzyć warunek dla zaksięgowania na osobne konta kwot netto: towarów i usług?

Taki warunek można stworzyć w schematach dla Faktur sprzedaży i Faktur zakupu (księgowań z modułu Faktury – ewentualnie księgowań innych dokumentów z modułu Faktury lub Magazyn). Trzeba wybrać księgowanie kwoty @PozNetto (lub @PozBrutto) i w warunku dopisać:-

-

- Dla usługi (prostej lub złożonej):

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=0)

-

-

- Dla usługi prostej:

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=0 And Twr_Produkt=0)

-

-

- Dla usługi złożonej:

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=0 And Twr_Produkt=1)

-

-

- Dla towaru (prostego lub złożonego):

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=1)

-

-

- Dla towaru prostego:

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=1 And Twr_Produkt=0)

-

-

- Dla towaru złożonego:

-

'1'='1' AND Exists (Select * From CDN.Towary Where Twr_TwrId=TrE_TwrId And Twr_Typ=1 And Twr_Produkt=1)

14. Jakiego wyrażenia należy użyć w warunku pozycji schematu księgowego aby uzależnić księgowanie od grupy, do której należy kontrahent wybrany na fakturze w rejestrze VAT?

'1'='1' AND EXISTS (SELECT* FROM CDN.Kontrahenci where Knt_KntId=VaN_PodID AND VaN_PodmiotTyp = 1 AND Knt_Grupa='DOST')

Podana w schemacie kwota, zostanie zaksięgowana na zadane konta jeżeli kontrahent wybrany na fakturze należy do grupy 'DOST'.

W schematach księgowych dla księgowania faktur z modułu Faktury warunek powinien być następujący:

'1'='1' AND EXISTS (SELECT* FROM CDN.Kontrahenci where Knt_KntId=TrN_PodID AND TrN_PodmiotTyp = 1 AND Knt_Grupa='DOST')

15. Jak uzależnić księgowanie VAT-u z Rejestru VAT na dane konto od tego czy dokument jest rozliczony w danym miesiącu?

Warunek czy dokument jest w ogóle nierozliczony:'1'='1' AND EXISTS (Select * FROM CDN.BnkZdarzenia WHERE BZd_DokumentTyp = 2 And BZd_DokumentId = VaN_VaNId AND BZd_Rozliczono<2)

Poniżej warunek sprawdzający przy założeniu, że dla dokumentu jest tylko jedna płatność, czyli płatność na dokumencie nie została podzielona na raty (ale mogła być rozliczana "na raty").

Dokument jest nierozliczony lub został rozliczony w innym miesiącu niż data dokumentu:

'1'='1' AND EXISTS (Select * FROM CDN.BnkZdarzenia WHERE BZd_DokumentTyp = 2 And BZd_DokumentId = VaN_VaNId AND (BZd_Rozliczono<2 OR 100 * YEAR(BZd_DataRoz)

+ MONTH(BZd_DataRoz) <> VaN_RokMies))

Dokument został rozliczony w tym miesiącu, co data dokumentu:

'1'='1' AND NOT EXISTS (Select * FROM CDN.BnkZdarzenia WHERE BZd_DokumentTyp = 2 And BZd_DokumentId = VaN_VaNId AND (BZd_Rozliczono<2 OR 100 * YEAR(BZd_DataRoz)

+ MONTH(BZd_DataRoz) <> VaN_RokMies))

16. Jak uzależnić księgowanie VAT-u z Rejestru VAT na dane konto od tego, w którym miesiącu dokument trafi na deklarację VAT-7?

Aby zaksięgować VAT na zadane konto, jeżeli data deklaracji VAT-7 to 10.2018 należy w warunku użyć wyrażenia:'1'='1' AND VaN_DeklRokMies='201810'

Aby zaksięgować na zadane konto, podaną kwotę, jeżeli data deklaracji VAT-7 jest różna od daty rejestru. Czyli mając wyświetloną na ekranie listę faktur za miesiąc 10.2018, program zaksięguje te, które mają datę deklaracji inną niż 10.2018 np. 11.2018.

'1'='1' AND Van_RokMies<>Van_DeklRokMies

I dla równowagi, warunek gdy data deklaracji jest równa dacie rejestru:

'1'='1' AND Van_RokMies=Van_DeklRokMies

Aby zaksięgować na zadane konto, podaną kwotę, jeżeli data deklaracji VAT-7 jest różna od daty zakupu faktury zakupu:

'1'='1' AND (100 * YEAR(VaN_DataOpe) + MONTH(VaN_DataOpe)) <> Van_DeklRokMies

Aby zaksięgować na zadane konto, podaną kwotę, jeżeli data deklaracji VAT-7 jest różna od daty wystawienia faktury zakupu:

'1'='1' AND (100 * YEAR(VaN_DataWys) + MONTH(VaN_DataWys)) <> Van_DeklRokMies

Dla metody kasowej:

'1'='1' AND Exists (Select * From CDN.VatTab7 Where Va7_VaNID=VaN_VaNID And (VAN_RokMies

<> Va7_RokMiesiac or (100*Year (VaN_DataOpe) + month (VaN_DataOpe)) <> Va7_RokMiesiac))

17. Jak zaksięgować dokument RWS na konta analityczne w oparciu o grupy towarów?

Kwota netto ma zostać zaksięgowana na konto 311 (niesłownikowe) z podziałem na analityki w oparciu o grupy towarowe, np.: 311-01 - AKCESORIA 311-02 - ROŚLINY 311-03 – SPRZĘT W schemacie księgowym należy utworzyć trzy pozycje z poniższymi odpowiednio warunkami: Pozycja 1:'1'='1' And Exists (Select * From CDN.Towary JOIN CDN.TwRGrupy on TwR_TwGGIDNumer=TwG_GIDNumer and TwG_GIDTyp=-16 Where Twr_TwrId = TrE_TwrId And TwG_Kod = 'AKCESORIA')

Pozycja 2:

'1'='1' And Exists (Select * From CDN.Towary JOIN CDN.TwRGrupy on TwR_TwGGIDNumer=TwG_GIDNumer and TwG_GIDTyp=-16

Where Twr_TwrId = TrE_TwrId And TwG_Kod = 'ROŚLINY')

Pozycja 3:

'1'='1' And Exists (Select * From CDN.Towary JOIN CDN.TwRGrupy on TwR_TwGGIDNumer=TwG_GIDNumer and TwG_GIDTyp=-16

Where Twr_TwrId = TrE_TwrId And TwG_Kod = 'SPRZĘT')

Można jeszcze skorzystać z innej, prostszej możliwości zaksięgowania. Gdyby 311 było kontem słownikowym (z podpiętym słownikiem Towary i podziałem na grupy), to takiego księgowania można dokonać automatem, zaznaczając w poszczególnych pozycjach schematu - Podział na słowniki: Towary.

W takiej sytuacji do analityki konta 311-01 - AKCESORIA będą podpięte subanalityki dla poszczególnych towarów.

18. Jak zaksięgować dokument RWS na konta analityczne w zależności od tego do jakiej grupy towarowej należy towar złożony wybrany na dokumencie PWS?

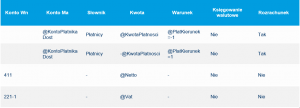

Sytuacja wygląda następująco:| Dokument: Kompletacja – Przyjęcia produktów | Dokument: Kompletacja – Rozchody składników |

|---|---|

| Towar złożony należący do GRUPA1 | Towar1 – należy do GRUPA2 Towar2 – należy do GRUPA3 |

'1'='1' AND EXISTS ( SELECT * FROM CDN.TraElem B JOIN CDN.Towary C

ON B.TrE_TwrId = C.Twr_TwrId JOIN CDN.TwRGrupy D on C.TwR_TwGGIDNumer=D.TwG_GIDNumer and D.TwG_GIDTyp=-16

WHERE B.TrE_TrEId = CDN.TraElem.TrE_TrEIdProd AND D.TwG_Kod = 'GRUPA1' )

Jeżeli grup jest więcej i każda księgowana jest na inne konto analityczne – należy stworzyć osobną pozycję w schemacie dla każdej z nich.

Jeżeli na podane konto chcemy księgować określoną kwotę w sytuacji gdy grupa do jakiej należy towar złożony wybrany na PWP to GRUPA1 i jednocześnie towar na dokumencie RWS należy do grupy GRUPA2 to warunek powinien wyglądać następująco:

'1'='1' And Exists (Select * From CDN.Towary JOIN CDN.TwRGrupy on TwR_TwGGIDNumer=TwG_GIDNumer and TwG_GIDTyp=-16

Where Twr_TwrId = TrE_TwrId And TwG_Kod = 'GRUPA2') AND EXISTS ( SELECT * FROM CDN.TraElem B JOIN CDN.Towary C

ON B.TrE_TwrId = C.Twr_TwrId JOIN CDN.TwRGrupy D on C.TwR_TwGGIDNumer=D.TwG_GIDNumer and D.TwG_GIDTyp=-16

WHERE B.TrE_TrEId = CDN.TraElem.TrE_TrEIdProd AND D.TwG_Kod = 'GRUPA1' )

19. Jak w opisie dekretu, dla księgowania Rejestru VAT, uzyskać liczbę porządkową faktury oraz rejestr, w którym jest zapisana?

W pozycji schematu dla rejestru VAT, w polu Opis, należy wpisać:@Dokument + ' ' + LTRIM(STR(VaN_Lp)) + ' '+ @Rejestr

Makro @Dokument może zostać zastąpione innym istniejącym makrem – chodzi o to, aby program wiedział do jakiej tabeli ma się odwołać.

Ponieważ Liczba porządkowa jest liczbą, SQL nie radzi sobie z dodaniem jej do tekstu.

Należy wykonać jawną konwersję danych, np:

@Dokument + ' ' + STR(VaN_Lp)

Ponieważ jednak funkcja STR dodaje spacje na początku liczby, więc żeby się ich pozbyć, można zapisać wyrażenie następująco:

@Dokument + ' ' + LTRIM(STR(VaN_Lp))20. Jak zaksięgować Fakturę Zakupu, żeby w schemacie księgowania w warunku zastosować fragment numeru dokumentu np MAGAZYN i SERIA z numeru FZ/99/MAGAZYN/SERIA?

@NumerPelny LIKE '%MAGAZYN/SERIA%'

Wówczas podana kwota, zostanie zaksięgowana na wskazane konta jeżeli numer faktury będzie zawierał ciąg znaków: ‘MAGAZYN/SERIA’. Warunek może być zastosowany dla faktury sprzedaży i zakupu księgowanych

z modułu Faktury.

Czy takiego warunku można też użyć przy księgowaniu faktur zakupu z poziomu rejestru VAT?

Tak, warunek księgowania powinien wyglądać tak:

'1'='1' AND exists (select * from CDN.TraNag where VaN_VaNID=TrN_VaNId AND TrN_NumerPelny LIKE '%MAGAZYN/SERIA%')

Patrz też pytania nr:

21. W jaki sposób, w schemacie księgowania faktury zakupu z rejestrów VAT (pochodzącej z modułu Faktury), umieścić w opisie jej numer pełny (własny)?

Należy zdefiniować funkcję serwerową. Poniżej przykład takiej funkcji:Create Function CDN.MojeFunkcje_Podaj_TrN_NumerPelny (@VaNId Int) Returns VarChar(31) As Begin

Declare @Numer VarChar(31)

Set @Numer = IsNull((Select Top 1 TrN_NumerPelny From CDN.TraNag Where TrN_VaNId = @VaNId), '')

Return @Numer

End

Jeżeli chcemy to umieścić w opisie, to musi się znaleźć w "towarzystwie" co najmniej jednego makra, np.:

@Dokument + ' ' + CDN.MojeFunkcje_Podaj_TrN_NumerPelny (VaN_VaNId)

22. Jakiego użyć warunku aby zaksięgować fakturę w zależności od terminu płatności?

Dla księgowania faktur z modułu Faktury:'1'='1' AND TrN_Termin BETWEEN Convert(DateTime, '2018-01-01', 120) AND Convert(DateTime, '2018-01-31', 120)

Podana w elemencie schematu kwota, zostanie zaksięgowana na zadane konta jeżeli termin płatności faktury będzie zawierał się między 2018-01-01 a 2018-01-31.

Dla księgowania faktur z Rejestrów VAT:

'1'='1' AND VaN_Termin BETWEEN Convert(DateTime, '2018-01-01', 120) AND Convert(DateTime, '2018-01-31', 120)23. Jak w schemacie księgowania podzielić wynagrodzenia wg wydziałów przy czym na jedną listę wchodzą pracownicy z kilku wydziałów?

W warunku należy wpisać:

'1'='1' and Exists (Select * From CDN.PracEtaty Where WPL_PraId = PRE_PraId AND WPL_DataDok Between PRE_DataOd And PRE_DataDo And CDN.DzialSciezka(PRE_DZLId) = 'FIRMA\WYDZIAŁ1\PODWYDZIAŁ1')

WYDZIAŁ1 to nazwa wydziału w którego skład wchodzi PODWYDZIAŁ1. Pracownik ma podpięty na karcie PODWYDZIAŁ1.

24. Jak w schemacie do księgowania listy płac rozksięgować składkę na FP i FGŚP z podziałem na wydziały (składkę wyliczoną i zsumowaną dla każdego z pracowników danego wydziału)?

Wartości FP i FGŚP obliczone dla składników wynagrodzeń poszczególnych pracowników, są umieszczone w tabeli CDN.WypElementy w polach: WPE_SklFP i WPE_SklFGSP. Do ww. tabeli odwołuje się np. makro kwoty @Brutto. Aby zaksięgować kwotę FP i FGŚP obliczoną dla poszczególnych pracowników przypisanych do konkretnego wydziału, należy w elemencie schematu, w polu Kwota, użyć wyrażenia: Dla księgowania FP:@Brutto - @Brutto + WPE_SklFP

Dla księgowania FGŚP:

@Brutto - @Brutto + WPE_SklFGSP

W warunku należy użyć wyrażenia dotyczącego Wydziału (@Wydzial) lub opisanego w pytaniu 30. Jak w schemacie księgowania podzielić wynagrodzenia wg wydziałów przy czym na jedną listę wchodzą pracownicy

z kilku wydziałów?

25. Jak zaksięgować KP/KW w zależności od tego czy termin płatności, na fakturze, która jest rozliczona z płatnością, jest różny od daty wystawienia dokumentu i forma płatności to gotówka?

W warunku można użyć następującego wyrażenia:'1'='1' AND exists ( select * from CDN.BnkRozRelacje join CDN.BnkZdarzenia on BRR_DDokID = BZd_BZdID AND BRR_DDokTyp=1 join CDN.FormyPlatnosci on BZd_FPlId = FPl_FPlId where BZp_BZpID=BRR_ZDokID AND BRR_ZDokTyp=2 AND BZd_Termin<>BZd_DataDok AND BZd_DokumentTyp IN (1,2) AND FPl_Typ=1)

Warunek sprawdza daty i formę płatności zdarzenia w Preliminarzu. Uwzględnia więc sytuację, w której płatność do faktury została podzielona na raty. Natomiast w sytuacji gdy jest jedna płatność, która rozlicza kilka faktur i co najmniej jedna z nich spełnia powyższy warunek - KP/KW zostanie zaksięgowane.

Pole FPl_Typ=1 oznacza, że typ formy płatności to "gotówka" (takich form zdefiniowanych w programie może być wiele i wszystkie zostaną wzięte pod uwagę). Jeżeli warunek ma dotyczyć tylko konkretnej formy płatności, która ma identyfikator np. 1 to zamiast powyższego należy wpisać: FPl_FPlId=1.

26. Jak w schemacie księgowym dla Rejestru VAT połączyć kwotę dodatkową z kwotą brutto i VAT faktury tak aby schemat nie wykazywał błędu użycia makr różnych typów?

W jednej z firm, program fakturujący oblicza wartości detaliczne danej faktury. Wartość ta jest przenoszona do kwot dodatkowych na fakturze w Rejestrze VAT w Comarch ERP Optima. Z wartości detalicznej brutto należy obliczyć jaka kwota marży przypada na wartość netto i jaka na wartość VAT. Wzór na obliczenie tych kwot wygląda następująco: Kwota marży przypadająca na wartość netto:@KwotaDodat-(@VAT*(@KwotaDodat-@Brutto)/@Brutto)-@Brutto

Kwota marży przypadająca na wartość VAT:

@VAT+(@VAT*(@KwotaDodat-@Brutto)/@Brutto

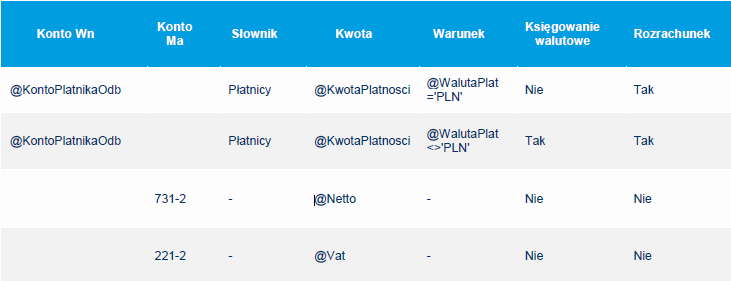

Schemat wygląda następująco:

Wn

221 (kwota VAT-u z faktury) 3,06

332 (Kwota dodatkowa) 55,50

Ma

201 (kwota brutto z faktury - konto kontrahenta) 46,81

341 (Kwota marży przypadającej na wartość netto) 8,12

342 (kwota marży przypadającej na wartość VAT) 3,63

Po wprowadzeniu takiej formuły do pozycji schematu, pojawia się komunikat o błędzie połączenia makr z elementów i nagłówka.

Problem ten można rozwiązać wykorzystując fakt, że "makra" (symbole kwot zaczynające się od @) są w procesie księgowania "tłumaczone" na nazwy pól w bazie danych.

Odpowiednio

@VAT odpowiada wartości pola VaN_RazemVAT

@Brutto odpowiada wartości pola VaN_RazemBrutto

Przy czym w konstrukcji schematu możliwe jest wykorzystanie obok "makr" również nazw pól w bazie.

Użycie nazwy pola w bazie skutkuje przy okazji tym, że nie jest ono uwzględniane w sprawdzaniu typów użytych makr.

Reasumując – można przygotować schemat:

| Konto Wn | Konto Ma | Kwota |

|---|---|---|

| 221 | @Vat | |

| 332 | @KwotaDodat | |

| 201 | @Brutto (z podziałem na podmioty) | |

| 341 | @KwotaDodat - VaN_RazemBrutto - ROUND ( VaN_RazemVAT * ( @KwotaDodat - VaN_RazemBrutto ) / VaN_RazemBrutto, 2 ) | |

| 342 | VaN_RazemVat + ROUND ( VaN_RazemVAT * ( @KwotaDodat - VaN_RazemBrutto ) / VaN_RazemBrutto, 2 ) |

27. Jak uzależnić księgowanie odpisów amortyzacyjnych od opisu na karcie danego środka trwałego?

Przypadek dotyczył sytuacji gdy klient księgował używając kategorii na konta zespołu „4” i chciał księgować na konta zespołu „5” w zależności od tego czy opis na karcie środka trwałego zawierał dany ciąg znaków. Na karcie środka trwałego są dwa pola opisowe, które można wykorzystać: Opis kategorii (czyli to pole po prawej stronie od Kategorii) i pole Opis. W schemacie można odwołać się do nich w następujący sposób: Dla opisu kategorii na karcie środka w warunku należy wpisać np.:'1'='1' AND EXISTS (Select * from CDN.Trwale where SrT_SrTID=SrH_SrTID and SrT_Kategoria LIKE '%550%')

Dla Opisu na karcie w warunku należy wpisać np.:

'1'='1' AND EXISTS (Select * From CDN.Trwale Where SrT_SrTID=SrH_SrTID And SrT_Opis LIKE '%550%')

Warunki oznaczają, że podana kwota zostanie zaksięgowana jeżeli opis zawiera wyrażenie '550'.

Aby schemat zadziałał poprawnie w Opisie elementu schematu należy użyć makro, które odwołuje się do karty środka trwałego np. @ST_NrInwent (czyli Numer inwentarzowy).

28 Jak w schemacie dla Rejestrów VAT zdefiniować kwotę, która jest różnicą pomiędzy kwotą dodatkową i kwotą netto faktury?

Dodatkowo istnieje potrzeba wpisania warunku, że jeśli wynik będzie dodatni to kwota ma zostać zaksięgowana na określone konta. Taki warunek można zawrzeć w definicji kwoty:| Lp | Konto Wn | Konto Ma | Kwota |

|---|---|---|---|

| 1 | 760 | 340 | CASE WHEN @KwotaDodat > VaN_RazemNetto THEN @KwotaDodat - VaN_RazemNetto ELSE 0 END |

| 2 | 340 | 760 | CASE WHEN @KwotaDodat < VaN_RazemNetto THEN VaN_RazemNetto - @KwotaDodat ELSE 0 END |

create function cdn.KwotyDW (@VaNId Int)

returns Decimal(15,2)

as

begin

declare @wynik Decimal(15,2)

select @wynik = Sum(Kdd_Kwota) - VaN_RazemNetto

from CDN.KwotyDodatkowe join cdn.vatnag on Kdd_DokumentID=VaN_VaNID

where Kdd_DokumentID = @VaNId AND KDD_DokumentTyp=2 group by VaN_RazemNetto having

Sum(Kdd_Kwota) > VaN_RazemNetto

return IsNull(@wynik,0)

end

W schemacie, w polu Kwota należy wpisać:

'0' + cdn.KwotyDW(VaN_VaNID)

Dla sumy kwot dodatkowych mniejszych:

create function cdn.KwotyDM (@VaNId Int)

returns Decimal(15,2)

as

begin

declare @wynik Decimal(15,2)

select @wynik = VaN_RazemNetto - Sum(Kdd_Kwota)

from CDN.KwotyDodatkowe join cdn.vatnag on Kdd_DokumentID=VaN_VaNID where Kdd_DokumentID = @VaNId AND KDD_DokumentTyp=2 group by VaN_RazemNetto having Sum(Kdd_Kwota) < VaN_RazemNetto

return IsNull(@wynik,0)

end

W schemacie, w polu Kwota należy wpisać:

'0' + cdn.KwotyDM(VaN_VaNID)

Warunku w ww. funkcjach nie uwzględniają sytuacji gdy suma kwot dodatkowych jest równa razem netto.

Patrz też pytanie nr: 29. Jak w schemacie księgowym uzyskać kwotę, która jest różnicą pomiędzy sumą kwot dodatkowych Wn minus suma kwot dodatkowych Ma, a wartością netto faktury?

29 Jak w schemacie księgowym uzyskać kwotę, która jest różnicą pomiędzy sumą kwot dodatkowych Wn minus suma kwot dodatkowych Ma, a wartością netto faktury?

W celu uzyskania sumy kwot dodatkowych Wn i Ma należy stworzyć funkcję serwerową. Poniżej przykład funkcji: a) dla sumy kwot dodatkowych Wncreate function cdn.SumaKwotyDodWn (@VaNId Int) returns Decimal(15,2) as begin declare @wynik Decimal(15,2)

select @wynik = Sum(Kdd_Kwota)

from CDN.KwotyDodatkowe

where Kdd_DokumentID=@VaNId AND KDD_DokumentTyp=2 AND Kdd_Segment1<>''

return IsNull(@wynik,0) end

Kwotę w schemacie należałoby zapisać jako:

'0' + cdn.SumaKwotyDodWn(VaN_VaNID)

b) dla sumy kwot dodatkowych Ma

create function cdn.SumaKwotyDodMa (@VaNId Int) returns Decimal(15,2) as begin declare @wynik Decimal(15,2)

select @wynik = Sum(Kdd_Kwota)

from CDN.KwotyDodatkowe

where Kdd_DokumentID=@VaNId AND KDD_DokumentTyp=2 AND Kdd_Segment2<>''

return IsNull(@wynik,0) end

Kwotę w schemacie należałoby zapisać jako:

'0' + cdn.SumaKwotyDodMa(VaN_VaNID)

Aby uzyskać następującą kwotę: suma kwot dodatkowych Wn minus suma kwot dodatkowych Ma minus razem netto, jako kwotę w schemacie można wpisać:

'0' + (cdn.SumaKwotyDodWn(VaN_VaNID) - cdn.SumaKwotyDodMa(VaN_VaNID)) - VaN_RazemNetto

Patrz też pytanie nr: 28. Jak w schemacie dla Rejestrów VAT zdefiniować kwotę, która jest różnicą pomiędzy kwotą dodatkową i kwotą netto faktury?

30 Jak zaksięgować fakturę (z rejestru VAT lub z modułu FA) w zależności od form płatności przypisanych na zakładce Kontrahent faktury w Rejestrze VAT lub zakładce Płatności na fakturze w module FA)?

Chodzi o przypadek, gdy kwota płatności jest rozbijana na kilka rat lub będzie płacona kilkoma formami płatności np. część gotówką, a pozostała część przelewem. Należy zdefiniować funkcję serwerową. Przykład takiej funkcji (w przypadku księgowania z poziomu rejestrów VAT) poniżej:if exists (select * from sysobjects where name = 'userKwotaFormyPlatnosci' and xtype = 'FN')

drop function CDN.userKwotaFormyPlatnosci

GO

create function CDN.userKwotaFormyPlatnosci (@vanid int, @nazwa varchar(20))

returns numeric (15,2)

as

begin

declare @wynik numeric (15,2)

if exists (select * from cdn.vatnag where van_vanid = @vanid and van_trnid is not null)

--- to jest przypadek zapisu zaksięgowanego z listy faktur:

select @wynik = isnull(sum(bzd_kwotasys),0)

from cdn.bnkzdarzenia

join cdn.formyplatnosci on bzd_fplid = fpl_fplid

join cdn.tranag on bzd_dokumenttyp = 1 and bzd_dokumentid = trn_trnid

where fpl_nazwa = @nazwa

and trn_vanid = @vanid

else

--- to jest przypadek zapisu "ręcznego":

select @wynik = isnull(sum(bzd_kwotasys),0)

from cdn.bnkzdarzenia

join cdn.formyplatnosci on bzd_fplid = fpl_fplid

where fpl_nazwa = @nazwa

and bzd_dokumenttyp = 2 and bzd_dokumentid = @vanid

return @wynik

end

GO

Schemat wyglądałby wówczas np. tak

Konto Kwota

201 '0' + CDN.userKwotaFormyPlatnosci (VaN_VaNId, 'PRZELEW')

100 '0' + CDN.userKwotaFormyPlatnosci (VaN_VaNId, 'GOTÓWKA')

W tym wypadku funkcji używamy w kwocie, a nie w warunku.

W przypadku księgowania dokumentów z poziomu listy faktur w module Handel/Faktury funkcja wygląda następująco:

create function CDN.userKwotaFormyPlatnosciFA (@trnid int, @nazwa varchar(20))

returns numeric (15,2)

as

begin

declare @wynik numeric (15,2)

select @wynik = isnull(sum(bzd_kwotasys),0)

from cdn.bnkzdarzenia

join cdn.formyplatnosci on bzd_fplid = fpl_fplid

where fpl_nazwa = @nazwa

and bzd_dokumenttyp = 1 and bzd_dokumentid = @trnid

return @wynik

end

Przykładowe odwołanie do funkcji w polu Kwota schematu:

'0' + CDN.userKwotaFormyPlatnosciFA (TrN_TrNId, 'PRZELEW')

31. W Rejestrze VAT wybieram na dokumencie kategorię szczegółową ale chciałbym rozksięgować dokument na konto przypisane do kategorii ogólnej, czy jest to możliwe?

Jest to możliwe. Należy stworzyć funkcję serwerową, która odczyta segment konta z kategorii ogólnej np. mamy kategorię ogólną ENERGIA, która ma jako segment Wn konta wybrane konto 402 i mamy kategorie szczegółowe do niej:| Kategoria ogólna | Kategoria szczegółowa | Segment Konto Wn |

|---|---|---|

| ENERGIA | 402 | |

| ENERGIA_PRODUKCJA | 501-02 | |

| ENERGIA_HANDEL | 505-02 | |

| ENERGIA_ZARZĄD | 510-02 |

Create Function CDN.A (@VaNID INT)

Returns VarChar(50)

As

Begin

Declare @Wynik VarChar(50)

Select @Wynik = KatOgol.Kat_KontoSegmentWN

From CDN.VatTab

Join CDN.VatNag On VaT_VaNID=VaN_VaNID

Join CDN.Kategorie KatSzczeg On VaT_KatId = KatSzczeg.Kat_KatId

Join CDN.Kategorie KatOgol On KatSzczeg.Kat_KodOgolny = KatOgol.Kat_KodSzczegol

Where VaN_VaNId = @VaNId

Set @Wynik = IsNull(@Wynik,'')

Return @Wynik

End

W polu Konto Wn należy wpisać:

SUBSTRING(@KatElemKontoWn,1,0) +CDN.A(VaN_VaNID)

Przykład funkcji pobierającej konto segment Wn z kategorii ogólnej pobieranej na podstawie kategorii szczegółowej wybranej w nagłówku dokumentu:

Create Function CDN.B (@VaNID INT)

Returns VarChar(50)

As

Begin

Declare @Wynik VarChar(50)

Select @Wynik = KatOgol.Kat_KontoSegmentWN

From CDN.VatNag

Join CDN.Kategorie KatSzczeg On VaN_KatId = KatSzczeg.Kat_KatId

Join CDN.Kategorie KatOgol On KatSzczeg.Kat_KodOgolny = KatOgol.Kat_KodSzczegol

Where VaN_VaNId = @VaNId

Set @Wynik = IsNull(@Wynik,'')

Return @Wynik

End

W polu Konto Wn należy wpisać:

SUBSTRING(@KatNagKontoWn,1,0) +CDN.B(VaN_VaNID)

Konstrukcja poprzednich funkcji zakłada, że na dokumencie jest tylko jedna pozycja, bądź w przypadku kilku pozycji – że wszystkie pozycje zawierają kategorie szczegółowe należące do jednej kategorii ogólnej. W przypadku kiedy na księgowanym dokumencie znajduje się więcej niż jedna pozycja z różnymi kategoriami ogólnymi, należy zastosować poniższą, bardziej rozbudowaną funkcję:

Create Function CDN.AB (@VaNID INT, @KategoriaElem varchar(20))

Returns VarChar(50)

As

Begin

Declare @Wynik VarChar(50)

Select @Wynik = KatOgol.Kat_KontoSegmentWN

From CDN.VatTab

Join CDN.VatNag On VaT_VaNID=VaN_VaNID

Join CDN.Kategorie KatSzczeg On VaT_KatId = KatSzczeg.Kat_KatId

Join CDN.Kategorie KatOgol On KatSzczeg.Kat_KodOgolny = KatOgol.Kat_KodSzczegol

Where VaN_VaNId = @VaNId and KatSzczeg.Kat_KodSzczegol = @KategoriaElem

Set @Wynik = IsNull(@Wynik,'')

Return @Wynik

End

Odwołanie do funkcji w pozycji Konto Wn schematu:

SUBSTRING(@KatElemKontoWn,1,0) +CDN.AB(VaN_VaNID, Kat_KodSzczegol)

32. Przekształcam Paragon na kontrahenta “nieokreślonego” do Faktury na określonego kontrahenta. Jak zaksięgować KP do paragonu, na którym jest kontrahent nieokreślony, na kontrahenta, który jest na Fakturze?

W tym przypadku również można posłużyć się funkcją serwerową, która pobierze kod kontrahenta z Faktury i zbuduje na tej podstawie odpowiednią analitykę konta np. 201. Poniżej przykład funkcji, która pobierze kod kontrahenta z faktury:Create Function CDN.C (@BZpID INT)

Returns VarChar(20)

As

Begin

Declare @Kontr VarChar(20)

Select @Kontr = Knt_Kod

From cdn.BnkRozRelacje

Join CDN.BnkZdarzenia on BRR_DDokID=BZd_BZdID

Join CDN.BnkZapisy on BZp_BZpID=BRR_ZDokID

Join cdn.tranag A on BZd_DokumentID=A.TrN_TrNID

Join cdn.TraNagRelacje on A.TrN_TrNID=TrR_FaId

Join cdn.tranag B on TrR_TrNId=B.TrN_TrNID

Join cdn.kontrahenci on B.TrN_PodID=Knt_KntId

Where BRR_ZDokTyp=2 AND BZd_DokumentTyp=1 AND BRR_DDokTyp=1 AND B.TrN_PodmiotTyp=1 AND TrR_TrNTyp=302 AND BZp_BZpID=@BZpID

Return @Kontr

End

W schemacie księgowym dla raportu kasowo/bankowego, jako konto należy wpisać:

SUBSTRING(@KontoRach,1,0) +'201-'+CDN.C(BZp_BZpID)

Konto musi istnieć już w planie kont (czyli najpierw sugerujemy księgowanie faktury).

Do warunku takiej pozycji schematu można wstawić wyrażenie, które sprawdzi czy dany dokument kasowy jest powiązany z fakturą, która została przekształcona z paragonu.

'1'='1' AND EXISTS (select * From cdn.BnkRozRelacje join CDN.BnkZdarzenia on BRR_DDokID=BZd_BZdID join cdn.tranag on BZd_DokumentID=TrN_FaId where BRR_ZDokTyp=2 AND BZd_DokumentTyp=1 AND BRR_DDokTyp=1 AND TrN_PodmiotTyp=1 AND BZp_BZpID=BRR_ZDokID and TrN_TypDokumentu=302)

33. Jak zaksięgować fakturę na konto Odbiorcy, a nie Nabywcy (konta odbiorców tworzone są wg akronimu)?

W tym przypadku również można posłużyć się funkcją serwerową, która pobierze kod kontrahenta (Odbiorcy) z Faktury i zbuduje na tej podstawie odpowiednią analitykę konta np. 201. Dodatkowo funkcja zamienia w akronimie kontrahenta znaki spacji, kropki i myślnika na znak podkreślenia ponieważ konta w planie kont nie mogą zawierać takich znaków. Poniżej przykład funkcji, która pobierze kod Odbiorcy z faktury:Create Function CDN.G (@TrnId Int)

Returns VarChar(20)

As

Begin

Declare @Kontr VarChar(20)

Select @Kontr = REPLACE(REPLACE(REPLACE(Knt_Kod, ' ', '_'), '.', '_'), '-', '_')

FROM CDN.TraNag

Join cdn.kontrahenci on TrN_OdbID=Knt_KntId

AND TrN_OdbiorcaTyp=1 AND TrN_TrNID=@TrnId

Return @Kontr

End

W schemacie dla księgowania Faktur z modułu Faktury należy wpisać np.:

LEFT(@Opis,0)+'201-'+CDN.G(TrN_TrNID)

Konto musi istnieć już w planie kont.

Przykład dla przypadku gdy faktury są księgowane z Rejestru VAT:

Create Function CDN.B (@VaNID INT)

Returns VarChar(20)

As

Begin

Declare @Kontr VarChar(20)

Select @Kontr = REPLACE(REPLACE(REPLACE(Knt_Kod, ' ', '_'), '.', '_'), '-', '_')

From cdn.TraNag

Join CDN.VatNag on VaN_VaNID=TrN_VaNId

Join cdn.kontrahenci on TrN_OdbID=Knt_KntId

AND TrN_OdbiorcaTyp=1 AND VaN_VaNId=@VaNID

Return @Kontr

End

W schemacie dla księgowania Faktur z Rejestru VAT należy wpisać np.:

LEFT(@Opis,0)+'201-'+CDN.B(VaN_VaNId)

34. Jak automatycznie zaksięgować dokument na konto kontrahenta gdzie pierwsza analityka to kod kontrahenta, a druga analityka to segment konta pobrany z kategorii dokumentu?

Klient chce rozksięgować dokument na konto 201 wg wzorca: 201-kontrahent-kategoria. Nie da się w takiej sytuacji zastosować podziału na słowniki kontrahentów ponieważ po analityce kontrahenta ma być jeszcze jedna analityka. W takiej sytuacji można posłużyć się makrem @KodPodmiotu, które jest obecne m.in. w schematach dla Rejestrów VAT i Ewidencji dodatkowych. Za pomocą ww. makra pobierzemy kod kontrahenta, natomiast za pomocą dostępnych standardowo makr dotyczących segmentów kont na kategoriach, pobierzemy analitykę przypisaną do kategorii. W polu Konto Wn lub Konto Ma wystarczy więc wpisać np. (dla ewidencji dodatkowej):'201-'+@KodPodmiotu+'-'+@KontoKatWn

Konta w planie kont muszą istnieć przed księgowaniem. Ewentualnie musi istnieć konto syntetyczne – jeżeli będzie zaznaczony parametr o automatycznym zakładaniu kont niesłownikowych – konta się założą. Konta będą kontami zwykłymi – nie słownikowymi.

35. Jak skonstruować schemat księgowania deklaracji VAT-7 w rozbiciu na poszczególne stawki VAT?

W schemacie księgowym można posłużyć się istniejącą funkcją, która pobiera dane z poszczególnych pól deklaracji (z tabeli CDN.DeklElem):CDN.KwotaKsiegDekl (DkN_DkNId, DkE_Numer)

W funkcji należy podać właściwą wartość dla pola DkE_Numer i tak np. dla wzoru 18 deklaracji VAT-7 będzie to wartość:

10500 - Dostawa towarów oraz świadczenie usług na terytorium kraju, zwolnione od podatku (poz. 10 na VAT-7)

10550 - Dostawa towarów oraz świadczenie usług, poza terytorium kraju (poz. 11 na VAT-7)

10510 – w tym świadczenie usług, o których mowa w art.100 ust.1 pkt 4 ustawy (poz.12 na VAT-7)

10700 – Dost. towarów oraz świadczenie usług na terytorium kraju, opodatk. stawką 0% (poz. 13 na VAT-7)

10705 – w tym dostawa towarów, o której mowa w art.129 ustawy (poz.14 na VAT-7)

10710 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 3% albo 5% - netto

10720 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 3% albo 5% - VAT

11400 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 7% albo 8% - netto

11500 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 7% albo 8% - VAT

11600 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 22% albo 23% - netto

11700 - Dostawa towarów oraz świadczenie usług na terytorium kraju, opodatkowane stawką odpowiednio 22% albo 23% - VAT

11710 – Wewnątrzwspólnotowa dostawa towarów

10600 – Eksport towarów

11730 – Wewnątrzwspólnotowe nabycie towarów – netto

11740 – Wewnątrzwspólnotowe nabycie towarów – VAT

11742 – Import towarów, podlegający rozliczeniu zgodnie z art. 33a ustawy – netto

11744 - Import towarów, podlegający rozliczeniu zgodnie z art. 33a ustawy – VAT

11750 – Import usług – netto

11760 – Import usług – VAT

11762 – w tym nabycie od podatników podatku od wartości dodanej usług, do których stosuje się art. 28b ustawy

– netto

11764 - w tym nabycie od podatników podatku od wartości dodanej usług, do których stosuje się art. 28b ustawy

– VAT

11770 – Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca - art. 17 ust. 1 pkt 7 lub 8 (pole 31 deklaracji) – kwota netto

11780 – Dostawa towarów, dla których podatnikiem jest nabywca - art. 17 ust. 1 pkt 5 (pole 32 deklaracji) – kwota netto

11781 – Dostawa towarów, dla których podatnikiem jest nabywca - art. 17 ust. 1 pkt 5 (pole 33 deklaracji) – kwota VAT

11791 – Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca - art. 17 ust. 1 pkt 7 lub 8 (pole 34 deklaracji) – kwota netto

11792 – Dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca - art. 17 ust. 1 pkt 7 lub 8 (pole 35 deklaracji) – kwota VAT

12000 – Kwota podatku należnego od towarów i usług objętych spisem z natury, o którym mowa w art.14 ust.5 ustawy

12005 - Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art.111 ust.6 ustawy

12010 – Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu

12011 - Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych

Tak więc aby zaksięgować kwotę VAT w stawce 22% albo 23% (pole 20. na deklaracji VAT-7) należy wpisać w polu Kwota elementu schematu księgowego np. takie wyrażenie:

@Vat7Nalezny - @Vat7Nalezny + CDN.KwotaKsiegDekl (DkN_DkNId, 11700)

36. Jak zaksięgować różnicę pomiędzy obrotami Ma konta VAT-u a VAT-em należnym z deklaracji VAT-7?

Można to zrobić definiując funkcję, która będzie pobierała obroty Ma odpowiedniego konta za okres, za który przeliczana jest deklaracja.Create Function CDN.ObrotyMa(@Konto VarChar(50), @RokMies Int)

Returns Decimal(15,2)

As

Begin

Declare @Wynik Decimal(15,2), @OObId Int, @AccId Int

-- Określamy Id bieżacego okresu obarchunkowego

Select @OObId = Case When IsNumeric(Fir_Wartosc)=1 Then Cast (Fir_Wartosc As Int) Else Null End From CDN.Firma Where Fir_Numer=244

-- Odczytujemy interesujące nas konto

Select @AccId = Acc_AccId From CDN.Konta Where Acc_OObId = @OObId And Acc_Numer=@Konto

-- Odczytujemy obroty Ma z uwzględnieniem bufora

Select @Wynik = Obr_ObrotyMaBufor From CDN.Obroty Where Obr_AccId = @AccId And Obr_RokMies = @RokMies And Obr_Typ = 0

Return IsNull(@Wynik, 0)

End

i wykorzystanie w schemacie:

CDN.ObrotyMa('221-2', DkN_RokMiesiac) - @Vat7Nalezny

37. Jak w warunku schematu dla WZ odwołać się do symbolu/serii w numerze faktury do której zostało wystawione WZ?

Zarówno dokument Wydania zewnętrznego (WZ) jak i faktura z tym dokumentem powiązana, są zapisane w tej samej tabeli CDN.TraNag. W tej sytuacji warunek można zbudować następująco:'1'='1' And Exists (Select * From CDN.TraNag FA Where CDN.TraNag.TrN_FaId = FA.TrN_TrNId And Fa.TrN_NumerPelny Like 'FA%SERIA')

Patrz też pytania nr:

11. Jak uzależnić księgowanie dokumentów z ewidencji dodatkowej na poszczególne konta od symbolu użytego w schemacie numeracji?

20. Jak zaksięgować fakturę zakupu, żeby w schemacie księgowania w warunku zastosować fragment numeru dokumentu np MAGAZYN i SERIA z numeru FZ/99/MAGAZYN/SERIA?

38. Jak w opisie schematu do księgowania dokumentu WZ umieścić numer faktury, z którą powiązane jest WZ?

Należy w tym celu skonstruować funkcję serwerową, która odczyta numer faktury. Funkcja może wyglądać tak:Create Function CDN.NumerFa (@TrNId Int)

Returns VarChar(30)

As

Begin

Declare @Numer VarChar(30)

Select Top 1 @Numer = TrN_NumerPelny From CDN.TraNag Where TrN_TrNId = @TrNId

Return IsNull(@Numer, '')

End

W opisie schematu księgowań należy podać jakiekolwiek istniejące makro razem z odwołaniem do ww. funkcji, np. w ten sposób:

@NumerPelny + ' ' + CDN.NumerFa (TrN_FaId)

39. Jak przenieść kwotę wpisaną w polu Opis na fakturze do pozycji schematu księgowego?

W Opisie faktury wprowadzonej na listę faktur sprzedaży w module Faktury wprowadzono kwotę, która powinna zostać zaksięgowana na konta. Ponieważ pole Opis nie jest polem numerycznym – należy je do takiego przekonwertować i dodatkowo księgować tylko wtedy gdy w polu Opis faktycznie występuje liczba. W pozycji schematu, w polu Kwota można wpisać następujące wyrażenie:@PlatRazem - @PlatRazem + CASE WHEN ISNUMERIC(TrN_Opis)=1 THEN CAST (TrN_Opis AS DECIMAL(15,2)) ELSE 0 END

Dla faktur księgowanych z Rejestru VAT można użyć pola opisu kategorii:

@PlatRazem - @PlatRazem + CASE WHEN ISNUMERIC(VaN_Kategoria )=1 THEN CAST (VaN_Kategoria AS DECIMAL(15,2)) ELSE 0 END

Makra istniejące nie mogą odwoływać się do elementów faktury – muszą odwoływać się do nagłówka (tak jak np. makro @PlatRazem). Jeżeli zostanie użyte makro odwołujące się do elementów np. @PozNetto (dla modułu FA) lub @Netto (dla rejestru VAT) – to księgowana kwota będzie mnożona przez ilość pozycji na fakturze.

40. Jak zaksięgować kwotę „do wypłaty” z listy płac w zależności od rodzaju umowy zlecenia/dzieło i formy płatności?

Od wersji 8.0 systemu zmienił się sposób zapisywania form płatności dla pracowników. Są one zapisywane w osobnej tabeli: CDN.SchematPlatnosci. W związku z czym, o ile w poprzednich wersjach działał warunek:Exists (Select * From CDN.PracEtaty join CDN.FormyPlatnosci on PRE_FplId=FPl_FPlId Where WPL_PraId = PRE_PraId AND WPL_DataDok Between PRE_DataOd And PRE_DataDo AND FPl_Typ=1) AND @TypWyplaty ='dzieło 20%'

Od wersji 8.0 warunek powinien wyglądać następująco:

Exists (Select * From CDN.PracEtaty join cdn.SchematPlatnosci on PRE_PreId = SPL_PodmiotId join CDN.FormyPlatnosci on SPL_FplId=FPl_FPlId Where SPL_PodmiotTyp = 3 and WPL_PraId = PRE_PraId AND WPL_DataDok Between PRE_DataOd And PRE_DataDo AND FPl_Typ=1) AND @TypWyplaty ='dzieło 20%'

FPl_Typ=1 oznacza formę płatności typu „gotówka”.

41. Jak wyksięgować kwotę dotychczasowych zaliczek z faktury finalnej księgowanej przez Rejestr sprzedaży VAT?

Najprościej księgować faktury zaliczkowe przez moduł Faktury ponieważ w schematach do Faktur sprzedaży są dodane odpowiednie makra. Jeżeli faktury zaliczkowe i faktura finalna są wystawiane w module Faktury, a następnie przenoszone do Rejestru VAT to kwotę dotychczasowych zaliczek z faktury finalnej można odczytać stosując istniejącą w programie funkcję i w polu Kwota pozycji schematu wpisać: Dla kwoty zaliczki netto:'0'+CDN.TraKwoty(VaN_TrNId,'ZN',Null,Null)

Dla kwoty zaliczki brutto:

'0'+CDN.TraKwoty(VaN_TrNId,'ZB',Null,Null)

Aby sprawdzić czy faktura jest zaliczkowa można użyć następującego warunku:

'1'='1' AND exists (select * from CDN.TraNag where TrN_VaNId = VaN_VaNID AND TrN_Rodzaj In (302200, 302202))

Warunek dla faktury finalnej:

'1'='1' AND Exists (Select * From CDN.TraNag join CDN.TraVat on TrN_TrNID = TrV_TrNID Where TrN_VaNId = VaN_VaNID AND TrV_TrNId=TrN_TrNId And TrV_Typ=1)

Warunek dla faktury zwykłej:

'1'='1' AND Not Exists (Select * From CDN.TraNag join CDN.TraVat on TrN_TrNID = TrV_TrNID Where TrN_VaNId = VaN_VaNID AND TrV_TrNId=TrN_TrNId And TrV_Typ=1) AND Not Exists (select * from CDN.TraNag where TrN_VaNId = VaN_VaNID AND TrN_Rodzaj In (302200, 302202))

42. Jak przy księgowaniu raportu kasowego rozróżnić czy konto przeciwstawne jest walutowe (i księgować w walucie), a jak że jest złotówkowe (i księgować tylko w złotówkach)?

Warunek dla pozycji schematu wykorzystującej konto przeciwstawne gdy jest zaznaczone księgowanie walutowe:'1'='1' and exists (select * from CDN.Konta where Acc_Numer like @KontoPrzeciw + '%' and Acc_Waluta<>'' And Acc_OObID = (select OOb_OObID from CDN.OkresyObrach where OOb_DataOtw < Bzp_DataDok and OOb_DataKoncowa > Bzp_DataDok))'1'='1' and not exists (select * from CDN.Konta where Acc_Numer like @KontoPrzeciw + '%' and Acc_Waluta<>'' And Acc_OObID = (select OOb_OObID from CDN.OkresyObrach where OOb_DataOtw < Bzp_DataDok and OOb_DataKoncowa > Bzp_DataDok))

Powyższe warunki sprawdzają walutę konta w okresie obrachunkowym w którym zawierają się daty otwarcia i zamknięcia księgowanego raportu kasowego/bankowego.

43. Jak automatycznie księgować na konta zespołu “4” na podstawie konta zespołu „5” wpisanego w kwotach dodatkowych?

Mamy w planie kont np. konta 501-1-1-401-01 i np. 501-1-1-402-01. Odpowiednikiem tych kont w zespole „4” są 400-401-01 i 400-402-01. W rejestrze VAT wprowadzamy na fakturze w Kwotach dodatkowych konta zespołu „5”. Chcemy żeby „4” podstawiała się automatycznie na podstawie „5”. W schemacie księgowym, jako definicję konta można wpisać:'400-'+SUBSTRING(@KontoDodatWn,9,6)

Jeżeli w kwocie dodatkowej wybierzemy konto 501-1-1-401-01, to po zaksięgowaniu otrzymamy konto 400-401-01.

44. Jak w schemacie do księgowania faktur zakupu z Rejestrów VAT rozróżnić zaliczkobiorcę, który jest pracownikiem od zaliczkobiorcy, który jest wspólnikiem?

W warunku schematu dotyczącym księgowania na konto pracowników należy wpisać:'1'='1' AND exists (select * from CDN.PracEtaty where VaN_PodZalId=Pre_PraID AND VaN_PodmiotZalTyp=3 AND PRE_TypPracownika=0)

W warunku schematu dotyczącym księgowania na konto wspólnika należy wpisać:

'1'='1' AND exists (select * from CDN.PracEtaty where VaN_PodZalId=Pre_PraID AND VaN_PodmiotZalTyp=3 AND PRE_TypPracownika=1)

45. Jak należy wpisać warunek aby zaksięgować fakturę z rejestru VAT na wybrane konto pod warunkiem, że zaliczkobiorcą jest pracownik o akronimie ‘KOWALSKI’?

W warunku można wpisać:'1'='1' AND exists (select * from CDN.PracEtaty where VaN_PodZalId=Pre_PraID AND VaN_PodmiotZalTyp=3 AND PRE_Kod='KOWALSKI')

46. Jak w opisie pozycji schematu dla rejestrów VAT wstawić kod pracownika, który jest zaliczkobiorcą?

Jeżeli pozycja schematu zawiera konto słownikowe pracownika i podział na słowniki: Zaliczkobiorcy to w opisie można wstawić następujące wyrażenie:''+(select top 1 PRE_Kod from CDN.PracEtaty where Pre_PraID = VaN_PodZalId and VaN_PodmiotZalTyp=3)

Jeżeli daną pozycją schematu księgujemy kwotę na konto kontrahenta (czyli jest podział na słowniki: Podmioty) a w opisie chcemy mieć informację o kodzie zaliczkobiorcy, należy użyć funkcji:

Create Function CDN.MojeFunkcje_KodZaliczkobiorcy (@VaNId Int) Returns VarChar(31) As Begin

Declare @Kod VarChar(50)

Set @Kod = IsNull((select top 1 PRE_Kod from CDN.PracEtaty join cdn.vatnag on Pre_PraID = VaN_PodZalId and VaN_PodmiotZalTyp=3 where Van_Vanid=@VaNId), '')

Return @Kod

End

W definicji Opisu do danej pozycji schematu księgowego wpisujemy:

@Dokument + ' ' + CDN.MojeFunkcje_KodZaliczkobiorcy (VaN_VaNId)

47. Jak opisie pozycji dekretu umieścić informację o Imieniu i nazwisku zaliczkobiorcy (pracownika) wybranego na fakturze zakupu w rejestrze VAT?

W schemacie księgowym typu Rejestr zakupów VAT w polu Opis należy wkleić:@TypZaliczkobiorcy + ' ' + CDN.ImieNazwisko (VaN_PodZalId,VaN_PodmiotZalTyp)

Operator z uprawnieniami administratora może uruchomić skrypt w menu Narzędzia/ Serwer bazy danych/ Wykonywanie skryptów.

Create Function CDN.ImieNazwisko (@VaN_PodZalId Int,@VaN_PodmiotZalTyp Int)

Returns VarChar(30)

As

Begin

Declare @ImieNazwisko VarChar(30)

Select Top 1 @ImieNazwisko = Pre_Imie1+' '+Pre_Nazwisko From cdn.pracetaty

Where @VaN_PodZalId =Pre_PraID AND @VaN_PodmiotZalTyp=3 AND PRE_TypPracownika=0

Return IsNull(@ImieNazwisko, '')

End

48. Jak ułożyć warunek dla księgowania zaliczki na PIT-36 aby w miesiącu listopadzie zawsze księgowała się podwójna zaliczka?

Innymi słowy musimy w warunku „wyciągnąć” z pola DkN_RokMiesiac tylko miesiąc. Pole zapisuje rok i miesiąc w postaci 4 cyfr dla roku i 2 cyfr dla miesiąca np. ‘201811’. W warunku trzeba „wyciąć” pierwsze 4 znaki i użyć tylko dwóch ostatnich. Możemy to zrobić tak:SUBSTRING(DkN_RokMiesiac,5,2)

Musimy jednak skonwertować liczbę do tekstu poprzez STR i dodatkowo usunąć zbędne spacje poprzez LTRIM. Cały warunek dla księgowania deklaracji, która pochodzi z miesiąca listopada będzie wyglądał tak:

'1'='1' AND SUBSTRING(LTRIM(STR(DkN_RokMiesiac)),5,2)=11

49. Czy w schemacie do księgowania dokumentów przesunięć MM można wykorzystać symbol magazynu do identyfikacji konta magazynu źródłowego i docelowego?

Chodzi o to aby przy dużej ilości magazynów nie tworzyć kilkudziesięciu pozycji schematu odpowiadających wszystkim przesunięciom międzymagazynowym. Zakładamy więc, że analitykę magazynu pobieramy z symbolu magazynu. Na przykład, w polu Symbol, na formatce magazynu mamy MAG1, a konto ma postać 311-MAG1. Wtedy dla magazynu źródłowego definicja konta miałaby postać: '311-'+@Magazyn a dla magazynu docelowego: '311-'+@MagDocelowy.50. Jak wykorzystać atrybuty do przypisania odpowiedniego konta zespołu „5” na karcie środka trwałego?

W Słownikach/ Atrybuty można zdefiniować atrybut o nazwie np. „KONTO_5”, typie „lista”, i pozycjach listy odpowiadających wszystkim kontom zespołu 5, na które jest księgowana amortyzacja np. 501-01, 502-01, 503-01 itp. Na karcie środka trwałego dodajemy atrybut „KONTO_5” i wybieramy wartość odpowiadającą „piątce” np. 501-01. W pozycji schematu księgowego odpowiadającej za księgowanie na konta zespołu „5”, w polu Konto Wn wprowadzamy definicję:@ST_Atrybut('KONTO_5')

W makrach dostępnych pod Kontem Wn i Kontem Ma nie ma pozycji „Wartość atrybutu” więc aby wkleić odpowiednie wyrażenie można skorzystać z pola „Opis” wybierając odpowiedni atrybut, kopiując i wklejając do „Konto Wn/Konto Ma”.

51. Jak można użyć, w schemacie księgowym, atrybutu przypiętego do pozycji faktury?

Od wersji Comarch ERP Optima 2019.5.1 atrybuty pozycji dokumentów z modułu Handel zapisywane są w tabeli CDN.TraElemAtr. Chcąc odwołać się w warunku schematu do kodu bądź wartości atrybutu pozycji dokumentu należy zastosować następujący warunek:'1'='1' AND exists (Select TrA_Kod From CDN.TraElemAtr Where TrA_TrEId = TrE_TrEID and TrA_Kod= 'ATR1' and TrA_Wartosc= 'WART1')

W przypadku wersji wcześniejszych niż 2019.5.1 należy zastosować poniższe warunki.

Księgując fakturę z modułu Handel są dwie możliwości:

1. Ponieważ atrybuty są zapisywane w tabeli CDN.TraElem w polach: TrE_Atr1_Kod, TrE_Atr2_Kod.... TrE_Atr5_Kod i wartości odpowiednio w polach TrE_Atr1_Wartosc do TrE_Atr5_Wartosc to można się odwołać bezpośrednio do tych pól. Założenie jednak będzie wtedy takie (aby nie komplikować warunku), że atrybut, który nas interesuje jest zawsze np. pierwszy czyli zapisywany w polach TrE_Atr1_Kod i TrE_Atr1_Wartosc.

Aby zaksięgować kwotę netto pozycji, pod warunkiem, że pierwszy atrybut to ATR1 i jego wartość to WART1 można użyć kwoty @PozNetto a w warunku:

'1'='1' AND TrE_Atr1_kod='ATR1' AND TrE_Atr1_Wartosc='WART1'

2. Jeżeli atrybut, który nas interesuje może być zapisany na różnych miejscach to aby nie tworzyć bardzo złożonego warunku można użyć funkcji, której jako parametry podamy kod atrybutu i wartość. Funkcja będzie użyta w kwocie schematu np.

Create Function CDN.userKwotaElementuZAtrybutem (@Treid int, @KodAtrybutu varchar(255), @WartoscAtrybutu varchar(255), @Typ varchar(10))

Returns Decimal (15,2)

As

Begin

Declare @Wynik Decimal(15,2)

if exists (

select * from CDN.TraElem

where TrE_TrEID = @TrEId

and ( TrE_Atr1_Kod = @KodAtrybutu and TrE_Atr1_Wartosc=@WartoscAtrybutu

or TrE_Atr2_Kod = @KodAtrybutu and TrE_Atr2_Wartosc=@WartoscAtrybutu

or TrE_Atr3_Kod = @KodAtrybutu and TrE_Atr3_Wartosc=@WartoscAtrybutu

or TrE_Atr4_Kod = @KodAtrybutu and TrE_Atr4_Wartosc=@WartoscAtrybutu

or TrE_Atr5_Kod = @KodAtrybutu and TrE_Atr5_Wartosc=@WartoscAtrybutu

) )

begin

set @Wynik = CDN.TraKwoty( @TrEId, @Typ, Null, Null)

end

Return IsNull( @Wynik, 0 )

End

W definicji kwoty wpisujemy:

@PozNetto - @PozNetto + CDN.userKwotaElementuZAtrybutem(TrE_TrEId, 'ATRYBUT', 'WARTOŚĆ', 'PN')

'PN' - oznacza kwotę netto. 'PB' oznaczałoby kwotę brutto pozycji.

52.Jak wykorzystać w schemacie księgowym, w definicji konta, wartość atrybutu przypiętego do karty kontrahenta?

Na karcie kontrahenta jest m.in. przypięty atrybut o nazwie KONTO, którego wartość odpowiada symbolowi konta, które ma być użyte do księgowania faktury z Rejestru VAT. Chcemy tak zdefiniować w pozycji schematu Konto Wn aby podstawiała się do niej wartość tego atrybutu przypięta do kontrahenta wybranego na fakturze. W takiej sytuacji trzeba skorzystać z funkcji serwerowej. Dla faktury księgowanej z Rejestru VAT funkcja może wyglądać następująco:Create Function CDN.A (@VaNId int, @AtrybutKod varchar(255))

Returns varchar(255)

As

Begin

Declare @Wynik VarChar(255)

Set @Wynik = ''

select @Wynik = KnA_WartoscTxt

from

CDN.KntAtrybuty

join CDN.DefAtrybuty on (KnA_DeAId = DeA_DeAId)

join CDN.PodmiotyView on (KnA_PodmiotId = Pod_PodId)

join CDN.VatNag on (VaN_PodID = Pod_PodId)

where

VaN_VaNID=@VaNId and DeA_Kod=@AtrybutKod AND KnA_PodmiotTyp = Pod_PodmiotTyp AND Pod_PodmiotTyp = VaN_PodmiotTyp

Return IsNull(@Wynik, '')

End

W definicji Konta Wn wpisujemy:

LEFT(@Opis,0)+CDN.A(Van_VaNID,'KONTO')

Ponieważ w definicji konta w pozycji schematu jest ograniczona liczba znaków, jeżeli odwoływać się do atrybutów w ten sposób, należy nadawać im krótkie nazwy.

Dla faktury księgowanej z modułu Handel:

Create Function CDN.B (@TrNId int, @AtrybutKod varchar(255))

Returns varchar(255)

As

Begin

Declare @Wynik VarChar(255)

Set @Wynik = ''

select @Wynik = KnA_WartoscTxt

from

CDN.KntAtrybuty

join CDN.DefAtrybuty on (KnA_DeAId = DeA_DeAId )

join CDN.PodmiotyView on KnA_PodmiotId = Pod_PodId

join CDN.TraNag on Pod_PodId = TrN_PodID

where

TrN_TrNID=@TrNId and DeA_Kod=@AtrybutKod AND KnA_PodmiotTyp = Pod_PodmiotTyp AND Pod_PodmiotTyp = TrN_PodmiotTyp

Return IsNull(@Wynik, '')

End

W definicji konta:

LEFT(@Opis,0)+CDN.B(Trn_TrNID,'KONTO')

53. Jak wykorzystać w schemacie księgowym z rej. VAT kwotę z ewidencji dodatkowej?

Schemat pozwala na wyksięgowanie kwoty z dokumentu ewidencji dodatkowej pod warunkiem, że numer dokumentu i Akronim kontrahenta jest identyczny na rej. VAT i ewidencji dodatkowej. W takiej sytuacji trzeba skorzystać z funkcji serwerowej. Dla faktury księgowanej z Rejestru VAT funkcja może wyglądać następująco:create function cdn.MojaFunkcja_ED (@ID int, @Typ int, @Dok varchar(30))

returns Decimal(15,2)

as

begin

declare @wynik Decimal(15,2)

select @wynik = EDN_KwotaRazemSys

from CDN.EwiddodNag

join cdn.vatnag on

VaN_Dokument=EDN_NumerObcy and

VaN_PodID=EDN_PodID and

VaN_PodmiotTyp=EDN_PodmiotTyp

where VaN_Dokument = @Dok AND VaN_PodID=@ID AND VaN_PodmiotTyp= @Typ

return IsNull(@wynik,0)

end

W definicji Kwoty w schemacie rej. VAT wpisujemy:

@Brutto-cdn.MojaFunkcja_ED(VaN_PodID,VaN_PodmiotTyp,VaN_Dokument)

54. Jak w schemacie księgowym dokumentów z rejestru VAT w polu Opis wykorzystać np. datę operacji z dokumentu?

@Opis+' '+convert (varchar(10), VaN_DataOpe , 120)

55. Jak w schemacie księgowym Listy płac wyszukać pola opisu analitycznego, które nie mają żadnej wartości czyli NULL?

Jeżeli jako kwota została użyta kwota, która odwołuje się do tabeli CDN.WypElementy to warunek może wyglądać tak:'1'='1' and not exists(select * from CDN.OpisPlace where OpP_WpEId= WpE_WpEId)

Taka kwota to np. @WynagrodzenieBrutto, @ZUSEmerPrac, @ZUSEmerFirma itp.

Gdyby kwota odwoływała się do innej tabeli np. CDN.Wyplaty to:

'1'='1' and not exists(select * from CDN.Wyplaty JOIN CDN.WypElementy ON WPL_WplId = WPE_WplId JOIN CDN.OpisPlace ON OpP_WpEId= WpE_WpEId WHERE WPL_LplId = LPL_LplId)

Taka kwota to np. @DoWyplaty.

56. Jak w schemacie do księgowania raportów K/B, w pozycji dekretu uzyskać opis składający się z numerów dokumentów rozliczających dany zapis K/B?

W takim przypadku można wykorzystać istniejącą funkcję CDN.NumeryRozliczonych wstawiając do opisu pozycji schematu następującą definicję:@KategoriaSzczegol + ' ' +CDN.NumeryRozliczonych(Bzp_BzpID,2,0)

Zamiast @KategoriaSzczegol można użyć innego istniejącego makra.

Jeżeli dany zapis k/b jest rozliczany kilkoma dokumentami - ich numery w opisie będą oddzielone znakiem średnika.

57. Jak w schemacie księgowym dokumentów z rejestru VAT rozróżnić księgowanie dokumentów wystawionych na kontrahentów krajowych i zagranicznych?

W przypadku kiedy korzystamy z informacji zapisanych na karcie kontrahenta: Warunek jaki należy wstawić przy kontrahentach krajowych:'1'='1' AND exists (select * from cdn.kontrahenci where Knt_KntId= VaN_PodID and VaN_PodmiotTyp=1 and Knt_Export=0)

Warunek jaki należy wstawić przy kontrahentach zagranicznych:

'1'='1' AND exists (select * from cdn.kontrahenci where Knt_KntId= VaN_PodID and VaN_PodmiotTyp=1 and Knt_Export<>0)

W przypadku kiedy korzystamy z informacji zapisanych na dokumencie, czyli rodzaj transakcji, wtedy warunek może wyglądać następująco:

'1'='1' AND VaN_Export=0 (dla transakcji krajowej)

Rodzaj transakcji:

0 - krajowa

1 - eksport/import

2 - eksport - zwrot VAT

3 - dostawa/nabycie wewnątrzwspólnotowa

4 - dostawa/nabycie wewnątrzunijna trójstronna

5 - krajowa - podatnikiem jest nabywca

6 - dostawa poza terytorium kraju

7 - poza terytorium kraju (stawka NP)

8 - wewnątrzunijny - podatnikiem jest nabywca

9 - pozaunijny - podatnikiem jest nabywca

58. Jak z poziomu rejestru VAT zaksięgować dokumenty w zależności od formy płatności na nich wybranej?

Aby zaksięgować fakturę zapłaconą gotówką należy w warunku schematu księgowego wpisać:'1'='1' and exists (select * from CDN.FormyPlatnosci where

VaN_FplID=FPl_FPlId and FPl_Nazwa = 'gotówka')

A dla dokumentów z pozostałymi formami płatności:

'1'='1' and exists (select * from CDN.FormyPlatnosci where

VaN_FplID=FPl_FPlId and FPl_Nazwa <> 'gotówka')

59. W jaki sposób sprawdzić czy zapis kasowy został automatycznie wygenerowany przy tworzeniu faktury gotówkowej?

W schemacie księgowań dla zapisów automatycznych należy wpisać warunek:'1'='1' AND BZp_ZapisAutomatyczny=1

Dla pozostałych zapisów:

'1'='1' AND BZp_ZapisAutomatyczny=0

60. Jak zaksięgować dokument Przyjęcia Zewnętrznego w zależności od statusu kontrahenta?

Dla kontrahenta krajowego należy w warunku schematu wpisać:'1'='1' AND TrN_Export=0

Dla kontrahenta unijnego:

'1'='1' AND (TrN_Export=3 OR TrN_Export=4)

Dla kontrahenta pozaunijnego:

'1'='1' AND TrN_Export=1

Status:

0 - krajowy

1 - eksport/import

2 - eksport - zwrot VAT

3 - dostawa/nabycie wewnątrzwspólnotowa

4 - dostawa/nabycie wewnątrzunijna trójstronna

5 - krajowy - podatnikiem jest nabywca

6 - dostawa poza terytorium kraju

7 - poza terytorium kraju (stawka NP)

8 - wewnątrzunijny - podatnikiem jest nabywca

9 - pozaunijny - podatnikiem jest nabywca

61. Jak zaksięgować dokument PZ w zależności od fragmentu numeru faktury, do której został utworzony np. numer faktury zakupu zaczyna się od „FA” i kończy się na MG lub EU?”

W warunku schematu księgowego należy wpisać: '1'='1' And Exists (Select * From CDN.TraNag FA Where CDN.TraNag.TrN_FaId = FA.TrN_TrNId And Fa.TrN_NumerPelny Like 'FA%SERIA')

zastępując słowo SERIA na końcu warunku wybraną serią dokumentu np. MG lub EU.

62. Jak podczas księgowania listy płac w polu Konto odwołać się do kategorii na wypłacie pracownika (na zakładce [Ogólne])?

Przykład funkcji:Create Function CDN.A3 (@LplID int, @WPLID int)

Returns varchar(255)

As

Begin

Declare @Wynik VarChar(50)

Set @Wynik = ''

select @Wynik = Kat_KontoSegmentWN

from

CDN.Kategorie

join CDN.Wyplaty on WPL_KatId = Kat_KatID

join CDN.ListyPlac on WPL_LplId = LPL_LplId

where

LPL_LplId=@LplId AND WPL_WPLID=@WPLID

Return IsNull(@Wynik, '')

End

W polu Konto Wn lub Konto Ma należy wstawić:

LEFT(@Opis,0)+CDN.A3(Lpl_LplID,WPL_WPLID)

63. Jak zaksięgować kwotę netto z faktury w Rejestrze VAT z podziałem na magazyny?

Na Fakturze Sprzedaży w module Faktury są pozycje pochodzące z różnych magazynów. Chodzi o to aby zaksięgować kwotę netto na różne konta, w zależności od magazynu. Na fakturze w Rejestrze VAT nie ma takiej informacji – informacja jest tylko na fakturze w module Faktury. Najprościej więc księgować fakturę bezpośrednio z modułu Faktury i wykorzystać w schemacie, w warunku pozycji, makro @MagazynElem. Jeżeli natomiast istnieje potrzeba wykonania księgowania z Rejestru VAT można dodać odpowiednią funkcję serwerową i umieścić ją w definicji kwoty schematu:if exists (select * from sysobjects where name = 'userKwotaFaMagazyny' and xtype = 'FN')

drop function CDN.userKwotaFaMagazyny

GO

create function CDN.userKwotaFaMagazyny (@vanid int, @nazwa varchar(20))

returns numeric (15,2)

as

begin

declare @wynik numeric (15,2)

select @wynik = isnull(sum(TrE_WartoscNetto),0)

from cdn.tranag

join cdn.TraElem on TrN_TrNID = TrE_TrNId

join CDN.Magazyny ON Mag_MagId = TrE_MagId

where Mag_Symbol = @nazwa

and trn_vanid = @vanid

return @wynik

end

W definicji kwoty wpisujemy:

'0' + CDN.userKwotaFaMagazyny (VaN_VaNId, 'MAGAZYN')

64. Jak z poziomu listy płac zaksięgować na konkretne konto wypłatę pracownika, który jest niepełnosprawny?

W pozycji schematu dla listy płac w polu Warunek należy wpisać:'1'='1' AND EXISTS (select * from CDN.PracEtaty join CDN.PracKod on Pra_Praid = Pre_Praid where Pra_Praid = Wpl_Praid and Wpl_Lplid = Lpl_Lplid and Pre_StNiepelnosp<>0)

65. Jak w schemacie do księgowania paragonów odwołać się do symbolu magazynu na pozycji paragonu?

W kwocie należy użyć makra odwołującego się do pozycji paragonu, np. @PozNetto. W warunku można użyć następującego zapytania:'1'='1' AND EXISTS(SELECT * FROM CDN.Magazyny WHERE Mag_MagId = TrE_MagId AND Mag_Symbol='MAGAZYN')

66.Jak umieścić funkcję serwerową w polu z datą księgowania? (na przykładzie księgowania faktur za usługi transportowe)

Księgujemy faktury z Rejestru VAT i zakładamy co następuje: 1. jeżeli dokument jest rozliczony całkowicie – pobieramy datę rozliczenia (jeżeli jest rozliczony kilkoma dokumentami, będzie to data ostatniego rozliczenia), 2. jeżeli jest nierozliczony całkowicie i data bieżąca minus data wystawienia jest większa od 30 dni, pobieramy datę o 30 dni późniejszą od daty wystawienia dokumentu, 3. jeżeli jest to inny przypadek niż powyższe warunki (np. całkowicie nierozliczony ale różnica między datą bieżącą i datą wystawienia jest mniejsza niż 30 dni lub dokument jest częściowo rozliczony) funkcja wstawi zero czyli przy księgowaniu pojawi się komunikat o księgowaniu poza bieżącym okresem obrachunkowym i dokument nie zostanie zaksięgowany. Funkcję można oczywiście rozbudować o kolejne warunki.if exists (select * from sysobjects where name = 'F1' and xtype = 'FN')

drop function [CDN].[F1]

GO

CREATE function [CDN].[F1] (@VaNId Int)

returns Datetime

as

begin

declare @wynik Datetime

select @wynik = case when exists(select * from CDN.BnkZdarzenia join CDN.VatNag on BZd_DokumentId = VaN_VaNId AND BZd_DokumentTyp = 2 WHERE BZd_Rozliczono=2 AND Van_Vanid=@VaNId) then BZd_DataRoz when exists (select * from CDN.BnkZdarzenia join CDN.VatNag on BZd_DokumentId = VaN_VaNId AND BZd_DokumentTyp = 2 WHERE BZd_Rozliczono2=1 AND (GetDate()- VaN_DataWys)>30 AND Van_Vanid=@VaNId) then DateADD(day,30,VaN_DataWys) else 0 end

from CDN.BnkZdarzenia join CDN.VatNag on BZd_DokumentId = VaN_VaNId and BZd_DokumentTyp = 2 where Van_Vanid=@VaNId

return @wynik

end

W schemacie, w polu Data ksieg. wpisujemy:

@DataWyst-@DataWyst+cdn.F1(VaN_VaNID)

67. Jak w warunku schematu dla faktur zakupu odwołać się do opcji Odliczenia VAT: Tak, Nie, Warunkowo na karcie kategorii wybranej na pozycji dokumentu?

W schemacie księgowym typu Faktura zakupu w warunku wkleić następujące wyrażenie: Dla odliczeń na NIE'1'='1' and exists (select * from CDN.Kategorie where Tre_Katid=Kat_Katid and Kat_Odliczenia=0)

Dla odliczeń na TAK

'1'='1' and exists (select * from CDN.Kategorie where Tre_Katid=Kat_Katid and Kat_Odliczenia=1)

Dla odliczeń WARUNKOWO

'1'='1' and exists (select * from CDN.Kategorie where Tre_Katid=Kat_Katid and Kat_Odliczenia=2)

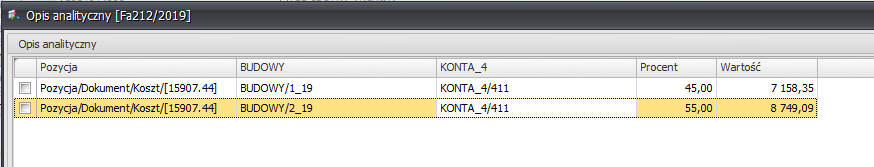

68. Jak uzależnić księgowanie z Rejestru VAT na dane konto od tego czy dokument wpłynął maksymalnie do 20 dnia kolejnego miesiąca?