Płace i Kadry

Nowości

1. Wskaźniki: Konfiguracja/Program/Płace/Wynagrodzenia- Umożliwiono naliczenie deklaracji rocznych na formularzach obowiązujących za rok 2021: PIT-4R (12), PIT-8AR (11), PIT-11 (27).

- Dodano nowe wzory wydruków dla deklaracji podatkowych: PIT-4R (12), PIT-8AR (11), PIT-11 (27).

- Umożliwiono przekazanie nowych wzorów deklaracji PIT-4R (12), PIT-8AR(11), PIT-11(27) do Comarch ERP Optima Pulpit Menadżera.

- Zaktualizowano wzór dokumentu elektronicznego do wysyłki deklaracji PIT-11(27) do systemu e Deklaracje.

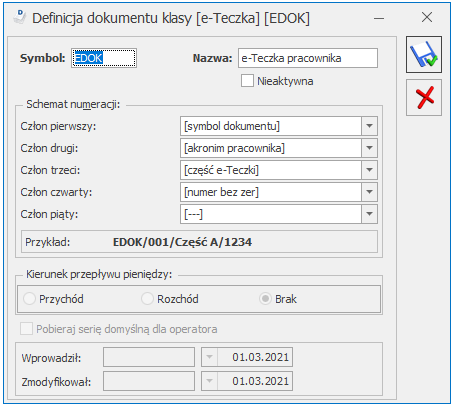

W przypadku korzystania ze schematu odwołującego się do pracownika i części e-Teczki podczas dodawania dokumentu do e-Teczki akronim pracownika zostanie pobrany z ostatniego zapisu historycznego. Jako część e-Teczki ustawi się nazwa części e-Teczki, do której dokument został dodany.

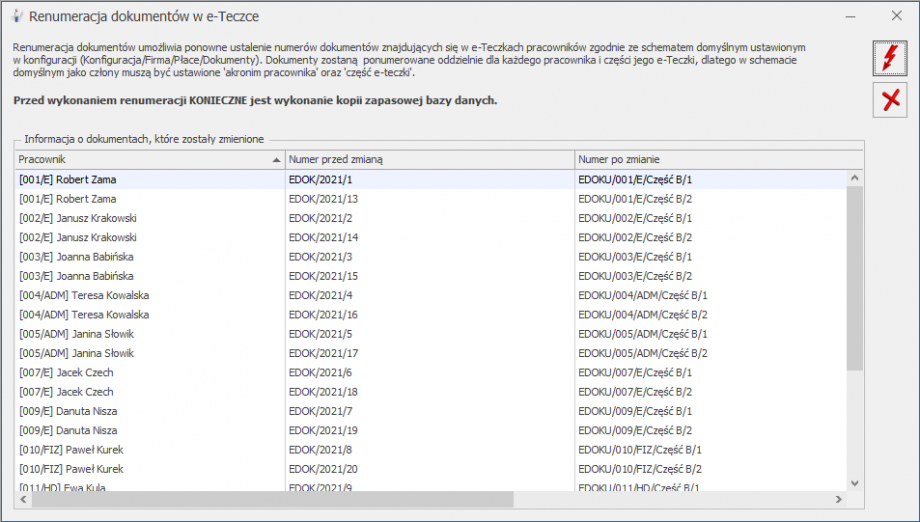

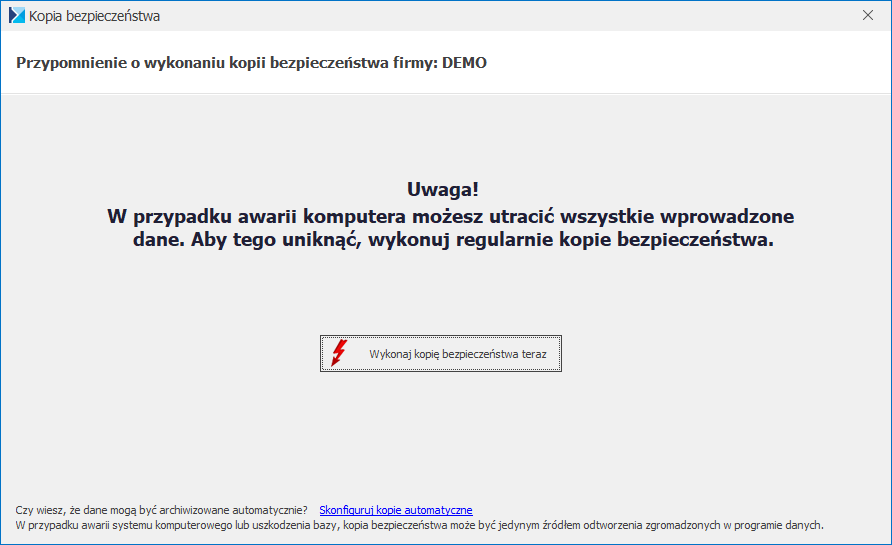

W zakładce Narzędzia > Korekty danych została dodana nowa funkcja Renumeracja dokumentów w e-Teczce, która umożliwia przenumerowanie wprowadzonych wcześniej dokumentów w e Teczkach zgodnie ze schematem, który jest ustawiony jako domyślny dla e-Teczki w konfiguracji [Start/Konfiguracja/Firma/Płace/Dokumenty]. Renumeracja jest możliwa jedynie, gdy schemat domyślny umożliwia numerowanie dokumentów w obrębie pracownika i części e-Teczki. Przed wykonaniem renumeracji należy wykonać kopię zapasową bazy danych. Renumeracja spowoduje ponowne ustawienie numerów dokumentów znajdujących się w poszczególnych częściach e-Teczki danego pracownika. Numerowanie wykona się oddzielnie dla każdego pracownika i jeszcze dodatkowo w obrębie jego części e-Teczki. Numer bez zer lub z zerami w pełnym numerze dokumentu dla dokumentu znajdującego się w danej części e-Teczki pracownika zostanie ustalony na podstawie daty dodania dokumentu (pole PRT_TS_Zal w tabeli CDN.PracTeczki). Jeśli w numerze dokumentu jest wykorzystywana seria należy ją dodać w konfiguracji definicji dokumentów (Konfiguracja/Firma/Definicje dokumentów/Płace/Serie dokumentów) i ustawić jako domyślną w konfiguracji dokumentów płacowych (Konfiguracja/Firma/Płace/Dokumenty).

Po wykonaniu renumeracji Użytkownik będzie miał dostępną informację o przenumerowanych dokumentach. Dokument, którego numer został zmieniony za pomocą renumeracji będzie miał zapisaną odpowiednią informację w historii zmian.

W przypadku korzystania ze schematu odwołującego się do pracownika i części e-Teczki podczas dodawania dokumentu do e-Teczki akronim pracownika zostanie pobrany z ostatniego zapisu historycznego. Jako część e-Teczki ustawi się nazwa części e-Teczki, do której dokument został dodany.

W zakładce Narzędzia > Korekty danych została dodana nowa funkcja Renumeracja dokumentów w e-Teczce, która umożliwia przenumerowanie wprowadzonych wcześniej dokumentów w e Teczkach zgodnie ze schematem, który jest ustawiony jako domyślny dla e-Teczki w konfiguracji [Start/Konfiguracja/Firma/Płace/Dokumenty]. Renumeracja jest możliwa jedynie, gdy schemat domyślny umożliwia numerowanie dokumentów w obrębie pracownika i części e-Teczki. Przed wykonaniem renumeracji należy wykonać kopię zapasową bazy danych. Renumeracja spowoduje ponowne ustawienie numerów dokumentów znajdujących się w poszczególnych częściach e-Teczki danego pracownika. Numerowanie wykona się oddzielnie dla każdego pracownika i jeszcze dodatkowo w obrębie jego części e-Teczki. Numer bez zer lub z zerami w pełnym numerze dokumentu dla dokumentu znajdującego się w danej części e-Teczki pracownika zostanie ustalony na podstawie daty dodania dokumentu (pole PRT_TS_Zal w tabeli CDN.PracTeczki). Jeśli w numerze dokumentu jest wykorzystywana seria należy ją dodać w konfiguracji definicji dokumentów (Konfiguracja/Firma/Definicje dokumentów/Płace/Serie dokumentów) i ustawić jako domyślną w konfiguracji dokumentów płacowych (Konfiguracja/Firma/Płace/Dokumenty).

Po wykonaniu renumeracji Użytkownik będzie miał dostępną informację o przenumerowanych dokumentach. Dokument, którego numer został zmieniony za pomocą renumeracji będzie miał zapisaną odpowiednią informację w historii zmian.

4. Słownik kodów zawodów. W związku z planowanym wprowadzeniem obowiązku przekazywania przez płatników składek informacji o kodzie wykonywanego zawodu w formularzach ZUS ZUA i ZUS ZZA, do słownika kodów zawodów dostępnego z poziomu formularza danych kadrowych pracownika na zakładce [3.Etat] dodano listę klasyfikacji zawodów i specjalności zgodną z rozporządzeniem Ministra Pracy i Polityki Społecznej w sprawie klasyfikacji zawodów i specjalności dla potrzeb rynku pracy oraz zakresu ich stosowania. W przypadku aktualizacji bazy danych do wersji 2021.4, gdy w dotychczasowym słowniku kodów zawodu Użytkownik dodał kody, których nie ma wymienionych w rozporządzeniu nadal, będą one dostępne w słowniku. Jeżeli w słowniku znajdowały się kody zawodów o symbolach dłuższych niż 7 znaków, zostaną on skrócone do pierwszych 7 znaków. Jeśli Użytkownik wprowadził wcześniej kod znajdujący się w rozporządzeni, jego nazwa zostanie zamieniona na wynikającą z rozporządzenia. Użytkownik nadal może dodawać własne pozycje do słownika kodów zawodu. Kod zawodu może mieć 6 znaków, a nazwa maksymalnie 130 znaków.

W związku z dodaniem słownika kodów zawodów zmieniono sposób zapisu kodu zawodu w danych pracownika w bazie. Kod zawodu będzie zapisywany jako symbol w nowym polu PRE_KodZawoduSymbol.

5. Formularz umowy cywilnoprawnej. Na formularzu umowy cywilnoprawnej na zakładce [2.Ubezpieczenie] dodano pole Kod zawodu. Kod można wybrać z dostępnego słownika.

6. Seryjne usuwanie limitów nieobecności. Dodano możliwość seryjnego usuwania limitów nieobecności dla zaznaczonych pracowników. Seryjne usuwanie limitów nieobecności jest dostępne z poziomu listy pracowników w kadrach i wypłat pracowników w menu rozwijanym przy przycisku

4. Słownik kodów zawodów. W związku z planowanym wprowadzeniem obowiązku przekazywania przez płatników składek informacji o kodzie wykonywanego zawodu w formularzach ZUS ZUA i ZUS ZZA, do słownika kodów zawodów dostępnego z poziomu formularza danych kadrowych pracownika na zakładce [3.Etat] dodano listę klasyfikacji zawodów i specjalności zgodną z rozporządzeniem Ministra Pracy i Polityki Społecznej w sprawie klasyfikacji zawodów i specjalności dla potrzeb rynku pracy oraz zakresu ich stosowania. W przypadku aktualizacji bazy danych do wersji 2021.4, gdy w dotychczasowym słowniku kodów zawodu Użytkownik dodał kody, których nie ma wymienionych w rozporządzeniu nadal, będą one dostępne w słowniku. Jeżeli w słowniku znajdowały się kody zawodów o symbolach dłuższych niż 7 znaków, zostaną on skrócone do pierwszych 7 znaków. Jeśli Użytkownik wprowadził wcześniej kod znajdujący się w rozporządzeni, jego nazwa zostanie zamieniona na wynikającą z rozporządzenia. Użytkownik nadal może dodawać własne pozycje do słownika kodów zawodu. Kod zawodu może mieć 6 znaków, a nazwa maksymalnie 130 znaków.

W związku z dodaniem słownika kodów zawodów zmieniono sposób zapisu kodu zawodu w danych pracownika w bazie. Kod zawodu będzie zapisywany jako symbol w nowym polu PRE_KodZawoduSymbol.

5. Formularz umowy cywilnoprawnej. Na formularzu umowy cywilnoprawnej na zakładce [2.Ubezpieczenie] dodano pole Kod zawodu. Kod można wybrać z dostępnego słownika.

6. Seryjne usuwanie limitów nieobecności. Dodano możliwość seryjnego usuwania limitów nieobecności dla zaznaczonych pracowników. Seryjne usuwanie limitów nieobecności jest dostępne z poziomu listy pracowników w kadrach i wypłat pracowników w menu rozwijanym przy przyciskuZmiany

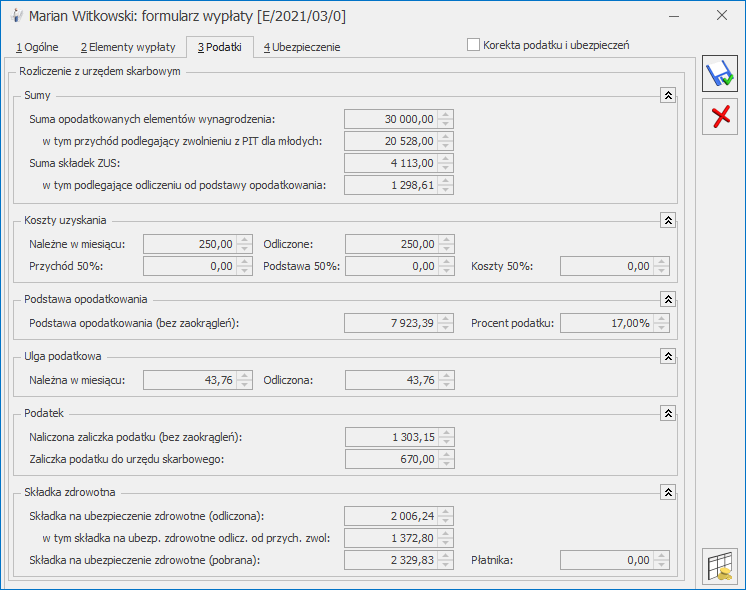

1. Przekroczenie ulgi dla młodych. Wprowadzono zmiany w naliczaniu zaliczki podatku po przekroczeniu rocznego limitu przychodów uprawniających do skorzystania z ulgi dla młodych. Ulga dla młodych przysługuje do ściśle określonego rocznego limitu zarobków (85.528 zł) W miesiącu, w którym pracownik przekracza powyższy limit od wynagrodzenia ponad limit należy naliczyć zaliczkę podatku. Do tej pory w programie w miesiącu przekroczenia limitu zwolnienia do całości wynagrodzenia stosowane było zwolnienie z PIT. Zaliczka podatku była naliczana od następnego miesiąca. Obecnie podczas naliczania wypłaty pracownika korzystającego z ulgi dla młodych program sprawdza czy bieżące wynagrodzenie łącznie z wynagrodzeniem wypłaconym od początku roku, do którego było stosowane zwolnienie z podatku przekracza limit zwolnienia. Jeśli tak, to od wynagrodzenia ponad limit zostanie naliczona zaliczka podatku. Podczas wyliczania zaliczki podatku zostaną uwzględnione składki społeczne oraz składka zdrowotna odliczona naliczone jedynie od przychodu ponad limit zwolnienia. Składka zdrowotna pobrana jest ograniczana tylko w przypadku, gdy jej kwota przewyższyłaby hipotetyczną zaliczkę podatku naliczoną od wynagrodzenia, gdyby do jego części nie stosowano ulgi dla młodych. W przypadku pracowników oddelegowanych podatek jest naliczany bez zmian, czyli w następnym miesiącu po przekroczeniu limitu zwolnienia. Na formularzu wypłaty oraz zestawieniu wypłat na zakładce [Podatki] wprowadzono zmiany w wyświetlaniu danych dotyczących składek i podstawy opodatkowania przychodów pracowników korzystających z ulgi dla młodych. Dodano nowe pole W tym przychód podlegający zwolnieniu z PIT dla młodych, w którym wykazywany jest przychód, do którego było stosowane zwolnienie z PIT dla młodych. W polu W tym podlegające odliczeniu od podstawy opodat. – nie są wykazywane składki społeczne naliczone od elementów, od których było stosowane zwolnienie z PIT dla młodych. W wypłatach, w których całość przychodu podlega zwolnieniu w polach ‘Koszty uzyskania przychodu’, Ulga podatkowa i Naliczona zaliczka podatku nie są wykazywane kwoty służące jedynie do wyliczenia hipotetycznej zaliczki podatku. Jeżeli w wypłacie naliczone zostaną elementy, które podlegają zwolnieniu oraz te, od których należy naliczyć zaliczkę podatku w polach dotyczących kosztów oraz ulgi będą wykazywane faktycznie odliczone koszty i ulga.

W nowym polu Składka na ubezpieczenie zdrowotne odlicz. od przych. zwol: wykazywana jest składka zdrowotna odliczona od przychodu naliczonego od elementów, od których było stosowane zwolnienie z PIT dla młodych. W przypadku wypłaty, w której dochodzi do przekroczenia limitu wykazywana jest różnica między kwotą składki odliczonej naliczonej od pełnego przychodu i kwotą składki zdrowotnej odliczonej od przychodu faktycznie opodatkowanego.

Na PIT-11 przychód do limitu zwolnienia zostanie wykazany w sekcji G, a przychód powyżej limitu w sekcji E w pozycji 2, 6 lub 9 odpowiednio w zależności od rodzaju przychodu. Składki społeczne i zdrowotna naliczone od przychodu mieszczącego się w limicie zostaną wykazane w polach 77 i 80, a składki od przychodu powyżej limitu w 76 i 79.

2. Naliczanie deklaracji PIT-11 w wersji 27. Na formularzu PIT-11 wprowadzono zmiany związane z wykazywaniem przychodów, które w konfiguracji mają ustawioną pozycję na deklaracji PIT jako ‘PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich’:

Dodano nowe pole W tym przychód podlegający zwolnieniu z PIT dla młodych, w którym wykazywany jest przychód, do którego było stosowane zwolnienie z PIT dla młodych. W polu W tym podlegające odliczeniu od podstawy opodat. – nie są wykazywane składki społeczne naliczone od elementów, od których było stosowane zwolnienie z PIT dla młodych. W wypłatach, w których całość przychodu podlega zwolnieniu w polach ‘Koszty uzyskania przychodu’, Ulga podatkowa i Naliczona zaliczka podatku nie są wykazywane kwoty służące jedynie do wyliczenia hipotetycznej zaliczki podatku. Jeżeli w wypłacie naliczone zostaną elementy, które podlegają zwolnieniu oraz te, od których należy naliczyć zaliczkę podatku w polach dotyczących kosztów oraz ulgi będą wykazywane faktycznie odliczone koszty i ulga.

W nowym polu Składka na ubezpieczenie zdrowotne odlicz. od przych. zwol: wykazywana jest składka zdrowotna odliczona od przychodu naliczonego od elementów, od których było stosowane zwolnienie z PIT dla młodych. W przypadku wypłaty, w której dochodzi do przekroczenia limitu wykazywana jest różnica między kwotą składki odliczonej naliczonej od pełnego przychodu i kwotą składki zdrowotnej odliczonej od przychodu faktycznie opodatkowanego.

Na PIT-11 przychód do limitu zwolnienia zostanie wykazany w sekcji G, a przychód powyżej limitu w sekcji E w pozycji 2, 6 lub 9 odpowiednio w zależności od rodzaju przychodu. Składki społeczne i zdrowotna naliczone od przychodu mieszczącego się w limicie zostaną wykazane w polach 77 i 80, a składki od przychodu powyżej limitu w 76 i 79.

2. Naliczanie deklaracji PIT-11 w wersji 27. Na formularzu PIT-11 wprowadzono zmiany związane z wykazywaniem przychodów, które w konfiguracji mają ustawioną pozycję na deklaracji PIT jako ‘PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich’:

- W części E w pozycji:

- 8. ‘Należności z tytułu praktyk absolwenckich lub staży uczniowskich’ wykazywane są przychody wypłacone pracownikowi po ukończeniu 26 lat.

- 9. ‘Należności z tytułu wymienionego w wierszu 8, otrzymane przez podatników do ukończenia 26. roku życia’ wykazywane są przychody pracowników poniżej 26 roku życia, od których pracodawca pobierał podatek. W tej pozycji uwzględniany jest także przychód w wysokości przekraczającej kwotę limitu zwolnienia z podatku.

- W części G w polu 95 wykazywany jest przychód, do którego było zastosowane zwolnienie z podatku dla pracowników do 26 lat.

- Obsłużono wykazywanie czasu przestoju odnotowanego za pomocą standardowych stref (‘czas przestoju płatny 50%’, ‘czas przestoju płatny 60%’, ‘czas przestoju płatny 100%’) w polach: C6, C7, D6, D7, D8.

- Umożliwiono eksport danych do pliku *.csv za rok 2020.

Poprawiono

1. Podstawa wynagrodzenia za czas urlopu:- W przypadku wliczania do podstawy urlopu elementów zmiennych metodą wg daty wypłaty gdy występował mieszany system wypłat program uwzględniał niewłaściwy czas dla składników zmiennych. Działanie poprawiono.

- Jeśli w konfiguracji firmy był zaznaczony parametr Pomijać czas pracy z wypłat bez zmiennych składników do urlopu liczonego wg daty wypł. a pracownik przed urlopem miał wprowadzoną dłuższą nieobecność to do podstawy były wliczane elementy zmienne z mniej niż 3 miesięcy. Działanie poprawiono.

- W przypadku naliczenia kilku list płac za okres oddelegowania dotyczących tego samego miesiąca deklaracji dla pracownika nie płacącego podatku w Polsce, w każdej wypłacie element ”Podstawa podatku zagr.” był pomniejszany o wartość kosztów uzyskania. Działanie poprawiono.

- W wypłatach naliczanych za okres oddelegowania od zasiłku macierzyńskiego /ojcowskiego (kod 1240) naliczała się składka na PPK. Działanie poprawiono.

- W przypadku gdy pracownik w trakcie roku nabył prawo do wyższego wymiaru urlopu w limitach nie była przepisywana ręczna korekta. Działanie poprawiono.

- W przypadku gdy na formularzu limitu nieobecności zaznaczono parametr Korekta pomniejszająca i pracownik wykorzystał więcej urlopu niż mu przysługiwało niepoprawnie wyświetlał się limit pozostałego urlopu do wykorzystania. Działanie poprawiono.

- Niepoprawnie wyświetlał się limit pozostały do wykorzystania, gdy odnotowano korektę pomniejszającą w ilości przewyższającej należny limit.

- Jeśli pracownik miał odnotowaną aktualizację danych kadrowych, która wpływała na przeliczenie limitu nieobecności (np. przedłużenie umowy na czas nieokreślony) limit urlopu wypoczynkowego nie był pomniejszany o czas urlopu wychowawczego. Działanie poprawiono.

- W przypadku gdy pracownik w trakcie roku powrócił z urlopu wychowawczego i jednocześnie ze względu na staż pracy nabył prawo do wyższego limitu urlopu wypoczynkowego, limit urlopu wypoczynkowego nie pomniejszał się proporcjonalnie za okres nieobecności. Działanie poprawiono.

- W przypadku gdy pracownik był zatrudniony na niepełny wymiar etatu i przekroczył w ciągu roku 10-letni staż pracy, limit urlopu nie był zaokrąglany do pełnych dni. Działanie poprawiono.

- Jeśli pracownik w trakcie roku miał odnotowany urlop bezpłatny oraz zmianę wymiaru etatu niepoprawnie naliczał się limit urlopu wypoczynkowego. Działanie poprawiono.

- W przypadku gdy pracownik w trakcie roku nabył prawo do wyższego wymiaru urlopu, miał odnotowaną zmianę wymiaru etatu oraz przedłużenie umowy na czas nieokreślony, w limicie nieobecności nie był uwzględniany wykorzystany urlop. Działanie poprawiono.

- Poprawiono naliczanie limitu urlopu w przypadku, gdy pracownik w ciągu roku zyskał prawo do wyższego wymiaru, a następnie miał trzy razy zmieniany wymiar etatu.

- Jeśli pracownik po przekroczeniu 10-letniego staż pracy został zwolniony, a następnie w tym samym roku ponownie zatrudniony i miał odnotowaną zmianę wymiaru etatu w limitach niepoprawnie wyliczała się liczba dni urlopu proporcjonalnego. Działanie poprawiono.

- Jeśli pracownik podjął pracę po raz pierwszy i w trakcie zatrudnienia miał dwa razy zmieniany wymiar etatu, przy czym za drugim razem wrócił do pierwotnego, w naliczonych limitach nie było widać pierwszej zmiany wymiaru etatu. Działanie poprawiono.

- Niepoprawnie wyliczał się limit urlopu w przypadku, gdy pracownik przebywał na urlopie bezpłatnym i w trakcie roku nabył prawo do wyższego wymiaru urlopu. Działanie poprawiono.

- dla pracownika zatrudnionego na umowie o pracę pobierającego zasiłek, który dodatkowo miał wprowadzoną umowę cywilnoprawną, do której nie była naliczona wypłata,

- dla zleceniobiorcy przebywającego na zasiłku, któremu po naliczeniu wypłaty usunięto zerowa umowę i pozostawiono tylko zasiłek. Działanie poprawiono.

Księgowość

Nowości

- W polu Kwota:

- @Cuk1DoZaplaty – umożliwia księgowanie kwoty opłaty cukrowej do zapłaty,

- @Cuk1KorygDoZaplaty – umożliwia księgowanie różnicy pomiędzy kwotą opłaty cukrowej do zapłaty na deklaracji korygującej a kwotą opłaty cukrowej do zapłaty na deklaracji pierwotnej CUK 1,

- W polu Warunek (w nagłówku schematu oraz w elemencie schematu):

- @Cuk1Korygujaca – pozwala na zawężenie księgowania w zależności od tego, czy jest to deklaracja CUK-1 pierwotna, czy też korygująca.

Zmiany

1. Księgowość. Zaktualizowano listę Organizacji Pożytku Publicznego zgodnie z Wykazem organizacji pożytku publicznego uprawnionych do otrzymania 1% podatku dochodowego od osób fizycznych za 2020 rok zgodnie z art. 27a ust. 1 i 3 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie – t.j. Dz. U. z 2020 r. poz. 1057. 2. Księgowość. Korekta deklaracji CIT-8(28) za 2019 r. Na formularzu załącznika CIT-8/O(15) w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych:- jeżeli w poz. Kwota straty odliczona w latach poprzednich kwota jest większa od zera to kwota w poz. Kwota straty do odliczenia w roku bieżącym ograniczana jest do wysokości 50% kwoty w poz. Kwota poniesionej straty,

- jeżeli w poz. Kwota straty odliczona w latach poprzednich wynosi zero to kwota w poz. Kwota straty do odliczenia w roku bieżącym ograniczana jest do wysokości kwoty w poz. Kwota poniesionej straty (nie więcej niż 5 000 000).

Poprawiono

1. Księgowość. Korekta podatku dochodowego. Dokumenty uwzględnione w tym samym roku w korekcie podatku dochodowego na zaliczkach na CIT/PIT jako niezapłacone, a następnie zapłacone, nie są wykazywane w korekcie w roku następnym. 2. Księgowość. Korekta podatku dochodowego. Jeżeli w danym miesiącu występowała strata, a w miesiącu poprzedzającym wykazano dochód lub na korekcie występowała strata, a na pierwotnej zaliczce dochód to na zaliczce/ korekcie zaliczki na CIT/PIT do poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi przenoszona była kwota ulgi z poprzedniej zaliczki/ zaliczki pierwotnej. Działanie poprawiono. 3. Księgowość. Korekta podatku dochodowego. Z poziomu formularza ulgi na złe długi naliczonego do korekty zaliczki na CIT/PIT umożliwiono usuwanie dokumentów niezapłaconych, nie uwzględnionych na formularzu ulgi w kolejnych miesiącach. 4. Księgowość. Deklaracja PIT-36(28) oraz PIT-36L(17). Kwota straty z działów specjalnych produkcji rolnej [odpowiednio poz. 30 na PIT-36L oraz poz. 86 (dla podatnika) i poz. 87 (dla małżonka) na PIT-36] przenoszona jest do poz. Strata z działów specjalnej produkcji rolnej po zmniejszeniach [odpowiednio poz. 47 na PIT-36L oraz poz. 223 (dla podatnika) i poz. 224 (dla małżonka) na PIT-36]. 5. Księgowość. Deklaracja PIT-36(28). Kwota straty z pozarolniczej działalności gospodarczej (odpowiednio poz. 80 dla podatnika i poz. 137 dla małżonka) przenoszona jest do poz. Strata z pozarolniczej działalności gospodarczej po zmniejszeniach (odpowiednio poz. 221 dla podatnika i poz. 222 dla małżonka). 6. Księgowość. Deklaracja CIT-8(29 i 30). Załącznik CIT/D(7). Kwoty w sekcji D w poz. Kwota odliczonej darowizny ograniczane są do wysokości dwukrotności odpowiadających im kwot w poz. Kwota przekazanej darowizny. 7. Księgowość. Deklaracja CIT-8(29 i 30).Poprawiono przenoszenie danych na wydruk załącznika CIT/D(7) do poz. 113 Imię i nazwisko osoby/osób uprawnionych lub upoważnionych za podanie wymaganych danych oraz 114 Data wypełnienia formularza. 8. Księgowość. Deklaracja CIT-8(29 i 30).Poprawiono przenoszenie danych na wydruk załącznika CIT-ST(7) do poz. 21 Poczta. 9. Księgowość. Deklaracja CIT-8(29). Umożliwiono przeniesienie wartości niezapłaconych zobowiązań z załącznika CIT/WZ(1) na deklarację CIT-8(29) w przypadku zerowej podstawy opodatkowania po odliczeniach (pole 113=0). 10. Księgowość. Deklaracja CIT-8(29). Poprawiono przenoszenie kwot z załącznika CIT/WZ(1) w przypadku braku podstawy opodatkowania po odliczeniach (pole 113=0) i równocześnie braku straty (pole 109=0). 11. Księgowość. Zaliczka na CIT-8. Poprawiono przenoszenie kwot z formularza ulgi na złe długi w przypadku braku podstawy opodatkowania po odliczeniach (pole 113=0) i równocześnie braku straty (pole 109=0). 12. Księgowość. Deklaracja PIT-36(28). W specyficznych przypadkach podczas próby zapisania formularza korekty deklaracji PIT-36(28) pojawiał się komunikat: Wyjątek od HRESULT: 0x80050468. Działanie poprawiono. 13. Księgowość. Deklaracja PIT-28(23). Do poz. 7 Nazwa pełna spółki na formularzu załącznika PIT-28/B(17) przenoszona jest pełna nazwa uzupełniona w Konfiguracji Firmy/ Dane Firmy/ PIT-28. 14. Rejestry VAT. Podczas seryjnej weryfikacji statusu VAT kontrahenta z poziomu listy dokumentów w rejestrze VAT, jeżeli dla podmiotu na dzień wystawienia dokumentu nie istnieje zapis w historii weryfikacji, a po tym dniu taki wpis istnieje, to na kartę kontrahenta dodawany jest wpis w historii weryfikacji z datą bieżącą. 15. Rejestry VAT. Deklaracja VAT-UE oraz VAT-UEK. Przywrócono możliwość wyboru kodu GB w sekcji F. KOREKTA INFORMACJI O PRZEMIESZCZENIACH TOWARÓW W PROCEDURZE MAGAZYNU TYPU CALL-OFF STOCK NA TERYTORIUM PAŃSTWA CZŁONKOWSKIEGO INNE NIŻ TERYTORIUM KRAJU. 16. Środki trwałe. Dla środków trwałych/ wartości niematerialnych i prawnych o nazwie grupy dłuższej niż 19 znaków umożliwiono:- filtrowanie na liście środków trwałych po polu Grupa,

- księgowanie za pomocą makr odwołujących się do grup środków trwałych.

Handel z magazynem

Handel

Nowości

1. Import w formacie PEF. Umożliwiono przenoszenie daty zapłaty z pliku XML podczas importu faktur korygujących. 2. InPost Paczkomaty/InPost Allegro. Z poziomu menu Start/Konfiguracja/Firma/Przesyłki/InPost Paczkomaty/InPost Allegro dodano możliwość ręcznego uzupełnienia pola Preferowany Paczkomat nadawczy. 3. Poczta Polska. Umożliwiono zbiorczy zapis listów przewozowych do jednego pliku PDF. 4. Wydruki EKO dla WZ. Z poziomu formularza WZ dodano wydruki: EKO – Wydanie zewnętrzne/Wzór standard, Sales Order Release/Original, z poziomu formularza korekty WZ wydruki: EKO – Korekta WZ/WZ – Zwrot i Quantity correction/Original. Natomiast dla listy WZ dostępny jest nowy wydruk EKO-Wydruk seryjny/ Wzór standard oraz Batch printout/Original. 5. Wydruk FZ – Samofakturowanie. Umieszczono adnotację Samofakturowanie na wydrukach o typie Samofakturowanie z poziomu formularza faktury zakupu oraz korekt do faktury zakupu. 6. Komunikacja z drukarką fiskalną w sieci LAN. Dla drukarek fiskalnych działających na sterownikach: Elzab, Elzab Online, Novitus od 2.0, Posnet Thermal HS i FV umożliwiono komunikację przez sieć LAN. W tym celu należy wybrać odpowiedni sterownik w konfiguracji programu Stanowisko/Ogólne/Drukarka fiskalna i zaznaczyć parametr TCP/IP. Dodatkowo jeśli program uruchomiony jest w połączeniu terminalowym, to należy zaznaczyć parametr Sterownik terminalowy. Następnie uzupełnić poniższe ustawienia:- Adres IP: Adres IPv4 przypisany do drukarki fiskalnej, na którym ma się odbywać komunikacja z komputerem.

- Port TCP/IP: Port TCP/IP ustawiony na drukarce fiskalnej do komunikacji z komputerem. W zależności od wyboru sterownika drukarki program podpowie domyślną wartość: Elzab i Elzab Online – 8000, Novitus od 2.0 – 6001, Posnet Thermal HS i FV – 6666.

Zmiany

1. Korekta RW. Na korektę RW zapisaną do bufora pobierana jest cena z dokumentu korygowanego. 2. Zgłoszenia SENT. W przypadku ustawionego numeru NIP wraz z prefiksem PL w Pieczątce firmy, przedrostek ten jest pomijany w pliku XML tworzonym do zgłoszeń SENT. 3. Centralizacja jednostek budżetowych – wydruki EKO i GenRap. W przypadku ustawionej na karcie kontrahenta centralizacji jednostek budżetowych, na wydrukach faktur, korekt oraz wydrukach seryjnych, w sekcji z danymi odbiorcy ukryto numer NIP. 4. Import/eksport dokumentów w formacie XML. Podczas wykonywania po raz pierwszy importu/eksportu dokumentów (jeśli nie ma uprzednio wskazanej ścieżki w menu Start/Konfiguracja/Stanowisko/Handel/Parametry/Import/ Eksport dokumentów – katalog dla plików XML) program automatycznie podpowiada oraz uzupełnia w Konfiguracji wybraną przez użytkownika ścieżkę. 5. Eksport w formacie PEF. Podczas eksportu faktur i korekt w formacie PEF, w utworzonym pliku XML nie występują puste pola. 6. Import/eksport wymiarów dla podstawowej jednostki miary. Umożliwiono import/eksport wymiarów dla podstawowej jednostki miary w formacie MS Excel. 7. Inpost Paczkomaty/Inpost Allegro. Na zleceniu nadania przesyłki i liście zleceń dodano przycisk pobierania numeru paczki, który pobiera numer listu przewozowego i link do śledzenia paczki jeśli serwis Inpost nie zwrócił tych numerów od razu przy jej nadawaniu. 8. Struktura bazy. Zaktualizowano dokumentację struktury bazy w zakresie tabeli CDN.TraNag i pola TrN_ZwroconoCalaIlosc. Pole przyjmuje wartość NULL dla dokumentów zapisanych do bufora. 9. Wydruk deklaracji AKC – WW. Na wydruku deklaracji AKC-WW zaktualizowano odwołania do obowiązujących podstaw prawnych. 10. Terminal płatniczy – limit kredytu kontrahenta. Umożliwiono płatność za pomocą terminala w sytuacji gdy kontrahent ma przekroczony limit kredytu. 11. Drukarka fiskalna w połączeniu terminalowym. W konfiguracji drukarki fiskalnej Stanowisko/Ogólne/Drukarka fiskalna nie ma do wyboru sterowników z dopiskiem terminal. Zamiast tego, po wybraniu sterownika odpowiedniego dla modelu drukarki, należy zaznaczyć parametr Sterownik terminalowy.Poprawiono

1. Rezerwacja odbiorcy. Wyłączono komunikat dotyczący braku kodu transakcji na deklaracji Intrastat podczas zapisywania dokumentu RO. 2. Korekta ilości PZ. Poprawiono scenariusz związany z wystawianiem korekty ilości dokumentu PZ, w którym mógł pojawić się wyjątek Maximum view nesting level exceeded (limit 32.) 3. Kopiowanie anulowanego dokumentu. Poprawiono działanie programu w zakresie ponownego kopiowania dokumentu anulowanego. 4. Różnica w wartości netto na fakturze sprzedaży finalnej. Poprawiono działanie programu związane z wyliczaniem wartości netto na fakturze sprzedaży finalnej, uwzględniającej fakturę zaliczkową. 5. Formularz RW. Poprawiono przechodzenie między polami za pomocą klawisza <TAB> na formularzu RW. 6. Przekształcanie wielu dokumentów RO do PWP. Zoptymalizowano działanie programu w zakresie przekształcania dokumentów RO do PWP, na których znajduje się wiele towarów złożonych posiadających rozbudowane receptury. 7. Weryfikacja statusu VAT. Poprawiono działanie walidacji NIP i weryfikację statusu VAT w przypadku kontrahenta krajowego. 8. Wartość na pozycji dokumentu WZ. Poprawiono przeliczanie wartości po nowym kursie na pozycji dokumentu WZ przekształconego z kilku zagregowanych RO powstałych z FPF. 9. Status dokumentu RO. Poprawiono status dokumentu RO na Zrealizowany w scenariuszu, w którym RO przekształcamy do FPF, a FPF do kolejnych dokumentów (w wyniku przekształceń wszystkie pozycje dokumentu RO są zrealizowane). 10. Sortowanie RO. Poprawiono działanie programu w zakresie sortowania częściowo zrealizowanego dokumentu RO po kolumnach Zrealizowano lub Pozostaje. 11. Kwota pobrania na ZNP. Poprawiono pobieranie kwot z dokumentu WZ na pobranie na ZNP w przypadku, gdy WZ było powiązane z innymi dokumentami (RO, FS/PA). 12. Pole Domyślny płatnik. Poprawiono widoczność pola Domyślny płatnik na fakturze sprzedaży przy powiększonej czcionce.Współpraca z Comarch e-Sklep

Nowości

1. Import/Eksport Cennika – dane dla e-Sklep/e-Sale. Opcja importu i eksportu cennika poprzez plik w formacie Excel umożliwia dodawanie/aktualizację informacji dla towarów przesyłanych do sklepów internetowych takich jak nazwy i opisy w różnych językach, statusy dostępności, koszty dostaw, a także atrybuty czasowe i jednostki miary.Zmiany

1. Automat Synchronizacji e-Handel. Od wersji 2021.4 scalono zadania automatycznej synchronizacji danych z e-Handel. Automat synchronizacji wykonuje cyklicznie jedno zadanie synchronizacji obejmujące zarówno import zamówień jak i eksport oferty, zasobów oraz cen. Po konwersji baz, na których był wcześniej ustawiony automat synchronizacji z e-Handel zadania są scalane w jedno zadanie z harmonogramem, w którym pole Od godziny jest uzupełniane najwcześniejszą godziną z obu zadań, a pole Do godziny najpóźniejszą godziną. Interwał jest pobierany z częściej wykonywanego zadania.Handel Plus

Nowości

1. Wysyłka deklaracji CUK-1. Umożliwiono wysyłkę deklaracji CUK-1 bezpośrednio z programu. W menu Start/Konfiguracja/ Program/ Ogólne/ e-Deklaracje/ JPK/ CUK – w sekcji JPK/CUK widnieje adres usługi Web Service JPK/CUK https://e-dokumenty.mf.gov.pl, uruchamiany przy wysyłaniu deklaracji CUK-1 drogą elektroniczną. Na formularzu zapisanej i zablokowanej przed zmianami deklaracji, po ponownym jej otwarciu, dostępna jest ikona- e-Deklaracje – informacja, czy deklaracja została wysłana do systemu,

- Data wysłania – do systemu.

Zmiany

1. Deklaracja CUK-1, Faktury Sprzedaży dla osób fizycznych. Faktury Sprzedaży dla osób fizycznych, na których nie podano NIP są uwzględniane w wyliczaniu opłaty cukrowej na deklaracji CUK-1, nie są natomiast uwzględniane w zestawieniu dokumentów dla deklaracji widocznych na zakładce [Dokumenty]. 2. Deklaracja CUK-1, korekty ilości. Zwroty do Faktur Sprzedaży, Paragonów są uwzględniane w deklaracji za miesiąc, w którym wykazano w deklaracji korygowany dokument. 3. Deklaracja CUK-1, napoje zawierające taurynę /kofeinę oraz cukier. W przypadku napojów zawierających zarówno cukry, jak i taurynę/kofeinę, jeżeli z uwagi na zawartość samych cukrów w danym napoju wysokość opłaty jest równa bądź przekracza wysokość stawki maksymalnej, to zawartość tauryny/kofeiny jest w tym przypadku bez znaczenia dla ustalenia wysokości opłaty. W takiej sytuacji napój nie jest ponownie wykazywany na deklaracji w pozycjach dotyczących tauryny/kofeiny. 4. Deklaracja CUK-1, wysokość opłaty zmiennej. Na deklaracji CUK-1 dla napojów o zawartości cukrów powyżej 5 g w 100 ml napoju, z wyłączeniem napojów wskazanych w wierszach 4 i 5 widoczna jest całkowita wysokość opłaty zmiennej (pole P_17 w pliku XML) – nie uwzględnia ona limitu 1,20 PLN za litr napoju. W polu Suma opłaty widoczna jest kwota uwzględniająca obowiązujący limit – 1,20 PLN za litr (pole P_18 w pliku XML).Poprawiono

1. Nie naliczaj opłaty cukrowej – operacja seryjna. Poprawiono treść komunikatu pojawiającego się w przypadku wyboru operacji seryjnej odznaczającej parametr Nie naliczaj opłaty cukrowej, na karcie kontrahentów innych niż krajowy/podatnikiem jest nabywca. 2. Korekta ilości FZ/PZ. Poprawiono działanie programu związane z korektą ilości dokumentu FZ/PZ w walucie obcej, na którym wprowadzono kilka partii dostaw danego towaru w różnych wartościach zakupu (wynikających z zaokrągleń podczas przeliczania wartości na walutę systemową PLN).Detal

Nowości

1. Kasowanie transakcji w Comarch ERP Detal. Rozbudowana została funkcja kasowania dokumentów o dokumenty dostępne w Comarch ERP Detal. Funkcja dostępna jest z poziomu Comarch ERP Optima na zakładce Narzędzia/Kasowanie danych/Usuwanie transakcji handlowo-magazynowych na oknie Usuwanie transakcji handlowych i magazynowych dodano parametr: Usuń dokumenty w Detalu, który jest domyślnie zaznaczony. Parametr umożliwia usunięcie z bazy danych dokumentów wystawionych w Detalu do wskazanej daty. Podczas usuwania transakcji nie są usuwane zdarzenia i zapisy kasowo/bankowe, tylko powiązania z usuwanymi dokumentami. Takie zapisy i zdarzenia można usunąć ręcznie. Jeżeli Faktury lub Paragony zostały przed usunięciem zaksięgowane do Rejestru VAT, to po usunięciu tych dokumentów zapisy i zdarzenia kasowo/bankowe zostają przepięte na dokumenty w Rejestrze VAT. Przed usuwaniem dokumentów z Comarch ERP Detal zaleca się wykonać test bazy przed usunięciem transakcji handlowych i magazynowych, dostępny na zakładce Narzędzia/Kasowanie danych, który umożliwia sprawdzenie czy w bazie nie występują niezsynchronizowane dokumenty z Comarch ERP Detal. 2. Komunikacja z drukarką fiskalną w sieci LAN. Dla drukarek fiskalnych działających na sterownikach: Elzab, Elzab Online, Novitus od 2.0, Posnet Thermal HS i FV umożliwiono komunikację przez sieć LAN. W tym celu w konfiguracji programu Drukarka fiskalna należy wybrać odpowiedni sterownik i zaznaczyć parametr TCP/IP. Dodatkowo jeśli program uruchomiony jest w połączeniu terminalowym, to należy zaznaczyć parametr Sterownik terminalowy. Następnie uzupełnić poniższe ustawienia:- Adres IP: Adres IPv4 przypisany do drukarki fiskalnej, na którym ma się odbywać komunikacja z komputerem.

- Port TCP/IP: Port TCP/IP ustawiony na drukarce fiskalnej do komunikacji z komputerem. W zależności od wyboru sterownika drukarki program podpowie domyślną wartość: Elzab i Elzab Online – 8000, Novitus od 2.0 – 6001, Posnet Thermal HS i FV – 6666

Zmiany

1. Drukarka fiskalna w połączeniu terminalowym. W konfiguracji drukarki fiskalnej Drukarka fiskalna nie ma do wyboru sterowników z dopiskiem terminal. Zamiast tego, po wybraniu sterownika odpowiedniego dla modelu drukarki, należy zaznaczyć parametr Sterownik terminalowy.Ogólne i Kasa/Bank

Ogólne

Nowości

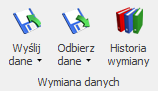

1. JPK_EWP(2). Umożliwiono przygotowanie i wysłanie pliku JPK_EWP(2) zawierającego zapisy z Ewidencji ryczałtowej, obowiązującego za okresy od 01.01.2021. Nowa wersja pliku uwzględnia stawki ryczałtu 15% oraz 12,5%. Pliki JPK_EWP sporządzane za okresy wcześniejsze, będą tworzone w pierwszej wersji pliku – JPK_EWP(1), która zamiast dwóch wymienionych stawek uwzględnia zapisy Ewidencji ryczałtowej ze stawką 20%. 2. Ułatwienia konfiguracji IWD. Ułatwiono konfigurację i uruchomienie wymiany danych z Klientem przy wykorzystaniu Internetowej Wymiany Dokumentów (IWD). W menu Kasa/Bank oraz Rejestry VAT dodana została sekcja Wymiana danych: Umożliwia ona uruchomienie funkcji dostępnych dotąd wyłącznie w menu Narzędzia/ Praca rozproszona.

Zawiera ona pozycje:

Umożliwia ona uruchomienie funkcji dostępnych dotąd wyłącznie w menu Narzędzia/ Praca rozproszona.

Zawiera ona pozycje:- Wyślij dane – po rozwinięciu dostępne są opcje:

- Wyślij dane dotąd nieeksportowane i zmienione

- Wyślij wszystkie dane

- Kontrahenci,

- Faktury za usługi księgowe,

- Płatności do deklaracji

- Odbierz dane – po rozwinięciu dostępne są opcje:

- Odbierz tylko nowe dane

- Odbierz nowe i zmienione dane

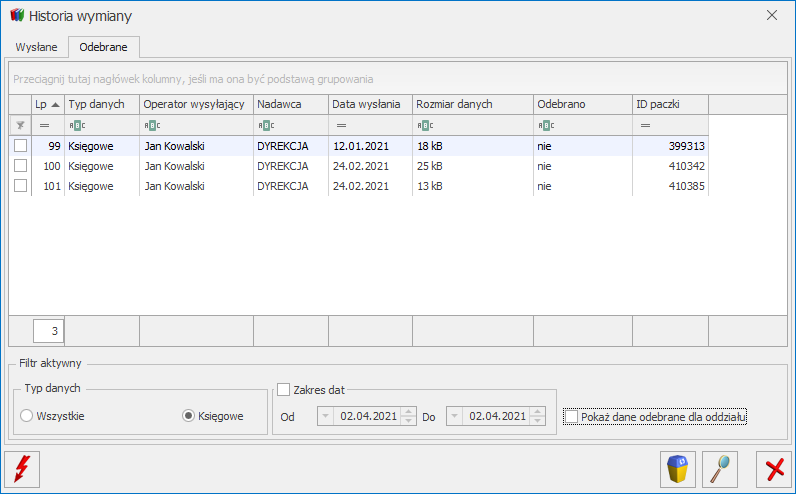

- Historia wymiany – po kliknięciu otwierane jest okno zawierające informacje dotychczas dostępne na oknie Skrzynka IWD w menu Narzędzia. Okno zawiera zakładki Wysłane i Odebrane:

Jeżeli w Konfiguracji Programu/ Ogólne/ Internetowa Wymiana Dokumentów nie jest zaznaczony parametr Aktywuj wymianę danych przez serwer Comarch, wówczas po kliknięciu w którąś z opcji w sekcji Wymiana danych pojawia się komunikat:

Aby wymieniać dane z Klientem przez Internet utwórz konto w portalu iKsiegowosc24.pl, a następnie aktywuj wymianę w Konfiguracja -> Program -> Ogólne -> Internetowa Wymiana Dokumentów. Czy chcesz teraz przejść do konfiguracji?

Po kliknięciu opcji Tak otwierane jest okno w Konfiguracji, gdzie operator może włączyć wymianę danych przez serwer Comarch.

Ustawienia w Konfiguracji Programu/ Ogólne/ Internetowa Wymiana Dokumentów zostały podzielone na 2 zakładki:

Jeżeli w Konfiguracji Programu/ Ogólne/ Internetowa Wymiana Dokumentów nie jest zaznaczony parametr Aktywuj wymianę danych przez serwer Comarch, wówczas po kliknięciu w którąś z opcji w sekcji Wymiana danych pojawia się komunikat:

Aby wymieniać dane z Klientem przez Internet utwórz konto w portalu iKsiegowosc24.pl, a następnie aktywuj wymianę w Konfiguracja -> Program -> Ogólne -> Internetowa Wymiana Dokumentów. Czy chcesz teraz przejść do konfiguracji?

Po kliknięciu opcji Tak otwierane jest okno w Konfiguracji, gdzie operator może włączyć wymianę danych przez serwer Comarch.

Ustawienia w Konfiguracji Programu/ Ogólne/ Internetowa Wymiana Dokumentów zostały podzielone na 2 zakładki:

- Konfiguracja – zawierająca ustawienia dotyczące biura rachunkowego lub oddziału oraz datę ważności certyfikatu

- Klienci – tabela z listą baz Klientów. Oprócz dotychczas dostępnych kolumn dodana została kolumna Aplikacja, która może przyjmować wartości: brak, XT/MBR lub Optima.

Zmiany

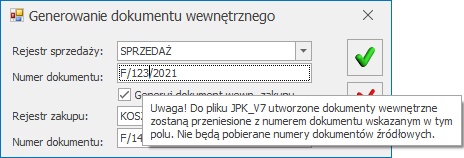

1. JPK_V7 – numer dokumentu dla dokumentów wewnętrznych. Zmieniony został sposób przekazywania do pliku JPK_V7 numeru dokumentu dla dokumentów wewnętrznych. W przypadku transakcji importowych do pliku JPK przenoszony powinien być numer dokumentu celnego zamiast numeru dokumentu źródłowego zakupu. Podczas generowania pojedynczych dokumentów wewnętrznych w Rejestrze VAT program domyślnie proponuje jako numery dokumentów wewnętrznych numer dokumentu pierwotnego. W przypadku transakcji importu Użytkownik powinien wpisać numer dokumentu celnego. Podczas zmiany proponowanego numeru dokumentu pojawia się informacja: Uwaga! Do pliku JPK_V7 utworzone dokumenty wewnętrzne zostaną przeniesione z numerem dokumentu wskazanym w tym polu. Nie będą pobierane numery dokumentów źródłowych. Po uzupełnieniu odpowiedniego numeru, dokumenty wewnętrzne wprowadzone od wersji Comarch ERP Optima 2021.4.1, w pliku JPK_V7 w polu DowodZakupu / DowodSprzedazy są wykazywane z numerem własnym z dokumentu wewnętrznego. Wyjątkiem są dokumenty wewnętrzne przeniesione z modułu Handel i zbiorcze dokumenty wewnętrzne tworzone w Rejestrach VAT, które przenoszone są do pliku JPK_V7 z numerem dokumentu źródłowego.

2. JPK_V7 – zapisy korekcyjne do VAT-ZD. Zapisy korekcyjne do VAT-ZD są generowane w Rejestrze VAT z datą ostatniego dnia miesiąca, którego VAT-ZD dotyczy. Do pliku JPK_V7 są one przenoszone z datami pobranymi z dokumentów źródłowych.

Podczas generowania zapisów korekcyjnych z poziomu zawiadomienia VAT-ZD pojawia się dodatkowa informacja: Uwaga! W pliku JPK_V7 za okres od października 2020 dla zapisów korekcyjnych zostaną uwzględnione faktyczne daty dokumentów.

Dla dokumentów sprzedaży do pliku JPK_V7 przenoszona jest data wystawienia oraz data sprzedaży (jeśli różni się od daty wystawienia).

Dla dokumentów zakupu do pliku JPK_V7 przenoszona jest data wystawienia oraz data wpływu (jeśli jest różna od wystawienia).

W przypadku dokumentów nie będących zapisami korekcyjnymi pochodzącymi z VAT-ZD, a dodawanych ręcznie ze wskazanym atrybutem VAT-ZD ZAKUP NIEZAPŁ / VAT-ZD ZAKUP ZAPŁAC., do pliku JPK_V7 przenoszone są daty wpisane na tych dokumentach.

3. JPK_V7 – marża ujemna. Umożliwiono rozpoznawanie czy dany dokument jest rozliczeniem marży ujemnej czy korektą faktury marży dla stawki np. 0%.

W przypadku dokumentu rozliczenia marży, jeżeli:

podczas generowania tego dokumentu podana zostanie ujemna kwota marży, zamiast domyślnie podpowiadanej dodatniej (czyli na dokumencie rozliczenia marży będzie dodatnia kwota w stawce NP),

Po uzupełnieniu odpowiedniego numeru, dokumenty wewnętrzne wprowadzone od wersji Comarch ERP Optima 2021.4.1, w pliku JPK_V7 w polu DowodZakupu / DowodSprzedazy są wykazywane z numerem własnym z dokumentu wewnętrznego. Wyjątkiem są dokumenty wewnętrzne przeniesione z modułu Handel i zbiorcze dokumenty wewnętrzne tworzone w Rejestrach VAT, które przenoszone są do pliku JPK_V7 z numerem dokumentu źródłowego.

2. JPK_V7 – zapisy korekcyjne do VAT-ZD. Zapisy korekcyjne do VAT-ZD są generowane w Rejestrze VAT z datą ostatniego dnia miesiąca, którego VAT-ZD dotyczy. Do pliku JPK_V7 są one przenoszone z datami pobranymi z dokumentów źródłowych.

Podczas generowania zapisów korekcyjnych z poziomu zawiadomienia VAT-ZD pojawia się dodatkowa informacja: Uwaga! W pliku JPK_V7 za okres od października 2020 dla zapisów korekcyjnych zostaną uwzględnione faktyczne daty dokumentów.

Dla dokumentów sprzedaży do pliku JPK_V7 przenoszona jest data wystawienia oraz data sprzedaży (jeśli różni się od daty wystawienia).

Dla dokumentów zakupu do pliku JPK_V7 przenoszona jest data wystawienia oraz data wpływu (jeśli jest różna od wystawienia).

W przypadku dokumentów nie będących zapisami korekcyjnymi pochodzącymi z VAT-ZD, a dodawanych ręcznie ze wskazanym atrybutem VAT-ZD ZAKUP NIEZAPŁ / VAT-ZD ZAKUP ZAPŁAC., do pliku JPK_V7 przenoszone są daty wpisane na tych dokumentach.

3. JPK_V7 – marża ujemna. Umożliwiono rozpoznawanie czy dany dokument jest rozliczeniem marży ujemnej czy korektą faktury marży dla stawki np. 0%.

W przypadku dokumentu rozliczenia marży, jeżeli:

podczas generowania tego dokumentu podana zostanie ujemna kwota marży, zamiast domyślnie podpowiadanej dodatniej (czyli na dokumencie rozliczenia marży będzie dodatnia kwota w stawce NP),

- suma wartości netto i VAT na dokumencie rozliczenia będzie równa 0,

- dokument źródłowy będzie miał dodatnią kwotę w stawce NP,

- wówczas taki dokument oznaczany jest na potrzeby pliku JPK_V7 jako marża ujemna. Dokument taki nie jest wykazywany w części deklaracyjnej pliku JPK_V7 (wyłącznie w części ewidencyjnej) i nie pojawia się w Rejestrze VAT na zakładce Do VAT/JPK_V7.

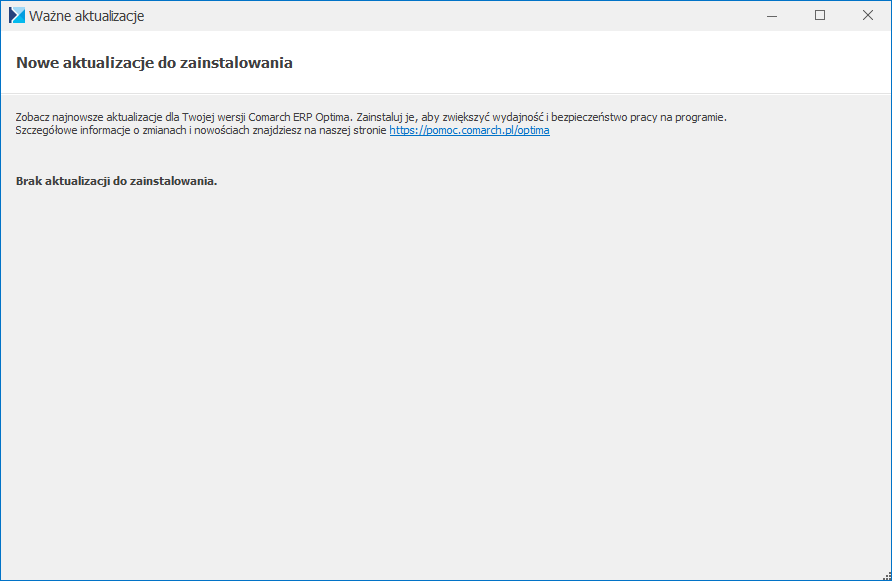

Jeżeli aktualizacje zostały pobrane, otwierana jest ich lista z informacjami o: numerze kolejnym aktualizacji, nazwie aktualizacji, czy aktualizacja została zainstalowana (Tak / Nie), rodzajem aktualizacji (Stanowiskowa / Serwerowa) oraz liczbą zaktualizowanych stanowisk (dla aktualizacji stanowiskowej):

Jeżeli aktualizacje zostały pobrane, otwierana jest ich lista z informacjami o: numerze kolejnym aktualizacji, nazwie aktualizacji, czy aktualizacja została zainstalowana (Tak / Nie), rodzajem aktualizacji (Stanowiskowa / Serwerowa) oraz liczbą zaktualizowanych stanowisk (dla aktualizacji stanowiskowej):

Aktualizacje stanowiskowe powodują podmianę plików w katalogu Comarch ERP Optima na danym komputerze, natomiast aktualizacje serwerowe dotyczą zmian wykonywanych w bazie danych.

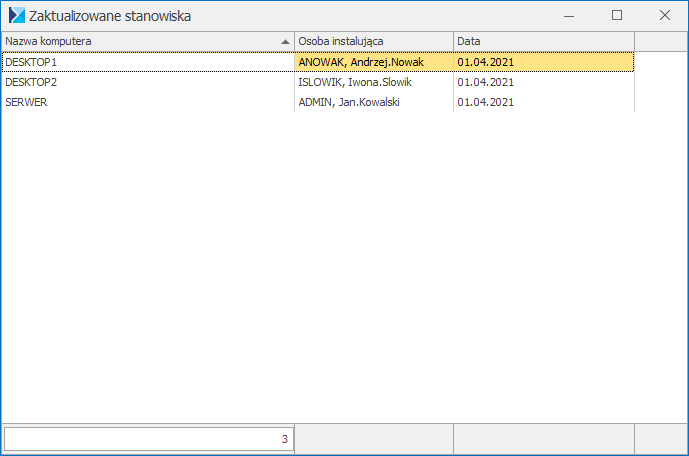

W przypadku aktualizacji stanowiskowej, po kliknięciu na nią prawym przyciskiem myszy dostępna jest opcja Zaktualizowane stanowiska. Po jej wybraniu otwierane jest okno z listą stanowisk, na których daną aktualizację już zainstalowano:

Aktualizacje stanowiskowe powodują podmianę plików w katalogu Comarch ERP Optima na danym komputerze, natomiast aktualizacje serwerowe dotyczą zmian wykonywanych w bazie danych.

W przypadku aktualizacji stanowiskowej, po kliknięciu na nią prawym przyciskiem myszy dostępna jest opcja Zaktualizowane stanowiska. Po jej wybraniu otwierane jest okno z listą stanowisk, na których daną aktualizację już zainstalowano:

Lista zawiera takie informacje, jak nazwa zaktualizowanego komputera, osobę instalującą (akronim operatora Comarch ERP Optima wraz z nazwą użytkownika Windows) oraz datę wykonania aktualizacji.

Jeżeli instalacja aktualizacji zakończyła się błędem, jest ona traktowana jako niezainstalowana i program proponuje ponowną jej instalację.

8. Konfiguracja stanowiska. Katalogi wskazywane w Konfiguracji stanowiska są automatycznie uzupełniane przez program. Dzięki temu podczas pracy nie pojawi się komunikat o nie wskazaniu określonego katalogu. Jeżeli informacja o katalogu nie była uzupełniona w Konfiguracji stanowiska, na podstawie folderu wskazanego na komputerze Użytkownika w zmiennej środowiskowej Windows: %ProgramData%, tworzony jest podkatalog Comarch ERP Optima dla określonej ścieżki w Konfiguracji. Jeżeli przykładowo nie był wskazany katalog przechowywania plików JPK, a zmienna %ProgramData% wskazuje na katalog C:\ProgramData, w konfiguracji stanowiska uzupełniany jest katalog: C:\ProgramData\Comarch ERP Optima\JPK. Jeżeli Użytkownik wskazał własny katalog w Konfiguracji stanowiska dla określonej gałęzi, nie jest on nadpisywany przez program.

Automatycznie uzupełniane są następujące katalogi:

Lista zawiera takie informacje, jak nazwa zaktualizowanego komputera, osobę instalującą (akronim operatora Comarch ERP Optima wraz z nazwą użytkownika Windows) oraz datę wykonania aktualizacji.

Jeżeli instalacja aktualizacji zakończyła się błędem, jest ona traktowana jako niezainstalowana i program proponuje ponowną jej instalację.

8. Konfiguracja stanowiska. Katalogi wskazywane w Konfiguracji stanowiska są automatycznie uzupełniane przez program. Dzięki temu podczas pracy nie pojawi się komunikat o nie wskazaniu określonego katalogu. Jeżeli informacja o katalogu nie była uzupełniona w Konfiguracji stanowiska, na podstawie folderu wskazanego na komputerze Użytkownika w zmiennej środowiskowej Windows: %ProgramData%, tworzony jest podkatalog Comarch ERP Optima dla określonej ścieżki w Konfiguracji. Jeżeli przykładowo nie był wskazany katalog przechowywania plików JPK, a zmienna %ProgramData% wskazuje na katalog C:\ProgramData, w konfiguracji stanowiska uzupełniany jest katalog: C:\ProgramData\Comarch ERP Optima\JPK. Jeżeli Użytkownik wskazał własny katalog w Konfiguracji stanowiska dla określonej gałęzi, nie jest on nadpisywany przez program.

Automatycznie uzupełniane są następujące katalogi:

- Konfiguracja Stanowiska/ Handel/ Parametry: Intrastat – katalog dla plików XML – ścieżka %ProgramData%\Comarch ERP Optima\Handel\Intrastat Import dokumentów – katalog dla plików XML – ścieżka %ProgramData%\Comarch ERP Optima \Handel\Import Eksport dokumentów – katalog dla plików XML – ścieżka %ProgramData%\Comarch ERP Optima \HandelEksport

- Konfiguracja Stanowiska/ Ogólne/ e-Deklaracje: Katalog przechowywania plików wymiany – ścieżka %ProgramData%\Comarch ERP Optima \Deklaracje

- Konfiguracja Stanowiska/ Ogólne/ Jednolity plik kontrolny: Katalog przechowywania plików JPK – ścieżka %ProgramData%\Comarch ERP Optima \JPK

- Konfiguracja Stanowiska/ Ogólne/ Praca rozproszona/ Parametry: Praca rozproszona – katalog przechowywania plików XML – ścieżka %ProgramData%\Comarch ERP Optima \Wymiana danych

11. Parametry dynamiczne. Umożliwiono zdefiniowanie parametru dynamicznego typu: lista wywoływana w oparciu o obiekt COM.

11. Parametry dynamiczne. Umożliwiono zdefiniowanie parametru dynamicznego typu: lista wywoływana w oparciu o obiekt COM.

Poprawiono

1. Pliki JPK_V7. Przyspieszono otwieranie okna Pliki JPK_V7 z ulgą na złe długi. 2. Weryfikacja kontrahenta w VIES. Poprawiono mechanizm weryfikacji danych kontrahenta w bazie VIES. 3. Zgody kontrahenta. Poprawiono sortowanie listy zgód po kolumnie Tytuł zgody na karcie kontrahenta. 4. Logowanie domenowe. Podczas logowania operatora z wykorzystaniem konta domenowego przy zmianie modułów mógł pojawiać się komunikat: Próba dostępu do konfiguracji firmy bez zalogowania do bazy firmowej. Działanie poprawiono. 5. Automatyczne aktualizacje. Po zainstalowaniu ważnych aktualizacji synchronizacja z Comarch HRM mogła zostać zatrzymana. Działanie poprawiono. 6. Automatyczne aktualizacje. Po instalacji nowej wersji programu, która nie wymagała konwersji baz danych, mogły podpowiadać się do instalacji aktualizacje, które dotyczyły poprzedniej wersji. Działanie poprawiono. 7. Serwis Operacji Automatycznych. W przypadku Optimy w Chmurze, jeżeli baza konfiguracyjna była czasowo niedostępna, po jej przywróceniu Serwis Operacji Automatycznych wykonywał zduplikowane operacje. Działanie poprawiono.Kasa/Bank

Poprawiono

1. Import wyciągów bankowych. Przywrócono możliwość automatycznego rozliczenia płatności, gdy jako kryterium rozliczenia wybrano Rozliczaj przy imporcie wg identyfikatora oraz kolejno wg podmiotu i opisu. 2. Historia zmian. Poprawiono zapisywanie w Historii zmian informacji o aktualizacji stanu przelewów wysłanych do banku. Wykonanie tej operacji zapisywane jest jako Modyfikacja zdarzenia z opisem Aktualizacja stanu przelewu.Instalacja i reinstalacja systemu

Instalacja systemu

Zmiany wymagań sprzętowych i systemowych

- Procesor firmy Intel lub AMD min. 2 GHz

- 2 GB pamięci RAM

- Dysk: 5 GB wolnej przestrzeni

- System operacyjny Windows 10, Windows 8.1, Windows Server 2012, Windows Server 2012 R2, Windows Server 2016, Windows Server 2019

- Microsoft .NET Framework w wersji minimum 4.7.2

- Drukarka pracująca w systemie Microsoft Windows

Reinstalacja programu

Reinstalacja z poprzedniej wersji

W celu wykonania reinstalacji programu, należy z poziomu kreatora umieszczonego na płycie Comarch ERP Optima uruchomić opcję instalacji (Zainstaluj/ Zainstaluj Comarch ERP Optima). Reinstalację programu Comarch ERP Optima można uruchomić również z jednoplikowych instalatorów, które dostępne są do pobrania po zalogowaniu na stronach indywidualnych dla Klientów www.comarch.pl/erp/dla-klientow. Reinstalacja spowoduje wykonanie konwersji baz danych. Od wersji Comarch ERP Optima 2019.5.1 wymagana jest na komputerze obecność pakietu Microsoft .NET Framework 4.7.2. W przypadku jego braku zostanie on doinstalowany przez instalator Comarch ERP Optima. Reinstalacja przebiega w podobny sposób, jak instalacja programu i jest dokładnie opisana w Instrukcji instalacji. Reinstalacja musi być wykonana na wszystkich komputerach, gdzie działa program Comarch ERP Optima w wersji wcześniejszej niż 2021.4.1. Reinstalacja programu spowoduje uaktualnienie wersji.Reinstalacja do najnowszej wersji 2021.4.1 jest możliwa zarówno z wcześniejszych wersji 2014 oraz 2013.7. W przypadku konieczności skonwertowania bazy z wcześniejszej wersji programu należy zrobić to dwuetapowo, czyli najpierw zainstalować wersję 2013.7, a dopiero następnie wersję 2021.4.1.

Współpraca z Microsoft SQL Server

Od wersji 2019.2.1 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji wcześniejszej niż SQL Server 2012. Przed instalacją Comarch ERP Optima zalecamy wykonanie kopii bezpieczeństwa dla bazy konfiguracyjnej oraz wszystkich baz firmowych. W przypadku posiadania baz z MS SQL 2008, 2008 R2, 2005 lub 2000, aby móc pracować na Comarch ERP Optima 2021.3.1 należy zainstalować nowszą wersję silnika bazy danych i przenieść na niego bazy danych. Można do tego wykorzystać narzędzie Migrator baz danych, które znajduje się na Indywidualnych Stronach Klientów w obszarze aktualnych wersji (http://www.erp.comarch.pl/klienci/default.aspx?site=2248). W przypadku próby połączenia się użytkownika z silnikiem bazy danych MS SQL w wersji 2000 pojawi się komunikat: Wybrany serwer SQL jest w wersji 2000, ta wersja nie jest obsługiwana. Skonfiguruj połączenie z serwerem SQL w nowszej wersji.Współpraca z innymi aplikacjami

Comarch ERP Optima 2021.4.1 współpracuje z następującymi aplikacjami:| Aplikacja | Wersja | Uwagi |

|---|---|---|

| Wszystko.pl | ||

| Comarch e-Sklep | 2021.1/2021/2020.4 | Zalecana 2021.1 |

| Comarch e-Sale | 2021.1/2021/2020.4 | Zalecana 2021.1 |

| Comarch ERP Optima Pulpit Menadżera | 6.1.2 | |

| Comarch HRM | 2021.0.1 lub wyższa | Zalecana 2021.1.2 |

| Comarch Mobile Zarządzanie | 2021.1.1 | Zalecana 2021.1.1 |

| Comarch ERP Mobile Sprzedaż | 2021.1.1 | Zalecana 2021.1.1 |

| Comarch ERP Mobile BI | Najnowsza wersja dostępna w Google Play (aktualnie 3.0) | https://play.google.com/store/apps/details?id=com.comarch.mobile.bi |

| Comarch ERP XL | 2020.2 MSSQL lub wyższa 2021.0 PostgreSQL | |

| Comarch ERP Altum | 2019.5.2, 2021.0 | |

| Comarch IBARD | Najnowsza | |

CRM, Obieg dokumentów

CRM

Zmiany

1. Hasło konta e-mail. We właściwościach konta e-mail zwiększono ilość zapisywanych znaków w polu hasło użytkownika. 2. Logi wysyłania i odbierania wiadomości mailowych. Zwiększono rozmiar pojedynczego pliku do 5MB.Poprawiono

1. Skrzynka pocztowa. Poprawiono wysyłkę maili do pracownika i kontrahenta w sytuacji kiedy zarówno pracownik jak i kontrahent miał taki sam akronim/kod. 2. Terminarz. Poprawiono wydajność okna Terminarz przy dużej liczbie operatorów i pracowników w bazie.CRM PLUS

Poprawiono

1. Schemat windykacji. Poprawiono skalowanie okna Schemat windykacji przy zwiększonej czcionce.Obieg dokumentów

1. Archiwum plików. Poprawiono podgląd plików, których nazwa zawiera znaki z alfabetu rosyjskiego.Aktualizacje po wydaniu wersji

Aktualizacja w dniu 18.05.2021

1. Deklaracje ZUS. Dostosowano deklaracje ZUS ZUA i ZUS ZZA do nowych wzorów obowiązujących od 16 maja 2021 roku.Aktualizacja w dniu 10.05.2021

1. Automatyczne aktualizacje. Po zainstalowaniu aktualizacji, gdy jest konwertowana kolejna baza lub tworzona nowa, wówczas przy pierwszym logowaniu do programu pojawiał się komunikat: Na innym stanowisku została zaktualizowana wersja programu lub wymagana jest aktualizacja bazy danych. Wymagane są uprawnienia administratora do tego komputera. Czy wykonać aktualizację? Działanie poprawiono.Aktualizacja w dniu 29.04.2021

1. Deklaracja CUK-1, dokumenty. W deklaracji CUK-1 na zakładce [Dokumenty] widoczne są tylko te Faktury Sprzedaży oraz korekty do Faktur Sprzedaży, które zostały uwzględnione w wyliczaniu deklaracji i na których podano NIP kontrahenta. 2. Deklaracja CUK-1, wysyłka. Poprawiono wysyłkę deklaracji CUK-1 w przypadku pracy na starszych wersjach MS SQL Server. 3. Księgowość. Deklaracja CIT-8(30). Wprowadzono zmiany w wysyłce deklaracji CIT-8(30) do systemu e-Deklaracje:- Dostosowano wysyłkę deklaracji CIT-8(30) do nowego wzoru dokumentu elektronicznego opublikowanego 23.04.2021 roku.

- Wraz z deklaracją CIT-8(30) wysyłano załącznik CIT/WZ w wersji 1 a powinien być wysyłany w wersji 2. Działanie poprawiono.

- Kwoty z pól 23, 24 i 36 z załącznika CIT/IP(3) w wysyłanym pliku XML były zaokrąglone do pełnych złotych. Działanie poprawiono.