Płace i Kadry

Nowości

- Aktualne wskaźniki.

- Przeciętne miesięczne wynagrodzenie: 4839,24 zł.

- Minimalna stawka uczniów I roku: 241,96 zł.

- Minimalna stawka uczniów II roku: 290,35 zł.

- Minimalna stawka uczniów III roku: 338,75zł.

- Młodociany – przyuczenie: 193,57 zł

- Wskaźnik waloryzacji: 99,50%

- Najniższe wynagrodzenie dla etatu: 2600,00 zł

- Minimalna stawka godzinowa dla umów: 17,00 zł

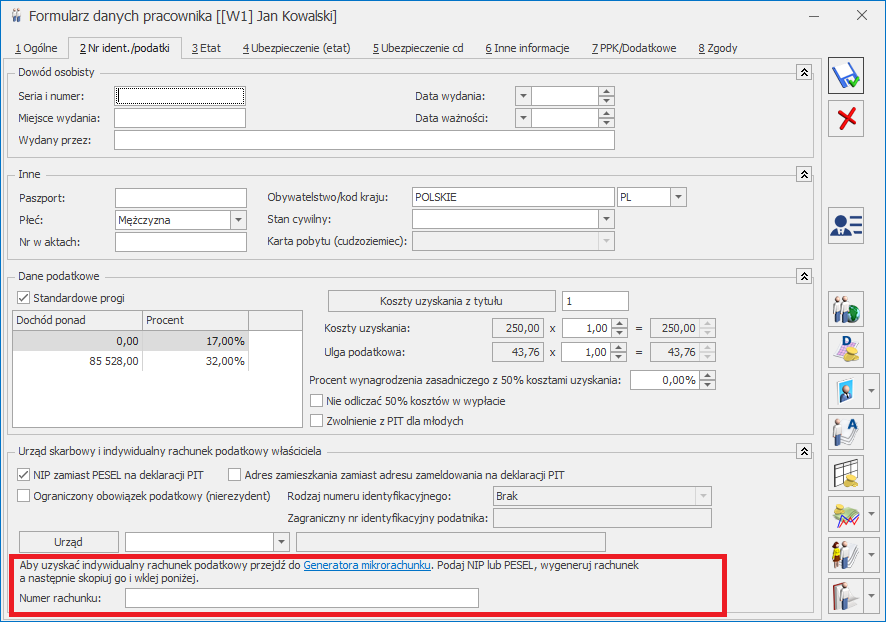

- Koszty uzyskania: 250 zł

- Koszty uzyskania podwyższone: 300 zł

- Ulga podatkowa (kwota miesięczna): 43,76 zł

- Ulga podatkowa (kwota roczna): 548 zł 30 zł

- Progi podatkowe – podatek dochodowy od osób fizycznych:

- dochód do 85528,00 zł – 17,00 %

- dochód ponad 85528,00 – 32,00 %

- Procent zaliczki podatku dla umów: 17,00 %

- Ulga podatkowa (roczna): 525,12 zł

- Zajęcie wynagrodzenia. Wprowadzono możliwość wyliczania zajęcia wynagrodzenia z uwzględnieniem wszystkich wypłat pracownika w obrębie danego miesiąca deklaracji oraz naliczania zajęcia na liście płac o rodzaju ‘Inne’. Podczas naliczania zajęcia zostaną uwzględnione kwoty z wszystkich wypłat pracownika naliczone na listach płac typu etat, zaliczka brutto, inna wypłata, które są wypłacone w tym samym miesiącu co wypłata, w której jest naliczane zajęcie. Przy ustalaniu maksymalnej kwoty możliwej do potrącenia zostaną uwzględnione elementy z wszystkich wypłat, które nie mają zaznaczonego parametru ‘Doliczany po ograniczeniu potrąceń’. Dla pożyczek PKZP, kwoty spłat pożyczek będą wpływać na wyliczenie kwoty zajęcia, w zależności od ustawienia parametru ‘Spłaty pożyczek doliczane po ograniczeniu potrąceń’ z poziomu konfiguracji [Konfiguracja / Firma / Płace / Parametry].Niezależnie od ilości wypłat w danym miesiącu zostanie wyliczona jedna kwota wolna od potrąceń.

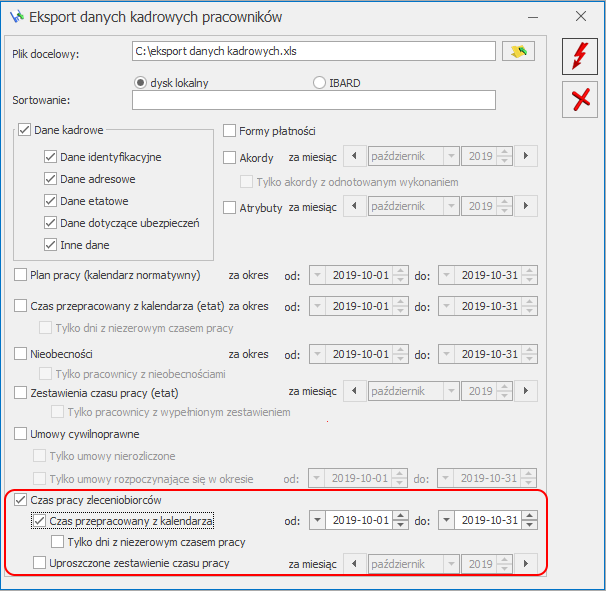

- Import/eksport czasu pracy zleceniobiorcy. Umożliwiono import/eksport czasu pracy z/do arkusza Excel dla pracowników zatrudnionych na umowie cywilnoprawnej. W oknie Eksport danych kadrowych dodano parametr Czas pracy zleceniobiorców z dwoma opcjami: Czas przepracowany z kalendarza oraz Uproszczone zestawienie czasu pracy. Zaznaczenie powyższych parametrów spowoduje eksport czasu pracy z kalendarza (Nie)obecności oraz zestawienia czasu pracy zleceniobiorców.

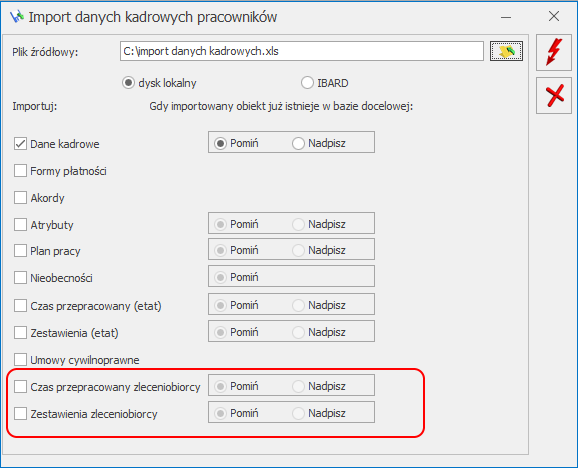

- Blokada edycji czasu pracy po naliczeniu wypłaty. Dodano możliwość zablokowania edycji czasu pracy oraz planu pracy przez Użytkownika w sytuacji, gdy pracownik posiada w danym okresie rozliczoną wypłatę etatową.

- Ostrzeżenie,

- Blokada,

- Brak – domyślne ustawienie.

- Ostrzeżenie – Użytkownik podczas próby modyfikacji (edycja/dodanie/usunięcie) czasu pracy, planu pracy oraz zestawienia za okres, za który jest naliczona wypłata etatowa otrzyma komunikat:

- Blokada – Użytkownik ma zablokowaną możliwość wprowadzenia zmian w czasie, planie pracy pracownika oraz w zestawieniu, jeśli za dany miesiąc jest naliczona wypłata etatowa.

- Brak – Użytkownik może wprowadzać zmiany w czasie/planie pracy po naliczeniu wypłaty (w żaden sposób nie jest blokowana możliwość modyfikacji godzin pracy po naliczeniu wypłaty).

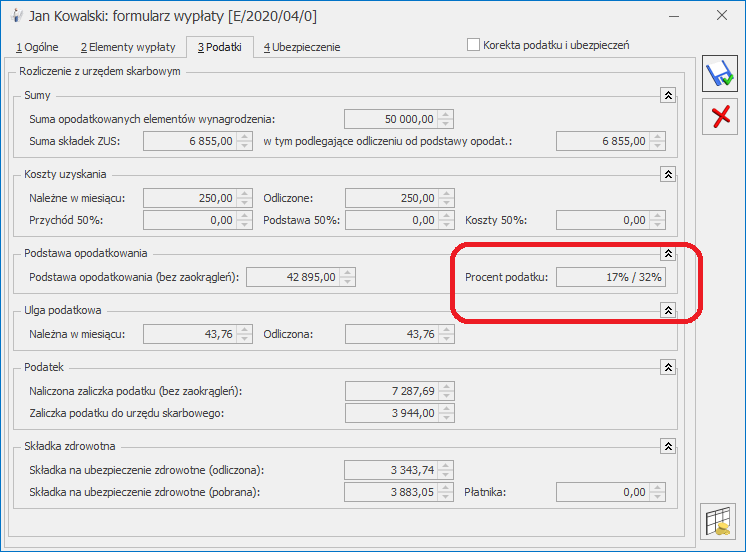

- Obniżenie progu podatkowego:

- Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją ustawy o podatku dochodowym od osób fizycznych. W przypadku naliczania wynagrodzeń z datą wypłaty od 1.10.2019 r. będzie stosowana stawka podatku 17% , nowe wartości kosztów uzyskania przychodu oraz ulgi podatkowej.

- Wprowadzono zmiany dotyczące wykazywania procentu zaliczki podatku na wydrukach kwitka wypłaty oraz karty podatkowej.

- Z poziomu [Konfiguracja/Program/Płace/Stałe podatkowe] odblokowano pole ‘miesiąc’. Poprzednio Użytkownik miał tylko możliwość zmiany roku. Dodatkowo zmodyfikowano opis ‘Koszty uzyskania podwyższone o 25%’ na ‘Koszty uzyskania podwyższone’.

- Oświadczenie o przychodach emeryta-rencisty. Wprowadzono możliwość wykazywania na wydruku okresów nieskładkowych. W oknie z parametrami dotyczącymi wydruku dodano parametr ‘Informacja o okresach nieskładkowych’. Po jego zaznaczeniu zostanie dodany załącznik z listą nieobecności zaliczanych do okresów nieskładkowych przypadających w podanym okresie. Na wydruku wykazywane są wprowadzone nieobecności, nie jest sprawdzane rozliczenie w wypłatach. Nieobecność musi przypadać w okresie, w którym pracownik ma ustalone prawo do emerytury lub renty.

Zmiany

- Oddelegowanie do pracy za granicą. Wprowadzono zmiany w naliczaniu podstawy składek ZUS dla pracowników oddelegowanych do pracy za granicę, którzy mają w danym miesiącu wypłacane wynagrodzenie za różne okresy. Podczas ustalania podstawy składek ZUS w wypłacie za okres oddelegowania, jeśli suma wypłaconego wynagrodzenie przekroczy przeciętne prognozowane wynagrodzenie, osiągnięte przez pracownika, wynagrodzenie zostanie pomniejszone o diety należne do odliczenia, za dni pobytu za granicą, wynikające z wszystkich wypłaconych w tym miesiącu wypłat. Kwota będąca różnicą wynagrodzenia i diet będzie stanowić podstawę składek ZUS. Jeśli po odjęciu diet podstawa byłaby niższa niż przeciętne wynagrodzenie, za podstawę ZUS przyjmujemy kwotę przeciętnego wynagrodzenia. Po ustaleniu podstawy ZUS obowiązującej w danym miesiącu sprawdzane jest jaka podstawa ZUS została zapisana we wcześniejszych wypłatach. Różnica między ustaloną podstawą ZUS dla danego miesiąca i podstawą naliczoną w pozostałych wypłatach należących do tego samego miesiąca deklaracji będzie stanowić podstawę ZUS w bieżącej wypłacie. Podczas przeliczania podstawy ZUS i podatków za pomocą przycisku

, podstawa składek ZUS jest wyliczana tak samo jak podczas naliczania wypłat. Jeśli podczas naliczania kolejnej wypłaty w danym miesiącu deklaracji, po ustaleniu podstawy składek ZUS dla danego miesiąca i uwzględnieniu podstaw zapisanych w naliczonych wcześniej wypłatach podstawa musiałaby być ujemna zostanie naliczona w kwocie zerowej. W takim przypadku należy wykonać ponowne przeliczenie podstawy składek w wypłacie walutowej naliczonej jako pierwsza (po jej cofnięciu do bufora).

PrzykładPracownik oddelegowany ma naliczane w obrębie miesiąca dwie wypłaty za okres oddelegowania, np. w związku ze zmianą kraju oddelegowania. Pierwsza z nich została naliczona na kwotę niższą niż równowartość przeciętnego prognozowanego wynagrodzenia, a więc podstawa składek ZUS została wyliczona w wysokości równej kwocie wynagrodzenia (bez odliczenia diet). Kwota wypłacana w drugiej wypłacie spowodowała przekroczenie w skali miesiąca kwoty przeciętnego prognozowanego wynagrodzenia osiągnięte przez pracownika wynagrodzenie zostanie pomniejszone o diety należne do odliczenia, za dni pobytu za granicą, wynikające z wszystkich wypłaconych w tym miesiącu wypłat. Kwota będąca różnicą sumy wynagrodzenia i diet będzie stanowić podstawę składek ZUS za dany miesiąc. Jeśli po odjęciu diet podstawa byłaby niższa niż prognozowane wynagrodzenie, za podstawę ZUS przyjmujemy kwotę prognozowanego wynagrodzenia. Po ustaleniu podstawy ZUS obowiązującej w danym miesiącu sprawdzane jest jaka podstawa ZUS została zapisana we wcześniejszych wypłatach. Różnica między ustaloną podstawą ZUS dla danego miesiąca i podstawą naliczoną w pozostałych wypłatach należących do tego samego miesiąca deklaracji będzie stanowić podstawę ZUS w bieżącej wypłacie.

, podstawa składek ZUS jest wyliczana tak samo jak podczas naliczania wypłat. Jeśli podczas naliczania kolejnej wypłaty w danym miesiącu deklaracji, po ustaleniu podstawy składek ZUS dla danego miesiąca i uwzględnieniu podstaw zapisanych w naliczonych wcześniej wypłatach podstawa musiałaby być ujemna zostanie naliczona w kwocie zerowej. W takim przypadku należy wykonać ponowne przeliczenie podstawy składek w wypłacie walutowej naliczonej jako pierwsza (po jej cofnięciu do bufora).

PrzykładPracownik oddelegowany ma naliczane w obrębie miesiąca dwie wypłaty za okres oddelegowania, np. w związku ze zmianą kraju oddelegowania. Pierwsza z nich została naliczona na kwotę niższą niż równowartość przeciętnego prognozowanego wynagrodzenia, a więc podstawa składek ZUS została wyliczona w wysokości równej kwocie wynagrodzenia (bez odliczenia diet). Kwota wypłacana w drugiej wypłacie spowodowała przekroczenie w skali miesiąca kwoty przeciętnego prognozowanego wynagrodzenia osiągnięte przez pracownika wynagrodzenie zostanie pomniejszone o diety należne do odliczenia, za dni pobytu za granicą, wynikające z wszystkich wypłaconych w tym miesiącu wypłat. Kwota będąca różnicą sumy wynagrodzenia i diet będzie stanowić podstawę składek ZUS za dany miesiąc. Jeśli po odjęciu diet podstawa byłaby niższa niż prognozowane wynagrodzenie, za podstawę ZUS przyjmujemy kwotę prognozowanego wynagrodzenia. Po ustaleniu podstawy ZUS obowiązującej w danym miesiącu sprawdzane jest jaka podstawa ZUS została zapisana we wcześniejszych wypłatach. Różnica między ustaloną podstawą ZUS dla danego miesiąca i podstawą naliczoną w pozostałych wypłatach należących do tego samego miesiąca deklaracji będzie stanowić podstawę ZUS w bieżącej wypłacie. - Zwolnienie z PIT dla młodych.

- Wprowadzono zmiany związane z naliczaniem zwolnienia z PIT dla młodych. Zwolnienie z podatku zostanie zastosowane do wynagrodzenia wypłaconego do dnia ukończenia 26 lat. Poprzednio zaliczka podatku nie była naliczana od wynagrodzenia wypłaconego do końca miesiąca, w którym pracownik ukończył 26 lat. Przychód, od którego nie pobrano zaliczki podatku ze względu na zwolnienie nie jest uwzględniane do osiągniętego dochodu w danym roku, od którego zależy procent zaliczki podatku.

- Na formularzu umowy cywilnoprawnej uwzględniono zmiany w wyliczaniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców korzystających ze zwolnienia z podatku dla młodych. Jeśli data zawarcia umowy zlecenie przypada przed ukończeniem przez pracownika 26 lat i na formularzu danych kadrowych jest zaznaczony parametr ‘Zwolnienie z PIT dla młodych’ kwoty będą wyliczane bez uwzględnienia zaliczki podatku.

- Dostosowywano kalkulator wynagrodzeń do zmian związanych ze zwolnieniem z naliczania zaliczki podatku dla osób poniżej 26 r.ż. W oknie kalkulatora wynagrodzeń dodano parametr ‘Zwolnienie z PIT dla młodych’ z dwiema możliwymi opcjami do wyboru: TAK/NIE. Ustawienie opcji TAK spowoduje wyliczenie kwoty netto lub kwoty brutto zgodnie z zasadami obowiązującymi pracowników zwolnionych z podatku ze względu na wiek.

- W związku ze zwolnieniem z PIT dla młodych dostosowano wydruki ‘Listy płac’, ‘Kwitka wypłaty’ oraz ‘Przekroczenie progu podatkowego’.

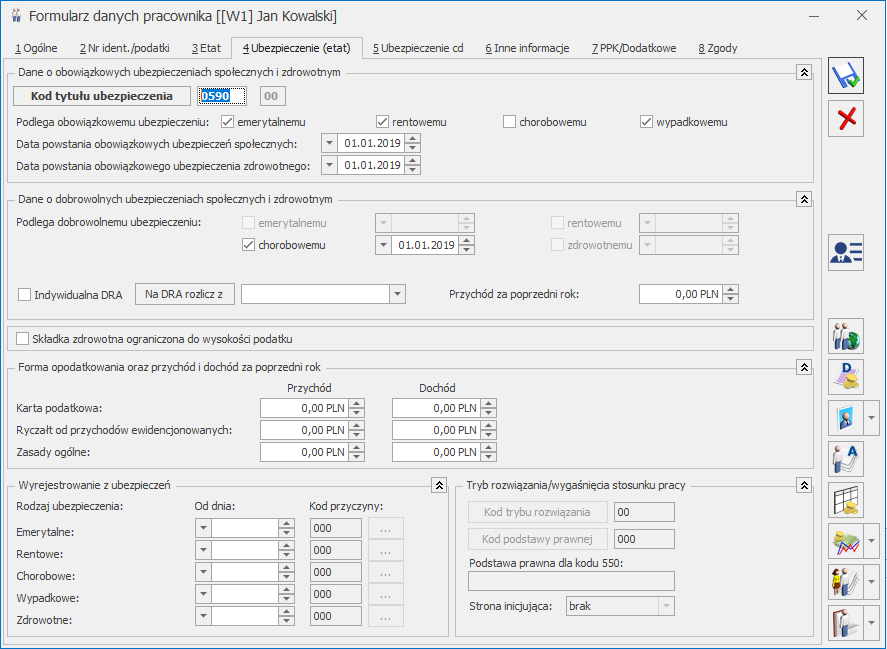

- Pracownik młodociany:

- W konfiguracji programu [Konfiguracja/Program/Płace/Wynagrodzenia] dodano nowy wskaźnik w sekcji ‘Minimalne wynagrodzenie’ Młodociany – przyuczenie.

- W przypadku ustawienia na formularzu pracownika rodzaju zatrudnienia jako Młodociany-przyuczenie i zaznaczenia parametru ‘Najniższe wynagrodzenie’ kwota wynagrodzenia naliczana w wypłacie oraz wyświetlana w polu ‘Stawka’ będzie pobrana ze wskaźnika Młodociany-przyuczenie. Poprzednio wysokość wynagrodzenia pracownika młodocianego przyuczanego do zawodu była taka sama jak ucznia I roku i była naliczana zgodnie z wartością wskaźnika ‘Minimalne wynagrodzenie ucznia I roku’.

- Kalkulator wynagrodzeń. W związku ze zmianami związanymi z obniżeniem progu podatkowego z 18% na 17% obowiązującymi od 01.10.2019 r. zmodyfikowano wartość ‘Procentu podatku’ w kalkulatorze wynagrodzeń. Domyślnie będzie podpowiadana wartość 17%.

- Lista świąt. Dodano na listę świąt ruchome święta na lata 2020 -2022.

- Rejestrator Czasu Pracy. Jeżeli format importu RCP posiadał 50 znaków, wówczas nie było możliwości zaczytania takiego pliku do programu. Poprawiono.

- Wydruki

- Świadectwo pracy. Dostosowano wydruk Świadectwa pracy do wzoru obowiązującego od 07.09.2019r. Uaktualniono treść pouczenia oraz umożliwiono wykazanie numeru NIP w danych firmy. Jeśli w danych firmy nie został podany numer NIP zostanie wykazany numer REGON.

- Rachunek do umowy. Z wydruku usunięto sekcję zawierającą imiona rodziców.

- Skierowanie na badania lekarskie. Uaktualniono podstawę prawną na wydruku skierowania na badania lekarskie.

- Zaświadczenie o dochodach. W danych pracownika usunięto informację o dowodzie osobistym.

Poprawiono

- Liczba dni wynagrodzenia chorobowego. Wprowadzono zmiany w ustalaniu liczby dni, za które przysługuje pracownikowi wynagrodzenie za czas choroby w przypadku, gdy był w tym samym roku zatrudniony na podstawie umowy cywilnoprawnej i miał zasiłek chorobowy lub został zatrudniony po przerwie i miał zwolnienie chorobowe wykraczające poza okres zatrudnienia. Podczas naliczania wypłaty dla pracownika etatowego, który ma zwolnienie chorobowe nie będą uwzględniane dni zwolnienia, które przypadały w okresie niezatrudnienia na etat. Poprzednio były brane pod uwagę co powodowało naliczenie wynagrodzenia za czas choroby za niepoprawną liczbę dni. Poprawiono,

- Umowy IFT-1/1R. Dla obcokrajowców, którzy mieli oskładkowaną umowę wykazywaną na IFT -1/1R niepoprawnie była naliczana zaliczka podatku, w przypadku, gdy z poziomu [Konfiguracja/Firma/Płace/Parametry] był zaznaczony parametr 'Podatek dla zleceniobiorców zaokrąglany łącznie dla wypłat z tą samą pozycją PIT'. Poprawiono.

- Zwolnienie z PIT dla młodych.

- Zajęcie wynagrodzenia. Podczas wyliczania zajęcia wynagrodzenia, wartość kwoty wolnej, była naliczana bez uwzględnienia zwolnienia z podatku dla pracownika, który nie ukończył 26 roku życia. Poprawiono.

- Oddelegowanie do pracy za granicą.

- W przypadku, gdy pracownik oddelegowany do pracy za granicę, miał w wypłacie naliczone wynagrodzenie, w takiej wartości, które pozwalało na odliczenie pełnej kwoty diet, ale w związku wykonaną aktualizacją danych kadrowych od wynagrodzenia za okres ustalony zgodnie z wykonanymi aktualizacjami było niższe niż przysługujące diety, podstawa składek ZUS była zawyżana. Poprawiono.

- W sytuacji, gdy Użytkownik modyfikował kwotę wynagrodzenia za czas urlopu w zapisanej już wypłacie korygującej, a następnie dokonywał przeliczenia podstaw ZUS i podatku, to w takim przypadku błędnie była wyliczana kwota podstawy ZUS. Poprawiono.

- Algorytm 12. Podczas naliczania dodatku zdefiniowanego algorytmem 12 odwołującego się do stałej okresowej lub wzorca płacowego zwracającego ‘Zasadnicze nadmiarowo uwzględniana była wartość składnika ‘Przychód z tytułu PPK/E’. Poprawiono.

- Ekwiwalent za niewykorzystany urlop. W sytuacji, gdy zmodyfikowano datę zwolnienia pracownika, poprzez aktualizację zapisu, ekwiwalent za niewykorzystany urlop nie był automatycznie naliczany w ostatniej wypłacie etatowej pracownika, jeżeli lista płac na której była naliczana wypłata miała ustawioną opcję ‘Mies. wstecz’. Poprawiono.

- Rejestrator Czasu Pracy. Jeżeli format importu RCP posiadał 50 znaków, wówczas nie było możliwości zaczytania takiego pliku do programu. Poprawiono.

- Wydruki:

- Harmonogram spłaty. W przypadku, gdy dla danej pożyczki była wypłacona dopłata na wydruku ‘Harmonogram spłat’ lista spłat pożyczki generowana była podwójnie. Poprawiono.

- Pracownicy z przychodami. Na wydruku 'Pracownicy z przychodami’ nie były uwzględniane osoby z umowami ze wskazaną w konfiguracji typu wypłaty pozycją na deklaracji PIT: 'PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło’. Poprawiono.

- Dla pracownika, rozliczanego według zestawienia, na wydruku ‘Lista płac szczegółowa’ oraz ‘Kwitek wypłaty’, czas pracy sumowany był tylko ze strefy ‘czas pracy podstawowy’. Pozostałe strefy zaliczane do czasu pracy nie były uwzględniane w podsumowaniu. Poprawiono.

Księgowość

Nowości

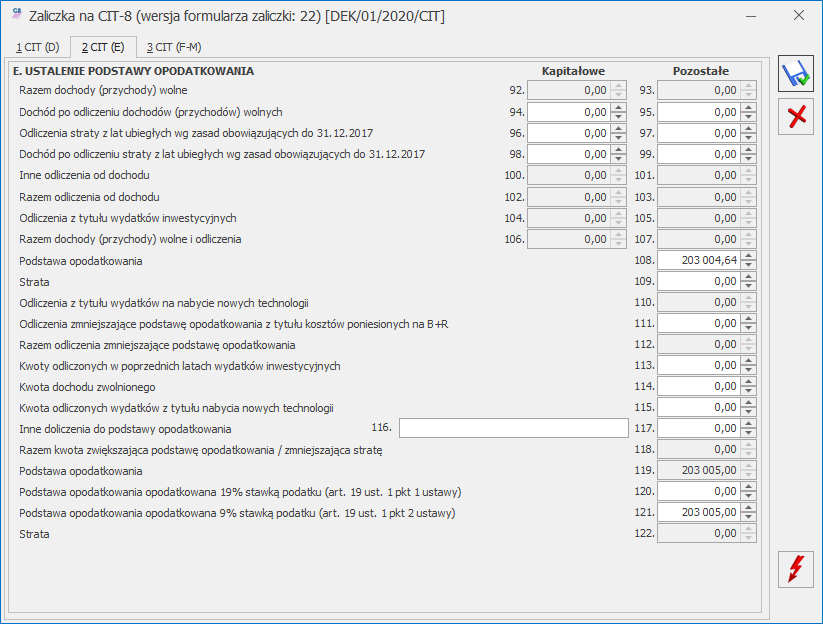

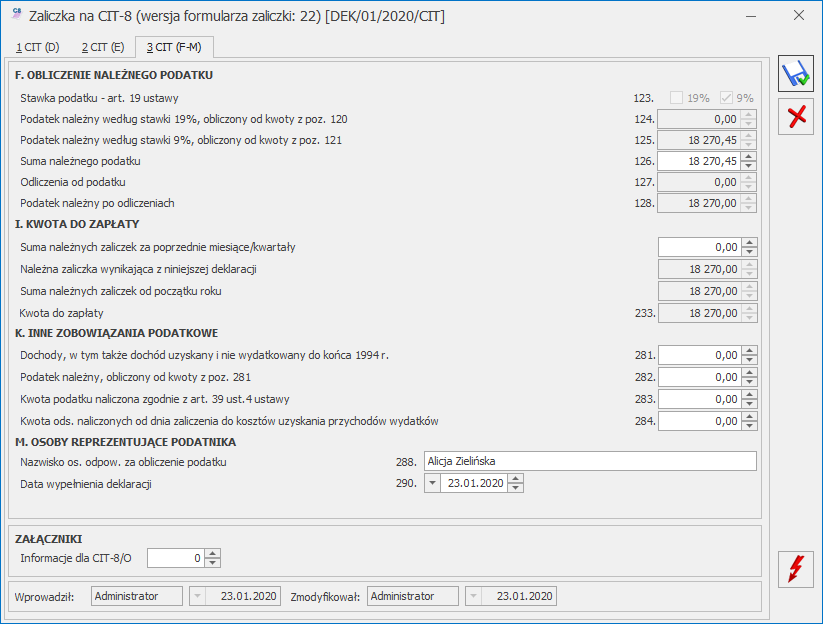

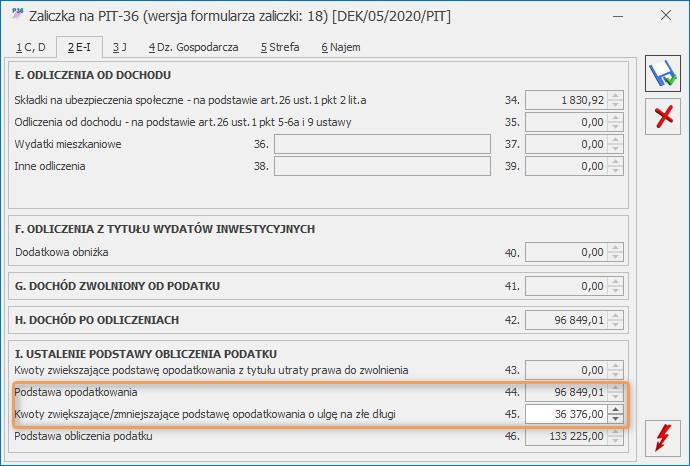

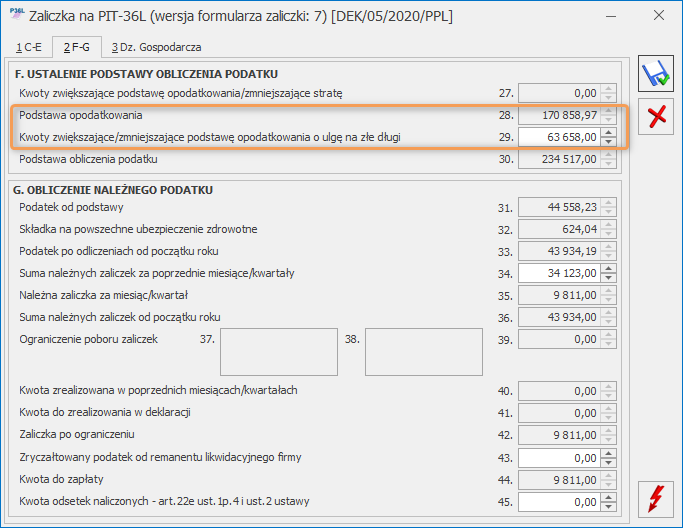

- Księgowość. Zaliczki na PIT-36. W związku z nowelizacją Ustawy o podatku dochodowym od osób fizycznych, dotyczącą obniżeniem progu podatkowego z 18% na 17% oraz podwyższenia kosztów uzyskania przychodu, zmieniono sposób liczenia zaliczek na PIT-36 w okresie przejściowym od września do grudnia 2019 roku:

- Zaliczki/ korekty zaliczek za miesiąc wrzesień, październik, listopad oraz grudzień 2019 r. liczone są według skali podatkowej, gdzie pierwszy próg to 17,75%, z uwzględnieniem kwoty wolnej w wysokości 548,30 zł (niezależnie od ustawień w Konfiguracji).

- Zaliczki za miesiące od stycznia do sierpnia 2019 r. liczone są według skali podatkowej i kwoty wolnej z Konfiguracji – pierwszy próg: 18% i ulga podatkowa: 556,02 zł.

- Korekty zaliczek za rok 2019 liczone po 30 września 2019 r. liczone są wg stawki 17,75% i kwoty wolnej 548,30 (niezależnie od ustawień w Konfiguracji).

- Zaliczki za rok 2020 i kolejne lata liczone są według skali podatkowej i kwoty wolnej z Konfiguracji – pierwszy próg: 17% i ulga podatkowa: 525,12 zł.

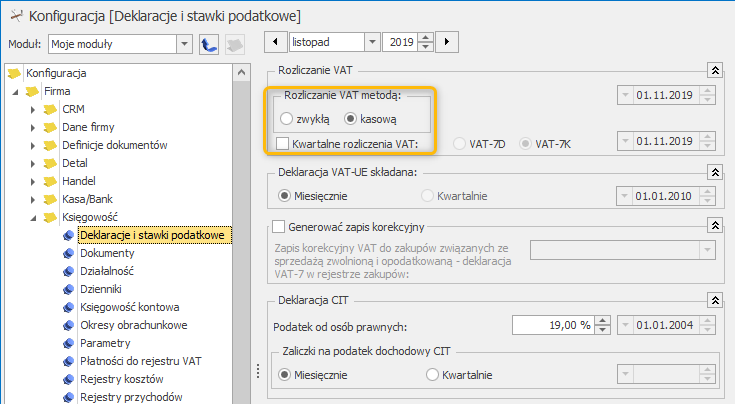

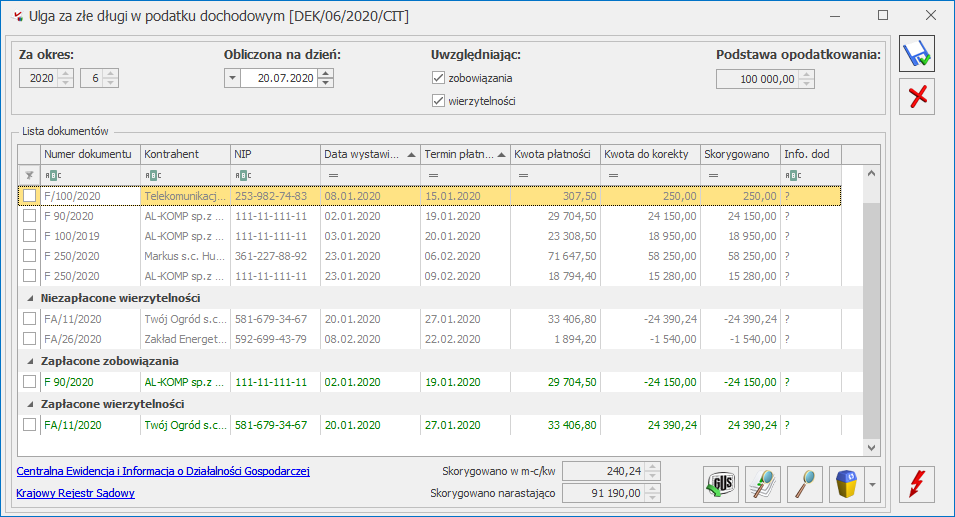

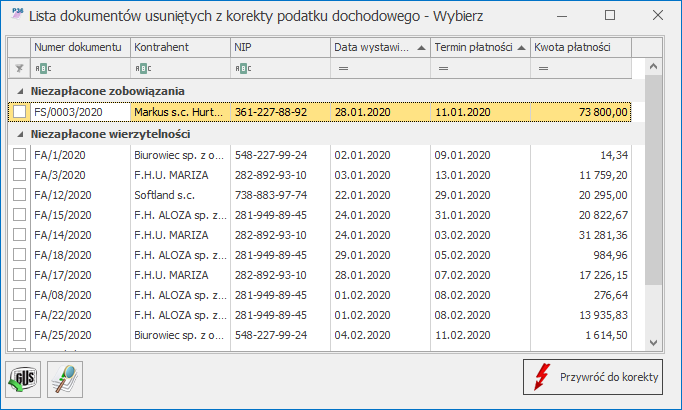

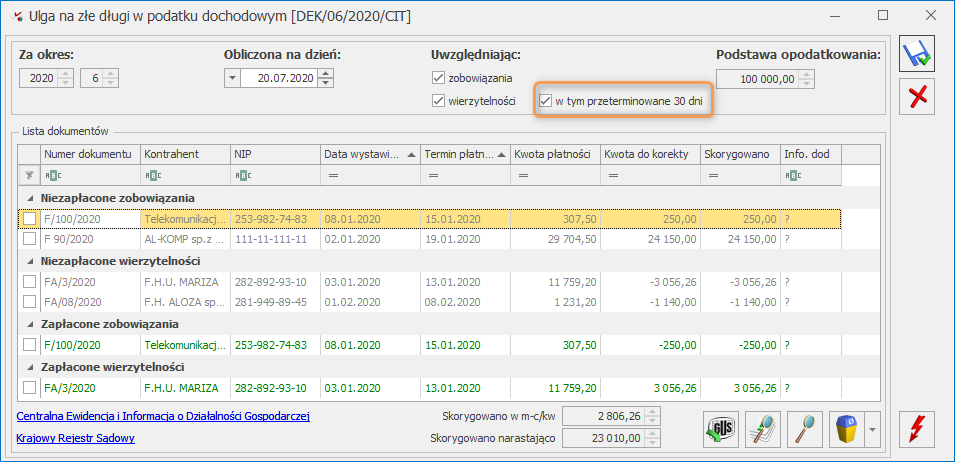

- Rejestry VAT. Deklaracja VAT-7K. Zawiadomienie VAT-ZD. W przypadku kwartalnych deklaracji VAT-7K umożliwiono generowanie miesięcznych załączników VAT-ZD, a w związku z tym zapisów korekcyjnych do poszczególnych miesięcy, w terminie wynikającym z 89a oraz 89b Ustawy o podatku od towarów i usług.

- Księgowość kontowa. Rozrachunki. W przypadku, gdy termin rozrachunku przypada na dzień ustawowo wolny od pracy lub na sobotę to ilość dni zwłoki oraz odsetki liczone są od pierwszego dnia roboczego przypadającego po dniu wolnym. Zmiany uwzględnione zostały z poziomu:

- Księgowość/ Rozrachunki/ Rozrachunki:

- zakładka [Niezrachowane] w kolumnach: Po terminie, Odsetki oraz Przeterminowane,

- zakładka [Rozrachowane] w kolumnie Zwłoka.

- Księgowość/ Rozrachunki/ Ponaglenia zapłaty:

- w kolumnie Odsetki,

- w oknie Wsadowe generowanie dokumentów ponagleń zapłaty w polu Dla należności przeterminowanych powyżej,

- na formularzu ponaglenia zapłaty w kolumnie Zwłoka oraz

- Księgowość/ Rozrachunki/ Noty odsetkowe:

- w kolumnie Odsetki,

- na formularzu noty odsetkowej w kolumnach: Od, Zwłoka oraz Odsetki

- Rejestry VAT. Deklaracja VAT-7. Zawiadomienie VAT-ZD. W przypadku, gdy termin płatności dokumentu wprowadzonego do rejestru VAT przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu na zawiadomienie VAT-ZD brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

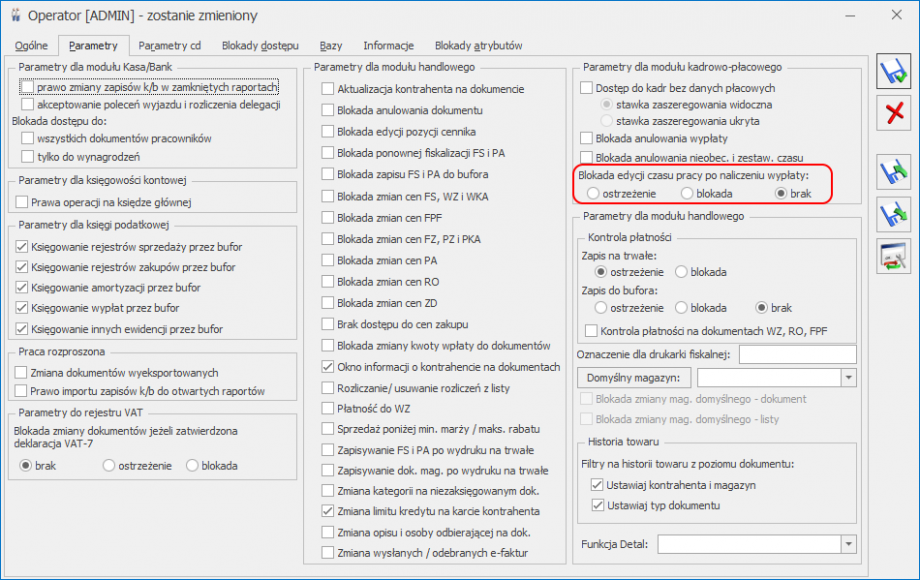

- Rejestry VAT. Mechanizm podzielonej płatności. Na mocy Ustawy z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, od 1 listopada 2019 r. dla transakcji dokonanych pomiędzy przedsiębiorcami będącymi podatnikami, w przypadku towarów wskazanych w nowym załączniku nr 15 do ustawy o VAT, należy stosować mechanizm podzielonej płatności. Jeżeli użytkownik chce wykonywać przelewy za pomocą mechanizmu podzielonej płatności to powinien zaznaczyć na dokumentach parametr MPP- podzielona płatność. W związku z tym na formularzu dokumentu w rejestrze VAT zakupu i sprzedaży (nie wewnętrznym i nie przeniesionym z modułu Handel) dodano parametr MPP – podzielona płatność. Parametr jest możliwy do zaznaczenia jeżeli na dokumencie wybrano kontrahenta o statusie Podmiot gospodarczy lub na dokumencie wybrano urząd.

- Rejestry VAT oraz Ewidencja dodatkowa. Wykaz podatników VAT, tzw. Biała księga. W związku z wprowadzeniem w programie Comarch ERP Optima funkcjonalności weryfikacji numerów rachunków bankowych, opisanej szczegółowo w części Ogólne i Kasa/Bank, w przypadku:

- dokumentu w rejestrze VAT zakupu,

- korekty dokumentu w rejestrze VAT sprzedaży,

- dokumentu w ewidencji dodatkowej kosztów,

- korekty dokumentu w ewidencji dodatkowej przychodów.

- łączna kwota brutto dokumentu (również w przypadku wielu płatności czy pozycji dokumentu) jest większa niż 15 000 PLN; w przypadku dokumentów w walucie obcej sprawdzana jest wartość po przeliczeniu na PLN wg kursu wskazanego na dokumencie (dla dokumentów w rejestrze VAT jest to kurs do VAT),

- na dokumencie, na pierwszej zakładce jest wybrana forma płatności powiązana z rejestrem bankowym,

- NIP płatnika jest polskim numerem NIP.

- płatność jest na podmiot inny niż kontrahent i/lub:

- łączna kwota dokumentu jest <= 15 000 PLN i/lub

- płatność ma typ Przychód

- Rejestry VAT. Podczas generowania pojedynczego dokumentu wewnętrznego zakupu/sprzedaży oraz generowania rozliczenia marży do pola Numer dokumentu automatycznie przenoszony jest numer dokumentu pierwotnego.

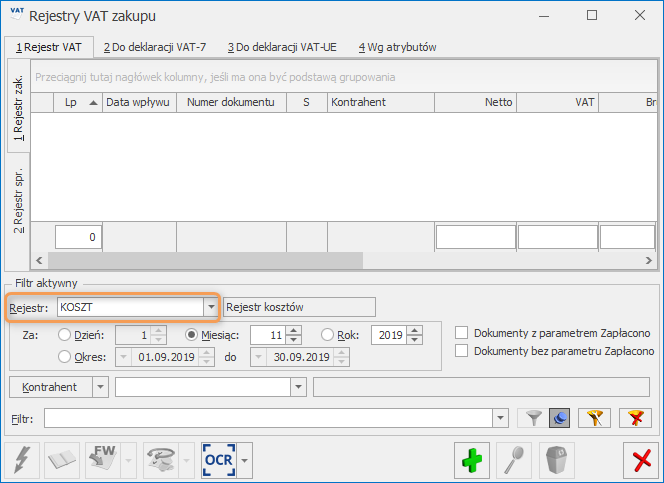

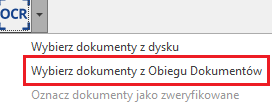

- Rejestry VAT. Umożliwiono wskazanie, do jakiego rejestru VAT zakupu/sprzedaży mają trafić dokumenty przetworzone za pomocą usługi Comarch OCR. Dokumenty zostaną dodane do rejestru wybranego na liście dokumentów w polu Rejestr.

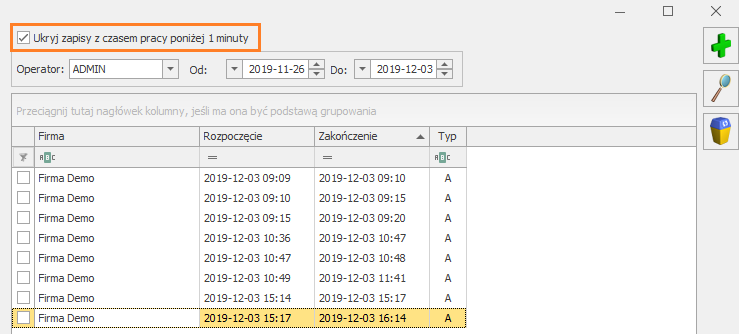

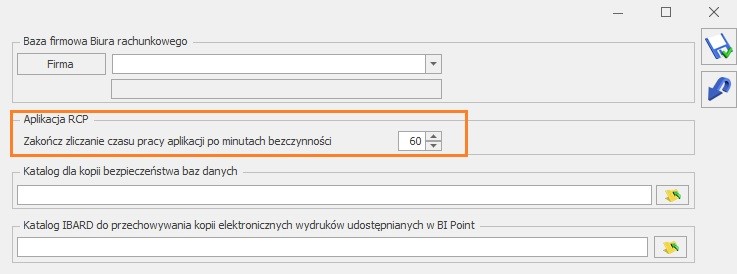

- Biuro rachunkowe. W programie Comarch ERP Optima w wersji w chmurze umożliwiono automatyczne uruchamianie aplikacji RCP.

Zmiany

- Księgowość. W Konfiguracji Programu/ Księgowość/ Stałe podatkowe wprowadzono procentową wartość pierwszego progu podatkowego oraz kwoty ulg podatkowych obowiązujących od 1 stycznia 2020 r.:

- Pierwszy próg podatkowy: 17%.

- Ulga podatkowa (miesięczna): 43,76 zł.

- Ulga podatkowa (roczna): 525,12 zł.

- Księgowość. Limity. W Konfiguracji Programu/ Księgowość/ Limity wprowadzono kwoty limitów obowiązujących od 1 stycznia 2020 r.:

- Limit – pełna księgowość: 8 746 800 zł.

- Limit – ryczałt: 1 093 350 zł.

- Księgowość. Uproszczone wynagrodzenia. Zwolnienie dla młodych. Kwota do zapłaty do US nie zostanie wyliczona jeżeli data wypłaty wynagrodzenia przypada przed dniem ukończenia przez podatnika 26 roku życia. W miesiącu, w którym data wypłaty przypada w dniu ukończenia lub po dniu ukończenia przez podatnika 26 roku życia, kwota do zapłaty do US jest już liczona według standardowych zasad.

- Księgowość kontowa. Obroty i salda. Przywrócono możliwość sumowania według kont syntetycznych. Tylko w przypadku wyboru opcji Agreguj tylko zaznaczone sumowanie odbywa się po kontach analitycznych.

- Księgowość kontowa. Zaliczka na PIT-36 oraz PIT-36L. Umożliwiono wyliczenie zaliczki za miesiąc/kwartał w sytuacji gdy na formularzu okresu obrachunkowego w polu Data otwarcia wskazano dzień inny niż pierwszy dzień danego miesiąca oraz w Kwotach indywidualnych wspólnika na formularzu udziału wskazano ten sam dzień danego miesiąca.

- Księgowość kontowa. Ponaglenie zapłaty. Na formularzu ponaglenia zapłaty dodano domyślnie ukrytą kolumnę Od.

- Rejestry VAT. Na formularzu dokumentu w panelu ze skanem istnieje możliwość wyświetlania dokumentów z rozszerzeniem .jpeg.

- Rejestry VAT. W menu Rejestry VAT/ zakładka [Rejestry VAT] oraz [Wg atrybutów] pojawia się informacja: Kliknij OCR aby automatycznie dodać zapis w rejestrze VAT ze skanu lub zdjęcia faktury. Po zamknięciu okna za pomocą X, informacja nie pojawi się ponownie dla danego operatora.

- Rejestry VAT. W wersji stacjonarnej programu zmieniono treść komunikatu pojawiającego się w przypadku, gdy konieczne jest ponowne zainstalowanie dodatku OCR na: Aby skorzystać z usługi Comarch OCR odinstaluj dotychczasową wersję i zainstaluj na nowo za pomocą aktualnego instalatora.

- Rejestry VAT. Podczas kopiowania dokumentu dodanego za pomocą usługi Comarch OCR nie jest kopiowany atrybut NUMER_STRONY.

- Rejestry VAT. Zmieniono treść komunikatu pojawiającego się podczas próby dodania dokumentów za pomocą usługi Comarch OCR do rejestru VAT sprzedaży: Po wskazaniu plików ze skanami dokumentów zostaną one dodane do bieżącego rejestru wybranego na liście rejestru VAT zakupów w polu Rejestr. Czy kontynuować?

- Rejestry VAT. Zmieniono treść komunikatu pojawiającego się w sytuacji gdy na płatności do dokumentu zaznaczono parametr MPP – podzielona płatność i jej stan to Wysłano oraz Zrealizowano, a następuje próba zmiany na dokumencie numeru dokumentu lub numeru NIP: Parametry dotyczące MPP nie mogą być zmieniane dla płatności wysłanych do banku lub zrealizowanych. Zmień stan płatności w preliminarzu na 'do realizacji'.

- Ewidencja dodatkowa. Jeżeli na formularzu rejestru kasowego zaznaczono parametr Nieaktywny to podczas dodawania dokumentu w ewidencji dodatkowej w polu Forma płatności domyślnie ustawiana jest pierwsza dostępna na liście forma płatności.

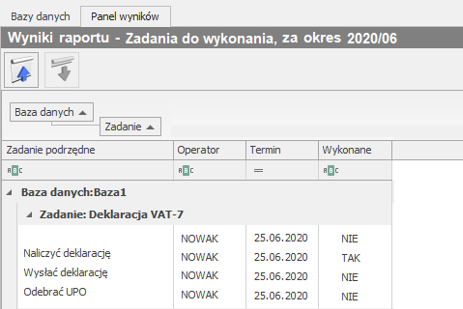

- Biuro Rachunkowe. Raporty. W raportach Dokumenty niezaksięgowane, Podatki do zapłaty, Dokumenty wprowadzone/zmodyfikowane, Wprowadzone dokumenty, Zapisy w dzienniku dodano informację na temat stanu księgowego, kwoty podatku do zapłaty, statusu i wprowadzenia deklaracji PPK.

Poprawiono

- Księgowość kontowa. Plan kont. W specyficznych sytuacjach podczas kopiowania planu kont z poprzedniego okresu pojawiał się komunikat uniemożliwiający wykonanie tej operacji. Działanie poprawiono.

- Księgowość kontowa. Deklaracja PIT-36 oraz PIT-36L. Na deklaracji rocznej uwzględniane były tylko przychody i koszty z miesiąca grudnia. Działanie poprawiono.

- Księgowość kontowa. Zaliczka na PIT-36 oraz PIT-36L. Przywrócono możliwość wyliczenia zaliczki w sytuacji gdy w zestawieniu systemowym o symbolu PIT-36 dodano pozycje na następnym poziomie.

- Księgowość kontowa. Zaliczka na PIT-36 oraz PIT-36L. Przywrócono możliwość wyliczenia zaliczki za miesiące następujące po miesiącu, dla którego na formularzu okresu obrachunkowego w polu Data otwarcia wskazano inny niż pierwszy dzień danego miesiąca.

- Księga Podatkowa. Deklaracja PIT-36 oraz PIT-36L. Przywrócono możliwość uwzględnienia przychodów i kosztów pobieranych z bazy podłączonej do bazy głównej.

- Księga Podatkowa. Zaliczka na PIT-36 oraz PIT-36L. Jeżeli na formularzu Kwot indywidualnych wspólnika zaznaczono parametr Kwoty do zaliczki kwartalnej i dodano kwoty tylko za ostatnie miesiące poszczególnych kwartałów to zapisy wprowadzone do KPiR do bazy podłączonej do bazy głównej z datą: 31.05, 31.07, 31.08 nie były uwzględniane na zaliczce. Działanie poprawiono.

- Księga Podatkowa. Zaliczka na PIT-36 oraz PIT-36L. Kwota spisu z natury była uwzględniana w nieprawidłowej wysokości w przypadku gdy dokonano zmiany udziałów wspólnika oraz nie dodano kolejnego spisu. Działanie poprawiono.

- Ewidencja ryczałtowa. Przyspieszono liczenie zaliczek na PIT-28.

- Rejestry VAT. Na liście dokumentów w rejestrze VAT poprawiono filtrowanie w kolumnie S.

- Rejestry VAT. Umożliwiono przenoszenie paragonów z menu Handel do rejestru VAT w sytuacji, gdy na karcie kontrahenta o akronimie !NIEOKREŚLONY! wskazano walutę inną niż PLN.

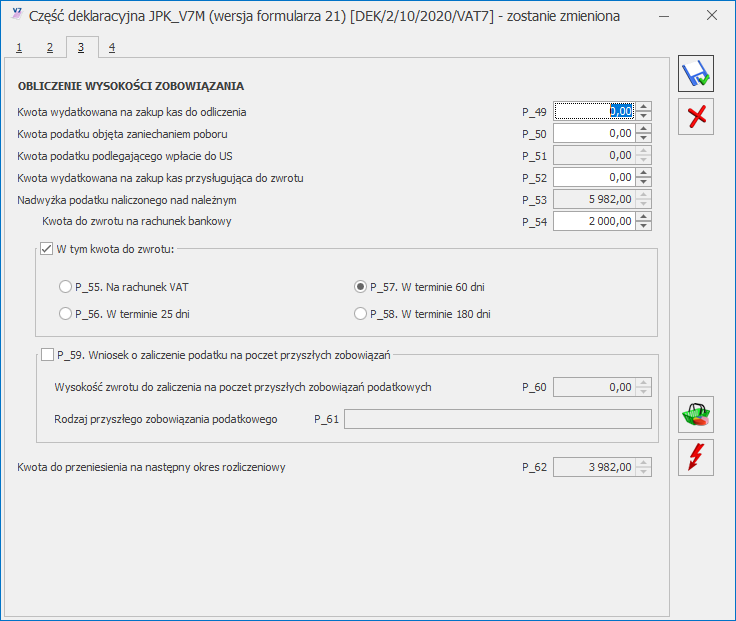

- Rejestry VAT. Deklaracja VAT-7. Poprawiono wyliczenie kwoty w poz. 56 Nadwyżka podatku naliczonego nad należnym oraz 62 Kwota do przeniesienia na następny okres rozliczeniowy.

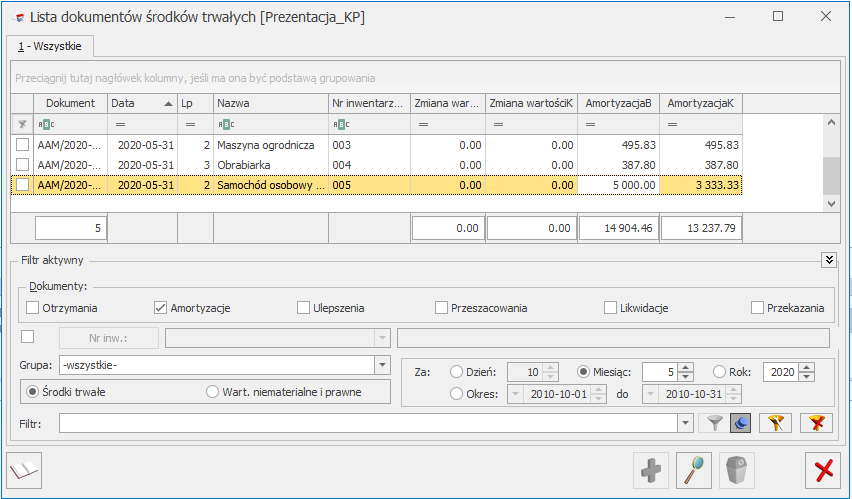

- Środki trwałe. Jeżeli z poziomu Księgowość/ Dokumenty środków trwałych po otwarciu okna w filtrze pod listą zaznaczona była opcja niematerialne i prawne to w polu Grupa widoczne były grupy środków trwałych. Działanie poprawiono.

- Praca rozproszona. W specyficznych przypadkach podczas importu raportów kasowych/bankowych pojawiały się niewłaściwe komunikaty. Działanie programu poprawiono.

Ogólne i Kasa/Bank

Ogólne

Nowości

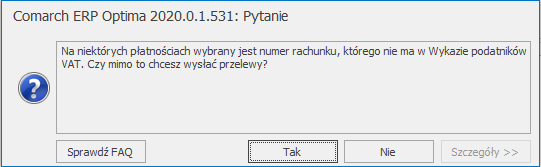

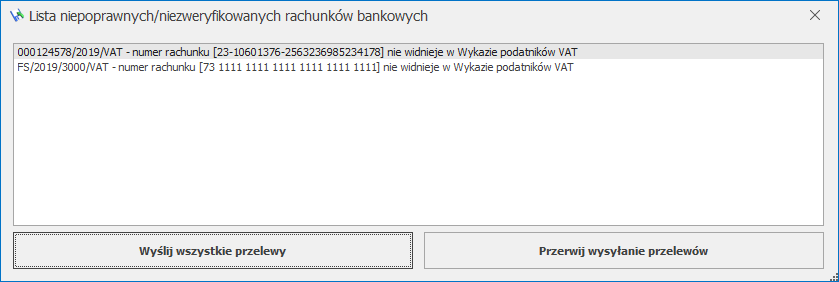

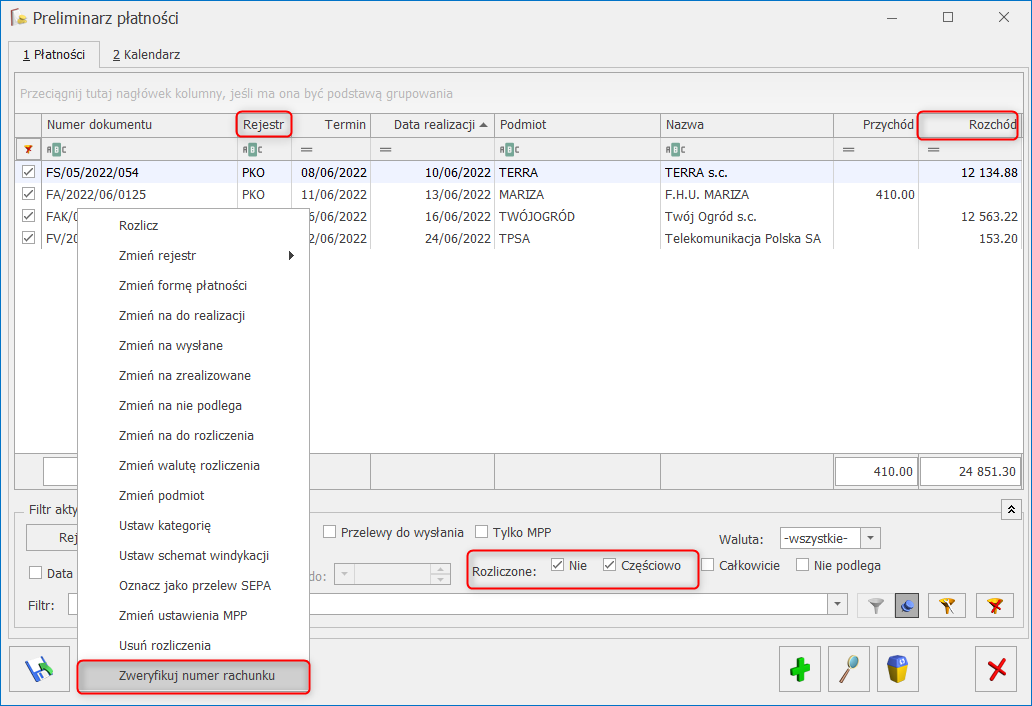

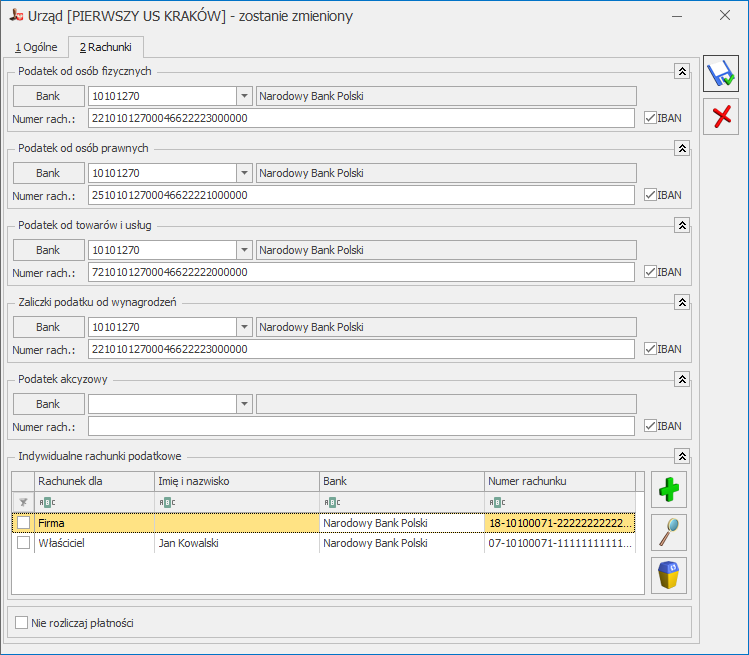

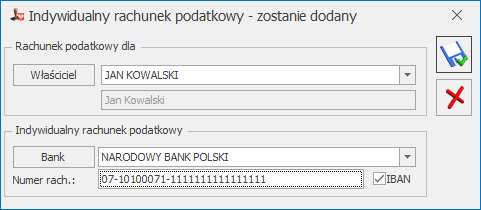

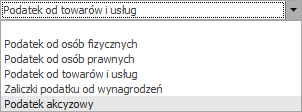

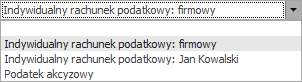

- Weryfikacja numerów rachunków bankowych. Umożliwiono automatyczne sprawdzenie czy wskazany numer rachunku bankowego znajduje się w Wykazie podatników VAT Ministerstwa Finansów. Weryfikacja numeru rachunku jest wykonywana z poziomu formularzy:

-

- faktury zakupu,

- korekty faktury sprzedaży,

- dokumentu w rejestrze VAT zakupu,

- korekty dokumentu w rejestrze sprzedaży VAT,

- dokumentu w ewidencji dodatkowej kosztów,

- korekty dokumentu w ewidencji dodatkowej przychodów,

- podczas eksportu płatności do banku.

-

- płatności w preliminarzu,

- kontrahentów,

- rejestru zakupu i sprzedaży VAT,

- ewidencji dodatkowej kosztów i przychodów.

- łączna kwota brutto dokumentu (również w przypadku wielu płatności czy pozycji dokumentu) jest większa niż 15.000 PLN; w przypadku dokumentów w walucie obcej sprawdzana jest wartość po przeliczeniu na PLN wg kursu wskazanego na dokumencie (dla dokumentów w rejestrze VAT jest to kurs do VAT),

- na dokumencie, na pierwszej zakładce jest wybrana forma płatności powiązana z rejestrem bankowym,

- NIP płatnika (czyli kontrahenta wybranego w polu Domyślny płatnik na dokumencie) jest polskim numerem NIP.

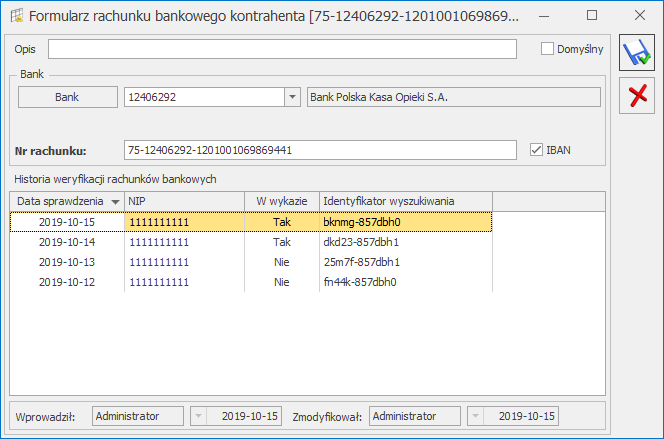

- Data ostatniego sprawdzenia – data wykonania ostatniego sprawdzenia rachunku bankowego w wykazie podatników VAT,

- W wykazie – kolumna określająca status weryfikacji i przyjmująca wartość Tak lub Nie – w zależności od tego czy określony rachunek widnieje w wykazie podatników VAT).

Jeżeli dla określonego rachunku kontrahenta nie wykonano weryfikacji, powyższe kolumny są puste.

Po podświetleniu wybranego rachunku i kliknięciu ikony

Jeżeli dla określonego rachunku kontrahenta nie wykonano weryfikacji, powyższe kolumny są puste.

Po podświetleniu wybranego rachunku i kliknięciu ikony  Na liście Historii weryfikacji rachunków dostępne są kolumny:

Na liście Historii weryfikacji rachunków dostępne są kolumny:- Data sprawdzenia – uzupełniana datą sprawdzenia,

- NIP – numer NIP, dla którego sprawdzony został rachunek,

- W Wykazie – informacja czy numer rachunku znajduje się w wykazie podatników VAT, kolumna przyjmuje wartości Tak / Nie,

- Identyfikator wyszukiwania – unikalny identyfikator otrzymany po sprawdzeniu.

- Comarch MyPoint. W menu Ogólne w sekcji Comarch ERP dodana została ikona Comarch MyPoint

. Jest to aplikacja umożliwiająca analizę pracy operatorów Comarch ERP Optima. Udostępnia raporty dotyczące m.in. ilości dokumentów dodanych/zmodyfikowanych przez wskazanych operatorów w zadanym okresie czasu. Przy pierwszym uruchomieniu tej funkcji ma miejsce instalacja aplikacji, po czym następuje wyświetlenie strony logowania w domyślnej przeglądarce internetowej. Kolejne wywoływanie Comarch MyPoint z menu Ogólne powoduje od razu otwieranie strony aplikacji.

. Jest to aplikacja umożliwiająca analizę pracy operatorów Comarch ERP Optima. Udostępnia raporty dotyczące m.in. ilości dokumentów dodanych/zmodyfikowanych przez wskazanych operatorów w zadanym okresie czasu. Przy pierwszym uruchomieniu tej funkcji ma miejsce instalacja aplikacji, po czym następuje wyświetlenie strony logowania w domyślnej przeglądarce internetowej. Kolejne wywoływanie Comarch MyPoint z menu Ogólne powoduje od razu otwieranie strony aplikacji.

Zmiany

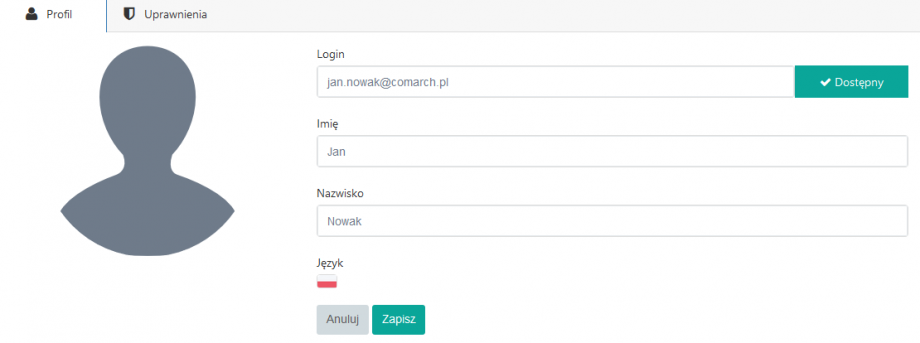

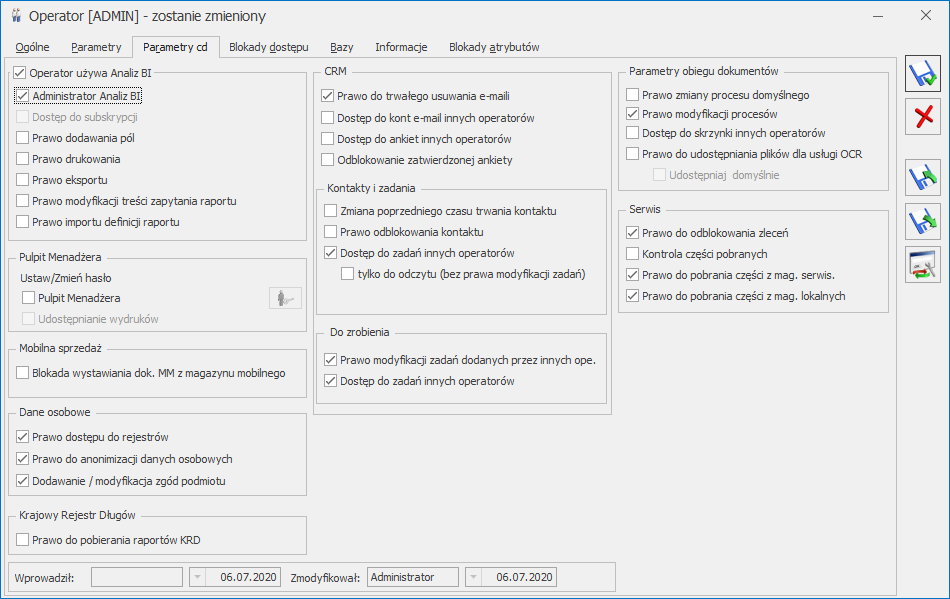

- Hasła operatorów. Umożliwiono stosowanie w programie dłuższych haseł operatorów, zwiększając ich długość z 8 do maksymalnie 30 znaków. Po zaktualizowaniu programu dotychczasowe hasła operatorów nie są zmieniane, natomiast użytkownik ma możliwość ich modyfikacji i zastosowania dłuższego hasła.

- Lista operatorów. Na liście operatorów w Konfiguracji Programu/ Użytkowe/ Operatorzy dodana została standardowo widoczna kolumna Data zmiany hasła. Jeżeli hasło wpisywane podczas logowania do programu nie było dla danego operatora zmieniane, kolumna ta dla określonego operatora jest pusta.

- Podpisywanie plików JPK. Zgodnie z rozporządzeniem Ministra Cyfryzacji dotyczącym podpisów, zmieniono występujące w programie dla plików JPK określenie „profil zaufany ePUAP/eGO”, zastępując go określeniem „podpis zaufany".

- Pliki JPK_FA. W przypadku kiedy dane do pliku JPK_FA pobierane są z rejestru VAT i na dokumencie w walucie obcej zaznaczony jest parametr Inny kurs do księgowania, wówczas do pliku JPK_FA pobierane są kwoty wg kursu do VAT.

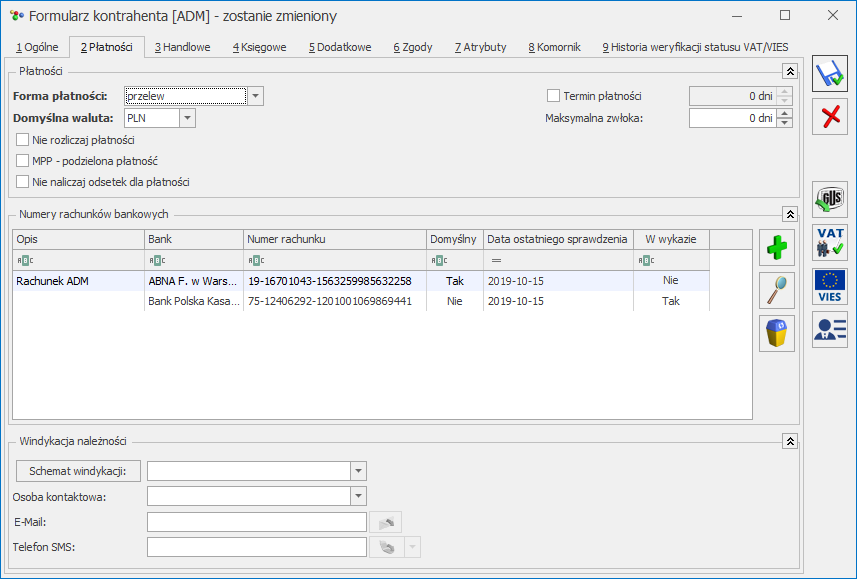

- Karta kontrahenta. Na karcie kontrahenta na zakładce [Płatności] zmieniono nazwę parametru Split payment na MPP – podzielona płatność.

- Lista kontrahentów. Na liście kontrahentów została dodana kolumna Status. Kolumna jest domyślnie ukryta, ale można ją dodać na listę poprzez funkcję Wybór kolumn.

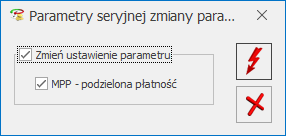

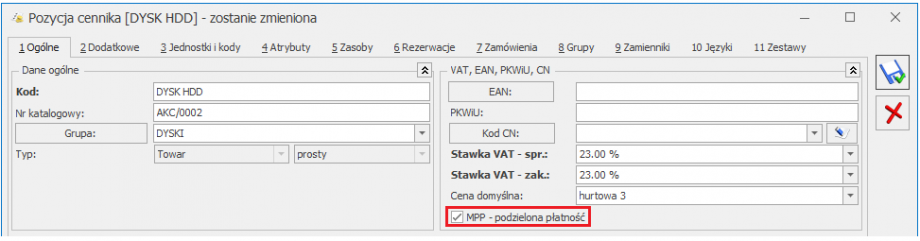

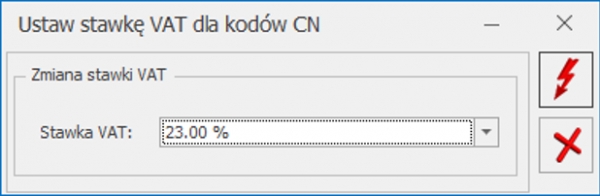

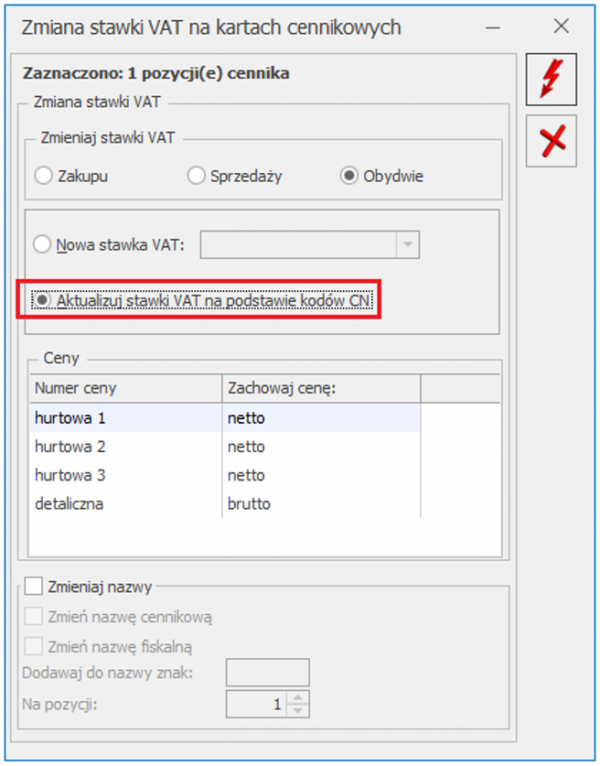

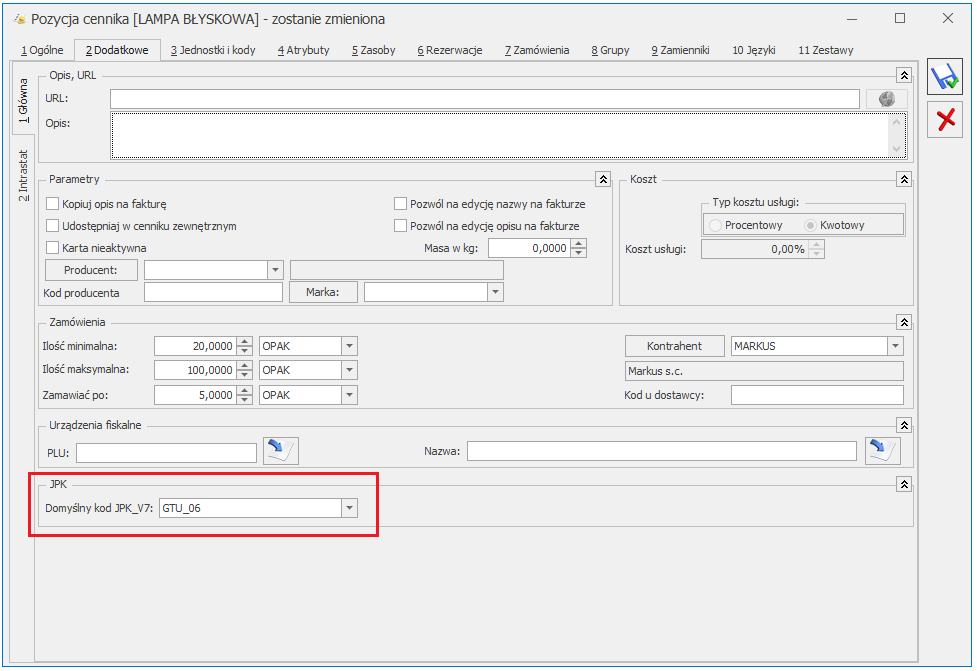

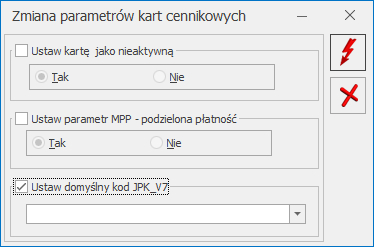

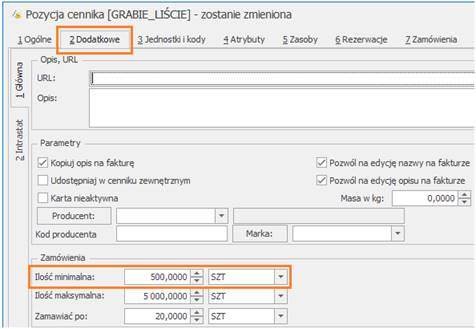

- Na pozycji cennika na zakładce [Ogólne] dodany został parametr MPP – podzielona płatność dotyczący stosowania mechanizmu podzielonej płatności na podstawie ustawy o VAT. Na oknie Cennik w Operacjach seryjnych dodana została operacja Zmiana parametrów karty umożliwiająca ustawienie karty jako nieaktywnej oraz ustawienie parametru MPP – podzielona płatność. Szczegóły w części handlowej ulotki.

- Kopia bezpieczeństwa. Funkcja Kopia bezpieczeństwa w menu Narzędzia została udostępniona również dla operatorów nie posiadających uprawnień administratora programu.

- Kreator konfiguracji parametrów firmy. Jeżeli w Kreatorze konfiguracji parametrów firmy uzupełnione zostaną pola Miasto, Poczta bądź Gmina (ręcznie bądź poprzez zaczytanie danych z bazy REGON), wartości te zostaną dodane do słownika miejscowości w programie.

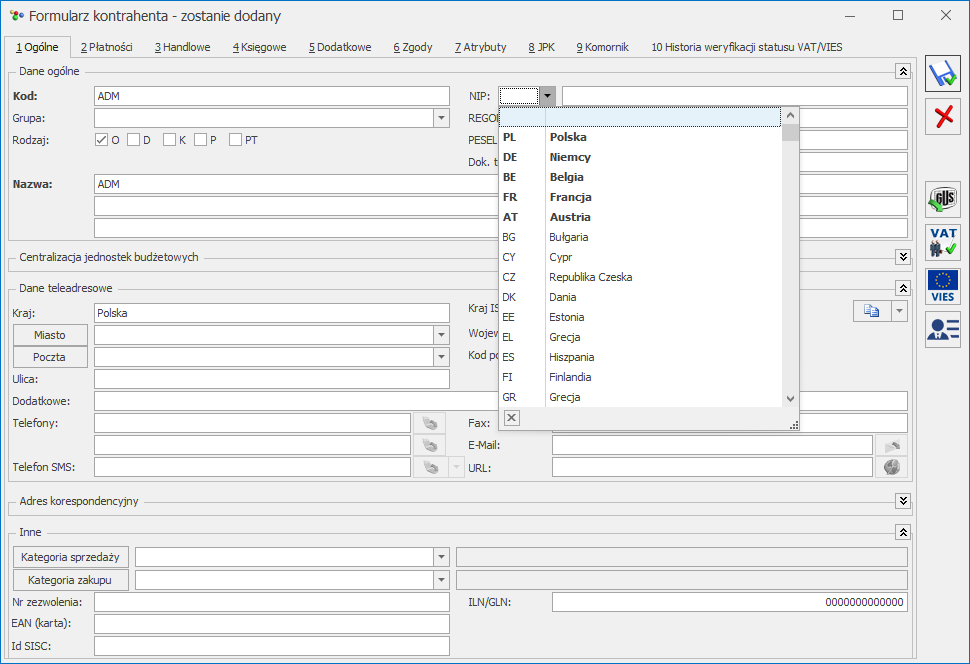

- Sprawdzanie występowania podobnych kontrahentów. W przypadku nieuzupełnienia numeru NIP, mechanizm sprawdzania występowania podobnych kontrahentów bierze pod uwagę trzy pierwsze człony nazwy kontrahenta (pomijając człony 1-znakowe) oraz nazwę ulicy wraz z numerem domu i lokalu.

- Definicje dokumentów. Umożliwiono stosowanie nazw definicji dokumentów zawierających do 256 znaków.

- O programie. W związku z wprowadzeniem usługi Upgrade Premium, na oknie Pomoc/ O programie przycisk Upgrade Premium (dostępny w przypadku stacjonarnej wersji programu) powoduje wyświetlenie strony internetowej informującej o zasadach funkcjonowania tej usługi. W przypadku Optimy w Chmurze widoczny jest przycisk Regulamin wsparcia telefonicznego kierujący użytkownika do odpowiedniego dokumentu.

Poprawiono

- Filtrowanie kolumn. Na oknach Łatwa sprzedaż oraz Łatwe zakupy kolumna Kod ma ustawiony domyślny tryb filtrowania Zawiera.

- Filtrowanie kolumn – Konfiguracja wydruków. W Konfiguracji wydruków na zakładce [Zmienne dynamiczne] filtrowanie dostępne było jedynie poprzez opcje Jest równe oraz Nie jest równe. Działanie poprawiono dodając pozostałe opcje filtrowania.

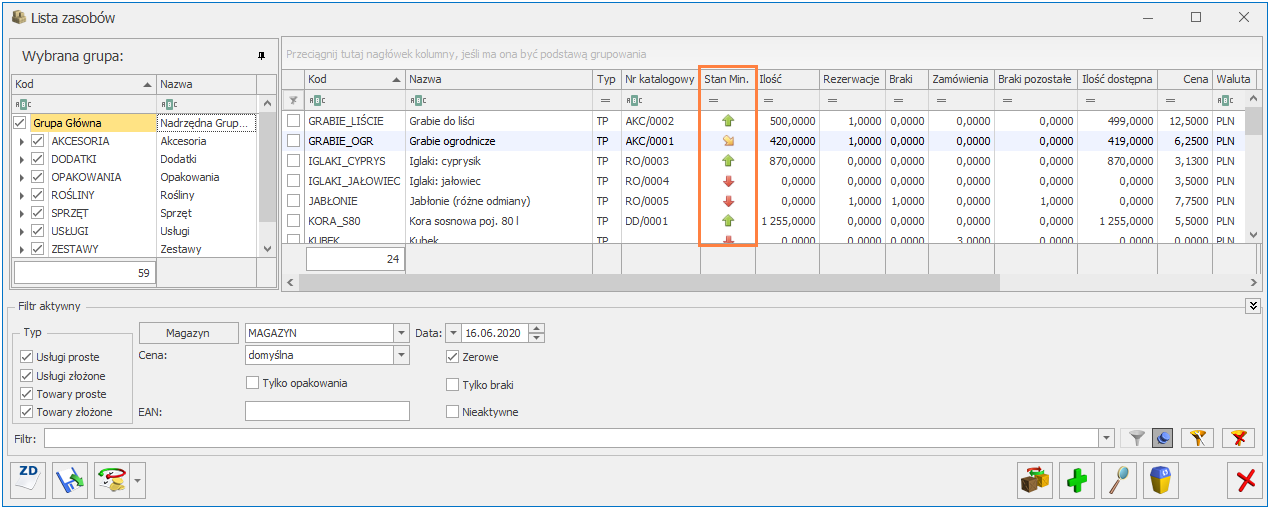

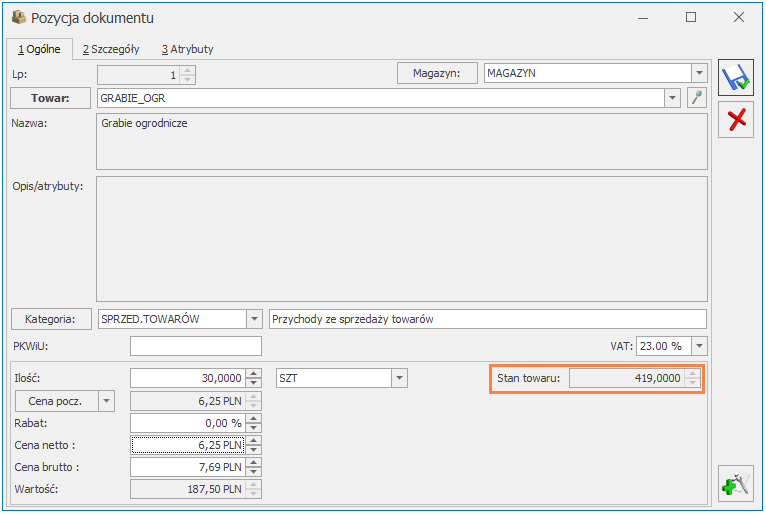

- Lista zasobów. Przyspieszono czas otwierania okna Lista zasobów w przypadku występowania dużej ilości towarów i grup towarowych.

- OCR – wskazywanie dokumentów z dysku. W przypadku Comarch ERP Optima w Chmurze umożliwiono zapamiętywanie domyślnego typu plików wskazywanych do rozpoznawania w OCR.

- Po zmianie hasła użytkownika CDNOperator podczas wykonywania wydruku w sporadycznych przypadkach pojawiał się komunikat: Login failed for user CDNOperator. Działanie poprawiono.

- Eksport definicji wydruków. W przypadku pracy terminalowej, podczas eksportu do pliku na lokalnym dysku definicji wydruku zawierającej grafikę, pojawiał się komunikat o braku dostępu do pliku. Działanie poprawiono.

Kasa/ Bank

Nowości

- Wykaz podatników VAT. Od września 2019 roku Ministerstwo Finansów udostępniło bezpłatny, jednolity Wykaz podatników VAT. Wykaz ten zawiera podmioty, które zostały zarejestrowane, niezarejestrowane, wykreślone i przywrócone do rejestru VAT. Wykaz zawiera dane pozwalające na weryfikację podatnika, w tym listę zgłoszonych przez niego rachunków bankowych. Do 31 grudnia 2019 roku korzystanie z tego Wykazu jest dobrowolne. Od 1 stycznia 2020 roku zapłata za fakturę wystawioną przez podatnika VAT czynnego o wartości przekraczającej 15 000 zł powinna być dokonana na rachunek, który jest zamieszczony w Wykazie podatników VAT. Dzięki temu płatność będzie bezpieczna a płatnik nie poniesie negatywnych konsekwencji finansowych.

Zmiany

- Metoda podzielonej płatności. Na formularzach i listach została zmieniona nazwa parametru ze Split payment (SP) na Metoda podzielonej płatności (MPP - podzielona płatność). Zmiana dotyczy list, formularzy i funkcji w operacjach seryjnych. Główne zasady działania parametru pozostają bez zmian.

- z formularza kontrahenta na dokument handlowy/dokument w rejestrze VAT (parametr można modyfikować),

- z formularza dokumentu handlowego/dokumentu w rejestrze VAT na płatności związane z tym dokumentem źródłowym.

- podatku dochodowego od osób prawnych,

- podatku dochodowego od osób fizycznych,

- podatku akcyzowego,

- należności celnych,

- składek ZUS.

- Termin płatności przypadający w dzień wolny/świąteczny a odsetki. Zgodnie z art. 115 Kodeksu cywilnego jeżeli termin płatności przypada na dzień uznany ustawowo za wolny od pracy lub na sobotę to powinien on zostać przesunięty na następny dzień, który nie jest dniem wolnym od pracy ani sobotą. W programie termin płatności na dokumencie/płatności nie zmienia się. Zmianie uległ mechanizm wyliczania ilości dni po terminie płatności i odsetek za zwłokę. W sytuacji, gdy termin płatności/rozrachunku przypada na sobotę lub na dzień ustawowo wolnym od pracy przy wyliczeniu odsetek przyjmujemy najbliższy mu kolejny dzień roboczy. Zmiana ta wprowadzona została dla:

- dokumentu noty odsetkowej – kolumna Zwłoka,

- dokumentu ponaglenia zapłaty – kolumna Zwłoka,

- preliminarza płatności – kolumna Po terminie oraz oznaczenie ! dokumentów przeterminowanych,

- listy rozliczeń podmiotu – dokumenty nierozliczone, kolumna Po terminie,

- listy rozliczeń podmiotu – dokumenty rozliczone, kolumna Zwłoka,

- listy dokumentów nierozliczonych, zakładka Na Dzień, kolumna Po terminie. W przypadku zaznaczenia parametru Korekta do VAT przy ustalaniu dokumentów, którym minęło 90 dni płatności uwzględniana jest kolumna Po terminie do VAT.

- listy dokumentów rozliczonych – dokument rozliczenia – pole Zwłoka,

- Informacje bieżące: Dok. przychodowe przeterminowane do VAT, Dok. rozchodowe przeterminowane do VAT.

Poprawiono

- Nazwa firmy a Webservice. W przypadku, gdy w pieczątce firmy znajdują się znaki: ‘, „” (apostrof, cudzysłów) nie można było wykonać eksportu przelewów za pomocą usługi Webservice. Działanie poprawiono.

- Brak dostępu do rejestru kasowego\bankowego a lista dłużników\wierzycieli. W sytuacji, gdy operator nie ma dostępu do danego rejestru kasowego\bankowego (na formularzu rejestru zaznaczono wszystkie zakazy) to na liście kontrahentów po zaznaczeniu parametru Kontrahenci z nierozliczonymi płatnościami w kwotach płatności wierzycieli/dłużników nie są uwzględniane dane z tego rejestru.

Handel z magazynem

Handel

Nowości

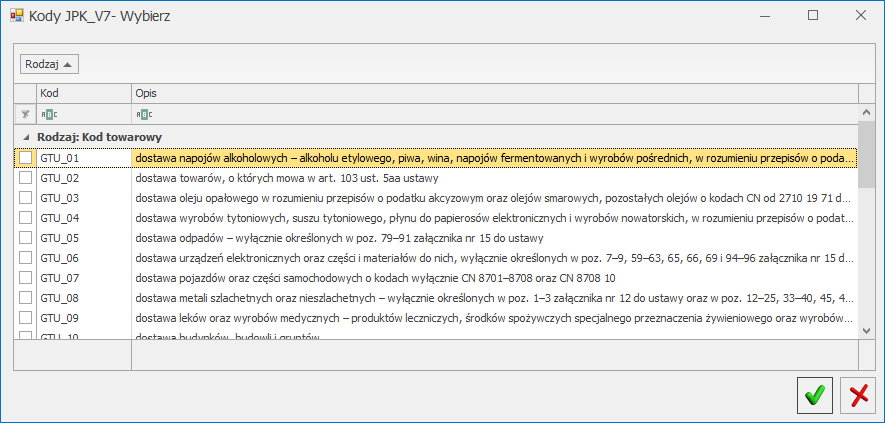

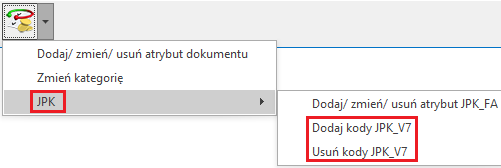

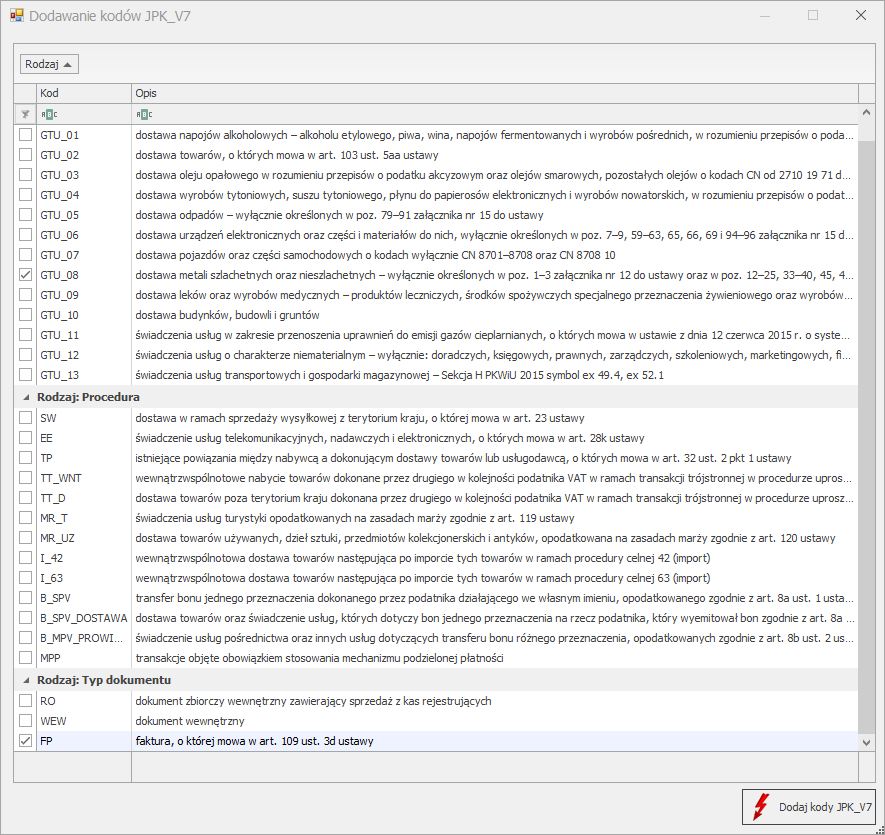

Mechanizm podzielonej płatności

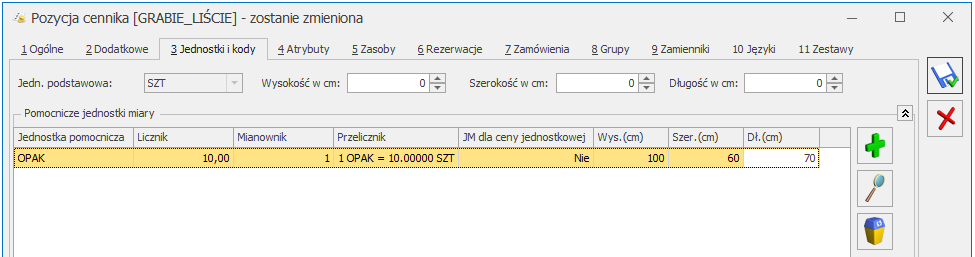

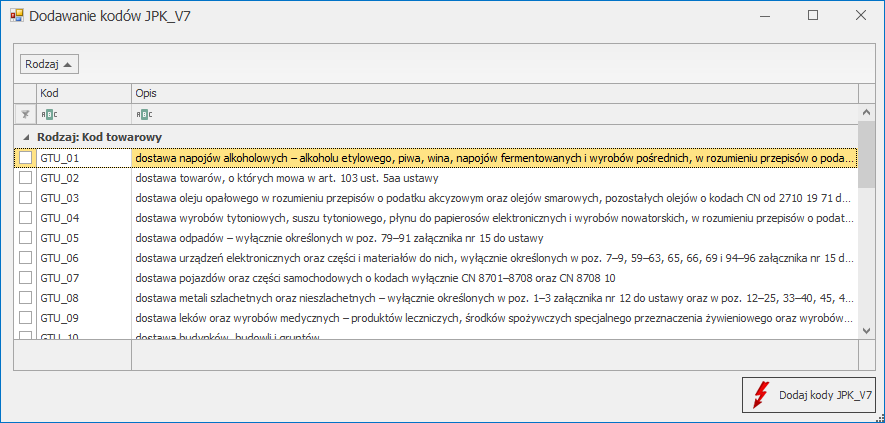

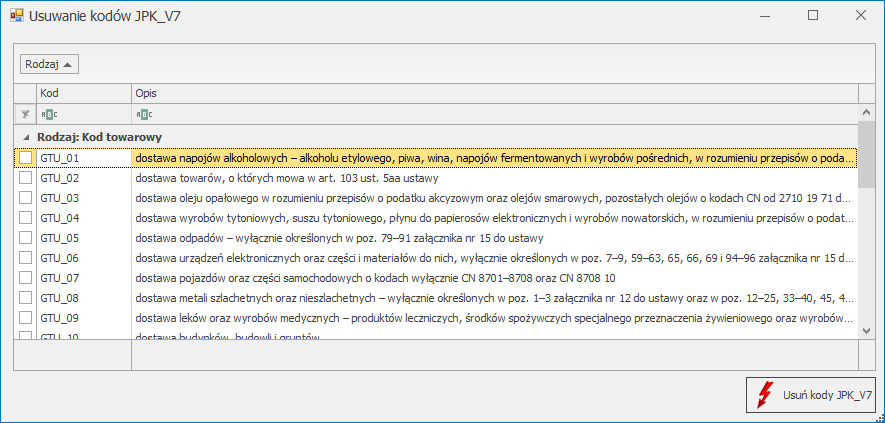

Na podstawie Ustawy z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw, od 1 listopada 2019 r. wprowadzony zostanie obowiązek stosowania mechanizmu podzielonej płatności dla transakcji dokonanych pomiędzy przedsiębiorcami krajowymi będącymi podatnikami, dotyczących towarów wskazanych w nowym załączniku nr 15 do wyżej wymienionej ustawy o VAT. Mechanizm podzielonej płatności ma na celu uszczelnienie systemu podatkowego, zastępuje on funkcjonujące dotychczas odwrotne obciążenie. Ma być stosowany obligatoryjnie dla faktur o jednorazowej wartości (bez względu na liczbę wynikających z niej płatności) przekraczającej 15 000 PLN – płatności do takich faktur muszą być dokonywane przelewem oraz wydruk faktury musi posiadać adnotację o zastosowaniu mechanizmu podzielonej płatności. W programie Comarch ERP Optima mechanizm podzielonej płatności został zrealizowany zgodnie z poniższym opisem. Towary podlegające MPP Na pozycji cennikowej (menu Ogólne/ Cennik), na zakładce [Ogólne] dodano parametr MPP – podzielona płatność.

Należy go zaznaczyć dla wszystkich towarów objętych mechanizmem podzielonej płatności. Wykaz towarów objętych MPP znajduje się w załączniku nr 15 do ustawy o VAT. Podzielona płatność w VAT będzie obejmowała między innymi towary i usługi z załącznika nr 11, 13 i 14. Po zmianie wspomniane załączniki zostaną uchylone, a “stare” pozycje np. sprzedaż stali czy surowców wtórnych, a także usługi budowlane świadczone przez podwykonawców zostaną przeniesione do załącznika nr 15. Dodatkowo w nowym załączniku nr 15 zamieszczone zostały towary takie jak: węgiel i wyroby węglowe, części i akcesoria do pojazdów samochodowych, części i akcesoria do motocykli, maszyny i urządzenia elektryczne.

W związku z tym, że mechanizm podzielonej płatności zastępuje odwrotne obciążenie, na wszystkich pozycjach cennikowych, które mają na swoich kartotekach ustawione odwrotne obciążenie na Tak bądź Powyżej limitu, po aktualizacji do wersji 2020.0.1, parametr MPP – podzielona płatność zostanie zaznaczony automatycznie.

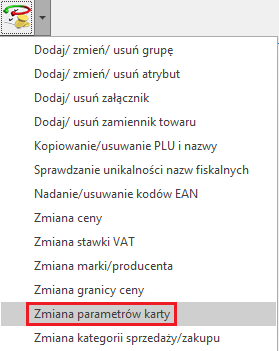

Na liście zasobów i w cenniku dodano operację seryjną – Zmiana parametrów karty, dzięki której ten parametr można ustawić dla zaznaczonych towarów:

W arkuszu MS Excel zawierającym wyeksportowany cennik dodano kolumnę Podzielona płatność, wartość 1 oznacza dla towaru zaznaczony parametr MPP – podzielona płatność (wartość 0 – parametr niezaznaczony). Podczas importu cennika z pliku MS Excel parametr jest ustawiany na dodawanych do bazy towarach zgodnie z informacją zawartą w arkuszu.

Kontrahenci

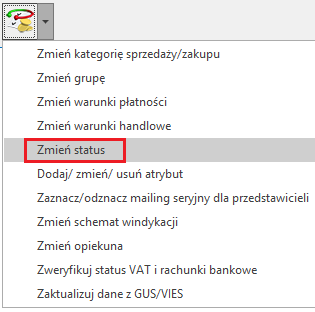

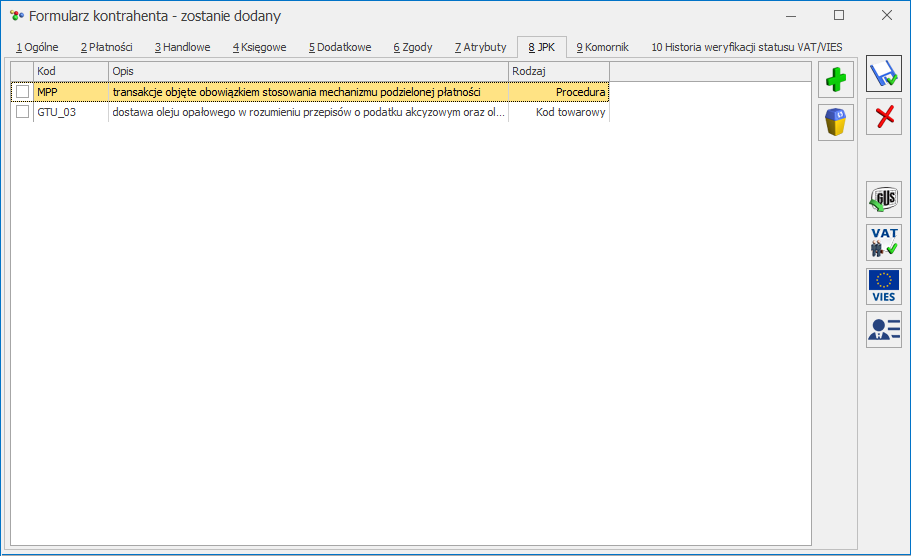

Ze względu na to, że mechanizm podzielonej płatności od 01.11.2019 r. zastępuje odwrotne obciążenie dla transakcji krajowych, na formularzu kontrahenta dla krajowych podmiotów gospodarczych, należy zmienić status kontrahenta z Podatnikiem jest nabywca na Krajowy (menu Ogólne/ Kontrahenci – karta kontrahenta, zakładka [Handlowe], pole Status). Zmianę tę można wykonać dla podmiotów zaznaczonych na liście poprzez Operacje seryjne/ Zmień status:

- Zastosowanie podzielonej płatności na fakturze oznacza, że kwota VAT zostanie automatycznie przelana przez bank na specjalny rachunek VAT.

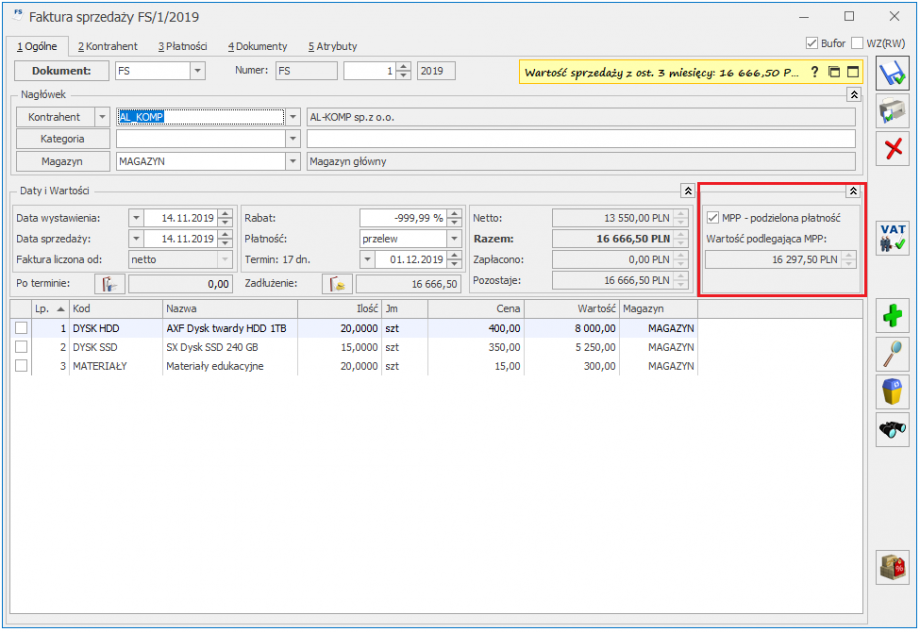

- Dla Faktur Sprzedaży, Faktur Zaliczkowych, Faktur Zakupu oraz korekt do tych dokumentów, na zakładce [Ogólne] dodano parametr MPP – podzielona płatność umożliwiający rozliczenie faktury za pomocą mechanizmu podzielonej płatności.

- Jeśli stosowane jest odwrotne obciążenie wg karty towaru (w menu Start/Konfiguracja/ Firma/ Handel/ Parametry zaznaczony parametr Odwrotne obciążenie wg karty towaru), parametr jest widoczny na fakturach, które mają wszystkie daty większe niż 10.2019 r.

- Jeśli w konfiguracji nie jest zaznaczony parametr o stosowaniu odwrotnego obciążenia wg karty towaru, parametr będzie widoczny na fakturach bezpośrednio po aktualizacji do wersji 2020.0.1, należy jednak pamiętać, że do 31.10.2019 r. funkcjonuje mechanizm odwrotnego obciążenia.

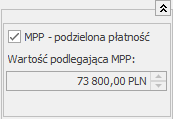

- Od 01.11.2019 r. towary na fakturze będą miały naliczony podatek VAT zgodnie ze stawką VAT ustaloną w pozycji cennikowej (do 31.10.2019 stosowane jest odwrotne obciążenie, towary podlegające temu mechanizmowi na fakturze mają stawkę VAT NP). Na fakturze widoczna jest informacja o łącznej wartości brutto towarów (z uwzględnieniem podatku VAT) dodanych na dokument, które na swoich kartotekach mają zaznaczony parametr o zastosowaniu podzielonej płatności:

W łącznej wartości dokumentu podlegającej MPP nie są uwzględnianie pozycje ze stawką VAT NP. W przypadku dokumentów w walucie, wyświetlana jest wartość pozycji po przeliczeniu na walutę PLN.

W łącznej wartości dokumentu podlegającej MPP nie są uwzględnianie pozycje ze stawką VAT NP. W przypadku dokumentów w walucie, wyświetlana jest wartość pozycji po przeliczeniu na walutę PLN.

- Faktury, które podlegają mechanizmowi podzielonej płatności muszą mieć zaznaczony parametr MPP – podzielona płatność. Płatności do takich dokumentów mają w menu Kasa/ Bank/ Preliminarz płatności zaznaczony parametr MPP – podzielona płatność oraz wyodrębnioną kwotę podatku VAT.

- Parametr MPP – podzielona płatność jest zaznaczany na dokumencie automatycznie po spełnieniu poniższych warunków:

- na dokumencie wszystkie daty są większe niż 31.10.2019,

- kontrahent jest podmiotem gospodarczym o statusie krajowy bądź podatnikiem jest nabywca,

- wartość dokumentu przekracza 15 000 PLN,

- przynajmniej jeden z towarów dodanych na dokument ma na kartotece zaznaczony parametr MPP – podzielona płatność oraz przypisaną stawkę VAT różną od NP,

- w przypadku dokumentów walutowych płatność VAT jest wykazana w PLN.

- Nie ma możliwości seryjnego zatwierdzenia faktur, na których mimo spełnienia wszystkich warunków, nie zaznaczono parametru MPP – podzielona płatność. Takie dokumenty należy zatwierdzać pojedynczo z poziomu otwartego formularza.

- W przypadku, kiedy na karcie kontrahenta (menu Ogólne/ Kontrahenci), na zakładce [Płatności] jest zaznaczony parametr MPP – podzielona płatność (do wersji 2019.6.1 parametr nosił nazwę Split Payment) to po wybraniu tego kontrahenta na dokument, parametr MPP – podzielona płatność jest zaznaczany automatycznie – nie są sprawdzane powyższe warunki.

- Ze względu na to, że należności za faktury, na których zastosowano mechanizm podzielonej płatności powinny być uiszczane na rachunek bankowy, jeśli na dokumencie wybrane są płatności powiązane z rejestrem kasowym bądź o typie gotówka, podczas zapisu dokumentu informujemy Użytkownika, że: Dokument został zakwalifikowany do rozliczenia mechanizmem podzielonej płatności. Na dokumencie wybrana forma płatności nie jest skojarzona z rejestrem bankowym. Czy chcesz zmienić płatność? (Tak/ Nie).

- Na wydrukach Faktur Sprzedaży, Faktur Zaliczkowych oraz korekt do tych dokumentów, dla których zastosowano MPP, widoczna jest adnotacja Mechanizm podzielonej płatności.

- Parametr MPP – podzielona płatność nie jest automatycznie zaznaczany przez program na fakturach wystawianych na podmiot o typie Bank, Pracownik, Wspólnik.

- Korekty (ilości/ wartości/ stawki VAT/ kursu waluty), niezależnie od daty wystawienia, przejmują ustawienia dotyczące odwrotnego obciążenia/ mechanizmu podzielonej płatności z korygowanego dokumentu, tzn. jeśli na korygowanej fakturze wystawionej przed 01.11.2019 r. zastosowano dla towarów odwrotne obciążenie, to na korekcie, mimo, że zostanie ona wystawiona po 31.10.2019 r., również będzie zastosowane odwrotne obciążenie. Analogicznie, na korekcie dotyczącej dokumentu objętego mechanizmem podzielonej płatności, automatycznie zaznaczany jest parametr MPP – podzielona płatność i na wydruku widnieje adnotacja Mechanizm podzielonej płatności.

- Na Korekcie Granicznej, z wyjątkiem sytuacji, kiedy kontrahent wskazany na FZKG ma na karcie zaznaczony parametr MPP – podzielona płatność, parametr MPP – podzielona płatność jest zawsze domyślnie niezaznaczony.

- Korekta danych – jeżeli Faktura Sprzedaży spełnia wszystkie wymogi do zastosowania mechanizmu podzielonej płatności i towary na FS mają naliczony podatek VAT, a mimo to została zatwierdzona na stałe bez zaznaczonego parametru MPP – podzielona płatność, do takiej FS można wystawić korektę danych, na której należy zaznaczyć parametr MPP – podzielona płatność, wówczas na korygowanej FS oraz na płatności w menu Kasa/ Bank/ Preliminarz płatności zostanie zaznaczony parametr o zastosowaniu podzielonej płatności, na wydruku będzie drukowana adnotacja Mechanizm podzielonej płatności. W przypadku wydruku Eko – korekta danych, aby na wydruku drukowana była adnotacja Mechanizm podzielonej płatności, w polu Korekta z tytułu należy wpisać Mechanizm podzielonej płatności.

- Dokumenty w buforze, kopiowanie dokumentów:

- Po wybraniu Tak status kontrahenta na dokumencie zostanie zmieniony na krajowy, do towarów zostanie doliczony podatek VAT (zgodnie ze stawką VAT ustaloną na kartotece towarowej) oraz:

- jeśli wartość brutto dokumentu przekracza 15000 PLN i na towarze jest zaznaczony parametr MPP – podzielona płatność, to na dokumencie zostanie zaznaczony parametr MPP – podzielona płatność. Parametr MPP nie zostanie zaznaczony na dokumencie, jeśli stawka VAT na kartotece towarowej to NP.

- Po wybraniu Nie, na fakturze zostanie zastosowane odwrotne obciążenie.

- Przekształcenia dokumentów:

- Po wybraniu Tak status kontrahenta na dokumencie zostanie zmieniony na krajowy, do pozycji doliczany jest podatek VAT (zgodnie ze stawką VAT ustaloną na kartotece towarowej) oraz na dokumencie jest zaznaczany parametr MPP w sytuacji, kiedy wartość brutto dokumentu przekracza 15 000 PLN oraz na towarze jest zaznaczony parametr MPP.

- Po wybraniu Nie, na fakturze zostanie zastosowane odwrotne obciążenie.

- Na dokumentach wystawionych dla kontrahenta o statusie podatnikiem jest nabywca z datami większymi niż 31.10.2019 r. oraz na dokumentach powstałych z przekształceń takich dokumentów, po konwersji bazy danych do wersji 2020.0.1 Comarch ERP Optima, przy zapisie dokumentu wyświetlany jest komunikat: Na dokumencie występują pozycje z odwrotnym obciążeniem. Od 01.11.2019 roku odwrotne obciążenie zostało zastąpione mechanizmem podzielonej płatności. Czy zastosować mechanizm podzielonej płatności? (Tak/ Nie).

- Po wybraniu Tak status kontrahenta na dokumencie zostanie zmieniony na krajowy, do towarów zostanie doliczony podatek VAT (zgodnie ze stawką VAT ustaloną na kartotece towarowej) oraz:

- jeśli wartość brutto dokumentu przekracza 15 000 PLN i na towarze jest zaznaczony parametr MPP – podzielona płatność, to na dokumencie zostanie zaznaczony parametr MPP – podzielona płatność. Parametr MPP nie zostanie zaznaczony na dokumencie, jeśli stawka VAT na kartotece towarowej to NP.

- Po wybraniu Nie, na fakturze zostanie zastosowane odwrotne obciążenie.

- Na dokumentach wystawionych dla kontrahenta o statusie innym niż podatnikiem jest nabywca z datami większymi niż 31.10.2019 r. oraz na dokumentach powstałych z przekształceń takich dokumentów, po konwersji bazy danych do wersji 2020.0.1 Comarch ERP Optima, parametr MPP – podzielona płatność należy zaznaczyć ręcznie.

- Dokumenty, których płatności przed konwersją bazy miały zaznaczony parametr Split Payment (obecnie Mechanizm podzielonej płatności) – menu Kasa/ Bank/ Preliminarz płatności, po konwersji będą miały zaznaczony parametr MPP.

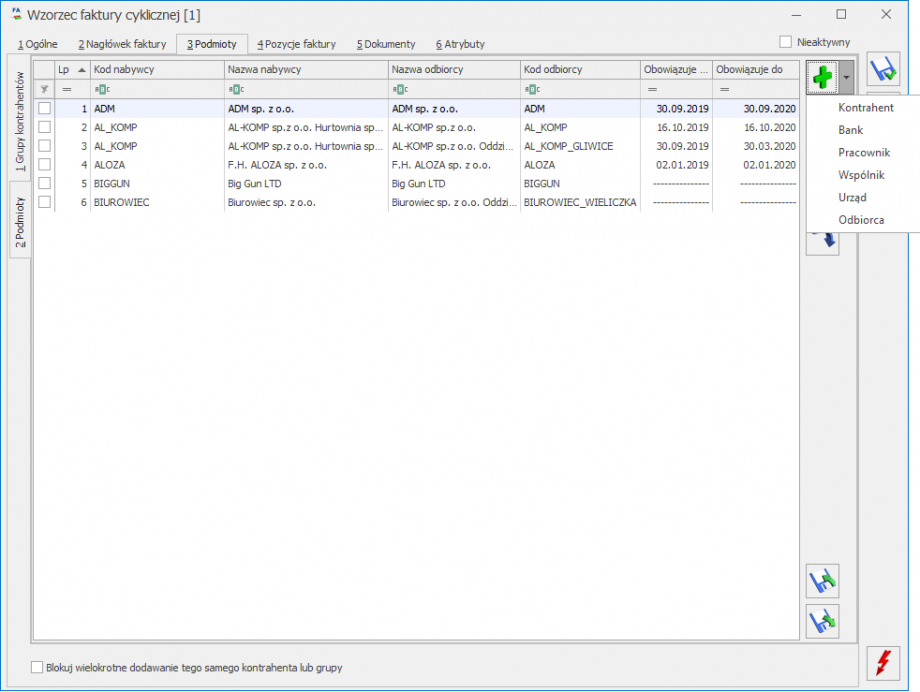

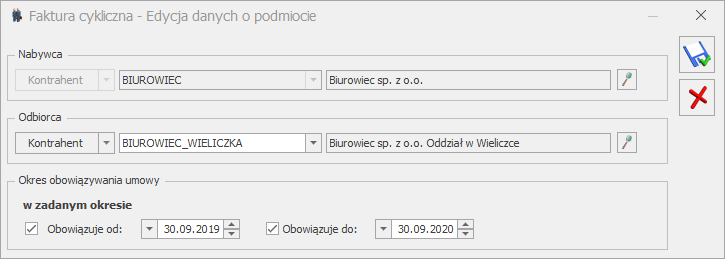

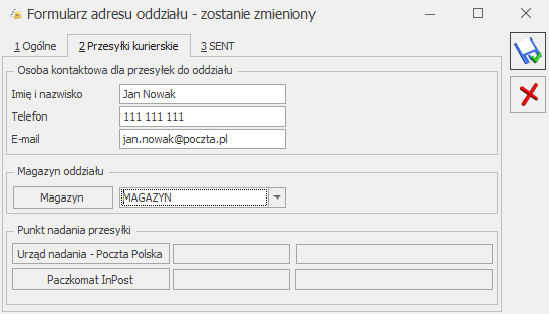

Współpraca z InPost

W wersji 2020.0.1 Comarch ERP Optima dodaliśmy możliwość nadawania przesyłek za pośrednictwem InPost. Dostępne usługi to Paczkomaty InPost oraz dla zamówień realizowanych za pośrednictwem serwisu Allegro: Allegro Paczkomaty 24/7 InPost, Allegro Kurier24 InPost oraz Allegro MiniKurier24 InPost.InPost Paczkomaty

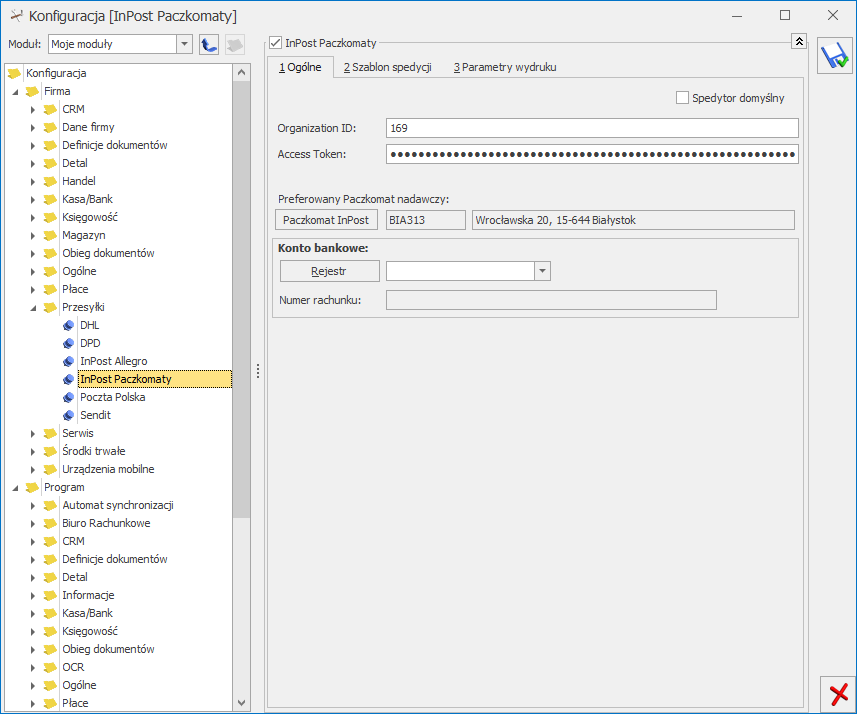

Konfiguracja

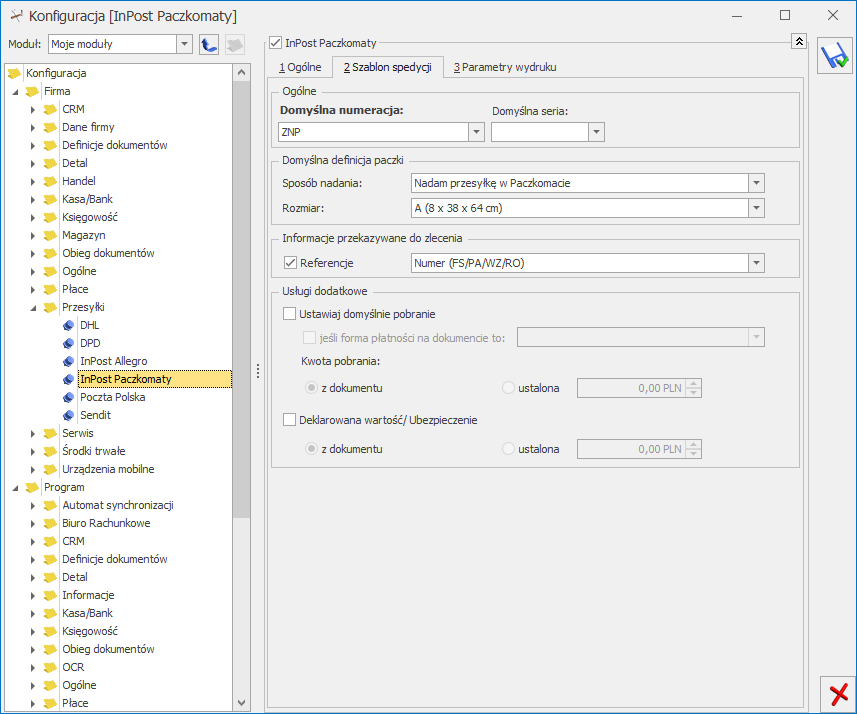

W wersji 2020.0.1 Comarch ERP Optima wprowadziliśmy integrację z Paczkomatami InPost. W menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty należy podać dane dostępowe otrzymane od InPost. Dodatkowo można zdefiniować domyślne parametry przesyłek oraz określić usługi dodatkowe.

- Użytkownik może określić sposób nadania paczki, który będzie się domyślnie ustawiał na tworzonych zleceniach. Do wyboru mamy:

- Nadam paczkę w Paczkomacie,

- Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost,

- Nadam paczkę w POP (Punkcie Obsługi Paczek) – Mapa i wyszukiwarka Paczkomatów i Punktów Obsługi Paczek są dostępne na stronie Znajdź Paczkomat.

- Jako domyślny rozmiar nadawanych paczek ustawiony jest rozmiar A (8 x 38 x 64 cm). Użytkownik może zmienić na B (19 x 38 x 64 cm)/ C (41 x 38 x 64 cm).

- Numer (FS/ PA/ WZ/ RO) – do którego utworzone ZNP,

- Nr powiązanego zamówienia (RO) – będzie drukowany zarówno kiedy ZNP jest tworzone bezpośrednio z RO, jaki i kiedy jest tworzone z FS/ PA/ WZ powstałych na podstawie RO.

- Ustawiaj domyślnie pobranie – po zaznaczeniu tego parametru, na ZNP (zakładka [Paczki i usługi]) będzie zaznaczona opcja Pobranie – parametr dotyczy kwoty, jaka ma zostać pobrana od odbiorcy przesyłki:

- jeśli forma płatności na dokumencie to – po zaznaczeniu parametru należy wybrać formy płatności, których ma dotyczyć pobranie. Jeśli forma płatności na dokumencie FS, PA, RO będzie taka sama, jak formy tu zaznaczone, to na ZNP będzie ustawione pobranie. Na Zleceniu nadania przesyłki powstałym z Wydania Zewnętrznego:

- zostanie ustawione pobranie w sytuacji kiedy WZ generuje płatność i w konfiguracji wskazano taką samą formę płatności jak na WZ,

- dla WZ niegenerującego płatności zostanie ustawione pobranie na ZNP w oparciu o formę płatności z powiązanego dokumentu FS, PA. Jeśli WZ jest powiązane tylko z RO, pobranie zostanie ustawione na ZNP w oparciu o formę płatności z RO.

- dla WZ niegenerującego płatności i niepowiązanego z dokumentem handlowym, pobranie na ZNP nie zostanie zaznaczone.

- jeśli forma płatności na dokumencie to – po zaznaczeniu parametru należy wybrać formy płatności, których ma dotyczyć pobranie. Jeśli forma płatności na dokumencie FS, PA, RO będzie taka sama, jak formy tu zaznaczone, to na ZNP będzie ustawione pobranie. Na Zleceniu nadania przesyłki powstałym z Wydania Zewnętrznego:

- Kwota pobrania:

- z dokumentu – wartość na ZNP zostanie wyliczona w PLN na podstawie wartości brutto dokumentu, z którego powstało zlecenie. W przypadku zaznaczenia tej opcji, na zleceniu tworzonym ręcznie wartość domyślnie wynosi 0,00 PLN.

- ustalona – podana wartość domyślnie podpowie się na Zleceniu nadania przesyłki (maksymalnie można podać 5 000,00 PLN).

- Deklarowana wartość/ Ubezpieczenie:

- z dokumentu – wartość na ZNP zostanie wyliczona w PLN na podstawie wartości brutto dokumentu, z którego powstało zlecenie. W przypadku zaznaczonej tej opcji, na zleceniu tworzonym ręcznie wartość domyślnie wynosi 0,00 PLN.

- ustalona – podana wartość domyślnie podpowie się na Zleceniu nadania przesyłki (maksymalnie 20 000,00 PLN).

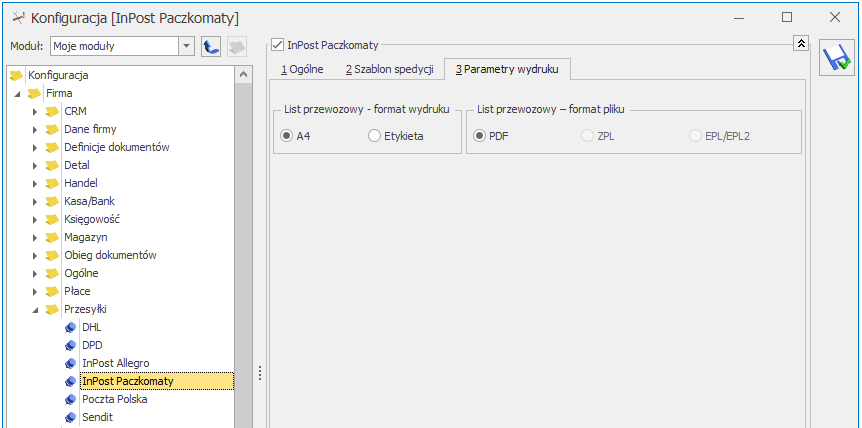

- PDF dla formatu A4,

- PDF, ZPL lub EPL/EPL2 dla formatu A6 (etykieta).

Nadawanie paczek

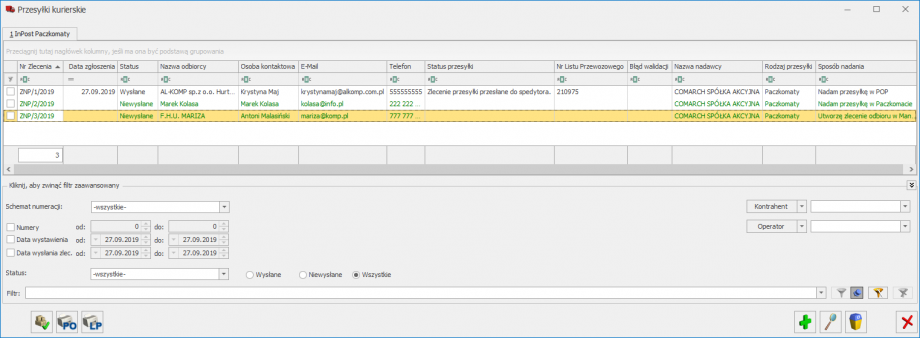

W menu głównym programu na zakładce [Ogólne], pod przyciskiem

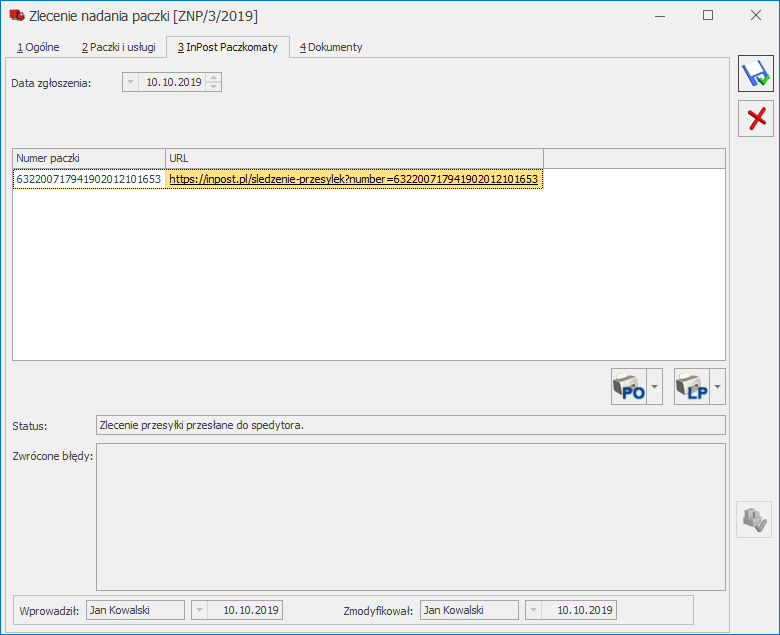

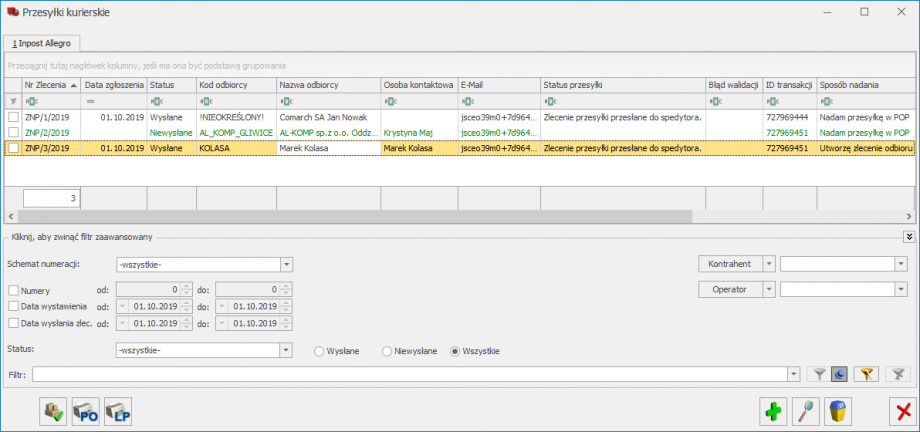

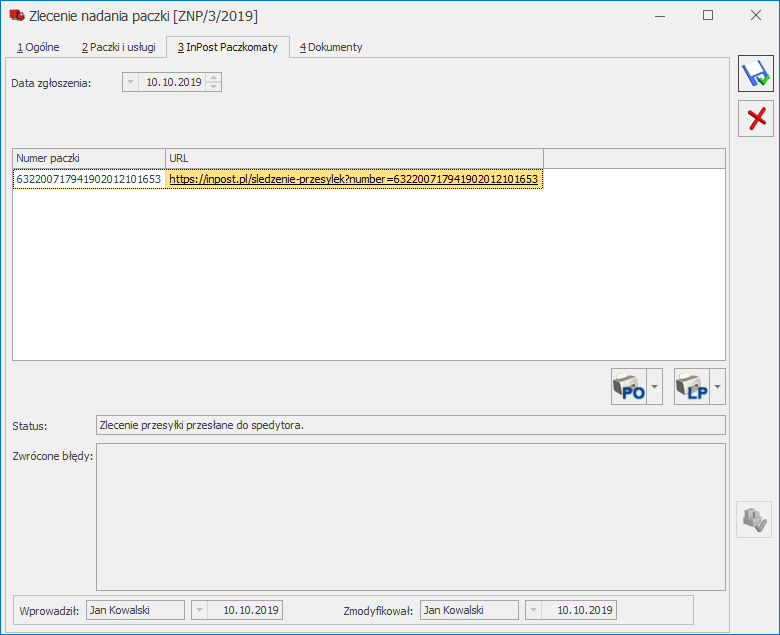

Nr zlecenia – numer dokumentu Zlecenia nadania paczki, nadany zgodnie ze stosowanym schematem numeracji wybranym w konfiguracji paczek.

Data zgłoszenia – data wysłania zlecenia do InPost.

Status – status dokumentu Zlecenia nadania paczki. Dokumenty ze statusem Nie wysłane wyświetlane są w kolorze zielonym, można je dowolnie edytować. Dokumenty Wysłane są zablokowane do edycji, na liście wyświetlają się w kolorze czarnym.

Kod odbiorcy – kod odbiorcy, do którego adresowana jest paczka.

Nazwa odbiorcy – pierwsza linia nazwy odbiorcy paczki.

Osoba kontaktowa – osoba kontaktowa odbiorcy.

E-Mail – adres e-mail osoby kontaktowej odbiorcy.

Telefon – numer telefonu osoby kontaktowej odbiorcy.

Status przesyłki – status przesyłki pobierany z InPost.

Nr Listu Przewozowego – numer wysłanej przesyłki,

Błąd walidacji – informacja o błędzie, który wystąpił podczas wysyłki zlecenia,

Kod nadawcy, Nazwa nadawcy – podane na zleceniu.

Rodzaj przesyłki – informacja o tym, że paczka jest nadawana do Paczkomatu.

Sposób nadania – wybrany na zleceniu,

Lista jest obsługiwana przez standardowe przyciski Dodaj, Usuń, Zmień. W dolnej części listy oprócz standardowych filtrów, możliwe jest filtrowanie według statusu Zlecenia (Wysłane/ Niewysłane/ Wszystkie) oraz statusu przesyłki nadawanego przez InPost. Dodatkowo na liście paczek, dla pozycji zaznaczonych na liście bądź dla podświetlonego zlecenia, dostępne są przyciski: , umożliwia zamówienie kuriera po odbiór paczek . Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

Tworzenie Zlecenia nadania przesyłki z poziomu dokumentów

Nadanie paczek jest możliwe również z listy oraz formularza dokumentu Faktury Sprzedaży, Paragonu oraz w przypadku modułów Comarch ERP Optima Handel/ Handel Plus z listy oraz formularza dokumentu Rezerwacji Odbiorcy i Wydania Zewnętrznego. Opcja generowania ZNP jest dostępna na górnej wstążce programu . Utworzone w ten sposób ZNP jest powiązane z dokumentem, na podstawie którego zostało wygenerowane. Dane odbiorcy z dokumentu handlowego zostaną przeniesione do pól związanych z odbiorcą na zleceniu. Do jednej Faktury Sprzedaży/ Paragonu/ Wydania Zewnętrznego/ Rezerwacji Odbiorcy Użytkownik może utworzyć wiele zleceń.

Powiązanie między dokumentami będzie widoczne na zakładce [Dokumenty]. Z tego poziomu będzie możliwy pogląd dokumentów skojarzonych.

Na dokument, z którego utworzono Zlecenie nadania przesyłki, przenoszony jest Nr listu przewozowego ze zlecenia (jest on widoczny na formularzu dokumentu, na zakładce [Kontrahent]). Należy pamiętać, że nr listu przewozowego nie jest przenoszony na dokumenty powiązane z dokumentem, z którego utworzono ZNP.

Tworzenie Zlecenia nadania przesyłki do zamówień z Comarch e-Sklep

Jeśli w Comarch e-Sklep do zamówienia utworzono paczkę InPost, po imporcie Rezerwacji Odbiorcy do Comarch ERP Optima, przy próbie utworzenia do niego (bądź do dokumentów PA/FS/ WZ powstałych z takiego RO) Zlecenia nadania paczki, wyświetlany jest odpowiedni komunikat: Do tego zamówienia utworzono już paczkę w Comarch e-Sklep. Czy mimo to chcesz ponownie nadać przesyłkę? (Tak/ Nie).

Na ZNP tworzonym do RO, które zostało zaimportowane z Comarch e-Sklep (bądź na ZNP tworzonym do dokumentów powiązanych z takim RO – PA/ FS/ WZ) jako Paczkomat Odbiorcy ustawiany jest Paczkomat z RO (wybrany przez Klienta podczas składania zamówienia w sklepie internetowym).

, umożliwia zamówienie kuriera po odbiór paczek . Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

Tworzenie Zlecenia nadania przesyłki z poziomu dokumentów

Nadanie paczek jest możliwe również z listy oraz formularza dokumentu Faktury Sprzedaży, Paragonu oraz w przypadku modułów Comarch ERP Optima Handel/ Handel Plus z listy oraz formularza dokumentu Rezerwacji Odbiorcy i Wydania Zewnętrznego. Opcja generowania ZNP jest dostępna na górnej wstążce programu . Utworzone w ten sposób ZNP jest powiązane z dokumentem, na podstawie którego zostało wygenerowane. Dane odbiorcy z dokumentu handlowego zostaną przeniesione do pól związanych z odbiorcą na zleceniu. Do jednej Faktury Sprzedaży/ Paragonu/ Wydania Zewnętrznego/ Rezerwacji Odbiorcy Użytkownik może utworzyć wiele zleceń.

Powiązanie między dokumentami będzie widoczne na zakładce [Dokumenty]. Z tego poziomu będzie możliwy pogląd dokumentów skojarzonych.

Na dokument, z którego utworzono Zlecenie nadania przesyłki, przenoszony jest Nr listu przewozowego ze zlecenia (jest on widoczny na formularzu dokumentu, na zakładce [Kontrahent]). Należy pamiętać, że nr listu przewozowego nie jest przenoszony na dokumenty powiązane z dokumentem, z którego utworzono ZNP.

Tworzenie Zlecenia nadania przesyłki do zamówień z Comarch e-Sklep

Jeśli w Comarch e-Sklep do zamówienia utworzono paczkę InPost, po imporcie Rezerwacji Odbiorcy do Comarch ERP Optima, przy próbie utworzenia do niego (bądź do dokumentów PA/FS/ WZ powstałych z takiego RO) Zlecenia nadania paczki, wyświetlany jest odpowiedni komunikat: Do tego zamówienia utworzono już paczkę w Comarch e-Sklep. Czy mimo to chcesz ponownie nadać przesyłkę? (Tak/ Nie).

Na ZNP tworzonym do RO, które zostało zaimportowane z Comarch e-Sklep (bądź na ZNP tworzonym do dokumentów powiązanych z takim RO – PA/ FS/ WZ) jako Paczkomat Odbiorcy ustawiany jest Paczkomat z RO (wybrany przez Klienta podczas składania zamówienia w sklepie internetowym).

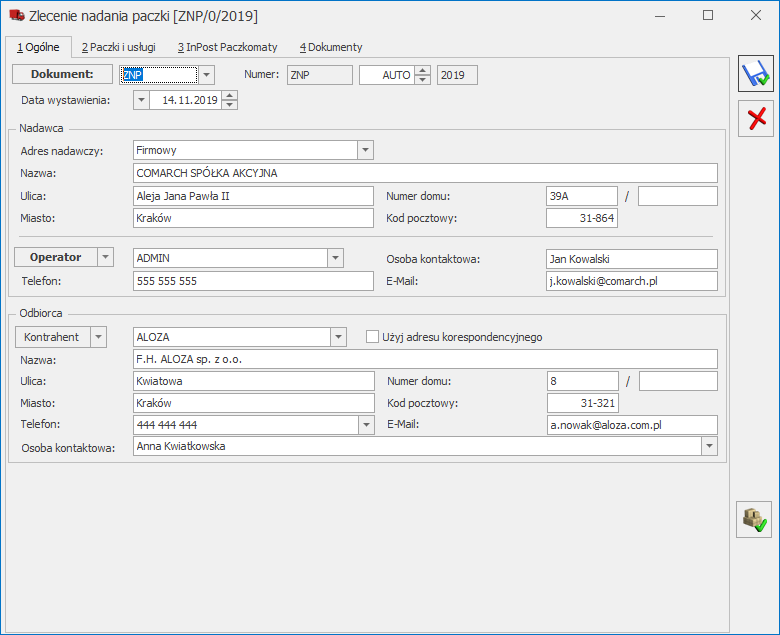

Formularz nadania paczki

Dokument – numer dokumentu ZNP (domyślnie podpowiada się schemat numeracji wybrany w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty – zakładka [Szablon spedycji]),

Data wystawienia – data utworzenia zlecenia w Comarch ERP Optima,

Nadawca – jako adres nadawczy automatycznie ustawiany jest domyślny adres z menu Start/Konfiguracja/ Firma/ Dane firmy/ Adresy nadawcze. Użytkownik może po rozwinięciu listy wybrać inny adres spośród wprowadzonych w konfiguracji lub wpisać go ręcznie, bezpośrednio na dokumencie. Adres ten jest drukowany na liście przewozowym jako dane Nadawcy, w sytuacji kiedy na zleceniu jako sposób nadania wybrano Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost. Dla zleceń nadawanych w POP bądź w Paczkomacie na liście przewozowym jako Nadawca drukowane są dane właściciela konta z Menagera Paczek.

Osobą obsługującą to zlecenie domyślnie jest operator aktualnie zalogowany. Możliwe jest wskazanie innego operatora lub pracownika. Telefon oraz adres e-mail pobierany jest z karty operatora/ pracownika. W przypadku pracownika numer telefonu pobierany jest z pola Telefon SMS lub, jeżeli pole to nie jest uzupełnione, numer wczytywany jest z pola Telefon. Dane te można również uzupełnić bezpośrednio na zleceniu.

Odbiorca – odbiorcę przesyłki można wybrać z listy podmiotów. Dane teleadresowe są pobierane z karty wybranego odbiorcy. Dodatkowo można wskazać osobę kontaktową będącą odbiorcą paczki. Można ją wpisać ręcznie lub wybrać z listy przedstawicieli danego kontrahenta (formularz kontrahenta/ zakładka [Dodatkowe]/ Przedstawiciele). Jeżeli przedstawiciel zostanie wybrany z listy, adres e-mail i telefon zostanie zaktualizowany zgodnie z danymi przypisanymi do tego przedstawiciela. Dane odbiorcy można wpisać ręcznie bezpośrednio na dokumencie Zlecenia nadania przesyłki. Na etykiecie paczki w sekcji Odbiorca drukowany jest adres e-mail i telefon wskazany na zleceniu w sekcji Odbiorca.

Użyj adresu korespondencyjnego – po zaznaczeniu parametru na zlecenie pobierany jest adres korespondencyjny z formularza Odbiorcy zlecenia.

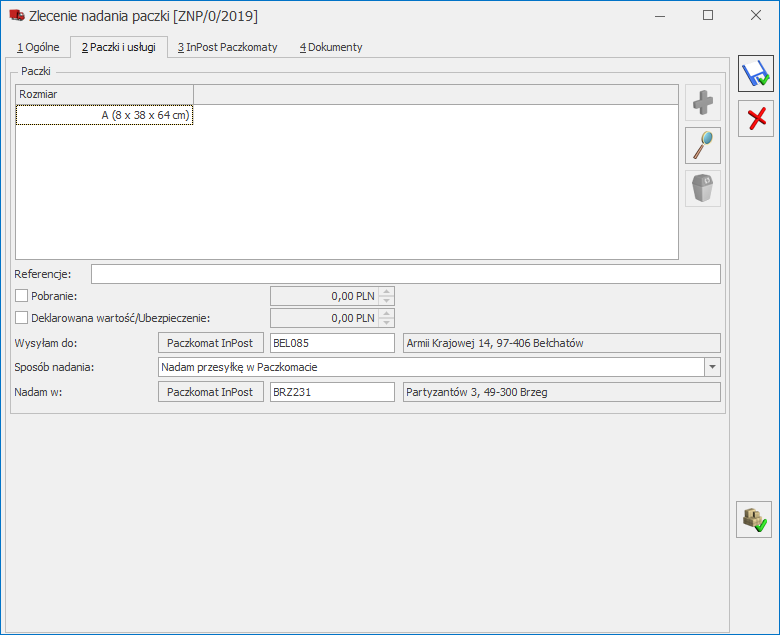

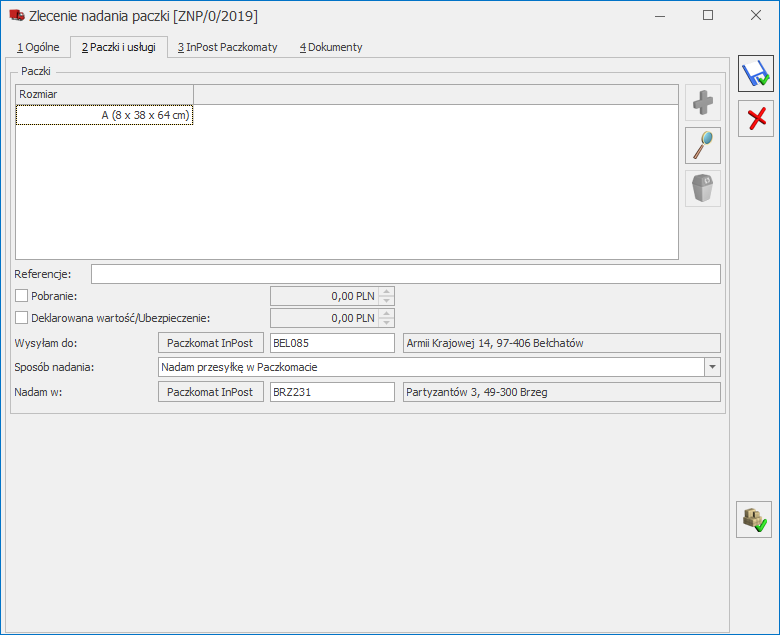

Zakładka [Paczki i usługi]:

- A (8 x 38 x 64 cm),

- B (19 x 38 x 64 cm),

- C (41 x 38 x 64 cm).

- Referencje drukowane na liście przewozowym w polu Kod referencyjny. W menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty można ustawić, aby jako referencje program domyślnie podpowiadał numer dokumentu (FA/ PA/ WZ/ RO), z którego utworzono ZNP bądź Nr powiązanego z tym dokumentem zamówienia (RO).

- Kwotę pobrania – w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty można wpisać kwotę, która będzie się domyślnie podpowiadała bądź będzie wyliczona automatycznie na podstawie wartości brutto dokumentu, z którego powstało zlecenie. Wartość maksymalna pobrania to 5 000,00 PLN.

- Wartość ubezpieczenia przesyłki – w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty można wpisać kwotę, która będzie się domyślnie podpowiadała bądź będzie wyliczona automatycznie na podstawie wartości brutto dokumentu, z którego powstało zlecenie. Wartość maksymalna ubezpieczenia to 20 000 PLN.

- Nadam przesyłkę w Paczkomacie – po wybraniu tej opcji należy wskazać Paczkomat nadawczy, z którego zostanie nadana paczka. W menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Paczkomaty można wskazać preferowany Paczkomat nadawczy, który będzie się podpowiadał domyślnie na zleceniu. Preferowany Paczkomat nadawczy można przypisać do danego adresu nadawczego (który Użytkownik może wybrać na zleceniu) – menu Start/Konfiguracja/ Firma/ Dane firmy/ Adresy nadawcze. W pierwszej kolejności na Zleceniu nadania przesyłki podpowiada się Paczkomat z adresu nadawczego.

- Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost – z poziomu listy zleceń na górnej wstążce programu dostępna jest funkcja umożliwiająca zamówienie kuriera po odbiór paczek . Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

- Nadam przesyłkę w POP – przesyłki należy samodzielnie dostarczyć do Punktu Obsługi Paczek.

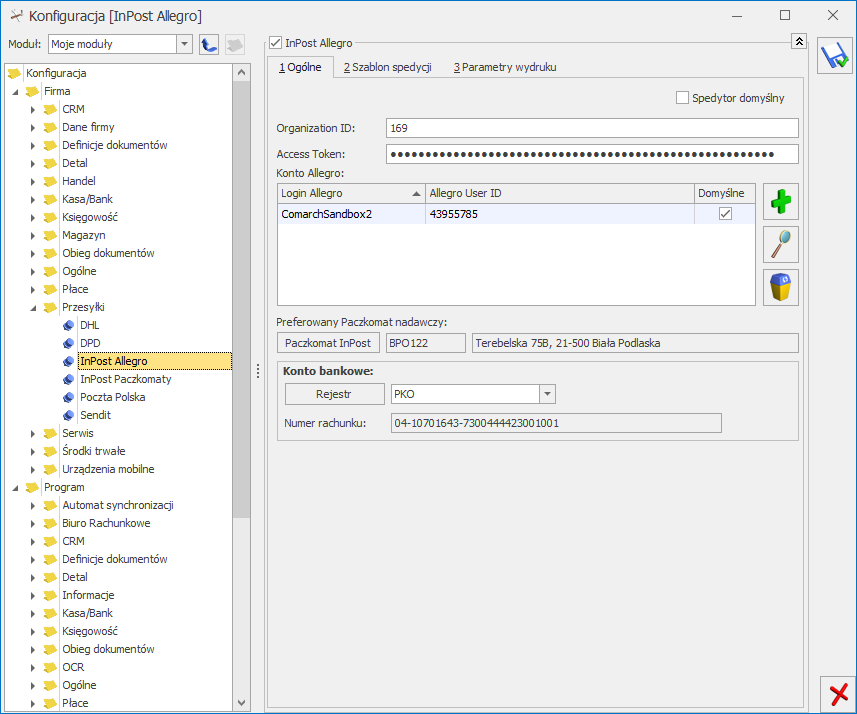

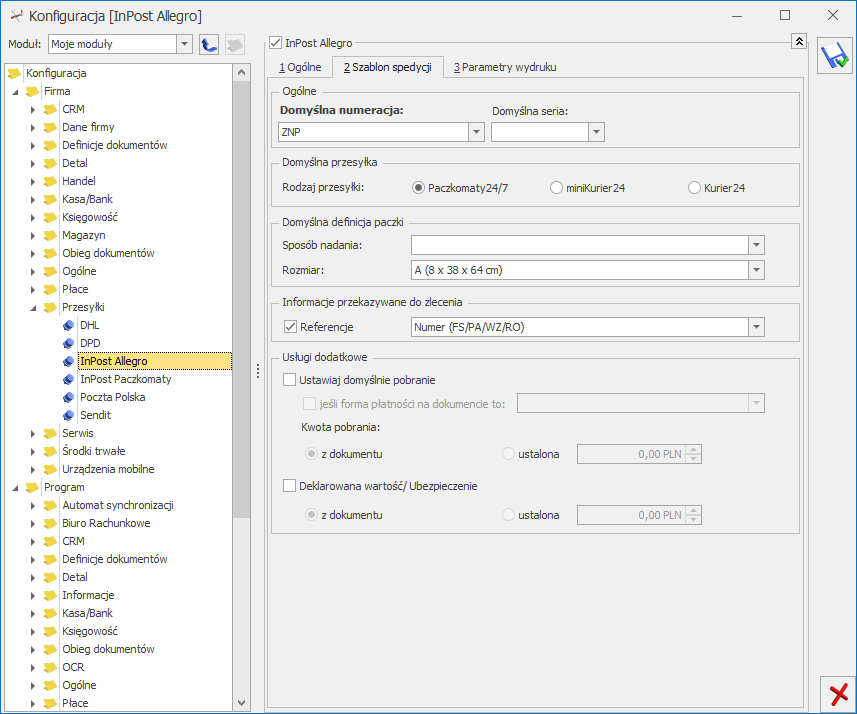

Allegro InPost

W ramach współpracy InPost z serwisem Allegro dostępne są następujące metody dostawy:- Allegro Paczkomaty24/7 InPost,

- Allegro Kurier24 InPost,

- Allegro miniKurier24 InPost.

- Paczkomaty 24/7,

- miniKurier24,

- Kurier24 – dla tej opcji należy wybrać rozmiar paczki C (41 x 38 x 64 cm).

- Użytkownik może określić sposób nadania paczki, który będzie się domyślnie ustawiał na tworzonych zleceniach. Do wyboru mamy:

- Nadam paczkę w Paczkomacie,

- Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost,

- Nadam paczkę w POP (Punkcie Obsługi Paczek) – Mapa i wyszukiwarka Paczkomatów i Punktów Obsługi Paczek są dostępne na stronie Znajdź Paczkomat.

- Jako domyślny rozmiar nadawanych paczek ustawiony jest rozmiar A (8 x 38 x 64 cm). Użytkownik może zmienić na B (19 x 38 x 64 cm)/ C (41 x 38 x 64 cm).

- Numer (FS/ PA/ WZ/ RO) – do którego utworzone ZNP,

- Nr powiązanego zamówienia (RO) – będzie drukowany zarówno kiedy ZNP jest tworzone bezpośrednio z RO, jaki i kiedy jest tworzone z FS/ PA/ WZ powstałych na podstawie RO.

- ID transakcji Allegro.

- Ustawiaj domyślnie pobranie – po zaznaczeniu tego parametru, na ZNP (zakładka [Paczki i usługi]) będzie zaznaczona opcja Pobranie – parametr dotyczy kwoty, jaka ma zostać pobrana od odbiorcy przesyłki:

- jeśli forma płatności na dokumencie to – po zaznaczeniu parametru należy wybrać formy płatności, których ma dotyczyć pobranie. Jeśli forma płatności na dokumencie FS, PA, RO będzie taka sama, jak formy tu zaznaczone, to na ZNP będzie ustawione pobranie. Na Zleceniu nadania przesyłki powstałym z Wydania Zewnętrznego:

- zostanie ustawione pobranie w sytuacji kiedy WZ generuje płatność i w konfiguracji wskazano taką samą formę płatności jak na WZ,

- dla WZ niegenerującego płatności zostanie ustawione pobranie na ZNP w oparciu o formę płatności z powiązanego dokumentu FS, PA. Jeśli WZ jest powiązane tylko z RO, pobranie zostanie ustawione na ZNP w oparciu o formę płatności z RO.

- dla WZ niegenerującego płatności i niepowiązanego z dokumentem handlowym, pobranie na ZNP nie zostanie zaznaczone.

- Kwota pobrania:

- z dokumentu – wartość na ZNP zostanie wyliczona w PLN na podstawie wartości brutto dokumentu, z którego powstało zlecenie. W przypadku zaznaczenia tej opcji, na zleceniu tworzonym ręcznie wartość domyślnie wynosi 0,00 PLN.

- ustalona – podana wartość domyślnie podpowie się na Zleceniu nadania przesyłki (maksymalnie można podać 5 000,00 PLN).

- Deklarowana wartość/ Ubezpieczenie:

- z dokumentu – wartość na ZNP zostanie wyliczona w PLN na podstawie wartości brutto dokumentu, z którego powstało zlecenie. W przypadku zaznaczonej tej opcji, na zleceniu tworzonym ręcznie wartość domyślnie wynosi 0,00 PLN.

- ustalona – podana wartość domyślnie podpowie się na Zleceniu nadania przesyłki (maksymalnie 20 000,00 PLN).

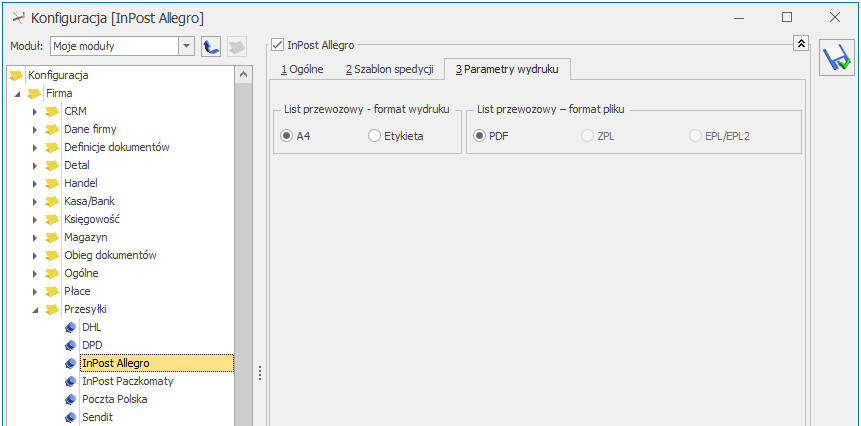

InPost udostępnia dwa formaty wydruku listu przewozowego: A4 oraz A6 (Etykieta).

W zależności od wybranego formatu dostępne są następujące rozszerzenia drukowanych plików:

InPost udostępnia dwa formaty wydruku listu przewozowego: A4 oraz A6 (Etykieta).

W zależności od wybranego formatu dostępne są następujące rozszerzenia drukowanych plików:

- PDF dla formatu A4,

- PDF, ZPL lub EPL/EPL2 dla formatu A6 (etykieta).

Nadawanie paczek

W menu głównym programu na zakładce [Ogólne], pod przyciskiem dostępna jest lista nadawanych paczek.

, umożliwia zamówienie kuriera po odbiór paczek . Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

Tworzenie Zlecenia nadania przesyłki z poziomu dokumentów

Nadanie paczek jest możliwe również z listy oraz formularza dokumentu Faktury Sprzedaży, Paragonu oraz w przypadku modułów Comarch ERP Optima Handel/ Handel Plus z listy oraz formularza dokumentu Rezerwacji Odbiorcy i Wydania Zewnętrznego. Opcja generowania ZNP jest dostępna na górnej wstążce programu

, umożliwia zamówienie kuriera po odbiór paczek . Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

Tworzenie Zlecenia nadania przesyłki z poziomu dokumentów

Nadanie paczek jest możliwe również z listy oraz formularza dokumentu Faktury Sprzedaży, Paragonu oraz w przypadku modułów Comarch ERP Optima Handel/ Handel Plus z listy oraz formularza dokumentu Rezerwacji Odbiorcy i Wydania Zewnętrznego. Opcja generowania ZNP jest dostępna na górnej wstążce programu  . Utworzone w ten sposób ZNP jest powiązane z dokumentem, na podstawie którego zostało wygenerowane. Dane odbiorcy z dokumentu handlowego zostaną przeniesione do pól związanych z odbiorcą na zleceniu. Do jednej Faktury Sprzedaży/ Paragonu/ Wydania Zewnętrznego/ Rezerwacji Odbiorcy Użytkownik może utworzyć wiele zleceń.

Powiązanie między dokumentami będzie widoczne na zakładce [Dokumenty]. Z tego poziomu będzie możliwy pogląd dokumentów skojarzonych.

Na dokument, z którego utworzono Zlecenie nadania przesyłki, przenoszony jest Nr listu przewozowego ze zlecenia (jest on widoczny na formularzu dokumentu, na zakładce [Kontrahent]). Należy pamiętać, że nr listu przewozowego nie jest przenoszony na dokumenty powiązane z dokumentem, z którego utworzono ZNP.

. Utworzone w ten sposób ZNP jest powiązane z dokumentem, na podstawie którego zostało wygenerowane. Dane odbiorcy z dokumentu handlowego zostaną przeniesione do pól związanych z odbiorcą na zleceniu. Do jednej Faktury Sprzedaży/ Paragonu/ Wydania Zewnętrznego/ Rezerwacji Odbiorcy Użytkownik może utworzyć wiele zleceń.

Powiązanie między dokumentami będzie widoczne na zakładce [Dokumenty]. Z tego poziomu będzie możliwy pogląd dokumentów skojarzonych.

Na dokument, z którego utworzono Zlecenie nadania przesyłki, przenoszony jest Nr listu przewozowego ze zlecenia (jest on widoczny na formularzu dokumentu, na zakładce [Kontrahent]). Należy pamiętać, że nr listu przewozowego nie jest przenoszony na dokumenty powiązane z dokumentem, z którego utworzono ZNP.

Zamówienia z Allegro przy współpracy z Comarch e-Sklep

Zamówienia złożone na Allegro mogą zostać przesłane do Comarch ERP Optima za pośrednictwem Comarch e-Sklep. W przypadku przekształcenia takiego zamówienia w Comarch ERP Optima do Zlecenia nadania paczki:- przenoszone jest ID sprzedawcy Allegro i ID transakcji,

- jako Paczkomat Odbiorcy ustawiany jest Paczkomat z RO (wybrany przez Klienta w Allegro).

- ustawiany jest rodzaj paczki wybrany przez kupującego w Allegro (Paczkomaty24/7/ miniKurier24/ Kurier24).

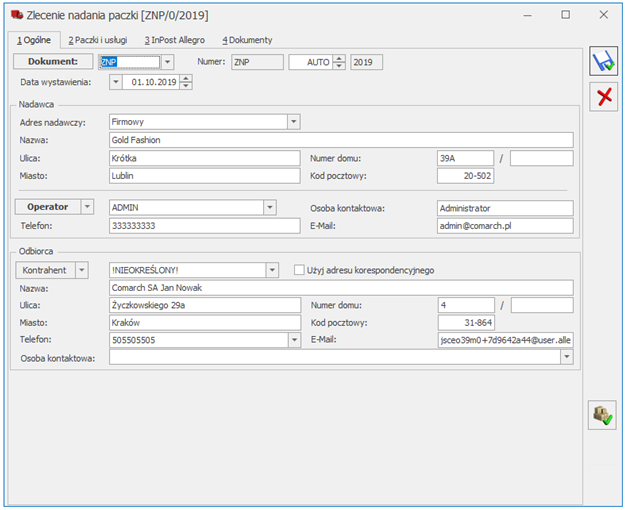

Formularz nadania paczki

Na zakładce [Ogólne] znajdują się następujące pola:

Dokument – numer dokumentu ZNP (domyślnie podpowiada się schemat numeracji wybrany w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Allegro – zakładka [Szablon spedycji]),

Data wystawienia – data utworzenia zlecenia w Comarch ERP Optima,

Nadawca – jako adres nadawczy automatycznie ustawiany jest domyślny adres z menu Start/Konfiguracja/ Firma/ Dane firmy/ Adresy nadawcze. Użytkownik może po rozwinięciu listy wybrać inny adres spośród wprowadzonych w konfiguracji lub wpisać go ręcznie, bezpośrednio na dokumencie. Adres ten jest drukowany na liście przewozowym jako dane Nadawcy, w sytuacji kiedy na zleceniu jako sposób nadania wybrano Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost. Dla zleceń nadawanych w POP bądź w Paczkomacie na liście przewozowym jako Nadawca drukowane są dane właściciela konta z Menagera Paczek.

Osobą obsługującą to zlecenie domyślnie jest operator aktualnie zalogowany. Możliwe jest wskazanie innego operatora lub pracownika. Telefon oraz adres e-mail pobierany jest z karty operatora/ pracownika. W przypadku pracownika numer telefonu pobierany jest z pola Telefon SMS lub, jeżeli pole to nie jest uzupełnione, numer wczytywany jest z pola Telefon. Dane te można również uzupełnić bezpośrednio na zleceniu.

Odbiorca – odbiorcę przesyłki można wybrać z listy podmiotów. Dane teleadresowe są pobierane z karty wybranego odbiorcy. Dodatkowo można wskazać osobę kontaktową będącą odbiorcą paczki. Można ją wpisać ręcznie lub wybrać z listy przedstawicieli danego kontrahenta (formularz kontrahenta/ zakładka [Dodatkowe]/ Przedstawiciele). Jeżeli przedstawiciel zostanie wybrany z listy, adres e-mail i telefon zostanie zaktualizowany zgodnie z danymi przypisanymi do tego przedstawiciela. Dane odbiorcy można wpisać ręcznie bezpośrednio na dokumencie Zlecenia nadania przesyłki. Na etykiecie paczki w sekcji Odbiorca drukowany jest adres e-mail i telefon wskazany na zleceniu w sekcji Odbiorca.

Użyj adresu korespondencyjnego – po zaznaczeniu parametru na zlecenie pobierany jest adres korespondencyjny z formularza Odbiorcy zlecenia.

Zakładka [Paczki i usługi]:

- A (8 x 38 x 64 cm),

- B (19 x 38 x 64 cm),

- C (41 x 38 x 64 cm) – dla opcji Kurier24 dostępny jest wyłącznie rozmiar C.

- Referencje drukowane na liście przewozowym w polu Kod referencyjny. W menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Allegro można ustawić, aby jako referencje program domyślnie podpowiadał Identyfikator transakcji Allegro, numer dokumentu (FA/ PA/ WZ/ RO), z którego utworzono ZNP bądź Nr powiązanego z tym dokumentem zamówienia (RO).

- Kwotę pobrania – w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Allegro można wpisać kwotę, która będzie się domyślnie podpowiadała bądź będzie wyliczona automatycznie na podstawie wartości brutto dokumentu, z którego powstało zlecenie. Wartość maksymalna pobrania to 5 000,00 PLN.

- Wartość ubezpieczenia przesyłki – w menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Allegro można wpisać kwotę, która będzie się domyślnie podpowiadała bądź będzie wyliczona automatycznie na podstawie wartości brutto dokumentu, z którego powstało zlecenie. Wartość maksymalna ubezpieczenia to 20 000 PLN.

- Nadam przesyłkę w Paczkomacie – po wybraniu tej opcji należy wskazać Paczkomat nadawczy, z którego zostanie nadana paczka. W menu Start/Konfiguracja/ Firma/ Przesyłki/ InPost Allegro można wskazać preferowany Paczkomat nadawczy, który będzie się podpowiadał domyślnie na zleceniu. Preferowany Paczkomat nadawczy można przypisać do danego adresu nadawczego (który Użytkownik może wybrać na zleceniu) – menu Start/Konfiguracja/ Firma/ Dane firmy/ Adresy nadawcze. W pierwszej kolejności na Zleceniu nadania przesyłki podpowiada się Paczkomat z adresu nadawczego.

- Utworzę zlecenie odbioru w Managerze Paczek – przesyłkę odbierze kurier InPost – z poziomu listy zleceń na górnej wstążce programu dostępna jest funkcja umożliwiająca zamówienie kuriera po odbiór paczek Zamów kuriera InPost. Po jej wywołaniu następuje przekierowanie na stronę https://manager.paczkomaty.pl, skąd należy zamówić kuriera po odbiór przesyłek.

- Nadam przesyłkę w POP – przesyłki należy samodzielnie dostarczyć do Punktu Obsługi Przesyłek.

Pozostałe nowości

- Biała księga – weryfikacja numerów rachunków bankowych. W związku z wprowadzeniem w programie Comarch ERP Optima funkcjonalności weryfikacji numerów rachunków bankowych, opisanej szczegółowo w części Ogólne i Kasa/Bank, w module Comarch ERP Optima Handel w przypadku:

-

- Faktur Zakupu,

- Korekt do Faktur Zakupu,

- Korekt do Faktur Sprzedaży

-

- łączna kwota brutto dokumentu jest większa niż 15 000 PLN; w przypadku dokumentów w walucie obcej sprawdzana jest wartość po przeliczeniu na PLN wg kursu wskazanego na dokumencie,

- na dokumencie, na pierwszej zakładce jest wybrana forma płatności powiązana z rejestrem bankowym,

- NIP płatnika jest polskim numerem NIP.

- Współpraca z kasami fiskalnymi. Umożliwiono współpracę z kasą fiskalną Elzab Sigma.

- Deklaracja AKC-WW. Na płatności do deklaracji AKC-WW (menu Kasa/ Bank/ Preliminarz płatności) jest domyślnie zaznaczany parametr MPP – podzielona płatność, w polu Kwota podatku podpowiadana jest cała kwota płatności.

Zmiany

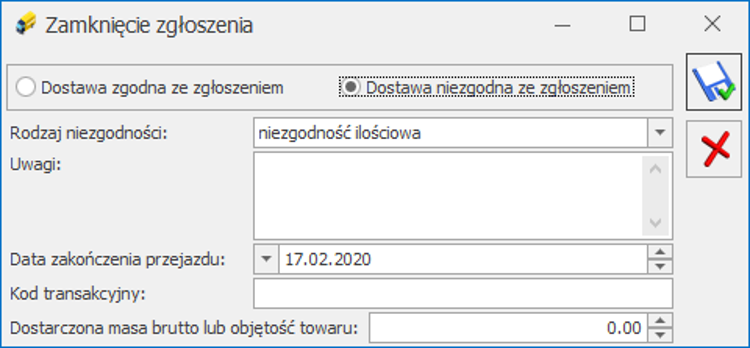

- Wydruk dokumentu zastępującego zgłoszenie SENT został dostosowany do Rozporządzenia Ministra Finansów z dnia 28 sierpnia 2019 r. w sprawie zgłoszeń przewozu towarów oraz zgłoszeń obrotu paliwami opałowymi.

- Towary nieaktywne. Operacja seryjna Ustaw kartę nieaktywną została przeniesiona z Funkcji dodatkowych do operacji seryjnych

- Zmiana parametrów karty. Opcja jest dostępna w menu Ogólne/ Cennik oraz Handel/ Zasoby.

- Zmiana parametrów karty. Opcja jest dostępna w menu Ogólne/ Cennik oraz Handel/ Zasoby. - Rabat Stała cena. Podczas udzielania rabatu Stała cena w oknie wyboru towarów pamiętana jest ostatnio zaznaczona grupa towarowa.

- Pozycja cennika, zakładka [Dodatkowe]. Zmieniono nazwę pola z Waga w kg na Masa w kg.

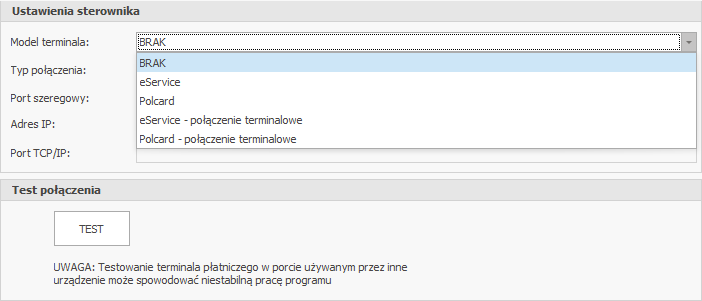

- Współpraca z drukarkami fiskalnymi. Zmieniono konfigurację w zakresie wyboru sterowników dla drukarek Innova (Profit, Market, DF-1FV). W programie dostępne będą dwa sterowniki: Innova – dla drukarek z nowszą homologacją oraz Innova – starsze modele – dla drukarek ze starszą homologacją.

Poprawiono

- Atrybuty, kopiowanie dokumentów. Poprawione przenoszenie atrybutów pozycji na dokumenty powstałe przez seryjne kopiowanie.

- Ostatnia ceny sprzedaży. Z poziomu dokumentu Rezerwacja Odbiorcy, Faktura Pro Forma, dla pozycji dokumentu, na górnej wstążce programu dostępna jest opcja Ostatnia cena umożliwiająca podgląd ostatnich pięciu cen sprzedaży dla kontrahenta wybranego na dokumencie.

- Formularz kontrahenta. Poprawiono widoczność pola Domyślny kod transakcji przy maksymalnym zwężeniu rozmiaru okna Formularza kontrahenta.

- Lista zasobów. Zoptymalizowano proces otwierania listy zasobów w przypadku dużej ilości towarów i grup towarowych.

- DPD. W sytuacji kiedy z serwisu firmy kurierskiej nie można pobrać Listu Przewozowego, generowany jest komunikat Serwer kuriera nie zwrócił wydruku.

- Wydruk Spis z natury z podziałem na dostawy. Na wydruku uwzględniane są Przesunięcia Międzymagazynowe tworzone na podstawie Wewnętrznych Rezerwacji.

- Wydruk FPF w walucie. Poprawiono drukowanie numeru rachunku bankowego na wydruku Faktura Pro Forma w walucie (GenRap).

Współpraca z Comarch EDI

Nowości

- Mechanizm podzielonej płatności. Przy eksporcie i imporcie faktur przenoszona jest informacja o mechanizmie podzielonej płatności.

Współpraca z Comarch e-Sklep

Nowości w Comarch e-Sklep

- Planowany termin dostawy zamówienia. W przypadku, gdy klient podczas składania zamówienia po stronie Comarch e-Sklep uzupełni Planowany termin dostawy, zostanie on pobrany podczas synchronizacji na zakładkę e-Sklep dokumentu RO w Comarch ERP Optima.

- ID oraz Login Sprzedawcy Allegro. Podczas wczytywania zamówień ze sklepu internetowego, pochodzących z serwisu Allegro, na zakładkę e-Sklep dokumentu RO pobierane są dane: ID Sprzedawcy (użytkownika Allegro) oraz Login Sprzedawcy. Dane są widoczne w sekcji Powiązane aukcje jako kolumny domyślnie ukryte.

- Wysyłka URL z karty towarowej. Adres URL dla karty towarowej (zakładka Dodatkowe) jest wysyłany do e-Sklep w trakcie synchronizacji.

- Kod paczki InPost dla zamówienia. W przypadku gdy dla zamówienia utworzono paczkę InPost w panelu administracyjnym Comarch e-Sklep, na dokument Rezerwacji Odbiorcy (zakładka e-Sklep) do Comarch ERP Optima pobierany jest kod paczki. Dodatkowo przy próbie przekształcenia takiego zamówienia do Zlecenia Nadania Przesyłki pojawi się komunikat ostrzegawczy: „Do tego zamówienia utworzono już paczkę w Comarch e-Sklep. Czy mimo to chcesz ponownie nadać przesyłkę?”

Poprawiono

- Wysyłka numeru listu przewozowego z powiązanych dokumentów. Poprawiono wysyłanie do e-Sklep numeru listu przewozowego uzupełnionego na ostatnim dokumencie powiązanym z zamówieniem pochodzącym z e-Sklep.

Współpraca z wszystko.pl

Poprawiono

- Wszystko.pl – numer listu przewozowego. Dla zamówień pochodzących z wszystko.pl, które są pośrednio powiązane z więcej niż jednym Zleceniem Nadania Paczki np. poprzez Fakturę, podczas synchronizacji wysyłane są informacje tylko z pierwszego powiązanego dokumentu ZNP (wg. daty).

Współpraca z Comarch ERP XL