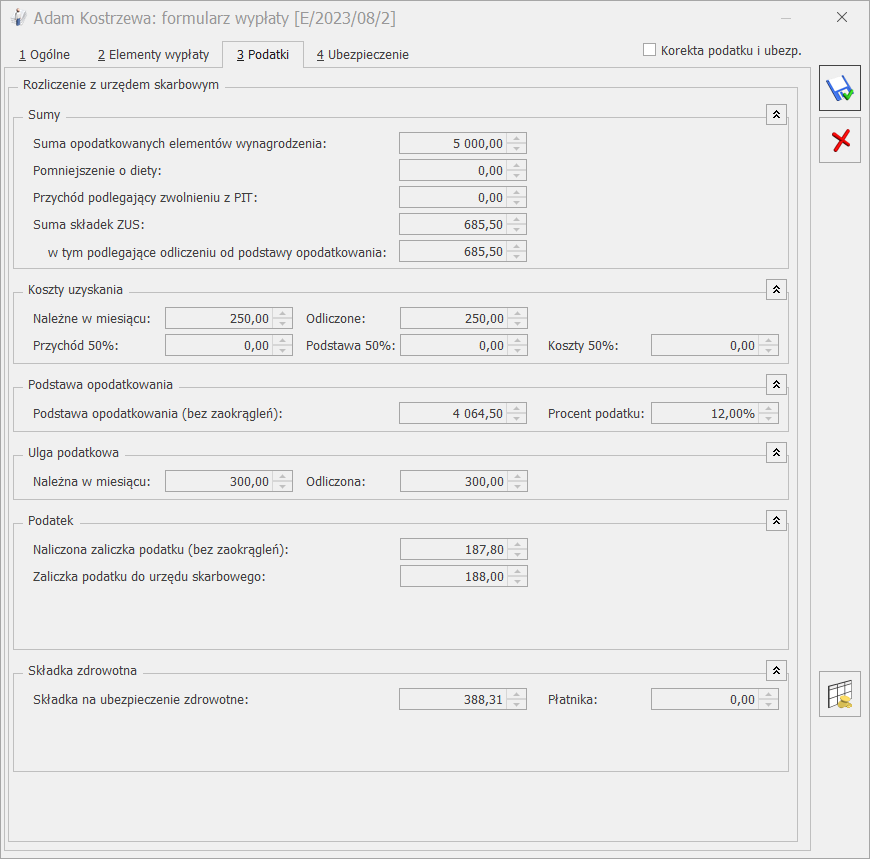

Zakładka [Podatki] zawiera szczegółową informację o danych podatkowych, w szczególności są to:

- Suma opodatkowanych elementów wynagrodzenia (łącznie z opodatkowanymi zasiłkami),

- Pomniejszenie o diety – wartość diet pomniejszająca podstawę opodatkowania kierowców międzynarodowych (Płace i Kadry z Plusem ),

- W tym przychód podlegający zwolnieniu z PIT – przychód, do którego było stosowane zwolnienie z podatku,

- Suma składek ZUS – pełna kwota składek naliczonych w wypłacie,

- W tym podlegające odliczeniu od podstawy opodat. – składki na ubezpieczenie społeczne od opodatkowanych elementów wypłaty, które pomniejszają podstawę opodatkowania, nie są wykazywane składki społeczne naliczone od elementów, od których było stosowane zwolnienie z podatku,

- Koszty uzyskania

- Należne w miesiącu – wartość kosztów uzyskania przysługujących pracownikowi do odliczenia w danym miesiącu. Wielkość odczytana z danych kadrowych pracownika. W przypadku zrealizowania więcej niż jednej wypłaty, dla każdej z nich koszty należne będą wyświetlane w identycznej wysokości,

- Odliczone – koszty uzyskania faktycznie odliczone w danej wypłacie. W przypadku zrealizowania więcej niż jednej wypłaty, może okazać się, że całe koszty uzyskania zostały uwzględnione („wyczerpane”) w pierwszej z realizowanych wypłat,

- Koszty uzyskania przychodu 50% z tytułu praw autorskich: Przychód 50% – w którym zapisywana jest pełna wartość uprawniająca do zastosowania 50% kosztów, która z kolei jest zliczana do deklaracji PIT-11 Podstawa 50% oraz Koszty 50%.

- Ulga dla pracowników (pole widoczne w wypłatach naliczonych na listach płac o rodzaju ‘Etat’, ‘Zaliczka brutto’, ‘Inne, które mają ustawiony okres deklaracji od stycznia do lipca 2022)’- Ulga naliczana jest wypłatach naliczanych od 1.01.2022 roku za miesiące, w których pracownik etatowy uzyskał przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy w wysokości wynoszącej od 5 701 zł do 11 141 zł

- Podstawa opodatkowania (bez zaokrągleń) – kwota stanowiąca podstawę naliczenia podatku bez zaokrągleń,

- Procent podatku – procent podatku, który został zastosowany przy wyliczaniu zaliczki podatku. Pole dostępne jedynie na formularzu wypłaty etatowej.

- Ulga podatkowa (Należna w miesiącu i Odliczona) – wartości ustalane na tych samych zasadach, co odpowiadające im koszty uzyskania,

- Naliczona zaliczka podatku – zaliczka podatku (bez zaokrąglenia podatku),

- Zaliczka podatku do urzędu skarbowego – zaokrąglona do 1,00zł kwota podatku przekazywana do urzędu skarbowego,

W przypadku pracowników korzystających ze zwolnienia z PIT w miesiącu przekroczenia limitu zwolnienia zaliczka podatku zostanie wyliczona zgodnie z zasadami wynikającymi z Polskiego Ładu bez zastosowania przedłużenia terminu poboru zaliczki wynikającego z rozporządzenia z 7 stycznia 2022r

-

- W tym zaliczka podatku pobrana z poprzednich miesięcy(pole widoczne w wypłatach naliczonych na listach, które mają ustawiony okres deklaracji od stycznia do lipca 2022)– kwota niedopłaty zaliczki podatku z poprzednich miesięcy doliczona do zaliczki podatku w bieżącej wypłacie.

- Zaliczka podatku do rozliczenia w następnych miesiącach (pole widoczne w wypłatach naliczonych na listach, które mają ustawiony okres deklaracji od stycznia do lipca 2022) – różnica pomiędzy zaliczką należną ustaloną według przepisów wynikających z Polskiego Ładu, a faktycznie pobraną z wynagrodzenia ustaloną według zasad obowiązujących na 31.12.2021r.

- Składka na ubezpieczenie zdrowotne (odliczona) – składka zdrowotna odliczona od podatku pracownika. Pole na formularzu wypłaty jest dostępne, gdy rok deklaracji jest nie późniejszy niż 2021

- Składka na ubezpieczenie zdrowotne odlicz. od przych. zwol- wykazywana jest składka zdrowotna odliczona od przychodu, do którego było stosowane zwolnienie z PIT dla młodych. W przypadku przychodów, od których podatek był liczony tylko od części wynagrodzenia ponieważ nastąpiło przekroczenie limitu zwolnienia z PIT składka zdrowotna odliczona od części przychodu, który podlegał zwolnieniu wyliczana jest jako różnica między kwotą składki odliczonej naliczonej od pełnego przychodu i kwotą składki zdrowotnej odliczonej od przychodu faktycznie opodatkowanego. Pole na formularzu wypłaty jest dostępne, gdy rok deklaracji jest nie późniejszy niż 2021.

- Składka na ubezpieczenie zdrowotne (pobrana) – składka zdrowotna odliczona od dochodu pracownika,

- Składka na ubezpieczenie zdrowotne (pobrana) po stronie Płatnika – składka nie pomniejszająca wypłaty np. składki płacone od urlopów wychowawczych.

Na formularzu wypłaty pracownika na zakładkach: [Podatki], [Ubezpieczenie] po prawej stronie okna pojawia się pole Korekta podatku i ubezpieczeń ![]() . Użytkownik uzyska możliwość ręcznej korekty (zmiany) pól:

. Użytkownik uzyska możliwość ręcznej korekty (zmiany) pól:

- Odliczone koszty uzyskania,

- Ulga dla pracowników

- Odliczona ulga podatkowa,

- Naliczona zaliczka podatku (do czasu funkcjonowania ograniczenia w poborze składki na ubezpieczenie zdrowotne do wysokości naliczonej zaliczki podatku naliczona zaliczka podatku powinna być równa sumie zaliczki podatku przekazywanej do urzędu skarbowego i składki na ubezpieczenie zdrowotne),

- Zaliczka podatku do urzędu skarbowego,

- Składka na ubezpieczenie zdrowotne (odliczona).

Po zaznaczeniu parametru Korekta podatku i ubezpieczeń i wprowadzeniu ręcznych korekt program automatycznie przelicza pola, które zależą od tych zmodyfikowanych. Pola dotyczące składek i podatku, które zostały ręcznie skorygowane przez użytkownika są dodatkowo oznaczane. Na kolor czerwony są oznaczane pola, które zostały ręcznie zmodyfikowane, a na zielono pola, które zostały automatycznie przeliczone względem kwoty skorygowanej ręcznie (oznaczonej na czerwono).

W wypłacie z więcej niż jednym kodem tytułu ubezpieczenia modyfikacja pól na jednym z kodów, powoduje oznaczenie jako modyfikowanych analogicznych pól również na drugim kodzie. Jeśli jest potrzeba skorygowania kwot zarówno na zakładce [Podatki], jak i na zakładce [Ubezpieczenia] w wypłacie z więcej niż jednym kodem tytułu ubezpieczenia, to korekta musi być wykonana najpierw na zakładce [Podatki]. Po wprowadzeniu zmian na zakładce [Ubezpieczenia], jest blokowana możliwość ponownej edycji kwot na zakładce [Podatki]. Ponowna korekta jest możliwa dopiero po odznaczeniu parametru Korekta podatku i ubezpieczeń (czyli przywróceniu automatycznych wyliczeń) i ponownym jego zaznaczeniu.

Podatek od umów cywilnoprawnych

Od wersji 2014.5.1 podatek od umów cywilnoprawnych, zależnie od ustawienia parametru w konfiguracji Podatek dla zleceniobiorców zaokrąglany łącznie dla wypłat z tą samą pozycją PIT, można liczyć łącznie lub oddzielnie dla elementów wypłaty naliczonych na liście płac typu Umowa.

Działanie parametru:

- Parametr zaznaczony:

- dla wypłat umów cywilnoprawnych oraz dodatkowych elementów wynagrodzenia, liczonych na tej samej liście płac, zaliczka podatku jest uzgadniana i zaokrąglana łącznie dla wszystkich przychodów naliczanych na danej liście płac. Uzgadnianie zaliczki podatku jest wykonane dla elementów, które mają ustawioną taką samą pozycję na deklaracji PIT i procent podatku. Podczas naliczania wypłaty na tej samej liście płac, zawierającej składniki mające ustawiony różny procent podatku parametr nie może być zaznaczony. Przy próbie naliczenia takiej wypłaty pojawia się odpowiedni komunikat

- dla wypłat liczonych na oddzielnych listach płac typu Umowa zaliczka podatku jest zaokrąglana dla każdej z wypłat oddzielnie.

- Parametr niezaznaczony – zaliczka podatku liczona jest oddzielnie dla każdej wypłaty, bez względu czy naliczana jest na jednej liście płac czy na kilku, program działa tak, jak w wersjach wcześniejszych niż 2014.5.1.