Pożyczki PKZP

W firmach występują różne typy pożyczek, również w ramach PKZP (długoterminowe, mieszkaniowe, tzw. „chwilówki” itp.). Chcąc udzielić pracownikowi pożyczki PKZP na Liście aktualnych członków PKZP należy:

- Zaznaczyć pracownika,

- Nacisnąć przycisk

Lista pożyczek PKZP ,

Lista pożyczek PKZP , - Ikoną Dodaj

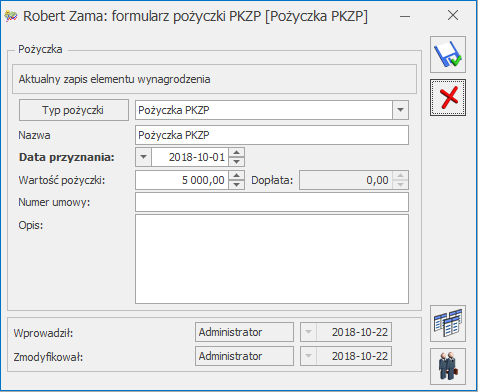

otwieramy formularz pożyczki PKZP. Pod przyciskiem Typ pożyczki wybieramy pożyczka PKZP (standardowy) lub typ pożyczki zdefiniowany przez użytkownika (szczegóły w rozdziale Scenariusze i Przykłady),

otwieramy formularz pożyczki PKZP. Pod przyciskiem Typ pożyczki wybieramy pożyczka PKZP (standardowy) lub typ pożyczki zdefiniowany przez użytkownika (szczegóły w rozdziale Scenariusze i Przykłady), - Następnie uzupełnić datę przyznania pożyczki, kwotę, numer umowy (pole tekstowe 40 znaków) na podstawie, której pracodawca udziela pracownikowi pożyczki oraz opis – pole tekstowe pozwalające na odnotowanie dodatkowych informacji o pożyczce, uzupełniony wedle uznania użytkownika. Pola wymagalne, konieczne do zapisania pożyczki z harmonogramem spłat to:

- Typ pożyczki,

- Data przyznania pożyczki,

- Kwota udzielanej pożyczki.

- Zdefiniować, przeliczyć i zapisać Harmonogram spłat

,

, - Następnie założyć listę płac typu Pożyczka i naliczyć wypłatę pracownikowi, automatycznie na tej liście pojawi się udzielona pożyczka PKZP,

- Zgodnie z harmonogramem, spłata tej pożyczki PKZP nastąpi od miesiąca następnego po jej udzieleniu.

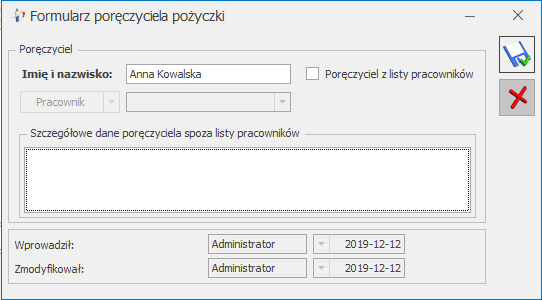

Na formularzu pożyczki PKZP jest udostępniona funkcja ![]() Lista poręczycieli. Jeśli lista nie jest uzupełniona, oznacza to, że pożyczkę udzielono bez poręczycieli. Lista poręczycieli jest nieograniczona:

Lista poręczycieli. Jeśli lista nie jest uzupełniona, oznacza to, że pożyczkę udzielono bez poręczycieli. Lista poręczycieli jest nieograniczona:

- Jeśli poręczyciel jest pracownikiem firmy należy zaznaczyć parametr Poręczyciel z listy pracowników, przycisk Pracownik będzie aktywny i z listy pracowników należy wybrać właściwe nazwisko.

- Jeśli poręczyciel jest spoza listy pracowników, należy wpisać jego imię i nazwisko. W celach informacyjnych można również wypełnić pole tekstowe – Szczegółowe dane poręczyciela spoza listy pracowników.

Na pasku zadań aktywny jest przycisk Wydruk danych, z którego można wydrukować umowę pożyczki. Umowa podlega edycji, więc można treść dostosować do potrzeb użytkownika.

Harmonogramy spłat pożyczki

![]() Harmonogramy spłat – pojawią się tu wszystkie wyliczone harmonogramy do danej pożyczki. Tylko ostatni harmonogram spłaty pożyczki podlega edycji. Wcześniejsze, jeśli wystąpiły, są zablokowane i nie można na nie nanosić zmian. Kolejny harmonogram spłaty danego pracownika nie może być dodawany z taką samą datą.

Harmonogramy spłat – pojawią się tu wszystkie wyliczone harmonogramy do danej pożyczki. Tylko ostatni harmonogram spłaty pożyczki podlega edycji. Wcześniejsze, jeśli wystąpiły, są zablokowane i nie można na nie nanosić zmian. Kolejny harmonogram spłaty danego pracownika nie może być dodawany z taką samą datą.

Lista harmonogramów spłat zawiera informację o:

- Dacie naliczenia harmonogramu,

- Kwocie – informacja, dla jakiej kwoty zadłużenia obliczono harmonogram.

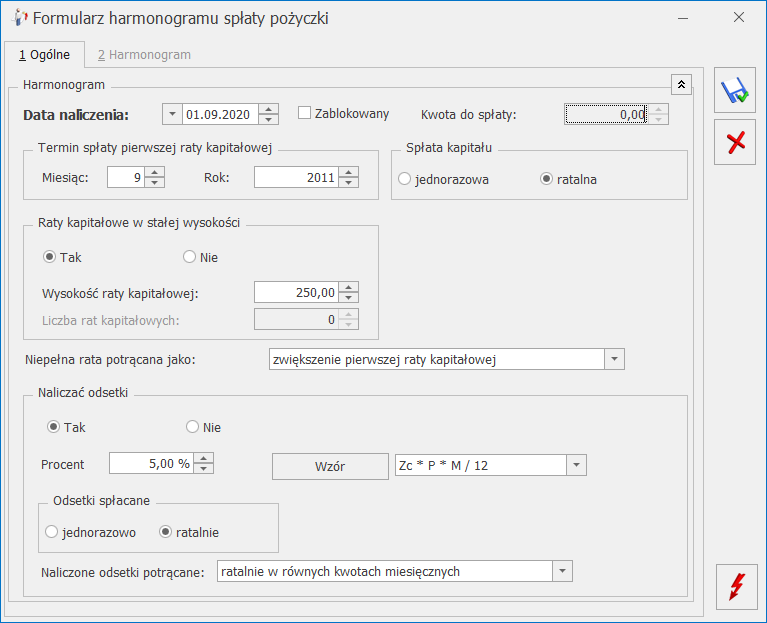

Ikoną Dodaj ![]() otwieramy formularz z warunkami harmonogramu spłat. Formularz harmonogramy spłat zawiera zakładkę [Ogólne] gdzie określa się dokładnie warunki spłaty pożyczki, zakładkę [Harmonogram] gdzie można podejrzeć planowane spłaty pożyczki. Na zakładce [Ogólne] należy sprecyzować warunki tj.:

otwieramy formularz z warunkami harmonogramu spłat. Formularz harmonogramy spłat zawiera zakładkę [Ogólne] gdzie określa się dokładnie warunki spłaty pożyczki, zakładkę [Harmonogram] gdzie można podejrzeć planowane spłaty pożyczki. Na zakładce [Ogólne] należy sprecyzować warunki tj.:

- Data naliczenia – chodzi o datę naliczenia harmonogramu, pole, do którego domyślnie będzie podstawiana data bieżąca programu ustawiona w chwili przeliczenia harmonogramu.

- Zablokowany – parametr służy zablokowaniu możliwości nanoszenia zmian na harmonogram:

- Zablokowany [√] – automatycznie zaznaczany po wygenerowaniu w wypłacie pierwszej spłaty kapitału lub odsetek do takiej pożyczki. Jest to równoznaczne z ostatecznym zaakceptowaniem harmonogramu, czyli nie będzie podlegał (przypadkowym) zmianom. Nie można go również usunąć. Parametr można wcześniej zaznaczyć samodzielnie. Odblokować można tylko ostatni naliczony harmonogram, jeśli kwota, dla jakiej wyliczono harmonogram jest zgodna z kwotą pozostającą do spłaty w pożyczce,

- Zablokowany [] – uaktywnia pola z kryteriami naliczania harmonogramu,

- Kwota do spłaty – pole niepodlegające edycji, pojawia się tutaj kwota pozostająca do spłaty w pożyczce na moment dodawania harmonogramu,

- Termin spłaty pierwszej raty kapitałowej – domyślnie podpowiadany jest miesiąc i rok następny względem daty naliczenia harmonogramu. Ustawienie ręcznie innej daty jest możliwe, pozwoli na zadeklarowanie odroczenia spłaty (również w trakcie spłacania pożyczki, jeśli zostanie wygenerowany nowy harmonogram dla pożyczki częściowo spłaconej),

- Spłata kapitału – do wyboru spłata jednorazowa lub ratalna (domyślne ustawienie),

- Raty kapitałowe w stałej wysokości – do wyboru Tak (domyślne ustawienie) lub Nie. Ustawienie ma wpływ na kolejne parametry: wysokość raty kapitałowej i liczba rat kapitałowych:

- Tak – uaktywnia pole Wysokość raty kapitałowej,

- Nie – udostępnia pole Liczba rat kapitałowych,

- Wysokość raty kapitałowej – pole określone kwotowo. Dostępne tylko wtedy, jeśli użytkownik wybrał, że raty mają być w stałej wysokości, wówczas należy określić wysokość rat,

- Liczba rat kapitałowych – jest to pole liczbowe, udostępniane tylko, jeśli ustawiono, że raty nie są potrącane w stałej wysokości. Liczba rat to liczba miesięcy w ciągu, których pożyczka ma być spłacona,

- Niepełna rata potrącana jako – dostępne są 4 opcje:

- zwiększenie pierwszej raty kapitałowej – domyślne ustawienie. Oznacza, że niepełna rata zostanie zsumowana z pierwszą ratą i potrącona w wyższej wysokości, niż założono dla kolejnych rat,

- oddzielna pierwsza rata kapitałowa – oznacza, że niepełna rata będzie rozliczona osobno, jako pierwsza spłata pożyczki,

- zwiększenie ostatniej raty kapitałowej – niepełna rata zwiększy ostatnią ratę kapitałową,

- oddzielna ostatnia rata – oznacza, że niepełna rata będzie rozliczona osobno, jako ostatnia spłata pożyczki

- Naliczać odsetki – dostępne są dwie opcje:

- Nie – odsetki nie będą naliczane, jest to domyślne ustawienie,

- Tak – aktywuje pola:

- Procent – pole liczbowe z 2 miejscami po przecinku do wpisania procentu,

- Wzór – jest to wzór liczenia odsetek od spłacanych pożyczek. Dostępne są dwa predefiniowane wzory, których nie można usunąć, ani zmodyfikować. Definiowanie wzoru zostało opisane w kolejnym podrozdziale.

- Odsetki spłacane – dostępne są dwa ustawienia:

- Jednorazowo – odsetki zostaną spłacone jednorazowo,

- Ratalnie – domyślne ustawienie, odsetki będą potrącane regularnie przy spłacie pożyczki,

- Naliczone odsetki potrącane – parametr powiązany jest parametrem Odsetki spłacane’ (opisany powyżej):

- Jeśli odsetki spłacane jednorazowo – to parametr Naliczone odsetki potrącane może przyjąć ustawienia:

- Całość z pierwszą ratą kapitałową – ustawienie domyślne, oznacza, że spłacane odsetki zostaną jednorazowo potrącone z pierwszą ratą kapitałową,

- Całość jako dodatkowa rata przed spłatą kapitału jednorazowo spłacane odsetki zostaną w całości spłacone jako osobna rata przed spłatą kapitału,

- Całość z ostatnią ratą kapitałową – spłacane odsetki zostaną jednorazowo potrącone z ostatnią ratą kapitałową.

Jeśli odsetki spłacane ratalnie – to parametr Naliczone odsetki potrącane może przyjąć ustawienie:

- Ratalnie w równych kwotach miesięcznych,

- Ratalnie kwoty malejące wg aktualnego zadłużenia – opcja ta dostępna jest tylko wtedy, jeśli we wzorze liczącym odsetki użyto zmiennej Zb. Przy liczeniu odsetek innymi wzorami np. od zadłużenia całkowitego (Zc użyte we wzorze), albo jako zadana kwota – to w harmonogramie wszystkie raty odsetkowe będą liczone jako 0.00;

Harmonogram spłat – warunki

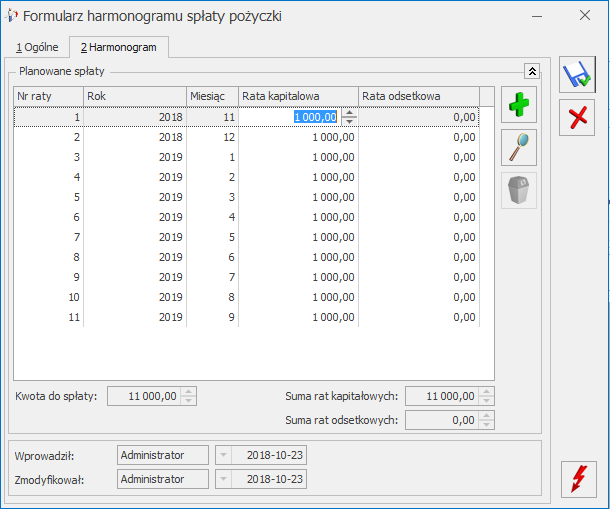

![]() można usunąć tylko ostatnią pozycję harmonogramu. Podczas edycji oraz zapisu harmonogramu kontrolowane jest czy suma rat kapitałowych jest zgodna z kwotą pożyczki.

można usunąć tylko ostatnią pozycję harmonogramu. Podczas edycji oraz zapisu harmonogramu kontrolowane jest czy suma rat kapitałowych jest zgodna z kwotą pożyczki.

Przyciski obsługujące formularz harmonogramu spłaty pożyczki:

![]() – Zatwierdź – pozwala na zapisanie zdefiniowanego harmonogramu,

– Zatwierdź – pozwala na zapisanie zdefiniowanego harmonogramu,

![]() – Zamknij okno – zamyka formularz harmonogramu spłaty pożyczki,

– Zamknij okno – zamyka formularz harmonogramu spłaty pożyczki,

![]() – Przelicz harmonogram – uruchomienie przycisku skutkuje wyliczeniem harmonogramu zgodnie z zadeklarowanymi ustawieniami, szczegóły dostępne na drugiej zakładce [Harmonogram].

– Przelicz harmonogram – uruchomienie przycisku skutkuje wyliczeniem harmonogramu zgodnie z zadeklarowanymi ustawieniami, szczegóły dostępne na drugiej zakładce [Harmonogram].

Kilka uwag:

- Do pożyczki całkowicie spłaconej nie można dodać harmonogramu. Harmonogram zostaje zablokowany i przycisk przeliczający harmonogram – nieaktywny.

- Jeżeli użytkownik nie wypełni poprawnie danych i wartość harmonogramu będzie wynosiła 0zł (zakładka [Harmonogram]) to harmonogram spłat PKZP nie zostanie zapisany.

- Jeśli na liście harmonogramów będzie widoczny naliczony harmonogram, to kolejny można dodać/ naliczyć tylko z datą późniejszą.

- Jeżeli w wypłacie zaproponowana jest spłata raty kapitałowej, to dodając od razu ‘z ręki’ nową pozycję spłaty raty, czy zaniechania – kwota do spłaty nie jest jeszcze skorygowana o tą zaproponowaną ratę.

Definiowanie wzoru naliczania odsetek

Na formularzu harmonogramu spłaty pożyczki można określić wzór, według którego odsetki od pożyczki będą naliczane.

W głównym oknie Kas zapomogowo – pożyczkowych na pasku zadań dostępny jest przycisk ![]() Wzory spłat pożyczki, gdzie można predefiniować wzory spłat pożyczek.

Wzory spłat pożyczki, gdzie można predefiniować wzory spłat pożyczek.

Standardowo zdefiniowane są dwa wzory:

Zc * P * M / 12 – oznacza liczenie odsetek od całości zadłużenia,

Zb * P / 12 – oznacza liczenie odsetek od zadłużenia bieżącego

Gdzie:

Zc – zadłużenie całkowite, jest to kwota pożyczki pozostająca do spłaty na moment wyliczenia harmonogramu,

Zb – zadłużenie bieżące na miesiąc spłaty – kwota pożyczki pozostająca do spłaty na kolejny miesiąc, dla którego naliczana jest kwota należnych odsetek,

P – procent, według którego mają być liczone odsetki, pobierany z harmonogramu,

M – liczba miesięcy, tj. ilość rat kapitałowych, przez jaką ma być spłacana pożyczka, pobierana z warunków harmonogramu,

∑ b – suma odsetek liczonych narastająco – oznacza sumowanie cząstkowych odsetek liczonych dla kolejnych miesięcy (od zadłużenia bieżącego) w okresie spłaty,

Operatory matematyczne, nawiasy i wartości liczbowe.

Jeśli we wzorze zastosowano zmienną Zb – liczenie odsetek dla każdego kolejnego miesiąca od bieżącego malejącego zadłużenia, to należy pamiętać, że odsetki według zadanego wzoru liczone są kolejno dla każdego z miesięcy. Zapisanie we wzorze zwiększenia/zmniejszenia wyliczonej wzorem kwoty odsetek o zadaną liczbę oznacza, że:

- Dla odsetek spłacanych jednorazowo (jedna rata) – kwota tej jednej raty będzie skorygowana o wartość wpisaną we wzorze,

- Dla odsetek spłacanych ratalnie – kwota każdej z kolejnych rat będzie skorygowana o wartość wpisaną we wzorze.

Wzór: Zb * P / 12 + 3

Procent – 10%

Wariant A: Odsetki spłacane ratalnie:

I rata: 1200*10%/12+3 = 10+3= 13.00zł

II rata: 600*10%/12+3 = 5+3 = 8.00zł

Odsetki łączne: 21.00

Wariant B: Odsetki spłacane jednorazowo w pierwszej racie:

I rata: 1200*10%/12+600*10%/12+3 = 10+5+3= 18.00

II rata: 0.00

Odsetki łączne: 18.00zł

Udzielono pożyczki na kwotę 2.000,00zł (taka jest kwota pozostająca do spłaty w momencie wyliczenia harmonogramu). Spłata rat kapitałowych w stałej wysokości ustawiona na 300zł. Oprocentowanie 4%. Naliczenie harmonogramu z datą 25.07.2016. Termin spłaty pierwszej raty kapitałowej ustawiony na 09/2016 Zastosowano wzór: Zc * P * M / 12 – oznacza liczenie odsetek od całości zadłużenia Wyliczenie ilości rat kapitałowych: 2.000,00zł / 300zł = 6,6666 rat – dzielenie kwoty zadłużenia przez kwotę stałej raty daje wynik niebędący liczbą całkowitą, co oznacza, że można wyliczyć 6 rat w zadanej wysokości i jedną dodatkową, niepełną ratę, która będzie odpowiednio uwzględniona w harmonogramie. Wyliczenie kwoty niepełnej raty: 2.000,00 – (300*6) = 200,00zł Wyliczenie odsetek należnych za cały okres: Jeśli niepełna rata kapitałowa zwiększa pierwszą/ostatnią ratę, czyli będzie 6 rat kapitałowych: 2.000,00 * 4% * 6 / 12 = 40,00zł Przy odsetkach spłacanych ratalnie, kwoty rat odsetkowych będą wynosić: pierwsze 5 rat po 6,67zł (40,00/6=6,6666), a ostatnia 6-ta rata w kwocie 6,65zł (40,00-5*6,67=6,65) Jeśli niepełna rata kapitałowa spłacana jako oddzielna dodatkowa pierwsza/ostatnia rata, czyli będzie 7 rat kapitałowych, to odsetki liczymy: 2.000,00 * 4% * 7 / 12 = 46,67 Przy odsetkach spłacanych ratalnie, kwoty rat odsetkowych będą wynosić: pierwsze 6 rat po 6,67zł (46,67zł/7=6,6666), a ostatnia 7-ma w kwocie 6,65zł (46,67 – 6*6,67=6,65).

Spłata pożyczki PKZP

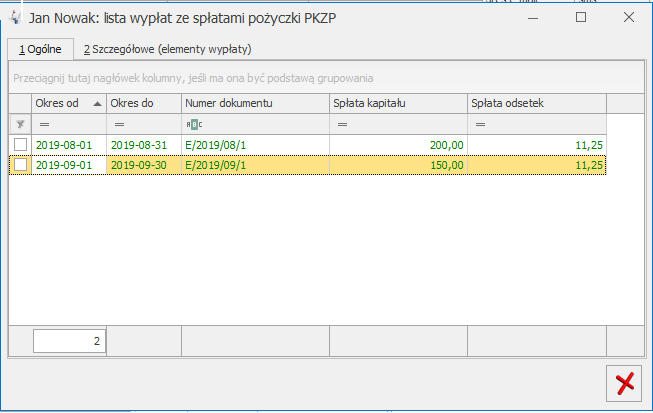

Z poziomu modułu Kasy zapomogowo – pożyczkowe, po wejściu do formularza pożyczki na pasku zadań pojawi się przycisk ![]() Lista spłat pożyczki. Składa się z dwóch zakładek:

Lista spłat pożyczki. Składa się z dwóch zakładek:

- [Ogólne] – informacje o przebiegu spłat pożyczki/zaliczki, odsetek, widoczny jest numer dokumentu, na którym dokonano spłaty, suma spłat kapitału i odsetek,

- [Szczegółowe] – symbol listy, nazwa elementu, którym dokonano spłaty pożyczki i wartość tej spłaty.

Rzeczywista wypłata pożyczki nastąpi na liście płac typu Pożyczka, czyli po dodaniu pracownikowi pożyczki PKZP na listę pożyczek PKZP i zdefiniowaniu harmonogramu spłat tej pożyczki, należy założyć listę płac Pożyczka.

Na liście płac pożyczkowej obejmującej datę przyznania pożyczki PKZP automatycznie wygeneruje się odpowiedni element (typ pożyczki zgodny z udzieloną w PKZP). Na formularzu wypłaty pożyczki PKZP żadne pole nie podlega edycji. Wszystkie informacje pobierane są z harmonogramu spłat.

Realizacja spłat rat kapitałowych i odsetek od pożyczek udzielonych z poziomu PKZP odbywa się w terminach i kwotach zgodnych z aktualnym harmonogramem zapisanym dla danej pożyczki. W harmonogramie podpowiada się automatycznie miesiąc spłaty następny w stosunku do daty udzielenia pożyczki PKZP.

Spłata pożyczki PKZP jest generowana na liście płac według okresu, a nie wg daty wypłaty.

Lista płac etatowa za okres października z datą wypłaty 5.11.2016 – spłata pożyczki PKZP nie zostanie naliczona.

Lista płac etatowa za okres listopada z datą wypłaty 5.12.2016 – spłata pożyczki PKZP pojawi się (bo lista jest za okres listopada 2016).

Aby spłata pożyczki PKZP pojawiła się automatycznie na liście płac etatowej, musi być spełniony warunek -> Data wypłaty listy płac etatowej, musi być późniejsza, (chociaż o 1 dzień) w stosunku do daty listy płac, na której wypłacono pożyczkę.

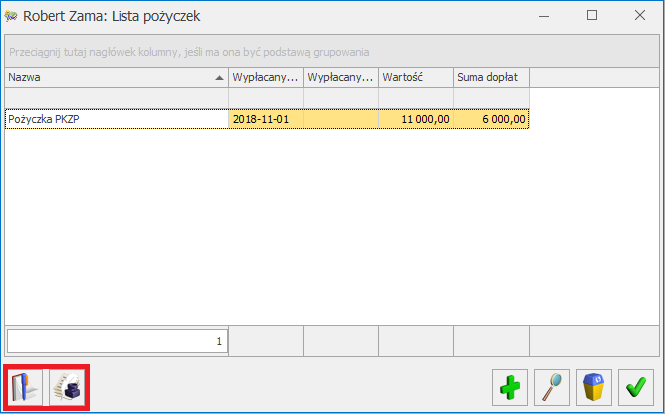

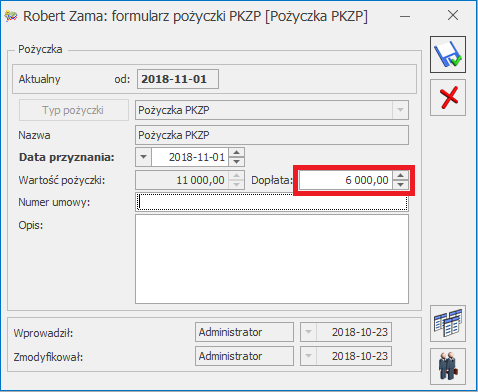

W ramach PKZP istnieje możliwość udzielenia pracownikowi pożyczki uzupełniającej do wypłaconej wcześniej pożyczki. Aby naliczyć pracownikowi pożyczkę uzupełniającą należy: 1. Wykonać aktualizację pożyczki za pomocą przycisku Dodatkowo z poziomu okna Lista pożyczek operator ma dostęp do zapisów historycznych pożyczki 2. Po podaniu daty aktualizacji na formularzu pożyczki należy uzupełnić kwotę pożyczki uzupełniającej w polu ‘Dopłata’. Po wpisaniu kwoty dopłaty automatycznie przeliczy się wartość pożyczki, zostanie ona powiększona o wpisaną kwotę pożyczki uzupełniającej. Użytkownik ma możliwość wprowadzenia dodatkowych informacji dotyczących numeru umowy oraz jej opis, analogicznie jak w przypadku udzielania pierwotnej pożyczki. 3. W następnym kroku dodajemy nowy harmonogram spłat 4. Tworzymy listę płac typu Pożyczka oraz naliczamy wypłatę W wypłacie zostanie naliczona pożyczka w kwocie wpisanej jako Dopłata. 5. W wypłatach spłaty rat kapitałowych oraz odsetkowych zostaną naliczone zgodnie z nowym harmonogramem.Pożyczki uzupełniające

![]() z poziomu listy pożyczek pracownika. Aktualizację wykonujemy z datą, od której zmienia się kwota udzielonej pracownikowi pożyczki. Aktualizacja zapisu jest możliwa do wykonania tylko w przypadku pożyczek, które nie są spłacone w całości.

z poziomu listy pożyczek pracownika. Aktualizację wykonujemy z datą, od której zmienia się kwota udzielonej pracownikowi pożyczki. Aktualizacja zapisu jest możliwa do wykonania tylko w przypadku pożyczek, które nie są spłacone w całości.![]() .

.

![]() . W harmonogramie zostanie uwzględniona pozostała do spłaty kwota z pożyczki pierwotnej oraz wartość pożyczki uzupełniającej.

. W harmonogramie zostanie uwzględniona pozostała do spłaty kwota z pożyczki pierwotnej oraz wartość pożyczki uzupełniającej.