Co zrobić, żeby w deklaracjach rozliczeniowych ZUS DRA uwzględnić składki właścicieli?

Aby składki właściciela były uwzględnione na deklaracjach rozliczeniowych, należy w pierwszej kolejności poprawnie uzupełnić informacje na formularzu danych kadrowych właściciela (Ogólne/ Inne/ Właściciele):

-

- dane personalne, identyfikacyjne (zakładka [Ogólne]),

- informacje dotyczące ubezpieczeń (zakładka [Ubezpieczenie (etat)],

- data zatrudnienia/ rozpoczęcia działalności, stawka, ‘rodzaj zatrudnienia’ (zakładka [Etat]),

- informacje dotyczące ustalenia podstawy składki zdrowotnej (zakładka [Ubezpieczenie (zdrow.)]).

Dla właściciela odprowadzającego składki na ubezpieczenia społeczne od minimalnej podstawy wymiaru (60% przeciętnego wynagrodzenia), na zakładce [ Etat] należy zaznaczyć parametr Dochód deklarowany. W polu Stawka pojawi się kwota stanowiąca podstawę naliczania składek ZUS, dla osób prowadzących działalność, wpisana z poziomu Start/Konfiguracja/ Program/ Płace/ Wynagrodzenia.

Jeśli osoba prowadząca działalność opłaca składki od innej, zadeklarowanej przez siebie kwoty lub w przypadku prowadzących działalność gospodarczą nie dłużej niż 24 miesiące (nowe firmy), opłacających składki od obniżonej podstawy (30% kwoty minimalnego wynagrodzenia), parametr Dochód deklarowany powinien być pusty, a kwotę podstawy należy wówczas wpisać w polu Stawka.

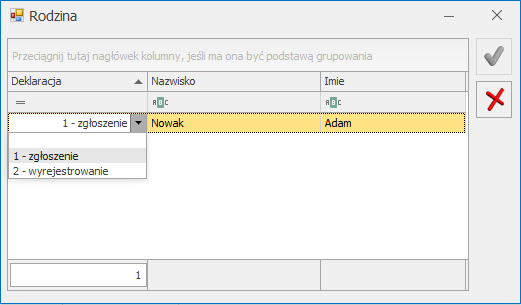

Dodatkowo należy podać w jaki sposób właściciel rozlicza się z ZUS – łącznie z pracownikami, czy na odrębnej deklaracji. Standardowo program proponuje umieszczanie właściciela wspólnie z pracownikami. Tworzona jest jedna deklaracja DRA wraz z odpowiednimi załącznikami. Drugi sposób polega na generowaniu dla właściciela oddzielnej deklaracji DRA. W tym celu należy na formularzu danych kadrowych właściciela, zakładka [Ubezpieczenie (etat)] zaznaczyć parametr Indywidualna DRA.

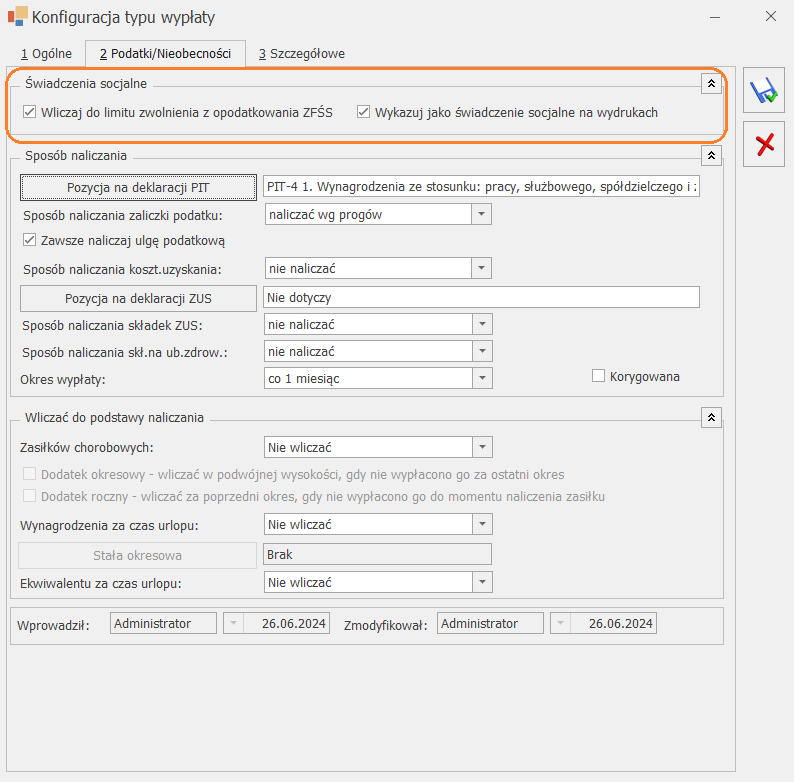

Warunkiem niezbędnym do umieszczenia właściciela na deklaracji ZUS DRA, raporcie RCA jest utworzenie listy płac o rodzaju ‘Właściciel’ i naliczenie właścicielowi ‘wypłaty’ do tej listy. Wynagrodzenie zostanie naliczone z kwotą do wypłaty 0,00 zł. Na formularzu wypłaty, zakładka [ Ubezpieczenie] będą wykazane właściwy kod ubezpieczenia, podstawy składek oraz naliczone składki.

Ostatnim etapem jest utworzenie deklaracji rozliczeniowej ZUS. Jeżeli dla właściciela tworzona jest indywidualna deklaracja, w sekcji Rozliczenie właściciela wciskamy przycisk ‘Właściciel’ i wybieramy z listy nazwisko właściciela. Po ustawieniu pozostałych parametrów, tj. wskazaniu pliku KEDU, podaniu miesiąca, uruchamiamy przeliczenie deklaracji. Jeżeli właściciel rozlicza się wspólnie z pracownikami, nie wskazujemy właściciela w sekcji Rozliczenie właściciela, w wyszarzonym wierszu powinien być widoczny opis ‘pracownicy’.

Zasady rozliczania właściciela oraz ustalania podstawy składki zdrowotnej dla danej formy opodatkowania zostały szczegółowo opisane w artykułach