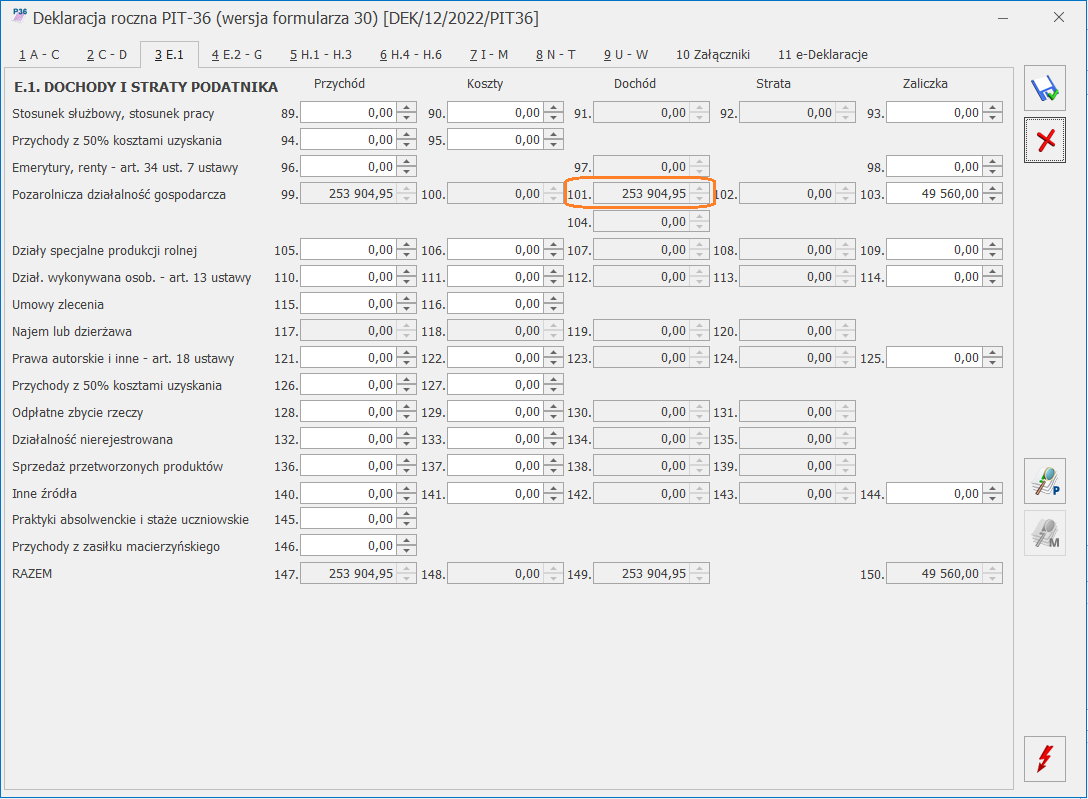

W jaki sposób dokonać rozliczenia rocznego składki zdrowotnej właściciela opodatkowanego według skali gdy dane dotyczące dochodu nie są pobierane z modułów księgowych i właściciel nie ma naliczonego PIT-36?

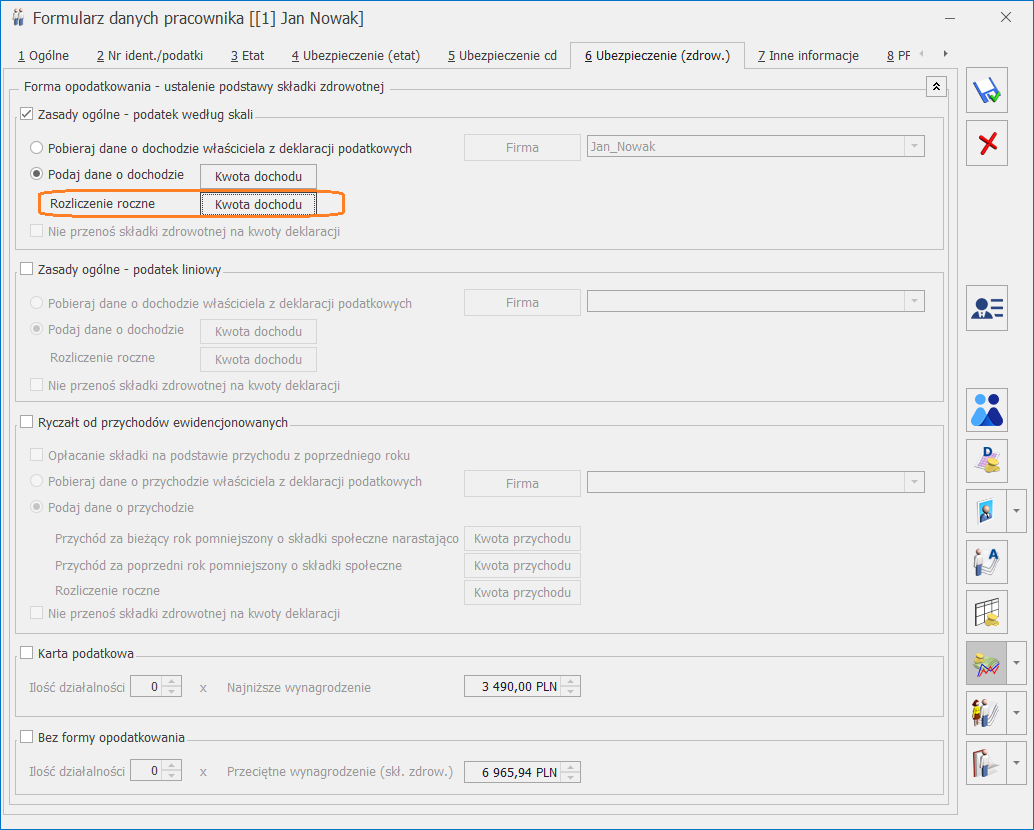

Jeśli właściciel nie ma naliczonej deklaracji rocznej PIT-36 w module księgowym kwotę dochodu potrzebną do rozliczenia rocznego składki zdrowotnej należy wprowadzić na formularzu danych właściciela na zakładce [6 Ubezpieczenie (zdrow.)] po zaznaczeniu parametru Podaj dane o dochodzie, w polu Rozliczenie roczne po kliknięciu w przycisk![]() . Należy podać kwotę dochodu pomniejszoną o składki społeczne.

. Należy podać kwotę dochodu pomniejszoną o składki społeczne.

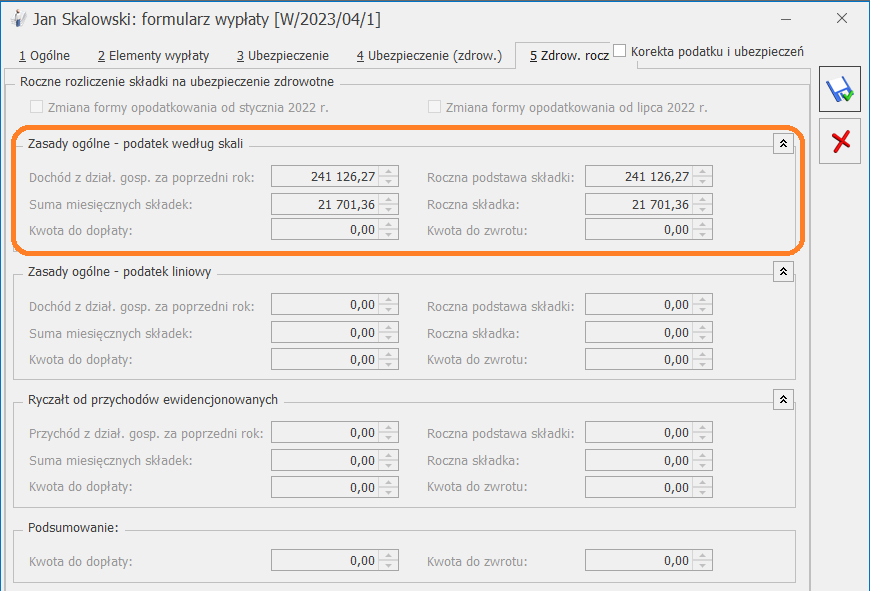

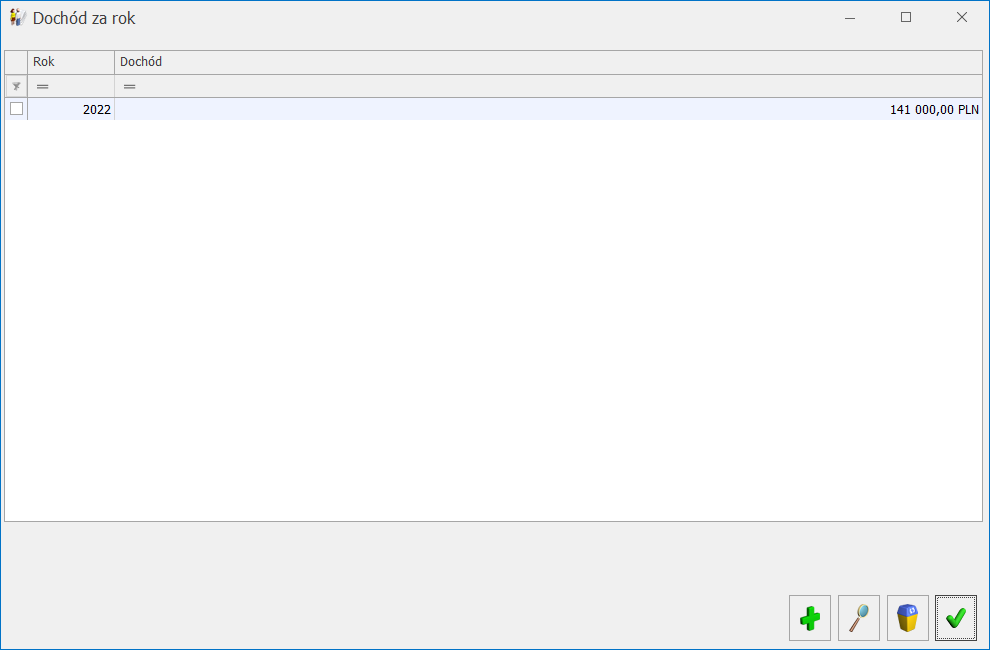

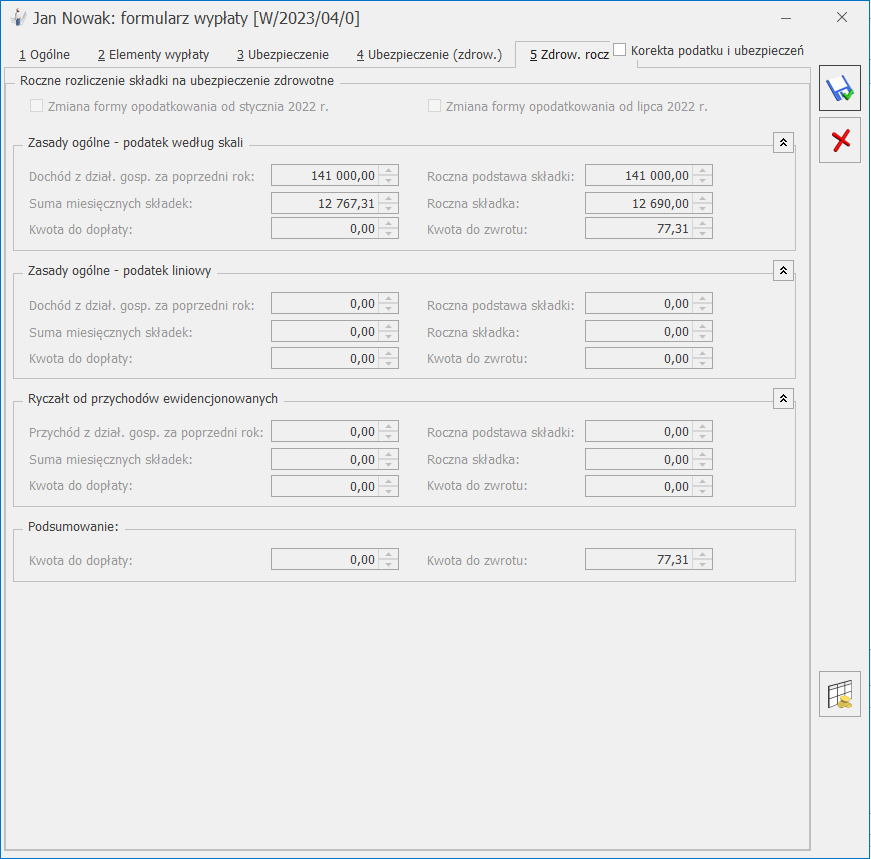

Wprowadzony dochód zostanie wykazany w rozliczeniu rocznym dostępnym w wypłacie właściciela na zakładce [5.Ubezpiecz. zdrow.] w polu Dochód z dział.gosp.za poprzedni roku.

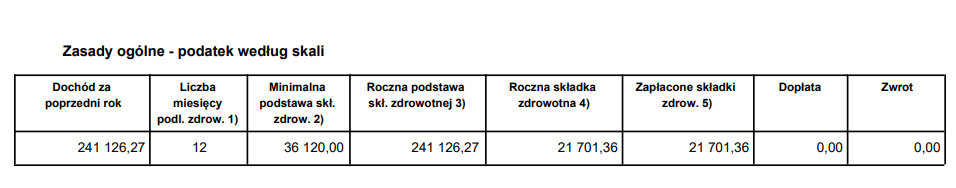

W celu ustalenia rocznej podstawy składki zdrowotnej , program porówna kwotę z pola Dochód z dział. gosp. za poprzedni rok, z obowiązującą za danym rok kalendarzowy minimalną podstawą składki. Minimalna podstawa składki zdrowotnej to iloczyn miesięcy podlegania ubezpieczeniu zdrowotnemu ustalonemu na podstawie wypłat właściciela naliczonych za rok, za który jest rozliczenie roczne, w którym była naliczona składka zdrowotna dla tej formy opodatkowania i stawki minimalnego wynagrodzenia dla etatu aktualnego na dzień 1 dzień roku składkowego (w 2023 roku uwzględniane jest minimalne wynagrodzenie obowiązujące na 01.02.2022r. 3010 zł r.). Jeśli kwota dochodu z pola Dochód z dział. gosp. za poprzedni rok jest większa od minimalnej wartości rocznej podstawy składki, to zostanie ona wykazana w polu Roczna podstawa składki. Jeśli natomiast minimalna podstawa jest większa niż kwota dochodu, to minimalna podstawa jest podstawą roczną.

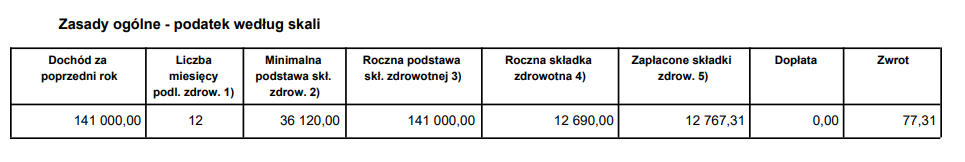

Właściciel w 2022 roku miał jedną formę opodatkowania Zasady ogólne – podatek według skali. 1.Ustalamy liczbę miesięcy podlegania zdrowotnemu dla opodatkowania według skali. 2.Ustalamy dochód za 2022 rok. 3. Ustalamy minimalną podstawę składki zdrowotnej. 12 miesięcy * 3010 zł (minimalne wynagrodzenie w 2022 r.) = 36120 zł 4. Porównujemy kwotę dochodu z dział. gosp. za poprzedni rok z punktu 2 z kwotą minimalnej podstawy składki ustalonej w punkcie 3. 141000 zł > 36120 zł Uzyskany dochód jest większy niż minimalna podstawa dlatego to dochód jest roczną podstawą składki zdrowotnej. 5. Ustalamy kwotę rocznej składki. Ustaloną w punkcie 4 podstawę roczną przemnażamy przez 9%. 141000 zł * 9% = 12690,00 zł 6. Ustalamy kwotę naliczonych składek na ubezpieczenie zdrowotne dla opodatkowania według skali, które zostały zapisane w wypłatach tego właściciela, które dotyczą okresu deklaracji od lutego 2022 do stycznia 2023. W wypłatach od lutego 2022 do stycznia 2023 suma składek zdrowotnych wynosi 12767,31 zł. 7. Porównujemy kwotę rocznej składki z punktu 5 z kwotą składek pobranych z punktu 6 12690,00 < 12767,31zł. Roczna składka wynosi 12690,00 zł, a pobrana 12767,31zł co oznacza, że jest nadpłata w kwocie 77,31 zł (12767,31- 12690,00)

W wypłatach od stycznia do grudnia 2022 r.miał wyliczoną podstawę składki zdrowotnej w każdej wypłacie czyli 12 razy co oznacza, że podlegał zdrowotnej przez 12 miesięcy.

Na formularzu danych właściciela na zakładce [6 Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne wprowadzono kwotę 141000 zł.