Ogólne

Nowości

1. Nowy plik JPK_V7. Ministerstwo Finansów wprowadza nowy rodzaj pliku JPK. Są to pliki JPK_V7M dla rozliczeń miesięcznych oraz JPK_V7K dla rozliczeń kwartalnych. Pliki te zawierają część deklaracyjną (na wzór deklaracji VAT-7) oraz ewidencyjną (na wzór pliku JPK_VAT). Nowy rodzaj pliku JPK zastępuje więc zarówno plik JPK_VAT jak i deklarację VAT-7. W przypadku podatników rozliczających podatek VAT kwartalnie, za pierwszy i drugi miesiąc kwartału będą oni składali tylko część ewidencyjną, a po upływie trzeciego miesiąca – część deklaracyjną rozliczającą podatek VAT za dany kwartał oraz część ewidencyjną za trzeci kwartał.

Duże przedsiębiorstwa zobowiązane są do rozliczania podatku VAT za pomocą nowych struktur JPK_V7(M) lub JPK_V7(K) od kwietnia 2020 r. Pozostałe przedsiębiorstwa są zobligowane do składania ich od lipca 2020 roku, chociaż mogą one również składać nowy plik JKP_V7 w miejsce deklaracji VAT-7 i dotychczasowego JPK_VAT wcześniej niż od lipca 2020. Warto zaznaczyć, że jeżeli podatnik raz złoży nowy plik JPK_V7, wówczas nie może powrócić do wcześniejszego sposobu rozliczania się z Urzędem Skarbowym.

Od rozliczenia za lipiec 2020 nowy plik JPK_V7 zacznie obowiązywać wszystkich podatników, natomiast korekty plików JPK_VAT(3) za okresy wcześniejsze nadal mają być składane w dotychczasowej strukturze.

Struktura plików JPK_V7M i JPK_V7K została rozbudowana względem pliku JPK_VAT o dodatkowe informacje, które mają być przesyłane dla każdej faktury. Dlatego też istotne jest aby firmy, które będą chciały od rozliczenia za kwiecień 2020 składać nowy plik JPK, zaczęły opisywać przyjmowane oraz wydawane dokumenty już od 01.04.2020 dodatkowymi informacjami. Są to: kod kraju kontrahenta, kod towarowy, procedura i typ dokumentu.

Ministerstwo Finansów zdefiniowało listę kodów towarowych, które mają być wysyłane w pliku JPK_V7M/7K dla dokumentu, na którym zarejestrowano sprzedaż danego rodzaju:

- GTU_01 – dostawa napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym

- GTU_02 – dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy

- GTU_03 – dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją

- GTU_04 – dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym

- GTU_05 – dostawa odpadów – wyłącznie określonych w poz. 79–91 załącznika nr 15 do ustawy

- GTU_06 – dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7–9, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy

- GTU_07 – dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701–8708 oraz CN 8708 10

- GTU_08 – dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1–3 załącznika nr 12 do ustawy oraz w poz. 12–25, 33–40, 45, 46, 56 i 78 załącznika nr 15 do ustawy

- GTU_09 – dostawa leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2019 r. poz. 499, z późn. zm.)

- GTU_10 – dostawa budynków, budowli i gruntów

- GTU_11 – świadczenia usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2018 r. poz. 1201 i 2538 oraz z 2019 r. poz. 730, 1501 i 1532)

- GTU_12 – świadczenia usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych

- GTU_13 – świadczenia usług transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1

Procedury, podobnie jak kody towarowe, opisują dodatkowo dokument wysyłany w nowym pliku JPK. Nie są jednak ściśle powiązane z towarem. Są podzielone na procedury dla dokumentów sprzedaży i zakupu.

Procedury dla sprzedaży:

- SW – dostawa w ramach sprzedaży wysyłkowej z terytorium kraju, o której mowa w art. 23 ustawy

- EE – świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy

- TP – istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy

- TT_WNT – wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy

- TT_D – dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdział 8 ustawy

- MR_T – świadczenia usług turystyki opodatkowanych na zasadach marży zgodnie z art. 119 ustawy

- MR_UZ – dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży zgodnie z art. 120 ustawy

- I_42 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import)

- I_63 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import)

- B_SPV – transferu bonu jednego przeznaczenia dokonanego przez podatnika działającego we własnym imieniu, opodatkowanego zgodnie z art. 8a ust. 1 ustawy

- B_SPV_DOSTAWA – dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy

- B_MPV_PROWIZJA – świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowanych zgodnie z art. 8b ust. 2 ustawy

- MPP – transakcje objęte obowiązkiem stosowania mechanizmu podzielonej płatności

Procedury dla zakupu:

- IMP – podatek naliczony z tytułu importu towarów, w tym importu towarów rozliczanych zgodnie z art. 33a ustawy

- MPP – transakcje objęte obowiązkiem stosowania mechanizmu podzielonej płatności

Oprócz wspomnianych kodów towarowych oraz procedur, do opisu transakcji na potrzeby pliku JPK_V7 służą typy dokumentów. Dostępne typy dokumentów dla sprzedaży to:

- RO – dokument zbiorczy wewnętrzny zawierający sprzedaż z kas rejestrujących

- WEW – dokument wewnętrzny

- FP – faktura, o której mowa w art. 109 ust. 3d ustawy

Dla zakupu dostępne są typy:

- VAT_RR – faktura VAT RR, o której mowa w art. 116 ustawy

- WEW – dokument wewnętrzny

MK – faktura wystawiona przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń określoną w art. 21 ustawy.

2. Zmiany związane z JPK_V7. W Comarch ERP Optima wprowadzono zmiany związane z nowym rodzajem pliku JPK_V7. Struktura tych plików została rozbudowana względem pliku JPK_VAT o dodatkowe informacje dotyczące każdego dokumentu. Nowymi wymaganymi informacjami są:

- kod kraju kontrahenta,

- kod towarowy,

- procedura,

- typ dokumentu.

Dlatego też aby umożliwić opisywanie dokumentów nowymi danymi na potrzeby pliku JPK_V7, wprowadzono niezbędne zmiany w programie.

Dostosowanie danych słownikowych do sporządzania plików JPK_V7

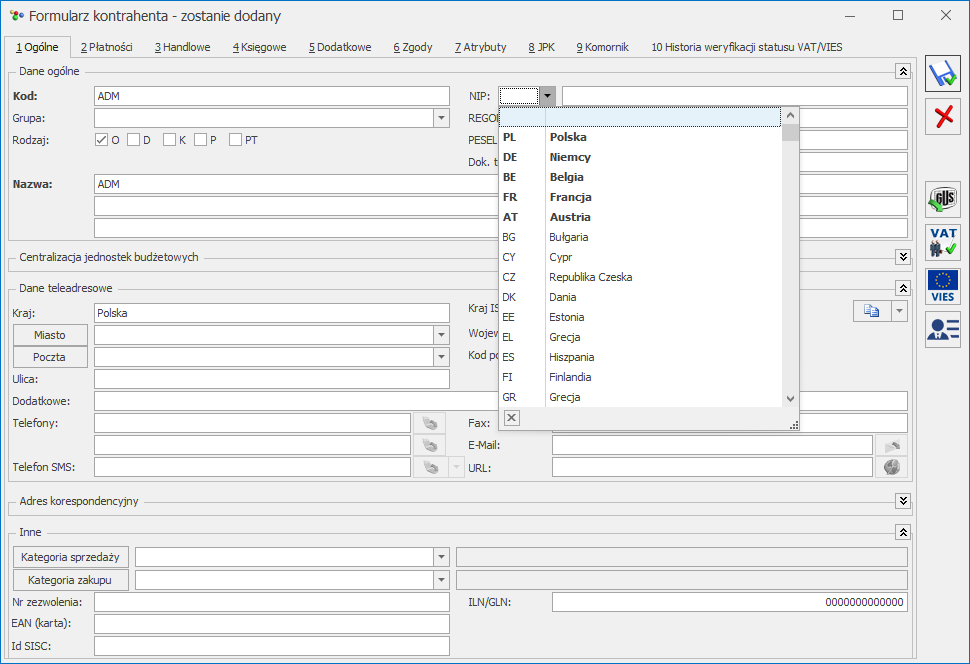

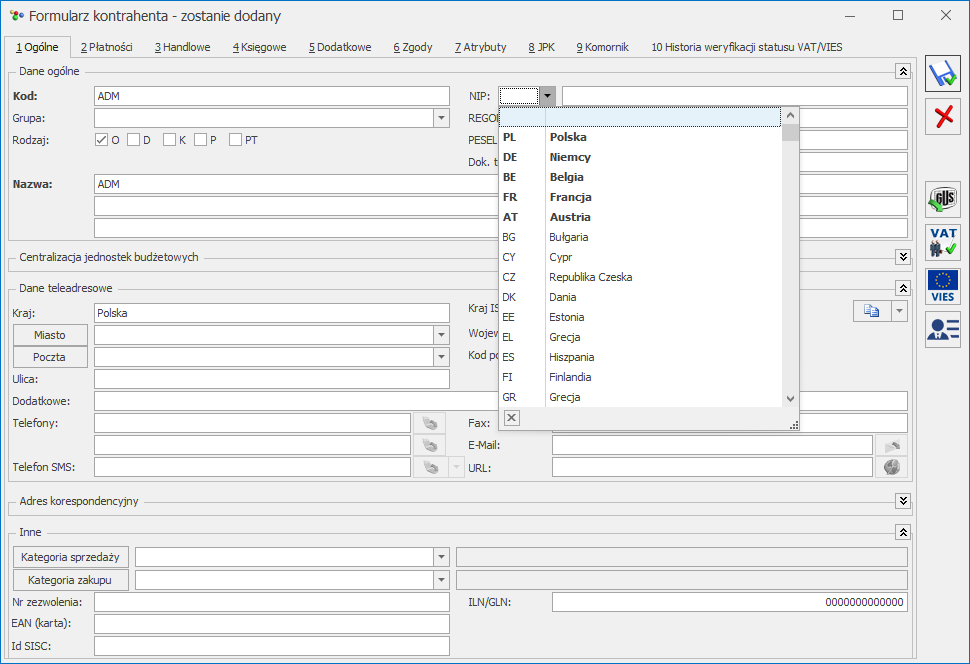

Formularz kontrahenta

Na karcie kontrahenta na zakładce [Ogólne] rozwijalną listę kodów krajów przed numerem NIP, zawierającą dotychczas wyłącznie kraje należące do Unii Europejskiej, poszerzono o pozostałe kraje. Aby zapewnić zgodność listy kodów krajów z wymaganiami pliku JPK_V7, zastosowano listę wg ISO 3166 uzupełnioną o kody 5 krajów:

- SX – Wyspa Sint Maarten(część holenderska),

- BQ – Bonaire, Sint Eustatius i Saba,

- SS – Sudan Południowy,

- CW – Curacao,

- GR – Grecja.

Dla ułatwienia wyboru właściwego prefiksu, rozwijalna lista obok kodów zawiera również kolumnę z nazwą kraju. 5 najczęściej wybieranych prefiksów krajów wyświetlanych jest początku listy pogrubioną czcionką, bezpośrednio pod wierszem z pustym prefiksem. Ustawienia są zapamiętywane dla każdego Operatora i każdej bazy firmowej.

Opisana powyżej zaktualizowana lista krajów, oprócz karty kontrahenta, dostępna jest również na:

- operacji seryjnej Zmień status dostępnej na liście kontrahentów

- dokumencie w Rejestrze VAT- zakładka [Kontrahent],

- dokumencie w Ewidencji dodatkowej- zakładka [Kontrahent],

- na formularzach dokumentów handlowych – zakładka [Kontrahent].

Po wyborze na karcie kontrahenta prefiksu kraju przed numerem NIP, automatycznie na tej podstawie uzupełniane jest pole Kraj oraz pole Kraj ISO w sekcji Dane teleadresowe.

Jeżeli wybrany zostanie Prefiks PL lub pusty prefiks – na zakładce [Handlowe] ustawiony zostanie status kontrahenta: Krajowy. Jeżeli wybrany zostanie prefiks któregoś z krajów UE – ustawiony zostanie status: Wewnątrzunijny, natomiast po wyborze prefiksu innego kraju niż należącego do UE – kontrahent otrzyma status: Pozaunijny.

W przypadku zmiany statusu kontrahenta program pilnuje aby wybrany był odpowiedni prefiks kraju. Dla statusu Krajowy oraz Podatnikiem jest nabywca powinien zostać wybrany prefiks PL bądź pusty. Dla statusu Wewnątrzunijny, Wewnątrzunijny trójstronny oraz Wewnątrzunijny – Podatnikiem jest nabywca wymagany jest prefiks kraju należącego do UE. W przypadku statusu Pozaunijny, Pozaunijny (zwroty VAT), Poza terytorium kraju, Poza terytorium kraju (stawka NP) oraz Pozaunijny – Podatnikiem jest nabywca powinien zostać wybrany prefiks kraju spoza UE. Przy próbie zapisu karty ze statusem kontrahenta niezgodnym z wybranym prefiksem, następuje przejście na zakładkę [Ogólne] celem wybrania przez Użytkownika właściwego prefiksu kraju.

Funkcja Sprawdź status VAT dostępna jest dla polskich kontrahentów (prefiks PL bądź pusty), natomiast funkcja Sprawdź w bazie VIES dostępna jest dla kontrahentów z wybranym prefiksem kraju należącego do UE.

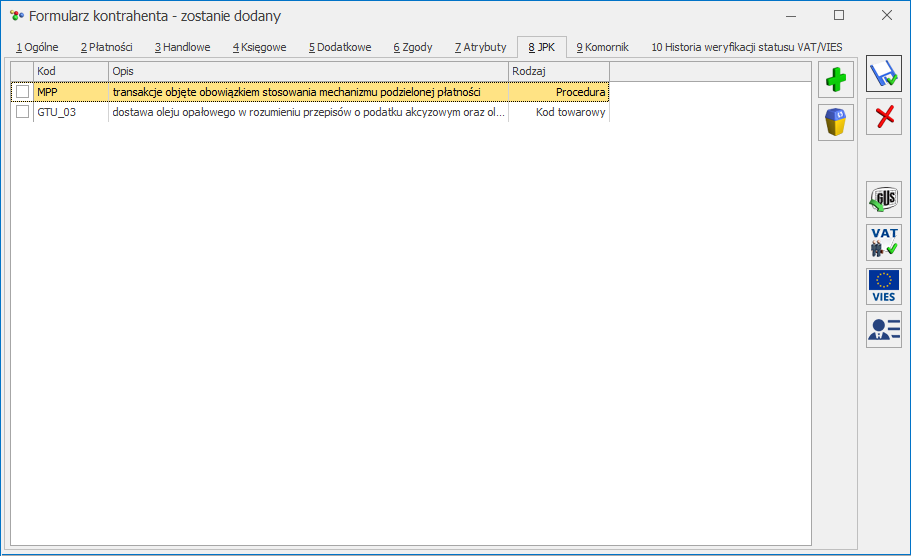

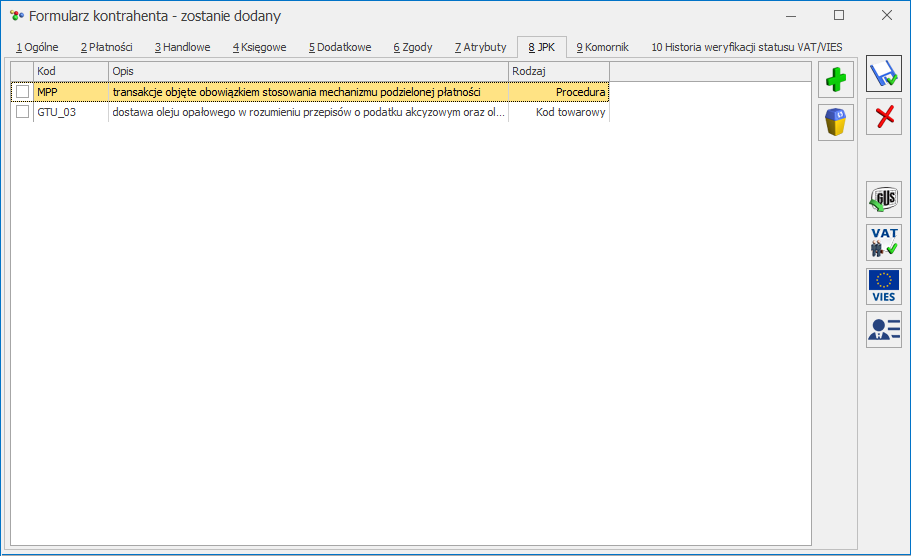

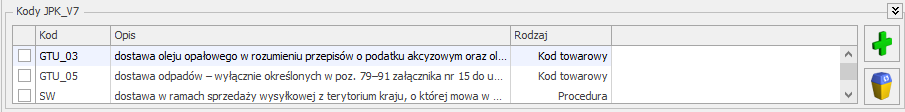

Na formularzu kontrahenta dodana została nowa zakładka [JPK] umożliwiająca przypisanie domyślnych procedur i kodów towarowych, które będą się automatycznie przenosiły na transakcje. Na zakładce znajduje się lista zawierająca trzy kolumny:

- Kod – kod procedury bądź kodu,

- Opis – słowny opis procedury lub kodu

- Rodzaj – wyświetlająca wartość Procedura lub Kod towarowy.

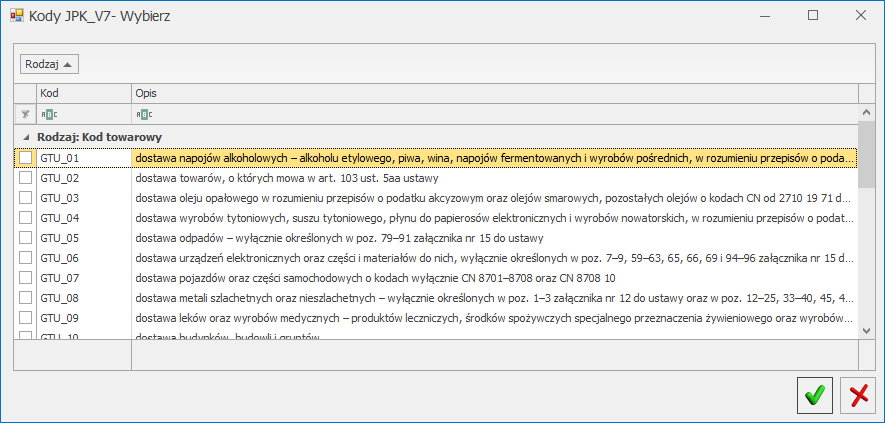

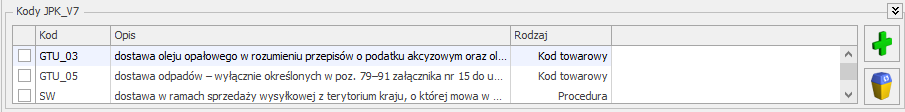

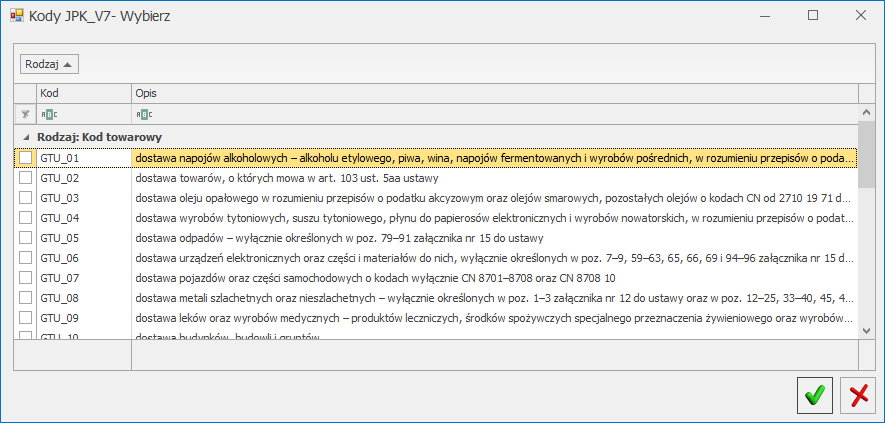

Obok listy dostępne są ikony Dodanie pozycji oraz Usuń pozycję. Po kliknięciu  Dodanie pozycji otwierane jest okno Kody JPK_V7 – Wybierz zawierające listę dostępnych kodów towarowych i procedur pogrupowanych według rodzaju:

Dodanie pozycji otwierane jest okno Kody JPK_V7 – Wybierz zawierające listę dostępnych kodów towarowych i procedur pogrupowanych według rodzaju:

Użytkownik ma możliwość wyboru jednej bądź wielu pozycji, zaznaczając je na liście. Kliknięcie ikony  Wybierz powoduje przeniesienie na kartę kontrahenta zaznaczonych pozycji. Jeżeli żadna pozycja nie została zaznaczona, kliknięcie ikony powoduje przeniesienie podświetlonej na liście pozycji. Wybór opcji

Wybierz powoduje przeniesienie na kartę kontrahenta zaznaczonych pozycji. Jeżeli żadna pozycja nie została zaznaczona, kliknięcie ikony powoduje przeniesienie podświetlonej na liście pozycji. Wybór opcji  Zamknij okno powoduje zamknięcie listy kodów bez przeniesienia żadnego z nich na kartę kontrahenta.

Zamknij okno powoduje zamknięcie listy kodów bez przeniesienia żadnego z nich na kartę kontrahenta.

Kliknięcie ikony  Usuń pozycję na zakładce [JPK] powoduje usunięcie z karty kontrahenta zaznaczonych procedur bądź kodów towarowych. Jeżeli żadna pozycja nie została zaznaczona, kliknięcie ikony powoduje usunięcie podświetlonej na liście pozycji.

Usuń pozycję na zakładce [JPK] powoduje usunięcie z karty kontrahenta zaznaczonych procedur bądź kodów towarowych. Jeżeli żadna pozycja nie została zaznaczona, kliknięcie ikony powoduje usunięcie podświetlonej na liście pozycji.

W przypadku wybranych na karcie kontrahenta procedur dla sprzedaży – przenoszone są one na Faktury Sprzedaży oraz dokumenty w Rejestrze Sprzedaży VAT, natomiast procedury dla zakupu przenoszone są na Faktury Zakupu oraz dokumenty w Rejestrze Zakupu VAT dodane dla tego kontrahenta.

Podczas kopiowania karty kontrahenta, na nowo tworzoną kartę przenoszone zostają domyślne procedury i kody towarowe z kopiowanej karty.

Podczas łączenia kart kontrahentów następuje dopisywanie procedur z kontrahenta podrzędnego na kartę kontrahenta głównego.

Informacje o przypisanych do kontrahenta kodach towarowych i procedurach dla plików JPK_V7 przenoszone są za pomocą pracy rozproszonej.

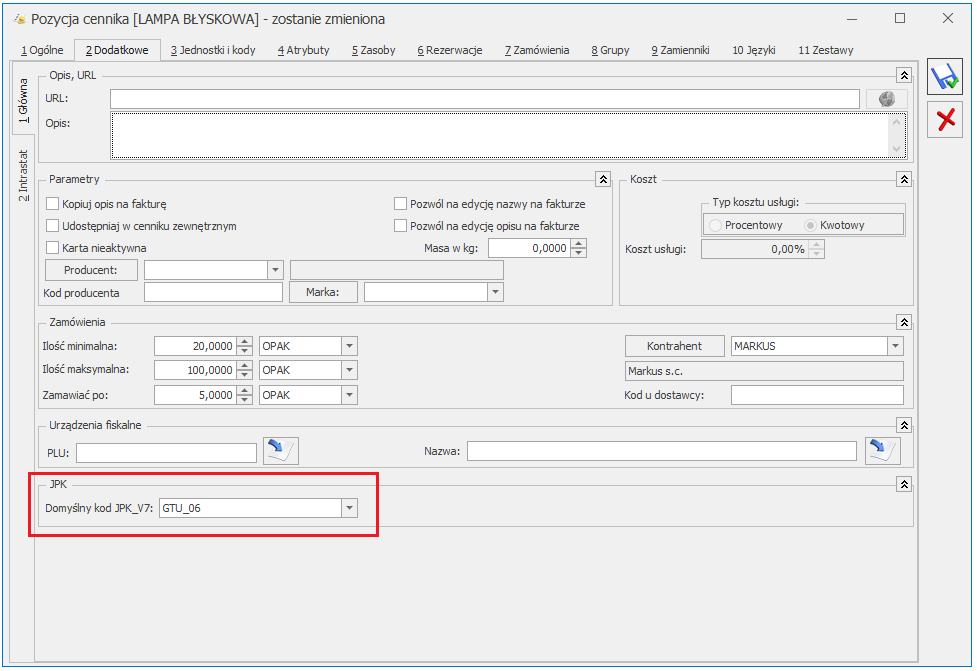

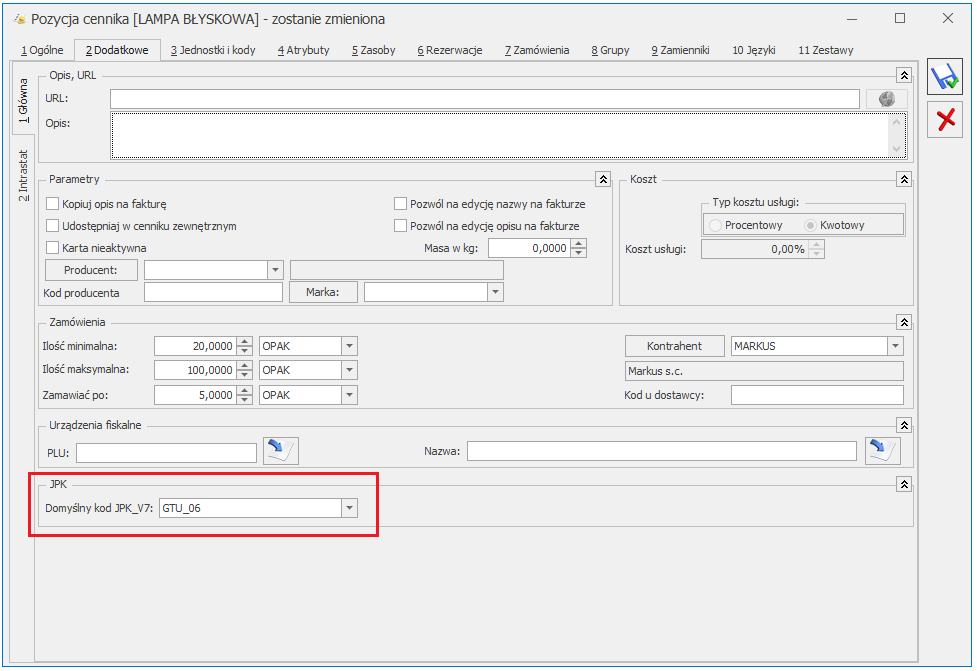

Pozycja cennika

Na karcie pozycji cennikowej na zakładce [Dodatkowe] dodana została sekcja JPK z polem Domyślny kod JPK_V7. Pole jest rozwijalną listą na której można wybrać jeden kod towarowy bądź procedurę która ma za zadanie dodatkowo opisać dokument przesyłany do pliku JPK_V7.

Wyświetlana lista pozycji zawiera te same kody towarowe i procedury, które dostępne są do wyboru na karcie kontrahenta na zakładce [JPK]. Wskazany w tym miejscu domyślny kod będzie przenosił się na transakcje handlowe, na których wybrana została ta pozycja cennika.

Podczas kopiowania pozycji cennika, na nowo tworzoną kartę przenoszona jest domyślna procedura z kopiowanej karty.

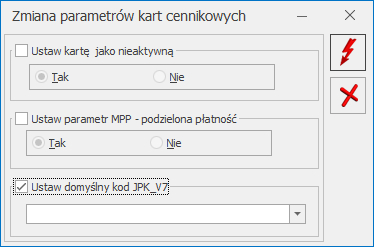

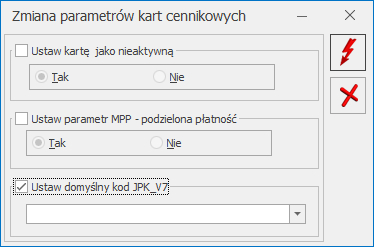

Z poziomu okna Lista zasobów oraz Cennik dostępna jest operacja seryjna Zmiana parametrów karty. Dodana została na niej operacja Ustaw domyślny kod JPK_V7. Umożliwia ona seryjne ustawienie wybranego kodu towarowego bądź procedury dla zaznaczonych pozycji cennika.

Operacja jest aktywowana przyciskiem  Wykonaj.

Wykonaj.

- Wykonanie operacji dla towarów, które nie mają przypisanego kodu, będzie skutkowało jego ustawieniem.

- Wykonanie operacji dla towarów, które już mają przypisany kod, będzie skutkowało jego zmianą.

- Wykonanie operacji bez wskazania kodu, będzie skutkowało usunięciem kodów JPK_V7 z zaznaczonych pozycji.

Oprócz wspomnianych kodów towarowych oraz procedur, do opisu transakcji na potrzeby pliku JPK_V7 służą typy dokumentów. Typy te uzupełniane są automatycznie na dokumentach w module Handel oraz w Rejestrach VAT.

Dokumenty w module Handel

Na potrzeby deklaracji JPK_V7 dokumenty handlowe muszą być oznaczone ściśle określonymi procedurami. Wprowadzone w programie zmiany dotyczą:

- Faktur Sprzedaży,

- Faktur VAT Marża,

- Faktur Zaliczkowych, Faktur Finalnych,

- Paragonów,

- Faktur do Paragonów,

- Faktur Zakupu,

- Korekt do powyższych dokumentów,

- Dokumentów Wewnętrznych

Dla powyższych dokumentów nazwa zakładki [Atrybuty] została zmieniona na [Atrybuty/JPK]. Dodano na tej zakładce tabelę z kodami towarowymi i procedurami wymaganymi w deklaracji JPK_V7.

Przenoszą się tu automatycznie kody i procedury przypisane do kontrahenta wybranego na dokument. Po zmianie kontrahenta na dokumencie, zostaną usunięte kody poprzedniego kontrahenta i do tabeli kodów JPK_V7 zostaną dodane kody nowego kontrahenta.

Podobnie dla towarów, przenoszą się tu automatycznie kody przypisane do pozycji cennikowych. Jeśli towary dodane na dokument, mają taki sam kod, w tabeli JPK_V7 jest on wyświetlany tylko raz. Po usunięciu towaru z dokumentu, z tabeli JPK_V7 usuwany jest kod tego towaru. W przypadku, gdy na dokumencie znajdują się pozycje z takim samym kodem JPK jaki był przypisany do usuniętej pozycji, kod JPK nie zostanie usunięty.

Nie są usuwane kody, które zostały na dokument dodane przez Użytkownika.

Do czasu zapisania dokumentu na stałe, Użytkownik może modyfikować tabelę z kodami JPK_V7. Po zatwierdzeniu dokumentu na stałe, procedury można modyfikować pod warunkiem, że operator ma zaznaczony parametr: Zmiana atrybutów/ kodów JPK na zatw. Dok. (menu Start/Konfiguracja/ Program/ Użytkowe/ Operatorzy – Karta operatora/ zakładka [Ogólne]).

Oprócz kodów towarowych i procedur, na dokument można dodać kod JPK przypisany do typu dokumentu:

- Dla dokumentów sprzedaży:

- RO – dokument zbiorczy wewnętrzny zawierający sprzedaż z kas rejestrujących

- WEW – dokument wewnętrzny

- FP – faktura, o której mowa w art. 109 ust. 3d ustawy

- Dla dokumentów zakupu:

- VAT_RR – faktura VAT RR, o której mowa w art. 116 ustawy

- WEW – dokument wewnętrzny

- MK – faktura wystawiona przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń określoną w art. 21 ustawy

Procedury nadawane automatycznie

Uwaga

Poniżej opisane procedury są dodawane na dokumenty automatycznie. Jeśli zostaną one przypisane przez operatora do kontrahenta oraz do pozycji cennikowych, będą zawsze przenoszone na dokumenty (niezależnie od wymogów ich stosowania).

Faktury podlegające obligatoryjnemu mechanizmowi podzielonej płatności – MPP

W przypadku, gdy na Fakturę Sprzedaży zostaną wybrane towary, które na swoich kartach mają zaznaczony parametr MPP – podzielona płatność oraz wartość Faktury przekroczy 15000 PLN, na dokument zostanie automatycznie dodana procedura MPP.

Paragony, zafiskalizowane Faktury Sprzedaży

Dla wszystkich wystawionych w programie Paragonów, zafiskalizowanych Faktur Sprzedaży oraz dla korekt do tych dokumentów automatycznie dodawana jest procedura RO.

Faktura VAT Marża

Po wskazaniu na Fakturze VAT Marża procedury marży, do dokumentu zostanie automatycznie dopisana odpowiednia procedura dla JPK_V7:

- MR_T – Procedura marża dla biur podróży,

- MR_UZ – Procedura marża – towary używane,

- MR_UZ – Procedura marży – dzieła sztuki,

- MR_UZ – Procedura marży – przedmioty kolekcjonerskie i antyki.

Paragon, Faktura Sprzedaży dla kontrahenta powiązanego

Na Paragon i Fakturę Sprzedaży wystawioną dla kontrahenta, który na swojej karcie, na zakładce [Handlowe] ma zaznaczony parametr Kontrahent powiązany, automatycznie jest dodawana procedura TP.

Faktury Zakupu dla rolnika ryczałtowego

- Na Fakturze Zakupu dla kontrahenta, który na swojej karcie, na zakładce [Handlowe] ma zaznaczony parametr Rolnik, automatycznie jest dodawana procedura VAT_RR.

- Po przekształceniu FRR do FZ, Faktura Zakupu automatycznie otrzymuję procedurę VAT_RR.

Faktura Zakupu – metoda kasowa

Na Fakturze Zakupu dla kontrahenta, który na swojej karcie, na zakładce [Handlowe] ma zaznaczony parametr Metoda kasowa, automatycznie jest dodawana procedura MK.

Faktura zakupu – import

Na Fakturze Zakupu dla kontrahenta o statusie Pozaunijny/ Pozaunijny (zwroty VAT), automatycznie jest dodawana procedura IMP.

Dokumenty wewnętrzne

- Na Dokumenty Wewnętrzne tworzone do Faktury Zakupu, przenoszone są kody JPK_V7 z FZ,

- Na Dokumenty Wewnętrzne automatycznie dodawana jest procedura WEW.

Zasady przenoszenia procedur pomiędzy dokumentami

- Na korektę przenoszone są wszystkie kody i procedury z korygowanego dokumentu. Po usunięciu pozycji z korekty, nie jest usuwany powiązany z nią kod. Do czasu zapisania korekty na stałe, Użytkownik może modyfikować tabelę z kodami JPK_V7.

- Na Fakturę Sprzedaży powstałą z Paragonu, przenoszone są kody JPK_V7 z Paragonu. Na Faktury Sprzedaży tworzone za pomocą funkcji Generuj Fakturę na wybrane pozycje, kody JPK_V7 nie są przenoszone z PA (są pobierane ponownie z karty kontrahenta i z pozycji cennikowych, które widnieją na FS).

- Na skopiowane dokumenty przenoszone są wszystkie procedury z kopiowanego dokumentu.

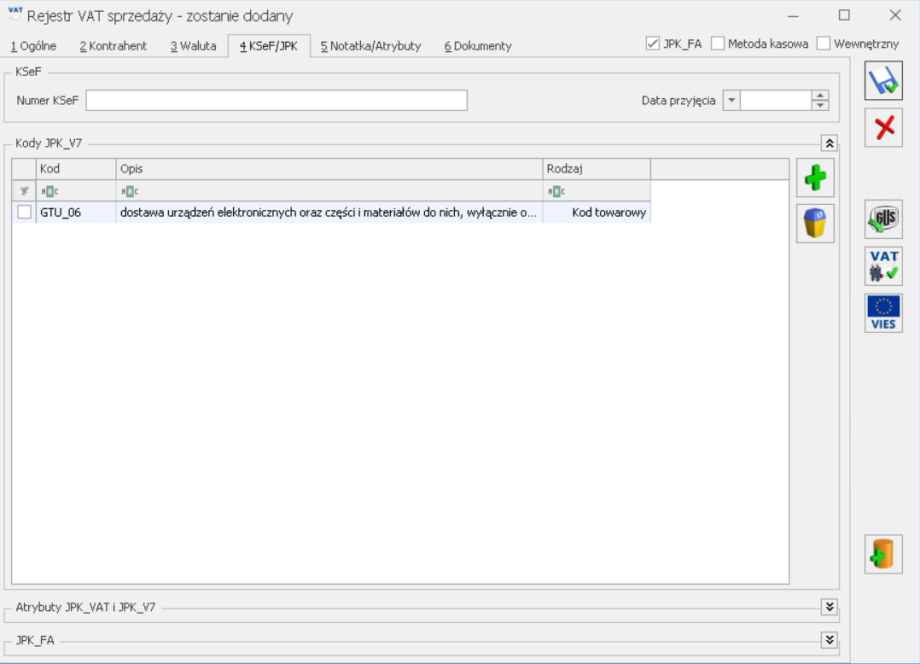

Dokumenty w Rejestrze VAT

Dokument w rejestrze VAT. Zakładka [JPK]

Na formularzu dokumentu w rejestrze VAT dodano nową zakładkę [JPK], na którą przeniesiono dotychczas dostępne na zakładce [Atrybuty] sekcje JPK_VAT oraz JPK_FA oraz dodano nową sekcję Kody JPK_V7. W sekcji Kody JPK_V7 wyświetlane są:

- kody towarowe,

- procedury,

- typy dokumentów.

Mogą one zostać:

- dodane ręcznie bezpośrednio na formularzu dokumentu w rejestrze VAT,

- przeniesione z karty kontrahenta,

- przeniesione z modułu Handel,

- dodane automatycznie na podstawie danych z karty kontrahenta, danych z modułu Handel lub parametrów zaznaczonych bezpośrednio na formularzu dokumentu w rejestrze VAT.

Na dokumentach w rejestrze VAT zakupu istnieje możliwość dodania procedur i typów dokumentów dotyczących zakupu oraz dowolnych kodów towarowych. Na dokumentach w rejestrze VAT sprzedaży istnieje możliwość dodania procedur i typów dokumentów dotyczących sprzedaży oraz dowolnych kodów towarowych.

Na dokumencie można dodać tylko jeden kod towarowy/ procedurę/ typ dokumentu danego rodzaju. Przykładowo, nie ma możliwości dodania dwóch pozycji o kodzie GTU_02 na jednym dokumencie.

Po wyborze kontrahenta na dokumencie, do sekcji Kody JPK_V7 automatycznie przenoszone są kody towarowe oraz procedury uzupełnione na karcie tego kontrahenta na zakładce [JPK]. Na dokumenty w rejestrze VAT zakupu przenoszone są tylko procedury dotyczące zakupu. Na dokumenty w rejestrze VAT sprzedaży przenoszone są tylko procedury dotyczące sprzedaży.

Zmiana kontrahenta na dokumencie powoduje usunięcie kodów towarowych/ procedur przypisanych do kontrahenta wybranego pierwotnie na dokumencie i przeniesienie kodów towarowych/ procedur z karty nowo wybranego kontrahenta. Pozycje dodane ręcznie w sekcji Kody JPK_V7 nie są usuwane przy zmianie kontrahenta.

Istnieje możliwość dodania/ usunięcia pozycji w sekcji Kody JPK_V7 na zaksięgowanym dokumencie. W przypadku dokumentów wyeksportowanych dodanie/ usunięcie pozycji jest możliwe jeżeli na karcie operatora zaznaczono parametr Zmiana dokumentów wyeksportowanych.

Uwaga

Po konwersji bazy danych do wersji 2020.4.1 na wszystkich dokumentach wprowadzonych do rejestru VAT we wcześniejszych wersjach programu sekcja Kody JPK_VAT na zakładce [JPK] jest pusta. W przypadku dokumentów wystawionych po 31 marca 2020 r. użytkownik powinien uzupełnić odpowiednie kody JPK_V7. Można do tego wykorzystać operację seryjną Dodaj kod JPK_V7, opisaną w dalszej części tego artykułu.

Przenoszenie dokumentów z modułu Handel

Podczas przenoszenia faktur sprzedażowych i zakupowych z modułu Handel wszystkie zapisane na nich kody towarowe, procedury i typ dokumentów przenoszone są na formularz dokumentu w rejestrze VAT, gdzie podlegają edycji.

Podczas przenoszenia paragonów (zbiorczo lub pojedynczo) na formularz dokumentu w rejestrze VAT sprzedaży przenoszone są procedury i typy dokumentów uzupełnione na paragonie w module Handel. Nie są natomiast przenoszone kody towarowe. Podczas zbiorczego przenoszenia paragonów na dokument w rejestrze VAT przenoszone są wszystkie procedury i typy dokumentów wybrane na zaznaczonych paragonach.

Automatyczne dodawanie kodów JPK_V7

Dokumenty wewnętrzne

Podczas dodawania/generowania dokumentu wewnętrznego automatycznie dodawany jest typ dokumentu o kodzie WEW. Usunięcie kodu WEW nie powoduje odznaczenia parametru Dokument wewnętrzny. Na dokument dodawany ręcznie przenoszone są kody towarowe/ procedury uzupełnione na karcie kontrahenta. Na dokument generowany automatycznie przenoszone są procedury uzupełnione na dokumencie pierwotnym.

Uwaga

Na dokumencie wewnętrznym sprzedaży dostępne są wszystkie kody towarowe, procedury oraz typy dokumentów. Wynika to z tego, że w celu prawidłowego uwzględnienia niektórych transakcji na deklaracji VAT-7, konieczne jest wygenerowanie zarówno dokumentu wewnętrznego zakupu, jak i sprzedaży. Przykładowo, aby wykazać na deklaracji transakcję importową, zarówno na dokumencie wewnętrznym zakupu, jak i sprzedaży musi być wybrana procedura IMP.

Sprzedaż detaliczna

Po zaznaczeniu na dokumencie w rejestrze VAT sprzedaży parametru Sprzedaż detaliczna automatycznie dodawany jest typ dokumentu o kodzie RO. Usunięcie kodu RO nie powoduje odznaczenia parametru Sprzedaż detaliczna.

Dokument dla kontrahenta powiązanego – sprzedaż

Po wyborze na dokumencie w rejestrze VAT sprzedaży kontrahenta na kartotece którego zaznaczono parametr Kontrahent powiązany automatycznie dodawana jest procedura o kodzie TP.

Metoda kasowa – zakup

Po wyborze na dokumencie w rejestrze VAT zakupu podmiotu na kartotece którego dla parametru Metoda kasowa zaznaczona opcję Zakup lub o zaznaczeniu na dokumencie parametru Metoda kasowa automatycznie dodawany jest typ dokumentu o kodzie MK. Usunięcie kodu MK nie powoduje odznaczenia parametru Metoda kasowa.

Dokument zakupu – Rolnik

Po wyborze na dokumencie w rejestrze VAT zakupu podmiotu na kartotece którego zaznaczono parametr Rolnik lub po zaznaczeniu na dokumencie parametru Rolnik automatycznie dodawany jest typ dokumentu o kodzie VAT_RR.

Dokument zakupu – Import

Po wyborze na dokumencie w rejestrze VAT zakupu rodzaju transakcji Import automatycznie dodawana jest procedura o kodzie IMP. Usunięcie kodu IMP nie powoduje zmiany rodzaju transakcji.

MPP – podzielona płatność

Po zaznaczeniu na dokumencie o łącznej kwocie brutto powyżej 15 tys. zł parametru MPP – podzielona płatność automatycznie dodawana jest procedura o kodzie MPP. Usunięcie kodu MPP nie powoduje odznaczenia parametru MPP – podzielona płatność. Po odznaczeniu na dokumencie parametru MPP – podzielona płatność procedura o kodzie MPP nie zostanie usunięta jeżeli na dokumencie dodano kody towarowe: GTU_05, GTU_06 lub GTU_08. Podczas próby dodania na dokumencie o łącznej kwocie brutto nie przekraczającej 15 tys. zł procedury o kodzie MPP pojawia się komunikat: Wybierasz kod transakcji objętej obowiązkowym mechanizmem podzielonej płatności MPP a dokument nie spełnia warunków takiej weryfikacji. Czy jesteś pewien, że chcesz dodać taki kod?

Uwaga

Procedury o kodach SW, EE, TT_WNT, TT_D, I_42, I_63, B_SPV, B_SPV_DOSTAWA i B_MPV_PROWIZJA nie są automatycznie dodawane na dokumencie. Mogą zostać one przeniesione na dokument w rejestrze VAT z karty kontrahenta, z modułu Handel lub dodane ręcznie przez użytkownika.

Lista dokumentów w rejestrze VAT

Na liście dokumentów w rejestrze VAT w menu kontekstowym oraz pod przyciskiem operacji seryjnych dodano nową operację seryjną Dodaj kod JPK_V7. Funkcja umożliwia seryjne dodanie na podświetlonym/zaznaczonych dokumentach kodów towarowych/ procedur/ typów dokumentów. W przypadku dokumentów w rejestrze VAT zakupu wyświetlana jest lista procedur i typów dokumentów dotyczących zakupu oraz wszystkie kody towarowe. W przypadku dokumentów w rejestrze VAT sprzedaży wyświetlana jest lista procedur i typów dokumentów dotyczących sprzedaży oraz wszystkie kody towarowe. Istnieje możliwość zaznaczenia więcej niż jednego kodu. Seryjne dodanie pozycji jest możliwe na dokumentach zaksięgowanych oraz wyeksportowanych, jeżeli na formularzu operatora zaznaczono parametr Zmiana dokumentów wyeksportowanych.

Z poziomu zakładki [Rejestr VAT] dodano kolumnę KodyJPKV7. W kolumnie wyświetlane są kody JPK_V7 wybrane na formularzu dokumentu na zakładce [JPK] w sekcji Kody JPK_V7

Informacje o wybranych na dokumentach (zarówno w Rejestrze VAT jak i w module Handel) kodach JP_V7 przenoszone są za pomocą pracy rozproszonej.

Zmiany

1. Wydłużenie numeru obcego. Umożliwiono wpisanie do 256 znaków w polach dotyczących numeru obcego dokumentu. Zmiany dotyczą dokumentów handlowych (np. Faktura zakupu, PZ), kasowych/bankowych (np. zapis K/B, raport K/B, zdarzenie), księgowych (m.in. dokument w Rejestrze VAT, Ewidencji dodatkowej czy zapis księgowy) oraz Obiegu Dokumentów. Zmiana długości numeru obcego na dokumentach uwzględniona została w procesie ich księgowania, umożliwiając przeniesienie dłuższego numeru na zapis księgowy – zarówno w przypadku ewidencji ryczałtowej, książki podatkowej jak i księgowości kontowej.

Dostępne wydruki, zarówno te wykonywane z poziomu formularza dokumentu jak i z poziomu list, prezentują do 256 znaków z wprowadzonego w programie numeru dokumentu.

Informacja o zwiększonej ilości znaków w numerze obcym przenoszona jest za pomocą dostępnych w programie formatów eksportu i importu dokumentów (m.in. za pomocą pracy rozproszonej, pliku VAT_R, eksportu/importu danych z banku czy plików JPK).

2. Zaktualizuj dane z GUS/VIES. W przypadku operacji seryjnej Zaktualizuj dane z GUS/VIES, jeżeli kontrahent ma wybrany na swojej karcie prefiks kraju niebędącego w UE, w logu z operacji pojawia się informacja: Nie udało się pobrać informacji z bazy VIES. Kontrahent spoza Unii Europejskiej.

3. Kontrahent powiązany. Na karcie kontrahenta na zakładce [Handlowe] zmieniono nazwę parametru z Kontrahent powiązany art. 32 ust. 2-4 UoV na Kontrahent powiązany.

4. Adres e-mail. Podczas walidacji poprawności wpisanego w programie adresu e-mail, umożliwiono poprawną weryfikację adresu z nazwą domeny zawierającą do 25 znaków.

5. Wysyłka plików JPK_VAT. Pliki JPK_VAT podpisywane podpisem niekwalifikowanym od 01.04.2020 wysyłane będą na ten sam serwer Ministerstwa Finansów co stosowany dla podpisu kwalifikowanego i zaufanego.

Poprawiono

1. Podsumowanie kolumn użytkownika. Poprawiono wyświetlanie podsumowania dla dodanych na listach kolumn użytkownika.

2. Konwersja bazy danych. Umożliwiono konwersję firmowej bazy danych w przypadku, kiedy dla banku Narodowy Bank Polski zmieniono akronim i numer rozliczeniowy.

3. Kolumny użytkownika na liście zasobów. Po wejściu na okno Cennik / Lista zasobów przez operatora utworzonego w wersji wcześniejszej niż 2020.3.1 pojawiał się komunikat „Invalid field name: Usr_Column1„. Działanie poprawiono.

![]() – Podgląd otwórz ten dokument WZKK. Przejdź na zakładkę [Dokumenty], w tabeli Dokumenty powiązane sprawdź numer dokumentu rozchodowego skojarzonego z tym WZKK. Analogicznie, z tego poziomu otwórz do podglądu dokument rozchodowy i ponownie przejdź na zakładkę [Dokumenty]. W tabeli Dokumenty powiązane widoczny jest numer korekty do tego dokumentu rozchodowego.

– Podgląd otwórz ten dokument WZKK. Przejdź na zakładkę [Dokumenty], w tabeli Dokumenty powiązane sprawdź numer dokumentu rozchodowego skojarzonego z tym WZKK. Analogicznie, z tego poziomu otwórz do podglądu dokument rozchodowy i ponownie przejdź na zakładkę [Dokumenty]. W tabeli Dokumenty powiązane widoczny jest numer korekty do tego dokumentu rozchodowego.