Płace i Kadry

Nowości

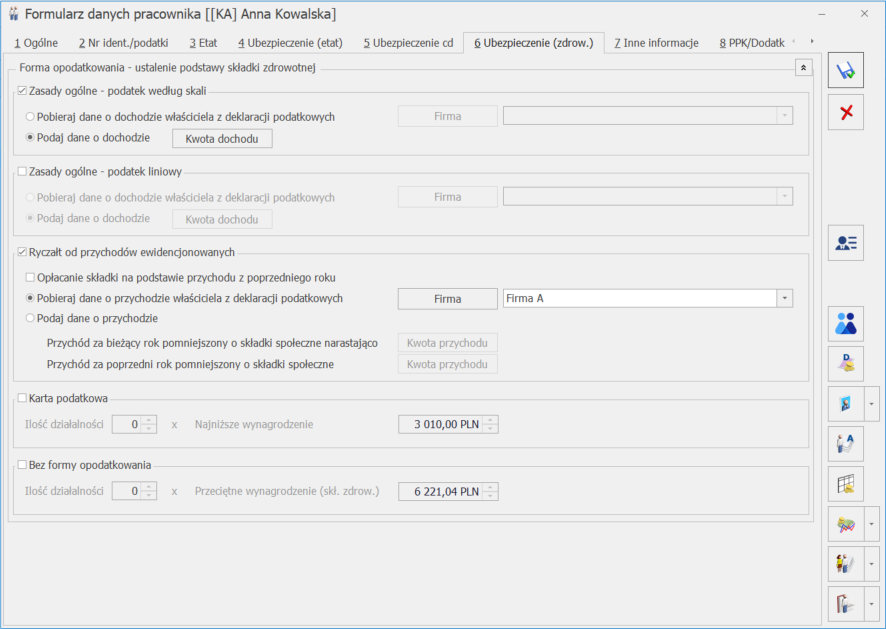

1. Aktualne wskaźniki. Konfiguracja/ Program/ Płace/ Wynagrodzenia Wartości obowiązujące od 01.01.2022 – przeciętne wynagrodzenie (skł. zdrowotna): 6221,04 zł Wartości obowiązujące od 01.03.2022 – przeciętne miesięczne wynagrodzenie: 5995,09 zł. – minimalna stawka uczniów I roku: 299,75 (5%) – minimalna stawka uczniów II roku: 359,71 (6%) – minimalna stawka uczniów III roku: 419,66 (7%) – młodociany – przyuczenie: 239,80 (4%) Kwota wolna od potrąceń dotycząca zasiłków ZUS – potrącenie alimentacyjne: 594,05 zł – potrącenie z innych tytułów: 980,19 zł – najniższa emerytura: 1338,44 zł Wartości obowiązujące od 01.04. 2022 – wskaźnik waloryzacji: 108,9% Podstawa prawna: Obwieszczenie Prezesa Głównego Urzędu Statystycznego z dnia 21 stycznia 2022 r. w sprawie przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w czwartym kwartale 2021 r. Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 lutego 2022 r. w sprawie przeciętnego wynagrodzenia w czwartym kwartale 2021 r.(M.P. 2022 r., poz. 177) OBWIESZCZENIE PREZESA ZAKŁADU UBEZPIECZEŃ SPOŁECZNYCH z dnia 10 lutego 2022 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w II kwartale 2022 r. (M.P. 2022, Poz. 219) KOMUNIKAT PREZESA ZAKŁADU UBEZPIECZEŃ SPOŁECZNYCH z dnia 15 lutego 2022 r. w sprawie kwoty najniższej emerytury i renty, dodatku pielęgnacyjnego i dodatku dla sierot zupełnych, kwot maksymalnych zmniejszeń emerytur i rent oraz kwot emerytur i rent wolnych od egzekucji i potrąceń (M.P.2022, Poz.260) 2. Składka zdrowotna dla właścicieli – kilka form opodatkowania. Umożliwiono naliczenie składki zdrowotnej w przypadku prowadzenia przez właściciela działalności gospodarczej opodatkowanej w różny sposób. Na formularzu danych kadrowych właściciela dodano nową zakładkę 6. Ubezpieczenie (zdrow.). Na tej zakładce należy odnotować informację o formach opodatkowania, którym dany właściciel podlega. W przypadku ustawienia opcji Zasady ogólne – podatek według skali, Zasady ogólne – podatek liniowy i/lub Ryczałt od przychodów ewidencjonowanych kwota dochodu/przychodu może być pobrana z deklaracji podatkowych z zaliczek miesięcznych na PIT-36/PIT-36L oraz PIT-28, gdy zostanie zaznaczony parametr ‘Pobieraj dane o dochodzie (przychodzie) właściciela z deklaracji podatkowych’ lub podana przez Użytkownika po zaznaczeniu opcji ‘Podaj dane o dochodzie (przychodzie)’. W przypadku pobierania danych dotyczących dochodu/przychodu z deklaracji podatkowych Użytkownik wskazuje Firmę, w której ten właściciel ma naliczaną zaliczkę miesięczną na PIT-36/PIT-36L lub PIT-28. Właściciel jest identyfikowany za pomocą numeru NIP lub PESEL, dlatego powinien mieć uzupełniony chociaż jeden z wymienionych identyfikatorów niezależnie czy dane są pobierane z firmy, w której ma naliczaną wypłatę czy z innej. W przypadku zaznaczenia opcji ‘Podaj dane o dochodzie (przychodzie)’ i opodatkowania na zasadach ogólnych Użytkownik podaje kwotę dochodu właściciela za poszczególne miesiące. Na oknie Dochód za poszczególne miesiące należy podać kwotę dochodu za poszczególne miesiące pomniejszone o składki społeczne jeśli nie zostały zaliczone do kosztów uzyskania przychodów np. dodając miesiąc styczeń 2022 r. należy podać dochód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać dochód za luty 2022 r. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony dochód za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony dochód za styczeń 2022 r. W przypadku zaznaczenia opcji ‘Podaj dane o dochodzie (przychodzie)’ i opodatkowania jako Ryczałt od przychodów ewidencjonowanych Użytkownik podaje kwotę przychodu za poprzedni rok lub bieżący. W przypadku naliczania składki zdrowotnej na podstawie przychodu za bieżący rok należy na oknie Przychód za bieżący rok narastająco podać przychód narastająco właściciela od początku roku do miesiąca, za który dodajemy włącznie np. dodając miesiąc styczeń 2022 r. należy podać przychód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać przychód od początku roku do końca lutego 2022 r włącznie. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony podany przychód za miesiąc, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony przychód podany jako luty 2022 r. W przypadku, gdy wskazano formę opodatkowania Karta podatkowa lub Bez formy opodatkowania Użytkownik może podać ilość działalności, które są w ten sposób opodatkowane. Dodatkowo dla opcji Karta podatkowa zostanie wyświetlona kwota minimalnego wynagrodzenia obowiązująca w danym roku [System/ Konfiguracja/ Program/ Wynagrodzenia/ Najniższe wynagrodzenie dla etatu], a dla Bez formy opodatkowania kwota przeciętnego wynagrodzenia (skł. zdrowotna) pobrana z poziomu [Start/Konfiguracja/ Program/ Płace/ Wynagrodzenia/Przeciętne wynagrodzenie (skł. zdrowotna)].

Podczas aktualizacji bazy danych do wersji 2022.3 jeśli na formularzu właściciela na zakładce 4.Ubezpieczenie (etat) były ustawione parametry dotyczące ustalania podstawy składki zdrowotnej zostaną one automatycznie przeniesione na zakładkę 6. Ubezpieczenie (zdrow.) W przypadku opcji Karta podatkowa oraz Bez formy opodatkowania w polu Ilość działalności zostanie ustawiona wartość pobrana z pola Podstawa zdrowotnego mnożnik z zakładki 3.Etat.

Zasady dotyczące ustalania podstawy składki zdrowotnej i wysokości procentowej składki zdrowotnej dla poszczególnych form opodatkowania nie ulegają zmianie.

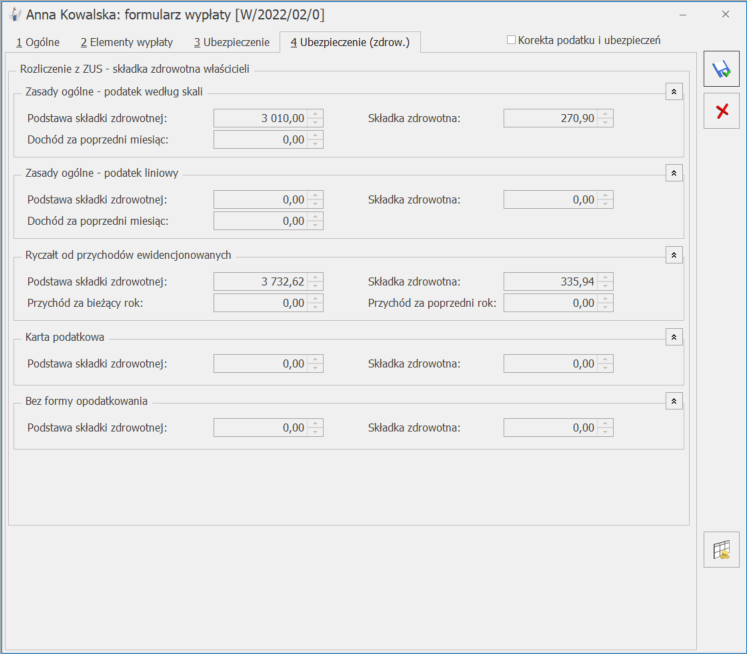

Na formularzu wypłaty dodano zakładkę 4. Ubezpieczenie (zdrow.), na której są wykazane informacje dotyczące podstawy składki zdrowotnej oraz wysokość składki zdrowotnej dla każdej formy opodatkowania. Na zakładce 3.Ubezpieczenie w polu Podstawa zdrowotnej oraz składka zdrowotna jest wykazywana suma podstaw i składek wyliczonych na zakładce 4. Ubezpieczenie (zdrow.).

W przypadku, gdy wskazano formę opodatkowania Karta podatkowa lub Bez formy opodatkowania Użytkownik może podać ilość działalności, które są w ten sposób opodatkowane. Dodatkowo dla opcji Karta podatkowa zostanie wyświetlona kwota minimalnego wynagrodzenia obowiązująca w danym roku [System/ Konfiguracja/ Program/ Wynagrodzenia/ Najniższe wynagrodzenie dla etatu], a dla Bez formy opodatkowania kwota przeciętnego wynagrodzenia (skł. zdrowotna) pobrana z poziomu [Start/Konfiguracja/ Program/ Płace/ Wynagrodzenia/Przeciętne wynagrodzenie (skł. zdrowotna)].

Podczas aktualizacji bazy danych do wersji 2022.3 jeśli na formularzu właściciela na zakładce 4.Ubezpieczenie (etat) były ustawione parametry dotyczące ustalania podstawy składki zdrowotnej zostaną one automatycznie przeniesione na zakładkę 6. Ubezpieczenie (zdrow.) W przypadku opcji Karta podatkowa oraz Bez formy opodatkowania w polu Ilość działalności zostanie ustawiona wartość pobrana z pola Podstawa zdrowotnego mnożnik z zakładki 3.Etat.

Zasady dotyczące ustalania podstawy składki zdrowotnej i wysokości procentowej składki zdrowotnej dla poszczególnych form opodatkowania nie ulegają zmianie.

Na formularzu wypłaty dodano zakładkę 4. Ubezpieczenie (zdrow.), na której są wykazane informacje dotyczące podstawy składki zdrowotnej oraz wysokość składki zdrowotnej dla każdej formy opodatkowania. Na zakładce 3.Ubezpieczenie w polu Podstawa zdrowotnej oraz składka zdrowotna jest wykazywana suma podstaw i składek wyliczonych na zakładce 4. Ubezpieczenie (zdrow.).

3. ZUS DRA. Dostosowano deklarację ZUS DRA do wzoru obowiązującego od stycznia 2022 r. Usunięto naliczanie ZUS RZA. W przypadku osób zgłoszonych jedynie do ubezpieczenia zdrowotnego generowany będzie załącznik ZUS RCA.

4. Deklaracje PIT. Dodano nowe wzory wydruków dla deklaracji podatkowych: PIT – 4R (12), IFT – 1/ IFT‑1R(16).

5. Oddelegowanie. Dodano z poziomu listy pracowników funkcję dodatkową: Odnotowanie okresów oddelegowania. Funkcja umożliwia odnotowanie informacji o okresie oddelegowania dla zaznaczonych pracowników. Podczas zapisu okresu oddelegowania automatycznie zostanie dodany zapis historyczny z informacją o oddelegowaniu i zapis historyczny z danymi, które obowiązywały pracownika przed wprowadzonym okresem oddelegowania. W przypadku gdy pracownik przed oddelegowaniem pracował w Polsce zostanie dodany zapis z informacją o oddelegowaniu i zapis dotyczący ponownej pracy w Polsce.

6. Bilans otwarcia PIT. Umożliwiono zaczytanie informacji o zaliczce podatku do pobrania w kolejnych miesiącach. W arkuszu Bilans PIT dodano nową kolumnę Zaliczka_podatku_do_rozlicz, w której należy podać kwotę zaliczki podatku, którą należy rozliczyć w kolejnych miesiącach. W naliczanych wypłatach w miesiącu, w którym zaliczka podatku ustalona według obowiązujących przepisów będzie niższa niż ta ustalona na 31.12.2021 zaliczka zostanie zwiększona o niepobraną zaliczkę wynikającą z bilansu otwarcia. Zostanie ona podwyższona, ale do kwoty nieprzewyższającej zaliczki podatku według przepisów obowiązujących do końca 2021 roku.

7. Testy integralności. Z poziomu zakładki [Narzędzia/Testy integralności/ zakładka 2. Testy] dodano nowy test: Wypłaty z naliczoną składką zdrowotną od netto wypłacone od 2022 roku. Umożliwia on wyszukanie wynagrodzeń, w których zapisała się składka zdrowotna od kwoty netto.

3. ZUS DRA. Dostosowano deklarację ZUS DRA do wzoru obowiązującego od stycznia 2022 r. Usunięto naliczanie ZUS RZA. W przypadku osób zgłoszonych jedynie do ubezpieczenia zdrowotnego generowany będzie załącznik ZUS RCA.

4. Deklaracje PIT. Dodano nowe wzory wydruków dla deklaracji podatkowych: PIT – 4R (12), IFT – 1/ IFT‑1R(16).

5. Oddelegowanie. Dodano z poziomu listy pracowników funkcję dodatkową: Odnotowanie okresów oddelegowania. Funkcja umożliwia odnotowanie informacji o okresie oddelegowania dla zaznaczonych pracowników. Podczas zapisu okresu oddelegowania automatycznie zostanie dodany zapis historyczny z informacją o oddelegowaniu i zapis historyczny z danymi, które obowiązywały pracownika przed wprowadzonym okresem oddelegowania. W przypadku gdy pracownik przed oddelegowaniem pracował w Polsce zostanie dodany zapis z informacją o oddelegowaniu i zapis dotyczący ponownej pracy w Polsce.

6. Bilans otwarcia PIT. Umożliwiono zaczytanie informacji o zaliczce podatku do pobrania w kolejnych miesiącach. W arkuszu Bilans PIT dodano nową kolumnę Zaliczka_podatku_do_rozlicz, w której należy podać kwotę zaliczki podatku, którą należy rozliczyć w kolejnych miesiącach. W naliczanych wypłatach w miesiącu, w którym zaliczka podatku ustalona według obowiązujących przepisów będzie niższa niż ta ustalona na 31.12.2021 zaliczka zostanie zwiększona o niepobraną zaliczkę wynikającą z bilansu otwarcia. Zostanie ona podwyższona, ale do kwoty nieprzewyższającej zaliczki podatku według przepisów obowiązujących do końca 2021 roku.

7. Testy integralności. Z poziomu zakładki [Narzędzia/Testy integralności/ zakładka 2. Testy] dodano nowy test: Wypłaty z naliczoną składką zdrowotną od netto wypłacone od 2022 roku. Umożliwia on wyszukanie wynagrodzeń, w których zapisała się składka zdrowotna od kwoty netto.

Zmiany

1. Odsetki podatkowe. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek podatkowych. Od 09.02.2022 roku odsetki te wynoszą 8.50%. 2. Odsetki ustawowe od zaległości. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek ustawowych od zaległości. Od 09.02.2022 roku wynoszą one 8.25%. 3. Składka zdrowotna dla właściciela. Podczas ustalania kwoty przychodu oraz dochodu na podstawie zaliczek miesięcznych na PIT-28/PIT-36/PIT-36, wykorzystywanej do ustalenia podstawy składki zdrowotnej będą uwzględniane przychody zwolnione z podatku dla osób powyżej 60/65 lat niepobierających emerytury, osób, które wróciły z zagranicy oraz osób wychowujących co najmniej czworo dzieci. 4. Zwolnienie z PIT. W przypadku naliczania wynagrodzenia dla pracownika, który ma ustawione zwolnienie z PIT z tytułu jako Osoba powyżej 60/65 lat niepobierającej emerytury nie będzie weryfikowane prawo do emerytury lub renty. Pozwoli to na naliczanie wynagrodzenia z zastosowaniem zwolnienia dla osób, które mają np. zawieszoną emeryturę. Kontrola możliwości zastosowania zwolnienia dla osób powyżej 60/65 lat, które mają ustawione prawo do emerytury lub renty spoczywa na Użytkowniku. 5. Parametry. W związku z usunięciem deklaracji ZUS RZA zmieniono nazwę parametru dotyczącego generowania zerowych deklaracji RCA/RZA na 'Generuj zerowe RCA dla umów cywilnoprawnych bez wypłat’. 6. Składka zdrowotna właściciela. Umożliwiono pobieranie kwoty przychodu z deklaracji rocznej PIT-36 oraz PIT-36L za poprzedni rok w przypadku, gdy właściciel zmienił formę opodatkowania i obecnie ma ustawioną Ryczałt od przychodów ewidencjonowanych, a zdecydował się opłacać składkę na ubezpieczenie zdrowotne na podstawie przychodu z poprzedniego roku. 7. Wydruk Świadectwa pracy. W sekcji okresy nieskładkowe wprowadzono zmiany w wykazywaniu informacji o urlopie wychowawczym. Po zmianie jako okres nieskładkowy będzie wykazywany urlop wychowawczy, który wystąpił do 31.12.1998 oraz urlop wychowawczy, który miał miejsce po 31.12.1998, jeśli wystąpił chociaż jeden miesiąc, w trakcie którego w wypłacie była zerowa podstawa składki emerytalnej. 8. Wydruk Karta wynagrodzeń. Z wydruku karty wynagrodzeń usunięto imiona rodziców. 9. Wydruki związane z Polskim Ładem. Na wydruki rachunku do umowy, zestawienia wypłat dostępnego z okna Zestawienie wypłat pracownika oraz zestawienia list płac dostępnego z okna Zestawienie list płac dodano informację o zaliczce podatku do rozliczenie w kolejnych miesiącach i zaliczce podatku rozliczonej z poprzednich miesięcy. 10. Wydruk Zestawienie list płac/Zestawienie wynagrodzeń wg typów wypłat. Na wydrukach Zestawienie list płac oraz Zestawienie wynagrodzeń wg typów wypłat usunięto informację o składce zdrowotnej odliczonej.Poprawiono

1. Naliczanie wypłat – zaliczka podatku:- W niektórych przypadkach zaliczka podatku do rozliczenia w kolejnych miesiącach była zaniżana lub zawyżana o kilka złotych. Działanie poprawiono.

- W przypadku, gdy pracownik miał naliczaną kolejną wypłatę w danym miesiącu deklaracji i z tych wypłat wynikało, że zaliczka podatku ustalona według zasad wynikających z Polskiego Ładu i według zasad na 31.12.2021 byłaby taka sam, a w poprzedniej wypłacie podatek został obniżony do zaliczki podatku z zeszłego roku, zaliczka podatku nie była wyrównywana, przez co w obrębie miesiąca była zaniżona. Działanie poprawiono.

- W przypadku, gdy pracownik w pierwszej wypłacie miał pobraną zaliczkę podatku ustaloną według zasad obowiązujących na 31.12.2021r. ponieważ była korzystniejsza, ale licząc kolejną wypłatę w miesiącu z tych dwóch wypłat zaliczka podatku ustalona według zasad wynikających z Polskiego Ładu byłaby korzystniejsza była ona niepoprawnie naliczana. Działanie poprawiono.

- W niektórych sytuacjach niepoprawnie była ustalana zaliczka podatku jaką pracownik miałby do zapłacenia według zasad na 31.12.2021, gdy jego wynagrodzenie przekroczyło próg podatkowy. Powodowało to niepoprawne naliczenie zaliczki podatku do urzędu skarbowego, jeśli w poprzednich miesiącach pracownik miał naliczony podatek do rozliczenia w przyszłości. Działanie poprawiono.

- W wypłacie, w której było naliczone wynagrodzenia zasadniczego oraz dodatkowy element nie było możliwe wykonanie ręcznej korekty zaliczki podatku. Po wyzerowaniu zaliczki podatki, zapisaniu formularza wypłaty i ponownym wejściu nadal wyświetlała się kwota zaliczki podatku. Działanie poprawiono.

- Podczas wyliczania hipotetycznej zaliczki podatku koniecznej do ustalenia ograniczenia składki zdrowotnej oraz zaliczki podatku jaka byłaby ustalona od wynagrodzenia pracownika, gdyby stosować zasady podatkowe obowiązujące na 31.12.2021 uwzględniane były dane podatkowe dotyczące np. ulgi podatkowej, indywidualnych progów podatkowych, wysokości kosztów uzyskania z zapisu historycznego pracownika aktualnego na 31.12.2021, a nie bieżące. Działanie poprawiono.

- Poprawiono zapisywanie w bazie danych informacji czy wypłata była wyliczona z zastosowaniem rozporządzenia dla wypłat umów naliczanych seryjnie lub w przypadku wypłacania kilku umów pracownika na jednej liście płac. Niepoprawny zapis skutkował naliczeniem kolejnej wypłaty w miesiącu bez zastosowania rozporządzenia.

- Poprawiono naliczanie zaliczki podatku w wypłacie za okres oddelegowania w przypadku, gdy były w niej standardowe elementy wypłacane w walucie systemowej np. dopłata za pracę w nocy.

- W przypadku naliczania umowy cywilnoprawnej z dodatkami, które mają wskazaną pozycję na deklaracji PIT zaczynającą się od PIT-11 niepoprawnie naliczała się zaliczka podatku. Działanie poprawiono.

- W przypadku, gdy pracownik był zatrudniony na kilku etatach i miał ustawione zwolnienie z PIT z tytułu ‘Osoba powyżej 60/65 lat niepobierająca emerytury’ w wypłacie z etatu dodatkowego nie było stosowane zwolnienie z podatku. Działanie poprawiono.

- W niektórych przypadkach po zapisaniu wypłaty, w której były naliczone elementy z zerową kwotą, które w definicji miały zaznaczony parametr 'Nie zapisuj w wypłacie zerowych elementów’ zmieniała się kwota zaliczki podatku. Działanie poprawiono.

- W przypadku gdy wypłata za okres oddelegowania jest naliczana jako druga w miesiącu i w pierwszej zaliczka podatku była naliczona zgodnie z rozporządzeniem to w wypłacie za okres oddelegowania jest naliczona zawyżona zaliczka podatku. Do wartości zaliczki podatku naliczonej według zasad z 2021r. doliczana jest wartość składki zdrowotnej od netto naliczonej w pierwszej wypłacie. Działanie poprawiono.

- Jeżeli w tym samym miesiącu deklaracji pracownik miał naliczone dwie wypłaty i w pierwszej zaliczka podatku została naliczona zgodnie z rozporządzeniem (naliczył się podatek do rozliczenia w następnym miesiącu) to w wypłacie za okres oddelegowania, gdy był wypłacany element w walucie systemowej choć pracownik płacił podatek za granicą naliczała się zaliczka podatku. Działanie poprawiono.

- W przypadku dwóch wypłat w danym miesiącu, kiedy w pierwszej z nich występował dodatek nieopodatkowany, a ozusowany, to składka zdrowotna w drugiej wypłacie była zawyżona. Działanie poprawiono.

- W przypadku naliczania w wypłacie dodatku nieopodatkowanego, a ozusowanego nadmiarowo naliczała się składka zdrowotna od netto w wysokości 1,25%. Działanie poprawiono.

- Podczas naliczania w obrębie tego samego miesiąca deklaracji drugiej umowy nieopodatkowanej, ale podlegającej składce zdrowotnej wysokość składki zdrowotnej była zawyżana. Działanie poprawiono.

- W przypadku naliczania kolejnej wypłaty w miesiącu zawierającej elementy z 50% kosztami uzyskania przychodu w niektórych przypadkach składka zdrowotna nie była ograniczana do wysokości zaliczki podatku. Działanie poprawiono.

- W przypadku wypłaty umowy IFT z dodatkiem/potrąceniem, gdy była ona naliczana jako druga wypłata w miesiąca zawyża była składka zdrowotna. Działanie poprawiono.

Księgowość

Nowości

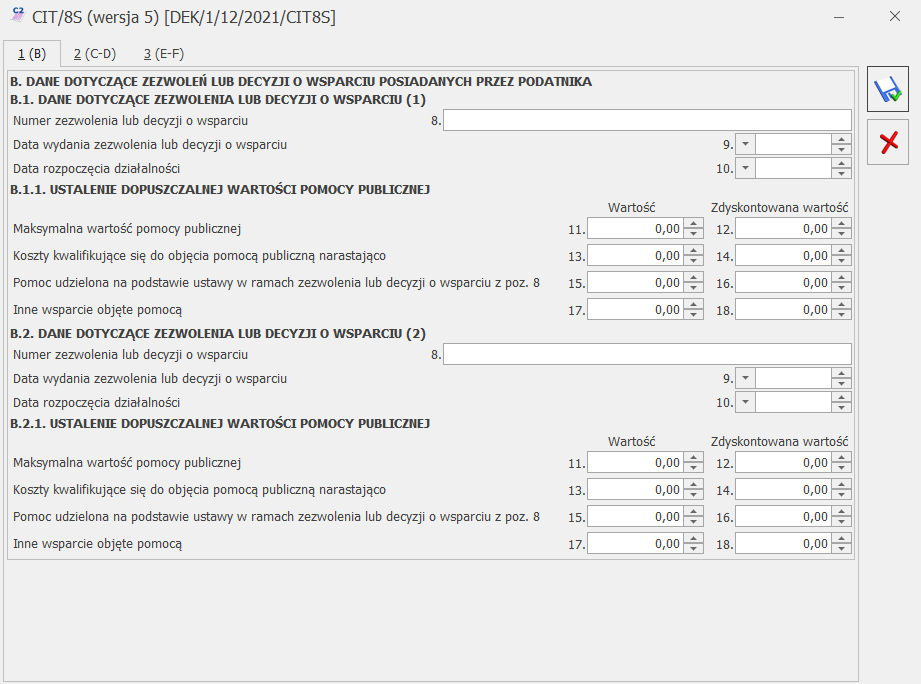

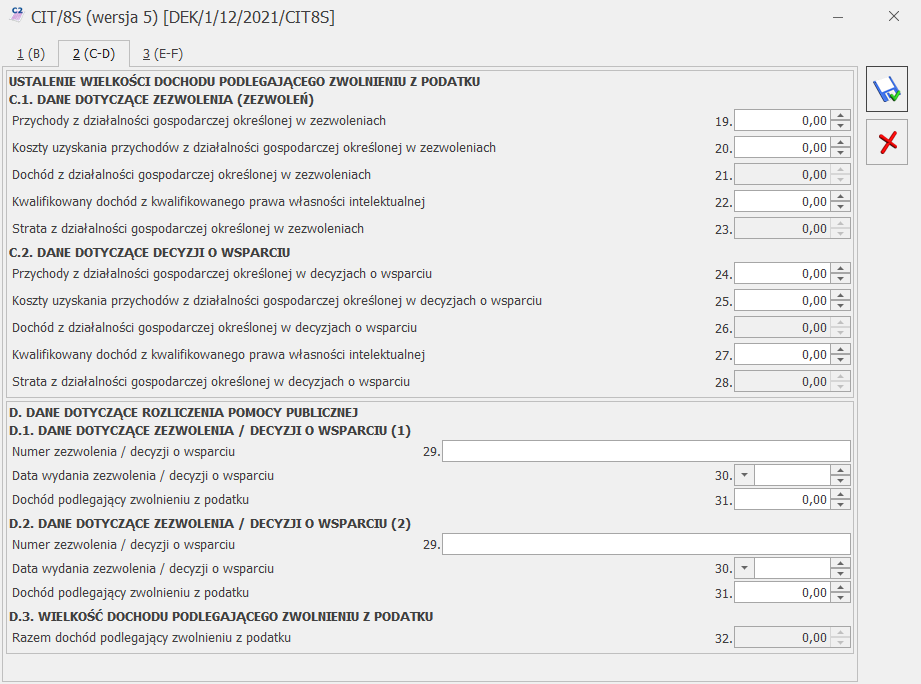

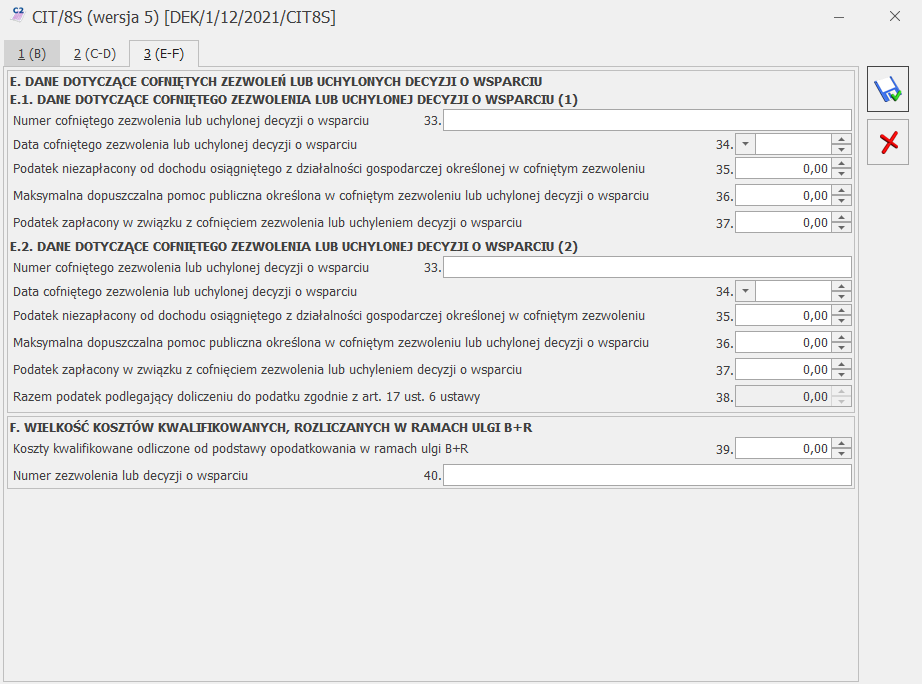

1. Deklaracja CIT-8(31). Umożliwiono naliczenie deklaracji rocznej CIT-8(31) wraz z załącznikami: CIT‑8/O(17), CIT-D(7), CIT-ST(7), CIT-ST/A(5), CIT-BR(8), CIT/IP(3), CIT/PM(1), CIT/MIT(3), CIT/WZ(2), CIT/8S(5) na formularzu obowiązującym za rok 2021 wraz z jej wydrukiem oraz eksportem do Comarch ERP Optima Pulpit Menadżera. Na załączniku CIT/D(7) wybór w poz. 10 Rodzaj podatnika opcji wyłącznie otrzymujący darowiznę powoduje zablokowanie możliwości uzupełnienia danych obdarowanych w sekcji D i/lub usunięcie danych obdarowanych w sekcji D ze wszystkich załączników CIT/D. Wybór w poz. 10 Rodzaj podatnika opcji wyłącznie przekazujący darowiznę i korzystający z odliczenia powoduje zablokowanie możliwości uzupełnienia danych darczyńców w sekcji C i/lub usunięcie danych darczyńców w sekcji C ze wszystkich załączników CIT/D(7). Na załączniku CIT-8/O(17) w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych wartość w poszczególnych poz. Strata do odliczenia w roku bieżącym ograniczana jest do wysokości różnicy pomiędzy kwotą z poz. Poniesiona strata a kwotą z poz. Strata odliczona z lat ubiegłych. 2. Deklaracja CIT-8(31). Załącznik CIT/8S(5). Z poziomu formularza deklaracji rocznej CIT-8(31) obowiązującej za rok 2021 wprowadzono możliwość dodania załącznika CIT/8S(5) Informacja o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na podstawie zezwolenia na terenie specjalnej strefy ekonomicznej lub na podstawie decyzji o wsparciu. Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/8S do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/8S, zakładka 1 (B)

Załącznik CIT/8S, zakładka 2 (C-D)

Załącznik CIT/8S, zakładka 3 (E-F)

Kwoty w sekcji B.1.1 Ustalenie dopuszczalnej pomocy publicznej w kolumnie Zdyskontowana wartość ograniczane są do wysokości odpowiadającym im kwot w kolumnie Wartość. Kwota w polu 12 lub 14 lub 16 lub 18 nie może być równa 0 jeśli jest uzupełniona wartość w odpowiadającym im polu 11 lub 13 lub 15 lub 17. Kwoty w polach:- 21 Dochód z działalności gospodarczej określonej w zwolnieniach,

- 23 Strata z działalności gospodarczej określonej w zwolnieniach,

- 26 Dochód z działalności gospodarczej określonej w decyzjach o wsparciu,

- 28 Strata z działalności gospodarczej określonej w decyzjach o wsparciu

Zmiany

1. Księgowość. Dla wydruków deklaracji rocznych wraz załącznikami (dotyczy PIT-28, PIT-36, PIT-36L, PIT37, CIT-8) włączono domyślnie eksport całej deklaracji do jednego dokumentu PDF. 2. Kwoty indywidualne. Z zakładki [PIT-36L] usunięto pozycję Darowizny art.26 ust.1 pkt 9 lit. e. Kwoty tej nie można odliczyć na formularzu PIT-36L(18). 3. Księgowość kontowa. Dzienniki. Na wydrukach dostępnych w sekcji Dzienniki dodano informację o okresie obrachunkowym oraz zmieniono nazwę kolumny Data na: Data księgowania (za wyjątkiem wydruku tekstowego). 4. Deklaracja CIT-8(30). Na załączniku CIT-8/O(17) w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych wartość w poszczególnych poz. Strata do odliczenia w roku bieżącym ograniczana jest do wysokości różnicy pomiędzy kwotą z poz. Poniesiona strata a kwotą z poz. Strata odliczona z lat ubiegłych. 5. Deklaracja PIT-28(24). Zwiększono kwotę możliwą do uzupełnienia w poz. 198 Wpłacony ryczałt za miesiące od stycznia do listopada roku podatkowego, albo za I, II i III kwartał roku podatkowego do wysokości 999 999 999,00. 6. Księgowość kontowa. Stare wzory deklaracji. Zablokowano możliwość dodawania starej wersji formularza deklaracji CIT-8(26). Naliczenie korekty deklaracji, jej wydruk oraz wysyłka do systemu e‑Deklaracje na starszej wersji formularza dostępne będą jeżeli w bazie naliczono deklarację pierwotną za dany okres czasu w odpowiedniej wersji formularza. 7. Ewidencja ryczałtowa. Stare wzory zaliczek. Zablokowano możliwość dodawania starej wersji zaliczki na PIT-28(13). Naliczenie korekty zaliczki na starszej wersji formularza jest możliwe jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza. 8. Biuro Rachunkowe. Raporty. W raporcie Podatki do zapłaty w kolumnie Deklaracje zmieniono nazwę z ZNPR na Zaliczka PIT-28. 9. Składka zdrowotna dla właściciela. Podczas ustalania kwoty przychodu oraz dochodu na podstawie zaliczek miesięcznych na PIT-28/PIT-36/PIT-36, wykorzystywanej do ustalenia podstawy składki zdrowotnej będą uwzględniane przychody zwolnione z podatku dla osób powyżej 60/65 lat niepobierających emerytury, osób, które wróciły z zagranicy oraz osób wychowujących co najmniej czworo dzieci. 10. Zwolnienie z PIT. W przypadku naliczania wynagrodzenia dla pracownika, który ma ustawione zwolnienie z PIT z tytułu jako Osoba powyżej 60/65 lat niepobierającej emerytury nie będzie weryfikowane prawo do emerytury lub renty. Pozwoli to na naliczanie wynagrodzenia z zastosowaniem zwolnienia dla osób, które mają np. zawieszoną emeryturę. Kontrola możliwości zastosowania zwolnienia dla osób powyżej 60/65 lat, które mają ustawione prawo do emerytury lub renty spoczywa na Użytkowniku. 11. Składka zdrowotna właściciela. Umożliwiono pobieranie kwoty przychodu z deklaracji rocznej PIT-36 oraz PIT-36L za poprzedni rok w przypadku, gdy właściciel zmienił formę opodatkowania i obecnie ma ustawioną Ryczałt od przychodów ewidencjonowanych, a zdecydował się opłacać składkę na ubezpieczenie zdrowotne na podstawie przychodu z poprzedniego roku.Poprawiono

1. Deklaracja PIT-36(29). Pobieranie danych z innej bazy przy zaliczkach miesięcznych. Na deklaracji PIT-36(29) poprawiono wykazywanie kwot przychodów i kosztów w przypadku gdy podatnik rozliczający zaliczki na podatek dochodowy PIT-36 w okresach miesięcznych miał w kwotach deklaracji wskazane pobieranie danych z innej bazy. 2. Deklaracja PIT-36(29). Poprawiono wykazywanie składek społecznych na deklaracji PIT-36(29) w przypadku straty z działalności gospodarczej i uzyskiwania dochodów z innych źródeł. 3. Deklaracja PIT-28(24). Poprawiono wysyłkę deklaracji PIT-28(24) z załącznikiem PIT/O(26) w przypadku korzystania tylko z ulgi na wyszkolenie uczniów. 4. Deklaracja PIT-28(24). Poprawiono wydruk deklaracji PIT-28(24) z załącznikami – drukowana była tylko pierwsza strona. 5. Deklaracja CIT-8(30). Załącznik CIT/WZ(1). Poprawiono wyświetlanie terminu płatności w przypadku gdy jest on wcześniejszy niż data wystawienia. 6. Kwoty indywidualne. Jeżeli na zakładce [PIT-36L] uzupełniono kwotę w poz. Darowizny art.26 ust.1 pkt 9 lit. e. to podczas próby modyfikacji kwot indywidualnych pojawiał się komunikat: Error occurs. Działanie poprawiono. 7. Księgowość. Korekta podatku dochodowego. Poprawiono szczególne przypadki uwzględniania dokumentów na zaliczkach w 2022 r. 8. Księgowość. Korekta podatku dochodowego. Poprawiono wykazywanie kwoty zapłaconych wierzytelności w kolejnym roku na zaliczkach na PIT w przypadku płatności w ratach, gdzie ostatniej zapłaty dokonano w kolejnym roku. 9. Księgowość kontowa. Korekta podatku dochodowego. W przypadku niestandardowego okresu obrachunkowego poprawiono wyświetlanie kwoty w polu Skorygowano w m-c/kw dla miesiąca w nowym roku kalendarzowym. 10. Księgowość kontowa. Po zaznaczeniu/odznaczeniu parametru w Konfiguracji Firmy/ Księgowość/ Parametry automatycznie zaznaczany był parametr Automatyczne zakładanie kont słownikowych dostępny w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa. Działanie poprawiono. 11. Księgowość kontowa. Schematy księgowań. Podczas księgowania listy płac za pomocą makra @OpisAnlPPKP oraz @OpisAnlPPKF nie były pobierane kwoty dla elementu wypłaty Podstawa ZUS opodatk. zagr. Działanie poprawiono. 12. Księgowość kontowa. Dzienniki. Zoptymalizowano wydruk Lista księgowań na kontach/ analityczne. 13. Rejestry VAT. W momencie uruchamiania usługi Comarch OCR w Rejestrze VAT, okres obrachunkowy wybrany w menu Narzędzia/ Bieżący okres obrachunkowy zmieniały był na domyślny okres obrachunkowy wskazany w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa. Działanie poprawiono. 14. Ewidencja dodatkowa. Po założeniu nowej kartoteki kontrahenta z poziomu zakładki [Ogólne] na dokumencie w Ewidencji dodatkowej, na zakładce [Kontrahent] nie był uzupełniany kod kontrahenta. Działanie poprawiono. 15. Środki trwałe. Na karcie wyposażenia podczas próby podglądu na zakładce [Dokumenty] pozycji dodanej z Rejestru VAT lub Ewidencji dodatkowej pojawiał się komunikat: Odwołanie do obiektu nie zostało ustawione na wystąpienie obiektu. Działanie poprawiono. 16. Biuro Rachunkowe. Wysyłka pliku JPK_V7(21) za styczeń 2022. W przypadku, gdy w bazie został dodany plik JPK_V7 za styczeń 2022 w wersji 21 to podczas wysyłki pliku z poziomu Comarch ERP Optima Biuro Rachunkowe pojawiała się informacja, że plik został wysłany mimo, że wysyłka nie została wykonana. Działanie poprawiono.Aktualizacje po wydaniu wersji

Aktualizacja w dniu 12.04.2022

1. Księgowość. Deklaracja CIT-8(31). Dodano możliwość wysyłki deklaracji CIT-8(31) wraz z załącznikami do systemu e-Deklaracje.Aktualizacja w dniu 01.04.2022

1. JPK_FA(4). Umożliwiono przygotowanie i wysłanie pliku JPK_FA w nowej strukturze obowiązującej od 1 kwietnia 2022 roku. Najważniejsze zmiany w stosunku do poprzedniej wersji pliku to:- prezentowanie transakcji wystawianych w procedurze OSS – w pliku wykazywana jest wartość netto i VAT dokumentów w tej procedurze, jak również informacja o zagranicznych stawkach VAT jakie zostały wybrane na transakcji,

- transakcje dla kontrahentów z Irlandii Północnej są oznaczane w pliku prefiksem kraju XI.

- uwzględnienie nowych stawek ryczałtu 14% i 12%

- wykaz środków trwałych i wartości niematerialnych i prawnych – do pliku przenoszone są zapisy kart środków trwałych i wartości niematerialnych i prawnych z podstawowymi informacjami, m.in. o dacie przyjęcia do używania, numerze KŚT czy wartości początkowej i zaktualizowanej, bez informacji o dokonanych odpisach amortyzacyjnych. Do pliku nie są przenoszone informacje o środkach trwałych w budowie, jak również środkach zbytych bądź zlikwidowanych przed okresem, za który sporządzany jest plik. Nie są również wykazywane środki trwałe z datą przyjęcia do użytkowania późniejszą niż okres, za jaki plik jest sporządzany. Środki trwałe całkowicie zamortyzowane oraz z zerową wartością są przenoszone do pliku JPK_EWP(3).

Handel z magazynem

Handel

Nowości

1. Przekształcanie RO do ZD. Umożliwiono przekształcanie dokumentu Rezerwacji Odbiorcy będącego w buforze do Zamówienia do Dostawcy. 2. Kody JPK_V7. Umożliwiono import/eksport Faktur wraz z kodami JPK_V7 w formacie xml. 3. Wydruki. Dodano wydruk korekty zbiorczej/ rabat dla Faktur Zakupu.Zmiany

1. Deklaracja Intrastat. W menu Start/Konfiguracja/ Program/ Informacje/ Informacje bieżące zmieniono domyślny termin realizacji deklaracji Intrastat do 15-ego dnia każdego miesiąca. 2. JPK_FA. Podczas wystawiania Faktury na kontrahenta wewnątrzunijnego – podatnikiem jest nabywca, gdy na dokumencie znajdują się towary podlegające odwrotnemu obciążeniu, w pliku JPK_FA, w kolumnie Odwrotnie obciążenie widnieje poprawna wartość. 3. Filtr schematów numeracji. Nieużywane schematy numeracji są ukrywane w filtrze, na liście Faktur sprzedaży. 4. Wydruki. Na wydruku Spisu z natury z podziałem na dostawy, jeżeli dostawa była przesunięta na magazyn, dla którego wykonywany jest wydruk, cena wyliczana jest na podstawie ilości i wartości zakupu dla poszczególnych dostaw.Poprawiono

1. Atrybuty. Przy zaznaczonym parametrze w Konfiguracji Kopiuj atrybuty na dokumenty powiązane, atrybuty kontrahenta z zaznaczonym parametrem Przenosić na transakcje są poprawnie przenoszone na dokumenty. 2. Filtrowanie na liście dokumentów Przesunięcia Międzymagazynowego. Przy ustawieniu na liście dokumentów MM filtrów magazynów, gdzie magazynem źródłowym jest magazyn lokalny, a magazynem docelowym jest magazyn odległy UE, po dodaniu nowego dokumentu w zakładce [Dokumenty] wypełniane są automatycznie informacje o kodzie transakcji i kodzie kraju. 3. Wydajność. Poprawiono wydajność programu podczas wykonywaniu funkcji dodatkowej Przecena grup towarowych z poziomu Cennika. 4. Sortowanie. Poprawiono sortowanie wartości na Liście zasobów w przypadku dodania kolumn użytkownika. 5. Funkcje dodatkowe.- Po zastosowaniu funkcji dodatkowej dla Faktury sprzedaży i otwarciu okna, zaznaczenie pozostaje w polu Kontrahent.

- Po zastosowaniu funkcji dodatkowej ustawiającej cenę na dokumencie Oferty handlowej, dane są na bieżące aktualizowane.

Współpraca z Comarch e-Sklep

Poprawiono w programie Comarch ERP Optima

1. Kontrahent pozaunijny. Poprawiono zakładanie kontrahenta o typie pozaunijny w Comarch e-Sklep.Współpraca z wszystko.pl

Poprawiono w programie Comarch ERP Optima

1. Synchronizacja. Poprawiono proces synchronizacji wydruków faktur do zamówień.Handel Plus

Nowości

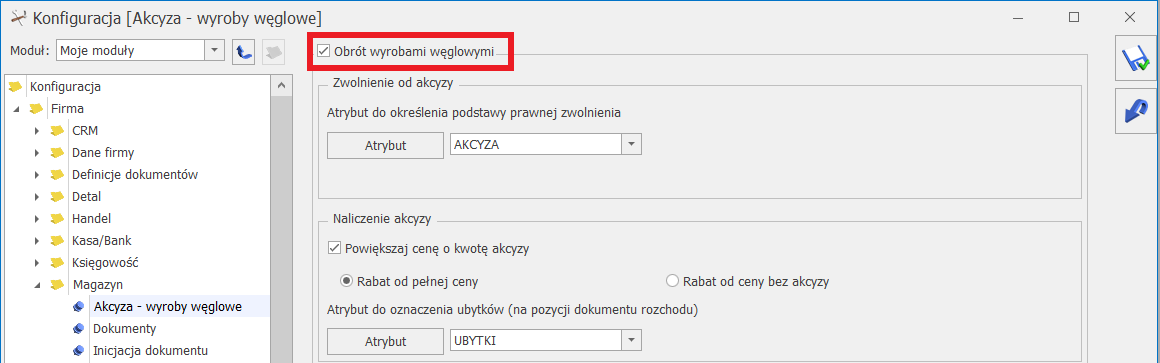

1. Elektroniczne dokumenty dostawy (eDD). Od dnia 1 lutego 2022 r. nie ma już możliwości stosowania papierowego dokumentu dostawy przez podmioty, które w poprzednim roku kalendarzowym sprzedały powyżej 30 mln kg wyrobów węglowych. W programie Comarch ERP Optima zrealizowano wspomnianą funkcjonalność poprzez możliwość utworzenia Dokumentu dostawy ręcznie bądź do wybranej Faktury sprzedaży, a następnie przesłania go do platformy PUESC.Konfiguracja

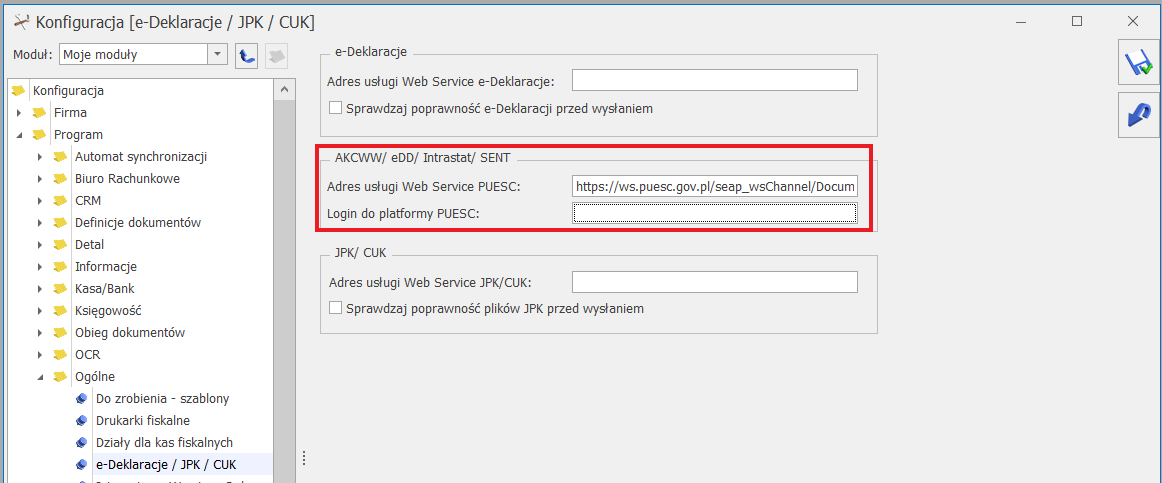

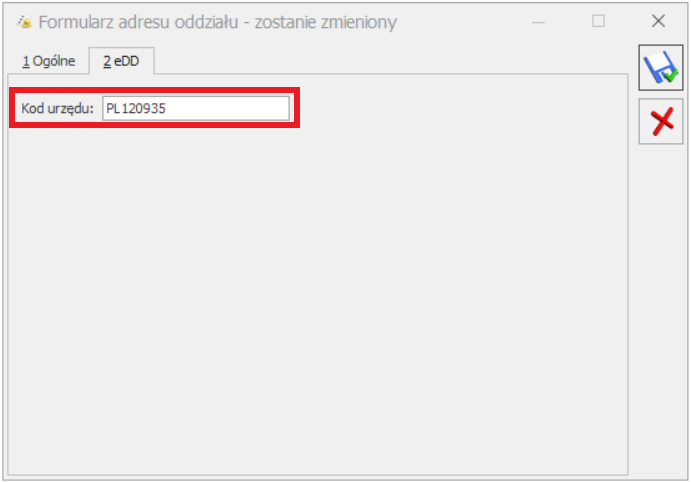

W celu generowania poprzez Comarch ERP Optima elektronicznych dokumentów dostawy należy w menu Start/Konfiguracja/Firma/Magazyn/Akcyza – wyroby węglowe zaznaczyć parametr Obrót wyrobami węglowymi. W menu Start/Konfiguracja/ Program/ Ogólne/ e-Deklaracje/ JPK/ CUK należy wskazać adres usługi Web Service PUESC, następnie w polu: Login do platformy PUESC – Użytkownik powinien wpisać dane logowania do platformy PUESC.

W menu Start/Konfiguracja/ Program/ Ogólne/ e-Deklaracje/ JPK/ CUK należy wskazać adres usługi Web Service PUESC, następnie w polu: Login do platformy PUESC – Użytkownik powinien wpisać dane logowania do platformy PUESC.

Tworzenie Dokumentu dostawy – lista Faktur sprzedaży

- spełnia wyżej wymienione warunki – zostanie utworzony Dokument dostawy (DD) i zapisany (w buforze) na liście Ewidencji wyrobów węglowych. Natomiast Faktura, do której utworzony został dokument DD na liście Faktur, w kolumnie Status uzyska dopisek DD.

- nie spełnia warunków – zostanie wyświetlony stosowny komunikat: [Numer Faktury] – dokument nie spełnia warunków utworzenia dokumentu dostawy.

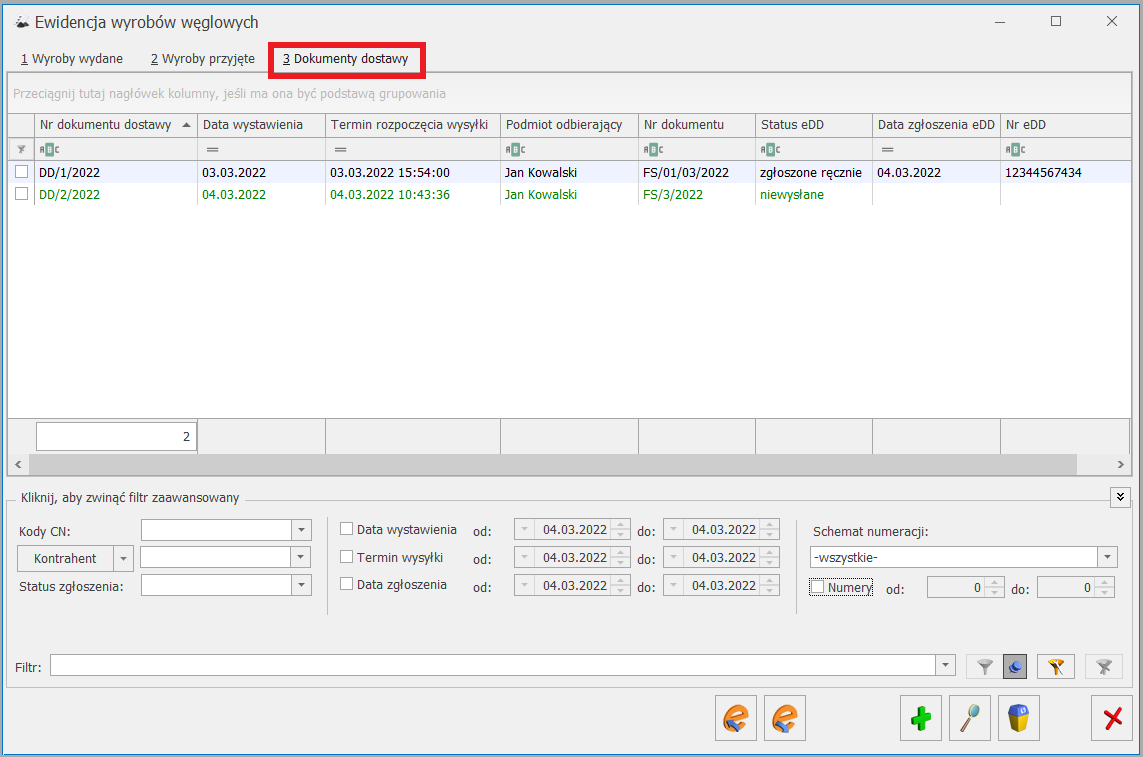

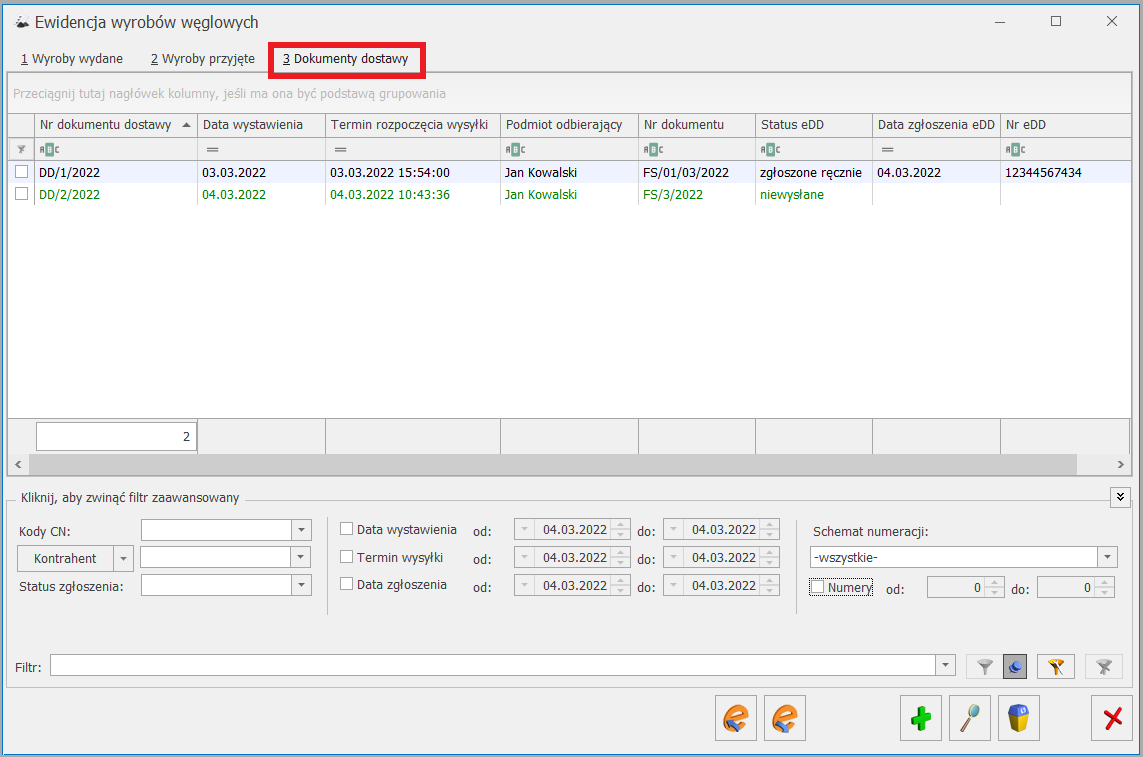

Lista dokumentów dostawy

Kolumny dostępne na liście Dokumentów dostawy:

Kolumny dostępne na liście Dokumentów dostawy:

- Kolumna zaznaczeń – standardowa kolumna, dostępna na wszystkich listach dokumentów handlowo magazynowych

- Nr dokumentu dostawy – numer utworzonego Dokumentu dostawy

- Data wystawienia – data wystawienia Dokumentu dostawy

- Termin rozpoczęcia wysyłki – termin rozpoczęcia przemieszczania wyrobów węglowych

- Podmiot odbierający – odbiorca wyrobów węglowych

- Nr dokumentu – numer dokumentu, do którego został utworzony Dokument dostawy (numer Faktury)

- Status eDD – status dokumentu pobrany z PUESC, z systemu EMCSPL2 (lista dostępnych statusów jest zgodna ze statusami z EMCSPL2)

- Data zgłoszenia eDD – data przesłania Dokumentu dostawy do systemu EMCSPL2

- Nr eDD – numer zgłoszenia otrzymany z systemu EMCSPL2.

- Kod CN – pole umożliwia wyfiltrowanie Dokumentów dostawy, na których znajduje się wybrany kod CN; możliwość wyboru spośród trzech kodów, powiązanych z wyrobami węglowymi: 2701, 2702, 2704

- Kontrahent – filtr służy do wyszukiwania Dokumentów dostawy ze wskazanym odbiorcą

- Status zgłoszenia – status otrzymany z PUESC, pole służy do wyfiltrowania Dokumentów dostawy z wybranym statusem

- Data wystawienia od: do: – służy do wyfiltrowania Dokumentów dostawy wystawionych w podanym zakresie czasowym

- Termin wysyłki od: do: – służy do wyfiltrowania Dokumentów dostawy, na których znajduje się towar wysłany w podanym zakresie czasowym

- Data zgłoszenia od: do: – służy do wyfiltrowania Dokumentów dostawy wysłanych na platformę PUESC, w podanym okresie czasowym

- Schemat numeracji – służy do wyfiltrowania Dokumentów dostawy zgodnie z wybranym schematem numeracji

- Numery od: do: – służy do wyfiltrowania Dokumentów dostawy zgodnie z wybranym zakresem numerów

Zamknij okno – okno Ewidencji wyrobów węglowych zostaje zamknięte.

Zamknij okno – okno Ewidencji wyrobów węglowych zostaje zamknięte.

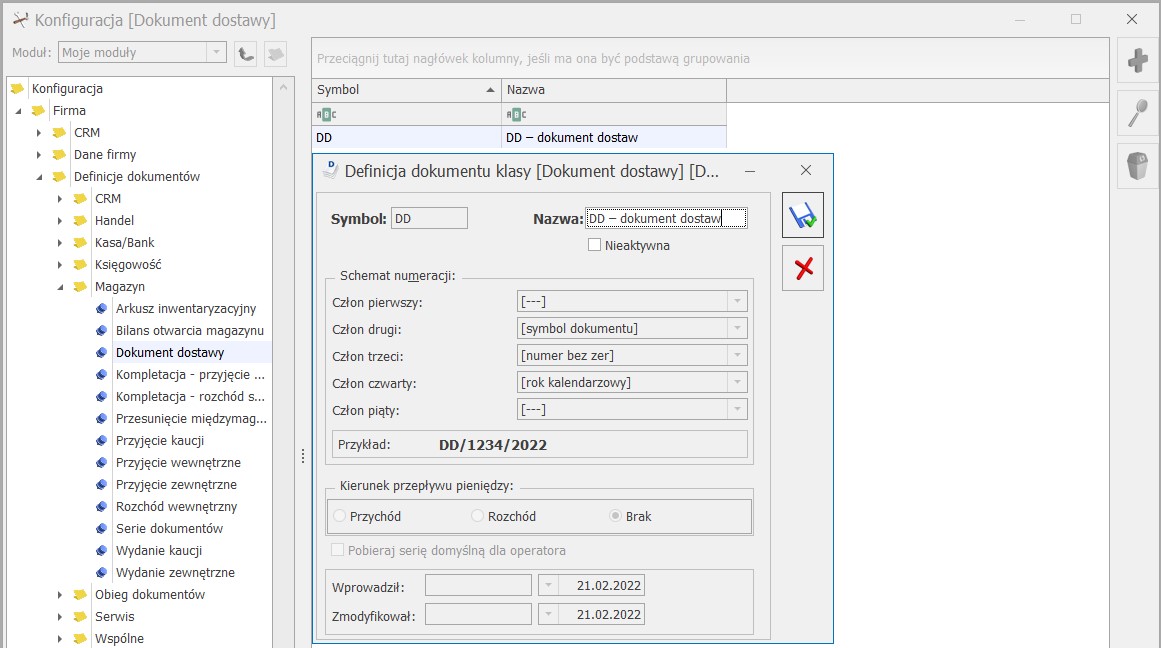

Konfiguracja numeracji Dokumentu dostawy

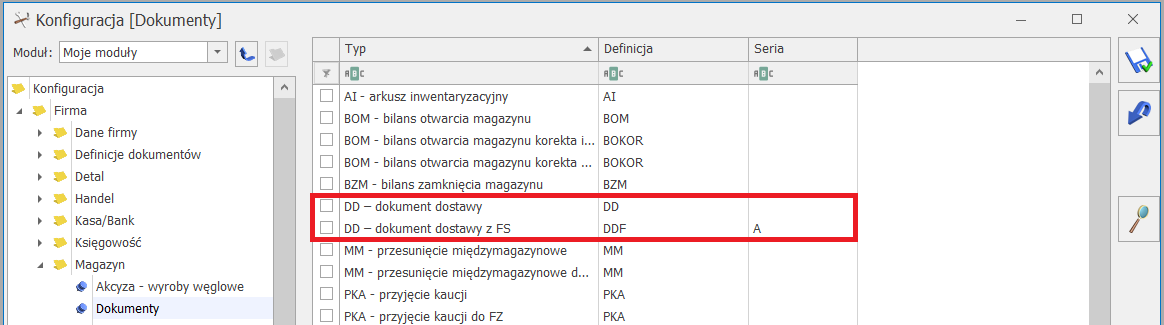

W menu Start/Konfiguracja/Firma/Definicje dokumentów/Magazyn istnieje możliwość ustalenia definicji Dokumentu dostawy. Z poziomu Start/Konfiguracja/Magazyn/Dokumenty można w następnym kroku określić domyślną definicję dla Dokumentu dostawy. Istnieje możliwość oddzielnego ustalenia definicji domyślnej dla Dokumentów dostawy tworzonych ręcznie i Dokumentów dostawy tworzonych na podstawie Faktur.

Z poziomu Start/Konfiguracja/Magazyn/Dokumenty można w następnym kroku określić domyślną definicję dla Dokumentu dostawy. Istnieje możliwość oddzielnego ustalenia definicji domyślnej dla Dokumentów dostawy tworzonych ręcznie i Dokumentów dostawy tworzonych na podstawie Faktur.

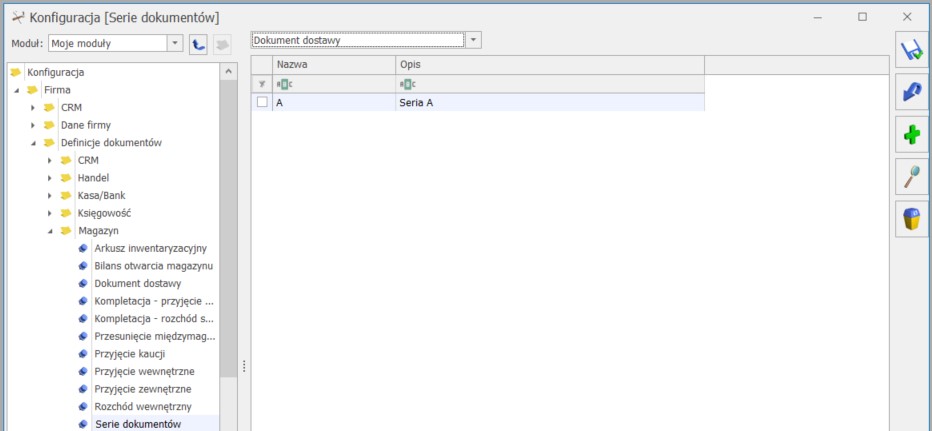

Użytkownik ma możliwość określenia serii dla Dokumentu dostawy z poziomu menu Start/Konfiguracja/ Firma/ Definicje dokumentów/ Magazyn/ Serie dokumentów.

Użytkownik ma możliwość określenia serii dla Dokumentu dostawy z poziomu menu Start/Konfiguracja/ Firma/ Definicje dokumentów/ Magazyn/ Serie dokumentów.

Zdefiniowane w tym miejscu serie będą wykorzystywane w schemacie numeracji Dokumentów dostawy. Więcej informacji na temat schematów definicji dokumentów znajduje się w artykule: Jak można zmienić schemat numeracji dokumentów?

Zdefiniowane w tym miejscu serie będą wykorzystywane w schemacie numeracji Dokumentów dostawy. Więcej informacji na temat schematów definicji dokumentów znajduje się w artykule: Jak można zmienić schemat numeracji dokumentów?

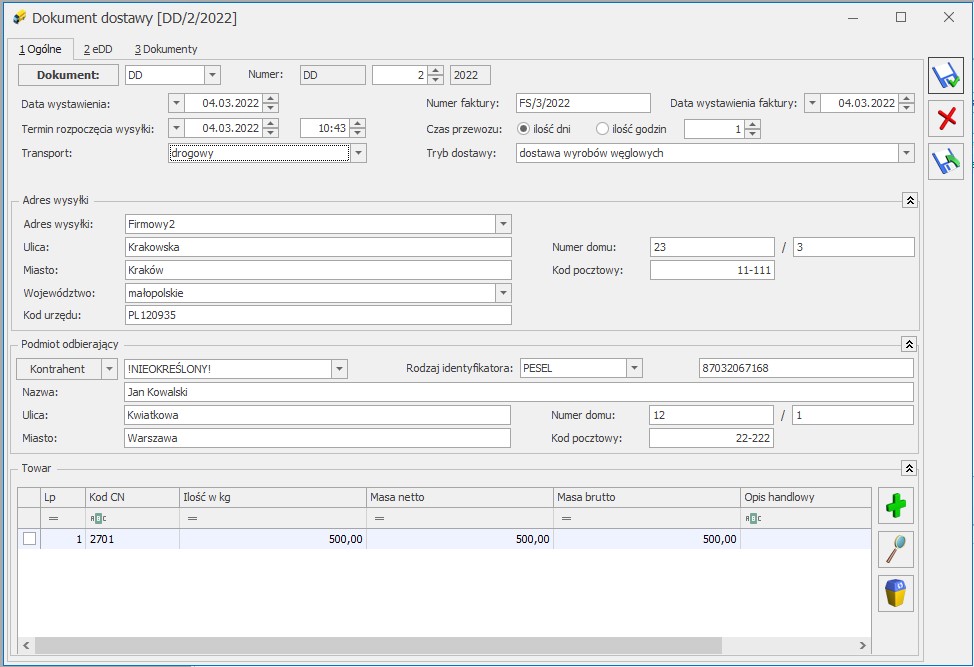

Formularz Dokumentu dostawy

Dokument dostawy może być utworzony na podstawie Faktury sprzedaży (po wybraniu ikony- Zakładka [Ogólne] – w tym miejscu znajdują się informacje niezbędne do utworzenie dokumentu eDD.

Podmiotem wysyłającym eDD jest firma, której dane zostały uzupełnione w menu Start/Konfiguracja/Firma/Dane firmy/Pieczątka firmy.

Schemat numeracji – wewnętrzny numer Dokumentu dostawy, pobierany z menu Start/Konfiguracja/ Firma/Definicje dokumentów/Magazyn.

Data wystawienia – data utworzenia Dokumentu dostawy. W przypadku schematów numeracji opartych o miesiąc, na podstawie tej daty jest uzupełniany miesiąc w schemacie numeracji.

Numer faktury – pole tekstowe z informacją o numerze Faktury, do której został utworzony Dokument dostawy. W przypadku ręcznego tworzenia Dokumentu dostawy pole to pozostaje puste, z możliwością edycji przez Użytkownika.

Data wystawienia faktury – pole domyślnie uzupełniane datą wystawienia Faktury, na podstawie której został utworzony Dokument dostawy. Z kolei dla Dokumentów dostawy tworzonych ręcznie, w tym polu podpowiada się data bieżąca. Pole z możliwością edycji.

Termin rozpoczęcia wysyłki – domyślnie podpowiadana jest data bieżąca, niezależnie od sposobu wystawiania Dokumentu dostawy. W tym polu należy uzupełnić termin rozpoczęcia przemieszczenia/dostawy na podstawie e-DD oraz czas rozpoczęcia dostawy. Termin ten musi być wcześniejszy niż data przesłania Dokumentu dostawy na PUESC. Pole pozostaje do edycji również po wysłaniu Dokumentu dostawy na PUESC, jeżeli Dokument został odrzucony z powodu błędu.

Czas przewozu – w tym polu należy podać planowany, zakładany okres czasu konieczny do przewozu, biorąc pod uwagę konkretny środek transportu i odległość. Czas przewozu może być wyrażony w godzinach (≤ 24 godziny) lub dniach (dla przemieszczeń krajowych ≤ 62 dni, dla przemieszczeń wewnątrzwspólnotowych ≤ 92 dni).

Transport – pole z możliwością wyboru danej formy transportu. Dostępne opcje transportu:

Podmiotem wysyłającym eDD jest firma, której dane zostały uzupełnione w menu Start/Konfiguracja/Firma/Dane firmy/Pieczątka firmy.

Schemat numeracji – wewnętrzny numer Dokumentu dostawy, pobierany z menu Start/Konfiguracja/ Firma/Definicje dokumentów/Magazyn.

Data wystawienia – data utworzenia Dokumentu dostawy. W przypadku schematów numeracji opartych o miesiąc, na podstawie tej daty jest uzupełniany miesiąc w schemacie numeracji.

Numer faktury – pole tekstowe z informacją o numerze Faktury, do której został utworzony Dokument dostawy. W przypadku ręcznego tworzenia Dokumentu dostawy pole to pozostaje puste, z możliwością edycji przez Użytkownika.

Data wystawienia faktury – pole domyślnie uzupełniane datą wystawienia Faktury, na podstawie której został utworzony Dokument dostawy. Z kolei dla Dokumentów dostawy tworzonych ręcznie, w tym polu podpowiada się data bieżąca. Pole z możliwością edycji.

Termin rozpoczęcia wysyłki – domyślnie podpowiadana jest data bieżąca, niezależnie od sposobu wystawiania Dokumentu dostawy. W tym polu należy uzupełnić termin rozpoczęcia przemieszczenia/dostawy na podstawie e-DD oraz czas rozpoczęcia dostawy. Termin ten musi być wcześniejszy niż data przesłania Dokumentu dostawy na PUESC. Pole pozostaje do edycji również po wysłaniu Dokumentu dostawy na PUESC, jeżeli Dokument został odrzucony z powodu błędu.

Czas przewozu – w tym polu należy podać planowany, zakładany okres czasu konieczny do przewozu, biorąc pod uwagę konkretny środek transportu i odległość. Czas przewozu może być wyrażony w godzinach (≤ 24 godziny) lub dniach (dla przemieszczeń krajowych ≤ 62 dni, dla przemieszczeń wewnątrzwspólnotowych ≤ 92 dni).

Transport – pole z możliwością wyboru danej formy transportu. Dostępne opcje transportu:

- inne,

- morski,

- kolejowy,

- drogowy (opcja podpowiadana domyślnie na formularzu),

- lotniczy,

- przesyłki pocztowe,

- stałe instalacje przesyłowe (gazociągi, ropociągi),

- żegluga śródlądowa.

- dostawa wyrobów węglowych – domyślnie wyświetlana opcja,

- zwrot w dorejestrowaniu.

Podmiot odbierający – kontrahent odbierający towar, domyślnie podpowiada się Odbiorca z dokumentu, na podstawie którego został utworzony dokument eDD. Natomiast na Dokumentach dostawy tworzonych ręcznie, pole to pozostaje puste z możliwością ręcznego uzupełnienia przez Użytkownika.

Do dokumentu eDD przenoszone są wszystkie dane adresowe dla kontrahenta wskazanego jako odbiorca na Dokumencie dostawy.

Rodzaj identyfikatora – pole wyboru, widoczne przed Identyfikatorem podmiotu, możliwy jest wybór spośród opcji:

Podmiot odbierający – kontrahent odbierający towar, domyślnie podpowiada się Odbiorca z dokumentu, na podstawie którego został utworzony dokument eDD. Natomiast na Dokumentach dostawy tworzonych ręcznie, pole to pozostaje puste z możliwością ręcznego uzupełnienia przez Użytkownika.

Do dokumentu eDD przenoszone są wszystkie dane adresowe dla kontrahenta wskazanego jako odbiorca na Dokumencie dostawy.

Rodzaj identyfikatora – pole wyboru, widoczne przed Identyfikatorem podmiotu, możliwy jest wybór spośród opcji:

- PESEL (domyślnie podpowiadany rodzaj),

- NIP.

- kolumna zaznaczeń – standardowa kolumna, dostępna na wszystkich listach dokumentów handlowo magazynowych,

- – numer kolejnej pozycji,

- Kod CN – możliwość wyboru spośród kodów: 2701, 2702, 2704. Kod uzupełniany jest na podstawie Faktury, w przypadku Dokumentów dostawy tworzonych od Faktury. W sytuacji, gdy dokument został wystawiony ręcznie, z poziomu listy, należy wskazać kod CN z dostępnej listy kodów.

- Ilość w kg – ilość uzupełniana jest na podstawie Faktury w przypadku Dokumentów dostawy tworzonych do Faktury. W sytuacji, gdy dokument został wystawiony ręcznie należy samodzielnie wprowadzić ilość.

- Masa netto – w przypadku wygenerowania DD do Faktury sprzedaży wartość przenoszona z pola Ilość w kg, pole z możliwością edycji.

- Masa brutto – w przypadku wygenerowania DD do Faktury sprzedaży wartość przenoszona z pola Ilość w kg, pole z możliwością edycji.

- Opis handlowy – pole tekstowe, przeznaczone na opis. Wypełnienie tego pola nie jest obligatoryjne.

Anuluj zmiany

Anuluj zmiany

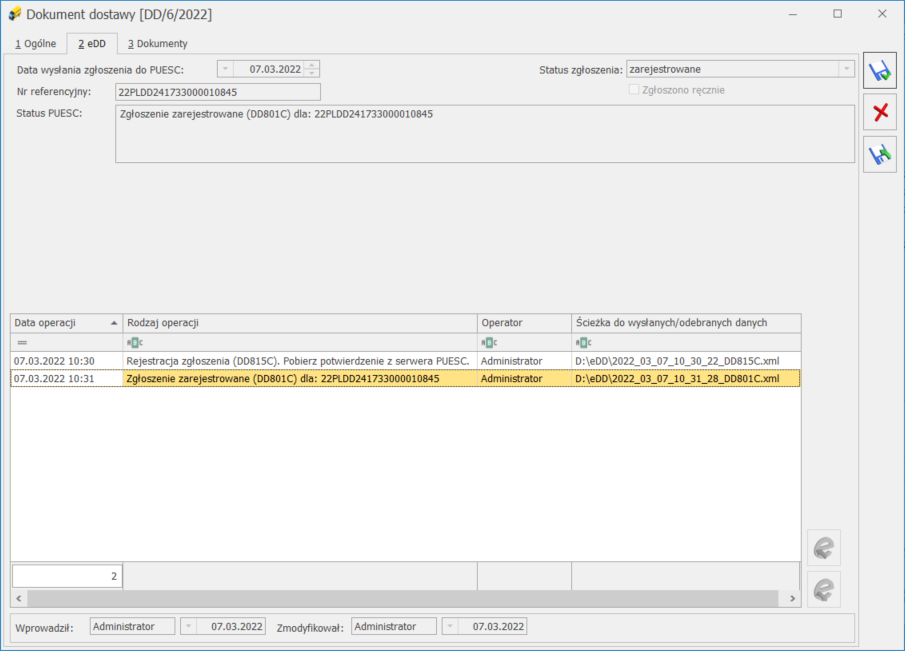

- Zakładka [eDD] – zakładka zawierająca informacje otrzymane bezpośrednio z serwera PUESC, po wysyłce dokumentu eDD.

Na zakładce [e-DD] znajdują się następujące pola:

Data wysłania zgłoszenia do PUESC – data wysyłki eDD do platformy PUESC

Numer referencyjny – numer zgłoszenia nadany przez PUESC, zmieniany wraz z każdym wysyłanym komunikatem.

Status zgłoszenia – przyjmuje wartości: niewysłane, zarejestrowane, pobierz potwierdzenie z PUESC, błąd przetwarzania, zgłoszono ręcznie.

Status PUESC – status zgłoszenia pobierany z platformy PUESC.

Zgłoszono ręcznie – parametr sygnalizujący, że zgłoszenie zostało zarejestrowane ręcznie przez Użytkownika.

Przycisk

Na zakładce [e-DD] znajdują się następujące pola:

Data wysłania zgłoszenia do PUESC – data wysyłki eDD do platformy PUESC

Numer referencyjny – numer zgłoszenia nadany przez PUESC, zmieniany wraz z każdym wysyłanym komunikatem.

Status zgłoszenia – przyjmuje wartości: niewysłane, zarejestrowane, pobierz potwierdzenie z PUESC, błąd przetwarzania, zgłoszono ręcznie.

Status PUESC – status zgłoszenia pobierany z platformy PUESC.

Zgłoszono ręcznie – parametr sygnalizujący, że zgłoszenie zostało zarejestrowane ręcznie przez Użytkownika.

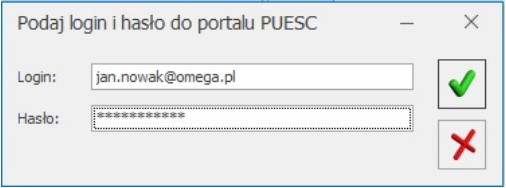

Przycisk  Login należy uzupełnić w menu Start/Konfiguracja/Program/Ogólne/e-Deklaracje/JPK w polu Login do platformy PUESC. W tym miejscu jest również widoczny Adres usługi Web Service PUESC.

Login należy uzupełnić w menu Start/Konfiguracja/Program/Ogólne/e-Deklaracje/JPK w polu Login do platformy PUESC. W tym miejscu jest również widoczny Adres usługi Web Service PUESC.

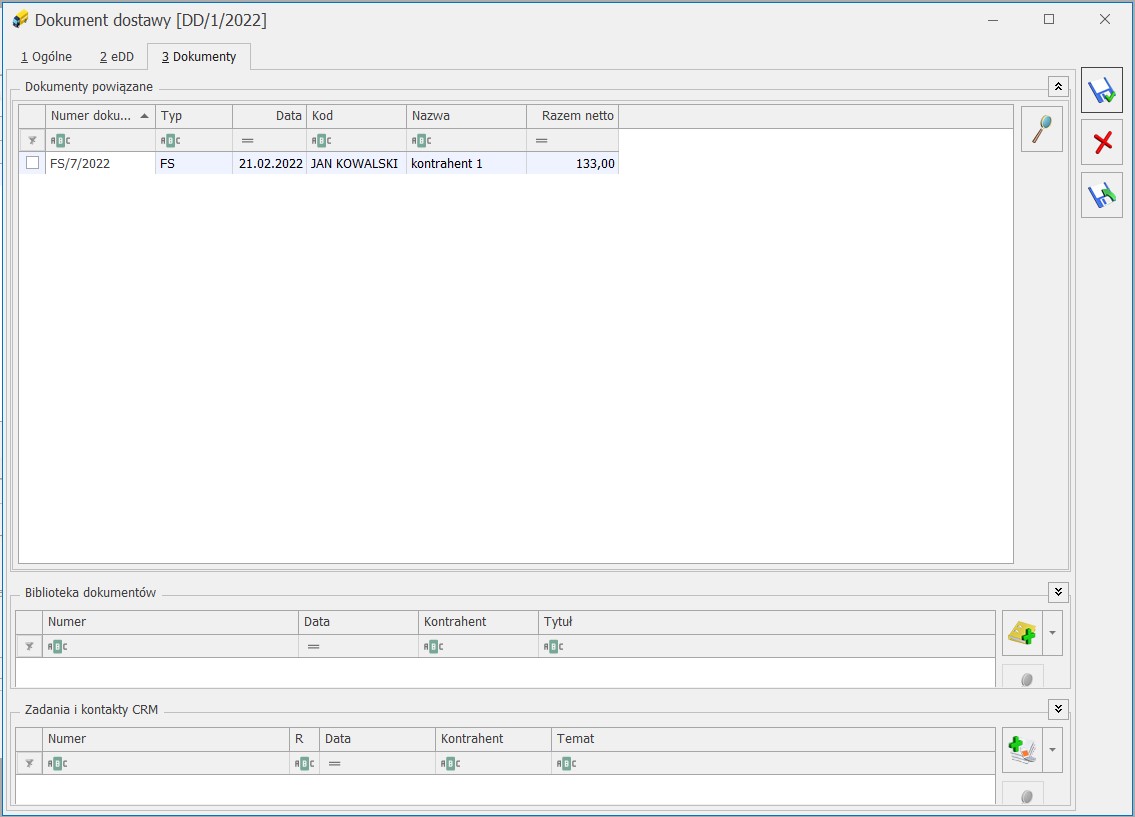

- Zakładka [Dokumenty] – w tym miejscu znajduje się lista dokumentów, do których został utworzony Dokument dostawy oraz w zależności od posiadanej licencji, dostępne są tabele:

- Biblioteka dokumentów (moduł Obieg Dokumentów) – okno umożliwia powiązanie Dokumentu dostawy z dokumentami obiegu dokumentów.

- Zadania i kontakty CRM (moduł CRM) – zapisywane są tu zadania i kontakty, a także powiązane wiadomości SMS i e-mail.

CRM

Nowości

1. Faktury Na formularzu Faktury cyklicznej na zakładce [Nagłówek faktury] w panelu Daty dla daty wystawienia/ daty sprzedaży dodano opcję ostatni dzień poprzedniego miesiąca. Na fakturach ustawiana jest wtedy data przypadająca na ostatni dzień miesiąca poprzedzający miesiąc generowania dokumentów. Daty wypadające w weekend nie są przesuwane na dzień roboczy.Zmiany

1. Domyślny klient pocztowy. W konfiguracji stanowiska Ogólne/Parametry umożliwiono wskazanie domyślnego klienta pocztowego, za pomocą którego będą wysyłane wiadomości mailowe z programu. 2. Skrzynka pocztowa. W konfiguracji skrzynki pocztowej w zaawansowanych ustawieniach serwera zmieniono nazwy parametrów:- dla poczty przychodzącej na Ten serwer wymaga bezpiecznego połączenia (SSL/TLS)

- dla poczty wychodzącej na Ten serwer wymaga bezpiecznego połączenia (SSL/TLS/StartTLS)

Poprawiono

1. Załącznik w wiadomości Poprawiono pobieranie załączników z wiadomości mailowych których nazwa przekracza 260 znaków.Ogólne i Kasa/Bank

Ogólne

Zmiany

1. Pliki JPK – deklaracja kodowania. W plikach XML dotyczących generowanych w programie plików JPK wprowadzono deklarację kodowania znaków. 2. Formularz właściciela. W przypadku niepobrania modułów płacowych, na formularzu właściciela dodano na zakładce [Ogólne] pole Płeć. Pole jest automatycznie uzupełniane na podstawie wprowadzonego numeru PESEL. Uzupełnienie tego pola umożliwia poprawne wyliczenie zwolnienia z PIT w przypadku osoby powyżej 60/65 lat niepobierającej emerytury. 3. e-Deklaracje. Na formularzach dostępnych w programie deklaracji na zakładce [e-Deklaracje] w polach Data wysłania i Data odebrania wyświetlane są informacje nie tylko o dacie, ale również o czasie tych operacji. 4. Ważne aktualizacje. W trakcie logowania do programu Comarch ERP Optima, podczas weryfikacji czy są dostępne ważne aktualizacje do zainstalowania, nie są pobierane pliki do aktualizacji. Dzięki temu uruchamianie programu zostało przyspieszone. 5. Podgląd wydruków Comarch sPrint. Wywołanie podglądu wydruku w formacie Comarch sPrint nie blokuje możliwości jednoczesnej pracy w programie Comarch ERP Optima (nie jest wymagane zamknięcie podglądu wydruku przed kontynuacją pracy). 6. Formularz definicji wydruku Comarch sPrint. Umożliwiono utworzenie nowej definicji wydruku w formacie Comarch sPrint bez konieczności jej wcześniejszego importu z pliku.Poprawiono

1. Konwersja bazy danych. Jeżeli instalacja programu Comarch ERP Optima oparta jest o zlinkowane serwery SQL (baza konfiguracyjna znajduje się na jednym serwerze baz danych, a baza firmowa znajduje się na innym serwerze), przy konwersji bazy firmowej pojawiał się komunikat: Transaction context in use by another session. Działanie poprawiono. 2. Konwersja bazy danych. Jeżeli kontrahent o kodzie !NIEOKREŚLONY! miał dodane rachunki bankowe, spośród których żaden nie był oznaczony jako domyślny, podczas konwersji pierwszy z rachunków oznaczany jest jako domyślny. 3. Logowanie oraz Zmiana firmy. W przypadku korzystania na zmianę z opcji Logowanie oraz Zmiana firmy, podpowiadana jest ostatnio wybierana firma.Kasa/Bank

Zmiany

1. Odsetki podatkowe. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek podatkowych. Od 09.02.2022 roku odsetki te wynoszą 8.50%. 2. Odsetki ustawowe od zaległości. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek ustawowych od zaległości. Od 09.02.2022 roku wynoszą one 8.25%.Instalacja i reinstalacja systemu

Instalacja systemu

Zmiany wymagań sprzętowych i systemowych

- Procesor firmy Intel lub AMD min. 2 GHz

- 2 GB pamięci RAM

- Dysk: 5 GB wolnej przestrzeni

- System operacyjny Windows 11, Windows 10, Windows 8.1, Windows Server 2012, Windows Server 2012 R2, Windows Server 2016, Windows Server 2019

- Microsoft .NET Framework w wersji minimum 4.7.2

- Drukarka pracująca w systemie Microsoft Windows

Reinstalacja programu

Reinstalacja z poprzedniej wersji

W celu wykonania reinstalacji programu, należy z poziomu kreatora umieszczonego na płycie Comarch ERP Optima uruchomić opcję instalacji (Zainstaluj/ Zainstaluj Comarch ERP Optima). Reinstalację programu Comarch ERP Optima można uruchomić również z jednoplikowych instalatorów, które dostępne są do pobrania po zalogowaniu na stronach indywidualnych dla Klientów www.comarch.pl/erp/dla-klientow. Reinstalacja spowoduje wykonanie konwersji baz danych. Od wersji Comarch ERP Optima 2019.5.1 wymagana jest na komputerze obecność pakietu Microsoft .NET Framework 4.7.2. W przypadku jego braku zostanie on doinstalowany przez instalator Comarch ERP Optima. Reinstalacja przebiega w podobny sposób, jak instalacja programu i jest dokładnie opisana w Instrukcji instalacji. Reinstalacja musi być wykonana na wszystkich komputerach, gdzie działa program Comarch ERP Optima w wersji wcześniejszej niż 2022.3.1. Reinstalacja programu spowoduje uaktualnienie wersji.Reinstalacja do najnowszej wersji 2022.3.1 jest możliwa zarówno z wcześniejszych wersji 2014 oraz 2013.7. W przypadku konieczności skonwertowania bazy z wcześniejszej wersji programu należy zrobić to dwuetapowo, czyli najpierw zainstalować wersję 2013.7, a dopiero następnie wersję 2022.3.1.

Współpraca z Microsoft SQL Server

Od wersji 2019.2.1 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji wcześniejszej niż SQL Server 2012. Przed instalacją Comarch ERP Optima zalecamy wykonanie kopii bezpieczeństwa dla bazy konfiguracyjnej oraz wszystkich baz firmowych. W przypadku posiadania baz z MS SQL 2008, 2008 R2, 2005 lub 2000, aby móc pracować na Comarch ERP Optima 2022.2.1 należy zainstalować nowszą wersję silnika bazy danych i przenieść na niego bazy danych. Można do tego wykorzystać narzędzie Migrator baz danych, które znajduje się na Indywidualnych Stronach Klientów w obszarze aktualnych wersji (http://www.erp.comarch.pl/klienci/default.aspx?site=2248). W przypadku próby połączenia się użytkownika z silnikiem bazy danych MS SQL w wersji 2000 pojawi się komunikat: Wybrany serwer SQL jest w wersji 2000, ta wersja nie jest obsługiwana. Skonfiguruj połączenie z serwerem SQL w nowszej wersji.Współpraca z innymi aplikacjami

Comarch ERP Optima 2022.3.1 współpracuje z następującymi aplikacjami:| Aplikacja | Wersja | Uwagi |

|---|---|---|

| Wszystko.pl | ||

| Comarch e-Sklep | 2022.1 lub wyższy | |

| Comarch e-Sale | 2022.1 lub wyższy | |

| Comarch ERP Optima Pulpit Menadżera | 6.1.2 | |

| Comarch HRM | 2022.2.1 | |

| Comarch Mobile Zarządzanie | 2021.1.1 lub wyższy | |

| Comarch ERP Mobile Sprzedaż | 2021.1.1 lub wyższy | |

| Comarch ERP Mobile BI | Najnowsza wersja dostępna w Google Play (aktualnie 3.0) | https://play.google.com/store/apps/details?id=com.comarch.mobile.bi |

| Comarch ERP XL | 2021.1 MSSQL lub wyższa 2021.1 PostgreSQL lub wyższa | |

| Comarch ERP Altum | 2022.0 | |

| Comarch IBARD | Najnowsza | |