Płace i Kadry

Nowości

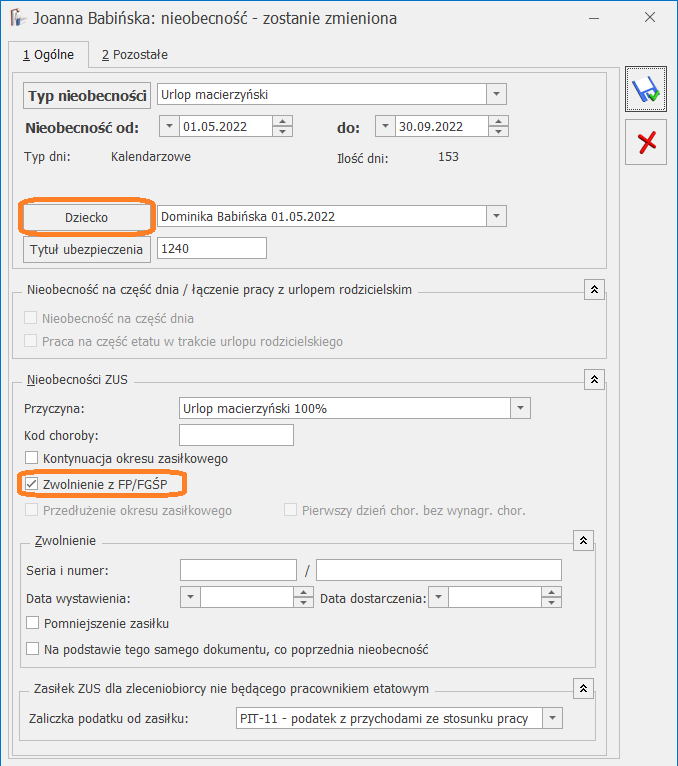

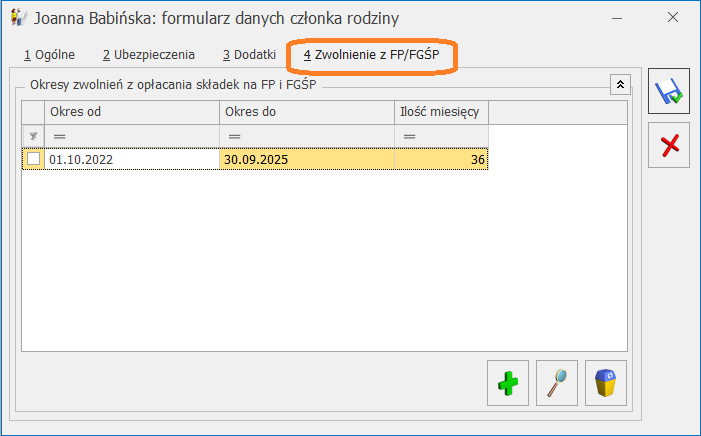

1. Aktualne wskaźniki. Konfiguracja / Program / Płace / Wynagrodzenia Wskaźniki obowiązujące od 1.09.2022: – przeciętne miesięczne wynagrodzenie: 6156,25 zł. – minimalna stawka uczniów I roku: 307,81 zł (5%) – minimalna stawka uczniów II roku: 369,38 zł (6%). – minimalna stawka uczniów III roku: 430,94 zł (7%) – młodociany – przyuczenie: 246,25 zł (4%) Wskaźniki obowiązujące od 1.10.2022: – wskaźnik waloryzacji: 102,7%. Podstawa prawna: Podstawa prawna: Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 sierpnia 2022 r. w sprawie przeciętnego wynagrodzenia w drugim kwartale 2022 r. (M.P. 2022 r., poz. 764 ) Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 11 sierpnia 2022 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w IV kwartale 2022 r. (M.P. z 2022 r., poz. 816). 2. Zwolnienie z opłacania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych po powrocie pracownika z urlopów macierzyńskich, rodzicielskich oraz wychowawczych. Wprowadzono automatyczne ustalenie okresu zwolnienia z naliczania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych przez okres 36 miesięcy od powrotu pracownika z urlopów macierzyńskich, rodzicielskich i wychowawczych. Ustalenie okresów zwolnień jest oparte na podstawie odnotowanych okresów ‘od’ – ‘do’ nieobecności związanych z rodzicielstwem. Zwolnienie z powyższych składek przysługuje przez okres 36 miesięcy począwszy od pierwszego dnia miesiąca następującego po powrocie do pracy z urlopu macierzyńskiego, rodzicielskiego lub wychowawczego do miesiąca włącznie, w którym następuje rozpoczęcie urlopu wychowawczego lub jego części. Poszczególne okresy zwolnienia przysługują aż do momentu wykorzystania limitu 36 miesięcy. Do okresu 36 miesięcy zliczają się również okresy powrotów z poszczególnych części urlopu wychowawczego. Zwolnienie z naliczania składek na FP/FGŚP dotyczy jedynie osób, które powróciły po urlopie udzielonym przez pracodawcę, a także tych zatrudnionych w ramach umowy o pracę. Pracodawcy zatrudniającemu osoby na podstawie umów cywilnoprawnych nie przysługuje tego rodzaju zwolnienie. Zwolnienie z opłacania składek na Fundusz pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych należy się odrębnie na każde dziecko pracownika. Urodzenie kolejnego dziecka wiąże się z uzyskaniem przez pracodawcę nowego okresu 36 miesięcy zwolnienia z opłacania wspomnianych składek. Okres zwolnienia z opłacania składek na pierwsze dziecko jest zawężany do ostatniego dnia miesiąca poprzedzającego miesiąc, kiedy pracownik nabywa prawo do zwolnienia na kolejne dziecko. W przypadku, gdy pracownik łączy urlop rodzicielski z pracą zwolnienie z opłacania składek przysługuje dopiero po zakończeniu urlopu związanego z rodzicielstwem. Zwolnienie z opłacania składek na FP/FGŚP związane jest z konkretnym dzieckiem, dlatego na formularzu nieobecności po wybraniu urlopu macierzyńskiego/rodzicielskiego/wychowawczego Użytkownik ma dostępne pole Dziecko, w którym należy wskazać dziecko, na które jest udzielony urlop. Dziecko należy wcześniej wprowadzić na listę członków rodziny pracownika. Po ustawieniu dziecka w nieobecności wprowadzonej dla pracownika-kobiety automatycznie zostanie zaznaczony parametr Zwolnienie z FP/FGŚP. Ze zwolnienia z FP/FGŚP w przypadku, gdy oboje rodziców korzystało z urlopów związanych z rodzicielstwem może korzystać tylko jeden pracodawca, dlatego w programie domyślnie ustawiane jest zwolnienie z tych składek dla pracownika-kobiety. W przypadku, gdy ze zwolnienia będzie korzystał pracownik-mężczyzna podczas wprowadzania urlopu związanego z rodzicielstwem należy zaznaczyć parametr Zwolnienie z FP/FGŚP. Podczas zapisu kalendarza (Nie)obecności automatycznie zostanie ustalony okres zwolnienia z FP/FGŚP i zapisany na formularzu wskazanego dziecka na nowej zakładce [4 Zwolnienie z FP/FGŚP]. Okres zwolnienia z FP/FGŚP ustalany jest zgodnie z opisanymi powyżej zasadami wynikającymi z przepisów. Okres zwolnienia może być modyfikowany przez Użytkownika.

Podczas zapisu kalendarza (Nie)obecności automatycznie zostanie ustalony okres zwolnienia z FP/FGŚP i zapisany na formularzu wskazanego dziecka na nowej zakładce [4 Zwolnienie z FP/FGŚP]. Okres zwolnienia z FP/FGŚP ustalany jest zgodnie z opisanymi powyżej zasadami wynikającymi z przepisów. Okres zwolnienia może być modyfikowany przez Użytkownika.

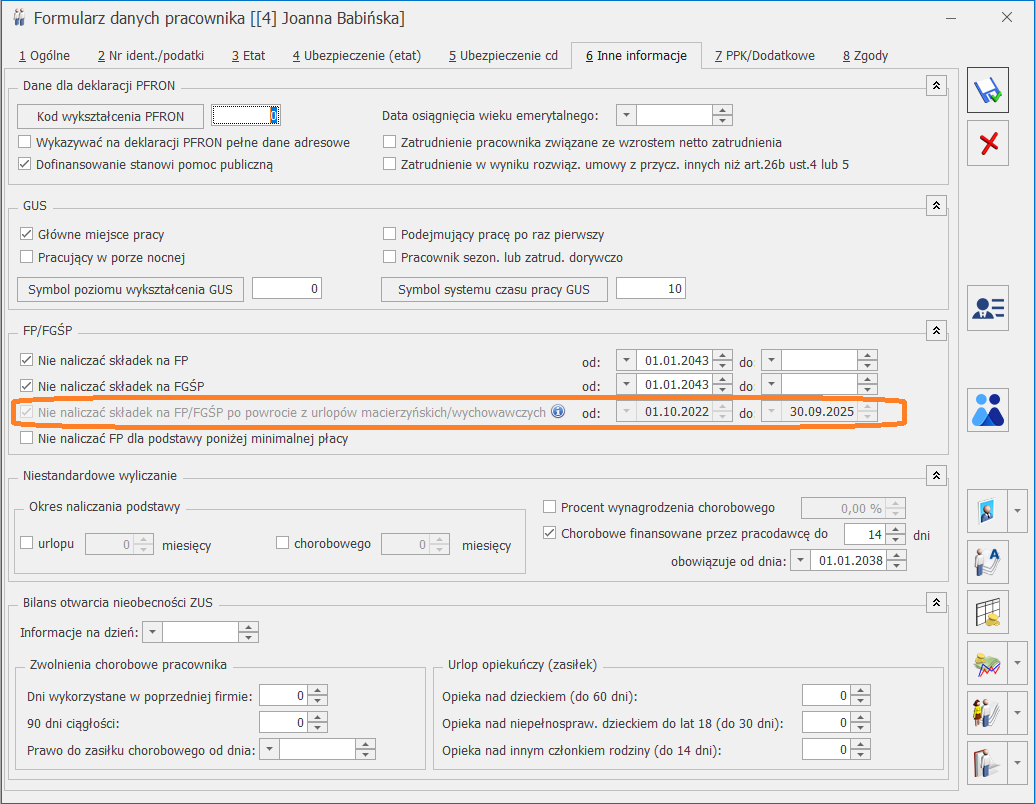

Na formularzu danych pracownika na zakładce [6 Inne informacje] w sekcji FP/FGŚP dodano parametr: Nie naliczać składek na FP/FGŚP po powrocie z urlopów macierzyńskich/wychowawczych z okresem od-do, w którym wyświetlana jest informacja o obowiązującym na dany dzień zwolnieniu z opłacania składek na FP/FGŚP z tytułu powrotu z urlopów związanych z rodzicielstwem pobrana z formularza dziecka z zakładki [4 Zwolnienie z FP/FGŚP]. Zmiana ustawienia parametru lub okresu z poziomu zakładki [6 Inne informacje] nie jest możliwa.

Na formularzu danych pracownika na zakładce [6 Inne informacje] w sekcji FP/FGŚP dodano parametr: Nie naliczać składek na FP/FGŚP po powrocie z urlopów macierzyńskich/wychowawczych z okresem od-do, w którym wyświetlana jest informacja o obowiązującym na dany dzień zwolnieniu z opłacania składek na FP/FGŚP z tytułu powrotu z urlopów związanych z rodzicielstwem pobrana z formularza dziecka z zakładki [4 Zwolnienie z FP/FGŚP]. Zmiana ustawienia parametru lub okresu z poziomu zakładki [6 Inne informacje] nie jest możliwa.

Automatyczne ustalenie okresu zwolnienia z opłacania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych dotyczy nowo dodawanych nieobecności pracownika. W przypadku nieobecności związanych z rodzicielstwem odnotowanych w poprzednich wersjach programu w celu ustalenia okresu zwolnienia należy wskazać w tych nieobecnościach dziecko.

Podczas naliczania wypłat etatowych, których data wypłaty przypada w okresie, w trakcie którego przysługuje pracodawcy zwolnienie z opłacania składek na FP/FGŚP, ustawione na formularzu dziecka składki te nie zostaną naliczone.

3. Naliczanie wynagrodzenia powyżej/poniżej normy w oparciu o normę z k.p. art. 130. Umożliwiono wyliczanie wynagrodzenia zasadniczego powyżej/poniżej normy liczonych jako oddzielne elementy wypłaty w oparciu o normę k.p. art. 130. W tym celu na formularzu kalendarza System /Konfiguracja/ Firma/ Płace/ Kalendarze w sekcji ‘Wynagrodzenie za nadgodziny’ dodano parametr Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130. Parametr jest aktywny po zaznaczeniu opcji Ręczna edycja parametrów związanych z dopłatami do nadgodzin. Zaznaczenie parametru Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130 powoduje, że stawka wynagrodzenia zasad. powyżej/poniżej normy za jedną nadgodzinę/ niedogodzinę liczona jest w oparciu o normę czasu pracy wynikającą z art. 130 k.p. Jeśli parametr nie jest zaznaczony, to przy wyliczeniu stosowana jest norma czasu pracy wynikająca z planu pracy pracownika. Powyższe ustawienia dotyczą tylko pracowników, którzy są rozliczani według danego kalendarza.

4. Wynagrodzenie powyżej normy z uwzględnieniem dodatkowych elementów. Umożliwiono naliczanie wynagrodzenia zasadniczego powyżej normy, które jest liczone jako oddzielny element wynagrodzenia (nie jako składnik wynagrodzenia zasadniczego), z uwzględnieniem dodatkowych elementów wynagrodzenia. Do tej pory element ten był wyliczany jedynie od wynagrodzenia zasadniczego.

W celu oznaczenia dodatku, który ma być uwzględniany przy wyliczeniu wynagrodzenia powyżej normy w konfiguracji typu wypłaty na zakładce [3 Szczegółowe] został wprowadzony parametr Uwzględnij przy wynagrodzeniu zasad. powyżej normy. Podczas naliczania elementu ‘wynagrodzenie zasad. powyżej normy’ do wyliczenia jego kwoty będzie sumowana stawka zaszeregowania pracownika oraz elementy wynagrodzenia, które mają zaznaczony parametr Uwzględnij przy wynagrodzeniu zasad. powyżej normy. Do wyliczeń przyjmowana jest pełna kwota dodatku bez pomniejszania o ewentualne nieobecności. Przy wyliczaniu uwzględniane są elementy, które zostały wypłacone za miesiąc zgodny z miesiącem, za który wyliczane jest wynagrodzenie zasad. powyżej normy. Dodatkowe elementy są wliczane zarówno, gdy pracownik ma stawkę miesięczną jak i godzinową.

W związku z tym, że wynagrodzenie powyżej normy jest generowane nie tylko w przypadku wystąpienia nadgodzin, ale także np. w przypadku zmiany strefy czasu pracy, w której pracował pracownik w kalendarzu (Nie)obecności i wtedy za taką samą liczbę godzin jest generowane w wypłacie wynagrodzenie powyżej normy oraz wynagrodzenie poniżej normy, które się bilansują umożliwiono naliczanie wynagrodzenie poniżej normy (naliczanego jako oddzielny element wynagrodzenia w wypłacie) także z uwzględnieniem dodatkowych elementów wynagrodzenia. W tym celu na formularzu typu wypłaty dodano parametr Uwzględnij przy wynagrodzeniu zasad. poniżej normy. Po zaznaczeniu parametru wynagrodzenie poniżej normy jest wyliczane według takich samych zasad jak opisane powyżej wynagrodzenie powyżej normy.

5. Przenoszenie danych kadrowych między bazami. Umożliwiono przenoszenie pełnych danych kadrowo – płacowych między bazami Comarch ERP Optima. Nowy mechanizm daje możliwość dalszego naliczania wynagrodzeń po zaimportowaniu danych do nowej bazy uwzględniając przeniesione wypłaty.

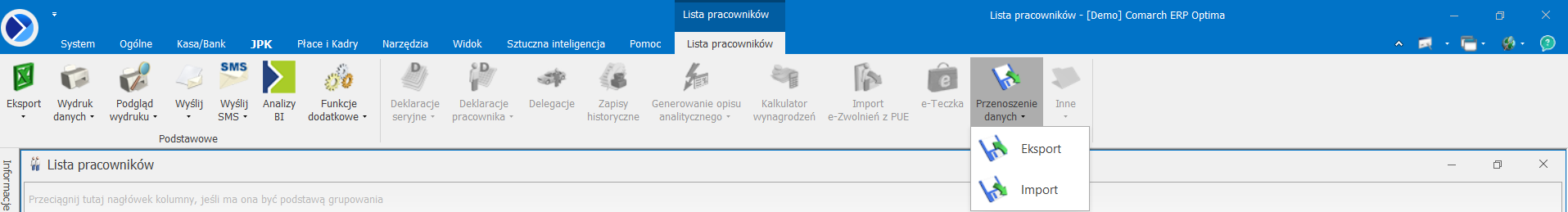

W menu Płace i Kadry/ Kadry dodano przycisk Przenoszenie danych z opcjami ‘Eksport’ i ‘Import’. Funkcja eksportu działa dla zaznaczonych pracowników. Przenoszone są dane pracowników etatowych, zleceniobiorców, osób bez zatrudnienia.

Automatyczne ustalenie okresu zwolnienia z opłacania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych dotyczy nowo dodawanych nieobecności pracownika. W przypadku nieobecności związanych z rodzicielstwem odnotowanych w poprzednich wersjach programu w celu ustalenia okresu zwolnienia należy wskazać w tych nieobecnościach dziecko.

Podczas naliczania wypłat etatowych, których data wypłaty przypada w okresie, w trakcie którego przysługuje pracodawcy zwolnienie z opłacania składek na FP/FGŚP, ustawione na formularzu dziecka składki te nie zostaną naliczone.

3. Naliczanie wynagrodzenia powyżej/poniżej normy w oparciu o normę z k.p. art. 130. Umożliwiono wyliczanie wynagrodzenia zasadniczego powyżej/poniżej normy liczonych jako oddzielne elementy wypłaty w oparciu o normę k.p. art. 130. W tym celu na formularzu kalendarza System /Konfiguracja/ Firma/ Płace/ Kalendarze w sekcji ‘Wynagrodzenie za nadgodziny’ dodano parametr Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130. Parametr jest aktywny po zaznaczeniu opcji Ręczna edycja parametrów związanych z dopłatami do nadgodzin. Zaznaczenie parametru Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130 powoduje, że stawka wynagrodzenia zasad. powyżej/poniżej normy za jedną nadgodzinę/ niedogodzinę liczona jest w oparciu o normę czasu pracy wynikającą z art. 130 k.p. Jeśli parametr nie jest zaznaczony, to przy wyliczeniu stosowana jest norma czasu pracy wynikająca z planu pracy pracownika. Powyższe ustawienia dotyczą tylko pracowników, którzy są rozliczani według danego kalendarza.

4. Wynagrodzenie powyżej normy z uwzględnieniem dodatkowych elementów. Umożliwiono naliczanie wynagrodzenia zasadniczego powyżej normy, które jest liczone jako oddzielny element wynagrodzenia (nie jako składnik wynagrodzenia zasadniczego), z uwzględnieniem dodatkowych elementów wynagrodzenia. Do tej pory element ten był wyliczany jedynie od wynagrodzenia zasadniczego.

W celu oznaczenia dodatku, który ma być uwzględniany przy wyliczeniu wynagrodzenia powyżej normy w konfiguracji typu wypłaty na zakładce [3 Szczegółowe] został wprowadzony parametr Uwzględnij przy wynagrodzeniu zasad. powyżej normy. Podczas naliczania elementu ‘wynagrodzenie zasad. powyżej normy’ do wyliczenia jego kwoty będzie sumowana stawka zaszeregowania pracownika oraz elementy wynagrodzenia, które mają zaznaczony parametr Uwzględnij przy wynagrodzeniu zasad. powyżej normy. Do wyliczeń przyjmowana jest pełna kwota dodatku bez pomniejszania o ewentualne nieobecności. Przy wyliczaniu uwzględniane są elementy, które zostały wypłacone za miesiąc zgodny z miesiącem, za który wyliczane jest wynagrodzenie zasad. powyżej normy. Dodatkowe elementy są wliczane zarówno, gdy pracownik ma stawkę miesięczną jak i godzinową.

W związku z tym, że wynagrodzenie powyżej normy jest generowane nie tylko w przypadku wystąpienia nadgodzin, ale także np. w przypadku zmiany strefy czasu pracy, w której pracował pracownik w kalendarzu (Nie)obecności i wtedy za taką samą liczbę godzin jest generowane w wypłacie wynagrodzenie powyżej normy oraz wynagrodzenie poniżej normy, które się bilansują umożliwiono naliczanie wynagrodzenie poniżej normy (naliczanego jako oddzielny element wynagrodzenia w wypłacie) także z uwzględnieniem dodatkowych elementów wynagrodzenia. W tym celu na formularzu typu wypłaty dodano parametr Uwzględnij przy wynagrodzeniu zasad. poniżej normy. Po zaznaczeniu parametru wynagrodzenie poniżej normy jest wyliczane według takich samych zasad jak opisane powyżej wynagrodzenie powyżej normy.

5. Przenoszenie danych kadrowych między bazami. Umożliwiono przenoszenie pełnych danych kadrowo – płacowych między bazami Comarch ERP Optima. Nowy mechanizm daje możliwość dalszego naliczania wynagrodzeń po zaimportowaniu danych do nowej bazy uwzględniając przeniesione wypłaty.

W menu Płace i Kadry/ Kadry dodano przycisk Przenoszenie danych z opcjami ‘Eksport’ i ‘Import’. Funkcja eksportu działa dla zaznaczonych pracowników. Przenoszone są dane pracowników etatowych, zleceniobiorców, osób bez zatrudnienia.

Na oknie eksportu dostępne są dwie opcje:

Na oknie eksportu dostępne są dwie opcje:

- Dane kadrowe

- Dane kadrowe wraz z danymi płacowymi (zaznaczona domyślnie).

- Przy imporcie pracowników sprawdzana jest wartość w polu ImportRowID. W przypadku znalezienia w bazie danych pracownika o takim samym numerze ImportRowID dane pracownika nie zostaną zaimportowane.

- Po zaimportowaniu pracowników do nowej bazy jako ich akronim ustawia się oznaczenie IMP1,IMP2.

- Podczas eksportu\importu nie są przenoszone dane o wydziałach/ projektach/ lokalizacjach pracowników. Po zaimportowaniu danych pracownik zostaje przypisany do głównego wydziału i centrum podległościowego – domyślnie jest to ‘Firma’.

- Po zaimportowaniu schematu płatności pracownika w polu odbiorca zawsze ustawia się sam pracownik, nie są przenoszeni inni odbiorcy.

- Do wszystkich zaimportowanych typów wypłat dodawany jest przedrostek IMP.

- Podczas importu umów pracowników zaczytywane są wszystkie umowy pracownika wraz z zestawieniami czasu pracy. Nie są przenoszone numery umów, w trakcie importu ustawiany jest symbol UM1, UM2, UM3

- Podczas importu list płac z bazy źródłowej dotychczasowe symbole zastępowane są symbolami E1 dla wypłaty etatowej, U1 dla wypłaty umowy, I1- dla wypłaty typu inna, Z1 – dla wypłat typu zaliczka oraz zaliczka brutto, P1 – dla pożyczki, EK1 dla listy korygującej.

- Listy płac, które były zaksięgowane w bazie źródłowej po imporcie będą miały status ‘zamknięta’.

- Po zaimportowaniu typów wypłat należy na nowo ustawić powiązanie w przypadku umów oraz elementów będących przychodami PPK, a także między składnikami związanymi ze sobą oraz typami wypłat odwołującymi się do wskaźników. W przypadku typów wypłat zdefiniowanych algorytmem 12 oraz 11 należy zweryfikować poprawność definicji i ustawić powiązanie ze wzorcami płacowymi, jeśli były używane w definicji.

Po naciśnięciu ikony

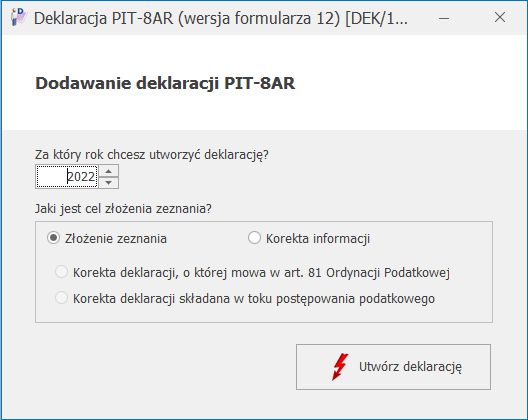

Po naciśnięciu ikony - Dodano nowy wzór deklaracji PIT-11 (29) obowiązujący dla przychodów uzyskanych w 2022 roku oraz umożliwiono jego wysyłkę do systemu e-Deklaracje.

- Na formularzu deklaracji PIT-11 w wersji 29 w sekcji ‘Informacja o kosztach uzyskania przychodu z tytułu stosunku służbowego, stosunku…’ umożliwiono ustawienie informacji o braku kosztów uzyskania przychodu.

- Umożliwiono wydruk deklaracji z poziomu formularza deklaracji, ale także seryjnie z poziomu listy pracowników w kadrach oraz z poziomu okna Deklaracje PIT pracowników. Deklarację można wysłać mailowo do pracowników, udostępnić w Comarch HRM oraz w Pulpicie Menadżera. Wydruk seryjny, udostępnienie w Comarch HRM, Pulpicie Menadżera oraz wysyłka mailowo została wprowadzona także dla deklaracji PIT-11 utworzonych w wersji 28.

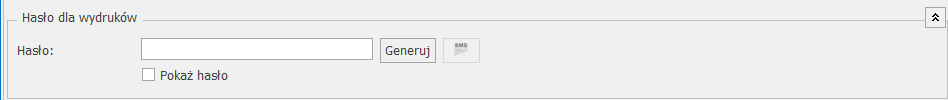

Dodatkowo w programie umożliwiono automatyczne nadanie hasła dla nowo zatrudnionego pracownika. W konfiguracji firmy w gałęzi ‘Płace/Parametry’ dodano parametr Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom.

Działanie parametru:

Dodatkowo w programie umożliwiono automatyczne nadanie hasła dla nowo zatrudnionego pracownika. W konfiguracji firmy w gałęzi ‘Płace/Parametry’ dodano parametr Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom.

Działanie parametru:

- Zaznaczony – podczas dodawania formularza danych kadrowych nowo zatrudnionego pracownika automatycznie jest generowane hasło. W sytuacji, w której zalogowany operator, nie posiada uprawnienia do tworzenia haseł dla plików PDF, a jednocześnie zaznaczony jest parametr w tle zostanie utworzone hasło dla pracownika i zapisane w bazie. Sekcja Hasło plików PDF będzie wyświetlane w trybie do odczytu, jedynie operator z nadanym uprawnieniem, po zalogowaniu może wydrukować oraz wysłać hasło SMS-em,

- nie zaznaczony (domyślne ustawienie) – hasło nie jest generowane automatycznie po wprowadzeniu pracownika.

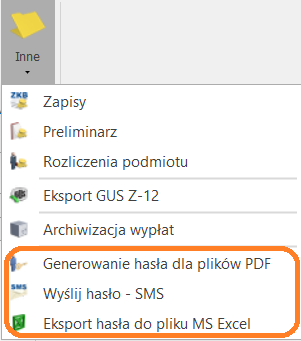

- Generowanie hasła dla plików PDF

- Wyślij hasło – SMS

- Eksport hasła do pliku MS Excel

Zaznaczenie pracowników i wybranie opcji 'Generowanie hasła dla plików PDF’ powoduje utworzenie i zapisanie haseł na formularzu pracownika. W sytuacji braku zaznaczenia w konfiguracji parametru ’Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom’ po wygenerowaniu seryjnie haseł dla plików PDF dodatkowo wyświetlany jest komunikat ‘Istnieje możliwość automatycznego generowania haseł dla plików PDF przy zapisie formularza nowego pracownika. Czy chcesz, aby dla nowo zatrudnionych pracowników hasła były generowane automatycznie?

Przy wyborze ‘TAK’ – w konfiguracji firmy zostanie automatycznie zaznaczony parametr ’Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom’.

Zaznaczenie opcji ‘Wyślij hasło – SMS’ powoduje wysyłkę haseł do zaznaczonych pracowników na numer telefonu podany jako Telefon SMS w kartotece pracownika. Opcja ‘Eksport hasła do plików MS Excel’ powoduje utworzenie pliku w MS Excel z hasłami dla zaznaczonych pracowników.

Podczas generowania wydruku z hasłem program sprawdza czy pracownik, dla którego wysyłany jest wydruk, posiada uzupełnione pole hasło na formularzu pracownika/właściciela. Jeżeli tak, to pracownik będzie mógł otworzyć plik PDF tylko po podaniu tego hasła. Jeśli hasło nie będzie uzupełnione to hasłem dla wydruku będzie PESEL lub data urodzenia pracownika.

Zaznaczenie pracowników i wybranie opcji 'Generowanie hasła dla plików PDF’ powoduje utworzenie i zapisanie haseł na formularzu pracownika. W sytuacji braku zaznaczenia w konfiguracji parametru ’Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom’ po wygenerowaniu seryjnie haseł dla plików PDF dodatkowo wyświetlany jest komunikat ‘Istnieje możliwość automatycznego generowania haseł dla plików PDF przy zapisie formularza nowego pracownika. Czy chcesz, aby dla nowo zatrudnionych pracowników hasła były generowane automatycznie?

Przy wyborze ‘TAK’ – w konfiguracji firmy zostanie automatycznie zaznaczony parametr ’Automatyczne generowanie haseł plików PDF nowo zatrudnionym pracownikom’.

Zaznaczenie opcji ‘Wyślij hasło – SMS’ powoduje wysyłkę haseł do zaznaczonych pracowników na numer telefonu podany jako Telefon SMS w kartotece pracownika. Opcja ‘Eksport hasła do plików MS Excel’ powoduje utworzenie pliku w MS Excel z hasłami dla zaznaczonych pracowników.

Podczas generowania wydruku z hasłem program sprawdza czy pracownik, dla którego wysyłany jest wydruk, posiada uzupełnione pole hasło na formularzu pracownika/właściciela. Jeżeli tak, to pracownik będzie mógł otworzyć plik PDF tylko po podaniu tego hasła. Jeśli hasło nie będzie uzupełnione to hasłem dla wydruku będzie PESEL lub data urodzenia pracownika.

Zmiany

1. Pomniejszanie wynagrodzenia. Wprowadzono zmianę w sposobie pomniejszania wynagrodzenia zasadniczego określonego w stawce miesięcznej oraz dodatków, w przypadku, gdy pracownik przez cały okres, za który naliczane jest dane wynagrodzenie miał wprowadzoną nieobecność pomniejszającą czas pracy. Zgodnie z art. 80 kodeksu pracy pracownikowi przysługuje wynagrodzenie za czas przepracowany, dlatego w przypadku, gdy pracownik przez wszystkie dni robocze w miesiącu ma wprowadzoną nieobecność wynagrodzenie zasadnicze miesięczne zostanie policzone w kwocie 0,00 zł. Do tej pory w przypadku w przypadku wystąpienia zwolnienia chorobowego wynagrodzenie zasadnicze było pomniejszane o 1/30 za każdy dzień zwolnienia i tym samym w przypadku, gdy nieobecności były wprowadzone jedynie w dni robocze pracownik otrzymywał wynagrodzenie zasadnicze za dni wolne. 2. Podstawa zasiłku chorobowego. Wprowadzono zmiany w wyliczaniu podstawy zasiłku chorobowego dla pracowników przekraczających limit podstawy składek emerytalno-rentowych. Podczas ustalania podstawy pomniejszane o średni wskaźnik potrąconych składek będą jedynie te elementy wynagrodzenia, które zostały wypłacone w miesiącu, w którym faktycznie doszło do przekroczenia limitu podstawy składek emerytalno-rentowych. Wynagrodzenie uwzględniane w podstawie zasiłku wypłacone w innych miesiącach przy wliczaniu będzie pomniejszone o faktycznie potrącone od niego składki. 3. Właściciel – generowanie pomniejszenia za okres nieobecności – wyrok SN.Zmieniono sposób wyliczania dochodu deklarowanego stanowiącego podstawę składek społecznych dla osób prowadzących działalność gospodarczą którzy zadeklarowali opłacanie składek od podstawy wyższej niż 60% prognozowanego przeciętnego wynagrodzenia miesięcznego w przypadku wystąpienia nieobecności oraz rozpoczęcia/zakończenia działalności w trakcie miesiąca. rozliczania nieobecności właściciela. Zgodnie z wyrokiem Sądu Najwyższego z dnia 11 lipca 2019 r., sygn. akt III UZP 1/19, proporcjonalnemu zmniejszeniu ulega kwota najniższej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe bez względu na jej wysokość zadeklarowaną przez osobę prowadzącą pozarolniczą działalność/osobę współpracującą. Dlatego też, jeśli zostanie zadeklarowana wyższa podstawa wymiaru składek od najniższej i właściciel/osoba współpracująca podlega ubezpieczeniom społecznym tylko przez część miesiąca lub ma nieobecność np. zwolnienie chorobowe można skorygować tylko tę część podstawy, która odpowiada wysokości najniższej obowiązującej go podstawy, czyli 60% prognozowanego przeciętnego wynagrodzenia miesięcznego. Aby obliczyć obniżoną podstawę należy:- podzielić kwotę najniższej podstawy miesięcznej przez liczbę dni kalendarzowych tego miesiąca,

- pomnożyć wynik przez liczbę dni, gdy właściciel był ubezpieczony,

- dodać różnicę między zadeklarowaną podstawą, a najniższą podstawą przed pomniejszeniem.

- Zmieniono sposób wyliczania podstawy składki chorobowej w przypadku, gdy właściciel/osoba współpracująca przystąpiła/zrezygnowała do/z ubezpieczenia chorobowego w trakcie miesiąca. W przypadku, gdy właściciel/osoba współpracująca jest zgłoszona już do ubezpieczenia emerytalno-rentowego, a w trakcie miesiąca dodatkowo przystępuje do ubezpieczenia chorobowego lub w trakcie miesiąca rezygnuje z ubezpieczenia chorobowego (a pozostaje nadal w ubezpieczeniu emerytalno-rentowym) podstawa składki chorobowej będzie wyliczana w takiej samej kwocie jak podstawa składki emerytalnej, gdyż zgodnie z ustawia o systemie ubezpieczeń społecznych (art. 20) podstawę wymiaru składek na ubezpieczenie chorobowe powinna stanowić podstawa wymiaru składek na ubezpieczenie emerytalne i ubezpieczenia rentowe.

- Zmieniono sposób rozliczania nieobecności właściciela/osoby współpracującej. Nieobecności ‘Wł.zwolnienie chorobowe’ oraz ‘Wł.zwolnienie chorobowe/wypadek’ będą rozliczane w wypłacie właściciela i osoby współpracującej jedynie, gdy te osoby są zgłoszone odpowiednio do ubezpieczenia chorobowego lub wypadkowego. Dane dotyczące ubezpieczenia są sprawdzane w zapisie historycznym właściciela/osoby współpracującej aktualnym na datę zakończenia nieobecności. Wcześniej program nie weryfikował informacji o ubezpieczeniu i nieobecności zawsze były rozliczane w wypłatach.

- Wynagrodzenie powyżej/poniżej normy liczone jako oddzielny element oraz Oddzielenie wypłacone powyżej normy wliczane do podstawy urlopu/ekwiwalentu i Oddzielenie wypłacone poniżej normy wliczane do podstawy urlopu/ekwiwalentu,

- Rozlicz dodatki/potracenia w wypłacie umów cywilnoprawnych,

- Rozlicz zasiłki ZUS i spłaty pożyczek w wypłacie umów cywilnoprawnych,

- Podatek dla zleceniobiorców zaokrąglony łącznie dla wypłat z ta samą pozycja PIT,

- Licz wyrównanie wyn. zasad. za pracę wg stawki zaszeregowania,

- Bilansowanie powyżej/poniżej normy (w obrębie strefy czasu pracy).

Poprawiono

1. Wypłaty pracownika:- W przypadku gdy pracownik korzystał z 50% kosztów uzyskania przychodu i na formularzu danych kadrowych miał ustawione niestandardowe progi podatkowe to w wypłacie była wyliczana niepoprawna składka zdrowotna. Działanie poprawiono.

- W przypadku umów niestandardowych, w których ustawiono jako sposób naliczania podatku procent i wskazano naliczane 12% podatku, w wypłacie była wyliczana niepoprawna składka zdrowotna, ponieważ przy wyliczeniu hipotetycznej zaliczki podatku jaka byłaby ustalona od wynagrodzenia pracownika, gdyby stosować zasady podatkowe obowiązujące na 31.12.2021 uwzględniana była stawka podatku 12% zamiast stawki obowiązującej w 2021 r. – 17 %. Działanie poprawiono.

- Poprawiono naliczanie zaliczki podatku do urzędu skarbowego w wypłatach przy zaznaczonym parametrze Korekta podatku i ubezpieczeń. W poprzednich wersjach zaliczka podatku nie przeliczała się po wyzerowaniu kosztów uzyskania przychodu i ulgi podatkowej.

- Podczas wyliczania wypłaty umowy cywilnoprawnej dla osoby, która złożyła wniosek o niepobieranie zaliczki podatku, ponieważ jej dochód nie przekroczy 30 000 zł do limitu dochodu nadmiarowo były uwzględniane elementy nieopodatkowane. Działanie poprawiono.

- W wypłacie umowy cywilnoprawnej był naliczany za wysoki podatek w przypadku, gdy w tym miesiącu pracownik miał naliczoną wypłatę etatową, w której było przekroczenie progu podatkowego i w konfiguracji był zaznaczony parametr ‘Podatek dla zleceniobiorców zaokrąglony łącznie dla wypłat z ta samą pozycja PIT’. Działanie poprawiono.

- Podczas naliczania w wypłacie dodatkowych elementów wynagrodzenia pomniejszanych za okres nieobecności dodano ograniczenie, aby kwota pomniejszeń nie przekraczała kwoty dodatku. W przypadku niektórych kwot dodatek po pomniejszeniu naliczał się w kwocie ujemnej. Działanie poprawiono.

- Poprawiono naliczanie kwoty pomniejszania wynagrodzenia w przypadku, gdy pracownik miał odnotowaną aktualizację danych kadrowych w trakcie miesiąca, która powoduje podział wynagrodzenia zasadniczego w wypłacie i miał wprowadzoną nieobecność na wszystkie dni w obrębie danego zapisu historycznego. W niektórych sytuacjach pomniejszenie liczyło się za wysokie lub za niskie co powodowało niepoprawną kwotę wynagrodzenia zasadniczego.

- W przypadku gdy pracownik korzystający ze zwolnienia PIT dla młodych miał naliczone dwie wypłaty w miesiącu deklaracji to w drugiej z nich nie było uwzględniane pomniejszenie podatku o 30% diet i naliczała się zaniżona składka zdrowotna. Działanie poprawiono.

- Jeżeli w tym samym miesiącu deklaracji naliczono pracownikowi wypłatę świadczenia z ZFŚS oraz wypłatę etatową, w której powinien zostać rozliczony pakiet mobilności to w wypłacie etatowej program nie pomniejszał podstawy składek o wartość wirtualnych diet. Działanie poprawiono

- Gdy w wypłacie była rozliczana nieobecność z poprzedniego miesiąca to przy wyliczeniu podstawy składek społecznych w niektórych przypadkach niepoprawnie odliczały się diety. Działanie poprawiono.

- W przypadku gdy właściciel w trakcie miesiąca miał zmieniany kod ubezpieczenia, w wypłacie naliczała się podwójna podstawa składki zdrowotnej. Działanie poprawiono.

- Jeżeli właściciel w bieżącym roku zmienił formę opodatkowania z podatku liniowego na ryczałt i miał ustawione opłacanie składki zdrowotnej na podstawie przychodu za poprzedni rok, do wyliczenia zdrowotnej była uwzględniana kwota przychodu za zeszły rok z deklaracji rocznej PIT-36L, ale bez pomniejszenia o zapłacone składki ZUS z kwot właściciela. Działanie poprawiono.

- Przywrócono możliwość wysyłki korekt deklaracji PIT- 4R (12), IFT -1R(16) za 2021r. do systemu e-Deklaracje.

- Po wysyłce PIT-11(28) do systemu e-Deklaracje i odebraniu UPO na wydruku PIT-11 w poz. 2 nie był wykazywany nr dokumentu. Działanie poprawiono.

- W przypadku seryjnego tworzenia deklaracji PIT-11 dla pracowników, którzy mieli uzupełnioną tylko cześć F – nadmiarowo było uzupełniane pole ‘osoba odpowiedzialna za obliczenie’. Działanie poprawiono.

- Dostosowano schemat zaświadczenia płatnika składek ZUS Z-3 do wymogów PUE ZUS.

- Poprawiono wykazywanie danych płatnika. Na zaświadczeniu uwzględniane będą pełne dane płatnika, czyli NIP, REGON, PESEL, nazwa, imię i nazwisko, data urodzenia oraz rodzaj i numer dokumentu identyfikacyjnego.

- W niektórych przypadkach na zaświadczeniu był wykazany niepoprawny numer rachunku bankowego pracownika. Działanie poprawiono.

- Poprawiano automatyczne ustalanie okresu, z którego mają być wykazane składniki wynagrodzenia wykorzystywane do wyliczenia podstawy zasiłku w przypadku, gdy w poprzednich miesiącach pracownik także miał zwolnienie chorobowe. Działanie poprawiono.

Księgowość

Nowości

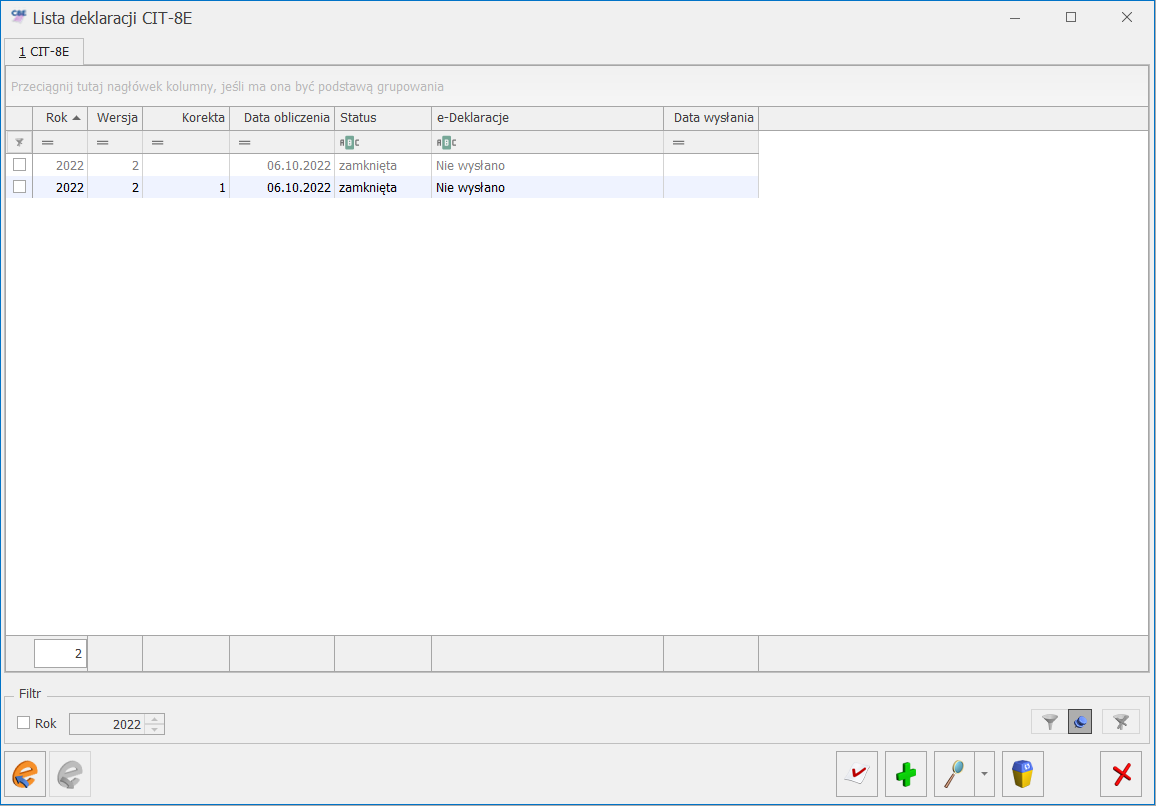

1. Księgowość kontowa. Deklaracja CIT-8E(2) wraz z załącznikiem CIT/EZ(2). Wprowadzono formularz Deklaracji o wysokości osiągniętego dochodu i należnego ryczałtu od dochodów spółek wraz z jej wydrukiem oraz wysyłką do systemu e‑Deklaracje. Deklaracja jest możliwa do złożenia za okres obrachunkowy rozpoczynający się po 31.12.2021 roku. Do sporządzenia deklaracji CIT-8E konieczne jest pobranie modułu Księga Handlowa lub Księga Handlowa Plus. Zmiana w Konfiguracji Deklaracja CIT-8E jest dostępna w menu Księgowość/ CIT/ Deklaracje CIT-8E jeżeli w Konfiguracji Firmy/ Dane firmy/Deklaracje i pełnomocnictwa w sekcji Podatnik składa deklaracje/odprowadza zaliczki z tytułu zaznaczono nową opcję CIT-8E. Parametr jest domyślnie zaznaczony zarówno w nowych bazach, jak i w bazach zaktualizowanych z wcześniejszych wersji programu. Deklaracja CIT-8E składana jest do tego samego Urzędu Skarbowego co deklaracja CIT-8. W Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA dodano pole E-mail oraz Telefon dla przedstawiciela CIT. Lista deklaracji CIT-8E Po przejściu do menu Księgowość/ CIT/ Deklaracje CIT-8E dostępna jest Lista deklaracji CIT-8E zawierająca kolumny:- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Korekta – oznaczenie, w jakim celu została sporządzona deklaracja (złożenie deklaracji lub korekta deklaracji).

- Data obliczenia – data obliczenia deklaracji.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

Lista deklaracji CIT-8E

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku. Przycisk- Identyfikator podatkowy NIP podatnika – nie podlega edycji na formularzu deklaracji.

- Okres obrachunkowy, za który składana jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego jest adresowana deklaracja – podlega edycji na formularzu deklaracji.

- Cel złożenia formularza (złożenie zeznania, korekta zeznania) – nie podlega edycji na formularzu deklaracji.

- Nazwa firmy oraz dane adresowe – podlegają edycji na formularzu deklaracji.

- Imię, nazwisko, adres e-mail oraz numer telefonu przedstawiciela – podlegają edycji na formularzu deklaracji.

- Rachunek zysków i strat – wariant kalkulacyjny – jeżeli w poprzednim oknie zaznaczono opcję ‘5’. W takim przypadku tworzony jest RZiS z podpiętymi kontami zespołu ‘5’.

- Rachunek zysków i strat – wariant porównawczy – jeżeli w poprzednim oknie zaznaczono opcję ‘4’. W takim przypadku tworzony jest RZiS bez podpiętych kont kosztowych.

- Rachunek zysków i strat – wariant kalkulacyjny oraz Rachunek zysków i strat – wariant porównawczy – jeżeli w poprzednim oknie zaznaczono opcję ‘4’ oraz ‘5’. W takim przypadku tworzony jest RZiS z podpiętymi kontami zespołu ‘5’.

- Rodzaj podatnika: Organizacja pozarządowa,

- Typ zestawienia: Bilans,

- Kolumny: Bilans otwarcia, Bieżący okres.

- Rodzaj podatnika: Organizacja pozarządowa,

- Typ zestawienia: Rachunek zysków i strat,

- Kolumny: Bieżący okres.

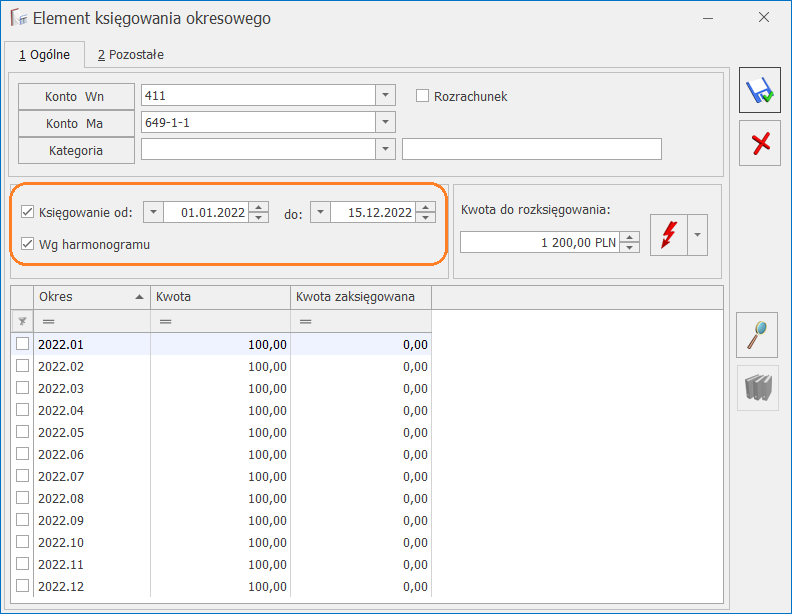

Harmonogram na pozycji księgowania okresowego

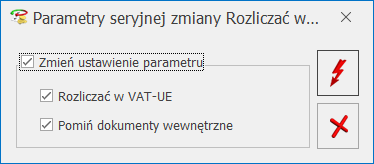

Po zaznaczeniu w dowolnej pozycji księgowania okresowego parametru Księgowanie od do, nie jest możliwe zaznaczenie zakresu dat w nagłówku. Jeżeli w nagłówku księgowania okresowego zaznaczony zostanie parametr Księgowanie od do bez zaznaczenia parametru Wg harmonogramu to zakres dat wskazany w nagłówku przenoszony jest do każdej dodanej pozycji księgowania, bez możliwości edycji dat na pozycji. Możliwe jest natomiast zaznaczenie w dowolnej pozycji parametru Wg harmonogramu oraz określenie kwoty do rozksięgowania. Jeżeli w nagłówku księgowania okresowego zaznaczony zostanie parametr Księgowanie od do oraz Wg harmonogramu to zakres dat wskazany w nagłówku przenoszony jest do każdej dodanej pozycji księgowania okresowego oraz zaznaczany jest parametr Wg harmonogramu, bez możliwości edycji na żadnej z pozycji. Podczas generowania księgowania okresowego pod uwagę brany jest zakres dat wskazany w poszczególnych pozycjach księgowania okresowego. Istnieje możliwość zaksięgowania pozycji z datą zakończenia harmonogramu inną niż ostatni dzień danego miesiąca, jeżeli data zakończenia harmonogramu mieści się w miesiącu księgowania.- Zmień rozliczać VAT-UE – funkcja umożliwia seryjne wskazanie dokumentów do deklaracji VAT-UE. Po zaznaczeniu parametru Zmień ustawienie parametru automatycznie zaznaczana jest opcja Rozliczać w VAT UE oraz Pomiń dokumenty wewnętrzne (aby nie podwoić transakcji w deklaracji VAT-UE).

Parametry seryjnej zmiany Rozliczać w VAT-UE

Po odznaczeniu opcji Pomiń dokumenty wewnętrzne parametr Rozliczać w VAT-UE zostanie zaznaczony również na dokumentach wewnętrznych. Jeżeli użytkownik chce seryjnie odznaczyć parametr Rozliczać w VAT-UE na dokumentach w rejestrze VAT to powinien po zaznaczeniu parametru Zmień ustawienie parametru odznaczyć parametr Rozliczać w VAT-UE. Jeżeli parametr Rozliczać w VAT-UE ma zostać odznaczony na dokumentach wewnętrznych to dodatkowo należy odznaczyć parametr Pomiń dokumenty wewnętrzne. Seryjna zmiana ustawienia parametru Rozliczać w VAT-UE możliwa jest dla dokumentów z rodzajem transakcji:- dostawa wewnątrzunijna,

- dostawa wewnątrzunijna trójstronna,

- dostawa poza terytorium kraju,

- poza terytorium kraju (stawka NP),

- wewnątrzunijny – podatnikiem jest nabywca,

- pozaunijny – podatnikiem jest nabywca,

- nabycie wewnątrzunijne,

- nabycie wewnątrzunijne trójstronne.

- dokumentu z rodzajem transakcji: krajowa, krajowa – podatnikiem jest nabywca, eksport, eksport – zwrot VAT, procedura OSS, import,

- dokumentu uwzględnionego na zatwierdzonej deklaracji JPK_V7 jeżeli na formularzu operatora dla parametru Blokada zmiany dokumentów jeżeli zatwierdzona deklaracja VAT-7/plik JPK_V7 zaznaczono opcję Blokada,

- dokumentu wyeksportowanego jeżeli na formularzu operatora nie zaznaczono parametru Zmiana dokumentów wyeksportowanych.

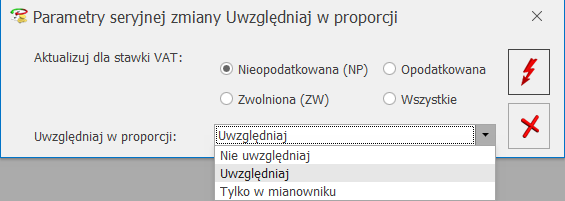

- Zmień uwz. w proporcji (operacja widoczna tylko w rejestrze VAT sprzedaży) – funkcja umożliwia seryjną zmianę wpływającą na wyliczenie proporcji struktury sprzedaży. Po jej wyborze wyświetlane jest okno, w którym użytkownik w polu Aktualizuj dla stawki VAT powinien zaznaczyć stawki, dla których ma zostać wykonana zmiana oraz w polu Uwzględniaj w proporcji wybrać wartość, która zostanie wskazana w pozycji dokumentu w kolumnie w proporcji.

Parametry seryjnej zmiany Uwzględniaj w proporcji

Ustawienie Uwzględniaj w proporcji nie jest zmieniane na dokumentach ze stawką inną niż wskazana w polu Aktualizuj dla stawki VAT. Aby zmienić ustawienie Uwzględniaj w proporcji niezależnie od stawki VAT na dokumencie, należy w polu Aktualizuj dla stawki VAT wybrać opcję Wszystkie. Przykładowo po zaznaczeniu opcji Nieopodatkowana (NP), wybraniu z listy Uwzględniaj i naciśnięciu przycisku pioruna, na zaznaczonych dokumentach z pozycjami ze stawką NP następuje zmiana w kolumnie Uwz. w proporcji na: Uwzględniaj. Seryjna zmiana ustawienia Uwzględniaj w proporcji nie jest możliwa w przypadku:- dokumentu uwzględnionego na zatwierdzonej deklaracji JPK_V7 jeżeli na formularzu operatora dla parametru Blokada zmiany dokumentów jeżeli zatwierdzona deklaracja VAT-7/plik JPK_V7 zaznaczono opcję Blokada,

- dokumentu wyeksportowanego jeżeli na formularzu operatora nie zaznaczono parametru Zmiana dokumentów wyeksportowanych.

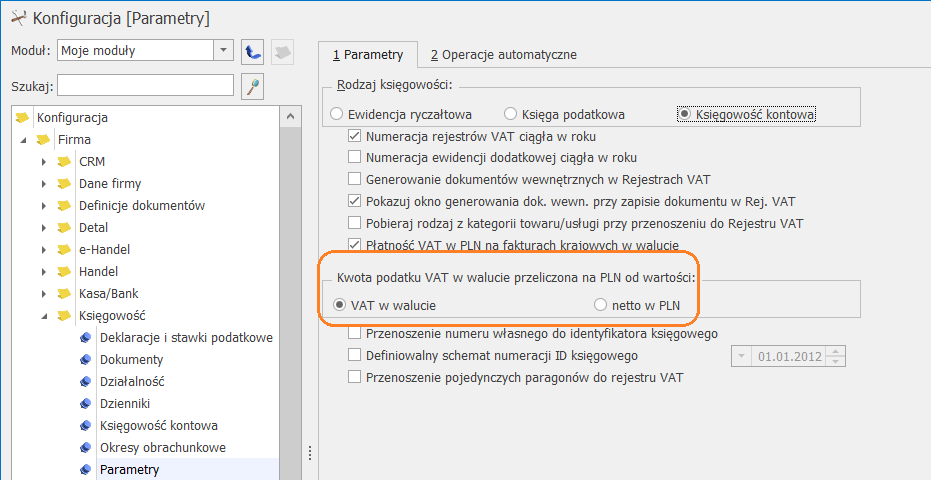

Parametr Kwota podatku VAT w walucie przeliczona na PLN od wartości

W nowych firmach oraz firmach zaktualizowanych z wcześniejszych wersji programu, jeżeli użytkownik nie korzysta z modułu Handel, domyślnie zaznaczona jest opcja VAT w walucie. Oznacza to dotychczasowy sposób przeliczania kwoty, tzn. przeliczenie kwoty brutto w walucie po kursie na PLN, następnie przeliczenie kwoty netto w walucie po kursie na PLN oraz przeliczenie kwoty VAT w walucie po kursie na PLN. Jeżeli suma netto i VAT w PLN nie zgadza się z wartością brutto w PLN to korygowany jest podatek VAT w PLN. W firmach zaktualizowanych z wcześniejszych wersji programu, jeżeli użytkownik korzysta z modułu Handel zaznaczana jest opcja zgodnie z ustawieniami parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości dostępnego w Konfiguracji Firmy/ Handel/ Parametry. Jeżeli użytkownik korzysta z modułu Handel to zmiana ustawienia parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości w Konfiguracji Firmy/ Księgowość/ Parametry powoduje ustawienie tej samej opcji dla parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości w Konfiguracji Firmy/ Handel/ Parametry. Analogicznie, zmiana ustawienia w parametrach modułu Handel powoduje zmianę w parametrach w księgowości. Po dokonaniu zmiany ustawienia parametru w Konfiguracji, kwota na wprowadzonym wcześniej dokumencie zostanie przeliczona zgodnie z nowym ustawieniem, jeżeli użytkownik ponownie uzupełni kwotę na dokumencie. Jeżeli dla parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości wskazana zostanie opcja netto w PLN to kwota netto w walucie przeliczana jest po kursie na PLN, a następnie od tak przeliczonej kwoty w PLN wyliczana jest kwota VAT poprzez przemnożenie kwoty netto w PLN przez stawkę VAT. Kwota brutto wyliczana jest jako suma kwoty netto w PLN oraz kwoty VAT w PLN. W takim przypadku wyliczona kwota brutto może nie być zgodna z wartością wynikającą z przemnożenia kwoty brutto przez kurs z dokumentu.

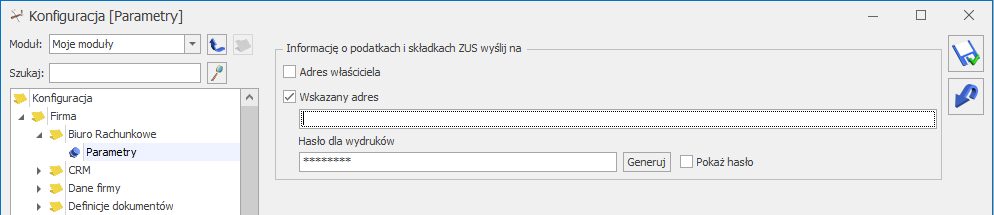

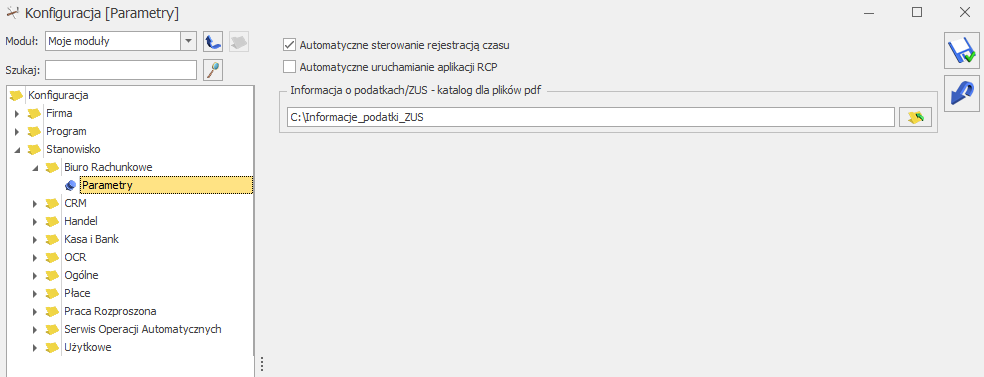

Konfiguracja firmy – gałąź Biuro Rachunkowe/Parametry

W gałęzi tej dostępne są dwa parametry możliwe do zaznaczenia.- Adres właściciela – po zaznaczeniu tego parametru wiadomość e-mail wysyłana jest na adres wskazany na formularzu właściciela/właścicieli. Hasło do pliku z załącznika wiadomości pobierane jest z formularza właściciela (zakładka [1 Ogólne] w sekcji Hasło dla wydruków), jeśli ono jest puste to z pola PESEL a jeśli nie ma nr PESEL to jako hasło ustawiana jest data urodzenia w odpowiednim formacie. Hasło powinno zawierać co najmniej 8 znaków (mała, duża litera i znak specjalny). Pole z hasłem dostępne jest dla operatorów z zaznaczonym parametrem Prawo do generowania i podglądu haseł dla plików PDF. Wiadomości wysyłane są do właścicieli, jeśli:

- są aktywni (na formularzu właściciela parametr Archiwalny nie jest zaznaczony)

- mają uzupełniony adres mailowy i wpisane hasło lub numer PESEL

- mają wprowadzone udziały (Kwoty indywidualne) pozwalające na wyliczenie zaliczki na PIT-28/36/36L w miesiącu, za który tworzona jest informacja o podatkach i składkach ZUS.

- Wskazany adres – po zaznaczeniu parametru aktywne stają się dwa pola. W pierwszym polu należy samodzielnie wpisać adres bądź adresy e-mail, na które ma zostać wysłana wiadomość. W przypadku wpisania kilku adresów należy użyć separatora ;. Drugie pole służy do wpisania hasła do załącznika PDF. Hasło może zostać wpisane ręcznie lub korzystając z przycisku Generuj możemy wygenerować losowe hasło. Po zaznaczeniu parametru Pokaż hasło zostanie wyświetlone hasło, które należy przekazać Klientowi. Generowanie i podgląd hasła jest aktywne w przypadku zalogowania się na operatora z zaznaczonym parametrem Prawo do generowania i podglądu haseł dla plików PDF. Ustawione hasło powinno składać się z minimum 8 znaków, zawierać małą dużą literę oraz znak specjalny. W przypadku zaznaczenia opcji Wskazany adres pole z hasłem jest obowiązkowe do uzupełnienia, nie może pozostać puste gdyż wiadomość e-mail nie zostanie utworzona.

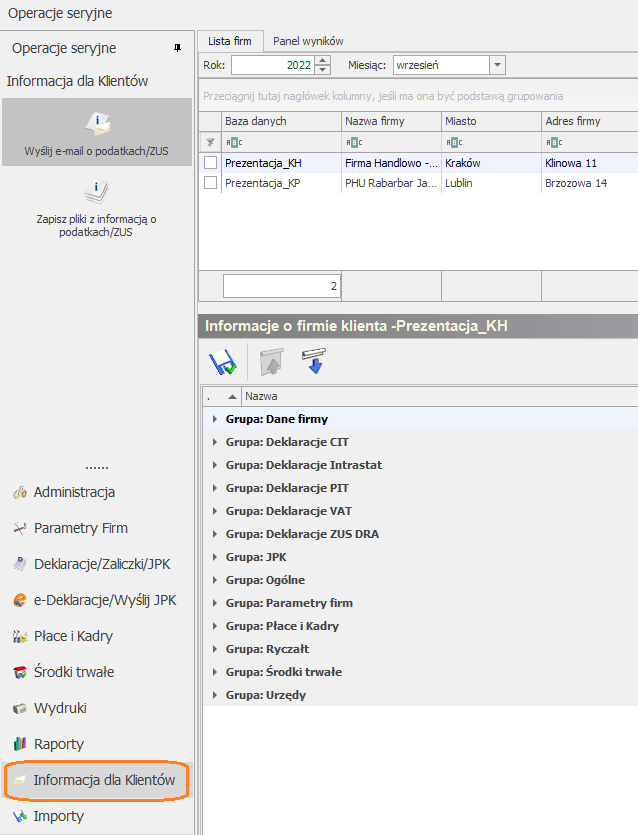

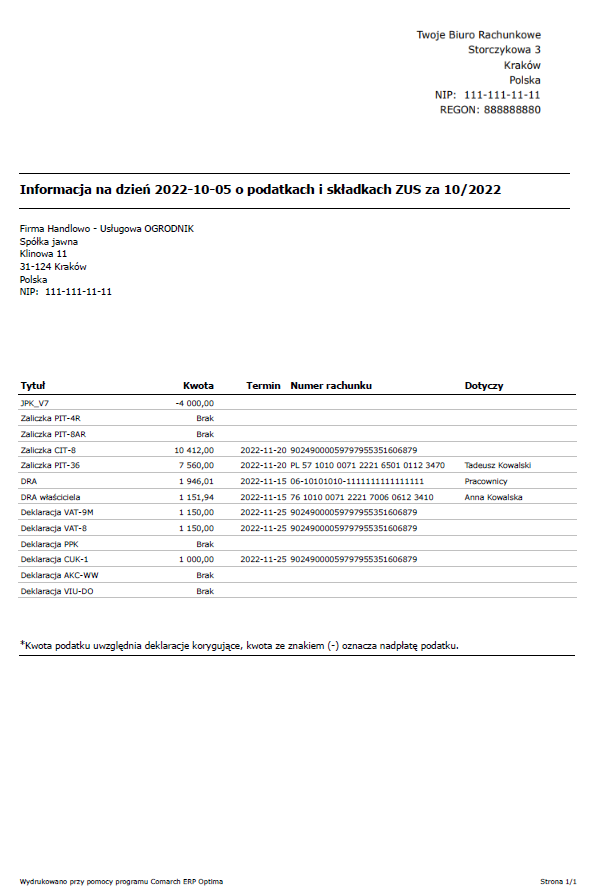

Comarch ERP Optima Biuro Rachunkowe – Informacja dla Klientów

Po kliknięciu w opcję Informacja dla Klientów dostępne są dwa warianty do wyboru: – Wyślij e-mail o podatkach/ ZUS -po wybraniu tej opcji pojawia się okno z szablonem wiadomości mailowej. Użytkownik może taką wiadomość wysłać od razu klikając w

-po wybraniu tej opcji pojawia się okno z szablonem wiadomości mailowej. Użytkownik może taką wiadomość wysłać od razu klikając w

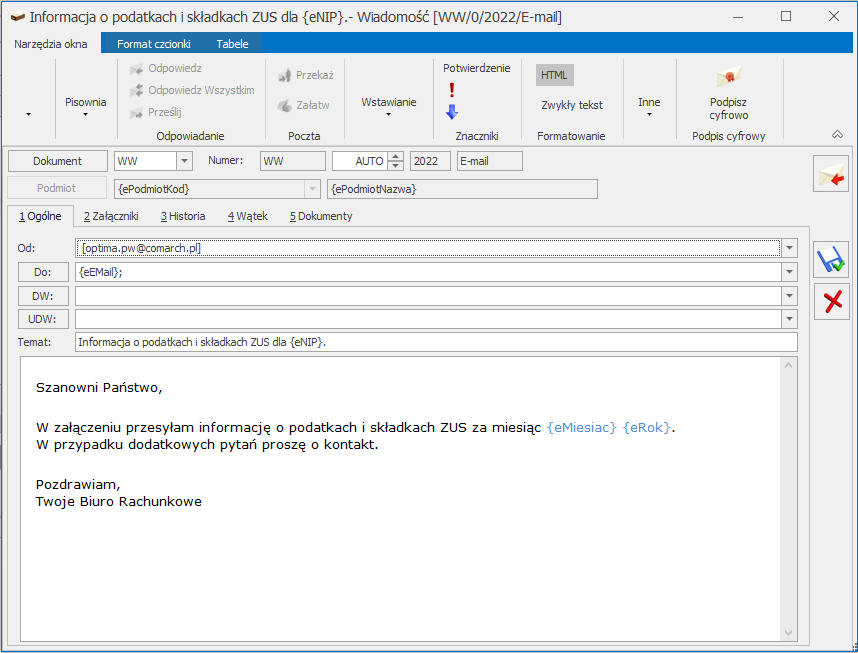

Szablon wiadomości e-mail

Powyższy szablon jest standardowym szablonem zdefiniowanym w Comarch ERP Optima Biuro Rachunkowe. Użytkownik ma możliwość zdefiniowania własnego szablonu (w Comarch ERP Optima Biuro Rachunkowe Wyślij/ Konfiguracja szablonów e-mail). Podczas wysyłki wiadomości w logu operacji seryjnych pojawia się komunikat informujący o przebiegu operacji wysyłania maili. Podczas wysyłki może pojawić się komunikat informujący o tym czy np. dana wiadomość została wysłana, jest uzupełniony adres e-mail lub hasło na karcie właściciela/ właścicieli lub w konfiguracji. – Zapisz plik z informacją o podatkach/ ZUS – po wybraniu tej opcji zostanie wygenerowany zahasłowany plik (zasady ustawienia hasła są takie same jak przy wysyłce wiadomości e-mail). Domyślnie plik jest zapisywany w lokalizacji: C:\ProgramData\Comarch ERP Optima\Wydruki\Biuro Rachunkowe. W katalogu Biuro Rachunkowe dla każdej firmy jest tworzony oddzielny katalog. Użytkownik ma możliwość wskazania własnej lokalizacji do zapisywania pliku z poziomu zakładki Start/Konfiguracja/ Stanowisko/ Biuro rachunkowe/ Parametry. W przypadku funkcji zapisywania pliku z informacją o podatkach/ ZUS nie jest wymagane posiadanie modułu CRM oraz aktywnej skrzynki pocztowej.

– po wybraniu tej opcji zostanie wygenerowany zahasłowany plik (zasady ustawienia hasła są takie same jak przy wysyłce wiadomości e-mail). Domyślnie plik jest zapisywany w lokalizacji: C:\ProgramData\Comarch ERP Optima\Wydruki\Biuro Rachunkowe. W katalogu Biuro Rachunkowe dla każdej firmy jest tworzony oddzielny katalog. Użytkownik ma możliwość wskazania własnej lokalizacji do zapisywania pliku z poziomu zakładki Start/Konfiguracja/ Stanowisko/ Biuro rachunkowe/ Parametry. W przypadku funkcji zapisywania pliku z informacją o podatkach/ ZUS nie jest wymagane posiadanie modułu CRM oraz aktywnej skrzynki pocztowej.

Konfiguracja stanowiska – Informacja o podatkach/ ZUS – katalog do plików pdf.

W wysyłanym/generowanym pliku PDF może pojawić się informacja o wyliczonych przez Biuro Rachunkowe podatkach dla Klienta z tytułu:- podatku VAT

- zaliczek na PIT-4, PIT-8AR, PIT-28, PIT-36, PIT-36L

- zaliczek na CIT-8

- składek ZUS

- PPK

- płatności do deklaracji AKC-WW

- płatności do deklaracji CUK-1

- deklaracji rocznych PIT-28, PIT-36, PIT-36L, CIT-8

Przykładowy plik PDF generowany i wysyłany na adres wskazany w konfiguracji firmy

Wydruk generowany jest na bieżący dzień natomiast zawiera informacje o podatkach i składkach ZUS za wskazany w Comarch ERP Optima Biuro Rachunkowe miesiąc i rok. Na wydruku wykazywany jest rodzaj zaliczki/deklaracji oraz wysokość kwoty podatku. W przypadku, gdy w programie dla danej zaliczki/deklaracji obliczone są korekty to kwota podatku przenoszona jest z ostatniej przeliczonej korekty. W sytuacji wystąpienia nadpłaty/kwoty do zwrotu wykazywana jest ona ze znakiem minus (-). Kwoty podatku wynikającego z deklaracji VIU-DO prezentowana jest w walucie euro. Jeśli w polu Kwota pojawia się Brak oznacza to, że w Start/Konfiguracja/ Firma/ Dane firmy/Deklaracje i pełnomocnictwa dana deklaracja jest zaznaczona, ale nie została wyliczona w programie. Na wydruku dostępna jest również kolumna z numerem rachunku bankowego i terminem płatności. Dla niewyliczonych deklaracji i takich, które mają zerowy podatek lub podatek do zwrotu nie pojawia się numer rachunku i termin. W przypadku, gdy przy danej deklaracji widnieje kwota podatku lub ZUS do zapłaty to numer rachunku oraz termin pojawia się na wydruku. Dla deklaracji ZUS DRA numer rachunku pobierany jest z formularza ZUS, dla deklaracji podatkowych obliczanych dla właścicieli indywidualny numer rachunku pobierany jest z formularza właściciela, natomiast dla deklaracji przeliczanych dla firmy rachunek pobierany jest z zakładki Start/Konfiguracja/ Firma/ Dane firmy/Deklaracje i pełnomocnictwa. Numer rachunku dla deklaracji PPK jest pobierany z zakładki Start/Konfiguracja/ Firma/ Płace/ Pracownicze Plany Kapitałowe. W przypadku zaliczek/deklaracji na podatek dochodowy od osób fizycznych PIT-28/ PIT-36/ PIT-36L oraz ZUS DRA prezentowane na wydruku dane zależą od ustawień parametru w Start/Konfiguracja/ Firma/ Biuro Rachunkowe. Jeśli mail wysyłany jest na wskazany w konfiguracji adres w kolumnie Dotyczy drukujemy imię i nazwisko właściciela którego dana zaliczka/deklaracja dotyczy. Na deklaracji DRA dotyczącej pracowników pojawia się informacja Pracownicy. W mailu wysyłanym na adres pobrany z formularza właściciela oznaczenie takie dotyczy tylko deklaracji DRA. Na wydruku jest możliwość umieszczenia w lewym górnym rogu loga Biura Rachunkowego generującego/wysyłającego plik PDF. Logo to jest pobierane z pieczątki firmy Biura Rachunkowego (Start/Konfiguracja/ Firma/ Dane firmy/ Pieczątka firmy). 7. Biuro Rachunkowe. Raporty. W raportach: Dokumenty modyfikowane, Statusy e-Deklaracje, Wprowadzone dokumenty, dodano informacje o deklaracji CIT-8E. 8. Biuro Rachunkowe. E-Deklaracje. Udostępniono możliwość eksportu deklaracji CIT-8E do systemu e-Deklaracje wraz z możliwością odbioru UPO. 9. Biuro Rachunkowe. Atrybuty. W Comarch ERP Optima w Konfiguracji Programu/ Biuro rachunkowe/ Atrybuty w grupie atrybutów Deklaracje CIT dodano atrybut dotyczący deklaracji CIT-8E tj.: Deklaracja CIT-8E. Atrybut dostępny jest z poziomu modułu Biuro Rachunkowe.Zmiany

1. Księgowość. Limity. W Konfiguracji Programu/ Księgowość/ Limity wprowadzono kwoty limitów obowiązujących od 1 stycznia 2023 r.:- Limit – pełna księgowość: 9 654 400 zł.

- Limit – ryczałt: 9 654 400 zł.

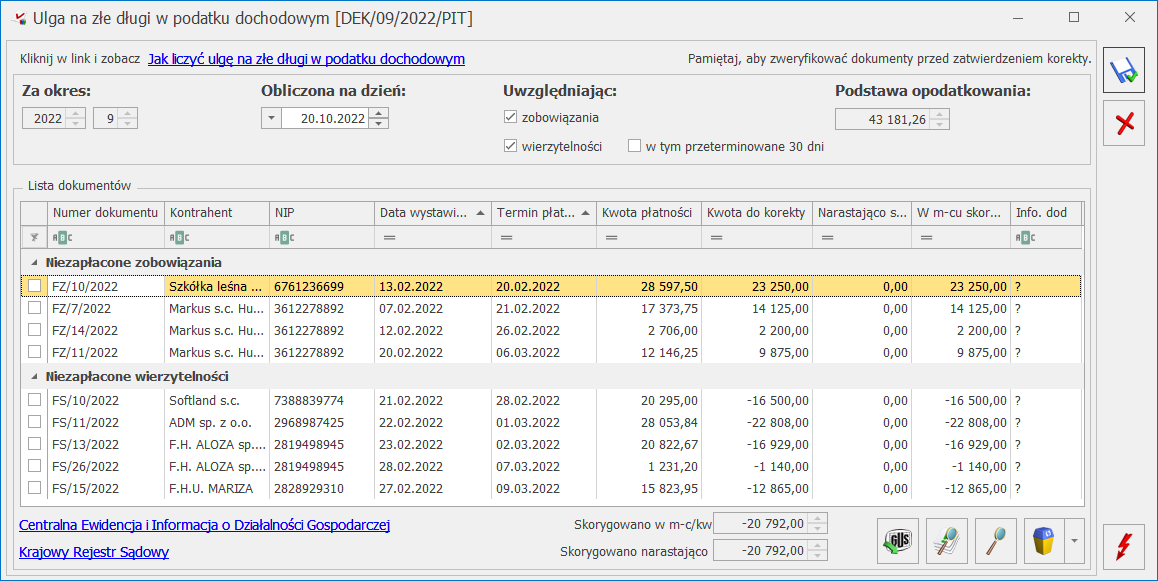

- Narastająco skoryg. – kwota dokumentu skorygowana od początku roku/ okresu obrachunkowego.

- W m-cu skoryg. – kwota dokumentu skorygowana w bieżącym miesiącu/ kwartale. Kwota w kolumnie podlega edycji dla zapłaconych wierzytelności i zapłaconych zobowiązań do wysokości różnicy pomiędzy kwotą z kolumny Kwota do korekty a kwotą z kolumny Narastająco skoryg.

Ulga na złe długi w podatku dochodowym

W przypadku zmniejszenia kwoty w kolumnie Kwota do korekty następuje zmniejszenie kwoty w kolumnie W m-cu skoryg. Jeżeli użytkownik dokona następnie zwiększenia kwoty w kolumnie Kwota do korekty to kwota w kolumnie W m-cu skoryg. nie ulegnie zwiększeniu. Aby zmienić kwotę w kolumnie W m-cu skoryg. należy ponownie przeliczyć formularz ulgi na złe długi. Umożliwiono usuwanie z formularza Ulgi na złe długi w podatku dochodowym zapłaconych dokumentów, które nie są uwzględnione w następnych miesiącach. Aby dokument nie był wykazywany w późniejszych miesiącach należy usunąć go za pomocą opcji: Usuń z korekty. Z formularza Ulgi na złe długi w podatku dochodowym usunięto kolumnę Skorygowano. Na wydruku Ulga za złe długi – lista dokumentów kolumnę Skorygowano zastąpiono komunami: Narastająco skorygowano oraz W miesiącu skorygowano 3. Korekta podatku dochodowego. Niezapłacone wierzytelności, widoczne na formularzu korekty podatku dochodowego na zaliczkach, ale nieskorygowane, kwalifikowane są do korekty na zaliczce w kolejnym roku, maksymalnie przez okres 3 lat. 4. Księgowość kontowa. Zaliczki na CIT-8(24). Dodano nowy wzór zaliczki na CIT-8(24), uwzględniający zmiany związane z modyfikacją formularza Ulga na złe długi w podatku dochodowym, wraz z jej wydrukiem oraz eksportem do Comarch ERP Optima Pulpit Menadżera. 5. Księgowość kontowa. Schematy księgowań. W schematach księgowych o typie Deklaracje/JPK dodano w polu Kwota nowe makra:- @Vat7DoZwr15 – umożliwia księgowanie kwoty do zwrotu do 15 dni,

- @Vat7DoZwr40 – umożliwia księgowanie kwoty do zwrotu do 40 dni,

- @Vat7KorygDoZwr15 – umożliwia księgowanie różnicy pomiędzy kwotą do zwrotu do 15 dni na deklaracji korygującej a kwotą do zwrotu do 15 dni na deklaracji pierwotnej,

- @Vat7KorygDoZwr40 – umożliwia księgowanie różnicy pomiędzy kwotą do zwrotu do 40 dni na deklaracji korygującej a kwotą do zwrotu do 40 dni na deklaracji pierwotnej.

Poprawiono

1. Deklaracje. W specyficznych przypadkach zmiany dokonane na zakładce [Predekretacja] powodowały odblokowanie formularza deklaracji do edycji. Działanie poprawiono. 2. Korekta podatku dochodowego. W specyficznych przypadkach kwoty w polu Skorygowano w m-c/kw oraz Skorygowano narastająco były wyświetlane nieprawidłowo. Działanie poprawiono. 3. Korekta podatku dochodowego. Poprawiono uwzględnianie dokumentów, które zostały zapłacone w kolejnym roku. 4. Księgowość kontowa. Plan kont. W specyficznych przypadkach podczas importu planu kont z innej bazy danych pojawiał się komunikat: Podczas importu danych wystąpił błąd. Nie można dodać konta księgowego [Numer kont] ponieważ istnieje już w bieżącym okresie obrachunkowym i importowane były tylko konta syntetyczne. Działanie poprawiono. 5. Księgowość kontowa. Zoptymalizowano księgowanie dokumentów. 6. Rejestry VAT. W specyficznych przypadkach po przeniesieniu dokumentu z modułu Handel do Rejestru VAT, nieprawidłowo nadawany był numer ID księgowy. Działanie poprawiono. Od wersji 2023.0.1 domyślny numer ID księgowy zawiera trzy człony: kolejny numer/rok/rejestr. 7. Rejestry VAT. Poprawiono wyliczania zaokrąglenia w PLN kwot dokumentów walutowych wprowadzonych do rejestru VAT w stawce NP. 8. Rejestry VAT. W specyficznych przypadkach zmiana konta księgowego na zakładce [Predekretacja] powodowała zmianę terminu rozrachunku. Działanie poprawiono. 9. Rejestry VAT. Na formularzu kwot dodatkowych poprawiono wyświetlanie pola wyboru szablonu kwot dekretacji. 10. Ewidencja dodatkowa. Na dokumentach walutowych na zakładce [Predekretacja] w pozycji dotyczącej księgowania w walucie poprawiono pobieranie kursu z dnia poprzedniego. 11. Działanie Usługi Comarch OCR. Poprawiono podział odliczeń w Rejestrach VAT zakupu jeżeli na kontrahencie przypisana jest kategoria z odliczeniem na Warunkowo. 12. Biuro Rachunkowe- ZUS DRA:- W przypadku, gdy właściciel obecnie rozliczający się indywidualnie w jednym z poprzednich zapisów historycznych miał odznaczony parametr ‘Indywidualne DRA’ to z poziomu Biura Rachunkowego niepotrzebnie generowała się zerowa deklaracja ZUS DRA dla pracowników. Działanie poprawiono.

- Jeżeli w firmie były wprowadzone tylko osoby wykonujące pracę na podstawie umowy cywilnoprawnej, które nie były zgłoszone do ubezpieczeń nadmiarowo generowała się zerowa deklaracja ZUS DRA dla pracowników. Działanie poprawiono.

Ogólne i Kasa/Bank

Ogólne

Nowości

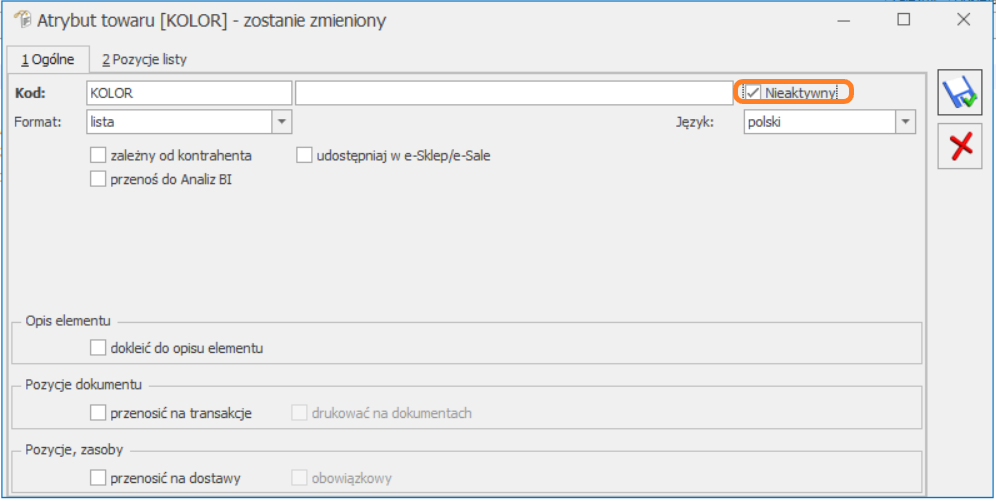

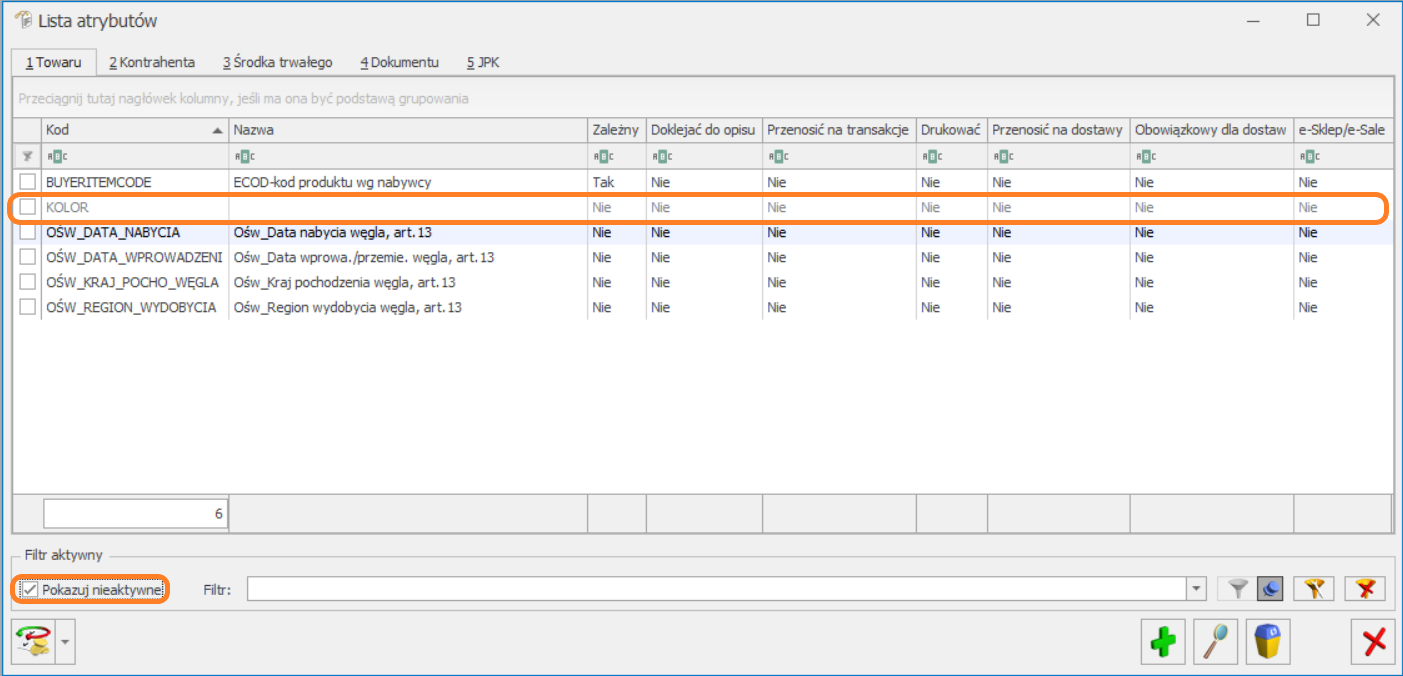

1. Atrybuty. Wprowadzono możliwość oznaczania atrybutów jako nieaktywne. Formularz atrybutu W menu Ogólne/ Atrybuty, na formularzu atrybutu towaru/ kontrahenta/ środka trwałego/ JPK znajduje się parametr Nieaktywny. Po jego zaznaczeniu dany atrybut nie będzie wyświetlany do wyboru na kartotekach towarowych, formularzach kontrahentów, dokumentach i w filtrze Zestawienia wg atrybutów. Atrybut nieaktywny nie będzie również przenoszony na nowe transakcje. Lista atrybutów

Istnieje możliwość ukrycia bądź wyświetlania na liście atrybutów oznaczonych jako nieaktywne. Po zaznaczeniu parametru Pokazuj nieaktywne w sekcji Filtra, na liście atrybutów w kolorze szarym będą widoczne atrybuty nieaktywne.

Lista atrybutów

Istnieje możliwość ukrycia bądź wyświetlania na liście atrybutów oznaczonych jako nieaktywne. Po zaznaczeniu parametru Pokazuj nieaktywne w sekcji Filtra, na liście atrybutów w kolorze szarym będą widoczne atrybuty nieaktywne.

Analogicznie, na zakładce [Atrybuty] dostępnej z poziomu formularza kontrahenta/ pozycji cennika Użytkownik ma także możliwość wyświetlania wszystkich atrybutów lub tylko aktywnych.

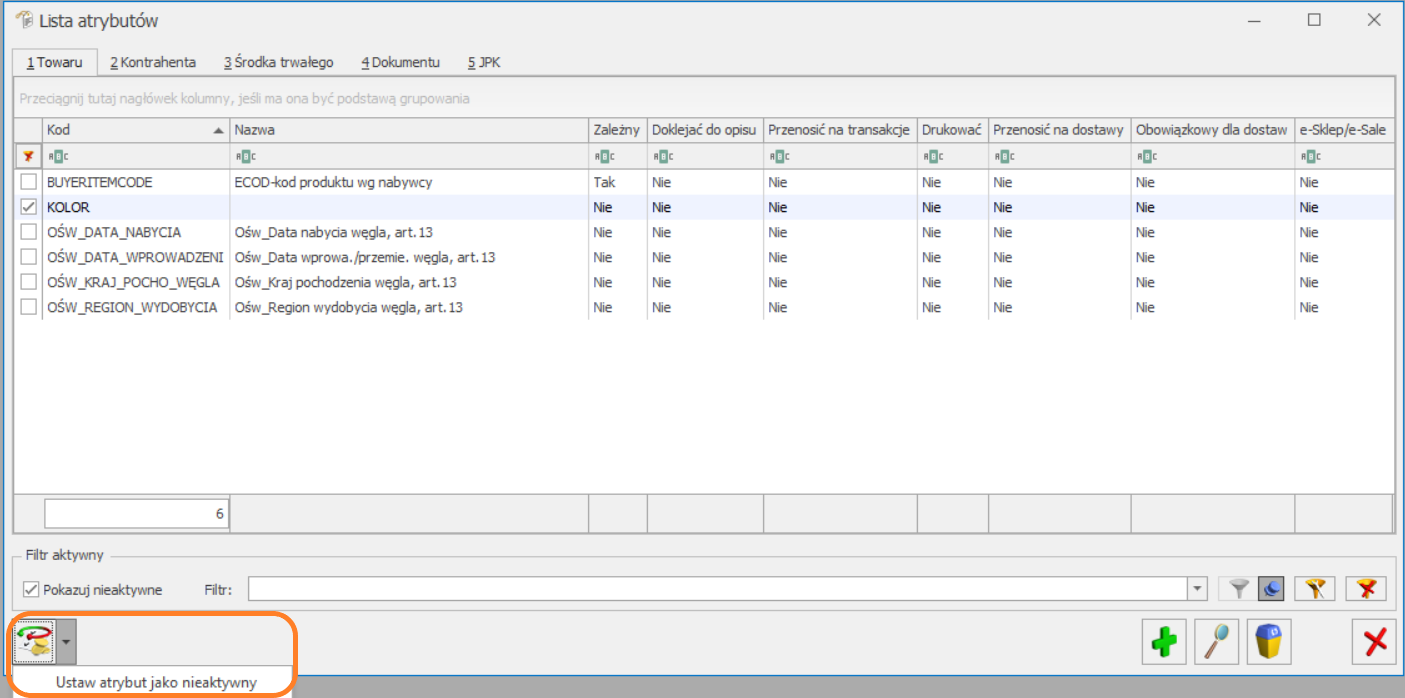

Seryjne zaznaczanie parametru Nieaktywny

Z poziomu każdej z zakładek listy atrybutów istnieje możliwość zastosowania operacji seryjnej Ustaw atrybut jako nieaktywny. Zastosowanie tej funkcji powoduje oznaczenie uprzednio zaznaczonych atrybutów jako nieaktywnych.

Analogicznie, na zakładce [Atrybuty] dostępnej z poziomu formularza kontrahenta/ pozycji cennika Użytkownik ma także możliwość wyświetlania wszystkich atrybutów lub tylko aktywnych.

Seryjne zaznaczanie parametru Nieaktywny

Z poziomu każdej z zakładek listy atrybutów istnieje możliwość zastosowania operacji seryjnej Ustaw atrybut jako nieaktywny. Zastosowanie tej funkcji powoduje oznaczenie uprzednio zaznaczonych atrybutów jako nieaktywnych.

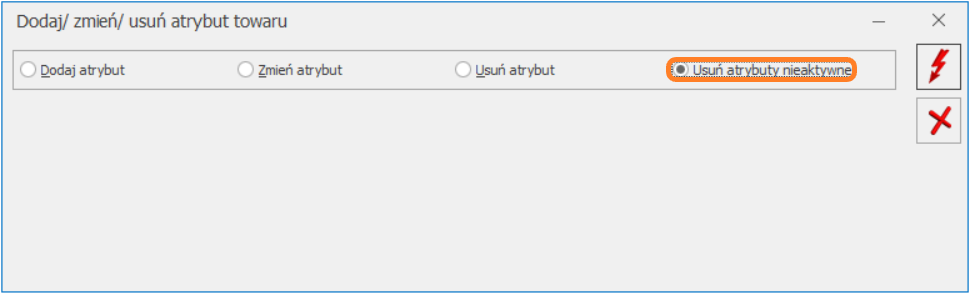

Usuwanie atrybutów nieaktywnych

Z poziomu Cennika, Listy zasobów, Listy kontrahentów oraz List dokumentów handlowo – magazynowych istnieje możliwość seryjnego usuwania atrybutów nieaktywnych dla zaznaczonych pozycji. Opcja Dodaj/ zmień/ usuń atrybut jest dostępna po rozwinięciu ikony operacji seryjnych.

Usuwanie atrybutów nieaktywnych

Z poziomu Cennika, Listy zasobów, Listy kontrahentów oraz List dokumentów handlowo – magazynowych istnieje możliwość seryjnego usuwania atrybutów nieaktywnych dla zaznaczonych pozycji. Opcja Dodaj/ zmień/ usuń atrybut jest dostępna po rozwinięciu ikony operacji seryjnych.

Parametr Usuń atrybut działa w odniesieniu do pojedynczego, wybranego z listy atrybutu lub atrybutu o określonej wartości. Z kolei po zaznaczeniu opcji Usuń atrybuty nieaktywne zostaną usunięte wszystkie atrybuty oznaczone jako nieaktywne dodane na konkretną pozycję cennikową/ formularz kontrahenta/ formularz dokumentu.

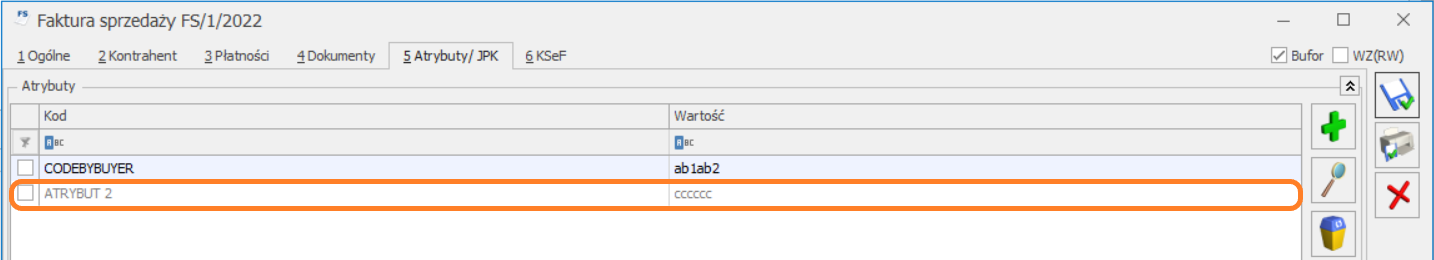

Atrybuty nieaktywne na formularzach dokumentów

Na formularzu dokumentu, na zakładce [Atrybuty/ JPK] atrybut oznaczony jako Nieaktywny będzie wyświetlany w kolorze szarym. Jeśli w menu Start/Konfiguracja/ Firma/ Ogólne/ Parametry zostaną zaznaczone parametry: Kopiuj atrybuty na dokumenty powiązane, Kopiuj atrybuty na korekty, to taki atrybut będzie przenoszony na dokumenty zgodnie z zaznaczonymi opcjami.

Parametr Usuń atrybut działa w odniesieniu do pojedynczego, wybranego z listy atrybutu lub atrybutu o określonej wartości. Z kolei po zaznaczeniu opcji Usuń atrybuty nieaktywne zostaną usunięte wszystkie atrybuty oznaczone jako nieaktywne dodane na konkretną pozycję cennikową/ formularz kontrahenta/ formularz dokumentu.

Atrybuty nieaktywne na formularzach dokumentów

Na formularzu dokumentu, na zakładce [Atrybuty/ JPK] atrybut oznaczony jako Nieaktywny będzie wyświetlany w kolorze szarym. Jeśli w menu Start/Konfiguracja/ Firma/ Ogólne/ Parametry zostaną zaznaczone parametry: Kopiuj atrybuty na dokumenty powiązane, Kopiuj atrybuty na korekty, to taki atrybut będzie przenoszony na dokumenty zgodnie z zaznaczonymi opcjami.

Import atrybutów z innej bazy danych

Podczas importu atrybutów z innej bazy danych (Narzędzia/ Importy/ Z innej bazy danych) program pomija atrybuty oznaczone jako nieaktywne.

Wpływ na aplikacje współpracujące i inne funkcje w programie

Atrybut oznaczony jako nieaktywny nie będzie wysyłany do Comarch e-Sklep, Comarch e-Sale, Comarch Mobile.

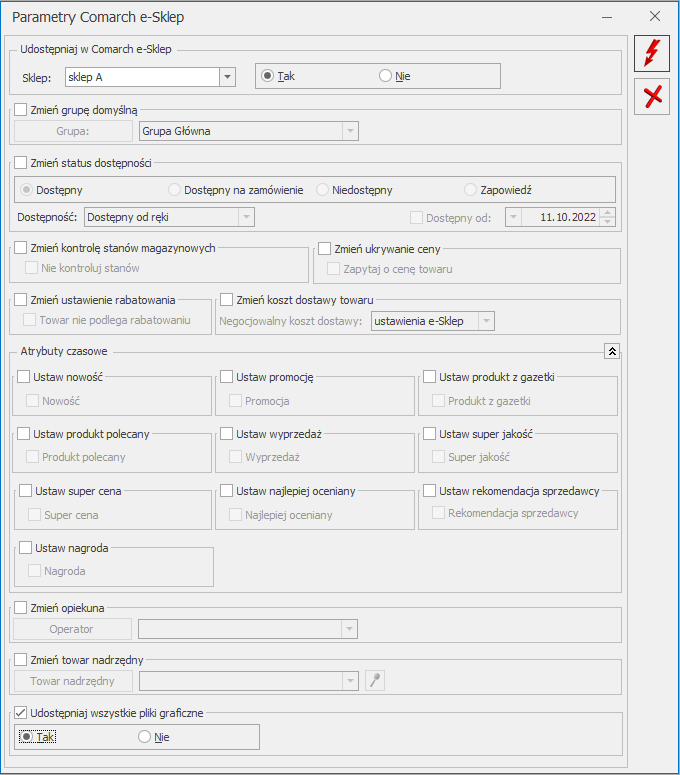

W sytuacji, gdy na towarze wysyłanym do np. Comarch e-Sklep dany atrybut w menu Ogólne/Atrybuty zostanie oznaczony jako nieaktywny, pojawi się następujący komunikat: Nie można oznaczyć atrybutu jako nieaktywny. Atrybut został wysłany do Comarch e-Sklep. W takim przypadku należy usunąć atrybut z towaru udostępnionego w Comarch e-Sklep, następnie będzie możliwość oznaczenia go jako nieaktywnego.

W przypadku pracy rozproszonej jeśli atrybuty zostaną oznaczone jako nieaktywne, to w takiej formie zostaną przeniesione do bazy docelowej .

Import atrybutów z innej bazy danych

Podczas importu atrybutów z innej bazy danych (Narzędzia/ Importy/ Z innej bazy danych) program pomija atrybuty oznaczone jako nieaktywne.

Wpływ na aplikacje współpracujące i inne funkcje w programie

Atrybut oznaczony jako nieaktywny nie będzie wysyłany do Comarch e-Sklep, Comarch e-Sale, Comarch Mobile.

W sytuacji, gdy na towarze wysyłanym do np. Comarch e-Sklep dany atrybut w menu Ogólne/Atrybuty zostanie oznaczony jako nieaktywny, pojawi się następujący komunikat: Nie można oznaczyć atrybutu jako nieaktywny. Atrybut został wysłany do Comarch e-Sklep. W takim przypadku należy usunąć atrybut z towaru udostępnionego w Comarch e-Sklep, następnie będzie możliwość oznaczenia go jako nieaktywnego.

W przypadku pracy rozproszonej jeśli atrybuty zostaną oznaczone jako nieaktywne, to w takiej formie zostaną przeniesione do bazy docelowej .

Zmiany

1. JPK_V7 – ponowne wygenerowanie pliku XML. Umożliwiono ponowne wygenerowanie pliku XML dla pliku JPK_V7. Dzięki temu, jeżeli plik JPK_V7 jest już wysłany a poprzedni plik XML został usunięty z dysku lub utworzony na innym komputerze, jest możliwe uzyskanie nowego pliku XML zawierającego dane z pliku JPK. Na oknie Pliki PK_V7 z ulgą na złe długi w menu podręcznym, po kliknięciu prawym przyciskiem myszy na wybranym pliku JPK, dostępna jest opcja Eksportuj dane w formacie JPK_V7. Po jej wybraniu w folderze zapisu plików JPK wskazanym w Konfiguracji Stanowiska/ Ogólne/ Jednolity plik kontrolny tworzony jest plik XML. Informacja o wyeksportowaniu danych zapisywana jest w Historii zmian. 2. JPK_KR. W pliku JPK_KR jako 'Rodzaj dokumentu’ dla dokumentów zaksięgowanych z poziomu Rejestru sprzedaży VAT pojawia się opis Faktura sprzedaży. 3. Status plików JPK_V7. Pliki JPK_V7 które zostały poddane scaleniu (widoczne po zaznaczeniu opcji Pokaż scalone), w kolumnie Status posiadają opis scalona. 4. Wysyłka plików JPK. Zgodnie z informacjami na stronie Ministerstwa Finansów https://www.podatki.gov.pl/komunikaty-techniczne/aktualizacja-certyfikatu-klucza-publicznego-do-uslugi-test-e-dokumenty-mf-gov-pl-jpk-cuk-alk/ zaktualizowano w programie certyfikat klucza publicznego dla usług JPK. 5. Aktualizacja danych na deklaracjach. W przypadku niezablokowanych deklaracji, po otwarciu formularza deklaracji w aplikacji Comarch Deklaracje Podatkowe (dotyczy deklaracji: VIU-DO, CIT-8E, PIT-11(28), PIT-11(29), PIT-8AR(12), ZUS Z3) następuje weryfikacja zgodności danych na deklaracji z tymi pobieranymi z programu. Jeżeli różnią się, wyświetlany jest komunikat: Dane deklaracji zostały zmienione. Czy chcesz zaktualizować deklarację? Kliknięcie na opcję Tak powoduje aktualizację danych na deklaracji. Wybór opcji Nie skutkuje pozostawieniem dotychczasowych wartości. W przypadku zablokowanych deklaracji, taki komunikat nie jest wyświetlany. 6. Elementy nieaktywne i anulowane. Zmieniono sposób wyświetlania pozycji anulowanych oraz nieaktywnych na listach w programie. Takie pozycje są wyświetlane w kolorze szarym. 7. Filtrowanie. Ujednolicono działanie oraz nazwę filtra dla nieaktywnych pozycji na listach i formularzach. Na oknach w programie parametr służący do wyświetlenia nieaktywnych elementów na listach nosi nazwę Pokazuj nieaktywne. 8. Filtrowanie list. W menu Widok usunięta została opcja Filtrowanie list metodą zaczyna się od. Na listach w programie w kolumnach z wartościami tekstowymi domyślnie ustawiona jest metoda filtrowania „Zawiera”. Użytkownik może wybrać inną, odpowiadającą mu metodę filtrowania w określonej kolumnie. 9. Numer rachunku bankowego i bank. Na dostępnych w programie formularzach (np. Rejestr kasowy/bankowy, Zapis kasowy/bankowy, Płatność czy Formularz rachunku bankowego kontrahenta) zmieniono kolejność pól z numerem rachunku i bankiem. Numer rachunku znajduje się przed polem z bankiem. 10. Informacje bieżące – termin dla deklaracji PFRON. W Konfiguracji Programu/ Informacje/ Informacje bieżące dla pozycji Deklaracja PFRON do realizacji zmieniony został termin na 25-ty dzień miesiąca. 11. Kopia bezpieczeństwa. Kopia bezpieczeństwa bazy danych wykonywana z poziomu Comarch ERP Optima Biuro Rachunkowe ma rozszerzenie BAC, podobnie jak kopia wykonywana z poziomu Comarch ERP Optima. 12. Wysyłka SMS. Do wysyłki wiadomości SMS z programu Comarch ERP Optima nie jest już wymagany moduł CRM/CRM Plus. 13. Comarch IBARD. Umożliwiono zapisywanie i pobieranie plików z Comarch IBARD bez konieczności instalacji na komputerze aplikacji dla tej usługi. Aplikacja jest wymagana jedynie w przypadku konfiguracji automatycznej kopii bezpieczeństwa baz danych na Comarch IBARD.Poprawiono

1. Plik JPK_V7. Jeżeli w pliku JPK_V7 wykazany został dokument z bardzo wysoką kwotą, podczas zapisywania pliku mógł pojawić się komunikat: Obiekt docelowy wywołania zgłosił wyjątek. Błąd przepełnienia arytmetycznego podczas konwertowania danych typu expression na typ danych int. Wykonywanie instrukcji zostało przerwane. Działanie poprawiono. 2. JPK_V7 – paragony. Po przeniesieniu Paragonu pojedynczo do Rejestru VAT sprzedaży i usunięciu z niego kodu RO, taki paragon uwzględniany był w części deklaracyjnej pliku JPK_V7, natomiast nie był uwzględniany w części ewidencyjnej pliku. Działanie poprawiono – taki dokument jest wykazywany zarówno w części deklaracyjnej jak i ewidencyjnej. 3. Personalizacja. Na formularzu dokumentu w module Obieg dokumentów wprowadzono walidację pola Status oznaczonego poprzez personalizację okna jako wymagane. 4. Zapis K/B – wybór kontrahenta. Na formularzu zapisu kasowego/bankowego po wpisaniu w polu z kodem podmiotu danych nieistniejącego kontrahenta, umożliwiono wycofanie się z modyfikacji danych na formularzu i jego zamknięcie bez zapisywania zmian. 5. Ustawienia operatora. Przy próbie zapisania formularza operatora po wykonaniu importu ustawień innego operatora, mógł pojawiać się komunikat: Dojście do wiersza odnosi się do usuniętego wiersza lub wiersza oznaczonego do usunięcia. Działanie poprawiono. 6. Serwis Operacji Automatycznych. W przypadku włączonej automatycznej windykacji należności usługa Serwis Operacji Automatycznych mogła wyłączyć się samoczynnie. Działanie poprawiono. 7. Powiększona czcionka w programie. Po ustawieniu wielkości czcionki w programie na 150% na oknach Lista kontrahentów oraz Lista zasobów, po ich zmaksymalizowaniu nie były widoczne ikony. Działanie poprawiono. 8. Zarządzanie pamięcią serwera. W menu Narzędzia/ Serwer Bazy Danych/ Zarządzanie pamięcią umożliwiono określenie maksymalnej wielkości zajmowanej pamięci w przypadku komputerów z pamięcią RAM większa niż 32 GB.Kasa/Bank

Nowości

1. Integracja Comarch Apfino z Blue Media. W programie Comarch ERP Optima umożliwiono przesyłanie płatności pochodzących z Faktur sprzedaży do Comarch Apfino Płatności przesłane z programu Comarch ERP Optima będą widoczne na platformie Comarch Apfino w sekcji Płatności. Z tego poziomu istnieje również możliwość opłacenia należności. Jakie płatności można przekazać do Comarch Apfino Do Comarch Apfino można przekazywać płatności pochodzące z Faktur sprzedaży:- wystawionych w module Handel,

- zatwierdzonych na stałe,

- które nie były wcześniej przesyłane lub od czasu wysyłki na formularzu dokumentu zostały zmodyfikowane dane.

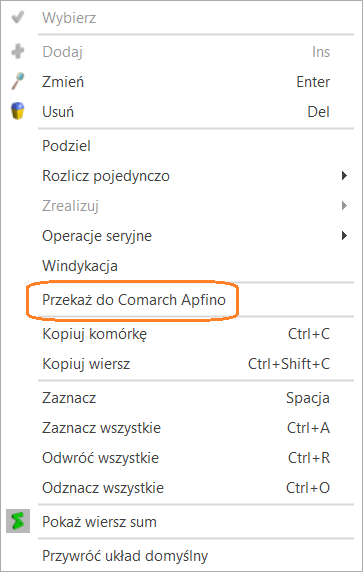

Opcja ta jest analogicznie dostępna w menu kontekstowym dostępnym w Preliminarzu płatności, pod prawym przyciskiem myszy jako Przekaż do Comarch Apfino.

Opcja ta jest analogicznie dostępna w menu kontekstowym dostępnym w Preliminarzu płatności, pod prawym przyciskiem myszy jako Przekaż do Comarch Apfino.

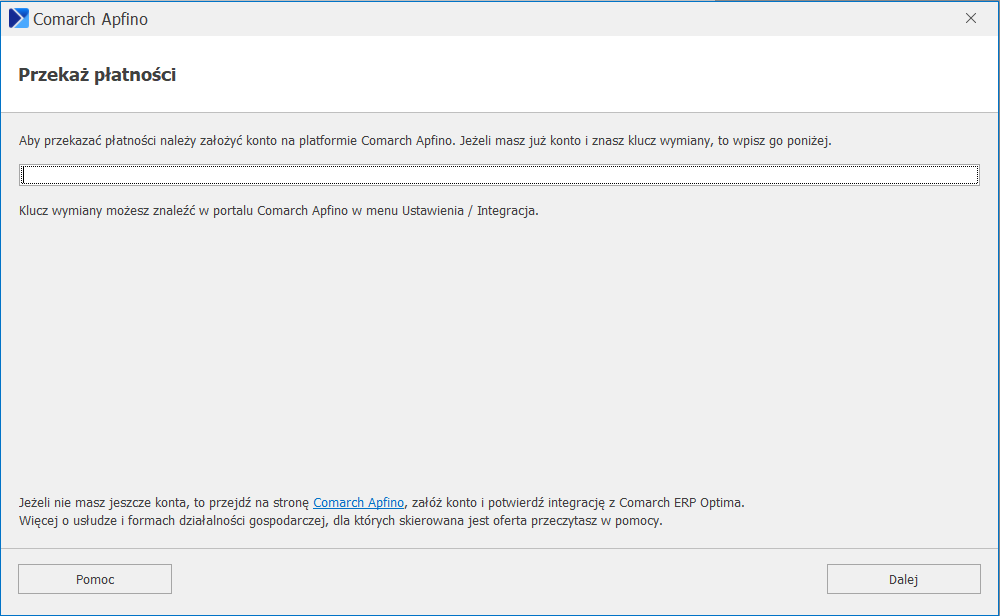

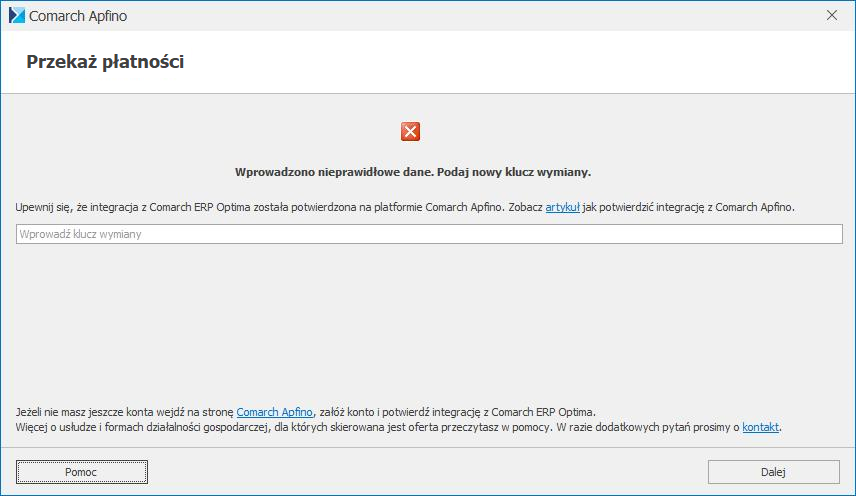

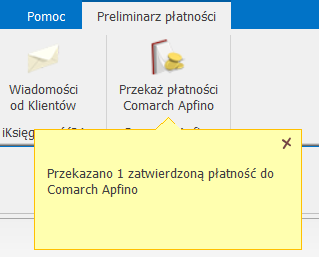

Przy próbie przekazania płatności (tj. po kliknięciu w opcję Przekaż płatności w menu głównym lub kontekstowym), mogą pojawić się następujące okna:

Przy próbie przekazania płatności (tj. po kliknięciu w opcję Przekaż płatności w menu głównym lub kontekstowym), mogą pojawić się następujące okna:

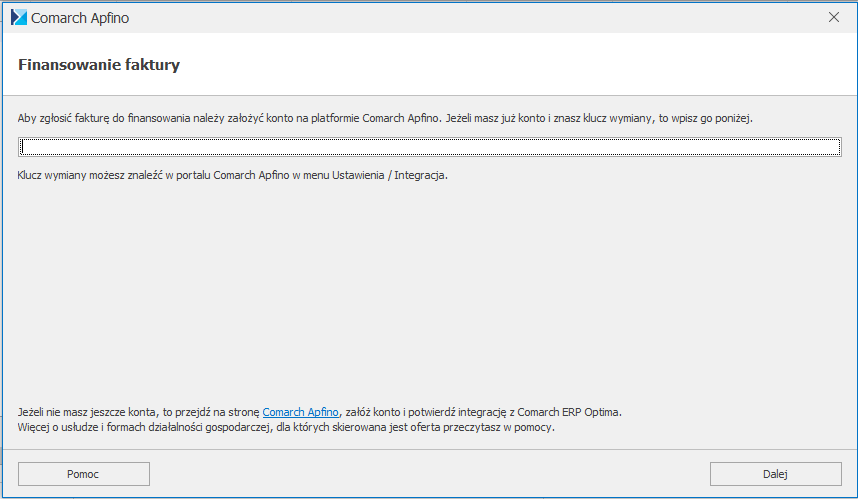

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

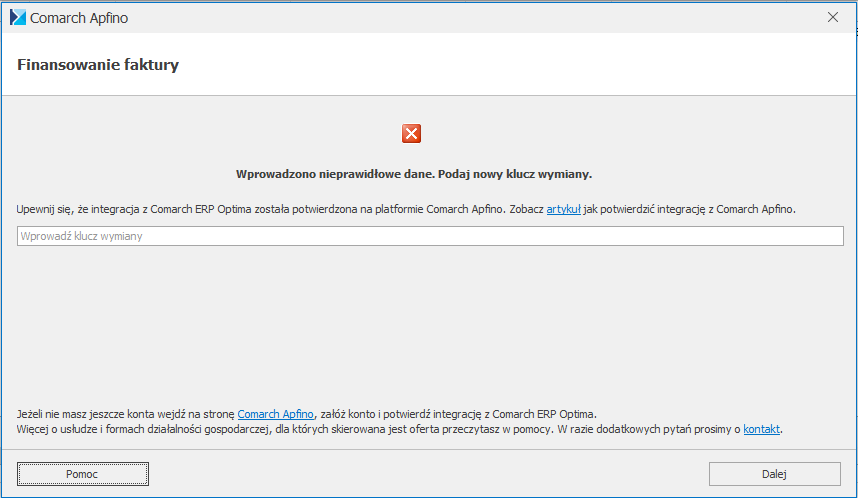

- jeśli użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino:

- Jeżeli wszystko jest skonfigurowane prawidłowo, tzn. użytkownik ma założone konto na platformie Comarch Apfino oraz wpisał prawidłowy klucz wymiany w Comarch ERP Optima to pojawi się okno dotyczące przekazywania płatności z informacją Trwa przekazywanie wybranych płatności do platformy usług finansowych Comarch Apfino. Proszę czekać. Po zakończeniu przekazywania płatności przy przycisku Comarch Apfino na wstążce pojawi się dymek z informacją o ilości przekazanych dokumentów do Comarch Apfino:

Kolumna Comarch Apfino w Preliminarzu płatności

W Preliminarzu płatności została dodana kolumna Comarch Apfino. Kolumna może przyjmować wartości:

Kolumna Comarch Apfino w Preliminarzu płatności

W Preliminarzu płatności została dodana kolumna Comarch Apfino. Kolumna może przyjmować wartości:

- Przesłano – oznacza to, że płatność do Faktury została poprawnie przesłana do Comarch Apfino,

- Prześlij ponownie – oznacza to, że na płatności zostały zmienione dane (np. płatność została rozliczona) i należy ją ponownie przesłać do Comarch Apfino,

- Nie przesłano – oznacza to, że faktura nie została jeszcze przesłana do Comarch Apfino.

Zmiany

1. Odsetki podatkowe. W Konfiguracji / Program / Kasa/Bank wprowadziliśmy nowe wartości odsetek podatkowych. Od 08.09.2022 roku wynoszą one 16.5%. 2. Odsetki ustawowe od zaległości. W Konfiguracji / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek ustawowych od zaległości. Od 08.09.2022 roku ich wartość to 12.25%. 3. Import przelewów. Przy imporcie przelewów domyślnie zaznaczona jest opcja Rozliczaj przy imporcie wg identyfikatora oraz kolejno wg podmiotu i kwoty. Zmiana dotyczy nowych operatorów.Poprawiono

1. BNP Paribas Webservice. W przypadku, gdy po imporcie wystąpiło ujemne saldo pojawiał się komunikat o niezgodnym stanie końcowym. Działanie poprawiono. 2. Santander Bank Polska – kreator certyfikatów. Certyfikaty generowane za pomocą kreatora certyfikatów domyślnie zapisywane są w lokalizacji wskazanej w kreatorze. Certyfikat transportowy, który został wygenerowany i zaimportowany za pomocą kreatora certyfikatów jest oznaczany jako eksportowalny wraz ze wszystkimi właściwościami rozszerzonymi. 3. Santander Webservice. Poprawiono eksport przelewu dla kontrahenta, którego nazwa rozpoczyna się od spacji.Aktualizacje po wydaniu wersji

Aktualizacja w dniu 07.11.2022

1. Kopia bezpieczeństwa. Umożliwiono wykonanie kopii bezpieczeństwa bazy konfiguracyjnej w przypadku połączenia z silnikiem baz danych za pomocą loginu SQL. 2. Skasowanie bazy danych. W przypadku wybrania opcji Fizyczne skasowanie bazy danych z serwera, wskazana baza jest usuwana zarówno z serwera SQL jak i z listy firmowych baz danych w Comarch ERP Optima. 3. Biuro Rachunkowe. Konwersja baz. Z poziomu Comarch ERP Optima Biuro Rachunkowe podczas seryjnego konwertowania wielu baz program zawieszał się. Działanie poprawiono. 4. Biuro Rachunkowe. Informacja dla Klientów. W przypadku, gdy w bazie biura rachunkowego w pieczątce zostało dodane logo, było ono źle skalowane i podczas generowania pliku pdf z informacją dla Klientów pojawiał się komunikat: Błąd zapisywania pliku. Rozmiar strony był za mały, aby sformatować zawartość obiektu w raporcie. Działanie poprawiono.Aktualizacja w dniu 25.11.2022

1. Nowe stawki diet i limitów na nocleg. Wprowadzono nowe stawki diet i limitów na nocleg obowiązujące dla delegacji zagranicznych od 29.11.2022 oraz dla delegacji krajowych od 01.01.2023 (Dz.U. z 2022r., poz. 2302) 2. Oddelegowanie do pracy za granicą. Wprowadzono zmiany w wyliczaniu podstawy podatku oraz składek ZUS dla pracowników oddelegowanych do pracy za granicą w związku ze zmianą kwot diet od 29.11.2022. 3. Wynagrodzenie za urlop pracownika tymczasowego. Poprawiono naliczanie wynagrodzenia za urlop pracownika tymczasowego, w przypadku gdy miał wypłacone dopłaty do nadgodzin.Handel z magazynem

Handel

Nowości

- Comarch Apfino.

-

- Umożliwiono przesyłanie Faktur do finansowania w przypadku integracji z faktorem:

- założyć darmowe konto na platformie Comarch Apfino,

- zintegrować konta Comarch ERP Optima – Apfino,

- złożyć wniosek i podpisać umowę dla wybranej usługi.

- z poziomu listy kontrahentów za pomocą operacji seryjnej Przekaż do Comarch Apfino

- podczas przekazywania Faktur do finansowania kontrahent zostanie przekazany automatycznie.

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że Użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

- jeśli Użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino

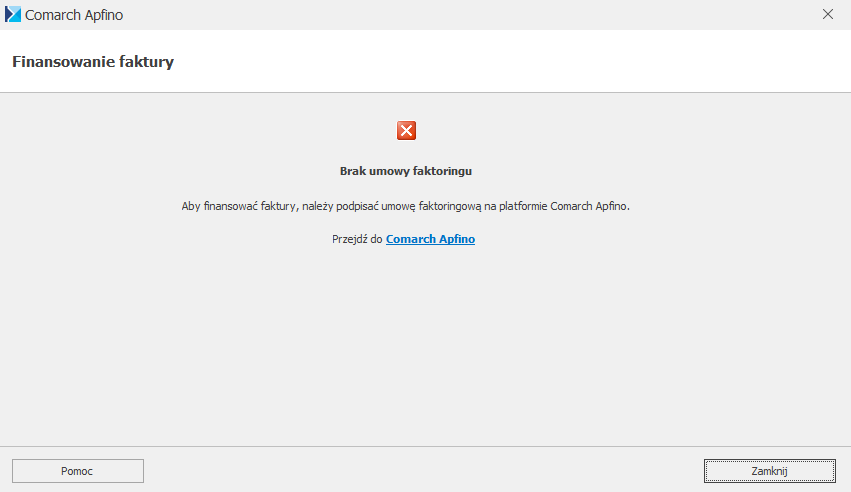

- jeżeli Użytkownik posiada konto w Comarch Apfino, ale nie podpisał umowy o faktoring

- Po wybraniu opcji Finansuj fakturę, Faktura jest wysyłana do finansowania, W tle załączany jest wydruk pdf Faktury Eko Faktura/ Z kodami JPK_ Jeśli dany kontrahent nie był jeszcze przesłany do Comarch Apfino, to jest on przekazywany w tym momencie.

- Po wysłaniu Faktury do finansowania proces może przyjąć następujące statusy:

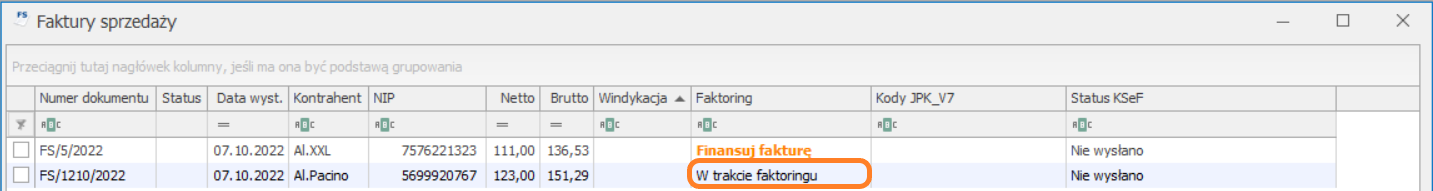

- Dokument został wysłany. Informacje o statusie finansowania i faktury znajdziesz po zalogowaniu do platformy Comarch Apfino. – pomyślne wysłanie dokumentu do finansowania. Tym samym na liście Faktur obok danej Faktury, w kolumnie Faktoring pojawi się status: W trakcie faktoringu.

Faktura została przekazana do finansowania. Dalsze informacje oraz aktualny status Faktury można śledzić po zalogowaniu na platformie Comarch Apfino.

Faktura została przekazana do finansowania. Dalsze informacje oraz aktualny status Faktury można śledzić po zalogowaniu na platformie Comarch Apfino.

-

- Wniosek odrzucony – w sytuacji, gdy wniosek nie został przyjęty. Informacje na temat odrzucenia wniosku będą dostępne po zalogowaniu do platformy Comarch Apfino.

- Faktura nie może zostać sfinansowana, ponieważ kontrahent nie ma przyznanego limitu. Przejdź do Apfino i złóż wniosek o Limit dla kontrahenta. – w sytuacji, gdy wniosek nie został przyjęty z powodu nie przyznanego limitu dla kontrahenta. W takim przypadku należy przejść do Comarch Apfino i złożyć odpowiedni wniosek.

- pusta – Faktura nie zgłoszona do faktoringu, niespełniająca warunków kwalifikujących do finansowania,

- Finansuj fakturę – Faktura, która spełnia warunki kwalifikujące do finansowania, a nie została jeszcze zgłoszona,

- W trakcie faktoringu – Faktura zgłoszona do faktoringu (finansowania),

- Faktoring odrzucony – Faktura zgłoszona do faktoringu (finansowania), ale odrzucona.

- zatwierdzone na stałe Faktury sprzedaży (w tym Faktury finalne), nie są wysyłane Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze oraz dokumenty korygujące,

- waluta dokumentu to PLN lub EUR (dokumenty w innych walutach będą pomijane w faktoringu),

- termin płatności:

- większy bądź równy dacie bieżącej,

- jeśli Faktura ma kilka płatności z różnymi terminami, to system bierze pod uwagę zawsze najpóźniejszy termin.

- data wystawienia Faktury nie może być późniejsza niż data bieżąca,

- Faktura jest nierozliczona lub częściowo rozliczona (finansowane jest saldo Faktury, czyli kwota pozostała do spłaty),

- Faktura z formą płatności: przelew,

- Inne dane z dokumentu mogą być dowolne.

- założyć darmowe konto na platformie Comarch Apfino,

- zintegrować konto Comarch ERP Optima z Comarch Apfino,

- na platformie Comarch Apfino w menu Ustawienia/ Płatności zaznaczyć parametr Uruchom bezpłatne dodawanie linku do płatności na moich fakturach.

- zatwierdzonych, nierozliczonych, dla których co najmniej jedna płatność trafia do rejestru bankowego,

- wystawionych w PLN,

- które nie są rozliczane mechanizmem podzielonej płatności (split payment)

- których kwota płatności nie przekracza równowartości 1000 euro (przy zastosowaniu średniego kursu NBP obowiązującego w dniu dokonywania transakcji).

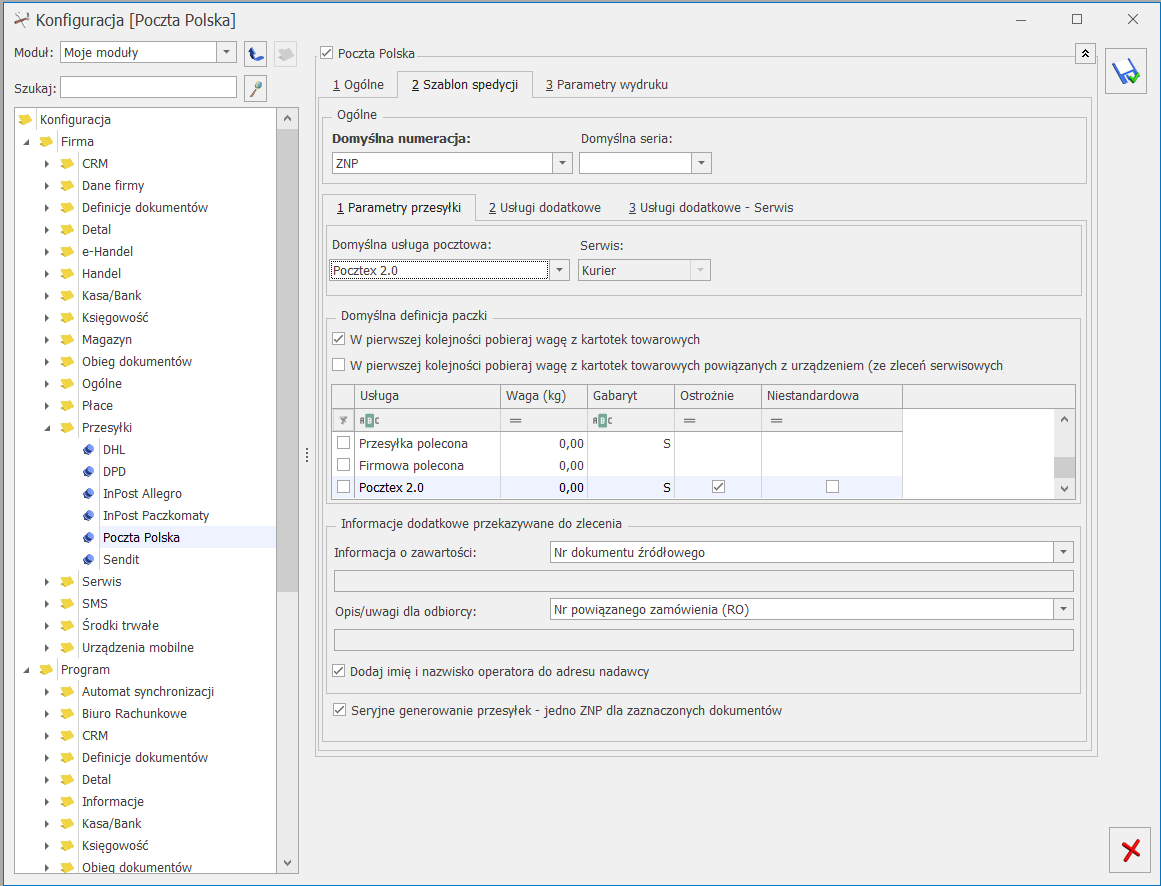

Usługa Pocztex 2.0. widoczna jest również w tabeli z Domyślnymi definicjami paczki, gdzie należy wybrać dla niej odpowiednie parametry:

Usługa Pocztex 2.0. widoczna jest również w tabeli z Domyślnymi definicjami paczki, gdzie należy wybrać dla niej odpowiednie parametry:

- Waga – istnieje możliwość wyboru odpowiedniej wagi zależnej od przypisanego jej gabarytu.

- Gabaryt – do wyboru spośród formatów: S, M, L, XL, 2XL.

- Ostrożnie – możliwość oznaczenia tej opcji dla usługi.

- Niestandardowa – możliwość oznaczenia tej opcji dla usługi.

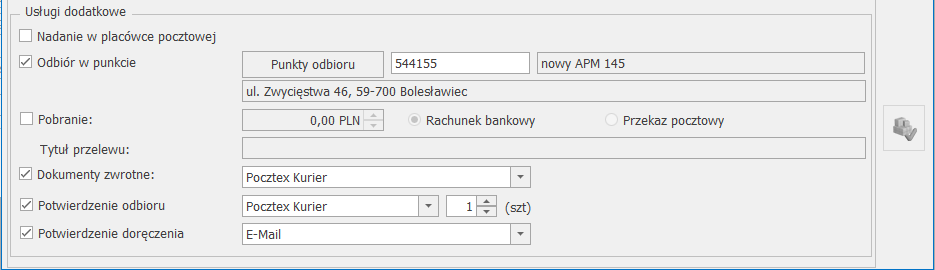

- w polu Potwierdzenie odbioru – istnieje możliwość wyboru spośród opcji: Pocztex Kurier, List zwykły ekonomiczny

- w polu Dokumenty zwrotne – dostępne są opcje: List polecony priorytetowy, List polecony ekonomiczny, Pocztex Kurier.

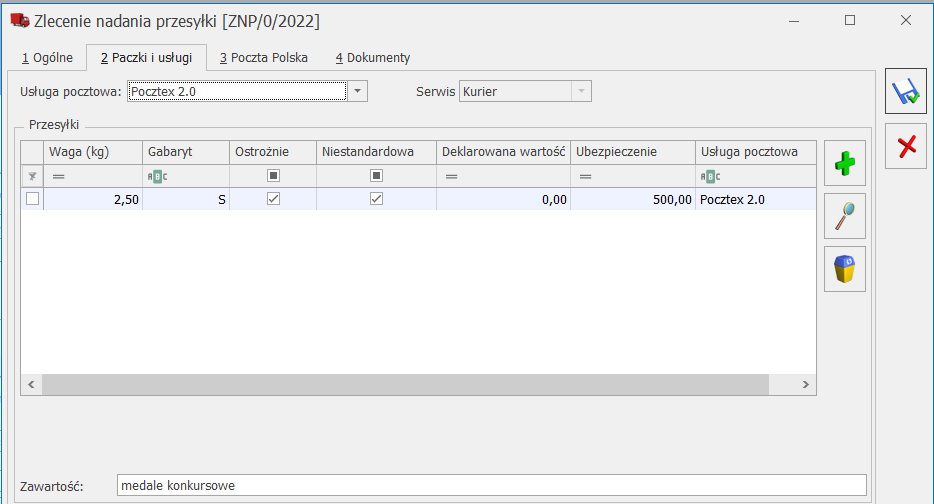

- Tabela Przesyłki zawiera kolumny: Waga (kg), Gabaryt, Ostrożnie, Niestandardowa, Deklarowana wartość, Ubezpieczenie, Usługa pocztowa.

- W sekcji przesyłki istnieje możliwość wyboru Gabarytu spośród formatów: S, M, L, XL, 2XL.

- Pole Zawartość jest obowiązkowe do wypełnienia.

- Usługi dodatkowe dla Pocztex 2.0

Dla usługi Pocztex 2.0 istnieje możliwość nadania przesyłki bezpośrednio w placówce pocztowej. Po zaznaczeniu parametru Nadanie w placówce pocztowej, Zlecenie nadania przesyłki nie będzie uwzględniane podczas zamawiania kuriera z poziomu listy zleceń.

4. Atrybuty. Wprowadzono możliwość oznaczenia atrybutu jako nieaktywnego. Opis działania tej funkcji znajduje się w części Ogólnej.

Dla usługi Pocztex 2.0 istnieje możliwość nadania przesyłki bezpośrednio w placówce pocztowej. Po zaznaczeniu parametru Nadanie w placówce pocztowej, Zlecenie nadania przesyłki nie będzie uwzględniane podczas zamawiania kuriera z poziomu listy zleceń.

4. Atrybuty. Wprowadzono możliwość oznaczenia atrybutu jako nieaktywnego. Opis działania tej funkcji znajduje się w części Ogólnej.

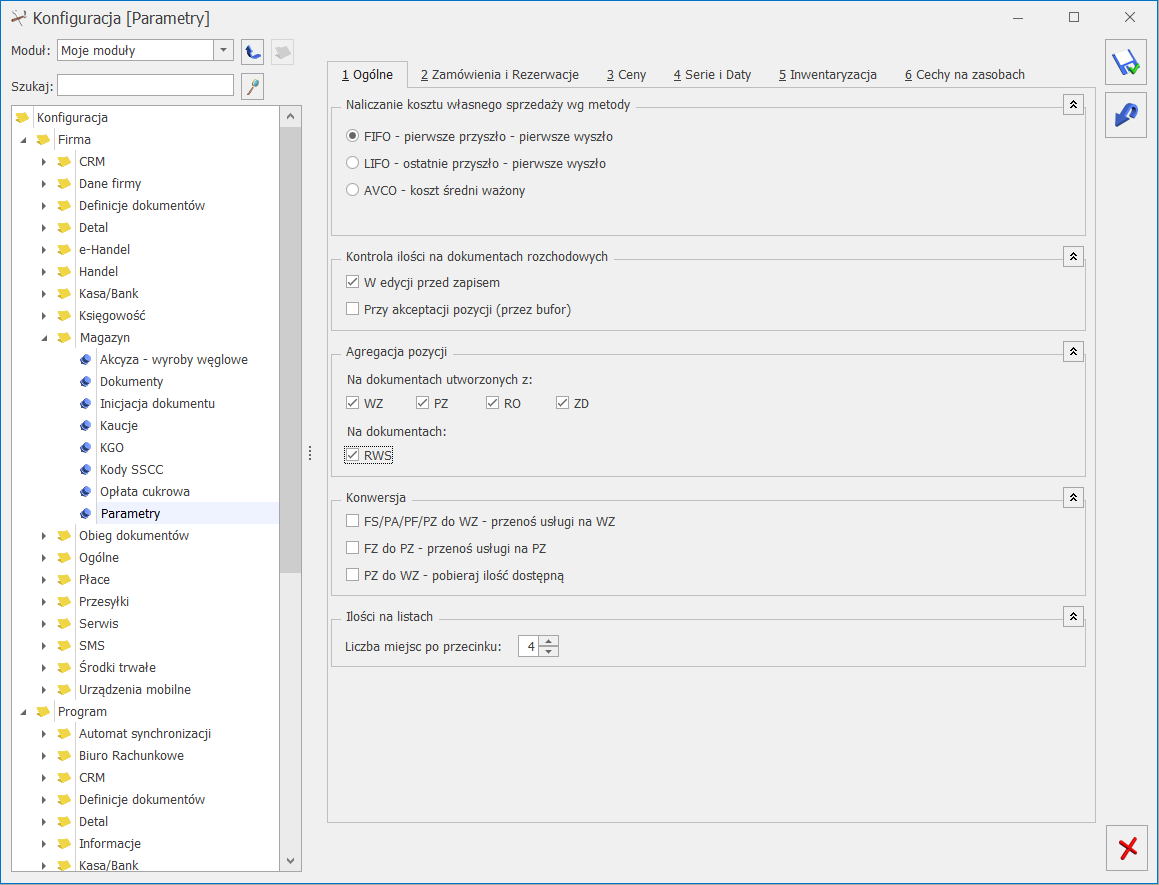

Zmiany

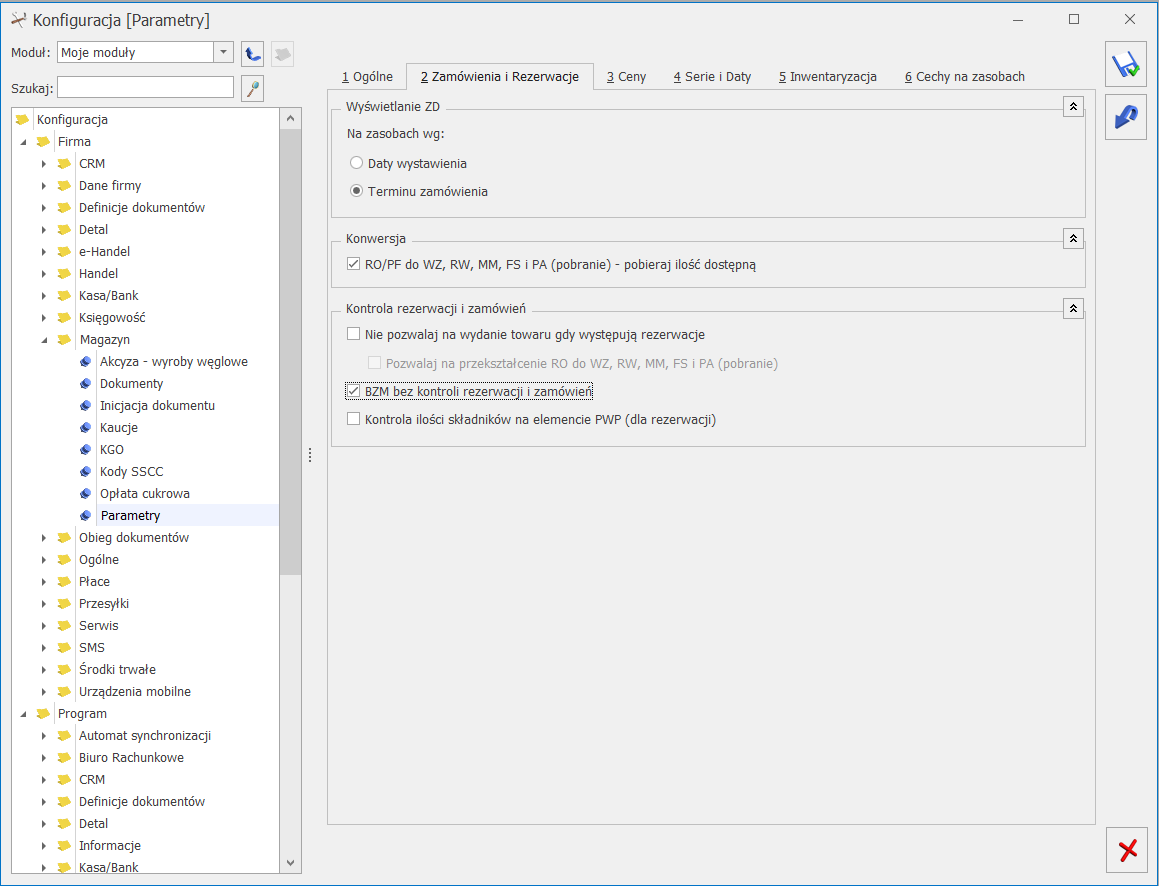

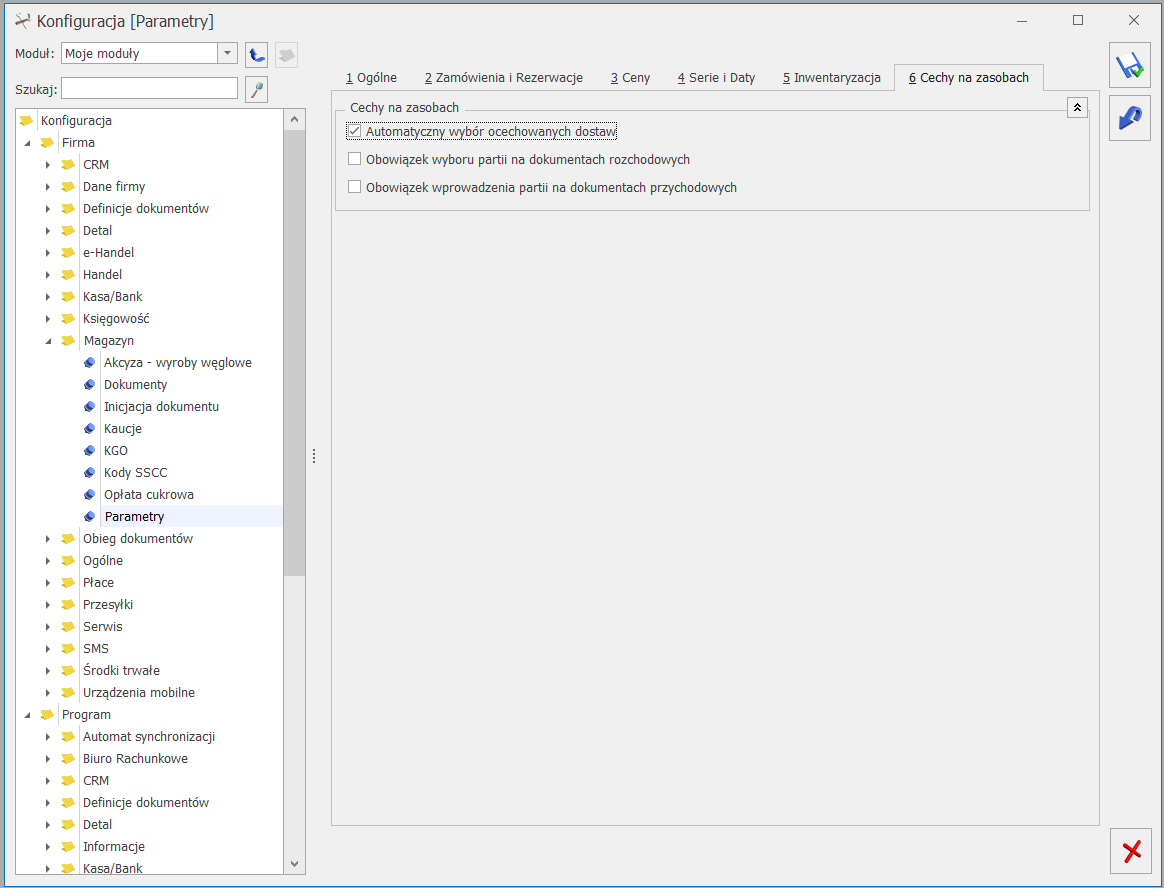

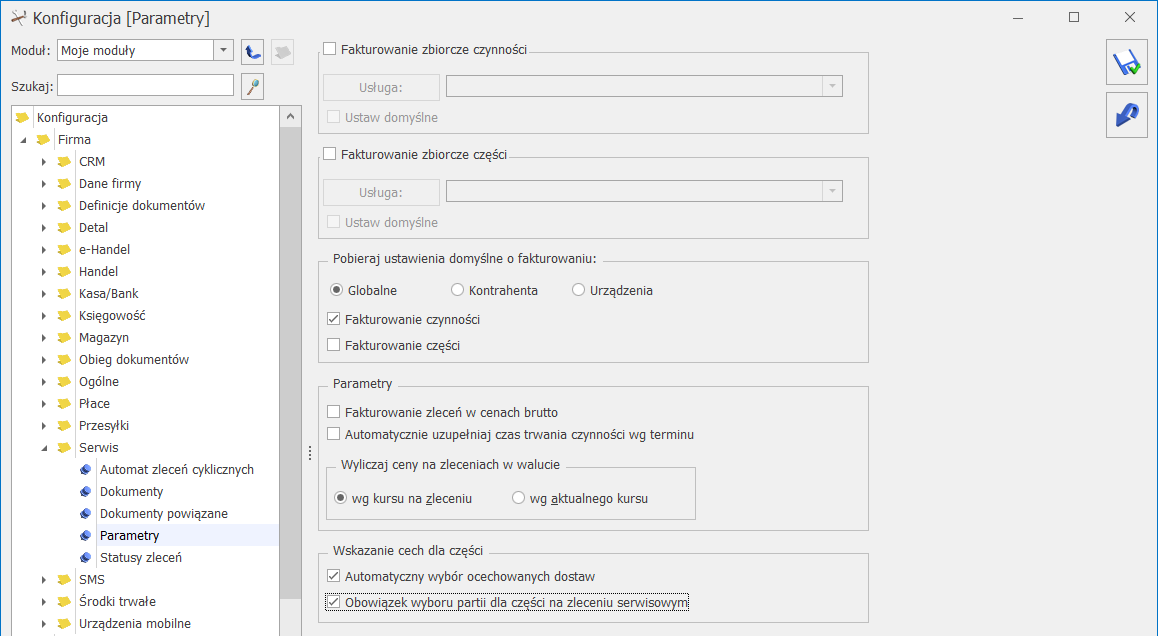

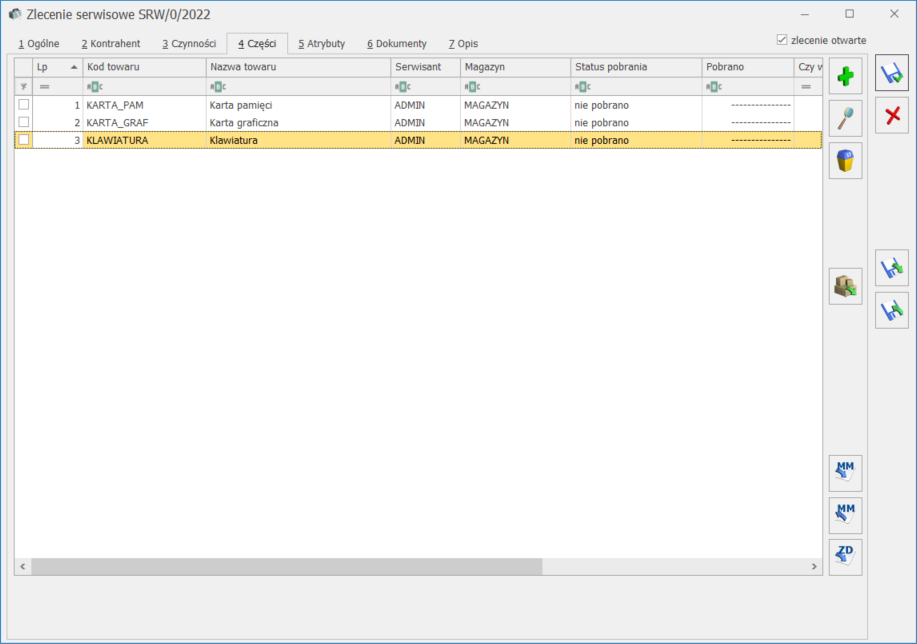

1. Parametry magazynowe. Uporządkowano parametry w menu System /Konfiguracja/ Firma/ Magazyn/ Parametry poprzez dodanie poziomych zakładek dedykowanych poszczególnym obszarom. Zakładka [Ogólne] Na tej zakładce znajdują się wszystkie parametry dotyczące ogólnego działania programu w zakresie zarządzania magazynem i dokumentami magazynowymi. Zakładka [Zamówienia i Rezerwacje]

Na tej zakładce widnieją parametry związane z rezerwowaniem oraz zamawianiem towaru, a także ustawienia odpowiadające za dostępność towaru na magazynie.

Zakładka [Zamówienia i Rezerwacje]

Na tej zakładce widnieją parametry związane z rezerwowaniem oraz zamawianiem towaru, a także ustawienia odpowiadające za dostępność towaru na magazynie.

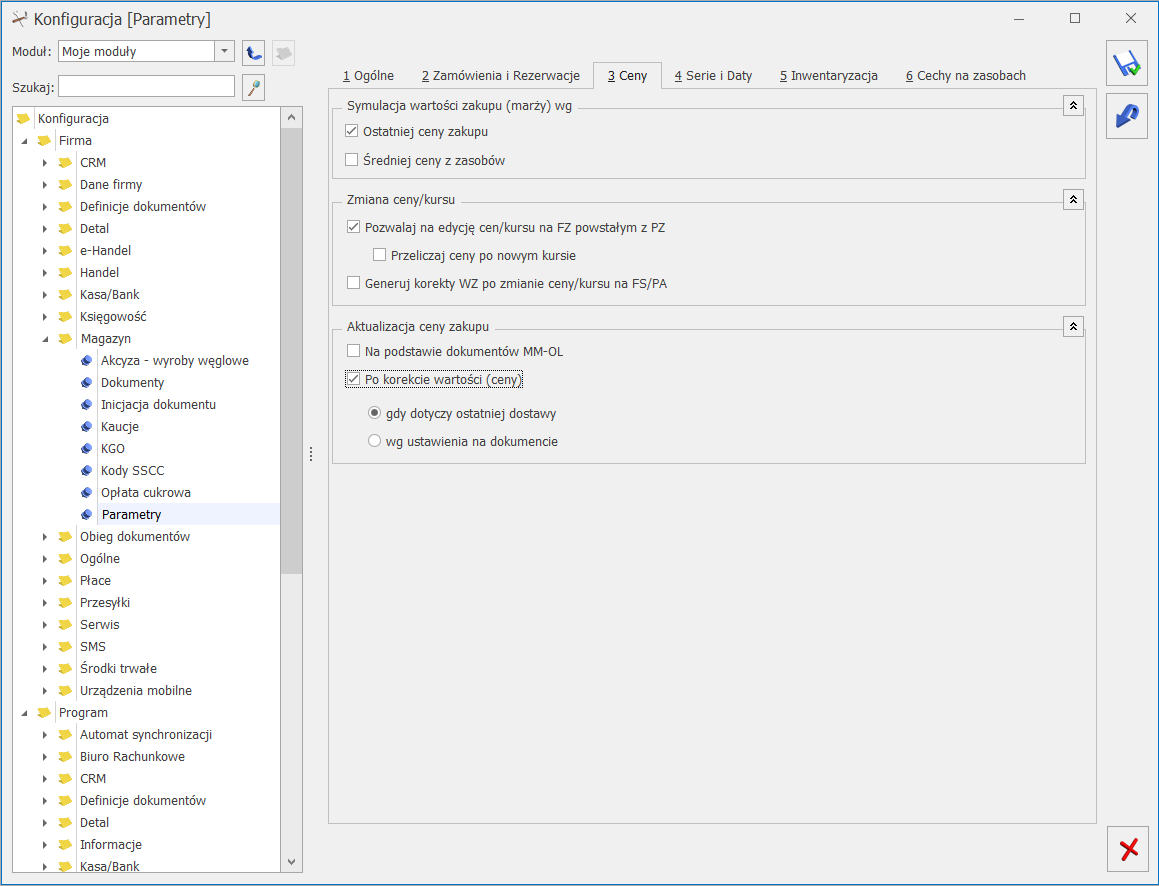

Zakładka [Ceny]

Na tej zakładce znajdują się wszystkie parametry wpływające na sposób wyliczania cen i ich aktualizację na dokumentach.

Zakładka [Ceny]

Na tej zakładce znajdują się wszystkie parametry wpływające na sposób wyliczania cen i ich aktualizację na dokumentach.

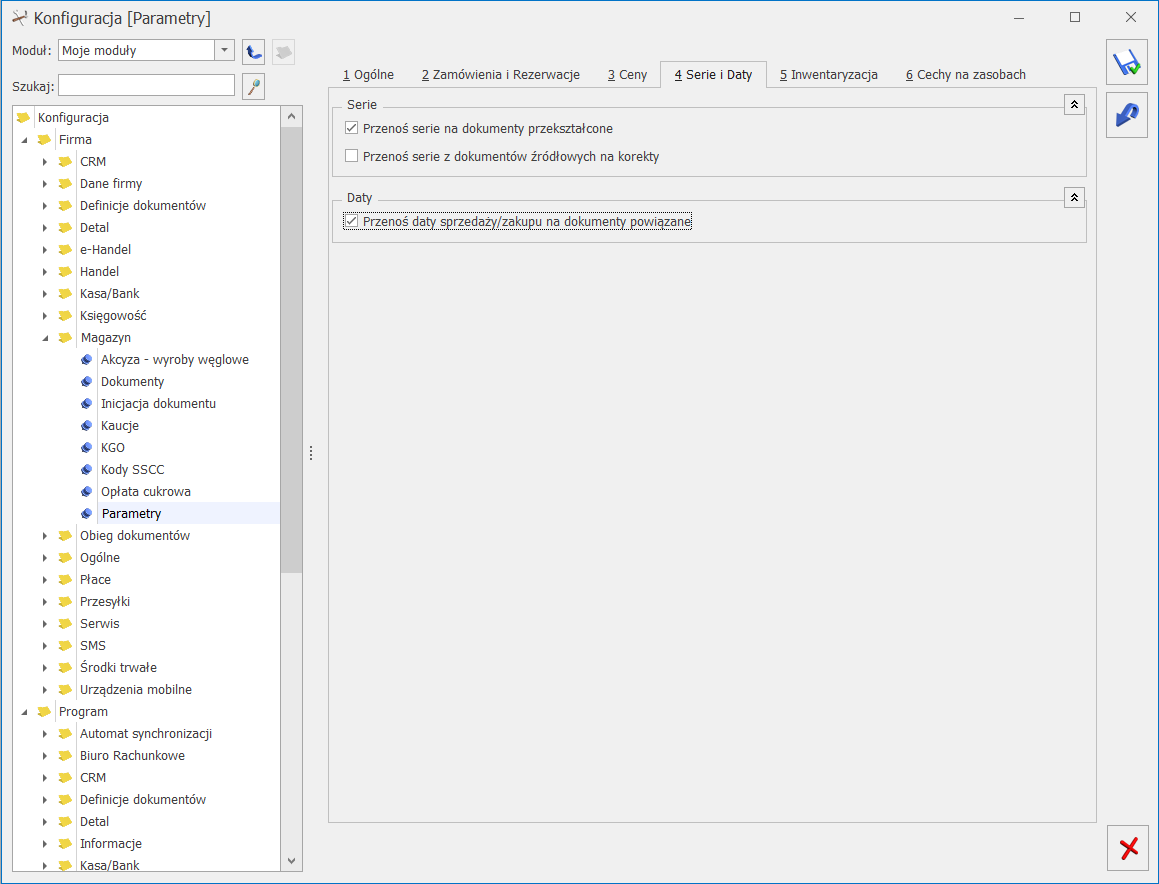

Zakładka [Serie i Daty]

Na tej zakładce umieszczone są ustawienia dotyczące przenoszenia serii oraz dat na dokumenty.

Zakładka [Serie i Daty]

Na tej zakładce umieszczone są ustawienia dotyczące przenoszenia serii oraz dat na dokumenty.

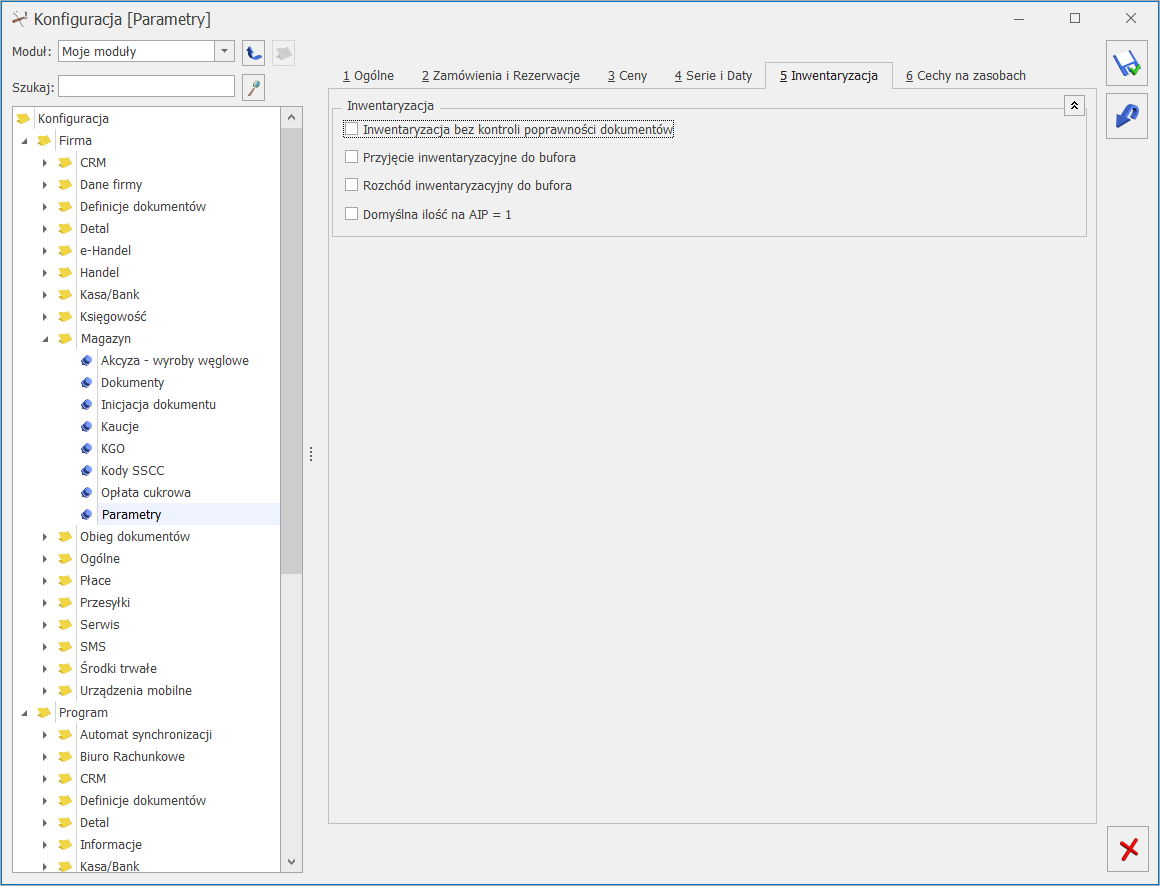

Zakładka [Inwentaryzacja]

Na tej zakładce znajdują się parametry wpływające na sposób pracy podczas wykonywania inwentaryzacji w programie.

Zakładka [Inwentaryzacja]

Na tej zakładce znajdują się parametry wpływające na sposób pracy podczas wykonywania inwentaryzacji w programie.

Zakładka [Cechy na zasobach]

W tym miejscu są widoczne parametry związane z cechami dostaw. Zakładka ta jest dostępna tylko i wyłącznie wtedy, gdy w programie będzie licencja na moduł Handel Plus.

Zakładka [Cechy na zasobach]

W tym miejscu są widoczne parametry związane z cechami dostaw. Zakładka ta jest dostępna tylko i wyłącznie wtedy, gdy w programie będzie licencja na moduł Handel Plus.

2. Pocztex. Podczas operacji zamawiania kuriera, w oknie Planowany przyjazd kuriera dodano pole Email dla potwierdzenia zamówienia. Na adres mailowy z tego pola, który jest pobierany z karty operatora wysyłane jest potwierdzenie zamówienia kuriera

3. Potwierdzenie odbioru i Dokumenty zwrotne. Zawężono wyświetlanie wartości dla pól Potwierdzenie odbioru i Dokumenty zwrotne w zależności od wybranej usługi pocztowej. Lista wartości zawężana jest dla domyślnie wybranej usługi zarówno w Konfiguracji na zakładkach [Usługi dodatkowe] oraz [Usługi dodatkowe – Serwis] jak i na dokumentach ZNP.

4. Karta towaru. Powiększono pole Opis znajdujące się na pozycji cennika w zakładce [Dodatkowe]. Pola Opis i URL zostały przeniesione do dolnej części tego okna.

5. Receptury. Podczas seryjnego dodawania składników receptury umożliwiono dodawanie usług.

6. Konfiguracja. W menu Start/Konfiguracja/ Firma/ Handel/ Parametry, na zakładce [Płatności], na formularzu dokumentu zmieniono nazwę parametru Płatność walutowa dokumentu: od wartości walutowej/ od wartości PLN na Kwota podatku VAT w walucie przeliczona na PLN od wartości: VAT w walucie/ netto w PLN.

7. Wymiana danych. Sekcja Wymiana danych dostępna w programie na zakładce [Narzędzia] pozwalająca na synchronizację programu Comarch ERP Optima z Comarch e-Sklep, Comarch e-Sale, Comarch ERP Optima Detal, Mobile Sprzedaż, Comarch XL przeniesiono do zakładki [Handel].

8. Wydruki.