Gdzie można dodać podrejestr VAT?

W Konfiguracji (Start/Konfiguracja), w gałęzi: Firma/ Księgowość/ Rejestry zakupów VAT, Rejestry sprzedaży VAT.

W Konfiguracji (Start/Konfiguracja), w gałęzi: Firma/ Księgowość/ Rejestry zakupów VAT, Rejestry sprzedaży VAT.

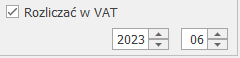

W przypadku metody zwykłej rozliczania podatku od towarów i usług, o miesiącu, w którym zostanie uwzględniona dana faktura na deklaracji VAT-7/ części deklaracyjnej pliku JPK_V7 odpowiada parametr: Rozliczać w VAT  , znajdujący się na każdej fakturze.

, znajdujący się na każdej fakturze.

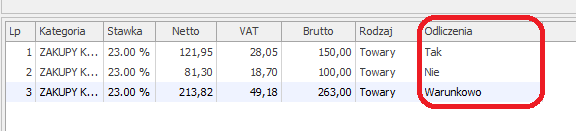

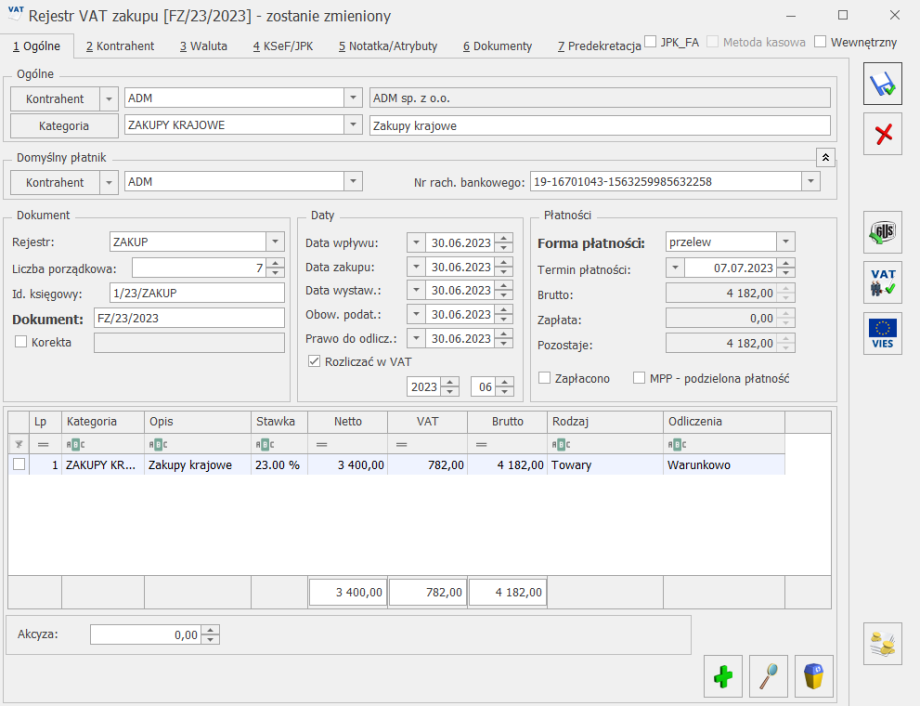

Dodatkowo w Rejestrze VAT dla każdej pozycji faktury zakupu Użytkownik ma możliwość określenia w kolumnie Odliczenia sposobu odliczania podatku na deklaracji VAT-7/ części deklaracyjnej pliku JPK_V7:

W pierwszej kolejności należy w menu Rejestry VAT na zakładce Do deklaracji VAT-UE sprawdzić, jakie transakcje zostały zakwalifikowane do deklaracji VAT-UE za wybrany miesiąc lub kwartał. Jeśli nie zostały ujęte wszystkie transakcje należy sprawdzić czy na fakturach, które nie zostały uwzględnione został zaznaczony parametr: Rozliczać w VAT-UE. Jeśli widnieją wszystkie faktury, a mimo to nie zostały wykazane na deklaracji wówczas należy sprawdzić czy transakcje, które nie znalazły się na deklaracji nie mają zaznaczonego Rodzaju jako Usługi. W tym celu wystarczy na Zakładce Do deklaracji VAT-UE wybrać rodzaj Usługi i przefiltrować listę.

Rozliczenie deklaracji VAT według struktury sprzedaży ma miejsce wtedy, gdy podatnik prowadzi sprzedaż w stawce opodatkowanej oraz zwolnionej i nie przysługuje mu prawo odliczenia całości podatku z faktur zakupu (art. 90 Ustawy o podatku od towarów i usług).

Na podstawie wartości ilorazu rocznej sumy sprzedaży opodatkowanej do sumy sprzedaży całkowitej (opodatkowanej i zwolnionej) ustalana jest procentowa wartość współczynnika struktury sprzedaży, który to stanowi podstawę do proporcjonalnego odliczenia podatku VAT od dokonanych zakupów.

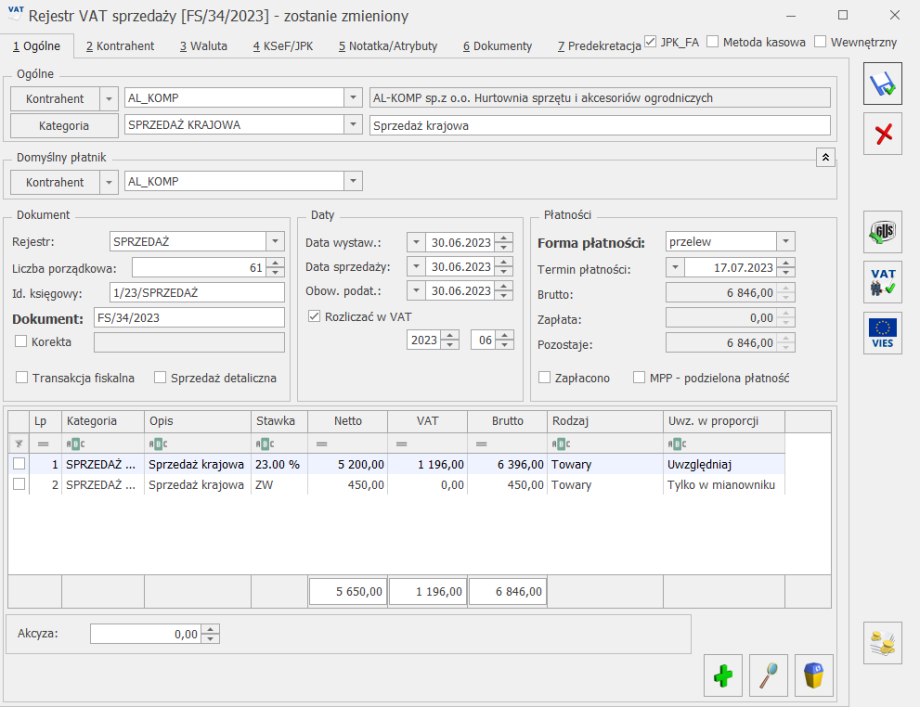

Aby program sam mógł obliczać wartość współczynnika struktury sprzedaży ważne jest określanie następujących parametrów:

Uwzględniaj – stawka opodatkowana

Tylko w mianowniku – stawka zwolniona

Nie uwzględniaj – stawka nie podlega

Tak – odliczamy VAT w całości

Nie – nie odliczamy VAT-u w ogóle

Warunkowo – odliczamy VAT w takiej wysokości jaka wynika z współczynnika struktury sprzedaży

Przy obliczaniu deklaracji JPK_V7 Użytkownicy, którzy stosują strukturę sprzedaży, a nie ewidencjonowali dokumentów sprzedaży w programie Comarch ERP Optima za rok poprzedni, powinni wskazać wartość współczynnika struktury sprzedaży ręcznie, poprzez zaznaczenie na deklaracji parametru: Współczynnik szacunkowy struktury sprzedaży i wprowadzenie odpowiedniej wartości procentowej.

Jeśli faktury sprzedaży były wprowadzane do rejestrów VAT w ciągu roku poprzedzającego obliczenie korekty VAT współczynnik zostanie wyliczony automatycznie, podczas obliczania deklaracji za styczeń (nie zaznaczamy wówczas parametru: Współczynnik szacunkowy struktury sprzedaży).

Na podstawie współczynnika z poprzedniego roku jest obliczany podatek naliczony do odliczenia od zakupów dokonanych w tym roku. Nazwijmy go współczynnikiem szacunkowym na ten rok.

Po zakończeniu roku jest obliczany rzeczywisty współczynnik (jest to jednocześnie współczynnik szacunkowy na kolejny rok). Po jego obliczeniu wiemy czy za dużo, czy za mało odliczyliśmy w poprzednim roku i czy należy obliczyć korektę.

Jeśli rzeczywisty współczynnik różni się od szacunkowego więcej niż 2 punkty procentowe, to należy obliczyć korektę podatku naliczonego (art. 91 ust 1).

Program oblicza korekty automatycznie na deklaracji za pierwszy miesiąc/kwartał roku (art. 91 ust. 3).

W przypadku, gdy proporcja (współczynnik struktury sprzedaży) przekroczyła 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu, wynikająca z zastosowania tej proporcji, w skali roku, była mniejsza niż 10 000 zł — podatnik ma prawo uznać, że proporcja ta wynosi 100%. Dodatkowo w przypadku, gdy proporcja ta nie przekroczyła 2% — podatnik ma prawo uznać, że proporcja ta wynosi 0%. Jeżeli proporcja wyliczona za rok poprzedni wynosiła 1% lub 2% to obecnie na deklaracji podatek naliczony związany ze sprzedażą zwolnioną i opodatkowaną jest liczony na podstawie współczynnika 1% lub 2%. Poprzednie przepisy dla współczynnika 1% lub 2% nie pozwalały na odliczenie VAT naliczonego od takich zakupów. Jeżeli dla współczynnika mniejszego od 2% Użytkownik nie chce odliczać VAT naliczonego to musi ręcznie przestawić współczynnik na 0%. W przypadku, gdy proporcja za poprzedni rok wynosiła 99% to na podstawie poprzednich przepisów Użytkownik odliczał 100% podatku naliczonego związanego ze sprzedażą opodatkowaną i zwolnioną. Dla deklaracji liczonych od kwietnia 2011 r. współczynnik 99% odlicza 99% kwoty podatku naliczonego związanego ze sprzedażą opodatkowaną i zwolnioną. Użytkownik ma jednak prawo nadal odliczyć 100%, jeśli kwota podatku naliczonego nie podlegającego odliczeniu jest mniejsza niż 10 000 zł. W takiej sytuacji należy ręcznie ustawić na deklaracji współczynnik na 100%.

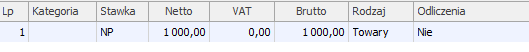

Należy wprowadzić fakturę zakupu do Rejestru zakupów VAT w stawce NP, Odliczenia – Nie,

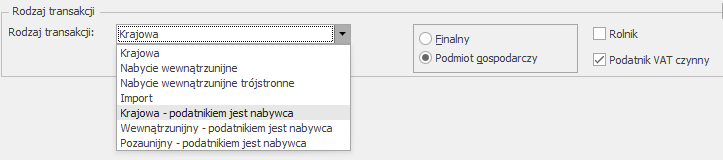

Na zakładce Kontrahent należy ustawić Rodzaj transakcji Krajowa – podatnikiem jest nabywca oraz zaznaczyć parametr Podatnik VAT czynny.

Po zapisaniu dokumentu pojawi się okno do generowania dowodów wewnętrznych.

Wpisujemy numery dowód wewnętrznych i potwierdzamy.

Funkcjonalność została również przedstawiona na filmie instruktażowym dostępnym tutaj.

Poniższa tabela zawiera informacje w jaki sposób faktury sprzedaży są kwalifikowane na deklaracje dla podatku od towarów i usług, wg wzoru 20.

| Poz. na VAT 7 | Stawka VAT | Rodzaj faktury | Rodzaj sprzedaży | Rodzaj transakcji | Uwagi |

|---|---|---|---|---|---|

10 | ZW | FA zwykłe Dowód wewnętrzny | wszystkie | Krajowa | Uwzględnia NP, jeśli jest ustawiony parametr „Uwzględniać sprzedaż nie podlegającą VAT na VAT-7” i transakcja krajowa. |

FA zwykłe | wszystkie | Wewnątrzunijna Wewnątrzunijna trójstronna Wewnątrzunijna – podatnikiem jest nabywca Eksport, Eksport – zwrot Krajowa – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca | |||

| FA zwykłe Dowód wewnętrzny | wszystkie | Poza terytorium kraju (stawka NP) | |||

11 | Wszystkie | FA zwykłe Dowód wewnętrzny | wszystkie | Dostawa poza terytorium kraju | Zawsze uwzględnia NP (niezależnie od ustawienia parametru Uwzględniać sprzedaż nie podlegającą VAT na VAT 7) |

NP | FA zwykłe Dowód wewnętrzny | wszystkie | Poza terytorium kraju (stawka NP) | ||

FA zwykłe | Usługi | Wewnątrzunijna Wewnątrzunijna trójstronna Wewnątrzunijna – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca |

|||

12 | Wszystkie | FA zwykłe Dowód wewnętrzny | Usługi | Dostawa poza terytorium kraju i zaznaczone „Rozliczać w VAT-UE” | Zawsze uwzględnia NP (niezależnie od ustawienia parametru Uwzględniać sprzedaż nie podlegającą VAT na VAT 7) |

| NP | FA zwykłe Dowód wewnętrzny | Usługi | Poza terytorium kraju (stawka NP) i zaznaczone „Rozliczać w VAT-UE” | ||

NP | FA zwykłe | Usługi | Wewnątrzunijna Wewnątrzunijna trójstronna Wewnątrzunijna – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca i dla każdej wymienionej transakcji zaznaczone „Rozliczać w VAT-UE” |

||

13 | 0% | FA zwykłe Dowód wewnętrzny | wszystkie | Krajowa Poza terytorium kraju (stawka NP) | |

| FA zwykłe | wszystkie | Podatnikiem jest nabywca Eksport – zwrot VAT | |||

| 14 | 0% | FA zwykłe | wszystkie | Eksport – zwrot VAT | |

15,16 | 3% 5% | FA zwykłe Dowód wewnętrzny | wszystkie | Krajowa Poza terytorium kraju (stawka NP) | |

FA zwykłe | wszystkie | Wewnątrzunijna Wewnątrzunijna trójstronna Eksport, Eksport – zwrot Krajowa – podatnikiem jest nabywca Wewnątrzunijna – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca | |||

17,18 | 7% 8% | FA zwykłe Dowód wewnętrzny | wszystkie | Krajowa Poza terytorium kraju (stawka NP) | |

FA zwykłe | wszystkie | Wewnątrzunijna Wewnątrzunijna trójstronna Eksport, Eksport – zwrot Krajowa – podatnikiem jest nabywca Wewnątrzunijna – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca | |||

19.20 | 22% 23% | FA zwykłe Dowód wewnętrzny | wszystkie | Krajowa Poza terytorium kraju (stawka NP) | |

FA zwykłe | wszystkie | Wewnątrzunijna Wewnątrzunijna trójstronna Eksport, Eksport – zwrot Krajowa – podatnikiem jest nabywca Wewnątrzunijna – podatnikiem jest nabywca Pozaunijna – podatnikiem jest nabywca | |||

| 21 | 0% | FA zwykłe | Towary Śr. Transportu | Wewnątrzunijna Wewnątrzunijna trójstronna Wewnątrzunijna – podatnikiem jest nabywca | |

| 22 | 0% | FA zwykłe | Towary Śr. Transportu | Eksport | |

| 23,24 | wszystkie | Dowód wewnętrzny | Towary Śr. Transportu | Wewnątrzunijna Wewnątrzunijna trójstronna | |

| 25,26 | wszystkie | Dowód wewnętrzny | Towary Śr. Transportu | Eksport, Eksport – zwrot | |

| 27,28 | wszystkie | Dowód wewnętrzny | Usługi | Eksport, Eksport – zwrot | |

| 29,30 | wszystkie | Dowód wewnętrzny | Usługi | Wewnątrzunijna Wewnątrzunijna trójstronna | |

| 31 | NP | FA zwykłe | wszystkie | Krajowa – podatnikiem jest nabywca | Tylko podatnicy VAT czynni |

| 32,33 | wszystkie | Dowód wewnętrzny | Towary, Śr. transportu | Wewnątrzunijna – podatnikiem jest nabywca, Pozaunijna – podatnikiem jest nabywca | |

| 34,35 | wszystkie | Dowód wewnętrzny | Wszystkie | Krajowa – podatnikiem jest nabywca | Tylko podatnicy VAT czynni |

| 38 | wszystkie | Dowód wewnętrzny | Śr. Transportu | Wewnątrzunijna Wewnątrzunijna trójstronna |

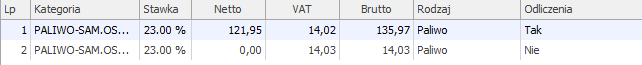

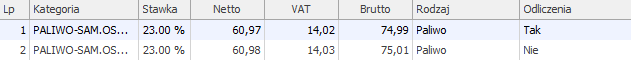

Użytkownik ma możliwość automatycznego podziału odliczeń TAK/NIE na pozycji dokumentu w Rejestrze zakupów VAT zgodnie ze wskazanym przez siebie wskaźnikiem np. 50 %.

Parametr Podziel odliczenia na formularzu kategorii

Na formularzu kategorii o typie kosztowym jest dostępny parametr Podziel odliczenia. Po jego zaznaczeniu następuje wyszarzenie pola Odliczenia i aktywne staje się pole przeznaczone na wprowadzenie procentu odliczenia.

Mechanizm automatycznego podziału odliczeń działa w oparciu o parametr Podział odliczeń w rejestrze VAT zakupu dostępny w Konfiguracji Firmy/ Księgowość/ Parametry. Decyduje on o tym, w jaki sposób będzie następowało rozbicie pozycji faktury. Domyślnie zaznaczona jest opcja Netto i VAT oznaczająca, iż podział wybranej pozycji w Rejestrze VAT zakupu będzie dotyczył zarówno kwoty netto i VAT. Wybór drugiego wariantu – VAT – spowoduje powstanie dwóch pozycji, gdzie w jednej z nich zostanie ujęta kwota netto w całości oraz VAT zgodnie z procentem odliczenia (Tak lub Warunkowo) oraz w drugiej pozycji zostanie ujęta pozostała wartość podatku VAT z odliczeniem na Nie.

Funkcja Podziel odliczenia Tak/Nie

Na pozycji faktury w Rejestrze VAT zakupu Użytkownik ma możliwość ręcznego podziału odliczeń. Funkcja dostępna jest pod prawym klawiszem myszy z poziomu menu kontekstowego lub poprzez wciśnięcie klawiszy: <ALT>+<P>.

Po wybraniu opcji Podziel odliczenia Tak/Nie podpowiada się okno, w którym należy wskazać procent odliczenia oraz jeden z wariantów podziału: Netto, VAT lub sam VAT. Domyślnie ustawienie opcji podziału związane jest z ustawieniem parametru w Konfiguracji – Podział odliczeń w rejestrze VAT zakupu.

Wariant I

Wariant II

Funkcja została zaprezentowana na filmie instruktażowym dostępnym tutaj.

Z poziomu Konfiguracji Firmy/ Księgowość/Wydruki rejestrów VAT zostały określone stawki, które są pobierane do wydruków. Aby faktura o stawce NP była uwzględniona na Wydruku pełnym 7 kolumn należy z poziomu Konfiguracji Firmy/Księgowość/Wydruki rejestrów VAT uwzględnić również tę stawkę.

Aby umożliwić danemu operatorowi możliwość eksportu jednolitego pliku kontrolnego należy w konfiguracji Programu/ Użytkowe/ Operatorzy na karcie operatora na zakładce [Parametry] i pozakładce [Wspólne] zaznaczyć parametr Prawo eksportu plików JPK. Tylko Operator z uprawnieniami administratora może zaznaczyć ten parametr sobie bądź innym Operatorom. Dodatkowo należy przejść do gałęzi Start/Konfiguracja/ Stanowisko/ Ogólne/ Jednolity plik kontrolny i ustalić folder, w którym będą zapisywały się wygenerowane pliki JPK.

Generacja plików JPK_V7 odbywa się z poziomu menu JPK/Pliki JPK_V7 lub z poziomu Rejestry VAT/Pliki JPK_V7. Aby wygenerować w programie plik JPK_V7 należy nacisnąć ikonę zielonego plusa, pojawi się wówczas okno eksportu plików JPK_V7, na którym należy wskazać czy generowany plik jest obowiązkowy lub czy jest składany na żądanie Urzędu Skarbowego oraz wybrać odpowiedni okres i utworzyć plik klikając ikonę pioruna. Natomiast generacja pozostałch plików JPK i eksport danych odbywa się z poziomu JPK/Pliki JPK. Po wybraniu tej opcji otwierane jest okno Pliki JPK. Aby dodać w programie plik JPK należy kliknąć ikonę zielonego plusa i zaznaczyć odpowiedni typ pliku na oknie eksportu plików JPK. Natomiast w celu dodania pliku JPK_VAT należy rozwinąć ikonę zielonego plusa i wybrać opcję Plik JPK_VAT – spowoduje to otwarcie okna generowania pliku JPK_VAT.

Istnieje możliwość wysyłania do arkusza kalkulacyjnego danych znajdujących się w generowanych plikach JPK celem łatwiejszego ich przeglądania. W przypadku plików JPK_V7 należy użyć opcji Podgląd pliku, natomiast na formularzu pozostałych plików JPK znajduje się parametr Podczas eksportu utwórz również pliki MS Excel. Tworzony plik arkusza kalkulacyjnego zawiera arkusz dotyczący danych podatnika, agregatów oraz danych poszczególnych dokumentów. W przypadku kiedy podczas generowania pliku pojawią się jakieś błędy można w przejrzysty sposób zweryfikować je w arkuszu kalkulacyjnym.

Innym sposobem na weryfikacje błędów przy generowaniu plików JPK jest posłużenie się zewnętrznymi programami np. Notepad++ lub Notatnik i tam po otworzeniu pliku JPK odszukać wskazaną w komunikacie błędu pozycję.

Dokładny opis funkcji Jednolitego Pliku Kontrolnego znajduje się w biuletynach OPT079- Jednolity Plik Kontrolny oraz OPT088 – Pliki JPK_V7 – przygotowanie dokumentów i generacja pliku.

1. W pierwszej kolejności należy przeksięgować przychody i koszty na wynik finansowy. W programie istnieje możliwość zautomatyzowania tego procesu, poprzez mechanizm Księgowań okresowych. Przykład definicji Księgowania okresowego znajduje się tutaj.

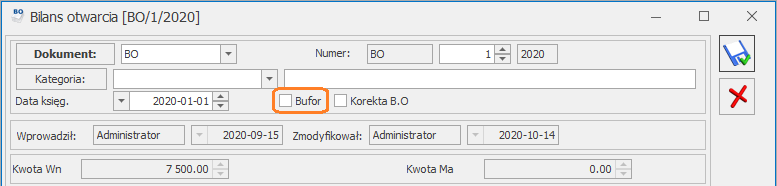

2. Następnie należy przenieść zapisy księgowe w Dzienniku z bufora na czysto, zostało to opisane tutaj. Należy pamiętać również o zatwierdzeniu na stałe dokumentu Bilansu otwarcia poprzez odznaczenie parametru Bufor na formularzu dokumentu (Księgowość/ Inne/ Dokumenty BO).

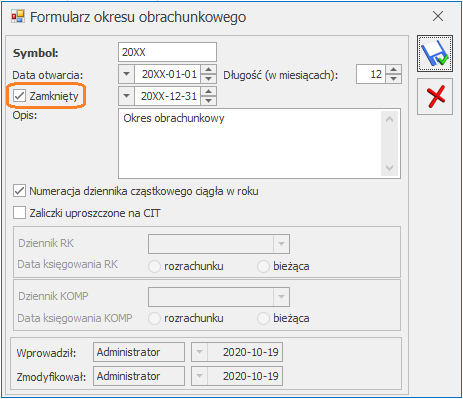

3. Kolejnym krokiem jest zamknięcie okresu obrachunkowego w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe poprzez zaznaczenie parametru Zamknięty na formularzu okresu obrachunkowego.

4. Następnie w Konfiguracji Firmy/Księgowość/ Okresy obrachunkowe należy otworzyć nowy okres obrachunkowy na kolejny rok. Program zapyta czy kopiować ustawienia z poprzedniego okresu obrachunkowego, (chodzi o plan kont, nazwy dzienników cząstkowych, grupy kont, kręgi kosztów oraz domyślne dzienniki dla różnic kursowych i kompensat) oraz czy ustawić ten okres obrachunkowy jako bieżący?

Ustawienie okresu obrachunkowego jako bieżący poprzez wybranie opcji TAK, skutkować będzie domyślnym uruchomieniem programu w tym okresie obrachunkowym. Okres obrachunkowy może zostać otwarty wcześniej, program nie wymaga spełnienia wyżej wymienionych czynności. W czasie pracy w kilku okresach obrachunkowych istotne jest sprawne przechodzenie pomiędzy nimi w trakcie księgowania. Więcej w tym temacie tutaj.

Funkcja została zaprezentowana na filmie instruktażowym:

5. W nowym okresie obrachunkowym 20XX można zaimportować BO na podstawie zapisów z okresu poprzedniego ikoną ![]() Inicjalizuj bilans otwarcia, która jest dostępna na formularzu BO.

Inicjalizuj bilans otwarcia, która jest dostępna na formularzu BO.

Jeżeli poprzedni okres obrachunkowy nie został jeszcze zamknięty pojawi się komunikat: „Poprzedni okres obrachunkowy nie został zamknięty. Zaimportowane dane mogą być niekompletne. Czy kontynuować ?”, dlatego też najlepiej wykonywać tę operację, gdy zostało już wykonane przeksięgowanie na wynik finansowy a wszystkie dane zostały sprawdzone i zatwierdzone np. poprzez wyciągnięcie z bufora. Jednocześnie program nie blokuje kilkukrotnej inicjalizacji bilansu otwarcia.

Dokument Bilansu otwarcia można dodawać i usuwać. Opcja inicjalizacji bilansu otwarcia będzie dostępna, gdy będzie to pierwszy dokument w danym okresie.

Funkcja została zaprezentowana na filmie instruktażowym:

6. Rozliczenia widoczne w module Kasa/Bank oraz Rozrachunki z poziomu Księgowości są widoczne niezależnie od tego jaki jest ustawiony bieżący okres obrachunkowy. Istnieje możliwość ich rozliczania oraz rozrachowywania, również jeśli tyczą się kilku okresów.