Cel ćwiczenia: wyliczenie deklaracji Intrastat

Konfiguracja

Aby w programie pojawiły się opcje związane z wyliczaniem deklaracji Intrastat należy uzupełnić informacje w konfiguracji systemu.

- Otwieramy konfigurację programu z menu: Start/Konfiguracja (wcześniej należy zamknąć wszystkie inne okna w programie).

- Wybieramy gałąź Firma/ Dane firmy/ Intrastat

Zaznaczamy parametr Intrastat i uzupełniamy informacje:

- kod identyfikacyjny organu celnego: 350000 (wybieramy z listy)

- wypełniający: Aleksander Olsza, tel. (12) 634-56-09, Kraków

- kurs dla Instrastatu: podstawowy

- Zatwierdzamy ustawienia.

- Zamykamy konfigurację.

Kody CN

Aby wyliczyć deklarację Intrastat należy najpierw uzupełnić listę kodów CN wykorzystywanych w firmie.

- Otwieramy menu Ogólne/ Inne/ Kody CN

- Dodajemy nowy kod CN:

- kod: 1111 11 11

- opis: kod testowy

- jednostka uzupełniająca: pusta

- masa: zaznaczamy parametr

- przy tak skonfigurowanym kodzie dla każdego towaru, do którego zostanie przypisany, wymagane będzie podanie masy dla jednej jednostki towaru.

- Zatwierdzamy formularz. Kod zostaje dopisany do listy.

Towary

Dla towarów, które uczestniczą w obrocie z krajami Unii Europejskiej, należy uzupełnić informacje o kodzie CN.

- Otwieramy menu Handel/ Zasoby.

- Wybieramy towar KORA_S80 (podglądamy kartę towaru)

- Na zakładce [Dodatkowe] uzupełniamy informacje związane z kodem CN:

- kod CN: wpisujemy 1111 11 11 (można wybrać z listy dostępnej po wciśnięciu przycisku Kod CN ).

- masa jednostkowa netto: 1 szt. = 50 kg

- kraj pochodzenia: PL (wykorzystywany na deklaracjach przywozowych).

- Zatwierdzamy kartę towaru.

Kontrahenci

W przypadku deklaracji Intrastat dla każdego dokumentu musi być przypisany kod transakcji. Kod taki można przypisać domyślnie dla kontrahenta na jego karcie – wtedy będzie on przenoszony na wszystkie dokumenty wystawiane dla tego kontrahenta.

- Otwieramy menu Ogólne/ Kontrahenci.

- Wybieramy kontrahenta UNIA1 (założonego w poprzednich ćwiczeniach).

- Na zakładce [Handlowe] widoczne jest pole Domyślny kod transakcji. Z rozwijanej listy wybieramy kod 11.

- Zatwierdzamy kartę kontrahenta.

Transakcje

W ćwiczeniu wyliczona zostanie deklaracja wywozowa – dlatego wystawimy dokument rozchodu towaru dla kontrahenta wewnątrzunijnego.

- Otwieramy listę Faktur Sprzedaży (menu Handel/ Faktury).

- Dodajemy nowy dokument:

- waluta: EURO, kurs BPH 1 EUR=3.95 PLN.

- kontrahent: UNIA1

- towary: KORA_S80 400 szt. w cenie 1.50 EUR

- wartość: 600 EUR (2370 PLN).

- Na zakładce [Dokumenty] proponowane są dane dla Intrastatu:

- kod transakcji: 11 ( z karty kontrahenta)

- kod kraju wysyłki: CZ (pobierany zawsze z numeru NIP kontrahenta)

- data wywozu: pobierana z daty sprzedaży.

- Zatwierdzamy fakturę.

Deklaracja Intrastat

Deklaracja Intrastat odrębnie wyliczana jest dla transakcji przywozu towaru, a odrębnie dla transakcji wywozowych. W deklaracji uwzględniane są tylko transakcje, które:

- są wystawione dla kontrahenta wewnątrzunijnego

- mają uzupełnione informacje o kodzie transakcji, kodzie kraju

- uwzględniane są tylko pozycje o statusie towar (pozycje o statusie usługa są pomijane podczas wyliczania deklaracji)

- uwzględniane są towary, które na karcie cennikowej mają uzupełnione informacje o kodzie CN. Jeśli jakikolwiek towar, występujący na dokumencie, nie ma przypisanego kodu CN – cały dokument nie jest uwzględniany w deklaracji

- Otwieramy listę w menu Handel/ Inne (Handel)/ Deklaracje Intrastat, na zakładce [Wywóz].

- Dodajemy nową deklarację:

- deklaracja za miesiąc: bieżący

- pozostałe dane (kod organu celnego, osoba wypełniająca) wypełniane są na podstawie danych z konfiguracji

- ikoną pioruna wyliczamy deklarację

- spośród typów dokumentów wybieramy typ FA (deklaracja będzie wyliczana na podstawie Faktur Sprzedaży)

- zatwierdzamy okienko Generuj Intrastat.

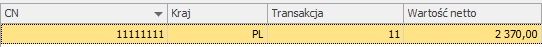

- Program wylicza automatycznie pozycje na deklaracji:

Na deklaracji uwzględniona jest Faktura Sprzedaży, którą wystawiliśmy w poprzednim ćwiczeniu. Z faktury program pobiera kod kraju oraz kod transakcji, natomiast z karty towaru – jego kod CN. Wartość towaru zostaje przeliczona na PLN, wg wskazanego kursu, a następnie zaokrąglona do pełnych złotówek:

(600 EUR * 3.95 PLN = 2, 370.00 PLN)

- Podglądnijmy wydruk deklaracji (z menu wyświetlanego pod przyciskiem Wydruk danych wybieramy: Deklaracja Intrastat/ Wzór standard/ Podgląd wydruku).

- Na wydruku oprócz informacji widocznych po przeliczeniu pojawia się informacja o masie towaru (kod CN 111 11 11 ma zadeklarowane dodatkowe wyliczanie masy towaru). Ilość z faktury program mnoży przez przelicznik zadeklarowany dla tego towaru i na tej podstawie wylicza jego masę (na deklaracji wykazywana jest po zaokrągleniu do pełnych kilogramów).