Księgowość

Nowości

- Księgowość. Deklaracja CIT-10Z(5). Wprowadzono formularz Deklaracji o wysokości pobranego przez płatnika zryczałtowanego podatku dochodowego od osób prawnych, od dochodów (przychodów) osiągniętych przez podatników niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej wraz z jej wydrukiem oraz wysyłką do systemu e‑Deklaracje. Deklaracja jest możliwa do złożenia za okres od 01.01.2019 roku. Do sporządzenia deklaracji CIT-10Z konieczne jest pobranie modułu Księga Handlowa lub Księga Handlowa Plus lub Księga Podatkowa.

.

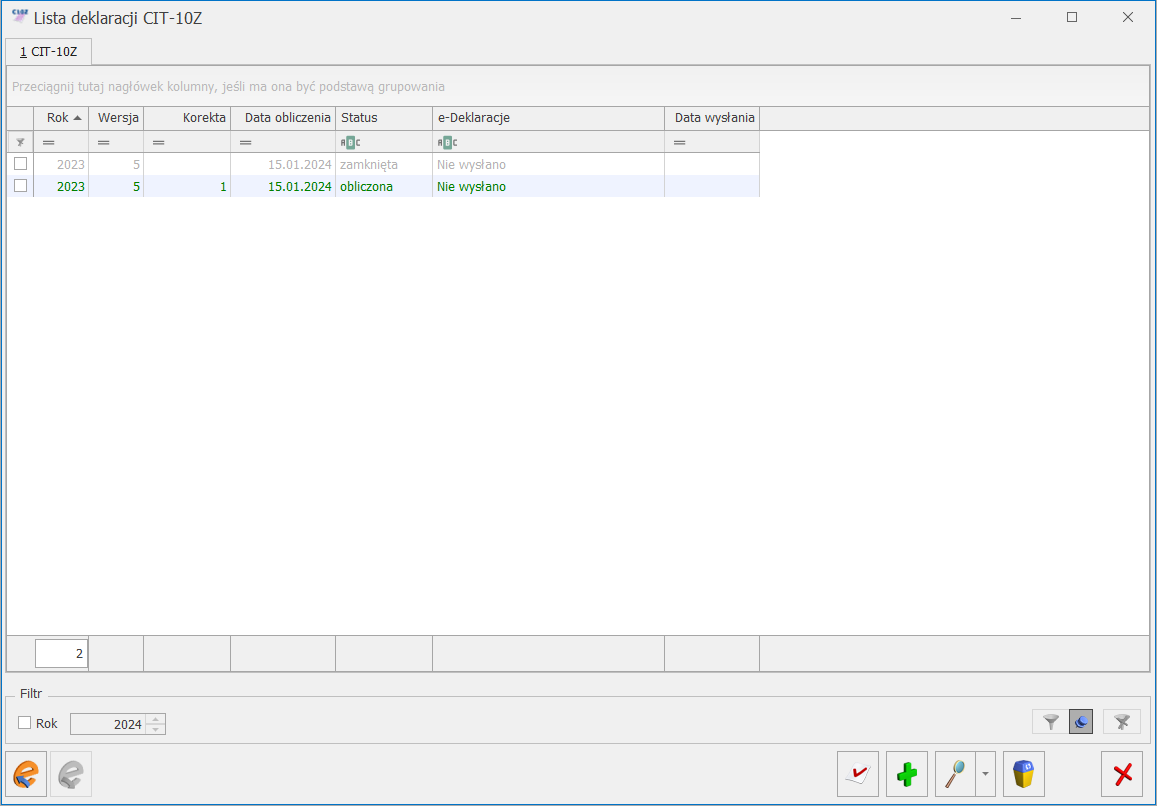

Lista deklaracji CIT-10Z

.

Deklaracja CIT-10Z jest dostępna dla wszystkich rodzajów księgowości w menu Księgowość/ CIT/ Deklaracje CIT-10Z jeżeli w Konfiguracji Firmy/ Dane firmy/Deklaracje i pełnomocnictwa w sekcji Podatnik składa deklaracje/odprowadza zaliczki z tytułu zaznaczono nową opcję CIT-10Z. Parametr jest domyślnie zaznaczony zarówno w nowych bazach, jak i w bazach zaktualizowanych z wcześniejszych wersji programu.Po przejściu do menu Księgowość/ CIT/ Deklaracje CIT-10Z dostępna jest Lista deklaracji CIT-10Z zawierająca kolumny:- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Korekta – oznaczenie, w jakim celu została sporządzona deklaracja (złożenie deklaracji lub korekta deklaracji).

- Data obliczenia – data obliczenia deklaracji.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

- Identyfikator podatkowy NIP płatnika – pobierany z Konfiguracji Firmy/ Dane firmy/ Pieczątka firmy, nie podlega edycji na formularzu deklaracji.

- Okres, za który składana jest deklaracja – pobierany z okna dodawania deklaracji CIT-10Z, nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego jest adresowana deklaracja – pobierany jest urząd wskazany w Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, podlega edycji na formularzu deklaracji.

- Cel złożenia formularza (złożenie deklaracji, korekta deklaracji) – nie podlega edycji na formularzu deklaracji.

- Nazwa firmy lub imię i nazwisko podatnika dla osoby fizycznej oraz dane adresowe – dane pobierane z Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, podlegają edycji na formularzu deklaracji.

- Imię i nazwisko osoby odpowiedzialnej za podanie wymaganych danych, imię i nazwisko osoby odpowiedzialnej za obliczenie i pobranie podatku – dane pobierane z Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, podlegają edycji na formularzu deklaracji.

- 8. przychody (wypłaty) z tytułów, o których mowa w art. 7b ust. 1 pkt 3-6 ustawy, w związku z art. 26 ust. 1m ustawy – po zaznaczeniu tej pozycji pojawia się sekcja D. Zobowiązanie podatkowe z tytułu wypłat, o których mowa w art. 21 ust. 1 oraz w art. 7b ust. 1 pkt 3-6 ustawy wraz z aktywną poz. 23 i poz. 24.

- 9 przychody (wypłaty) z tytułów, o których mowa w art. 21 ust. 1 ustawy – po zaznaczeniu tej pozycji pojawia się sekcja D. Zobowiązanie podatkowe z tytułu wypłat, o których mowa w art. 21 ust. 1 oraz w art. 7b ust. 1 pkt 3-6 ustawy wraz z aktywnymi pozycjami: 25-36.

- 10. dywidendy oraz dochody (przychody) z udziału w zyskach osób prawnych, o których mowa w art. 22 ust. 1 ustawy – po zaznaczeniu tej pozycji pojawia się sekcja E. Zobowiązanie podatkowe z tytułu udziału w zyskach osób prawnych, o których mowa w art 22. ust. 1 ustawy.

- Księgowość. Deklaracja PIT-37(30). Umożliwiono naliczenie deklaracji rocznej PIT-37(30) z załącznikami: PIT/O(28), PIT/D(31), PIT/2K(9) na nowym formularzu obowiązującym za rok 2023 wraz z jej wydrukiem oraz wysyłką do systemu e-Deklaracje.

- Biuro Rachunkowe. Deklaracje. Z poziomu Comarch ERP Optima Biuro Rachunkowe udostępniono możliwość eksportu deklaracji PIT-37 oraz CIT-10Z do systemu e-Deklaracje wraz z możliwością odbioru UPO. Deklaracje te należy w pierwszej kolejności przygotować i zatwierdzić w programie Comarch ERP Optima w danej bazie.

- Biuro Rachunkowe. W Comarch ERP Optima w Konfiguracji Programu/ Biuro rachunkowe/ Atrybuty w grupie atrybutów:

- Deklaracje CIT dodano atrybut Deklaracja CIT-10Z, informujący o stanie tej deklaracji: Nie dotyczy/ Brak/ W buforze/ Zatwierdzona / Nie wysłano/ Wysłano/ nie odebrano UPO/ odebrano UPO/ Błąd przetwarzania,

- Deklaracje VAT dodano atrybuty Składa VAT-8 oraz Składa VAT-9M informujące o tym czy podatnik składa deklaracje VAT-8 oraz VAT-9M,

- Deklaracje VAT dodano atrybut Metoda VAT informujący o tym czy podatnik rozlicza się metodą zwykłą lub kasową,

- JPK dodano atrybut Składa JPK_V7 informujący o tym czy podatnik składa plik JPK_V7.

.

Atrybuty te dostępne są z poziomu modułu Biuro Rachunkowe.

. - Biuro Rachunkowe. Raporty. W raportach: Dokumenty modyfikowane, Statusy e-Deklaracji, Wprowadzone dokumenty, dodano informacje o deklaracji PIT-37 oraz CIT-10Z.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku.

Przycisk ![]() Wyślij deklarację do systemu e-Deklaracje umożliwia wysłanie deklaracji CIT-10Z do systemu e-Deklaracje za pomocą podpisu kwalifikowanego. Istnieje możliwość wysyłki deklaracji zarówno o statusie obliczona, jak i zatwierdzona. Podczas wysyłki deklaracji o statusie obliczona jest ona automatycznie zatwierdzana.

Wyślij deklarację do systemu e-Deklaracje umożliwia wysłanie deklaracji CIT-10Z do systemu e-Deklaracje za pomocą podpisu kwalifikowanego. Istnieje możliwość wysyłki deklaracji zarówno o statusie obliczona, jak i zatwierdzona. Podczas wysyłki deklaracji o statusie obliczona jest ona automatycznie zatwierdzana.

Przycisk ![]() Odbierz UPO służy do odebrania Urzędowego Poświadczenia Odbioru.

Odbierz UPO służy do odebrania Urzędowego Poświadczenia Odbioru.

Istnieje możliwość dodania korekty deklaracji CIT-10Z z poziomu listy deklaracji poprzez zaznaczenie deklaracji CIT-10Z, a następnie naciśnięcie przycisku ![]() . Na dodanym w ten sposób formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany. Wszystkie dane kopiowane są z deklaracji pierwotnej, z możliwością ręcznej poprawy pól edytowalnych. Jeżeli poprzednia deklaracja CIT-10Z za ten okres nie została zatwierdzona to podczas dodawania korekty deklaracja pierwotna jest automatycznie zatwierdzana.

. Na dodanym w ten sposób formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany. Wszystkie dane kopiowane są z deklaracji pierwotnej, z możliwością ręcznej poprawy pól edytowalnych. Jeżeli poprzednia deklaracja CIT-10Z za ten okres nie została zatwierdzona to podczas dodawania korekty deklaracja pierwotna jest automatycznie zatwierdzana.

Przycisk Zmień ![]() umożliwia podgląd utworzonej wcześniej Deklaracji CIT-10Z. Po rozwinięciu dodatkowego menu (czarna strzałka obok przycisku

umożliwia podgląd utworzonej wcześniej Deklaracji CIT-10Z. Po rozwinięciu dodatkowego menu (czarna strzałka obok przycisku ![]() ) dostępna jest opcja Podgląd UPO umożliwiająca podgląd Urzędowego Poświadczenia Odbioru.

) dostępna jest opcja Podgląd UPO umożliwiająca podgląd Urzędowego Poświadczenia Odbioru.

Przycisk ![]() umożliwia usunięcie deklaracji o statusie obliczona.

umożliwia usunięcie deklaracji o statusie obliczona.

Na liście deklaracji CIT-10Z w menu kontekstowym pod prawym przyciskiem myszy dla deklaracji o statusie obliczona dostępna jest opcja Zablokuj deklarację, która umożliwia zmianę statusu podświetlonej deklaracji na zatwierdzona. Dla deklaracji o statusie zatwierdzona dostępna jest natomiast opcja Odblokuj deklarację, która umożliwia zmianę statusu deklaracji na obliczona (dla deklaracji niewysłanej do systemu e-Deklaracje oraz dla deklaracji wysłanej, do której odebrano UPO, jeżeli na formularzu operatora zaznaczono parametr Prawo do odblok. wysłanej e-Deklaracji).

Z listy deklaracji CIT-10Z dostępny jest wydruk formularza deklaracji CIT-10Z wraz z załącznikami oraz wydruk Urzędowego Poświadczenia Odbioru (w tym czarno biały).

Do deklaracji CIT-10Z nie jest tworzona płatność w Preliminarzu płatności. Deklaracja CIT-10Z nie podlega również księgowaniu.

Dodanie deklaracji CIT-10Z

Po naciśnięciu przycisku ![]() pojawia się okno z możliwością wskazania okresu, za jaki ma zostać dodana deklaracja.

pojawia się okno z możliwością wskazania okresu, za jaki ma zostać dodana deklaracja.

Dla rodzaju księgowości Księga podatkowa lub Ewidencji ryczałtowa istnieje możliwość wskazania zakresu dat, za jaki ma zostać dodana deklaracja CIT-10Z. Domyślnie ustawiany jest poprzedni rok kalendarzowy. Istnieje możliwość wskazania okresu krótszego niż rok kalendarzowy (w ramach tego samego roku kalendarzowego). Nie jest natomiast możliwe ustawienie okresu dłuższego niż rok kalendarzowy lub zakresu dat obejmującego daty z dwóch lat kalendarzowych.

Dla rodzaju księgowości Księgowość kontowa istnieje możliwość wskazania okresu obrachunkowego, za jaki ma zostać dodana deklaracja CIT-10Z.

Jeżeli wybrany zostanie okres rozpoczynający się przed 1 stycznia 2019 r. to pojawi się ostrzeżenie informujące o tym, że formularz deklaracji obowiązuje za okres od 01.01.2019.

W polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja Złożenie zeznania, z możliwością zmiany na Korekta informacji. Deklaracja jest tworzona po naciśnięciu przycisku ![]() .

.

W momencie przeliczania/ edycji deklaracji CIT-10Z w aplikacji Comarch Deklaracje Podatkowe, na liście deklaracji CIT-10Z w programie Comarch ERP Optima pojawia się okno z informacją: Trwa edycja deklaracji CIT-10Z. Za chwilę otworzy się przygotowana deklaracja. Nie zamykaj tego okna przed zapisaniem deklaracji.

Nie ma możliwości dodania drugiej deklaracji za ten sam okres, jeżeli nie zostanie ona oznaczona jako korekta. Dla rodzaju księgowości Księga podatkowa lub Ewidencji ryczałtowa daty deklaracji nie mogą się nakładać żadnym dniem z już istniejącą deklaracją. Nie jest również możliwe oznaczenie pierwszej deklaracji w danym okresie jako korekty.

Formularz deklaracji CIT-10Z

Formularz deklaracji CIT-10Z otwierany jest w aplikacji Comarch Deklaracje Podatkowe. Z programu Comarch ERP Optima przenoszone są następujące dane:

Na formularzu deklaracji CIT-10Z użytkownik powinien zaznaczyć w sekcji B Tytuły wpłat należności przynajmniej jedną z pozycji:

Kwoty na deklaracji CIT-10Z użytkownik powinien uzupełnić ręcznie.

Z poziomu otwartego formularza deklaracji CIT-10Z pod przyciskiem ![]() jest dostępny jej wydruk. Podgląd wydruku deklaracji CIT-10Z jest dostępny pod przyciskiem

jest dostępny jej wydruk. Podgląd wydruku deklaracji CIT-10Z jest dostępny pod przyciskiem ![]() .

.

Podczas edycji deklaracji o statusie obliczona za pomocą przycisku ![]() następuje weryfikacja, czy zmianie uległy dane przeniesione automatycznie na formularz CIT-10Z (np. adres firmy). W przypadku gdy dane te uległy zmianie pojawia się komunikat: Dane deklaracji zostały zmienione. Czy chcesz zaktualizować deklarację? Zaakceptowanie komunikatu powoduje aktualizację danych na deklaracji CIT-10Z. Wybór opcji Nie skutkuje pozostawieniem na formularzu pierwotnie przeniesionych danych.

następuje weryfikacja, czy zmianie uległy dane przeniesione automatycznie na formularz CIT-10Z (np. adres firmy). W przypadku gdy dane te uległy zmianie pojawia się komunikat: Dane deklaracji zostały zmienione. Czy chcesz zaktualizować deklarację? Zaakceptowanie komunikatu powoduje aktualizację danych na deklaracji CIT-10Z. Wybór opcji Nie skutkuje pozostawieniem na formularzu pierwotnie przeniesionych danych.

Załącznik ORD-ZU

Z poziomu formularza korekty deklaracji CIT-10Z istnieje możliwość dodania załącznika ORD-ZU. Po zaznaczeniu w poz. 7a Rodzaj korekty opcji 1 korekta deklaracji, o której mowa w art. 81b § 1a Ordynacji podatkowej, pojawia się pole na wpisanie treści uzasadnienia przyczyny korekty.

Zmiany

- Pliki JPK_V7. Licząc JPK_V7 za styczeń lub pierwszy kwartał 2024 r. udostępniono z poziomu wydruków nową gałąź Obliczenie korekty VAT dla zakupów 2023, a w niej Wydruk za rok 2023. Z wydruku mogą skorzystać firmy nie rozliczające VAT prewspółczynnikiem.

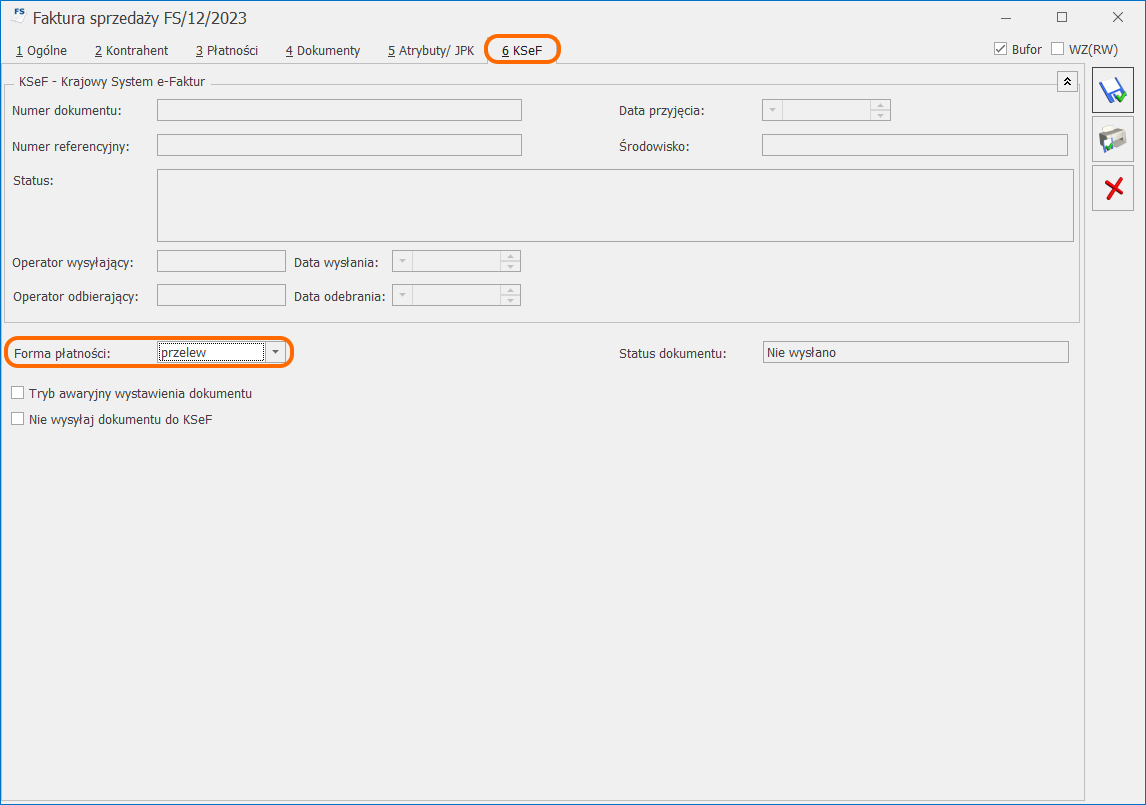

- Rejestry VAT. Jeżeli faktura sprzedaży została wysłana do KSeF z menu Handel/ Faktury i odebrano do niej UPO to po przeniesieniu faktury z Handlu do rejestru VAT sprzedaży w polu Data wystawienia ustawiana jest data przyjęcia w KSeF. W przypadku kontrahentów z zaznaczonym parametrem VAT wg daty wystawienia również data obowiązku podatkowego ustawia się zgodnie z datą wystawienia/ datą przyjęcia w KSeF.

- Import faktur z KSeF. Jeżeli na formularzu faktury pobranej z KSeF wskazano kategorię z zaznaczonym parametrem Podziel odliczenia to po przeniesieniu faktury do rejestru VAT zakupu następuje automatyczny podział odliczeń na dokumencie, zgodnie ze wskazanym na formularzu kategorii wskaźnikiem. W przypadku podatnika VAT czynnego tworzona jest pozycja z odliczeniami Tak/ Warunkowo oraz pozycja z odliczeniami na Nie. W przypadku podatnika VAT nieczynnego tworzone są dwie pozycje z odliczeniami na

- Import faktur z KSeF. Jeżeli podczas przenoszenia faktury z KSeF do rejestru VAT lub handlu dodawany jest nowy kontrahent to następuje dla niego weryfikacja statusu VAT podatnika w bazie VAT/VIES.

- Import faktur z KSeF. Przy kolejnym wejściu na listę Faktury z KSeF pobierane są faktury za okres od ostatniego pobrania z tej listy. Pobranie pojedynczej faktury z KSeF z poziomu rejestru VAT lub z listy faktur zakupu nie wpływa na okres, za który pobierane są faktury z listy Faktury z KSeF.

- Import faktur z KSeF. Na liście Faktury z KSeF dla dokumentu dla którego nie dokonano podglądu faktury oraz nie przeniesiono do rejestru VAT lub handlu w kolumnie Waluta wyświetlana jest wartość: ‘…’.

- Księgowość. Zaktualizowano listę Organizacji Pożytku Publicznego zgodnie z Wykazem organizacji pożytku publicznego uprawnionych do otrzymania 1,5% podatku dochodowego od osób fizycznych za 2023 rok w 2024 roku.

- Księgowość. Stałe podatkowe. W Konfiguracji Programu/ Księgowość/ Stałe podatkowe zaktualizowano limit odliczenia dla składki zdrowotnej obowiązujący w 2024 r.: 11 600 zł. Kwota limitu uwzględniana jest na zaliczkach na PIT-36L(10) oraz uproszczonych zaliczkach na PIT-36L(3) liczonych od stycznia 2024 r.

- Księgowość. Stare wzory deklaracji. Zablokowano możliwość dodawania starych wersji formularzy deklaracji PIT-37(24). Naliczenie korekty deklaracji, jej wydruk oraz wysyłka do systemu e‑Deklaracje na starszej wersji formularza dostępne będą jeżeli w bazie naliczono deklarację pierwotną za dany okres czasu w odpowiedniej wersji formularza.

- Księgowość. Deklaracja CIT-8 oraz PIT-37. Deklaracje roczne CIT-8 oraz PIT-37 podczas dodawania wyświetlane są w kolejności od najnowszego do najstarszego formularza.

- Deklaracja PIT-28, PIT-36, PIT-37. Załącznik PIT/O(28). Zwiększono limit w poz. Składki członkowskie na rzecz związków zawodowych (art. 26 ust. 1 pkt 2c ustawy) do kwoty 840 zł.

- Księgowość kontowa. Zoptymalizowano przechodzenie na listę obrotów i sald oraz przechodzenie na listę zapisów na koncie z listy obrotów i sald w przypadku dużej ilość kont w planie kont.

- Na przelewie do banku powstałym z pliku JPK_V7 w opisie do banku wstawiany jest symbol JPKV7M (dla pliku miesięcznego) i JPKV7K (dla pliku kwartalnego).

Poprawiono

- Import faktur z KSeF. Umożliwiono przeniesienie do rejestru VAT sprzedaży faktury VAT marża w walucie obcej.

- Import faktur z KSeF. Umożliwiono import faktur sprzedaży w sytuacji gdy na importowanej fakturze pole Nazwa odbiorcy (Podmiot2) zawiera apostrofy.

- Księgowość kontowa. Dzienniki. Poprawiono działanie filtra dostępnego na zapisie księgowym w kolumnie R dotyczącej rozrachunku.

- Deklaracja CIT-8(32). Załącznik CIT/WZ(3). Wierzytelności i zobowiązania uwzględnione na zaliczkach na CIT-8(32) jako niezapłacone oraz zapłacone w danym okresie, są uwzględniane na formularzu CIT/WZ(3) dodanego do deklaracji CIT-8(32), nie są natomiast uwzględniane na zaliczkach w kolejnym okresie.

- Rejestry VAT. Podczas kopiowania dokumentu na którym dodano atrybut z formatem data, na skopiowanym dokumencie dla atrybutu ustawiana była data 01-01-1900. Działanie poprawiono.

- Import do rejestru VAT z JPK_V7. Usunięto komunikat pojawiający się podczas importu dokumentów w przypadku zaznaczenia w oknie importu parametru Załóż karty kontrahentów (na podstawie numeru NIP lub wg autonumeracji ustawionej w konfiguracji).

- Ewidencja dodatkowa. W specyficznych przypadkach podczas dodawania dokumentu na pracownika następowała zmiana formy płatności na dokumencie. Działanie poprawiono.

- Biuro Rachunkowe. Rejestrator czasu pracy. W niektórych przypadkach podczas pracy w programie Comarch ERP Optima Biuro Rachunkowe z uruchomionym Rejestratorem czasu pracy pojawiał się komunikat: Unhandled exception has occurred in your application. If you click Continue, the application will ignore this error and attempt to continue. If you click Quit, the application will close immediately. Object reference not set to an instance of an object. Działanie poprawiono.