OPT050 - Korygowanie wypłat

Data aktualizacji: 12-07-2023

1 Wprowadzenie

Zdarzają się sytuacje, gdy konieczne staje się skorygowanie naliczonej, zaksięgowanej i rozliczonej wypłaty pracownika, czasem nawet sprzed kilku miesięcy / lat, dlatego też w programie Comarch ERP Optima dostępna jest funkcjonalność anulowania wypłaty i naliczenia wypłaty korygującej oraz naliczenia wypłaty korygującej do wcześniej już skorygowanej wypłaty. Mechanizm korekty najczęściej jest wykorzystywany w sytuacji, gdy np.:- Rozliczono niewłaściwą nieobecność (np. urlop zamiast zwolnienia lekarskiego);

- Naliczono zły element (np. wynagrodzenie za czas choroby zamiast zasiłku chorobowego);

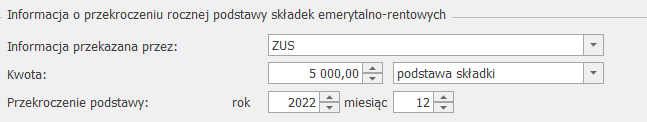

- Nieprawidłowo naliczono składki ZUS, np. z tytułu przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe, nieoskładkowania jakiegoś elementu (np. ekwiwalentu za urlop), itd.

- Nieprawidłowo naliczono wypłatę korygującą (np. gdy istniała konieczność skorygowania wypłaty w związku z rozliczeniem niewłaściwej nieobecności, natomiast po jej wykonaniu, otrzymano informację o przekroczeniu rocznej podstawy składek emerytalno – rentowych)

2 Korygowanie wypłat

W celu przeprowadzenia korekty wynagrodzenia dla danej osoby w programie istnieje możliwość anulowania:- Wypłaty (zamkniętej lub zaksięgowanej);

- Nieobecności, gdy wcześniej została anulowana wypłata, w której jest rozliczona dana nieobecność;

- Zestawienia czasu pracy, gdy wcześniej została anulowana wypłata, w której jest rozliczone zestawienie.

- Wypłaty korygującej,

- Nieobecności korygującej, gdy wcześniej została anulowana wypłata korygująca, w której została rozliczona dana nieobecność.

- Zestawienie korygujące, gdy wcześniej została anulowana wypłata korygująca, w której zostało rozliczone zestawienie

2.1 Anulowanie wypłaty

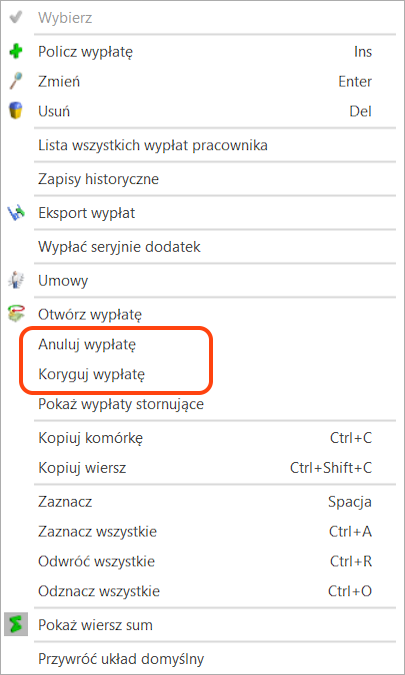

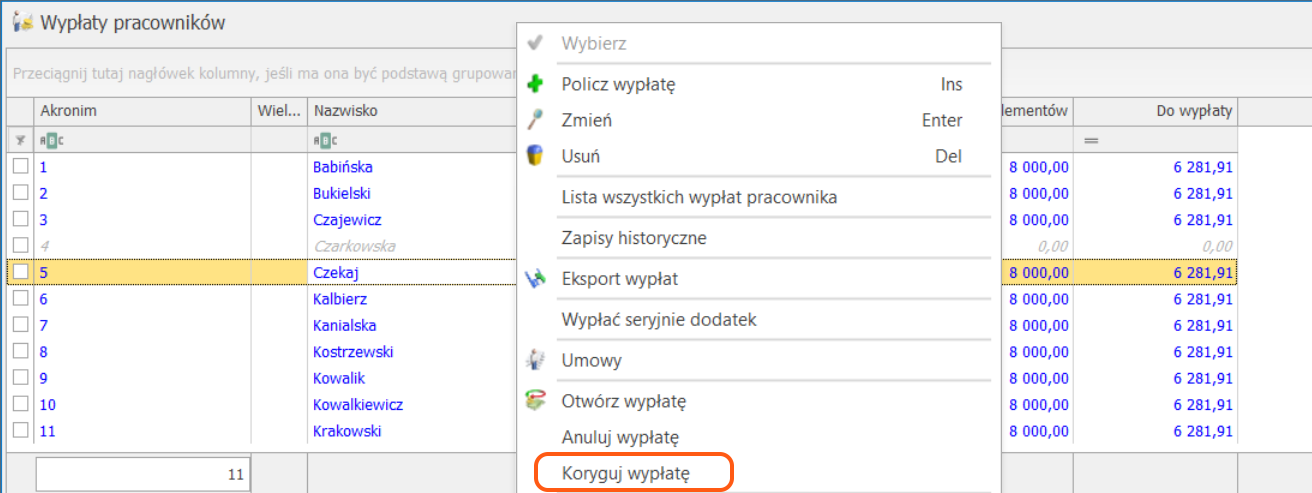

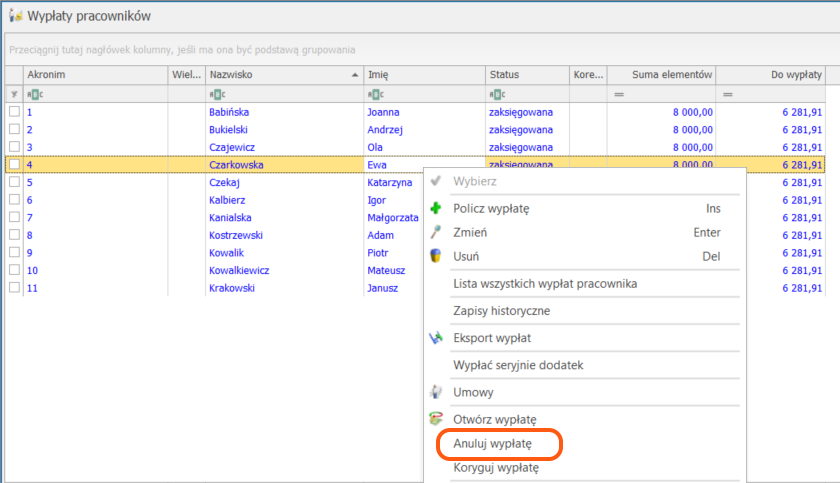

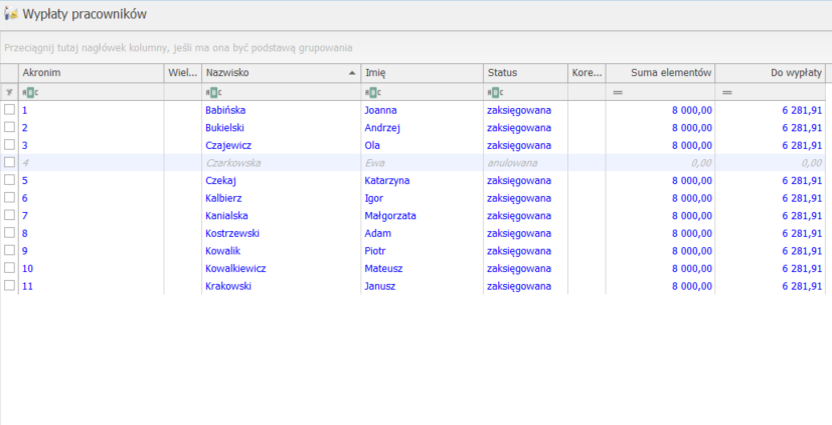

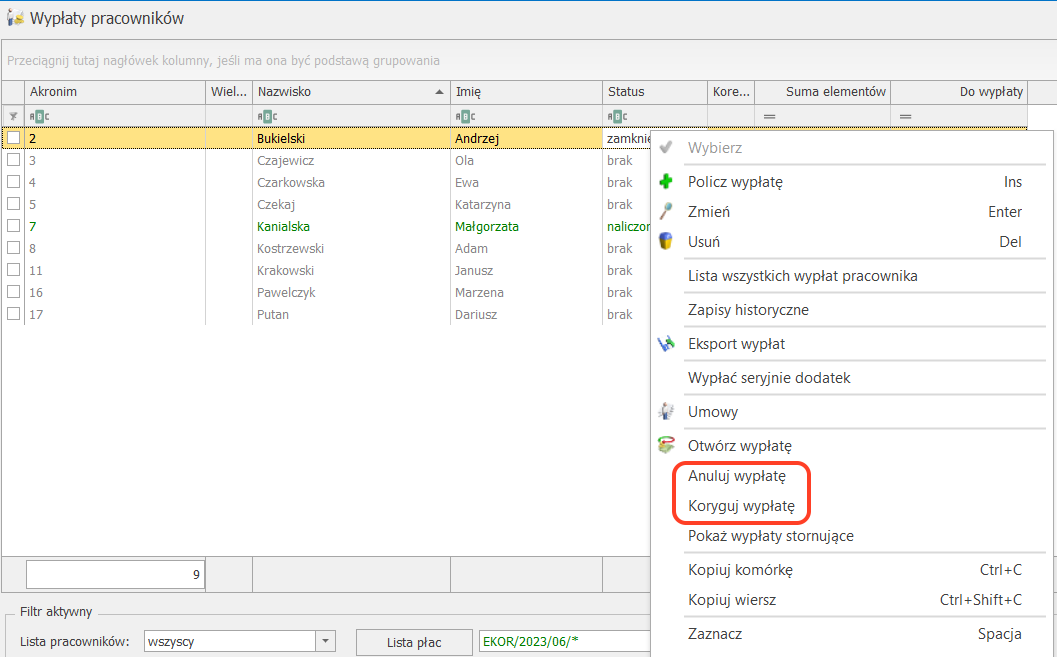

Funkcja anulowania wypłaty możliwa jest do wykonania na pojedynczej, zamkniętej (kolor czarny), lub zaksięgowanej (kolor niebieski) wypłacie oraz na wypłacie korygującej (zamkniętej/zaksięgowanej). W programie nie ma seryjnego anulowania kilku wypłat.

Po wybraniu opcji Anuluj wypłatę, wypłata zostanie anulowana. Na liście wypłat będzie widniała w kolorze szarym, ze statusem ‘Anulowana’. Opcja Koryguj wypłatę spowoduje automatyczne anulowanie wypłaty oraz otworzenie okna formularza w celu utworzenia listy płac korygującej.

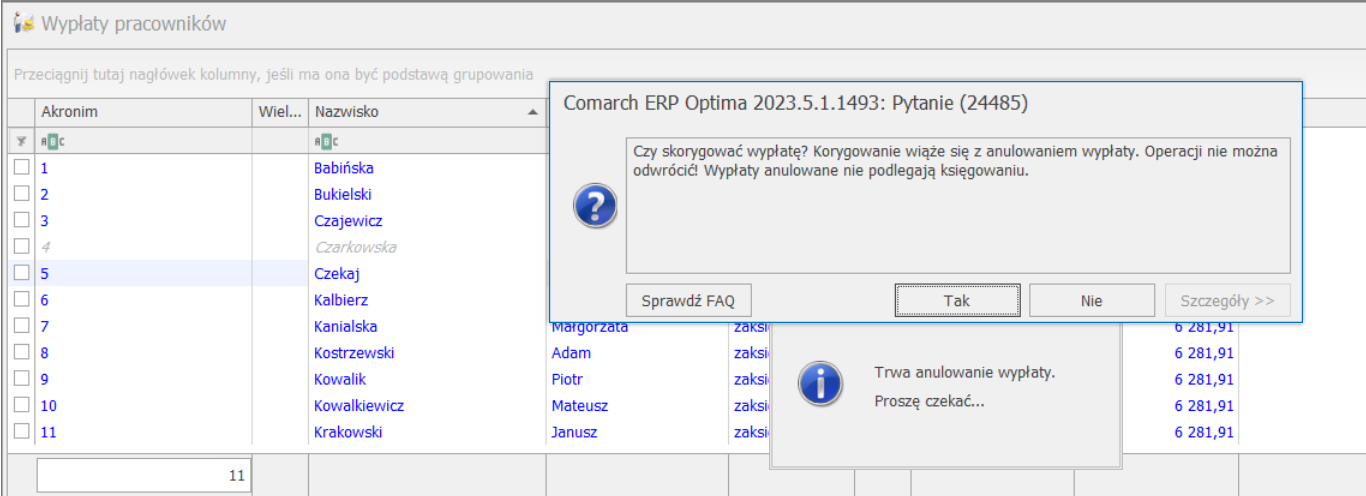

Po wybraniu opcji ‘Koryguj wypłatę’ pojawi się następujący komunikat:

‘Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu’.

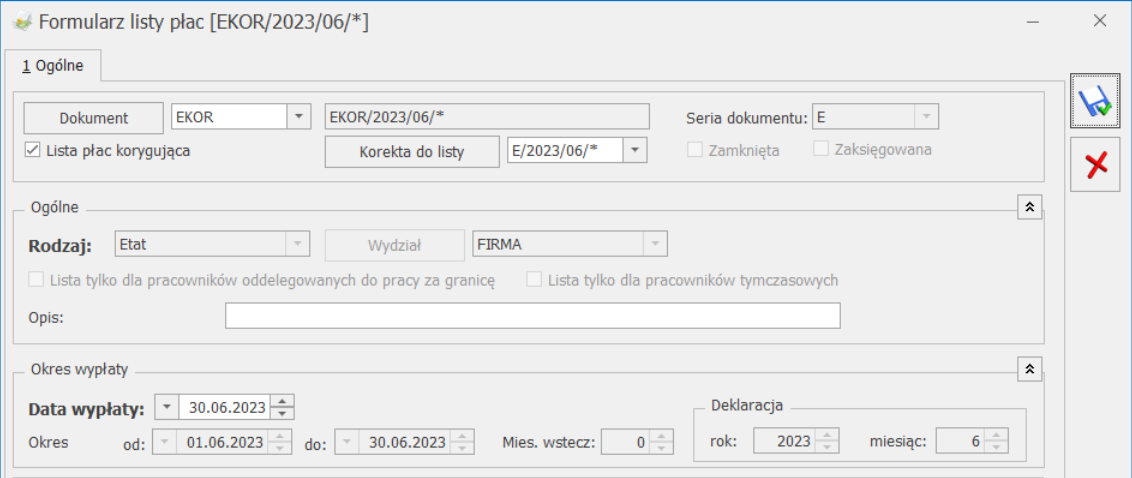

Po wybraniu opcji ‘Tak’ wypłata zostanie automatycznie anulowana, dodatkowo zostanie utworzona lista płac korygująca z domyślnym symbolem EKOR oraz ustawieniami skopiowanymi z listy płac, na której znajduje się anulowana wypłata.

Po zapisaniu Użytkownik zostanie przeniesiony na okno wypłaty pracowników, z domyślnie ustawioną listą płac, w celu naliczenia wypłaty korygującej.

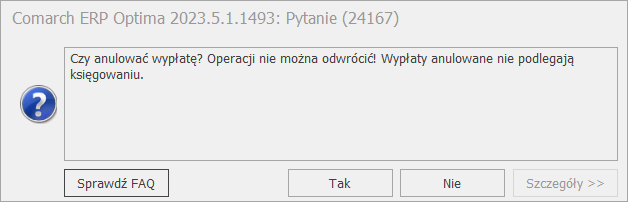

Po uruchomieniu tej funkcji pojawi się dodatkowo pytanie: Czy anulować wypłatę? Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu.

Po uruchomieniu tej funkcji pojawi się dodatkowo pytanie: Czy anulować wypłatę? Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu.

Akceptacja spowoduje, że wypłata otrzyma status anulowanej i na liście płac wyświetlana będzie w kolorze szarym ze statusem ‘anulowana’.

Akceptacja spowoduje, że wypłata otrzyma status anulowanej i na liście płac wyświetlana będzie w kolorze szarym ze statusem ‘anulowana’.

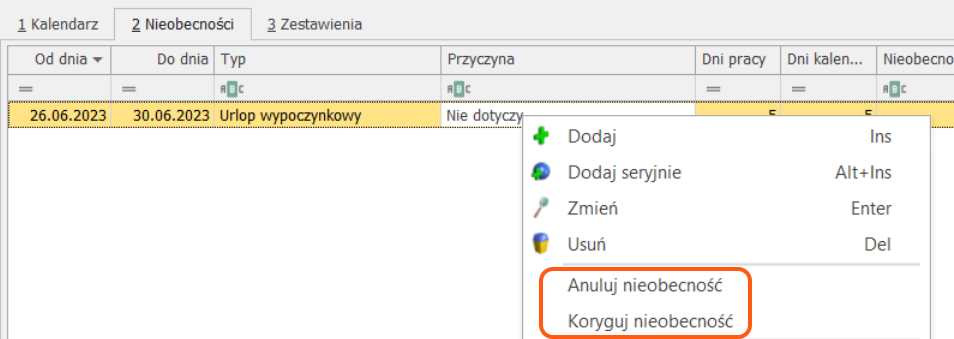

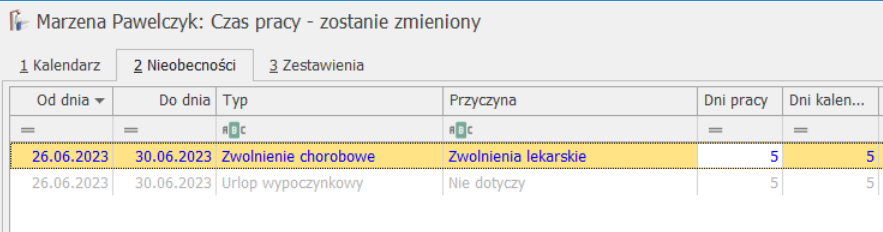

2.2 Anulowanie i korygowanie nieobecności

Funkcja anulowania nieobecności możliwa jest do wykonania, gdy wcześniej została anulowana wypłata, w której została rozliczona dana nieobecność. Operacji dokonujemy z poziomu kalendarza rzeczywistego „Nie/obecności”, po wejściu na Listę nieobecności. Nieobecność należy podświetlić i pod prawym klawiszem myszy (menu kontekstowe) wybrać Anuluj nieobecność lub Koryguj nieobecność. Wybranie opcji ‘Anuluj nieobecność’ oraz akceptacja operacji anulowania spowoduje, że nieobecność otrzyma status anulowanej i na liście wyświetlana będzie w kolorze szarym.

Opcja ‘Koryguj nieobecność’ spowoduje anulowanie nieobecności w tle oraz automatyczne wyświetlenie okna formularza nieobecności w celu dodania nieobecności korygującej. Nieobecność skorygowana będzie wyświetlana na liście w kolorze niebieskim.

Wybranie opcji ‘Anuluj nieobecność’ oraz akceptacja operacji anulowania spowoduje, że nieobecność otrzyma status anulowanej i na liście wyświetlana będzie w kolorze szarym.

Opcja ‘Koryguj nieobecność’ spowoduje anulowanie nieobecności w tle oraz automatyczne wyświetlenie okna formularza nieobecności w celu dodania nieobecności korygującej. Nieobecność skorygowana będzie wyświetlana na liście w kolorze niebieskim.

W przypadku, gdy nieobecność była wprowadzona nieprawidłowo i została anulowana, ponieważ okazało się, że pracownik był w tym czasie obecny, to nie korygujemy takiej nieobecności. Można także wpisać nowe nieobecności (na inne dni), które powinny być, a nie zostały rozliczone w danym okresie. W tym celu dodajemy ikoną plusa nową nieobecność.

W przypadku, gdy nieobecność była wprowadzona nieprawidłowo i została anulowana, ponieważ okazało się, że pracownik był w tym czasie obecny, to nie korygujemy takiej nieobecności. Można także wpisać nowe nieobecności (na inne dni), które powinny być, a nie zostały rozliczone w danym okresie. W tym celu dodajemy ikoną plusa nową nieobecność.

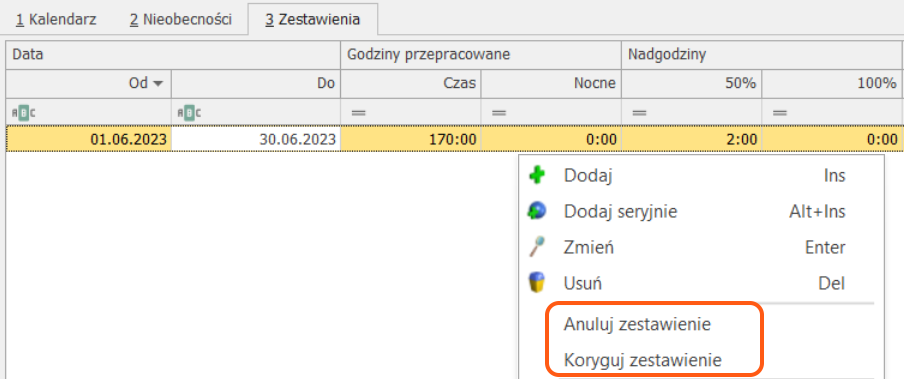

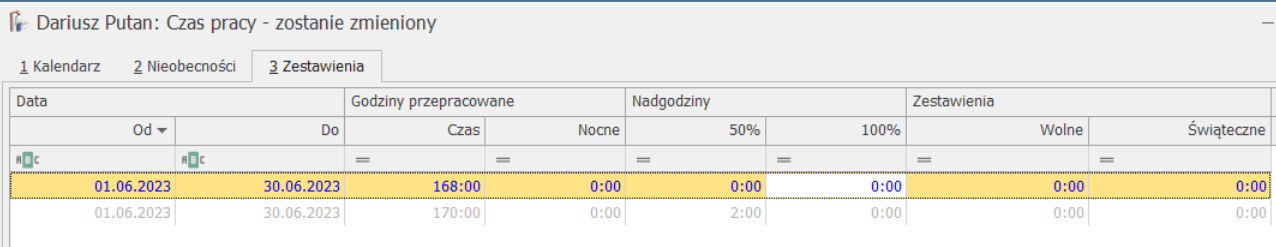

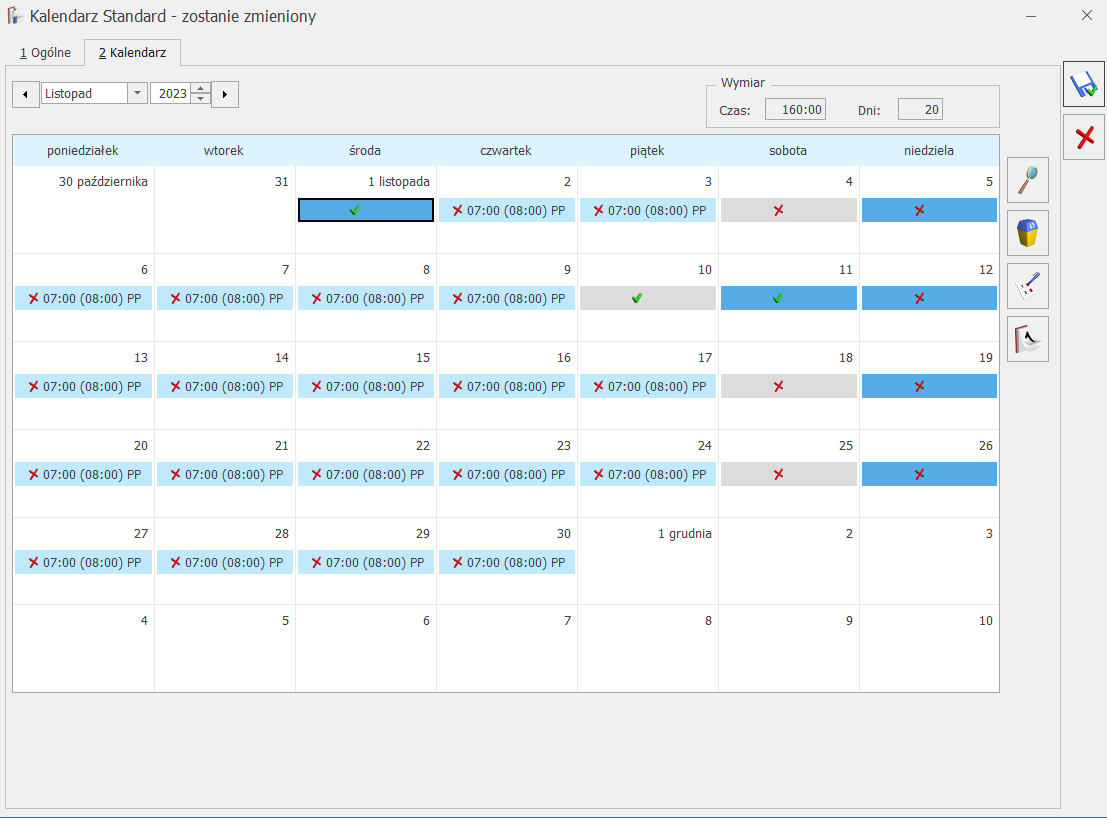

2.3 Anulowanie i korygowanie zestawień czasu pracy

Funkcja anulowania zestawień czasu pracy możliwa jest do wykonania, gdy wcześniej została anulowana wypłata, w której zostało rozliczone dane zestawienie. Operacji dokonujemy z poziomu kalendarza rzeczywistego „Nie/obecności”, po wejściu na Listę zestawień. Zestawienie należy podświetlić i pod prawym klawiszem myszy (menu kontekstowe) wybrać Anuluj zestawienie lub Koryguj zestawienie.

Akceptacja operacji ‘Anuluj zestawienie’ spowoduje, że zestawienie otrzyma status anulowanego i na liście wyświetlane będzie w kolorze szarym.

Wybranie opcji ‘Koryguj zestawienie’ spowoduje automatyczne anulowanie zestawienia w tle oraz otwarcie formularza, w celu dodania zestawienia korygującego. Zestawienie korygujące na liście będzie widniało w kolorze niebieskim.

2.4 Korygowanie innych informacji

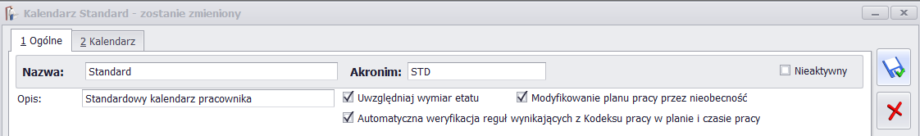

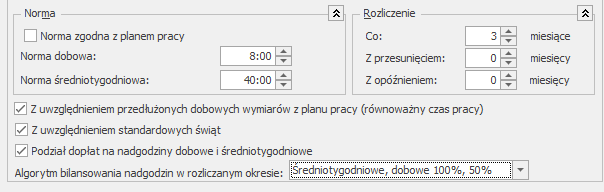

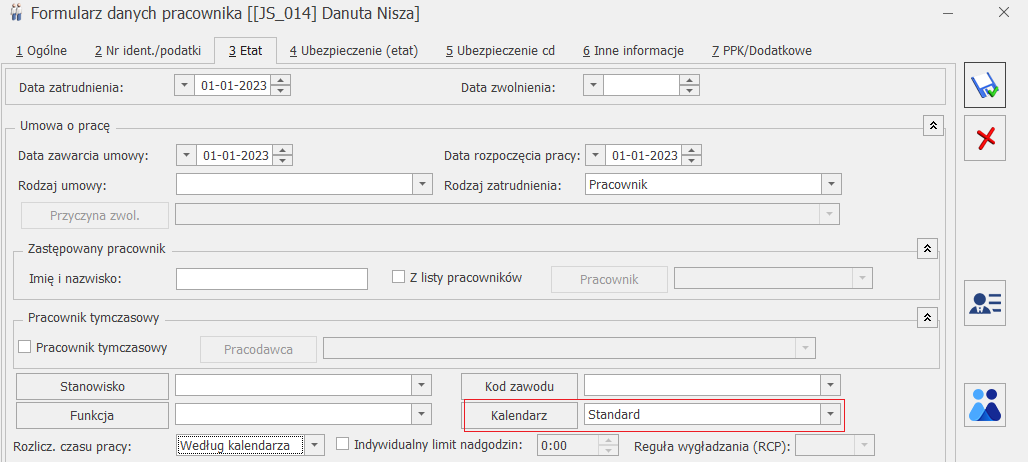

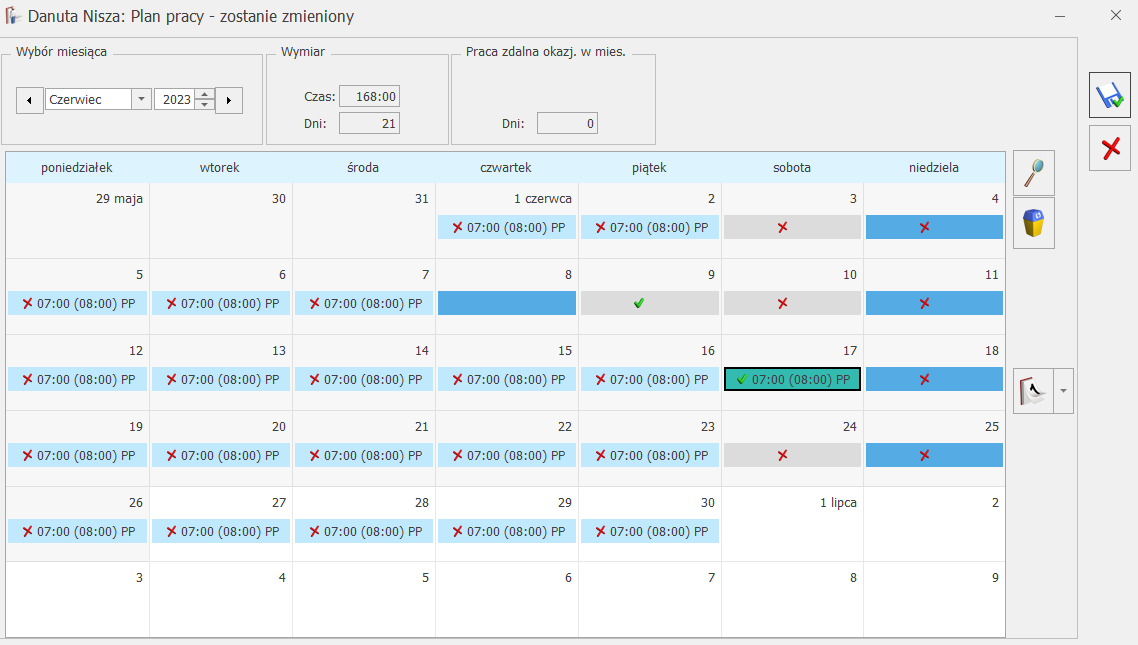

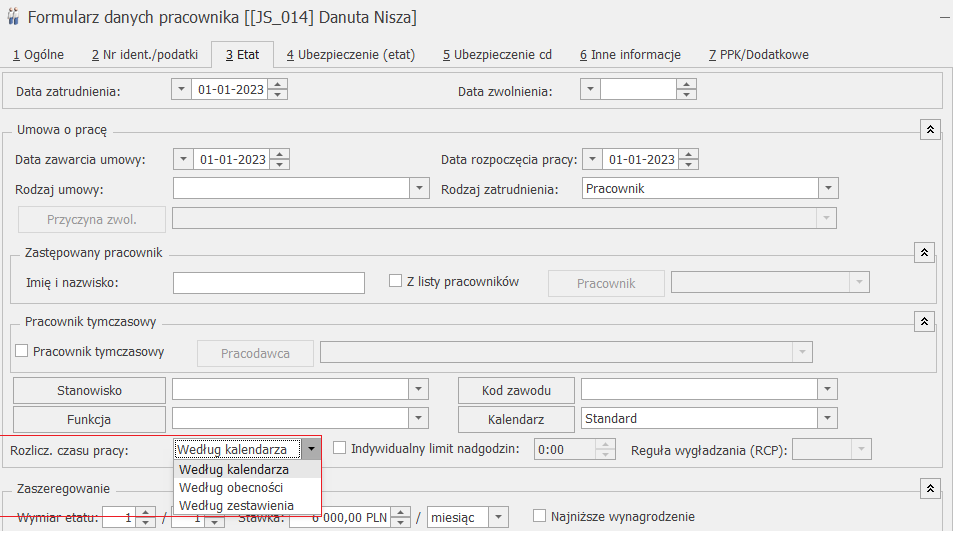

W sytuacji, gdy korekta nie dotyczy czasu pracy pracownika, lecz na przykład: przekroczenia składek emerytalno – rentowych, kosztów uzyskania przychodu, ulgi podatkowej, kodu ubezpieczenia itp. należy dokonać aktualizacji zapisu Formularza danych kadrowych pracownika2.5 Definiowanie listy płac korygującej

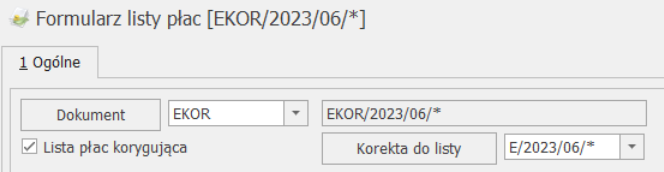

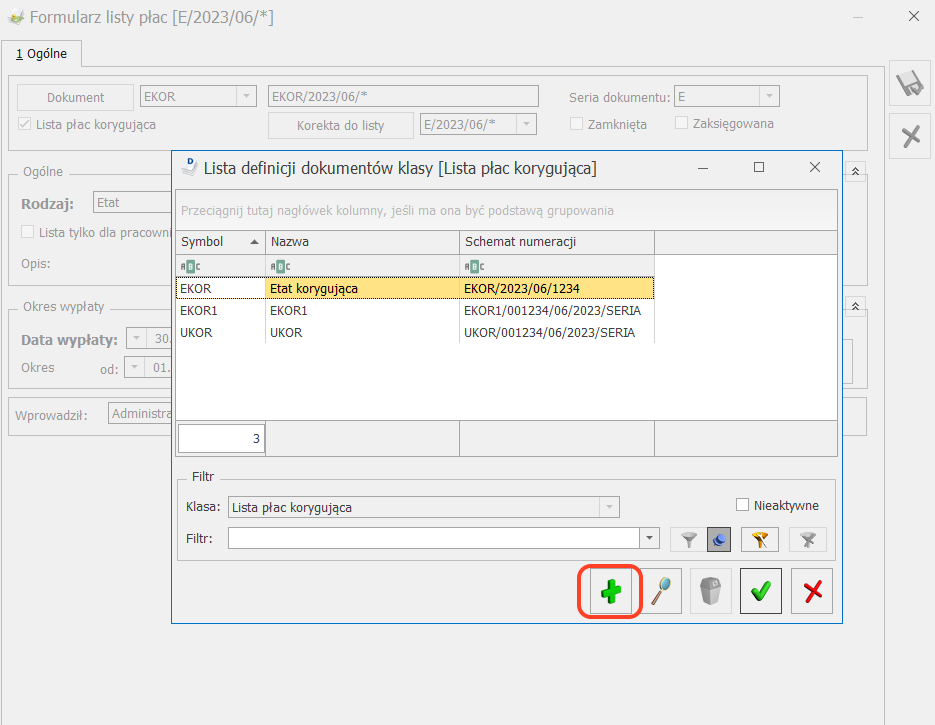

- Zaznaczamy parametr Lista płac korygująca;

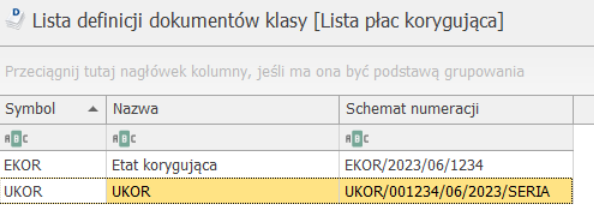

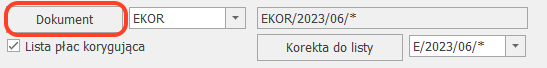

2. Wybieramy Dokument. Na liście zdefiniowanych dokumentów domyślnie jest symbol ‘EKOR’. Użytkownik ma także możliwość definiowania własnych symboli. Aby utworzyć nowy symbol listy płac korygującej należy wybrać przycisk

2. Wybieramy Dokument. Na liście zdefiniowanych dokumentów domyślnie jest symbol ‘EKOR’. Użytkownik ma także możliwość definiowania własnych symboli. Aby utworzyć nowy symbol listy płac korygującej należy wybrać przycisk ![]() i wzorując się na już istniejącym symbolu EKOR założyć własny symbol (można skopiować poprzez kombinację klawiszy <CTRL>+<INS>).

i wzorując się na już istniejącym symbolu EKOR założyć własny symbol (można skopiować poprzez kombinację klawiszy <CTRL>+<INS>).

3.W polu Korekta do listy wskazujemy listę płac, na której pierwotnie była naliczona wypłata (to jest lista płac, na której jest wypłata o statusie „Anulowana”);

3.W polu Korekta do listy wskazujemy listę płac, na której pierwotnie była naliczona wypłata (to jest lista płac, na której jest wypłata o statusie „Anulowana”);

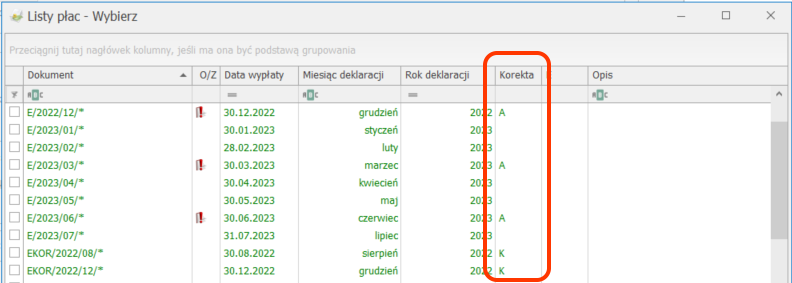

![]()

Po wybraniu opcji ‘Korekta do listy’, zostanie otworzone okno ‘Listy płac’ z wszystkimi utworzonymi listami płac w programie. Lista płac z wypłatą anulowaną będzie miała oznaczenie ‘A’ w kolumnie ‘Korekta’.

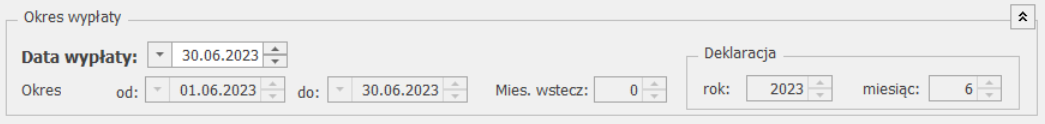

4. Data wypłaty jest zgodna z datą wypłaty z listy płac, na której została anulowana wypłata. Data jest automatycznie podpowiadana przez program.

Okres Od-Do, Rodzaj listy płac, miesiąc/rok deklaracji, opcja Miesięcy wstecz – kopiowane są zawsze z listy podstawowej wskazanej w polu Korekta do listy. Tym samym, wymienione pola na formularzu listy płac korygującej nie są dostępne do edycji.

2.6 Naliczanie wypłaty na korygującej liście płac

Gdy w oknie Wypłaty pracowników wybierzemy listę płac korygującą, to powinny pojawić się tylko osoby, dla których wcześniej anulowano wypłaty. Należy naliczyć wypłatę korygującą

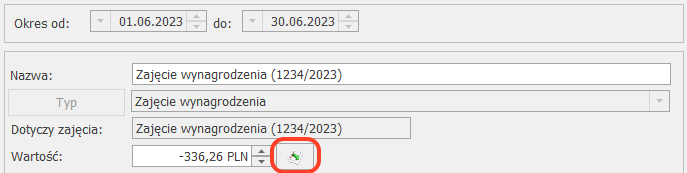

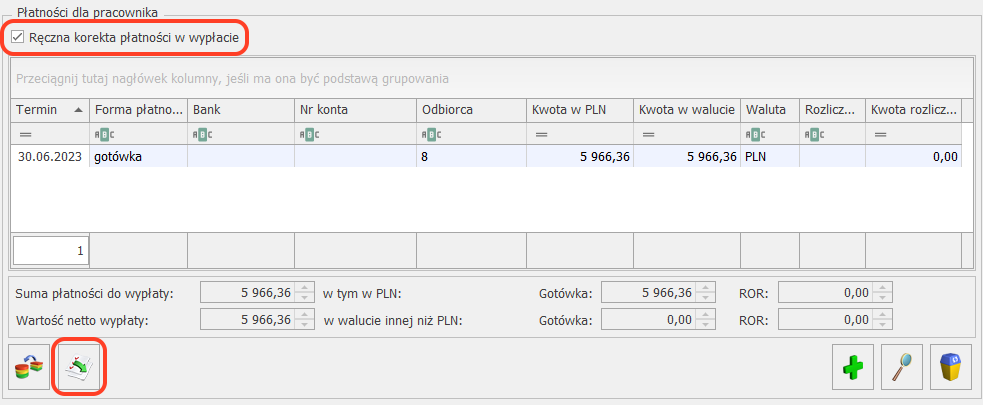

Po zaznaczeniu parametru Ręczna korekta płatności w wypłacie należy nacisnąć przycisk

Po zaznaczeniu parametru Ręczna korekta płatności w wypłacie należy nacisnąć przycisk  Ta korekta netto wypłaty powinna zostać rozliczona w kolejnej wypłacie pracownika z wartością przeciwną, tzn. jeżeli w wypłacie korygującej została wygenerowana „Korekta netto wypłaty” jako kwota ujemna, to w najbliższej wypłacie powinna wygenerować się „Spłata korekty netto wypłaty” z taką samą dodatnią kwotą i odwrotnie.

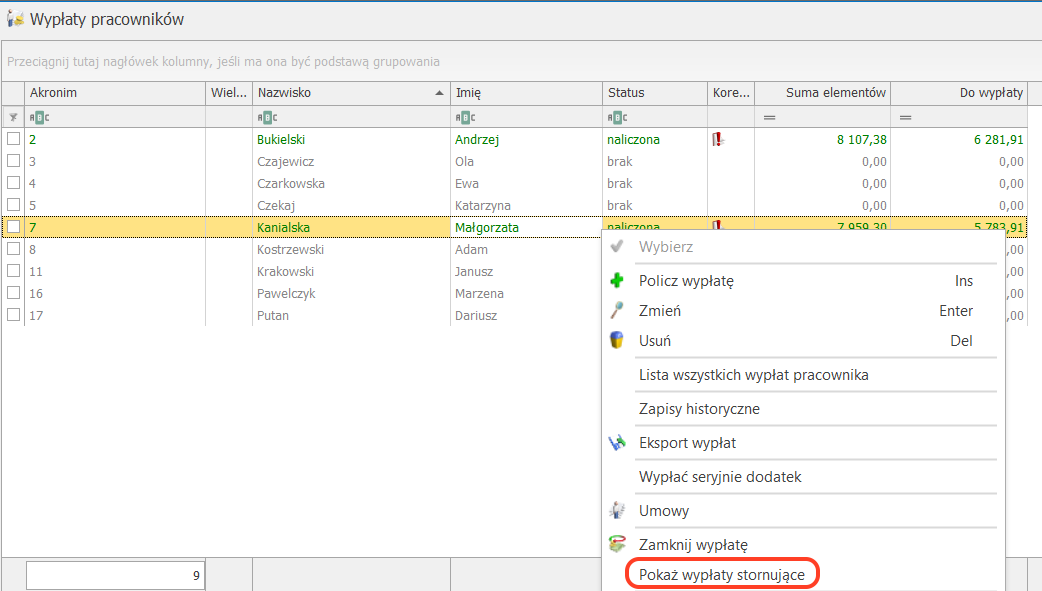

Po skopiowaniu płatności z wypłaty anulowanej należy zapisać wypłatę korygującą. W tle zostanie wygenerowania również wypłata stornująca. W wypłacie ‘Stornującej’ wszystkie elementy zostawały naliczone dokładnie tak samo jak w wypłacie ‘Anulowanej’, ale z przeciwnym znakiem. Ma to znaczenie wyłącznie do księgowania wypłaty, aby wyksięgować wypłatę anulowaną lub aby wyliczyć różnicowo kwoty do zaksięgowania. Aby zobaczyć wypłatę stornującą należy podświetlić wypłatę korygującą (w oknie Wypłaty pracowników) i pod prawym przyciskiem myszy (menu kontekstowe) wybrać Pokaż wypłaty stornujące. Pojawi się okienko z wypłatą korygującą oraz stornującą.

Ta korekta netto wypłaty powinna zostać rozliczona w kolejnej wypłacie pracownika z wartością przeciwną, tzn. jeżeli w wypłacie korygującej została wygenerowana „Korekta netto wypłaty” jako kwota ujemna, to w najbliższej wypłacie powinna wygenerować się „Spłata korekty netto wypłaty” z taką samą dodatnią kwotą i odwrotnie.

Po skopiowaniu płatności z wypłaty anulowanej należy zapisać wypłatę korygującą. W tle zostanie wygenerowania również wypłata stornująca. W wypłacie ‘Stornującej’ wszystkie elementy zostawały naliczone dokładnie tak samo jak w wypłacie ‘Anulowanej’, ale z przeciwnym znakiem. Ma to znaczenie wyłącznie do księgowania wypłaty, aby wyksięgować wypłatę anulowaną lub aby wyliczyć różnicowo kwoty do zaksięgowania. Aby zobaczyć wypłatę stornującą należy podświetlić wypłatę korygującą (w oknie Wypłaty pracowników) i pod prawym przyciskiem myszy (menu kontekstowe) wybrać Pokaż wypłaty stornujące. Pojawi się okienko z wypłatą korygującą oraz stornującą.

Pojawi się okienko z wypłatą korygującą oraz stornującą.

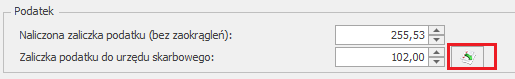

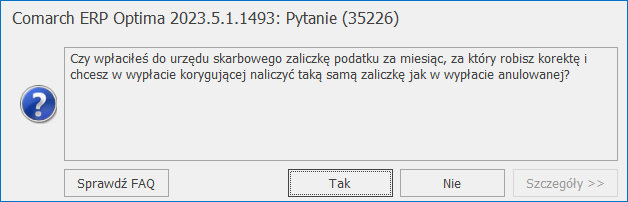

Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

Akceptacja powyższego komunikatu spowoduje automatyczne skopiowanie podatku z wypłaty anulowanej. Jeżeli zostanie wybrana opcja ‘Nie’, zaliczka podatku pozostanie bez zmian.

W kolejnym kroku Użytkownik otrzyma pytanie:

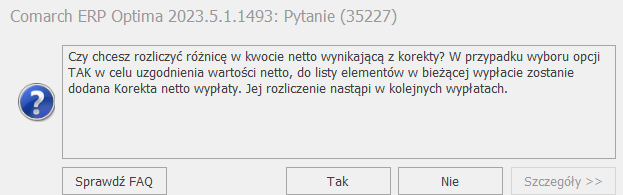

Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

Wybór opcji ‘TAK’ spowoduje automatyczne zaznaczenie w wypłacie parametru ‘Ręczna korekta płatności w wypłacie’ oraz zostanie skopiowana płatność z anulowanej wypłaty, do której naliczana jest korekta. Do listy elementów wypłaty zostanie dodany element 'Korekta netto wypłaty’, rozliczenie nastąpi w kolejnych wypłatach pracownika.

2.7 Korygowanie wypłaty korygującej

W przypadku błędnie naliczonej wypłaty korygującej, istnieje możliwość anulowania wypłaty oraz ponowne naliczenie korekty. Po wybraniu listy płac korygującej w oknie Wypłaty pracowników oraz wskazaniu wypłaty (status: zamknięta lub zaksięgowana), która ma zostać anulowana, z menu kontekstowego pod prawym przyciskiem myszy należy wybrać jedną z dostępnych opcji: Anuluj wypłatę lub Koryguj wypłatę. Opis działania obu funkcji został szczegółowo opisany w punkcie 2.1 Anulowanie wypłaty. Na oknie Wypłaty pracowników po wybraniu listy płac korygującej wyświetlane są osoby, które mają wypłatę o statusie anulowana na liście płac, z którą jest powiązana wybrana lista.

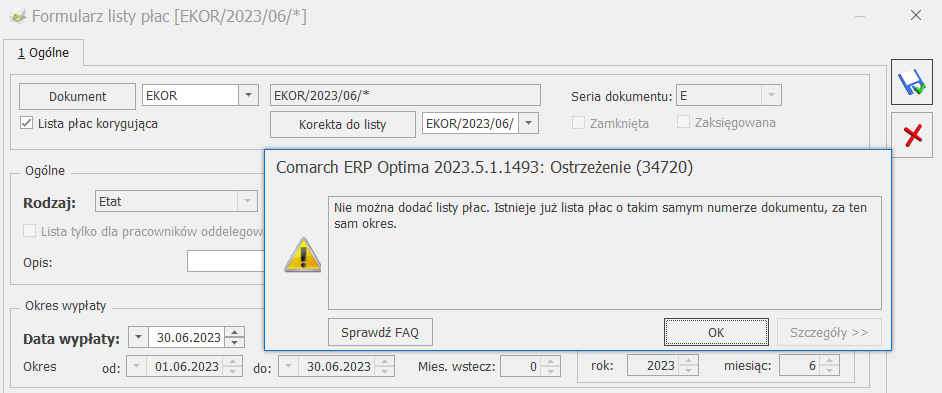

W sytuacji, w której pierwotna lista korygująca ma symbol EKOR, to dodając kolejną korektę za ten sam okres należy podać inne oznaczenie listy. W przypadku wyboru użytego już wcześniej symbolu listy płac (EKOR) zostanie wyświetlony komunikat:

Na oknie Wypłaty pracowników po wybraniu listy płac korygującej wyświetlane są osoby, które mają wypłatę o statusie anulowana na liście płac, z którą jest powiązana wybrana lista.

W sytuacji, w której pierwotna lista korygująca ma symbol EKOR, to dodając kolejną korektę za ten sam okres należy podać inne oznaczenie listy. W przypadku wyboru użytego już wcześniej symbolu listy płac (EKOR) zostanie wyświetlony komunikat:

Istnieje możliwość zdefiniowania nowego dokumentu z innym symbolem listy płac (np. EKOR1, EKOR2) z okna formularza listy płac po wybraniu opcji ‘Dokument’ i dodaniu nowego symbolu przy pomocy ikony ‘Plusa’.

Istnieje możliwość zdefiniowania nowego dokumentu z innym symbolem listy płac (np. EKOR1, EKOR2) z okna formularza listy płac po wybraniu opcji ‘Dokument’ i dodaniu nowego symbolu przy pomocy ikony ‘Plusa’.

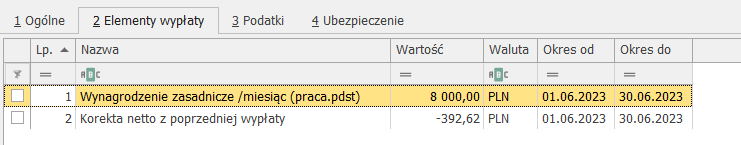

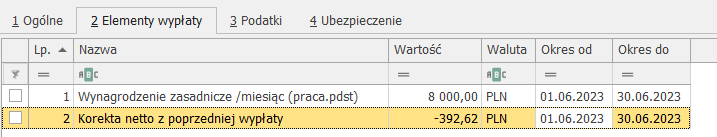

Wypłata korygująca nalicza się zgodnie z ustawieniami w danych pracownika, które są wprowadzone w momencie naliczania wypłaty korygującej. Dodatkowo w wypłacie korygującej do korekty naliczany jest nowy element ‘Korekta netto z poprzedniej wypłaty’. Składnik nalicza się w sytuacji, gdy w wypłacie anulowanej było wykonane kopiowanie płatności i był naliczony element ‘Korekta netto wypłaty’ lub ‘Korekta netto z poprzedniej wypłaty’. Element jest naliczany w celu poprawnego ustalenia różnicy w kwocie netto pomiędzy wypłatami.

Wypłata korygująca nalicza się zgodnie z ustawieniami w danych pracownika, które są wprowadzone w momencie naliczania wypłaty korygującej. Dodatkowo w wypłacie korygującej do korekty naliczany jest nowy element ‘Korekta netto z poprzedniej wypłaty’. Składnik nalicza się w sytuacji, gdy w wypłacie anulowanej było wykonane kopiowanie płatności i był naliczony element ‘Korekta netto wypłaty’ lub ‘Korekta netto z poprzedniej wypłaty’. Element jest naliczany w celu poprawnego ustalenia różnicy w kwocie netto pomiędzy wypłatami.

W wypłacie korygującej naliczanej do korekty, podobnie jak w pierwotnej korekcie, można skopiować zaliczkę podatku (na taką, jaka była zapisana w korekcie), oraz skopiować płatność z anulowanej wypłaty korygującej. Po skopiowaniu płatności, na zakładce [Elementy wypłaty], pojawi się składnik ‘Korekta netto wypłaty (jako różnica w płatności między anulowaną wypłatą korygującą, a bieżącą korektą). Przy braku ręcznego kopiowania podatku i płatności z anulowanej wypłaty, podczas zapisu wypłaty korygującej pojawią się pytania dotyczące kopiowania podatku oraz płatności z anulowanej wypłaty, analogicznie jak przy pierwszej wykonywanej korekcie.

W wypłacie korygującej naliczanej do korekty, podobnie jak w pierwotnej korekcie, można skopiować zaliczkę podatku (na taką, jaka była zapisana w korekcie), oraz skopiować płatność z anulowanej wypłaty korygującej. Po skopiowaniu płatności, na zakładce [Elementy wypłaty], pojawi się składnik ‘Korekta netto wypłaty (jako różnica w płatności między anulowaną wypłatą korygującą, a bieżącą korektą). Przy braku ręcznego kopiowania podatku i płatności z anulowanej wypłaty, podczas zapisu wypłaty korygującej pojawią się pytania dotyczące kopiowania podatku oraz płatności z anulowanej wypłaty, analogicznie jak przy pierwszej wykonywanej korekcie.

2.8 Preliminarz płatności

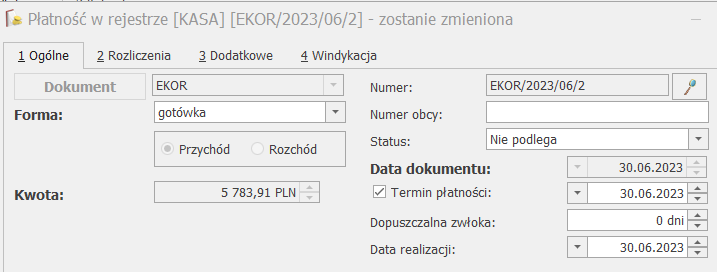

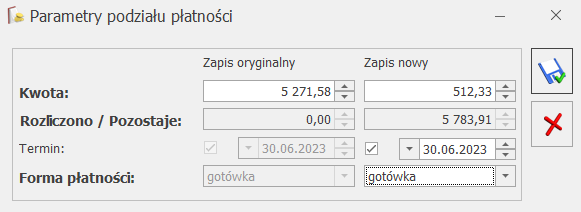

W module Kasa/Bank status płatności wypłaty korygującej domyślne jest ustawiony na „Nie podlega” rozliczeniu, ponieważ w tej wypłacie zalecamy kopiowanie płatności z wypłaty anulowanej, którą pracownik już otrzymał. Mechanizm kopiowania płatności został omówiony w poprzednim podrozdziale. Jeżeli użytkownik w wypłacie korygującej nie decyduje się na kopiowanie płatności z wypłaty anulowanej, wtedy kwoty płatności z tych dwóch wypłat mogą różnić się i tą ewentualną różnicę należy wypłacić/potrącić pracownikowi. Jeśli różnica ma być wypłacona jako dodatkowy przelew, czy dodatkowa wypłata gotówki w kasie, to należy w module Kasa/Bank w Preliminarzu płatności podzielić płatność pracownika pochodzącą z wypłaty korygującej na dwie części (funkcja podziału płatności dostępna pod prawym przyciskiem myszy na danej płatności):

Jeżeli użytkownik w wypłacie korygującej nie decyduje się na kopiowanie płatności z wypłaty anulowanej, wtedy kwoty płatności z tych dwóch wypłat mogą różnić się i tą ewentualną różnicę należy wypłacić/potrącić pracownikowi. Jeśli różnica ma być wypłacona jako dodatkowy przelew, czy dodatkowa wypłata gotówki w kasie, to należy w module Kasa/Bank w Preliminarzu płatności podzielić płatność pracownika pochodzącą z wypłaty korygującej na dwie części (funkcja podziału płatności dostępna pod prawym przyciskiem myszy na danej płatności):

- zapłaconą (z wypłaty obecnie anulowanej), w której pozostawiamy status na Nie podlega rozliczeniu;

- należną do zapłaty, którą przelejemy/wypłacimy dodatkowo pracownikowi – tutaj zmieniamy status na Nie rozliczono. Po jej zrealizowaniu (wypłaceniu) można tą płatność rozliczyć w Kasie/Banku z odpowiednim zapisem kasowo/bankowym.

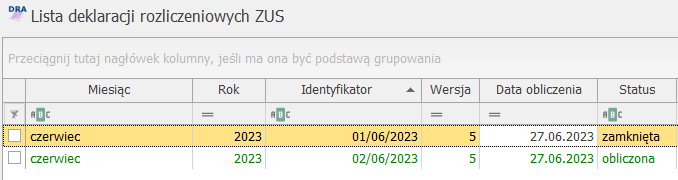

2.9 Korekta deklaracji ZUS

Po naliczeniu wypłaty korygującej możemy przygotować korygującą deklarację DRA do ZUS. W tym celu należy przejść do okna Deklaracje ZUS rozliczeniowe, dodać nową deklarację i wybrać odpowiedni miesiąc/rok, za który chcemy przygotować korektę. Program automatycznie zaproponuje kolejny identyfikator np. 02/06/2023, gdzie 02 - oznacza numer kolejno naliczonej deklaracji za 06.2023. Deklarację należy przeliczyć przyciskiem Przygotowując korygującą deklarację DRA program uwzględnia na nowo wszystkie załączniki, dla wszystkich osób (nie tylko dla osób, dla których były korygowane wypłaty). I tym samym na deklaracji DRA są wykazane pełne kwoty na poszczególne ubezpieczania (z wszystkich załączników).

Przygotowując korygującą deklarację DRA program uwzględnia na nowo wszystkie załączniki, dla wszystkich osób (nie tylko dla osób, dla których były korygowane wypłaty). I tym samym na deklaracji DRA są wykazane pełne kwoty na poszczególne ubezpieczania (z wszystkich załączników).

- zapłaconą, w której ustawiamy status na „Nie podlega” rozliczeniu;

- należną do zapłaty, którą przelejemy do ZUS.

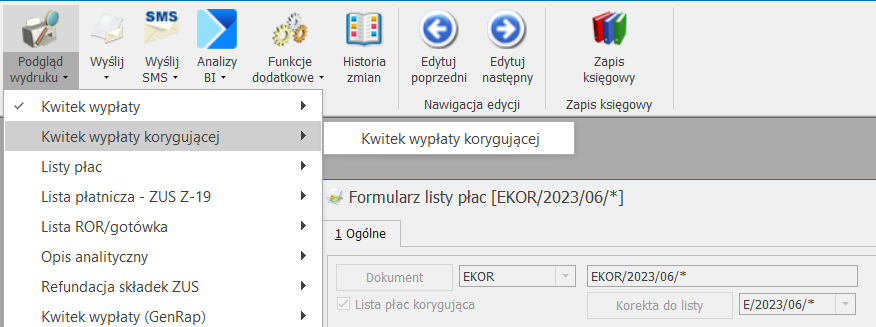

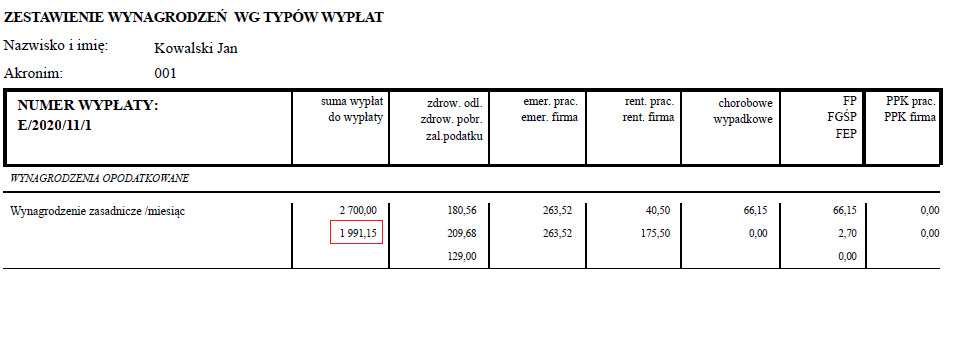

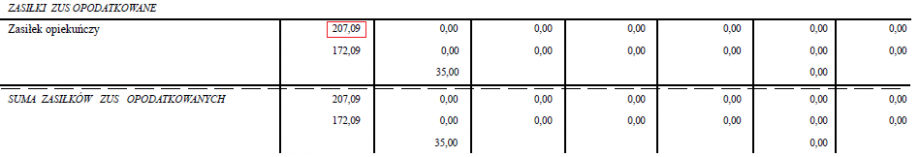

2.10 Kwitek wypłaty korygującej

Po naliczeniu wypłaty korygującej można wydrukować Kwitek wypłaty korygującej, który jest dostępny z poziomu otwartego formularza listy płac korygującej. Wydruk ten zawiera zbiorcze informacje o przeprowadzonej korekcie: dane z wypłaty anulowanej, z wypłaty korygującej oraz wyliczenie różnicowe kwot.

3 Przykłady korygowania wypłat dotyczące pracownika etatowego

3.1 Zmiana wynagrodzenia za czas choroby na zasiłek opiekuńczy za poprzednie lata

Pracodawca w poprzednim roku podatkowym, np. 12.2022, za który pracownik już się rozliczył, wypłacił pracownikowi wynagrodzenie chorobowe zamiast zasiłku. Wynagrodzenie za czas choroby podlegało składce zdrowotnej, zasiłek chorobowy nie podlega. W tej sytuacji pracownik ma nadpłatę składki zdrowotnej . W bieżącym roku pracodawca powinien zwrócić pracownikowi pełną składkę na ubezpieczenie zdrowotne.| L.p. | Opis pozycji | Wypłata 12.2022 (anulowana) | Wypłata 12.2022 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 5000,00 | 5000,00 | |

| 2 | Wynagrodzenie za czas choroby zostaje zmieniony na zasiłek opiekuńczy | Wynagr.chorob. (80%) 690,30 | Zasiłek opiekuńczy (80%) 690,30 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 5000 | 5000 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 685,50 | 685,50 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagrodzenie chorobowe | 5004,80 | 4314,50 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 450,43 | 388,31 | 62,12 (nadpłata) |

| 7 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 8 | Ulga podatkowa | 300 | 300 | |

| 9 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.7) | 4754,80 | 4754,80 | |

| 10 | Naliczona zaliczka podatku (poz.9 *12% - poz.8) | 270,60 | 270,60 | |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 271,00 | 271,00 przed skopiowaniem podatku | |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.141 | 2132,18 | 2136,25 przed skopiowaniem płatności | - 62,12(niedopłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 13 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 271,00 | ||

| 14 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4283,37 | ||

| 15 | Korekta netto wypłaty | -62,12 | (nadpłata składki zdrowotnej pobranej) | |

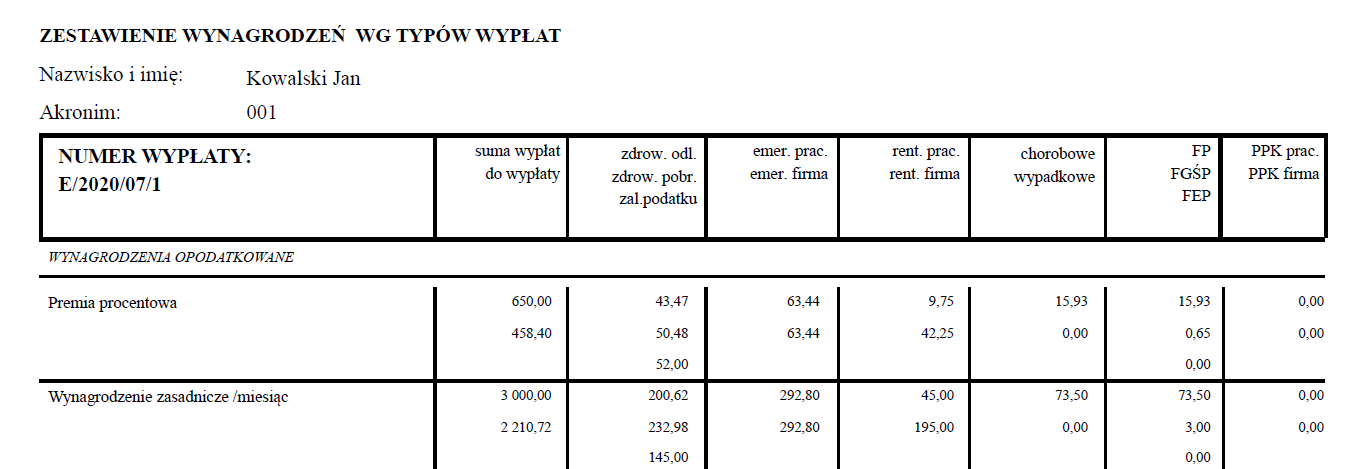

3.2 Zmiana wynagrodzenia za czas choroby na zasiłek chorobowy z ubezpieczenia wypadkowego w bieżącym roku podatkowym

W bieżącym roku podatkowym (np. w lutym br.) pracownikowi wypłacono wynagrodzenie chorobowe (80%) zamiast zasiłku chorobowego z ubezpieczenia wypadkowego (100%). Wynagrodzenie za czas choroby podlegało składce zdrowotnej, zasiłek wypadkowy nie podlega. W tej sytuacji pracownik ma nadpłatę składki zdrowotnej i niedopłatę podatku.- Wynagrodzenie zasadnicze w wys. 3000 zł (6000 zł – 6000 zł*15/30 = 6000 zł – 3000 zł = 3000 zł

- Wynagrodzenie za czas choroby w wys, 2070,90 (80%)

| L.p. | Opis pozycji | Wypłata w marcu br. (anulowana) | Wypłata w marcu br. (korygująca) | Różnica (wypł. anulowana– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 3000 | 3000 | |

| 2 | Wynagrodzenie za czas choroby zostaje zmienione na zasiłek chorobowy/wyp. | 2070,90 | Należna wartość zasiłku wyp. (100%) 2588,70 która zostaje zmniejszona do kwoty 80% 2070,90 | Niedopłata 20% -517,80((2070,90 – 2588,70) zostanie wypłacona jako Wyrównanie zasiłku chorobowego z ubezp. wyp. w bieżącej wypłacie |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 3000 | 3000 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 411.30 | 411.30 | |

| 5 | Podstawa skł. zdrowotnej (poz.3-poz.4) + wynagrodzenie chorobowe | 4659,60 | 2588,70 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 419,36 | 232,98 | 186,38(nadpłata) |

| 7 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 8 | Ulga podatkowa | 300,00 | 300,00 | |

| 9 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.7) | 4409,60 | 4409,60 | |

| 10 | Naliczona zaliczka podatku (poz.9*12% -poz.8) | 229,20 | 229,20 | |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 229,00 | 229,00 przed skopiowaniem podatku | |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.11) | 4011,24 | 4197,62 przed skopiowaniem płatności | -186,38 (niedopłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 13 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 229 | ||

| 14 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4011,24 | ||

| 15 | Korekta netto wypłaty | -186,38 | (nadpłata składki zdrowotnej pobranej) | |

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6000 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 186,38 1) |

| 3 | Wyrównanie zasiłku chorobowego z ubezp.wyp. (opodatkowany) | 517,80 2) |

| 4 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 6000,00 |

| 5 | Składki społeczne finansowane przez pracownika (poz.4x9,76% + poz.4x1,5% + poz.4x2,45%) | 822,60 |

| 6 | Podstawa skł. zdrowotnej (poz.4-poz.5) | 5177,40 |

| 7 | Składka zdrowotna pobrana (poz.6x9%) | 465,97 |

| 8 | Koszty uzyskania przychodu | 250,00 |

| 9 | Ulga podatkowa | 300 |

| 10 | Podstawa opodatkowania (poz.1+poz.3-poz.5-poz.8) | 5445,20 |

| 11 | Naliczona zaliczka podatku (poz.10*12% - poz.9) | 353,40 |

| 15 | Zaliczka podatku do U.S. po zaokrągleniu | 353,00 |

| 16 | Do wypłaty (poz.1+poz.2+poz.3-poz.5-poz.7-poz.12) | 5062,61 |

3.3 Zmiana zasiłku chorobowego na wynagrodzenie chorobowe za poprzednie lata

W minionym roku podatkowym, za który pracownik się rozliczył, pracodawca musi dokonać korekty, ponieważ został wypłacony zasiłek chorobowy zamiast wynagrodzenia chorobowego. Od zasiłku prawidłowo nie zostały odprowadzone ani składki społeczne, ani zdrowotna. Od wynagrodzenia za czas choroby powinna być odprowadzona składka zdrowotna – w tej sytuacji dla pracownika wystąpiła niedopłata składki zdrowotnej /- Wynagrodzenie zasadnicze w wys.4000 zł (6000 zł – 6000 żł * 10/30 = 6000 zł – 2000 zł = 4000 zł)

- Zasiłek chorobowy/wyp za 10 dni w wys. 1725,80 zł (100%),

| L.p. | Opis pozycji | Wypłata 8.2020 (anulowana) | Wypłata 8.2020 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 4000,00 | 4000,00 | |

| 2 | Zasiłek chorobowy/wyp zostaje zmieniony na Wynagrodzenie za czas choroby | Zasiłek chor/wyp. (100%) 1725,80 | Wynagr. chorobowe. (100%) 1725,80 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 4000,00 | 4000,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 548,40 | 548,40 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagr. chorobowe | 3451,60 | 5177,40 | |

| 6 | Składka zdrowotna (poz.5x9%) | 310,64 | 465,97 | -155,33 (niedopłata) |

| 7 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 8 | Ulga podatkowa | 300,00 | 300,00 | |

| 9 | Podstawa opodatkowania (poz.1+poz.2-poz.4-poz.7) | 4927,40 | 4927,40 | |

| 10 | Naliczona zaliczka podatku (poz.9 *12% - poz.8) | 291,24 | 291,24 | |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 291,00 | 291,00 przed skopiowaniem podatku | |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.11) | 4575,76 | 4420,43przed skopiowaniem płatności | 155,33(nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 13 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 291,00 | ||

| 14 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4575,76 | ||

| 15 | Korekta netto wypłaty | 155,33 | ||

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -155,33 1) |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 6000,00 |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 822,60 |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 5177,40 |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 465,97 |

| 7 | Koszty uzyskania przychodu | 250,00 |

| 8 | Ulga podatkowa | 300,00 |

| 9 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.7) | 4927,40 |

| 10 | Naliczona zaliczka podatku(poz.9 *12% - poz.9) | 291,24 |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 291,00 |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.11) | 4265,10 |

3.4 Zmiana zasiłku opiekuńczego na wynagrodzenie chorobowe w bieżącym roku podatkowym

W bieżącym roku podatkowym pracodawca wypłacił pracownikowi zasiłek opiekuńczy zamiast wynagrodzenia za czas choroby. W tym przypadku pracownik ma niedopłatę składki zdrowotnej .W bieżącej wypłacie pracownikowi zostanie potrącona zaległa składka zdrowotna .- Wynagrodzenie zasadnicze w wys. 5600 zł (6000 zł – 6000zł * 2/30 = 6000 zł – 400 zł = 5600 zł

- Zasiłek opiekuńczy za 2 dni w wys. 276,12 (80%),

| L.p. | Opis pozycji | Wypłata 9.2017 (anulowana) | Wypłata 9.2017 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 5600,00 | 5600,00 | |

| 2 | Zasiłek chorobowy/wyp zostaje zmieniony na Wynagrodzenie za czas choroby | Zasiłek opiekuńczy (80%) 276,12 | Wynagr. chorobowe (80%) 276,12 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 5600,00 | 5600,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 767,76 | 767,76 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagr. chorobowe | 4832,24 | 4832,24 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 434,90 | 434,90 | -24,85 (niedopłata) |

| 7 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 8 | Ulga podatkowa | 300,00 | 300,00 | |

| 9 | Podstawa opodatkowania po (poz.1+poz.2-poz.4-poz.7) | 4858,36 | 4858,36 | |

| 10 | Naliczona zaliczka podatku (poz.9 *12% - poz.8) | 282,96 | 282,96 | |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 283,00 | 283,00 przed skopiowaniem podatku | |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.11) | 4390,46 | 4 365,61 przed skopiowaniem płatności | 24,85(nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 13 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 283,00 | ||

| 14 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4390,46 | ||

| 15 | Korekta netto wypłaty | 24,85 | (niedopłata skł. zdrow. pobranej | |

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -24,85 1) |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 6 000,00 |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 822,60 |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 5 177,40 |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 465,97 |

| 7 | Koszty uzyskania przychodu | 250 |

| 8 | Ulga podatkowa | 300,00 |

| 9 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.7) | 4 927,40 |

| 10 | Naliczona zaliczka podatku(poz.9 *12% - poz.8) | 291,24 |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 291,00 |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.11) | 4 395,58 |

3.5 Zmiana wynagrodzenia za czas urlopu na wynagrodzenie chorobowe w bieżącym roku podatkowym

W bieżącym roku podatkowym pracownik przebywając na urlopie wypoczynkowym zachorował i po naliczeniu wypłat poinformował pracodawcę o otrzymanym zwolnieniu lekarskim.

Pracownik otrzymał za wysoki przychód, ponieważ za czas chorobowy otrzymuje wynagrodzenie w wys. 80%. Dodatkowo ma nadpłatę składek społecznych.

| L.p. | Opis pozycji | Wypłata w czerwcu br. (anulowana) | Wypłata w czerwcu br. (korygującą) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 4000,00 | 4 171,43 | |

| 2 | Wynagrodzenie za czas urlopu | 2000,00 | 1 428,57 | |

| 3 | Wynagrodzenie za czas choroby | brak | 276,12 | |

| 4 | Przychód (poz.1+poz.2+poz.3) | 6000,00 | 5 876,12 | 123,88 (nadpłata) |

| 5 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1+poz.2) | 6 000,00 | 5 600,00 | |

| 6 | Składki społeczne finansowane przez pracownika (poz.5x9,76% + poz.5x1,5% + poz.5x2,45%) | 822,60 | 767,76 | 54,84 (nadpłata) |

| 7 | Podstawa składki zdrowotnej (poz.5 - poz.6) + poz. 3 (wyn.chorob.) | 5 177,40 | 5 108,36 | |

| 8 | Składka zdrowotna pobrana (poz.7x9%) | 465,97 | 459,75 | 6,22 (nadpłata) |

| 9 | KUP | 250,00 | 250,00 | |

| 10 | Ulga podatkowa | 300 | 300 | |

| 11 | Podstawa opodatkowania (poz.4 -poz.6-poz.9) | 4 927,40 | 4 858,36 | |

| 12 | Naliczona zaliczka podatku(poz.11*12% -poz.10) | 291,24 | 282,96 | |

| 13 | Zaliczka podatku do U.S. po zaokrągleniu | 291,00 | 283,00 bez kopiowania zaliczki podatku | 8,00 (nadpłata) |

| 14 | Do wypłaty (poz.4-poz.6-poz.8–poz.13) | 4 420,43 | 4 365,61 | 54,82 (nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot płatności) |

||||

| 15 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4 420,43 | ||

| 16 | Korekta netto wypłaty | 54,82 | (nadpłata kwoty do wypłaty) | |

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6 000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -54,82 1) |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 6 000,00 |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 822,60 |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 5 177,40 |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 465,97 |

| 7 | Koszty uzyskania przychodu | 250 |

| 8 | Ulga podatkowa | 300 |

| 9 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.7) | 4 927,40 |

| 10 | Naliczona zaliczka podatku(poz.9 *12% - poz.7) | 291,00 |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 291,00 |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.11) | 4 365,61 |

3.6 Świadczenie rehabilitacyjne przyznane przez ZUS z opóźnieniem (zmiana nieobecności usprawiedliwionej na urlop rehabilitacyjny) w bieżącym roku podatkowym

Po wyczerpaniu okresu zasiłkowego pracownik nie może dłużej przebywać na zwolnieniu lekarskim. Jeśli dalsze leczenie lub rehabilitacja rokuje na odzyskanie zdolności do pracy, wówczas można wystąpić o świadczenie rehabilitacyjne. W praktyce decyzja o jego przyznaniu jest dostarczana często z opóźnieniem. W takiej sytuacji należy skorygować wykazaną wcześniej nieobecność usprawiedliwioną (RSA 151) na urlop rehabilitacyjny (RSA 321) od dnia przyznania świadczenia.

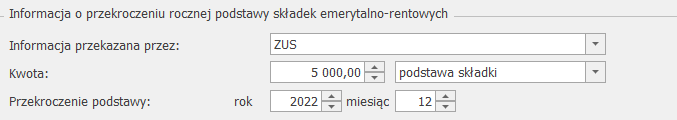

3.7 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe za poprzednie lata

W wyniku przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe mamy do czynienia z nadpłatą składek społecznych, niedopłatą składki zdrowotnej oraz niedopłatą zaliczki podatku. Jeżeli przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe pracownika nastąpiło w poprzednim roku podatkowym, za który pracownik już się rozliczył z US, to dokonując korekty w bieżącym miesiącu pracodawca powinien wypłacić pracownikowi nadpłatę składek społecznych jako element opodatkowany (zwiększyć przychód, który należy opodatkować). Dodatkowo powinien potrącić z wypłaty pracownika niedopłatę składki zdrowotnej (pobranej). Zapisać wprowadzone zmiany na formularz.

2. W oknie Wypłaty pracowników, wybrać listę płac za 12.2022 (miesiąc i rok deklaracji: grudzień 2022), podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. Sprawdzić, czy naliczyły się poprawnie wszystkie elementy wypłaty, podstawa składek ER (w wys. 5000 zł) i składki. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. - 512,33 zł jako różnica między nadpłatą składek ER (563 zł) i niedopłaty składki zdrowotnej pobranej (50,67 zł).

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

Zapisać wprowadzone zmiany na formularz.

2. W oknie Wypłaty pracowników, wybrać listę płac za 12.2022 (miesiąc i rok deklaracji: grudzień 2022), podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. Sprawdzić, czy naliczyły się poprawnie wszystkie elementy wypłaty, podstawa składek ER (w wys. 5000 zł) i składki. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. - 512,33 zł jako różnica między nadpłatą składek ER (563 zł) i niedopłaty składki zdrowotnej pobranej (50,67 zł).

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 12.2022 (anulowana) | Wypłata 12.2022(korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 10000,00 | 10000,00 | |

| 2 | Podstawa składek emerytalnej i rentowej | 10000,00 | 5000,00 | 5000,00 |

| 3 | Składka emerytalna (poz.2 x 9,76%) | 976,00 | 488,00 | 488,00 |

| 4 | Składka rentowa (poz.2 x 1,5%) | 150,00 | 75,00 | 75,00 |

| 5 | Podstawa składek chorobowej i wypadkowej | 10000,00 | 10000,00 | |

| 6 | Składka chorobowa (poz.5 x 2,45%) | 245,00 | 245,00 | |

| 7 | Składki ZUS pracownika (poz.3+poz.4+poz.6) | 1371,00 | 808,00 | 563,00 1) (nadpłata) |

| 8 | Podstawa zdrow. (poz.1-poz.7) | 8629,00 | 9192,00 | -563,00 |

| 9 | Składka zdrowotna pobrana (poz.8x9%) | 776,61 | 827,28 | -50,67 (niedopłata) |

| 10 | KUP | 250,00 | 250,00 | |

| 11 | Ulga podatkowa | 300 | 300 | |

| 12 | Podstawa opodatkowania (poz.1-poz.7-poz.10) | 8379,00 | 8942,00 | |

| 13 | Naliczona zaliczka podatku (poz.12 *12% - poz.11) | 705,48 | 773,04 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 705,00 | 773,00 przed skopiowaniem podatku | -68,00 3) (niedopłata) |

| 15 | Do wypłaty (poz.1-poz.7-poz.9-poz.14) | 7 147,39 | 7 591,72przed skopiowaniem płatności | -444,33 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 705,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 7 147,39 | ||

| 18 | Korekta netto wypłaty | -512,33 | (nadpłata skł. ZUS 563,00 – niedopłata skł. zdrow. 50,67) | |

1) Kwota zwrotu składek emerytalnej i rentowej, która powinna zostać opodatkowana i wykazana w przychodzie deklaracji PIT-11 za bieżący rok.

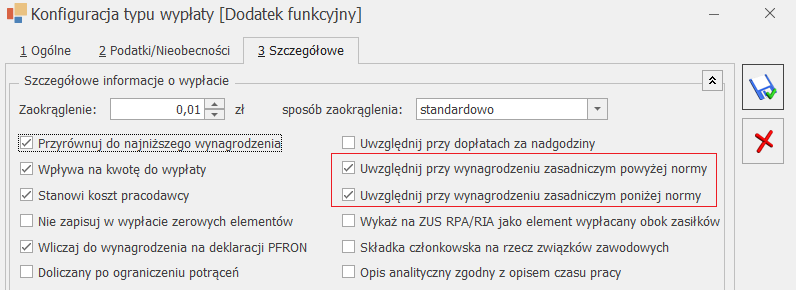

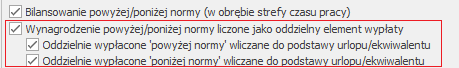

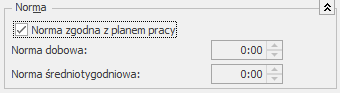

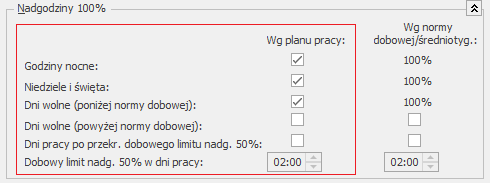

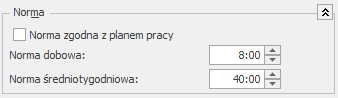

3) Kwota niedopłaty podatku w wys. -68,00 zł wynika z braku opodatkowania nadpłaty składek ER czyli czyli: 563 zł (nadpłata składek ER) *12% = 67,56, po zaokrągleniu 68,00 zł W bieżącej wypłacie etatowej automatycznie pojawi się Spłata korekty netto wypłaty w wys. 512,33 zł jako różnica między nadpłatą składek ER (563,00 zł) i niedopłaty składki zdrowotnej pobranej (50,67 zł). Jest to element nieopodatkowany, który wyrównuje tylko kwotę netto (płatność) dla pracownika. Natomiast kwota zwrotu składek ER w pełnej wysokości (563,00 zł) powinna zostać wykazana jako przychód w bieżącym roku podatkowym, który należy opodatkować. W tym celu zalecamy zdefiniowanie nowego typu wypłaty (z poziomu Konfiguracja firmy / Płace / Typy wypłat) o nazwie np. „Zwrot składek ER” i proponujemy ustawić odpowiednio pola: Na zakładce [Ogólne]:- Rodzaj - dodatek

- Algorytm - 1 – kwota

- Automatycznie korygować wynagrodzenie z tytułu - niezaznaczone

- Pozycja na deklaracji - PIT-4 1. Wynagrodzenie ze stosunku pracy

- Podatek - naliczać wg progów

- Zawsze naliczaj ulgę podatkowa [v] – zaznaczone

- Sposób naliczania koszty uzyskania – standardowe (lub nie naliczać)

- Sposób naliczania składek ZUS i składki zdrowotnej – nie naliczać

- Wliczać do podstawy naliczania: wszystkie pozycje – nie wliczać

- Wpływa na kwotę do wypłaty [ ] – niezaznaczone, co oznacza, że kwota tego elementu nie będzie wypłacana (pracownik otrzymuje do wypłaty zwrot kwoty nadpłaty składek ER pomniejszony o niedopłatę składki zdrowotnej w elemencie Spłata korekty netto wypłaty), natomiast zaliczka podatku policzona od tego elementu będzie pomniejszała całkowitą kwotę do wypłaty.

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 10000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 512,33 1) |

| 3 | Zwrot składek ER (opodatkowany) | 563,00 2) |

| 4 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 10000,00 |

| 5 | Składki społeczne finansowane przez pracownika (poz.4x 9,76% + poz.4x 1,5% + poz.4x 2,45%) | 1 371,00 |

| 6 | Podstawa składki zdrowotnej (poz.4-poz.5) | 8 629,00 |

| 7 | Składka zdrowotna (poz.6 x 9%) | 776,61 |

| 8 | Koszty uzyskania przychodu | 250,00 |

| 9 | Ulga podatkowa | 300 |

| 10 | Podstawa opodatkowania po zaokrągleniu (poz.1+ poz.3-poz.5-poz.8) | 8942,00 |

| 11 | Naliczona zaliczka podatku (poz.10*12%-poz.9) | 773,00 |

| 12 | Zaliczka podatku do U.S. po zaokrągleniu | 773,00 3) |

| 13 | Do wypłaty (poz.1+poz.2-poz.5-poz.7-poz.12) | 7 591,72 |

1) Wypłacenie elementu nieopodatkowanego, wpływającego na płatność pracownika, jako zwrot nadpłaty składek ER pomniejszonej o niedopłatę składki zdrowotnej.

2) Dodatnie nadpłaty składek ER w celu zwiększenia tegorocznego przychodu i podstawy opodatkowania.

3) W przypadku niedopłaty zaliczki podatku oraz braku ręcznego skorygowania w bieżącej wypłacie, Płatnik może również pisemnie poinformować pracownika o niedopłacie i konieczności rozliczenia już w zeznaniu rocznym.

- Przychód będzie powiększony o kwotę zwrotu nadpłaconych składek społecznych w wysokości 563,00 zł.

- Zaliczka podatku będzie powiększona o 68,00 zł, która wynika z opodatkowania zwrotu składek 563,00 zł * 12% = 52,08 563,00 *12% = 67,56 po zaokrągleniu 68,00

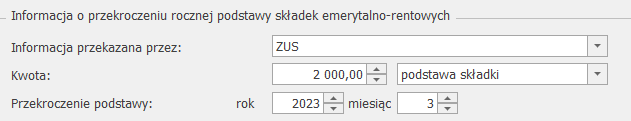

3.8 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe w bieżącym roku podatkowym

W sytuacji przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe występuje nadpłata składek społecznych, niedopłata składki zdrowotnej oraz niedopłata zaliczki podatku. Jeżeli przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe pracownika nastąpiło w bieżącym roku podatkowym, za który pracownik nie rozliczył się, to dokonując korekty w bieżącym miesiącu nie dodajemy elementu opodatkowanego jako zwrotu składek ER (nie zwiększamy przychodu, ponieważ w bieżącym roku przychód jest prawidłowy, tylko niepoprawnie zostały od niego naliczone składki ZUS). Pracownikowi zwracamy w kwocie netto różnicę między nadpłatą składek ER i niedopłata składki zdrowotnej (pobranej) oraz zwiększamy zaliczkę podatku, aby w zeznaniu rocznym pracownik nie miał niedopłaty. 2. W oknie Wypłaty pracowników, wybrać listę płac za marzec bieżącego roku, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić. Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. Zapisujemy wypłatę

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

[TAK] – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

[TAK] – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

2. W oknie Wypłaty pracowników, wybrać listę płac za marzec bieżącego roku, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić. Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. Zapisujemy wypłatę

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

[TAK] – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

[TAK] – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata za marzec br. (anulowana) | Wypłata za marzec br. (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 8 000,00 | 8 000,00 | |

| 2 | Podstawa składek emerytalnej i rentowej | 8 000,00 | 2 000,00 | 6 000,00 |

| 3 | Składka emerytalna (poz.2 x 9,76%) | 780,80 | 195,20 | 585,60 |

| 4 | Składka rentowa (poz.2 x 1,5%) | 120,00 | 30,00 | 90,00 |

| 5 | Podstawa składek chorobowej i wypadkowej | 8 000,00 | 8 000,00 | |

| 6 | Składka chorobowa (poz.5 x 2,45%) | 196,00 | 196,00 | |

| 7 | Składki ZUS pracownika (poz.3+poz.4+poz.6) | 1 096,80 | 421,20 | 675,60 1) (nadpłata) |

| 8 | Podstawa zdrow. (poz.1-poz.7) | 6 903,20 | 7 578,80 | -675,60 |

| 9 | Składka zdrowotna (poz.8x9%) | 621,29 | 682,09 | -60,80 (niedopłata) |

| 10 | KUP | 250,00 | 250,00 | |

| 11 | Ulga podatkowa | 150,00 | 150,00 | |

| 12 | Podstawa opodatkowania (poz.1-poz.7-poz.10) | ~6653 | ~7329 | |

| 13 | Naliczona zaliczka podatku (poz.12 *12% - poz.11) | 648,36 | 729,48 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 648,00 | 729,00 przed skopiowaniem podatku | -81,00 2) (niedopłata) |

| 15 | Do wypłaty (poz.1-poz.7-poz.9-poz.14) | 5 633,91 | 6 167,71 przed skopiowaniem płatności | -533,80 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 648,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 5 633,91 | ||

| 18 | Korekta netto wypłaty | -614,80 | (nadpłata skł. ZUS 675,60 – niedopłata skł. zdrow. 60,80) | |

| L.p. | Opis pozycji | Wypłata bieżąca | Korekta podatku i ubezpieczeń |

|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 8000,00 | |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 614,80 1) | |

| 3 | Podstawa składek emerytalnej i rentowej | 0,00 | |

| 4 | Składka emerytalna (poz.3 x 9,76%) | 0,00 | |

| 5 | Składka rentowa (poz.3 x 1,5%) | 0,00 | |

| 6 | Podstawa składek chorobowej i wypadkowej | 8000,00 | |

| 7 | Składka chorobowa (poz.6 x 2,45%) | 196,00 | |

| 8 | Składki ZUS pracownika (poz.4+poz.5+poz.7) | 196,00 | |

| 9 | Podstawa składki zdrowotnej (poz.6-poz.8) | 7804,00 | |

| 10 | Składka zdrowotna (poz.9 x 9%) | 702,36 | |

| 11 | Koszty uzyskania przychodu | 250,00 | |

| 12 | Ulga podatkowa | 150,00 | |

| 13 | Podstawa opodatkowania po zaokrągleniu (poz.1- poz.8-poz.11) | 7554,00 | |

| 14 | Naliczona zaliczka podatku(poz.13*12%-poz.12) | 756,48 | |

| 15 | Zaliczka podatku do U.S. po zaokrągleniu | 756,00 | 837,00 2) zwiększona o +81,00 (756,00 + 81,00) |

| 16 | Do wypłaty (poz.1+poz.2-poz.8-poz.10-poz.15) | 6 960,44 | 6 879,44 |

2) Po zaznaczeniu pola „Korekta podatku i ubezpieczeń” wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US. Pracownik nie będzie miał w zeznaniu rocznym niedopłaty podatku.

W deklaracji PIT-11 za bieżący rok:- Nie trzeba zwiększać przychodu na deklaracji o kwotę zwrotu nadpłaconych składek społecznych w wysokości 675,60 zł, ponieważ przychód ten był prawidłowy, tylko od niego były niepoprawnie naliczone składki ZUS.

- Składki społeczne i składka zdrowotna będą wykazane prawidłowe z wypłaty korygującej.

- Zaliczka podatku będzie wykazana prawidłowa, została powiększona o 81,00 zł w wypłacie bieżącej (w miesiącu, w którym było rozliczenie korekty z pracownikiem). Wynika ona z opodatkowania zwrotu składek (675,60 zł), czyli 676 *12% = 81,12 po zaokrągleniu 81,00 zł.

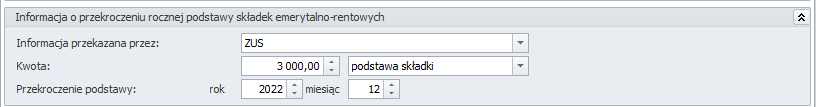

3.9 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe za poprzednie lata dla byłego pracownika

W wyniku przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe mamy do czynienia z nadpłatą składek społecznych, niedopłatą składki zdrowotnej oraz niedopłatą zaliczki podatku. W miesiącu, w którym kwota nadpłaty składek zostanie wypłacona (postawiona do dyspozycji) byłemu pracownikowi, pracodawca powinien pobrać od niej zaliczkę na podatek dochodowy, stosownie do postanowień art. 32 ustawy o pdof, czyli w wysokości 12% dochodu. Za dochód przyjmuje się „pełną” kwotę nadpłaty składek na ubezpieczenia emerytalne i rentowe (niepomniejszoną o niedopłacone składki na ubezpieczenia zdrowotne), po ewentualnym odliczeniu podstawowych kosztów uzyskania przychodów (250,00 zł). 2. W oknie Wypłaty pracowników, wybrać listę płac za grudzień bieżącego roku, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić!.Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. - 512,33 zł jako różnica między nadpłatą składek ER (563,00 zł) i niedopłaty składki zdrowotnej pobranej (50,67zł). Wypłatę korygującą zapisać.

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

2. W oknie Wypłaty pracowników, wybrać listę płac za grudzień bieżącego roku, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić!.Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Zapisujemy.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. - 512,33 zł jako różnica między nadpłatą składek ER (563,00 zł) i niedopłaty składki zdrowotnej pobranej (50,67zł). Wypłatę korygującą zapisać.

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 12.2022 (anulowana) | Wypłata 12.20202(korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 8 000,00 | 8 000,00 | |

| 2 | Podstawa składek emerytalnej i rentowej | 8 000,00 | 3 000,00 | 5 000,00 |

| 3 | Składka emerytalna (poz.2 x 9,76%) | 780,80 | 292,80 | 488,00 |

| 4 | Składka rentowa (poz.2 x 1,5%) | 120,00 | 45,00 | 75,00 |

| 5 | Podstawa składek chorobowej i wypadkowej | 8 000,00 | 8 000,00 | |

| 6 | Składka chorobowa (poz.5 x 2,45%) | 196,00 | 196,00 | |

| 7 | Składki ZUS pracownika (poz.3+poz.4+poz.6) | 1 096,80 | 533,80 | 563,00 1) (nadpłata) |

| 8 | Podstawa zdrow. (poz.1-poz.7) | 6 903,20 | 7 466,20 | -563,00 |

| 9 | Składka zdrowotna (poz.8x9%) | 621,29 | 671,96 | -50,67 (niedopłata) |

| 10 | KUP | 250,00 | 250,00 | |

| 11 | Ulga podatkowa | 300 | 300 | |

| 12 | Podstawa opodatkowania (poz.1-poz.7-poz.10) | ~6 653 | ~7 216 | |

| 13 | Naliczona zaliczka podatku (poz.12*12%-poz.11) | 498,36 | 565,92 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 498,00 | 566,0000 przed skopiowaniem podatku | -68,00 (niedopłata) 2) |

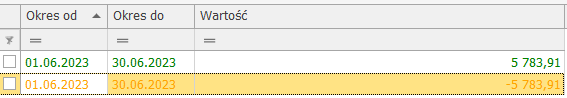

| 15 | Do wypłaty (poz.1-poz.7-poz.9-poz.14) | 5 783,91 | 6 228,24 przed skopiowaniem płatności | -444,33 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 498,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 5 783,91 | ||

| 18 | Korekta netto wypłaty (nowy element nieopodatkowany) | -512,33 | (nadpłata skł. ZUS 563,00 – niedopłata skł. zdrow. 50,67) | |

1) Kwota zwrotu składek ER, która powinna zostać opodatkowana i wykazana w przychodzie na PIT za bieżący rok.

2) Kwota niedopłaty podatku w wys. 68,00 zł wynika z braku opodatkowania nadpłaty składek ER czyli: 563,00 zł * 12% = 67,56, po zaokrągleniu 68,00 zł. Kwota zwrotu składek ER (563,00 zł) powinna być wykazana jako przychód ze stosunku pracy, od którego można odliczyć standardowe KUP (250,00 zł) oraz naliczyć 12% podatek. W tym celu zalecamy dodanie nowego typu wypłaty (z poziomu Konfiguracja firmy / Płace / Typy wypłat) o nazwie np. „Zwrot składek ER” i proponujemy ustawienie pól: Na zakładce [Ogólne]:- Rodzaj - Dodatek

- Algorytm 1 – kwota

- Automatycznie korygować wynagrodzenie z tytułu – niezaznaczone

- Pozycja na deklaracji: PIT-4 1. Wynagrodzenie ze stosunku pracy

- Podatek - naliczać wg progów

- Zawsze naliczaj ulgę podatkowa [ ] – niezaznaczone

- Sposób naliczania koszty uzyskania – standardowe (lub nie naliczać)

- Sposób naliczania składek ZUS i składki zdrowotnej – nie naliczać

- Wliczać do podstawy naliczania: wszystkie pozycje – nie wliczać

- Wpływa na kwotę do wypłaty [ ] – niezaznaczone, co oznacza, że kwota tego elementu nie będzie wypłacana, ponieważ pracownik otrzymuje do wypłaty zwrot kwoty nadpłaty składek ER pomniejszony o niedopłatę składki zdrowotnej w elemencie Spłata korekty netto wypłaty. Natomiast zaliczka podatku policzona od elementu Zwrot składek ER będzie pomniejszała kwotę do wypłaty.

| L.p. | Opis pozycji | Wypłata bieżąca | Korekta podatku I ubezpieczeń |

|---|---|---|---|

| 1 | Spłata korekty netto wypłaty (nieopodatkowany) | 512,33 1) | |

| 2 | Zwrot składek ER (opodatkowany) | 563,00 2) | |

| 3 | Koszty uzyskania przychodu | 250,00 | |

| 4 | Podstawa opodatkowania po zaokrągleniu (poz.2-poz.3) | 313,00 | |

| 5 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.4*12%) | 37,56 | |

| 6 | Zaliczka podatku do U.S. po zaokrągleniu | 38,00 3) | 106,00 Zwiększona o +68,00 (38,00 + 68,00) |

| 7 | Do wypłaty (poz.1-poz.6) | 474,33 | 406,33 |

- Przychód ze stosunku pracy w wys. 563,00 zł

- Koszty uzyskania przychodu w wys. 250,00 zł

- Zaliczka podatku w wys. 106,00 zł

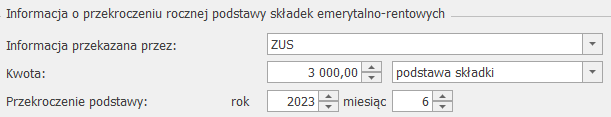

3.10 Korygowanie wypłaty korygującej

Zdarzają się sytuację, które wymuszają na Użytkowniku ponowne naliczenie wypłaty korygującej, do wcześniej już wykonanej korekty. Wynika, to w dużej mierze z opóźnieniem w dostarczaniu decyzji dotyczących, np. przekroczenia przez pracownika rocznej podstawy składek emerytalno – rentowych. W takich przypadkach, dla wcześniej już skorygowanej wypłaty konieczna jest jej ponowna korekta.- Wynagrodzenie zasadnicze – 5000 zł(6000 zł – 6000 zł * 5/30 = 6000 zł – 1000 zł = 5000 zł)

- Wynagrodzenie za czas choroby – 690,30 (Podstawa zasiłku: 5177,60 zł)

| L.p | Opis pozycji | Wypłata czerwiec br. (anulowana) | Wypłata czerwiec br. (korygująca) | Różnica (wypł. anulowana– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 5000,00 | 5000,00 | |

| 2 | Wynagrodzenie za czas choroby zostaje zmienione na zasiłek chorobowy/wyp. | Wynagr.chor. (80%) 690,30 | Należna wartość zasiłku wyp. (100%) 862,90,, która zostaje zmniejszona do kwoty 80% 690,30 | Niedopłata 20% 172,60 (862,90 – 690,30),zostanie wypłacona jako Wyrównanie zasiłku chorobowego z ubezp. wyp. w bieżącej wypłacie |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 5000,00 | 5000,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 685,50 | 685,50 | |

| 5 | Podstawa skł. zdrowotnej (poz.3-poz.4) + wynagrodzenie chorobowe | 5004,80 | 4314,50 | |

| 6 | Składka zdrowotna (poz.5x9%) | 450,43 | 388,31 | 62,12 (nadpłata) |

| 7 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 8 | Ulga podatkowa | 300,00 | 300,00 | |

| 9 | Podstawa opodatkowania (poz.1+poz.2-poz.4-poz.7) | ~4 755 | ~4 755 | |

| 10 | Naliczona zaliczka podatku (poz.9*12% -poz.8) | 270,60 | 270,60 | |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 271,00 | 271,00 przed skopiowaniem podatku | |

| 12 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.11) | 4 283,37 | 4 345,49 przed skopiowaniem płatności | -62,12 (niedopłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 13 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 271,00 | ||

| 14 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4 283,37 | ||

| 15 | Korekta netto wypłaty | -62,12 | (nadpłata składki zdrowotnej) | |

| L.p | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 62,12 1) |

| 3 | Wyrównanie zasiłku chorobowego z ubezp.wyp. (opodatkowany) | 172,60 2) |

| 4 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 6000,00 |

| 5 | Składki społeczne finansowane przez pracownika (poz.4x9,76% + poz.4x1,5% + poz.4x2,45%) | 822,60 |

| 6 | Podstawa skł. zdrowotnej (poz.4-poz.5) | 5177,40 |

| 7 | Składka zdrowotna (poz.6x9%) | 465,97 |

| 8 | Koszty uzyskania przychodu | 250,00 |

| 9 | Ulga podatkowa | 300,00 |

| 10 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.3-poz.5-poz.8) | 5 100,00 |

| 11 | Naliczona zaliczka podatku (poz.10*12% - poz.9) | 312,00 |

| 12 | Zaliczka podatku do U.S. po zaokrągleniu | 312,00 |

| 13 | Do wypłaty (poz.1+poz.2+poz.3-poz.5-poz.7- poz.12) | 4 634,15 |

2. W oknie Wypłaty pracowników, wybrać listę płac korygująca EKOR/2023/6, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić. Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Wybieramy ‘Dokument’, za pomocą ‘Plusa’ dodajemy nowy symbol, np. EKOR1. Wskazujemy i zapisujemy formularz listy płac.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej EKOR1, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. W składniku Zasiłek chorobowy/wyp należy zmienić procent ze 100% na 80%, przeliczyć oraz zapisać element.

W wypłacie zostanie naliczony element Korekta netto z poprzedniej wypłaty w kwocie -62,12. Składnik nalicza się w sytuacji, gdy w wypłacie anulowanej było wykonane kopiowanie płatności i był naliczony element ‘Korekta netto wypłaty’. Element jest naliczany w celu poprawnego ustalenia różnicy w kwocie netto pomiędzy wypłatami. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty należy sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys.-204,94 jako różnica między nadpłatą składek ER i niedopłaty składki zdrowotnej.

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

2. W oknie Wypłaty pracowników, wybrać listę płac korygująca EKOR/2023/6, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta/zaksięgowana i pod prawym przyciskiem myszy wybrać opcję Koryguj wypłatę.

3. Po wybraniu opcji Koryguj wypłatę pojawi się komunikat:

Czy skorygować wypłatę? Korygowanie wiąże się z anulowaniem wypłaty. Operacji nie można odwrócić. Wypłaty anulowane nie podlegają księgowaniu.

Po wybraniu opcji TAK, wypłata zostanie anulowana. Automatycznie otworzy się okno formularza listy płac korygującej EKOR z domyślnymi ustawieniami odziedziczonymi z listy płac, na której została naliczona wypłata anulowana (Data wypłaty, okres wypłaty, miesięcy wstecz oraz rok i miesiąc deklaracji). Wybieramy ‘Dokument’, za pomocą ‘Plusa’ dodajemy nowy symbol, np. EKOR1. Wskazujemy i zapisujemy formularz listy płac.

4. Z poziomu okna Wypłaty pracowników oraz wskazaniu listy płac korygującej EKOR1, dla wyświetlonego pracownika należy naliczyć wypłatę korygującą. W tym kroku należy sprawdzić również poprawność wyliczeń pozostałych naliczonych elementów. W składniku Zasiłek chorobowy/wyp należy zmienić procent ze 100% na 80%, przeliczyć oraz zapisać element.

W wypłacie zostanie naliczony element Korekta netto z poprzedniej wypłaty w kwocie -62,12. Składnik nalicza się w sytuacji, gdy w wypłacie anulowanej było wykonane kopiowanie płatności i był naliczony element ‘Korekta netto wypłaty’. Element jest naliczany w celu poprawnego ustalenia różnicy w kwocie netto pomiędzy wypłatami. Zapisujemy wypłatę.

5. Podczas zapisu formularza wypłaty korygującej, Użytkownik otrzyma pytania:

1)Czy wpłaciłeś do urzędu skarbowego zaliczkę podatku za miesiąc, za który robisz korektę i chcesz w wypłacie korygującej naliczyć taką samą zaliczkę jak w wypłacie anulowanej?

TAK – zaliczka podatku zostanie skopiowana z wypłaty anulowanej

NIE – zaliczka podatku pozostanie bez zmian

2) Czy chcesz rozliczyć różnicę w kwocie netto wynikającą z korekty? W przypadku wyboru opcji TAK w celu uzgodnienia wartości netto, do listy elementów w bieżącej wypłacie zostanie dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach.

TAK – kwota płatności zostanie skopiowana z anulowanej wypłaty, w elementach pojawi się dodatkowy element ‘Korekta netto wypłaty’, który zostanie rozliczony z najbliższą wypłatą pracownika. W tym przypadku będzie to kwota nadpłaconej składki zdrowotnej.

NIE – kwota do wypłaty pozostanie bez zmian

Na zakładce Elementy wypłaty należy sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys.-204,94 jako różnica między nadpłatą składek ER i niedopłaty składki zdrowotnej.

6. Zapisujemy wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p | Opis pozycji | Wypłata korygująca (anulowana) 06.2023 | Wypłata (korygująca nr 2) 06.2023 | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 5 000,00 | 5 000,00 | |

| 2 | Zasiłek chorobowy/wyp. | 690,30 | Należna wartość zasiłku wyp. (100%) 862,90 która zostaje zmniejszona do kwoty 80% 690,30 | |

| 3 | Korekta netto z poprzedniej wypłaty | -62,12 | -62,12 | |

| 4 | Podstawa składek emerytalnej i rentowej | 5 000,00 | 3000,00 | 2000,00 |

| 5 | Składka emerytalna (poz.4 x 9,76%) | 488,00 | 292,80 | |

| 6 | Składka rentowa (poz.4 x 1,5%) | 75,00 | 45,00 | |

| 7 | Podstawa składek chorobowej i wypadkowej | 5 000,00 | 5 000,00 | |

| 8 | Składka chorobowa (poz.7 x 2,45%) | 122,50 | 122,50 | |

| 9 | Składki ZUS pracownika (poz.5+poz.6+poz.8) | 685,50 | 460,30 | 225,20 1) (nadpłata) |

| 10 | Podstawa zdrow. (poz.1-poz.9) | 4 314,50 | 4 539,70 | -225,20 |

| 11 | Składka zdrowotna (poz.10x9%) | 388,31 | 408,57 | -20,26 (niedopłata) |

| 12 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 13 | Ulga podatkowa | 300,00 | 300,00 | |

| 14 | Podstawa opodatkowania (poz.1+poz.2-poz.9-poz.12) | 4 754,80 ~4755 | 4 980,00 | |

| 15 | Naliczona zaliczka podatku (poz.14*12%-poz.13) | 270,60 | 297,60 | |

| 16 | Zaliczka podatku do U.S. po zaokrągleniu | 271,00 | 298,00 przed skopiowaniem podatku | - 27,00 (niedopłata) 2) |

| 17 | Do wypłaty (poz.1+poz.2+poz.3-poz.9 i poz.11 - poz.16) | 4 283,37 | 4 461,31 przed skopiowaniem płatności | -177,94 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 18 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 271,00 | ||

| 19 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 4 283,37 | ||

| 20 | Korekta netto wypłaty (nowy element nieopodatkowany) | -204,94 | (nadpłata skł. ZUS 225,20 – niedopłata skł. zdrow. 20,26) | |

| L.p | Opis pozycji | Wypłata bieżąca | Korekta podatku i ubezpieczeń |

|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 6 000,00 | |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 204,94 1) | |

| 3 | Podstawa składek emerytalnej i rentowej | 0,00 | |

| 4 | Składka emerytalna (poz.3 x 9,76%) | 0,00 | |

| 5 | Składka rentowa (poz.3 x 1,5%) | 0,00 | |

| 6 | Podstawa składek chorobowej i wypadkowej | 6 000,00 | |

| 7 | Składka chorobowa (poz.6 x 2,45%) | 147,00 | |

| 8 | Składki ZUS pracownika (poz.4+poz.5+poz.7) | 147,00 | |

| 9 | Podstawa składki zdrowotnej (poz.6-poz.8) | 5 853,00 | |

| 10 | Składka zdrowotna (poz.9 x 9%) | 526,77 | |

| 11 | Koszty uzyskania przychodu | 250,00 | |

| 12 | Ulga podatkowa | 300,00 | |

| 13 | Podstawa opodatkowaniaPodstawa opodatkowania (poz.1 - poz.8-poz.11) | 5 603,00 | |

| 14 | Naliczona zaliczka podatku (poz.13*12%-poz.12) | 372,36 | |

| 15 | Zaliczka podatku do U.S. po zaokrągleniu | 372 | 399,00 2) Zwiększona o +27(372,00+27,00) |

| 16 | Do wypłaty (poz.1+poz.2-poz.8-poz.10-poz.18 poz.15) | 5 159,17 | 5132,17 |

1) Wypłacenie elementu nieopodatkowanego, wpływającego na płatność pracownika - jako zwrot nadpłaty składek ER pomniejszonej o niedopłatę składki zdrowotnej. 2) Po zaznaczeniu pola „Korekta podatku i ubezpieczeń” wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US. Pracownik nie będzie miał w zeznaniu rocznym niedopłaty podatku.

4 Przykłady korygowania wypłat dotyczące zleceniobiorców

4.1 Przekwalifikowanie umowy o dzieło na umowę zlecenie za poprzednie lata (zleceniobiorca nadal wykonuje umowę, płatnik opłaci zaległe składki)

W wyniku kontroli ZUS w firmie zostały zakwestionowane umowy o dzieło i przekwalifikowane na umowy zlecenia. Firma musi dokonać zgłoszenia do ubezpieczeń i opłacić zaległe składki ZUS za poszczególne miesiące.| L.p. | Opis pozycji | Wypłata 12.2022 (anulowana) | Wypłata 12.2022 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Umowa o dzieło później zamieniona na umowę zlecenie | 4000,00 | 4000,00 | |

| 2 | Podstawa składek społecznych (bez chorobowej) (poz.1) | 0,00 | 4000,00 | |

| 3 | Składki społeczne finansowane przez pracownika (E, R, bez chorobowej) (poz.2x9,76% + poz.2x1,5%) | 0,00 | 450,40 | -450,40 (niedopłata) |

| 4 | Podstawa składki zdrowotnej (poz.2-poz.3) | 0,00 | 3 549,60 | |

| 5 | Składka zdrowotna (poz.4x9%) | 0,00 | 319,46 | -319,46 (niedopłata) |

| 6 | KUP 20% ((poz.1-poz.3)*20%) | 800 | 709,92 | |

| 7 | Podstawa opodatkowania (poz.1-poz.3-poz.6) | 3200,00 | ~2 840 | |

| 8 | Naliczona zaliczka podatku (poz.7*12%) | 384,00 | 340,80 | |

| 9 | Zaliczka podatku do U.S. po zaokrągleniu | 384,00 | 341,00przed skopiowaniem podatku | 43,00 (nadpłata) |

| 10 | Do wypłaty (poz.1-poz.3-poz.5-poz.109) | 3 616,00 | 2 889,14 przed skopiowaniem płatności | 726,86 (nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 11 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 384,00 | ||

| 12 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 3 616,00 | ||

| 13 | Korekta netto wypłaty | 769,86 | ||

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Umowa zlecenie | 4000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -769,86 1) |

| 3 | Zaległy ZUS / zlecenie / firma (PIT-11) (opodatkowany i ozusowany) | 769,86 |

| 4 | Podstawa składek społecznych (bez chorobowej) | 4 769,86 |

| 5 | Składki społeczne pracownika (E, R, bez chorobowej) (poz.4x9,76% + poz.4x1,5%) | 537,09 |

| 6 | Podstawa składki zdrowotnej (poz.4-poz.5) | 4 232,77 |

| 7 | Składka zdrowotna (poz.6 x 9%) | 380,95 |

| 8 | Koszty uzyskania przychodu 20% | 846,55 |

| 9 | Podstawa opodatkowania (poz.1+ poz.3-poz.5-poz.8) | ~3 386 |

| 10 | Naliczona zaliczka podatku (poz.9*`12%) | 406,32 |

| 11 | Zaliczka podatku do U.S. po zaokrągleniu | 406,00 |

| 12 | Do wypłaty (poz.1+poz.2 (ujemna) +poz.3-poz.5-poz.7-poz.11) | 2 675,96 |

4.2 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe za poprzednie lata dla byłego zleceniobiorcy