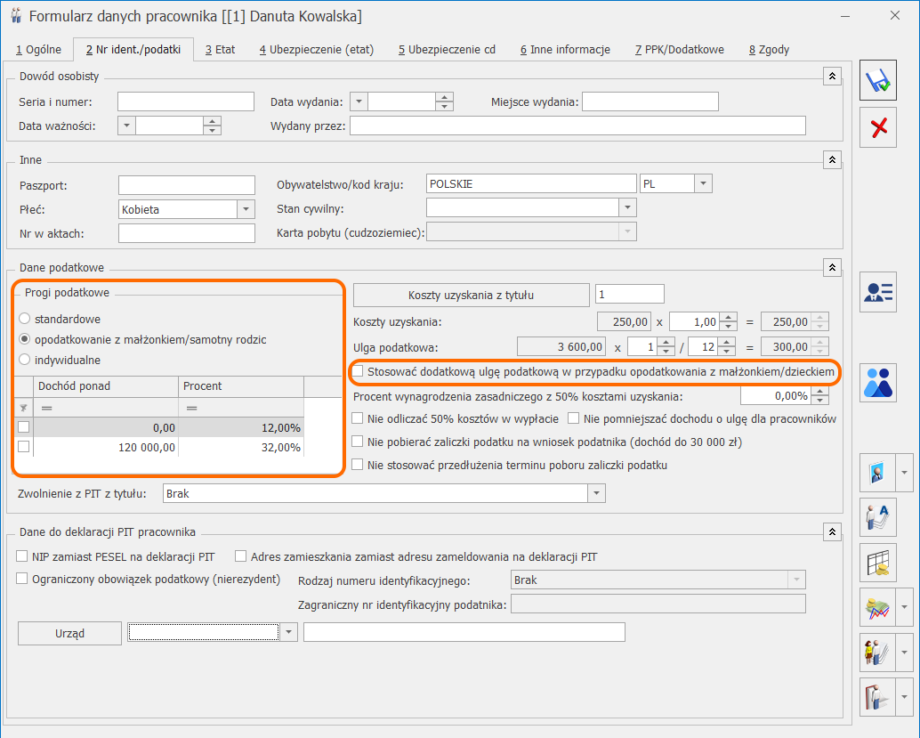

Przede wszystkim należy sprawdzić jakie informacje zostały wprowadzone na formularzu danych kadrowych pracownika, na zakładce [Nr ident./podatki]. W sekcji Dane podatkowe powinny być wprowadzone odpowiednie współczynniki kosztów uzyskania i ulgi podatkowej. Jeżeli wprowadzono współczynnik 0, wówczas na formularzu wypłaty pracownika, zakładka [Podatki], w polu Koszty uzyskania/ Ulga podatkowa ‘Należne w miesiącu’ będzie wykazana wartość 0. Jeżeli natomiast w wypłacie pracownika koszty uzyskania/ulga podatkowa ‘Należne w miesiącu’ mają stosowną wartość, ale w polu Odliczone jest wartość 0, to najprawdopodobniej pracownik ma w tym miesiącu deklaracji naliczoną drugą wypłatę, w której koszty uzyskania/ulga podatkowa zostały już odliczone. Obliczając składki ZUS i zaliczkę na podatek dochodowy uwzględniane są wszystkie wypłaty dokonane w obrębie danego miesiąca deklaracji (podatek i składki są liczone globalnie).

Przy ustalaniu zaliczki na podatek dochodowy od osób fizycznych pracodawca stosuje:

- koszty uzyskania przychodu w pojedynczej wysokości, tj. w kwocie 250 zł miesięcznie (stawka obowiązuje od 10.2019r.), a jeśli miejsce stałego lub czasowego zamieszkania pracownika położone jest poza miejscowością, w której znajduje się zakład pracy i pracownik nie uzyskuje dodatku za rozłąkę, to wówczas miesięczne koszty uzyskania przychodu wynoszą 300 zł,(stawka obowiązuje od 10.2019r.),

- kwotę zmniejszającą podatek w pojedynczej wysokości, w wysokości 300 zł.(stawka obowiązuje od 07.2022 r. ).

Takie rozstrzygnięcie wynika z art. 32 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2000 r. nr 14, poz. 176; z późn. zm.).

Pracodawca od łącznej kwoty wypłat dokonanych pracownikowi w danym miesiącu deklaracji obowiązany jest więc obliczyć składki ZUS oraz potrącić zaliczkę na podatek dochodowy stosując pojedyncze koszty uzyskania i pojedynczą kwotę zmniejszającą podatek.

Skoro w pierwszej wypłacie pracownika koszty uzyskania / ulga podatkowa zostały już odliczone, nie ma podstaw do odliczenia ich w drugiej wypłacie.

Aby sprawdzić jakie wynagrodzenia w danym miesiącu zostały pracownikowi wypłacone, należy z poziomu formularza danych kadrowych pracownika uruchomić Wydruki płacowe – ‘Karta wynagrodzeń wg deklaracji’, wskazując w parametrach wydruku odpowiedni miesiąc deklaracji. Można to również sprawdzić z poziomu okna Wypłaty pracowników, po zaznaczeniu pracownika wybierając z głównego menu przycisk 'Lista wszystkich wypłat pracownika’.

W wersji programu Comarch ERP Optima 2023.1.1 został wprowadzony parametr Uwzględniaj wnioski pracownika dot. naliczania podatku jedynie w okresie zatrudnienia (Start / Konfiguracja / Firma / Płace/ Parametry). Zaznaczenie parametru (domyślne ustawienie) powoduje, że w przypadku naliczania wypłaty pracownikowi po zakończeniu stosunku prawnego łączącego go z pracodawcą nie są stosowane złożone w trakcie trwania stosunku pracy wnioski dotyczące naliczania podatku.

Jeśli parametr jest zaznaczony, podczas naliczania wypłaty etatowej, innej, zaliczki brutto, której data wypłaty jest późniejsza niż data zwolnienia pracownika mimo ustawienia w danych kadrowych: :

- nie jest odliczana ulga podatkowa,

- jeśli pracownik ma ustawione podwyższone koszty uzyskania przychodu jako 300 zł (pole Koszty uzyskania przychodu z tytułu: opcja 3 lub 4) w wypłacie będą odliczane w kwocie podstawowej, czyli 250 zł,

- jeśli pracownik ma ustawione zwolnienie z PIT jako: Osoba powyżej 60/65 lat niepobierająca emerytury, Osoba wychowująca co najmniej czworo dzieci, Osoba, która przeniosła miejsce zamieszkania na terytorium Polski nie będzie ono stosowane.