Księgowość kontowa

W tej części jest możliwe skonfigurowanie programu pod kątem księgowości kontowej. Wszystkie poniższe opcje są widoczne (z wyjątkiem Bieżący okres obrachunkowy) pod warunkiem, że w Konfiguracji Firmy/Księgowość/Parametry został wcześniej wybrany rodzaj księgowości właśnie jako Księgowość kontowa

Lista podzielona jest na dwie zakładki: [Parametry] oraz [Konta różnic kursowych].

Zakładka [Parametry] zawiera następujące informacje:

Bieżący okres obrachunkowy – z listy zdefiniowanych okresów obrachunkowych należy wybrać aktualny. Parametr jest widoczny także, jeżeli użytkownik pracuje w module Księga Handlowa tylko do odczytu (włączony jest moduł Księga Podatkowa, a w menu Start/Konfiguracja/ Firma/ Księgowość/ Parametry ustawiony jest rodzaj księgowości na „Księgowość kontowa”).

Księgowanie faktur VAT poprzez rejestr VAT – parametr dotyczy wyłącznie modułu Księga Handlowa. Zaznaczenie parametru powoduje, że program księguje Faktury Sprzedaży i Faktury Zakupu najpierw do rejestru VAT, skąd można je przenieść do dzienników księgowań. Jeśli parametr nie jest zaznaczony, wówczas Faktury Sprzedaży i Zakupu są przenoszone bezpośrednio do dzienników księgowań, a do rejestrów VAT dokumenty te można przenosić niezależnie.

Automatyczne zakładanie kont słownikowych – parametry dotyczą automatycznego zakładania brakujących kont słownikowych w trakcie księgowania. Parametr jest widoczny tylko w przypadku, gdy jako rodzaj księgowości została zaznaczona księgowość kontowa:

Automatyczne zakładanie kont analitycznych niesłownikowych – ma powiązanie z księgowaniem raportów kasowych/bankowych, ustalaniem kont przeciwstawnych na zapisach kasowych/bankowych, z segmentami księgowymi na kategoriach i inicjalizacją bilansu otwarcia na podstawie Preliminarza płatności. W momencie księgowania odpowiednim schematem, jeśli wpisane w polu konto przeciwstawne nie istnieje, program będzie próbował je założyć.

Automatyczne rozliczenia i rozrachunki – zaznaczenie parametru po spełnieniu kilku warunków powoduje, że w momencie rozliczania dokumentów w module Kasa/Bank generowany jest rozrachunek na kontach księgowych (jeżeli dokumenty zostały już zaksięgowane lub w momencie ich księgowania) i analogicznie podczas dokonywania rozrachunku dekretów na kontach księgowych generowane jest rozliczenie dokumentów w module Kasa/Bank. Więcej na temat rozrachunków w podręczniku do modułu Księga Handlowa.

- W przypadku kontrahentów, pracowników, wspólników – możliwe jest zaznaczenie jednej z opcji: Identyfikator, Kod, NIP/PESEL. W zależności od ustawienia w trakcie księgowania na konta syntetyczne o statusie słownikowe program automatycznie zakłada brakujące konta analityczne o numeracji zgodnej z zaznaczonym parametrem tj. wg identyfikatora (numeracja cyfrowa kont), wg nadanego w programie kodu lub wg numeru NIP/PESEL (jeśli na formularzu podmiotu pole NIP jest puste to konto słownikowe zakładane jest wg numeru PESEL, jeśli NIP jest uzupełniony to do numeru konta pobierany jest NIP).

- W przypadku banków, urzędów, towarów i środków trwałych – możliwe jest zaznaczenie jednej z opcji: Identyfikator lub Kod/ Nr inwentarzowy. W zależności od ustawienia brakujące konta analityczne są oznaczone zgodnie z numerem ID (numeracja cyfrowa) lub zgodnie z nadanym kodem (banki, urzędy, towary)/ numerem inwentarzowym (środki trwałe). W przypadku zakładania kont analitycznych dla słownika o typie Banki, konta zakładane są dla poszczególnych banków, a nie rachunków bankowych (Kasa/Bank/ Rejestry kasowe/bankowe). W przypadku kilku rachunków bankowych w jednym banku nie należy stosować kont słownikowych.

Uwaga

Decydując się na połączenie rozliczeń z rozrachunkami należy:

- Uporządkować bazę danych poprzez uzgodnienie stanu nierozliczonych dokumentów z nierozliczonymi dekretami na kontach księgowych, w przeciwnym wypadku stan na kontach i w kasie/banku może nie być spójny. W celu odszukania ewentualnych różnic można posłużyć się wydrukiem dostępnym z poziomu Kasa/Bank/ Dokumenty nierozliczone, zakładka [Na dzień] - Rozliczenia/Rozrachunki - Zestawienie rozliczeń i rozrachunków.

- Zmodyfikować schematy księgowe, tak aby odnosiły się w Kwocie do płatności (Kwota - Płatności - Kwota płatności).

- Jeżeli dodatkowo zaznaczany jest w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa parametr Generowanie zapisów księgowych kompensaty i/lub różnicy kursowej z rozrachunków należy:

- uzupełnić dzienniki księgowań i datę księgowania dla kompensaty i/lub różnicy kursowej z poziomu formularza okresu obrachunkowego (Konfiguracja Firmy/ Księgowość/ Okresy obrachunkowe),

- ustawić Domyślne konta dla różnic kursowych na formularzu waluty (Konfiguracja Programu/ Ogólne/ Waluty).

- Wszystkie pozycje są dwustronne,

- Istnieje jedno księgowanie jednostronne po Winien i dowolna ilość po Ma (mogą też istnieć równocześnie księgowania dwustronne),

- Istnieje jedno księgowanie jednostronne po Ma i dowolna ilość po Winien (mogą też istnieć równocześnie księgowania dwustronne).

- stornem czerwonym – umożliwia księgowanie przeszacowania walut na początek okresu po tej samej stronie konta, co zapisy wygenerowane na koniec okresu, ze znakiem minus. Opcja domyślnie zaznaczona.

- stornem czarnym – umożliwia księgowanie przeszacowania walut na początek okresu po przeciwnej stronie konta, co zapisy wygenerowane na koniec okresu, ze znakiem plus.

Parametry

Lista podzielona jest na dwie zakładki: [Parametry] oraz [Operacje automatyczne].

Zakładka [Parametry] zawiera następujące informacje:

Rodzaj księgowości – określa rodzaj księgowości prowadzonej przez podatnika: Ewidencja ryczałtowa, Księga podatkowa lub Księgowość kontowa.

Numeracja rejestrów VAT ciągła w roku – określa sposób numeracji zapisów w rejestrach VAT. Jeśli parametr jest wyłączony, wówczas w ramach każdego miesiąca zapisy są numerowane począwszy od Lp=1. Jeśli parametr jest włączony – zapisy w rejestrach VAT są numerowane narastająco w ramach całego roku.

Numeracja ewidencji dodatkowej ciągła w roku - określa sposób numeracji zapisów w ewidencji dodatkowej. Jeśli parametr jest wyłączony, wówczas w ramach każdego miesiąca zapisy są numerowane począwszy od Lp=1. Jeśli parametr jest włączony – zapisy w ewidencji dodatkowej są numerowane narastająco w ramach całego roku. Parametr domyślnie zaznaczony.

Generowanie dowodów wewnętrznych w Rejestrach VAT – umożliwia utworzenie dowodów wewnętrznych dla faktur przeniesionych z modułu Faktury lub zaimportowanych poprzez Pracę Rozproszoną.

Pokazuj okno generowania dok. wew. przy zapisie dokumentu w Rej. VAT – zaznaczenie parametru powoduje, iż podczas wprowadzania dokumentu do Rejestru VAT (dotyczącego np. nabycia wewnątrzunijnego, odwrotnego obciążenia) automatycznie pojawia się okno generowania pojedynczego dowodu wewnętrznego. Domyślnie zaznaczony.

Pobieraj rodzaj z kategorii towaru/usługi przy przenoszeniu do Rejestru VAT – określa jak jest ustalany rodzaj zakupu/sprzedaży na pozycjach dokumentu przesłanego do Rejestru VAT z modułu Faktury. Jeżeli parametr jest włączony – sprawdzany jest rodzaj ustawiony na pozycji dokumentu w module Faktury i na jego podstawie przenoszony jest rodzaj na dokument do Rejestru VAT. Jeśli parametr jest wyłączony, wówczas podczas przenoszenia dokumentów z modułu Faktury do Rejestru VAT rodzaj na pozycjach dokumentu pobierany jest z cennika dla faktur sprzedaży, a z kategorii dla faktur zakupu.

Płatność VAT w PLN na fakturach krajowych w walucie – dla dokumentów krajowych wystawionych w walucie obcej umożliwia wykazanie kwoty VAT transakcji w walucie PLN i kwoty netto w walucie dokumentu. Wybranie tej opcji powoduje automatyczne zaznaczanie w rejestrze VAT parametru Płatność VAT w PLN na dokumentach krajowych wystawionych w walucie obcej.

Kwota podatku VAT w walucie przeliczona na PLN od wartości - określa sposób przeliczenia kwoty podatku VAT w walucie na PLN na dokumentach walutowych w rejestrach VAT. Użytkownik ma możliwość wyboru opcji:

- VAT w walucie – kwota brutto w walucie przeliczana jest po kursie na PLN, kwota netto w walucie przeliczana jest po kursie na PLN oraz kwota VAT w walucie przeliczana jest po kursie na PLN. Jeżeli suma netto i VAT w PLN nie zgadza się z wartością brutto w PLN to korygowany jest podatek VAT w PLN

- netto w PLN - kwota netto w walucie przeliczana jest po kursie na PLN, a następnie od tak przeliczonej kwoty w PLN wyliczana jest kwota VAT poprzez przemnożenie kwoty netto w PLN przez stawkę VAT. Kwota brutto wyliczana jest jako suma kwoty netto w PLN oraz kwoty VAT w PLN.

- Rejestry sprzedaży VAT,

- Ewidencja dodatkowa przychodów,

- Różnice kursowe/ Różnice kursowe MW .

Przykład

W konfiguracji parametr Księgowanie składek ZUS do KP w następnym miesiącu ustawiamy na 15. Wypłata za okres października zrobiona 31.10.2017. Wypłaty zostaną zaksięgowane z dniem wypłaty (31.10.2017), składki pojawią się z datą 15.11.2017. Wypłata za okres października zrobiona 5.11.2017. Wypłaty zostaną zaksięgowane z datą wypłaty (5.11.2017), składki zaś z datą 15.12.2017

- Data bieżąca – oznacza, że dokumenty będą księgowane z datą bieżącą ustawioną w menu Narzędzia/ Data bieżąca.

- Data operacji dla Faktur Sprzedaży oznacza datę sprzedaży, dla Faktur Zakupu – datę zakupu.

- Data zapisu dla Faktur Sprzedaży oznacza datę wystawienia, dla Faktur Zakupu – datę wpływu.

- Dowody wewnętrzne zakupu,

- Faktury zakupu.

- Amortyzacje (opcja dostępna tylko dla Księgi Podatkowej),

- Delegacje (opcja dostępna tylko dla Księgi Podatkowej),

- Ewidencja dodatkowa kosztów (opcja dostępna tylko dla Księgi Podatkowej),

- Ewidencja dodatkowa przychodów,

- Faktury zakupu (opcja dostępna tylko dla Księgi Podatkowej),

- Likwidacje (opcja dostępna tylko dla Księgi Podatkowej),

- Lista płac (opcja dostępna tylko dla Księgi Podatkowej),

- Rejestr sprzedaży VAT,

- Rejestr zakupu VAT (opcja dostępna tylko dla Księgi Podatkowej),

- Różnice kursowe,

- Różnice kursowe MW,

- Spis z natury (opcja dostępna tylko dla Księgi Podatkowej),

- Zapisy kasowe/bankowe (opcja dostępna tylko dla Księgi Podatkowej).

Okresy obrachunkowe

Konfiguracja firmy/Księgowość/Okresy obrachunkowe pozwala na automatyczne definiowanie okresów obrachunkowych. Okresy obrachunkowe służą do wprowadzania logicznego podziału bazy danych. Każdy okres obrachunkowy ma swój plan kont, własny zestaw dzienników cząstkowych, także dziennik główny ujmowany jest w kontekście roku obrachunkowego.

Gałąź jest widoczna także, jeżeli użytkownik pracuje w module Księga Handlowa tylko do odczytu (włączony jest moduł Księga Podatkowa, a w menu Start/Konfiguracja/ Firma/ Księgowość/ Parametry ustawiony jest rodzaj księgowości na „Księgowość kontowa”).

Lista zawiera kolumny: Symbol roku obrachunkowego, Datę otwarcia roku obrachunkowego, Długość trwania roku obrachunkowego oraz dodatkowy Opis.

Formularz okresu obrachunkowego

Dane okresu obrachunkowego wprowadzane są na formularzu zawierającym następujące pola:

Symbol – symbol okresu obrachunkowego np. 2019.

Data otwarcia – data rozpoczęcia nowego okresu obrachunkowego.

Długość (w miesiącach) – długość okresu obrachunkowego może wynosić maksymalnie 23 miesiące. Domyślnie program podpowiada 12 miesięcy.

Data zamknięcia – data ostatecznego zamknięcia okresu obrachunkowego. Dopóki formatka z danymi nie zostanie zapisana, datę zamknięcia można cofnąć.

Opis – dodatkowy opis

Typ ZOiS - typ zestawienia obrotów i sald dla pliku JPK_KR_PD.

Numeracja dziennika cząstkowego ciągła w roku - określa sposób numeracji dziennika cząstkowego. Jeżeli parametr jest włączony – numeracja jest nadawana narastająco w ciągu roku obrachunkowego. Jeśli parametr jest wyłączony, wówczas numeracja jest sprawdzana w obrębie danego dziennika cząstkowego w ramach danego miesiąca konkretnego roku kalendarzowego. Parametr jest dostępny tylko wtedy, gdy jako rodzaj księgowości wybrano Księgowość kontową

Dotyczy wersji: 2018.1.1

Zaliczki uproszczone na CIT – zaznaczenie parametru umożliwia naliczanie uproszczonych zaliczek na podatek dochodowy od osób prawnych (CIT). Parametr domyślnie odznaczony.

Uwaga

Zaznaczenie parametru Data zamknięcia, wskazanie daty i zapisanie formularza uniemożliwia wprowadzanie jakichkolwiek zmian w zapisach księgowych, jak również na dopisanie nowych zapisów w zamkniętym okresie.

Dzienniki

Lista dzienników księgowań wykorzystywanych w księgowości kontowej. Zestaw dzienników jest unikalny dla okresu obrachunkowego, w Konfiguracji wyświetlane są wyłącznie dzienniki bieżącego okresu obrachunkowego.

Lista obsługiwana jest przez standardowe klawisze obsługi listy, opisane szczegółowo w artykule Podstawowe elementy programu.

Usunięcie dziennika jest możliwe tylko w przypadku, gdy w danym dzienniku nie ma żadnego zapisu.

Formularz dziennika cząstkowego

Formularz składa się z dwóch zakładek:

– zakaz jest aktywny (operator nie może w danym dzienniku usuwać zapisów).

Formularz obsługiwany jest przez standardowe przyciski, opisane szczegółowo tutaj.

Usunięcie dziennika jest możliwe tylko w przypadku, gdy nie ma w nim żadnych zapisów.

– zakaz jest aktywny (operator nie może w danym dzienniku usuwać zapisów).

Formularz obsługiwany jest przez standardowe przyciski, opisane szczegółowo tutaj.

Usunięcie dziennika jest możliwe tylko w przypadku, gdy nie ma w nim żadnych zapisów.

- [Ogólne] – zawiera symbol i nazwę dziennika oraz informację o operatorze, który założył dziennik oraz ostatnio go modyfikował (wraz z datami założenia i modyfikacji)

- [Zakazy] – na zakładce możliwe jest wprowadzenie zakazu pracy dla poszczególnych operatorów. Zakazy mogą dotyczyć dodawania, podglądu, zmiany i usuwania zapisów.

Deklaracje i stawki podatkowe

Zawarte tu informacje dotyczą pliku JPK_V7, deklaracji VAT-UE, PIT oraz CIT.

Rozliczanie VAT metodą:

- Zwykłą – do deklaracji VAT-7 wchodzą wszystkie kwoty, również te z dokumentów z płatnością odroczoną, które jeszcze nie zostały zapłacone.

- Kasową – do deklaracji VAT-7 wchodzą tylko kwoty pochodzące z zapisów, które zostały zapłacone. Możliwość taka została wprowadzona przez ustawodawcę od 1 października 2002 roku.

- VAT-7K – tzw. mali podatnicy, o których mowa w art. 2 pkt 25 ustawy o podatku od towarów i usług, obowiązani do składania deklaracji za okresy kwartalne,

- VAT-7D – podatnicy, o których mowa w art. 15 ustawy, inni niż mali, obowiązani do składania deklaracji za okresy kwartalne (parametr możliwy do zaznaczenia dla deklaracji składanych przed 1 stycznia 2017 r.).

Dotyczy wersji: 2025.1

Rozliczanie PIT metodą:

- Zwykłą – podczas wyliczania zaliczek i deklaracji na PIT brane są kwoty z zaksięgowanych faktur, niezależnie od daty ich zapłaty. Parametr domyślnie zaznaczony.

- Kasową – podczas wyliczania zaliczek i deklaracji na PIT brane są kwoty z faktur zgodnie z datą ich zapłaty.

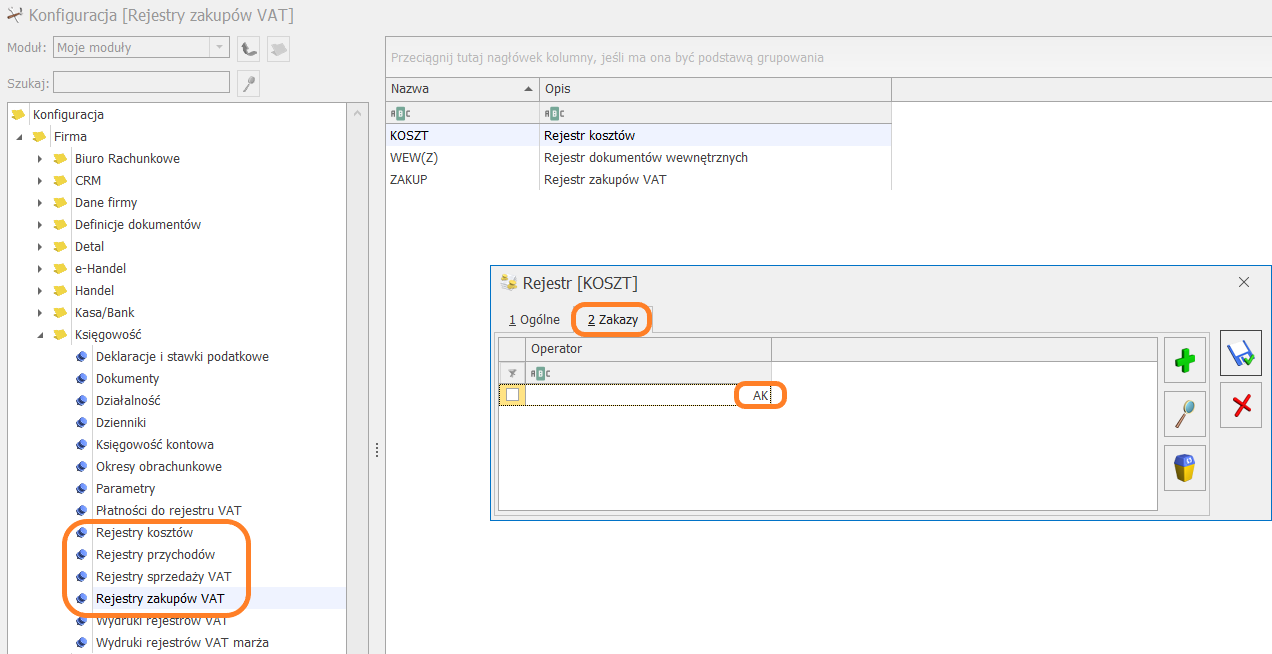

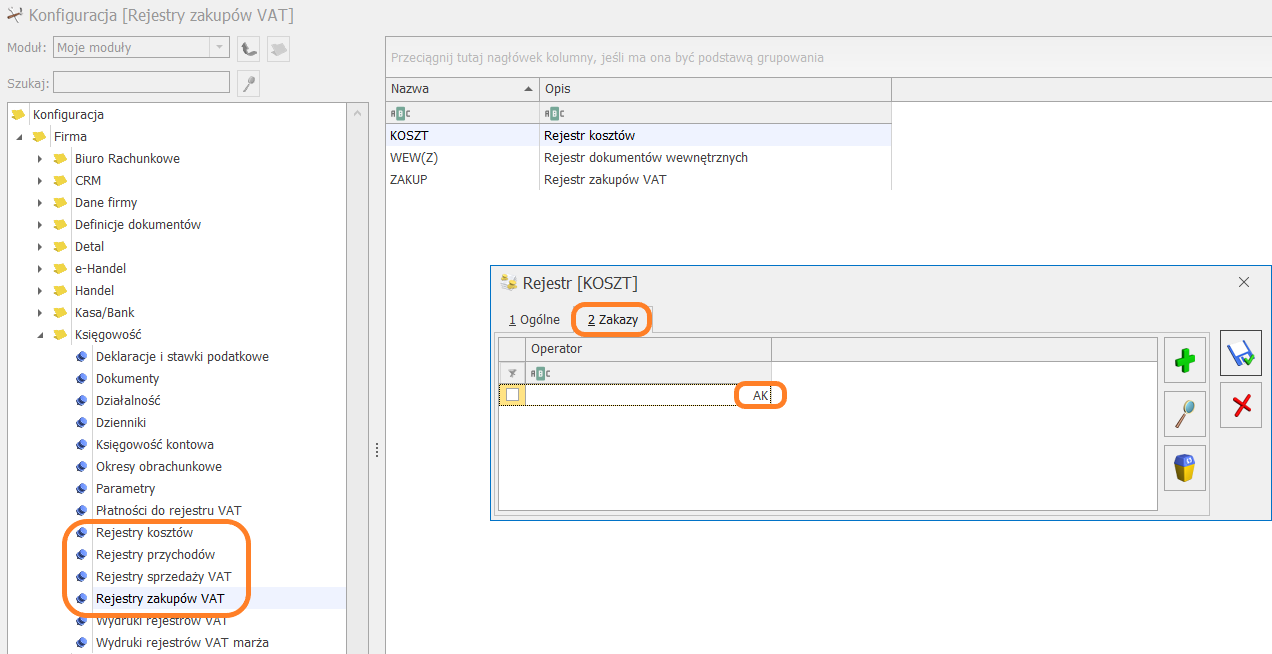

Rejestry sprzedaży VAT i rejestr zakupów VAT

Lista rejestrów VAT utworzonych dla bieżącej bazy danych.

Operacja dodania lub modyfikacji elementu otwiera okno zawierające zakładki [1 Ogólne] oraz [2 Zakazy]. Zakładka [1 Ogólne] składa się z nazwy, opisu poszczególnego rejestru oraz parametru Nieaktywny.

Nazwa – nazwa elementu musi być unikalna w ramach danego typu rejestru tzn. nie można wprowadzić dwóch rejestrów zakupu o tej samej nazwie, ale może istnieć identycznie nazwany rejestr zakupów i rejestr sprzedaży.

Opis – jest polem informacyjnym, pozwalającym dodatkowo opisać dany rejestr.

Nie można z listy usunąć rejestru, do którego zostały już wprowadzone jakieś zapisy.

Nieaktywny – parametr pozwala ustawić dany podrejestr jako nieaktywny. Nieaktywny rejestr nie jest następnie dostępny na rozwijanych listach w obrębie Rejestru VAT, a dokumenty wprowadzone do nieaktywnego rejestru widoczne są tylko na zakładkach [Wszystkie rejestry] oraz [Do deklaracji].

W celu nałożenia blokady należy użyć ikony zielonego plusa

W celu nałożenia blokady należy użyć ikony zielonego plusa  , a następnie wybrać z listy operatora, dla którego dostęp do rejestru ma zostać zablokowany.

W wyniku nałożenia blokady dostępu do poszczególnych rejestrów VAT zalogowany operator z poziomu Rejestrów VAT widzi wyłącznie zakładki [ Rejestr VAT] oraz [Wg atrybutów]. Dodatkowo, w dostępnych dla operatora zakładkach widoczne są wyłącznie dokumenty z rejestrów do których ma dostęp. W przypadku wyboru w filtrach aktywnych opcji wszystkie rejestry, wyświetlane są jedynie te dokumenty z rejestrów, do których zalogowany operator ma dostęp.

, a następnie wybrać z listy operatora, dla którego dostęp do rejestru ma zostać zablokowany.

W wyniku nałożenia blokady dostępu do poszczególnych rejestrów VAT zalogowany operator z poziomu Rejestrów VAT widzi wyłącznie zakładki [ Rejestr VAT] oraz [Wg atrybutów]. Dodatkowo, w dostępnych dla operatora zakładkach widoczne są wyłącznie dokumenty z rejestrów do których ma dostęp. W przypadku wyboru w filtrach aktywnych opcji wszystkie rejestry, wyświetlane są jedynie te dokumenty z rejestrów, do których zalogowany operator ma dostęp.

W zakładce [2 Zakazy] operator z uprawnieniami administratora ma prawo nałożenia blokady dostępu dla wybranych operatorów.

W celu nałożenia blokady należy użyć ikony zielonego plusa

W celu nałożenia blokady należy użyć ikony zielonego plusa Wydruki rejestrów VAT

W tym miejscu możemy ustalić kolejność stawek VAT w poszczególnych kolumnach na wydruku rejestru – osobno dla rejestru zakupu i rejestru sprzedaży.

Lista obsługiwana jest przez przyciski:

Edycja pozycji - edytowana jest kolumna zawierająca stawkę VAT. Zmiana stawki jest możliwa przez wybór z listy rozwijanej po wciśnięciu . Na liście dostępne są wszystkie stawki zdefiniowane w Konfiguracji Programu/ Ogólne/ Stawki VAT

Edycja pozycji - edytowana jest kolumna zawierająca stawkę VAT. Zmiana stawki jest możliwa przez wybór z listy rozwijanej po wciśnięciu . Na liście dostępne są wszystkie stawki zdefiniowane w Konfiguracji Programu/ Ogólne/ Stawki VAT

Zapisz,

Zapisz,

Przywróć stan poprzedni,

Przywróć stan poprzedni,

Zmiana funkcji/ zamknięcie okna bez zapisu.

Zmiana funkcji/ zamknięcie okna bez zapisu.

Uwaga

W przypadku generowania wydruku tekstowego 15": dla jego prawidłowego uzyskania wymagane jest odpowiednie zdefiniowanie kolumn - powinny być zdefiniowane 4 kolumny z niezerową stawką (czyli takie, gdzie jest kwota netto i podatek VAT np. 8%, 23%), albo 3 kolumny z niezerową stawką i dwie spośród 0%, ZW, NP.

Działalność

Określa dokładnie rodzaj działalności firmy.

Typ działalności – określa podstawowy typ działalności, dla którego prowadzona jest księgowość w bieżącej bazie danych: pozarolnicza działalność gospodarcza, najem, dzierżawa lub działalność w specjalnej strefie ekonomicznej.

Data rozpoczęcia działalności – w szczególności pole to wykorzystywane jest na deklaracji PIT-36 (jeżeli typ działalności zdefiniowano jako działalność w specjalnej strefie ekonomicznej).

Jeżeli działalność zdefiniowano jako działalność w specjalnej strefie ekonomicznej to dodatkowo należy wypełnić informację o numerze zezwolenia i dacie zezwolenia oraz o zasadach korzystania z preferencji. Mamy możliwość wyboru: firma nie korzysta z żadnych preferencji, korzysta z preferencji i korzysta ze zwolnienia.

Po zaznaczeniu w Konfiguracji Firmy/Księgowość/Parametry rodzaju księgowości Ewidencja ryczałtowa w gałęzi Działalność pojawiają się następujące parametry:

Działalność w spółce – po zaznaczeniu parametru można określić ilość wspólników oraz dane wspólnika składającego oświadczenie (imię, nazwisko, nazwa urzędu skarbowego).

W tym miejscu można również określić ilość zatrudnionych członków rodziny, zatrudnionych ogółem (w tym emerytów i rencistów), zatrudnionych uczniów oraz zatrudnionych na umowę-zlecenie.

Rejestry przychodów i rejestry kosztów

Lista rejestrów dla ewidencji przychodów i kosztów utworzonych dla bieżącej bazy danych.

Operacja dodania lub modyfikacji elementu otwiera okno zawierające zakładki [1 Ogólne] oraz [2 Zakazy]. Zakładka [1 Ogólne] zawiera nazwę, opis poszczególnego rejestru oraz parametr Nieaktywny.

Nazwa – nazwa elementu musi być unikalna w ramach danego typu rejestru tzn. nie można wprowadzić dwóch rejestrów w ewidencji kosztów o tej samej nazwie, ale może istnieć identycznie nazwany rejestr w ewidencji kosztów i w ewidencji przychodów.

Opis – jest polem informacyjnym, pozwalającym dodatkowo opisać dany rejestr.

Nieaktywny – parametr pozwala określić wybrany podrejestr jako nieaktywny. Nieaktywny rejestr nie jest następnie dostępny na rozwijanych listach w obrębie Ewidencji dodatkowej.

W zakładce [2 Zakazy] operator z uprawnieniami administratora ma prawo nałożenia blokady dostępu dla wybranych operatorów.

W celu nałożenia blokady należy użyć ikony zielonego plusa  , a następnie wybrać z listy operatora, dla którego dostęp do rejestru ma zostać zablokowany.

Nie można z listy usunąć rejestru, do którego zostały już wprowadzone jakieś zapisy.

, a następnie wybrać z listy operatora, dla którego dostęp do rejestru ma zostać zablokowany.

Nie można z listy usunąć rejestru, do którego zostały już wprowadzone jakieś zapisy.

Płatności do rejestru VAT

W tej grupie zebrane są parametry odpowiadające za współpracę pomiędzy modułem Kasa/Bank i Księgą Handlową (Podatkową) na poziomie płatności do zapisów w rejestrach VAT. Współpraca ta polega na generowaniu zapisów kasowych/ bankowych dla poszczególnych zapisów w rejestrach VAT sprzedaży i zakupów.

Typ dokumentu dla rejestru sprzedaży – oprócz standardowych typów dokumentów w klasie Wpłata warto utworzyć odrębny typ dla zapisów pochodzących bezpośrednio z rejestrów VAT sprzedaży. Przypomnijmy, że dla każdego typu dokumentu ustalany jest odrębny schemat numeracji.

Typ dokumentu dla rejestru zakupów – również ze względu na odrębną numerację warto założyć odrębny typ w klasie Wypłata dla zapisów pochodzących z rejestrów VAT zakupów.

Wydruki rejestrów VAT marża

W tym miejscu możemy ustalić kolejność stawek VAT w poszczególnych kolumnach na wydruku rejestru – osobno dla rejestru opodatkowania marży i rejestru dla biur turystycznych.

W przypadku wydruku dla biur turystycznych pierwsze dwie kolumny dotyczą usług nabytych dla bezpośredniej korzyści, a cztery ostatnie z tytułu usług własnych.

Dokumenty

Dla dokumentów typu BO (Bilans Otwarcia), EDK (Ewidencja Dodatkowa Kosztów), EDP (Ewidencja Dodatkowa Przychodów),ID (Identyfikator księgowy), KOMPK (PK kompensaty), NODS (Nota odsetkowa – księgowość), PSLD (Potwierdzenie salda – księgowość), PZAP (Ponaglenie zapłaty – księgowość) oraz RKKH (Różnica kursowa KH) możliwe jest w tym miejscu określenie domyślnego schematu numeracji i serii.