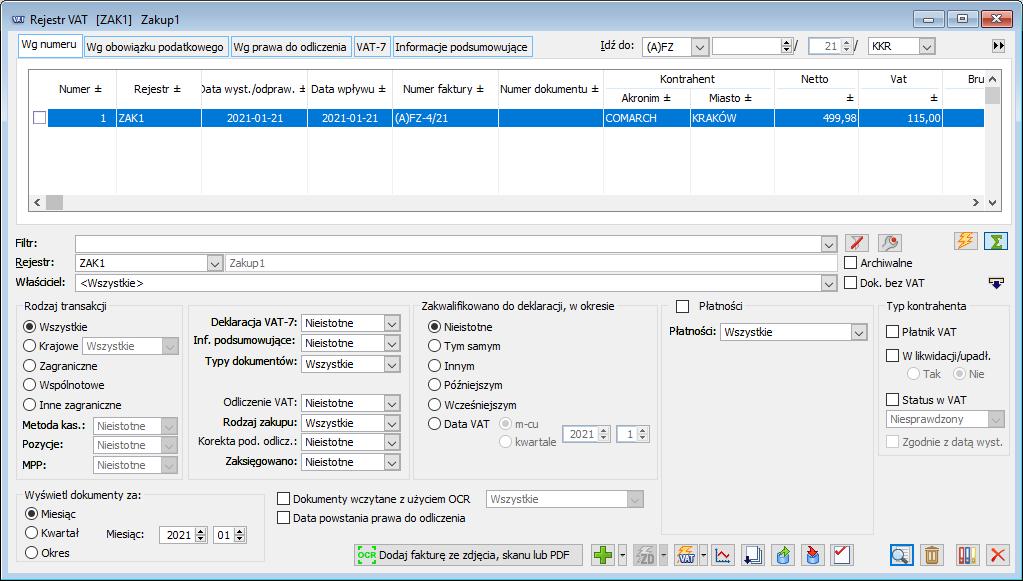

Okno: Rejestr VAT

Rejestr podatku VAT jest miejscem gromadzenia informacji na temat sprzedaży i zakupów opodatkowanych podatkiem od towarów i usług. Rejestr VAT jest wywoływany poprzez naciśnięcie przycisku: ![]() [Rejestry VAT], na pasku narzędzi (jest to również możliwe poprzez wybranie z menu: Dokumenty, funkcji: Rejestry VAT). Zostanie otworzone okno: Rejestr zakupów/sprzedaży VAT.

[Rejestry VAT], na pasku narzędzi (jest to również możliwe poprzez wybranie z menu: Dokumenty, funkcji: Rejestry VAT). Zostanie otworzone okno: Rejestr zakupów/sprzedaży VAT.

W oknie znajdują się następujące funkcje:

![]() [Włącz filtrowanie listy] – umożliwia zawężenie listy wyświetlanych dokumentów, do tych, które przynajmniej w jednym z pól widocznych na liście, zawierają podany ciąg znaków.

[Włącz filtrowanie listy] – umożliwia zawężenie listy wyświetlanych dokumentów, do tych, które przynajmniej w jednym z pól widocznych na liście, zawierają podany ciąg znaków.

![]() [Konstruktor filtra] – umożliwia filtrowanie dokumentów w oparciu o zdefiniowane wcześniej parametry.

[Konstruktor filtra] – umożliwia filtrowanie dokumentów w oparciu o zdefiniowane wcześniej parametry.

![]() [Renumeruj rejestr] – umożliwia renumerację rejestru.

[Renumeruj rejestr] – umożliwia renumerację rejestru.

![]() [Włącz/Wyłącz sumowanie] – sumowanie wartości znajdujących się na dokumentach na poszczególnych pozycjach.

[Włącz/Wyłącz sumowanie] – sumowanie wartości znajdujących się na dokumentach na poszczególnych pozycjach.

![]() [Nowy] – umożliwia dodanie do listy nowej faktury:

[Nowy] – umożliwia dodanie do listy nowej faktury:

- w przypadku wybrania rejestru sprzedaży – sprzedaży a’vista, faktury wewnętrznej a’vista, korekty faktury sprzedaży oraz korekty faktury wewnętrznej a’vista

- w przypadku wybrania rejestru zakupu – faktury zakupu a’vista oraz jej korekty ręcznej

Więcej informacji na temat dokumentów a’vista znajduje się w rozdziale Dokumenty typu a’vista.

![]() [Sprawdź status w VAT] – umożliwia sprawdzenie statusu w VAT dla zaznaczonych kontrahentów. Możliwe jest skorzystanie z opcji:

[Sprawdź status w VAT] – umożliwia sprawdzenie statusu w VAT dla zaznaczonych kontrahentów. Możliwe jest skorzystanie z opcji:

- Bieżący status VAT

- Status w VAT na dzień wystawienia dokumentu

- Status w VAT na wskazany dzień

![]() [Historia procesu] – po zaznaczeniu konkretnego dokumentu na liście i naciśnięciu przycisku, zostanie otworzone okno: Historia procesu, w którym wyświetlona zostanie lista zadań do wykonania w ramach procesu, którym obsługiwany jest dokument

[Historia procesu] – po zaznaczeniu konkretnego dokumentu na liście i naciśnięciu przycisku, zostanie otworzone okno: Historia procesu, w którym wyświetlona zostanie lista zadań do wykonania w ramach procesu, którym obsługiwany jest dokument

![]() [Historia związanych]- po zaznaczeniu konkretnej pozycji na liście i naciśnięciu przycisku, otwiera się okno: Historia związanych, w którym wyświetlana zostaje lista dokumentów powiązanych z zaznaczoną pozycją.

[Historia związanych]- po zaznaczeniu konkretnej pozycji na liście i naciśnięciu przycisku, otwiera się okno: Historia związanych, w którym wyświetlana zostaje lista dokumentów powiązanych z zaznaczoną pozycją.

![]() [Eksport dokumentu/listy] – umożliwia wyeksportowanie listy lub pojedynczych dokumentów do pliku tekstowego. Nazwę pliku i ścieżkę do katalogu, w którym plik zostanie zapisany, określa się w Konfiguracji systemu, zakładka Ogólne, funkcja Parametry.

[Eksport dokumentu/listy] – umożliwia wyeksportowanie listy lub pojedynczych dokumentów do pliku tekstowego. Nazwę pliku i ścieżkę do katalogu, w którym plik zostanie zapisany, określa się w Konfiguracji systemu, zakładka Ogólne, funkcja Parametry.

![]() [Import rejestru VAT] – umożliwia import rejestru VAT z wybranego pliku tekstowego.

[Import rejestru VAT] – umożliwia import rejestru VAT z wybranego pliku tekstowego.

![]() [Pobierz dokumenty do przetworzenia] – umożliwia import faktur z plików graficznych.

[Pobierz dokumenty do przetworzenia] – umożliwia import faktur z plików graficznych.

![]() [Korekta dokumentu] – umożliwia dodanie korekty do zaznaczonego dokumentu.

[Korekta dokumentu] – umożliwia dodanie korekty do zaznaczonego dokumentu.

![]() [Edycja] – umożliwia edytowanie danego dokumentu i dokonywanie na nim zmian.

[Edycja] – umożliwia edytowanie danego dokumentu i dokonywanie na nim zmian.

![]() [Usuń] – umożliwia usunięcie danego dokumentu.

[Usuń] – umożliwia usunięcie danego dokumentu.

Wprowadzona została również funkcjonalność seryjnego usuwania dokumentów z rejestru VAT.

Po zaznaczeniu jednej lub kilku faktur w rejestrze i naciśnięciu „Usuń” lub po wyborze funkcji w menu kontekstowym „Usuń zaznaczone”, wskazane dokumenty są seryjnie usuwane. Funkcjonalność tę można operatorowi zablokować poprzez zakaz: „Seryjne usuwanie faktur z rejestrów VAT”.

![]() [Księgowanie] – umożliwia automatyczne księgowanie dokumentów znajdujących się w rejestrze.

[Księgowanie] – umożliwia automatyczne księgowanie dokumentów znajdujących się w rejestrze.

![]() [Zamknij okno] – zamykanie okna: Rejestry VAT.

[Zamknij okno] – zamykanie okna: Rejestry VAT.

Oprócz funkcji dostępne są dodatkowe parametry:

![]() – zaznaczenie parametru umożliwia wyświetlenie dokumentów w rejestrze VAT, które zostały oznaczone jako archiwalne.

– zaznaczenie parametru umożliwia wyświetlenie dokumentów w rejestrze VAT, które zostały oznaczone jako archiwalne.

![]() – parametr wprowadzony dla celów kontrolnych – zaznaczenie tego czeku będzie powodowało ograniczenie listy tylko do dokumentów bez pozycji w tabelce VAT.

– parametr wprowadzony dla celów kontrolnych – zaznaczenie tego czeku będzie powodowało ograniczenie listy tylko do dokumentów bez pozycji w tabelce VAT.

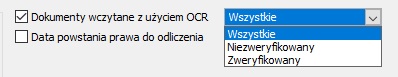

![]() – zaznaczenie parametru umożliwia ograniczenie listy do dokumentów wprowadzonych za pomocą OCR. Na dokumentach wprowadzonych w taki sposób, na zakładce: Nagłówek, widoczne jest oznaczenie:

– zaznaczenie parametru umożliwia ograniczenie listy do dokumentów wprowadzonych za pomocą OCR. Na dokumentach wprowadzonych w taki sposób, na zakładce: Nagłówek, widoczne jest oznaczenie: ![]()

Dodatkowo możliwe jest organicznie dokumentów zaczytanych za pomocą OCR jako zweryfikowane i niezweryfikowane:

![]() – odznaczenie parametru ukrywa kolumnę na rejestrze VAT – Data powstania prawa do odliczenia. Jeżeli kolumna zostanie ukryta, nie będzie również widoczna na wydrukach z poziomu rejestru VAT. Parametr ten widoczny jest dla rejestrów zakupowych.

– odznaczenie parametru ukrywa kolumnę na rejestrze VAT – Data powstania prawa do odliczenia. Jeżeli kolumna zostanie ukryta, nie będzie również widoczna na wydrukach z poziomu rejestru VAT. Parametr ten widoczny jest dla rejestrów zakupowych.

![]() – jeżeli parametr zaznaczono, wówczas na liście rejestrów sprzedażowych prezentowana jest kolumna Data powstania obowiązku podatkowego, w której znajduje się data obowiązku podatkowego wyliczona według przepisów obowiązujących przed 01-01-2014 r. Jeżeli kolumna zostanie ukryta, nie będzie również widoczna na wydrukach z poziomu rejestru VAT.

– jeżeli parametr zaznaczono, wówczas na liście rejestrów sprzedażowych prezentowana jest kolumna Data powstania obowiązku podatkowego, w której znajduje się data obowiązku podatkowego wyliczona według przepisów obowiązujących przed 01-01-2014 r. Jeżeli kolumna zostanie ukryta, nie będzie również widoczna na wydrukach z poziomu rejestru VAT.

Na fakturze korygującej pola: Potwierdzenie odbioru i miesiąc ujęcia na deklaracji VAT są powiązane ze sobą. Jeżeli pole Potwierdzenie odbioru, znajdujące się na korekcie dokumentu FS, zostanie zaznaczone i uzupełniona zostanie data odbioru potwierdzonej faktury korygującej, wówczas automatycznie zaktualizowany zostanie miesiąc ujęcia na deklaracji VAT.

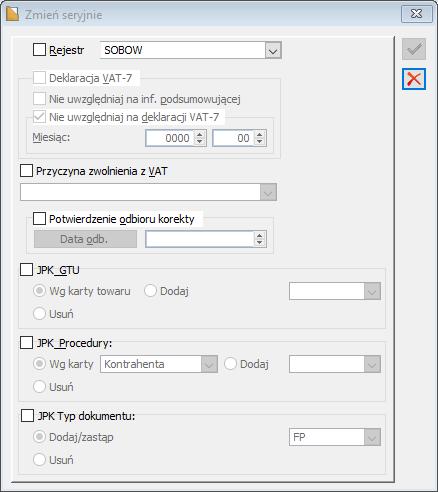

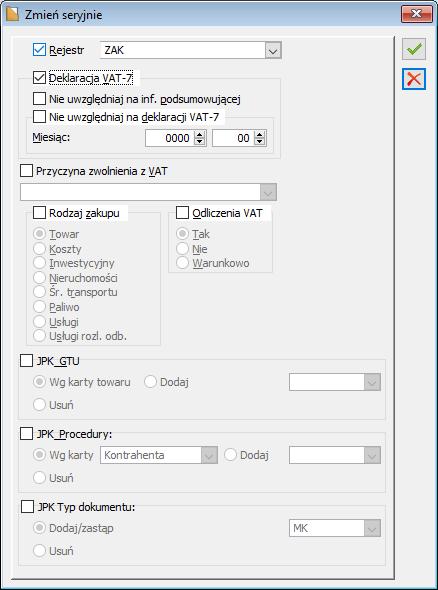

Z poziomu rejestru VAT istnieje możliwość dokonania zmian seryjnych na dokumentach w rejestrze.

Dla rejestru sprzedaży umożliwiono seryjne zmiany:

- Rejestru

- Parametrów związanych z Deklaracją VAT 7 :

- Nie uwzględniaj na inf. podsumowującej

- Nie uwzględniaj na deklaracji VAT 7

- Miesiąc i rok ujęcia w deklaracji VAT

- Potwierdzenia odbioru i daty odbioru korekty

- Przyczyna zwolnienia z VAT

- JPK GTU

- JPK Procedury

- JPK Typ dokumentu

Dla rejestru zakupów umożliwiono seryjne zmiany:

- Rejestru

- Parametrów związanych z Deklaracją VAT 7 :

- Nie uwzględniaj na inf. podsumowującej

- Nie uwzględniaj na deklaracji VAT 7

- Miesiąc i rok ujęcia w deklaracji VAT

- Rodzaju zakupu

- Przyczyna zwolnienia z VAT

- Odliczenia VAT

- JPK GTU

- JPK Procedury

- JPK Typ dokumentu

Uwaga 1: Zmiana seryjna rejestru możliwa jest tylko dla dokumentów niezaksięgowanych.

Uwaga 2: Jeżeli w oknie zmian seryjnych wybrany zostanie rejestr obowiązkowy, to pozostałe parametry zostaną wyszarzone ( za wyjątkiem parametru związanego z potwierdzeniem odbioru).

Możliwość seryjnych zmian parametrów w rejestrach VAT można operatorowi zablokować poprzez zakaz: Seryjna zmiana rejestrów VAT.

Okno: Rejestry VAT podzielone jest na pięć zakładek pionowych: Wg numeru, Wg obowiązku podatkowego, Wg prawa do odliczenia, VAT-7, Informacje podsumowujące, a każda z nich ma następujące kolumny:

- Numer – Numer w rejestrze. Dokumenty numerowane są oddzielnie dla poszczególnych rejestrów vatowskich założonych w systemie (konfiguracja, zakładka: Księgowość/ Słowniki/ Rejestry VAT).

- Rejestr – rejestr dokumentu

- Data wystawienia/odprawy – zawiera datę wystawienia/odprawy

- Data sprzedaży – zawiera datę sprzedaży (dla rejestrów sprzedaży)

- Data wpływu – zawiera datę wpływu ( dla rejestrów zakupu)

- Numer faktury – numer systemowy dokumentu

- Numer dokumentu – numer dokumentu obcego

- Kontrahent– w podziale na akronim i miasto lub nazwę i miasto kontrahenta (w zależności od ustawienia w konfiguracji systemu, zakładka Ogólne / Parametry 1: Wyświetlanie danych kontrahenta na listach)

- Netto – podsumowanie wartości netto całego dokumentu

- VAT – podsumowanie kwoty VAT całego dokumentu

- Brutto – podsumowanie wartości brutto całego dokumentu

Dodatkowo na zakładce Wg obowiązku podatkowego prezentowana jest kolumna Data powstania obowiązku podatkowego, w której znajduje się data obowiązku podatkowego ustalona na podstawie pola Obowiązek podatkowy wg daty, znajdującego się na rekordzie VAT danego dokumentu. Natomiast na zakładce Wg prawa do odliczenia wyświetlana jest kolumna Data powstania prawa do odliczenia. Wartość w tej kolumnie ustalona jest na podstawie pola Prawo do odliczenia, znajdującego się na rekordzie VAT danego dokumentu.

Dodatkowo, w wersji 2018 Comarch ERP XL została wprowadzona możliwość sortowania danych rosnąco/malejąco wg poszczególnych kolumn oraz definiowania własnych kolumn w oknie Rejestru VAT.

Na zakładkach możliwe jest filtrowanie dokumentów według wszystkich lub pojedynczych rejestrów zakupu/sprzedaży lub według właściciela. Dodatkowo istnieje możliwość zawężenia listy ze względu na:

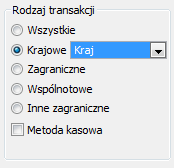

Rodzaj transakcji – wszystkie, krajowe, zagraniczne (wspólnotowe + inne zagraniczne), wspólnotowe, inne zagraniczne

Dla opcji: Kraj, dla rejestrów sprzedaży, dodana została rozwijana lista z parametrami do wyboru:

- Wszystkie

- Kraj

- Podatnikiem jest nabywca

- Tax Free

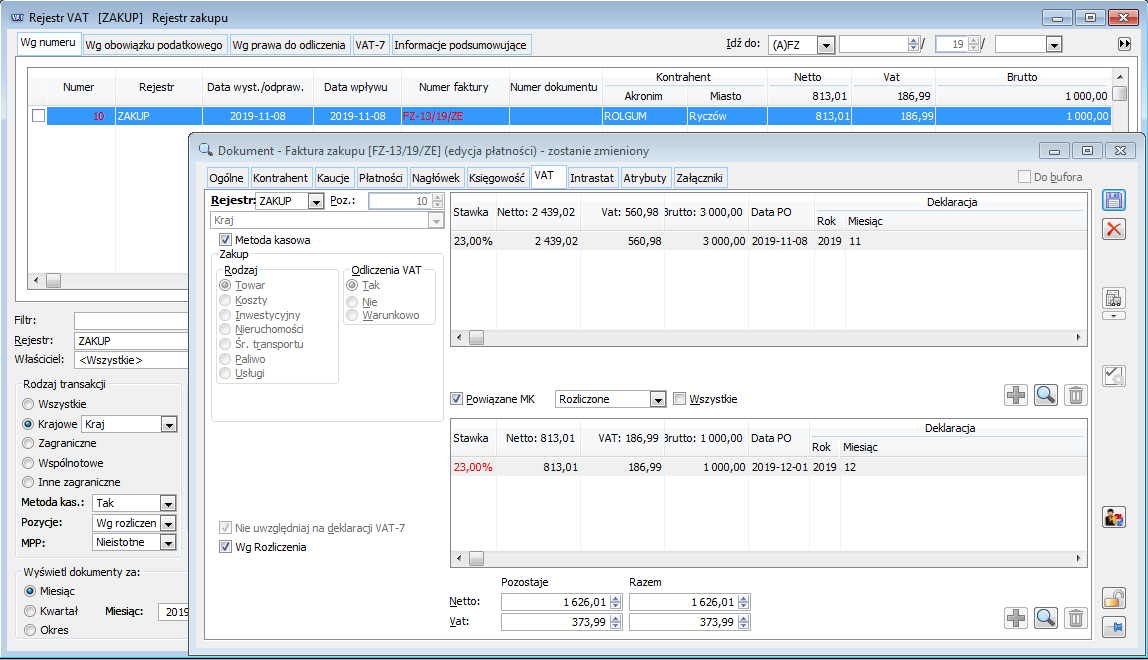

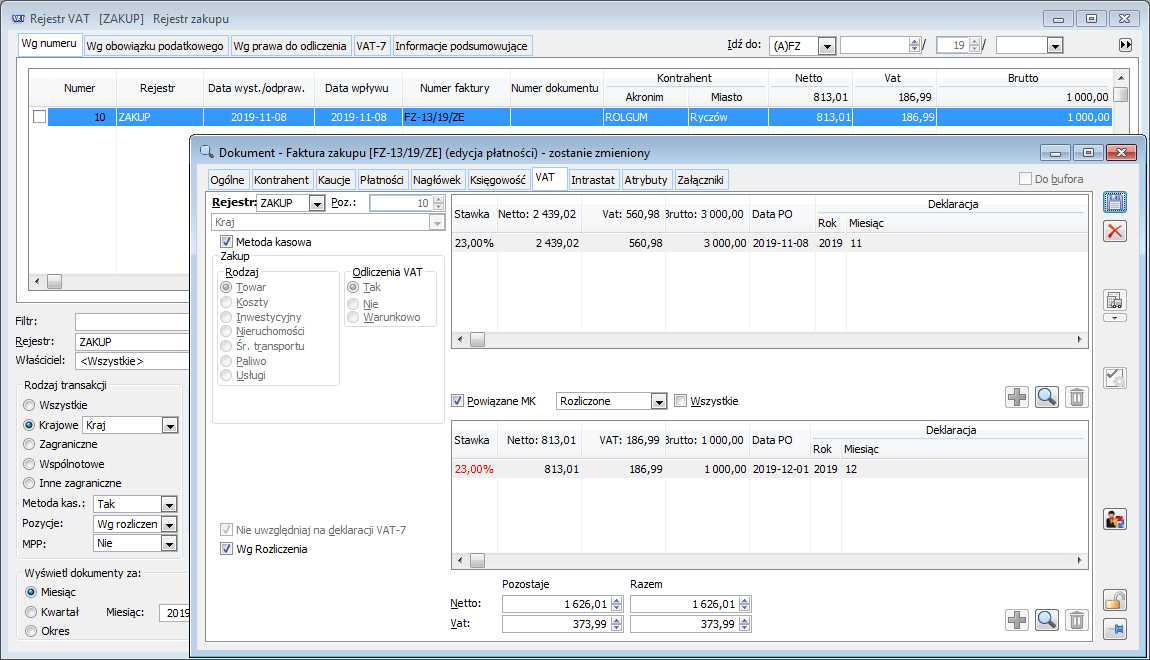

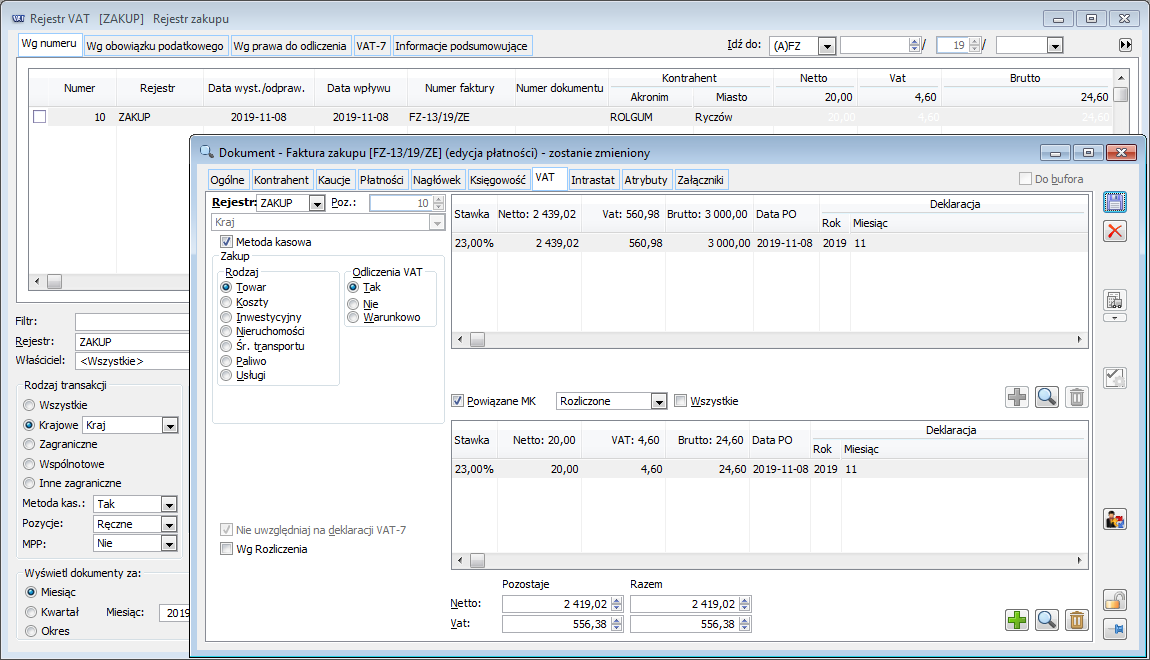

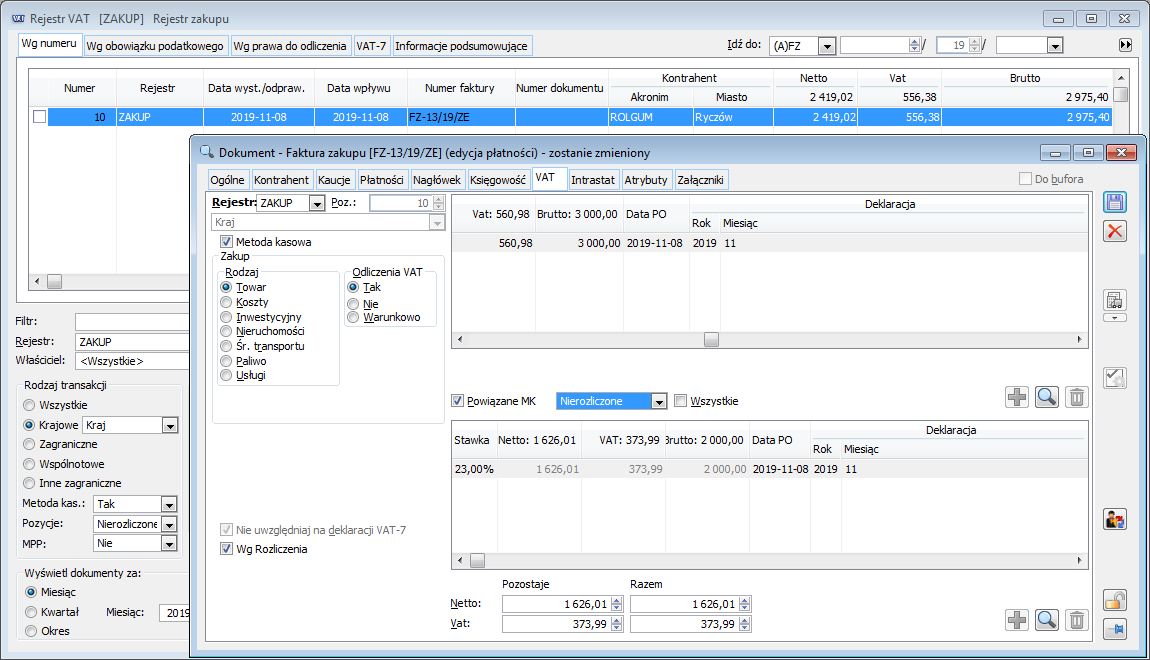

Metoda Kasowa – Parametr dostępny, jeżeli wybrano rodzaj transakcji: Krajowe ; Kraj.

Parametr z listą rozwijaną, gdzie udostępnione są trzy parametry:

- Nieistotne – opcja domyślna, prezentująca wszystkie pozycje tabeli VAT, bez względu na to, czy na dokumencie wybrano parametr Metoda kasowa, czy też nie.

- Tak – prezentująca pozycje tabeli VAT powiązane z dokumentami, na których wybrano parametr Metoda kasowa.

- Nie – prezentująca pozycje tabeli VAT, powiązane z dokumentami, na których nie wybrano parametru Metoda kasowa.

Aktywacja pola Pozycje ma miejsce po wybraniu, w polu Metoda kasowa parametru Tak. W takim przypadku udostępniane są cztery dodatkowe parametry o charakterze uszczegółowiającym:

Wg rozliczenia – prezentacja pozycji wtórnych, utworzonych automatycznie na podstawie rozliczenia/kompensaty płatności

Ręczne – prezentacja pozycji wtórnych utworzonych ręcznie przez użytkownika systemu.

Nierozliczonych – pozycje prezentujące kwoty pozostające do rozliczenia (kopie rekordów pierwotnych)

Nieistotne – opcja domyślna. Prezentacja wszystkich pozycji tabeli VAT, powiązanych z dokumentami, na których wybrano parametr Metoda kasowa.

Parametr: Metoda kasowa i sekcją Płatności są od siebie zależne: jeżeli dla opcji Metoda kasowa zostanie wybrany parametr Tak, dezaktywowany jest parametr Płatności. W pozostałych przypadkach parametr Płatności jest aktywny.

Parametr MPP – pozwala na wyfiltrowanie rekordów tabeli VAT powiązanych z dokumentami, które w nagłówku, tj. na zakładce [Płatności] mają wybrany parametr MPP. Parametr jest aktywny dla transakcji krajowych.

W ramach parametru dostępne są trzy wartości:

- Nieistotne – prezentacja pozycji tabeli VAT dokumentu, na którym wybrano lub nie wybrano parametru Podzielona płatność (MPP)

- Tak – prezentacja pozycji tabeli VAT dokumentu, na którym wybrano parametr Podzielona płatność (MPP)

- Nie – prezentacja pozycji tabeli VAT dokumentu, na którym nie wybrano parametru Podzielona płatność (MPP)

Modyfikacji uległy wydruki rejestrów VAT reagujących na parametry listy oraz tzw. Parametryzowane.

Parametr jest przydatny w celach kontrolnych, przy sporządzaniu deklaracji VAT-7(20), VAT-7K(14), gdzie trzeba go zaznaczyć, jeżeli w okresie rozliczeniowym wystawiono faktury objęte obligatoryjnie mechanizmem podzielonej płatności.

Rodzaj zakupu – wszystkie, towar, koszt, usługi, usługi rozlicza odbiorca, paliwo, inwestycyjne, nieruchomości, środki transportu, a także:

- towar+koszt+paliwo,

- towar+koszt+paliwo+usługi,

- towar+koszt+paliwo+usługi+usługi rozlicza odbiorca,

- inwestycyjne+nieruchomości,

- inwestycyjne+nieruchomości+środki transportu

Zaksięgowano – nieistotne, tak, nie, nie księgować

Odliczenia VAT – nieistotne, tak, nie, warunkowo, tak/warunkowo (dla rejestrów zakupu)

Deklaracja VAT-7 oraz Inf. podsumowujące – filtrowanie dokumentów ze względu na to, czy są uwzględniane na deklaracji VAT-7/Informacjach podsumowujących czy nie, z dodatkową opcją: Nieistotne.

Typy dokumentów :

Z poziomu rejestrów VAT typu Zakup udostępniono poniższe opcje, odpowiadające typom dokumentów:

- Wszystkie,

- Faktury/Korekty,

- ZD’FZ/ZD’FZK

- FWZ/FKZ,

- SAD

Z poziomu rejestrów VAT typu Sprzedaż udostępniono poniższe opcje, odpowiadające typom dokumentów:

- Wszystkie,

- Faktury/Korekty,

- Fa fiskalne i do paragonów

- RS,

- RSK,

- ZD’FS/ZD’FSK

- FW/FWK/FWS/FKS .

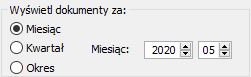

Wyświetl dokumenty za – na zakładce:

- Wg numeru- parametr odnosi się do miesiąca/kwartału/okresu ujęcia dokumentu w rejestrze vat.

- Wg obowiązku podatkowego- działanie filtra oparte jest o datę powstania obowiązku podatkowego, co powoduje wyświetlenie na liście tylko tych dokumentów, których rekordy VAT posiadają datę powstania obowiązku podatkowego zawierającą się w okresie wskazanym w filtrze.

- Wg prawa do odliczenia- działanie filtra oparte jest o datę powstania prawa do odliczenia, co powoduje wyświetlenie na liście tylko tych dokumentów, których rekordy VAT posiadają datę Data powstania prawa do odliczenia zawierającą się w okresie wskazanym w filtrze.

VAT-7 oraz Informacje podsumowujące- oznacza miesiąc/kwartał/okres ujęcia dokumentu na deklaracji VAT/Informacji podsumowującej.

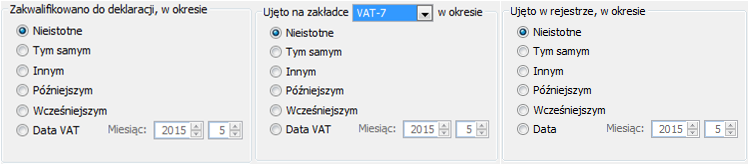

Zakwalifikowano do deklaracji w okresie – dotyczy zakładki: Wg numeru, oznacza okres ujęcia dokumentu na deklaracji VAT.

Ujęto na zakładce w okresie– W rozwijanym menu w zależności od zakładki: Wg obowiązku podatkowego, Wg prawa do odliczenia oraz VAT-7 , dostępne są do wyboru opcje: Wg numeru, VAT-7, Wg daty OP, Wg daty PO, które umożliwiają porównanie ze sobą odpowiednich dat.

Ujęto w rejestrze w okresie– dotyczy zakładki Informacje podsumowujące- oznacza okres uwzględnienia dokumentu w rejestrach vatowskich.

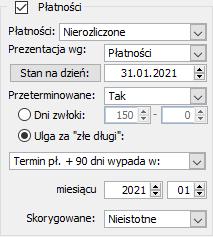

Płatności – Dotyczy zakładek: Wg numeru, VAT-7.

W sekcji Płatności znajduje się opcja „Prezentacja wg”, która dostępna jest po wybraniu płatności:

- Nierozliczone

- Rozliczone

W polu prezentacja wg, do wyboru są dwie opcje:

- Płatności – prezentacja wg płatności

- Dokumentów – prezentacja wg dokumentów

Po wybraniu płatności „Przeterminowane: Tak” do wyboru są dwie opcje:

- Dni zwłoki – prezentacja wg podanego przedziału liczby dni zwłoki

- Ulga za „złe” długi z trzema opcjami do wyboru:

- „Termin pł. + 150 dni wypada w:” wybranym miesiącu lub kwartale

- „Termin pł. + 90 dni wypada w:” wybranym miesiącu lub kwartale

- „Termin pł. + 90 lub 150 dni wypada w:” wybranym miesiącu lub kwartale

Od ustawienia tego parametru uzależniony jest sposób prezentacji danych na liście.

Obok wyboru wg liczby dni zwłoki, można również sprawdzić dla których dokumentów Termin płatności + 150 dni wypadł we wskazanym miesiącu bądź kwartale.

Kontrolka „Skorygowane” z wartościami do wyboru:

- Tak – prezentacja wyfiltrowanych na podstawie płatności faktur sprzedaży/zakupu, do których wygenerowano dokumenty ZD’FS lub ZD’FZ,

- Nie – prezentacja wyfiltrowanych na podstawie płatności faktur sprzedaży/zakupu, do których nie wygenerowano dokumentów ZD’FS, ZD’FZ,

- Nieistotne,

Kontrolka jest prezentowana i uaktywniana, jeżeli zostanie wybrane radio „Ulga za złe długi”. Pozwala to na łatwe odnalezienie tych płatności, które powinny być ujęte we wskazanym okresie na informacji VAT-ZD.

Typ kontrahenta – Filtr ten związany jest z wymogiem, iż Wierzyciel i Dłużnik na dzień poprzedzający dzień złożenia deklaracji, w której dokonuje się korekty muszą być czynnymi podatnikami VAT, ponadto Dłużnik nie może być w stanie postępowania upadłościowego lub w trakcie likwidacji.

- Płatnik VAT. Zaznaczenie spowoduje ograniczenie listy tylko do faktur wystawionych na kontrahenta, który na aktualnym adresie ma zaznaczony typ Płatnik VAT;

- W likwidacji/upadłości. Z parametrem związane są dwie opcje: Tak, Nie.

- Zaznaczony czek: W likwidacji/upadłości i wybrana opcja:

- Nie – lista zostanie ograniczona do faktur, które zostały wystawione na kontrahenta, który na aktualnym adresie nie ma wybranego typu: W likwidacji/upadłości.

- Tak – lista zostanie ograniczona do faktur, które zostały wystawione na kontrahenta, który na aktualnym adresie ma wybrany typ: W likwidacji/upadłości.

- Niesprawdzony – Dany kontrahent nie był sprawdzany ani w VAT ani w VIES.

- Niezarejestrowany – Kontrahent nie jest podatnikiem VAT czynnym.

- VAT czynny – Kontrahent jest podatnikiem VAT czynnym wg portalu podatkowego MF.

- VAT zwolniony – Kontrahent ma status podatnika zwolnionego z VAT wg portalu podatkowego MF.

- Nieaktywny w VIES – Kontrahent nie jest zarejestrowany jako podatnik VAT dla celów transakcji wewnątrzwspólnotowych.

- Aktywny w VIES – Kontrahent jest zarejestrowany jako podatnik VAT czynny dla transakcji wewnątrzwspólnotowych.

![]() – parametr dotyczący rejestru typu sprzedaż na zakładkach Wg obowiązku podatkowego oraz VAT-7, umożliwiający filtrowanie dokumentów wg kategorii daty, na podstawie której ustalony został moment powstania obowiązku podatkowego. Po zaznaczeniu parametru, dostępne do wyboru stają się opcje:

– parametr dotyczący rejestru typu sprzedaż na zakładkach Wg obowiązku podatkowego oraz VAT-7, umożliwiający filtrowanie dokumentów wg kategorii daty, na podstawie której ustalony został moment powstania obowiązku podatkowego. Po zaznaczeniu parametru, dostępne do wyboru stają się opcje:

- Nieistotne

- Wystawienie

- Sprzedaż

- Odprawa

- VAT

- Odbiór

- Korekta

- Wydanie

- Przyjęcie

W wersji 2018.1 w oknie rejestru vat umożliwiono sortowanie dokumentów po poszczególnych kolumnach. Sortowanie uruchamiane jest pojedynczym kliknięciem na nagłówku kolumny. Wprowadzone zostało na wszystkich zakładkach rejestru vat.

Zakładka: Wg numeru

Na zakładce: Wg numeru, dokumenty wyświetlone są chronologicznie. Dla zakupów, dokumenty są ujmowane według daty wpływu, za wyjątkiem faktur wewnętrznych zakupu i ich korekt – one ujmowane są według daty powstania obowiązku podatkowego. Dokumenty sprzedażowe ujmowane są zgodnie z datą wystawienia, za wyjątkiem faktur eksportowych z transakcją inną zagraniczną – one wchodzą do rejestru według daty odprawy.

Zakładka: Wg obowiązku podatkowego

Zakładka ta umożliwia analizę dokumentów sprzedażowych ze względu na datę obowiązku podatkowego. Na zakładce umożliwiono wyświetlanie dokumentów z rejestrów typu: Sprzedaż, za okres: miesięczny, kwartalny lub zakres dat, przy czym dokumenty wyświetlane są według daty powstania obowiązku podatkowego.

Zakładka: Wg prawa do odliczenia

Na zakładce tej możliwa jest analiza dokumentów zakupowych ze względu na datę powstania prawa do odliczenia. Zakładka prezentuje dokumenty z rejestrów typu: Zakup, za okres: miesięczny, kwartalny lub zakres dat, przy czym dokumenty wyświetlane są według daty powstania prawa do odliczenia.

Zakładka: VAT-7

Na zakładce tej wyświetlane są dokumenty zakwalifikowane do Deklaracji VAT. Pole ![]() jest tu wyszarzane i domyślnie ustawione na Tak. Sposób wyświetlania dokumentów jest analogiczny jak na zakładce: Wg numeru.

jest tu wyszarzane i domyślnie ustawione na Tak. Sposób wyświetlania dokumentów jest analogiczny jak na zakładce: Wg numeru.

Uwaga: W wersji Comarch ERP XL 2017.0.1 z uwagi na zmianę brzmienia przepisu art. 109 ust. 3 Ustawy o podatku od towarów i usług, umożliwiono ujęcie faktur fiskalnych (FS, (S)FS, FSL), korekt do nich wystawionych oraz dokumentów RA/RAK w rejestrach VAT. W związku z dodaniem tej funkcjonalności może dojść do zdublowania podatku VAT należnego, np. w przypadku gdy dokument PA zostanie ujęty w dokumencie RS, a następnie zostanie do niego wystawiona faktura RA, która zostanie ujęta w rejestrze VAT oraz na deklaracji VAT-7. Żeby nieco ułatwić użytkownikom korygowanie podatku VAT należnego, z poziomu rejestru VAT typu Sprzedaż z zakładki VAT-7, umożliwiono wystawienie dokumentu wewnętrznego A’FW, na podstawie zaznaczonych faktur powiązanych z RS/RSK. W celu wygenerowania tego rodzaju korekty należny zaznaczyć dokumenty powiązane z RS/RSK i wybrać:

■ z menu kontekstowego opcję Korekta do dokumentów fiskalnych

■ lub z rozwijanego menu dostępnego pod przyciskiem Dodaj opcję Korekta do dokumentów fiskalnych.

Zakładka: Informacje podsumowujące

Na zakładce tej wyświetlane są dokumenty zakwalifikowane do Deklaracji podsumowującej za dany okres (kwartał lub miesiąc). Pole ![]() jest tu wyszarzane i domyślnie ustawione na Tak. Sposób wyświetlania dokumentów jest analogiczny jak na zakładce: Wg numeru.

jest tu wyszarzane i domyślnie ustawione na Tak. Sposób wyświetlania dokumentów jest analogiczny jak na zakładce: Wg numeru.

Uwaga: Jeżeli na zakładce Informacje podsumowujące, dla rejestrów VAT typu sprzedaż zostanie wybrany rodzaj transakcji Krajowe/Podatnikiem jest Nabywca, lista zostanie zawężona do rekordów w stawce NP. Na pozostałych zakładkach, brak tego typu ograniczenia.

Pozycje tabeli VAT ocechowane parametrami: Kraj/ Podatnikiem jest Nabywca oraz stawką NP traktowane są, jako sprzedaż krajowa, dla której podatnikiem jest nabywca, czyli podatek VAT należny rozlicza kupujący.

Pozycje tabeli VAT ocechowane parametrami: Kraj/ Podatnikiem jest Nabywca oraz stawką różną od NP traktowane są, jako sprzedaż krajowa, czyli podatek VAT należny rozlicza sprzedający.

Dokumenty typu a’vista

Dokumenty typu a’vista to dokumenty wystawiane tylko z poziomu rejestru VAT. Nie powodują one ruchu na magazynie, służą głównie naliczeniu lub korygowaniu kwoty VAT.

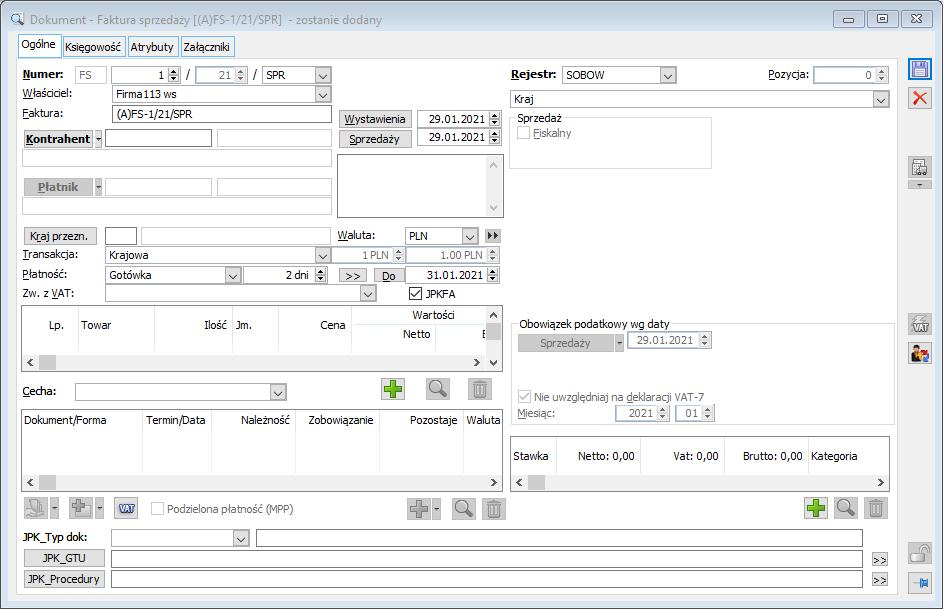

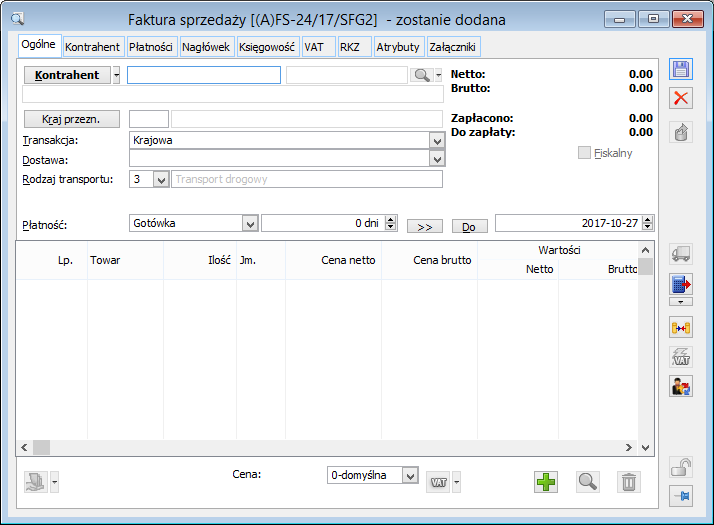

Dla dokumentów tego typu istnieje możliwość włączenia innego wyglądu formatki, niż dla pozostałych dokumentów. Służy do tego parametr: Uproszczony formularz dla dokumentów A’vista, znajdujący się w module Administrator, na definicjach Faktury zakupu oraz Faktury sprzedaży, zakładka: Księgowe.

Przyjmijmy, że działamy na formularzu zwykłym. Wszystkie zakładki i znajdujące się na nich standardowe funkcje mają podobne znaczenie i działanie, jak na zwykłych fakturach zakupu oraz sprzedaży. Są jednak pewne funkcjonalności, którymi faktury a’vista różnią się od zwykłych.

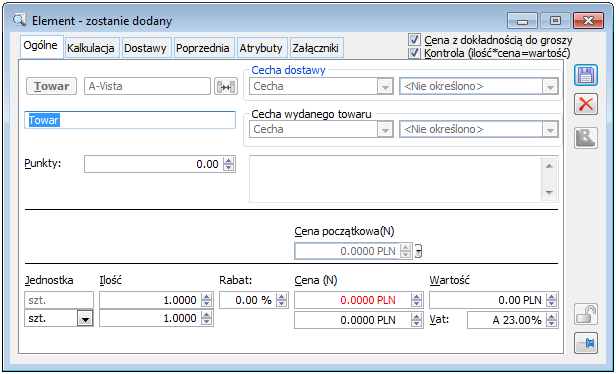

Na dokumentach a’vista nie wprowadza się elementów z listy towarów. Po naciśnięciu przycisku ![]() [Dodaj] na zakładce: Ogólne, otwiera się okno elementu. Tutaj przycisk: Towar otwierający listę towarów jest wyszarzony. W aktywne pole można wpisać opis pozycji, jednak po przejściu w kolejne pola, w pozycję Towar wpisywany jest towar A’vista.

[Dodaj] na zakładce: Ogólne, otwiera się okno elementu. Tutaj przycisk: Towar otwierający listę towarów jest wyszarzony. W aktywne pole można wpisać opis pozycji, jednak po przejściu w kolejne pola, w pozycję Towar wpisywany jest towar A’vista.

Wartość na faktury a’vista można też wprowadzić z pominięciem elementów – bezpośrednio poprzez tabelkę VAT. W tym celu należy przejść na zakładkę: VAT, nacisnąć przycisk ![]() [Dodaj]. W otwartym oknie: Tabela VAT należy ustalić stawkę VAT, podać odpowiednie kwoty i zatwierdzić zmiany przyciskiem

[Dodaj]. W otwartym oknie: Tabela VAT należy ustalić stawkę VAT, podać odpowiednie kwoty i zatwierdzić zmiany przyciskiem ![]() [Zapisz zmiany]. Tabela elementów na zakładce: Ogólne pozostanie wtedy pusta.

[Zapisz zmiany]. Tabela elementów na zakładce: Ogólne pozostanie wtedy pusta.

Faktury a’vista nie mogą zostać zapisane do bufora. Wprowadzając taki dokument, po zatwierdzeniu zmian przyciskiem ![]() [Zapisz], większość pól pozostaje możliwych do edycji. Można zmienić kontrahenta, a także ustawienia na zakładce: Nagłówek oraz VAT. Po zapisaniu dokumenty a’vista można bezśladowo usunąć. Dopiero po zaksięgowaniu takiego dokumentu większość pól wyszarza się. Aktywna pozostaje zakładka: Płatności (gdzie można rozliczyć ją), opis analityczny, a na zakładce: VAT pola:

[Zapisz], większość pól pozostaje możliwych do edycji. Można zmienić kontrahenta, a także ustawienia na zakładce: Nagłówek oraz VAT. Po zapisaniu dokumenty a’vista można bezśladowo usunąć. Dopiero po zaksięgowaniu takiego dokumentu większość pól wyszarza się. Aktywna pozostaje zakładka: Płatności (gdzie można rozliczyć ją), opis analityczny, a na zakładce: VAT pola:

- dla faktury sprzedaży: parametr: Nie uwzględniaj na deklaracji VAT-7, Miesiąc ujęcia w deklaracji, pole: W proporcji (po edytowaniu tabelki VAT),

- dla faktury zakupu: odliczenia VAT, parametry: Korekta podatku odliczonego, Nie uwzględniaj na deklaracji VAT-7, Miesiąc ujęcia w deklaracji.

Specjalnym przypadkiem faktury a’vista wystawianej po stronie sprzedaży jest dokument wewnętrzny a’vista. Od ustawień na definicji tego dokumentu (moduł: Administrator, menu: Narzędzia/Definicje dokumentów) zależy, czy generuje on płatności czy też nie. Dokument wewnętrzna pozwala zewidencjonować zarówno wewnątrzwspólnotową dostawę, jak i wewnątrzwspólnotowe nabycie (dla transakcji wewnątrzwspólnotowej).

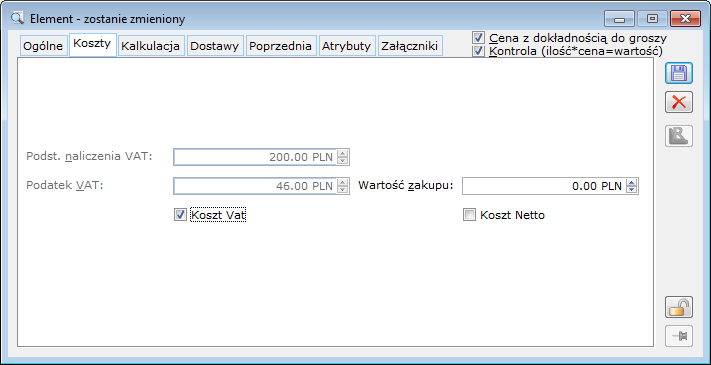

Element takiego dokumentu zawiera dodatkowo zakładkę: Koszty .

Można na niej ustalić wartość zakupu towaru, którego może dotyczyć faktura, a także ustalić, czy VAT ma być traktowany jako koszt (parametr: Koszt Vat), czy zwiększać wartość netto (parametr: Koszt Netto).

Okno: Deklaracje

Zgodnie ze zmianami przewidzianymi w Dyrektywie 2008/8/WE i Ustawie o VAT, od 1 stycznia 2010 roku ogólną zasadą, od której przewidziano liczne wyjątki, jest opodatkowanie usług w miejscu ich rzeczywistej konsumpcji. Tym samym w sytuacji świadczenia usług przez podmiot z jednego państwa członkowskiego UE na rzecz odbiorcy z innego państwa do rozliczenia VAT z tytułu tej transakcji zobowiązany będzie nabywca usług. W wyniku nowelizacji ustawy o VAT zmodyfikowane zostały stosowne Rozporządzenia Ministra Finansów, które wprowadziły nowe formularze:

- Deklaracji: VAT-7, VAT-7K, VAT-7D. Od października 2020 roku deklaracje VAT-7 zastąpione zostały przez plik JPK_V7. Korekty za okresy wcześniejsze składane są na drukach VAT-7, stąd deklaracje nadal funkcjonują w systemie.

- Informacji podsumowujących:

- Związanych z transakcjami unijnymi: VAT-UE, VAT-UEK, VAT-UE/A, VAT-UE/B, VAT-UE/C

- związanych z transakcjami towarami objętymi procedurą odwrotnego obciążenia: VAT-27. Od Listopada 2019 procedura odwrotnego obciążenia została zastąpiona przez MPP i zniesiono obowiązek składania tej deklaracji.

Program umożliwia wygenerowanie deklaracji VAT–7, VAT-7K, VAT-7D, deklaracji podsumowujących VAT-UE (kwartalnej lub miesięcznej) oraz VAT-27, w oparciu o dokumenty znajdujące się w Rejestrze VAT, odpowiednio na zakładce VAT i na zakładce Informacje podsumowujące, zgodnie z obowiązującymi przepisami prawa. Ujęcie danego dokumentu w określonym polu (na określonej zakładce) deklaracji VAT-7 (VAT-UE, VAT-27)) zależne jest od ustawień wybranych na tym dokumencie. Kluczowe są tu następujące ustawienia:

- na zakładce: Ogólne i VAT – wybór rodzaju transakcji (w zależności od typu dokumentu):

- krajowa: krajowa, TaxFree, Podatnikiem jest Nabywca

- wewnątrzwspólnotowa: wewnątrzwspólnotowa dostawa/nabycie, wewnątrzwspólnotowa dostawa/nabycie trójstronne, dostawa opodatkowana poza terytorium kraju

- inna zagraniczna: import, eksport, dostawa opodatkowana poza terytorium kraju

- na pozycji tabeli VAT – wybór rodzaju (w zależności od transakcji i typu dokumentu): towar, koszty, inwestycyjny, nieruchomości, środki transportu, paliwo, usługi, usługi rozlicza odbiorca

- na pozycji tabeli VAT – wybór odliczeń VAT: tak, nie, warunkowo

- na pozycji tabeli VAT – zaznaczenie/odznaczenie parametrów: Nie uwzględniaj na Informacji podsumowującej oraz Nie uwzględniaj na deklaracji VAT-7 wraz z wskazaniem miesiąca.

Lista deklaracji VAT jest dostępna po wybraniu opcji: Deklaracje z menu: Księgowość. Zostanie wówczas otworzone okno: Deklaracje.

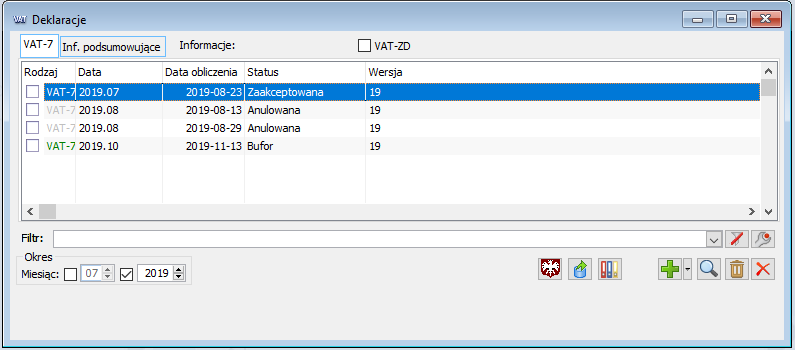

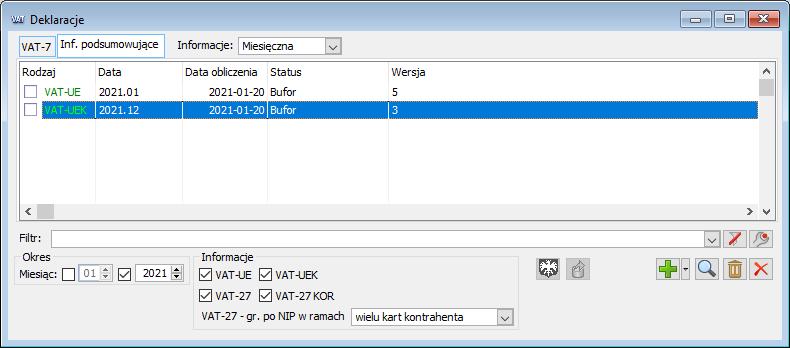

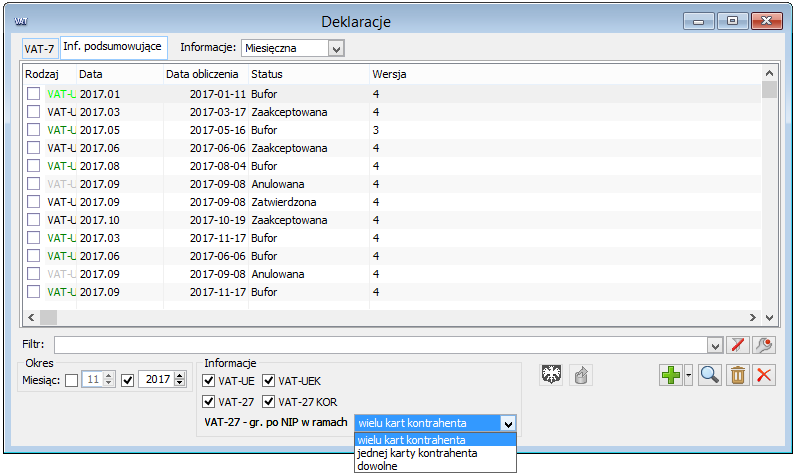

Okno: Deklaracje składa się z dwóch zakładek:

VAT-7 – na której znajduje się lista deklaracji VAT-7, VAT-7K lub VAT-7D.

Informacje podsumowujące – na której znajduje się lista deklaracji podsumowujących.

Listy deklaracji na obydwu zakładkach można wyfiltrować za pomocą skonstruowanych wcześniej filtrów lub zawęzić do określonego roku oraz miesiąca lub kwartału – w zależności od rodzaju deklaracji (deklaracja VAT-7 i VAT-UE miesięczna – możliwość zawężenia listy do miesiąca, deklaracje VAT-7K, VAT-7D, VAT-UE kwartalna – możliwość zawężenia listy do kwartału).

Na liście otwieranej z okna: Deklaracje, na zakładce VAT-7, będą widoczne poszczególne rodzaje deklaracji: VAT-7, VAT-7K, VAT-7D oraz opcja: Wszystkie (w zależności od ustawień w Konfiguracji). Na zakładce Informacje podsumowujące dostępne są opcje: Kwartalna, Miesięczna, Wszystkie oraz istnieje możliwość zawężenia listy do konkretnego rodzaju deklaracji: VAT-UE, VAT-UEK, VAT-27, VAT-27K.

W wersji 2017.1 Comarch ERP XL umożliwiono wystawienie informacji podsumowującej VAT-27(2), grupującej dane za dany okres, na podstawie faktur powiązanych z adresami różnych kart kontrahentów o tym samym NIP. Pozostawiono także dotychczasową funkcjonalność, grupującą dane na podstawie faktur powiązanych z adresami o tym samym NIP, w ramach jednej karty kontrahenta. W ramach tej funkcjonalności na zakładce Inf. podsumowujące dodany został parametr o nazwie „VAT-27 – gr. po NIP w ramach” z trzema opcjami:

- wielu kart kontrahenta – na liście prezentacja informacji VAT-27 grupujących dane na podstawie faktur powiązanych z adresami wielu kart kontrahenta o tym samym NIP. Po wybraniu tej opcji użytkownik ma możliwość wystawienia VAT-27(2) grupującej dane na podstawie faktur powiązanych z adresami wielu kart kontrahenta o tym samym NIP za pomocą opcji Informacja VAT-27 gr (2).

- jednej karty kontrahenta – na liście prezentacja informacji VAT-27 grupujących dane na podstawie faktur powiązanych z adresami o tym samym NIP ale w ramach jednej karty kontrahenta. Po wybraniu tej opcji użytkownik ma możliwość wystawienia VAT-27(2) grupującej dane na podstawie faktur powiązanych z adresami o tym samym NIP, ale w ramach jednej karty kontrahenta za pomocą opcji Informacja VAT-27 (2).

- dowolne – na liście prezentacja za wskazany okres wszystkich informacji VAT-27 bez względu na rodzaj grupowania. Po wybraniu tej opcji użytkownik ma możliwość wystawienia informacji podsumowującej VAT-27 za pomocą dowolnej opcji, w tym informacji na formularzu VAT-27(1).

Ponadto w oknie: Deklaracje znajdują się następujące ikony:

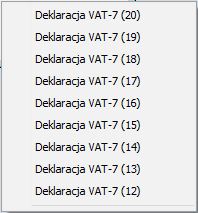

![]() [Nowa deklaracja] – Służy do dodawania nowej deklaracji. Na zakładce VAT-7 w zależności od ustawienia w oknie Deklaracje, po jej naciśnięciu zostanie dodana, deklaracja VAT-7, VAT-7K lub VAT-7D. Na zakładce Informacje podsumowujące zostanie dodana deklaracja podsumowująca UE kwartalna lub miesięczna. Wybór przycisku

[Nowa deklaracja] – Służy do dodawania nowej deklaracji. Na zakładce VAT-7 w zależności od ustawienia w oknie Deklaracje, po jej naciśnięciu zostanie dodana, deklaracja VAT-7, VAT-7K lub VAT-7D. Na zakładce Informacje podsumowujące zostanie dodana deklaracja podsumowująca UE kwartalna lub miesięczna. Wybór przycisku ![]() [Rozwija menu dostępnych opcji] przy ikonie:

[Rozwija menu dostępnych opcji] przy ikonie: ![]() [Nowa deklaracja] spowoduje rozwinięcie listy, z której można wybrać, zależnie od zakładki, interesującą nas deklarację VAT-7, VAT-7K, lub VAT-7D, albo dokonać wyboru pomiędzy deklaracją VAT-UE, VAT-UEK, VAT-27 lub VAT-27K. Deklaracje VAT-7 dostępne są w wersjach 12, 13, 14, 15,16, 17, 18, 19, 20 natomiast deklaracje VAT-UE/ UEK kwartalne w wersjach 2,3 i 4, VAT-UE/UEK miesięczne w wersji 2, 3 i 4.

[Nowa deklaracja] spowoduje rozwinięcie listy, z której można wybrać, zależnie od zakładki, interesującą nas deklarację VAT-7, VAT-7K, lub VAT-7D, albo dokonać wyboru pomiędzy deklaracją VAT-UE, VAT-UEK, VAT-27 lub VAT-27K. Deklaracje VAT-7 dostępne są w wersjach 12, 13, 14, 15,16, 17, 18, 19, 20 natomiast deklaracje VAT-UE/ UEK kwartalne w wersjach 2,3 i 4, VAT-UE/UEK miesięczne w wersji 2, 3 i 4.

![]() [Karta] – podnosi zaznaczoną deklarację do edycji.

[Karta] – podnosi zaznaczoną deklarację do edycji.

![]() [Usuń] – usuwa wskazaną deklarację, jeśli znajduje się ona w buforze.

[Usuń] – usuwa wskazaną deklarację, jeśli znajduje się ona w buforze.

![]() [Eksport deklaracji do pliku xml] – umożliwia eksport deklaracji do pliku.

[Eksport deklaracji do pliku xml] – umożliwia eksport deklaracji do pliku.

![]() [Wysyłanie deklaracji do portalu MF] – służy wysyłaniu e-deklaracji.

[Wysyłanie deklaracji do portalu MF] – służy wysyłaniu e-deklaracji.

![]() [Księguj] – umożliwia zaksięgowanie jednej lub kilku deklaracji z listy.

[Księguj] – umożliwia zaksięgowanie jednej lub kilku deklaracji z listy.

Deklaracja VAT-7

System Comarch ERP XL obsługuje formularz deklaracji VAT–7, na którym kwoty podstawy naliczania podatku i kwoty podatku zaokrąglane są do pełnych złotych, gdy wartość wynosi 50 i więcej groszy.

Uwaga: Z uwagi na Klientów będących jednostkami „budżetowymi” korzystającymi z systemu Comarch ERP XL udostępniono funkcjonalność umożliwiającą prezentację niezaokrąglonych kwot na deklaracjach VAT-7, VAT-UE oraz wyliczenie kwot od nabyć z użyciem „niezaokrąglonego” współczynnika struktury sprzedaży. Dostęp do ww. funkcjonalności oparto na poniższych parametrach konfiguracyjnych:

■ parametr „Nie zaokrąglaj kwot na deklaracjach VAT-7, VAT-UE” – domyślnie odznaczony. Jeżeli zostanie zaznaczony system będzie prezentował niezaokrąglone kwoty na deklaracjach VAT-7, VAT-UE.

■ parametr „Nie zaokrąglaj współczynnika struktury sprzedaży” – domyślnie odznaczony. Jeżeli zostanie zaznaczony system będzie prezentował niezaokrągloną wartość współczynnika struktury sprzedaży na deklaracji VAT-7, na zakładce Ogólne, w polu Obliczony. Niezaokrąglona kwota współczynnika struktury sprzedaży zostanie także uwzględniona w algorytmie wyliczającym kwoty netto, vat od nabyć prezentowanych na deklaracji VAT-7 w polach od 43 do 46.

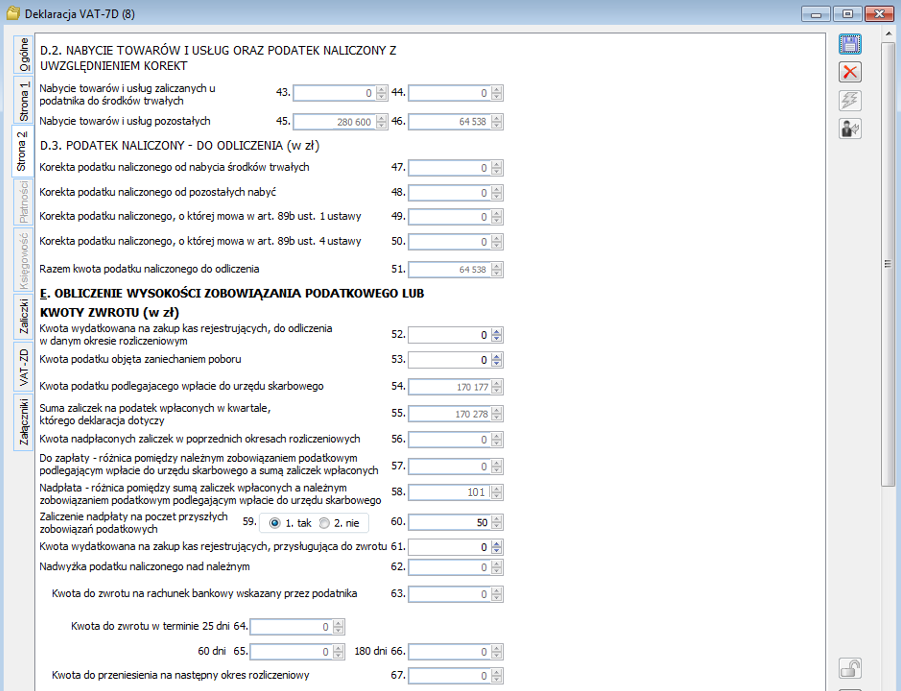

Standardowo deklaracja VAT-7 składa się z sześciu zakładek: Ogólne, Strona 1, Strona 2, Płatności, Księgowość, Załącznik. Dodatkowo deklaracja może zawierać kolejne zakładki: ORD-ZU, VAT-ZZ , VAT-ZT, VAT-ZD.

Na wszystkich zakładkach deklaracji VAT-7 dostępne są następujące przyciski:

![]() [Zapisz zmiany] – służy do zatwierdzania wprowadzanych na deklaracji zmian.

[Zapisz zmiany] – służy do zatwierdzania wprowadzanych na deklaracji zmian.

![]() [Anuluj] – służy do anulowania wprowadzonych na deklaracji zmian.

[Anuluj] – służy do anulowania wprowadzonych na deklaracji zmian.

![]() [Przelicz deklarację] – służy do przeliczenia deklaracji.

[Przelicz deklarację] – służy do przeliczenia deklaracji.

![]() [Pobieranie UPO] – służy do pobrania potwierdzenia wysłania deklaracji drogą elektroniczną

[Pobieranie UPO] – służy do pobrania potwierdzenia wysłania deklaracji drogą elektroniczną

![]() [Zablokuj możliwość zapisu zmian] – blokuje możliwość zmian na deklaracji

[Zablokuj możliwość zapisu zmian] – blokuje możliwość zmian na deklaracji

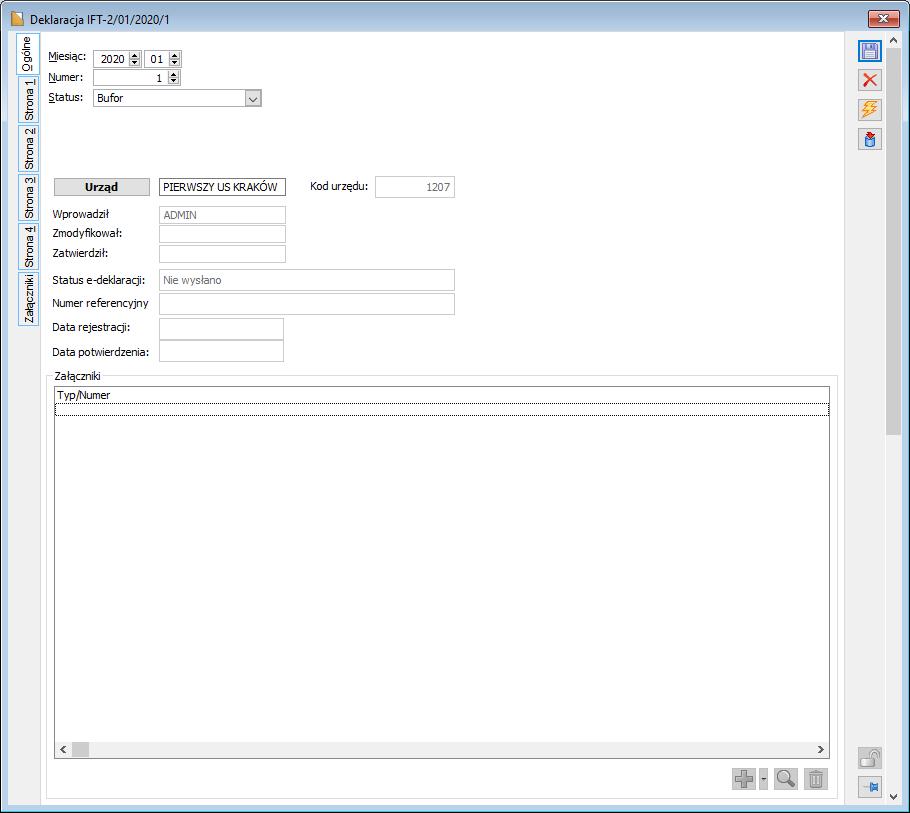

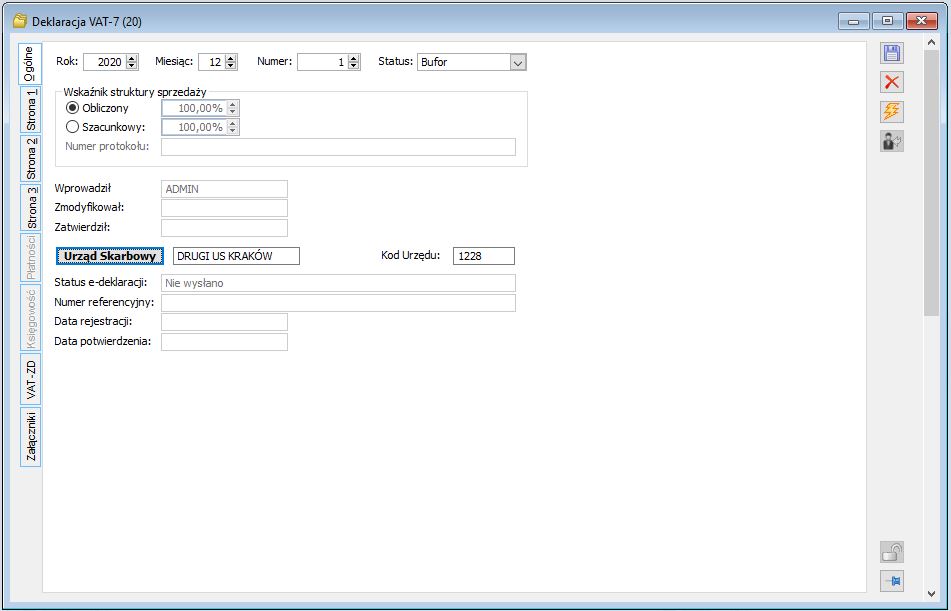

Deklaracja VAT – 7, zakładka: Ogólne

Zakładka Ogólne jest zakładką informacyjną, na której ustalany jest rok, miesiąc i numer deklaracji oraz dane urzędu skarbowego. Na zakładce tej określany jest również status deklaracji. Do wyboru są cztery statusy:

- Bufor – pozwala na przeliczenie deklaracji, skorygowanie pól pozwalających na ręczną edycję, wykasowanie deklaracji. Deklaracja pozostająca w buforze nie generuje płatności.

- Zaakceptowana – pozwala na cofnięcie do bufora i przeliczenie deklaracji, skorygowanie pól do edycji, bezśladowe wykasowanie (jeżeli płatności są nierozliczone). Zaakceptowana deklaracja generuje płatności.

- Zatwierdzona – taka deklaracja nie podlega żadnym modyfikacjom za wyjątkiem płatności.

- Anulowana – taka deklaracja nie podlega żadnym modyfikacjom.

Podczas generowania deklaracji VAT-7 należy również określić wskaźnik struktury sprzedaży. Do wyboru są dwie opcje:

- Obliczony – określany na podstawie obrotów roku poprzedniego

- Szacunkowy – wskaźnik wprowadzany z ręki. Jest to wskaźnik uzgodniony indywidualnie z Urzędem Skarbowym.

Uwaga: W miesiącu można wygenerować korektę deklaracji tylko w przypadku anulowania poprzedniej deklaracji.

Zakaz do zaawansowanych operacji księgowych (nadawany na karcie operatora w module: Administrator, zakładka: Zakazy) blokuje wprowadzenie przez operatora zmian sposobu obliczenia wskaźnika struktury sprzedaży.

Deklaracja VAT–7, zakładka: Strona 1 i Strona 2

Są to zakładki, które stanowią wierne odwzorowanie druku deklaracji VAT-7.

Uwaga: Na deklaracji VAT-7 istnieje konieczność wprowadzenia do odpowiednich pól korekty podatku odliczonego. Aby do pól zostały wpisane odpowiednie kwoty należy kwotę korekty wprowadzić do systemu za pomocą faktury zakupu a’vista, z zaznaczonym polem ![]() na zakładce: VAT.

na zakładce: VAT.

Ze względu na wprowadzenie na deklaracji VAT-7 oddzielnych pól, związanych z naliczeniem podatku VAT należnego od wewnątrzwspólnotowego nabycia towarów, środków transportu importu usług, jak również dostawy na terytorium kraju przez podatnika nieposiadającego siedziby, stałego miejsca prowadzenia działalności lub stałego miejsca zamieszkania na terytorium tego kraju, z wyłączeniem dostaw w ramach procedury uproszczonej, o której mowa w artykule 135-138 ustawy (w pozycjach tych nie uwzględnia się dostaw, od których podatek od towarów i usług rozliczył dostawca) w systemie umożliwiono wprowadzenie tego rodzaju transakcji, za pomocą faktur wewnętrznych (FW a’vista, FW, FWS) po wybraniu odpowiednich parametrów. Zaleca się FW a’vista oraz FWS (FWS dostępne tylko dla użytkowników posiadających moduł: Import).

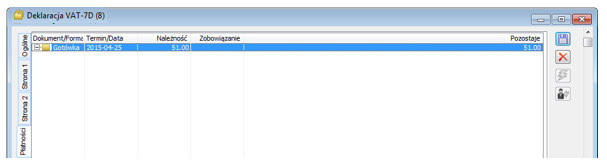

Deklaracja VAT–7, zakładka: Płatności

Na tej zakładce widoczne są wygenerowane płatności do deklaracji VAT-7. Płatności generowane są tylko na deklaracji zaakceptowanej lub zatwierdzonej. W przypadku deklaracji zaakceptowanej możliwe jest jej powtórne przeliczenie (po uprzedniej zmianie statusu na bufor) pod warunkiem, że powstała płatność nie została rozliczona (oznacza to, że wartość nowej płatności może być różna od poprzedniej).

W przypadku, gdy płatność zostanie rozliczona system nie pozwoli na przeliczenie deklaracji VAT-7.

Deklaracja VAT-7, zakładka: Księgowość

Na zakładce: Księgowość można dokonać predekretacji oraz zaksięgować deklarację.

Deklaracja VAT-7, zakładka: ORD-ZU

Zakładka: ORD-ZU stanowi załącznik zawierający uzasadnienie przyczyn składania korekty deklaracji. Od wersji 2016.2, system dopuszcza możliwość złożenia korekty deklaracji bez załącznika ORD-ZU. Złożenie ORD-ZU uzależniono o wypełnienia pola na zakładce ORD-ZU o nazwie „Treść uzasadnienia”.

Jeżeli pole „Treść uzasadnienia” nie zostanie wypełnione, ORD-ZU nie zostanie również ujęta w pliku wymiany danych.

Deklaracja VAT-7, zakładka: VAT-ZZ

Zakładka VAT-ZZ pojawia się na deklaracji w przypadku zaznaczenia opcji: Tak w polu: Wniosek o zwrot podatku. Na zakładce znajdują się następujące pola:

- Powód zwrotu – wybierany z dostępnej listy

- Wnioskowana kwota zwrotu – kwota przepisana z pola Kwota do zwrotu na rachunek bankowy deklaracji VAT-7

- Uzasadnienie złożenia wniosku

Deklaracja VAT-7, zakładka: VAT-ZT

Zakładka VAT-ZT pojawia się na deklaracji w przypadku zaznaczenia opcji: Tak w polu: Wniosek o przyspieszenie terminu zwrotu podatku. Na zakładce znajdują się pola:

- Kwota do zwrotu w terminie 25 dni – kwota przepisana z pola 59 deklaracji VAT-7

- Uzasadnienie złożenia wniosku

Deklaracja VAT-7, zakładka: VAT-ZD

Zakładka VAT-ZD jest aktywna zawsze. W ramach formularza VAT-ZD zostały dodane dwie podzakładki: Wierzyciel, Dłużnik. Podzakładka Dłużnik aktywna jest zawsze, natomiast aktywność podzakładki Wierzyciel jest uzależniona od ustawienia parametrów na deklaracji VAT-7.

- Wierzyciel – na tej zakładce prezentowane są dane do deklaracji VAT-ZD, tj. niezapłacone płatności dokumentów sprzedaży i przeterminowane:

- powyżej 150 dni w okresach rozliczeniowych wcześniejszych niż 01-2019,

- powyżej 90 lub 150 dni (do wyboru) w okresach rozliczeniowych od 01-2019 do 03-2019

- powyżej 90 dni w okresach rozliczeniowych od 04-2019, na podstawie, których Wierzyciel ma prawo do skorygowania podatku VAT należnego. Płatności są prezentowane na dzień wskazany na formularzu (przycisk: Na dzień udostępniony w prawym dolnym rogu okna).

- Dłużnik – na tej zakładce prezentowane są płatności z faktur zakupu, niezapłacone:

- w terminie 150 dni w okresach rozliczeniowych wcześniejszych niż 01-2019,

- w terminie 90 lub 150 dni (do wyboru) w okresach rozliczeniowych od 01-2019 do 03-2019

- w terminie 90 dni w okresach rozliczeniowych od 04-2019, które będą korygowały podatek VAT naliczony. Płatności będą prezentowane na dzień wskazany na formularzu (przycisk: Na dzień udostępniony w prawym dolnym roku okna).

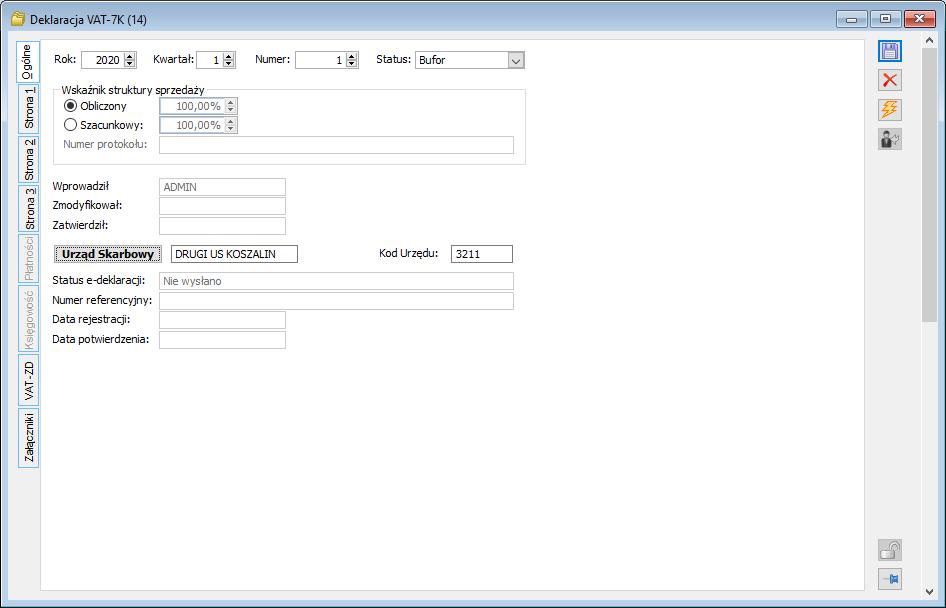

Deklaracja VAT-7K

Obecnie wszyscy podatnicy mogą korzystać z kwartalnego rozliczania podatku VAT, dlatego w programie Comarch ERP XL istnieje możliwość wystawiania deklaracji kwartalnych VAT-7K oraz VAT7D. Deklaracja VAT-7K generowana jest analogicznie jak deklaracja VAT-7 tylko dla odpowiedniego kwartału. Po wyborze w oknie Deklaracje – wzorca VAT-7K w polu: Okres zmienia się zakres czasu z Miesiąc na Kwartał.

Deklaracja VAT-7K składa się z 7 podstawowych zakładek. Dodatkowo deklaracja może zawierać kolejne zakładki: ORD-ZU, VAT-ZZ i VAT-ZT.

Dostępność dodatkowych zakładek jest analogiczna jak w przypadku deklaracji VAT-7. Takie samo zastosowanie mają też przyciski znajdujące się na każdej zakładce deklaracji VAT-7K.

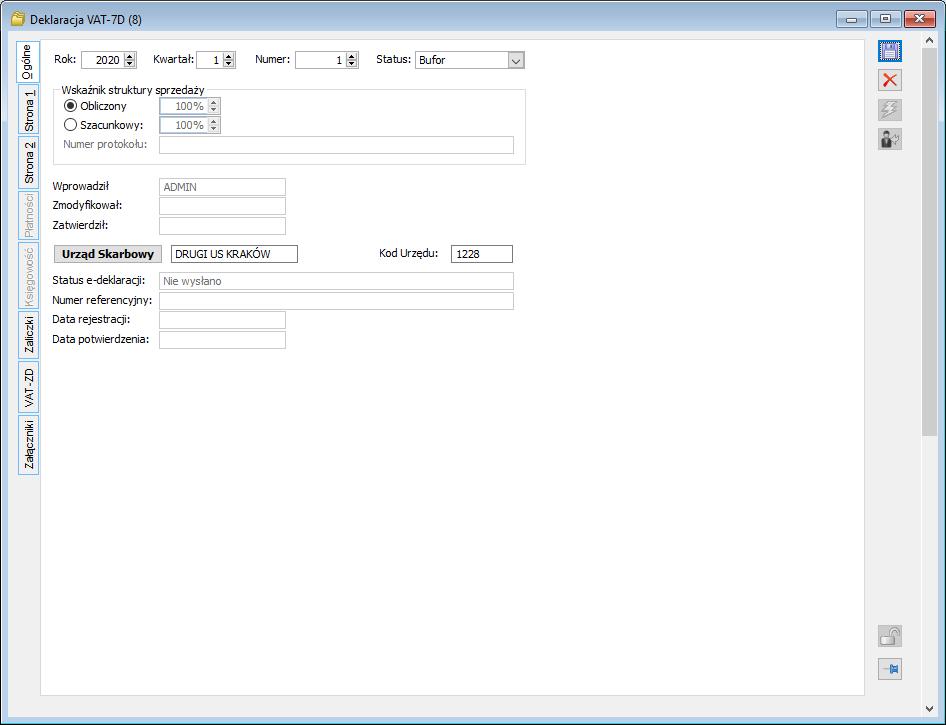

Deklaracja VAT-7D

Dla podatników innych niż mali zgodnie, z art. 99 ust. 3 istnieje możliwość generowania deklaracji VAT-7D. Deklaracja ta generowana jest analogicznie jak pozostałe deklaracje VAT, przy czym wprowadzono na niej dodatkową zakładkę: Zaliczki. Oprócz niej mogą wystąpić dodatkowe zakładki ORD-ZU, VAT-ZZ , VAT-ZT i VAT-ZD (analogicznie jak na deklaracjach VAT-7 i VAT-7K), a także zakładka NAD-ZP, która dostępna jest tylko dla deklaracji VAT-7D.

Przyciski znajdujące się na wszystkich zakładkach deklaracji VAT-7D zostały opisane w podrozdziale Deklaracja VAT-7.

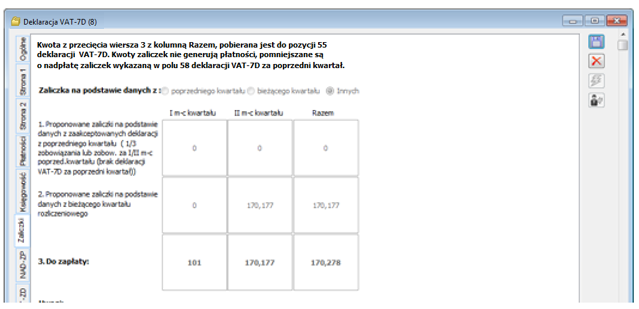

Deklaracja VAT-7D, zakładka: Zaliczki

Na zakładce: Zaliczki prezentowane są proponowane wysokości zaliczek za pierwszy i drugi miesiąc kwartału, dla którego wyliczana jest deklaracja VAT-7D. Zaliczki mogą być:

- wyliczane na podstawie danych z poprzedniego kwartału – proponowana wysokość zaliczki wyliczana jest na podstawie zaakceptowanych deklaracji z poprzedniego kwartału – w wysokości 1/3 zobowiązania podatkowego, jeśli w poprzednim kwartale była wystawiona deklaracja VAT-7D, lub w wysokości zobowiązania odpowiednio za pierwszy i drugi miesiąc poprzedniego kwartału, jeśli w poprzednim kwartale brak jest deklaracji VAT-7D,

- wyliczane na podstawie danych z bieżącego kwartału – proponowana wysokość zaliczki jest wyliczona na podstawie danych z bieżącego kwartału odpowiednio za pierwszy i drugi miesiąc kwartału,

- wprowadzone przez Użytkownika w wysokości innej niż wynikająca z przedstawionych przez program propozycji, jeśli na zakładce: Zaliczki zostanie wybrana opcja: Innych.

Wyliczone kwoty proponowanych zaliczek zaokrąglane są wg zasad matematycznych. Kwota z przecięcia wiersza 3 – Do zapłaty z kolumną: Razem, pobierana jest do pozycji 52 deklaracji. Kwoty zaliczek pomniejszane są o nadpłatę zaliczek wykazaną w polu 53 deklaracji VAT-7D za poprzedni kwartał. Kwota zaliczki może podlegać modyfikacji, jeśli formularz deklaracji ma status: Bufor. Kwoty zaliczek nie generują płatności. Ewentualne płatności wynikające z wykazanych zaliczek należy ewidencjonować za pomocą not memoriałowych.

Jeśli na deklaracji VAT-7D wykazana zostanie nadpłata zaliczki, na różnicę kwot wynikających z pozycji 55 (Nadpłata – różnica pomiędzy sumą zaliczek wpłaconych a należnym zobowiązaniem podatkowym podlegającym wpłacie do urzędu) i 57 (Zaliczenia nadpłaty na poczet przyszłych zobowiązań podatkowych), automatycznie tworzona jest płatność o typie Należność.

Deklaracja VAT-7, zakładka: ORD-ZU

Zakładka: ORD-ZU pojawia się na deklaracji w przypadku oznaczenia jej jako korekty . Stanowi ona załącznik zawierający uzasadnienie przyczyn składania korekty deklaracji.

Deklaracja VAT-7, zakładka: VAT-ZZ

Zakładka VAT-ZZ pojawia się na deklaracji w przypadku zaznaczenia opcji: Tak w polu: Wniosek o zwrot podatku. Na zakładce znajdują się następujące pola:

- Powód zwrotu – wybierany z dostępnej listy

- Wnioskowana kwota zwrotu – kwota przepisana z pola 63 deklaracji

- Uzasadnienie złożenia wniosku

Deklaracja VAT-7, zakładka: VAT-ZT

Zakładka VAT-ZT pojawia się na deklaracji w przypadku zaznaczenia opcji: Tak w polu: Wniosek o przyspieszenie terminu zwrotu podatku. Na zakładce znajdują się pola:

- Kwota do zwrotu w terminie 25 dni – kwota przepisana z pola 64 deklaracji

- Uzasadnienie złożenia wniosku

Deklaracja VAT-7D, zakładka NAD-ZP

Zakładka NAD-ZP pojawia się na deklaracji w przypadku zaznaczenia kwadratu: Tak w polu: Wniosek o zaliczenie nadpłat na poczet przyszłych zobowiązań podatkowych. Kwadrat ten zaznaczany jest automatycznie, jeśli wybrano opcję: Tak w polu Zaliczenie nadpłaty na poczet przyszłych zobowiązań podatkowych. Zakładka zawiera następujące pola:

- Kwota nadpłat – kwota z pozycji 58 deklaracji

- Uzasadnienie złożenia wniosku

Deklaracja VAT-7D, zakładka VAT-ZD

Zakładka VAT_ZD jest aktywna zawsze. Zasady jej uzupełniania są analogiczne jak dla deklaracji VAT-7.

Deklaracje podsumowujące

System Comarch ERP XL umożliwia wygenerowanie miesięcznej lub kwartalnej deklaracji podsumowującej VAT-UE oraz VAT-27 Udostępnione zostały następujące wzory deklaracji podsumowującej:

- VAT–UE – deklaracja podsumowująca o wewnątrzwspólnotowych transakcjach

- VAT-UE/A – załącznik do VAT-UE – zestawienie dostaw towarów

- VAT-UE/B – załącznik do VAT-UE – zestawienie nabyć towarów

- VAT-UE/C – załącznik do VAT-UE – zestawienie świadczonych usług

- VAT-UEK – korekta deklaracji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach

- VAT-27 – deklaracja podsumowująca w obrocie krajowym

Deklaracja VAT-UE

Na deklaracji podsumowującej są wykazywane wartości towarów dostarczonych oraz otrzymanych z innych państw członkowskich UE, a także wartości świadczonych usług w podziale na poszczególnych kontrahentów podatnika oraz ich numery identyfikacji podatkowej VAT.

Uwaga: Z uwagi na Klientów będących jednostkami „budżetowymi” korzystającymi z systemu Comarch ERP XL udostępniono funkcjonalność umożliwiającą prezentację niezaokrąglonych kwot na deklaracjach VAT-7 i VAT-UE. Dostęp do tej funkcjonalności oparto na parametrze konfiguracyjnym:

■ „Nie zaokrąglaj kwot na deklaracjach VAT-7, VAT-UE” – domyślnie odznaczony. Jeżeli zostanie zaznaczony system będzie prezentował niezaokrąglone kwoty na deklaracjach VAT-7, VAT-UE.

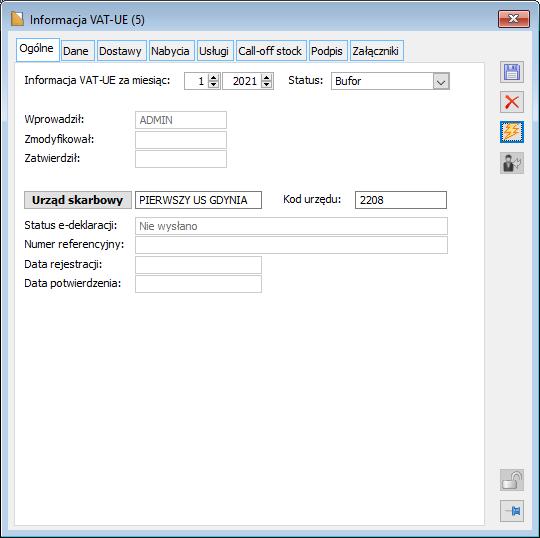

Deklaracja VAT-UE składa się z siedmiu zakładek: Ogólne, Dane, Dostawy, Nabycia, Usługi, Podpis, Załączniki. Na wszystkich zakładkach deklaracji VAT-UE dostępne są następujące przyciski:

![]() [Zapisz zmiany] – służy do zatwierdzania wprowadzanych na deklaracji zmian.

[Zapisz zmiany] – służy do zatwierdzania wprowadzanych na deklaracji zmian.

![]() [Anuluj] – służy do anulowania wprowadzonych na deklaracji zmian.

[Anuluj] – służy do anulowania wprowadzonych na deklaracji zmian.

![]() [Przelicz deklarację] – służy do przeliczenia deklaracji.

[Przelicz deklarację] – służy do przeliczenia deklaracji.

![]() [Pobieranie UPO] – służy do pobrania potwierdzenia wysłania deklaracji drogą elektroniczną

[Pobieranie UPO] – służy do pobrania potwierdzenia wysłania deklaracji drogą elektroniczną

![]() [Zablokuj możliwość zapisu zmian] – blokuje możliwość zmian na deklaracji

[Zablokuj możliwość zapisu zmian] – blokuje możliwość zmian na deklaracji

Zakładka: Ogólne

Zakładka: Ogólne jest zakładką informacyjną, na której określa się kwartał lub miesiąc, za który jest wygenerowana deklaracja, osobę wprowadzającą, modyfikującą i zatwierdzającą deklarację oraz status deklaracji. Podobnie jak w przypadku deklaracji VAT-7 można wybrać jeden z czterech statusów: Bufor, Zaakceptowana, Zatwierdzona, Anulowana.

Zakładka: Dane

Zakładka zawiera dane podatnika takie jak: numer identyfikacji podatkowej, określony kwartał lub miesiąc roku, rodzaj, nazwa podatnika, jego adres oraz dane urzędu skarbowego, do którego składana jest deklaracja.

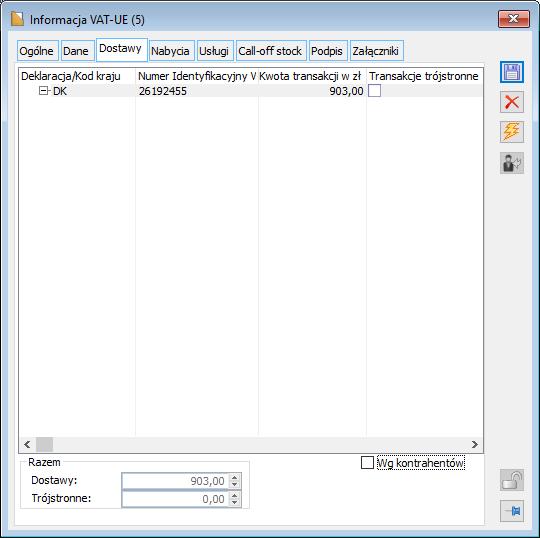

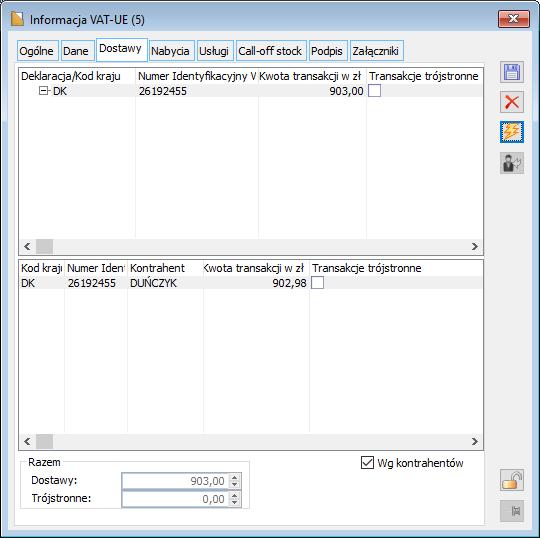

Zakładka: Dostawy, Zakładka: Nabycia

Zakładki: Dostawy oraz Nabycia służą do przedstawienia wszystkich dostaw/nabyć, które miały miejsce w danym kwartale/miesiącu.

Zakładki te są podzielone na następujące kolumny:

- Deklaracja/Kod kraju – określony jest rodzaj deklaracji oraz kod kraju dostawy lub nabycia

- Numer identyfikacyjny VAT – numer identyfikacyjny kontrahenta

- Kwota dostaw/nabyć w złotych

- Transakcje trójstronne – służy do zaznaczenia pozycji, które są transakcjami trójstronnymi

W dolnej części okna znajduje się obszar: Razem, w którym prezentowane jest podsumowanie dostaw/nabyć. Oddzielne okno prezentuje sumę dostaw/nabyć trójstronnych.

W oknach tych dostępny jest też parametr: wg kontrahentów.

Po jego zaznaczeniu system udostępnia dodatkowy widok prezentujący sumaryczne wartości transakcji wg Kontrahentów. Na liście prezentowany jest także akronim kontrahenta.

Dodatkowy widok może być przydatny, w przypadku, gdy w danym okresie sprawozdawczym zawarto transakcje z różnymi podmiotami o tym samym NIP, oraz w przypadku, gdy kontrahentom wchodzącym w skład danej grupy np. kapitałowej zmienił się NIP.

Na liście głównej zastosowano sposób prezentacji zgodny z wymaganiami stawianymi przez schemy, narzucone odgórnie przez Ustawodawcę (widok główny, formalny). Na liście dodatkowej umieszczono widok uszczegóławiający, wg kontrahentów (widok nieformalny).

Dane w dodatkowym widoku widoczne są po najechaniu kursorem na dany wiesz w widoku głównym. W przypadku VAT-UEK, w widoku tym dopuszczamy do powielenia się numerów NIP w wierszach Było lub Jest, w obrębie kilku grup (na co nie pozwalają schemy)

Zakładka: Usługi

Zakładka: Usługi służy prezentacji wszystkich usług świadczonych w danym kwartale/miesiącu. Ujęte są tu tylko te transakcje, które oznaczone zostały parametrem rodzajowym Usługi rozlicza odbiorca.

Zakładka podzielone na następujące kolumny:

- Deklaracja/Kod kraju – określony jest rodzaj deklaracji oraz kod kraju dostawy lub nabycia

- Numer identyfikacyjny VAT – numer identyfikacyjny kontrahenta

- Kwota transakcji w złotych

W dolnej części okna znajduje się obszar: Razem, w którym prezentowane jest podsumowanie usług.

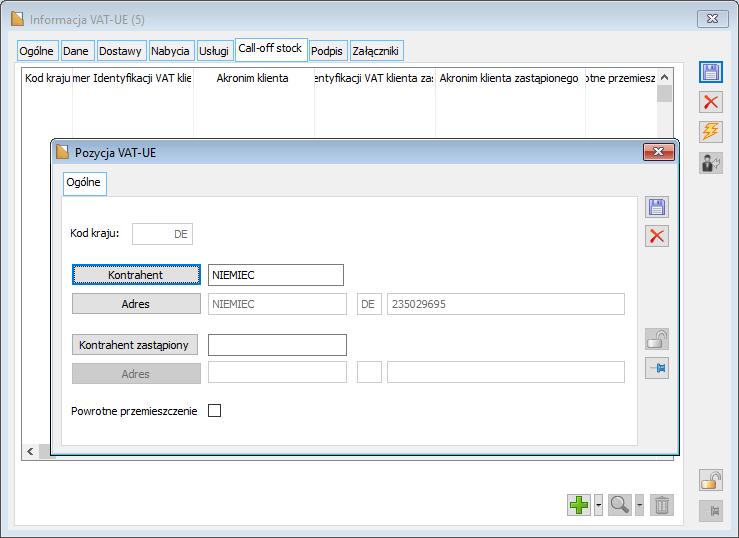

Zakładka: Call-off stock

System Comarch ERP XL nie obsługuje przesunięcia towarów do magazynu typu call-off stock na terytorium państwa członkowskiego innego niż Polska. W związku z brakiem obsługi procedury, na zakładce Call-off stock dane nie są generowane automatycznie, można je wprowadzić ręcznie.

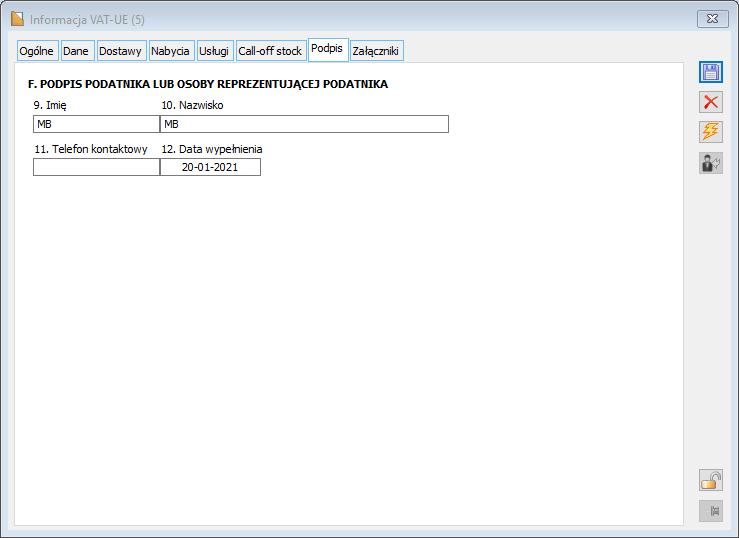

Zakładka: Podpis

Na zakładce: Podpis podane są dane osoby reprezentującej podatnika.

Deklaracja VAT-27

W związku z rozszerzeniem listy towarów podlegających zasadzie opodatkowania opartej na procedurze odwrotnego obciążenia w podatku VAT, Ustawodawca, w celach kontrolnych wprowadził nowy typ informacji podsumowującej VAT-27. Do jej składania zobowiązano sprzedawców. Informacja VAT-27 dokumentuje sprzedaż towarów i usług objętych procedurą Odwrotnego Obciążenia w obrocie krajowym. Nowy typ informacji zaczął obowiązywać od 01.07.2015 r.

Wzór informacji podsumowującej/korekty informacji podsumowującej VAT-27 zawiera dane nt.:

Podatnika składającego informację podsumowującą (dane identyfikacyjne)

Dokonanych transakcji, tj.:

nazwę lub nazwisko i imię nabywcy,

identyfikator podatkowy NIP nabywcy

kwotę transakcji w zł i gr, która obejmuje łączną wartość dostaw towarów oraz świadczonych usług, dla których podatnikiem jest nabywca zgodnie z art. 17 ust.1 pkt 7 i 8 w odniesieniu do poszczególnych nabywców.

Konstrukcja formularza VAT-27 zbliżona jest do konstrukcji formularza VAT-UE, z tą różnicą, że formularz VAT-27, podobnie jak VAT-7 może pełnić funkcję korekty VAT-27. Korekta prezentuje wówczas stan aktualny za wybrany okres (analogicznie jak korekta VAT-7), a nie jak w przypadku VAT-UEK stan „różnicowy”. System pozwala na wystawienie wielu inf. korygujących. Każda z nich prezentuje stan aktualny za dany okres. Zmienione pozycje, ocechowane są znacznikiem w kolumnie „Nastąpiła zmiana danych”. Na formularzu oprócz znacznika, zmienione wiersze wyróżniono są kolorem czerwonym.

Czek w kolumnie: Zmiana danych ulega zaznaczeniu, jeżeli nastąpi zmiana przynajmniej jednej z poniższych informacji:

- nazwy nabywcy

- NIP-u nabywcy

- wartości transakcji za wskazany okres.

System pozwala na wystawienie korekty do inf. podsumowującej VAT-27 zaakceptowanej lub zatwierdzonej bez konieczności jej anulowania.

Formularz informacji VAT-27 składa się z 6 zakładek:

- Ogólne

- Dane

- Dostawy

- Usługi

- Podpis

- Załączniki

W wersji 2017.1 Comarch ERP XL umożliwiono wystawienie informacji podsumowującej VAT-27(2), grupującej dane za dany okres, na podstawie faktur powiązanych z adresami różnych kart kontrahentów o tym samym NIP. Pozostawiono także dotychczasową funkcjonalność, grupującą dane na podstawie faktur powiązanych z adresami o tym samym NIP, w ramach jednej karty kontrahenta. W ramach tej funkcjonalności na zakładce Inf. podsumowujące dodany został parametr o nazwie „VAT-27 – gr. po NIP w ramach” z trzema opcjami:

- wielu kart kontrahenta – na liście prezentacja informacji VAT-27 grupujących dane na podstawie faktur powiązanych z adresami wielu kart kontrahenta o tym samym NIP. Po wybraniu tej opcji użytkownik ma możliwość wystawienia VAT-27(2) grupującej dane na podstawie faktur powiązanych z adresami wielu kart kontrahenta o tym samym NIP za pomocą opcji Informacja VAT-27 gr (2).

- jednej karty kontrahenta – na liście prezentacja informacji VAT-27 grupujących dane na podstawie faktur powiązanych z adresami o tym samym NIP ale w ramach jednej karty kontrahenta. Po wybraniu tej opcji użytkownik ma możliwość wystawienia VAT-27(2) grupującej dane na podstawie faktur powiązanych z adresami o tym samym NIP, ale w ramach jednej karty kontrahenta za pomocą opcji Informacja VAT-27 (2).

- dowolne – na liście prezentacja za wskazany okres wszystkich informacji VAT-27 bez względu na rodzaj grupowania. Po wybraniu tej opcji użytkownik ma możliwość wystawienia informacji podsumowującej VAT-27 za pomocą dowolnej opcji, w tym informacji na formularzu VAT-27(1).

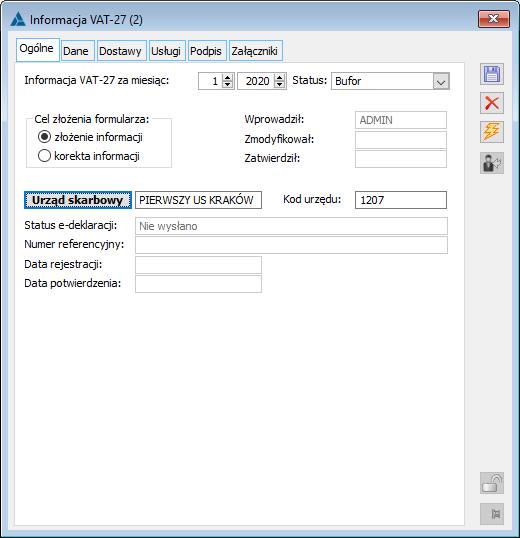

Zakładka: Ogólne

Z poziomu zakładki Ogólne Użytkownik ma możliwość:

- wskazania okresu rozliczeniowego, za jaki ma zostać wyliczona informacja VAT-27

- celu złożenia informacji

- dokonania zmiany statusu (np. z Bufor na Zaakceptowana).

Na zakładce Ogólne prezentowane są także informacje dot. operatora oraz statusu informacji przesyłanej drogą elektroniczną.

Zakładka: Dane

Na zakładce Dane prezentowane są poniższe informacje z formularza VAT-27

- NIP Podatnika składającego informację VAT-27

- Dane z sekcji A :

- Miejsce składania informacji

- Cel złożenia informacji – prezentacja dla celów informacyjnych. Parametry nieaktywne, ustawienie przepisane z zakładki Ogólne

- Dane z sekcji B:

- Dane identyfikacyjne podatnika

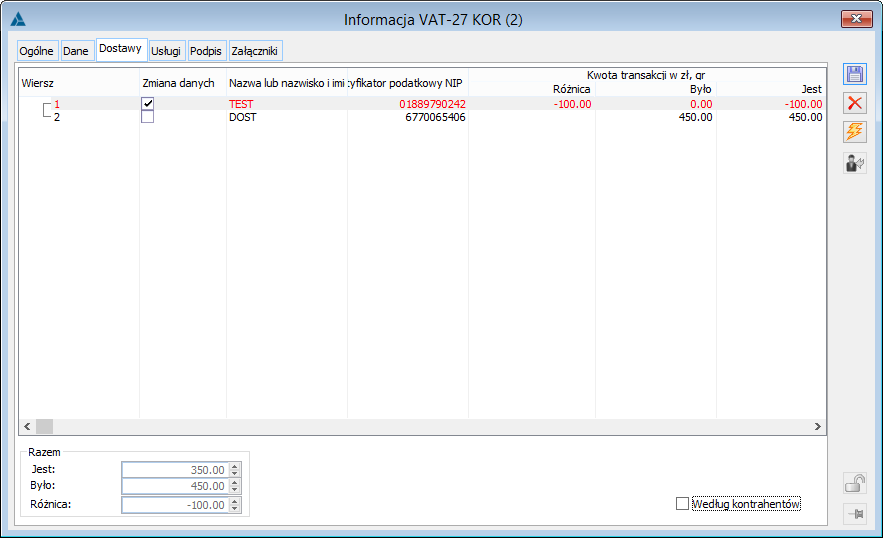

Zakładka: Dostawy

Na zakładce Dostawy, w danym wierszu, w osobnych kolumnach prezentowane są poniższe dane:

- Numer załącznika/pozycji – nr załącznika, a w ramach numeru załącznika nr pozycji. Na formularzu VAT-27 zastosowano podział wierszy na załączniki (analogicznie jak na VAT-UE). Zmianie uległ licznik wyróżniający poszczególne węzły, powiązane z formularzami. Dany węzeł będzie mógł obejmować max 30 wierszy. Nazwa węzła składa się z nazwy formularza oraz numeru załącznika w nawiasie kwadratowym. I tak węzeł pierwszy powiązany z formularzem pierwszym będzie nazwany: VAT-27 [1], węzeł drugi: VAT-27 [2] itd.

- Zmiana danych – kolumna ma znaczenie na korekcie informacji podsumowującej. Zaznaczenie czeku następuje w przypadku zmiany danych powiązanych z danym nabywcą względem poprzedniej deklaracji.

- Nazwa lub nazwisko i imię nabywcy

- Identyfikator podatkowy NIP

- Kwota transakcji w zł, gr – prezentacja sumarycznej wartości transakcji z danym nabywcą, za wybrany okres rozliczeniowy, związana z obrotem krajowym, objętym procedurą Odwrotnego Obciążenia. Prezentacja pozycji ma miejsce także wtedy, gdy sumaryczna wartość transakcji za dany okres rozliczeniowy jest równa 0,00.

Na korekcie informacji podsumowującej, w miejsce kolumny Kwota transakcji w zł, gr dostępne są trzy kolumny:

-

- Różnica – różnica wartości z kolumny Było i Jest

- Było – prezentacja stanu z poprzedniej informacji

- Jest – prezentacja aktualnego stanu

Z uwagi na powyższe kolumny, formularz korekty VAT-27 ma także rozbudowane podsumowanie:

-

- Różnica – suma wartości wierszy z kolumny Różnica

- Było – suma wartości wierszy, z kolumny Było

- Jest – suma wartości wierszy z kolumny Jest.

Na formularzu korekty, wiersze, dla których nastąpiła zmiana danych, oprócz znacznika w kolumnie „Zmiana danych”, dodatkowo wyróżniono kolorem czerwonym. Jeżeli np. zmianie ulegnie tylko nazwa kontrahenta, na czerwono zostanie zaprezentowana informacja w kolumnie Nazwa lub nazwisko i imię. Jeżeli pojawi się wiersz, którego nie było na poprzedniej informacji cały wiersz, włącznie z numerem porządkowym zostanie wyświetlony na czerwono.

Parametr Według kontrahentów jest dostępny wyłącznie na formularzu VAT-27gr (2) i jego korekcie. Parametr działa analogicznie jak w przypadku Informacji VAT-UE i VAT-UEK.

Zakładka: Usługi

Sposób prezentacji danych jest analogiczny jak na zakładce Dostawy.

Zakładka: Podpis

Na zakładce Podpis dostępne są poniższe pola: 12. Imię, 13. Nazwisko, 14. Telefon kontaktowy, 15. Data wypełnienia.

Zakładka: Załączniki

Pozwala na podpięcie załącznika, np. w postaci dokumentu pdf.

e-Deklaracje

Począwszy od 16 sierpnia 2006 roku Ministerstwo Finansów wprowadziło możliwość składania deklaracji podatkowych drogą elektroniczną. Funkcjonalność Comarch ERP XL umożliwiająca składanie deklaracji elektronicznych opiera się na modelu, w którym w pierwszym etapie tworzony jest plik XML zgodny ze schematem XSD opublikowanym przez Ministerstwo Finansów. Następnie tak wygenerowany plik musi być opatrzony podpisem elektronicznym. Aby możliwe było wysłanie e-deklaracji, konieczne jest posiadanie takiego elektronicznego podpisu.

Wysyłanie deklaracji drogą elektroniczną możliwe jest dla deklaracji VAT-7 (od wersji 11), VAT-7K ( od wersji 5), VAT-7D (od wersji 2) i ich korekt, deklaracji VAT-UE, VAT-UEK , deklaracji VAT-27 oraz deklaracji CIT-8, CIT-10Z, IFT-2, IFT-2R.

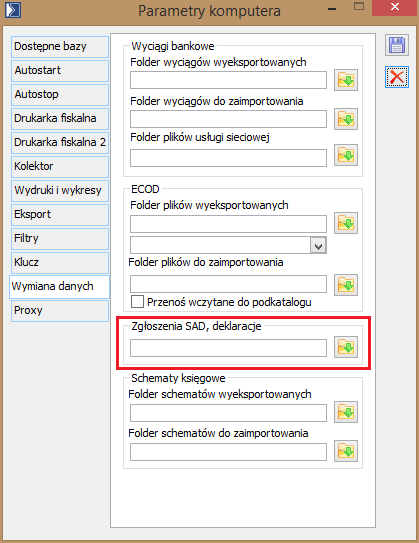

Z poziomu listy deklaracji (otwieranej z menu: Księgowość/Deklaracje) istnieje możliwość eksportu deklaracji do pliku XML. Służy do tego przycisk: ![]() [Eksport deklaracji do pliku xml]. Plik zapisywany jest w miejscu, które wcześniej zostanie określone w konfiguracji komputera, zakładka: Wymiana danych, sekcja: Zgłoszenia SAD, deklaracje.

[Eksport deklaracji do pliku xml]. Plik zapisywany jest w miejscu, które wcześniej zostanie określone w konfiguracji komputera, zakładka: Wymiana danych, sekcja: Zgłoszenia SAD, deklaracje.

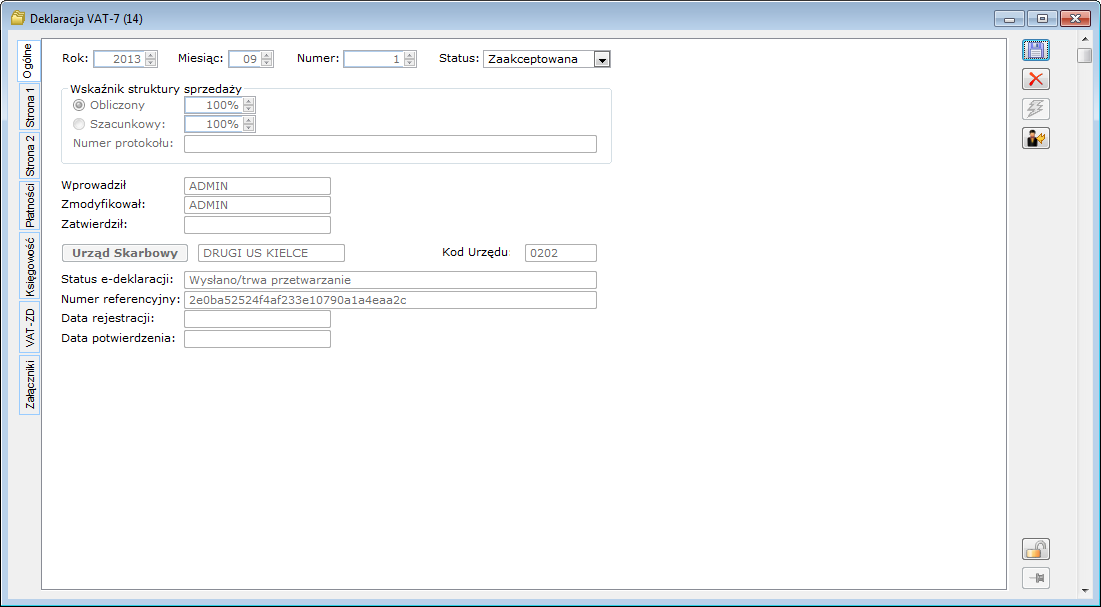

Z wysyłaniem deklaracji drogą elektroniczną związane są dodatkowe pola znajdujące się na zakładce: Ogólne deklaracji VAT-7 oraz VAT-UE:

- Status e-deklaracji:

- Nie dotyczy – jeżeli deklaracja jest obliczona za rok i miesiąc wcześniejszy niż 01/2008,

- Nie wysłano – jeżeli deklaracji jeszcze nie wysłano,

- Wysłano/trwa przetwarzanie – jeżeli deklaracja została wysłana i odebrano komunikat z grupy 300-399,

- Wysłano/nie odebrano UPO – jeżeli nie odebrano potwierdzenia złożenia deklaracji i kod statusu to 200,

- Wysłano/odebrano UPO – jeżeli odebrano potwierdzenie złożenia deklaracji i kod statusu to 200,

- Błąd wysyłania – jeżeli kod statusu należy do grupy komunikatów 100-199,

- Odrzucono – jeżeli kod statusu należy do grupy komunikatów 400-499.

- Numer referencyjny – identyfikator dokumentu

- Data rejestracji – data i czas rejestracji e-deklaracji na serwerze MF

- Data potwierdzenia – data i czas odebrania potwierdzenia

Do wysłania deklaracji elektronicznej służy przycisk ![]() [Wysyłanie deklaracji do portalu MF] znajdujący na liście deklaracji VAT-7 i informacji podsumowujących.

[Wysyłanie deklaracji do portalu MF] znajdujący na liście deklaracji VAT-7 i informacji podsumowujących.

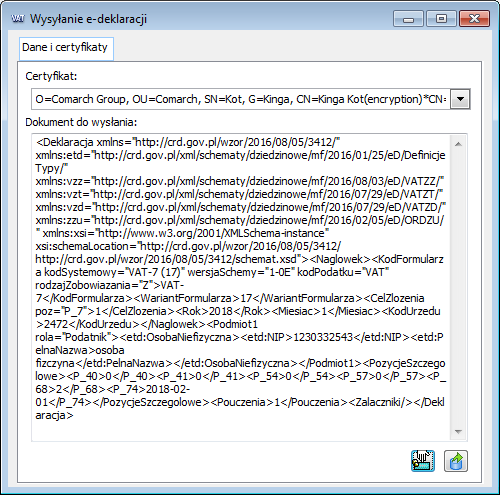

Po naciśnięciu przycisku zostanie otwarte okno: Wysyłanie e-deklaracji. Tutaj, w polu: Certyfikat, należy wskazać certyfikat klucza elektronicznego, a następnie nacisnąć przycisk ![]() [Generuj deklarację w postaci xml]. Aby został wygenerowany poprawny plik, konieczne jest uzupełnienie na deklaracji następujących pól obowiązkowych:

[Generuj deklarację w postaci xml]. Aby został wygenerowany poprawny plik, konieczne jest uzupełnienie na deklaracji następujących pól obowiązkowych:

Dla deklaracji VAT-7:

- Kod urzędu skarbowego – na deklarację przepisywany jest z karty urzędu, zakładka: Ogólne, pole: Kod urzędu.

- Rok i miesiąc złożenia deklaracji

- Cel złożenia deklaracji

- Jeśli podatnikiem jest osoba fizyczna:

- Numer NIP podatnika

- Pierwsze imię oraz nazwisko podatnika

- Data urodzenia

- Adres podatnika, pola: Kraj, Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta.

- Jeśli podatnikiem jest osoba prawna:

- Numer NIP podatnika

- Pełna nazwa podatnika

- Adres siedziby firmy, pola: Kraj, Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta.

Dla deklaracji VAT-UE oraz VAT-UEK: su_list icon=”icon: check” icon_color=”#009de0″]

- Kod urzędu skarbowego

- Rok i kwartał złożenia deklaracji

- Jeśli podatnikiem jest osoba fizyczna:

- Numer NIP podatnika

- Pierwsze imię oraz nazwisko podatnika

- Data urodzenia

- Adres podatnika, pola: Kraj, Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta.

- Jeśli podatnikiem jest osoba prawna:

- Numer NIP podatnika

- Pełna nazwa podatnika

- Adres siedziby firmy, pola: Kraj, Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta. [/su_list]

Po prawidłowym wygenerowaniu pliku zapełni się okno: Dokument do wysłania, a ikona ![]() [Wyślij]

[Wyślij]

uaktywni się i deklarację można wysłać.

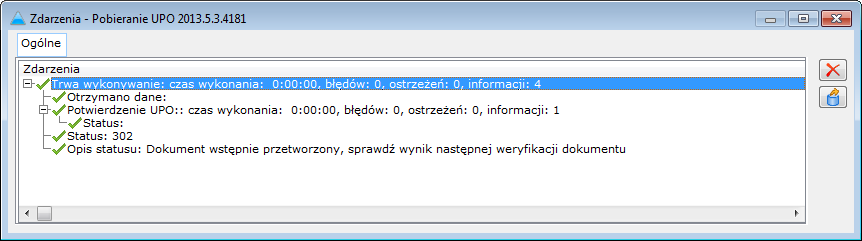

Po wysłaniu deklaracji na zakładce: Ogólne, uaktywni się przycisk ![]() [Pobieranie UPO], który służy do pobrania potwierdzenia. Po jego przyciśnięciu wysłane zostanie żądanie potwierdzenia złożenia dokumentu, w wyniku czego osoba wysyłająca otrzymuje zwrotnie status złożonego dokumentu.

[Pobieranie UPO], który służy do pobrania potwierdzenia. Po jego przyciśnięciu wysłane zostanie żądanie potwierdzenia złożenia dokumentu, w wyniku czego osoba wysyłająca otrzymuje zwrotnie status złożonego dokumentu.

Na zakładce: Ogólne deklaracji, w polu: Status e-deklaracji pojawi się odpowiedni wpis, świadczący o wysłaniu e-deklaracji oraz przetwarzaniu i sprawdzaniu jej poprawności. Czynności te odbywają się już na serwerze, na który deklaracja została wysłana.

Jeżeli deklaracja zostanie przetworzona i nie będzie zawierała błędów, na zakładce: Ogólne zmieni się wpis w polu: Status e-deklaracji na: Wysłano/odebrano UPO, oraz będzie możliwe pobranie UPO – Urzędowego Poświadczenia Odbioru stanowiącego potwierdzenie poprawnego przekazu deklaracji drogą elektroniczną. UPO dostępne jest jako standardowy wydruk wykonywany dla wysłanej deklaracji. Dodatkowo status deklaracji zmienia się automatycznie z Zaakceptowanej na Zatwierdzoną.

Inne deklaracje

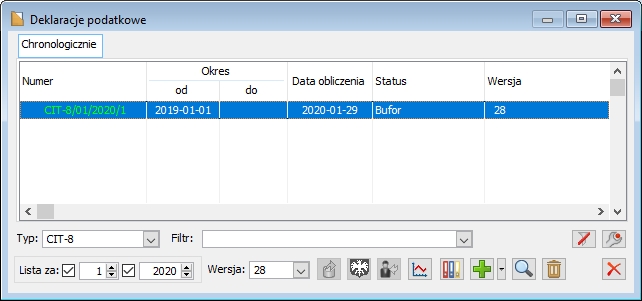

Funkcja: Inne deklaracje, uruchamiana z menu: Księgowość, otwiera okno: Deklaracje podatkowe. Z poziomu tego okna możliwe jest wygenerowanie deklaracji CIT–2, CIT–8, CIT-10Z, IFT-2, IFT-2R.

W oknie: Deklaracje podatkowe, wyświetlona jest lista wygenerowanych deklaracji, w następujących kolumnach:

- Numer – numer w obrębie okresu obrachunkowego i miesiąca. Potrzeba numeracji wewnętrznej wynika z faktu, że można wystawić dowolną ilość deklaracji stanowiących korektę do deklaracji pierwotnej.

- Okres – dokładny zakres dat, za który wyliczono deklarację np. 15.01.2005 – 31.03.2005.

- Data obliczenia – data wypełnienia deklaracji (taka, jak na deklaracji w polu 5).

- Status – status deklaracji: bufor, zaakceptowana lub zatwierdzona.

- Wersja – nr wersji deklaracji.

Listę wyświetlanych deklaracji można zawęzić do wskazanego miesiąca i roku obrachunkowego lub tylko do roku obrachunkowego bądź też korzystając ze standardowego filtra i konstruktora filtra.

W oknie znajdują się ponadto funkcje:

![]() [Księguj] – księguje wskazaną, zatwierdzoną deklarację.

[Księguj] – księguje wskazaną, zatwierdzoną deklarację.

![]() [Nowy formularz] – umożliwia dodanie nowej deklaracji.

[Nowy formularz] – umożliwia dodanie nowej deklaracji.

![]() [Karta] – otwiera deklarację zaznaczoną na liście do podglądu i edycji.

[Karta] – otwiera deklarację zaznaczoną na liście do podglądu i edycji.

![]() [Usuń] – usuwa wskazaną na liście deklarację.

[Usuń] – usuwa wskazaną na liście deklarację.

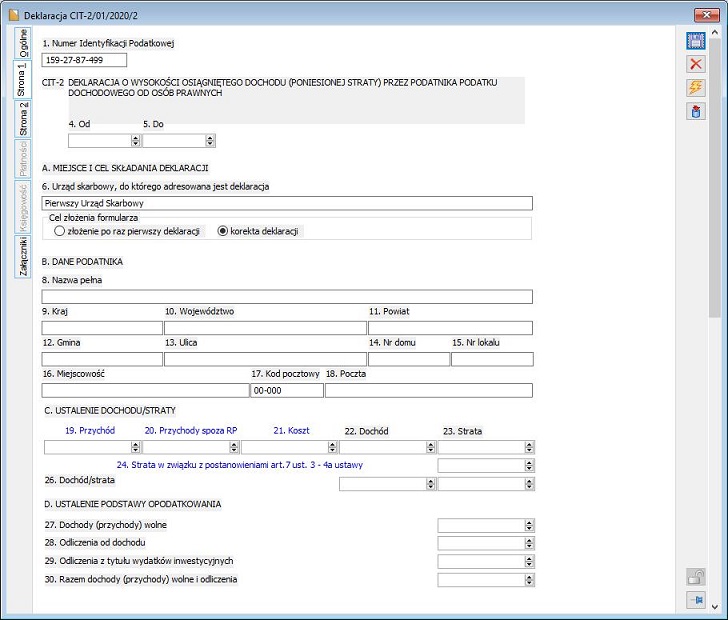

Deklaracja CIT – 2

Deklarację CIT- 2 generuje się z poziomu okna: Deklaracje podatkowe, uruchamianym po wybraniu funkcji: Inne deklaracje, z menu: Księgowość.

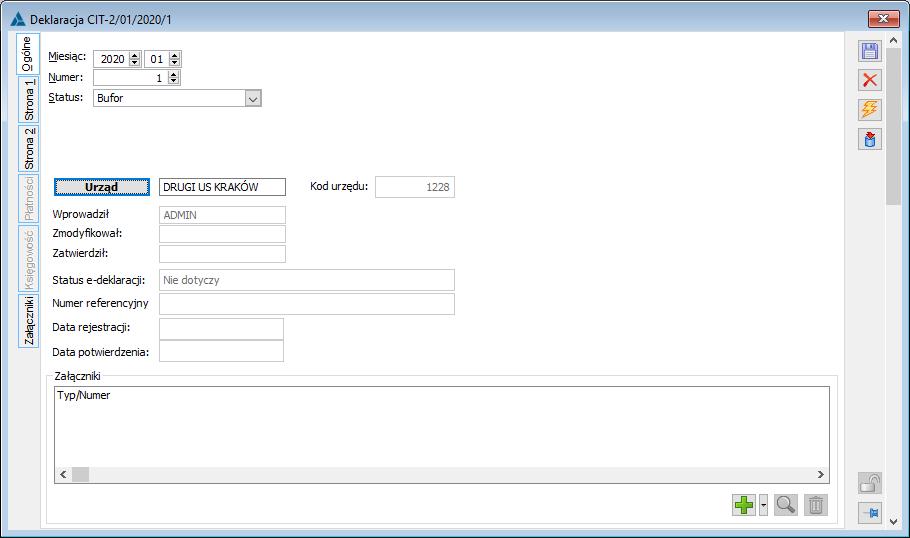

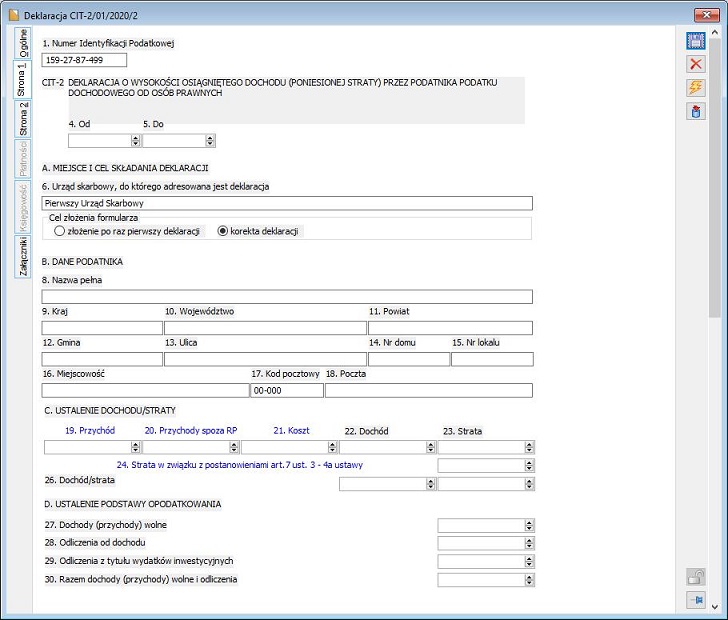

Na okno deklaracji składają się zakładki: Ogólne, Płatność, Księgowość, Załączniki. Ponadto dla okna zostanie wyświetlonych tyle zakładek, ile stron zawiera deklaracja.

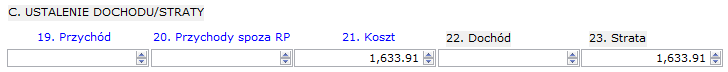

W oknie deklaracji można edytować te pola, które wyglądają jak przyciski – na rysunku 0 są to pola numer 19, 20 i 21.

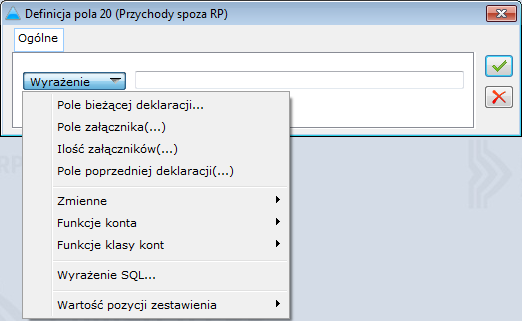

Po naciśnięciu takiego pola zostanie otworzone okno: Definicja pola 20. Numer wskazuje numer edytowanego pola.

W oknie, należy nacisnąć przycisk: ![]() , który rozwinie menu, z dostępnymi wyrażeniami, jakimi można określić definiowane pole. Po wybraniu wyrażenia, należy wybrać dla niego wartość i zatwierdzić edycję pola, po naciśnięciu przycisku:

, który rozwinie menu, z dostępnymi wyrażeniami, jakimi można określić definiowane pole. Po wybraniu wyrażenia, należy wybrać dla niego wartość i zatwierdzić edycję pola, po naciśnięciu przycisku: ![]() [Zatwierdź].

[Zatwierdź].

Dla deklaracji CIT-2 możliwe jest zarejestrowanie w systemie załączników CIT–2/O. Załącznik definiuje się z poziomu zakładki: Ogólne. Więcej informacji o załącznikach CIT–2/O znajduje się w rozdziale: 0 Deklaracja CIT–2/O.

Uwaga: Na deklaracji CIT-2/O w sekcjach:

B.2. suma odliczanych kwot w poszczególnych pozycjach oraz łączna suma odliczeń nie jest automatycznie ograniczana do kwoty z poz. 25 CIT-2 pomniejszonej o kwotę z poz. 15 CIT-2/O.

C. suma odliczanych kwot w poszczególnych pozycjach oraz łączna suma odliczeń nie jest automatycznie ograniczana do różnicy kwoty z poz. 25 CIT-2O i sumy kwot z poz. 15 CIT-2/O i 21 CIT-2/O.

D. suma odliczanych kwot w poszczególnych pozycjach oraz łączna suma odliczeń nie jest automatycznie ograniczana do kwoty podatku z poz. 37 CIT-2.

Oznacza to, że na Użytkowniku spoczywa obowiązek wprowadzenia odpowiednich wartości, w poszczególnych polach deklaracji CIT-2/O.

Deklaracja CIT–2/O

Deklarację CIT–2/O dodaje się z poziomu okna: Deklaracja CIT-2, zakładki: Ogólne, po naciśnięciu przycisku: ![]() [Dodaj].

[Dodaj].

Zostanie wyświetlone okno: Deklaracja CIT–2. Okno odpowiada aktualnemu formularzowi deklaracji CIT–2/O. Podobnie jak na deklaracji CIT–2, istnieje możliwość definiowania pól, które wyświetlone są na deklaracji jako przyciski.

Deklaracja CIT-2/O nie generuje płatności i nie podlega księgowaniu, a status dla niej jest przeniesiony z deklaracji CIT–2, z którą jest powiązana. Jeżeli deklaracja CIT-2 zostanie zaakceptowana lub zatwierdzona, deklaracja CIT-2/O nie będzie podlegała modyfikacji.

Po wprowadzeniu potrzebnych danych, należy zapisać deklarację przyciskiem: ![]() [Zapisz]. Zapisana deklaracja będzie wyświetlona na liście załączników, na deklaracji CIT–2, na zakładce: Ogólne.

[Zapisz]. Zapisana deklaracja będzie wyświetlona na liście załączników, na deklaracji CIT–2, na zakładce: Ogólne.

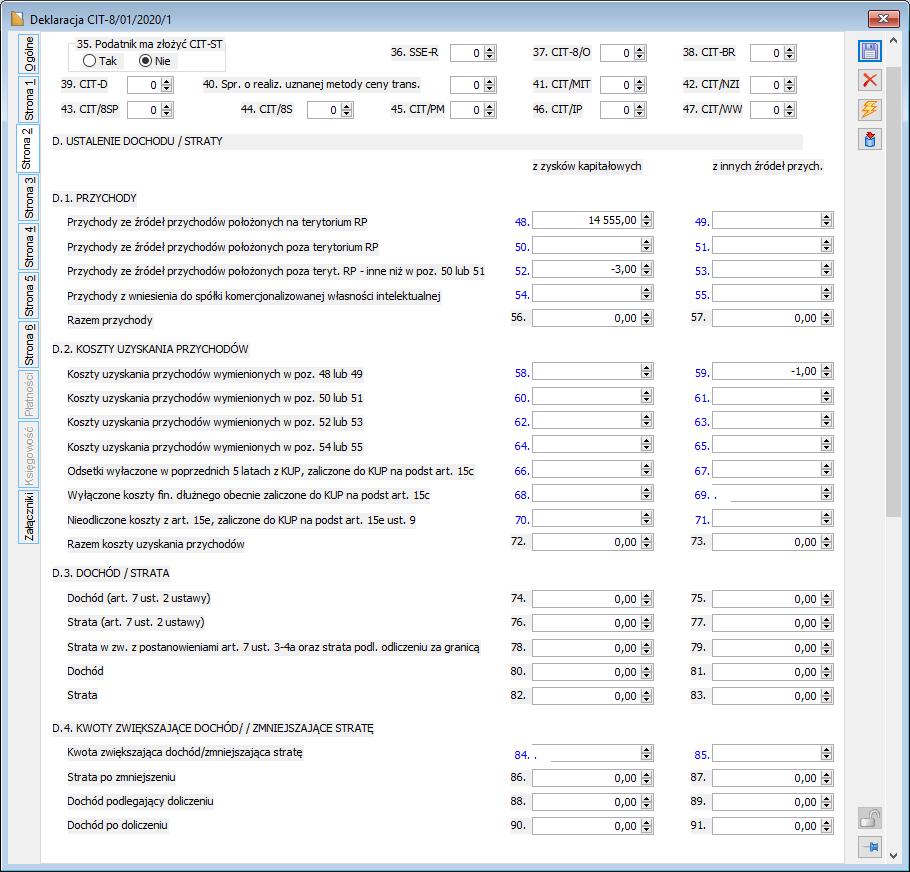

Deklaracja CIT – 8

Deklarację CIT-8 generuje się z poziomu okna: Deklaracje podatkowe, uruchamianym po wybraniu funkcji: Inne deklaracje, z menu: Księgowość. Możliwe jest dodanie deklaracji CIT-8 w wersjach: 23, 24, 25, 26, 27, 28.

Do deklaracji CIT-8 istnieje możliwość dodania załącznika CIT-8/O (w wersjach 10, 11, 12, 13, 14, 15 w zależności od wersji deklaracji CIT-8). Po jego dołączeniu, podczas przeliczania deklaracji CIT-8 odpowiednie wartości będą pobierane z załącznika.

Istnieje również możliwość dodania załącznika CIT-D w wersji 5, 6, 7, 8 (w zależności od wersji deklaracji CIT-8)

Mechanizm definiowania pól deklaracji jest analogiczny jak dla deklaracji CIT-2, przy czym, wprowadzono możliwość odwoływania się do wartości z deklaracji CIT-2, informującej o wartości zaliczek na podatek dochodowy.

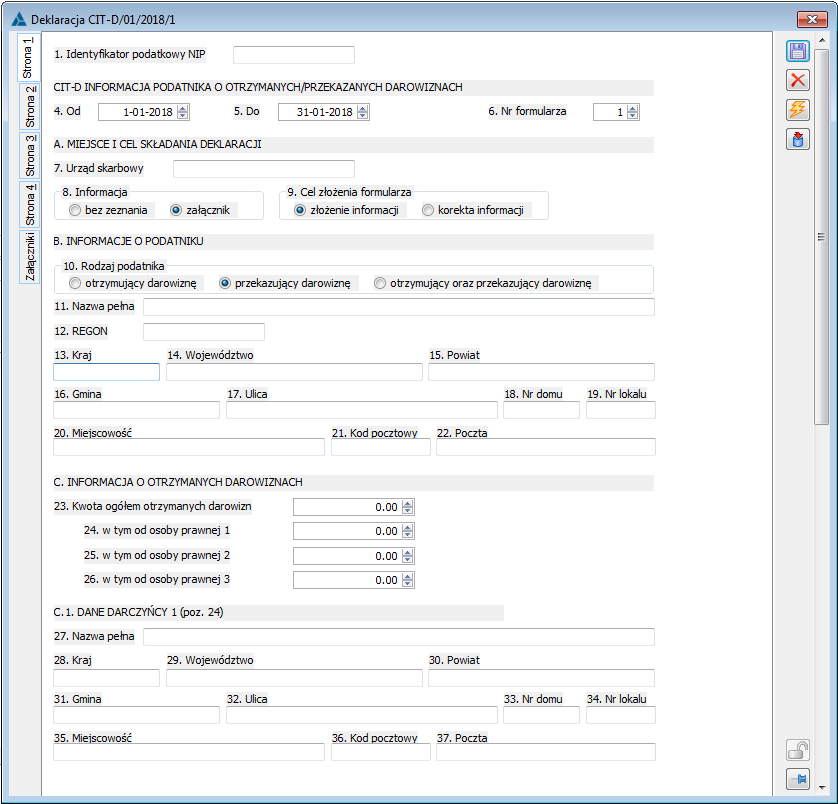

Deklaracja CIT-D

Deklarację CIT–D dodaje się z poziomu okna: Deklaracja CIT-8, z zakładki: Ogólne, po naciśnięciu przycisku: ![]() [Dodaj]. Załącznik stanowi informację podatnika o otrzymanych / przekazanych darowiznach

[Dodaj]. Załącznik stanowi informację podatnika o otrzymanych / przekazanych darowiznach

Deklaracja CIT-D nie generuje płatności i nie podlega księgowaniu. Jeżeli deklaracja CIT-8 zostanie zaakceptowana lub zatwierdzona, deklaracja CIT-D nie będzie podlegała modyfikacji.

Po wprowadzeniu potrzebnych danych, należy zapisać deklarację przyciskiem: ![]() [Zapisz]. Zapisana deklaracja będzie wyświetlona na liście załączników, na deklaracji CIT–8, na zakładce: Ogólne.

[Zapisz]. Zapisana deklaracja będzie wyświetlona na liście załączników, na deklaracji CIT–8, na zakładce: Ogólne.

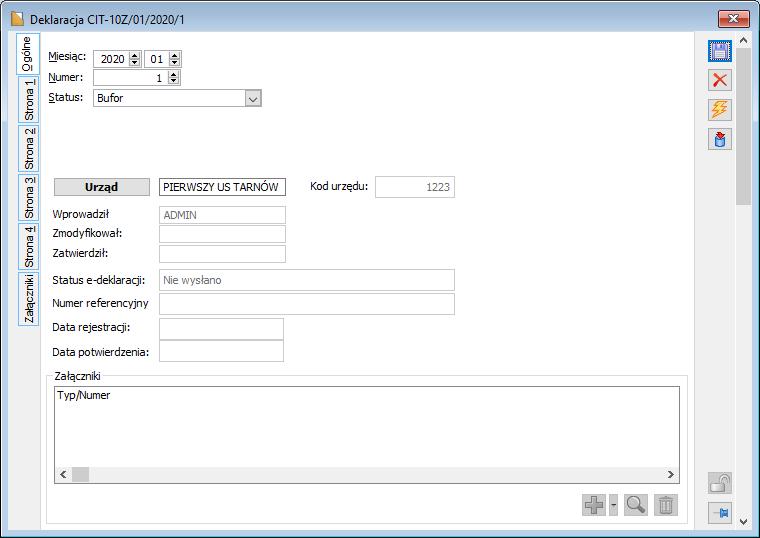

Deklaracja CIT-10Z

Deklarację CIT 10Z generuje się z poziomu okna: Deklaracje podatkowe, uruchamianym po wybraniu funkcji: Inne deklaracje, z menu: Księgowość. Deklaracja CIT-10Z dotycząca wysokości pobranego przez płatnika zryczałtowanego podatku dochodowego od osób prawnych, od dochodów (przychodów) osiągniętych przez podatników niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej dostępna jest w wersjach: 3, 4, 5. Podobnie jak na deklaracji CIT–2, istnieje możliwość definiowania pól, które wyświetlone są na deklaracji jako przyciski.

Deklaracja CIT-10Z nie generuje płatności i nie podlega księgowaniu. W przypadku tej deklaracji nie ma również możliwości dodawania załączników.

Deklaracja IFT-2/IFT-2R

Deklarację IFT-2/IFT-2R generuje się z poziomu okna: Deklaracje podatkowe, uruchamianym po wybraniu funkcji: Inne deklaracje, z menu: Księgowość. Deklaracja IFT-2/IFT-2R dotycząca przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej dostępna jest w wersjach 7, 8, 9.

Podobnie jak na deklaracji CIT–2, istnieje możliwość definiowania pól, które wyświetlone są na deklaracji jako przyciski.

Deklaracja IFT-2/IFT-2R nie generuje płatności i nie podlega księgowaniu. W przypadku tej deklaracji nie można dodawać załączników. Istnieje natomiast możliwość zatwierdzenia wielu deklaracji za ten sam okres.