Obsługa odwrotnego obciążenia VAT – informacje ogólne

Mechanizm umożliwiający rejestrowanie towarów podlegających procedurze odwrotnego obciążenia w systemie jest funkcjonalnością opcjonalną. Parametr: Obsługa odwrotnego obciążenia VAT dostępny z poziomu konfiguracji programu / Parametry 2 pozwala na włączenie/wyłączenie tego mechanizmu.

Do naliczania/odliczania podatku przez nabywcę towarów oznaczonych jako „odwrotne obciążenie” w systemie wykorzystane zostały dokumenty FWS i FWZ, jakie będą generowane do dokumentu faktury zakupu FZ.

Ponieważ dokumenty FWS/FWZ standardowo generowane są do faktury importowej FAI i wymagają posiadania licencji na moduł import, mechanizm generowania faktur wewnętrznych do faktur zakupu został odpowiednio sparametryzowany, przez co nie jest możliwe, aby za pomocą tego mechanizmu rejestrować także nabycia wewnątrzwspólnotowe z pominięciem modułu import.

Typ transakcji dla odwrotnego obciążenia VAT

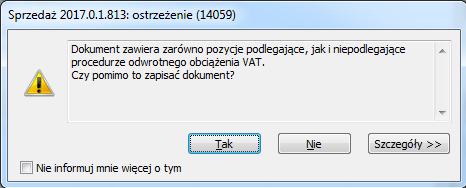

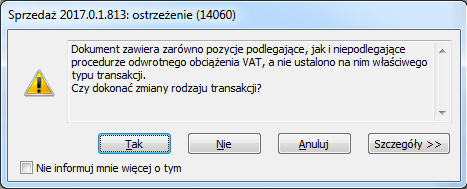

Faktura sprzedaży na rzecz płatnika VAT towaru podlegającego procedurze odwrotnego obciążenia powinna być oznaczona typem transakcji „Podatnikiem jest nabywca”. Możliwe jest domyślne ustalenie tego typu na podstawie kontrahenta głównego z dokumentu, o ile został on oznaczony takim właśnie parametrem. Jednak parametr z karty kontrahenta „działa” na każdej fakturze sprzedaży, bez względu na rodzaj sprzedawanego towaru. W związku z tym rekomendowane jest oznaczanie kontrahenta parametrem „Podatnikiem jest nabywca” wyłącznie wówczas, gdy wszystkie transakcje z nim dokonywane dotyczą procedury odwrotnego obciążenia, w przeciwnym razie nie należy go stosować. W takim przypadku podczas „zwykłej” sprzedaży zostanie ustalony prawidłowy rodzaj transakcji, a w przypadku sprzedaży wyłącznie towarów podlegających ww procedurze System podczas zapisu/zatwierdzania dokumentu zaprezentuje informację o niewłaściwej transakcji i zaproponuje jej zmianę.

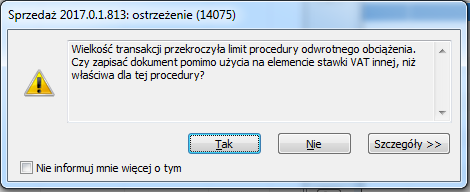

Podczas generowania dokumentów z zamówień rodzaj transakcji jest ustalany na podstawie zamówienia, a ponieważ na zamówieniach nie ma tego rodzaju, nie ma go również na wygenerowanym dokumencie. Dopiero przy zapisie dokumentu pojawia stosowny komunikat dotyczący użycia innej stawki VAT, niż przypisana do towaru.

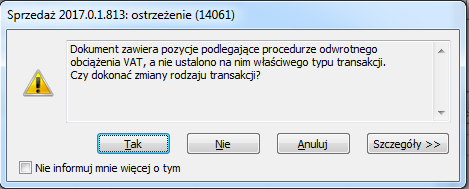

Podczas zatwierdzania dokumentu z towarem podlegającym procedurze odwrotnego obciążenia, przy typie transakcji Kraj, pojawia się komunikat o błędnym rodzaju transakcji:

Dokument zawiera pozycje podlegające procedurze odwrotnego obciążenia VAT, a nie ustalono na nim właściwego typu transakcji.

Czy dokonać zmiany rodzaju transakcji? TAK/NIE/ANULUJ.

Po wybraniu opcji TAK nastąpi zmiana rodzaju transakcji na właściwą (Podatnikiem jest Nabywca).

Generowanie faktury wewnętrznej sprzedaży FWS do FZ

W celu wygenerowania faktury wewnętrznej sprzedaży FWS do faktury zakupu FZ w module Sprzedaż, aby możliwe było zarejestrowanie towarów podlegających procedurze odwrotnego obciążenia, wymagane jest:

- zaznaczenie parametru: {Obsługa odwrotnego obciążenia VAT} w konfiguracji systemu,

- typ transakcji: krajowa,

- kontrahent na transakcji jest płatnikiem VAT,

- przynajmniej jeden element, jaki znajduje się na FZ został oznaczony jako odwrotne obciążenie i ma stawkę VAT zgodną ze stawką VAT przypisaną w konfiguracji jako stawka odwrotnego obciążenia VAT.

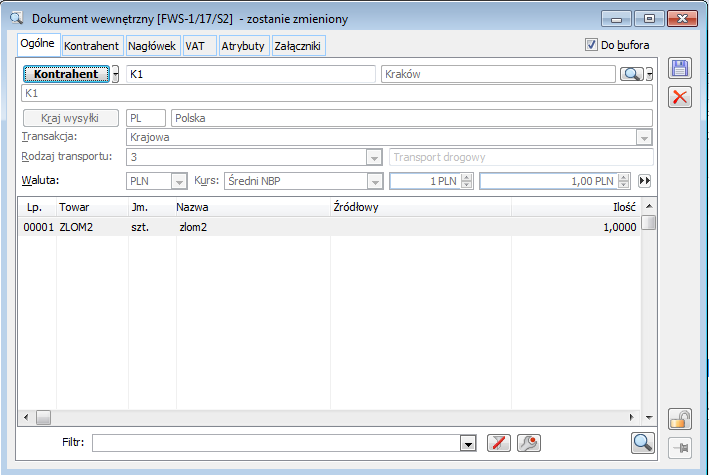

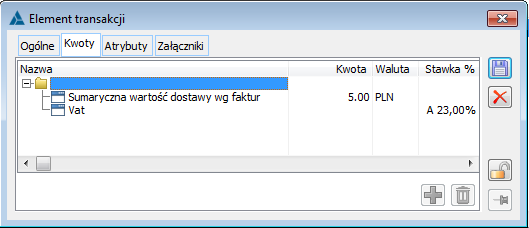

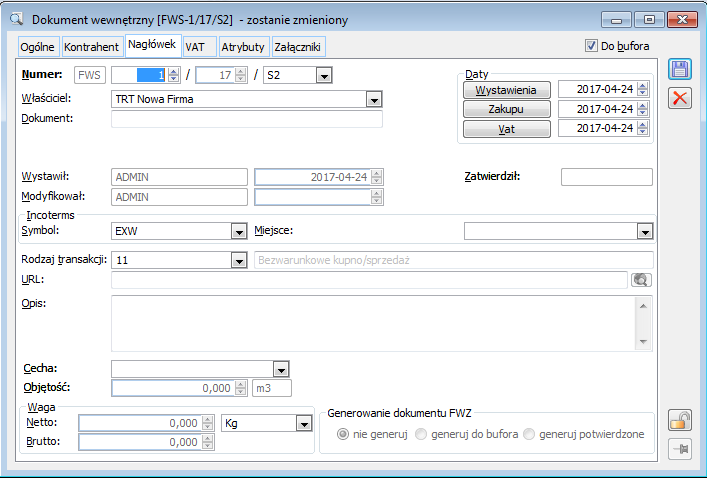

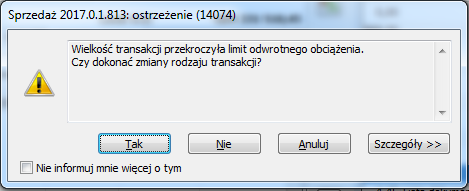

FZ otrzymana od dostawcy powinna być wystawiona w stawce NP i wtedy taka pozycja nie jest ujęta na deklaracji. W tej poprawnej sytuacji tylko FWS i FWZ są ujęte na deklaracji. Ważne jest żeby sprawdzić czy w konwersji na liście stawek VAT ustawia się poprawna stawka. FWS, zakładka: Ogólne Na dokument FWS, jaki jest generowany z FZ wartości pól przenoszone są z dokumentu źródłowego. Na zakładce Ogólne dokumentu FWS znajdują się następujące pola: Kraj wysyłki, Transakcja, Rodzaj transportu – wartości przeniesione z FZ, bez możliwości zmiany Waluta – wartość przeniesiona z FZ, bez możliwości zmiany Kurs waluty – rodzaj oraz wartość kursu przeniesiony z FZ z możliwością zmiany Okno: Element transakcji Na dokument FWS generowany z FZ przepisywane są tylko te pozycje, które na karcie towaru mają zaznaczoną opcje: odwrotne obciążenie. Na zakładce: Kwoty wyświetlane są Sumaryczne wartości dostawy wg faktur oraz Vat z możliwością jej zmiany. Zablokowana została możliwość dodawania zestawu kwot. FWS, zakładka: Kontrahent Na zakładce wyświetlane są dane kontrahenta głównego i docelowego. Do momentu zatwierdzenia dokumentu możliwa jest ich zmiana. FWS, zakładka: Nagłówek Na zakładce Nagłówek znajdują się dane: Numer – numer dokumentu. Domyślnie nadawany jest kolejny numer, jednak może on zostać zmieniony na inny wolny numer. Daty: Wystawił – kod operatora wystawiającego dokument Modyfikował – kod operatora, który ostatnio modyfikował dokument Zatwierdził – kod operatora, który zatwierdził dokument Rodzaj transakcji – kod rodzaju transakcji, zdefiniowany w oknie: Słowniki kategorii. W polu obok znajduje się opis rodzaju transakcji. URL – adres strony internetowej z informacjami powiązanymi z reklamacją. Jeśli jest wpisany, to aktywny jest umieszczony obok przycisk: Opis – pole z opisem transakcji Cecha – atrybut wyróżniający transakcje, wybierany ze słownika: Cechy transakcji Objętość – wyrażona w metrach sześciennych objętość towaru Waga n/b – waga wysyłki netto i brutto w jednostkach Generowanie dokumentu FWZ – parametr ten odpowiada za generowanie dokumentu FWZ FWS może zostać wygenerowana: Korekta FKS może zostać wygenerowana z poziomu menu kontekstowego oraz menu rozwijanego. Opcja generowania korekty dostępna w menu jest aktywna, jeśli zostanie zaznaczony dokument FZK lub (S)FZK. W sytuacji, kiedy kursor zostanie ustawiony na FZ lub (S)FZ opcja generowania FKS jest nieaktywna. Fakturę wewnętrzną zakupu FWZ można wygenerować do faktury wewnętrznej sprzedaży FWS W związku z brakiem jednoznacznych interpretacji co do tego, czy na jednej fakturze można zarejestrować sprzedaż zarówno towarów podlegających procedurze odwrotnego opodatkowania, jak i jej niepodlegającej, zostały wprowadzone zmiany na wydrukach takich dokumentów sprzedaży, a mianowicie, jeżeli na dokumencie występują oba ww rodzaje towarów po oznaczeniu „Odwrotne obciążenie” na wydruku wymienione zostaną Lp pozycji z dokumentu, których dotyczy odwrotne obciążenie. W momencie zapisywania dokumentu, na którym są towary podlegające/nie podlegające procedurze odwrotnego obciążenia pojawia się stosowny komunikat: ‘Dokument zawiera zarówno pozycje podlegające, jak i niepodlegające procedurze odwrotnego obciążenia VAT, a nie ustalono na nim właściwego typu transakcji. Czy dokonać zmiany rodzaju transakcji?’ TAK/NIE/ANULUJ. Po wybraniu opcji TAK zmienia się rodzaj transakcji, na Podatnikiem jest Nabywca (zakładka VAT). Wielkość limitu prezentowana będzie na dokumentach handlowych, a liczona będzie poprzez porównanie wartości 20.000,00 określonej w ustawie z sumą netto transakcji dokonanych tego typu towarami w danym dniu z danym kontrahentem. W trakcie rejestrowanie transakcji z towarami podlegającymi procedurze odwrotnego obciążenia powyżej określonej wartości, na niezatwierdzonym dokumencie handlowym, na którym wstępuje taki towar prezentowany jest pozostały limit przy zachowaniu którego procedura limitu o.o. nie obowiązuje. Ujemna wartość tego limitu informuje o tym, że dla transakcji należy stosować stawki VAT właściwe dla limitu o.o oraz że należy zmienić rodzaj transakcji (dokumenty sprzedaży), lub dokonać zmiany stawki VAT na elementach (dokument FZ, PZ). Suma transakcji wyliczana będzie na podstawie elementów sprzedaży lub zakupu (w zależności od tego dla jakiego dokumentu będzie obliczana), które dotyczą tego typu towarów, a znajdują się na dokumentach zarejestrowanych na tego samego kontrahenta z taką samą datą sprzedaży/zakupu, jak data na bieżącym dokumencie. Stan ww dokumentów nie będzie istotny, tj. już dokumenty niezatwierdzone będą ten limit pomniejszać. Do ustalania limitu brane są pod uwagę typ dokumentu: FS, WZ, FW, FSE, WZE, (S)FS, FZ, PZ. Przy wyliczaniu limitu nie jest istotny stan dokumentu. Sprawdzany jest kontrahent główny który musi być Zgodny z kontrahentem głównym dokumentu, na którym jest prezentowany limit. Wartość limitu jest ustalana zgodnie z datą sprzedaży lub zakupu na dokumencie. W przypadku zatwierdzania dokumentu z zaznaczonym parametrem podatnikiem jest nabywca oraz towarami objętymi odwrotnym obciążeniem oraz zwykłymi pojawi się okno z komunikatem. Jeśli na dokumencie jest odznaczony parametr podatnikiem jest nabywca a transakcja jest krajowa oraz na pozycjach dokumentów są towary objęte odwrotnym obciążeniem oraz zwykłe pojawia się komunikat z ostrzeżeniem i pytaniem o zmianę rodzaju transakcji. Wybranie odpowiedzi tak spowoduje iż zostanie zaznaczony parametr podatnikiem jest nabywca. Odpowiedź nie spowoduje zapisanie dokumentu bez zmian. Wybranie opcji anuluj spowoduje iż dokument nie zostanie zapisany i nie zostaną na nim dokonane zmiany. Jeśli na dokumencie jest odznaczony parametr podatnikiem jest nabywca, transakcja jest krajowa oraz na dokumencie są dodane towary objęte odwrotnym obciążeniem pojawia się komunikat z ostrzeżeniem i pytaniem o zmianę rodzaju transakcji. Wybranie odpowiedzi tak spowoduje iż zostanie zaznaczony parametr podatnikiem jest nabywca. Odpowiedź nie spowoduje zapisanie dokumentu bez zmian. Wybranie opcji anuluj spowoduje iż dokument nie zostanie zapisany i nie zostaną na nim dokonane zmiany. Jeśli na dokumencie jest odznaczony parametr podatnikiem jest nabywca, transakcja jest krajowa oraz na dokumencie są dodane towary objęte odwrotnym obciążeniem z zaznaczonym parametrem na karcie towaru Limit o.o to wówczas pojawia się komunikat z ostrzeżeniem o przekroczeniu limitu odwrotnego obciążenia i pytaniem o zmianę rodzaju transakcji. Wybranie odpowiedzi tak spowoduje iż zostanie zaznaczony parametr podatnikiem jest nabywca. Odpowiedź nie spowoduje zapisanie dokumentu bez zmian. Wybranie opcji anuluj spowoduje iż dokument nie zostanie zapisany i nie zostaną na nim dokonane zmiany. Podczas dodawania na FZ/PZ towarów oznaczonych parametrem Limit o.o. system ustala na pozycjach stawki krajowe podatki VAT, bez względu na to, czy limit o.o. 20000,00 PLN został przekroczony, czy też nie. To Operator widząc „ujemny” limit na dokumencie powinien zmienić stawki edytując poszczególne elementy, lub wykorzystując opcję seryjnego ustawiania stawki o.o. na pozycjach dokumentu. Jeżeli jednak Użytkownik tego nie dokona, wówczas System zaprezentuje stosowne ostrzeżenie przy zapisie/zatwierdzaniu takiego dokumentu zakupu, jeżeli limit został przekroczony, a pomimo to istnieją elementy podlegające ww. limitowanej procedurze, na których nie użyto stawki właściwej dla o.o. Informacja prezentowane jest więc wówczas, gdy spełnione są wszystkie poniższe warunki:

![]() – przenoszony z FZ, z możliwością zmiany,

– przenoszony z FZ, z możliwością zmiany,

![]() [Zobacz stronę]. Jego naciśnięcie spowoduje uruchomienie domyślnej przeglądarki i próbę wyświetlenia strony o podanym adresie.

[Zobacz stronę]. Jego naciśnięcie spowoduje uruchomienie domyślnej przeglądarki i próbę wyświetlenia strony o podanym adresie.

z dokumentu FWS. Domyślne ustawienie tej opcji jest przepisywane z definicji dokumentu dla centrum struktury praw, do którego należy operator.

Generowanie faktury wewnętrznej zakupu FWZ do FWS

w module Sprzedaż, jeśli dokument FWS wygenerowany został do faktury zakupu FZ. Dokument FWZ może być generowana automatycznie podczas zatwierdzania FWS, jeśli na FWS na zakładce Nagłówek została wybrana opcja dotycząca generowania FWZ: do bufora lub potwierdzone. Domyślne ustawienie tej opcji jest przepisywane z definicji dokumentu dla centrum struktury praw, do którego należy operator. W przypadku generowania dokumentu FKZ do FKS sprawdzane jest czy transakcja dotyczy procedury odwrotnego obciążenia oraz czy jest licencja na moduł Sprzedaż.Rejestrowanie na jednej fakturze sprzedaży zarówno towarów podlegających procedurze odwrotnego opodatkowania, jak i jej niepodlegającej.

Limit obrotowy w procedurze odwrotnego obciążenia

Odwrotne obciążenie – informacje i ostrzeżenia przy generowaniu dokumentów

Zapis dokumentu zakupu a procedura o.o.