Pakiet VAT e-commerce (WSTO, OSS)

Udostępniona została funkcjonalność związana z pakietem VAT e-commerce w zakresie obsługi wewnątrzwspólnotowej dostawy towarów na odległość, zwanej dalej WSTO oraz szczególnej procedury unijnej VAT-OSS.

W przypadku sprzedaży wysyłkowej dla kontrahentów z innych krajów Unii Europejskiej po przekroczeniu wartości 10.000 EUR łącznej sprzedaży do krajów UE dostawca zobowiązany jest do rejestracji do celów rozliczenia VAT w każdym kraju członkowskim, do którego dostarcza towary, lub do przystąpienia do procedury VAT-OSS. Procedura ta umożliwia rozliczenie podatku VAT z tego tytułu na jednej deklaracji składanej elektronicznie.

Nowy rodzaj transakcji na dokumentach sprzedaży

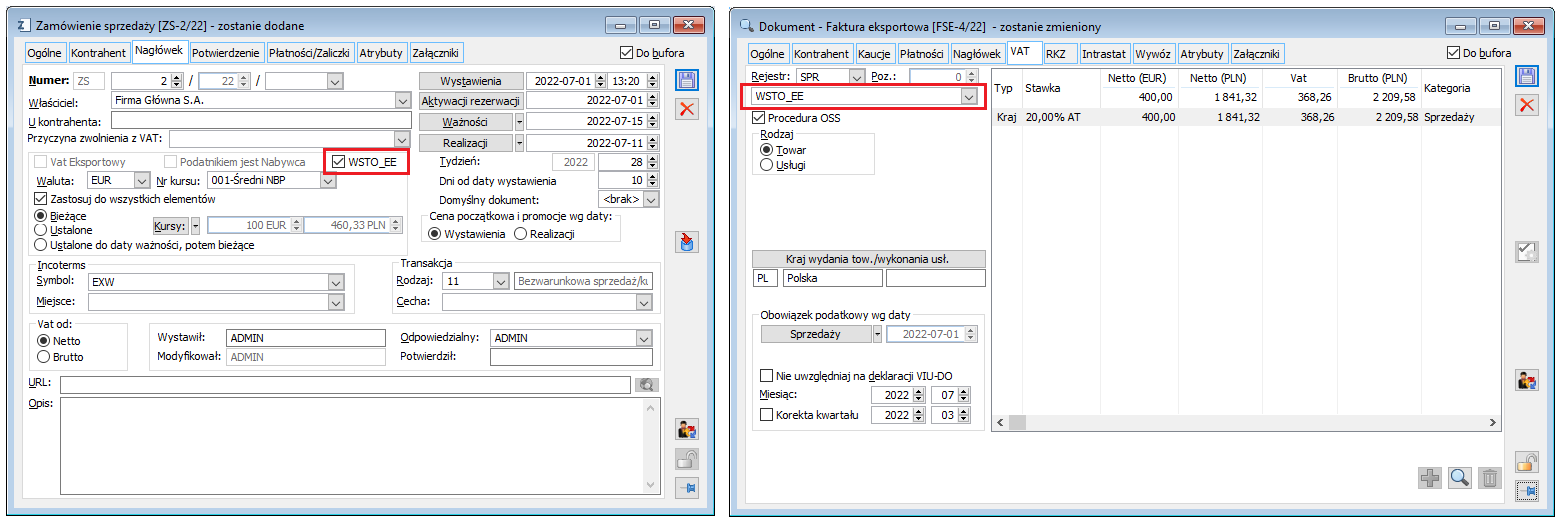

Na potrzeby obsługi transakcji WSTO wprowadzono w Systemie nowy rodzaj transakcji: “Wewnątrzwspólnotowa sprzedaż towarów na odległość i świadczenie usług elektronicznych i podobnych” (WSTO_EE) na ofertach sprzedaży, zamówieniach sprzedaży oraz dokumentach handlowych sprzedaży.

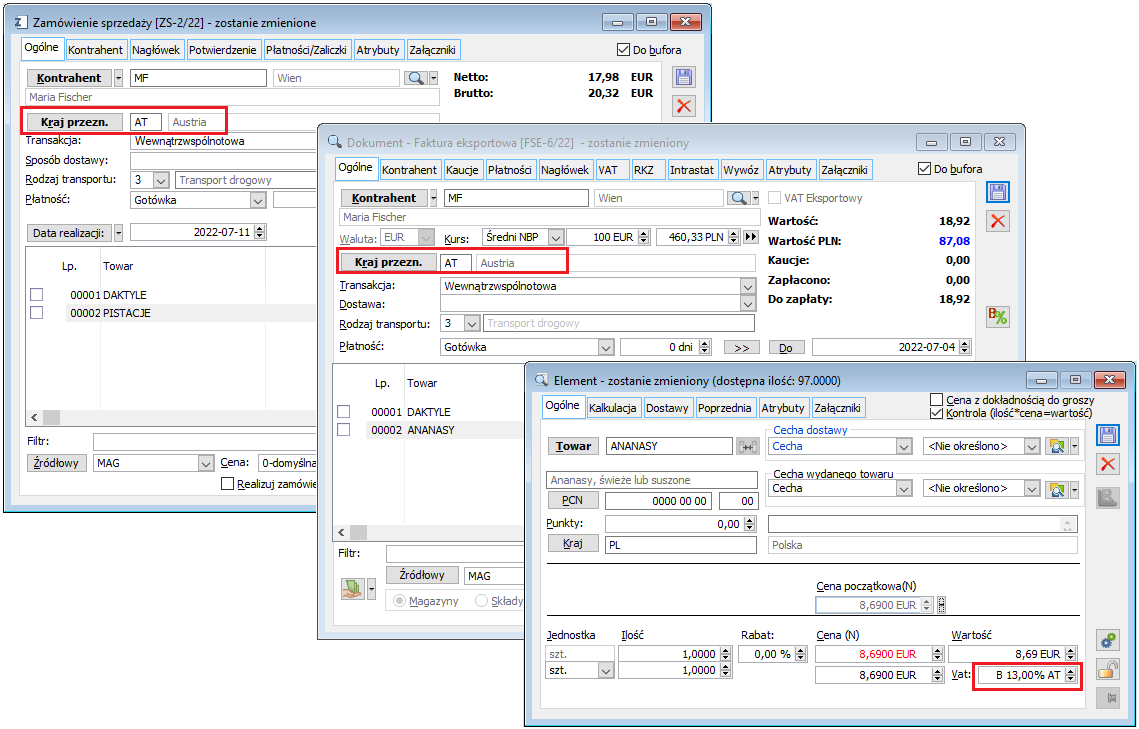

Ustalenie tego typu transakcji na dokumencie oznacza, że na jego elementach zastosowane zostaną stawki właściwe dla kraju przeznaczenia (kraju Odbiorcy towaru).

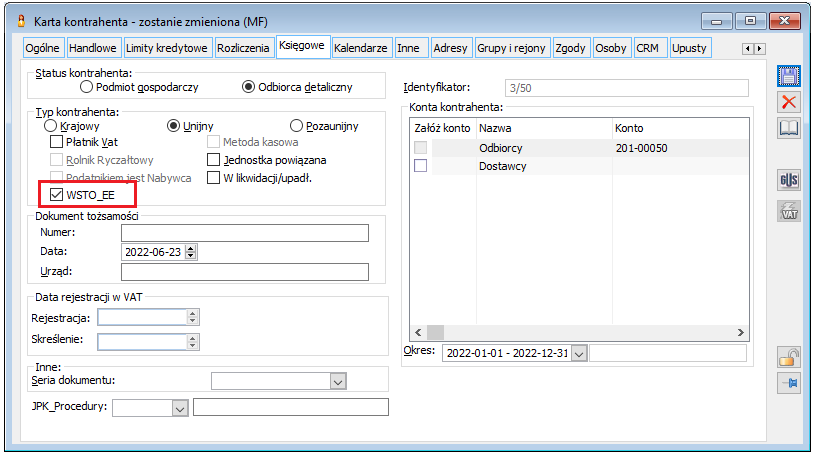

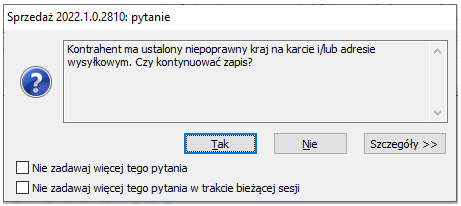

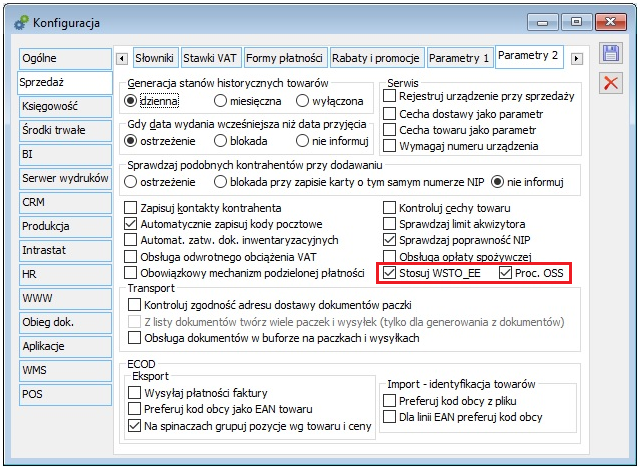

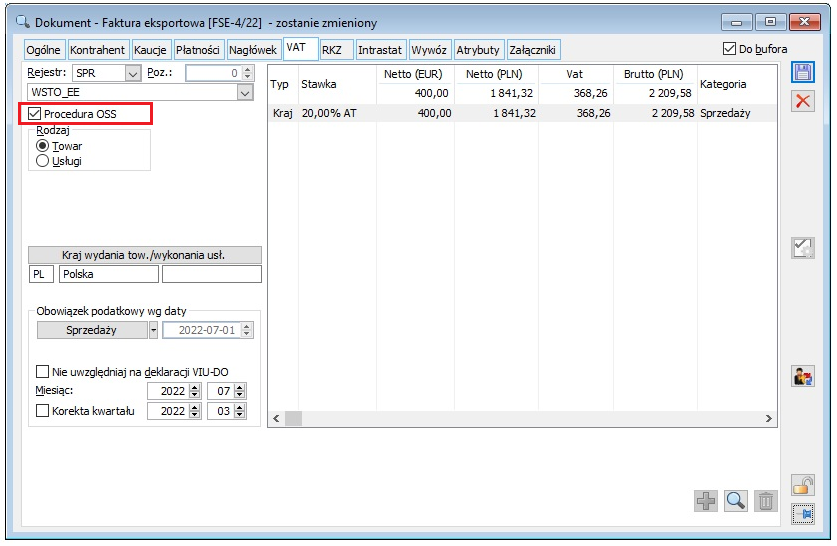

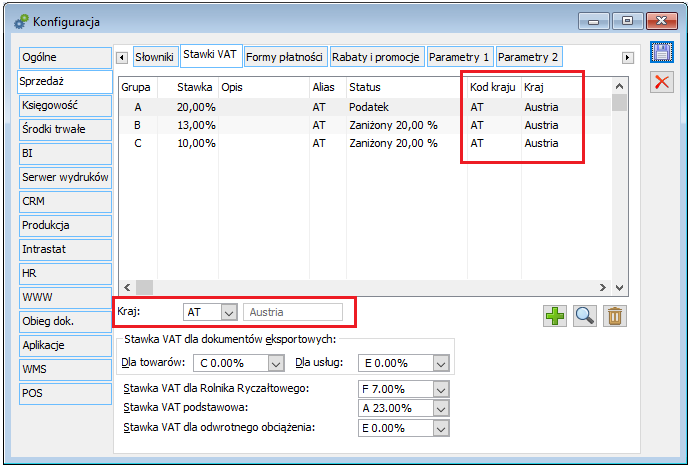

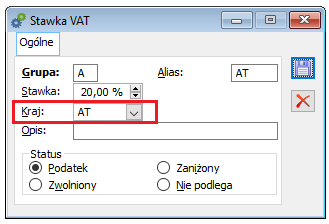

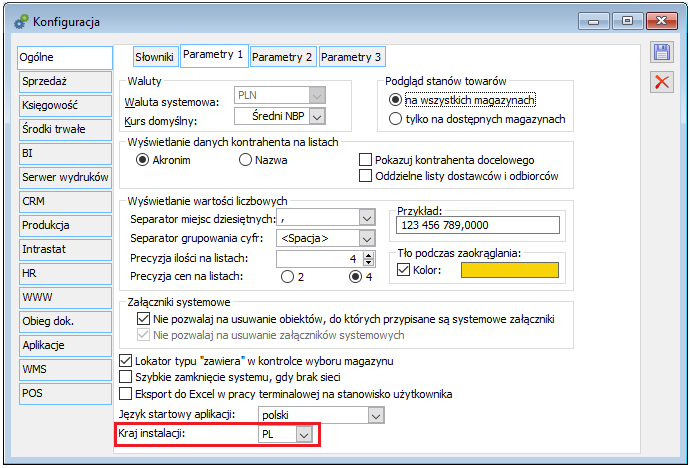

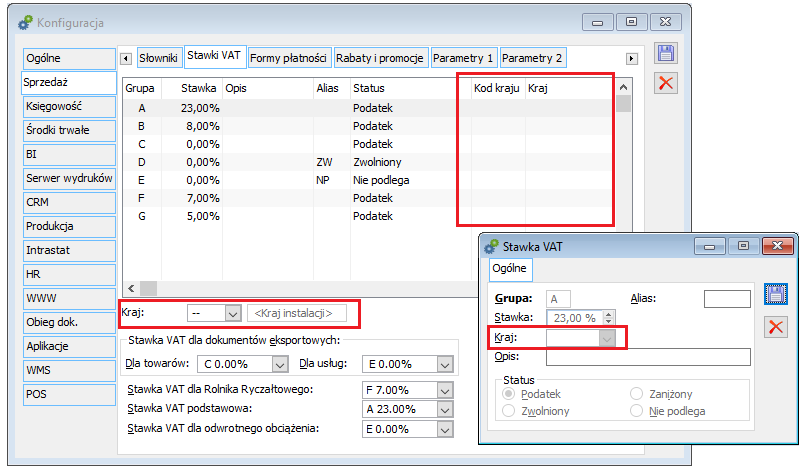

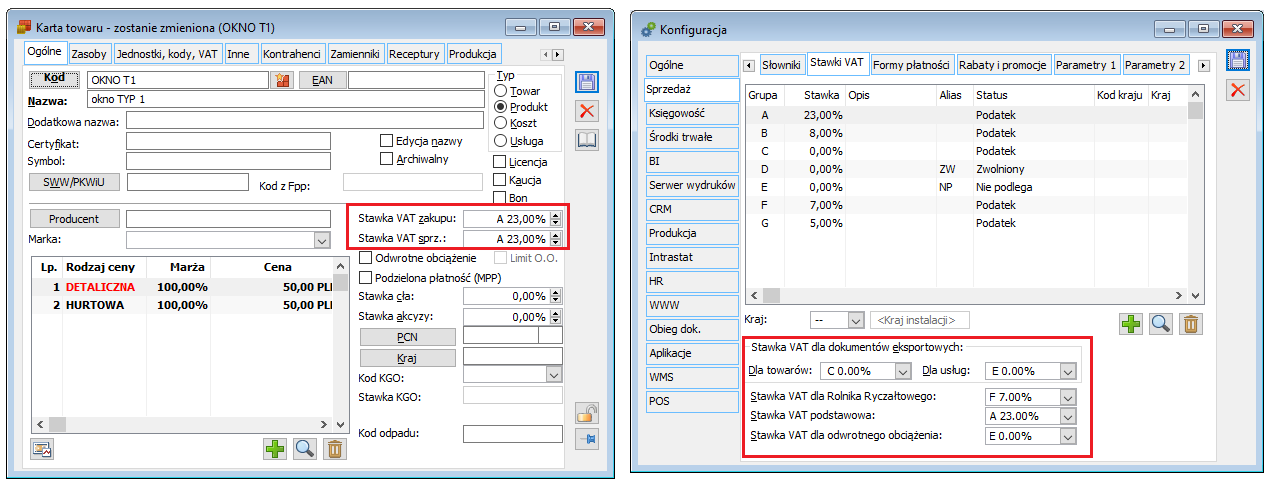

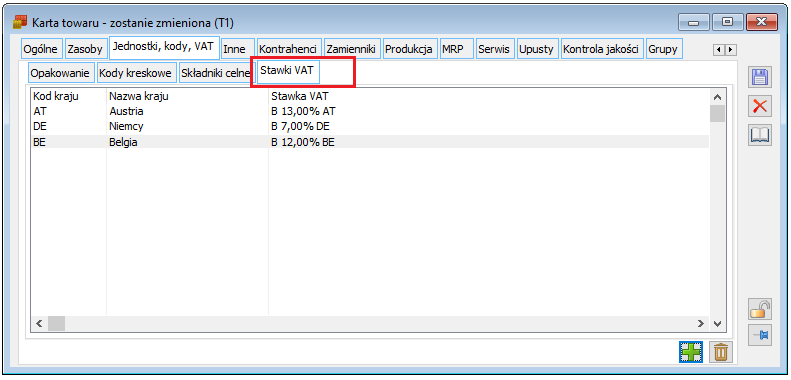

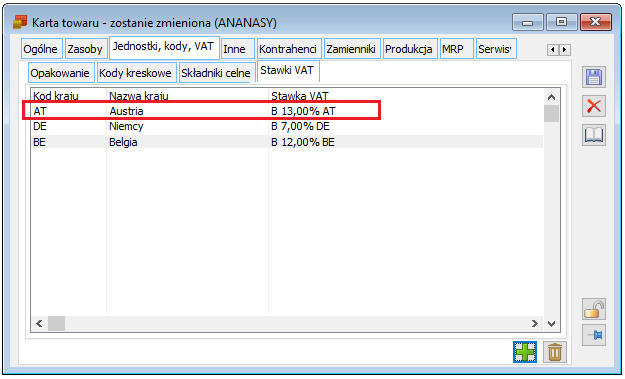

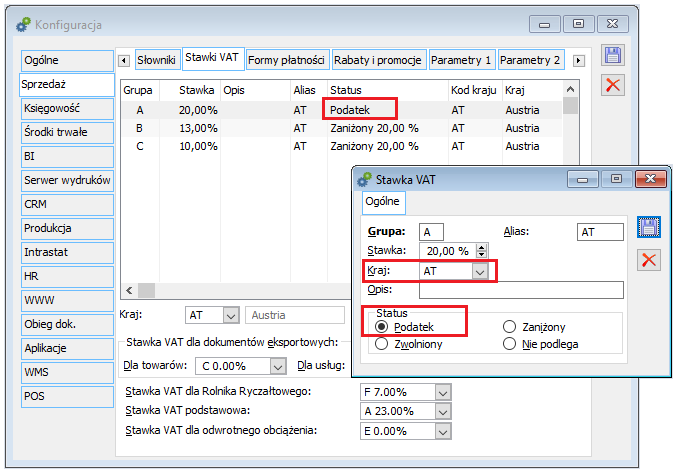

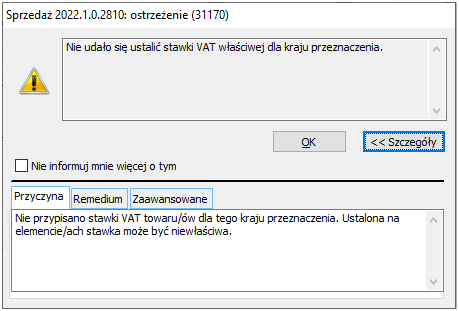

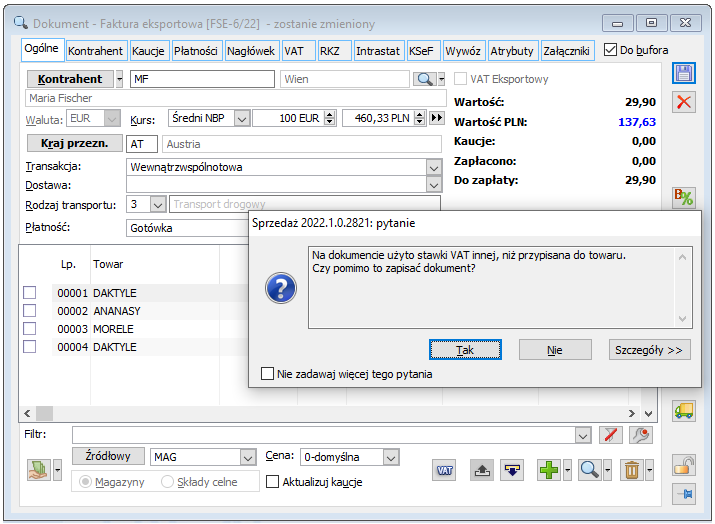

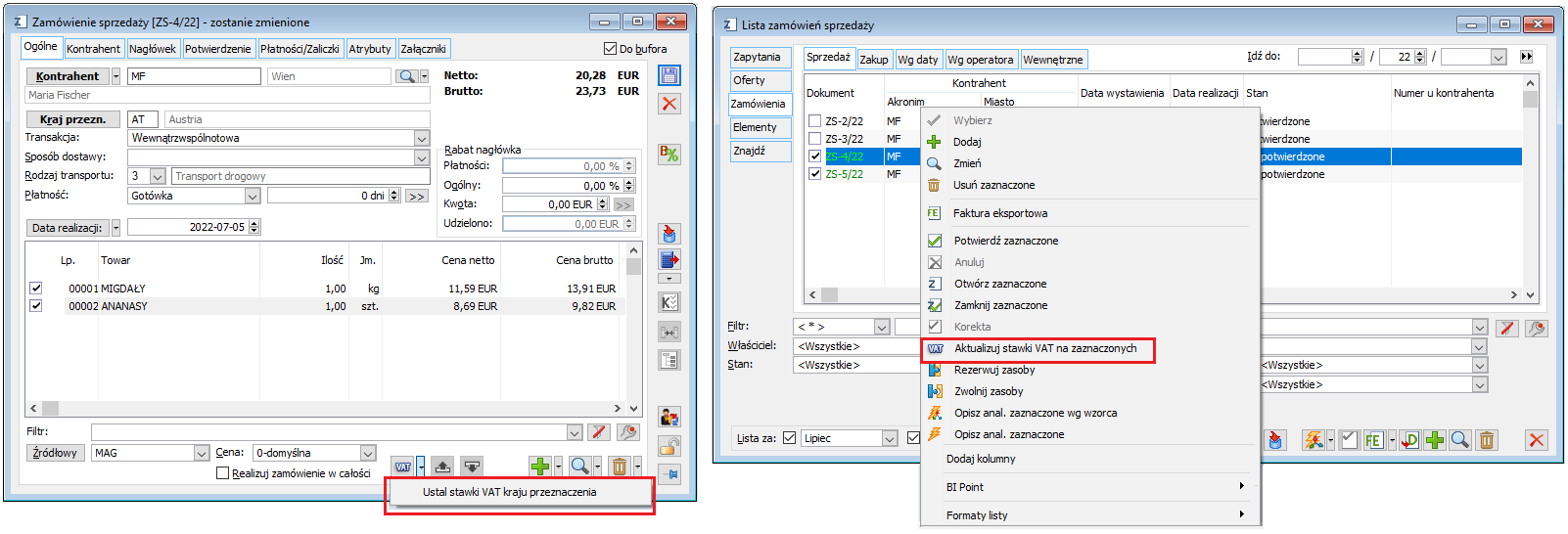

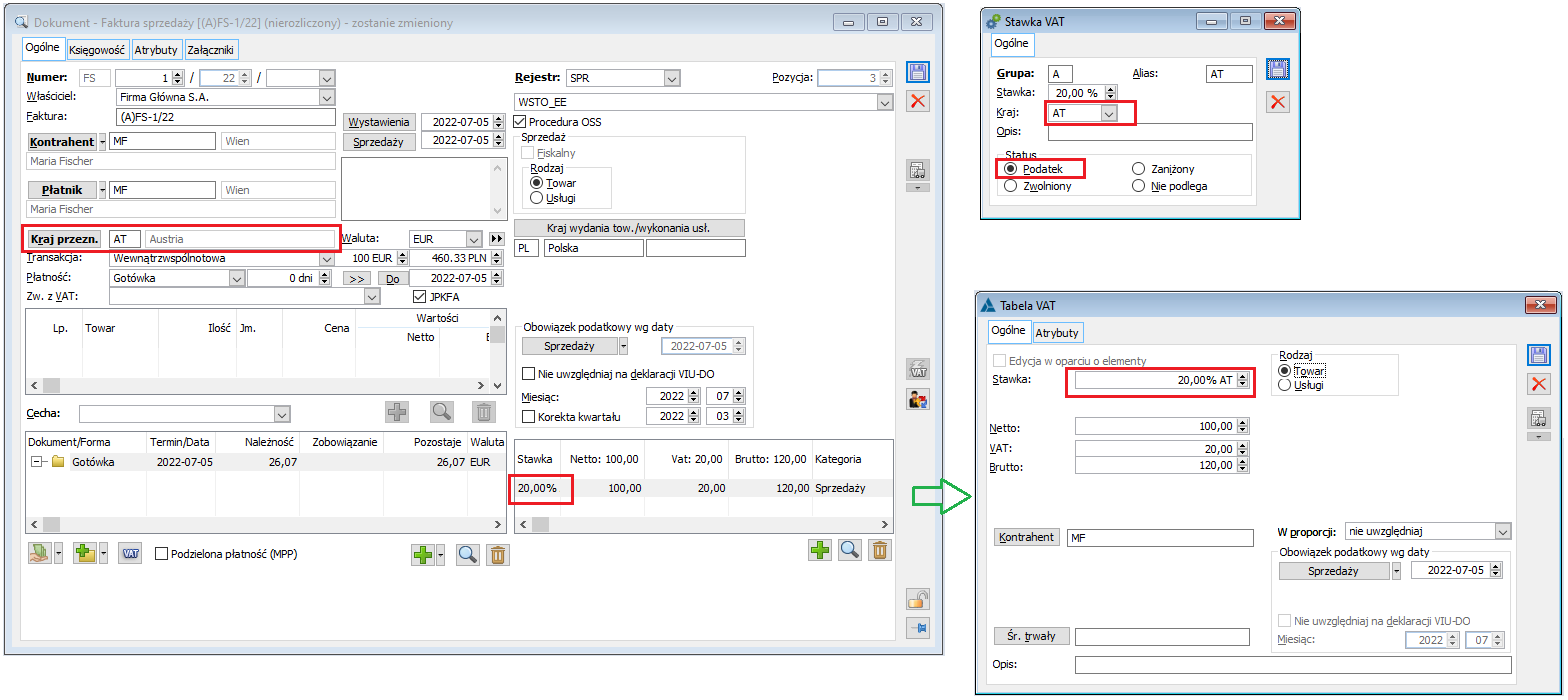

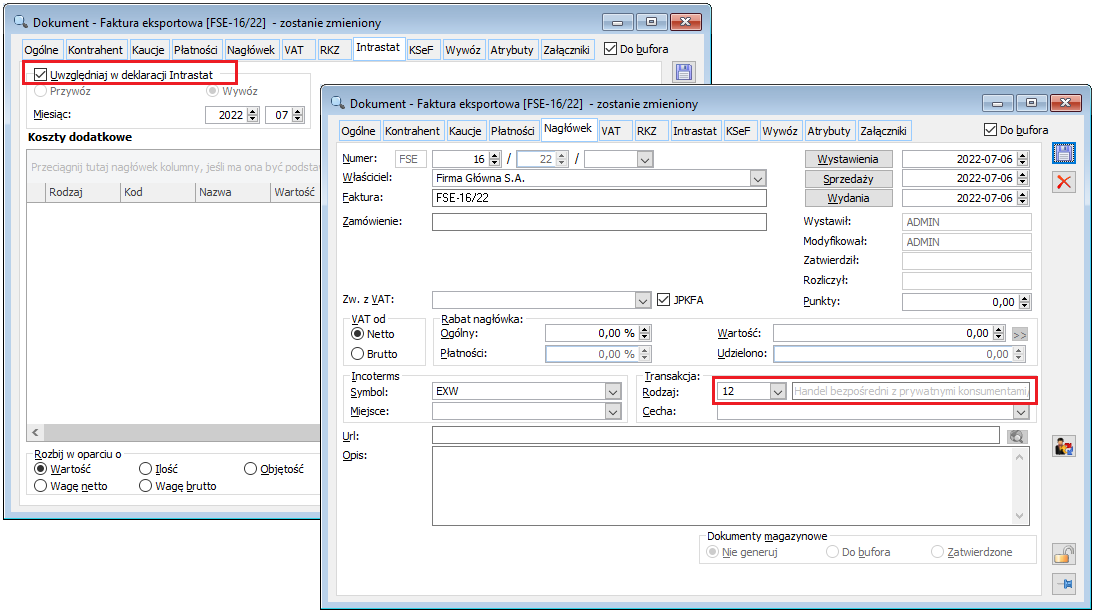

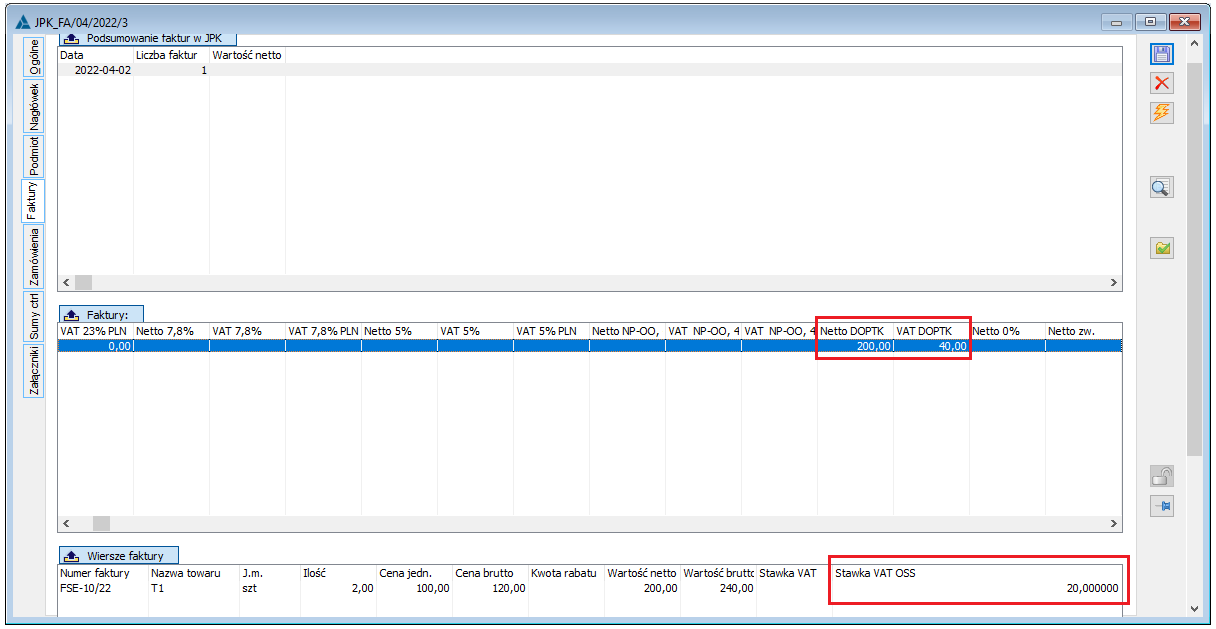

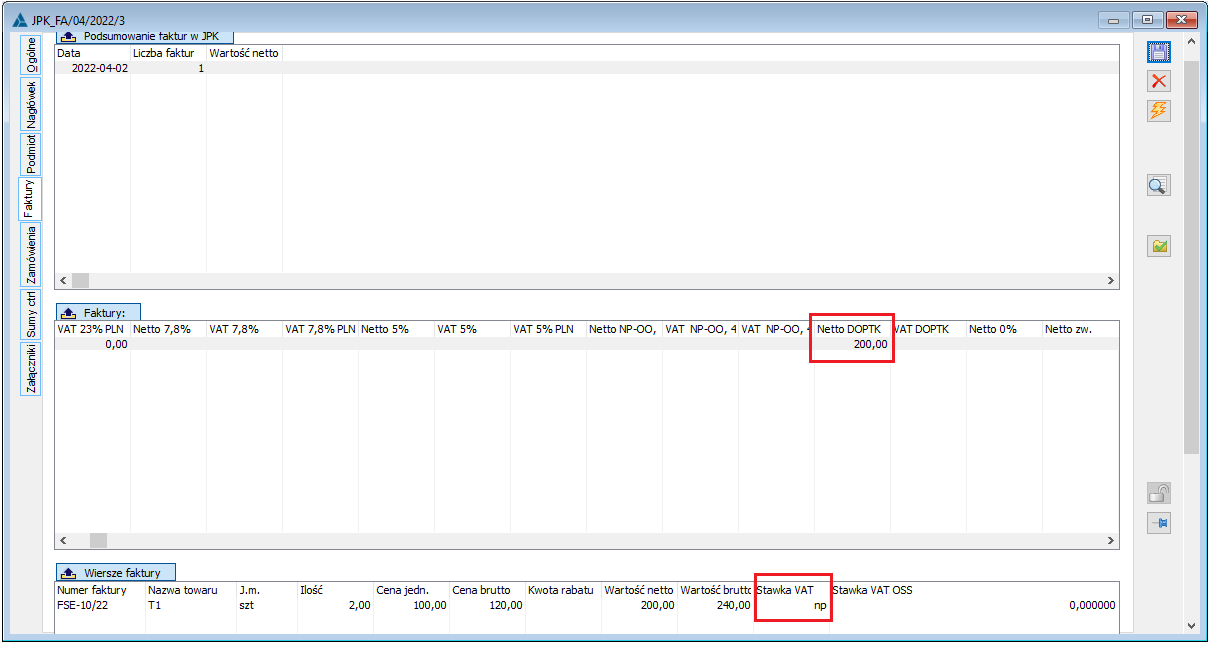

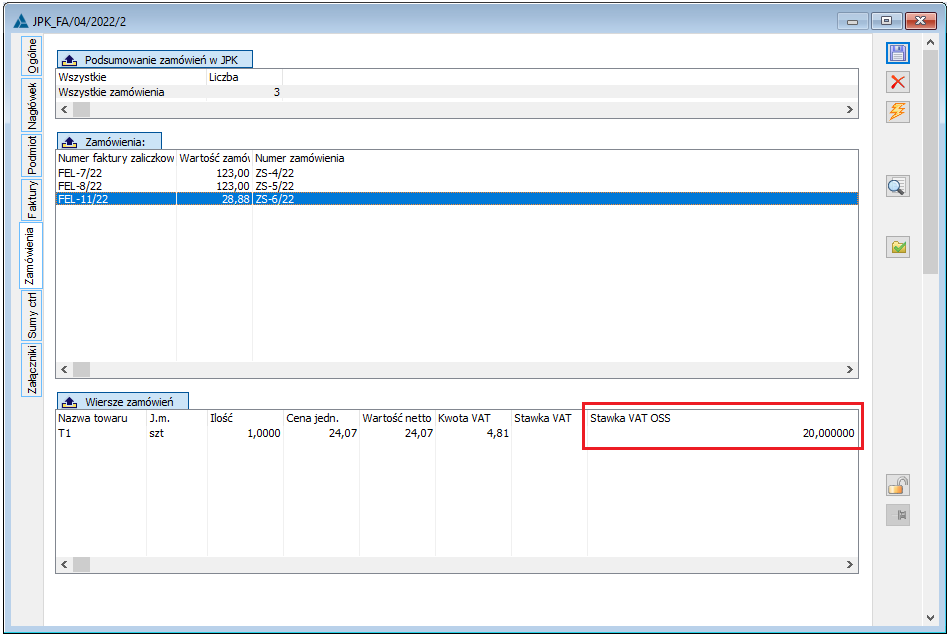

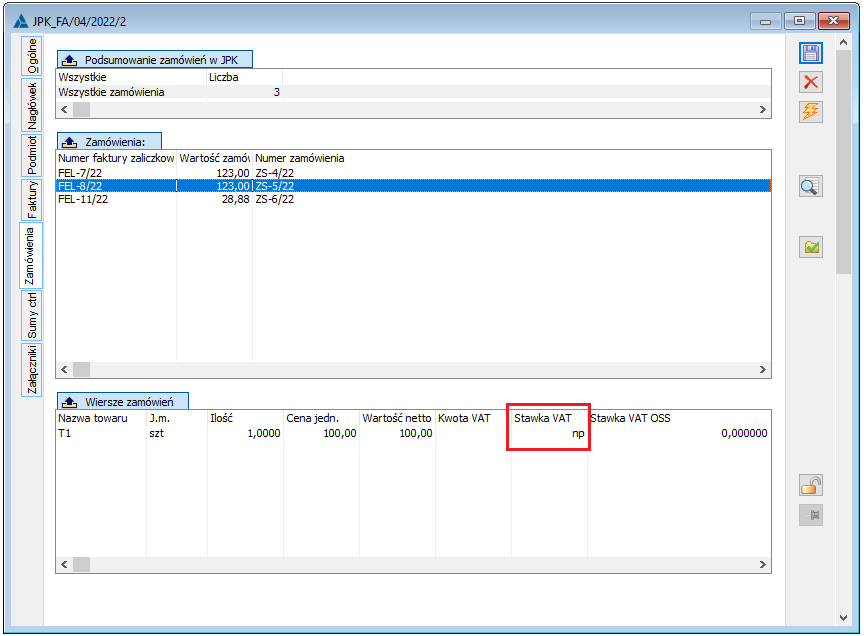

Nowy rodzaj transakcji został obsłużony na poniższych typach dokumentów: WSTO to kolejnym typ transakcji w rodzinie transakcji wewnątrzwspólnotowych, stąd na zakładce [Ogólne] dokumentów z tą transakcją prezentowany jest typ wewnątrzwspólnotowy, natomiast dodatkowo stosowane są poniższe oznaczenia: W związku z wprowadzeniem nowego typu transakcji zmienione zostały zasady domyślnego ustalania rodzaju transakcji ofert, zamówień i dokumentów handlowych sprzedaż. System uwzględnia odtąd dodatkowy znacznik na karcie kontrahenta oraz nowe parametry Konfiguracji. Dokumenty oznaczane są automatycznie typem transakcji WSTO_EE jeżeli spełnione są dwa poniższe warunki: Parametr można włączyć na karcie kontrahenta innego niż Pozaunijny i innego niż oznaczony parametrem Podatnikiem jest Nabywca. Identyczny parametr został obsłużony na wzorcu kontrahenta i w funkcji aktualizacji kart kontrahentów na podstawie wzorca. Ten rodzaj transakcji dotyczy kontrahentów z Unii Europejskiej. Jeżeli więc Użytkownik wybierze czy to w jego adresie bieżącym czy to w adresie wysyłkowym kraj nie należący do UE, wówczas przy zapisie takiej karty otrzyma stosowne ostrzeżenie. Podobna weryfikacja dokonywana jest podczas zapisu formatki adresu wysyłkowego takiego kontrahenta. W Konfiguracji Systemu zostały udostępnione dwa nowe parametry. Włączony parametr Stosuj WSTO_EE oznacza, że System ma honorować parametr WSTO_EE na kartach kontrahentów tj. na rejestrowanych dla nich ofertach, zamówieniach i dokumentach handlowych sprzedaży ustalać typ transakcji WSTO_EE. Wyłączony parametr zaś oznacza, że parametr WSTO_EE na kartach kontrahentów ma być ignorowany. Parametr konfiguracyjny został dodany po to, aby obsłużyć przypadki kiedy to firma przekroczyła limit sprzedaży detalicznej do krajów UE i zobowiązana jest to stosowania stawek właściwych dla kraju odbiorcy, a po jakimś czasie, z racji znacznego spadku takiej sprzedaży winna stosować już stawki krajowe. W takiej sytuacji Użytkownik nie musi wyłączać parametru WSTO_EE na wszystkich kartach kontrahentów wystarczy, że wyłączy parametr w Konfiguracji. Włączony parametr Proc. OSS świadczy o tym, że Firma przystąpiła do procedury OSS. Przy włączonym parametrze faktury z transakcją WSTO_EE automatycznie są oznaczane jako podlegające tej procedurze. Takie transakcje należy ująć w deklaracji VIU-DO. Na fakturach sprzedaży z transakcją WSTO_EE i ich korektach dostępny jest parametr Procedura OSS. Jego ustawienie decyduje o tym, czy dokument ten ma zostać ujęty na deklaracji VIU-DO. Parametr jest domyślnie włączany na dokumentach z transakcją WSTO_EE o ile w Konfiguracji systemu włączony jest opisany wyżej parametr Proc. OSS, w przeciwnym wypadku jest on domyślnie wyłączony, przy czym Użytkownik może zmienić jego ustawienie na konkretnym dokumencie. Udostępnienie znacznika Procedura OSS wynika z dwóch możliwości rozliczania podatku VAT z tytuły sprzedaży wysyłkowej do krajów UE po przekroczeniu limitu 10 000 EUR: Na dokumentach z transakcją WSTO_EE obowiązują stawki właściwe dla kraju przeznaczenia (kraju Odbiorcy towaru). Podczas konwersji i kreacji bazy dodane zostały stawki VAT obowiązujące w poszczególnych krajach Unii Europejskiej. Stawki podstawowe zostały dodane z oznaczeniem grupy A, stawki obniżone natomiast z kolejnymi literami alfabetu tj. B, C itd. i statusem zaniżona, przy czym dla każdej z nich jako stawka, w stosunku do której jest ona obniżona/zaniżona została ustalona stawka zgodna ze stawką podstawową danego kraju. Stawki te otrzymały znacznik kraju, w którym obowiązują, a dodatkowo prefiks kraju został umieszczony w Aliasie tych stawek. Aby ułatwić przeglądanie stawek pod ich listą dodany został filtr pozwalający na ich ograniczanie do stawek obowiązujących w danym kraju. Symbol i nazwa kraju prezentowane są na liście stawek VAT. Użytkownik ma możliwość zarówno edycji tak dodanych stawek jak i samodzielnego dodawania stawki dla danego kraju. Kraj na stawce wskazywany jest z menu listy krajów UE innego niż kraj instalacji Systemu, o którym poniżej. W związku z wprowadzoną możliwością przypisywania kraju na stawkach VAT zmieniona została zasada sprawdzania ich unikalności. Odtąd możliwe jest wprowadzenie wielokrotnie stawek o tej samej wysokości, o ile różnią się one krajem. Na dotychczasowych stawkach VAT kontrolka z krajem pozostaje pusta. Celowo takie stawki nie otrzymały symbolu kraju, System Comarch EPR XL bowiem używany jest również przez Klientów spoza Polski. Stawki bez kraju to stawki obowiązujące w kraju, w którym zainstalowany jest System. Kraj instalacji definiowany jest w nowej kontrolce Konfiguracji Systemu. Użytkownik powinien przypisywać kraj wyłącznie na stawkach obowiązujących w krajach innych, niż kraj instalacji Systemu. Pozostawienie pustego kraju na stawkach VAT kraju instalacji jest niezbędne dla prawidłowego działania Systemu. Wyłącznie stawki VAT bez przypisanego kraju można przypisać w dotychczasowych kontrolkach stawki sprzedaży/zakupu zakładki [Ogólne] karty towaru/karty wzorca towaru. Wyłącznie spośród takich stawek można wskazać stawkę właściwą dla eksportu towarów/usług, stawkę właściwą dla rolnika ryczałtowego itp., specyficzne stawki ustalane w Konfiguracji. Również mapowanie stawek VAT na stawki właściwe dla drukarki fiskalnej odbywa się wyłącznie dla stawek bez przypisanego kraju. Stawki VAT towaru obowiązujące w poszczególnych krajach UE przypisywane są na nowej zakładce karty towaru: [Jednostki, kody, VA]/[Stawki VAT]. Edycja stawek odbywa się metodą edit-in-place. Użytkownik może przypisać tutaj stawki dla poszczególnych krajów UE, poza krajem instalacji. Po wyborze kraju menu z listą możliwych do przypisanie stawek ograniczane jest do stawek z tym krajem. Do danego towaru/wzorca można przypisać tylko jedną stawkę dla danego kraju. Stawki te zapisywane są w nowej tabeli TwrStawkiVAT. Oprócz ręcznego przypisywania/zmiany stawek VAT towarów dla poszczególnych krajów i oprócz aktualizacji tychże stawek w oparciu o wzorzec udostępniono stosowne funkcji API zewnętrznego XLDodajStawkeVAT, i XLZmienStawke, za pomocą których Partnerzy mogą przygotować Klientom mechanizmy wspierające czy to seryjne przypisywanie takich stawek do kart towarowych czy też ich modyfikację np. jeżeli w danym kraju stawka ulegnie zmianie. Na elementach ofert sprzedaży, zamówień sprzedaży oraz dokumentów handlowych sprzedaży z transakcją WSTO_EE ustalana jest stawka VAT obowiązująca w kraju Odbiorcy towaru, tj. kraju przeznaczenia ustalonego na dokumencie. Stawka ustalana jest na podstawie stawki zdefiniowanej dla towaru i kraju na zakładce [Jednostki, kody, VAT]/[Stawki VAT] karty towaru. Jeżeli taka stawka do towaru nie została przypisana, wówczas ustalana jest stawka podstawowa danego kraju. Jest to stawka typu Podatek z przypisanych krajem zgodnym z krajem przeznaczenia. Jeżeli takich stawek dla tego kraju zdefiniowano wiele, wówczas ustalana jest 1-wsza z nich. Jeżeli i taka stawka nie została zdefiniowana, co w praktyce może się zdarzyć, jeżeli Użytkownik nieopatrznie ją usunął, wówczas ustalana jest stawka VAT z zakładki [Ogólne] karty towaru. W obu ostatnich przypadkach Użytkownik informowany jest o braku właściwej stawki. W takiej sytuacji powinien on zweryfikować stawkę VAT towaru, czyli przypisać ją na zakładce karty towaru oraz zmienić na elemencie dokumentu. Podobne ostrzeżenie pojawia się również podczas zmiany kraju przeznaczenia na dokumentach o takim typie transakcji, kiedy to System dokonuje zmiany stawek elementów na właściwe dla nowego kraju przeznaczenia. Ostrzeżenie pojawia się wówczas, jeżeli Użytkownik nie przypisał stawek na zakładce [Jednostki, kody, VAT]/[Stawki VAT] karty towaru. Szczególnym przypadkiem ustalania stawki VAT na dokumentach z transakcją WSTO_EE jest rejestrowanie takiego dokumentu z krajem przeznaczenia zgodnym z krajem instalacji. W takim przypadku na dokumencie ustalana jest stawka z zakładki [Ogólne] karty towaru. Rejestrowanie takiego dokumentu może mieć miejsce w przypadku instalacji Systemu operującej na centrach prowadzących działalność w kontekście wielu różnych krajów. Więcej o obsłudze stawek VAT w kontekście różnych krajów działalności opisano w dalszej części dokumentu. Edycja stawki VAT na elemencie dokumentu z transakcją WSTO_EE odbywa się w zakresie stawek zdefiniowanych dla kraju przeznaczenia, tj. stawek na których przypisano symbol tego kraju. Poprawność stawki VAT ustalonej na elementach dokumentów z transakcją WSTO_EE jest przez System weryfikowana podczas operacji. Jeżeli do karty towaru nie przypisano stawki VAT kraju przeznaczenia lub przypisana stawka jest inna, niż stawka ustalona na elemencie, wówczas prezentowane jest stosowne ostrzeżenie. Weryfikacja odbywa się podczas: Weryfikacja przydatna jest również wówczas, gdy stawka VAT towaru/towarów w kraju przeznaczenia ulegnie zmianie. Jeżeli istnieją niezrealizowane zamówienia czy też niezatwierdzone dokumenty handlowe z transakcją WSTO_EE dla tego kraju i Użytkownik dokona stosownej zmiany stawki na kartach towarowych, wówczas System zaprezentuje ostrzeżenie. W takiej sytuacji Użytkownik powinien zaktualizować stawki VAT na elementach takich dokumentów. Może to uczynić samodzielnie, edytując poszczególne elementy dokumentu lub wykorzystać opcję seryjnej aktualizacji stawek VAT dostępną na formatce dokumentu oraz w menu kontekstowym listy dokumentów. Seryjna aktualizacja stawek VAT dostępna jest na: Zarówno weryfikacja zgodności stawek VAT jak i seryjna aktualizacja stawek VAT elementów była już dostępna w poprzednich wersjach Systemu, z tym, że dotąd dotyczyła stawek VAT kraju instalacji, obecnie uwzględnia ona specyfikę transakcji WSTO_EE i aktualizuje stawki VAT wg kraju przeznaczenia. Transakcja WSTO_EE obsłużona została również na fakturach A-vista i ich korektach: (A)FS, (A)FSK, (A)FW, (A)FWK. W przypadku rejestrowania dokumentu przy użyciu elementów stawka VAT tychże ustalana jest na podstawie stawki VAT kraju przeznaczenia przypisanej do karty towaru A-vista. Jeżeli stawki tej nie przypisano, wówczas ustalana jest stawka podstawowa obowiązującą w kraju przeznaczenia. Podczas rejestrowania dokumentów bez użycia elementów, a jedynie poprzez dodawanie rekordu tabeli VAT stawka VAT na takim rekordzie ustalana jest na podstawie stawki podstawowej obowiązującej w kraju przeznaczenia, a Użytkownik może ją zmienić, wybierając dowolną spośród stawek zdefiniowanych dla kraju przeznaczenia. Do obsługi zaliczki dla transakcji WSTO_EE dedykowane są faktury zaliczkowej FEL, a co za tym idzie sprzedaż z odliczeniem faktury zaliczkowej należy rejestrować za pomocą faktur FSE/(s)FSE. Na fakturze końcowej, odliczającej daną FEL wymagane jest, jak dotychczas zachowanie zgodności zarówno typu transakcji, jak i stawek VAT faktury zaliczkowej i końcowej. Dla faktur zaliczkowych niedostępna jest korekta stawek VAT, co za tym idzie w przypadku użycia na niej niewłaściwej stawki Użytkownik powinien ją w całości skorygować a następne zarejestrować nową FEL na podstawie ZS z poprawną stawką. Takie same operacje należy przeprowadzić jeżeli ZS zostało zarejestrowane zanim Firma przekroczyła limit obrotu powodujący konieczność stosowania transakcji WSTO. Zgodnie z instrukcją wypełniania i przesyłania zgłoszeń Intrastat (wersja 1.14 Rozdział III pkt 11) transakcje WSTO_EE w procedurze OSS nie są ujmowane w deklaracji Intrastat, natomiast transakcje WSTO_EE rejestrowane przez Firmę, która nie przystąpiła do procedury OSS należy wykazać w Intrastat z rodzajem transakcji Handel bezpośredni z prywatnymi konsumentami/przez prywatnych konsumentów (w tym sprzedaż na odległość). W związku z powyższym na dokumentach z transakcją WSTO_EE i wyłączonym parametrem Proc. OSS domyślnie parametr Uwzględniaj w deklaracji Intrastat jest włączany, natomiast przy włączonym parametrze dotyczącym procedury OSS wyłączany. Na dokumentach WSTO_EE ustalany jest rodzaj transakcji 12: Handel bezpośredni z prywatnymi konsumentami/przez prywatnych konsumentów (w tym sprzedaż na odległość). Obsługa nowej struktury JPK_FA(4), obowiązującej od 1 kwietnia 2022 roku została udostępniona w wersji 2022.0.2 Systemu. Główną zmianą w zakresie nowej struktury było ujęcie w niej transakcji rejestrowanych w ramach procedur szczególnych OSS (One Stop Shop) oraz IOSS (Import One Stop Shop). Przed wersją 2022.1 System Comarch ERP XL nie obsługiwał transakcji WSTO_EE ani też procedury OSS, stąd dla tych Użytkowników, którzy obsługiwali transakcje we własnym zakresie umożliwiono ich ujmowanie w JPK_FA(4) poprzez oznaczenie takich faktur stosownymi atrybutami przypisywanymi do nagłówka dokumentu: Przypisanie do dokumentu zarówno atrybutu JPK_P_13_5, jak i JPK_P_14_5 i ustalenie ich wartości na <TAK> oznaczało, że dokument należy w JPK_FA(4) potraktować jako transakcję WSTO w procedurze OSS, przypisanie wyłącznie atrybutu JPK_P_13_5 <TAK> zaś oznaczało transakcję WSTO ale bez procedury OSS. W wersji 2022.1 zasady zostały wzbogacone o obsłużone w tej wersji: transakcję WSTO_EE i procedurę OSS. Transakcje WSTO_EE w procedurze OSS ujmowane są w JPK_FA(4) w sposób następujący sposób. Gdzie DOPTK oznacza dostawę opodatkowaną poza terytorium kraju. Przez transakcje rozumiane są zarówno dokumenty z transakcją WSTO_EE i włączonym parametrem Procedura OSS (dokumenty rejestrowane w wersji 2022.1) jak i dokumenty oznaczone atrybutami JPK_P_13_5 i JPK_P_13_5 (dokumenty rejestrowane przed wersją 2022.1). Transakcje oznaczone jako WSTO, a nie podlegające procedurze OSS ujmowane są w JPK_FA(4) w następujący sposób: Przez transakcje rozumiane są zarówno dokumenty z transakcją WSTO_EE i wyłączonym parametrem Procedura OSS (dokumenty rejestrowane w wersji 2022.1) jak i dokumenty oznaczone atrybutem JPK_P_13_5 a nie oznaczone atrybutem JPK_P_13_5 (dokumenty rejestrowane przed wersją 2022.1). Omówione wyżej zasady ujmowania transakcji WSTO_EE w JPK_FA(4) dotyczą zarówno faktur sprzedaży jak i faktur zaliczkowych. Takie faktury zaliczkowej ujmowane są w JPK_FA(4) wg wyżej opisanych zasad, z tym, że dla tego typu dokumentów jako elementy wykazywane są elementy zamówień, do których zarejestrowano fakturę zaliczkową. Dla elementów zamówień związanych z FSL/FEL z transakcją WSTO_EE stawka VAT prezentowana/wysyłana jest wg poniższych zasad: Transakcja nie jest obsługiwana we współpracy Systemu z innymi aplikacjami. Obsługa transakcji WSTO_EE we współpracy z E-sklep zostanie udostępniona w jednej z kolejnych wersji Systemu.

Parametr WSTO_EE na karcie kontrahenta

Parametr WSTO_EE i Procedura OSS w Konfiguracji systemu

Dokumenty handlowe WSTO_EE a procedura OSS

Stawki VAT kraju odbiorcy na dokumentach WSTO_EE

Lista stawek VAT właściwych dla danego kraju UE

Stawka VAT towaru obowiązująca w kraju UE

Ustalanie stawki VAT na elementach transakcji WSTO_EE

Faktury A-vista z transakcją WSTO_EE

Faktury zaliczkowe i końcowe z transakcją WSTO_EE

Ujmowanie transakcji WSTO_EE w deklaracji Intrastat

Ujmowanie transakcji WSTO_EE w JPK_FA(4)

Transakcja WSTO_EE/OSS a współpraca z innymi aplikacjami