Nowości

1. Aktualne wskaźniki.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

Wskaźniki obowiązujące od dnia: 01.12.2022:

- przeciętne miesięczne wynagrodzenie: 6480,67 zł

- minimalna stawka uczniów I roku: 324,03 zł (5%)

- minimalna stawka uczniów II roku: 388,84 zł (6%)

- minimalna stawka uczniów III roku: 453,65 zł (7%)

- młodociany – przyuczenie: 259,23 zł (4%)

Wskaźniki obowiązujące od dnia: 01.01.2023:

- najniższe wynagrodzenie dla etatu: 3490 zł

- minimalna stawka godzinowa dla umów: 22,80 zł

- wskaźnik waloryzacji: 103,9%.

Wskaźniki obowiązujące od dnia: 01.07.2023:

- najniższe wynagrodzenie dla etatu: 3600 zł

- minimalna stawka godzinowa dla umów: 23,50 zł

Podstawa prawna:

Rozporządzenie Rady Ministrów z dnia 13 września 2022 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2023 r. ( Dz.U 2022, poz. 1952).

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 10 listopada 2022 r. w sprawie przeciętnego wynagrodzenia w trzecim kwartale 2022 r. (M.P.z 2022, poz. 1085).

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 14 listopada 2022 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w I kwartale 2023 r. (M.P. z 2022, poz. 1108).

2. Polski Ład. Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją Polskiego Ładu. Zmiany obowiązują od 1.01.2023 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako styczeń 2023 i późniejszy.

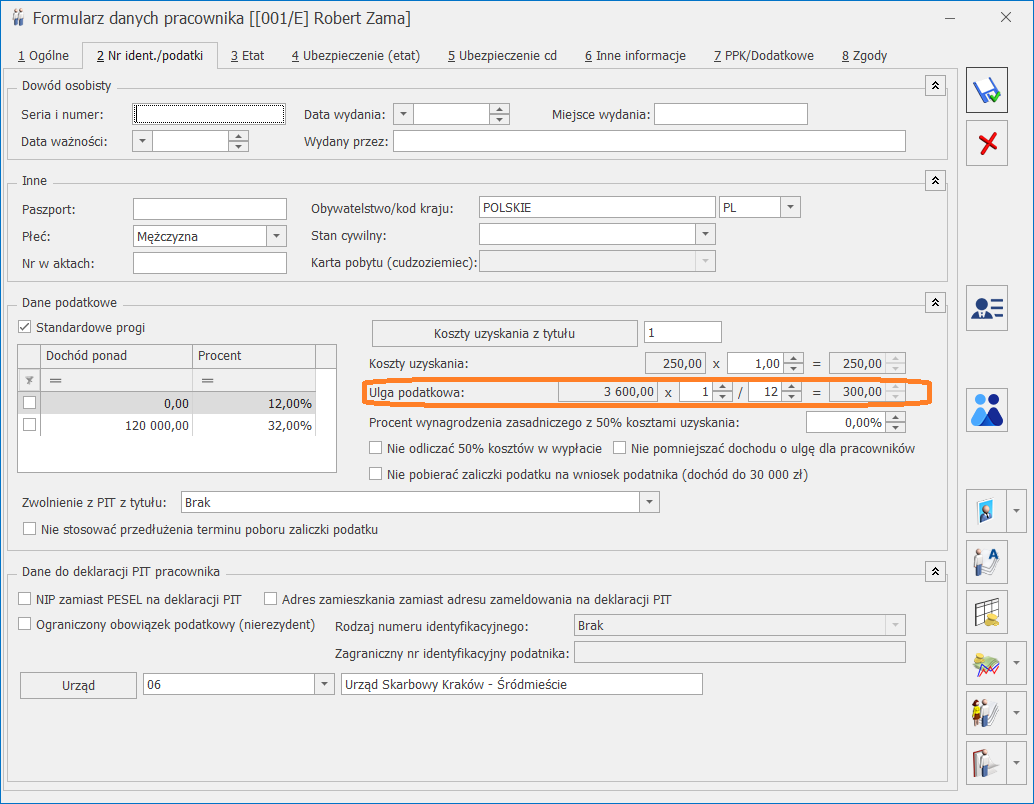

Podział ulgi podatkowej. Od 01.01.2023 podatnik będzie miał prawo upoważnić maksymalnie 3 płatników (w tym zleceniodawców) do stosowania odliczenia w wysokości 1/12 kwoty zmniejszającej podatek, wskazując jednocześnie kwotę do odliczenia, tj. odpowiadającą 1/12 (300 zł), 1/24 (150 zł), 1/36 (100 zł) kwoty zmniejszającej podatek. W związku ze zmianami w formularzu danych pracownika na zakładce [2.Nr ident./podatki] zostało zmienione pole, w którym wprowadzany jest współczynnik dla ulgi. W polu Ulga podatkowa wyświetlana jest roczna kwota ulgi 3600, obok której należy wprowadzić mnożnik w formie ułamka (1/12, 1/24, 1/36) zgodnie ze złożonym przez pracownika oświadczeniem. Podczas aktualizacji programu do wersji 2023.1 u pracowników, którzy mają ustawione prawo do ulgi mnożnik ulgi zostanie ustawiony jako 1/12. W przypadku braku mnożnik ulgi wyniesie 0/12.

Podczas naliczania wypłat etatowych, innych, zaliczki brutto, które mają miesiąc deklaracji 1/2023 lub późniejszy przy wyliczeniu zaliczki podatku będzie uwzględniona ulga podatkowa zgodnie z ustawieniami na formularzu pracownika.

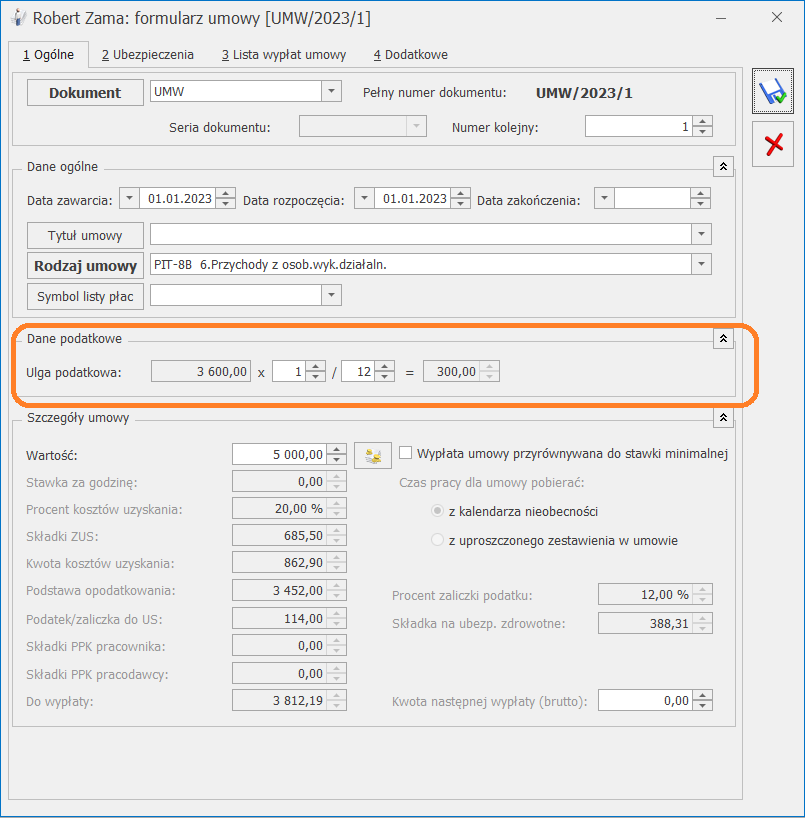

Ulga podatkowa od umów cywilnoprawnych. Od 01.01.2023 r. przy obliczaniu zaliczek na podatek od umów cywilnoprawnych również będzie można uwzględnić ulgę podatkową. W przypadku złożenia przez osobę wykonującą umowę cywilnoprawną oświadczenia PIT-2 o stosowaniu ulgi należy wprowadzić taką informację na formularzu umowy na zakładce [1.Ogólne] w nowej sekcji Dane podatkowe w polu Ulga podatkowa. W tym polu należy wprowadzić mnożnik w formie ułamka (1/12, 1/24, 1/36). Dodając nową umowę domyślnie ustawia się mnożnik 0/12. Podczas aktualizacji programu do wersji 2023.1 w umowach cywilnoprawnych mnożnik ulgi zostanie ustawiony jako 0/12.

Na formularzu umowy cywilnoprawnej przy wyliczeniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców zostanie uwzględniona kwota ulgi podatkowej, jeśli w konfiguracji umowy jest zaznaczony parametr Zawsze naliczaj ulgę podatkową i w umowie ustawiono mnożnik ulgi większy niż 0.

Kwota ulgi będzie odejmowana od zaliczki podatku z wypłat mających miesiąc deklaracji 1/2023 lub późniejszy. Na formularzu wypłaty umowy, której okres deklaracji to 1/2023 lub późniejszy została dodane sekcja Ulga podatkowa, w której widoczna jest informacja o należnej uldze w miesiącu i odliczonej w tej wypłacie. W przypadku, gdy pracownik ma kilka źródeł przychodów (np. etat i zlecenie lub różne rodzaje umów cywilnoprawnych) ulga w danym miesiącu deklaracji będzie ustalana zgodnie z ustawieniami dla danego rodzaju źródła, przy czym będzie kontrolowane, aby kwota ulgi odliczonej od wszystkich wypłat w miesiącu dotyczących danego źródła przychodu nie przekroczyła ustawionej wysokości ulgi w naliczanej umowie i aby ulga od wszystkich źródeł nie przekroczyła kwoty 300 zł (1/12 kwoty ulgi rocznej).

W związku ze zmianą w konfiguracji typu wypłaty o rodzaju Umowa na zakładce [2.Podatki/Nieobecności] został udostępniony do zaznaczenia parametr Zawsze naliczaj ulgę podatkową.

Podczas aktualizacji do wersji 2023.1.1 parametr jest automatycznie zaznaczany w umowach, które w konfiguracji mają ustawioną pozycję na deklaracji PIT jako: PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło, PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, PIT-8B 8. Udział w organach stanowiących osób prawnych, PIT-8B 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem.

Niepobieranie zaliczki podatku od przychodów do kwoty 30 000 zł

Od 1.01.2023r. zostanie rozszerzony katalog osób, które mogą złożyć wniosek o niepobieranie zaliczki podatku od przychodu do kwoty 30 000 zł. Wniosek mogą zgłaszać osoby otrzymujące przychody ze stosunku służbowego, stosunku pracy, z pracy nakładczej lub ze spółdzielczego stosunku pracy, z zasiłków pieniężnych z ubezpieczenia społecznego wypłacanych przez zakłady pracy oraz wypłat z tytułu dniówek obrachunkowych, udziału w dochodzie podzielnym spółdzielni, a także uzyskiwanych od spółdzielni przez te osoby zasiłków pieniężnych z ubezpieczenia społecznego.

W związku ze zmianą na formularzu pracownika została zmieniona nazwa parametru Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł) na Nie pobierać zaliczki podatku na wniosek podatnika (dochód do 30 000 zł). Ustawienie na formularzu parametru decyduje czy w wypłacie pracownika zostanie naliczony podatek. Przy zaznaczonym parametrze w wypłatach naliczanych od stycznia 2023 r. jeśli w wypłacie są naliczane elementy będące zasiłkami oraz elementy, które mają ustawioną pozycję na deklaracji PIT jako: PIT-4 1. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej… oraz PIT-4 2. Dniówki obrachunkowe i udziały w dochodzie podzielonym rsp (brak kosztów uzyskania) program sprawdza czy dochód pracownika uzyskany od początku roku podatkowego uzyskany zarówno z etatu jak i umów cywilnoprawnych nie przekroczył 30 000 zł. Jeżeli nie, to zaliczka podatku nie zostanie naliczona. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczył kwotę 30 000 zł podatek jest naliczany od całego wynagrodzenia.

Oświadczenia pracownika po zwolnieniu pracownika

Od 1.01.2023 w przypadku naliczania wypłaty pracownikowi po zakończeniu stosunku prawnego łączącego go z pracodawcą nie powinny być stosowane złożone w trakcie trwania stosunku wnioski o stosowanie:

- ulgi podatkowej,

- podwyższonych kosztów uzyskania,

- zwolnienia z PIT dla osób wychowujących czwórkę dzieci,

- zwolnienia z PIT dla osób, które wróciły z zagranicy,

- zwolnienia z PIT dla osób, które ukończyły 60/65 lat.

W konfiguracji firmy został dodany nowy parametr Uwzględniaj wnioski pracownika dot. naliczania podatku jedynie w okresie zatrudnienia lub trwania umowy cywil. Parametr jest domyślnie zaznaczony.

Jeśli parametr jest zaznaczony, podczas naliczania wypłaty etatowej, innej, zaliczki brutto, której data wypłaty jest późniejsza niż data zwolnienia pracownika mimo ustawienia w danych kadrowych:

- nie jest odliczana ulga podatkowa,

- jeśli pracownik ma ustawione podwyższone koszty uzyskania przychodu jako 300 zł (pole Koszty uzyskania przychodu z tytułu: opcja 3 lub 4) w wypłacie będą odliczane w kwocie podstawowej, czyli 250 zł,

- jeśli pracownik ma ustawione zwolnienie z PIT jako: Osoba powyżej 60/65 lat niepobierająca emerytury, Osoba wychowująca co najmniej czworo dzieci, Osoba, która przeniosła miejsce zamieszkania na terytorium Polski nie będzie ono stosowane.

W przypadku naliczania wypłaty umowy cywilnoprawnej, gdy parametr jest zaznaczony i data wypłaty jest późniejsza niż data zakończenia umowy pomimo ustawienia w umowie nie będzie odliczana ulga podatkowa, natomiast jeśli pracownik ma ustawione w danych kadrowych zwolnienie z PIT jako Osoba powyżej 60/65 lat niepobierająca emerytury, Osoba wychowująca co najmniej czworo dzieci, Osoba, która przeniosła miejsce zamieszkania na terytorium Polski nie będzie ono stosowane.

Kalkulator wynagrodzeń. Dostosowano kalkulator wynagrodzeń do zmian w naliczaniu wypłat obowiązujących od 1.01.2023r. Jeśli na oknie kalkulatora wynagrodzeń zostanie ustawiona data wypłaty 1.01.2023 r. lub późniejsza kwota netto lub brutto będzie można ustawić kwotowo wartość ulgi podatkowej dla wynagrodzenia ze stosunku pracy jak i umów cywilnoprawnych.

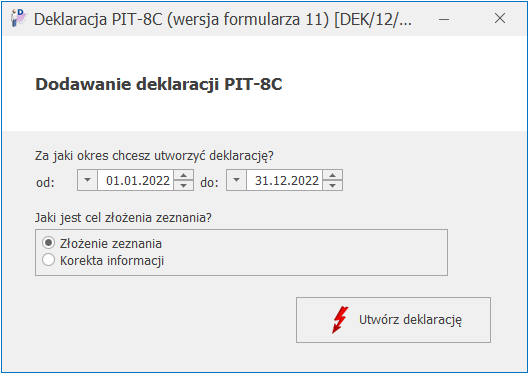

3. Deklaracja PIT-8C w wersji 11. Dodano nowy wzór deklaracji PIT-8C obowiązujący dla przychodów uzyskanych w 2022 roku. Po naciśnięciu przycisku ![]() z poziomu Listy deklaracji PIT pracownika pojawia się okno, na którym należy podać okres, za który chcemy utworzyć deklarację oraz określić cel złożenia zeznania.

z poziomu Listy deklaracji PIT pracownika pojawia się okno, na którym należy podać okres, za który chcemy utworzyć deklarację oraz określić cel złożenia zeznania.

Po naciśnięciu ikony ![]() deklaracja PIT-8C otwiera się w aplikacji Comarch Deklaracje Podatkowe.

deklaracja PIT-8C otwiera się w aplikacji Comarch Deklaracje Podatkowe.

Jeżeli na deklaracji nie uzupełniono wszystkich wymaganych pól to podczas próby zapisania formularza wyświetlany jest komunikat: Niektóre pola nie zostały uzupełnione. Popraw błędy na formularzu.

Wydruki deklaracji PIT -8C są dostępne z poziomu otwartego formularza deklaracji pod przyciskiem ![]() oraz seryjnie z poziomu listy pracowników oraz listy deklaracji pracowników.

oraz seryjnie z poziomu listy pracowników oraz listy deklaracji pracowników.

Podgląd wydruku deklaracji dostępny jest z poziomu otwartego formularza deklaracji pod przyciskiem ![]() .

.

Wysyłka deklaracji do systemu e-Deklaracje, odbiór UPO i wydruk UPO są dostępne z poziomu okna ‘Lista deklaracji PIT’ konkretnego pracownika oraz seryjnie z okna ‘Deklaracje PIT pracowników’. Podczas wysyłki deklaracji jest ona automatycznie zamykana, dlatego nie ma już konieczności blokowania. Jeśli Użytkownik chce nadal oznaczać deklaracje jako Zamknięte można to wykonać z poziomu okna ‘Lista deklaracji pracowników’ lub z poziomu ‘Lista deklaracji PIT’ pracownika za pomocą opcji Zablokuj deklarację dostępnej w menu pod prawym przyciskiem myszy.

Szczegółowa informacja o statusie deklaracji jest możliwa do podejrzenia z poziomu deklaracji PIT pracowników oraz listy deklaracji konkretnego pracownika po wybraniu opcji Podgląd UPO dostępnej w menu przy przycisku  .

.

4. Deklaracje podatkowe.

- Zaktualizowano wzór dokumentu elektronicznego do wysyłki deklaracji PIT-11(29) do systemu e-Deklaracje.

- Dostosowano wydruk PIT-2 Oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych do nowego wzoru obowiązującego od 01.01.2023 r.

- Umożliwiono przekazanie nowego wzoru deklaracji PIT-8AR(12) do Comarch ERP Optima Pulpit Menadżera.

- Umożliwiono wydruk deklaracji PIT-8AR(12) oraz wydruk Urzędowego Poświadczenia Odbioru (UPO) z poziomu ‘Lista podatku na PIT-8AR’.

5. Słownik kodów tytułów ubezpieczenia. Zaktualizowano słownik kodów tytułów ubezpieczenia i kodów podstawy prawnej rozwiązania lub wygaśnięcia stosunku pracy lub stosunku służbowego. Zmieniono opis dla kodu tytułu ubezpieczenia 0543.

Podstawa prawna: Rozporządzenie Ministra Rodziny I Polityki Społecznej z dnia 27 lipca 2022 r. zmieniające rozporządzenie w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych, informacji o zawartych umowach o dzieło oraz innych dokumentów Dz.U. 2022, poz. 1598.

6. Współpraca Comarch ERP Optima z Comarch HRM:

- Dodano możliwość samodzielnego resetowania hasła administratora aplikacji Comarch HRM z poziomu Comarch ERP Optima dla Klientów posiadających lokalną instalacje Comarch HRM lub w Chmurze Standard. Opcja dostępna jest wyłącznie dla operatora Admin z poziomu Narzędzia / Korekty danych .

- W związku z wprowadzeniem wysyłki SMS do pracowników w aplikacji Comarch HRM, w konfiguracji firmy Płace / Comarch HRM dodano parametr Zezwalaj na wysyłkę wiadomości SMS z Comarch HRM. Parametr jest domyślnie zaznaczony decyduje o możliwości wysyłki powiadomień SMS do pracowników.

Zmiany

1. Naliczanie ekwiwalentu. Dodano nowy sposób dopełnienia podstawy ekwiwalentu za urlop w przypadku, gdy w okresie, z którego ustala się średnią wysokość zmiennych składników wynagrodzenia, pracownik przepracował tylko część miesiąca.

Zgodnie z rozporządzeniem urlopowym, jeżeli pracownik nie przepracował pełnego okresu przyjmowanego do podstawy ustalenia ekwiwalentu, to wynagrodzenie faktycznie wypłacone mu w tym okresie dzieli się przez liczbę dni pracy, za które przysługiwało to wynagrodzenie, a otrzymany wynik mnoży się przez liczbę dni, jakie pracownik przepracowałby w ramach normalnego czasu pracy, zgodnie z obowiązującym go rozkładem czasu pracy. Do tej pory w programie dopełniane w ten sposób były tylko składniki zmienne wypłacone w miesiącach, w których wystąpiła nieobecność. Po zmianie dopełnieniu będzie podlegać wynagrodzenie z całego okresu przyjmowanego do wyliczenia podstawy.

Nowy sposób oparty jest na parametrze Elementy zmienne dopełniane z uwzględn. łącznej ilości dni pracy i normy z całego okresu przyjętego do wylicz. ekwiwal. dostępnym z poziomu Konfiguracja / Płace / Parametry/ Wynagrodzenie/ ekwiwalent za urlop. W przypadku zaznaczenia parametru jeśli pracownik w okresie, z którego są przyjmowane elementy zmienne do podstawy nie przepracował całego okresu elementy, które powinny być dopełnione – mają ustawioną opcję wliczania do ekwiwalentu jako ‘wliczać po dopełnieniu’, ‘wliczać po przeliczeniu i dopełnieniu’ oraz ‘wliczać jak zasadnicze’ (dla pracowników zatrudnionych na stawce godzinowej) – z każdego miesiąca (w tym z miesięcy gdzie nie było nieobecności) są dzielone przez czas przepracowany zsumowany z miesięcy, z których uwzględniamy elementy i pomnożone przez normę ustaloną także ze wszystkich miesięcy, które wliczamy do podstawy.

W przypadku gdy parametr jest odznaczony podczas wyliczania podstawy ekwiwalentu za urlop dopełniany jest tylko miesiąc, w którym wystąpiła nieobecność.

- Oddelegowanie do pracy za granicą. Wprowadzono zmiany w wyliczaniu podstawy podatku oraz składek ZUS dla pracowników oddelegowanych do pracy za granicą w związku ze zmianą kwot diet od 29.11.2022.

2. Zaświadczenia płatnika składek ZUS Z-3. Umożliwiono zablokowanie przed zmianami Zaświadczenia płatnika składek ZUS Z-3. W menu kontekstowym dodano opcję Zablokuj deklarację.

3. Parametry w konfiguracji. Uporządkowano parametry kadrowo-płacowe w konfiguracji firmy (System/ Konfiguracja/ Firma/ Płace/ Parametry). W oknie Parametry zostały dodane zakładki:

- [Dane kadrowe i deklaracje], w której dostępne są parametry, przeniesione z dotychczasowej sekcji Parametry dotyczące danych kadrowych i deklaracji.

- [Naliczanie wypłat], w której dostępne są parametry, które były wcześniej w sekcji Parametry dotyczące naliczania wypłat bez parametrów dotyczących urlopu/ekwiwalentu.

- [Wynagrodzenie/ ekwiwalent za urlop], w której dostępne są wszystkie parametry dotyczące urlopu/ ekwiwalentu.

- [Spłaty pożyczek], w której dostępne są parametry przeniesione z sekcji Spłaty pożyczek.

4. Informacje bieżące. Wprowadzono zmiany w wykazywaniu danych w analizie Wygasające uprawnienia pracownicze w oknie Informacje bieżące. W przypadku, gdy pracownik ma kilka uprawnień tego samego typu do kontroli czy kończy się uprawnienie uwzględniana będzie data z pola ‘uprawnienie ważne do’, która jest najpóźniejsza. W analizie uwzględniane będą tylko kwalifikacje aktywne (bez zaznaczonego parametru Nieaktywne).

5. Kwalifikacje pracownika. Na formularzu kwalifikacji dodano parametr Nieaktywne, za pomocą którego będzie można oznaczyć nieobowiązujące już kwalifikacje.

6. Wypłaty pracowników. W przypadku, gdy pracownik archiwalny nie ma naliczonej wypłaty na danej liście płac w kolumnie Status będzie wyświetlany ‘prac. archiwalny’.

7. Wydruki deklaracji PIT. Umożliwiono ustawienie własnych opcji dotyczących wydruków deklaracji PIT-11, PIT-8C i PIT-8AR generowanych w aplikacji Comarch Deklaracje Podatkowe np. nazwy wydruku, podpisu cyfrowego. Ustawień należy dokonać w konfiguracji wydruków o nazwach PIT-11, PIT-8C i PIT-8AR, które są dostępne w programie, gdy jest otwarty odpowiednio formularz deklaracji PIT-11 (od wersji 28), PIT-8C (od wersji 11) lub PIT-8AR (od wersji 12).

8. Wydruk Deklaracja rezygnacji z PPK. Dostosowano wydruk deklaracji rezygnacji z PPK do nowego wzoru.

9. Wydruk Karta podatkowa – wypłaty etatowe i inne. Dostosowano wykazywanie danych dotyczących wynagrodzenia opodatkowanego oraz składek społecznych dla pracowników – kierowców wykonujących przewozy międzynarodowe.

Poprawiono

1. PIT 11.

- Poprawiono wykazywanie w deklaracji PIT-11 kosztów uzyskania przychodów gdy wypłacono umowę o rodzaju PIT-8B. Udział w organach stanowiąc. osobie z kodem tytułu ubezpieczenia 2250.

- Jeżeli pracownik miał wypłacony element, który w konfiguracji miał zaznaczony parametr Składka członkowska na rzecz związków zawodowych to po ponownym wejściu w naliczoną deklarację PIT-11 pojawiał się niepotrzebnie komunikat informujący o konieczności zaktualizowania deklaracji w wyniku zmian. Przeliczenie deklaracji powodowało wykazanie podwójnej wartości składki.

2. Wypłaty pracownika – pakiet mobilności.

- W przypadku gdy pracownik korzystający ze zwolnienia PIT dla młodych przekroczył roczny limit zarobków (85.528 zł) w wypłacie, w której był rozliczany tzw. Pakiet mobilności nie naliczały się podstawy i składki społeczne.

- W sytuacji, gdy w tym samym miesiącu deklaracji były naliczane dwie wypłaty pracownika, z wynagrodzeniem zasadniczym i w pierwszej wypłacie był więcej niż jeden składnik w wynagrodzeniu zasadniczym (pomniejszenie z tytułu nieobecności lub odchyłek od normy, tj. powyżej lub poniżej normy) – w drugiej naliczanej wypłacie Pomniejszenie o 30% diet było zmniejszone o kwoty rozliczone w pierwszej liście płac. Działanie poprawiono.

3. Wypłaty pracownika – zwolnienie do 30 000 zł. W przypadku gdy zleceniobiorca złożył wniosek o niepobieranie zaliczki do 30 000 dochodu program przy sprawdzaniu przekroczenia limitu uwzględniał dochód pracownika zwolniony z PIT osiągnięty przed ukończeniem 26 lat. Działanie poprawiono.

4. Wypłata właściciela. W niektórych przypadkach, gdy właściciel miał wprowadzoną całomiesięczną nieobecność zaewidencjonowaną w kilku częściach w wypłacie naliczał się ujemny dochód deklarowany i nie naliczała się podstawa składki zdrowotnej. Działanie poprawiono.

5. Naliczanie składki na FGŚP. Nie naliczała się podstawa i składka na FGŚP w wypłacie naliczonej z kodem 3000, gdy pracownik miał odnotowaną aktualizację zapisu, w którym została usunięta informacja o ubezpieczeniu. Działanie poprawiono.

6. Wynagrodzenie za urlop pracownika. Poprawiono naliczanie podstawy wynagrodzenia za czas urlopu wypoczynkowego, w przypadku, gdy pracownik miał odnotowaną aktualizacje po naliczeniu wypłaty i urlop był rozliczany z opóźnieniem na liście z opcją miesięcy wstecz.

7. Wynagrodzenie za urlop pracownika tymczasowego:

- Poprawiono naliczanie wynagrodzenia za urlop pracownika tymczasowego, w przypadku, gdy miał wypłacone dopłaty do nadgodzin.

- Przywrócono możliwość naliczenia wypłaty dla pracownika tymczasowego, który przez część miesiąca był dodatkowo oddelegowany.

8. Ekwiwalent za niewykorzystany urlop:

- W przypadku, gdy w konfiguracji firmy był zaznaczony parametr Średnia do urlopu wg daty wypłaty i pracownik otrzymywał wynagrodzenie zasadnicze i elementy zmienne w różnych terminach, w niektórych przypadkach elementy zmienne należne za trzy miesiące były dzielone przez czas pracy z czterech miesięcy. Działanie poprawiono.

- Jeśli w konfiguracji firmy był zaznaczony parametr Średnia do urlopu wg daty wypłaty i do podstawy ekwiwalentu były wliczane dodatki okresowe oraz dodatki miesięczne to przy wyliczeniu średniej z elementów zmiennych przyjmowana była niepoprawna ilość miesięcy. Działanie poprawiono.

- Poprawiono naliczenie podstawy ekwiwalentu w przypadku, gdy do podstawy wliczane były elementy zmienne naliczone na listach płac z ustawioną opcję ‘Wstecz’.

9. Zwolnienie z opłacania składek na FP/FGŚP. W niektórych przypadkach, gdy pracownik miał odnotowanych kilka nieobecności związanych z rodzicielstwem na formularzu danych pracownika na zakładce [6 Inne informacje] przy parametrze Nie naliczać składek na FP/FGŚP po powrocie z urlopów macierzyńskich/wychowawczych nie ustawiał się automatycznie okres zwolnienia z opłacania składek. Działanie poprawiono.

10. Pracownik wieloetatowy. W przypadku gdy na etacie dodatkowym próbowano zaznaczyć parametr Etat podstawowy dla pracownika zatrud. na wielu etatach, nie można było potem edytować żadnego formularza danych kadrowych pracownika wieloetatowego. Działanie poprawiono.

11. Dodawanie nieobecności. W niektórych przypadkach podczas dodawania nieobecności z poziomu zakładki [2.Nieobecności] pojawiał się komunikat: W dniu jest już dodany zapis obecności / nieobecności, mimo że pracownik nie miał wprowadzonej obecności/nieobecności. Działanie poprawiono.

12. e-Teczka. Podczas próby dodania dokumentu do e-Teczki, gdy pliki były przechowywane na IBARD pojawiał się komunikat i zapis nie był wykonywany. Działanie poprawiono.

13. Dodatki operacje seryjne. Poprawiono tekst wyświetlany w logu pokazującym postęp operacji seryjnej.

14. Wydruk Świadectwo pracy za okres. Poprawiono wykazywanie danych dotyczących okresu zatrudnienia w danym wymiarze etatu, w przypadku, gdy pracownik miał odnotowanych kilka zapisów historycznych.

15. Wydruk Przekroczenie progu podatkowego. W wydruku ‘Przekroczenie progu podatkowego’ w kol. Dochód narastająco – nie była odliczana ulga dla pracowników (tzw. ulga klasy średniej). Działanie poprawiono.

16. Wydruk Lista pracowników, dla których naliczono PIT. Na wydruku ‘Lista pracowników, dla których naliczono PIT’ nie wyświetlały się osoby, którym wystawiono PIT- 11 w wersji 28 i 29. Działanie poprawiono.