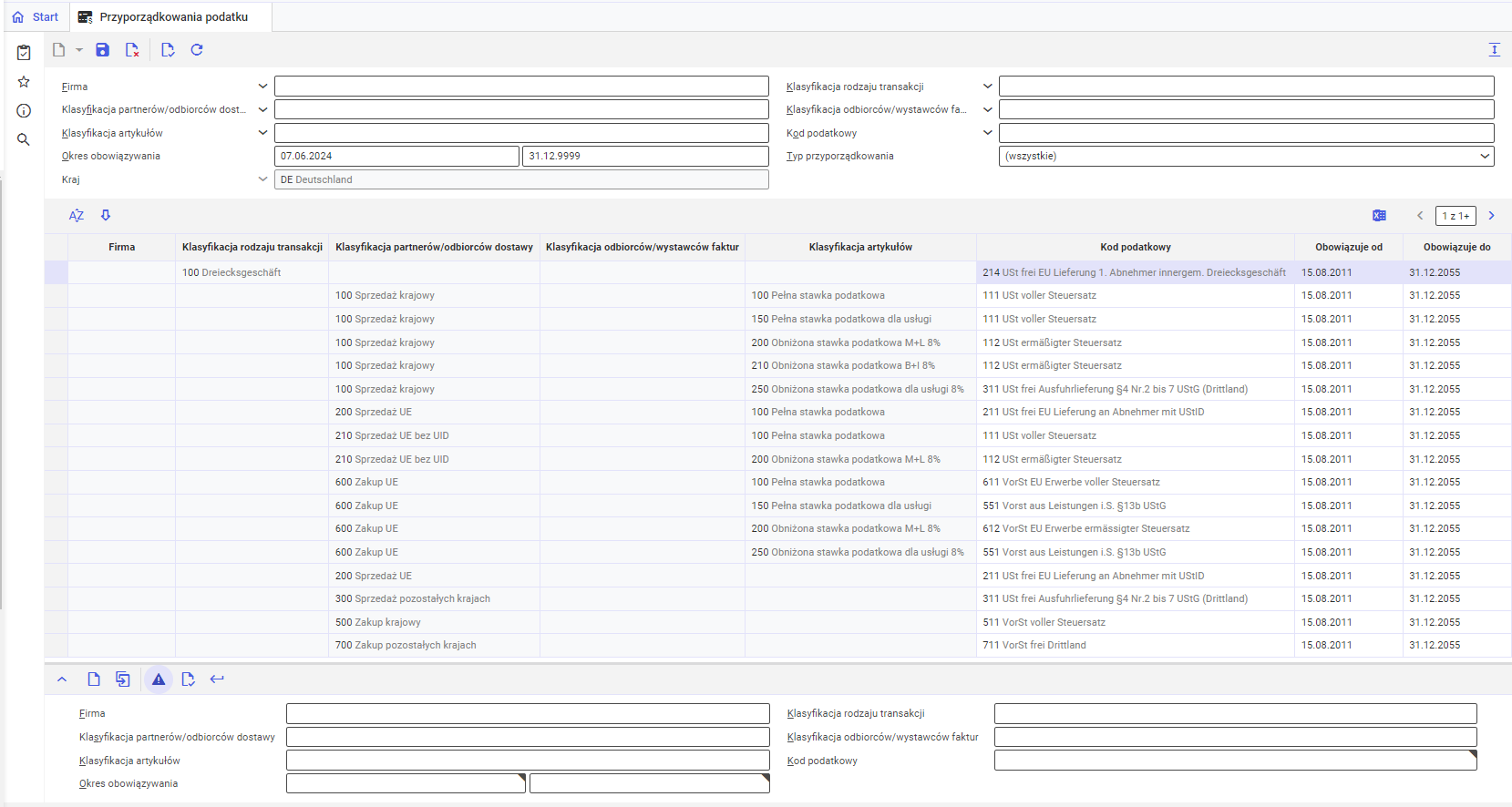

Funkcjonalność przyporządkowania podatku jest mapowaniem kodu podatkowego względem kombinacji klasyfikacji podatkowych. Klasyfikacje są definiowane dla różnych grup obiektów biznesowych (np. rodzajów transakcji, artykułów, partnerów) w aplikacji Klasyfikacje. Aplikacja Przyporządkowania podatku umożliwia wyznaczenie stawek podatkowych względem grup obiektów biznesowych. Przyporządkowanie jest definiowane:

- W środowisku jednofirmowym – w ramach kraju partnera, który został przypisany do bieżącej bazy OLTP jako klient

- W środowisku wielofirmowym – w ramach kraju firmy. Obowiązuje dla wszystkich firm z danego kraju

Aplikacja Przyporządkowania podatku jest dostępna w module Rachunkowość. W aplikacji dostępne są standardowe przyciski.

Opis definiowania przyporządkowania

W celu zdefiniowania przyporządkowania, w edytorze pozycji należy wybrać przycisk [Dodaj]. Następnie należy uzupełnić parametry, od których uzależniony będzie kod podatkowy:

- Firma – firma, w ramach której ma obowiązywać przyporządkowanie. Pole można edytować do czasu zapisania przyporządkowania.

- Klasyfikacja rodzaju transakcji – klasyfikacja rodzaju transakcji wskazywana na dokumentach na których ujmowany jest podatek należny, np. na zamówieniach sprzedaży → w edytorze → na zakładce Dekretacja. Jeżeli zostanie określona w przyporządkowaniu, jej obecność na dokumencie będzie warunkiem koniecznym do automatycznego przypisania kodu podatkowego do dokumentu. Pole jest edytowalne do czasu zapisania przyporządkowania.

- Klasyfikacja partnerów/odbiorców dostawy – klasyfikacja dla partnerów powiązanych z dostawą. Jeżeli zostanie określona w przyporządkowaniu, jej obecność na karcie partnera wykazywanego na dokumencie będzie warunkiem koniecznym do automatycznego przypisania kodu podatkowego do dokumentu. Pole jest edytowalne do czasu zapisania przyporządkowania. Klasyfikacja ta jest wskazywana na karcie partnera, w widoku Rachunkowość, na zakładce:

- Wierzyciel, w polu Klasyfikacja podatku naliczonego – jeżeli tworzone przyporządkowanie dotyczy zakupu

- Dłużnik, w polu Klasyfikacja podatku należnego – jeżeli tworzone przyporządkowanie dotyczy sprzedaży

- Klasyfikacja odbiorców/wystawców faktur – klasyfikacja dla partnerów powiązanych z fakturą. Jeżeli zostanie określona w przyporządkowaniu, jej obecność na karcie partnera wykazywanego na dokumencie będzie warunkiem koniecznym do automatycznego przypisania kodu podatkowego do dokumentu. Pole jest edytowalne do czasu zapisania przyporządkowania. Klasyfikacja ta jest wskazywana na karcie partnera, w widoku Rachunkowość, na zakładce:

- Wierzyciel, w polu Klasyfikacja podatku naliczonego – jeżeli tworzone przyporządkowanie dotyczy zakupu

- Dłużnik, w polu Klasyfikacja podatku należnego – jeżeli tworzone przyporządkowanie dotyczy sprzedaży

- Klasyfikacja artykułów – jeżeli zostanie określona w przyporządkowaniu, jej obecność na dodanym na dokument artykule będzie warunkiem koniecznym do automatycznego przypisania kodu podatkowego do dokumentu. Pole jest edytowalne do czasu zapisania przyporządkowania. Klasyfikacja ta jest wskazywana na karcie artykułu, w widoku Rachunkowość, w polu:

- Klasyfikacja VAT naliczonego – jeżeli definiowane przyporządkowanie dotyczy zakupu

- Klasyfikacja VAT należnego – jeżeli definiowane przyporządkowanie dotyczy sprzedaży

- Kod podatkowy – dane identyfikacyjne kodu podatkowego, dla którego tworzone jest przyporządkowanie

- Okres obowiązywania – okres, w którym będzie obowiązywało przyporządkowanie

Po uzupełnieniu pól należy wybrać przycisk [Zastosuj wprowadzone dane] i wybrać przycisk [Zapisz]. Do listy zostanie dodane definiowane przyporządkowanie, umożliwiające automatyczne przypisanie wybranego kodu podatkowego zgodnie z podanymi warunkami.

Priorytety ustalania kodu podatkowego

Poniższa tabela przedstawia priorytety, zgodnie z którymi ustalany jest kod podatkowy, na podstawie przyporządkowania podatku:

Tabela: Priorytety ustalania kodu podatkowego

Z powyższej tabeli wynika, że:

- Jeżeli na dokumencie: dla partnera zostanie przypisana Klasyfikacja podatku naliczonego i dla artykułu zostanie przypisana Klasyfikacja VAT naliczonego – podczas księgowania dokumentu zostanie przypisany kod podatkowy KP1

- Jeżeli na dokumencie: dla partnera zostanie przypisana Klasyfikacja podatku naliczonego, natomiast dla artykułu nie zostanie przypisana Klasyfikacja VAT naliczonego – podczas księgowania dokumentu zostanie przypisany kod podatkowy KP2

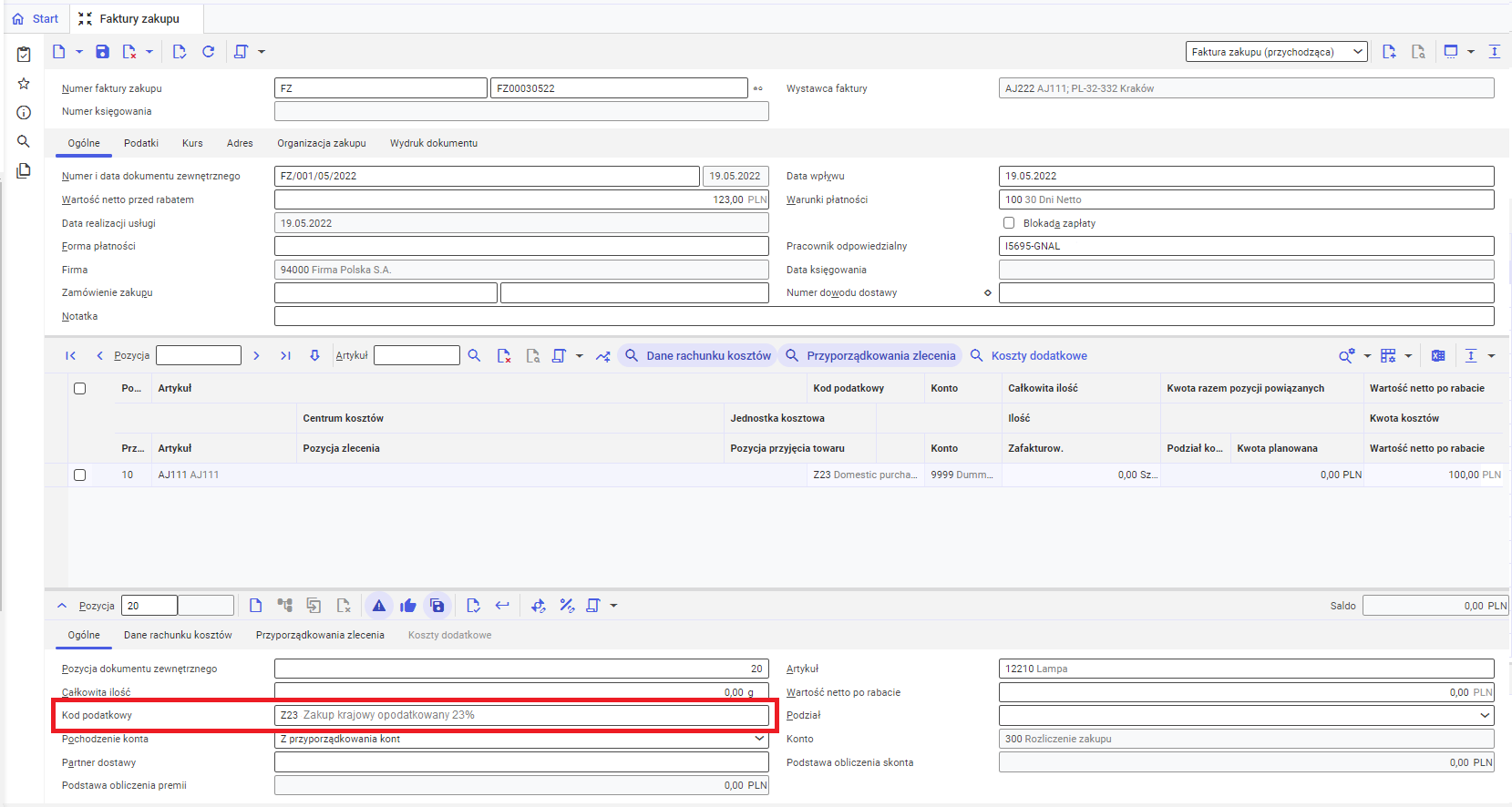

W aplikacji Przyporządkowania podatku użytkownik zdefiniował przyporządkowania kodów podatkowych Z23 Zakup krajowy opodatkowany 23% oraz Z08 Zakup krajowy opodatkowany 8%:

| Organizacja | Klasyfikacja rodzaju transakcji | Klasyfikacja partnerów/ odbiorców dostawy |

Klasyfikacja odbiorców/ wystawców faktur |

Klasyfikacja artykułów | Kod podatkowy |

| 500 Zakup krajowy |

94000 Polska – 500 Stawka 23% |

Z23 Zakup krajowy opodatkowany 23% |

|||

| 500 Zakup krajowy |

94000 Polska – 400 Stawka 8% |

Z08 Zakup krajowy opodatkowany 8% |

Użytkownik dodał w systemie fakturę zakupu:

- Na karcie wystawcy, w polu Klasyfikacja podatku naliczonego była określona klasyfikacja: 700 Zakup krajowy

- Na karcie artykułu, w polu Klasyfikacja VAT naliczonego była określona klasyfikacja: 94000 Polska – 500 Stawka 23%

Przy dodawaniu artykułu na fakturze zakupu, w polu Kod podatkowy automatycznie został przyporządkowany kod Z23 Zakup krajowy opodatkowany 23%, ze względu na obecność klasyfikacji 94000 Polska – 500 Stawka 23% na karcie artykułu.

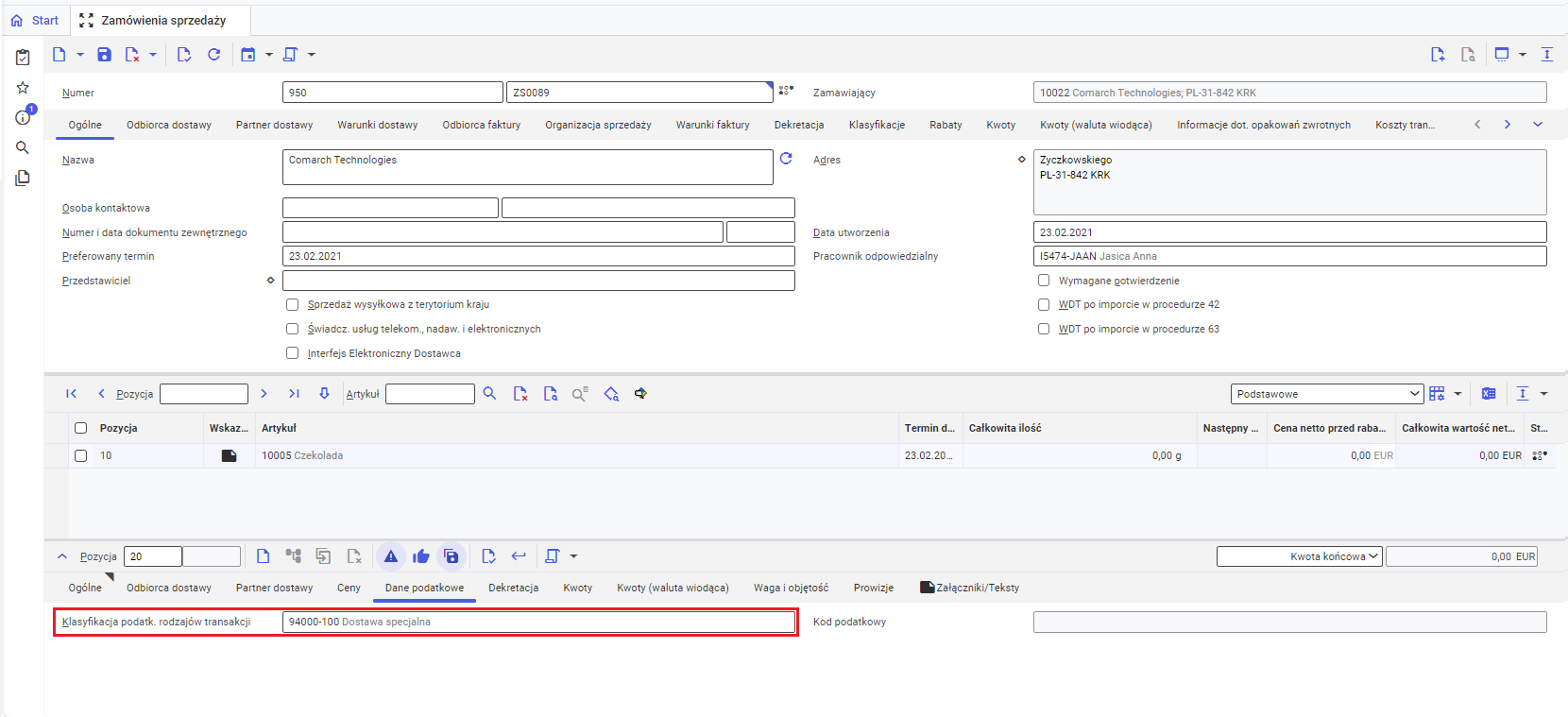

Comarch Healthcare, partner będący nabywcą z Polski, prosi o dostawę zakupionych przez niego towarów zagranicę. Odbiorcą dostawy ma być partner z Niemiec – Lothmann GmbH & Co. KG.

W aplikacji Partnerzy, dla odbiorcy Lothmann GmbH & Co. KG, w widoku Rachunkowość, na zakładce Dłużnik określono wartości w polach:

- Klasyfikacja podatku należnego: 94000 Polska – 200 WDT

- Klasyfikacja kont partnera: 94000 Polska – 200 UE – 200 Niepowiązany

W aplikacji Partnerzy, dla nabywcy Comarch Healthcare:

- W widoku Klient → w polu Odbiorca dostawy dodano odbiorcę Lothmann GmbH & Co. KG.

- W widoku Rachunkowość → na zakładce Dłużnik → w polu Klasyfikacja podatku należnego wskazano wartość: 94000 Polska – 100 Sprzedaż krajowa

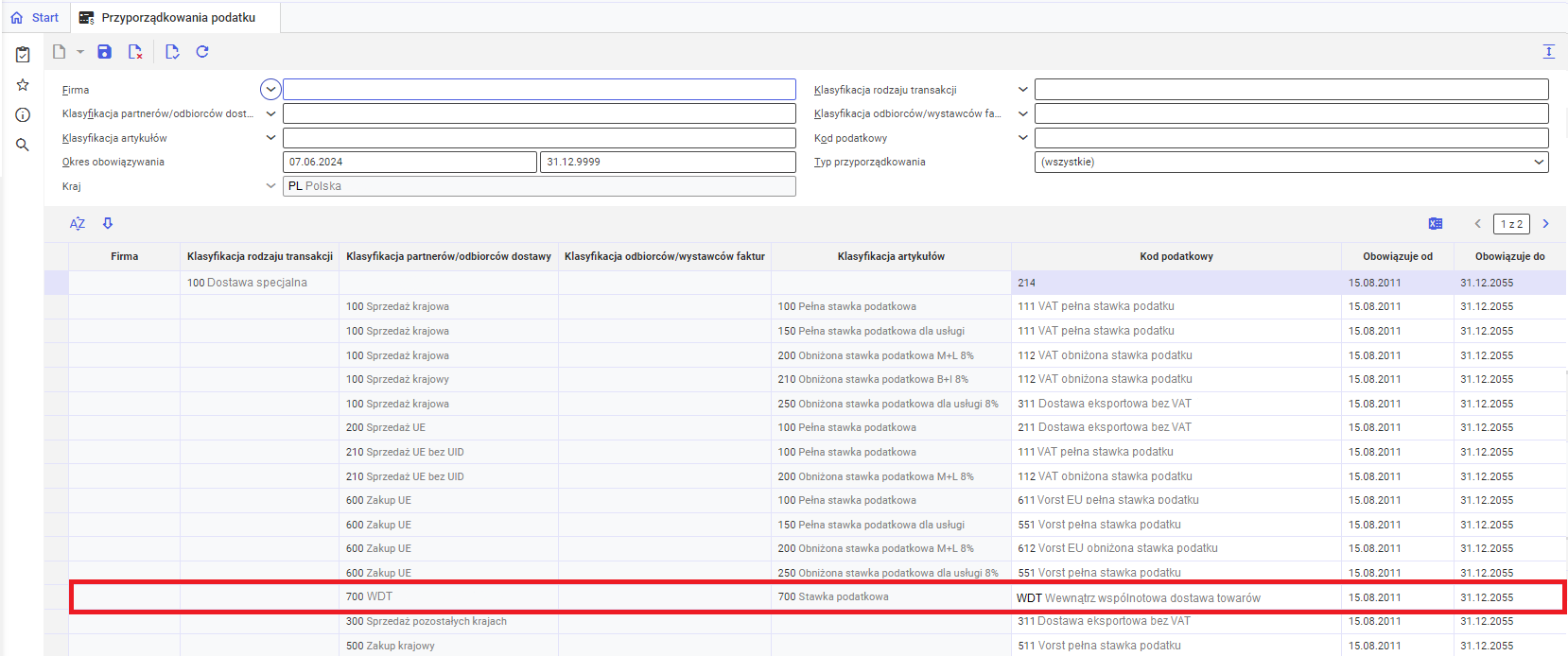

W aplikacji Przyporządkowania podatku użytkownik zdefiniował przyporządkowanie kodu podatkowego WDT Wewnątrzwspólnotowa Dostawa Towarów:

| Organizacja | Klasyfikacja rodzaju transakcji | Klasyfikacja partnerów/ odbiorców dostawy |

Klasyfikacja odbiorców/ wystawców faktur |

Klasyfikacja artykułów | Kod podatkowy |

| 94000 Polska – 200 WDT |

94000 Polska – 100 Stawka podstawowa |

WDT Wewnątrzwspólnotowa Dostawa Towarów |

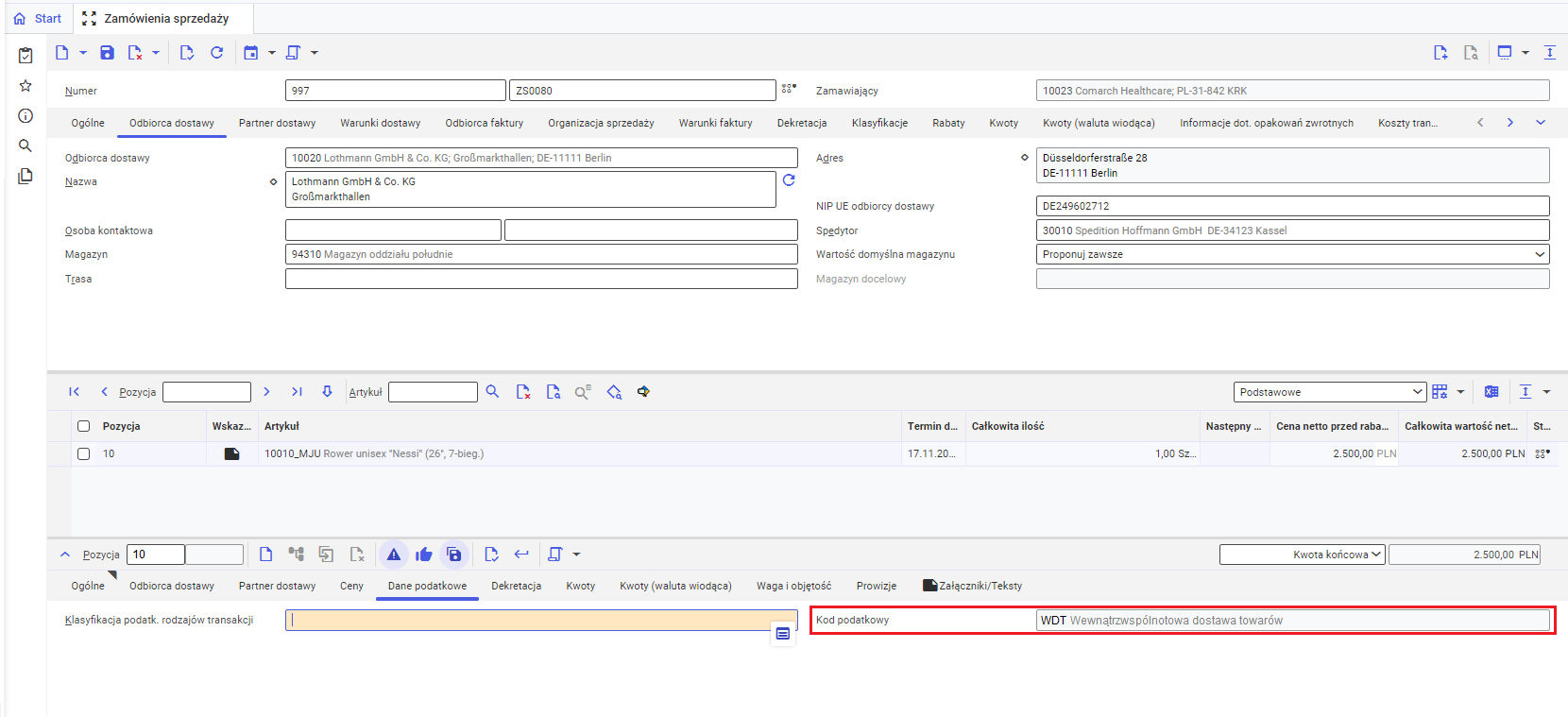

W aplikacji Zamówienia sprzedaży dodano zamówienie sprzedaży, na którym:

- Jako zleceniodawcę wybrano Comarch Healthcare

- Jako odbiorcę dostawy wybrano Lothmann GmbH & Co. KG.

- Jako artykuł wybrano Rower unisex „Nessi” (26″, 7-bieg.). Na karcie dodanego artykułu, w polu Klasyfikacja VAT należnego była określona klasyfikacja: 94000 Polska – 100 Stawka podstawowa

Przy dodawaniu artykułu na zamówieniu sprzedaży, w edytorze → na zakładce Dane podatkowe → w polu Kod podatkowy automatycznie został przyporządkowany kod WDT Wewnątrzwspólnotowa Dostawa Towarów, ze względu na wskazanie klasyfikacji 94000 Polska – 200 WDT na karcie odbiorcy dostawy i klasyfikacji 94000 Polska – 100 Stawka podstawowa na karcie artykułu.