Pozwala na prowadzenie rozliczeń pracowników oddelegowanych do pracy za granicą związanych przede wszystkim z naliczaniem podatków i składek ZUS za okres oddelegowania, które podlegają innym zasadom niż w przypadku pracowników zatrudnionych i wykonujących pracę w Polsce.

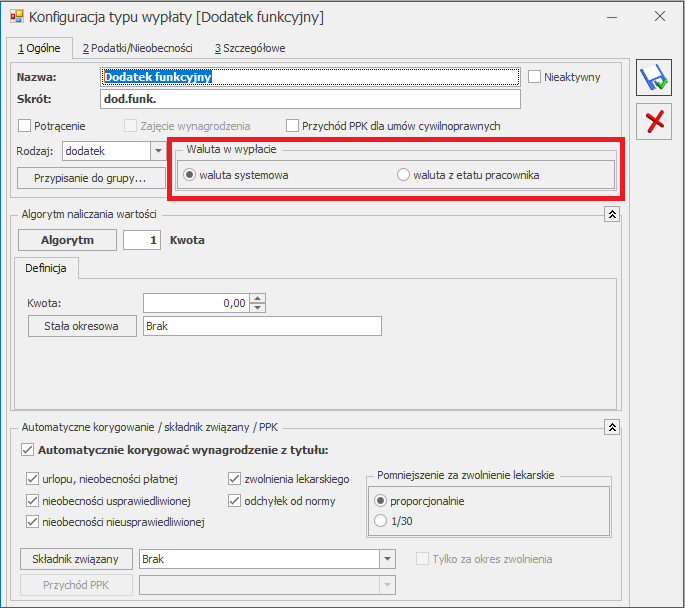

Konfiguracja typów wypłat

W konfiguracji typu wypłaty na zakładce [Ogólne] w części wspólnej dla wszystkich algorytmów, ale tylko w module Płace i Kadry Plus dostępny jest parametr Waluta w wypłacie z dwiema opcjami: waluta systemowa (domyślnie zaznaczony przy dodawaniu typu wypłaty) i waluta z etatu pracownika.

Informacja o walucie wskazuje czy kwota w wypłacie dla danego typu wypłaty ma być wyliczana zawsze w PLN (waluta systemowa), czy w walucie wskazanej do rozliczeń pracownika za okres oddelegowania.

Dla dodatków, dla których zmienia się waluta wypłaty należy zdefiniować odrębny typ wypłaty. Jeden dodatek nie może być do pewnego momentu wypłacany w PLN a następnie w obcej. Typ wypłaty zdefiniowany jako wypłacany w walucie z etatu (a nie w PLN), przypięty na liście dodatków pracownika w kadrach, będzie się automatycznie wyliczał tylko w wypłatach przypadających w okresie oddelegowania, nie będzie natomiast naliczał się w wypłatach za okresy, w których pracownik nie jest oddelegowany do pracy za granicą. Nie należy też dodawać ręcznie w wypłacie niedotyczącej okresu oddelegowania dodatków zdefiniowanych jako wypłacane w walucie z etatu, gdyż dla nich naliczanie podatku i składek jest realizowane wyłącznie wg zasad dotyczących pracowników oddelegowanych i tylko w wypłacie naliczonej na liście płac oznaczonej jako lista płac dla pracowników oddelegowanych.

Typ wypłaty zdefiniowany jako ‘wypłacany w walucie z etatu’ będzie naliczany tylko w wypłacie na liście płac dla oddelegowanych. Nie będzie generowany na liście, która nie jest walutowa.

Dla typów wypłat zdefiniowanych jako wypłacane w walucie z etatu są dostępne tylko dwie opcje dotyczące naliczania podatku i składek, pozwalające na wskazanie czy wartość takiego elementu wypłaconego wliczać, czy nie wliczać do podstawy podatku/składek ZUS/składek zdrowotnych.

Ustawienie wliczać do podstawy opodatkowania/składek ZUS/składki zdrowotnej oznacza, że wartość typu wypłaty zdefiniowanego w taki sposób jest uwzględniana w wyliczeniu wartości elementu wypłaty stanowiącego podstawę podatku/ składek ZUS.

Nowe opcje dotyczące naliczania podatku i składek, dedykowane dla wypłat walutowych nie są dostępne do wyboru w typach wypłat definiowanych jako wypłacane w walucie systemowej.

Jeżeli w konfiguracji własnego typu wypłaty zostanie zaznaczony na zakładce Ogólne parametr waluta z etatu pracownika wówczas na zakładce [Podatki/Nieobecności] w polu:

- Pozycja na deklaracji PIT domyślnie zostanie ustawione Nie dotyczy, ponieważ na deklarację PIT wchodzi wartość ze standardowych elementów Podstawa podatku PL lub odpowiednio (w kolumnie z nieopodat) Podstawa podatku zagr.

- Wliczać do podstawy naliczania zasiłków chorobowych – Nie wliczać – podstawa zasiłku dla pracownika oddelegowanego liczona ze średniej z wypłat za okres oddelegowania, jest wyliczana w oparciu zapisane w wypłatach podstawy składki chorobowej (pomniejszonej o składki ZUS finansowane przez ubezpieczonego), a nie poprzez uwzględnianie wartości z poszczególnych elementów.

W celach rozliczeń pracowników oddelegowanych służą standardowe typy wypłat, które umożliwiają zapisanie wynagrodzenia za czas oddelegowania będącego odpowiednikiem wynagrodzenia zasadniczego oraz podstaw podatku i składek dla tych pracowników. Lista standardowych typów wypłat to:

- Wynagrodzenie zasad. oddeleg./mies.

- Wynagrodzenie zasad. oddeleg./godz.

- Podstawa ZUS opodatk. PL

- Podstawa ZUS opodatk. zagr.

- Podstawa ZUS nieopodatk.

- Podstawa podatku PL

- Podstawa podatku zagr.

- Wyrównanie podstawy ZUS nieopodatk.

- Wyrównanie podstawy ZUS opodatk. PL

- Wyrównanie podstawy ZUS opodatk. Zagr.

- Dni pobytu za granicą (liczba diet) – wskaźnik.

Oznaczenie waluty w standardowych typach wypłat

UwagaDla pracowników oddelegowanych wynagrodzenia urlopowe są liczone w tej samej walucie, w której jest liczone wynagrodzenie zasadnicze dla nich. To samo dotyczy standardowych elementów związanych z rozliczeniem czasu pracy, czyli wynagrodzenia powyżej/poniżej normy oraz dopłat do nadgodzin i dopłat za pracę w nocyWszystkie typy wypłat służące do rozliczeń standardowych nieobecności ZUS są liczone zawsze w walucie systemowej (PLN).

Standardowy akord jest dedykowany tylko dla wypłat niewalutowych, natomiast dla pracowników oddelegowanych należy stworzyć własny typ wypłaty jako wypłacany w walucie z etatu (parametr w Konfiguracji typu wypłaty).

Oddelegowanie pracownika – informacje w danych kadrowych

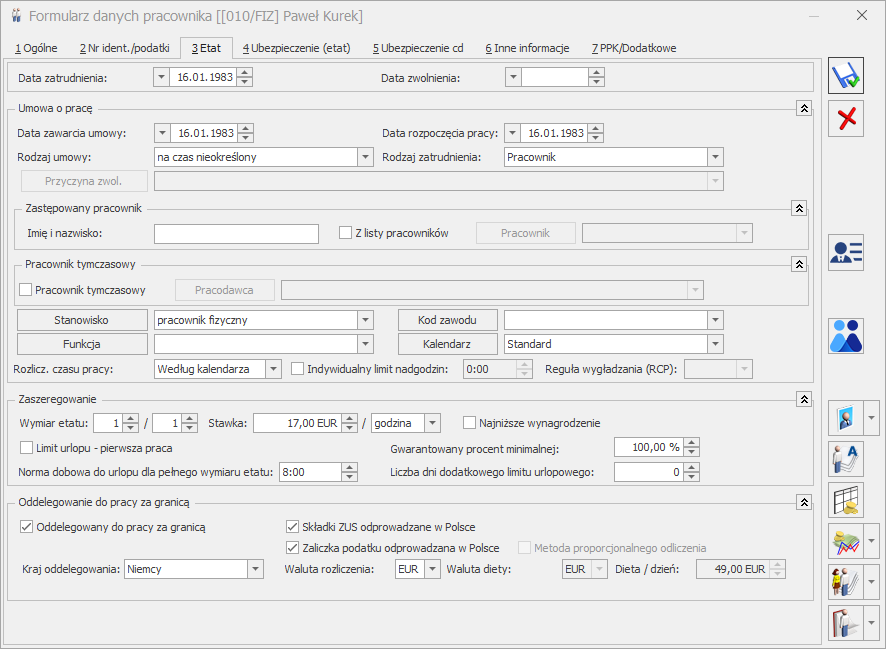

Na formularzu danych kadrowych pracownika na zakładce [Etat] znajduje się zwijana grupa Oddelegowanie do pracy za granicą widoczna tylko w module Płace i Kadry Plus. Grupa widoczna jest na pełnym formularzu pracownika, w przypadku właściciela oraz na formularzu dostępnym z poziomu kasy zapomogowo-pożyczkowej jest ukryta.

Domyślnie przy dodawaniu nowego pracownika flaga Oddelegowanie do pracy za granicą nie jest zaznaczona. Przy aktualizacji danych kadrowych wartość parametru jest kopiowana z poprzedniego zapisu – z możliwością zmiany przez operatora.

Po zaznaczeniu parametru Oddelegowanie do pracy za granicę uaktywniają się dodatkowe opcje związane z oddelegowaniem dostępne w tej samej grupie na formularzu:

- Kraj oddelegowania – pole służące do ustawienia kraju, do którego pracownik jest oddelegowany. Słownik krajów znajduje się w konfiguracji programu.

- Waluta rozliczenia – domyślnie wyświetlany jest symbol waluty systemowej, czyli PLN. Lista walut jest dodawana z poziomu System/Konfiguracja/Program/Ogóle/Waluty. Waluta rozliczenia wykorzystywana jest przy naliczaniu wypłaty.

- Waluta diety – domyślnie wyświetlany jest symbol waluty systemowej, czyli PLN. W tym polu można określić w jakiej walucie mają być rozliczane diety. Po wybraniu kraju oddelegowania ze słownika automatycznie podpowiada się waluta diety. Waluta powiązana z krajem oddelegowania jest nieedytowalna. Użytkownik może ręcznie wybrać walutę diety tylko wtedy, gdy nie wybrano kraju oddelegowania.

- Dieta/dzień (kwota w w/w walucie – np. 45 EUR/dzień) – wykorzystywana przy wyliczaniu podstawy składek ZUS (pomniejszana o równowartość diet za dni pobytu za granicą w danym miesiącu) i podstawy podatku (pomniejszanej o 30% tej kwoty). Po wybraniu kraju oddelegowania ze słownika automatycznie podpowiada się aktualna stawka diety przypisana do danego kraju pobrana z konfiguracji programu. Dieta powiązana z krajem oddelegowania jest nieedytowalna. Użytkownik może wpisać kwotę diety tylko wtedy, gdy nie wybrano kraju oddelegowania.

- Składki ZUS odprowadzane w Polsce – flaga domyślnie zaznaczona, co oznacza że w wypłacie będą naliczane składki ZUS wg zasad dotyczących pracowników oddelegowanych, a jeśli ta flaga nie jest zaznaczona to składki nie będą naliczane w wypłacie (jeśli dany pracownik podlega ubezpieczeniom społecznym w kraju oddelegowania, a nie w Polsce).

- Zaliczka podatku odprowadzana w Polsce – flaga domyślnie zaznaczona co oznacza, że w wypłacie będą naliczane podatki wg zasad dotyczących pracowników oddelegowanych, a jeśli ta flaga nie jest zaznaczona to podatki nie będą naliczane w wypłacie, będzie natomiast wyliczana wartość przychodu podlegającego opodatkowaniu w celu wykazania na PIT-11 jako Dochód zwolniony od podatku (jeśli dany pracownik płaci podatki w kraju oddelegowania, a nie w Polsce).

Dotyczy wersji: 2021.1.1- Metoda proporcjonalnego odliczenia – możliwość rozliczania pracowników oddelegowanych na PIT-11 metodą proporcjonalnego odliczenia. Parametr jest aktywny po odznaczeniu parametru Zaliczka podatku odprowadzana w Polsce. Po ustawieniu powyższego parametru naliczona w wypłacie za czas oddelegowania Podstawa podatku zagr. oraz zasiłki zostaną dodatkowo oznaczone (pole WPE_MetodaProp=1). Podstawa podatku zagr. zostanie wykazana na deklaracji PIT-11 jako przychód z tytułu należności ze stosunku pracy w polu 29 lub 36 (dla pracowników do 26 lat), a zasiłki w polu 64. Aby przychód został wykazany na PIT-11 w powyższy sposób wypłata musi być naliczona przy zaznaczonym parametrze Metoda proporcjonalnego odliczenia.

Symbole wybranych walut są wyświetlane obok wysokości diety dziennej oraz obok stawki zaszeregowania.

Dla pracowników nieoznaczonych jako oddelegowani w polu stawka zaszeregowania na formularzu pracownika jest wyświetlany symbol waluty systemowej (czyli PLN) – analogicznie w przypadku modułu Płace i Kadry.

Formularz pracownika – zakładka Etat z opcjami dotyczącymi pracownika oddelegowanego Ustawiona waluta rozliczenia i jej kurs są stosowane dla wyliczenia:

- wynagrodzenia zasadniczego za okres oddelegowania i elementów związanych z rozliczeniem czasu pracy (odchyłki, dopłaty do nadgodzin, dopłaty za pracę nocną),

- przypadających w okresie oddelegowania rozliczeń innych typów nieobecności niż Zwolnienie ZUS (głównie dla urlopów),

- wszystkich dodatkowych elementów wypłaty, dla których w typie wypłaty ustawiono, że są wypłacane w walucie innej niż PLN,

- płatności w wypłacie za okres oddelegowania.

Ustawiona waluta diety i jej kurs służą do wyliczenia wartości diety w PLN, o którą będzie pomniejszana podstawa składek oraz podstawa opodatkowania.

W Kadrach dla Listy pracowników udostępniono na liście kolumn do wyboru (w domyślnym układzie ukryte) dodatkowe kolumny dotyczące oddelegowanych:

- Oddelegowany – z opcją Tak/Nie zależnie od tego czy pracownik ma zaznaczony parametr na zakładce [Etat]

- Waluta rozliczenia – wyświetlany jest symbol waluty, taki jaki ustawiono na etacie dla waluty rozliczenia.

- Kraj oddelegowania – wyświetlany jest kraj oddelegowania pracownika.

Kolumny można dodać korzystając z dostępnej pod prawym przyciskiem myszy opcji Wybór kolumn.

Z poziomu listy pracowników dostępna jest funkcja dodatkowa: Odnotowanie okresów oddelegowania. Funkcja umożliwia odnotowanie informacji o okresie oddelegowania dla zaznaczonych pracowników. Podczas zapisu okresu oddelegowania automatycznie zostanie dodany zapis historyczny z informacją o oddelegowaniu i zapis historyczny z danymi, które obowiązywały pracownika przed wprowadzonym okresem oddelegowania. W przypadku gdy pracownik przed oddelegowaniem pracował w Polsce zostanie dodany zapis z informacją o oddelegowaniu i zapis dotyczący ponownej pracy w Polsce

Operacje seryjne – Seryjna zmiana wartości pola

Do operacji seryjnej zmiany pola dla zaznaczonych pracowników można wykorzystać pola dotyczące pracownika oddelegowanego do pracy za granicę. Są one widoczne po zaznaczeniu flagi ‘Wyświetl dodatkową listę pól’. Dotyczy to następujących pól:

- Oddelegowany do pracy za granicą – z opcjami tak/nie do wyboru,

- Oddelegowany – waluta rozliczenia – symbol waluty należy wprowadzić ręcznie, pamiętając by był zgodny z symbolem waluty zapisany w bazie konfiguracyjnej,

- Oddelegowany – stawka diety/dzień – pole typu kwota,

- Oddelegowany – podatek w Polsce – z opcjami tak/nie do wyboru,

- Oddelegowany – składki ZUS w Polsce – tak/nie do wyboru,

- Metoda proporcjonalnego odliczenia– tak/nie do wyboru.

Dni pobytu za granicą

Dni pobytu za granicą, potrzebne do ustalania ilości diet do odliczenia od podstaw składek/podatku, są liczone w oparciu o odnotowane pracownikowi nieobecności, tzn. wg zasady: ilość dni kalendarzowych w miesiącu (z zawężeniem do zapisu historycznego dotyczącego oddelegowania) pomniejszona o nieobecności w dniach kalendarzowych w tym okresie. Wyliczona ilość dni za które przysługują diety jest widoczna w wypłacie i tam też w razie potrzeby może być modyfikowana.

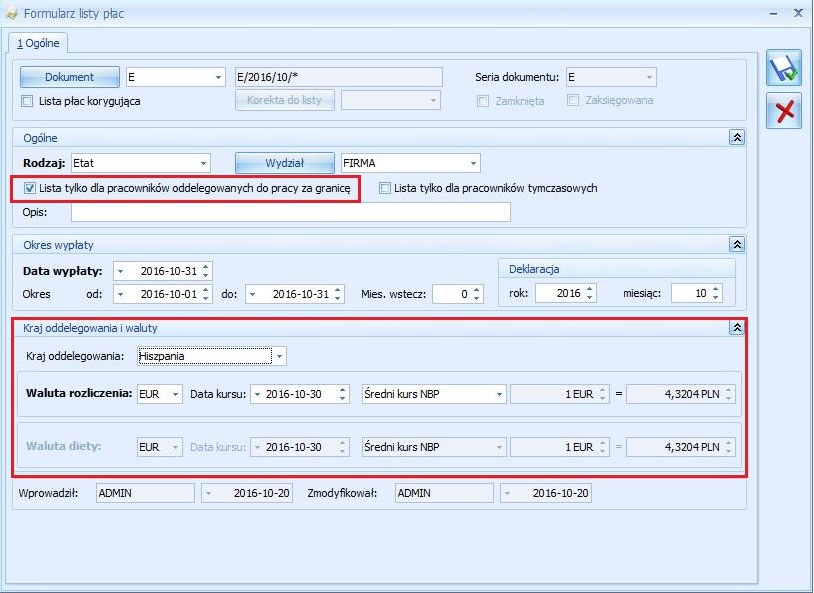

Lista płac

Na formularzu listy płac – tylko w module Płace i Kadry Plus – widoczny jest parametr Lista tylko dla pracowników oddelegowanych do pracy za granicę – domyślnie niezaznaczony.

UwagaParametr wskazujący, że lista płac dotyczy pracowników oddelegowanych dostępny jest tylko dla list płac o rodzaju Etat. Jeśli przy dodawaniu listy wybrano inny rodzaj niż Etat, wówczas parametr ten jest nieaktywny. Jeżeli natomiast zaznaczono parametr przy ustawieniu na liście o rodzaju Etat, a następnie zmieniono rodzaj, to parametr jest automatycznie czyszczony.Na formularzu listy płac z zaznaczonym parametrem Lista tylko dla pracowników oddelegowanych do pracy za granicę nie należy uzupełniać pola Miesięcy wstecz (w tym polu powinno być 0), ponieważ ustalanie podstaw opodatkowania i składek ZUS zależy od ilości diet, nieobecności i dni kalendarzowych danego miesiąca. W przypadku zaznaczenia opcji miesięcy wstecz należy ręcznie zmodyfikować kwoty w elementach dot. podstaw podatku i ZUS.

W przypadku listy płac korygującej do listy dla oddelegowanych (walutowej) ustawienie jest dziedziczone z listy podstawowej, ale z możliwością zmiany rodzaju kursu. Rodzaj waluty nie podlega edycji.

Po zaznaczeniu opcji Lista tylko dla pracowników oddelegowanych do pracy za granicę na formularzu listy pojawiają się dodatkowe pola:

- Kraj oddelegowania – możliwość ustawienia kraju oddelegowania pracowników, dla których będą naliczane wypłaty na danej liście płac.

- Waluta rozliczenia – (domyślnie wyświetlane jako PLN) – możliwość ustawienia waluty, w której będą naliczane wypłaty. Jeśli zostanie wybrany Kraj oddelegowania waluta rozliczenia podpowie się zgodna z walutą przypisaną do wskazanego kraju. Użytkownik ma możliwość zmiany podpowiedzianej waluty rozliczenia.

- Waluta diety – (domyślnie wyświetlane jako PLN) – możliwość ustawienia waluty, w której będą naliczane diety pracownika oddelegowanego do pracy za granicę. Jeśli zostanie wybrany Kraj oddelegowania waluta diety podpowie się zgodna z walutą przypisaną do wskazanego kraju. Waluta przypisana do kraju jest nieedytowalna.

- Data kursu – domyślnie podstawiana jest data o jeden dzień wcześniejsza od daty wypłaty wpisanej na formularzu listy płac np. jeżeli data wypłaty ustawiona jest na 2016-08-10, to data kursu będzie 2016-08-09, z możliwością ręcznej edycji przez operatora. Data kursu jest edytowalna przez Użytkownika jedynie dla waluty rozliczenia. Data kursu waluty diety jest przepisywana z pola data kursu dla waluty rozliczenia i nie podlega edycji.

- Rodzaj kursu – domyślnie podpowiadany jest Średni kurs NBP z opcją zmiany na inny. W sytuacji, gdy nie ma ustalonego kursu danej waluty na podaną datę wówczas program proponuje kurs ręczny i umożliwia jego wprowadzenie.

UwagaSposób ostrzegania o braku notowań i zależy od parametru w Konfiguracji/ Firma/ Ogólne/Parametry – Pobieraj ostatnio ustalony kurs waluty przed wskazaną datą (nie ostrzegaj o braku kursu’.

Formularz listy płac – z parametrami dla oddelegowanych Dla wszystkich wypłat na danej liście będzie stosowany ten sam rodzaj kursu ustalonego na tę samą datę, a rozliczenia walutowe wykonywane są tylko w walucie określonej dla listy płac – wyliczanie wypłat zostanie zrealizowane tylko dla tych pracowników, którzy mają w etacie tę samą walutę, którą ustawiono dla nagłówka listy płac i tylko za te okresy, dla których obowiązuje pracownika dana waluta.

Przy próbie naliczenia wypłaty dla pracownika, któremu za rozliczany okres zadeklarowano na zakładce [Etat] inną walutę, niż waluta zadeklarowana na liście płac pojawi się komunikat: Nie można naliczyć wypłaty. Nie wykryto elementów, które można naliczyć. Istnieje rozbieżność pomiędzy walutą listy płac a walutą etatu pracownika.

W przypadku wybrania na formularzu listy płac rodzaju kursu – Nieokreślony podczas naliczania wypłaty pojawi się informacja: Nie można naliczyć wypłaty. Nie wykryto elementów, które można naliczyć. Nie można wyliczyć wypłaty dla typu kursu [nieokreślony]. Należy określić kurs waluty na liście płac.

Jeżeli w Konfiguracji firmy/ Ogólne/ Parametry – parametr Pobieraj ostatnio ustalony kurs waluty przed wskazaną datą (nie ostrzegaj o braku kursu jest zaznaczony (domyślne ustawienie) wówczas podczas tworzenia listy płac za okres na który nie zostały pobrane notowania wybranej waluty pojawi się komunikat: Brak notowania podanego kursu waluty [USD] na [2016-10-30]. i program automatycznie ustawi rodzaj kursu na kurs ręczny.

Wypłaty pracowników

Na liście płac, na której nie zaznaczono opcji Lista tylko dla pracowników oddelegowanych do pracy za granicę podlega rozliczeniu wyłącznie okres nieoznaczony jako przypadający w czasie oddelegowania. Natomiast na liście oznaczonej jako dotycząca oddelegowanych rozliczany jest wyłącznie okres przypadający w czasie oddelegowania. Powoduje to rozdzielenie wypłaty etatowej pracownika na dwie części w miesiącu, w którym ma aktualizację zapisu zmieniającą status oddelegowania w trakcie miesiąca (oddelegowanie zaczyna się bądź kończy w trakcie miesiąca).

Kurs waluty w wypłacie

Przeliczanie elementów wypłaty w walucie obcej jest realizowane według określonego kursu waluty rozliczenia ustawionego dla listy płac, na której jest wypłata. Taki sam kurs stosowany jest dla wszystkich obliczeń w obrębie wszystkich elementów we wszystkich wypłatach na danej liście płac. Wartość diet w PLN stosowana do pomniejszania podstawy podatku i podstawy składek, jest przeliczana według kursu waluty diety ustawionego na liście płac.

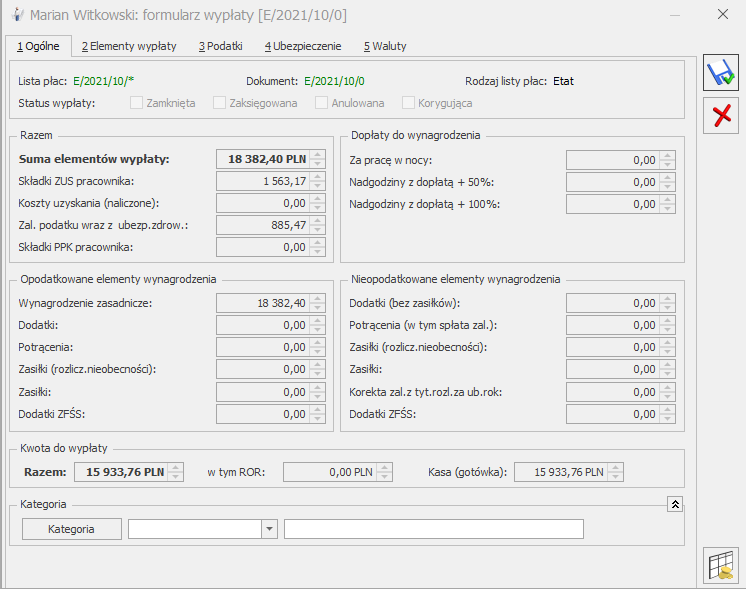

Formularz wypłaty

Na zakładce [Ogólne] kwota netto wypłaty i suma płatności – są wykazywane w przeliczeniu na PLN. Dla wszystkich pozycji w grupie Kwota do wypłaty: Razem, w tym ROR oraz Kasa(gotówka) jest wyświetlany symbol waluty systemowej PLN (ponieważ jest to wartość płatności po przeliczeniu na PLN).

Rys 136. Formularz wypłaty – symbol waluty systemowej przy kwotach na zakładce Ogólne Na formularzu wypłaty oddelegowanego na zakładce Podatki w pozycji Suma opodatkowanych elementów nie są sumowane elementy wypłaty policzone w walucie czyli m.in. „Wynagrodzenie zasad. oddeleg./mies.” i „Wynagrodzenie zasad. oddeleg./godz.”. Zamiast tego uwzględniany jest m.in. specjalnie dedykowany do wyliczenia podstawy składnik “Podstawa podatku PL“.

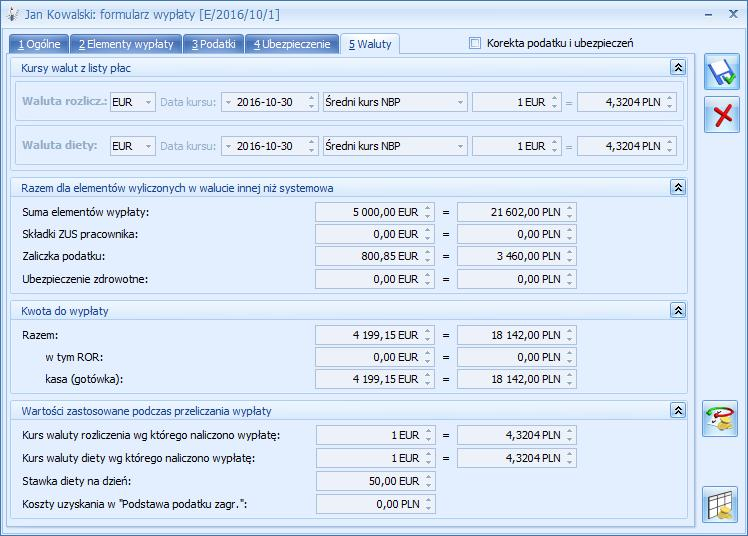

Na dodatkowej zakładce [Waluty] – jest ona widoczna tylko na wypłatach naliczonych do list dla oddelegowanych -wyświetlane są informacje o:

- walutach zastosowanych do rozliczeń walutowych w danej wypłacie pobranych z listy płac: symbol waluty, typ kursu, data kursu i zastosowany przelicznik,

- sumie elementów wyliczonych w walucie: wartość brutto, składki ZUS, zaliczka podatku,

- kwocie do wypłaty : kwota ROR i Kasa(gotówka),

- wartościach zastosowanych do wyliczenia wypłaty: kurs waluty rozliczenia wg którego naliczono wypłatę, kurs waluty diety wg którego naliczono wypłatę, stawka diety na dzień, koszty uzyskania w „Podstawa podatku zagr.”

Formularz wypłaty – zakładka Waluty Formularz elementu wypłaty

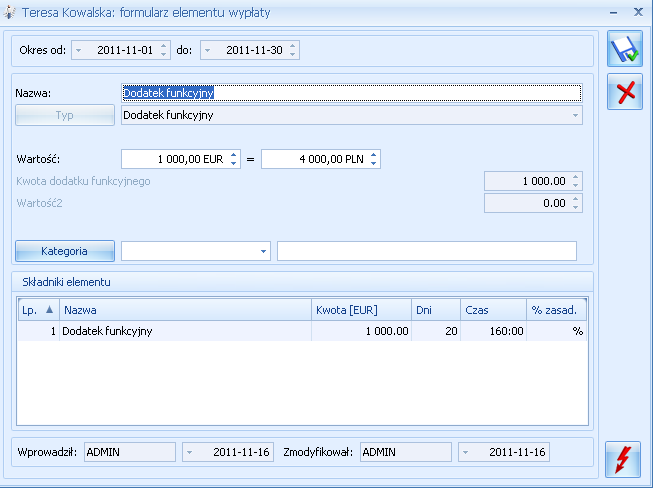

Na formularzu elementu wypłaty przy polu z wartością jest widoczna informacja o walucie, w jakiej jest wyliczany dany składnik wypłaty. W module Płace i Kadry zawsze będzie wyświetlany symbol waluty systemowej PLN.

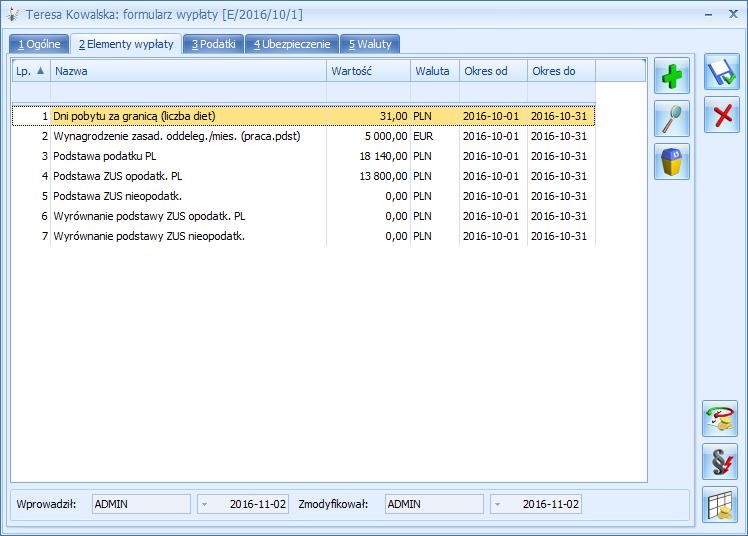

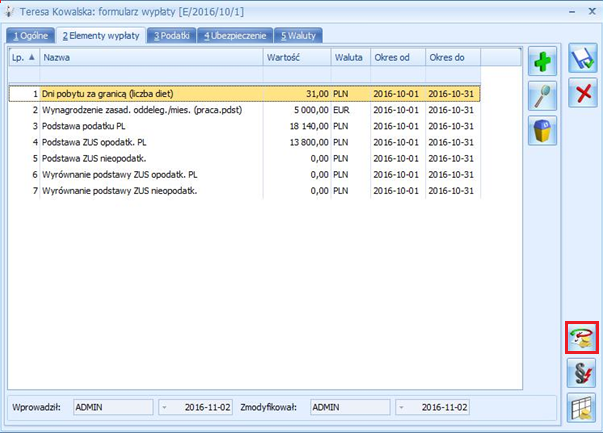

Formularz elementu wypłaty – element liczony w walucie obcej (w wypłacie oddelegowanego) Dodatkowo informacja o symbolu waluty dla poszczególnych elementów jest wyświetlana na zakładce [Elementy wypłaty] domyślnie pomiędzy kolumnami Wartość, a Okres od – dodatkowa kolumna widoczna jest tylko w module Płace i Kadry Plus. Dla elementów liczonych w walucie systemowej wyświetlany jest symbol PLN.

Lista elementów wypłaty – w wypłacie z rozliczeniami walutowymi Oddelegowanie a wyliczenie wypłaty na liście płac

Po wybraniu w oknie Wypłaty pracowników listy płac dedykowanej dla rozliczeń oddelegowanych wyświetlana jest lista pracowników, którzy w okresie Od-Do ustawionym dla listy płac mają co najmniej jeden zapis historyczny z zaznaczonym oddelegowaniem. Jeśli na formularzu listy płac dla pracowników oddelegowanych ustawiono Kraj oddelegowania w oknie Wypłaty pracowników podpowiadają się pracownicy, którzy chociaż przez jeden dzień w miesiącu, za który jest utworzona lista płac byli oddelegowani do tego kraju.

PrzykładPracownik zatrudniony na etat przez cały 2016r, ma 2 zapisy historyczne: do 15.07.2016 bez zaznaczonego na formularzu danych kadrowych oddelegowania i od 16.07.2016 z zaznaczonym oddelegowaniem. Na liście płac o rodzaju ‘Etat’ za 6/2016– pracownik będzie widoczny, ale tylko jeżeli będzie to zwykła lista, nie dla oddelegowanych. Za okres 8/2016 – pracownik pojawi się tylko na liście dla oddelegowanych, natomiast w przypadku 7/2016 będzie widoczny na obu typach list.Ze względu na to, że podatki i składki muszą być wyliczane za okres oddelegowania wg innych zasad niż od wynagrodzenia poza okresem oddelegowania, wypłaty zostały rozdzielone zależnie od statusu oddelegowania.

Po wybraniu zwykłej listy płac o rodzaju Etat wypłaty wyliczają się tylko za okresy zatrudnienia na etat zgodnie z zapisami historycznymi, w których nie jest zaznaczony parametr oznaczający oddelegowanie. Wszystkie wyliczenia w wypłacie na takiej liście są wykonane w walucie systemowej (PLN) wg ogólnych zasad dotyczących naliczania podatków i składek.

Po wybraniu listy płac dla rozliczeń oddelegowanych o rodzaju Etat wypłaty liczą się tylko za okresy zatrudnienia na etat odpowiadające zapisom historycznym, w których jest zaznaczony parametr dotyczący oddelegowania. Wyliczenia w wypłacie na takiej liście są wykonane częściowo w walucie obcej wskazanej dla pracownika, a częściowo w walucie systemowej PLN (m.in.: zasiłki ZUS, podatki, składki), natomiast naliczanie podatków i składek jest dokonywane wg zasad dotyczących pracowników oddelegowanych z uwzględnieniem ustawień w etacie.

UwagaPracownik zatrudniony na etat przez cały 2016r., ma 2 zapisy historyczne: do 15.07.2016 bez zaznaczonego oddelegowania i od 16.07.2016 z zaznaczonym oddelegowaniem. Za 7/2016 – na ‘zwykłej’ liście płac wyliczy się wypłata tylko za okres 1-15.07.2016, a na liście dedykowanej dla oddelegowanych wypłata za okres 16-31.07.2016.Wyliczenie wartości wynagrodzeń w walucie innej niż PLN

Dla elementów wypłaty, które zgodnie z definicją typu wypłaty i ustawieniami u pracownika, są liczone w walucie obcej, wyliczana jest wartość brutto wg algorytmów i zapisywana w walucie zadeklarowanej dla pracownika w następujący sposób:

- typy wypłat zdefiniowane algorytmem 1 wylicza się zadana kwota jako wartość w walucie niezależnie od tego czy jest wpisana kwota, czy odwołanie do stałej okresowej – np. stawka w wysokości 1000 EUR i wskaźnik firmowy o wartości 1000.0000 spowodują naliczenie elementu o wartości 1000EUR,

- typy wypłat zdefiniowane algorytmem innym niż 1 odwołujące się do stałych okresowych z grupy Wzory (stawka zaszeregowania, zasadnicze nominalne) – wartość wskazanej stałej jest podstawiana jako wartość w walucie, np. stawka w wysokości 1000 EUR zwróci przy naliczaniu elementu wartości 1000EUR),

- typy wypłat zdefiniowane alg. innym niż 1, poza odwołującymi się do stałych okresowych z grup Wzory (stawka zaszeregowania, zasadnicze nominalne) – wartość wskazanej stałej jest podstawiana jako wartość w PLN, np. wskaźnik wpisany w konfiguracji firmy w wysokości 1000.0000, czy atrybut typu liczba o wartości 1000, zwrócą przy naliczaniu elementu wartość 1000PLN, a wyliczona w PLN wartość zostanie odpowiednio przeliczona na walutę wg kursu).

Ze względu na przeliczanie wg kursu zaleca się przypisywanie dodatków walutowych na liście dodatków pracownika, zaś przy dodawaniu ręcznym w wypłacie wartość elementu powinna być ręcznie ustawiona przez użytkownika.

Na listach płac, które nie są dedykowane dla oddelegowanych wszystkie wyliczenia są realizowane wyłącznie w walucie systemowej PLN.

Elementy liczone w walucie innej niż systemowa mają wyliczaną wartość netto równą wartości brutto. Nie są wyliczane w nich ani zapisywane składki ZUS ani podatek.

Jeśli z definicji typu wypłaty (konfiguracja typu wypłaty/zakładka [Podatki/Nieobecności]) wynika, że podlega opodatkowaniu/ozusowaniu, to wartość takiego elementu (po przeliczeniu na PLN) jest uwzględniona przy wyliczeniu podstaw podatku/składek generowanych jako odrębne elementy wypłaty.

Wyliczanie wynagrodzenia zasadniczego

Wynagrodzenie zasadnicze dla oddelegowanych, czyli zależnie od rodzaju stawki standardowe „Wynagrodzenie zasad. oddeleg./mies.” (przy stawce miesięcznej), i „Wynagrodzenie zasad. oddeleg./godz.” (przy stawce godzinowej) jest liczone wg zasad takich jak wynagrodzenie zasadnicze w PLN jednak wszystkie wyliczenia (składnik podstawowy, odchyłki, pomniejszenia za nieobecności) wykonywane w walucie obcej wskazanej w etacie jako waluta rozliczenia.

PrzykładDla pracownika oddelegowanego z walutą ustawioną na EUR i stawką 3000 EUR/mies oraz nieobecnością typu zwolnienie chorobowe wpisaną na 10 dni kalendarzowych zostanie wyliczone pomniejszenie 1/30 w kwocie 1000EUR (bo 3000/30*10=1000EUR), więc jego wynagrodzenie ‘zasadnicze’ po pomniejszeniu wyniesie 2000EUR i ta kwota (po pomniejszeniu o określoną wartość diet i przeliczeniu na PLN) stanowi bazę do wyliczenia podstawy podatku i składek ZUS.Rozliczanie nieobecności

Do odnotowywania nieobecności pracowników oddelegowanych do pracy za granicę służą standardowe typy nieobecności. Wprowadzone nieobecności automatycznie rozliczają się w wypłatach. Jeśli pracownik zaczyna lub kończy oddelegowanie w trakcie miesiąca i ma odnotowane nieobecności, ich rozliczenie następuje w wypłacie walutowej lub krajowej zależnie od tego, w którym okresie wystąpiła nieobecność. Wynagrodzenie z tytułu nieobecności rozliczane jest w PLN

W przypadku, gdy pracownik oddelegowany płaci podatek za granicą i ma odnotowane nieobecności powodujące wypłacanie świadczeń finansowanych z ZUS w wypłacie naliczają się dedykowane elementy, w zależności od wprowadzonej nieobecności:

- Wynagrodzenie za czas choroby (o),

- Zasiłek chorobowy (o),

- Zasiłek chorobowy/wyp. (o),

- Zasiłek opiekuńczy (o),

- Zasiłek macierzyński (o),

- Zasiłek macierzyński (dodatkowy) (o),

- Zasiłek macierzyński (rodzicielski) (o),

- Zasiłek macierzyński (ojcowski) (o),

- Świadczenie rehabilitacyjne (o),

- Świadczenie rehabilitacyjne/wypadek (o).

Na formularzu wypłaty powyższe elementy są uwzględniane w polach Suma opodatkowanych elementów wypłaty oraz Podstawa opodatkowania (bez zaokrągleń). Od tych składników będących rozliczeniem nieobecności nie jest naliczana zaliczka podatku, a ich kwota jest wykazywana na deklaracjach PIT‑11 jako przychód zwolniony na podstawie umów o unikaniu podwójnego opodatkowania. Przy zaznaczonym parametrze Metoda proporcjonalnego odliczenia Podstawa podatku zagr. zostanie wykazana na deklaracji PIT-11 jako przychód z tytułu należności ze stosunku pracy w polu 29 lub 36 (dla pracowników do 26 lat), a zasiłki w polu 64.

Wyliczanie podstawy zasiłków

Podstawa zasiłku chorobowego (tak samo wynagrodzenia chorobowego i innych zasiłków ZUS) wyliczana za okres nieobecności rozpoczynającej się w okresie oddelegowania jest liczona wg innych zasad niż dla pozostałych pracowników.

Jeśli podstawa jest naliczana dla nieobecności rozpoczynającej się w trakcie okresu oddelegowania, to przy liczeniu średniej z wypłat naliczonych za okres oddelegowania zostaną uwzględnione podstawy składki chorobowej.

Sumaryczna podstawa chorobowego odczytana z wypłaty po pomniejszeniu o składki ZUS finansowane przez pracownika jest wliczana do podstawy zasiłku oddelegowanego.

W przypadku, gdy pracownik oddelegowany do pracy za granicę z przyczyn usprawiedliwionych nie przepracował wszystkich dni w miesiącu, ale przepracował co najmniej połowę obowiązującego go czasu pracy albo gdy jego niezdolność do pracy powstała przed upływem pełnego kalendarzowego miesiąca zatrudnienia do podstawy wymiaru zasiłku przyjęty zostanie przychód, który stanowi podstawę wymiaru składek na ubezpieczenie chorobowe po pomniejszeniu o 13,71%, bez uzupełnienia.

Wyliczanie ilości dni, za które można odliczyć diety od podstaw

Liczba dni pobytu za granicą jest wyliczana w postaci standardowego elementu wypłaty Dni pobytu za granicą (liczba diet) w następujący sposób:

- Ustalona liczba dni kalendarzowych w miesiącu, za który jest liczona dana wypłata etatowa po zawężeniu do okresu obejmującego zapis/zapisy historyczne pracownika z zaznaczoną flagą dotyczącą oddelegowania.

- Ustalona liczba dni kalendarzowych nieobecności przypadających w okresie j.w. – suma wszystkich nieobecności.

- Od liczby dni w miesiącu wyliczonej w pkt.1 jest odejmowana liczba dni nieobecności z pkt.2 – wynik zapisywany jako wartość standardowego wskaźnika, czyli elementu wypłaty ‘Dni pobytu za granicą (liczba diet)’.

Wartość wskaźnika Dni pobytu za granicą (liczba diet) jest wykorzystywana do wyliczenia standardowych typów wypłat odpowiadających za wyliczenie podstaw składek i podatków dla oddelegowanego.

Naliczanie składek ZUS za okres oddelegowania

Podstawa składek ZUS jest wyliczana od sumy elementów naliczonych w walucie obcej zdefiniowanych jako ‘wliczane do podstawy składek ZUS’ pomniejszonej o równowartość diet należnych za dni pobytu za granicą, jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji jest wyższe od przeciętnego prognozowanego wynagrodzenia. Przy sprawdzaniu kwoty wynagrodzenia uwzględniane są wszystkie oskładkowane elementy wypłacone w danym miesiącu deklaracji. Nie ma znaczenia na jakiej liście płac zostały naliczone, ani za jaki okres. Znaczenie ma jedynie data wypłaty. Wyliczona w ten sposób kwota po przeliczeniu na PLN jest zapisywana jako wartość dedykowanego do tego elementu wypłaty (odpowiednio: „Podstawa ZUS opodatk. PL”, „Podstawa ZUS opodatk. zagr” bądź „Podstawa ZUS nieopodatk.”). Jeśli wyliczona kwota po pomniejszeniu o diety jest niższa od przeciętnego prognozowanego wynagrodzenia to w wypłacie generują się dodatkowe elementy: Wyrównanie podstawy ZUS nieopodatk., Wyrównanie podstawy ZUS opodatk. PL, Wyrównanie podstawy ZUS opodatk. zagr.

W przypadku, gdy podlegające ubezpieczeniom wynagrodzenie walutowe pracownika za pełny miesiąc po przeliczeniu na PLN jest równe lub niższe kwocie przeciętnego prognozowanego wynagrodzenia podstawa składek ZUS będzie wyliczona w wartości równej kwocie wynagrodzenia bez pomniejszenia o równowartość diet należnych za okres oddelegowania i bez dodatkowego jej podwyższania do kwoty przeciętnego prognozowanego wynagrodzenia.

Podczas liczenia wypłat dla pracownika oddelegowanego podstawa składek ZUS wyliczana jest według powyższych zasad, z uwzględnieniem kwot zarówno z liczonej właśnie wypłaty, jak i kwot zapisanych w wypłatach naliczonych wcześniej do tego samego miesiąca deklaracji dla tego pracownika. Podczas liczenia pierwszej wypłaty w miesiącu, gdy pracownik nie ma innych wypłat, wyliczenie podstaw składek opiera się na kwotach z naliczanej właśnie wypłaty. Nawet jeśli będą liczone jeszcze dodatkowe wypłaty, to dopóki nie zostaną zapisane, nie jest znana ich wartość, więc nie mogą być uwzględnione przy liczeniu podstawy składek w bieżącej wypłacie.

Dlatego w niektórych przypadkach, po doliczeniu kolejnej wypłaty w miesiącu dla tego samego pracownika, może być potrzebne ponowne przeliczenie w wypłacie naliczonej jako pierwsza podstawy składek ZUS za pomocą przycisku Przelicz podstawy składek i podatków za okres oddelegowania

dostępnego na formularzu wypłaty.

dostępnego na formularzu wypłaty.Ponowne przeliczenie składek należy wykonać, gdy po uwzględnieniu kwot z kolejnej doliczonej dla pracownika wypłaty, podstawa składek ZUS w wypłacie naliczonej jako pierwsza mogłaby być niższa od pierwotnie policzonej. Dotyczy to m.in opisanych niżej scenariuszy:

- Pracownik oddelegowany ma naliczane w obrębie miesiąca dwie wypłaty za okres oddelegowania, np. w związku ze zmianą kraju oddelegowania. Pierwsza z nich została naliczona na kwotę niższą niż równowartość przeciętnego prognozowanego wynagrodzenia, a więc podstawa składek ZUS została wyliczona w wysokości równej kwocie wynagrodzenia (bez odliczenia diet). Kwota wypłacana w drugiej wypłacie spowodowała przekroczenie w skali miesiąca kwoty przeciętnego prognozowanego wynagrodzenia i w drugiej wypłacie zostały odliczone diety za okres oddelegowania rozliczany w tej wypłacie. Jeżeli sumaryczna podstawa składek w miesiącu po doliczeniu drugiej wypłaty daje kwotę powyżej kwoty przeciętnego prognozowanego wynagrodzenia, to należy wykonać przeliczenie podstawy składek w pierwszej wypłacie (po jej cofnięciu do bufora). Dzięki temu podstawa ZUS z pierwszej z wypłat przeliczy się z odliczeniem należnych diet, a w konsekwencji obniży sumaryczną podstawę składek ZUS za cały miesiąc

- Pracownik oddelegowany za granicę przez część miesiąca, następnie przez pozostałą część miesiąca pracował w Polsce (nie był oddelegowany). Jako pierwsza została naliczona wypłata za okres oddelegowania i kwota w tej wypłacie przekraczała kwotę przeciętnego prognozowanego wynagrodzenia, więc podstawa składek w tej wypłacie została pomniejszona o należne diety, a jeśli po odliczeniu diet była niższa od kwoty przeciętnego prognozowanego wynagrodzenia, to nastąpiło doliczenie wyrównania podstawy ZUS do tej kwoty. W drugiej wypłacie naliczonej za okres pobytu Polsce, naliczyła się podstawa składek ZUS od kwoty wynagrodzenia w PLN z tej wypłaty. Jeśli tak policzona podstawa składek ZUS po dosumowaniu do podstawy naliczonej w pierwszej z wypłat daje kwotę powyżej kwoty przeciętnego prognozowanego wynagrodzenia, to należy wykonać ponowne przeliczenie podstawy składek w wypłacie walutowej naliczonej jako pierwsza (po jej cofnięciu do bufora), by wyrównanie podstawy ZUS przeliczyło się ponownie, a w konsekwencji obniży to sumaryczną podstawę składek ZUS za cały miesiąc.

Naliczanie podatków za okres oddelegowania

Podstawa podatku jest wyliczana od sumy elementów naliczonych w walucie obcej zdefiniowanych jako wliczane do podstawy opodatkowania pomniejszonej o równowartość 30% diet należnych za dni pobytu za granicą. Wyliczona w ten sposób kwota po przeliczeniu na PLN jest zapisywana jako wartość dedykowanego do tego elementu wypłaty (odpowiednio: „Podstawa podatku PL” lub „Podstawa podatku zagr”). W przypadku pracownika niepłacącego podatku w Polsce wartość „Podstawa podatku zagr” jest dodatkowo pomniejszana o równowartość kosztów uzyskania z etatu (ze względu na konieczność wykazania na deklaracji PIT-11 przychodu nieopodatkowanego pomniejszonego o należne koszty uzyskania) – zgodnie z domyślnie ustawioną w konfiguracji pozycją na deklaracji PIT jako „PIT-11 1a. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej” – element ten nie będzie wykazywany na deklaracji PIT-4.

Przeliczanie podstaw składek i podatków

Na formularzu wypłaty – w obszarze wspólnym (poza zakładkami) – powyżej przycisku podnoszącego listę płatności znajduje się przycisk

Przelicz podstawy składek i podatków za okres oddelegowania. Jego uruchomienie powoduje usunięcie i ponowne wygenerowanie standardowych typów wypłat służących do wyliczenia podstaw składek i podatków. Przeliczenie to nie zmienia natomiast wartości standardowego wskaźnika oznaczającego liczbę dni pobytu (diet).UwagaJeśli użytkownik zmieni ilość diet „ręcznie”, a następnie wywoła przeliczenie podstaw dla oddelegowanego, to ponowne wyliczenie podstaw składek i podatków zostanie wykonane z uwzględnieniem ilości diet pobranej ze zmodyfikowanego wskaźnika.

Przelicz podstawy składek i podatków za okres oddelegowania. Jego uruchomienie powoduje usunięcie i ponowne wygenerowanie standardowych typów wypłat służących do wyliczenia podstaw składek i podatków. Przeliczenie to nie zmienia natomiast wartości standardowego wskaźnika oznaczającego liczbę dni pobytu (diet).UwagaJeśli użytkownik zmieni ilość diet „ręcznie”, a następnie wywoła przeliczenie podstaw dla oddelegowanego, to ponowne wyliczenie podstaw składek i podatków zostanie wykonane z uwzględnieniem ilości diet pobranej ze zmodyfikowanego wskaźnika.

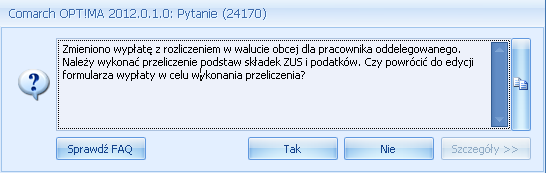

Lista elementów wypłaty – w wypłacie z rozliczeniami walutowymi Przeliczenie podstaw powinno być wykonane po wprowadzeniu zmian w edytowanej wypłacie etatowej. Modyfikacja elementów wypłaty (dodanie/usunięcie/zmiana wartości) i próba zapisania wypłaty bez uruchomienia wcześniej funkcji przeliczania podstaw spowoduje że na zapisie wypłaty pojawi się pytanie:

Odpowiedź „tak” nie powoduje automatycznego przeliczenia. To Użytkownik decyduje o wykonaniu przeliczenia klikając w przycisk

Natomiast „Nie” oznacza rezygnację z przeliczania i pozostawienie bez zmian tego co zostało wcześniej policzone.

Natomiast „Nie” oznacza rezygnację z przeliczania i pozostawienie bez zmian tego co zostało wcześniej policzone.Wyliczenie płatności do wypłaty

Dla wypłaty liczonej na liście dla oddelegowanych, płatności generowane w wypłacie, są domyślnie przeliczone w walucie wskazanej u pracownika jako waluta dla jego rozliczeń.

W każdym elemencie wypłaty – niezależnie od tego w jakiej walucie jest liczona jego wartość – jest zapisywana zarówno wartość w przeliczeniu na PLN, jak i w przeliczeniu na walutę obcą wskazaną w etacie dla rozliczeń okresu oddelegowania. Wszystkie przeliczenia są wykonane wg tego samego kursu zadeklarowanego na formularzu listy płac.

Wydruki

Z poziomu programu można wydrukować kwitek wypłaty dedykowany dla wypłat oddelegowanych. Wydruk zawiera informacje o kwotach wypłacanych w walucie i ich równowartości w PLN.

Wydruk kwitka wypłaty dla oddelegowanego jest dostępny z poziomu okna Wypłaty pracowników (po wybraniu listy płac dla oddelegowanych) oraz formularza wypłaty.