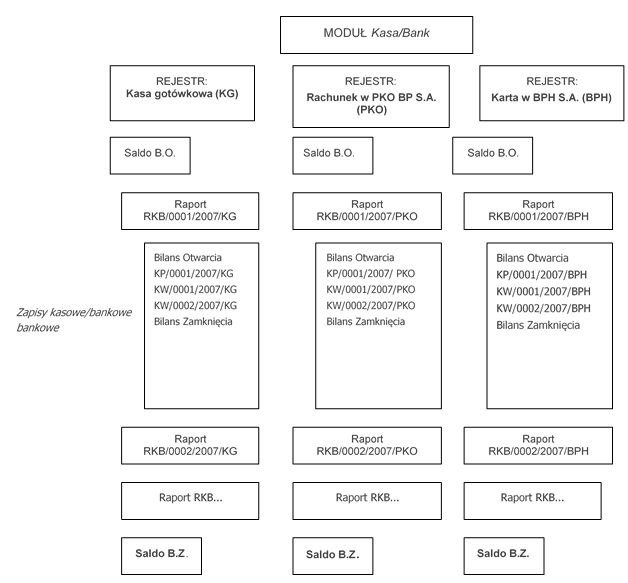

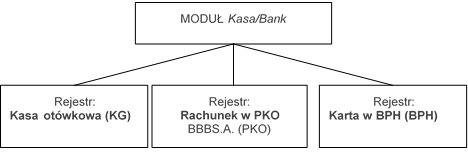

Rejestry kasowe/bankowe

Każda firma prowadząca działalność gospodarczą rozlicza się ze swoimi kontrahentami, pracownikami i urzędami. Rozliczenia mogą odbywać się na bieżąco – w gotówce, czekami czy kartami płatniczymi lub za pośrednictwem banku (przelewy).

Dla rozliczeń gotówkowych prowadzona jest kasa gotówkowa (w większych organizacjach – kilka kas).

Dla rozliczeń za pośrednictwem banku prowadzone są firmowe rachunki bankowe (konta w banku). Ich również każda firma może posiadać wiele (rachunek bieżący, lokaty, rachunki w różnych bankach…).

Płatności dokonywane firmową kartą płatniczą są związane z określonym bankiem (to bank wydaje karty). Często są, ale nie muszą być związane z określonym rachunkiem bankowym. Dlatego przypadek firmowej karty płatniczej może być potraktowany w Comarch ERP Enterprise HR, jako oddzielny rejestr płatności dokonywanych tą kartą.

Odpowiednikiem kas gotówkowych i poszczególnych rachunków bankowych w Comarch ERP Enterprise HR są rejestry kasowe/bankowe. Każdej kasie (najczęściej jest tylko jedna), każdemu rachunkowi w banku i każdej firmowej karcie płatniczej powinien odpowiadać jeden rejestr.

Zadaniem każdego z rejestrów jest prowadzenie bieżącej ewidencji wpływów i wydatków w kasie, na rachunku bankowym i zapisów związanych z kartą płatniczą. Otwierając rejestr należy pamiętać o wprowadzeniu Salda B.O. – stanu początkowego gotówki w kasie lub środków na rachunku bankowym.

Raporty kasowe/bankowe

Każdy z rejestrów podzielony jest na raporty kasowe/bankowe. Raport może obejmować zapisy za dzień, tydzień, dekadę (10 dni), miesiąc lub za inny, dowolny okres. Dla każdego z raportów musi być określona data otwarcia i zamknięcia.

Każdy raport składa się z:

- bilansu otwarcia – stanu kasy lub konta w chwili otwierania raportu. Dla pierwszego raportu w rejestrze jest to Saldo B.O całego rejestru. Dla kolejnych raportów bilans otwarcia jest równy bilansowi zamknięcia poprzedzającego raportu.

- Zapisów kasowych/bankowych – przychody (wpłaty) i rozchody (wypłaty).

- Bilansu zamknięcia – stanu kasy/rachunku na moment zamykania raportu. Bilans zamknięcia ostatniego raportu jest jednocześnie bieżącym stanem środków w danym rejestrze.

Zapisy kasowe/bankowe

Zapis kasowy/bankowy odzwierciedla wpływ lub rozchód środków finansowych w kasie lub na rachunku bankowym. Każdy zapis jest elementem raportu kasowego/bankowego. Zapisy można dodawać tylko w raportach otwartych, jeśli data zapisu mieści się pomiędzy datą otwarcia i datą zamknięcia raportu.

Preliminarz płatności

Preliminarz płatności to lista wszystkich zaplanowanych na przyszłość zdarzeń związanych z przychodami i rozchodami środków finansowych w firmie.

Preliminarz płatności w swojej strukturze odpowiada podziałowi na rejestry kasowe/bankowe. Planując, zatem przepływ środków finansowych w firmie od razu przypisujemy przyszłe przychody i rozchody do odpowiednich rejestrów (kont bankowych, kas czy firmowych kart płatniczych).

Planowane zdarzenia w Preliminarzu mogą być:

- automatycznie dopisywane przez program w chwili wystawiania dokumentu, który pociąga za sobą konieczność uregulowania płatności.

- wprowadzane przez operatora „ręcznie” z poziomu Preliminarza.

Rozliczenia i kompensaty

Rozliczenia: funkcja rozliczeń umożliwia kojarzenie ze sobą otrzymanych bądź dokonanych zapłat z należnościami lub zobowiązaniami. Innymi słowy umożliwia powiązanie dokonanych zapisów kasowych/bankowych z planowanymi zdarzeniami z Preliminarza płatności.

Rozliczanie dokumentów może być dokonywane z poziomu każdego z nich oddzielnie (zarówno z poziomu nierozliczonego zdarzenia w Preliminarzu, jak i nierozliczonego zapisu w kasie), jak również automatycznie z poziomu listy nierozliczonych dokumentów dla wskazanego kontrahenta.

Po dokonaniu rozliczenia zarówno zdarzenia z Preliminarza jak i zapisy w rejestrach kasowych/bankowych otrzymują status rozliczonych (lub częściowo rozliczonych, jeśli płatność nie jest zrealizowana w całości).

Kompensaty: innym sposobem rozliczania dokumentów są kompensaty. Kompensować ze sobą można np. dwa zapisy kasowe/bankowe lub dwa planowane zdarzenia z Preliminarza, pod warunkiem, że kierunki przepływu środków finansowych na kompensowanych dokumentach są przeciwne.

Formy płatności

W systemie Comarch ERP Enterprise HR zdefiniowanych jest 5 podstawowych form płatności: czek, gotówka, inna, kredyt, przelew. Dostępne są również 4 typy form płatności: Gotówka, Przelew, Karta, Kompensata. Użytkownik programu może na ich podstawie zdefiniować własne formy płatności.

Z każdą formą płatności można skojarzyć rejestr kasowy/bankowy, do którego program będzie domyślnie zapisywał operację wpłaty lub wypłaty.

Lista banków

Lista banków jest pomocniczym słownikiem, w którym zbierane są informacje o bankach właściwych naszej firmie, firmom naszych kontrahentów i urzędów. Pełni rolę pomocniczą – jest dostępna z każdego modułu programu, w każdym miejscu, w którym dane na temat banku mogą być potrzebne.

Listę banków można uzupełniać na bieżąco lub skorzystać z automatu importującego.

Jeśli lista banków została raz zaimportowana – kolejny import może tylko uzupełnić dane o nieistniejących do tej pory bankach (trwa to znacznie krócej niż powtórny import pełnej listy).

Informacją jednoznacznie określającą bank jest Numer Rozliczeniowy Banku (NRB). W systemie Comarch ERP Enterprise HR dodatkowo każdy bank posiada swój Akronim, który również nie może się powtarzać.

W chwili wyboru wskazanego banku z listy pobierane są jego dane wraz z numerem rozliczeniowym, który stanowi pierwszy człon numeru każdego konta bankowego.

Elektroniczna wymiana danych z bankiem

Elektroniczna wymiana danych z bankami staje się coraz bardziej popularną formą przekazywania do banków zleceń przelewów i uzyskiwania informacji o dokonanych przez bank transakcjach (wyciągi bankowe).

System Comarch ERP Enterprise HR pozwala na elektroniczną wymianę danych z bankiem zarówno poprzez eksport przelewów do pliku tekstowego, jak również import zrealizowanych przelewów z pliku dostarczonego przez bank. Użytkownik może sam zdefiniować format w oparciu o informacje dostarczone przez bank. W programie są również predefiniowane standardowe formaty, dostępne z poziomu Ogólne/ Inne/ Formaty przelewów.

- Alior Bank WebService

- BANKZKH

- BNP Paribas WebService

- BNP Paribas WebService

- BPH BusinessNet (import)/PekaoBIZNES24 (import)

- Citi Handlowy – API

- Citi Handlowy – Przelewy krajowe (CDFF),

- Citi Handlowy – Przelewy krajowe (Elixir),

- Citi Handlowy – Przelewy krajowe, w tym MPP (xml),

- Citi Handlowy – Przelewy międzynarodowe (CDFF),

- Citi Handlowy – Przelewy międzynarodowe (xml),

- Citi Handlowy – Przelewy podatkowe (xml),

- Citi Handlowy – Przelewy SEPA (CDFF),

- Citi Handlowy – Przelewy SEPA (xml),

- CitiBank

- CitiDirect

- Elixir-O BPH

- Elixir-O BPH (metoda podzielonej płatności)

- Elixir-O iBRE

- ING WebService

- TXT i BANKBUF.TXT (import)

- KASAZKH

- KB24 – Kredyt Bank (eksport)

- mBank WebService

- Millennium WebService

- Pekao WebService,

- PKO BP WebService,

- Przelewy krajowe (xml),

- Przelewy SEPA (xml),

- Przelewy SEPA BZWBK (xml),

- Przelewy walutowe (xml),

- Santander WebService,

- US – Bank Śląski

- Videotel

- ZUS – Bank Śląski

MPP – metoda podzielonej płatności

Od 1 lipca 2018 roku wchodzi w życie ustawa z 15 grudnia 2017 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. 2018 poz. 62). Pozwala ona na stosowanie mechanizmu podzielonej płatności (tzw. split payment). Metoda ta polega na tym, że płatność za towar lub usługę może być realizowana na dwa konta:

- konto VAT dostawcy, na które zostanie przekazana kwota podatku VAT,

- konto rozliczeniowe dostawcy, na które zostanie przekazana kwota netto za nabyte towary czy usługi

Mechanizm ten ma chronić nabywcę przed solidarną odpowiedzialnością w przypadku wystąpienia ‘karuzeli VAT’. Nabywca dokonując płatności zastrzega sobie, że część przelanej kwoty ma zostać zablokowana na specjalnym rachunku VAT dostawcy. Dostęp do środków zgromadzonych na rachunku VAT jest ograniczony.

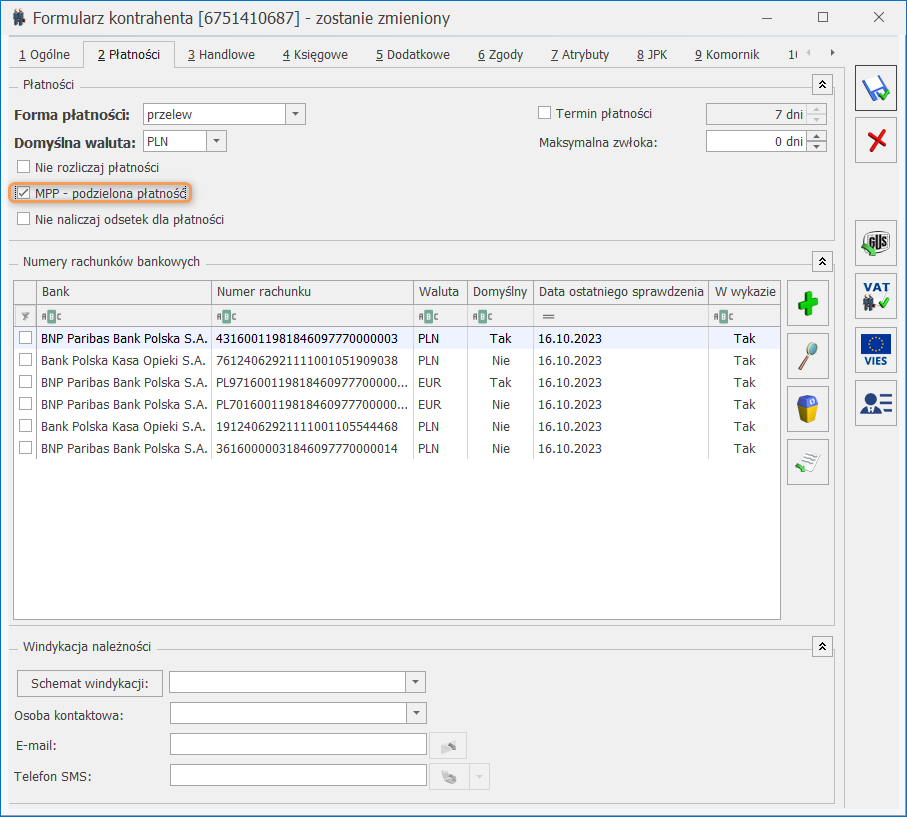

Stosowanie metody split payment jest dobrowolne i może dotyczyć wybranych kontrahentów lub wskazanych dokumentów. W sytuacji, gdy wszystkie transakcje z danym kontrahentem będą realizowane z zastosowaniem metody MPP proponujemy odnotować taką informację na formularzu kontrahenta.

Formularz kontrahenta – zakładka Płatności

Zaznaczenie tego parametru powoduje, że płatności złotówkowe trafiające do rejestru bankowego mają automatycznie ustawioną metodę podzielonej płatności.

Dotyczy to dokumentów handlowych i ich korekt:

- faktury sprzedaży,

- faktury zakupu,

- faktury zaliczkowej,

- faktury finalnej

oraz dokumentów wprowadzanych bezpośrednio do rejestru VAT

Zmiana ustawienia tego parametru może być wykonana z poziomu formularza danego kontrahenta lub możemy ją wykonać seryjnie dla zaznaczonych kontrahentów. Służy do tego operacja seryjna – Zmień warunki płatności.

Lista kontrahentów – seryjna zmiana warunków płatności

Jeżeli płatność podlega mechanizmowi podzielonej płatności (parametr MPP – podzielona płatność jest zaznaczony) to na zdarzeniu pojawiają się dodatkowe pola: Kwota podatku, NIP i Numer dokumentu. Na zdarzeniach, które nie mają zaznaczonego parametru MPP – podzielona płatność pola są niewidoczne.

W przypadku dokumentów handlowych (faktury zakupu, faktury sprzedaży, faktury zaliczkowej, faktury finalnej i wystawionych do nich korekt) oraz dokumentów wprowadzonych do rejestru VAT parametr dziedziczony jest z dokumentu źródłowego. Parametr dziedziczony jest na wszystkie płatności związane z tym dokumentem. Wyjątek stanowią dokumenty wystawione w innej walucie. Jeśli na dokumencie walutowym parametr Płatność VAT w PLN jest:

- zaznaczony – powstają dwa zdarzenia, pierwsze w walucie dokumentu (kwota netto) i parametr MPP – podzielona nie jest zaznaczony oraz drugie zdarzenie w PLN (równowartość kwoty VAT) z zaznaczonym parametrem o podzielonej płatności.

- niezaznaczony – powstaje płatność w walucie, parametr związany z podzieloną płatnością nie jest zaznaczony.

Jeżeli dokument został wystawiony dla podmiotu znajdującego się na liście Urzędy parametr MPP – podzielona zaznacza się na płatności automatycznie. Pozostałe pola odczytywane są z dokumentu powiązanego z daną płatnością.

Na płatnościach do transakcji związanej z kontrahentem, który ma zaznaczony parametr MPP program automatycznie:

- zaznacza MPP – podzielona płatność – parametr odczytany jest z dokumentu źródłowego,

- uzupełnia Numer dokumentu – pobiera go z dokumentu, z którym związana jest płatność,

- uzupełnia Numer NIP kontrahenta – numer NIP pobierany jest z dokumentu, z którym związana jest dana płatność (numer NIP wpisany na zakładce 2. Kontrahent na fakturze/w rejestrze VAT),

- przenosi łączną kwotę VAT.

Jakie czynności należy wykonać aby w programie korzystać z metody podzielonej płatności (MPP)?

- Założyć rejestr bankowy w PLN i zaznaczyć na nim parametr Rachunek VAT dla MPP. Otworzyć raporty bankowe.

- Na formularzu kontrahenta, z którym rozliczenia będziemy prowadzić z uwzględnieniem metody mechanizmu podzielonej płatności zaznaczyć parametr MPP – podzielona płatność .

- Jeśli podzielona płatność ma dotyczyć tylko wybranych płatności w Preliminarzu płatności na wybranych zdarzeniach zaznaczamy metodę MPP oraz uzupełnić informację o numerze dokumentu i kwocie VAT.

- Tworząc zlecenia przelewów do banku wskazać właściwy format dla przelewów MPP.

Więcej informacji na temat mechanizmu podzielonej płatności w tym tworzenia zleceń przelewu do banku znajdziecie Państwo w dalszej części podręcznika przy omawianiu poszczególnych funkcji modułu Comarch ERP Enterprise HR Kasa/Bank

Wykaz podatników VAT – weryfikacja rachunków bankowych

Od września 2019 roku Ministerstwo Finansów udostępniło bezpłatny, jednolity Wykaz podatników VAT. Wykaz ten zawiera podmioty, które zostały zarejestrowane, niezarejestrowane, wykreślone i przywrócone do rejestru VAT. Wykaz zawiera dane pozwalające na weryfikację podatnika, w tym listę zgłoszonych przez niego rachunków bankowych. Rachunki są pobierane z bazy KAS i są to numery rachunków rozliczeniowych lub imiennych rachunków w SKOK otwarte w związku z prowadzeniem działalności gospodarczej i podane przy zakładaniu firmy. Jeśli Twoje rachunki bankowe są inne niż w momencie zakładania firmy powinieneś je zaktualizować w urzędzie skarbowym (spółki zarejestrowane w KAS) lub CEIDG (jednoosobowa działalność gospodarcza).

Do 31 grudnia 2019 roku korzystanie z tego Wykazu jest dobrowolne.

Od 1 stycznia 2020 roku zapłata za fakturę wystawioną przez podatnika VAT czynnego o wartości przekraczającej 15 000 zł powinna być dokonana na rachunek, który jest zamieszczony w Wykazie podatników VAT.

W programie Comarch ERP XL HR mamy możliwość pobrania rachunków bankowych kontrahenta z Wykazu podatników VAT. Rachunki te są automatycznie pobierane przy dodawaniu nowego kontrahenta, można je też zaimportować dla kontrahentów istniejących już w programie. Importowane rachunki są automatycznie weryfikowane.

Weryfikacja rachunków bankowych dostępna jest z poziomu listy kontrahentów, listy dokumentów w rejestrze VAT, listy dokumentów w ewidencji dodatkowej, w preliminarzu płatności oraz na liście zapisów kasowych\bankowych.

W module Kasa/Bank rachunek kontrahenta weryfikujemy automatycznie przy eksporcie przelewów. Dodatkowo na liście zdarzeń i liście zapisów kasowych/bankowych mamy możliwość weryfikacji rachunków dla wskazanych przez nas płatności.

W przypadku, kiedy Klient nie posiada aktualnej gwarancji bądź pracuje na wersji Demo w momencie weryfikacji pojawia się komunikat: Wystąpił błąd: Usługa dostępna tylko dla programów na gwarancji.

Standardowo w Preliminarzu płatności weryfikacji podlegają zdarzenia, które spełniają wszystkie wymienione poniżej warunki:

- płatność znajduje się w rejestrze bankowym,

- na płatności podano numer rachunku bankowego,

- jest to zdarzenie rozchodowe,

- płatność jest nie rozliczona lub rozliczona częściowo,

- podmiotem płatności jest kontrahent posiadający polski numer NIP.

- kwota płatności jest większa niż 15 000 zł. Sprawdzana jest łączna kwota płatności na dokumencie źródłowym, np. na fakturze zakupu.

- przy seryjnej weryfikacji rachunków bankowych sprawdzany jest status zdarzenia, weryfikujemy płatności o statusie: Bufor lub Do realizacji.

W przypadku operacji seryjnej Zweryfikuj rachunek bankowy, która wykonywana jest z poziomu listy zapisów, listy zdarzeń, weryfikowane są wszystkie zaznaczone dokumenty niezależnie od kwoty transakcji. Pozostałe warunki pozostają bez zmian.

Przy eksporcie przelewów obowiązuje warunek na kwotę transakcji (15 000 zł). Istnieje możliwość wyłączenia tego warunku, co zostało opisane w dalszej części dokumentu.

Przy eksporcie przelewów do banku weryfikacji nie podlegają przelewy MPP. W przypadku dokonania zapłaty z zastosowaniem mechanizmu podzielonej płatności na rachunek spoza Wykazu podatników VAT nie wystąpią negatywne konsekwencje w zakresie CIT i PIT w kwestii solidarnej odpowiedzialności w VAT.

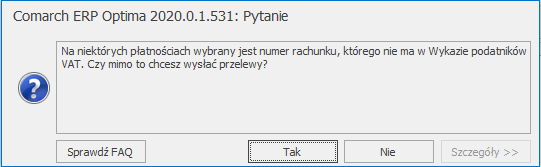

Weryfikacja numerów rachunków bankowych przy eksporcie przelewów

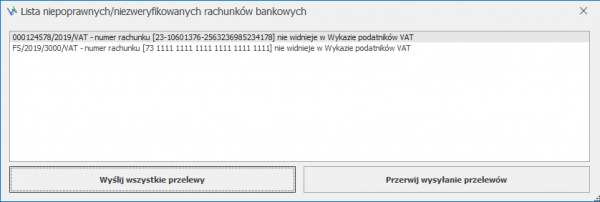

W Preliminarzu płatności weryfikacja odbywa się automatycznie w momencie eksportu przelewów do banku, ponieważ istotne jest aby w momencie zlecania przelewu rachunek kontrahenta znajdował się w Wykazie podatników VAT czynnych. Jeśli w wyniku weryfikacji otrzymamy informację, że zlecenie dotyczy niepoprawnego numeru rachunku pojawi się odpowiedni komunikat a proces eksportu przelewów zostanie zatrzymany.

Wygląd komunikatu zależy od wybranego formatu eksportu. Poniżej na pierwszym rysunku przedstawiono komunikat jaki może pojawić się przy zastosowaniu formatu eksportu, który zapisuje dane do pliku xml oraz webservice. Drugi prezentuje komunikat jaki może pojawić się przy eksporcie płatności formatem generującym plik ‘płaski’ np. Elixir-0.

Eksport przelewów do pliku xml – walidacja rachunku bankowego

Eksport przelewów – walidacja rachunku bankowego

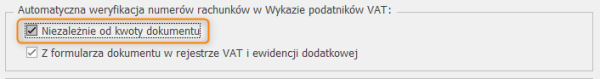

Przy eksporcie przelewów do banku program sprawdza kwotę transakcji (warunek na 15 000 zł). Użytkownik ma możliwość ustalenia weryfikacji rachunku bankowego bez względu na kwotę transakcji.

W tym celu należy wejść do Konfiguracji firmy/ Ogólne/ Parametry i w sekcji Automatyczna weryfikacja numerów rachunków w Wykazie podatników VAT zaznaczyć parametr Niezależnie od kwoty dokumentu.

Konfiguracja firmy /Ogólne/ Parametry – weryfikacja rachunku

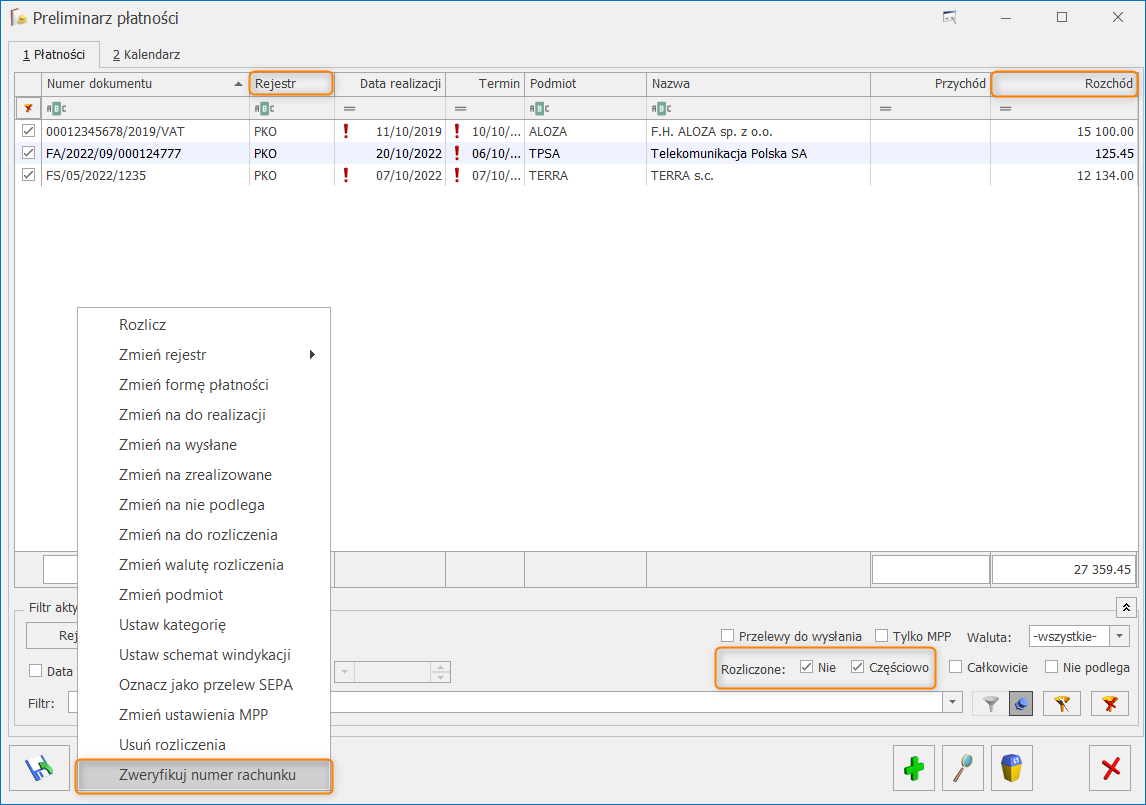

Operacje seryjne – Zweryfikuj numer rachunku

Dla zapisów bankowych oraz zdarzeń zapisanych w Preliminarzu płatności wprowadziliśmy możliwość seryjnego sprawdzenia rachunków bankowych. Służy do tego funkcja: Zweryfikuj numer rachunku. W logu z przebiegu tej operacji pojawiają się informacje o weryfikacji numerów rachunków bankowych oraz ewentualne komunikaty dotyczące problemów z połączeniem się z serwerem Ministerstwa Finansów czy brakiem połączenia sieciowego.

Preliminarz płatności – operacje seryjne

Wynik weryfikacji zapisywany jest na karcie kontrahenta dla każdego rachunku bankowego oddzielnie (data weryfikacji, numer NIP, wynik, Identyfikator wyszukiwania).

Zapis wykonywany jest bez względu na wynik weryfikacji. Zapisujemy zarówno pozytywny jak i negatywny wynik weryfikacji.

W przypadku seryjnej weryfikacji zapisu/zdarzenia na którym wpisano rachunek bankowy, którego nie ma na karcie kontrahenta to rachunek ten zostanie dodany do listy rachunków bankowych tego kontrahenta wraz z informacją o jego weryfikacji.

W momencie weryfikacji w pierwszej kolejności sprawdzamy czy rachunek został już zweryfikowany (istnieje wpis w Comarch ERP Enterprise HR na karcie kontrahenta), jeśli nie to uruchamiamy wyszukiwanie w Wykazie podatników VAT i jego wynik zapisujemy na karcie kontrahenta.