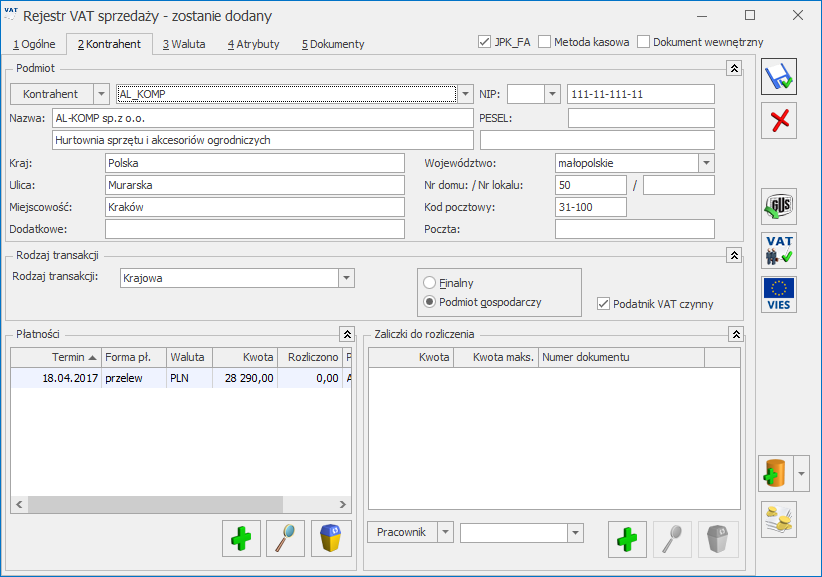

Zakładka [Kontrahent] zawiera pełne informacje o danych podmiotu. Podmiotem może być: Kontrahent, Bank, Pracownik, Wspólnik, Urząd. Menu podmiotów otwieramy przyciskiem ![]() .

.

Przy wprowadzaniu zapisu do rejestru VAT, dane na zakładce kontrahent muszą być uzupełnione w dwóch przypadkach:

- Wprowadzanie dokumentu z tzw. Kontrahentem (podmiotem) jednorazowym, którego nie ma potrzeby umieszczać w bazie podmiotów. W takim przypadku wszystkie dane podmiotu wpisujemy bezpośrednio na zakładce [Kontrahent].

- Faktura od podmiotu, którego dane są już wprowadzone na liście podmiotów, a pewne dane np. adres musi zostać jednorazowo, na wprowadzanym zapisie, zmodyfikowany. Przy dodawaniu zapisu dla podmiotu już istniejącego w pierwszej kolejności musimy go wybrać z listy podmiotów (analogicznie jak przy wyborze na zakładce [Ogólne]). W przypadku rejestru VAT sprzedaży należy bardzo uważnie wypełnić pola związane z charakterystyką Kontrahenta, potrzebne do poprawnego wypełnienia deklaracji VAT-7. Rodzaj transakcji: Krajowa, Dostawa wewnątrzunijna, Dostawa wewnątrzunijna trójstronna, Eksport, Eksport – zwrot VAT, Krajowa – Podatnikiem jest nabywca, Dostawa poza terytorium kraju, Poza terytorium kraju (stawka NP), Wewnątrzunijny – podatnikiem jest nabywca, Pozaunijny – podatnikiem jest nabywca.

W przypadku transakcji wewnątrzunijnych (lub wewnątrzunijnych trójstronnych lub wewnątrzunijnych – podatnikiem jest nabywca) dla pozycji z rodzajem usługi data obowiązku podatkowego ustawiana jest według daty sprzedaży, a dla pozycji z rodzajem towary według daty wystawienia. W przypadku wewnątrzwspólnotowego importu usług data powstania obowiązku podatkowego ustawiana jest według data zakupu. Podczas wprowadzania/ modyfikacji faktury w rejestrze VAT z usługą i towarem, przy próbie zapisania dokumentu pojawia się komunikat: Dla faktur wewnątrzunijnych mogą być różne daty obowiązku podatkowego i notowania kursów dla towaru i usługi. Taką fakturę należy wprowadzić jako dwa osobne dokumenty. Czy jesteś pewien, że mimo to chcesz zapisać tak wprowadzoną fakturę? Tak lub Nie. Tak- zapisuje fakturę tak jak jest, Nie – wraca na fakturę i pozwala ją zmodyfikować.

Jeśli parametr Rozliczać w VAT-UE jest zaznaczony, to faktury wykazywane są na deklaracji VAT-UE zgodnie z miesiącem rozliczenia dokumentów na deklaracji VAT-7. Parametr jest dostępny i domyślnie zaznaczony dla transakcji wewnątrzwspólnotowych i wewnątrzwspólnotowych trójstronnych, a także dla transakcji dostawa poza terytorium kraju i dostawa poza terytorium kraju (stawka NP) jeżeli jest uzupełniony prefiks kraju. Jeśli ponadto zostanie zaznaczony parametr Dokument Wewnętrzny, to parametr Rozliczać w VAT-UE jest dostępny, ale niezaznaczony. Na transakcjach kwalifikowanych na VAT-UE podczas dodawania dokumentu nie ma konieczności uzupełnienia prefiksu kraju. Transakcja uwzględniana na VAT-UE powinna mieć uzupełniony prefiks kraju najpóźniej do dnia złożenia deklaracji VAT-UE, na której ta transakcja ma być ujęta.

Na formularzu dokumentu widoczny będzie parametr Podatnik VAT czynny gdy podmiot wskazany na dokumencie będzie podmiotem gospodarczym i rodzaj transakcji to Krajowa lub Krajowa – podatnikiem jest nabywca. Dodatkowo na formularzu dokumentu sprzedaży dla rodzaju transakcji Krajowa – podatnikiem jest nabywca widoczny jest parametr Rozliczać w VAT-27.

Faktury medialne – VAT wg daty wystawienia

Zgodnie z ustawą o podatku od towarów i usług oraz podatku akcyzowym od 01.01.2014 roku faktury medialne są rozliczane na takich samych zasadach jak usługi budowlane, czy drukowanie czasopism i książek – data powstania obowiązku podatkowego to data wystawienia dokumentu. Jest to jeden z tych szczególnych momentów powstania obowiązku podatkowego, który został zachowany w znowelizowanej ustawie o VAT.

W celu obsłużenia tego szczególnego momentu powstania obowiązku podatkowego zastosowano parametr VAT wg daty wystawienia. Dla dokumentów wystawionych do 31.12.2013 parametr działa tak, że data deklaracji jest wg terminu płatności. Od roku 2014 data powstania obowiązku podatkowego dla kontrahentów z zaznaczonym tym parametrem ustawiana jest jako data wystawienia dokumentu. Zaznaczenie tego parametru dotyczy zarówno dokumentów zakupowych, jak również sprzedażowych.

Płatności

Na zakładce [Kontrahent] użytkownik ma możliwość podglądnięcia informacji związanych z płatnościami do dokumentu. Zawarte są one w Tabeli (lewy dolny róg) , w której każdy zapis o płatności składa się z pól:

Termin – termin, czyli data realizacji wpłaty

Forma płatności – forma, w jakiej wpłata ma zostać zrealizowana

Waluta – waluta płatności

Kwota – wartość płatności

Kwota rozliczona – wpłata, która została zrealizowana i dotyczy wskazanej płatności. Wpisana w tym miejscu wartość różna od zera oznacza, że otrzymaliśmy już wymienioną tu kwotę jako zapłatę za fakturę

Płatnik – w przypadku, kiedy na dokumencie została wybrana forma płatności z podpiętym płatnikiem to w tabelce z płatnościami w polu Płatnik podpowiadany jest podmiot z formy płatności wybranej na dokumencie. Jeżeli użytkownik zmieni podmiot lub domyślnego płatnika na dokumencie to w tabelce z płatnościami na wszystkich płatnościach związanych z formą płatności, która nie ma swojego płatnika, zostanie ustawiony nowy płatnik.

Listę można modyfikować posługując się standardowymi przyciskami:

![]() – dodanie nowej raty płatności

– dodanie nowej raty płatności

![]() – edycja pozycji – możliwość wprowadzania zmian

– edycja pozycji – możliwość wprowadzania zmian

![]() – usunięcie pozycji z listy płatności.

– usunięcie pozycji z listy płatności.

Wszelkie zmiany na liście płatności można wprowadzać tylko na fakturach, które nie są zaksięgowane. Na fakturach zatwierdzonych nie ma możliwości wprowadzania tutaj zmian ani rozliczania faktur z poziomu tej zakładki. Wszelkie rozliczenia dokonywane są za pośrednictwem rejestrów kasowych i bankowych – każda wpłata w nich zapisana będzie automatycznie widoczna na fakturze.

Program pozwala na automatyczne generowanie dokumentów kasowych do Faktur Sprzedaży i Zakupów wprowadzonych do rejestru. Data, z jaką zostanie wygenerowana płatność, zależy od następujących parametrów dostępnych w Konfiguracji firmy/ Kasa/Bank/ Daty dokumentów:

- Data zapisu kasowego przy zapisie FA – określa, czy zapis kasowy, generowany przy Fakturze Sprzedaży, będzie opatrzony datą sprzedaży, datą wystawienia czy terminem płatności Faktury Sprzedaży.

- Data zapisu kasowego przy zapisie PA – określa, czy zapis kasowy, generowany przy paragonie, będzie opatrzony datą sprzedaży, datą wystawienia czy terminem płatności paragonu.

- Data zapisu kasowego przy zapisie FZ – określa, czy zapis kasowy generowany przy fakturze zakupu będzie opatrzony datą wystawienia, datą zakupu, datą wpływu czy terminem płatności z Faktury Zakupu.

W tym miejscu dostępny jest jeszcze parametr Data zdarzenia w Preliminarzu dla FZ, który określa, czy zapis wygenerowany w Preliminarzu podczas zapisu Faktury Zakupu w rejestrze VAT, będzie opatrzony datą wystawienia, datą zakupu czy datą wpływu.

Do Rejestru Sprzedaży wprowadzamy zapis płatny w całości, w chwili wystawiania dokumentu gotówką, na kwotę brutto 800 zł. Na zakładce Kontrahent w Tabeli płatności pojawi się zapis:

- termin – data dzisiejsza,

- forma płatności: gotówka,

- kwota: 800 zł,

- kwota rozliczona: 0 zł.Efekty zatwierdzenia zapisu płatnego gotówką przy wystawieniu to:

- W chwili zatwierdzenia zapisu (bezpośrednio do rejestru) program automatycznie generuje wpłatę gotówki – 800 zł – do kasy.

- na zakładce Ogólne, w polu Zapłacono, pojawi się kwota, która wpłynęła do kasy – 800 zł,

- na zakładce Kontrahent w Tabeli płatności kwota rozliczona również będzie równa 800 zł (bo do kasy wpłynęła zapłata),

- w rejestrze kasowym (skojarzonym z formą płatności gotówka – patrz konfiguracja form płatności) pojawi się zapis potwierdzający przyjęcie kwoty 800 zł przez kasjera,

w Preliminarzu pojawiło się rozliczone zdarzenie sygnalizujące dokonanie zapłaty za fakturę.

Wprowadzam zapis do Rejestru Sprzedaży płatny w całości przelewem, w terminie 14 dni, na kwotę brutto 1300 zł. Na zakładce Kontrahent w Tabeli płatności pojawi się zapis:

- termin: data dzisiejsza + 14 dni,

- forma płatności: przelew,

- kwota: 1300 zł,

- kwota rozliczona: 0 zł.

- Efekty zatwierdzenia zapisu z odroczoną w całości płatnością to:

- na zakładce Ogólne, w polu Zapłacono, w dalszym ciągu mamy 0 zł. Przelew za fakturę jeszcze nie wpłynął,

- na zakładce Kontrahent w Tabeli płatności kwota rozliczona również będzie równa 0 zł (bo nie otrzymaliśmy zapłaty),

- w żadnym z rejestrów bankowych nie pojawił się zapis związany z naszą fakturą,

- w Preliminarzu pojawiło się nierozliczone zdarzenie sygnalizujące, że za 14 dni spodziewamy się przelewu na kwotę 1300 zł.

- Gdy za 14 dni na wyciągu bankowym otrzymamy potwierdzenie przelewu na nasze konto 1300 zł, taką wpłatę wprowadzimy do rejestru bankowego i rozliczymy z opisanym wyżej zdarzeniem w Preliminarzu. Efekty to:

- zdarzenie w Preliminarzu otrzyma status Rozliczonego w całości,

- na zakładce Ogólne, w polu Zapłacono pojawi się kwota, która wpłynęła na nasze konto – 1300 zł,

- na zakładce Kontrahent w Tabeli płatności Kwota rozliczona również będzie równa 1300 zł (do banku wpłynęła zapłata).

Jeśli wprowadzana faktura ma zostać zapłacona w kilku ratach (np. część płatna gotówką przy wystawianiu dokumentu, część przelewem za 7 dni) – operator wystawiający dokument musi dokonać „rozbicia” płatności. Na liście płatności powinno pojawić się tyle pozycji, ile rat przewidzieliśmy na spłatę należności. Terminy, formy płatności oraz kwoty muszą odpowiadać poszczególnym ratom.

Jeśli wprowadzana faktura ma zostać zapłacona w kilku ratach (np. część płatna gotówką przy wystawianiu dokumentu, część przelewem za 7 dni) – operator wystawiający dokument musi dokonać „rozbicia” płatności. Na liście płatności powinno pojawić się tyle pozycji, ile rat przewidzieliśmy na spłatę należności. Terminy, formy płatności oraz kwoty muszą odpowiadać poszczególnym ratom

Pierwsza pozycja dotyczyć będzie zapłaty gotówką:

- termin: data dzisiejsza,

- forma płatności: gotówka,

- kwota: 500 zł,

- kwota rozliczona: 0 zł.

Druga pozycja to dane dotyczące przelewu:

- termin: data dzisiejsza + 14 dni,

- forma płatności: przelew,

- kwota: 1900 zł,

- kwota rozliczona: 0 zł.

Zatwierdzamy zapis. Efekty zatwierdzenia naszej faktury to:

- na zakładce Ogólne, w polu Zapłacono, pojawi się kwota, która wpłynęła do kasy – 500 zł,

- na zakładce Kontrahent w Tabeli płatności, w pozycji Gotówka, kwota rozliczona również będzie równa 500 zł(bo do kasy wpłynęła zapłata),

- na zakładce Kontrahent w Tabeli płatności, w pozycji Przelew, nic się nie zmieni – nie otrzymaliśmy jeszcze wpłaty,

- w rejestrze kasowym (skojarzonym z formą płatności gotówka) pojawił się zapis rozliczony, potwierdzający przyjęcie kwoty 500 zł przez kasjera,

- w Preliminarzu pojawiło się Nierozliczone zdarzenie sygnalizujące, że za 14 dni spodziewamy się przelewu na kwotę 1900 zł,

- w Preliminarzu pojawiło się Rozliczone zdarzenie sygnalizujące, że wpłacono już kwotę 500 zł.

Gdy za 14 dni, na wyciągu bankowym, otrzymamy potwierdzenie przelewu na nasze konto 1900 zł – taką wpłatę wprowadzimy do rejestru bankowego i rozliczymy z opisanym wyżej zdarzeniem w Preliminarzu. Efekty to:

- zdarzenie w Preliminarzu otrzyma status Rozliczonego w całości,

- na zakładce Ogólne, w polu Zapłacono, pojawi się całkowita kwota zapłacona jako rozliczenie naszej faktury: 500 + 1900 = 2400 zł,

- na zakładce Kontrahent, w pozycji Gotówka, kwota rozliczona również będzie w dalszym ciągu równa 500 zł (bo do kasy wpłynęła zapłata),

- na zakładce Kontrahent, w pozycji Przelew, kwota rozliczona będzie równa 1900 zł (otrzymaliśmy potwierdzenie przelewu i rozliczyliśmy zdarzenie w Preliminarzu),

- zdarzenie w Preliminarzu na kwotę 1900 zł uzyskało status Rozliczonego.

Inny płatnik na dokumencie

Użytkownik ma możliwość generowania płatności do dokumentów na inny podmiot niż ten wskazany na dokumencie. Na wybranych dokumentach jest dostępne pole z wyborem płatnika. Funkcjonalność może być wykorzystywana m.in. w przypadku zapłaty za fakturę kartą kredytową gdy płatność rozliczana jest np. z operatorem kart płatniczych lub do rozliczeń opłat na fundusz promocji produktów rolno-spożywczych.

W Konfiguracji Firmy/ Kasa/Bank/ Formy płatności na formularzu formy płatności dostępna jest sekcja Płatnik z możliwością wyboru podmiotu, na który będą tworzone płatności w module Kasa/Bank w przypadku wyboru tej formy płatności na dokumencie.

Na dokumentach Rejestr VAT oraz Ewidencja dodatkowa jest dostępna sekcja Domyślny płatnik. Sekcja ta nie jest widoczna na dokumentach wewnętrznych oraz dokumentach w ewidencji dodatkowej kosztów, dla których nie są generowane płatności. W polu Domyślny płatnik domyślnie podpowiadany jest podmiot z dokumentu. Użytkownik ma możliwość zmiany domyślnego płatnika na dokumencie poprzez wybór dowolnego podmiotu z listy kontrahentów, banków, pracowników, wspólników, urzędów.

W przypadku, kiedy na dokumencie została wybrana forma płatności z podpiętym płatnikiem to w tabelce z płatnościami w polu Płatnik podpowiadany jest podmiot z formy płatności wybranej na dokumencie. Jeżeli użytkownik zmieni podmiot lub domyślnego płatnika na dokumencie to w tabelce z płatnościami na wszystkich płatnościach związanych z formą płatności, która nie ma swojego płatnika, zostanie ustawiony nowy płatnik.

W przypadku, kiedy na dokumencie zostanie wybrana forma płatności o typie Przelew, na dokumencie w Rejestrze zakupów VAT w sekcji Domyślny płatnik Operator ma możliwość wyboru numeru rachunku bankowego płatnika. Na zdarzenie związane z domyślnym płatnikiem, które powstaje do takiego dokumentu jest przenoszony nr rachunku bankowego z dokumentu. Dla płatnika związanego z formą płatności na zdarzeniu podstawia się domyślny numer rachunku z karty płatnika.

W przypadku, kiedy w tabelce z płatnościami użytkownik dokona podziału płatności to dla nowych płatności pobierany jest płatnik z dokumentu z pola Domyślny płatnik, a w przypadku kiedy na nowej płatności zostanie wybrana forma płatności z ustawionym płatnikiem – do pola Płatnik zostanie podstawiony podmiot z formy płatności.

Automatycznie generowane zapisy kasa/bank są tworzone na podmiot – płatnika przypisanego w tabelce z płatnościami na dokumencie. W przypadku rozliczania dokumentu z zaliczkami, w tabelce z zaliczkami podpowiadane są zaliczki domyślnego płatnika wybranego na dokumencie. Użytkownik ma możliwość zmiany podmiotu, dla którego mają być rozliczane zaliczki na dokumencie.

Na listach z dokumentami w Rejestrze VAT oraz Ewidencji jest widoczna kolumna Płatnik, w której jest wyświetlany kod Płatnika z tabelki z płatnościami. W przypadku kiedy na dokumencie jest kilka płatności z różnymi Płatnikami na liście dokumentów w kolumnie Płatnik jest wyświetlany znak *.

Zaliczki do rozliczenia

Program pozwala na realizację zaliczek dotyczących różnych rodzajów podmiotów: kontrahentów, pracowników/wspólników, banków i urzędów.

Podczas dodawania faktur bezpośrednio do rejestru VAT, na dokumencie na zakładce [Kontrahent], dostępna jest dodatkowa Tabelka (prawy dolny róg) pozwalająca na wprowadzanie informacji o zaliczce bezpośrednio związanej z daną fakturą. Przycisk wyboru zaliczkobiorcy, widoczny pod tabelką, w rejestrze VAT domyślnie wskazuje pracownika. Można jednak na liście pomocniczej pod przyciskiem ![]() wybrać inny rodzaj podmiotu.

wybrać inny rodzaj podmiotu.

W przypadku zaliczki płatnika, jeżeli w zapisach kasowych lub bankowych znajdują się jakieś nierozliczone dokumenty związane z danym płatnikiem, to w momencie wprowadzania faktury ikona plusa dostępna pod tabelą zawiera dodatkowo wykrzyknik ![]() . Aby zaliczka pojawiła się w tabeli należy kliknąć ikonę plusa, otworzy się wtedy dodatkowa lista potencjalnych zaliczek, na której należy wybrać konkretną zaliczkę. Kwotę, jaką chcemy rozliczyć można podać już na liście potencjalnych zaliczek w kolumnie Do rozliczenia lub po wybraniu zaliczki, która zostanie podstawiona do tabeli, zmodyfikować wartość w kolumnie Kwota. Dla pracownika, jeżeli dana faktura jest związana z zaliczką dla konkretnego pracownika, należy wpisać w pole Pracownik jego kod (lub wybrać go z listy wyświetlonej po wciśnięciu przycisku Pracownik) i z listy potencjalnych zaliczek wybranego pracownika wybrać konkretną zaliczkę postępując analogicznie jak w przypadku zaliczki kontrahenta. Jeśli zaliczka dotyczy wspólnika należy na liście pomocniczej pod przyciskiem

. Aby zaliczka pojawiła się w tabeli należy kliknąć ikonę plusa, otworzy się wtedy dodatkowa lista potencjalnych zaliczek, na której należy wybrać konkretną zaliczkę. Kwotę, jaką chcemy rozliczyć można podać już na liście potencjalnych zaliczek w kolumnie Do rozliczenia lub po wybraniu zaliczki, która zostanie podstawiona do tabeli, zmodyfikować wartość w kolumnie Kwota. Dla pracownika, jeżeli dana faktura jest związana z zaliczką dla konkretnego pracownika, należy wpisać w pole Pracownik jego kod (lub wybrać go z listy wyświetlonej po wciśnięciu przycisku Pracownik) i z listy potencjalnych zaliczek wybranego pracownika wybrać konkretną zaliczkę postępując analogicznie jak w przypadku zaliczki kontrahenta. Jeśli zaliczka dotyczy wspólnika należy na liście pomocniczej pod przyciskiem ![]() wybrać rodzaj podmiotu Wspólnik.

wybrać rodzaj podmiotu Wspólnik.

W tabeli dotyczącej zaliczek do rozliczenia dostępne są kolumny:

- Kwota – kwota, jaką chcemy rozliczyć. Program nie pozwoli rozliczyć kwoty większej niż to wynika z zapisu kasowego/bankowego.

- Kwota maksymalna – wyświetlona jest tu kwota, jaką możemy rozliczyć. Kwota ta wynika bezpośrednio z zapisu kasowego/bankowego w module Kasa/Bank.

- Numer dokumentu – wyświetlany jest numer dokumentu, z którym będzie rozliczana faktura.

Pod tabelą dostępne są przyciski plus, lupka i kosz pozwalające na dodawanie, edycję oraz usuwanie zaliczek.

Wszelkie zmiany na liście płatności można wprowadzać podczas dodawania faktury i podczas edycji, ale tylko do momentu zaksięgowania. Na fakturach zaksięgowanych oraz na dokumentach do których wygenerowano dokumenty wewnętrzne nie ma możliwości wprowadzania zmian, ani rozliczania faktur z poziomu tej zakładki. Wszelkie rozliczenia dokonywane są za pośrednictwem rejestrów kasowych i bankowych – każda wpłata w nich zapisana będzie automatycznie widoczna na fakturze.

W wyniku rozliczenia zaliczki:

- dokument otrzymuje status rozliczonego w części odpowiadającej rozliczonej zaliczce,

- na liście zapisów kasowych lub bankowych zaliczka otrzymuje status rozliczonej częściowo lub całkowicie, w zależności od kwoty rozliczonej z wystawionym dokumentem.

Mechanizm rozliczania zaliczek działa w ten sposób, że płatności w pierwszej kolejności są rozliczane z zaliczkami odpowiadającego płatnika, a po ich rozliczeniu następuje rozliczenie płatności z zaliczkami różnych podmiotów.