Aby obliczyć nową deklarację, należy na liście zaliczek na CIT-8 wcisnąć przycisk Dodaj ![]() . Na formularzu zaliczki na CIT-8 znajdują się trzy zakładki, których nazwy są odwzorowaniem poszczególnych sekcji na deklaracji rocznej CIT-8(27). Również numeracja pól odpowiada tej, która znajduje się na wzorze.

. Na formularzu zaliczki na CIT-8 znajdują się trzy zakładki, których nazwy są odwzorowaniem poszczególnych sekcji na deklaracji rocznej CIT-8(27). Również numeracja pól odpowiada tej, która znajduje się na wzorze.

Na zaliczce na CIT-8(21) podzielono przychody, koszty oraz odliczenia na Kapitałowe i Pozostałe.

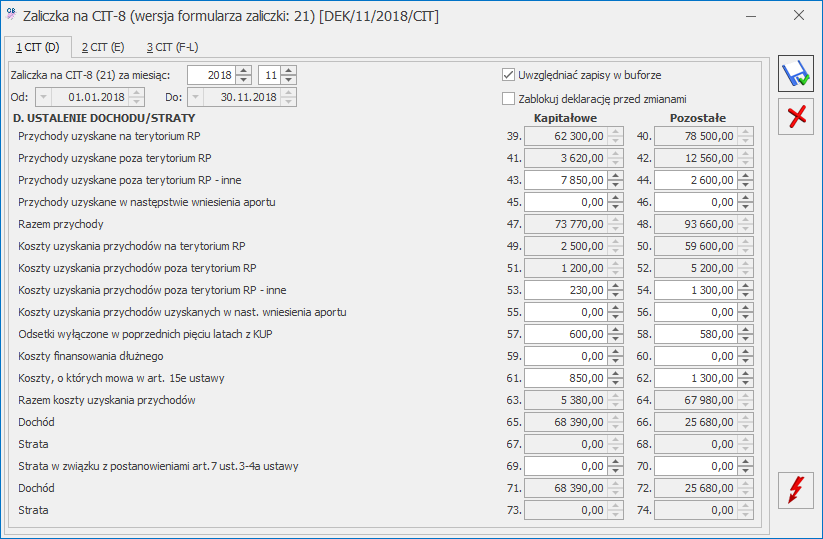

Zakładka [CIT (D)]

Przed wykonaniem obliczenia zaliczki należy na zakładce 1 uzupełnić informacje, takie jak rok i miesiąc zaliczki, sposób uwzględniania zapisów w buforze.

Zakładka 1 zawiera następujące informacje:

Rok i miesiąc, za który zaliczka ma być obliczona.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze księgi.

Zablokuj deklarację przed zmianami – zabezpiecza zaliczkę przed skasowaniem i zmianami.

Za okres (od… do…) – daty pobierane są zgodnie z okresem obrachunkowym ustawionym w konfiguracji

- Data do – inicjalizuje się na ostatni dzień miesiąca/kwartału zaliczki,

- Data od – inicjalizuje się na początek okresu obrachunkowego,

W tym miejscu zostaną opisane przyciski i pola charakterystyczne dla tego formularza.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na CIT-8 za wybrany miesiąc/kwartał, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na CIT-8 za wybrany miesiąc/kwartał, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Odliczenia wykazane na zaliczkach na CIT-8 w wersji 20, po przeliczeniu zaliczki na CIT-8 w wersji 21 przenoszone są do kolumny Pozostałe.

Na zakładce [1 CIT (D)] wyświetlane są następujące informacje: zestawienie przychodów i kosztów uzyskania przychodu z podziałem na przychody i koszty kapitałowe oraz przychody i koszty pozostałe. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Wartości uzupełnione w poz. poz. 43-46, 53-62 oraz 69-70 przenoszone są na zaliczkę na CIT-8(21) dodaną w następnym miesiącu. Kwoty podlegają edycji.

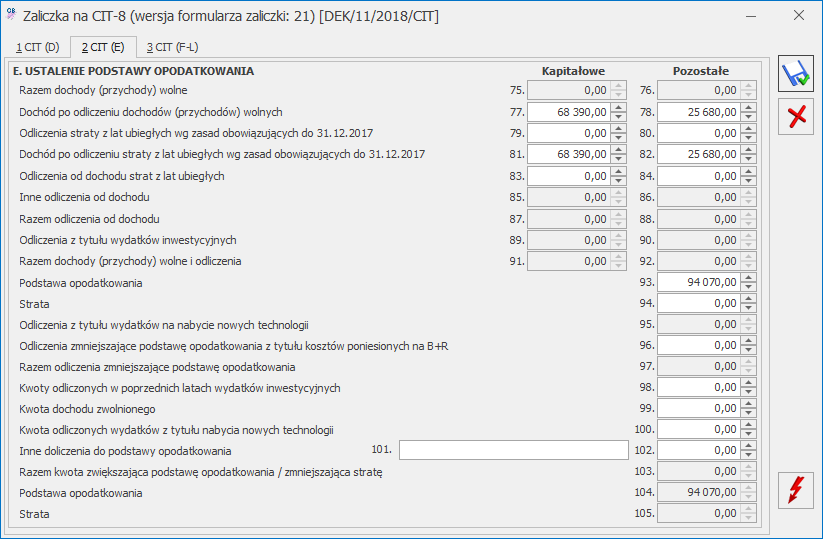

Na zakładce [2 CIT (E)] widoczne są kwoty odliczeń od dochodu, wykazywane na deklaracji CIT-8/O. Użytkownik nie ma możliwości wprowadzenia ich bezpośredniego na formularzu .

Jeżeli kwota w poz. 71 > 0 oraz kwota w poz. 72 > 0 to kwota w poz. 93 wyliczana jest jako suma kwot z poz. 71 i 72, pomniejszona o kwoty z poz. 91 oraz 92.

Jeżeli kwota w poz. 73 > 0 oraz kwota w poz. 74 > 0 to kwota w poz. 94 wyliczana jest jako suma kwot z poz.: 73, 74, 91 oraz 92.

Jeżeli kwota w poz. 71 > 0 oraz kwota w poz. 74 > 0 to kwota w poz. 93 wyliczana jest jako różnica pomiędzy kwotą z poz. 71 i 91; kwota w poz. 94 wyliczana jest jako suma kwot z poz. 74 oraz 92.

Jeżeli kwota w poz. 72 > 0 oraz kwota w poz. 73 > 0 to kwota w poz. 93 wyliczana jest jako różnica pomiędzy kwotą z poz. 72 i 92; kwota w poz. 94 wyliczana jest jako suma kwot z poz. 73 oraz 91.

Kwoty w poz. 77-84 oraz 93-94 na formularzu zaliczki na CIT-8(21) podlegają edycji przez użytkownika.

W przypadku okresu obrachunkowego rozpoczynającego się po 31.12.2017 r., jeżeli kwota w poz. 93. Podstawa opodatkowania = 0 to kwota w poz. 105. Strata wyliczana jest jako różnica pomiędzy kwotą z poz. 94 Strata a kwotą z poz. 103 Razem kwota zwiększająca podstawę opodatkowania / zmniejszająca stratę.

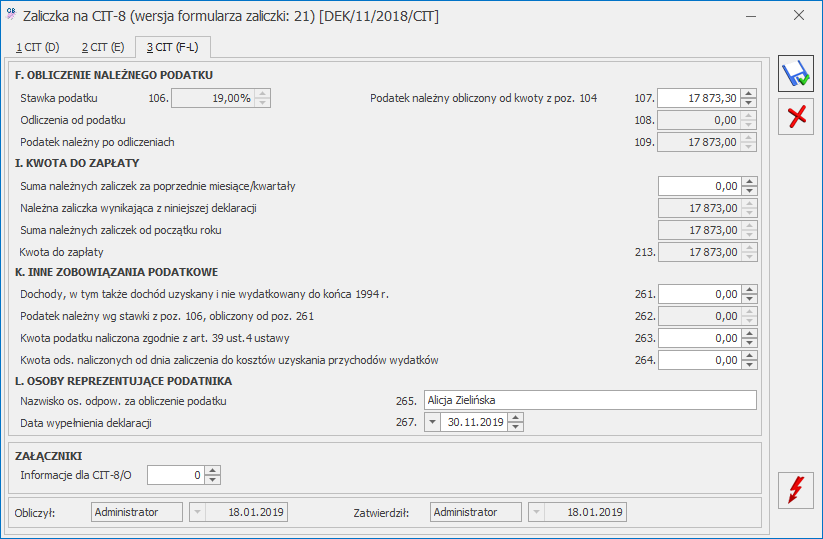

Na podstawie informacji w programie i odliczeń od dochodu na zakładce [3 CIT (F-L)] widoczne jest ustalenie wyliczenia należnego podatku zgodnie z obowiązującą stawką podatkową oraz ustalenie zobowiązania podatkowego. Użytkownik może również wprowadzić Inne zobowiązania podatkowe (sekcja K), jeżeli firma je posiada.

Dodatkowo użytkownik ma możliwość zaznaczenia ilości dołączonych załączników CIT-8/O. Po zaznaczeniu w poz. Informacje dla CIT-8/O wartości różnej od zera pojawiają się cztery dodatkowe zakładki [CIT-8/O(B)], [CIT-8/O(B.1-B.2)], [CIT-8/O(B.3-D)] i [CIT‑8/O(E)], gdzie użytkownik ma możliwość wprowadzenia odliczeń od dochodu i od podatku oraz danych o dochodach wolnych i zwolnionych od podatku.