Data aktualizacji: 21-12-2020

1 Wprowadzenie

Zdarzają się sytuacje, gdy konieczne staje się skorygowanie naliczonej, zaksięgowanej i rozliczonej wypłaty pracownika, czasem nawet sprzed kilku miesięcy / lat, dlatego też w programie Comarch ERP Optima dostępna jest funkcjonalność anulowania wypłaty i naliczenia wypłaty korygującej.

Mechanizm korekty najczęściej jest wykorzystywany w sytuacji, gdy np.:

- Rozliczono niewłaściwą nieobecność (np. urlop zamiast zwolnienia lekarskiego);

- Naliczono zły element (np. wynagrodzenie za czas choroby zamiast zasiłku chorobowego);

- Nieprawidłowo naliczono składki ZUS, np. z tytułu przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalne i rentowe, nieoskładkowania jakiegoś elementu (np. ekwiwalentu za urlop), itd.

W przypadku korygowania wypłat ZUS wymaga sporządzenia korygujących raportów miesięcznych za odpowiednie miesiące, których dotyczą zmiany. Natomiast urząd skarbowy w wielu przypadkach nie wymaga korygowania poprzednich lat (deklaracji), tylko rozliczenia podatkowego w bieżącym miesiącu, w którym dokonujemy korekty, uwzględniając odpowiednie zmiany. Wykorzystując proces korygowania na przełomie roku należy podchodzić z dużą rozwagą do rozliczeń podatkowo – składkowych z urzędami. Każdy przypadek musi być traktowany indywidualnie, dlatego w razie wątpliwości zalecamy konsultację tematu z ekspertami US/ZUS.

W przypadku, gdy pracownik dostarczył zwolnienie lekarskie z opóźnieniem (po naliczeniu wypłaty), to nie ma konieczności wykorzystania funkcjonalności anulowania wypłaty, tylko zaległą nieobecność można rozliczyć przy wykorzystaniu parametru „Miesięcy wstecz” na formularzu listy płac.

W przypadku rozliczenia zaległych zwolnień lekarskich wykorzystanie opcji „Mies. wstecz” będzie możliwe tylko wtedy gdy za okres bieżącego miesiąca naliczone są elementy wynagrodzenia podlegające składkom społecznym.

W dokumencie zaprezentowana została funkcjonalność dotycząca tylko korygowania wypłat.

2 Korygowanie wypłat

W celu przeprowadzenia korekty wynagrodzenia dla danej osoby w programie istnieje możliwość anulowania:

- Wypłaty (zamkniętej lub zaksięgowanej);

- Nieobecności, gdy wcześniej została anulowana wypłata, w której jest rozliczona dana nieobecność;

- Zestawienia czasu pracy, gdy wcześniej została anulowana wypłata, w której jest rozliczone zestawienie.

2.1 Anulowanie wypłaty

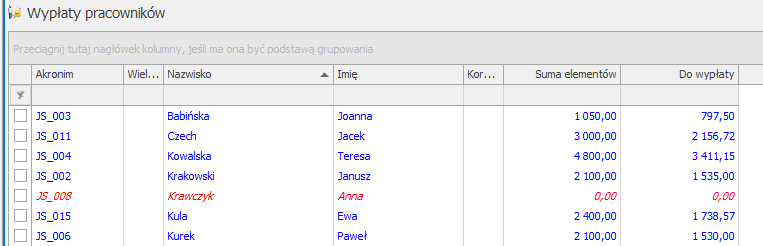

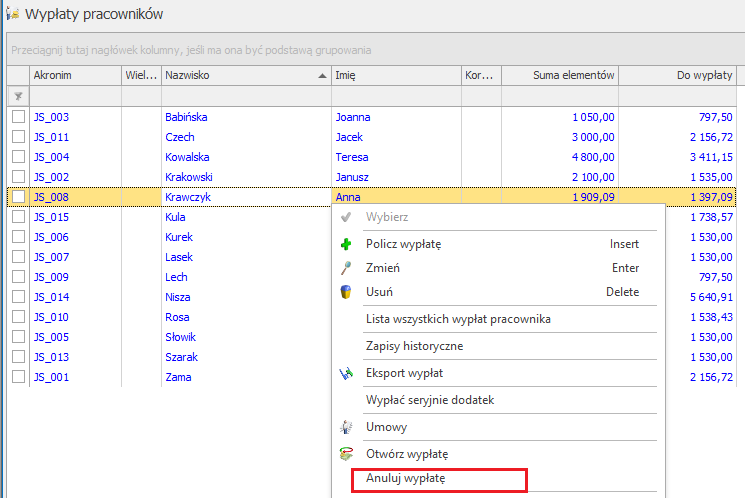

Funkcja anulowania wypłaty możliwa jest do wykonania na pojedynczej, zamkniętej (kolor czarny) lub zaksięgowanej (kolor niebieski) wypłacie. W programie nie ma seryjnego anulowania kilku wypłat.

Wypłaty o statusie „Anulowane” nie są uwzględniane w wyliczeniach, deklaracjach, ani na wydrukach wykonywanych w programie.

W celu anulowania wypłaty należy w oknie Wypłaty pracowników wybrać listę płac, na której jest naliczone „błędne” wynagrodzenie, podświetlić pracownika z wypłatą, a następnie pod prawym klawiszem myszy (menu kontekstowe) wybrać opcję Anuluj wypłatę.

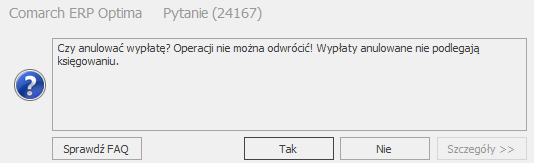

Po uruchomieniu tej funkcji pojawi się dodatkowo pytanie: Czy anulować wypłatę? Operacji nie można odwrócić! Wypłaty anulowane nie podlegają księgowaniu.

Akceptacja spowoduje, że wypłata otrzyma status anulowanej i na liście płac wyświetlana będzie w kolorze czerwonym.

2.2 Anulowanie nieobecności

Funkcja anulowania nieobecności możliwa jest do wykonania, gdy wcześniej została anulowana wypłata, w której została rozliczona dana nieobecność. Operacji dokonujemy z poziomu kalendarza rzeczywistego „Nie/obecności”, po wejściu na Listę nieobecności. Nieobecność należy podświetlić i pod prawym klawiszem myszy (menu kontekstowe) wybrać Anuluj nieobecność.

Akceptacja operacji anulowania spowoduje, że nieobecność otrzyma status anulowanej i na liście wyświetlana będzie w kolorze czerwonym.

2.3 Anulowanie zestawień czasu pracy

Funkcja anulowania zestawień czasu pracy możliwa jest do wykonania, gdy wcześniej została anulowana wypłata, w której zostało rozliczone dane zestawienie. Operacji dokonujemy z poziomu kalendarza rzeczywistego „Nie/obecności”, po wejściu na Listę zestawień. Zestawienie należy podświetlić i pod prawym klawiszem myszy (menu kontekstowe) wybrać Anuluj zestawienie. Akceptacja operacji anulowania spowoduje, że zestawienie otrzyma status anulowanego i na liście wyświetlane będzie w kolorze czerwonym.

Nieobecności i zestawienia o statusie „Anulowane” nie są uwzględniane w wyliczeniach, deklaracjach, ani na wydrukach wykonywanych w programie.

2.4 Korygowanie anulowanych nieobecności

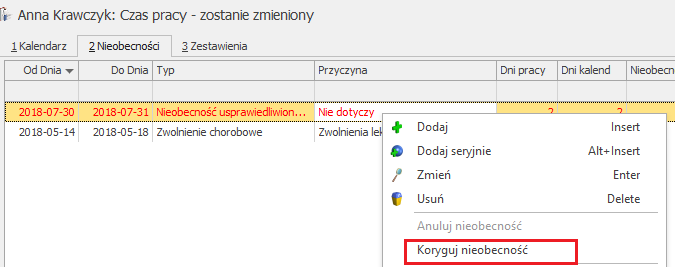

Jeżeli po anulowaniu nieobecności istnieje konieczność wprowadzenie nowego rodzaju nieobecności (np. zamiast urlopu wypoczynkowego lub nieobecności usprawiedliwionej -> zwolnienia chorobowego), to należy podświetlić anulowaną nieobecność i pod prawym klawiszem myszy (z menu kontekstowego) wybrać Koryguj nieobecność.

Nieobecność korygująca wyświetlana jest w kolorze niebieskim.

W przypadku, gdy nieobecność była wprowadzona nieprawidłowo i została anulowana, ponieważ okazało się, że pracownik był w tym czasie obecny, to nie korygujemy takiej nieobecności. Można także wpisać nowe nieobecności (na inne dni), które powinny być, a nie zostały rozliczone w danym okresie. W tym celu dodajemy ikoną plusa nową nieobecność.

2.5 Korygowanie anulowanych zestawień

Jeżeli po anulowaniu zestawienia chcemy wprowadzić nowe ilości godzin/ dni czasu pracy w zestawieniu, to należy podświetlić anulowane zestawienie i pod prawym klawiszem myszy (z menu kontekstowego) wybrać Koryguj zestawienie. Zestawienie korygujące wyświetlane jest w kolorze niebieskim.

2.6 Korygowanie innych informacji

W sytuacji, gdy korekta nie dotyczy czasu pracy pracownika, lecz na przykład: przekroczenia składek

emerytalno – rentowych, kosztów uzyskania przychodu, ulgi podatkowej, kodu ubezpieczenia itp. należy dokonać aktualizacji zapisu Formularza danych kadrowych pracownika ![]() . Aktualizacja zapisu powinna być zrobiona z datą odpowiadającą stanowi faktycznemu, np. jeśli pracownik zmienił miejsce zamieszkania z początkiem lipca 2020 (i w związku z tym przysługują mu podwyższone koszty uzyskania przychodu), to należy zaktualizować dane z datą 01.07.2020 i w zapisie aktualnym od tego dnia odnotować informację o podwyższonych kosztach uzyskania.

. Aktualizacja zapisu powinna być zrobiona z datą odpowiadającą stanowi faktycznemu, np. jeśli pracownik zmienił miejsce zamieszkania z początkiem lipca 2020 (i w związku z tym przysługują mu podwyższone koszty uzyskania przychodu), to należy zaktualizować dane z datą 01.07.2020 i w zapisie aktualnym od tego dnia odnotować informację o podwyższonych kosztach uzyskania.

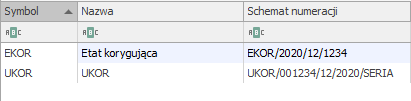

2.7 Definiowanie listy płac korygującej

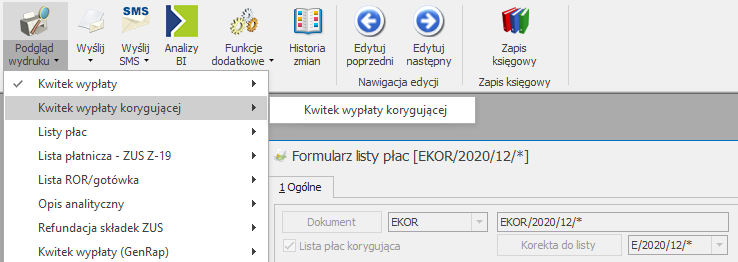

Z głównego menu Płace i Kadry wybieramy Listy płac i dodajemy nową listę płac. Na formularzu listy płac:

- Zaznaczamy parametr Lista płac korygująca;

2. Wybieramy Dokument. Na liście zdefiniowanych dokumentów domyślnie jest symbol ‘EKOR’. Użytkownik ma także możliwość definiowania własnych symboli.Aby utworzyć nowy symbol listy płac korygującej należy wybrać przycisk

2. Wybieramy Dokument. Na liście zdefiniowanych dokumentów domyślnie jest symbol ‘EKOR’. Użytkownik ma także możliwość definiowania własnych symboli.Aby utworzyć nowy symbol listy płac korygującej należy wybrać przycisk ![]() i wzorując się na już istniejącym symbolu EKOR założyć własny symbol (można skopiować poprzez kombinację klawiszy <CTRL>+<INS>).

i wzorując się na już istniejącym symbolu EKOR założyć własny symbol (można skopiować poprzez kombinację klawiszy <CTRL>+<INS>).

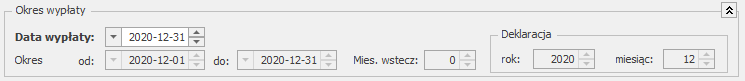

3.W polu Korekta do listy wskazujemy listę płac, na której pierwotnie była naliczona wypłata (to jest lista płac, na której jest wypłata o statusie „Anulowana”);

3.W polu Korekta do listy wskazujemy listę płac, na której pierwotnie była naliczona wypłata (to jest lista płac, na której jest wypłata o statusie „Anulowana”);

![]()

4. Data wypłaty jest automatycznie podpowiadana przez program jako ostatni dzień bieżącego miesiąca – jednak zalecamy zmianę na taką samą datę, jaka była na liście anulowanej. Okres Od-Do, Rodzaj listy płac, miesiąc/rok deklaracji, opcja Miesięcy wstecz – kopiowane są zawsze z listy podstawowej wskazanej w polu Korekta do listy. Tym samym, wymienione pola na formularzu listy płac korygującej nie są dostępne do edycji.

Aby w bieżącej (najbliższej) wypłacie wygenerowała się „Spłata korekty netto wypłaty” (różnica w płatności między wypłatą anulowaną a korygującą) data wypłaty na liście płac korygującej powinna być przynajmniej o jeden dzień wcześniejsza niż data na liście płac dla bieżącego miesiąca.

2.8 Naliczanie wypłaty na korygującej liście płac

Gdy w oknie Wypłaty pracowników wybierzemy listę płac korygującą, to powinny pojawić się tylko osoby, dla których wcześniej anulowano wypłaty. Należy naliczyć wypłatę korygującą ![]() lub <INS>. Zostanie ona policzona według nowych (skorygowanych) ustawień.

lub <INS>. Zostanie ona policzona według nowych (skorygowanych) ustawień.

W pierwszej kolejności powinny zostać uzgodnione elementy (dodatki i potrącenia). Elementy dodane wcześniej ręcznie powinny zostać uzupełnione przez Operatora. Następnie należy sprawdzić, czy składki ZUS (społeczne i zdrowotna) są prawidłowe.

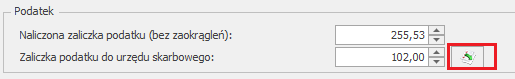

W przypadku zaliczki podatku sugerujemy skopiowanie podatku z wypłaty anulowanej (na taką, jaka była odprowadzona wcześniej do urzędu) – urząd skarbowy nie wymaga korygowania zeznania rocznego za poprzednie

lata, tylko oczekuje rozliczenia ewentualnej niedopłaty/nadpłaty zaliczki podatku w bieżącym okresie rozliczeniowym.

W celu skopiowania zaliczki podatku z wypłaty anulowanej należy w formularzu wypłaty przejść na zakładkę [Podatki] i nacisnąć ![]() Kopiowanie zaliczki podatku. Po skopiowaniu zaliczki podatku w polu Zaliczka podatku do urzędu skarbowego powinna pojawić się wartość podatku z anulowanej wypłaty, a więc dokładnie kwota, którą Płatnik potrącił pracownikowi z wypłaty i odprowadził do urzędu skarbowego.

Kopiowanie zaliczki podatku. Po skopiowaniu zaliczki podatku w polu Zaliczka podatku do urzędu skarbowego powinna pojawić się wartość podatku z anulowanej wypłaty, a więc dokładnie kwota, którą Płatnik potrącił pracownikowi z wypłaty i odprowadził do urzędu skarbowego.

W module Płace i Kadry Plus w wypłacie korygującej istnieje możliwość skopiowania kwoty zajęcia wynagrodzenia z wypłaty anulowanej. Przycisk do kopiowania pierwotnej kwoty zajęcia znajduje się na formularzu elementu wypłaty. Zmiana kwoty zajęcia spowoduje automatyczne przeliczenie płatności dla komornika.

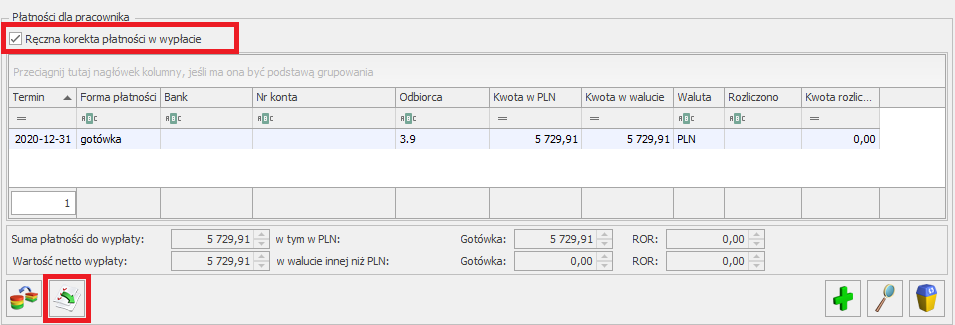

W ostatnim kroku należy uzgodnić kwotę płatności dla pracownika. W wypłacie korygującej zalecamy skopiowanie płatności z wypłaty anulowanej (na kwotę taką, jaką pracownik faktycznie otrzymał). Płatność generowana z wypłaty korygującej nie podlega rozliczeniu.

W celu skopiowania płatności z wypłaty anulowanej należy w formularzu wypłaty korygującej przejść do Schematu płatności ![]() (przycisk w dolnym prawym rogu okna) i w oknie listy płatności zaznaczyć parametr Ręczna korekta płatności w wypłacie.

(przycisk w dolnym prawym rogu okna) i w oknie listy płatności zaznaczyć parametr Ręczna korekta płatności w wypłacie.

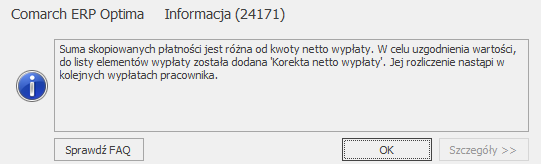

Po zaznaczeniu parametru Ręczna korekta płatności w wypłacie należy nacisnąć przycisk ![]() Kopiowanie listy płatności. Po naciśnięciu na ikonę pojawi się pytanie czy: Skopiować listę płatności z anulowanej wypłaty?. Akceptacja spowoduje pojawienie się informacji: Suma skopiowanych płatności jest różna od kwoty netto wypłaty. W celu uzgodnienia wartości, do listy elementów wypłaty została dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach pracownika.

Kopiowanie listy płatności. Po naciśnięciu na ikonę pojawi się pytanie czy: Skopiować listę płatności z anulowanej wypłaty?. Akceptacja spowoduje pojawienie się informacji: Suma skopiowanych płatności jest różna od kwoty netto wypłaty. W celu uzgodnienia wartości, do listy elementów wypłaty została dodana Korekta netto wypłaty. Jej rozliczenie nastąpi w kolejnych wypłatach pracownika.

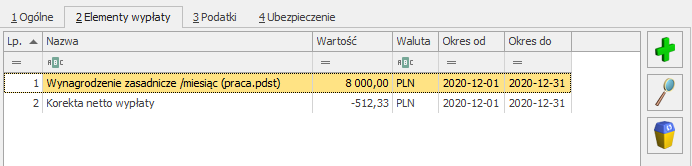

Po zaakceptowaniu komunikatu i zapisaniu płatności na zakładce [Elementy wypłaty] pojawi się nowy składnik nieopodatkowany „Korekta netto wypłaty” (jako różnica w płatności między wypłatą anulowaną a korygującą).

Ta korekta netto wypłaty powinna zostać rozliczona w kolejnej wypłacie pracownika z wartością przeciwną, tzn. jeżeli w wypłacie korygującej została wygenerowana „Korekta netto wypłaty” jako kwota ujemna, to w najbliższej wypłacie powinna wygenerować się „Spłata korekty netto wypłaty” z taką samą dodatnią kwotą i odwrotnie.

Po skopiowaniu płatności z wypłaty anulowanej należy zapisać wypłatę korygującą. W tle zostanie wygenerowania również wypłata stornująca. W wypłacie ‘Stornującej’ wszystkie elementy zostawały naliczone dokładnie tak samo jak w wypłacie ‘Anulowanej’, ale z przeciwnym znakiem. Ma to znaczenie wyłącznie do księgowania wypłaty, aby wyksięgować wypłatę anulowaną lub aby wyliczyć różnicowo kwoty do zaksięgowania. Aby zobaczyć wypłatę stornującą należy podświetlić wypłatę korygującą (w oknie Wypłaty pracowników) i pod prawym przyciskiem myszy (menu kontekstowe) wybrać Pokaż wypłaty stornujące. Pojawi się okienko z wypłatą korygującą oraz stornującą.

2.9 Preliminarz płatności

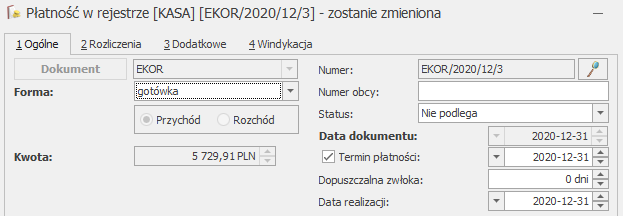

W module Kasa/Bank status płatności wypłaty korygującej domyślne jest ustawiony na „Nie podlega” rozliczeniu, ponieważ w tej wypłacie zalecamy kopiowanie płatności z wypłaty anulowanej, którą pracownik już otrzymał. Mechanizm kopiowania płatności został omówiony w poprzednim podrozdziale.

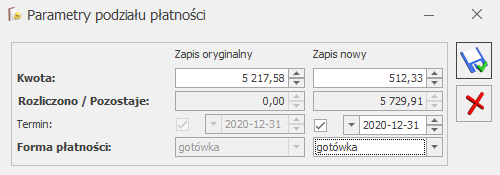

Jeżeli użytkownik w wypłacie korygującej nie decyduje się na kopiowanie płatności z wypłaty anulowanej, wtedy kwoty płatności z tych dwóch wypłat mogą różnić się i tą ewentualną różnicę należy wypłacić/potrącić pracownikowi. Jeśli różnica ma być wypłacona jako dodatkowy przelew, czy dodatkowa wypłata gotówki w kasie, to należy w module Kasa/Bank w Preliminarzu płatności podzielić płatność pracownika pochodzącą z wypłaty korygującej na dwie części (funkcja podziału płatności dostępna pod prawym przyciskiem myszy na danej płatności):

- zapłaconą (z wypłaty obecnie anulowanej), w której pozostawiamy status na Nie podlega rozliczeniu;

- należną do zapłaty, którą przelejemy/wypłacimy dodatkowo pracownikowi – tutaj zmieniamy status na Nie rozliczono. Po jej zrealizowaniu (wypłaceniu) można tą płatność rozliczyć w Kasie/Banku z odpowiednim zapisem kasowo/bankowym.

2.10 Korekta deklaracji ZUS

Po naliczeniu wypłaty korygującej możemy przygotować korygującą deklarację DRA do ZUS. W tym celu należy przejść do okna Deklaracje ZUS rozliczeniowe, dodać nową deklarację i wybrać odpowiedni miesiąc/rok, za który chcemy przygotować korektę. Program automatycznie zaproponuje kolejny identyfikator np. 02/12/2020, gdzie 02 – oznacza numer kolejno naliczonej deklaracji za 12.2020. Deklarację należy przeliczyć przyciskiem ![]() i zapisać. Tak zapisaną deklarację możemy wyeksportować do pliku *.xml

i zapisać. Tak zapisaną deklarację możemy wyeksportować do pliku *.xml

Przygotowując korygującą deklarację DRA program uwzględnia na nowo wszystkie załączniki, dla wszystkich osób (nie tylko dla osób, dla których były korygowane wypłaty). I tym samym na deklaracji DRA są wykazane pełne kwoty na poszczególne ubezpieczania (z wszystkich załączników). Płatności generowane do korygującej deklaracji DRA są w pełnej wysokości (nie różnicowo między korygującą deklaracją a wcześniejszą).

Jeżeli w wyniku korekty deklaracji wynika potrzeba dopłaty do ZUS, to w module Kasa/Bank z poziomu Preliminarza płatności można podzielić płatności wynikające z korygującej deklaracji DRA na 2 części (opcja pod prawym przyciskiem myszy na danej płatności):

- zapłaconą, w której ustawiamy status na „Nie podlega” rozliczeniu;

- należną do zapłaty, którą przelejemy do ZUS.

2.11 Kwitek wypłaty korygującej

Po naliczeniu wypłaty korygującej można wydrukować Kwitek wypłaty korygującej, który jest dostępny z poziomu otwartego formularza listy płac korygującej. Wydruk ten zawiera zbiorcze informacje o przeprowadzonej korekcie: dane z wypłaty anulowanej, z wypłaty korygującej oraz wyliczenie różnicowe kwot.

3 Przykłady korygowania wypłat dotyczące pracownika etatowego

3.1 Zmiana wynagrodzenia za czas choroby na zasiłek opiekuńczy za poprzednie lata

Pracodawca w poprzednim roku podatkowym, np. 12.2020, za który pracownik już się rozliczył, wypłacił pracownikowi wynagrodzenie chorobowe zamiast zasiłku. Wynagrodzenie za czas choroby podlegało składce zdrowotnej, zasiłek chorobowy nie podlega. W tej sytuacji pracownik ma nadpłatę składki zdrowotnej i niedopłatę podatku za poprzedni rok.

W bieżącym roku pracodawca powinien zwrócić pracownikowi pełną składkę zdrowotną (pobraną). Natomiast część tej składki, która została odliczona od podatku dochodowego za poprzedni rok pracownik powinien doliczyć do podatku dochodowego w zeznaniu podatkowym za rok, w którym zwrot składki zdrowotnej otrzymał (zgodnie z art. 45 ust. 3a ustawy o pdof). Pracownik dopłaci podatek zgodnie z wyliczeniem w zeznaniu rocznym i tym samym zostanie wyrównana niedopłata podatku za poprzedni rok.

Art. 45 ust.3a Jeżeli podatnik, obliczając podatek należny, dokonał odliczeń od dochodu, podstawy obliczenia podatku lub podatku, a następnie otrzymał zwrot odliczonych kwot (w całości lub w części), w zeznaniu podatkowym składanym za rok podatkowy, w którym otrzymał ten zwrot, dolicza odpowiednio kwoty poprzednio odliczone.

Ustawa o pdof nie określa, jaki dokument w takim przypadku powinien sporządzić pracodawca (wzór deklaracji PIT-11 nie zawiera pozycji umożliwiającej wykazywanie kwoty zwróconej składki zdrowotnej), więc można przyjąć, że ma tu zastosowanie ogólna reguła postępowania podatkowego, w myśl której dowodem może być wszystko co może przyczynić się do wyjaśnienia sprawy, a nie jest sprzeczne z prawem – art. 180 § 1 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (Dz. U. z 2005 r. nr 8, poz. 60 z późn. zm.). Pracodawca może dostarczyć pracownikowi pismo informujące o kwocie zwróconej składki zdrowotnej, w tym odliczonej od podatku dochodowego.

– wynagrodzenie zasadnicze w wys. 2500 zł (3000 zł – 3000 zł *5/30= 3000 zł – 500 zł)

– wynagrodzenie chorobowe za 5 dni w wys. 345,15 zł (80%); podstawa zasiłku: 3000 zł – 13,71%= 2588,70 zł

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za 12.2020, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce Nieobecności podświetlić odpowiednią nieobecność

(7-11.12.2020) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności. - Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce Nieobecności na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność, wybierając typ nieobecności – Urlop opiekuńczy (zasiłek). Zapisać nieobecność oraz kalendarz Nie/obecności.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Pojawi się automatycznie zasiłek opiekuńczy (zamiast wynagrodzenia za czas choroby). Należy sprawdzić, czy wszystkie elementy wypłaty naliczyły się poprawnie.

- Na zakładce [Podatki]

uruchomić Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony do US za 12.2020.

uruchomić Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony do US za 12.2020. - Na zakładce [Ogólne], w Schemat płatności zaznaczyć

Ręczną korektę płatności w wypłacie, skopiować płatność z anulowanej wypłaty

Ręczną korektę płatności w wypłacie, skopiować płatność z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzamy komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzamy komunikat i płatność. - Na zakładce [Elementy] wypłaty sprawdzić, czy pojawia się Korekta netto wypłaty – w tym przypadku jest to kwota nadpłaconej składki zdrowotnej w wys. – 31,07 zł (kwota ujemna). Zapisać wypłatę korygującą.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 12.2020 (anulowana) | Wypłata 12.2020 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 2500,00 | 2500,00 | |

| 2 | Wynagrodzenie za czas choroby zostaje zmieniony na zasiłek opiekuńczy | Wynagr.chorob. (80%) 345,15 | Zasiłek opiekuńczy (80%) 345,15 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 2500,00 | 2500,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 342,75 | 342,75 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagrodzenie chorobowe | 2502,40 | 2157,25 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 225,22 | 194,15 | 31,07 (nadpłata) |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 193,94 | 167,19 | 26,75 (nadpłata) |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 31,28 | 26,96 | 4,32 (nadpłata) |

| 9 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 10 | Ulga podatkowa | 43,76 | 43,76 | |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.9) | 2252,40 | 2252,40 | |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 339,08 | 339,08 | |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.12-poz.7) | 145,14 | 171,89 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 145,00 | 172,00 przed skopiowaniem podatku | -27,00 (niedopłata) |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.14) | 2132,18 | 2136,25 przed skopiowaniem płatności | -4,07 (niedopłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 145,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 2132,18 | ||

| 18 | Korekta netto wypłaty | -31,07 | (nadpłata składki zdrowotnej pobranej) | |

W bieżącym miesiącu naliczając wypłatę etatową pojawi się automatycznie Spłata korekty netto wypłaty w wys. 31,07 zł (kwota dodatnia) jako zwrot nadpłaconej składki zdrowotnej pobranej.

3.2 Zmiana wynagrodzenia za czas choroby na zasiłek chorobowy z ubezpieczenia wypadkowego w bieżącym roku podatkowym

W bieżącym roku podatkowym (np. w lutym br.) pracownikowi wypłacono wynagrodzenie chorobowe (80%) zamiast zasiłku chorobowego z ubezpieczenia wypadkowego (100%). Wynagrodzenie za czas choroby podlegało składce zdrowotnej, zasiłek wypadkowy nie podlega. W tej sytuacji pracownik ma nadpłatę składki zdrowotnej i niedopłatę podatku.

W związku z tym, że pracownik nie dokonał jeszcze rozliczenia podatkowego za bieżący rok, pracodawca dokonując obecnie zwrotu nadpłaconej składki zdrowotnej (pobranej) powinien doliczyć do bieżącej zaliczki na podatek dochodowy wcześniej odliczoną kwotę składki zdrowotnej, czyli zwiększyć bieżącą zaliczkę podatku.

– wynagrodzenie zasadnicze w wys. 1500 zł (3000 zł – 3000 zł * 15/30= 3000 zł – 1500 zł)

– wynagrodzenie chorobowe za 15 dni w wys. 1035,45 zł (80%), podstawa zasiłku: 3000 zł – 13,71%= 2588,70 zł

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za luty br., podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce [Nieobecności] podświetlić odpowiednią nieobecność (1-15.02.br) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności.

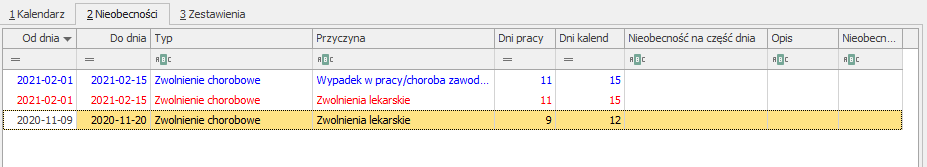

- Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce [Nieobecności] na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność, wybierając typ nieobecności – Zwolnienie chorobowe, przyczyna: Wypadek w pracy/choroba zawodowa.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Pojawi się automatycznie zasiłek chorobowy/wyp. (zamiast wynagrodzenia za czas choroby), edytować ten element wypłaty i skorygować % zasiłku ze 100% na 80% i przeliczyć. Wyrównanie zasiłku w wys. 20% zostanie wypłacone z bieżącą wypłatą. Następnie należy sprawdzić, czy pozostałe elementy wypłaty naliczyły się poprawnie.

- Na zakładce [Podatki] wykonać

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za luty br., aby nie korygować płatności do US za miesiąc luty br.).UwagaNiedopłata zaliczki podatku (w wyniku odliczenia składki zdrowotnej od wynagrodzenia chorobowego) powinna zostać pobrana pracownikowi w najbliższej wypłacie etatowej poprzez zwiększenie kwoty zaliczki podatku do US (ręczna korekta) wg wyliczenia: do zaliczki na podatek dochodowy za bieżący miesiąc, w którym dokonujemy zwrotu składki zdrowotnej dodajemy odliczoną część składki zdrowotnej od wynagrodzenia chorobowego.

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za luty br., aby nie korygować płatności do US za miesiąc luty br.).UwagaNiedopłata zaliczki podatku (w wyniku odliczenia składki zdrowotnej od wynagrodzenia chorobowego) powinna zostać pobrana pracownikowi w najbliższej wypłacie etatowej poprzez zwiększenie kwoty zaliczki podatku do US (ręczna korekta) wg wyliczenia: do zaliczki na podatek dochodowy za bieżący miesiąc, w którym dokonujemy zwrotu składki zdrowotnej dodajemy odliczoną część składki zdrowotnej od wynagrodzenia chorobowego. - Na zakładce [Ogólne] w Schemat płatności

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce [Elementy wypłaty] sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota nadpłaconej składki zdrowotnej. Wypłatę korygującą zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata w lutym br. (anulowana) | Wypłata w lutym br. (korygująca) | Różnica (wypł. anulowana– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 1500,00 | 1500,00 | |

| 2 | Wynagrodzenie za czas choroby zostaje zmienione na zasiłek chorobowy/wyp. | Wynagr.chor. (80%) 1035,45 | Należna wartość zasiłku wyp. (100%) 1 294,35, która zostaje zmniejszona do kwoty 80% 1035,45 | Niedopłata 20% -258,90 (1 035,45-1 294,35) zostanie wypłacona jako Wyrównanie zasiłku chorobowego z ubezp. wyp. w bieżącej wypłacie |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 1500,00 | 1500,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 205,65 | 205,65 | |

| 5 | Podstawa skł. zdrowotnej (poz.3-poz.4) + wynagrodzenie chorobowe | 2329,80 | 1294,35 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 209,68 | 116,49 | 93,19 (nadpłata) |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 180,56 | 100,31 | 80,25 (nadpłata) |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 29,12 | 16,18 | 12,94 (nadpłata) |

| 9 | Koszty uzyskania przychodu | 205,00 | 250,00 | |

| 10 | Ulga podatkowa | 43,76 | 43,76 | |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.9) | 2079,80 | 2079,80 | |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 309,84 | 309,84 | |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.12-poz.7) | 129,28 | 209,53 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 129,00 | 210,00 przed skopiowaniem podatku | -81,00 (niedopłata) |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.14) | 1991,12 | 2003,31 przed skopiowaniem płatności | -12,19 (niedopłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatku do US skopiowana z wypłaty anulowanej | 129,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 1991,12 | ||

| 18 | Korekta netto wypłaty | -93,19 | (nadpłata składki zdrowotnej pobranej) | |

Naliczając bieżącą wypłatę pojawi się automatycznie Spłata korekty netto wypłaty w wys. 93,19 (zwrot nadpłaty składki zdrowotnej pobranej). Dodajemy Wyrównanie zasiłku chorobowego z ubezpieczenia wypadkowego (20%), podając okres od – do, za który wyrównujemy (1-15.02.br) i kwotę wyrównania (w wys. 258,90)

Wyliczenia w bieżącej wypłacie:

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 3000 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 93,19 1) |

| 3 | Wyrównanie zasiłku chorobowego z ubezp.wyp. (opodatkowany) | 258,90 2) |

| 4 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 3000,00 |

| 5 | Składki społeczne finansowane przez pracownika (poz.4x9,76% + poz.4x1,5% + poz.4x2,45%) | 411,30 |

| 6 | Podstawa skł. zdrowotnej (poz.4-poz.5) | 2588,70 |

| 7 | Składka zdrowotna pobrana (poz.6x9%) | 232,98 |

| 8 | Składka zdrowotna odliczona (poz.6x7,75%) | 200,62 |

| 9 | Składka zdrowotna od netto (poz.7-poz.8) | 32,36 |

| 10 | Koszty uzyskania przychodu | 250,00 |

| 11 | Ulga podatkowa | 43,76 |

| 12 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.3-poz.5-poz.10) | 2597,6 |

| 13 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.12*17%-poz.11) | 397,90 |

| 14 | Zaliczka podatku po odjęciu składki zdrowotnej z bieżącego mc (poz.13-poz.8) + różnica w składce zdrowotnej odliczonej (80,25) z tytułu korekty (397,90 -200,62 +80,25) | 277,53 |

| 15 | Zaliczka podatku do U.S. po zaokrągleniu | 278,00 3) |

| 16 | Do wypłaty (poz.1+poz.2+poz.3-poz.5-poz.7-poz.15) | 2429,81 |

1) Zwrot składki zdrowotnej pobranej niesłusznie w lutym br.

2) Dodanie elementu wyrównania 20% zasiłku chorobowego z ubezpieczania wypadkowego.

3) Na zakładce [Podatki] zaznaczamy pole Korekta podatku i ubezpieczeń i wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US.

Na deklaracji podatkowej PIT-11 za bieżący rok zostaną wykazana poprawne kwoty uwzględniające korekty: składki zdrowotnej (odliczonej) z lutego (została zmniejszona w wypłacie korygującej) i zaliczki na podatek dochodowy (została powiększona w miesiącu dokonywania korekty). Pracownik nie będzie miał niedopłaty zaliczki podatku w zeznaniu rocznym z tytułu tej korekty.

3.3 Zmiana zasiłku chorobowego na wynagrodzenie chorobowe za poprzednie lata

W minionym roku podatkowym, za który pracownik się rozliczył, pracodawca musi dokonać korekty, ponieważ został wypłacony zasiłek chorobowy zamiast wynagrodzenia chorobowego. Od zasiłku prawidłowo nie zostały odprowadzone ani składki społeczne, ani zdrowotna. Od wynagrodzenia za czas choroby powinna być odprowadzona składka zdrowotna – w tej sytuacji dla pracownika wystąpiła niedopłata składki zdrowotnej oraz nadpłata zaliczki podatku. Jeżeli pracodawca w bieżącej wypłacie potrąci pracownikowi zaległą składkę zdrowotną, to w wysokości 7,75% może odliczyć ją od bieżącej zaliczki na podatek dochodowy, czyli pomniejszyć bieżącą zaliczkę podatku z tytułu różnicy w składce zdrowotnej.

Pracownik zatrudniony na stawkę 3000 zł, w 9.2020 był 10 dni (od 1-10.09.2020) na zwolnieniu lekarskim, za które otrzymał zasiłek chorobowy z ubezpieczenia wypadkowego, a powinien wynagrodzenie chorobowe (był to wypadek w drodze do pracy) i pracownik nie wykorzystał 33 dni limitu w roku kalendarzowym. Za ten miesiąc miał wypłacone:

– wynagrodzenie zasadnicze w wys. 2000 zł (3000 zł – 3000 zł * 10/30 = 3000 zł – 1000 zł)

– zasiłek chorobowy/wyp. za 10 dni w wys. 862,90 zł (100%), podstawa zasiłku: 3000 zł – 13,71% = 2588,70 zł

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za 9.2020, podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce [Nieobecności] podświetlić odpowiednią nieobecność (1-10.09.2017) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności.

- Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce [Nieobecności] na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność, wybierając typ nieobecności – Zwolnienie chorobowe, przyczyna: Wypadek w drodze do/z pracy.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Pojawi się automatycznie wynagrodzenie za czas choroby (100%), zamiast zasiłku chorobowego/wyp. (100%).

- Sprawdzić, czy pozostałe elementy wypłaty naliczyły się poprawnie.

- Na zakładce [Podatki]

wykonać Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za 9.2020.

wykonać Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za 9.2020. - Na zakładce [Ogólne] w Schemat płatności

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce [Elementy wypłaty] sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota niedopłaty składki zdrowotnej. Wypłatę korygującą zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 9.2020 (anulowana) | Wypłata 9.2020 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 2000,00 | 2000,00 | |

| 2 | Zasiłek chorobowy/wyp zostaje zmieniony na Wynagrodzenie za czas choroby | Zasiłek chor/wyp. (100%) 862,90 | Wynagr. chorobowe. (100%) 862,90 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 2000,00 | 2000,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 274,20 | 274,20 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagr. chorobowe | 1725,80 | 2588,70 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 155,32 | 232,98 | -77,66 (niedopłata) |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 133,75 | 200,62 | -66,87 (niedopłata) |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 21,57 | 32,36 | -10,79 (niedopłata) |

| 9 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 10 | Ulga podatkowa | 43,76 | 43,76 | |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.9) | 2338,7 | 2338,7 | |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 353,87 | 353,87 | |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.12-poz.7) | 220,12 | 153,25 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 220,00 | 153,00 przed skopiowaniem podatku | 67,00 (nadpłata) |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.14) | 2213,38 | 2202,72 przed skopiowaniem płatności | 10,66 (nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 220,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 2213,38 | ||

| 18 | Korekta netto wypłaty | 77,66 | ||

Naliczając bieżącą wypłatę pojawi się automatycznie Spłata korekty netto wypłaty w wys. -77,66 zł jako potrącenie niedopłaty składki zdrowotnej pobranej (w tym odliczonej w wys. 66,87 zł).

Wyliczenia w bieżącej wypłacie:

| L.p. | Opis pozycji | Wypłata bieżąca | Opcjonalne „przerzucenie” składki zdrowotnej (dla rocznej deklaracji PIT) |

|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 3000,00 | |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -77,66 1) | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 3000,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 411,30 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 2588,70 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 232,98 | 232,98 |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 200,62 | 232,98 3) |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 32,36 | 0,00 3) zmniejszamy o -32,36 |

| 9 | Koszty uzyskania przychodu | 250,00 | |

| 10 | Ulga podatkowa | 43,76 | |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.9) | 2338,70 | |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 353,87 | |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej odliczonej z bieżącego miesiąca (poz.12-poz.7) - różnica w składce zdrowotnej odliczonej (66,87) z tytułu korekty (353,87-200,62-66,87) | 86,38 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 86,00 2) | |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.14) | 2192,06 |

1) Potrącenie z tytułu niedopłaty składki zdrowotnej (pobranej) w 9.2020.

2) Po zaznaczeniu pola Korekta podatku i ubezpieczeń wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US.

3) Po zaznaczeniu pola Korekta podatku i ubezpieczeń zalecamy opcjonalne „techniczne” zwiększenie składki zdrowotnej odliczonej (kosztem składki od netto) w celu automatycznego wykazania jej w bieżącej deklaracji rocznej PIT-11.

W tej wypłacie można dokonać zwiększania tylko o kwotę 32,36 zł (ponieważ taka jest kwota składki zdrowotnej od netto). Brakującą część niedopłaty składki zdrowotnej odliczonej w wys. 34,51 zł (66,87 zł kwota niedopłaty składki zdrowotnej odliczonej – 32,36 zł kwota już przerzucona) można „przerzucać” w kolejnych wypłatach pracownika.

Takie „przerzucanie” składki zdrowotnej w kolejnych wypłatach może być kłopotliwe, ale jest to jedyny sposób, aby automatycznie składka zdrowotna odliczona została wykazana na PIT-11. Oczywiście to przerzucenie nie jest konieczne, ale wówczas na formularzu PIT-11 za bieżący rok należy pamiętać o ręcznym zwiększeniu składki zdrowotnej.

Deklaracja PIT-11 bez technicznego przerzucenia składki zdrowotnej (na przykładzie kwot z wypłaty za 9.2020), po zakończeniu roku przy naliczeniu deklaracji należy pamiętać o zwiększeniu składki na ubezpieczenie zdrowotne:

Deklaracja PIT-11 po technicznym przerzuceniu składki zdrowotnej (na przykładzie kwot z wypłaty za 9.2020), składka zostaje zwiększona automatycznie:

Niedopłata składki zdrowotnej odliczonej (za 9.2020) w bieżącej wypłacie powinna pomniejszyć zaliczkę podatku i tym samym powinna być wykazana na rocznej deklaracji podatkowej PIT-11 za bieżący rok. W celu automatycznego wykazania większej składki zdrowotnej na deklaracji PIT-11 proponujemy dokonać „technicznego przerzucenia” składki zdrowotnej od netto do odliczonej, tak aby sumaryczna składka zdrowotna pobrana w bieżącym miesiącu nie uległa zmianie.

Jeżeli nie wykonamy zwiększenia składki zdrowotnej odliczonej (kosztem zmniejszenia składki od netto), to trzeba pamiętać, aby przy generowaniu rocznej deklaracji PIT-11 za bieżący rok zwiększyć ręcznie składkę zdrowotną.

Na deklaracji podatkowej PIT-11 za bieżący rok powinny zostać wykazane poprawne kwoty uwzględniające korekty:

- zwiększona składka zdrowotna (w bieżącej wypłacie i w kolejnych wypłatach powinna zostać zwiększona składka zdrowotna odliczona dzięki technicznemu przerzuceniu składki z netto do odliczonej),

- zmniejszona zaliczka na podatek dochodowy (w bieżącej wypłacie podatek został zmniejszony w wyniku korekty).

Pracownik nie będzie miał niedopłat/nadpłaty zaliczki podatku w zeznaniu rocznym z tytułu tej korekty.

3.4 Zmiana zasiłku opiekuńczego na wynagrodzenie chorobowe w bieżącym roku podatkowym

W bieżącym roku podatkowym pracodawca wypłacił pracownikowi zasiłek opiekuńczy zamiast wynagrodzenia za czas choroby. W tym przypadku pracownik ma niedopłatę składki zdrowotnej oraz nadpłatę zaliczki podatku. W bieżącej wypłacie pracownikowi zostanie potrącona zaległa składka zdrowotna i jednocześnie w wysokości 7,75% powinna zostać potrącona od bieżącej zaliczki na podatek dochodowy, czyli powinna zostać zmniejszona bieżąca zaliczka podatku.

Pracownik zatrudniony na stawkę 3000 zł, w marcu bieżącego roku był 2 dni (1-2.03) na zwolnieniu lekarskim, za które otrzymał zasiłek opiekuńczy, a powinien wynagrodzenie chorobowe. Za ten miesiąc miał wypłacone:

– wynagrodzenie zasadnicze w wys. 2800 zł (3000 zł – 3000 zł * 2/30 = 3000 zł – 200 zł)

– zasiłek opiekuńczy za 2 dni w wys. 138,06 zł (80%), podstawa zasiłku: 3000 zł – 13,71% = 2588,70 zł

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za marzec br., podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce Nieobecności podświetlić odpowiednią nieobecność (1-2.03.br) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności.

- Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce Nieobecności na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność, wybierając typ nieobecności – Zwolnienie chorobowe, przyczyna: Zwolnienia lekarskie.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Pojawi się automatycznie wynagrodzenie za czas choroby (80%), zamiast zasiłku opiekuńczego (80%).

- Sprawdzić, czy pozostałe elementy wypłaty naliczyły się poprawnie.

- Na zakładce [Podatki] wykonać

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za marzec br.

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za marzec br. - Na zakładce [Ogólne] w Schemat płatności

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce [Elementy wypłaty] sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota niedopłaty składki zdrowotnej. Wypłatę korygującą zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 9.2017 (anulowana) | Wypłata 9.2017 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 2800,00 | 2800,00 | |

| 2 | Zasiłek chorobowy/wyp zostaje zmieniony na Wynagrodzenie za czas choroby | Zasiłek opiekuńczy (80%) 138,06 | Wynagr. chorobowe (80%) 138,06 | |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 2 800,00 | 2 800,00 | |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 383,88 | 383,88 | |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) + wynagr. chorobowe | 2 416,12 | 2 554,18 | |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 217,45 | 229,88 | -12,43 (niedopłata) |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 187,25 | 197,95 | -10,70 (niedopłata) |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 30,20 | 31,93 | -1,73 (niedopłata) |

| 9 | Koszty uzyskania przychodu | 250,00 | 250,00 | |

| 10 | Ulga podatkowa | 43,76 | 43,76 | |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1+poz.2-poz.4-poz.9) | 2304,18 | 2304,18 | |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 347,92 | 347,92 | |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.12-poz.7) | 160,67 | 149,97 | |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 161,00 | 150,00 przed skopiowaniem podatku | 11,00 (nadpłata) |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6–poz.14) | 2175,73 | 2174,3 przed skopiowaniem płatności | 1,43 (nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 16 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 161,00 | ||

| 17 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 2175,73 | ||

| 18 | Korekta netto wypłaty | 12,43 | (niedopłata skł. zdrow. pobranej | |

Naliczając bieżącą wypłatę pojawi się automatycznie Spłata korekty netto wypłaty w wys. -12,43 zł (w tym przypadku pobranie niedopłaty składki zdrowotnej).

Wyliczenia w bieżącej wypłacie:

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 3000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -12,43 1) |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 3000,00 |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 411,30 |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 2588,70 |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 232,98 |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 200,62 |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 32,36 |

| 9 | Koszty uzyskania przychodu | 250,00 |

| 10 | Ulga podatkowa | 43,76 |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.9) | 2338,7 |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 353,87 |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej odliczonej z bieżącego miesiąca (poz.12-poz.7) - różnica w składce zdrowotnej odliczonej (10,70) z tytułu korekty (353,87 -200,62-10,70) | 142,55 |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 143,00 2) |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.14) | 2200,29 |

1) Potrącenie z tytułu niedopłaty składki zdrowotnej (pobranej) w marcu br.

2) Na zakładce [Podatki] zaznaczamy pole Korekta podatku i ubezpieczeń i wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US.

Na deklaracji podatkowej PIT-11 za bieżący rok zostaną wykazane poprawne kwoty po korekcie: składki zdrowotnej (odliczonej) z marca (została zwiększona w wypłacie korygującej) i zaliczki na podatek dochodowy (została pomniejszona w miesiącu dokonywania korekty). Pracownik nie będzie miał nadpłaty zaliczki podatku w zeznaniu rocznym z tytułu tej korekty.

3.5 Zmiana wynagrodzenia za czas urlopu na wynagrodzenie chorobowe w bieżącym roku podatkowym

W bieżącym roku podatkowym pracownik przebywając na urlopie wypoczynkowym zachorował i po naliczeniu wypłat poinformował pracodawcę o otrzymanym zwolnieniu lekarskim.

Pracownik otrzymał za wysoki przychód, ponieważ za czas chorobowy otrzymuje wynagrodzenie w wys. 80%. Dodatkowo ma nadpłatę składek społecznych.

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za czerwiec br., podświetlić wypłatę odpowiedniego pracownika, która jest zamknięta i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce Nieobecności podświetlić odpowiednią nieobecność (22-30.06) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności.

- Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce Nieobecności na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność i najpierw wprowadzić nieobecność Urlop wypoczynkowy (22-28.06) a następnie drugą nieobecność korygującą Zwolnienie chorobowe (29-30.06).

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Pojawi się automatycznie oprócz wynagrodzenia za czas pracy i wynagrodzenia za urlop za skrócony okres również wynagrodzenie za czas choroby (80%).

- Sprawdzić poprawność naliczenia wypłaty, szczególnie podstawy wynagrodzenia za czas choroby.

- Jeżeli firma nie wykonała jeszcze przelewu kwoty podatku do US, to na zakładce Podatki nie trzeba dokonywać kopiowania zaliczki podatku. Oczywiście można to wykonać – wówczas ostatecznie rozliczenie podatku nastąpi w zeznaniu rocznym pracownika, ponieważ wypłata korygująca dokonywana jest w tym samym roku podatkowym.

- Na zakładce [Ogólne] w Schemat płatności

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty

zaznaczyć Ręczną korektę płatności w wypłacie, aby skopiować listę płatności z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty. Wypłatę korygującą zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata w czerwcu br. (anulowana) | Wypłata w czerwcu br. (korygującą) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 2000,00 | 2085,71 | |

| 2 | Wynagrodzenie za czas urlopu | 1000,00 | 714,29 | |

| 3 | Wynagrodzenie za czas choroby | brak | 138,06 | |

| 4 | Przychód (poz.1+poz.2+poz.3) | 3000,00 | 2938,06 | 61,94 (nadpłata) |

| 5 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1+poz.2) | 3000,00 | 2800,00 | |

| 6 | Składki społeczne finansowane przez pracownika (poz.5x9,76% + poz.5x1,5% + poz.5x2,45%) | 411,30 | 383,88 | 27,42 (nadpłata) |

| 7 | Podstawa składki zdrowotnej (poz.5 - poz.6) + poz. 3 (wyn.chorob.) | 2588,70 | 2554,18 | |

| 8 | Składka zdrowotna pobrana (poz.7x9%) | 232,98 | 229,88 | 3,10 (nadpłata) |

| 9 | Składka zdrowotna odliczona (poz.7x7,75%) | 200,62 | 197,95 | 2,67 (nadpłata) |

| 10 | Składka zdrowotna od netto (poz.8-poz.9) | 32,36 | 31,93 | 0,43 (nadpłata) |

| 11 | KUP | 250,00 | 250,00 | |

| 12 | Ulga podatkowa | 43,76 | 43,76 | |

| 13 | Podstawa opodatkowania po zaokrągleniu (poz.4 -poz.6-poz.11) | 2338,7 | 2304,18 | |

| 14 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.13*17%-poz.12) | 353,87 | 347,92 | |

| 15 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.14-poz.9) | 153,25 | 149,97 | |

| 16 | Zaliczka podatku do U.S. po zaokrągleniu | 153,00 | 150,00 bez kopiowania zaliczki podatku | 3,00 (nadpłata) |

| 17 | Do wypłaty (poz.4-poz.6-poz.8–poz.16) | 2202,72 | 2174,30 przed skopiowaniem płatności | 28,42 (nadpłata) |

Formularz wypłaty korygującej (po skopiowaniu kwot płatności) |

||||

| 18 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 2202,72 | ||

| 19 | Korekta netto wypłaty | 28,42 | (nadpłata kwoty do wypłaty) | |

Naliczając bieżącą wypłatę pojawi się automatycznie Spłata korekty netto wypłaty w wys. -28,42.

Wyliczenia w bieżącej wypłacie:

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 3000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | -28,42 1) |

| 3 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 3000,00 |

| 4 | Składki społeczne finansowane przez pracownika (poz.3x9,76% + poz.3x1,5% + poz.3x2,45%) | 411,30 |

| 5 | Podstawa składki zdrowotnej (poz.3-poz.4) | 2588,70 |

| 6 | Składka zdrowotna pobrana (poz.5x9%) | 232,98 |

| 7 | Składka zdrowotna odliczona (poz.5x7,75%) | 200,62 |

| 8 | Składka zdrowotna od netto (poz.6-poz.7) | 32,36 |

| 9 | Koszty uzyskania przychodu | 250,00 |

| 10 | Ulga podatkowa | 43,76 |

| 11 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.4-poz.9) | 2338,70 |

| 12 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.11*17%-poz.10) | 353,87 |

| 13 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.12 - poz.7) | 153,25 |

| 14 | Zaliczka podatku do U.S. po zaokrągleniu | 153,00 |

| 15 | Do wypłaty (poz.1+poz.2-poz.4-poz.6-poz.14) | 2174,30 |

1) Potrącenie z tytułu nadpłaty kwoty netto w czerwcu br.

Na deklaracji podatkowej PIT-11 za bieżący rok zostaną wykazana poprawne kwoty: przychodu, składek społecznych, składki zdrowotnej (odliczonej) i zaliczki na podatek dochodowy. Pracownik nie będzie miał nadpłaty zaliczki podatku w zeznaniu rocznym z tytułu tej korekty.

Gdyby w wypłacie korygującej została skopiowana zaliczka podatku z wypłaty anulowanej (w wys. 153,00), to wówczas po skopiowaniu płatności Korekta netto wypłaty wyniosłaby 31,42 (nadpłata kwoty netto w wys. 28,42 i nadpłata podatku w wys. 3,00). W bieżącej wypłacie dokonane byłoby potrącenie w wys. 31,42 (jako Spłata korekty netto wypłaty).

Nadpłata zaliczki podatku w wys. 3,00 może zostać rozliczona dopiero w zaznaniu rocznym lub poprzez zmniejszenie podatku w bieżącej wypłacie (poprzez korektę ręczną zaliczki podatku).

3.6 Świadczenie rehabilitacyjne przyznane przez ZUS z opóźnieniem (zmiana nieobecności usprawiedliwionej na urlop rehabilitacyjny) w bieżącym roku podatkowym

Po wyczerpaniu okresu zasiłkowego pracownik nie może dłużej przebywać na zwolnieniu lekarskim. Jeśli dalsze leczenie lub rehabilitacja rokuje na odzyskanie zdolności do pracy, wówczas można wystąpić o świadczenie rehabilitacyjne. W praktyce decyzja o jego przyznaniu jest dostarczana często z opóźnieniem. W takiej sytuacji należy skorygować wykazaną wcześniej nieobecność usprawiedliwioną (RSA 151) na urlop rehabilitacyjny (RSA 321) od dnia przyznania świadczenia.

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- W oknie Wypłaty pracowników wybrać listę płac za maj bieżącego roku, podświetlić wypłatę pracownika i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- W kalendarzu Nie/obecności, na zakładce Nieobecności podświetlić Nieobecność usprawiedliwioną (11-31.05 br.) i pod prawym przyciskiem wybrać opcję Anuluj nieobecność. Zapisać kalendarz Nie/obecności.

- Ponownie otworzyć kalendarz Nie/obecności w celu wprowadzenia nieobecności korygującej, czyli na zakładce Nieobecności na podświetlonej anulowanej nieobecności pod prawym przyciskiem myszy wybrać opcję Koryguj nieobecność, wybierając typ nieobecności – Urlop rehabilitacyjny. Zapisać nieobecność oraz kalendarz Nie/obecności.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Sprawdzić, czy naliczyły się poprawnie wszystkie elementy wypłaty. Usunąć z wypłaty element o nazwie „Świadczenie rehabilitacyjne”. Zaliczka podatku oraz kwota netto dla pracownika nie ulega zmianie – nie ma zatem potrzeby wykonywać kopiowania podatku ani kopiowania płatności. W związku z tym nie pojawi się również element Korekta netto wypłaty. Wypłatę korygującą należy zapisać.

- Założyć bieżącą etatową listę płac z opcją „Miesięcy wstecz”. Jeśli świadczenie rehabilitacyjne rozpoczęło się w maju, a bieżąca lista będzie liczona za czerwiec – wówczas należy ustawić wstecz = 1.

Ilość miesięcy jest zależna od długości okresu jaki upłynął od miesiąca wyczerpania się prawa do zasiłku chorobowego do miesiąca, w którym dostarczono decyzję o przyznaniu świadczenia rehabilitacyjnego. - Naliczyć wypłatę na bieżącej liście etatowej. Pojawi się Świadczenie rehabilitacyjne za okres bieżący oraz za okres poprzedni (zależnie od ustawienia Mies. wstecz).

3.7 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe za poprzednie lata

W wyniku przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe mamy do czynienia z nadpłatą składek społecznych, niedopłatą składki zdrowotnej oraz niedopłatą zaliczki podatku.

Jeżeli przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe pracownika nastąpiło w poprzednim roku podatkowym, za który pracownik już się rozliczył z US, to dokonując korekty w bieżącym miesiącu pracodawca powinien wypłacić pracownikowi nadpłatę składek społecznych jako element opodatkowany (zwiększyć przychód, który należy opodatkować), a od wyliczonego podatku odjąć niedopłatę składki zdrowotnej odliczonej. Dodatkowo powinien potrącić z wypłaty pracownika niedopłatę składki zdrowotnej (pobranej).

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- Na formularzu danych kadrowych pracownika (w zapisie historycznym aktualnym na 12/2020), na zakładce Ubezpieczenie c.d. wprowadzić informację o przekroczeniu składek w miesiącu:

- Informacja przekazana przez – np. ZUS

- w polu Kwota wpisać 5000,00 zł z opcją Podstawa składki

- w pozycji Przekroczenie podstawy ustawić 12.2020

Zapisać wprowadzone zmiany na formularz.

- W oknie Wypłaty pracowników wybrać listę płac za 12.2020, podświetlić wypłatę pracownika i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Sprawdzić, czy naliczyły się poprawnie wszystkie elementy wypłaty, podstawa składek ER (w wys. 5000 zł) i składki.

- Na zakładce Podatki nacisnąć Kopiowanie zaliczki podatku

– zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za 12.2017.

– zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za 12.2017. - Na zakładce Ogólne nacisnąć Schemat płatności

, zaznaczyć Ręczną korektę płatności w wypłacie, skopiować listę płatności z anulowanej wypłaty

, zaznaczyć Ręczną korektę płatności w wypłacie, skopiować listę płatności z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. – 512,33 zł jako różnica między nadpłatą składek ER (563 zł) i niedopłaty składki zdrowotnej pobranej (50,67 zł). Wypłatę korygującą należy zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata 12.2020 (anulowana) | Wypłata 12.2020 (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 10000,00 | 10000,00 | |

| 2 | Podstawa składek emerytalnej i rentowej | 10000,00 | 5000,00 | 5000,00 |

| 3 | Składka emerytalna (poz.2 x 9,76%) | 976,00 | 488,00 | 488,00 |

| 4 | Składka rentowa (poz.2 x 1,5%) | 150,00 | 75,00 | 75,00 |

| 5 | Podstawa składek chorobowej i wypadkowej | 10000,00 | 10000,00 | |

| 6 | Składka chorobowa (poz.5 x 2,45%) | 245,00 | 245,00 | |

| 7 | Składki ZUS pracownika (poz.3+poz.4+poz.6) | 1371,00 | 808,00 | 563,00 1) (nadpłata) |

| 8 | Podstawa zdrow. (poz.1-poz.7) | 8629,00 | 9192,00 | -563,00 |

| 9 | Składka zdrowotna pobrana (poz.8x9%) | 776,61 | 827,28 | -50,67 (niedopłata) |

| 10 | Składka zdrowotna odliczona (poz.8x7,75%) | 668,75 | 712,38 | -43,63 2) (niedopłata) |

| 11 | Składka zdrowotna od netto (poz.9 - poz.10) | 107,86 | 114,90 | -7,04 (niedopłata) |

| 12 | KUP | 250,00 | 250,00 | |

| 13 | Ulga podatkowa | 43,76 | 43,76 | |

| 14 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.7-poz.12) | 8379,00 | 8942,00 | |

| 15 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.14*17%-poz.13) | 1380,67 | 1476,38 | |

| 16 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.15-poz.10) | 711,92 | 764,00 | |

| 17 | Zaliczka podatku do U.S. po zaokrągleniu | 712,00 | 764,00 przed skopiowaniem podatku | -52,00 3) (niedopłata) |

| 18 | Do wypłaty (poz.1-poz.7-poz.9-poz.17) | 7140,39 | 7600,72 przed skopiowaniem płatności | -460,33 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 19 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 712,00 | ||

| 20 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 7140,39 | ||

| 21 | Korekta netto wypłaty | -512,33 | (nadpłata skł. ZUS 563,00 – niedopłata skł. zdrow. 50,67) | |

1) Kwota zwrotu składek emerytalnej i rentowej, która powinna zostać opodatkowana i wykazana w przychodzie deklaracji PIT-11 za bieżący rok.

2) Kwota składki zdrowotnej odliczonej, o którą należy pomniejszyć podatek wyliczony od kwoty zwrotu składek społecznych (ER) i wykazać na PIT-11 za bieżący rok.

3) Kwota niedopłaty podatku w wys. 52,00 zł wynika z braku opodatkowania nadpłaty składek ER z uwzględnieniem odliczenia niedopłaty składki zdrowotnej odliczonej, czyli: 563 zł (nadpłata składek ER) * 17% – 43,63 zł (niedopłata składki zdrowotnej odliczonej) = 95,71 zł – 43,63 zł = 52,08 zł, po zaokrągleniu 58,00 zł.

W bieżącej wypłacie etatowej automatycznie pojawi się Spłata korekty netto wypłaty w wys. 512,33 zł jako różnica między nadpłatą składek ER (563,00 zł) i niedopłaty składki zdrowotnej pobranej (50,67 zł). Jest to element nieopodatkowany, który wyrównuje tylko kwotę netto (płatność) dla pracownika.

Natomiast kwota zwrotu składek ER w pełnej wysokości (563,00 zł) powinna zostać wykazana jako przychód w bieżącym roku podatkowym, który należy opodatkować. W tym celu zalecamy zdefiniowanie nowego typu wypłaty (z poziomu Konfiguracja firmy / Płace / Typy wypłat) o nazwie np. „Zwrot składek ER” i proponujemy ustawić odpowiednio pola:

Na zakładce [Ogólne]:

- Rodzaj – dodatek

- Algorytm – 1 – kwota

- Automatycznie korygować wynagrodzenie z tytułu – niezaznaczone

Na zakładce [Podatki/Nieobecności]:

- Pozycja na deklaracji – PIT-4 1. Wynagrodzenie ze stosunku pracy

- Podatek – naliczać wg progów

- Zawsze naliczaj ulgę podatkowa [v] – zaznaczone

- Sposób naliczania koszty uzyskania – standardowe (lub nie naliczać)

- Sposób naliczania składek ZUS i składki zdrowotnej – nie naliczać

- Wliczać do podstawy naliczania: wszystkie pozycje – nie wliczać

Na zakładce [Szczegółowe]:

- Wpływa na kwotę do wypłaty [ ] – niezaznaczone, co oznacza, że kwota tego elementu nie będzie wypłacana (pracownik otrzymuje do wypłaty zwrot kwoty nadpłaty składek ER pomniejszony o niedopłatę składki zdrowotnej w elemencie Spłata korekty netto wypłaty), natomiast zaliczka podatku policzona od tego elementu będzie pomniejszała całkowitą kwotę do wypłaty.

W bieżącej wypłacie etatowej dodajemy element „Zwrot składek ER” w wysokości 563,00 zł w celu zwiększania przychodu i naliczenia podatku, a wyliczoną zaliczkę podatku należy pomniejszyć o niedopłatę składki zdrowotnej odliczonej.

| L.p. | Opis pozycji | Wypłata bieżąca | Opcjonalne „przerzucenie” składki zdrowotnej (dla rocznej deklaracji PIT) |

|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 10000,00 | |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 512,33 1) | |

| 3 | Zwrot składek ER (opodatkowany) | 563,00 2) | |

| 4 | Podstawa wymiaru składek na ubezpieczenia społeczne (poz.1) | 10000,00 | |

| 5 | Składki społeczne finansowane przez pracownika (poz.4x 9,76% + poz.4x 1,5% + poz.4x 2,45%) | 1 371,00 | |

| 6 | Podstawa składki zdrowotnej (poz.4-poz.5) | 8 629,00 | |

| 7 | Składka zdrowotna pobrana (poz.6 x 9%) | 776,61 | 776,61 |

| 8 | Składka zdrowotna odliczona (poz.6 x 7,75%) | 668,75 | 712,38 3) zwiększona o +43,63 |

| 9 | Składka zdrowotna od netto (poz.7- poz.8) | 107,86 | 64,23 3) zmniejszenie o -43,63 |

| 10 | Koszty uzyskania przychodu | 250,00 | |

| 11 | Ulga podatkowa | 43,76 | |

| 12 | Podstawa opodatkowania po zaokrągleniu (poz.1+ poz.3-poz.5-poz.10) | 8942,00 | |

| 13 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.12*17%-poz.11) | 1476,38 | |

| 14 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.13 -poz.8) – niedopłata skł. zdrow. odliczonej (43,63) (1476,38-668,75-43,63) | 764,00 | |

| 15 | Zaliczka podatku do U.S. po zaokrągleniu | 764,00 4) | |

| 16 | Do wypłaty (poz.1+poz.2-poz.5-poz.7-poz.15) | 7600,72 |

1) Wypłacenie elementu nieopodatkowanego, wpływającego na płatność pracownika, jako zwrot nadpłaty składek ER pomniejszonej o niedopłatę składki zdrowotnej.

2) Dodatnie nadpłaty składek ER w celu zwiększenia tegorocznego przychodu i podstawy opodatkowania.

3) Po zaznaczeniu pola „Korekta podatku i ubezpieczeń” opcjonalne „techniczne” zwiększenie składki zdrowotnej odliczonej (kosztem składki od netto) w celu automatycznego wykazania jej w bieżącej deklaracji rocznej PIT-11. W tej wypłacie składka zdrowotna od netto (107,86 zł) jest większa od niedopłaty składki zdrowotnej odliczonej (43,63), dlatego można dokonać przerzucenia całej kwoty niedopłaty składki zdrowotnej z netto do odliczonej, tak aby sumaryczna kwota składki zdrowotnej nie uległa zmianie (776,61 zł). Oczywiście to przerzucenie nie jest konieczne, ale wówczas na formularzu PIT-11 za bieżący rok należy pamiętać o ręcznym zwiększeniu składki zdrowotnej.

4) Po zaznaczeniu pola „Korekta podatku i ubezpieczeń” wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US.

Niedopłata składki zdrowotnej odliczonej (43,63 zł) w bieżącej wypłacie powinna pomniejszyć zaliczkę podatku i tym samym powinna być wykazana na rocznej deklaracji podatkowej PIT-11 za bieżący rok. W celu automatycznego wykazania większej składki zdrowotnej na deklaracji PIT-11 proponujemy dokonać „technicznego przerzucenia” składki zdrowotnej od netto do odliczonej, tak aby sumaryczna składka zdrowotna pobrana w bieżącym miesiącu nie uległa zmianie.

W przypadku, gdyby w bieżącej wypłacie składka zdrowotna od netto była mniejsza niż niedopłata składki zdrowotnej odliczonej to wówczas proponujemy w kolejnych wypłatach dokonywanie „przerzucania” składki zdrowotnej od netto do odliczonej.

Jeżeli nie wykonamy zwiększenia składki zdrowotnej odliczonej (kosztem zmniejszenia składki od netto), to trzeba pamiętać, aby przy generowaniu rocznej deklaracji PIT-11 za bieżący rok zwiększyć ręcznie składkę zdrowotną

Na deklaracji PIT-11 za bieżący rok, w którym dokonujemy zwrotu składek ER:

- Przychód będzie powiększony o kwotę zwrotu nadpłaconych składek społecznych w wysokości 563,00 zł.

- Składka zdrowotna odliczona będzie powiększona o niedopłatę składki zdrowotnej w wysokości 43,63 zł.

- Zaliczka podatku będzie powiększona o 52,00 zł, która wynika z opodatkowania zwrotu składek (563,00 zł) z uwzględnieniem odliczenia składki zdrowotnej 43,63 zł, czyli: 563,00 zł * 17% – 43,63 zł = 52,08 zł, po zaokrągleniu 52,00 zł.

Pracownik nie będzie miał niedopłaty/nadpłaty zaliczki podatku w zeznaniu rocznym z tytułu tej korekty.

Deklaracja PIT-11 bez technicznego przerzucenia składki zdrowotnej (na przykładzie kwot z wypłaty za bieżący miesiąc), po zakończeniu roku przy naliczeniu deklaracji należy pamiętać o zwiększeniu składki na ubezpieczenie zdrowotne:

Deklaracja PIT-11 po technicznym przerzuceniu składki zdrowotnej (na przykładzie kwot z wypłaty za bieżący miesiąc), składka zostaje zwiększona automatycznie:

3.8 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe w bieżącym roku podatkowym

W sytuacji przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe występuje nadpłata składek społecznych, niedopłata składki zdrowotnej oraz niedopłata zaliczki podatku.

Jeżeli przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe pracownika nastąpiło w bieżącym roku podatkowym, za który pracownik nie rozliczył się, to dokonując korekty w bieżącym miesiącu nie dodajemy elementu opodatkowanego jako zwrotu składek ER (nie zwiększamy przychodu, ponieważ w bieżącym roku przychód jest prawidłowy, tylko niepoprawnie zostały od niego naliczone składki ZUS). Pracownikowi zwracamy w kwocie netto różnicę między nadpłatą składek ER i niedopłata składki zdrowotnej (pobranej) oraz zwiększamy zaliczkę podatku, aby w zeznaniu rocznym pracownik nie miał niedopłaty.

W celu dokonania korekty w programie proponujemy wykonać następujące operacje:

- Na formularzu danych kadrowych pracownika (w zapisie historycznym aktualnym na marzec), na zakładce Ubezpieczenie c.d. wprowadzić informację o przekroczeniu składek w miesiącu:

- Informacja przekazana przez – np. ZUS,

- w polu Kwota wpisać 2000,00 zł z opcją Podstawa składki,

- w pozycji Przekroczenie podstawy ustawić miesiąc marzec bieżącego roku.

Zapisać wprowadzone zmiany na formularz.

- W oknie Wypłaty pracowników wybrać listę płac za marzec br., podświetlić wypłatę pracownika i pod prawym przyciskiem myszy wybrać opcję Anuluj wypłatę.

- Utworzyć listę płac korygującą (EKOR), do listy zawierającej błędne rozliczenie – zgodnie z pkt. 2.7.

- W oknie Wypłaty pracowników wybrać listę korygującą i naliczyć wypłatę korygującą. Sprawdzić, czy naliczyły się poprawnie wszystkie elementy wypłaty, podstawa składek ER (w wys. 2000 zł) i składki.

- Na zakładce Podatki uruchomić

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za marzec br..

Kopiowanie zaliczki podatku – zostanie skopiowany podatek z wypłaty anulowanej, jaki został odprowadzony za marzec br.. - Na zakładce Ogólne w Schemat płatności

zaznaczyć Ręczną korektę płatności w wypłacie, skopiować listę płatności z anulowanej wypłaty

zaznaczyć Ręczną korektę płatności w wypłacie, skopiować listę płatności z anulowanej wypłaty  – pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność.

– pojawi się komunikat informujący o wygenerowaniu elementu „Korekta netto wypłaty”. Zatwierdzić komunikat i płatność. - Na zakładce Elementy wypłaty sprawdzić, czy pojawiła się Korekta netto wypłaty – w tym przypadku jest to kwota w wys. – 614,80 zł jako różnica między nadpłatą składek ER (675,60 zł) i niedopłaty składki zdrowotnej pobranej (60,80 zł). Wypłatę korygującą zapisać.

Wyliczenia w wypłacie anulowanej i korygującej:

| L.p. | Opis pozycji | Wypłata za marzec br. (anulowana) | Wypłata za marzec br. (korygująca) | Różnica (wypł. anul.– koryg.) |

|---|---|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 8 000,00 | 8 000,00 | |

| 2 | Podstawa składek emerytalnej i rentowej | 8 000,00 | 2 000,00 | 6 000,00 |

| 3 | Składka emerytalna (poz.2 x 9,76%) | 780,80 | 195,20 | 585,60 |

| 4 | Składka rentowa (poz.2 x 1,5%) | 120,00 | 30,00 | 90,00 |

| 5 | Podstawa składek chorobowej i wypadkowej | 8 000,00 | 8 000,00 | |

| 6 | Składka chorobowa (poz.5 x 2,45%) | 196,00 | 196,00 | |

| 7 | Składki ZUS pracownika (poz.3+poz.4+poz.6) | 1 096,80 | 421,20 | 675,60 1) (nadpłata) |

| 8 | Podstawa zdrow. (poz.1-poz.7) | 6 903,20 | 7 578,80 | -675,60 |

| 9 | Składka zdrowotna pobrana (poz.8x9%) | 621,29 | 682,09 | -60,80 (niedopłata) |

| 10 | Składka zdrowotna odliczona (poz.8x7,75%) | 535,00 | 587,36 | -52,36 (niedopłata) |

| 11 | Składka zdrowotna od netto (poz.9 - poz.10) | 86,29 | 94,73 | -8,44 (niedopłata) |

| 12 | KUP | 250,00 | 250,00 | |

| 13 | Ulga podatkowa | 0,00 | 0,00 | |

| 14 | Podstawa opodatkowania po zaokrągleniu (poz.1-poz.7-poz.12) | 6653,20 | 7328,80 | |

| 15 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.14*17%-poz.13) | 1131,01 | 1245,93 | |

| 16 | Zaliczka podatku po odjęciu składki zdrowotnej (poz.15-poz.10) | 596,01 | 658,57 | |

| 17 | Zaliczka podatku do U.S. po zaokrągleniu | 596,00 | 659,00 przed skopiowaniem podatku | -63,00 2) (niedopłata) |

| 18 | Do wypłaty (poz.1-poz.7-poz.9-poz.17) | 5685,91 | 6237,71 przed skopiowaniem płatności | -551,80 |

Formularz wypłaty korygującej (po skopiowaniu kwot podatku i płatności) |

||||

| 19 | Zaliczka podatkowa do US skopiowana z wypłaty anulowanej | 596,00 | ||

| 20 | Płatność do wypłaty skopiowana z wypłaty anulowanej | 5685,91 | ||

| 21 | Korekta netto wypłaty | -614,80 | (nadpłata skł. ZUS 675,60 – niedopłata skł. zdrow. 60,80) | |

1) Kwota zwrotu składek emerytalnej i rentowej nie powinna zwiększać bieżącego przychodu, ponieważ przychód (z marca br) jest właściwy, tylko od tego przychodu nie zostały poprawnie naliczone składki.

2) Kwota niedopłaty podatku w wysokości 63,00 zł wynika z braku opodatkowania nadpłaty składek ER z uwzględnieniem odliczenia niedopłaty składki zdrowotnej odliczonej, czyli: 676,00 zł (zaokrąglenie nadpłaty składek ER) *17% – 52,36 zł (niedopłata składki zdrowotnej odliczonej) = 114,92 zł – 52,36 zł = 62,56 zł, po zaokrągleniu 63,00 zł.

W bieżącej wypłacie etatowej (np. za kwiecień br.) automatycznie pojawi się Spłata korekty netto wypłaty w wys. 614,80 zł jako różnica między nadpłatą składek ER (675,60 zł) i niedopłaty składki zdrowotnej pobranej (60,80 zł). Jest to element nieopodatkowany, który wyrównuje tylko kwotę netto (płatność) dla pracownika.

W tej wypłacie nie dodajemy elementu opodatkowanego (jako zwrotu nadpłaty składek ER), ponieważ tegoroczny przychód (z marca br.) jest właściwy, tylko od tego przychodu nie zostały poprawnie naliczone składki. Podatek odprowadzony w zbyt niskiej wysokości zostanie uzupełniony poprzez ręczna korektę zaliczki do US w bieżącej wypłacie.

| L.p. | Opis pozycji | Wypłata bieżąca |

|---|---|---|

| 1 | Wynagrodzenie zasadnicze | 8000,00 |

| 2 | Spłata korekty netto wypłaty (nieopodatkowany) | 614,80 1) |

| 3 | Podstawa składek emerytalnej i rentowej | 0,00 |

| 4 | Składka emerytalna (poz.3 x 9,76%) | 0,00 |

| 5 | Składka rentowa (poz.3 x 1,5%) | 0,00 |

| 6 | Podstawa składek chorobowej i wypadkowej | 8000,00 |

| 7 | Składka chorobowa (poz.6 x 2,45%) | 196,00 |

| 8 | Składki ZUS pracownika (poz.4+poz.5+poz.7) | 196,00 |

| 9 | Podstawa składki zdrowotnej (poz.6-poz.8) | 7804,00 |

| 10 | Składka zdrowotna pobrana (poz.9 x 9%) | 702,36 |

| 11 | Składka zdrowotna odliczona (poz.9 x 7,75%) | 604,81 |

| 12 | Składka zdrowotna od netto (poz.10- poz.11) | 97,55 |

| 13 | Koszty uzyskania przychodu | 250,00 |

| 14 | Ulga podatkowa | 0,00 |

| 15 | Podstawa opodatkowania po zaokrągleniu (poz.1- poz.8-poz.13) | 7554,00 |

| 16 | Zaliczka podatku przed odjęciem składki zdrowotnej (poz.15*17%-poz.14) | 1284,18 |

| 17 | Zaliczka podatku po odjęciu składki zdrowotne (poz.16-poz.11) + niedopłata podatku z marca br. (63,00) 1284,18-604,81+63,00 | 742,37 |

| 18 | Zaliczka podatku do U.S. po zaokrągleniu | 742,00 2) |

| 19 | Do wypłaty (poz.1+poz.2-poz.8-poz.10-poz.18) | 6974,44 |

1) Wypłacenie elementu nieopodatkowanego, wpływającego na płatność pracownika – jako zwrot nadpłaty składek ER pomniejszonej o niedopłatę składki zdrowotnej.

2) Po zaznaczeniu pola „Korekta podatku i ubezpieczeń” wpisujemy ręcznie wyliczoną i zaokrąglona kwotę zaliczki podatku do US.

W deklaracji PIT-11 za bieżący rok:

- Nie trzeba zwiększać przychodu na deklaracji o kwotę zwrotu nadpłaconych składek społecznych w wysokości 675,60 zł, ponieważ przychód ten był prawidłowy, tylko od niego były niepoprawnie naliczone składki ZUS.

- Składki społeczne i składka zdrowotna będą wykazane prawidłowe z wypłaty korygującej.

- Zaliczka podatku będzie wykazana prawidłowa, została powiększona o 63,00 zł w wypłacie bieżącej (w miesiącu, w którym było rozliczenie korekty z pracownikiem). Wynika ona z opodatkowania zwrotu składek (675,60 zł) z uwzględnieniem odliczenia składki zdrowotnej 52,36 zł czyli: 676 zł (zaokrąglona nadpłata składek ER zł) *17% – 52,36 zł (niedopłata składki zdrowotnej odliczonej) = 114,92 zł – 52,36 zł = 62,56 zł, po zaokrągleniu 63,00 zł.

Pracownik nie będzie miał w zeznaniu rocznym niedopłaty podatku.

3.9 Przekroczenie rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe za poprzednie lata dla byłego pracownika

W wyniku przekroczenia rocznej podstawy wymiaru składek na ubezpieczenie emerytalno-rentowe mamy do czynienia z nadpłatą składek społecznych, niedopłatą składki zdrowotnej oraz niedopłatą zaliczki podatku.

W miesiącu, w którym kwota nadpłaty składek zostanie wypłacona (postawiona do dyspozycji) byłemu pracownikowi, pracodawca powinien pobrać od niej zaliczkę na podatek dochodowy, stosownie do postanowień art. 32 ustawy o pdof, czyli w wysokości 18% dochodu. Za dochód przyjmuje się „pełną” kwotę nadpłaty składek na ubezpieczenia emerytalne i rentowe (niepomniejszoną o niedopłacone składki na ubezpieczenia zdrowotne), po ewentualnym odliczeniu podstawowych kosztów uzyskania przychodów (250,00 zł). Od tak wyliczonej zaliczki należy odliczyć składkę na ubezpieczenie zdrowotne – w wysokości nieprzekraczającej 7,75% podstawy wymiaru.