W programie istnieje możliwość wyliczenia deklaracji rozliczenia rocznego dla podatników rozliczających się w formie ryczałtu od przychodów ewidencjonowanych. Wraz z deklaracją PIT‑28 dostępne są także załączniki: PIT‑28/B, PIT/O, PIT/D, PIT-2K, PITWZR.

Deklaracja roczna PIT‑28 dostępna jest na liście zaliczek na podatek ryczałtowy (z poziomu Księgowość/PIT/Zaliczki na PIT-28) jako kolejna pozycja w menu rozwijanym przy ikonie plusa ![]() .

.

Deklaracja obliczana jest na podstawie zapisów ewidencji ryczałtowej wprowadzonych w ciągu roku, listy kwot do deklaracji na karcie właściciela (kwoty odliczeń od dochodu i podatku, kwoty przychodów z innych działalności prowadzonych w formie ryczałtu – w tym również najmu), ewentualnego zwolnienia z PIT wskazanego na karcie właściciela na zakładce [Nr ident./podatki] (w przypadku pobrania modułu płacowego) lub [Szczegółowe] (w przypadku nie pobrania modułu płacowego) oraz listy zaliczek podatku za poszczególne miesiące.

Załączniki do deklaracji dostępne są z poziomu samej deklaracji PIT‑28. Załączniki te tworzone automatycznie na podstawie ustawień konfiguracyjnych oraz informacji zawartych w kwotach do deklaracji właściciela. Istnieje możliwość wskazania dodatkowego załącznika przez wybór typu załącznika w sekcji U. Informacje o załącznikach.

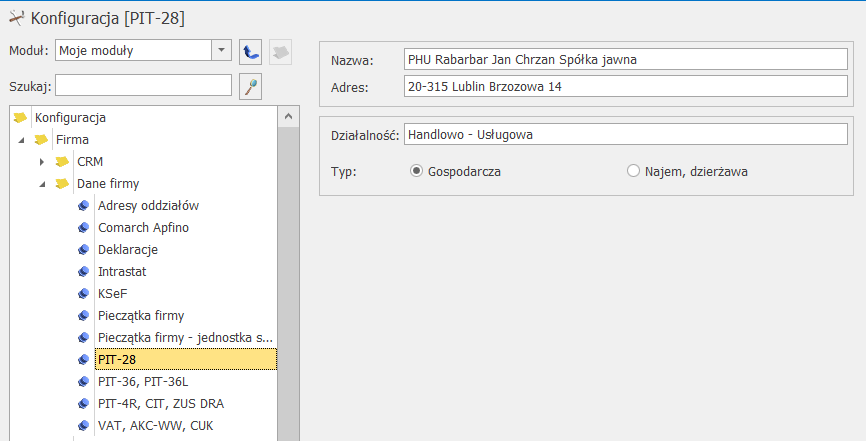

W menu System/ Konfiguracja/ Firma/ Dane firmy/PIT‑28 znajdują się ogólne informacje dotyczące deklaracji PIT‑28 i jej załączników:

Nazwa – pełna nazwa firmy pobrana z Pieczątki firmy,

Adres – przeniesione z Pieczątki firmy pola: Kod pocztowy, Poczta, Ulica, Nr domu i lokalu,

Działalność – pole, uzupełniane ręcznie, dotyczące rodzaju prowadzonej działalności gospodarczej,

Typ – wskazanie rodzaju prowadzonej działalności dla właściwego przeniesienia na PIT‑28 przychodów zaewidencjonowanych w programie w ciągu roku: Gospodarcza (domyślnie zaznaczona) oraz Najem, dzierżawa.

Pole pobierające treść z Pieczątki firmy są edytowalne – użytkownik może ręcznie wprowadzić ewentualne zmiany.

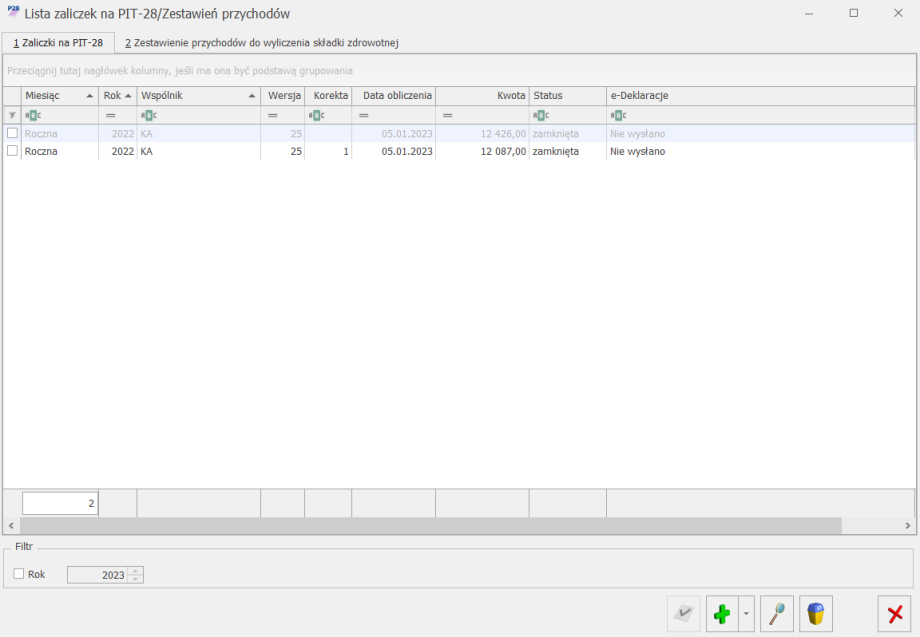

Obliczona deklaracja roczna widoczna jest bezpośrednio na liście zaliczek na podatek ryczałtowy – w kolumnie Miesiąc wyświetlane jest Roczna.

Oznaczenie kolorystyczne dla poszczególnych stanów deklaracji:

- zielony – deklaracja w buforze,

- czarny – deklaracja zatwierdzona (zamknięta),

- szary– deklaracja skorygowana (zamknięta).

W menu kontekstowym, pod prawym przyciskiem myszy, istnieje opcja Odblokuj deklarację powodująca cofnięcie zatwierdzonej deklaracji do bufora. Nie można cofnąć do bufora deklaracji, dla której wygenerowana jest korekta.

Po zapisaniu obliczonej deklaracji w preliminarzu płatności tworzy się odpowiednia płatność:

- Jeśli na deklaracji PIT-28 zostanie wykazana kwota do zapłaty generowana jest płatność o kierunku „Rozchód”,

- Jeśli na deklaracji PIT-28 zostanie wykazana nadpłata generowana jest płatność o kierunku „Przychód”.

Płatność utworzona jest dla urzędu skarbowego podatnika – wybranego na karcie właściciela, dla którego deklaracja została obliczona.

Dla zaliczki na podatek dotyczącej grudnia/IV kwartału zdarzenie zapisywane do preliminarza płatności uzyskuje status Nie podlega rozliczeniu.

Korekty deklaracji PIT-28

Możliwość wyboru opcji złożenie zeznania / korekta zeznania istnieje przy dodawaniu nowego formularza oraz poprzez skopiowanie danych (również liczbowych) z pierwotnej deklaracji. Zapisanie korekty deklaracji nastąpi dopiero po jej przeliczeniu za pomocą ikony pioruna. Może w tym wypadku nastąpić potrzeba uzupełnienia niektórych wyliczanych pól na deklaracji gdyż po ponownym przeliczeniu mogą zostać wyzerowane. Aby sporządzić korektę deklaracji należy pierwotną deklarację zablokować przed zmianami, a następnie ustawić się na tej deklaracji na liście i wcisnąć przycisk ![]() . W przypadku wystawiania korekty do korekty na zakładkę [ORD-ZU] nie są kopiowane ustawienia z poprzedniej deklaracji korygującej.

. W przypadku wystawiania korekty do korekty na zakładkę [ORD-ZU] nie są kopiowane ustawienia z poprzedniej deklaracji korygującej.

Po zapisaniu, na liście deklaracji oprócz pierwotnej deklaracji, która zostanie wyświetlona w kolorze szarym, pojawi się dodatkowo korekta deklaracji. W kolumnie Korekta nowo powstały dokument otrzyma wartość oznaczającą kolejny numer korekty.

Pierwsza deklaracja PIT-28 musi być oznaczona jako złożenie zeznania – program nie pozwoli zapisać pierwszej deklaracji PIT-28 jako korekty zeznania.

Jeżeli oryginał będzie się znajdował w buforze, podczas zapisywania korekty wyświetlany jest komunikat: Błąd obliczania deklaracji. Poprzednia deklaracja nie została zamknięta. Nie można dodać deklaracji korygującej, jeśli poprzednia deklaracja lub korekta nie została zamknięta. Proszę zamknąć poprzednią deklarację i spróbować ponownie.

Odblokować (funkcja Odblokuj deklarację z menu kontekstowego) można tylko ostatnią deklarację za dany okres; na wcześniejszych deklaracjach za dany okres funkcja jest nieaktywna.

Z poziomu otwartego formularza deklaracji PIT-28 w pasku menu dostępna jest ikona  , po kliknięciu w którą pojawia się Lista kwot deklaracji właściciela.

, po kliknięciu w którą pojawia się Lista kwot deklaracji właściciela.

Formularz deklaracji PIT-28

Informacje ogólne

Pole Zestawienie do PIT‑28 za rok: jest aktywne – użytkownik określa, za który okres będzie obliczana deklaracja.

Jeżeli nie został wybrany Właściciel, bądź na formularzu wybranego właściciela nie ma wprowadzonego Urzędu Skarbowego deklaracji nie można obliczyć.

Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL.

Parametr Uwzględniać zapisy w buforze jest domyślnie zaznaczany. Zdjęcie znacznika spowoduje pobranie do obliczenia przychodów wartości tylko zatwierdzonych zapisów.

Zaznaczenie parametru Zablokuj deklarację przed zmianami i zapisanie formularza oznacza zablokowanie wszystkich pól wcześniej edytowalnych.

Okno zawiera także informacje o użytkowniku, który deklarację wprowadził i zmodyfikował – wraz z odpowiednimi datami.

Formularz deklaracji PIT‑28 – sekcja A – D

W sekcji A dostępne są opcje złożenie zeznania (domyślnie zaznaczane) oraz korekta zeznania.

Sekcja C Przychody z pozarolniczej działalności gospodarczej zwolnione od podatku zawiera informacje o rodzaju zwolnienia oraz przychodach objętych zwolnieniem. Sekcja może zostać uzupełniona automatycznie na podstawie formularza właściciela lub ręcznie przez użytkownika.

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu na dowolny dzień roku podatkowego 2022 wskazano przyczynę zwolnienia z podatku to na deklaracji PIT-28 zaznaczany jest automatycznie odpowiedni rodzaj ulgi.

Kwota przychodów objętych zwolnieniem przenoszona jest z formularza ostatniej zaliczki na PIT-28 wyliczonej w 2022 r. Użytkownik ma możliwość edycji kwoty do wysokości 85 528 zł.

Użytkownik ma również możliwość ręcznego zaznaczenia ulgi na formularzu deklaracji PIT-28(25). Po zaznaczeniu danego rodzaju ulgi aktywne staje się pole do uzupełnienia przychodów objętych zwolnieniem (kwota przychodów objętych zwolnieniem w takim przypadku nie jest pobierana z formularza zaliczki na PIT-28), do wysokości 85 528 zł.

Suma kwot w poz. 20, poz. 22 i poz. 24 ograniczana jest do wysokości 85 528 zł.

Jeżeli na formularzu deklaracji PIT-28(25) zaznaczono poz. 21 Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci. Nie ma możliwości zatwierdzenia deklaracji PIT-28(25) z zaznaczoną poz. 21 bez dodanego załącznika PIT/O.

Jeżeli na formularzu deklaracji PIT-28(25) zaznaczono poz. 19, poz. 21 lub poz. 23 a nie uzupełniono kwoty odpowiednio w poz. 20, poz. 22 lub poz. 24 to podczas zapisywania deklaracji PIT-28(25) pojawia się komunikat: W sekcji C zaznaczono rodzaj zwolnienia a nie podano kwoty przychodów zwolnionych. Czy chcesz poprawić sekcję C? Zaakceptowanie komunikat umożliwia uzupełnienie kwoty w sekcji C. Wybór opcji Nie powoduje zapisanie formularza deklaracji PIT-28(25).

Jeżeli ulga w sekcji C została zaznaczona automatycznie na podstawie karty właściciela i wszystkie działalności wskazane na formularzu kwot indywidualnych właściciela dodano z udziałem równym 100% lub wszystkie z udziałem różnym od 100% to kwoty w sekcji D wyliczane są jako suma przychodów w poszczególnych stawkach opodatkowanych z zaliczek dodanych w 2022 r. W takim przypadku podczas wyliczania deklaracji PIT-28(25) pojawia się komunikat: Deklaracja została przeliczona na podstawie wyliczonych zaliczek za rok podatkowy. Zweryfikuj i sprawdź czy masz policzone wszystkie potrzebne zaliczki oraz zweryfikuj załącznik PIT-28/B pod kątem przychodów opodatkowanych dla podatnika dla poszczególnych działalności.

Jeżeli ulga w sekcji C została zaznaczona automatycznie na podstawie karty właściciela, a podatnik osiąga przychody zarówno z działalności na własne nazwisko, jak i spółki (na formularzu kwot indywidualnych właściciela dodano działalność zarówno z udziałem równym 100%, jak i udziałem różnym od 100%), to kwotę przychodów opodatkowanych z działalności na własne nazwisko należy uzupełnić ręcznie na formularzu PIT 28(25) w sekcji D, kwotę przychodów opodatkowanych ze spółek należy uzupełnić ręcznie na załączniku PIT-28/B w sekcji C. Z formularza ostatniej zaliczki na PIT-28 wyliczonej w 2022 r. przenoszona jest kwota przychodów objętych zwolnieniem. W takim przypadku podczas wyliczania deklaracji PIT-28(25) pojawia się komunikat: Podatnik korzysta ze zwolnienia i uzyskuje przychody z działalności gospodarczej prowadzonej na własne nazwisko i w formie spółek. Przychody zwolnione zostały wyliczone w sekcji C na PIT-28. Przychody opodatkowane związane ze spółkami należy uzupełnić ręcznie na załączniku PIT-28/B w sekcji C. Przychody opodatkowane dla działalności na własne nazwisko należy uzupełnić w sekcji D na PIT-28.

Po uzupełnieniu/ zmianie kwoty przychodów objętych zwolnieniem w poz. 20 poz. 22 lub poz. 24 pojawia się komunikat: Podatnik korzysta ze zwolnienia na podstawie art. 21 ust. 1 pkt 152-154 ustawy. Aby prawidłowo wyliczyć deklarację dodaj zwolnienie na karcie właściciela i przelicz zaliczki. W przeciwnym wypadku deklarację należy uzupełnić ręcznie. Kwotę przychodów opodatkowanych z działalności na własne nazwisko należy zmodyfikować na formularzu PIT 28(25) w sekcji D, kwotę przychodów opodatkowanych ze spółek należy zmodyfikować na załączniku PIT-28/B w sekcji C.

Odznaczenie na formularzu PIT-28(25) danej ulgi zeruje kwotę przychodów objętych zwolnieniem oraz blokuje możliwość ręcznego uzupełnienia tej kwoty. Po odznaczeniu ostatniej ulgi w sekcji C pojawia się komunikat: Podatnik zrezygnował ze zwolnienia z PIT. Jeśli chcesz przeliczyć deklarację z pominięciem zwolnienia z PIT wybierz Tak, w przeciwnym wypadku deklarację należy zmodyfikować ręcznie. Zaakceptowanie komunikatu powoduje, że kwoty w sekcji D wyliczane są na podstawie zapisów w ewidencji ryczałtowej i nie podlegają edycji. W przypadku wyboru opcji Nie kwoty należy zmodyfikować na załączniku PIT-28/B.

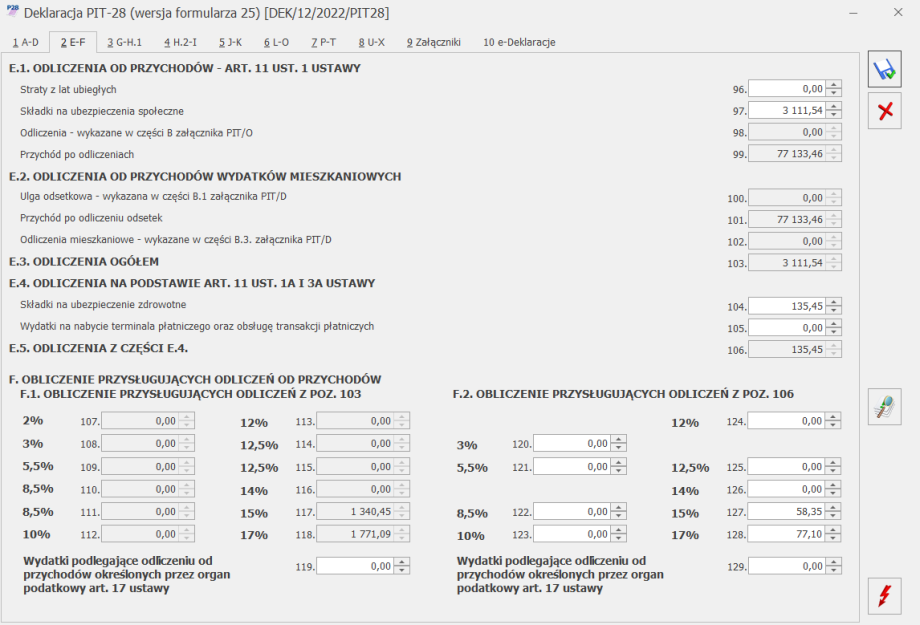

Formularz deklaracji PIT-28– sekcja E-F

Do pola Straty z lat ubiegłych wartości przenoszone są z kwot do deklaracji wspólnika.

Jeżeli w sekcji C została zaznaczona automatycznie ulga na podstawie karty właściciela to do poz. 97 Składki na ubezpieczenia społeczne przenoszona jest suma kwot składek z zaliczek dodanych w 2022 r. Jeżeli ulga w sekcji C została zaznaczona ręcznie przez użytkownika to do poz. 97 Składki na ubezpieczenia społeczne przenoszona jest suma składek uzupełnionych na formularzu kwot indywidualnych właściciela (do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej). Poz. 97 podlega edycji do wysokości przychodów opodatkowanych pomniejszonych o straty z działalności gospodarczej.

Jeżeli w sekcji C nie zaznaczono ulgi to do poz. 97 Składki na ubezpieczenia społeczne wartości przenoszone są z kwot indywidualnych właściciela.

Pole: Odliczenia – wykazane w części B załącznika PIT/O – wykazywana jest wartość przeniesiona z załącznika PIT/O.

Do poz. 100 oraz 102 wartości pobierane są z załącznika PIT/D lub gdy nie ma załącznika a składa go np. małżonek (pole261) to pola są edytowalne do ręcznego uzupełnienia – tak samo pole 230.

Do poz. 104 Składki na ubezpieczenie zdrowotne przenoszona jest kwota w wysokości 50% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela. Kwota ta ograniczana jest do wysokości kwoty przychodów z działalności gospodarczej pomniejszonej o straty z działalności gospodarczej oraz pomniejszonej o składki na ubezpieczenia społeczne. Pole podlega edycji przez użytkownika.

Kwota w poz. 105 Wydatki na nabycie terminala płatniczego oraz obsługę transakcji płatniczych ograniczana jest do wysokości 2 500 zł.

Kwota w poz. 119 Wydatki podlegające odliczeniu od przychodów określonych przez organ podatkowy na podstawie art. 17 ustawy jest wyliczana przez program i podlega edycji do wysokości sumy kwot z poz. 63-72.

Kwoty w sekcji F.2 Obliczenie przysługujących odliczeń z poz. 106 wyliczane są na podstawie udziału kwoty przychodu z pozarolniczej działalności gospodarczej opodatkowanego według danej stawki ryczałtu w ogólnej kwocie przychodu z działalności gospodarczej. Jeżeli wyliczona kwota przychodu będzie stanowiła wartość niepodzielną, wówczas powstałe zaokrąglenia na 1 grosz zostaną ujęte w pozycji dotyczącej ostatniej stawki, w której podatnik osiąga przychody.

Kwota w poz. 129 Wydatki podlegające odliczeniu od przychodów określonych przez organ podatkowy na podstawie art. 17 ustawy jest możliwa tylko do ręcznego uzupełnienia do wysokości sumy kwot z poz. 63-72 pomniejszonej o kwotę z poz. 119.

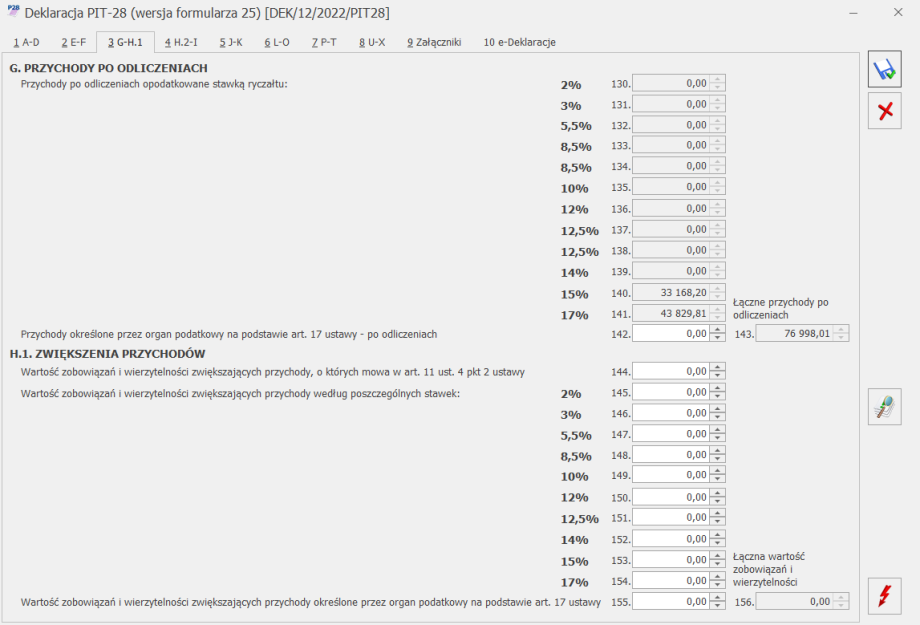

Formularz deklaracji PIT 28 – sekcja G – H.1

Kwota w poz. 142 Przychody określone przez organ podatkowy na podstawie art. 17 ustawy – po odliczeniach jest wyliczana przez program i podlega edycji.

Do poz. 144 Wartość zobowiązań i wierzytelności zwiększających przychody, o których mowa w art. 11 ust. 4 pkt 1 ustawy przenoszona jest z formularza PIT/WZR kwota niezapłaconych zobowiązań oraz zapłaconych wierzytelności.

Kwoty w sekcji H.1 Zwiększenia przychodów wyliczane są w następujący sposób:

- pole dotyczące stawki 2% wyliczane jest na podstawie udziału kwoty przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych opodatkowanych stawką 2% w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej,

- pola dotyczące pozostałych stawek wyliczane są na podstawie udziału kwoty przychodu z pozarolniczej działalności gospodarczej opodatkowanego według danej stawki ryczałtu w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej.

Jeżeli wyliczona kwota przychodu będzie stanowiła wartość niepodzielną, wówczas powstałe zaokrąglenia na 1 grosz zostaną ujęte w pozycji dotyczącej ostatniej stawki, w której podatnik osiąga przychody.

Kwota w poz. 155 Wartość zobowiązań i wierzytelności zwiększających przychody określone przez organ podatkowy na podstawie art. 17 ustawy jest możliwa tylko do ręcznego uzupełnienia i nie jest ograniczana do wysokości kwot w innych pozycjach.

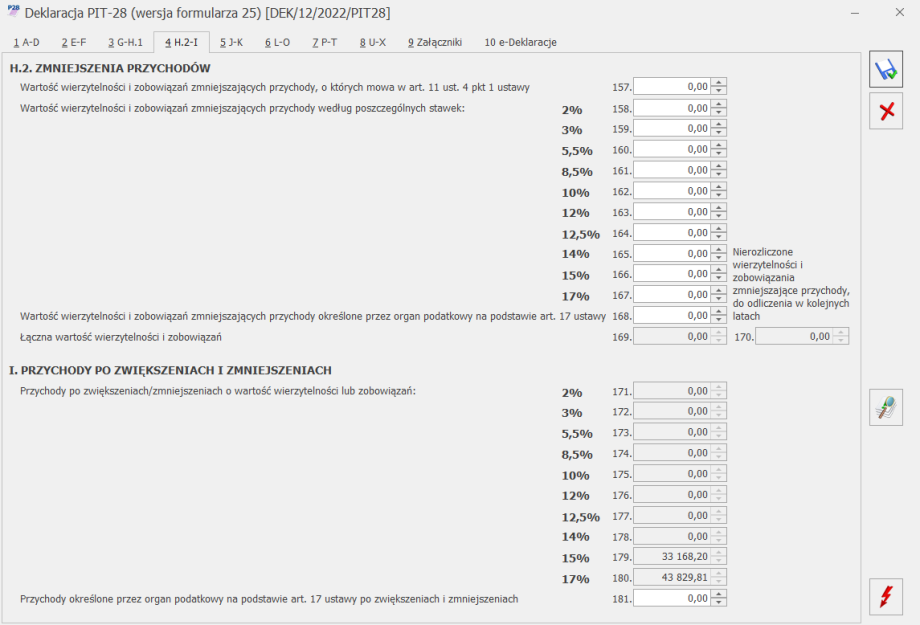

Formularz deklaracji PIT 28 – sekcja H.2 – I

Do poz. 157 Wartość wierzytelności i zobowiązań zmniejszających przychody, o których mowa w art. 11 ust. 4 pkt 1 ustawy przenoszona jest z formularza PIT/WZR kwota niezapłaconych wierzytelności oraz zapłaconych zobowiązań.

Kwoty w sekcji H.2. Zmniejszenia przychodów wyliczane są w następujący sposób:

- pole dotyczące stawki 2% wyliczane jest na podstawie udziału kwoty przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych opodatkowanych stawką 2% w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej,

- pola dotyczące pozostałych stawek wyliczane są na podstawie udziału kwoty przychodu z pozarolniczej działalności gospodarczej opodatkowanego według danej stawki ryczałtu w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej.

Jeżeli wyliczona kwota przychodu będzie stanowiła wartość niepodzielną, wówczas powstałe zaokrąglenia na 1 grosz zostaną ujęte w pozycji dotyczącej ostatniej stawki, w której podatnik osiąga przychody.

Kwota w poz. 168 Wartość zobowiązań i wierzytelności zmniejszających przychody określone przez organ podatkowy na podstawie art. 17 ustawy jest możliwa tylko do ręcznego uzupełnienia i nie jest ograniczana do wysokości kwot w innych pozycjach.

Kwota w poz. 181 Przychody określone przez organ podatkowy na podstawie art. 17 ustawy po zwiększeniach i zmniejszeniach jest wyliczana przez program i podlega edycji.

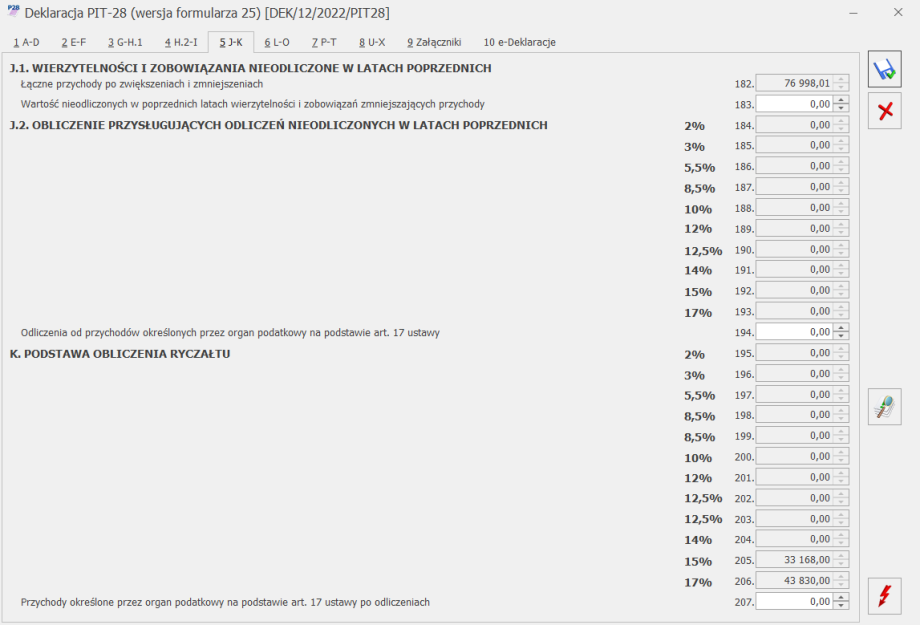

Formularz deklaracji PIT‑28 – sekcja J – K

Kwoty w sekcji J.2 Obliczenie przysługujących odliczeń nieodliczonych w latach poprzednich wyliczane są w następujący sposób:

- pole dotyczące stawki 2% wyliczane jest na podstawie udziału kwoty przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych opodatkowanych stawką 2% w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej,

- pola dotyczące pozostałych stawek wyliczane są na podstawie udziału kwoty przychodu z pozarolniczej działalności gospodarczej opodatkowanego według danej stawki ryczałtu w ogólnej kwocie przychodu ze sprzedaży przetworzonych produktów roślinnych i zwierzęcych i pozarolniczej działalności gospodarczej.

Jeżeli wyliczona kwota przychodu będzie stanowiła wartość niepodzielną, wówczas powstałe zaokrąglenia na 1 grosz zostaną ujęte w pozycji dotyczącej ostatniej stawki, w której podatnik osiąga przychody.

Kwota w poz. 194 Odliczenia od przychodów określonych przez organ podatkowy na podstawie art. 17 ustawy jest możliwa tylko do ręcznego uzupełnienia i nie jest ograniczana do wysokości kwot w innych pozycjach.

Kwota w poz. 207 Przychody określone przez organ podatkowy na podstawie art. 17 ustawy po odliczeniach jest wyliczana przez program i podlega edycji.

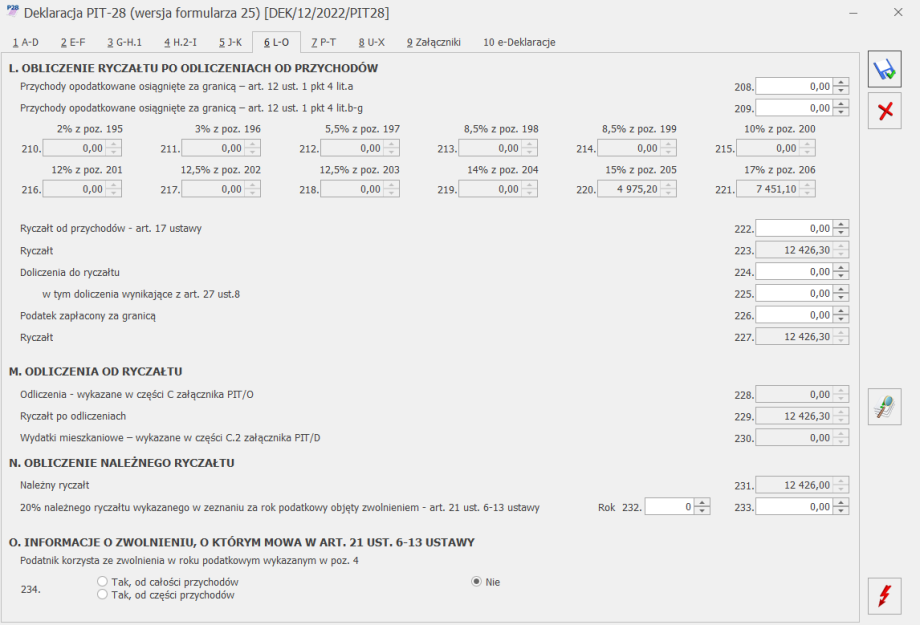

Formularz deklaracji PIT‑28 – sekcja L – O

Kwota w polach: Przychody opodatkowane osiągnięte za granicą – art. 12 ust. 1 pkt 4 lit. a, Przychody opodatkowane osiągnięte za granicą – art. 12 ust. 1 pkt 4 lit. b-g, Ryczałt od przychodów – art. 17 ustawy podlega edycji.

Pole Doliczenia do ryczałtu jest edytowalne – użytkownik może sam wprowadzić odpowiednią kwotę.

Pole: Odliczenia – wykazane w części C załącznika PIT/O – kwota wynika z wartości wprowadzonych w załączniku PIT/O Razem odliczenia od podatku,

Wydatki mieszkaniowe – wykazane w części C.2 załącznika PIT/D – kwota wynika z wartości wprowadzonych na załączniku PIT/D.

Poz. 232 i 233 – służą do wprowadzenia roku objętego zwolnieniem oraz wpisania odpowiedniej kwoty

Sekcja O określa parametr dotyczący zwolnienia z zapłaty podatku w całości lub w części. Możliwość wyboru opcji:

- Tak, od całości przychodów,

- Tak, od części przychodów,

- Nie (domyślnie zaznaczane).

Wybór zwolnienia z zapłaty podatku od całości przychodów powoduje zablokowanie do edycji pól w sekcji P i Q.

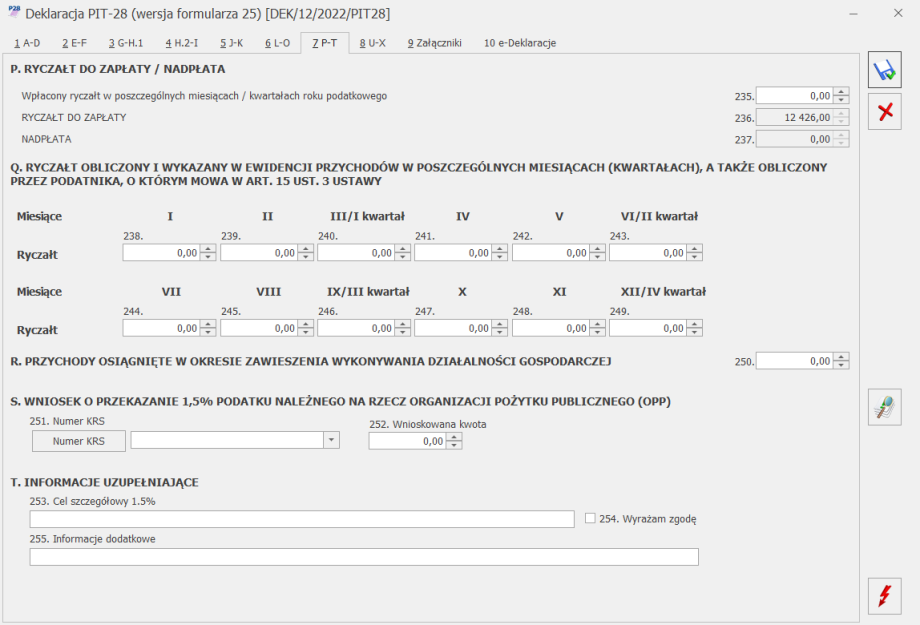

Formularz deklaracji PIT‑28 – sekcja P – T

Sekcja Q: w sekcji Q wykazywana jest kwota zaliczek z poszczególnych okresów rozliczeniowych wpłaconych przez podatnika w roku podatkowym, za które jest sporządzane zeznanie roczne. W zależności od tego czy podatnik rozlicza się kwartalnie czy miesięcznie sumy pojawiają się w odpowiednich rubrykach – za poszczególne miesiące od stycznia do grudnia lub I, II, III i IV kwartał (poz. 238 do 249). (Z poziomu System/ Konfiguracja/ Firma/ Księgowość/ Deklaracje i stawki podatkowe dostępny jest parametr Rozliczanie ryczałtu w okresach kwartalnych).

W sekcji S zawarte są dane dotyczące Organizacji Pożytku Publicznego. Kwota 1,5% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

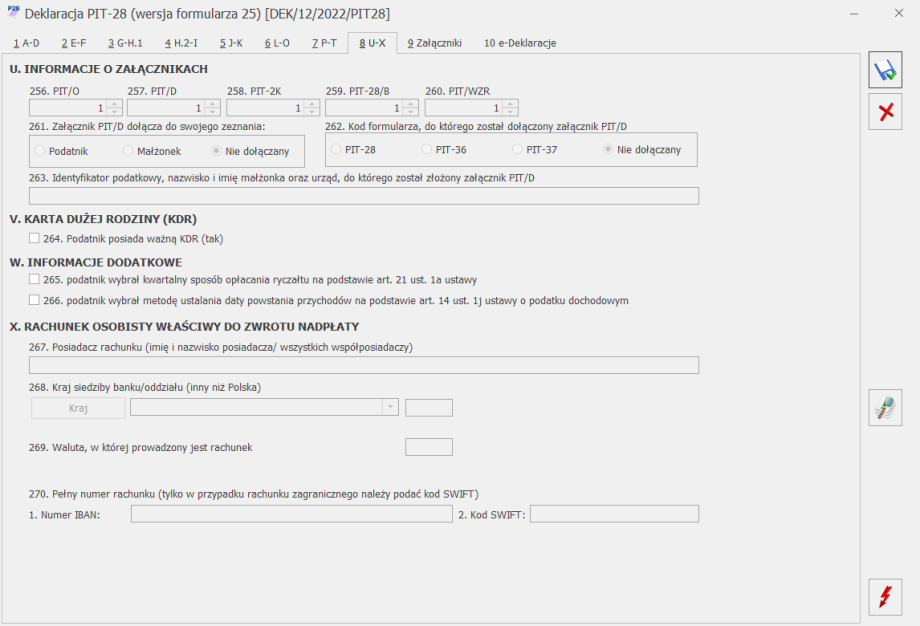

Formularz deklaracji PIT‑28 – sekcja U – X

W sekcji U deklaracji wprowadzane są informacje o liczbie poszczególnych załączników do formularza oraz inne informacje wpisywane przez użytkownika ręcznie:

PIT/O – jeśli w ciągu roku podatnik wprowadził odliczenia na formularzu kwot indywidualnych to jako liczba załączników PIT/O automatycznie ustawiane jest „1”. Istnieje możliwość dodania dowolnej liczby załączników PIT/O na zakładce Załączniki].

PIT/D, PIT‑2K – wartość w polu dotyczącym liczby załączników ustawiana jest automatycznie jako „1” jeżeli użytkownik dodał załącznik PIT-D oraz PIT-2K na zakładce [Załączniki].

PIT‑28/B – wartość w polu dotyczącym liczby załączników ustawiana jest automatycznie w zależności od liczby załączników dodanych na zakładce [Załączniki].

PIT/WZR – wartość w polu dotyczącym liczby załączników ustawiana jest automatycznie jako „1” jeżeli użytkownik dodał załącznik PIT/WZR.

W sekcji V użytkownik ma możliwość zaznaczenia opcji Podatnik posiada ważną KDR (tak).

Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe od początku danego roku zaznaczono parametr Rozliczenie ryczałtu w okresach kwartalnych to po przeliczeniu deklaracji w sekcji W Informacje dodatkowe automatycznie zaznaczana jest. poz. 256 podatnik wybrał kwartalny sposób opłacania ryczałtu na podstawie art. 21 ust. 1a ustawy. Użytkownik ma możliwość odznaczenia tej opcji.

Formularz deklaracji PIT‑28 – Załączniki

Na zakładce [Załączniki] użytkownik ma możliwość dodawania, edycji oraz usuwania załączników PIT‑28/B, PIT/O, PIT/D, PIT-2K, PIT/WZR.

Od wersji PIT-28(22) nie ma już załącznika PIT-28/A i działalność gdzie właściciel ma 100% udziałów jest wykazywana bezpośrednio na deklaracji głównej z pominięciem załącznika.

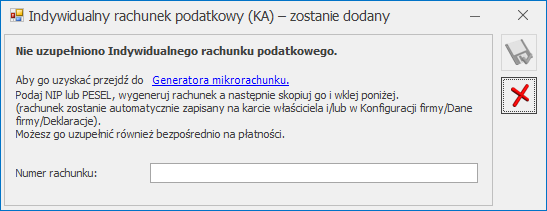

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony ![]() , numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

Wybór opcji Anuluj zmiany (kliknięcie ikony ![]() )powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu

)powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu

Formularz deklaracji PIT‑28 – e‑Deklaracje

Na zakładce [e-Deklaracje] znajdują się informacje o statusie deklaracji, numerze referencyjnym, dacie wysłania deklaracji, dacie odebrania UPO.