Aby obliczyć nową deklarację, należy na liście zaliczek na PIT-36 wcisnąć przycisk Dodaj ![]() . Na formularzu deklaracji PIT-36 znajduje się sześć zakładek, a numeracja pól odpowiada tej, która znajduje się na wzorze.

. Na formularzu deklaracji PIT-36 znajduje się sześć zakładek, a numeracja pól odpowiada tej, która znajduje się na wzorze.

Podczas próby dodania zaliczki za rok 2022 w wersji PIT-36(18) pojawia się ostrzeżenie informujące o tym, że formularz służy do rozliczenia dochodów do końca roku 2021.

Po wskazaniu na formularzu zaliczki na PIT-36 w wersji 19 okresu rozliczeniowego późniejszego niż maj 2022 r. pojawia się ostrzeżenie informujące o tym, że formularz służy do rozliczenia za okres do maja 2022 r.

Po wskazaniu na formularzu zaliczki na PIT-36 w wersji 21

okresu rozliczeniowego wcześniejszego niż czerwiec 2022 r./ późniejszego niż grudzień 2022 r. pojawia się ostrzeżenie informujące o tym, że formularz służy do rozliczenia za okres od czerwca/ do grudnia 2022 r.

Zakładka 1 – [Sekcja C-E]

Przed wykonaniem obliczenia zaliczki, należy na zakładce uzupełnić informacje, takie jak rok i miesiąc deklaracji, wybór podatnika czy sposób uwzględniania zapisów w buforze.

Zakładka [Sekcja C-E] w części Ogólne zawiera następujące informacje:

Rok i miesiąc, za który zaliczka ma być obliczona.

Właściciel – wybór podatnika, dla którego będzie obliczana zaliczka. Wyboru podatnika można dokonać przez wpisanie kodu podatnika lub wybór z listy wspólników. Listę wspólników otwiera się przyciskiem ![]() .

.

Kliknięcie w ikonę ![]() powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze księgi przychodów i rozchodów.

Zablokuj deklarację przed zmianami – zabezpiecza zaliczkę przed skasowaniem i zmianami.

Wprowadził, Zmodyfikował – kod operatora, który dokonał obliczenia i zatwierdzenia (zablokowania) zaliczki oraz daty tych operacji.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na PIT-36 za wybrany miesiąc, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na PIT-36 za wybrany miesiąc, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Jeżeli na formularzu właściciela w polu Zwolnienie z PIT z tytułu wybrano Osoba powyżej 60/65 lat niepobierająca emerytury i nie uzupełniono daty urodzenia to podczas próby wyliczenia zaliczki na PIT 36(21) pojawi się komunikat: Nie można przeliczyć zaliczki. Podatnik korzysta ze zwolnienia z PIT z tytułu: Osoba powyżej 60/65 lat niepobierająca emerytury natomiast nie została uzupełniona data urodzenia. Czy chcesz ją teraz uzupełnić? Zaakceptowanie komunikatu powoduje przeniesienie na formularz danych właściciela na zakładkę [Ogólne]. Wybór opcji Nie skutkuje brakiem możliwości przeliczenia zaliczki

Jeżeli w danym miesiącu na formularzu Kwot indywidualnych nie dodano żadnego udziału, ale na ostatni dzień poprzedniego miesiąca udział został uzupełniony to zaliczka na PIT-36(22) liczona jest w kolejnych miesiącach według udziału z ostatniego dnia poprzedniego miesiąca. Jeżeli na ostatnim zdefiniowanym udziale w danym roku nie określono udziału na ostatni dzień miesiąca to podczas próby przeliczenia zaliczki na PIT-36(22) pojawia się komunikat o braku udziałów w działalności.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako rodzaj księgowości wskazano Księga podatkowa lub Księgowość kontowa, w Konfiguracji Firmy/ Księgowość/ Działalność wybrano Najem, Dzierżawa oraz właściciel nie ma udziałów w dodatkowej działalności gospodarczej to podczas próby przeliczenia zaliczki na PIT-36(22) pojawia się komunikat uniemożliwiający jej wyliczenie: W Konfiguracji Firmy -> Księgowość -> Działalność typ działalności ustawiony jest jako najem, natomiast rodzaj księgowości w Konfiguracji Firmy -> Księgowość -> Parametry jako księgowość podatkowa/ księgowość kontowa. Od 01.01.2023 najem prywatny powinien być rozliczany na zasadach ryczałtu od przychodów ewidencjonowanych. Jeżeli jest to najem prywatny proszę zmienić rodzaj księgowości na ewidencję ryczałtową. Jeżeli jest to najem w ramach działalności gospodarczej proszę zmienić w konfiguracji typ działalności na 'działalność gospodarcza’.

Po przeliczeniu zaliczki na zakładce [Sekcja C-E] wyświetlane są następujące informacje:

Sekcja C Przychody zwolnione od podatku na podstawie art. 21 ust.1. pkt 152-154 zawiera poz. 18 Przychody z działalności gospodarczej. Jeżeli podatnik korzysta ze zwolnienia z PIT to w polu wyświetlana jest kwota przychodów podlegających zwolnieniu. W polu sumowane są przychody z działalności gospodarczej oraz przychody z działalności gospodarczej wykonywanej w strefie. Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu wskazano przyczynę zwolnienia to kwota uzupełniona na formularzu kwot indywidualnych w polu Utrata ulgi inwestycyjnej (art. 7 ust. 19 i 20) wliczana jest do przychodów zwolnionych od podatku.

Użytkownik ma możliwość edycji kwoty w poz. 18 do wysokości 85 528 zł.

W sekcji D w poz. 19 Przychód wykazywane są tylko przychody opodatkowane. Kwota podlega edycji przez użytkownika. Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu wskazano Osoba wychowująca co najmniej czworo dzieci lub Osoba, która przeniosła miejsce zamieszkania na terytorium Polski to kwota w poz. 19 zostanie wyliczona w przypadku, gdy podatnik przekroczy limit zwolnienia wynoszący 85 528 zł. Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu wskazano Osoba powyżej 60/65 lat niepobierająca emerytury to w poz. 19 pojawi się kwota przychodów z działalności podstawowej jaką uzyskał podatnik do dnia poprzedzającego 60/65 urodziny. Zwolnienie będzie stosowane do miesiąca przekroczenia limitu 85 528 zł. Po przekroczeniu limitu zwolnienia kolejne przychody znowu są traktowane jako opodatkowane

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu wskazano Osoba powyżej 60/65 lat niepobierająca emerytury i na formularzu kwot indywidualnych na zakładce [Dz. Gospodarcza] i/lub [Strefa] wskazano dodatkową działalność to wszystkie przychody osiągnięte przez podatnika przed miesiącem, w którym ukończył 60/65 rok życia uwzględniane są w przychodach opodatkowanych, natomiast wszystkie przychody osiągnięte po miesiącu, w którym ukończył 60/65 rok życia uwzględniane są w przychodach zwolnionych (do momentu przekroczenia limitu 85 528 zł).

Jeżeli na karcie właściciela w polu Zwolnienie z PIT z tytułu wskazano Osoba powyżej 60/65 lat niepobierająca emerytury i na formularzu kwot indywidualnych na zakładce [Dz. Gospodarcza] i/lub [Strefa] wskazano dodatkową działalność to podczas wyliczenia zaliczki w miesiącu/kwartale, w którym podatnik ukończył 60/65 rok życia pojawia się komunikat: Podatnik korzysta ze zwolnienia z podatku dla osoby powyżej 60/65 lat niepobierającej emerytury, ma dodatkową działalność gospodarczą lub pobiera dane z innej bazy. Zweryfikuj poprawność wyliczeń kwoty przychodów zwolnionych od podatku oraz ustalenia dochodu/straty. Wynika to z tego, że przychody z dodatkowych działalności są sumowane za cały miesiąc/kwartał i następuje weryfikacja, czy na koniec miesiąca/kwartału podatnik korzysta zwolnienia Osoba powyżej 60/65 lat niepobierająca emerytury. Jeżeli tak to całość przychodów jest traktowana jako zwolniona.

Kwota w poz. 20 Koszty uzyskania wyliczana jest narastająco od początku roku i podlega edycji przez użytkownika.

Sekcja E zawiera dochód zwolniony od podatku, który jest pobierany z listy indywidualnych odliczeń podatnika, wartość straty z lat ubiegłych zgodnie z art. 9 ust. 3 i 3a oraz dochód po odliczeniu dochodu zwolnionego i straty.

Zakładka 2 – {F-J]

Zakładka 2 zawiera kwoty indywidualnych odliczeń podatnika od dochodu, wykazywane na zaliczce na PIT-36 sekcje F oraz odliczenia z tytułu wydatków inwestycyjnych – sekcja G.

Jeżeli podatnik korzysta ze zwolnienia z PIT to składek na ubezpieczenia społeczne nie można odliczyć od przychodów zwolnionych (nie są przenoszone na zaliczkę nawet jeżeli są uzupełnione na formularzu kwot indywidualnych właściciela). Jeżeli za poprzednie miesiące/kwartały były przychody opodatkowane i składki odliczone to są one wykazywane na zaliczce narastająco. Kwota w poz. 34 Składki na ubezpieczenia społeczne – na podstawie art. 26 ust. 1 pkt 2 lit. a ograniczana jest do wysokości kwoty z poz. 33 Dochód po odliczeniu dochodu zwolnionego i strat.

W miesiącu, w którym następuje przekroczenie limitu 85 528 zł, wyliczana jest kwota składki przypadająca proporcjonalnie na przychód opodatkowany. Kwota ta jest wyliczana jako iloraz sumy przychodów opodatkowanych z działalności gospodarczej za miesiąc/kwartał do przychodów całkowitych z działalności gospodarczej za miesiąc/kwartał, przemnożony przez wysokość składki społecznej za ten miesiąc/kwartał. Kwota w poz. 35 Składki na ubezpieczenia społeczne – na podstawie art. 26 ust. 1 pkt 2 lit. a podlega edycji do wysokości kwoty z poz. 33 Dochód po odliczeniu dochodu zwolnionego i strat.

Jeżeli podatnik nie korzysta ze zwolnienia z PIT to w poz. 34 Składki na ubezpieczenia społeczne – na podstawie art. 26 ust. 1 pkt 2 lit. sumowane są składki narastająco z poprzednich miesięcy/kwartałów oraz bieżącego miesiąca/kwartału, do wysokości kwoty z poz. 33 Dochód po odliczeniu dochodu zwolnionego i strat.

Jeżeli podatnik osiąga przychody z najmu i korzysta ze zwolnienia z PIT to kwota składek na ubezpieczenia społeczne nie jest odliczana od dochodu. Jeżeli podatnik osiąga przychody z najmu i nie korzysta ze zwolnienia z PIT to kwota składek na ubezpieczenia społeczne jest odliczana od całości dochodów.

- podmiotom wykonującym działalność leczniczą, wpisanym do wykazu, o którym mowa w art. 7 specustawy,

- Agencji Rezerw Materiałowych z przeznaczeniem na cele wykonywania zadań ustawowych,

- Centralnej Bazie Rezerw Sanitarno-Przeciwepidemicznych z przeznaczeniem na cele wykonywania jej działalności statutowej.

Wysokość odliczenia jest zależna od daty przekazania darowizny i wynosi:

- do 30.04.2020 r. – 200% wartości darowizny,

- w maju 2020 r. – 150% wartości darowizny,

- od 1.06.2020 do 30.09.2020 r. – 100% wartości darowizn.

Kwotę ulgi na COVID-19 można ująć w kwotach indywidualnych w poz. Inne odliczenia.

Sekcja J zawiera poz. 44 Podstawa opodatkowania oraz 45. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi. Istnieje możliwość uzupełnienia ręcznie kwoty w poz. 45 Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi. Kwota zmniejszenia (na minus) ograniczana jest do wysokości podstawy opodatkowania. Przykładowo, jeżeli Podstawa opodatkowania wynosi 1000, to w poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi można wpisać kwotę nie mniejszą niż: – 1000. Próba wpisania kwoty: -1500 powoduje ograniczenie do kwoty: -1000. Szczegóły funkcjonalności ulgi na złe długi opisane zostały w artykule Ulga na złe długi w podatku dochodowym.

Wszystkie odliczenia są wykazywane w kwotach narastających od początku roku. Na zakładce tej widoczna jest również wartość dochodu po odliczeniach ulg i zwolnień, podstawa obliczenia podatku.

Zakładka 3 – [Sekcja K]

Na zakładce 3 widnieje kwota podatku obliczona od podstawy wg obowiązującej skali. Kwota podatku wyliczana jest z dokładnością do dwóch miejsc po przecinku i zaokrąglana matematycznie.

Zaliczki/ korekty zaliczek na PIT-36(21) za miesiące od czerwca do grudnia 2022 r./ od drugiego kwartału 2022 r. liczone są według skali podatkowej, gdzie pierwszy próg to 12% i ulga podatkowa: 3 600 zł (niezależnie od ustawień w Konfiguracji).

Zaliczki na PIT-36(19) liczone są według skali podatkowej i kwoty wolnej z Konfiguracji – pierwszy próg: 17% do 120 000 zł i ulga podatkowa: 5 100 zł.

W przypadku gdy istnieje potrzeba zmiany progów podatkowych i wyliczenia ich według indywidualnej skali to mając moduł Płace i Kadry lub Płace i Kadry Plus należy odznaczyć na karcie właściciela parametr Standardowe progi i wprowadzić indywidualne progi dla podatnika. W przypadku gdy użytkownik nie posiada modułu Płace i Kadry lub Płace i Kadry Plus to wyliczony podatek należy ręcznie uzupełnić na formularzu zaliczki w poz. 47 Podatek obliczony wg skali od podstawy opodatkowania .

W związku z nowelizacją Ustawy o podatku dochodowym od osób fizycznych, dotyczącą obniżeniem progu podatkowego z 18% na 17% oraz podwyższenia kosztów uzyskania przychodu, zaliczki na PIT-36 w okresie przejściowym od września do grudnia 2019 roku liczone są następująco:

- Zaliczki/ korekty zaliczek za miesiąc wrzesień, październik, listopad oraz grudzień 2019 r. liczone są według skali podatkowej, gdzie pierwszy próg to 17,75%, z uwzględnieniem kwoty wolnej w wysokości 548,30 zł (niezależnie od ustawień w Konfiguracji).

- Zaliczki za miesiące od stycznia do sierpnia 2019 r. liczone są według skali podatkowej i kwoty wolnej z Konfiguracji – pierwszy próg: 18% i ulga podatkowa: 556,02 zł.

- Korekty zaliczek za rok 2019 liczone po 30 września 2019 r. liczone są wg stawki 17,75% i kwoty wolnej 548,30 (niezależnie od ustawień w Konfiguracji).

Zaliczki za rok 2020 i kolejne lata liczone są według skali podatkowej i kwoty wolnej z Konfiguracji – pierwszy próg: 17% i ulga podatkowa: 525,12 zł.

W przypadku gdy istnieje potrzeba zmiany progów podatkowych i wyliczenia ich według indywidualnej skali to mając moduł Płace i Kadry lub Płace i Kadry Plus należy odznaczyć na karcie właściciela parametr Standardowe progi i wprowadzić indywidualne progi dla podatnika. W przypadku gdy użytkownik nie posiada modułu Płace i Kadry lub Płace i Kadry Plus to wyliczony podatek należy ręcznie uzupełnić na formularzu zaliczki w poz. 45 Podatek od podstawy z poz. 44 obliczony wg skali.

Na zakładce 3 uwidoczniona jest również wartość odliczenia od podatku oraz rozliczenie należnej zaliczki.

Na zakładce tej użytkownik ma możliwość uzupełnienia kwot w pozycjach:

62. Zryczałtowany podatek od dochodu z remanentu likwidacyjnego

64. Kwota odsetek naliczonych – zgodnie z art.22e ust.1 pkt 4 i ust.2 ustawy.

Zakładka 4 – [Sekcja K Dz.gospodarcza]

Na zakładce 4 użytkownik ma możliwość przeglądania przychodów i kosztów uzyskania przychodu dla pozarolniczej działalności gospodarczej, które są wprowadzane na karcie kwot indywidualnych podatnika.Dana działalność pojawia się tyle razy ile różnych udziałów ma wspólnik z odpowiednio wyliczonymi dla danego udziału przychodami i kosztami wraz z informacją, za jaki okres obowiązywał dany udział.

Na zakładce sumowane są wszystkie przychody podatnika (zarówno opodatkowane, jak i zwolnione).

Zakładka 5 – [Strefa]

Na zakładce 5 użytkownik ma możliwość przeglądania przychodów i kosztów uzyskania przychodu dla pozarolniczej działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej, które są wprowadzane na karcie kwot indywidualnych podatnika. Dana działalność pojawia się tyle razy ile różnych udziałów ma wspólnik z odpowiednio wyliczonymi dla danego udziału przychodami i kosztami wraz z informacją, za jaki okres obowiązywał dany udział.

Kliknięcie w ikonę  z poziomu formularza zaliczki na PIT-36 powoduje otwarcie okna Kwot indywidualnych za miesiąc wybrany na zaliczce lub w przypadku zaliczek składanych kwartalnie – ostatni miesiąc danego kwartału. Nie jest wtedy widoczna zakładka PIT‑36L. Jeżeli zaznaczono parametr Podatnik rozlicza się wg skali liniowej (PIT-36L) to nie jest również widoczna zakładka Dz. gospodarcza.

z poziomu formularza zaliczki na PIT-36 powoduje otwarcie okna Kwot indywidualnych za miesiąc wybrany na zaliczce lub w przypadku zaliczek składanych kwartalnie – ostatni miesiąc danego kwartału. Nie jest wtedy widoczna zakładka PIT‑36L. Jeżeli zaznaczono parametr Podatnik rozlicza się wg skali liniowej (PIT-36L) to nie jest również widoczna zakładka Dz. gospodarcza.

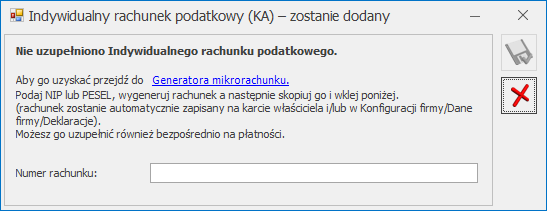

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony ![]() , numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

, numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

Wybór opcji Anuluj zmiany (kliknięcie ikony ![]() )powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.