Handel z magazynem

Handel

Nowości

1. Integracja z platformą finansową Comarch Apfino (usługa będzie dostępna od 16 grudnia)

Dodaliśmy funkcję finansowania i windykacji faktur dzięki integracji Comarch ERP Optima z platformą finansową Comarch Apfino.

W ramach integracji programu Comarch ERP Optima z platformą Comarch Apfino umożliwiono:

- zgłaszanie faktur do finansowania

- zgłaszanie Faktur do windykacji

- przekazywanie Faktur (czyli wysłania ich do Comarch Apfino, aby Użytkownik mógł z tego poziomu dokonać zgłoszenia do faktoringu/ windykacji)

Więcej informacji o usłudze faktoringu znajduje się tutaj.

Więcej informacji o usłudze windykacji znajduje się tutaj.

Aby móc przekazać faktury do faktoringu lub windykacji bezpośrednio w Comarch ERP Optima należy:

- założyć darmowe konto na platformie Comarch Apfino

- zintegrować konta Comarch ERP Optima – Apfino

- złożyć wniosek i podpisać umowę dla wybranej usługi

Aby zgłaszać Faktury do platformy usług finansowych Comarch Apfino wymagane jest uzupełnienie numeru NIP w menu System/Konfiguracja/Firma/Dane firmy/Pieczątka firmy.

Nowe opcje w programie Comarch ERP Optima

W związku z wprowadzeniem integracji z Comarch Apfino w programie pojawiły się nowe opcje:

- przyciski w menu głównym na liście Faktur sprzedaży,

- przyciski w menu głównym na otwartym formularzu Faktury sprzedaży,

- opcje w menu kontekstowym na liście Faktur sprzedaży,

- filtry na liście Faktur sprzedaży,

- kolumny na liście Faktur sprzedaży,

- miejsce na uzupełnienie klucza wymiany w Konfiguracji firmy/Dane firmy/ Comarch Apfino.

Dokumenty podlegające wysłaniu do faktoringu/windykacji

Do finansowania (faktoringu) można zlecać faktury, które spełniają następujące wymogi:

- zatwierdzone na stałe Faktury sprzedaży (w tym Faktury finalne), nie są wysyłane Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze oraz dokumenty korygujące

- kwota netto na dokumencie jest większa lub równa 500 zł (lub 100 EUR w przypadku dokumentów walutowych),

- waluta dokumentu to PLN lub EUR (dokumenty w innych walutach będą pomijane w faktoringu),

- termin płatności:

- jest większy lub równy 7 dni, ale maksymalnie 90 dni – liczony od daty wystawienia,

- nie jest mniejszy niż 3 dni – liczone od daty bieżącej,

- jeśli Faktura ma kilka płatności z różnymi terminami, to system bierze pod uwagę zawsze najpóźniejszy termin.

- data wystawienia Faktury nie może być późniejsza niż data bieżąca,

- Faktura jest nierozliczona lub częściowo rozliczona (finansowane jest saldo Faktury, czyli kwota pozostała do spłaty),

- rodzaj kontrahenta na dokumencie (Domyślnego płatnika): krajowy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- Faktura z formą płatności: przelew

- Inne dane z dokumentu mogą być dowolne.

Do windykacji można zgłaszać faktury, które spełniają następujący algorytm:

- zatwierdzone na stałe Faktury sprzedaży (w tym Faktury finalne), nie są wysyłane Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze oraz dokumenty korygujące

- Faktury przeterminowane – termin płatności na Fakturze jest o co najmniej 1 dzień wcześniejszy niż data bieżąca. Jeśli Faktura ma kilka płatności z różnymi terminami, to system bierze pod uwagę najpóźniejszy termin.

- Faktura jest nierozliczona lub częściowo rozliczona (Kwota zgłaszana do windykacji to saldo faktury czyli kwota pozostała do opłacenia).

- Faktura z formą płatności: przelew.

- rodzaj kontrahenta (Domyślnego płatnika): krajowy

- status kontrahenta (Domyślnego płatnika): podmiot gospodarczy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- odpowiednio wypełnione dane adresowe kontrahenta (Domyślnego płatnika) – pola obligatoryjne to: ulica, kod pocztowy, miasto.

Dodatkowe informacje:

- brak maksymalnej daty przeterminowania – nie ma określonej najstarszej daty terminu płatności,

- kwota i waluta dokumentu – bez ograniczeń,

- mogą być wysyłane również Faktury, które wcześniej były zgłaszane do faktoringu i np. zostały odrzucone.

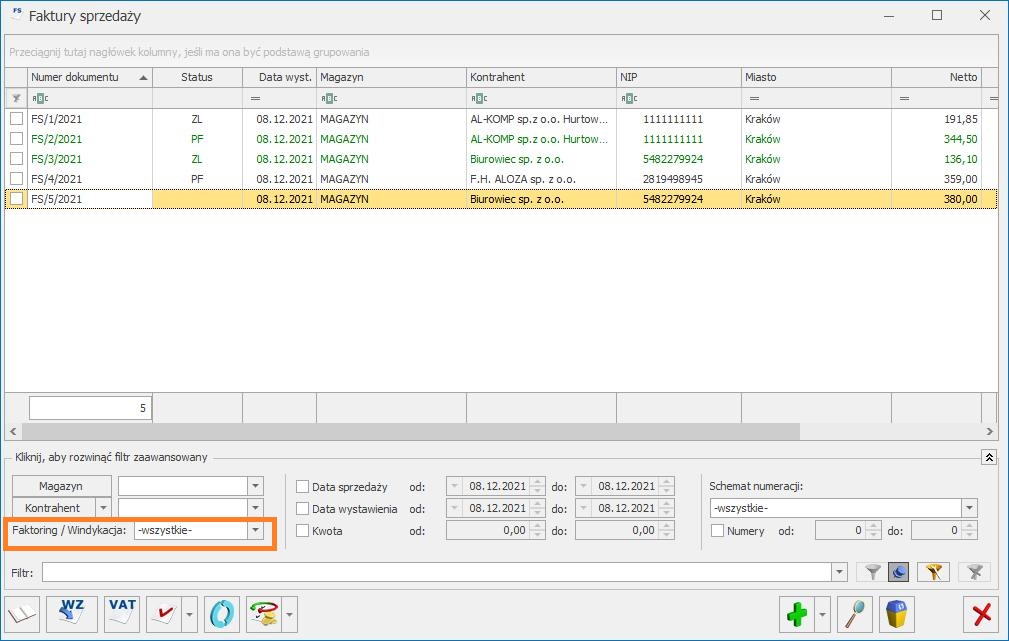

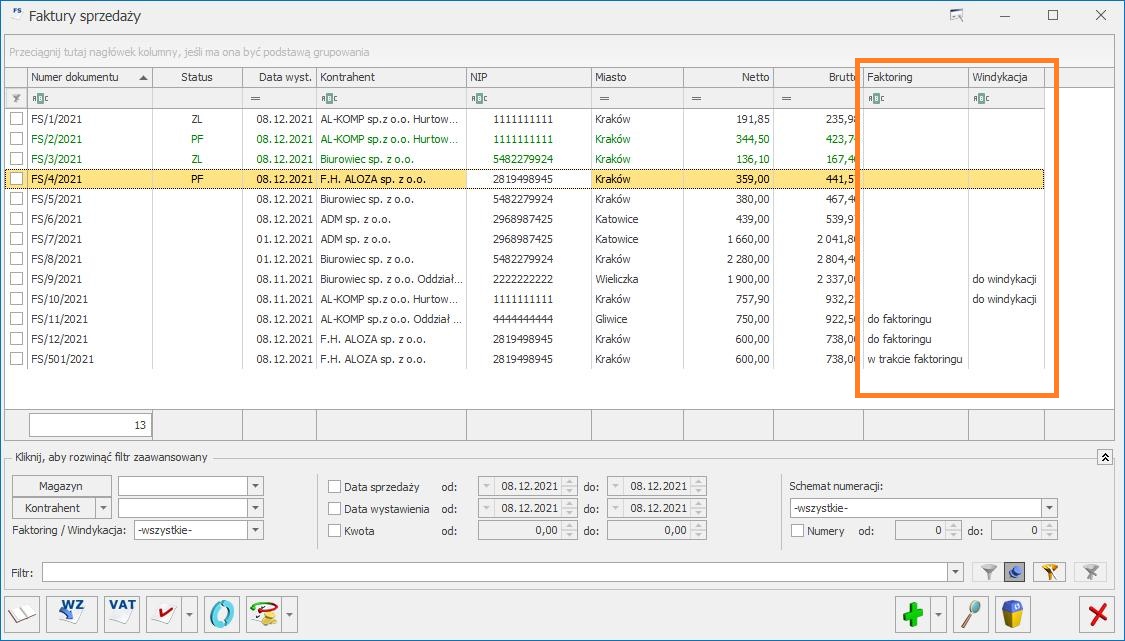

Jak odszukać odpowiednie Faktury – nowe filtry na oknie Faktur sprzedaży

W obszarze filtra, pod listą Faktur sprzedaży (w menu Handel / Faktury) znajduje się opcja Faktoring / Windykacja. Funkcja służy zawężeniu listy faktur do tych dokumentów, które można zgłosić do finansowania, windykacji lub do tych już zgłoszonych.

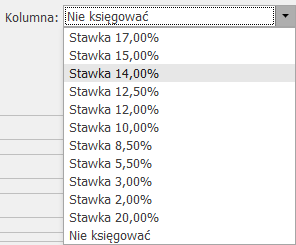

Z poziomu rozwijanej listy istnieje możliwość zawężenia wyświetlanej listy Faktur wg poniższych opcji:

- -wszystkie- – wszystkie dokumenty

- Faktoring – wszystkie – Faktury kwalifikujące się do faktoringu oraz zgłoszone do faktoringu i odrzucone w faktoringu

- Faktoring – możliwe do finansowania – faktury spełniające warunki kwalifikowania do finansowania (Faktury już zgłoszone do faktoringu i/lub odrzucone nie są widoczne)

- Faktoring – wnioskowane o finansowanie – Faktury zgłoszone do finansowania, niezależnie od statusu ich rozliczenia

- Faktoring – odrzucone – Faktury zgłoszone i odrzucone przez faktora

- Windykacja – wszystkie – wszystkie Faktury kwalifikujące się do windykacji oraz zgłoszone do windykacji i odrzucone w windykacji

- Windykacja – możliwe do odzyskania – wszystkie faktury spełniające warunki kwalifikowania do windykacji (nie są wyświetlane Faktury wcześniej zgłoszone do windykacji i/lub odrzucone)

- Windykacja – zgłoszone do odzyskania – wszystkie Faktury już zgłoszone do windykacji

- Windykacja – odrzucone – wszystkie Faktury zgłoszone, które zostały odrzucone w windykacji

Ustawienia w filtrze są zawsze zapamiętywane przez program. Wraz ze zmianą obszaru filtra na liście Faktur sprzedaży ujednolicono filtry na wszystkich pozostałych listach dokumentów handlowo- magazynowych w programie.

Co ma zrobić Klient, aby wysłać dokument do faktoringu lub windykacji?

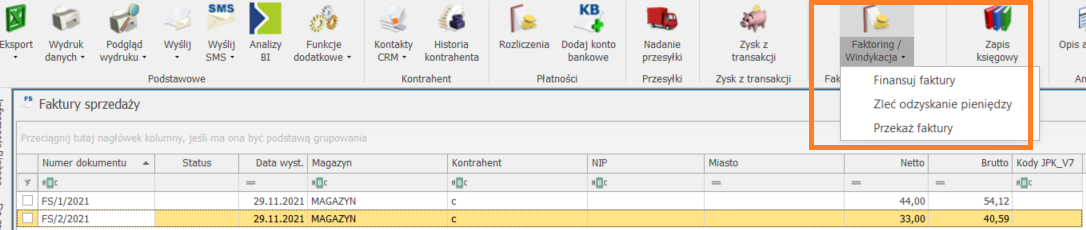

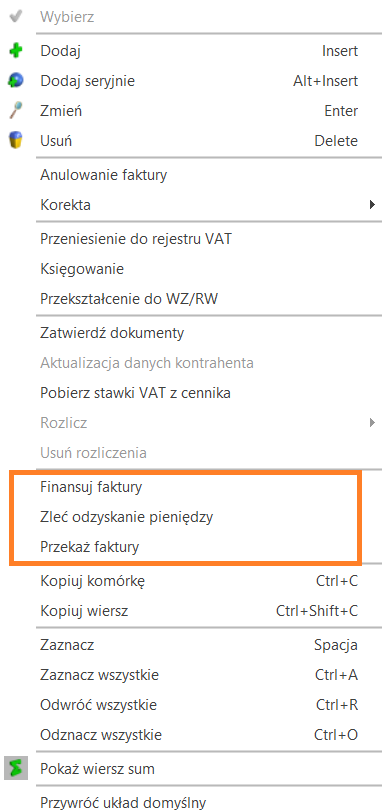

W programie istnieje kilka możliwości wysłania danego dokumentu do faktoringu lub windykacji poprzez:

- skorzystanie z przycisku Finansuj faktury lub Zleć odzyskanie pieniędzy w menu głównym, na liście Faktur sprzedaży,

- skorzystanie z opcji Finansuj faktury lub Zleć odzyskanie pieniędzy w menu głównym, z poziomu otwartego formularza Faktury,

- skorzystanie z przycisku Finansuj faktury lub Zleć odzyskanie pieniędzy w menu kontekstowym na liście Faktur.

Dla otwartego formularza Faktury sprzedaży oraz dla listy Faktur sprzedaży na wstążce znajduje się przycisk Faktoring / Windykacja, z rozwijalnej listy do wyboru są następujące opcje:

- Finansuj fakturę – opcja dotyczy wszystkich zaznaczonych dokumentów na liście. Po jej wybraniu program weryfikuje czy wszystkie zaznaczone Faktury spełniają warunki do finansowania, jeżeli tak, to uruchamiany jest proces zgłoszenia ich do faktoringu. Jeśli warunki nie są spełnione to odpowiednio do ilości zgłaszanych dokumentów pojawi się komunikat:

Faktura nie spełnia warunków do zgłoszenia do faktoringu./ Część z zaznaczonych faktur nie spełnia warunków do zgłoszenia do faktoringu. Skorzystaj z filtra Faktoring / Windykacja: Faktoring –możliwe do finansowania aby zobaczyć, które dokumenty spełniają kryteria do finansowania.

- Zleć odzyskanie pieniędzy – do windykacji można zgłaszać wiele Faktur jednocześnie, w tym również Faktury wystawione dla różnych kontrahentów. Opcja dotyczy wszystkich zaznaczonych dokumentów na liście. Po jej wybraniu program weryfikuje czy wszystkie zaznaczone Faktury spełniają warunki do windykacji, jeżeli tak, to uruchamiany jest proces zlecenia odzyskania pieniędzy. Jeśli warunki nie są spełnione to odpowiednio do ilości zleconych dokumentów pojawi się komunikat:

Faktura nie spełnia warunków do zgłoszenia do windykacji./ Część z zaznaczonych faktur nie spełnia warunków do zgłoszenia do windykacji. Skorzystaj z filtra Faktoring / Windykacja: Windykacja – możliwe do odzyskania aby zobaczyć, które dokumenty spełniają kryteria windykacji.

- Przekaż fakturę/faktury – po wybraniu ikony Przekaż fakturę/Przekaż faktury do platformy Comarch Apfino zostaną przekazane wszystkie zaznaczone dokumenty na liście, a jeżeli żaden nie zostanie zaznaczony, to system zaproponuje przekazanie wszystkich dokumentów do platformy. Więcej informacji odnośnie przekazywania faktur do platformy Comarch Apfino zostało opisane w dalszej części rozdziału.

Analogiczne opcje znajdują się w menu kontekstowym dostępnym na liście Faktur sprzedaży, pod prawym przyciskiem myszy są dostępne nowe opcje analogiczne do przycisków dodanych na wstążce formularza Faktury/listy Faktur sprzedaży.

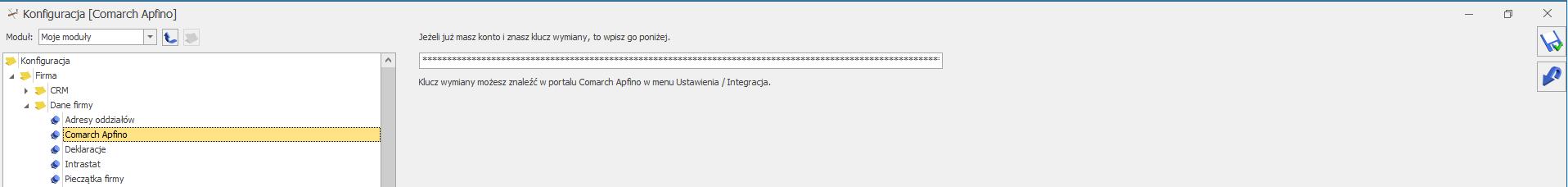

Zmiany w Konfiguracji

Do wymiany z Comarch Apfino wymagane jest użycie klucza wymiany udostępnionego Użytkownikowi w portalu Comarch Apfino. Klucz wymiany można odczytać po zalogowaniu na konto w Comarch Apfino w menu Ustawienia/Integracja. Klucz następnie należy uzupełnić w Comarch ERP Optima, w menu System/Konfiguracja/Firma/Dane firmy/Comarch Apfino

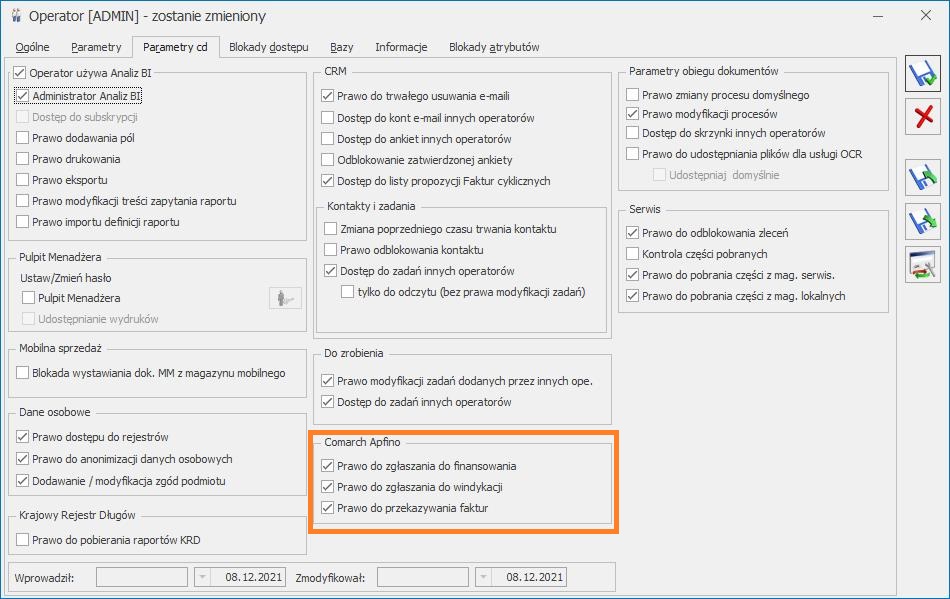

Uprawnienia operatora

Na karcie operatora w menu System/Konfiguracja/Program/Użytkowe/Operatorzy, na zakładce [Parametry cd], dodano nową sekcję Comarch Apfino z parametrami nadającymi prawa dostępu do usług Comarch Apfino.

Jeżeli Użytkownik podejmie próbę wysłania Faktury do finansowania/zgłoszenia Faktur do windykacji/przesłania faktur do platformy usług finansowych Comarch Apfino bez zaznaczonego odpowiedniego parametru na karcie operatora, to pojawi się odpowiednio do wybranej opcji następujący komunikat:

Nie masz prawa zgłaszania faktur do finansowania./Nie masz prawa zgłaszania faktur do windykacji./ Nie masz prawa przesyłania faktur do platformy usług finansowych Comarch Apfino. Skontaktuj się z administratorem w celu nadania odpowiednich uprawnień.

Dla operatorów z prawami administratora wszystkie parametry w sekcji Comarch Apfino są zaznaczone.

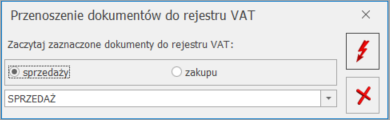

Faktoring -proces finansowania

Aby móc finansować faktury bezpośrednio w programie Comarch ERP Optima należy:

- Założyć darmowe konto na platformie Comarch Apfino

- Zintegrować konta Comarch ERP Optima – Apfino

- Skopiować klucz wymiany z platformy Comarch Apfino i wprowadzić go w programie Comarch ERP Optima (w zakładce System/ Konfiguracja/ Firma/ Dane firmy/ Comarch Apfino)

- Zawrzeć i potwierdzić umowę faktoringową

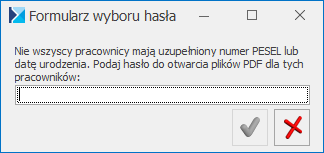

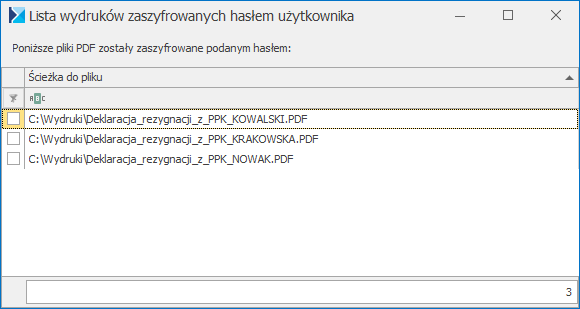

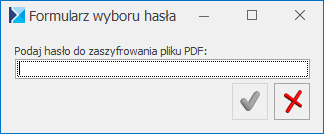

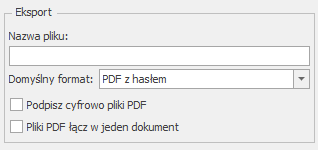

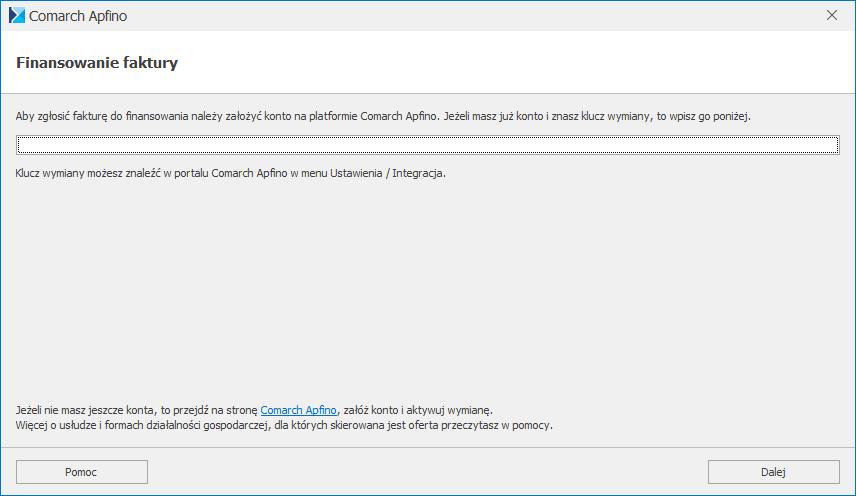

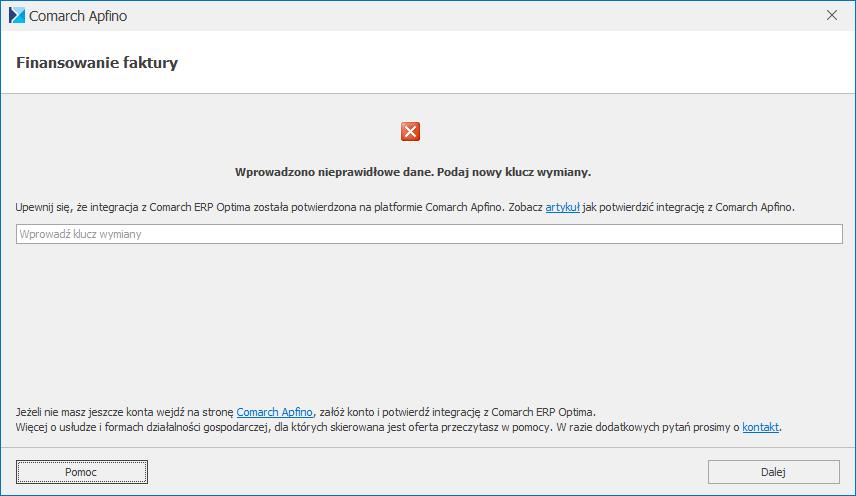

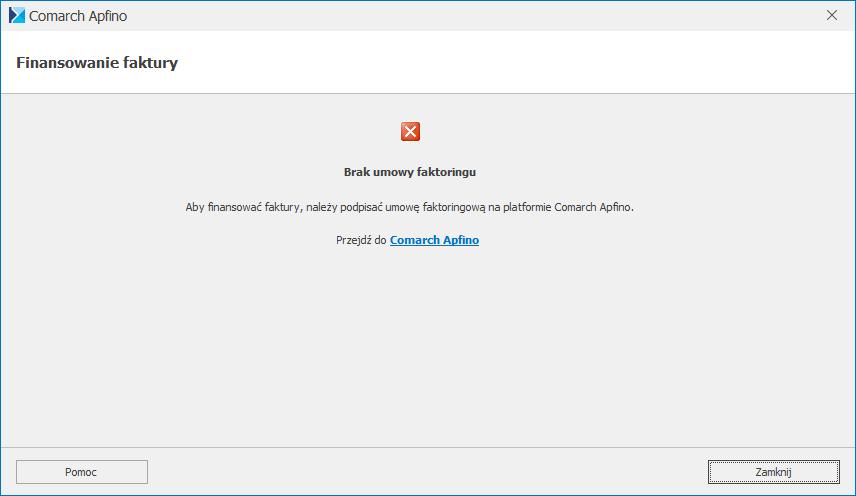

Przy próbie zgłoszenia faktury do finansowania (tj. po kliknięciu w opcję Finansuj faktury w menu głównym lub kontekstowym), mogą pojawić się następujące okna:

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

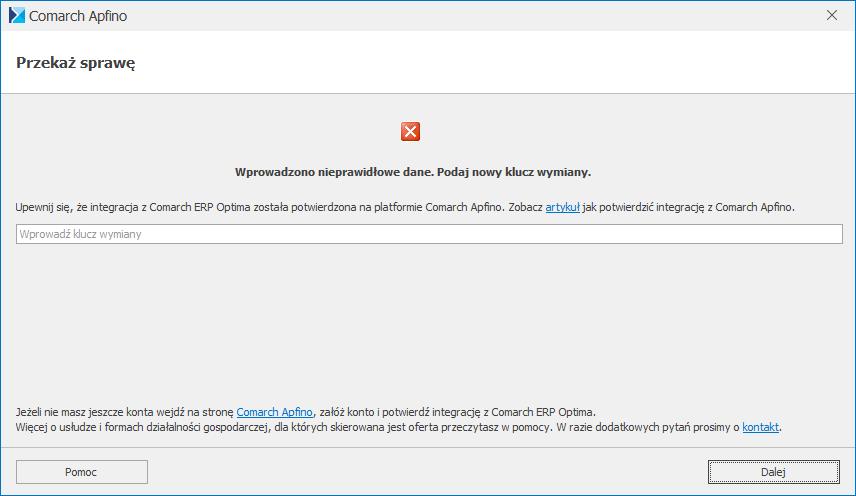

- jeśli użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino

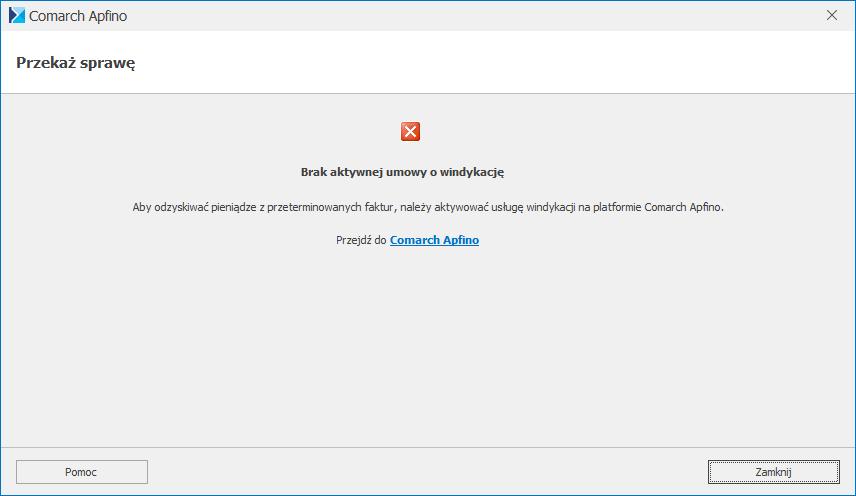

- jeżeli użytkownik posiada konto w Comarch Apfino, ale nie podpisał umowy o faktoring

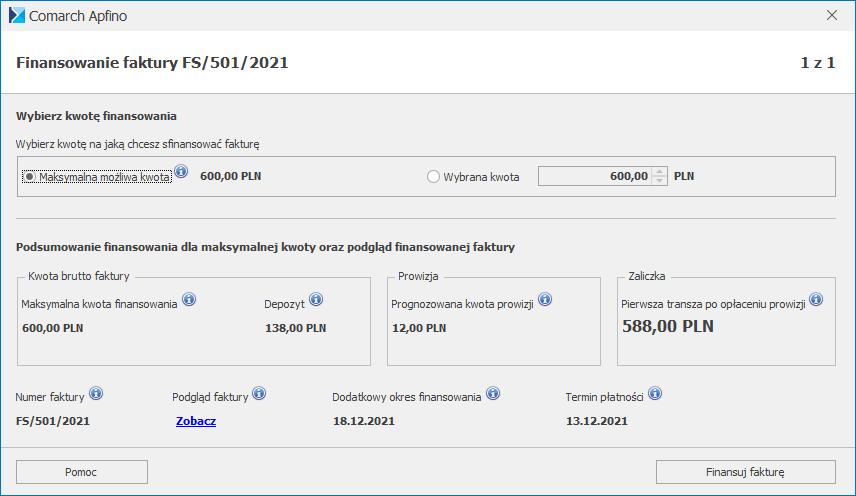

- Jeżeli wszystko jest skonfigurowane prawidłowo, tzn. użytkownik ma założone konto na platformie Comarch Apfino, ma podpisaną umowę faktoringową oraz wpisał prawidłowy klucz wymiany w Comarch ERP Optima to pojawi się okno dotyczące finansowania danej faktury.

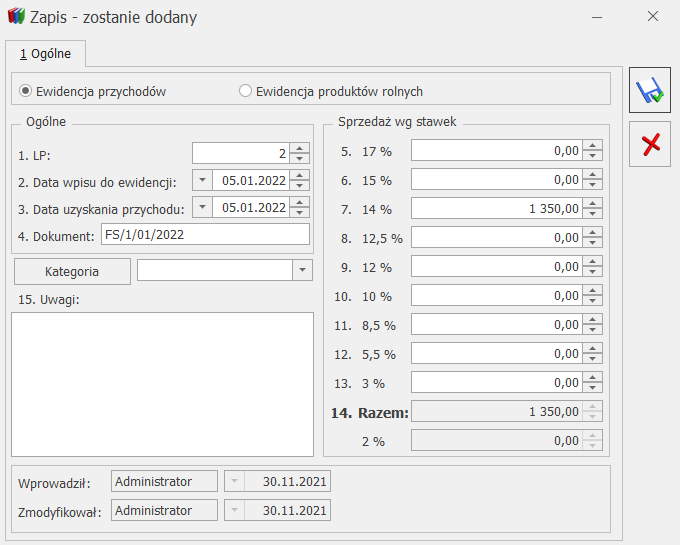

Okno składa się z następujących informacji:

- Maksymalna możliwa kwota – Maksymalna kwota na jaką faktor zgodził się finansować wybraną Fakturę.

- Wybrana kwota – Kwota na jaką faktor zgodził się finansować wybraną Fakturę. Po zaznaczeniu tej opcji Użytkownik może uzupełnić kwotę finansowania Faktury ręcznie, jednak kwota ta nie może być wyższa niż kwota z pola Maksymalna kwota finansowania.

Pozostałe pola mają charakter informacyjny, bez możliwości modyfikacji i odnoszą się do maksymalnej możliwej kwoty finansowania. Wartości w tych polach nie zmieniają się pod wpływem zmiany kwoty wpisanej ręcznie przez Użytkownika.

- Maksymalna kwota finansowania– Maksymalna kwota na jaką faktor zgodził się finansować wybraną Fakturę.

- Depozyt – Pozostała kwota z Faktury, która zostaje przechowana przez faktora jako zabezpieczenie. Depozyt zostanie wypłacony po opłaceniu Faktury przez kontrahenta.

- Prognozowana kwota prowizji – Prognozowana wysokość prowizji, naliczona od maksymalnej kwoty możliwej do finansowania dla okresu finansowania faktury.

- Pierwsza transza po opłaceniu prowizji – Prognozowana wysokość pierwszej transzy, która zostanie wypłacona przez faktora w ramach finansowania Faktury, pomniejszona o wartość prowizji.

- Numer faktury – Numer finansowanej Faktury.

- Podgląd faktury – Do wniosku o finansowanie Faktury zostanie dołączony wydruk Faktury. Wybór opcji Zobacz wywołuje podgląd wydruku (Eko Faktura/ Z kodami JPK_V7) danej faktury.

- Dodatkowy okres finansowania – Okres po dacie płatności podanej na Fakturze, w którym naliczane są dodatkowe opłaty jeśli kontrahent nie opłaci Faktury w terminie płatności.

- Termin płatności – Termin płatności z Faktury. W przypadku płatności w ratach to najpóźniejszy z terminów płatności rat.

- Przycisk Pomiń – jest widoczny jeżeli do finansowania przekazywane jest kilka faktur. Po kliknięciu przycisku następuje rezygnacja z przesłania do finansowania danej faktury i pojawia się okno dotyczące kolejnej.

- Po wybraniu opcji Finansuj fakturę, faktura jest wysyłana do finansowania, W tle załączany jest wydruk pdf faktury Eko Faktura/ Z kodami JPK_V7.

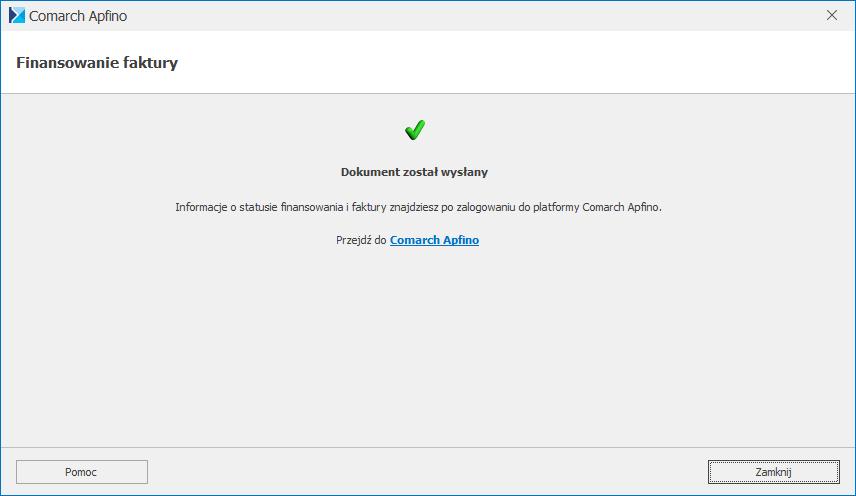

Po wysłaniu faktury do finansowania proces może przyjąć następujące statusy:

- Dokument został wysłany. Informacje o statusie finansowania i faktury znajdziesz po zalogowaniu do platformy Comarch Apfino. – pomyślne wysłanie dokumentu do finansowania. Tym samym na liście faktur obok danej Faktury, w kolumnie Faktoring pojawi się status: W trakcie faktoringu.

- Wniosek odrzucony – w sytuacji, gdy wniosek nie został przyjęty. Informacje na temat odrzucenia wniosku będą dostępne po zalogowaniu do platformy Comarch Apfino.

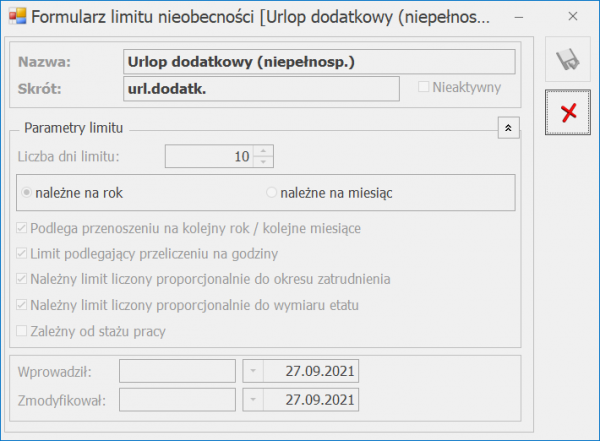

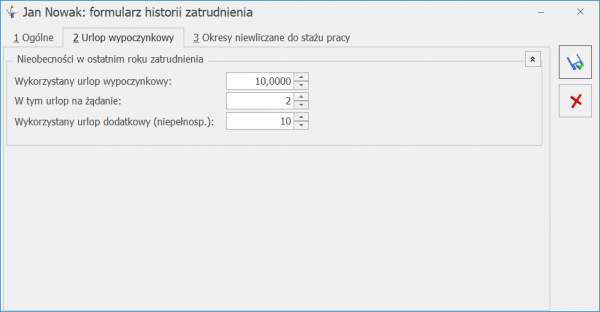

Windykacja – proces windykacji

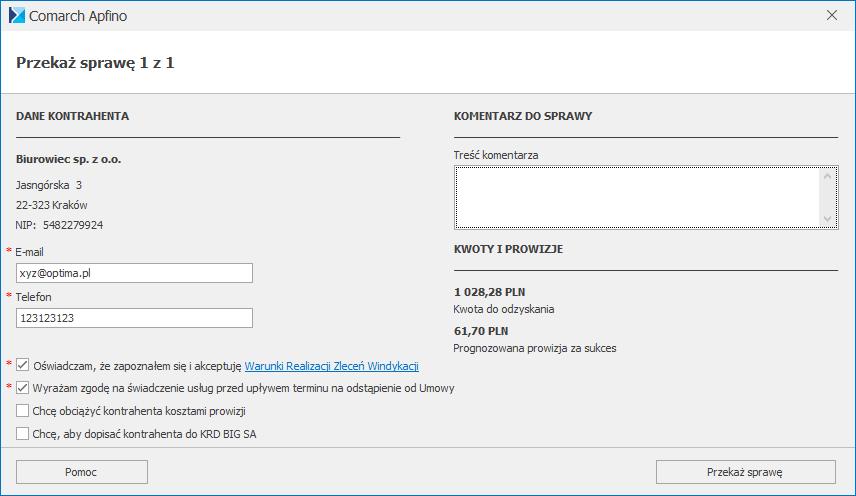

Do windykacji można zgłosić jedną Fakturę, kilka Faktur wystawionych na tego samego kontrahenta lub kilka Faktur dla różnych kontrahentów. W przypadku, jeżeli zostanie zaznaczonych kilka faktur wystawionych na ten sam podmiot, wówczas zostaną one zgłoszone jako jedna zbiorcza sprawa do windykacji. W momencie kiedy Użytkownik dla wybranej Faktury/zaznaczonych Faktur wybiera opcję Windykacja/Zleć odzyskanie pieniędzy w menu głównym programu (lub menu kontekstowym) to:

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

- jeśli użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino.

- jeżeli użytkownik posiada konto w Comarch Apfino, ale nie podpisał umowy o windykację

- Jeżeli wszystko jest skonfigurowane prawidłowo, tzn. użytkownik ma założone konto na platformie Comarch Apfino, ma podpisaną umowę na windykację oraz wpisał prawidłowy klucz wymiany w Comarch ERP Optima to pojawi się okno z podsumowaniem sprawy.

Okno składa się z następujących informacji:

-

- Dane kontrahenta – pobierane z wybranej Faktury, tylko do odczytu.

- Komentarz do sprawy – pole aktywne z możliwością ręcznego uzupełnienia (maksymalnie do 200 znaków), pole nieobligatoryjne.

- Email, Telefon – wymagane jest uzupełnienie obu pól.

- Kwota do odzyskania – wartość brutto niezapłacona z Faktur kontrahenta, pole nieaktywne, o charakterze informacyjnym

- Prognozowana prowizja za sukces – informacja dotycząca przewidywanej prowizji za usługę, pole nieaktywne.

- Dodatkowo w oknie mogą pojawić się także parametry do zaznaczenia różnych zgód, np. Akceptacji Warunków Realizacji Zleceń Windykacji, Wyrażenia zgody na świadczenie usług przed upływem terminu na odstąpienie od umów, chęci obciążenia Klienta kosztami prowizji itp.

- przycisk Pomiń – jeśli przekazano do windykacji więcej niż jedną sprawę, po kliknięciu przycisku następuje rezygnacja z przesłania do windykacji danej sprawy i pojawia się okno dotyczące kolejnej,

- Po wybraniu opcji Przekaż sprawę, sprawa zostanie przekazana do windykacji.

- Po przekazaniu Faktury do windykacji proces może przyjąć następujące statusy:

- Sprawa została przekazana. Informacje o statusie sprawy znajdziesz po zalogowaniu do platformy Comarch Apfino. – pomyślne wysłanie sprawy. Tym samym na liście Faktur obok danej faktury, w kolumnie Windykacja pojawi się status: W trakcie windykacji.

- Sprawa odrzucona. Więcej informacji znajdziesz po zalogowaniu do platformy Comarch Apfino. – w sytuacji, gdy sprawa nie została przyjęta. Informacje na temat odrzucenia sprawy będą dostępne po zalogowaniu do platformy Comarch Apfino.

Skąd Klient będzie wiedział jaki jest status Faktury – nowe kolumny na liście Faktur sprzedaży

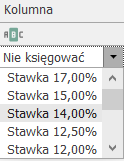

Na liście Faktur sprzedaży dodano kolumny:

- Faktoring – kolumna może przyjąć następujący status:

- pusta – Faktura nie zgłoszona do faktoringu, niespełniająca warunków kwalifikujących do finansowania,

- do faktoringu – Faktura, która spełnia warunki kwalifikujące do finansowania, a nie została jeszcze zgłoszona,

- w trakcie faktoringu – Faktura zgłoszona do faktoringu (finansowania),

- faktoring odrzucony – Faktura zgłoszona do faktoringu (finansowania), ale odrzucona.

- Windykacja – kolumna może przyjąć następujący status:

- pusta – Faktura nie zgłoszona do windykacji, niespełniająca warunków kwalifikujących do windykacji,

- do windykacji – Faktura, która spełnia warunki kwalifikujące do windykacji, a nie została jeszcze zgłoszona,

- w trakcie windykacji – Faktura zgłoszona do windykacji,

- windykacja odrzucona – Faktura zgłoszona do windykacji, ale odrzucona.

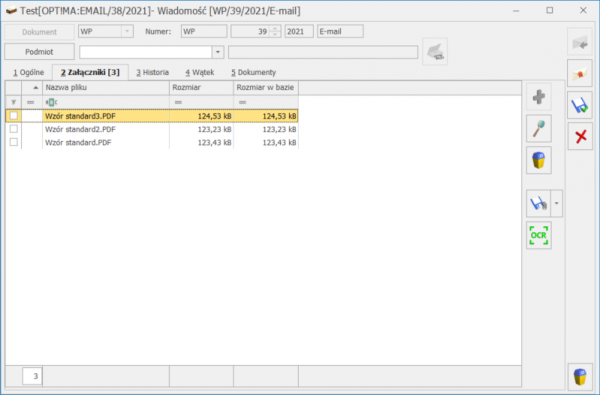

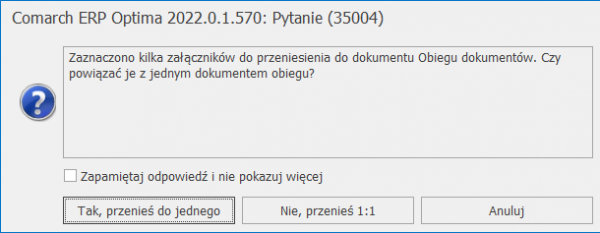

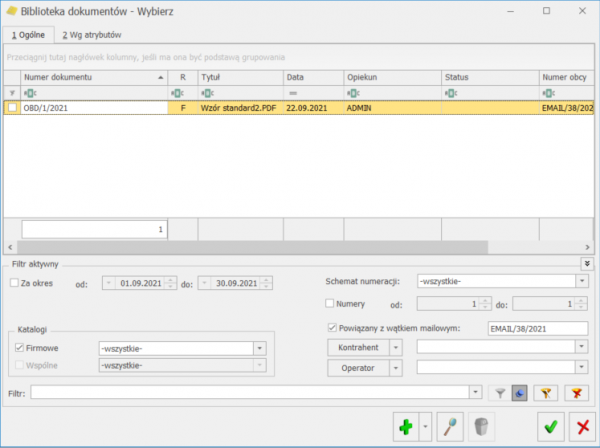

Przekazywanie faktur

W programie Comarch ERP Optima udostępniono również możliwość przekazywania Faktur do Comarch Apfino, by Użytkownik mógł po zsynchronizowaniu dokumentów podjąć dalsze kroki (np. zawnioskować o finansowanie) już bezpośrednio z poziomu samej platformy. Do prawidłowego działania funkcjonalności wymagane jest posiadanie konta w Comarch Apfino i połączenie go z kontem w Comarch ERP Optima. W takiej sytuacji nie jest wymagane podpisanie umowy faktoringu ani uruchomienie usługi windykacji. Przekazywanie Faktur nie jest działaniem automatycznym. W celu uruchomienia funkcjonalności Użytkownik powinien skorzystać z opcji Przekaż faktury dostępnej z poziomu formularza dokumentu, na górnej wstążce menu lub w menu kontekstowym pod prawym przyciskiem myszy. Przekazywanie Faktur działa dla zaznaczonych dokumentów na liście. Jeżeli żaden dokument nie będzie zaznaczony, to program zaproponuje przesłanie do platformy Comarch Apfino wszystkich Faktur kwalifikujących się do przekazania.

Warunki, które muszą spełniać dokumenty przekazywane do platformy Comarch Apfino:

- Faktury nie zostały już wcześniej przekazane do platformy,

- przekazywane są Faktury sprzedaży (w tym Faktury finalne i korygujące) zatwierdzone na stałe, nie są przekazywane: Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze, anulowane,

- są wystawione na kontrahenta (Domyślnego płatnika) o rodzaju transakcji: krajowy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- posiadają formę płatności: przelew,

- inne dane mogą być dowolne.

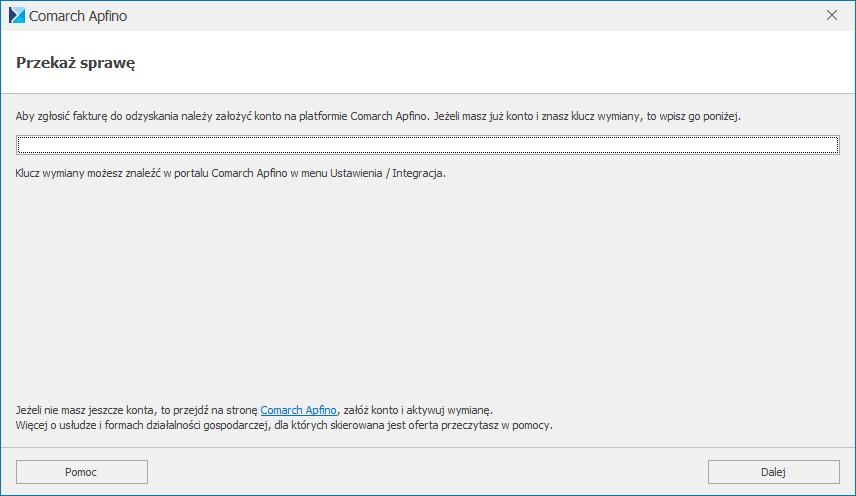

Jeżeli Użytkownik zaznaczył wybrane dokumenty do przekazania bądź skorzystał z propozycji systemu, by wysłać wszystkie dokumenty wykonywane są następujące kroki:

- Jeśli w menu System/Konfiguracja/Firma/Dane firmy/Comarch Apfino nie został uzupełniony klucz wymiany pojawi się okno z możliwością uzupełnienia kodu. Kod wpisany w tym miejscu zostanie automatycznie zapisany w Konfiguracji firmy.

- Jeśli klucz wymiany jest uzupełniony w Konfiguracji lub został uzupełniony w poprzednim punkcie, to program weryfikuje czy Użytkownik posiada odpowiednio skonfigurowane konto w Comarch Apfino. W przypadku braku konta pojawi się okno z możliwością ponownego uzupełnienia kodu klucza wymiany.

- Jeśli klucz wymiany zostanie uzupełniony, a Użytkownik posiada skonfigurowane konto, to dokumenty zostaną przekazane do platformy Comarch Apfino. Po zakończeniu procesu pojawią się informacje o poprawnym przekazaniu danej Faktury lub ostrzeżenia o odrzuceniu dokumentu: Błąd przekazywania faktury. Faktura nie spełnia warunków do przesłania do Comarch Apfino.

Płatności

- Blokada zmian

Po zgłoszeniu Faktury i przyjęciu do faktoringu/ przyjęciu do windykacji nie ma możliwości zmiany terminu płatności ani podzielenia płatności. W przypadku próby zmiany terminu płatności przez Użytkownika za pomocą operacji seryjnej Zmień formę płatności pojawi się komunikat: Dokument został zgłoszony do faktoringu i/lub windykacji. Termin płatności nie został zmieniony.

- Edycja rozliczenia lub płatności

Jeżeli Faktura została przekazana do platformy Comarch Apfino, zgłoszona do faktoringu lub windykacji, wówczas każdorazowo po:

- rozliczeniu Faktury (z dowolnego poziomu programu),

- usunięciu rozliczenia,

- zmianie statusu płatności z Nie rozliczono na Nie podlega (i odwrotnie),

- modyfikacji terminu płatności (zmiana dotyczy najpóźniejszego terminu),

- podzieleniu płatności (gdy podczas podzielenia płatności powstanie płatność z terminem późniejszym niż istniejący najpóźniejszy termin płatności),

należy ponownie przekazać fakturę do platformy, w celu aktualizacji jej statusu.

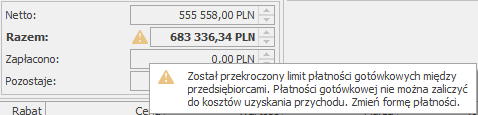

2. Polski Ład – limit płatności gotówkowych między przedsiębiorcami

Ustawa „Polski Ład” wprowadza m.in. zmianę limitu płatności gotówkowych pomiędzy przedsiębiorcami. Kwota limitu zostanie zmniejszona z 15 tys. PLN do 8 tys. PLN. W programie Comarch ERP Optima komunikaty uzależnione od tej kwoty, dotyczące dokumentów z formą płatności gotówka i sprawdzania rachunku na Białej Liście zostały dostosowane do nowego limitu płatności gotówkowych.

Komunikat i ostrzeżenie po przekroczeniu limitu płatności gotówkowych

Od wersji 2022.1 program kontroluje przekroczenie limitu płatności gotówkowych na poniższych dokumentach:

- Faktura sprzedaży,

- Faktura VAT marża,

- Faktura zaliczkowa,

- Faktura finalna,

- Faktura zakupu,

- Wydanie zewnętrzne z płatnością

z formą płatności o typie gotówka i wystawionych dla podmiotu gospodarczego, z datą sprzedaży lub datą zakupu od 01.01.2022 r. Po przekroczeniu kwoty 8 tys. PLN wyświetlany jest poniższy komunikat:

Został przekroczony limit płatności gotówkowych między przedsiębiorcami. Płatności gotówkowej nie można zaliczyć do kosztów uzyskania przychodu. Czy zapisać dokument?

Jeżeli kwota na dokumencie będzie wynosić 8 tys. PLN lub mniej komunikat nie będzie wyświetlany. Natomiast dokumenty wystawiane przed 01.01.2022 r. będą podlegały kontroli na dotychczasowych zasadach.

Oprócz komunikatu, na transakcji po przekroczeniu 8 tys. PLN obok kwoty Razem w podsumowaniu dokumentu będzie wyświetlane poniższe ostrzeżenie.

Weryfikacja numeru rachunku bankowego na Białej liście

Podczas wystawiania:

- Faktury zakupu,

- Korekt do faktury zakupu

na kontrahenta o statusie podmiot gospodarczy, z formą płatności o typie przelew, po przekroczeniu wartości 15 tys. PLN brutto weryfikowany jest numer rachunku bankowego wyświetlony na zakładce [Kontrahent], w sekcji Płatnik. Natomiast od 01.01.2022 r. weryfikacja nr rachunku na Białej liście będzie dotyczyła kwot powyżej 8 tys. PLN brutto.

3. Weryfikacja statusu VAT-UE kontrahenta w VIES. Umożliwiono weryfikację kontrahenta w bazie VIES od strony transakcji oraz weryfikację stawek VAT w odniesieniu do statusu VAT-UE kontrahenta. Ustawienie stawek VAT na dokumentach transakcyjnych zależy od tego, czy kontrahent jest podatnikiem VAT-UE zarejestrowanym w Wykazie podatników VIES.

Weryfikację kontrahenta w wykazie podatników VIES umożliwiono na dokumentach:

- Faktury Sprzedaży

- Faktury VAT marża

- Faktury Pro Forma

- Faktury Zaliczkowej

- Faktury Zakupu

- Wydaniach Zewnętrznych

- Przyjęciach Zewnętrznych

- Korektach do wszystkich wyżej wymienionych dokumentów.

W przypadku, jeżeli status kontrahenta jest wewnątrzunijny, a kontrahent nie jest aktywnym podatnikiem w bazie VIES, wówczas na dokumentach stosowane są krajowe stawki VAT.

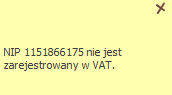

Automatyczna weryfikacja kontrahenta w VIES.

W menu System/ Konfiguracja/ Firma/ Ogólne/ Parametry znajduje się parametr Automatyczna weryfikacja statusu VAT/ VAT-UE na dokumentach handlowych, który jest domyślnie zaznaczony. Przy takim ustawieniu po wybraniu kontrahenta bądź zmianie jego numeru NIP na Fakturach Zakupu, Przyjęciach Zewnętrznych, Fakturach Pro Forma, Fakturach Sprzedaży, Wydaniach Zewnętrznych oraz na korektach do tych dokumentów nastąpi automatyczna weryfikacja czy jest on podatnikiem VAT lub VIES. Z prawej strony okna wyświetlana jest informacja o weryfikacji .

.

Funkcja działa tylko w momencie dodawania dokumentu handlowego z datą bieżącą.

W przypadku wystawiania dokumentu z datą wstecz, weryfikację statusu VAT/ VAT-UE należy wykonać ręcznie poprzez przycisk ![]() Weryfikacja statusu kontrahenta VAT/ VAT-UE znajdujący się na dokumentach.

Weryfikacja statusu kontrahenta VAT/ VAT-UE znajdujący się na dokumentach.

Weryfikacja kontrahenta w bazie VIES na dokumentach

Poprzez przycisk ![]() Weryfikacja statusu kontrahenta VAT/ VAT-UE można ręcznie zweryfikować, czy kontrahent jest podatnikiem VAT czynnym i czy istnieje w Wykazie podatników VIES. Sprawdzanie kontrahenta odbywa się na podstawie numeru NIP. Po wykonaniu weryfikacji na dokumencie, parametr Podatnik VAT czynny/ Aktywny w VIES znajdujący się na zakładce [Kontrahent] jest automatycznie zaznaczany bądź odznaczany (w zależności od wyniku weryfikacji). W przypadku, kiedy jest to podatnik VAT/ VAT-UE czynny, a kontrahent widnieje jako osoba fizyczna, dodatkowo ustawiany jest rodzaj transakcji: Podmiot gospodarczy. Informacje dotyczące statusu VAT kontrahenta pobierane są z Portalu Podatkowego Ministerstwa Finansów dostępnego pod adresem: https://ppuslugi.mf.gov.pl, natomiast Informacje dotyczące statusu kontrahenta w bazie VIES pobierane są z Portalu komisji Europejskiej dostępnej pod adresem: https://ec.europa.eu/taxation_customs/vies/vatRequest.html

Weryfikacja statusu kontrahenta VAT/ VAT-UE można ręcznie zweryfikować, czy kontrahent jest podatnikiem VAT czynnym i czy istnieje w Wykazie podatników VIES. Sprawdzanie kontrahenta odbywa się na podstawie numeru NIP. Po wykonaniu weryfikacji na dokumencie, parametr Podatnik VAT czynny/ Aktywny w VIES znajdujący się na zakładce [Kontrahent] jest automatycznie zaznaczany bądź odznaczany (w zależności od wyniku weryfikacji). W przypadku, kiedy jest to podatnik VAT/ VAT-UE czynny, a kontrahent widnieje jako osoba fizyczna, dodatkowo ustawiany jest rodzaj transakcji: Podmiot gospodarczy. Informacje dotyczące statusu VAT kontrahenta pobierane są z Portalu Podatkowego Ministerstwa Finansów dostępnego pod adresem: https://ppuslugi.mf.gov.pl, natomiast Informacje dotyczące statusu kontrahenta w bazie VIES pobierane są z Portalu komisji Europejskiej dostępnej pod adresem: https://ec.europa.eu/taxation_customs/vies/vatRequest.html

Po zweryfikowaniu kontrahenta w Wykazie podatników VAT na formularzu dokumentu i zapisaniu dokumentu do bufora, po jego ponownym otwarciu status kontrahenta nie jest ponownie sprawdzany automatycznie, jednak możliwe jest wykonanie weryfikacji ręcznie.

Jeżeli kontrahent wewnątrzunijny wybrany na dokumencie sprzedażowym nie jest podatnikiem aktywnym w bazie VIES, wówczas przy weryfikacji ręcznej pojawi się komunikat: Kontrahent posiada aktywny numer VAT-UE. Czy zweryfikować stawki VAT na towarach? Po kliknięciu przycisku Tak, na pozycji towaru znajdującego się na formularzu dokumentu ustawiane są krajowe stawki VAT.

Jeżeli weryfikacja statusu kontrahenta na dokumencie sprzedażowym przebiegnie negatywnie, a na karcie kontrahenta zaznaczony był parametr Podatnik VAT czynny/ Aktywny w VIES, zostanie on automatycznie odznaczony zarówno na dokumencie jak i na karcie kontrahenta.

Dodatkowo, w przypadku zmiany stawki VAT wskutek weryfikacji statusu VAT kontrahenta, nie jest zaznaczany parametr Naliczaj VAT na zakładce [Płatności] na formularzu dokumentu.

Jeżeli weryfikacja statusu kontrahenta na dokumencie zakupowym przebiegnie negatywnie, a na karcie kontrahenta zaznaczony był parametr Podatnik VAT czynny/ Aktywny w VIES, zostanie on automatycznie odznaczony zarówno na dokumencie jak i na karcie kontrahenta. Stawki VAT na pozycjach dokumentu pozostają bez zmian.

Przekształcenia dokumentów

Na dokumencie Rezerwacji Odbiorcy nie ma możliwości zweryfikowania statusu VAT kontrahenta. Natomiast na zakładce [Kontrahent] istnieje możliwość określenia rodzaju transakcji oraz zaznaczenia lub odznaczenia parametru Podatnik VAT czynny/ Aktywny w VIES.

W przypadku dokumentów przekształconych z Rezerwacji Odbiorcy weryfikacja odbywa się na dokumentach wynikowych.

Na Fakturze Sprzedaży tworzonej do Wydania Zewnętrznego stawki VAT oraz ustawienie parametru Podatnik VAT czynny/ Aktywny w VIES przenoszone są z dokumentu WZ.

W przypadku przekształcania zafiskalizowanego Paragonu do Faktury Sprzedaży, jeżeli kontrahent miał zaznaczony parametr Podatnik VAT czynny/ Aktywny w VIES podczas wystawiania Paragonu, a przy przekształceniu do Faktury Sprzedaży zostanie zweryfikowany negatywnie, wówczas parametr zostanie automatycznie odznaczony zarówno na fakturze jak i na karcie kontrahenta.

4. JPK. Dla dokumentów dodano kody JPK dokumentów: WSTO_EE oraz IED w związku ze zmianami w przepisach prawa dotyczącymi obrotem towarami na odległość.

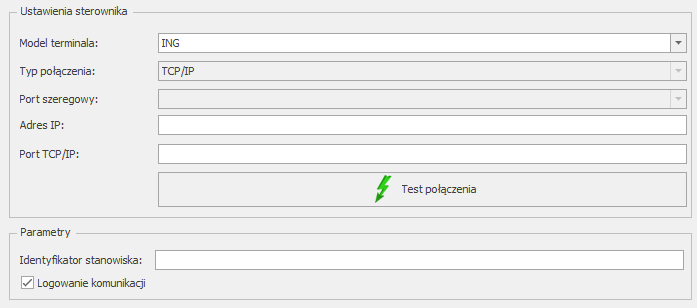

5. Współpraca z terminalem płatniczym ING. Umożliwiono współpracę Comarch ERP Optima z terminalem płatniczym ING. Zostały obsłużone poniższe operacje:

- Płatność

- Zwrot

- Włączenie aktualizacji terminala

- Rozliczenie dnia (zatwierdzanie transakcji z całego dnia w systemie transakcyjnym).

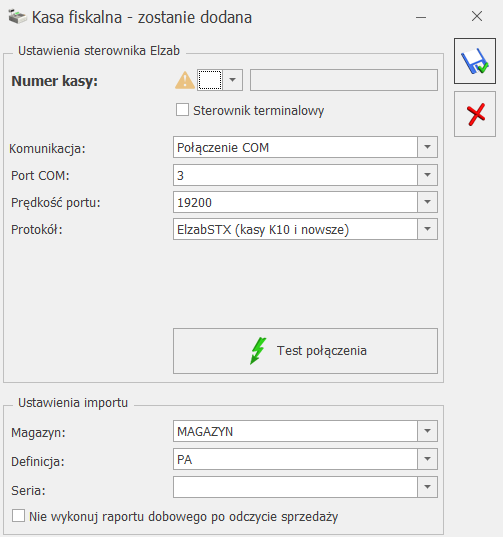

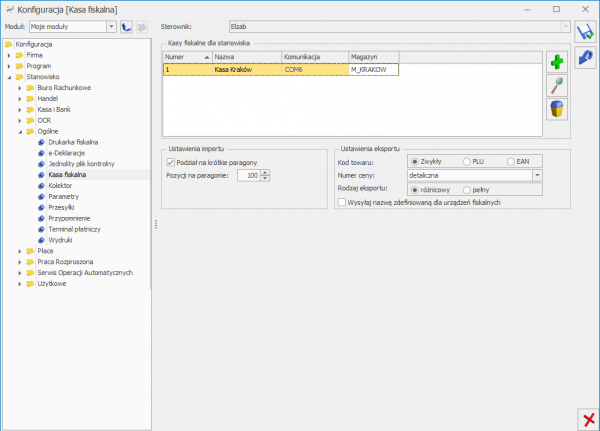

W konfiguracji programu Stanowisko/Ogólne/Terminal płatniczy zostały dodane dwa modele terminali: ING, ING – połączenie terminalowe.

- Po wyborze modeli ING, ING – połączenie terminalowe system automatycznie ustawia typ połączenia na TCP/IP.

- Port szeregowy – pole nieaktywne.

- Adres IP, Port TCP/IP – w tych polach użytkownik podaje adres IP i numer portu terminala.

- Parametry – sekcja zawiera:

- Identyfikator stanowiska – użytkownik może oznaczyć stanowisko, z którego wykonywana jest płatność za pomocą terminala. Informacja wysyłana do operatora płatności. Nie jest drukowana przez terminal. Pole dostępne tylko dla modeli ING, ING – połączenie terminalowe. Dla pozostałych modeli nieaktywne.

- Logowanie komunikacji – po zaznaczeniu tego parametru plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony w katalogu %AppData%\Comarch\Opt!ma\Logs. W przypadku sterowników terminalowych plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony lokalnie w katalogu %AppData%\Comarch OnlineFP.

- Test połączenia – przycisk służący do przetestowania połączenia z terminalem płatniczym.

Płatności za pomocą terminala płatniczego na dokumentach FS, PA, WZ z płatnością i FZAL

Płatność za pomocą terminala ING odbywa się na tych samych zasadach jak dla dotychczasowych terminali. Dodatkowo pytania wymagające reakcji od strony użytkownika, wyświetlają się bezpośrednio w programie z możliwymi opcjami wyboru.

Płatności za pomocą terminala płatniczego na dokumentach korekt do FS i PA oraz FZAL

Płatność za pomocą terminala ING odbywa się na tych samych zasadach jak dla dotychczasowych terminali.

Dodatkowo pytania wymagające reakcji od strony użytkownika, wyświetlają się bezpośrednio w programie z możliwymi opcjami wyboru.

Rozliczenie dnia, aktualizacja terminala

W głównym menu programu, w zakładce [Narzędzia] dodano także nową sekcję Terminal płatniczy. W sekcji tej znajdują się dwie opcje:

- Rozlicz dzień – na terminal zostanie wysyłane polecenie zatwierdzenia transakcji w systemie transakcyjnym.

- Włącz aktualizację terminala – na terminal zostanie wysłane polecenie aktualizacji terminala.

Obszar Terminal płatniczy będzie widoczny jedynie po wybraniu modelu: ING lub ING – połączenie terminalowe.

6. Logowanie komunikacji. W konfiguracji programu Comarch EPR Optima Stanowisko/Ogólne/Terminal płatniczy został dodany parametr Logowanie komunikacji.

Logowanie komunikacji – po zaznaczeniu tego parametru plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony w katalogu %AppData%\Comarch\Opt!ma\Logs.

Zmiany

1. AKC-WW.

-

- Karta kontrahenta. Na karcie Kontrahenta w zakładce [Handlowe] dodano parametr Nie uwzględniaj w ewidencji wyrobów węglowych. W Ewidencji wyrobów węglowych nie będą ujmowane dokumenty wystawione na kontrahenta mającego zaznaczony niniejszy parametr.

- Formularz deklaracji. Na formularz deklaracji AKC-WW przenoszone są wartości dotyczące całkowitej sprzedaży węgla. Kwota podatku jest liczona od sprzedaży objętej akcyzą.

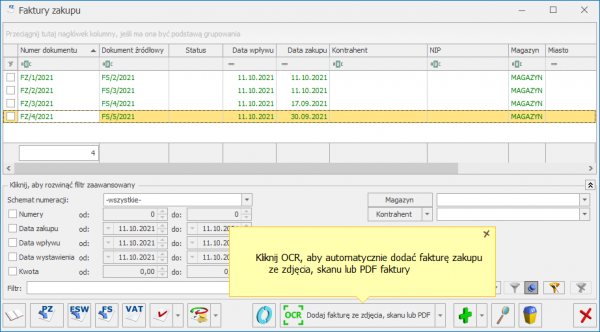

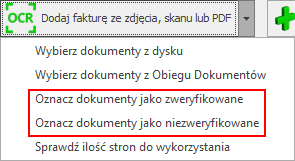

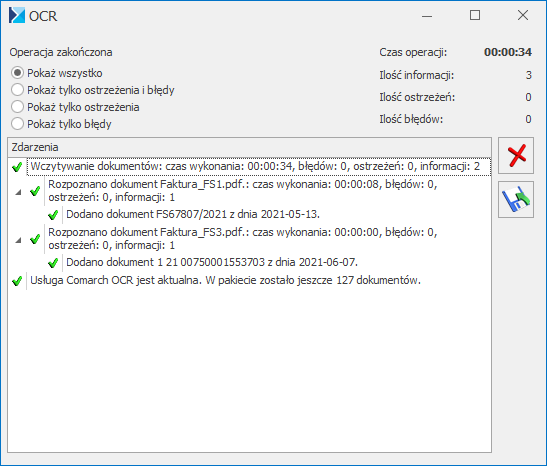

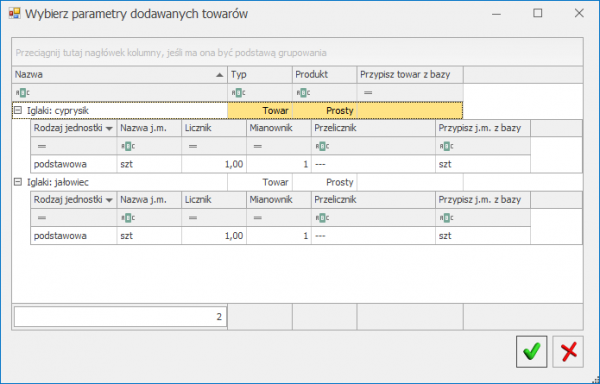

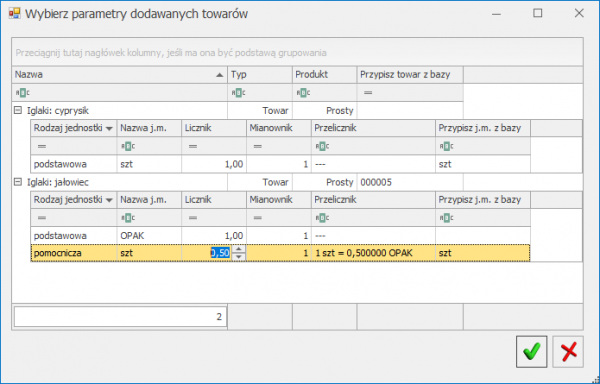

2. OCR. Sortowanie pozycji na oknie wybierz parametry dodawanych towarów. Przy pierwszym otwarciu okna pozycje sortowane są zgodnie z kolejnością na wczytywanym skanie. Zmiany sortowania są pamiętane przy kolejnym otwarciu okna. Niezależnie od sortowania na tym oknie, pozycje wczytywane są na formularz Faktury Zakupu zgodnie z kolejnością na wczytywanym skanie.

3. OCR. Kody EAN pozycji dokumentu. W sytuacji kiedy pozycja cennika posiada kilka kodów EAN i kod wczytywany ze skanu nie jest domyślnym, wówczas na Fakturze Zakupu pozycja zostanie wczytana z kodem EAN pobranym ze skanu.

4. Seryjne zatwierdzanie dokumentów Przyjęcia Zewnętrznego. Dla dokumentów wystawionych na kontrahentów z zaznaczonym parametrem Rolnik na swojej karcie, możliwe jest zapisanie dokumentów Przyjęcia Zewnętrznego seryjnie z listy bez konieczności uzupełniania pola Numer obcy. Pole to pozostaje puste.

5. Schematy numeracji dokumentów. W przypadku nieposiadania modułu Serwis przy tworzeniu nowego schematu numeracji Faktury Sprzedaży i Paragonu możliwe jest oznaczenie poprzedniego schematu jako nieaktywny.

6. Eksport cennika. Przy eksporcie cennika, po kliknięciu w przycisk Grupa towarów możliwe jest wybranie tylko jednej grupy towarowej to wyeksportowania.

7. Seryjne ustawienie masy na kartach cennikowych. Z poziomu listy Zasobów i Cennika w oknie operacji seryjnej Zmiana parametrów karty umożliwiono seryjne ustawienie masy towaru. Masę można również zmienić przy pomocy importu cennika z pliku MS Excel.

8. Kolumny. W trybie personalizacji aktywnego okna dodano kolumnę TrE_TwrOpis umożliwiającą wyświetlenie opisu towaru na liście dokumentów.

Poprawiono

1. Lista Rezerwacji Odbiorcy. Poprawiono filtrowanie na liście dokumentów RO w kolumnie Źródło zamówienia.

2. Eksport cennika. Poprawiono możliwość eksportu cennika dla nowo utworzonych cen do pliku MS Excel.

3. Grupy towarowe. Umożliwiono usunięcie grupy towarowej z formularza pozycji cennika z zakładki [Grupy].

4. Zatwierdzanie dokumentów. Poprawiono możliwość zatwierdzania dokumentów z listy faktur, które nie podlegają mechanizmowi MPP.

5. Blokada formularza RO. Po wejściu na formularz Rezerwacji Odbiorcy z poziomu karty towaru poprawiono funkcjonalność blokowania dodawania, edycji oraz usuwania rezerwacji dla operatora.

6. Interfejs.

- Przy otwartym formularzu Faktury Zakupu i Faktury Sprzedaży w górnej wstążce sekcji Pozycje usunięto ikonę Wydruk.

- Na formularzu Faktury Zakupu Poprawiono wyświetlanie pola Data wpływu w zależności od ustawień wielkości czcionki.

7. Wydruki.

- Rezerwacja Odbiorcy. Na liście wydruków dostępnej z poziomu formularza Rezerwacji Odbiorcy nie pojawia się komunikat informujący o błędzie.

- Faktura Pro Forma. Podczas wydruku Faktury Pro Forma w języku angielskim nie pojawia się komunikat informujący o błędzie.

- PWP – Brakujące składniki. Na wydruku formularza dokumentu PWP – Brakujące składniki poprawiono wyświetlanie ilości towaru, jeżeli w recepturze wskazana jest jednostka pomocnicza.

- Wydanie Zewnętrzne (GenRap) – Pobrane dostawy i Lista zasobów (GenRap) – Pobrane dostawy. Poprawiono odwołania dotyczące atrybutów dla dostaw.

- KGO dla jednostki pomocniczej. Na wydrukach dokumentów zawierających koszt KGO poprawiono wyświetlanie kosztu w przypadku użycia na dokumencie jednostki pomocniczej.

- Specyfika załadunku. Na wydruku Specyfiki załadunku dostępnej z listy dokumentów Rezerwacji Odbiorcy poprawiono agregację pozycji w zależności od sposobu zaznaczenia dokumentów na liście.

Współpraca z Comarch e-Sklep

Zmiany w Comarch ERP Optima

1. Zmiany kodu kraju Grecji. Zmieniono mapowanie kodu kraju na kod EL, dla zamówień z Comarch e-Sklep z dostawą do Grecji.

Poprawiono w Comarch e-Sklep

1. e-Handel. Synchronizacja zamówień. W przypadku gdy zamówienie zostało przekształcone do więcej niż jednego dokumentu, do Comarch e-Sklep były wysyłane nadmiarowe potwierdzenia. Mechanizm poprawiono.

2. Zamówienie z e-Sklep przekształcane do WZ. Poprawiono działanie przekształcania zamówień z Comarch e-Sklep do dokumentów WZ oraz usuwanie dokumentów WZ w buforze, pochodzących z zamówienia.

3. Synchronizacja rabatów do Comarch e-sklep. Zoptymalizowano synchronizację danych dotyczących rabatów dla Comarch e-sklep.

Handel Plus

Zmiany

1. Deklaracja CUK-1. Umożliwiono wykonanie podglądu deklaracji CUK-1 na formularzu deklaracji w zakładce [Dokumenty].

Poprawiono

1. Dokumenty korygujące. Podczas zapisywania dokumentu korygującego do Faktury Zakupu, z której została rozchodowana nie pojawia się komunikat o subelementach korekcyjnych i dokument zapisuje się poprawnie.

2. Atrybuty. Wartości atrybutów dostaw na dokumencie Przyjęcia Zewnętrznego nie znikają po zmianie kolejności atrybutów na kartotece towarowej.

Detal

Nowości

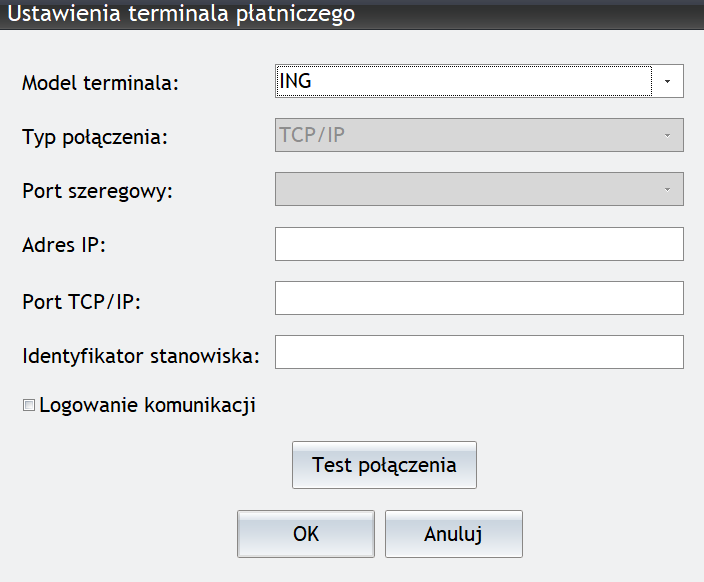

1. Współpraca z terminalem płatniczym ING. Umożliwiono współpracę Comarch ERP Optima Detal z terminalem płatniczym ING. Zostały obsłużone poniższe operacje:

- Płatność

- Zwrot

- Włączenie aktualizacji terminala

- Rozliczenie dnia (zatwierdzanie transakcji z całego dnia w systemie transakcyjnym).

W konfiguracji programu Terminal płatniczy dodano dwa modele terminala: ING oraz ING – połączenie terminalowe.

- Po wyborze modeli ING, ING – połączenie terminalowe system automatycznie ustawi typ połączenia na TCP/IP.

- Port szeregowy – pole nieaktywne.

- Adres IP, Port TCP/IP – w tych polach użytkownik podaje adres IP i numer portu terminala.

- Identyfikator stanowiska – użytkownik może oznaczyć stanowisko, z którego wykonywana jest płatność za pomocą terminala. Informacja wysyłana do operatora płatności. Nie jest drukowana przez terminal. Pole dostępne tylko dla modeli ING, ING – połączenie terminalowe. Dla pozostałych modeli nieaktywne.

- Logowanie komunikacji – po zaznaczeniu tego parametru plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony w katalogu %AppData%\Comarch\CDN OPT!MA Detal. W przypadku sterowników terminalowych plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony lokalnie w katalogu %AppData%\Comarch OnlineFP.

Płatności za pomocą terminala płatniczego na dokumencie PA

Płatność za pomocą terminala ING odbywa się na tych samych zasadach jak dla dotychczasowych terminali. Dodatkowo pytania wymagające reakcji od strony użytkownika, wyświetlają się bezpośrednio w programie z możliwymi opcjami wyboru.

Płatności za pomocą terminala płatniczego na dokumentach korekt do FS i PA

Płatność za pomocą terminala ING odbywa się na tych samych zasadach jak dla dotychczasowych terminali.

Dodatkowo pytania wymagające reakcji od strony użytkownika, wyświetlają się bezpośrednio w programie z możliwymi opcjami wyboru.

Aktualizacja terminala, rozliczenie dnia

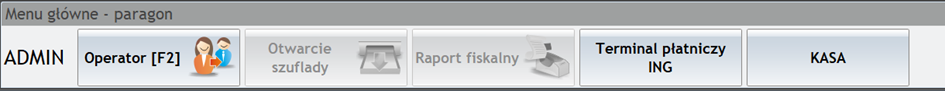

W górnym menu programu Detal, obok przycisku Raport fiskalny został dodany przycisk Terminal płatniczy ING. Przycisk będzie widoczny jedynie po wybraniu modelu: ING lub ING – połączenie terminalowe.

Po jego naciśnięciu pojawią się do wyboru dwie opcje:

- Rozlicz dzień – na terminal zostanie wysyłane polecenie zatwierdzenia transakcji w systemie transakcyjnym.

- Włącz aktualizację terminala – na terminal zostanie wysłane polecenie aktualizacji terminala.

2. Logowanie komunikacji. W konfiguracji programu Comarch ERP Optima Detal Terminal płatniczy został dodany parametr Logowanie komunikacji.

Logowanie komunikacji – po zaznaczeniu tego parametru plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony w katalogu %AppData%\Comarch\CDN OPT!MA Detal.

Poprawiono

1. Pobieranie licencji na moduł Kasa/Bank. Poprawiono pobieranie licencji, tak aby w przypadku jednoczesnej pracy na tym samym stanowisku Comarch ERP Optima oraz Comarch ERP Optima Detal pobierana była jedna licencja na moduł Kasa/Bank lub Kasa/Bank Plus.

Serwis

Poprawiono

1. Zlecenie serwisowe. Poprawiono przenoszenie danych osoby zlecającej z formularza zlecenia serwisowego na formularz nadania przesyłki.