Kwoty na deklaracji PIT-37 użytkownik powinien uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Do obliczenia deklaracji PIT-37 nie jest wymagane założenie okresu obrachunkowego w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe.

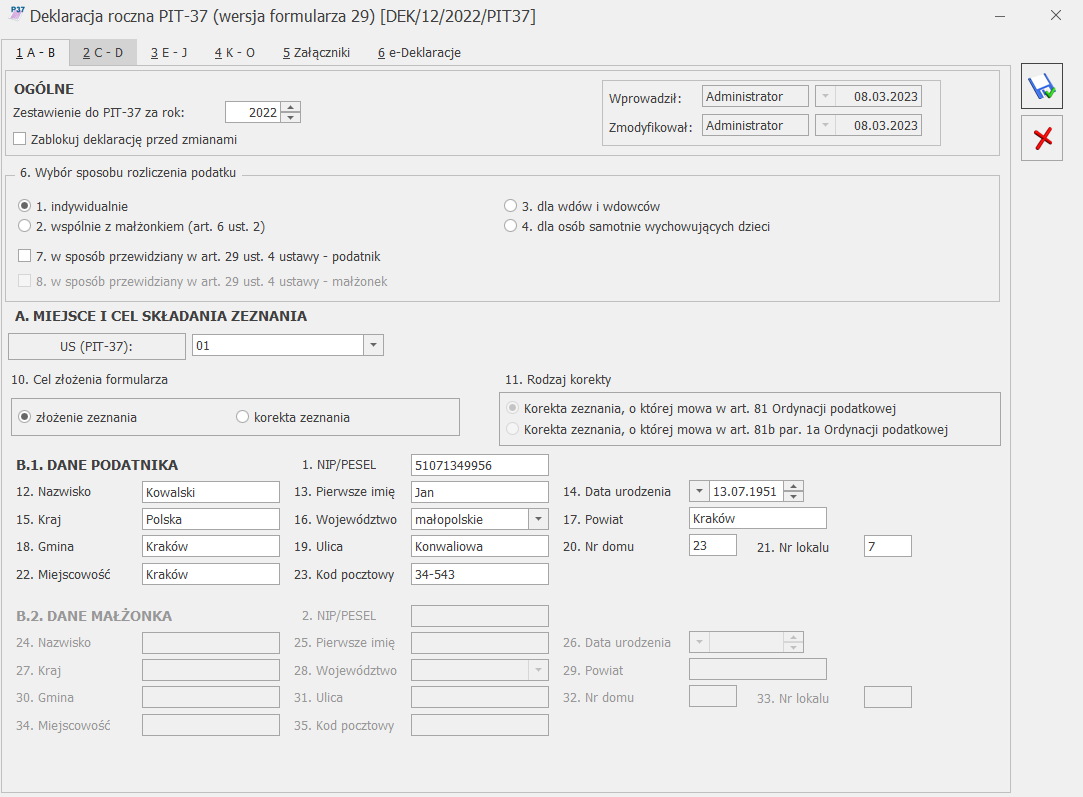

Do zapisania deklaracji wymagane jest uzupełnienie pola US (PIT-37) oraz następujących danych podatnika: NIP/PESEL, Nazwisko oraz Pierwsze imię.

Jeżeli w poz. 6 Wybór sposobu opodatkowania wybrana zostanie opcja wspólnie z małżonkiem (art.6 ust.2) to na formularzu deklaracji PIT-37 aktywne stają się sekcje dotyczące danych i kwot małżonka.

W przypadku korekty zeznania PIT-37, po wskazaniu w poz. 11 Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 11 zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-37. Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 11 opcję Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Zaznaczenie w Konfiguracji Firmy/ Ogólne/ Parametry parametru Sprawdzanie poprawności NIP lub/i Sprawdzanie poprawności PESEL powoduje uaktywnienie systemu kontroli numerów NIP lub/i numerów PESEL. Jeżeli użytkownik wprowadzi niewłaściwy numer NIP/PESEL to deklaracja PIT-37 nie zostanie zapisana.

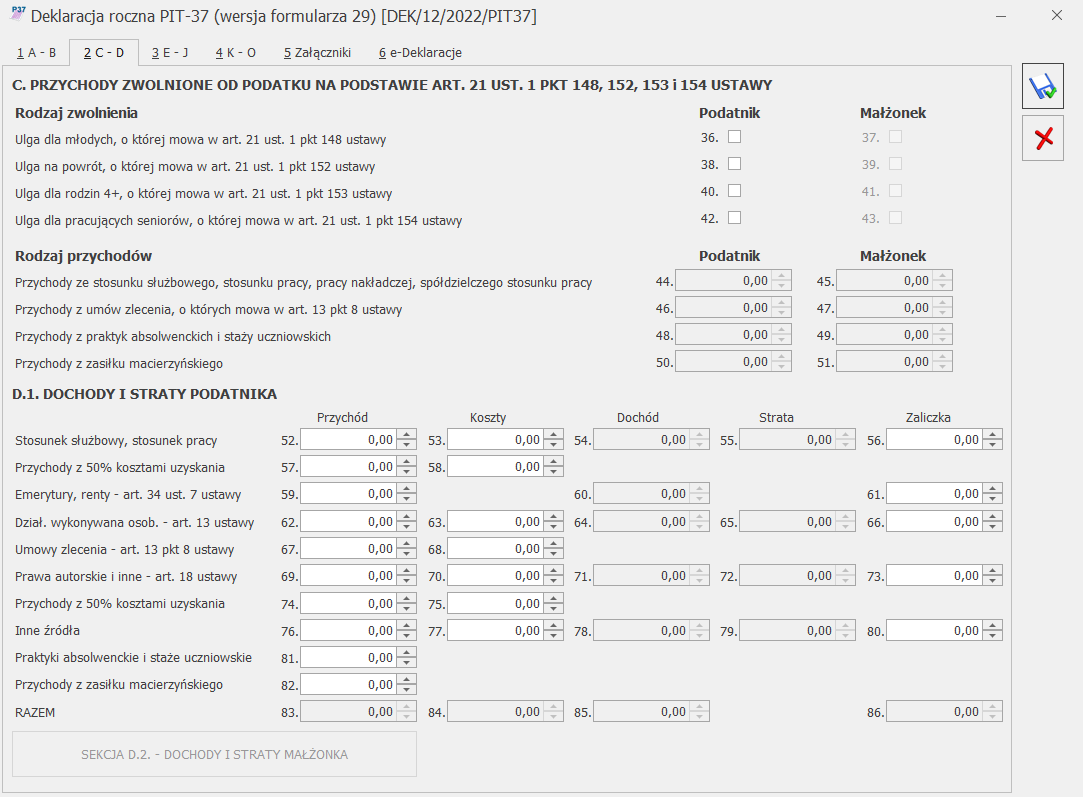

Na formularzu deklaracji PIT-37(29) dodano możliwość zaznaczenia rodzaju zwolnienia w sekcji C Przychody zwolnione od podatku na podstawie art. 21 ust. 1 pkt 148, 152, 153 i 154 ustawy oraz dodano nowe przychody objęte zwolnieniem. Nie ma możliwości równoczesnego zaznaczenia poz. Ulga dla młodych, o której mowa w art. 21 ust. 1 pkt 148 ustawy oraz poz. Ulga dla pracujących seniorów, o której mowa w art. 21 ust. 1 pkt 153 ustawy. Po zaznaczeniu ulgi aktywna staje się sekcja do uzupełnienia kwoty przychodów objętych zwolnieniem.

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy, Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy, Przychody z praktyk absolwenckich i staży uczniowskich oraz Przychody z zasiłku macierzyńskiego (odpowiednio poz. 36, 38, 40 i 42 dla podatnika oraz poz. 37, 39, 41 i 43 dla małżonka) ograniczana jest do kwoty 85 528,00 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Jeżeli na formularzu deklaracji PIT-37(29) zaznaczono poz. Ulga dla rodzin 4+ – art. 21 ust. 1 pkt 153 ustawy, to podatnik/ małżonek powinien wypełnić załącznik PIT/O i uzupełnić dane co najmniej czworga dzieci.

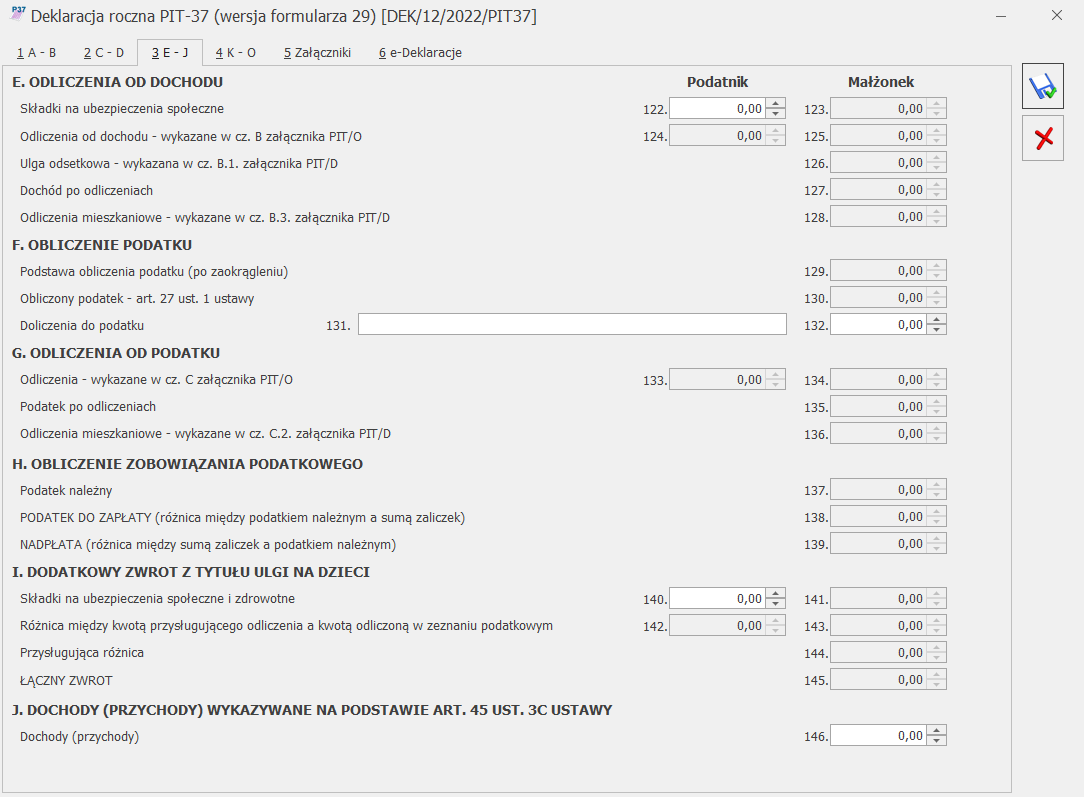

Do wyliczenia kwoty w poz. 130 Obliczony podatek – art. 27 ust.1 ustawy na deklaracji PIT-37 nie jest brana pod uwagę ulga podatkowa uzupełniona w Konfiguracji Programu/ Księgowość/ Stałe podatkowe. Podatek dochodowy liczony jest według wzoru:

- Dla dochodu <= 120 000 zł: 12% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 120 000 zł: 10 800 zł + 32% nadwyżki podstawy obliczenia podatku ponad 120 000 zł

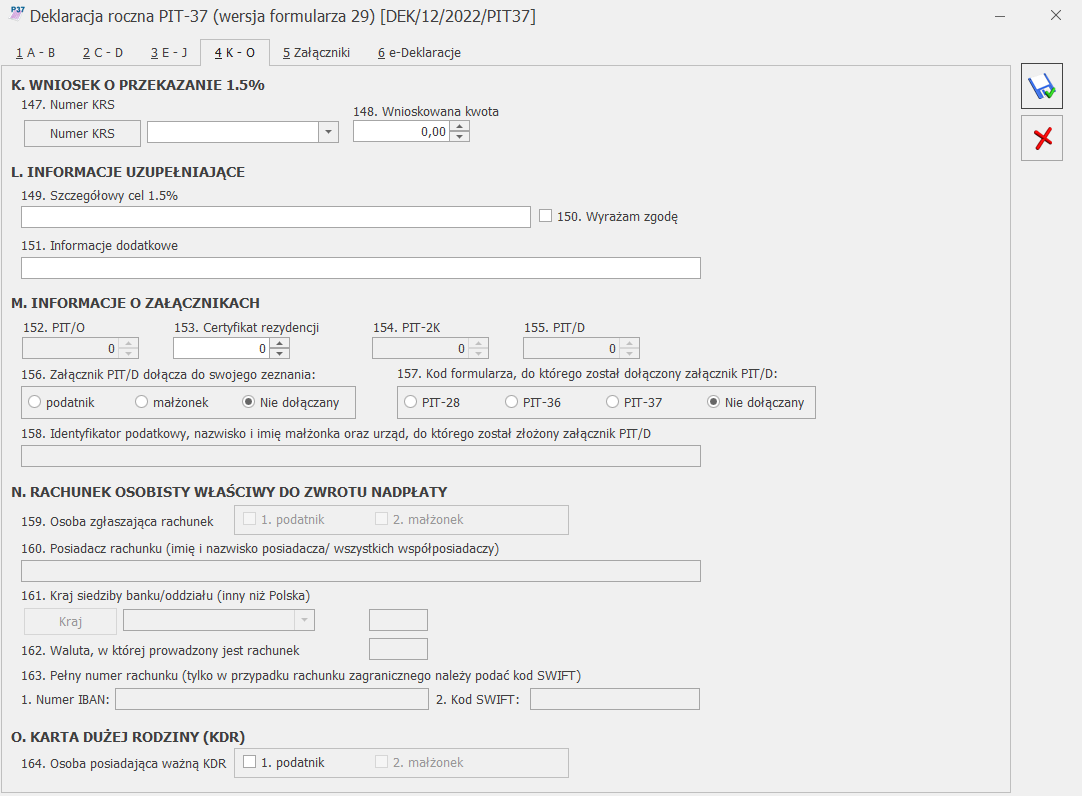

Uzupełnienie na formularzu deklaracji rocznej Numeru KRS Organizacji Pożytku Publicznego powoduje automatyczne wyliczenie kwoty 1,5% podatku na rzecz organizacji. Wnioskowaną kwotę można pomniejszyć. Jeżeli zmianie ulegną wartości wpływające na wyliczenie tej kwoty, zostanie ona ponownie przeliczona.

Jeżeli na deklaracji PIT-37 widnieje kwota w poz. 134 ŁĄCZNY ZWROT to użytkownik ma możliwość zaznaczenia w poz. 148 Osoba zgłaszająca rachunek opcji podatnik i/lub małżonek (jeżeli w poz. 6 Wybór sposobu opodatkowania wybrano wspólnie z małżonkiem (art. 6 ust.2)). Zaznaczenie opcji podatnik i/lub małżonek umożliwia uzupełnienie poz. 149-152.

Jeżeli użytkownik w poz.152 Pełny numer rachunku (tylko w przypadku rachunku zagranicznego należy podać kod SWIFT) chce uzupełnić krajowy rachunek bankowy to w poz.150 Kraj siedziby banku/oddziału (inny niż Polska) nie powinien uzupełniać kodu kraju, a w poz. 152 powinien wpisać ‘PL’ na początku numeru, a sam numer bez znaków: ‘-‘, przykładowo: PL97114019775214523125463215 oraz nie uzupełniać kodu SWIFT.

Wartości w poz.141, 143 oraz 144 są uzupełniane automatycznie po dodaniu odpowiednich załączników do deklaracji PIT‑37.

Z poziomu zakładki [Załączniki] użytkownik ma możliwość dodania załączników: PIT/O, PIT/D oraz PIT-2K.

Użytkownik po zablokowaniu deklaracji PIT-37 przed zmianami ma możliwość jej wysyłki do systemu e‑Deklaracje za pomocą podpisu kwalifikowanego lub niekwalifikowanego.