Ogólne

Nowości

1. Pliki JPK_V7(2). Umożliwiono sporządzenie pliku JPK_V7(2) zgodnie z nowym wzorcem dokumentu elektronicznego obowiązującym za okres rozliczenia VAT od stycznia 2022. Zmiany w nowej strukturze plików JPK_V7(2) w stosunku do poprzedniej wersji obejmują:

-

- przenoszenie terminów płatności i dat zapłaty dla dokumentów będących korektami związanymi z ulgą na złe długi w podatku VAT

Nowy wzorzec dokumentu elektronicznego plików JPK_V7(2) w części ewidencyjnej przewiduje dodatkowe informacje dla dokumentów sprzedażowych. Oprócz oznaczenia, że dokument jest korektą wynikającą z VAT-ZD (w polu KorektaPodstawyOpodt pojawia się wówczas wartość 1) dodane zostały dwa nowe pola:

-

- Termin płatności w przypadku korekt dokonanych zgodnie z art. 89a ust. 1 ustawy (pole TerminPlatnosci w pliku XML) – do tego pola przenoszony jest termin płatności dla każdej płatności do dokumentu wykazywanego jako korekta pierwotna (dokument w kolorze czarnym na zawiadomieniu VAT-ZD).

- Data zapłaty w przypadku korekt dokonanych zgodnie z art. 89a ust. 4 ustawy (pole DataZaplaty) – do tego pola przenoszona jest data dla każdej zapłaty (częściowej bądź całkowitej) dokonanej w tym okresie do dokumentu wykazywanego jako korekta zwrotna (dokument w kolorze zielonym na zawiadomieniu VAT-ZD).

W przypadku podglądu pliku JPK_V7 w arkuszu MS Excel, na zakładce JPK_V7_SprzedazWiersz widoczne są kolumny: Korekta art.89a (może przyjmować wartość 1), jak również Termin płatności oraz Data zapłaty uzupełniane datami pobieranymi z pliku. W przypadku korekty pierwotnej dla wykazywanego w pliku dokumentu, uzupełnione są pola Korekta art.89a i Termin płatności, natomiast w przypadku korekty powrotnej – pola Korekta art.89a i Data zapłaty.

W przypadku, kiedy plik JPK_V7 wraz z zawiadomieniem VAT-ZD został już złożony i zachodzi potrzeba wykonania jego korekty w związku z uwzględnieniem kolejnej płatności do dokumentu, który już wcześniej wykazany został na zawiadomieniu VAT-ZD za ten sam miesiąc, należy postąpić następująco:

1. Dodać korektę pliku JPK_V7 za ten miesiąc pozostawiając ją w buforze.

2. Usunąć zapisy korekcyjne do zawiadomienia VAT-ZD wygenerowane w tym miesiącu.

3. Odblokować zawiadomienie VAT-ZD i przeliczyć je ponownie.

4. Zablokować VAT-ZD i wygenerować zapisy korekcyjne.

5. Przeliczyć korektę pliku JPK_V7, zablokować ją i wysłać do Urzędu Skarbowego.

- przenoszenie do pliku nowych kodów WSTO_EE i IED – jeżeli na dokumentach z okresem rozliczenia w VAT od stycznia 2022 będą znajdowały się kody WSTO_EE i IED, zostaną przeniesione do pliku JPK_V7(2).

Kod WSTO_EE znajdujący się na dokumencie z okresem rozliczenia w VAT do grudnia 2021 zostanie przeniesiony do pliku jako kod EE.

Kod IED znajdujący się na dokumencie z okresem rozliczenia w VAT do grudnia 2021 nie zostanie przeniesiony do pliku JPK_V7.

Nowe kody widoczne są również w kolumnach WSTO_EE i IED na arkuszu MS Excel w przypadku podglądu zawartości pliku (zakładka JPK_V7_SprzedazWiersz). Przyjmują wartość 1 dla dokumentów, na których te kody zostały wybrane.

- dodanie kodu kraju EL dla Grecji w miejsce poprzednio stosowanego kodu GR – w przypadku kontrahentów z Grecji należy wybierać przedrostek EL na dokumentach

- dodanie kodu kraju XI dla Irlandii Północnej – dokumenty wystawione dla kontrahenta z Irlandii Północnej z kodem XI z okresem rozliczenia w VAT od stycznia 2022 wykazywane są w pliku z kodem XI. W przypadku wcześniejszych okresów rozliczenia w VAT niż styczeń 2022, pomimo wybrania na dokumencie kodu XI, do pliku JPK_V7 przenoszony jest kod GB.

- zmianę opisu wyliczenia pola P_53 (Nadwyżka podatku naliczonego nad należnym)

Jeżeli pole P_51 (Kwota podatku podlegającego wpłacie do US) jest większe od 0 wówczas pole P_53 (Nadwyżka podatku naliczonego nad należnym) ma być równe 0. W przeciwnym wypadku, jeżeli suma pól P_48 (Kwota podatku naliczonego do odliczenia – razem) + P_49 (Kwota wydatkowana na zakup kas do odliczenia) + P_52 (Kwota wydatkowana na zakup kas do zwrotu) pomniejszona o wartość pola P_38 (Podatek należny – razem) jest większa lub równa 0 wówczas pole P_53 ma być wyliczane poprzez odjęcie od pola P_48 (Kwota podatku naliczonego do odliczenia – razem) sumy pól P_38 (Podatek należny – razem) + P_49 (Kwota wydatkowana na zakup kas do odliczenia) + P_52 (Kwota wydatkowana na zakup kas do zwrotu). W przeciwnym wypadku należy wykazać w polu P_53 wartość 0.

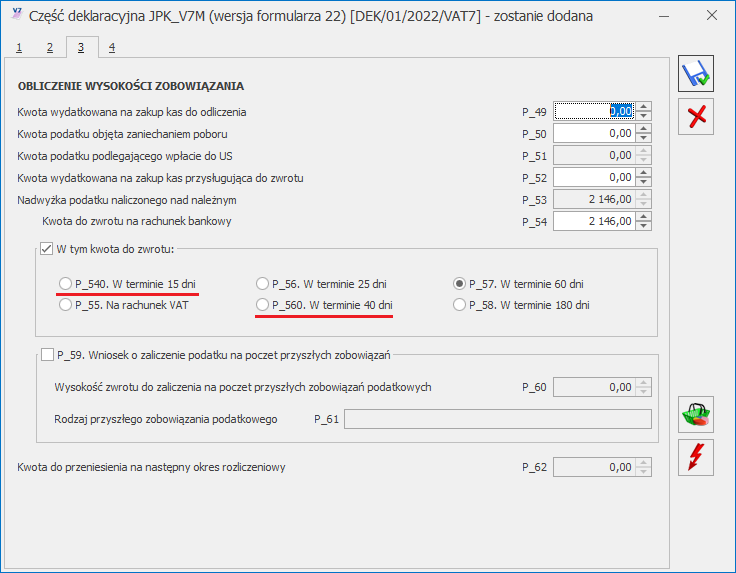

- dodanie w części deklaracyjnej pliku nowych terminów zwrotu podatku VAT – oprócz dotychczasowych 4 terminów zwrotu dodane zostały 2 nowe pola w sekcji W tym kwota do zwrotu:

- P_540 – Zwrot na rachunek rozliczeniowy podatnika w terminie 15 dni

- P_560 – Zwrot na rachunek rozliczeniowy podatnika w terminie 40 dni

Domyślnie zaznaczony jest tak jak dotychczas termin 60 dni (pole P_57).

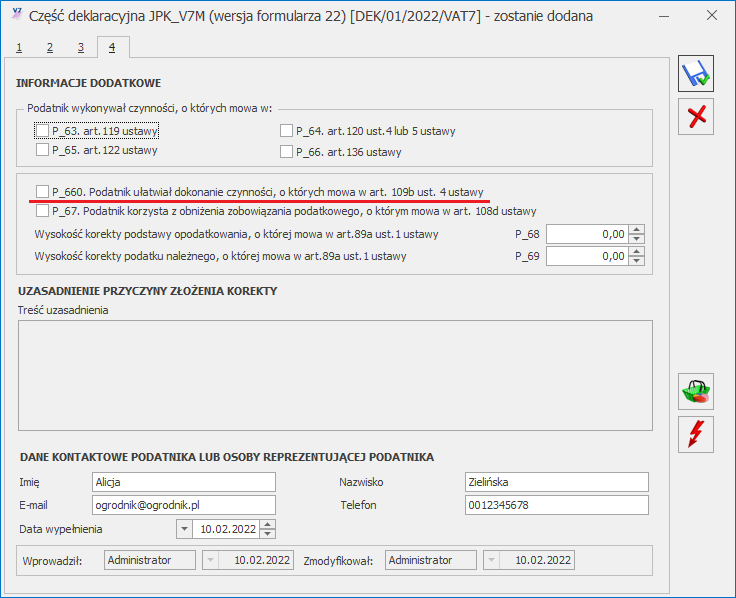

- pojawienie się nowych informacji o wykonywanych przez podatnika czynnościach – dodane zostało nowe pole P_660 – Podatnik ułatwiał w okresie rozliczeniowym dokonanie czynności, o których mowa w art. 109b ust. 4 ustawy

Dostępne w programie wydruki uwzględniają zmiany, jakie zaszły w części deklaracyjnej pliku JPK_V7.

Nowe pliki JPK_V7(2) dodawane są na tej samej liście co poprzednie – w menu JPK/ Pliki JPK_V7. W zależności od okresu za jaki zostanie sporządzony plik, zostanie dodany bądź plik JPK_V7(2) (okresy od stycznia 2022) lub poprzedni plik JPK_V7(1) (okresy do grudnia 2021).

2. Silnik wydruków Comarch sPrint. Wprowadzono integrację z silnikiem wydruków Comarch sPrint. Na formularzu edycji wydruku oprócz dotychczas dostępnych typów Crystal, GenRap i XML dodana została opcja sPrint(BETA).

Zmiany

1. Certyfikaty. Ujednolicono sposób weryfikacji certyfikatów wykorzystywanych w różnych miejscach w programie. Obecnie wyświetlana lista zawiera certyfikaty z aktualną datą ważności.

2. Rejestracja w programie – Firma. Po zalogowaniu do bazy firmowej, jeżeli wybrana zostanie opcja System/ Logowanie, na oknie Rejestracja w programie w polu Firma wskazana jest ostatnio wybrana podczas logowania firma.

3. Formularz właściciela. Na formularzu właściciela na zakładce [Nr ident./podatki] (lub [Szczegółowe] w przypadku niepobrania modułu płacowego) dla parametru Zwolnienie z PIT z tytułu usunięta została opcja Osoba do 26 lat. Nazwa parametru Nie pomniejszać dochodu o ulgę dla pracowników została zmieniona na Nie pomniejszać dochodu o ulgę dla przedsiębiorców.

4. Formularz kontrahenta. Jeśli na formularzu kontrahenta, na zakładce [Płatności] w sekcji Numery rachunków bankowych istnieje wiersz bez uzupełnionego numeru rachunku bankowego (pusty wiersz), w trakcie konwersji jest on usuwany.

5. Comarch MyPoint. Z menu Ogólne usunięta została ikona Comarch MyPoint. Również z Konfiguracji Programu/ Ogólne/ Parametry usunięte zostało pole Link do Comarch MyPoint.

6. Konwersja bazy. Podczas konwersji bazy do wersji 2022.1.1 mógł pojawiać się komunikat: Zapisywanie rekordów do słownika – Błąd podczas konwertowania typu danych varchar na datatime. Działanie poprawiono.

7. Komunikat Odwołanie do obiektu. Podczas otwierania okien mógł pojawiać się komunikat: Odwołanie do obiektu nie zostało ustawione na wystąpienie obiektu. Działanie poprawiono.

Poprawiono

1. Comarch Migrator. Podczas migracji towarów za pomocą Comarch Migrator, w przypadku gdy towar z daną jednostką już istnieje w bazie danych, nie były aktualizowane jednostki miary. Działanie poprawiono.

2. Usuwanie nieaktywnych towarów. Funkcja Usuwanie nieaktywnych towarów dostępna z poziomu Narzędzia/ Kasowanie danych uwzględnia w swoim działaniu wartość parametru Limit czasu żądania SQL (Command Timeout) znajdującego się w Konfiguracji Stanowiska/ Użytkowe/ Parametry.

3. Pobieranie rachunków kontrahentów. Jeżeli standardowa forma płatności przelew powiązana była z nieaktywnym rejestrem K/B, wówczas podczas pobierania rachunków bankowych kontrahenta z Wykazu podatników VAT pojawiał się komunikat: „Wybrana forma płatności jest związana z nieaktywnym rejestrem” i rachunki bankowe nie były pobierane. Działanie poprawiono.

4. Konwersja bazy. Przyspieszono konwersję bazy z wersji 2022.0 i z wcześniejszych wersji programu w przypadku baz firmowych ze znaczną ilością dokumentów w module Handel/ Faktury oraz w Rejestrach VAT.

Kasa/Bank

Zmiany

1. Odsetki ustawowe od zaległości. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek ustawowych od zaległości. Od 05.01.2022 roku wynoszą one 7.75%.

2. Odsetki od zaległości w transakcjach handlowych. W Konfiguracja / Program / Kasa/Bank wprowadziliśmy nową wartość odsetek od zaległości w transakcjach handlowych. Od 01.01.2022 roku odsetki te wynoszą 11.75%.

Poprawiono

1. Podział płatności. W preliminarzu płatności nie można było podzielić zdarzenia, które zostało częściowo rozliczone. Działanie poprawiono.

2. Zapis kasowy/bankowy. Przy dodawaniu zapisu bankowego nie podstawiał się domyślny numer rachunku bankowego kontrahenta. Działanie poprawiono.