Nowości

1.

Rejestry VAT. Deklaracja VIU-DO. Wprowadzono formularz

Deklaracji dla rozliczania podatku VAT w zakresie procedury unijnej wraz z jej wydrukiem oraz wysyłką do systemu e‑Deklaracje. Deklaracja VIU-DO składana jest za okresy kwartalne w terminie do końca miesiąca następującego po każdym kolejnym kwartale. Termin nie ulega przesunięciu z uwagi na dni wolne. Nie można złożyć deklaracji przed upływem kwartału. Jeżeli deklaracja VIU-DO za dany kwartał została przeliczona i wysłana do systemu e-Deklaracje, a w tym kwartale pojawiły się kolejne dokumenty to zostaną one uwzględnione w deklaracji za kolejny kwartał.

Do sporządzenia deklaracji VIU-DO konieczne jest pobranie modułu

Księga Podatkowa lub

Księga Handlowa lub

Księga Handlowa Plus.

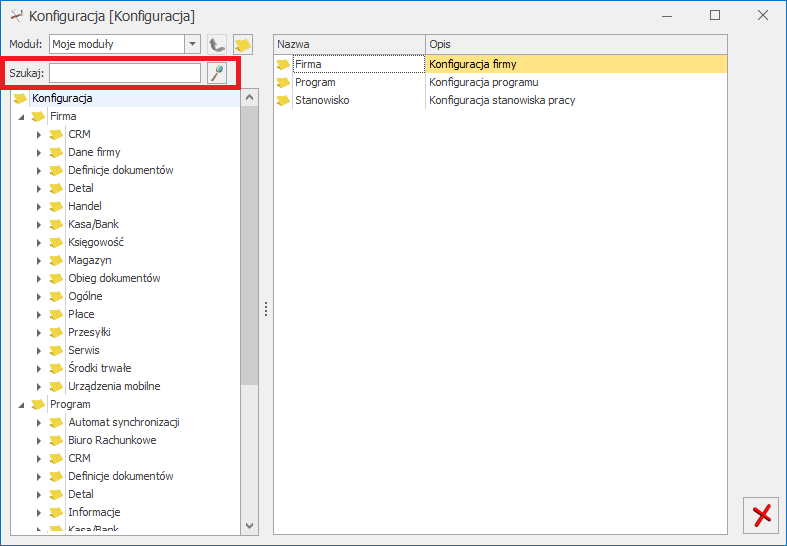

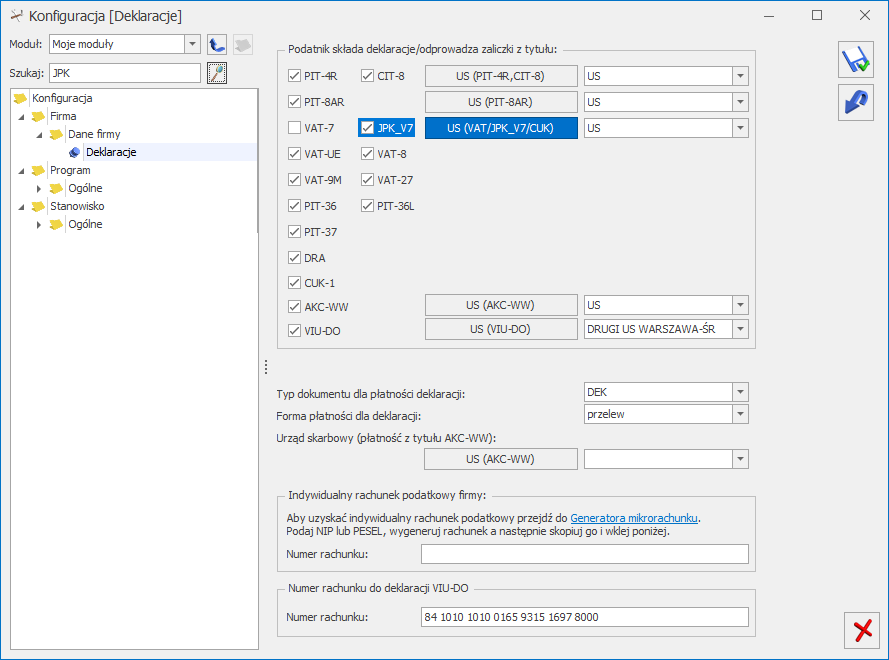

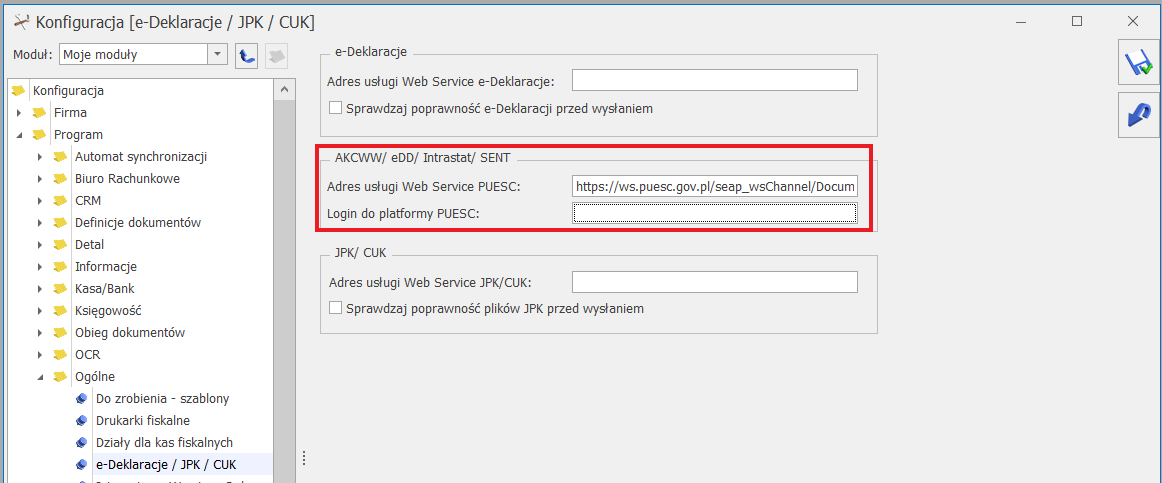

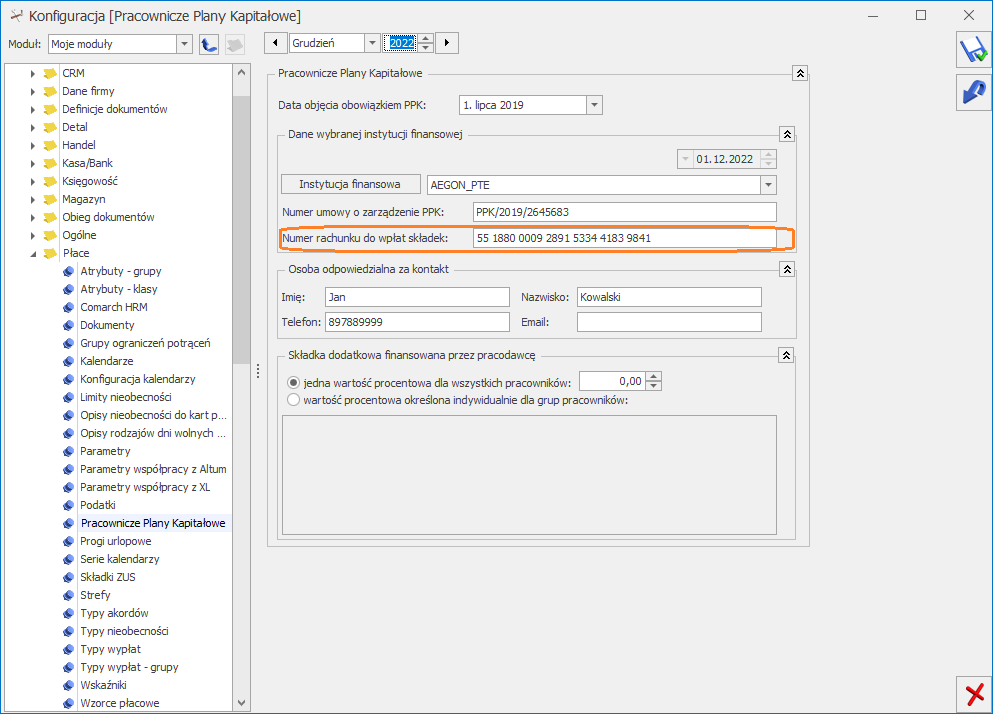

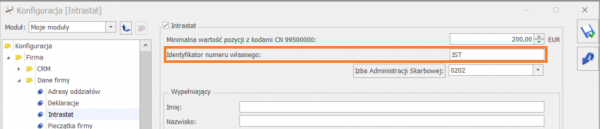

Zmiana w Konfiguracji

Deklaracja VIU-DO jest dostępna w menu Rejestry VAT/ Inne/ Deklaracje VIU-DO jeżeli

Konfiguracji Firmy/ Dane firmy/ Deklaracje w sekcji

Podatnik składa deklaracje/odprowadza zaliczki z tytułu zaznaczono nową opcję

VIU‑DO. Parametr jest domyślnie zaznaczony zarówno w nowych bazach, jak i w bazach zaktualizowanych z wcześniejszych wersji programu.

Deklaracja VIU-DO składana jest do Drugiego Urzędu Skarbowego Warszawa Śródmieście, w związku z tym w polu

US (VIU-DO) domyślnie wskazany jest ten Urząd. Pole podlega edycji.

W Konfiguracji dodano również sekcję

Numer rachunku do deklaracji VIU-DO wraz z domyślnie uzupełnionym numerem rachunku: 84 1010 1010 0165 9315 1697 8000. Jest to konto bankowe dla wpłat podatku VAT do Urzędu Skarbowego dla płatności dokonywanych z Polski (rachunek prowadzony w walucie EUR). Pole podlega edycji. Numer z tej sekcji pojawia się na płatności do deklaracji VIU-DO.

Lista deklaracji VIU-DO

Po przejściu do menu Rejestry VAT/ Inne/ Deklaracje VIU-DO dostępna jest

Lista deklaracji VIU-DO zawierająca kolumny:

- Kwartał – kwartał, za który składana jest deklaracja.

- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Data obliczenia – data obliczenia deklaracji.

- Kwota – kwota należnego podatku VAT do wpłaty. Kwota prezentowana jest w walucie EUR.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru

Rok i wybranie konkretnego roku.

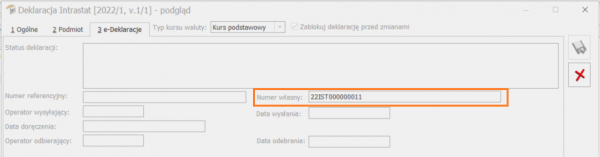

Wysyłka i odbiór UPO dostępne są z listy deklaracji VIU-D0, a nie jak w przypadku innych deklaracji z samego formularza deklaracji.

Przycisk

Wyślij

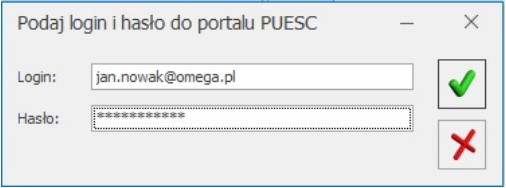

umożliwia wysłanie deklaracji VIU-DO do systemu e-Deklaracje za pomocą podpisu kwalifikowanego.

Przycisk

Odbierz UPO

służy do odebrania Urzędowego Poświadczenia Odbioru.

Przycisk

Zmień

umożliwia podgląd utworzonej wcześniej Deklaracji VIU-DO. Po rozwinięciu dodatkowego menu (czarna strzałka obok przycisku

) dostępna jest opcja

Podgląd UPO umożliwiająca podgląd Urzędowego Poświadczenia Odbioru.

Uwaga

Podczas edycji deklaracji VIU-DO za pomocą przycisku

dane na deklaracji nie są przeliczane na nowo. Jeżeli w rejestrze VAT sprzedaży nastąpi zmiana związana z procedurą OSS to należy usunąć dodaną wcześniej deklarację VIU-DO i dodać ją na nowo.

Deklaracja VIU-DO jest zawsze widoczna na liście w kolorze czarnym. Przycisk

umożliwia usunięcie deklaracji o statusie

obliczona. Wysyłka deklaracji do systemu e-Deklaracje powoduje zmianę jej statusu na

zamknięta i blokuje możliwość jej usunięcia. W przypadku gdy podczas odbioru UPO w kolumnie

e‑Deklaracje pojawi się

Błąd przetwarzania to deklaracja zmienia ponownie status na

obliczona i ponownie podlega usunięciu. Odbiór UPO pozostawia status

zamknięta.

Na liście deklaracji VIU-DO w menu kontekstowym pod prawym przyciskiem myszy dostępna jest opcja

Odblokuj deklarację, która umożliwia zmianę statusu deklaracji do której odebrano UPO na

obliczona. W takim przypadku z Preliminarza płatności usuwana jest płatność utworzona do deklaracji.

Z listy deklaracji VIU-DO dostępny jest wydruk Urzędowego Poświadczenia Odbioru (w tym czarno biały).

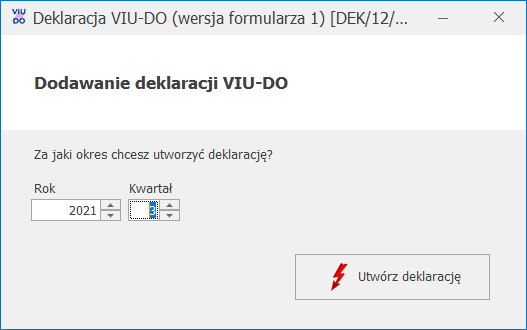

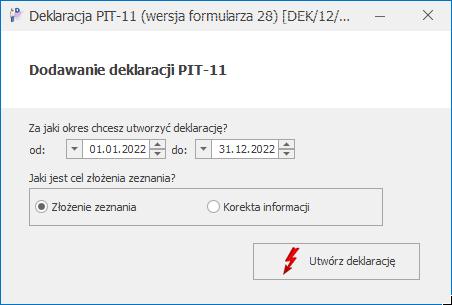

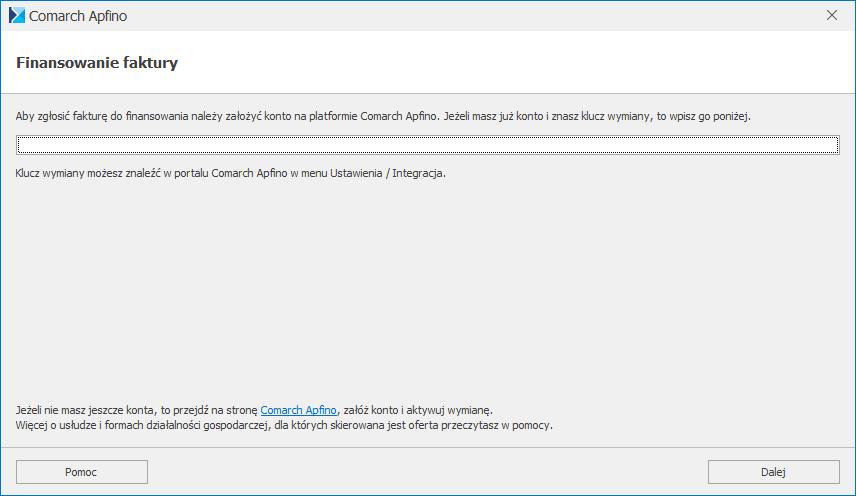

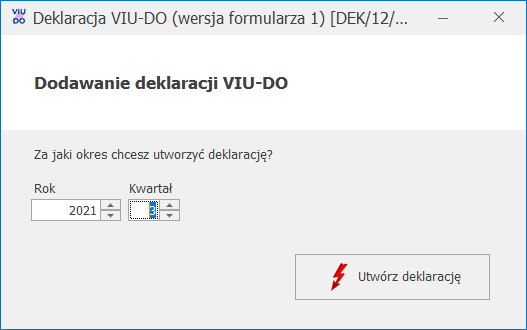

Dodanie deklaracji VIU-DO

Po naciśnięciu przycisku

pojawia się okno z możliwością wskazania kwartału i roku, za który ma zostać dodana deklaracja.

Dodawanie deklaracji VIU-DO

Po wybraniu kwartału i roku i naciśnięciu przycisku

Utwórz deklarację

następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji

Procedura OSS, w walucie innej niż EUR i

Kursem ręcznym z notowaniem 1=1, dla których w polu

Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału do którego należy data sprzedaży na dokumencie. Po przeliczeniu dokumentu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce

[OSS] jako typ kursu pozostaje

Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami. Dokumenty, które zostały wcześniej przeliczone po kursie EBC (z notowaniem różnym od 1=1) nie są ponownie przeliczane po kursie EBC podczas dodawania deklaracji VIU-DO.

Uwaga

Dokumenty z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1 mogą również zostać przeliczone po kursie EBC na koniec kwartału za pomocą dostępnej w rejestrze VAT sprzedaży operacji seryjnej Przelicz po kursie EBC. Szczegóły funkcjonalności opisane zostały poniżej w punkcie nr 2.

Jeżeli na ostatni dzień danego kwartału nie opublikowano kursu EBC, a w danym kwartale są dokumenty w walucie innej niż EUR, które kwalifikują się na deklarację VIU-DO DO lub w przypadku braku połączenia z Internetem po naciśnięciu przycisku

Utwórz deklarację pojawia się komunikat uniemożliwiający dodanie deklaracji:

Nie można naliczyć deklaracji. Nie można przeliczyć dokumentów w walutach innych niż EUR, ponieważ nie ma opublikowanego notowania kursu Europejskiego Banku Centralnego.

Podczas próby dodania deklaracji VIU-DO za okres wcześniejszy niż 3 kwartał 2021 r. pojawia się komunikat:

Błąd wyliczania deklaracji. Formularz deklaracji obowiązuje za okres od 01.07.2021.

Istnieje możliwość dodania tylko jednej deklaracji VIU-DO za dany kwartał. Jeżeli jest potrzeba korekty już wysłanej deklaracji to należy to zrobić w deklaracji za kolejny kwartał.

W momencie przeliczania/ edycji deklaracji VIU-DO w aplikacji

Comarch Deklaracje Podatkowe, na liście deklaracji VIU-DO w programie

Comarch ERP Optima pojawia się okno z informacją:

Trwa edycja deklaracji VIU-DO.

Zakończ edycję deklaracji w osobnym oknie aby powrócić na listę.

Formularz deklaracji VIU-DO

Formularz deklaracji VIU-DO otwierany jest w aplikacji

Comarch Deklaracje Podatkowe. Z programu

Comarch ERP Optima przenoszone są następujące dane:

- NIP podatnika – nie podlega edycji na formularzu deklaracji.

- Rok i kwartał, za jaki liczona jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego adresowana jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Rodzaj podatnika (osoba fizyczna lub podmiot niebędący osobą fizyczną) – podlega edycji na formularzu deklaracji.

- Pełna nazwa firmy lub nazwisko i imię dla osoby fizycznej – podlega edycji na formularzu deklaracji.

- Dane z dokumentów wprowadzonych do rejestru VAT sprzedaży: kraj, stawki VAT, oznaczenie stawki (podstawowa lub obniżona), rodzaj dostaw (dostawa towarów lub świadczenie usług), podstawa opodatkowania wg danej stawki VAT oraz kwota podatku wg danej stawki VAT – podlegają edycji na formularzu deklaracji.

Do sekcji C.2.

Świadczenie usług z państwa członkowskiego identyfikacji oraz stałego miejsca prowadzenia działalności gospodarczej poza Unią Europejską oraz dostawy towarów wysyłanych lub transportowanych z państwa członkowskiego identyfikacji kwalifikowane są dokumenty z rodzajem transakcji

Procedura OSS z datą sprzedaży należącą do kwartału deklaracji VIU-DO. Dokument z rodzajem

Usługi na deklaracji VIU-DO widoczny jest jako

Świadczenie usług. Dokument z rodzajem

Towary lub

Środki trwałe na deklaracji VIU-DO widoczny jest jako

Dostawa towarów.

Kwoty przenoszone z programu

Comarch ERP Optima na formularz deklaracji VIU-DO są sumą poszczególnych pozycji na dokumencie. Z kolei podstawa opodatkowania uzupełniona ręcznie na formularzu deklaracji VIU-DO jest przeliczana po odpowiedniej stawce. Z tego względu mogą pojawić się różnice w kwocie podatku VAT wynikające z zaokrągleń.

Do sekcji C.5

. Korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług kwalifikowane są dokumenty z rodzajem transakcji

Procedura OSS z datą sprzedaży należącą do innego kwartału niż kwartał deklaracji VIU-DO.

Do deklaracji VIU-DO nie są przenoszone pozycje w stawce ZW, NP oraz 0%.

Na formularzu deklaracji dla każdego kraju w oddzielnym wierszu wykazana jest każda stawka z oznaczeniem

Podstawowa/ Obniżona oraz kwota podatku VAT w danej stawce.

Jeżeli na dokumencie w rejestrze VAT sprzedaży dodano pozycję w stawce VAT nieobowiązującej w wybranym na dokumencie kraju to taki dokument trafia na deklarację VIU-DU z

Rodzajem stawki VAT jako

Podstawowa.

Dane przeniesione z dokumentów z programu

Comarch ERP Optima podlegają edycji/ usunięciu na formularzu deklaracji VIU-DO. Po zmianie w pozycji stawki VAT, kwota VAT wyliczana jest na nowo. Podczas edycji pozycji w sekcji C.2 następuje weryfikacja, czy dla danego kraju nie dodano już pozycji z takim samym rodzajem dostaw i taką samą stawką VAT. Jeżeli taka pozycja została już dodana to pojawia się informacja uniemożliwiająca edycję pozycji:

Taki element został już wybrany.

Użytkownik ma również możliwość dodawania/ usuwania własnych pozycji na deklaracji VIU-DO. Za pomocą przycisku

Dodaj państwo członkowskiego konsumpcji istnieje możliwość dodania nowego kraju ze zdefiniowanej listy krajów. Za pomocą przycisku

Dodaj wiersz/ Usuń wiersz istnieje możliwość dodania/ usunięcia pozycji dotyczącej danego rodzaju dostaw i stawki VAT. W sekcji C.2 oraz C.3 istnieje możliwość dodania pozycji dla kraju, którego jeszcze nie ma na liście lub takiego który już jest, ale z inną stawką VAT lub z innym rodzajem dostaw. Nie ma możliwości dodania takiej samej pozycji, która już istnieje. Podczas próby dodania takiej pozycji pojawia się informacja:

Taki element został już wybrany. Użytkownik powinien w takim przypadku dokonać modyfikacji już istniejącej pozycji. W sekcji C.2 i C.3 nie jest również możliwe dodanie pozycji z kwotą ujemną

Za pomocą przycisku

Usuń sekcję istnieje możliwość usunięcia wszystkich pozycji związanych z danym krajem w danej sekcji.

Na formularzu deklaracji VIU-DO nie ma mechanizmu weryfikującego, czy stawka VAT uzupełniona w pozycji odpowiada stawkom danego kraju.

W sekcji C.5 następuje walidacja, czy wskazano wcześniejszy kwartał niż ten, za który składana jest deklaracja VIU-DO.

Kwoty w sekcji C.6 oraz kwota w sekcji C.7 w poz. 18

Całkowita kwota należnego podatku VAT do wpłaty są wyliczane automatycznie i podlegają modyfikacji. Kwota w poz. 18 jest wyliczana jako suma kwot z sekcji C.6 z pominięciem kwot ujemnych.

Wszystkie kwoty na formularzu deklaracji VIU-DO wyświetlane są w walucie EUR.

Płatność do deklaracji VIU-DO tworzona jest na kwotę z poz. 18

Całkowita kwota należnego podatku VAT w walucie EUR w momencie odbioru UPO. Kwota w PLN na płatności przeliczana jest po kursie EBC z dnia odbioru UPO. Termin płatności ustawiany jest na ostatni dzień miesiąca, a gdy przypada na dzień wolny to jest przesuwany na kolejny dzień roboczy. Istnieje możliwość zmiany kursu na płatności utworzonej do deklaracji VIU-DO. Jeżeli na dzień odbioru UPO nie opublikowano kursu EBC to na płatności ustawiany jest

Kurs ręczny z notowaniem 1=1. Kurs ten podlega edycji.

Jeżeli na deklaracji nie uzupełniono wszystkich wymaganych pól to podczas próby zapisania formularza wyświetlany jest komunikat:

Niektóre pola nie zostały uzupełnione. Popraw błędy na formularzu.

Wydruk deklaracji VIU-DO jest dostępny z poziomu otwartego formularza deklaracji pod przyciskiem

.

Podgląd wydruku deklaracji VIU-DO jest dostępny z poziomu otwartego formularza deklaracji pod przyciskiem

.

Uwaga

Z poziomu formularza deklaracji VIU-DO nie ma możliwości ponownego jej przeliczenia. Jeżeli w rejestrze VAT sprzedaży nastąpi zmiana i deklaracja VIU-DO za ten kwartał nie została jeszcze wysłana do systemu e‑Deklaracje to należy ją usunąć i dodać ponownie.

Kwalifikowanie dokumentów do sekcji dotyczącej korekt

Jeżeli na dokumencie z rodzajem transakcji

Procedura OSS data sprzedaży należy do poprzedniego kwartału i za ten okres deklaracja VIU-DO została naliczona i wysłana do systemu e-Deklaracje to w polu

Rozliczam podatek w OSS domyślnie ustawia się bieżący kwartał.

Jeżeli data sprzedaży dokumentu należy do kwartału wcześniejszego niż poprzedni to w polu

Rozliczam podatek w OSS domyślnie ustawia się bieżący kwartał.

W przypadku dokumentu dodanego w walucie innej niż EUR w polu

Data kursu domyślnie ustawiany jest ostatni dzień kwartału do którego należy data sprzedaży.

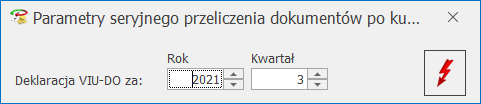

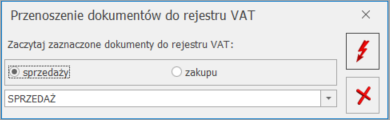

2.

Rejestry VAT sprzedaży. Operacje seryjne. Na liście dokumentów w rejestrze VAT sprzedaży w menu kontekstowym oraz na przycisku

dodano nową grupę

OSS zawierającą operacje seryjne:

- Przelicz po kursie EBC – funkcja umożliwia seryjne przeliczenie dokumentów po kursie Europejskiego Banku Centralnego dla dokumentów zakwalifikowanych do deklaracji VIU-DO w danym kwartale.

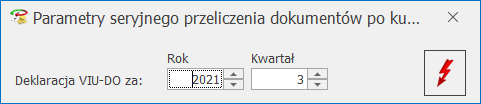

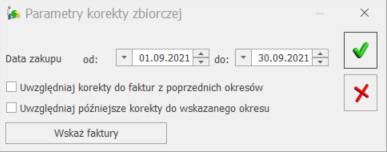

Parametry seryjnego przeliczenia dokumentów po kursie EBC

Po wybraniu kwartału i roku oraz naciśnięciu przycisku pioruna następuje przeliczenie dokumentów z rodzajem transakcji

Procedura OSS, w walucie innej niż EUR i

Kursem ręcznym z notowaniem 1=1, dla których w polu

Rozliczam podatek w OSS wskazano wybrany w oknie operacji seryjnej rok i kwartał. Użytkownik nie musi zaznaczać na liście żadnych dokumentów.

Dokumenty przeliczane są po kursie EBC z ostatniego dnia kwartału do którego należy data sprzedaży.

Przykład

Data sprzedaży: 01.09.2021.

Rozliczam podatek w OSS: 4 kwartał 2021.

Dokument zostanie przeliczony po kursie Europejskiego Banku Centralnego opublikowanym na 30.09.2021.

Po przeliczeniu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce

[OSS] jako typ kursu pozostaje

Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami.

Dokumenty z

Kursem ręcznym z notowaniem innym niż 1=1 oraz dokumenty z kursem

Nieokreślony nie są przeliczane po kursie EBC.

Jeżeli na ostatni dzień danego kwartału nie opublikowano jeszcze kursu EBC dla waluty EUR w oknie operacji seryjnej pojawia się ostrzeżenie:

Na dzień [data] nie opublikowano kursu waluty.

Jeżeli na ostatni dzień danego kwartału nie opublikowano jeszcze kursu EBC dla waluty EUR i w tym kwartale dodano dokumenty w walucie innej niż EUR to po naciśnięciu przycisku pioruna pojawia się komunikat:

Nie można przeliczyć dokumentów w walutach innych niż EUR, ponieważ nie ma opublikowanego notowania kursu Europejskiego Banku Centralnego.

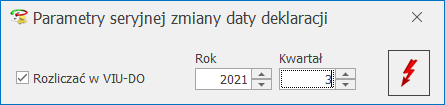

- Zmień datę deklaracji VIU-DO – funkcja umożliwia seryjną zmianę daty deklaracji VIU-DO dla dokumentów z rodzajem transakcji Procedura OSS.

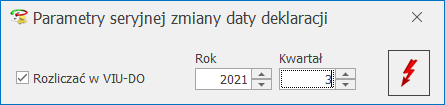

Parametry seryjnej zmiany daty deklaracji

Po wyborze opcji

Zmień datę deklaracji VIU-DO pojawia się okno z domyślnie zaznaczonym parametrem

Rozliczać w VIU-DO wraz z możliwością wskazania kwartału i roku jaki ma zostać ustawiony na podświetlonym/ zaznaczonych dokumentach.

Użytkownik ma również możliwość odznaczenia parametru

Rozliczam podatek w OSS na podświetlonym/ zaznaczonych dokumentach. Aby tego dokonać należy w oknie seryjnej zmiany daty deklaracji VIU-DO odznaczyć parametr

Rozliczać w VIU_DO. Odznaczenie parametru powoduje, że wskazane dokumenty nie zostaną uwzględnione w deklaracji VIU-DO

3.

Rejestry VAT sprzedaży. W związku z wprowadzeniem formularza deklaracji VIU-DO, w rejestrze VAT sprzedaży z poziomu zakładki

[Rejestry VAT] dodano nowy wydruk

Klasyfikacja sprzedaży/ Zestawienie transakcji do VIU-DO. W przypadku dokumentów w walucie innej niż EUR prezentowane na wydruku kwoty pobierane są z dokumentu z zakładki

[OSS]. Przed wykonaniem wydruku dokumenty powinny zostać przeliczone przez użytkownika po kursie EBC na koniec kwartału. Można do tego wykorzystać dostępną w rejestrze VAT sprzedaży operację seryjną

Przelicz po kursie EBC.

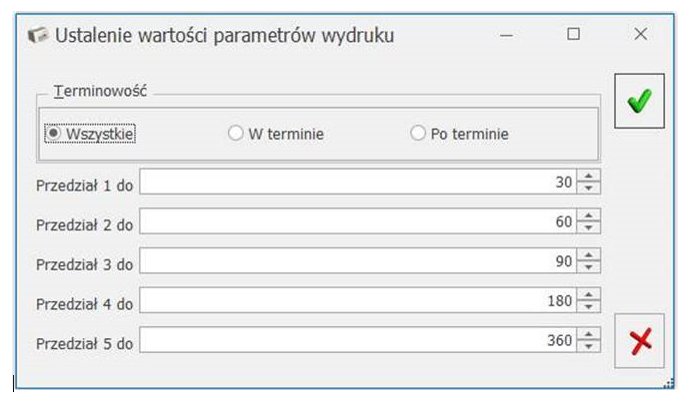

Przed wykonaniem wydruku pojawia się okno z możliwością wskazania kwartału i roku oraz z parametrem pozwalającym na określenie, czy drukować listę dokumentów czy tylko podsumowania.

Wydruk składa się z dwóch sekcji, odpowiadających formularzowi deklaracji VIU-DO:

- 2. Świadczenie usług z państwa członkowskiego identyfikacji oraz stałego miejsca prowadzenia działalności gospodarczej poza Unią Europejską oraz dostawy towarów wysyłanych lub transportowanych z państwa członkowskiego identyfikacji – do sekcji kwalifikowane są dokumenty z datą sprzedaży należącą do kwartału deklaracji VIU-DO,

- 5. Korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług – do sekcji kwalifikowane są dokumenty z datą sprzedaży należącą do innego kwartału niż kwartał deklaracji VIU-DO.

Dokumenty są prezentowane na wydruku z podziałem na poszczególne kraje, rodzaj (

Towary lub

Usługi) oraz w ramach rodzaju z podziałem na poszczególne stawki VAT. Wydruk zawiera osobne podsumowanie dla każdej stawki VAT, rodzaju i kraju.

4.

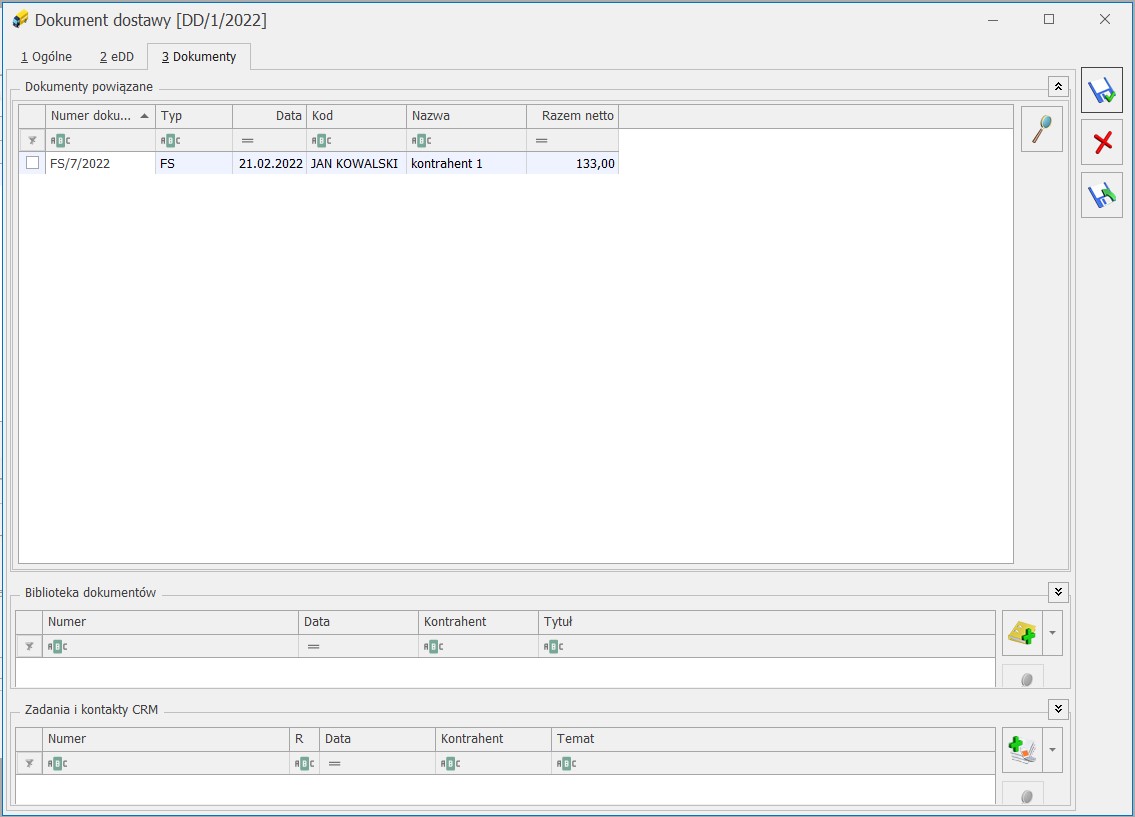

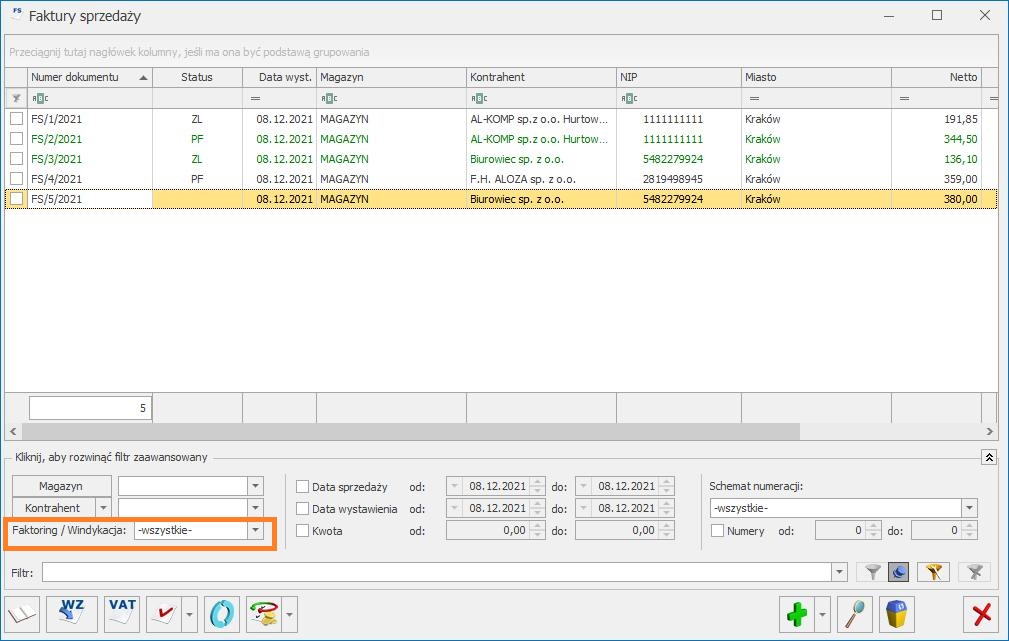

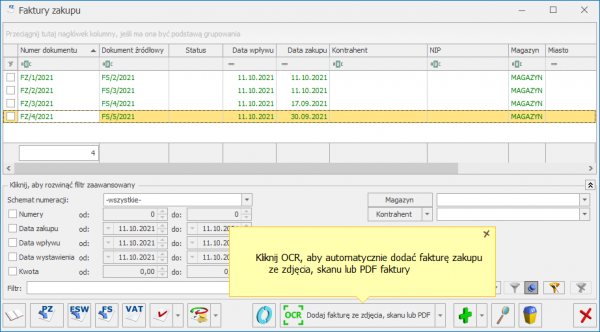

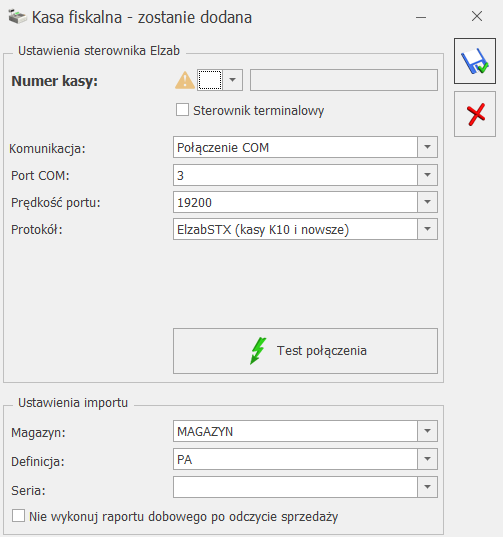

Rejestry VAT. Automatyczne przenoszenie dokumentów zakupowych z modułu Handel. Dodano możliwość automatycznego przenoszenia do rejestru VAT:

- Faktur Zakupu i ich korekt (za wyjątkiem noty korygującej).

- Dokumentów Wewnętrznych Zakupu i ich korekt.

Funkcja jest dostępna jeżeli pobrano moduł

Faktury lub

Handel lub

Handel Plus.

Dokumenty mogą być przenoszone automatycznie do rejestru VAT po ich zatwierdzeniu po zaznaczeniu w Konfiguracji Firmy/ Księgowość/ Parametry na nowej zakładce

[Operacje automatyczne] parametru

Automatyczne przenoszenie dokumentów z Handlu do rejestrów VAT i wskazaniu odpowiednich rodzajów dokumentów. Przynajmniej jeden rodzaj dokumentu powinien być zaznaczony. Po zaznaczeniu rodzaju dokumentu użytkownik ma możliwość wybrania rejestru, do którego przeniesione zostaną dane dokumenty.

Parametr

Automatyczne przenoszenie dokumentów z Handlu do rejestrów VAT w nowych bazach jest domyślnie zaznaczony wraz z opcjami:

Dokumenty wewnętrzne zakupu oraz

Faktury zakupu. W przypadku baz zaktualizowanych z wcześniejszych wersji programu parametr jest domyślnie odznaczony.

Dokumenty zostaną przeniesione automatycznie do rejestru VAT zakupu po wyborze na liście Faktur Zakupu/ Dokumentów Wewnętrznych Zakupu w menu kontekstowym opcji

Zatwierdź dokumenty lub po odznaczeniu na Fakturze Zakupu/ Dokumencie Wewnętrznym Zakupu parametru

Bufor.

Jeżeli do Faktury Zakupu dodano Korektę kursu waluty to przeniesienie obu dokumentów (jako sumy) następuje w momencie zatwierdzenia Korekty.

Uwaga

Dokumenty zaimportowane do modułu Handel jako zatwierdzone oraz dokumenty przekształcane i od razu zatwierdzane w tle, nie przez użytkownika (np. Korekta Dokumentu Wewnętrznego Zakupu, Faktura Zakupu utworzona na podstawie Faktury RR, jeżeli podczas zatwierdzania Faktury RR zaznaczono opcje: FZ i PZ) nie są automatycznie przenoszone do rejestru VAT.

Jeżeli użytkownik w Konfiguracji nie wskaże folderu, do którego mają być automatycznie przenoszone dokumenty lub wskazany w Konfiguracji folder jest nieaktywny to podczas zatwierdzania danego rodzaju dokumentu pojawia się okno z wyborem rejestru, do którego mają zostać przeniesione dokumenty. Rejestr ten zostanie ustawiony w Konfiguracji dla danego rodzaju dokumentu.

Jeżeli w

Konfiguracji nie zaznaczono parametru

Automatyczne przenoszenie dokumentów z Handlu do rejestrów VAT to w następujących przypadkach:

- Jeżeli pobrano moduł Faktury lub Handel lub Handel Plus i w Konfiguracji Firmy/ Ogólne/ Praca rozproszona wskazano nie lub

- Jeżeli pobrano moduł Faktury lub Handel lub Handel Plus i w Konfiguracji Firmy/ Ogólne/ Praca rozproszona wskazanoksięgowość lub

- Jeżeli pobrano moduł Faktury lub Handel lub Handel Plus i w Konfiguracji Firmy/ Ogólne/ Praca rozproszona wskazano sprzedaż/płace oraz zaznaczono parametr Eksport faktur VAT z rejestrów VAT

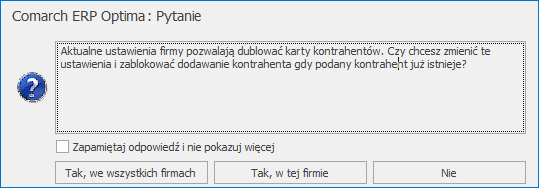

to dla operatora będącego Administratorem podczas zatwierdzania Faktur Zakupu/ Dokumentów Wewnętrznych Zakupu pojawia się komunikat: Dokumenty wystawiane w module Handel mogą zostać automatycznie przeniesione do rejestrów VAT. Czy chcesz aby przenoszenie odbywało się automatycznie po zatwierdzeniu dokumentów? Zaakceptowanie komunikatu powoduje zaznaczenie w Konfiguracji parametru

Automatyczne przenoszenie dokumentów z Handlu do rejestrów VAT i pojawienie się okna z wyborem rejestru, do którego ma być przenoszony dany rodzaj dokumentu. Okno z wyborem rejestru pojawi się również podczas zatwierdzania innego rodzaju dokumentu. Wybór opcji

Nie skutkuje tym, że dokumenty nie będą automatycznie przenoszone do rejestru VAT i komunikat pojawi się ponownie podczas zatwierdzania kolejnego dokumentu. Wybór opcji

Nie i zaznaczenie w oknie komunikatu opcji

Zapamiętaj odpowiedź i nie pokazuj więcej powoduje, że dokumenty nie będą automatycznie przenoszone do rejestru VAT i komunikat nie pojawi się ponownie podczas zatwierdzania kolejnego dokumentu.

5.

Księga Podatkowa oraz Ewidencja Ryczałtowa. Automatyczne księgowanie dokumentów. Dodano możliwość automatycznego księgowania dokumentów do Księgi Podatkowej oraz Ewidencji Ryczałtowej. Funkcja jest dostępna jeżeli pobrano moduł

Księga Podatkowa oraz jako

Rodzaj księgowości wskazano

Księgę Podatkową lub

Ewidencję Ryczałtową.

W przypadku Księgi Podatkowej istnieje możliwość automatycznego księgowania następujących dokumentów:

- Amortyzacje,

- Delegacje,

- Ewidencja dodatkowa kosztów,

- Ewidencja dodatkowa przychodów,

- Faktury zakupu i ich korekty (za wyjątkiem noty korygującej),

- Likwidacje,

- Lista płac,

- Rejestr sprzedaży VAT,

- Rejestr zakupu VAT,

- Różnice kursowe,

- Różnice kursowe MW,

- Spis z natury,

- Zapisy kasowe/bankowe.

W przypadku Ewidencji Ryczałtowej istnieje możliwość automatycznego księgowania następujących dokumentów:

- Ewidencja dodatkowa przychodów,

- Rejestr sprzedaży VAT,

- Różnice kursowe,

- Różnice kursowe MW.

Dokumenty mogą być księgowane automatycznie po zaznaczeniu w Konfiguracji Firmy/ Księgowość/ Parametry na nowej zakładce

[Operacje automatyczne] parametru

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań i wskazaniu rodzajów dokumentów, które mają być automatycznie księgowane. Przynajmniej jeden rodzaj dokumentu powinien być zaznaczony.

Parametr

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań w nowych bazach jest domyślnie zaznaczony wraz z wszystkimi rodzajami dokumentów. W przypadku baz zaktualizowanych z wcześniejszych wersji programu parametr jest domyślnie odznaczony.

Następujące dokumenty:

- Rejestry sprzedaży VAT,

- Ewidencja dodatkowa przychodów,

- Różnice kursowe/ Różnice kursowe MW

nie podlegają automatycznemu księgowaniu w przypadku zaznaczenia w Konfiguracji Firmy/ Księgowość/ Parametry danego rodzaju dokumentu w sekcji

Zbiorcze księgowanie dokumentów (nie podlegają automatycznemu księgowaniu). Po zaznaczeniu w tej sekcji danego rodzaju dokumentu następuje jego odznaczenie w sekcji

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań.

Po zaznaczeniu danego rodzaju dokumentu w sekcji

Zbiorcze księgowanie dokumentów (nie podlegają automatycznemu księgowaniu) nie jest możliwe zaznaczenie tego rodzaju dokumentu w sekcji

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań.

Po zaznaczeniu parametru

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań bez wskazania żadnego rodzaju dokumentów, podczas próby zapisu okna Konfiguracji pojawi się komunikat:

Przynajmniej jeden rodzaj dokumentu powinien być zaznaczony.

Jeżeli w Konfiguracji nie zaznaczono parametru

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań to dla operatora będącego Administratorem podczas zapisywania/ zatwierdzania wyżej wymienionych dokumentów (za wyjątkiem różnic kursowych oraz różnic kursowych MW) pojawia się komunikat: Dokumenty mogą być automatycznie księgowane do KPiR/ Ewidencji Ryczałtowej podczas ich zatwierdzania. Jeśli chcesz wskazać konkretne dokumenty możesz to zrobić w Konfiguracji Firmy/Księgowość/Parametry/Operacje automatyczne. Czy chcesz włączyć automat? Zaakceptowanie komunikatu powoduje zaznaczenie w Konfiguracji parametru

Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań wraz z wszystkimi rodzajami dokumentów (za wyjątkiem tych, dla których zaznaczono parametr dotyczący zbiorczego księgowania). Wybór opcji

Nie skutkuje tym, że dokumenty nie będą automatycznie księgowane i komunikat pojawi się ponownie podczas zapisywania/ zatwierdzania kolejnego dokumentu. Wybór opcji

Nie i zaznaczenie w oknie komunikatu opcji

Zapamiętaj odpowiedź i nie pokazuj więcej powoduje, że dokumenty nie będą automatycznie księgowane i komunikat nie pojawi się ponownie podczas zapisywania/ zatwierdzania kolejnego dokumentu. Wyżej wymieniony komunikat nie pojawi się podczas zapisywania dokumentu w rejestrze sprzedaży VAT/ ewidencji dodatkowej przychodów, jeżeli w Konfiguracji zaznaczono parametr dotyczący zbiorczego księgowania dla danego rodzaju dokumentu.

Automatyczne księgowanie dokumentów

Amortyzacje

Dokumenty amortyzacji są księgowane automatycznie do Księgi Podatkowej do kolumny 13. Pozostałe.

Dokumenty amortyzacji są automatycznie księgowane do Księgi Podatkowej:

- Po zapisaniu dokumentu amortyzacji bezpośrednio na liście Dokumenty środków trwałych.

- Po wygenerowaniu amortyzacji z listy środków trwałych. Jeśli użytkownik na liście środków trwałych zaznaczy kilka środków to tworzony jest jeden zapis księgowy dla zaznaczonych środków trwałych.

- Po wygenerowaniu amortyzacji z modułu Biuro Rachunkowe. Tworzony jest jeden zapis księgowy dla wszystkich środków trwałych z wygenerowaną amortyzacją.

Delegacje

Delegacje są księgowane automatyczne do Księgi Podatkowej do kolumny 13. Pozostałe w momencie ich zatwierdzenia.

Ewidencja dodatkowa kosztów

Ewidencja dodatkowa kosztów jest księgowana automatycznie do Księgi Podatkowej do kolumny wskazanej w kwotach dodatkowych, a w przypadku ich braku do kolumny wskazanej na kategorii wybranej na dokumencie.

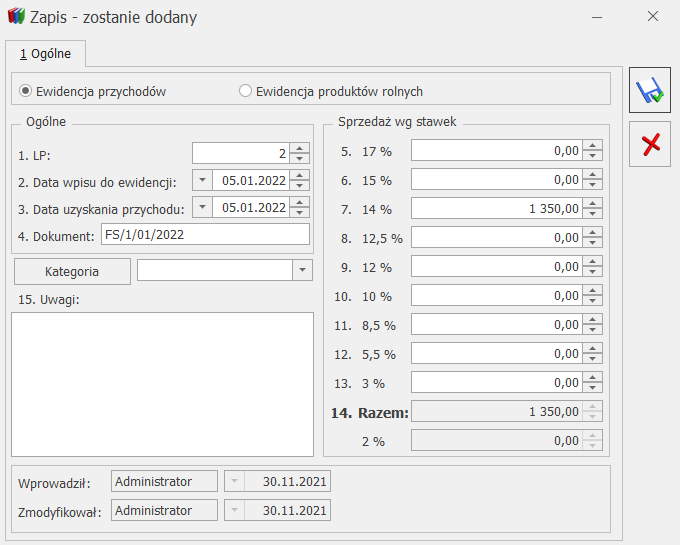

Ewidencja dodatkowa przychodów

Ewidencja dodatkowa przychodów jest księgowana automatycznie do Księgi Podatkowej/ Ewidencji Ryczałtowej do kolumny wskazanej w kwotach dodatkowych, a w przypadku ich braku do kolumny wskazanej na kategorii wybranej na dokumencie.

Faktury zakupu

Faktury Zakupu są księgowane automatycznie do Księgi Podatkowej do kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny 10.Towary. Przy księgowaniu brane są pod uwagę również: ustawiony na kategorii podział odliczeń, procent księgowania w koszty oraz to czy kontrahent jest podatnikiem VAT czynnym czy nie. Na podstawie kombinacji tych wszystkich czynników wyliczana jest odpowiednia kwota do zaksięgowania

Faktury Zakupu są księgowane automatycznie do Księgi Podatkowej po wyborze na liście Faktur Zakupu w menu kontekstowym opcji

Zatwierdź dokumenty lub po odznaczeniu na Fakturze Zakupu parametru

Bufor.

Dokumenty przekształcane i od razu zatwierdzane w tle (nie przez użytkownika) nie są automatycznie księgowane do Księgi Podatkowej.

Przykład

Po zatwierdzeniu Faktury RR, na której zaznaczono parametr FZ – powstała Faktura Zakupu nie jest automatycznie księgowana do KPiR.

Jeżeli Faktura RR zostanie zatwierdzona bez zaznaczonego parametru FZ, a następnie przekształcona do Faktury Zakupu to podczas zatwierdzania Faktury Zakupu zostanie ona automatycznie zaksięgowana do Księgi Podatkowej.

Jeżeli do Faktury Zakupu dodano Korektę kursu waluty to księgowanie obu dokumentów (jako sumy) następuje w momencie zatwierdzenia Korekty kursu waluty.

Na zapisie księgowym powstałym do Faktury Zakupu na zakładce

[Dokumenty handlowe] w kolumnie Numer dokumentu wyświetlany jest Numer obcy.

Likwidacje

Dokumenty likwidacji są księgowane automatycznie do Księgi Podatkowej do kolumny 13. Pozostałe po zaznaczeniu na karcie środka trwałego parametru

Zlikwidowany lub

Zbyty i zapisaniu karty środka lub po dodaniu i zapisaniu dokumentu likwidacji bezpośrednio na liście Dokumenty środków trwałych.

Lista płac

Lista płac jest księgowana automatycznie do Księgi Podatkowej do kolumny 10. Wynagrodzenia oraz do kolumny 13. Pozostałe.

Lista płac jest księgowana automatycznie do Księgi Podatkowej po wyborze na liście

Listy płac w menu kontekstowym opcji

Zamknij listę płac.

Rejestr sprzedaży VAT

Rejestr sprzedaży VAT jest księgowany automatycznie do Księgi Podatkowej/ Ewidencji Ryczałtowej do kolumny wybranej w pozycji dokumentu.

Rejestr zakupu VAT

Rejestr zakupu VAT jest księgowany automatycznie do Księgi Podatkowej do kolumny wybranej w pozycji dokumentu.

Różnice kursowe

Różnice kursowe są księgowane automatycznie do Księgi Podatkowej w momencie rozliczenia dokumentów jeżeli na formularzu różnicy kursowej automatycznie ustawi się Kolumna KPiR. Jeżeli w momencie rozliczenia nie ustawi się Kolumna KPiR to po jej wskazaniu na różnicy kursowej i zapisaniu formularza nastąpi automatyczne księgowanie do Księgi Podatkowej.

Różnice kursowe są księgowane automatycznie do Ewidencji Ryczałtowej do Kolumny Ryczałtu wskazanej na różnicy kursowej po uzupełnieniu tego pola i zapisaniu formularza.

Różnice kursowe MW

Różnice kursowe MW są księgowane automatycznie do Księgi Podatkowej/ Ewidencji Ryczałtowej do kolumny wskazanej na różnicy kursowej po uzupełnieniu tego pola i zapisaniu formularza.

Spis z natury

Spis z natury jest księgowany automatycznie do Księgi Podatkowej do kolumny 15. Zaszłości w momencie jego zapisywania.

Zapisy kasowe/bankowe

Zapis kasowy/bankowy jest księgowany automatycznie do Księgi Podatkowej do kolumny wybranej na zapisie.

Uwaga

W przypadku stosowania metody kasowej, jeżeli rozliczanie dokumentów następuje z Preliminarza płatności opcją Rozlicz pojedynczo to należy w Konfiguracji dla parametru Automatyczne księgowanie dokumentów z pominięciem zbiorczych księgowań odznaczyć opcję Zapisy kasowe/bankowe lub ustawiać na tym zapisie kolumnę do księgowania na Nie księgować.

Automatycznemu księgowaniu nie podlegają:

- Rozliczenie sprzedaży według struktury zakupów,

- Korekta zakupów VAT związana ze sprzedażą zwolnioną i opodatkowaną,

- Dokumenty zaimportowane do modułu Handel jako zatwierdzone,

W przypadku firmy wielozakładowej automatyczne księgowanie następuje do zakładu wskazanego na formularzu dokumentu. Jeżeli pole

Zakład nie jest uzupełnione to dokument nie zostanie automatycznie zaksięgowany do momentu jego uzupełnienia.

Dokument nie zostanie automatycznie zaksięgowany jeżeli dotyczy okresu, który został zamknięty.

Aby dany Operator nie miał możliwości automatycznego księgowania dokumentów, należy na jego karcie dodać blokadę do księgowania danego rodzaju dokumentów. W związku z tym na karcie operatora na zakładce

[Blokady dostępu] dodano nowe blokady:

- Księgowanie delegacji do KPiR,

- Księgowanie dokumentów środków trwałych do KPiR,

- Księgowanie spisu z natury do KPiR,

- Księgowanie zapisów kasowych/bankowych do KPiR.

Ręczne księgowanie dokumentów

W przypadku wyboru jako rodzaju księgowości Księgi Podatkowej na liście Faktur Sprzedaży, Paragonów oraz Faktur Zakupu dodano przycisk

Księgowanie

. W menu kontekstowym dostępnym pod prawym przyciskiem myszy dodano opcję

Usuń zapisy księgowe.

W przypadku wyboru jako rodzaju księgowości Ewidencji Ryczałtowej na liście Faktur Sprzedaży oraz Paragonów dodano przycisk

Księgowanie  .

. W menu kontekstowym dostępnym pod prawym przyciskiem myszy dodano opcję

Usuń zapisy księgowe.

Faktury Sprzedaży/ Paragony

Faktury Sprzedaży/ Paragony są księgowane do Księgi Podatkowej po naciśnięciu przycisku

do kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny 7.Sprzedaż.

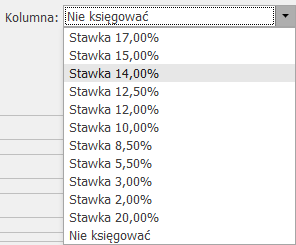

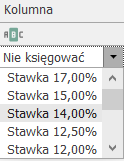

Faktury Sprzedaży/ Paragony są księgowane do Ewidencji Ryczałtowej po naciśnięciu przycisku

do kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny Stawka 8,50%.

Faktura Zaliczkowa niezafiskalizowana oraz Faktura Zaliczkowa zafiskalizowana (jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry nie zaznaczono parametru

Księgowanie faktur zaliczkowych zafiskalizowanych od razu w przychody) księgowana jest do kolumny 15.

Zaszłości. W takim przypadku Faktura Sprzedaży finalna księgowana jest do kolumny 15.

Zaszłości (w wartości Faktury Zaliczkowej na minus) oraz kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny 7.Sprzedaż.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry zaznaczono parametr

Księgowanie faktur zaliczkowych zafiskalizowanych od razu w przychody to Faktura Zaliczkowa zafiskalizowana księgowana jest do kolumny 7.

Sprzedaż. W takim przypadku Faktura Sprzedaży finalna księgowana jest w pozostałej kwocie do kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny 7.Sprzedaż

Faktura Zaliczkowa nie podlega księgowaniu do Ewidencji Ryczałtowej.

Korekta danych nie podlega księgowaniu do Księgi Podatkowej/ Ewidencji Ryczałtowej.

Faktury Zakupu

Faktury Zakupu są księgowane do Księgi Podatkowej po naciśnięciu przycisku

do kolumny wskazanej na kategorii wybranej w pozycji dokumentu, a w przypadku jej braku do kolumny wskazanej na kategorii wybranej w nagłówku dokumentu, a jeżeli ona również nie została uzupełniona to księgowanie następuje do kolumny 10.Towary.

W zależności od ustawień kategorii oraz rodzaju podatnika do Księgi Podatkowej księgowane są następujące kwoty:

- Jeżeli na Fakturze nie uzupełniono kategorii lub wybrano kategorię z odliczeniami Tak lub Warunkowo oraz kontrahent jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota netto dokumentu.

- Jeżeli na dokumencie wybrano kategorię z odliczeniami Nie lub kontrahent nie jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota brutto dokumentu.

- Jeżeli na Fakturze wybrano kategorię z zaznaczonym parametrem Księguj w koszty to na zapis w Księdze Podatkowej przenoszona jest kwota przemnożona przez % wskazany na formularzu kategorii. Jeżeli na kategorii wybrano odliczenia Tak lub Warunkowo oraz kontrahent jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota netto przemnożona przez % wskazany na formularzu kategorii. Jeżeli na dokumencie wybrano odliczenia Nie lub kontrahent nie jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota brutto przemnożona przez % wskazany na formularzu kategorii.

- Jeżeli na Fakturze wybrano kategorię z zaznaczonym parametrem Podziel odliczenia oraz kontrahent jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota netto dokumentu plus kwota VAT przemnożona przez % wskazany na formularzu kategorii.

- Jeżeli na Fakturze wybrano kategorię z zaznaczonym parametrem Podziel odliczenia i kontrahent nie jest podatnikiem VAT czynnym to do Księgi Podatkowej księgowana jest kwota brutto dokumentu.

Oznaczenie dokumentów na liście

W bazach zaktualizowanych z wcześniejszych wersji programu dokumenty wystawione w module Handel niezaksięgowane do Księgi Podatkowej/ Ewidencji Ryczałtowej widnieją na liście w kolorze czarnym. Dokumenty zaksięgowane widnieją w kolorze niebieskim i na zakładce

[Dokumenty] widnieje powiązany zapis księgowy.

Dokumenty przeniesione z modułu Handel do rejestru VAT i zaksięgowane do Księgi Podatkowej/ Ewidencji Ryczałtowej widnieją na obydwu listach w kolorze niebieskim.

6.

Księgowość kontowa. Schematy księgowań. Dodano możliwość księgowania listy płac według opisu analitycznego z podziałem na poszczególne składki ZUS płacone przez pracownika i pracodawcę. Księgowanie z podziałem na różne składki jest możliwe jeżeli pobrano moduł

Księga Handlowa lub

Księga Handlowa Plus oraz moduł

Płace i Kadry Plus.

W schematach księgowych o typie

Lista płac w polu

Kwota dodano nowe makra:

- @OpisAnlZUSEmerF – umożliwia księgowanie kwoty opisu analitycznego składka emerytalna firmy,

- @OpisAnlZUSRentF – umożliwia księgowanie kwoty opisu analitycznego składka rentowa firmy,

- @OpisAnlZUSChorF – umożliwia księgowanie kwoty opisu analitycznego składka chorobowa firmy,

- @OpisAnlZUSWypadF – umożliwia księgowanie kwoty opisu analitycznego składka wypadkowa firmy,

- @OpisAnlFGSP – umożliwia księgowanie kwoty opisu analitycznego składka FGŚP firmy,

- @OpisAnlFP – umożliwia księgowanie kwoty opisu analitycznego składka FP firmy,

- @OpisAnlFEP – umożliwia księgowanie kwoty opisu analitycznego składka FEP firmy,

- @OpisAnlZUSEmerP – umożliwia księgowanie kwoty opisu analitycznego składka emerytalna pracownika,

- @OpisAnlZUSRentP – umożliwia księgowanie kwoty opisu analitycznego składka rentowa pracownika,

- @OpisAnlZUSChorP – umożliwia księgowanie kwoty opisu analitycznego składka chorobowa pracownika,

- @OpisAnlZUSWypadP – umożliwia księgowanie kwoty opisu analitycznego składka wypadkowa pracownika.

Wyżej wymienione makra można łączyć jedynie z makrami dotyczącymi nagłówka. Nie można łączyć ich z makrami odwołującymi się do pozycji.

7.

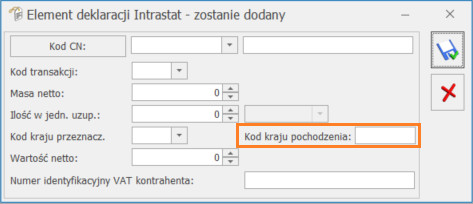

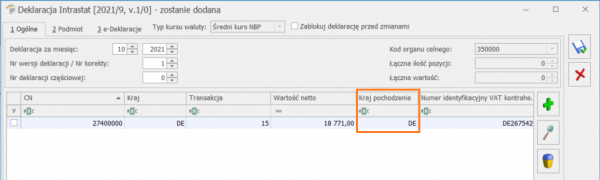

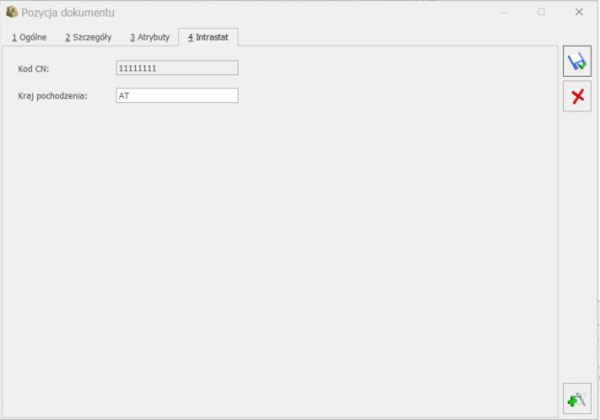

Korekta zbiorcza do Faktur Zakupu. W związku z dodaniem w menu Handel/ Faktury zakupu formularza Korekty zbiorczej do Faktur Zakupu, umożliwiono przeniesienie takiego dokumentu do rejestru VAT zakupu i księgowanie do Księgi Podatkowej oraz do księgowości kontowej.

Podczas przenoszenia z modułu

Handel do rejestru VAT zakupu przenoszone są poszczególne pozycje dodane na formularzu Korekty zbiorczej do Faktur Zakupu, z rodzajem wskazanym na formularzu kategorii wybranej w pozycji Korekty, a w przypadku jej braku z rodzajem

Towary. Jeżeli kontrahent jest podatnikiem VAT czynnym to ustawiane są odliczenia

Tak, jeżeli nie jest podatnikiem VAT czynnym to ustawiane są odliczenia

Nie. Na przeniesionym dokumencie zaznaczany jest parametr

Korekta i w polu tym widnieje:

Korekta zbiorcza. W przypadku Księgi Podatkowej, kolumna do księgowania pobierana jest z formularza kategorii wskazanej w pozycji Korekty, w przypadku jej braku z formularza kategorii wskazanej w nagłówku Korekty, a jeśli ona również nie została uzupełniona to domyślnie ustawiana jest kolumna 10.

Towary.

W przypadku księgowości kontowej w schematach o typie

Faktury zakupu w polu

Warunek (w nagłówku schematu oraz w elemencie schematu) dodano nową opcję

Korekta zbiorcza, po wyborze której pojawia się okno

Korekta zbiorcza z możliwością wyboru wariantu

Tak lub

Nie.

Przykład

Jeżeli użytkownik w polu Warunek w pozycji schematu księgowego wybierze opcję Korekta zbiorcza i w oknie Korekta zbiorcza wskaże wartość Tak to za pomocą tej pozycji schematu księgowane będą tylko dokumenty będące Korektami zbiorczymi do Faktur Zakupu.

Szczegóły formularza Korekty zbiorczej do Faktur Zakupu opisane zostały w części

Handel.

8.

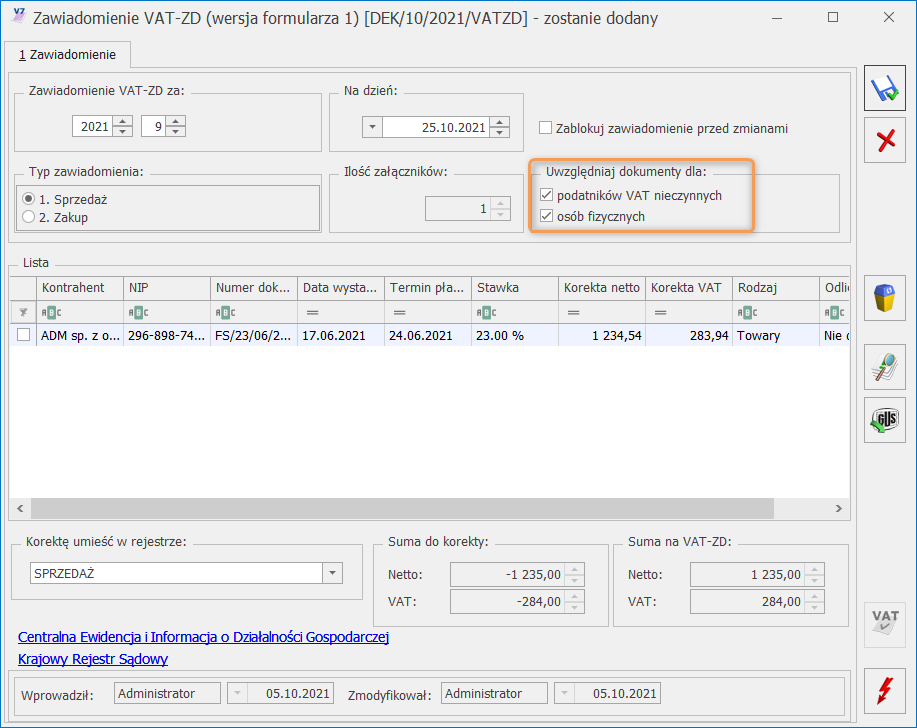

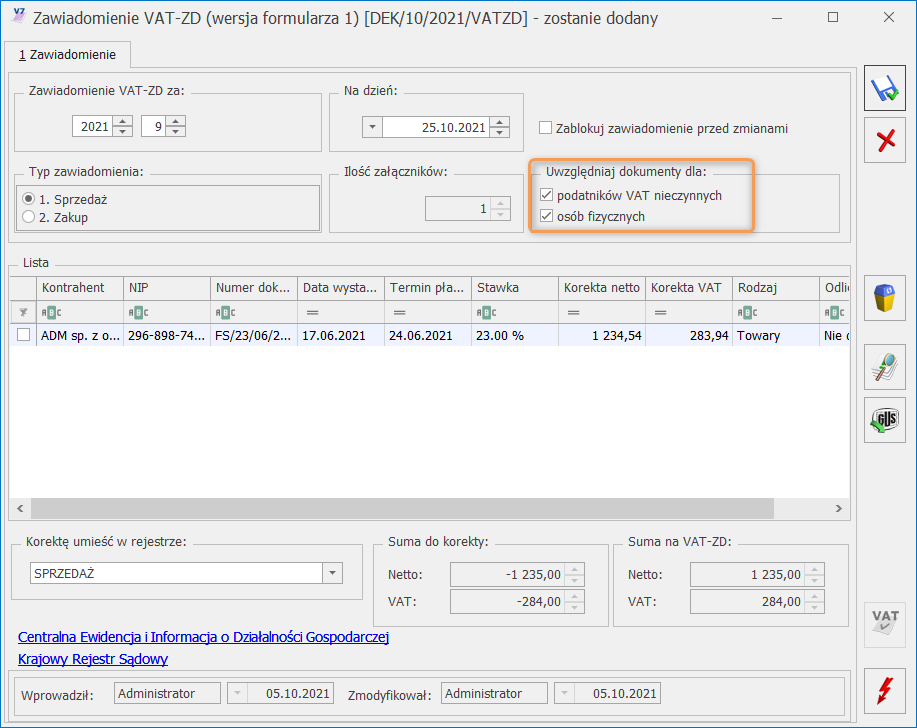

VAT-ZD. Umożliwiono naliczenie zawiadomienia VAT-ZD dla podmiotów nie będących podatnikami VAT czynnymi oraz dla osób fizycznych. Na formularzu zawiadomienia VAT-ZD o typie

Sprzedaż dodano nową sekcję

Uwzględniaj dokumenty dla z możliwością zaznaczenia parametrów:

podatników VAT nieczynnych i/lub

osób fizycznych.

Formularz zawiadomienia VAT-ZD

Po zaznaczaniu parametru/ parametrów należy przeliczyć zawiadomienie za pomocą przycisku pioruna.

Zaznaczenie parametru/parametrów jest zapamiętywane podczas dodawania kolejnego zawiadomienia VAT‑ZD.

Parametry są dostępne dla dowolnego rozliczenia za dowolny okres, w tym dla korekt robionych za okresy wcześniejsze.

Na formularzu VAT-ZD o typie

Sprzedaż dotyczącym rozliczenia za okresy od października 2021 r. uwzględniane są dokumenty dla których nie minął okres trzech lat od końca roku, w którym zostały wystawione.

9.

Biuro Rachunkowe. Deklaracje. Umożliwiono seryjne obliczanie deklaracji

ZUS DRA wraz z możliwością jej podglądu oraz eksportu do

programu Płatnik z poziomu

Operacje seryjne / Deklaracje/Zaliczki/JPK. Seryjne naliczenie

Deklaracji ZUS DRA działa dla wskazanych baz danych – pod warunkiem, że nie zostały one jeszcze policzone. W zależności od danych znajdujących się w danej bazie deklaracja ZUS DRA zostanie naliczona dla pracowników i/lub dla właścicieli rozliczających się indywidualnie z ZUS (zaznaczony parametr

Indywidualna DRA na formularzu właściciela). Funkcja

Eksport do programu Płatnik

umożliwia zapis deklaracji ZUS DRA dla wskazanych firm jako pliki xml, które będzie można zaczytać do programu Płatnik. Deklaracje zostaną zapisane w folderze wskazanym w polu

Deklaracje ZUS – katalog dla plików xml w konfiguracji stanowiska

(System/Konfiguracja/Stanowisko/Płace).Domyślnie ustawiona jest ścieżka %ProgramData%\Comarch ERP Optima\ZUS. Jako pliki xml zostaną zapisane deklaracje dla pracowników i/lub właścicieli za wskazany miesiąc o najwyższym numerze ustawionym w identyfikatorze (w przypadku, gdy jest naliczonych kilka deklaracji np. z powodu korekty).

We wskazanej wcześniej lokalizacji (%programdata%/Comarch ERP Optima/ZUS) zostaną utworzone foldery z nazwami baz danych, a w środku – podfoldery z rokiem i miesiącem deklaracji, w których będą zapisywane pliki XML. W nazwie utworzonych plików XML będzie zawarta informacja, o tym, czy plik dotyczy pracowników/właściciela, identyfikator deklaracji, a także data i godzina utworzenia pliku (np.: DRA_pracownicy_1092021_202110221049).

10.

Biuro Rachunkowe. Atrybuty. W Comarch ERP Optima w

Konfiguracji Programu/ Biuro rachunkowe/ Atrybuty dodano grupę atrybutów dotyczących deklaracji

ZUS DRA tj.: Kwota ZUS DRA, ZUS DRA do policz., ZUS DRA policzone. Atrybuty dostępne są z poziomu modułu

Biuro Rachunkowe.

11.

Biuro Rachunkowe. Raporty. W raportach:

Dokumenty modyfikowane, Podatki do zapłaty,

Statusy e-Deklaracji oraz

Wprowadzone dokument, dodano informacje o deklaracji

VIU-DO.

12.

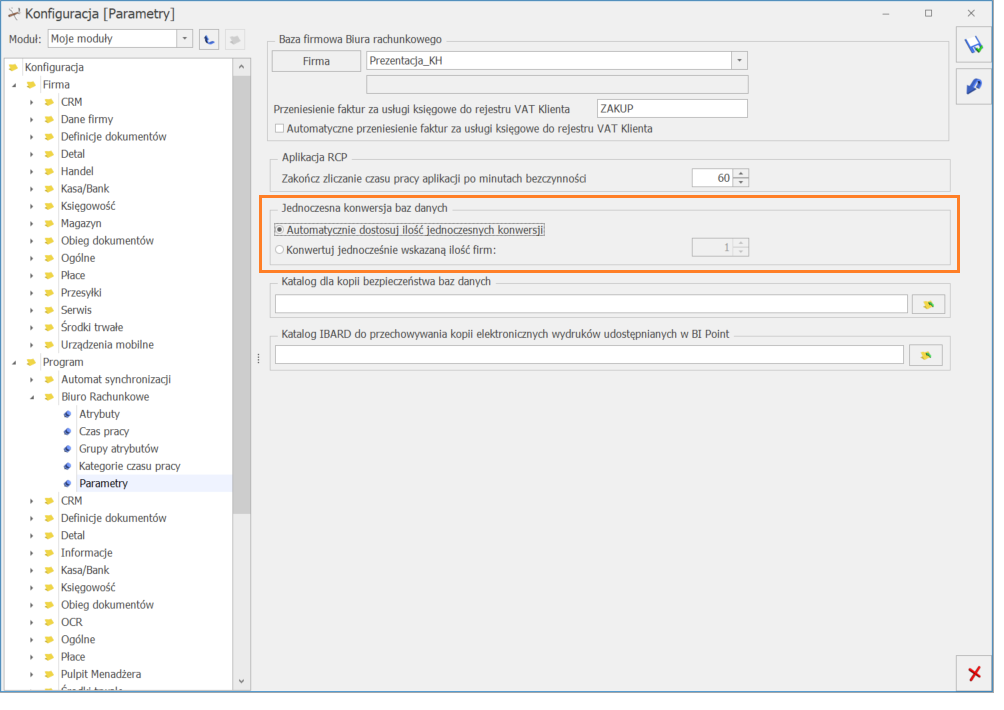

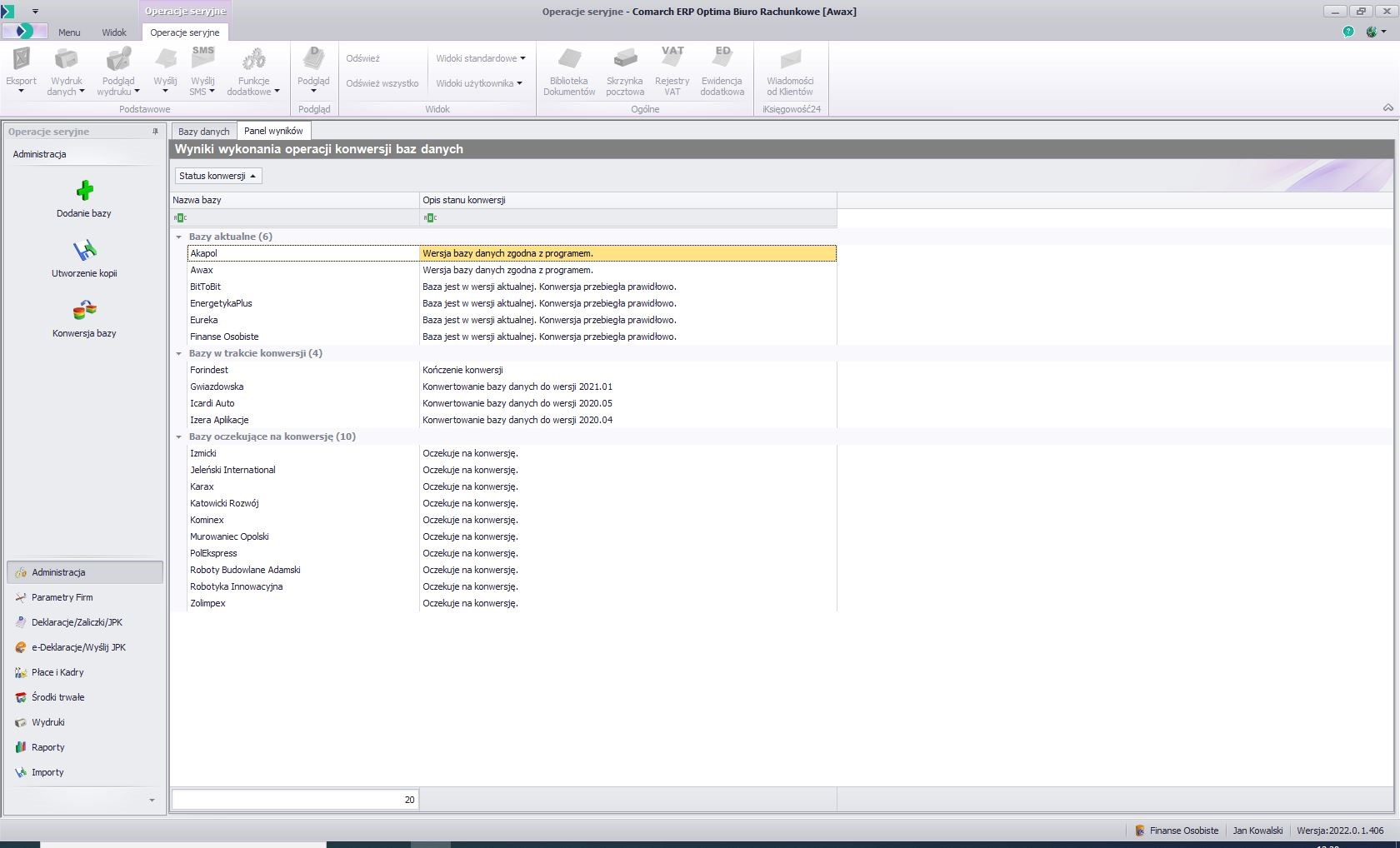

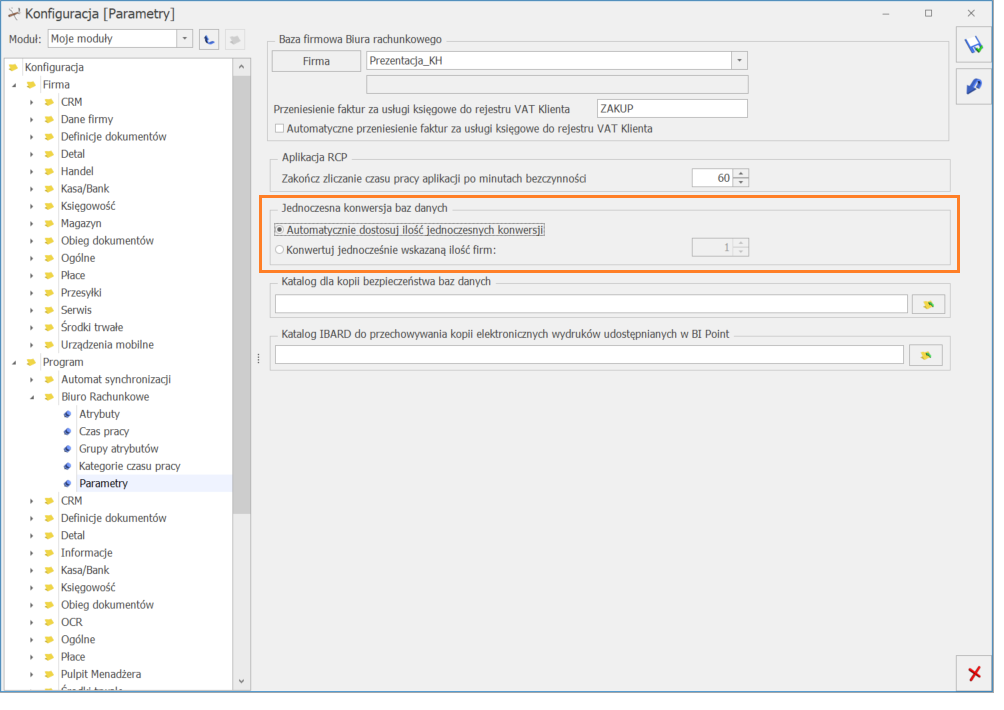

Biuro Rachunkowe. Konwersja bazy. Wprowadzono funkcjonalność pozwalającą konwertować określoną ilość baz równolegle. Z poziomu Comarch ERP Optima w Konfiguracji programu/ Biuro Rachunkowe/ Parametry dodano sekcje dotyczącą jednoczesnej konwersji baz danych. W sekcji tej dostępne są dwa parametry:

- Automatycznie dostosuj ilość jednoczesnych konwersji – W przypadku zaznaczenia tego parametru zostanie wysłane zapytanie SQL, iloma rdzeniami dysponuje Server. Jeżeli Server SQL dysponuje 4 rdzeni lub mniej lub nie uzyskamy żadnej wartości to parametr przyjmie wartość 2. Jeśli rdzeni będzie więcej niż 4, wówczas parametr przyjmie wartość 4.

- Konwertuj jednocześnie wskazaną ilość firm – Użytkownik ma możliwość wskazania ile baz jednocześnie ma być konwertowanych. Przy ręcznym ustawieniu ilości firm będzie ograniczenie do 10, aby zbyt duża liczba wątków nie spowodowała spowolnienia wykonania konwersji, zamiast przyspieszenia.

Parametry dotyczące konwersji baz w module Biuro Rachunkowe

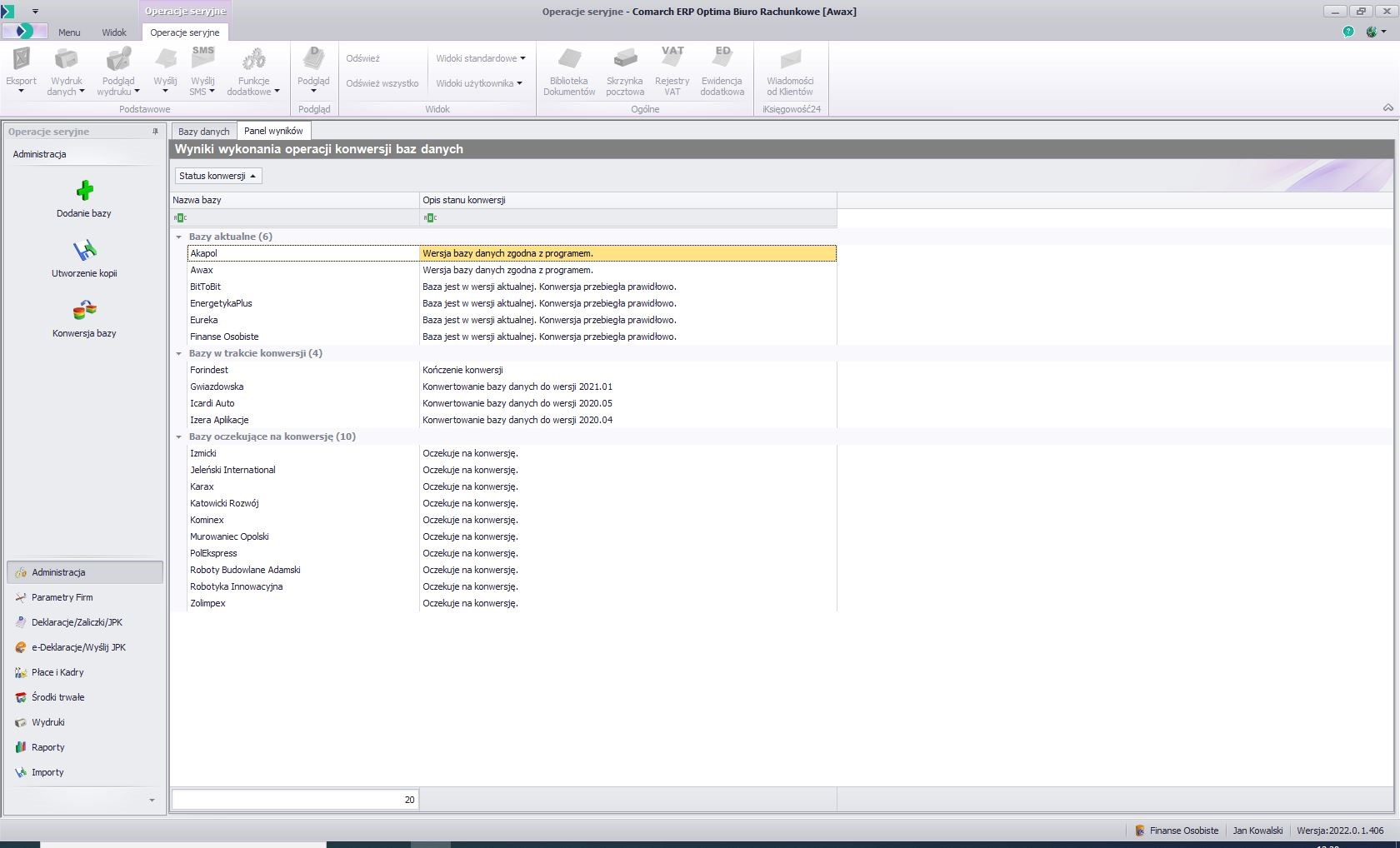

W momencie przeprowadzania konwersji kilku baz równolegle na oknie wyświetlają się informacje o postępach konwersji oraz statusach konwertowanych baz.

Postępy konwersji baz w Comarch ERP Optima Biuro Rachunkowe

Szczegółowy log z wynikami konwersji zapisywany jest w plikach tekstowych w standardowym folderze z logami programu Comarch ERP Optima.

Zmiany

1.

Księgowość. Limity. W Konfiguracji Programu/ Księgowość/ Limity wprowadzono kwoty limitów obowiązujących od 1 stycznia 2022 r.:

- Limit – pełna księgowość: 9 188 200 zł.

- Limit – ryczałt: 9 188 200 zł.

2.

Rejestry VAT. Na dokumentach z datą rozliczenia w VAT od lipca 2021 r. nie jest automatycznie dodawana procedura

MPP. Jeżeli na dokumencie z kodem

MPP zmieniono datę rozliczenia w VAT na późniejszą niż czerwiec 2021 r. to kod

MPP jest usuwany z dokumentu po jego zapisaniu. Jeżeli na dokumencie zmieniono datę rozliczenia w VAT na wcześniejszą niż lipiec 2021 r. to kod

MPP jest dodawany na dokument po jego zapisaniu jeżeli na dokumencie zaznaczony jest parametr

MPP – Podzielona płatność i kwota dokumentu przekracza 15 tys. zł brutto.

Jeżeli kod

MPP znajduje się w pliku z którego następuje import do programu to jest on przenoszony na dokument niezależnie od daty rozliczenia w VAT, natomiast w przypadku dokumentu z datą rozliczenia w VAT od lipca 2021 r. kod

MPP nie jest przenoszony do pliku JPK_V7.

W przypadku metody kasowej kod

MPP nie jest dodawany na dokument z datą wpływu (w przypadku rejestru VAT zakupu)/ datą sprzedaży (w przypadku rejestru VAT sprzedaży) od lipca 2021 r. Jeśli kod

MPP dodano na dokument z datą wcześniejszą niż lipiec 2021 r., a rozliczenie dokumentu następuje z datą późniejszą niż czerwiec 2021 r. to kod

MPP pozostaje na dokumencie, nie jest natomiast przenoszony do pliku JPK_V7.

3.

Rejestry VAT sprzedaży. Podczas kopiowania dokumentu z rodzajem transakcji

Procedura OSS z typem

Kurs EBC (Europejskiego Banku Centralnego) zmiana daty sprzedaży na inny kwartał aktualizuje ten kurs. Podczas kopiowania dokumentu z rodzajem transakcji

Procedura OSS z typem

Kurs ręczny ustawiane jest notowanie 1=1. Wyliczenie deklaracji VIU-DO lub wykonanie operacji seryjnej

Przelicz po kursie EBC wylicza kurs na dokumencie z typem

Kurs ręczny i notowaniem 1=1.

4.

Rejestry VAT zakupu. Umożliwiono automatyczny podział odliczeń na dokumencie w przypadku gdy w nagłówku dokumentu dokonano zmiany kategorii na taką, na formularzu której zaznaczono parametr

Podziel odliczenia i ustawiono tę kategorię w pozycji dokumentu.

5.

Rejestry VAT oraz Ewidencja dodatkowa. Umożliwiono dodawanie dokumentów Biblioteki dla dokumentów zaksięgowanych.

6.

Rejestry VAT sprzedaży. Podczas próby zapisania dokumentu z prefiksem kraju XI, rodzajem pozycji Towary oraz rodzajem transakcji

Procedura OSS nie pojawia się komunikat:

Dokument jest wystawiony dla kontrahenta z Irlandii Północnej, na dokumencie są towary. W obrocie towarowym Irlandia Północna traktowana jest jako państwo członkowskie UE. Czy chcesz zmienić rodzaj transakcji?

7.

Księgowość. Dla deklaracji VAT-7, VAT-UE, VAT-UEK, VAT-9M, VAT-27, PI-T28, PIT-36, PIT-36L, PIT-37, CIT-8, pliku JPK_VAT oraz pliku JPK_V7 dodano wydruk

Formularz UPO czarno-biały.

8.

Biuro Rachunkowe. JPK_VAT. Z poziomu Comarch ERP Optima Biuro Rachunkowe ukryto opcje dotyczące naliczania, podglądu, wysyłki, odbioru oraz wydruku UPO dla plików

JPK_VAT.

Poprawiono

1.

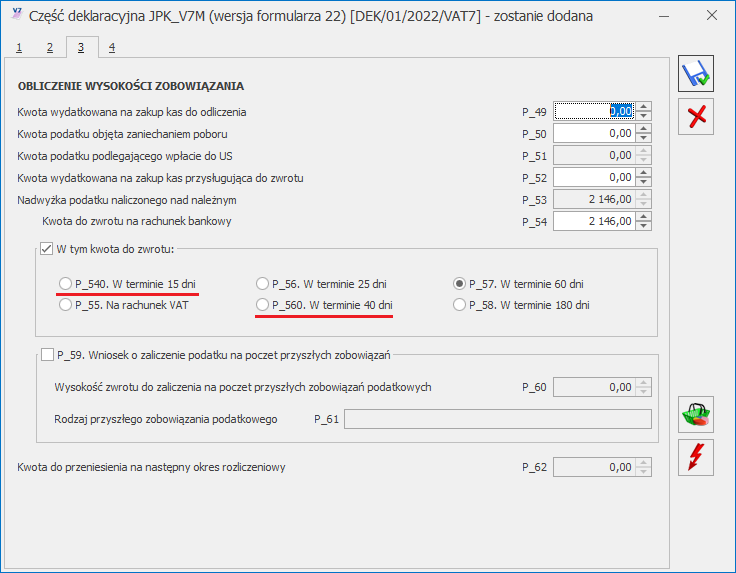

JPK_V7. Jeśli na dokumencie w rejestrze VAT były identyczne pozycje różniące się tylko kategoriami, wówczas w podsumowaniu na części deklaracyjnej pliku JPK_V7 uwzględniana była tylko jedna taka pozycja. Działanie poprawiono.

2.

Rejestry VAT. Jeżeli na karcie operatora dla parametru

Blokada zmiany dokumentów jeżeli zatwierdzona deklaracja VAT-7/plik JPK_V7 wybrano opcję

blokada i w rejestrze VAT skopiowano dokument dotyczący okresu, za który zatwierdzono JPK_V7, a następnie na kopiowanym zapisie zmieniono datę na dotyczącą okresu, za który nie ma zatwierdzonego JPK_V7 to nie było możliwe zapisanie takiego dokumentu. Działanie poprawiono.

3.

Rejestry VAT. Poprawiono szczególny przypadek wykazywania dokumentu w części deklaracyjnej pliku JPK_V7.

4.

Rejestry VAT. Poprawiono blokowanie za pomocą personalizacji widoczności przycisku służącego do generowania dokumentów wewnętrznych.

5.

VAT-ZD. W specyficznych przypadkach dokument nieuwzględniony na zawiadomieniu VAT-ZD jako niezapłacony pojawiał się na VAT-ZD w miesiącu jego rozliczenia jako zapłacony. Działanie poprawiono.

6.

Środki trwałe. Umożliwiono zapisanie karty środka trwałego w przypadku gdy pole Opis zawiera znak apostrofu.

7.

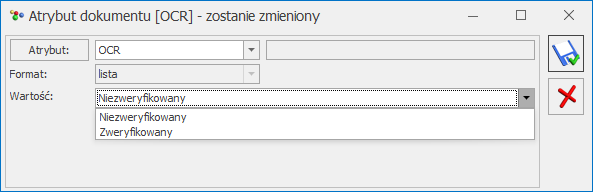

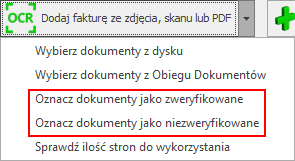

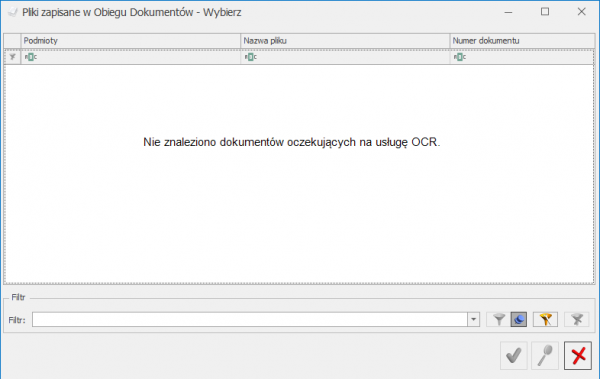

Atrybuty OCR. Poprawiono przypisywanie atrybutów na rozpoznanym dokumencie.

8.

Biuro Rachunkowe. Generacja pliku JPK_V7. W przypadku, gdy w bazie w

Konfiguracji Firmy/ Dane Firmy/ Deklaracje odznaczony był parametr JPK_V7, generując plik JPK_V7 z poziomu Comarch ERP Optima Biuro Rachunkowe program wyliczał plik dla tej bazy. Działanie poprawiono.

i następnie wskazaniu w polu lista Z-3.

Po naciśnięciu

i następnie wskazaniu w polu lista Z-3.

Po naciśnięciu

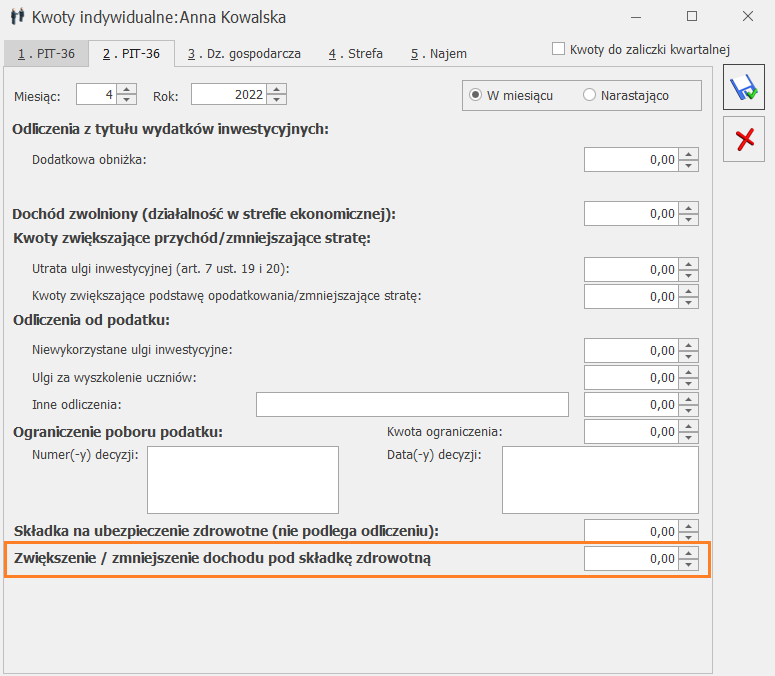

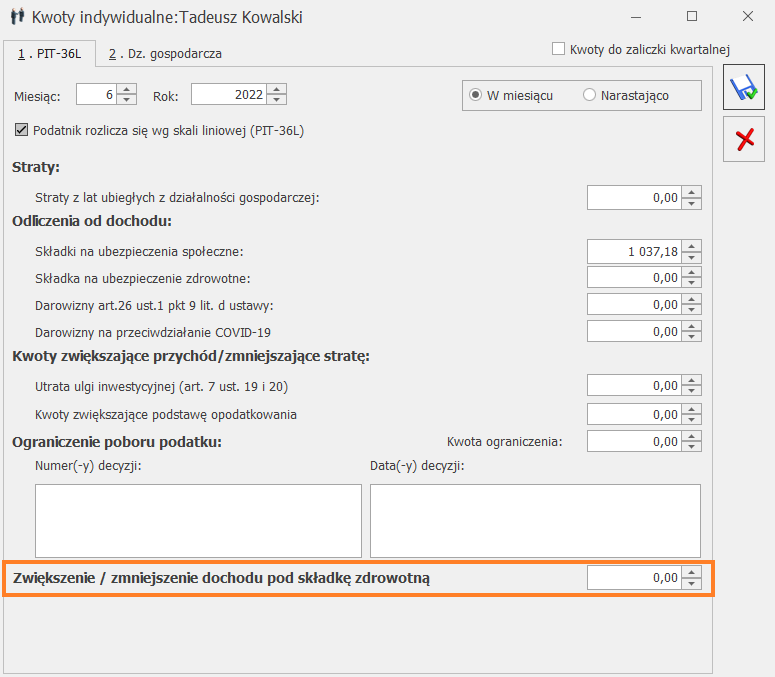

Kwota uzupełniona na formularzu kwot indywidualnych właściciela w polu Zwiększenie / zmniejszenie dochodu pod składkę zdrowotną nie jest uwzględniania podczas wyliczenia zaliczki na PIT-36/ PIT-36L.

2. Biuro Rachunkowe. Seryjna konwersja baz. Rozszerzenie pliku kopii bezpieczeństwa. Zmieniono format tworzenia się kopii bezpieczeństwa na format BAC podczas seryjnej konwersji baz danych.

Kwota uzupełniona na formularzu kwot indywidualnych właściciela w polu Zwiększenie / zmniejszenie dochodu pod składkę zdrowotną nie jest uwzględniania podczas wyliczenia zaliczki na PIT-36/ PIT-36L.

2. Biuro Rachunkowe. Seryjna konwersja baz. Rozszerzenie pliku kopii bezpieczeństwa. Zmieniono format tworzenia się kopii bezpieczeństwa na format BAC podczas seryjnej konwersji baz danych.

Po naciśnięciu ikony

Po naciśnięciu ikony  .

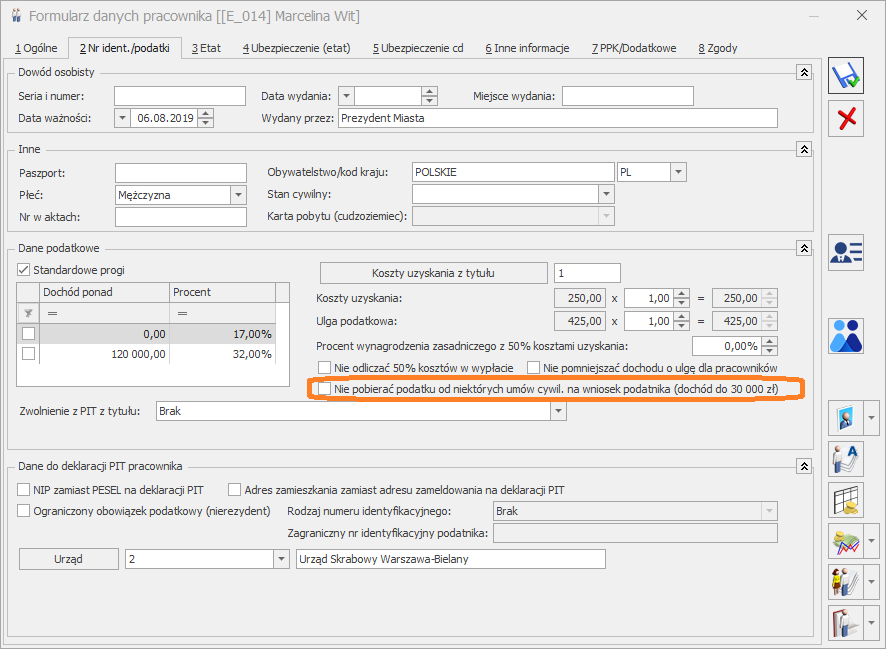

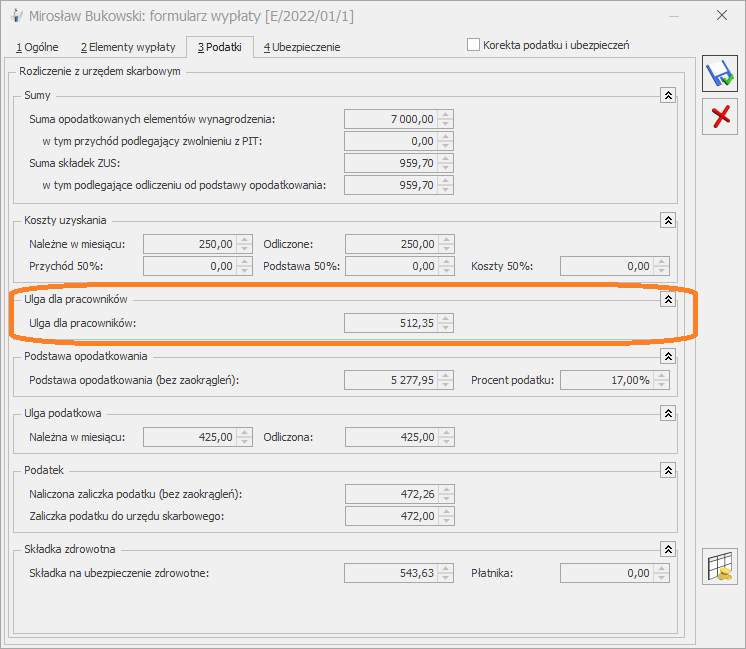

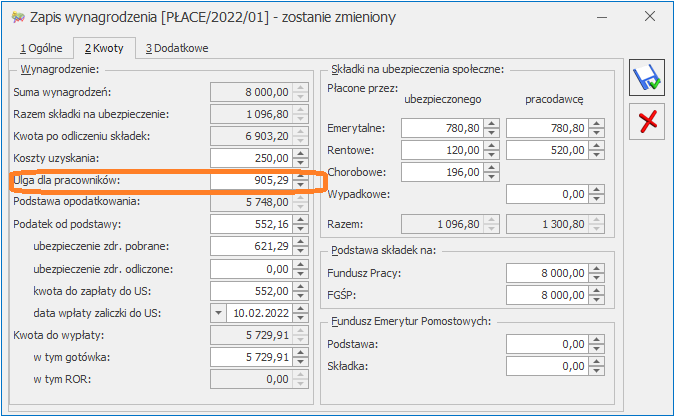

3. Polski Ład. Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją Polskiego Ładu. Zmiany obowiązują od 1.07.2022 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako lipiec 2022 i późniejszy.

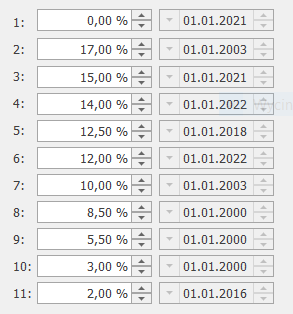

Naliczanie zaliczki podatku. Wprowadzono zmiany w naliczaniu zaliczki podatku w wypłatach. Od 1.07.2022 r. będzie stosowana stawka podatku 12% w pierwszym progu podatkowym oraz nowa wartość ulgi podatkowej 300zł.

.

3. Polski Ład. Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją Polskiego Ładu. Zmiany obowiązują od 1.07.2022 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako lipiec 2022 i późniejszy.

Naliczanie zaliczki podatku. Wprowadzono zmiany w naliczaniu zaliczki podatku w wypłatach. Od 1.07.2022 r. będzie stosowana stawka podatku 12% w pierwszym progu podatkowym oraz nowa wartość ulgi podatkowej 300zł.

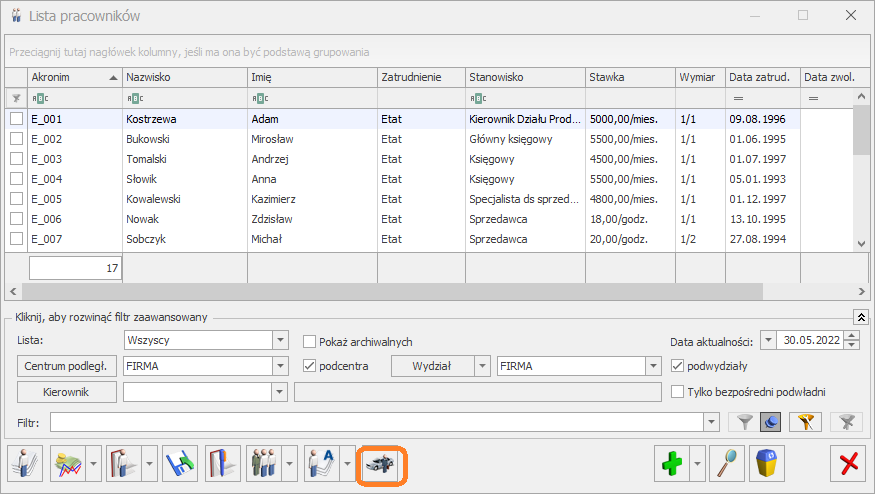

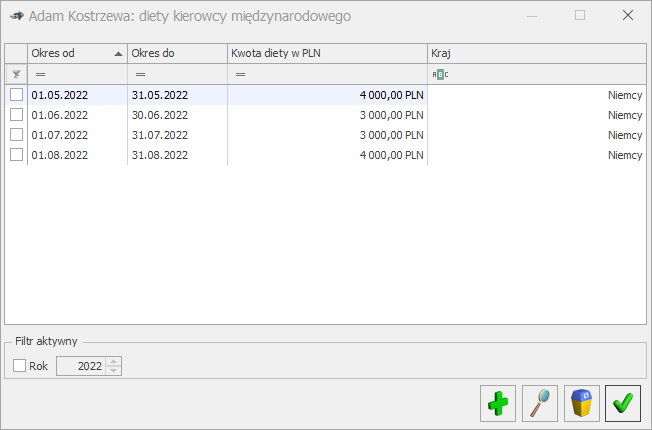

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ Użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ Użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

Informacje o wartości diet pracownika można wyeksportować z programu za pomocą opcji Eksport danych kadrowych do arkusza Excel oraz zaimportować z poziomu zakładki Narzędzia/ Importy/ Danych kadrowych/ Z arkusza MS EXCEL. W oknie Eksport/Import danych kadrowych dodano parametr ‘Diety kierowcy międzynarodowego’.

Naliczanie wynagrodzenia. Podczas naliczania wynagrodzeń etatowych, innych oraz umów program będzie sprawdzał, czy pracownik ma wprowadzoną informację o dietach przysługujących za miesiąc, za który liczymy wynagrodzenie (znaczenie ma okres od-do wypłaty). Jeżeli tak, to wypłata zostanie rozliczona zgodnie z zasadami pakietu mobilności.

Rozliczenie kierowców międzynarodowych podlega innym zasadom niż w przypadku pracowników zatrudnionych i wykonujących pracę w Polsce.

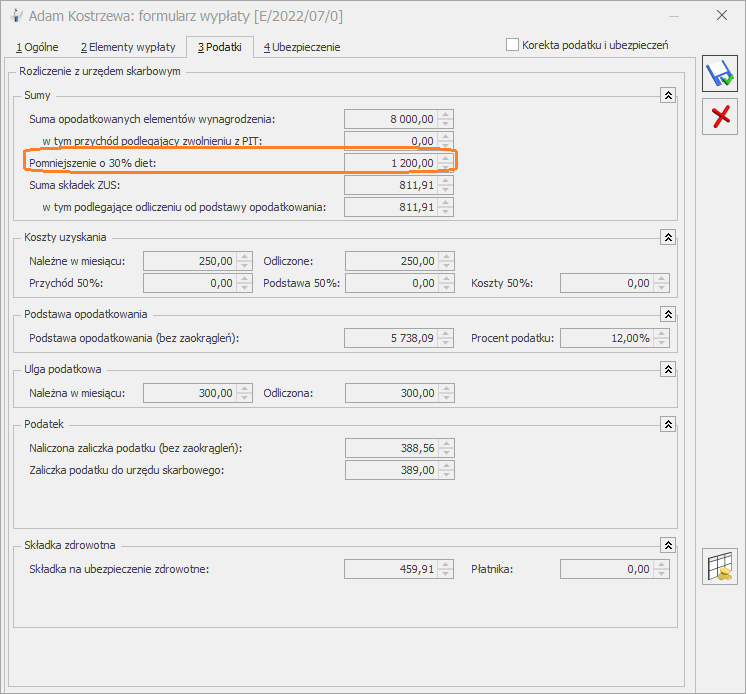

Podstawa podatku kierowców zatrudnionych na etat jest wyliczana od sumy naliczonych opodatkowanych elementów pomniejszonej o równowartość 30% diet należnych za okres pracy wykonywanej za granicą (w wypłatach umów podstawa opodatkowania nie jest pomniejszana o 30% diet).

Podczas naliczania wypłaty program będzie pobierał z danych pracownika kwotę diet za miesiąc, za który są naliczone elementy w wypłatach w tym miesiącu deklaracji i przemnoży przez stałą wartość 30%. Wartość diet, które pomniejszają podstawę opodatkowania zostanie zapisana na formularzu wypłaty oraz zestawieniu na zakładce [Podatki] w polu ‘Pomniejszenie o 30% diet’.

Informacje o wartości diet pracownika można wyeksportować z programu za pomocą opcji Eksport danych kadrowych do arkusza Excel oraz zaimportować z poziomu zakładki Narzędzia/ Importy/ Danych kadrowych/ Z arkusza MS EXCEL. W oknie Eksport/Import danych kadrowych dodano parametr ‘Diety kierowcy międzynarodowego’.

Naliczanie wynagrodzenia. Podczas naliczania wynagrodzeń etatowych, innych oraz umów program będzie sprawdzał, czy pracownik ma wprowadzoną informację o dietach przysługujących za miesiąc, za który liczymy wynagrodzenie (znaczenie ma okres od-do wypłaty). Jeżeli tak, to wypłata zostanie rozliczona zgodnie z zasadami pakietu mobilności.

Rozliczenie kierowców międzynarodowych podlega innym zasadom niż w przypadku pracowników zatrudnionych i wykonujących pracę w Polsce.

Podstawa podatku kierowców zatrudnionych na etat jest wyliczana od sumy naliczonych opodatkowanych elementów pomniejszonej o równowartość 30% diet należnych za okres pracy wykonywanej za granicą (w wypłatach umów podstawa opodatkowania nie jest pomniejszana o 30% diet).

Podczas naliczania wypłaty program będzie pobierał z danych pracownika kwotę diet za miesiąc, za który są naliczone elementy w wypłatach w tym miesiącu deklaracji i przemnoży przez stałą wartość 30%. Wartość diet, które pomniejszają podstawę opodatkowania zostanie zapisana na formularzu wypłaty oraz zestawieniu na zakładce [Podatki] w polu ‘Pomniejszenie o 30% diet’.

Podstawa składek ZUS kierowców jest wyliczana od sumy oskładkowanych elementów pomniejszonej o równowartość diet za pobyt pobytu za granicą, jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji jest wyższe od przeciętnego prognozowanego wynagrodzenia (kwota zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu Minimalnej podstawy skł. ZUS dla oddeleg. – 5922 zł w 2022 roku)

Przy sprawdzaniu kwoty wynagrodzenia uwzględniane są wszystkie oskładkowane elementy wypłacone w danym miesiącu deklaracji. Nie ma znaczenia na jakiej liście płac zostały naliczone ani za jaki okres. Znaczenie ma jedynie data wypłaty.

Jeśli podstawa po pomniejszeniu o diety byłaby niższa od przeciętnego prognozowanego wynagrodzenia to nastąpi podwyższenie wyliczonej podstawy do tej minimalnej obowiązującej wysokości.

W przypadku, gdy przychód pracownika w danym miesiącu będzie niższy od kwoty prognozowanego przeciętnego wynagrodzenia podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

W przypadku gdy podstawa opodatkowania będzie niższa niż podstawa oskładkowania program naliczy wartość składek społecznych od przychodu opodatkowanego. Zostaną one zapisane w na formularzu wypłaty na zakładce [3.Podatki] w polu ‘w tym podlegające odliczeniu od podstawy opodatkowania’. Te składki społeczne pomniejszą podstawę opodatkowania przy wyliczaniu zaliczki podatku.

Podstawa składki zdrowotnej będzie naliczana na podstawie kwoty podstawy składek społecznych pomniejszonej o składki społeczne oraz elementów, które podlegają jedynie ubezpieczeniu zdrowotnemu.

Na PIT-11 jako przychód będzie wykazywana kwota wynagrodzenia kierowców po pomniejszeniu o 30% diet. Składki na ubezpieczenie społeczne i zdrowotne będą wykazane jedynie te, które były naliczone od tej części wynagrodzenia, która była opodatkowana.

Podstawa zasiłku chorobowego. Wliczając do podstawy chorobowego wynagrodzenie z miesiąca, w którym stosowano rozliczenie zgodne z zasadami pakietu mobilności, zostanie uwzględniona podstawa składek społecznych pomniejszona o składki ZUS. W podstawie zostaną uwzględnione wszystkie elementy, które stanowiły podstawę składek społecznych niezależnie od tego czy mają ustawione w konfiguracji wliczania do podstawy zasiłku. Jeśli pracownik miał w danym miesiącu nieobecność usprawiedliwioną wynagrodzenie z tego miesiąca nie będzie dopełniane do podstawy zasiłku. Zmiany wprowadzono także na Zaświadczeniu płatnika składek Z-3.

Wydruki. W związku z wprowadzeniem pakietu mobilności dostosowano wydruki Kwitek wypłaty, Pracownicy z przychodami, Przekroczenie progu podatkowego’.

Podstawa prawna: Ustawa z dnia 26 stycznia 2022 r. o zmianie ustawy o transporcie drogowym, ustawy o czasie pracy kierowców oraz niektórych innych ustaw (Dz.U. 2022 poz. 209)

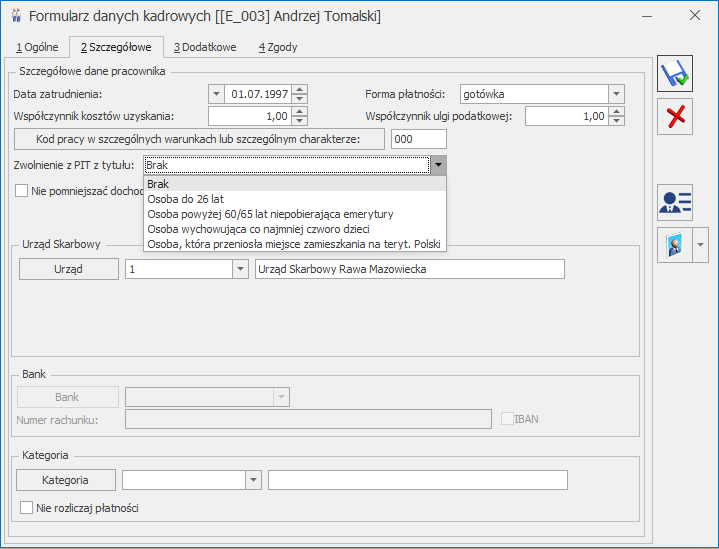

5. Formularz danych kadrowych. Wprowadzono przypomnienie o konieczności odnotowywania istotnych zmian w danych pracownika wpływających na wysokość wypłaty przez aktualizację zapisu pracownika. W przypadku gdy Użytkownik zmieni dane poprzez edycję formularza, a nie za pomocą aktualizacji zapisu podczas zapisu kartoteki pojawi się odpowiedni komunikat z dwoma dostępnymi opcjami. Użytkownik wprowadzone zmiany będzie mógł zapisać jako nowy zapis historyczny obowiązujący od wskazanego dnia lub w edytowanym zapisie pracownika. W przypadku wybrania opcji dodania nowego zapisu historycznego podana data, od kiedy zmiana ma być wprowadzona musi mieścić się w okresie obowiązywania edytowanego zapisu pracownika.

6. Zwolnienie chorobowe. Umożliwiono ustawienie w nieobecności typu zwolnienie lekarskie informacji o nieprawidłowym jego wykorzystaniu i utracie prawa do wynagrodzenia za czas choroby/zasiłku. W tym celu dodano nową przyczynę zwolnienia ‘Niepoprawne wykorzystanie zwolnienia’. Po jej ustawieniu w wypłacie wygeneruje się wynagrodzenie za czas choroby/zasiłek chorobowy w kwocie zerowej. Na deklaracji ZUS nieobecność będzie wykazywana z kodem 151. Okres nieobecności wlicza się do okresu zasiłkowego.

Podstawa składek ZUS kierowców jest wyliczana od sumy oskładkowanych elementów pomniejszonej o równowartość diet za pobyt pobytu za granicą, jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji jest wyższe od przeciętnego prognozowanego wynagrodzenia (kwota zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu Minimalnej podstawy skł. ZUS dla oddeleg. – 5922 zł w 2022 roku)

Przy sprawdzaniu kwoty wynagrodzenia uwzględniane są wszystkie oskładkowane elementy wypłacone w danym miesiącu deklaracji. Nie ma znaczenia na jakiej liście płac zostały naliczone ani za jaki okres. Znaczenie ma jedynie data wypłaty.

Jeśli podstawa po pomniejszeniu o diety byłaby niższa od przeciętnego prognozowanego wynagrodzenia to nastąpi podwyższenie wyliczonej podstawy do tej minimalnej obowiązującej wysokości.

W przypadku, gdy przychód pracownika w danym miesiącu będzie niższy od kwoty prognozowanego przeciętnego wynagrodzenia podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

W przypadku gdy podstawa opodatkowania będzie niższa niż podstawa oskładkowania program naliczy wartość składek społecznych od przychodu opodatkowanego. Zostaną one zapisane w na formularzu wypłaty na zakładce [3.Podatki] w polu ‘w tym podlegające odliczeniu od podstawy opodatkowania’. Te składki społeczne pomniejszą podstawę opodatkowania przy wyliczaniu zaliczki podatku.

Podstawa składki zdrowotnej będzie naliczana na podstawie kwoty podstawy składek społecznych pomniejszonej o składki społeczne oraz elementów, które podlegają jedynie ubezpieczeniu zdrowotnemu.

Na PIT-11 jako przychód będzie wykazywana kwota wynagrodzenia kierowców po pomniejszeniu o 30% diet. Składki na ubezpieczenie społeczne i zdrowotne będą wykazane jedynie te, które były naliczone od tej części wynagrodzenia, która była opodatkowana.

Podstawa zasiłku chorobowego. Wliczając do podstawy chorobowego wynagrodzenie z miesiąca, w którym stosowano rozliczenie zgodne z zasadami pakietu mobilności, zostanie uwzględniona podstawa składek społecznych pomniejszona o składki ZUS. W podstawie zostaną uwzględnione wszystkie elementy, które stanowiły podstawę składek społecznych niezależnie od tego czy mają ustawione w konfiguracji wliczania do podstawy zasiłku. Jeśli pracownik miał w danym miesiącu nieobecność usprawiedliwioną wynagrodzenie z tego miesiąca nie będzie dopełniane do podstawy zasiłku. Zmiany wprowadzono także na Zaświadczeniu płatnika składek Z-3.

Wydruki. W związku z wprowadzeniem pakietu mobilności dostosowano wydruki Kwitek wypłaty, Pracownicy z przychodami, Przekroczenie progu podatkowego’.

Podstawa prawna: Ustawa z dnia 26 stycznia 2022 r. o zmianie ustawy o transporcie drogowym, ustawy o czasie pracy kierowców oraz niektórych innych ustaw (Dz.U. 2022 poz. 209)

5. Formularz danych kadrowych. Wprowadzono przypomnienie o konieczności odnotowywania istotnych zmian w danych pracownika wpływających na wysokość wypłaty przez aktualizację zapisu pracownika. W przypadku gdy Użytkownik zmieni dane poprzez edycję formularza, a nie za pomocą aktualizacji zapisu podczas zapisu kartoteki pojawi się odpowiedni komunikat z dwoma dostępnymi opcjami. Użytkownik wprowadzone zmiany będzie mógł zapisać jako nowy zapis historyczny obowiązujący od wskazanego dnia lub w edytowanym zapisie pracownika. W przypadku wybrania opcji dodania nowego zapisu historycznego podana data, od kiedy zmiana ma być wprowadzona musi mieścić się w okresie obowiązywania edytowanego zapisu pracownika.

6. Zwolnienie chorobowe. Umożliwiono ustawienie w nieobecności typu zwolnienie lekarskie informacji o nieprawidłowym jego wykorzystaniu i utracie prawa do wynagrodzenia za czas choroby/zasiłku. W tym celu dodano nową przyczynę zwolnienia ‘Niepoprawne wykorzystanie zwolnienia’. Po jej ustawieniu w wypłacie wygeneruje się wynagrodzenie za czas choroby/zasiłek chorobowy w kwocie zerowej. Na deklaracji ZUS nieobecność będzie wykazywana z kodem 151. Okres nieobecności wlicza się do okresu zasiłkowego.

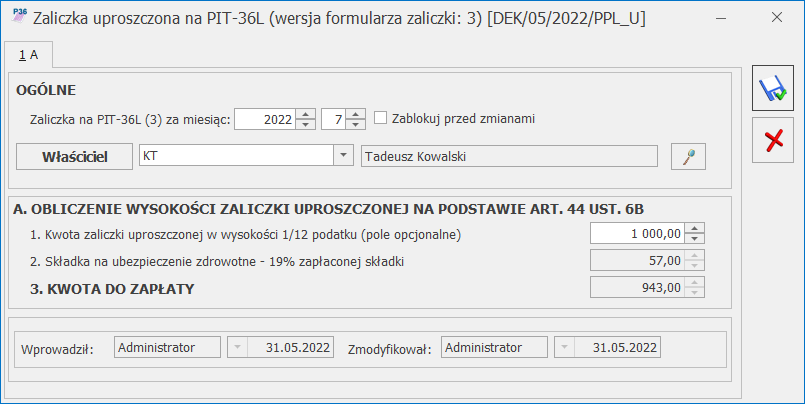

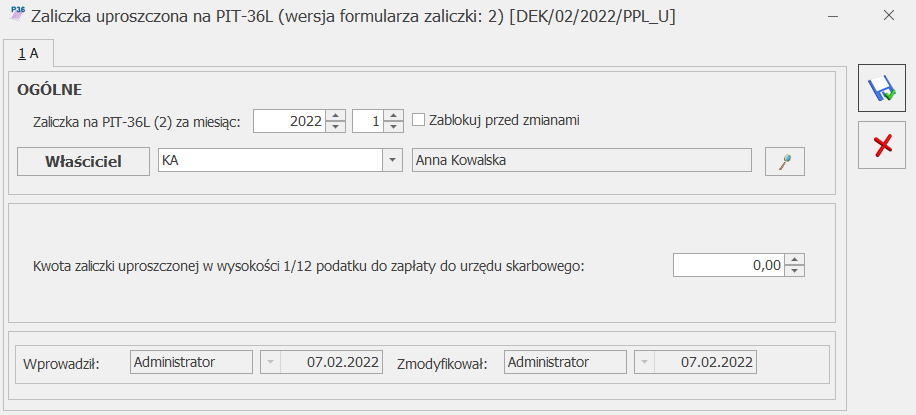

Jeżeli na zaliczce uzupełniono kwotę w poz. 1, a w danym miesiącu na formularzu właściciela nie uzupełniono kwoty składki na ubezpieczenie zdrowotne to podczas zapisywania zaliczki uproszczonej pojawia się komunikat: Nie wprowadzono kwoty składki ubezpieczenia zdrowotnego w Ogólne/ Inne/ Właściciele/ Udziały i kwoty deklaracji. Czy chcesz ją teraz uzupełnić? Zaakceptowanie komunikatu powoduje przeniesienie na formularz kwot indywidualnych, z kursorem ustawionym w polu Składka na ubezpieczenie zdrowotne. Wybór opcji Nie zapisuje zaliczkę bez kwoty składki na ubezpieczenie zdrowotne.

Przy zatwierdzaniu zaliczki nie pojawia się komunikat o skopiowaniu na kolejne miesiące ze względu na to, że składka zdrowotna może być obecnie różna dla każdego miesiąca.

Podczas dodawania kolejnej zaliczki uproszczonej kwota stanowiąca 1/12 podatku podpowiada się z ostatnio wyliczonej zaliczki. Do poz. Składa na ubezpieczenie zdrowotne – 19% zapłaconej składki przenoszona jest kwota w wysokości 19% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela (maksymalnie 1 653 zł dla całego roku 2022). Jeżeli na ostatnio dodanej zaliczce uproszczonej uzupełniono tylko kwotę do zwrotu to tylko ona jest przenoszona na kolejny miesiąc.

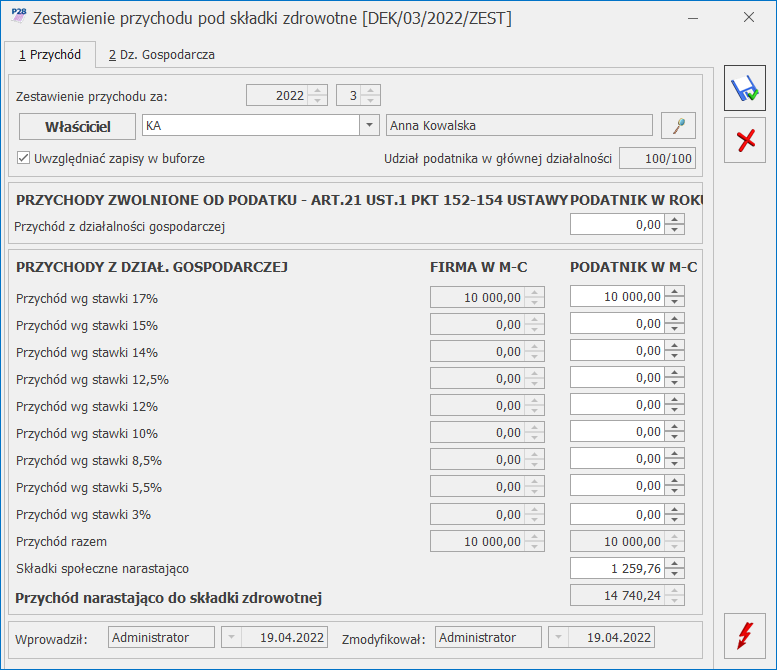

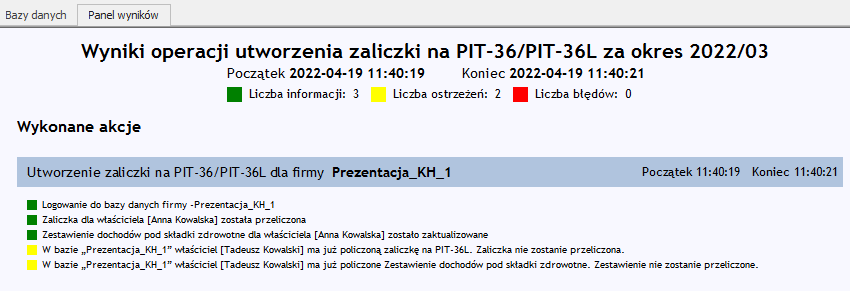

3. Księgowość. Zmiana formy opodatkowania z PIT-28 na PIT-36. Na formularzu kwot indywidualnych właściciela dodanych za miesiące lipiec – grudzień 2022 r. na zakładce 1 PIT-36 dostępny jest parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku. Parametr jest możliwy do zaznaczenia tylko w miesiącu lipcu 2022 r. Jeżeli na formularzu kwot indywidualnych za miesiąc lipiec zaznaczono parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku to jest on automatycznie zaznaczany na kwotach indywidualnych dodanych za kolejne miesiące, bez możliwości jego odznaczenia. Parametr jest możliwy do odznaczenia tylko na formularzu kwot indywidualnych za miesiąc lipiec 2022 r.

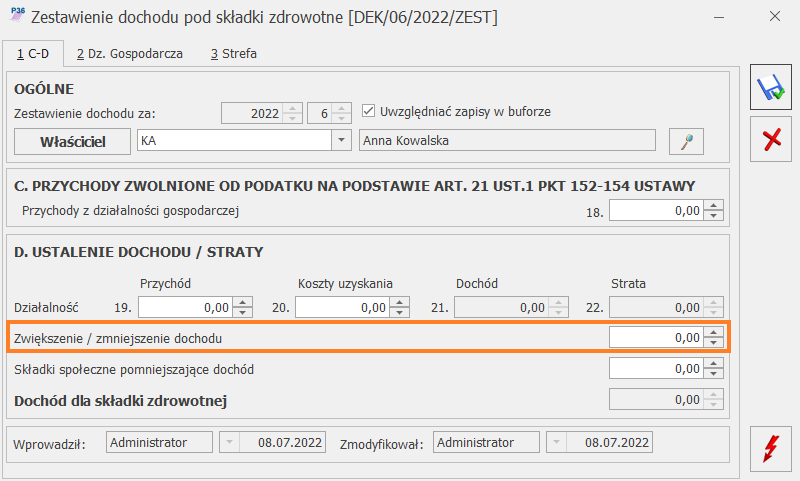

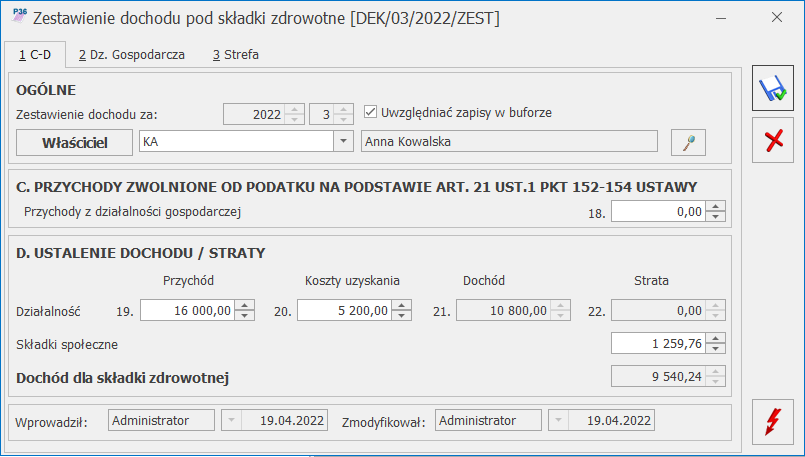

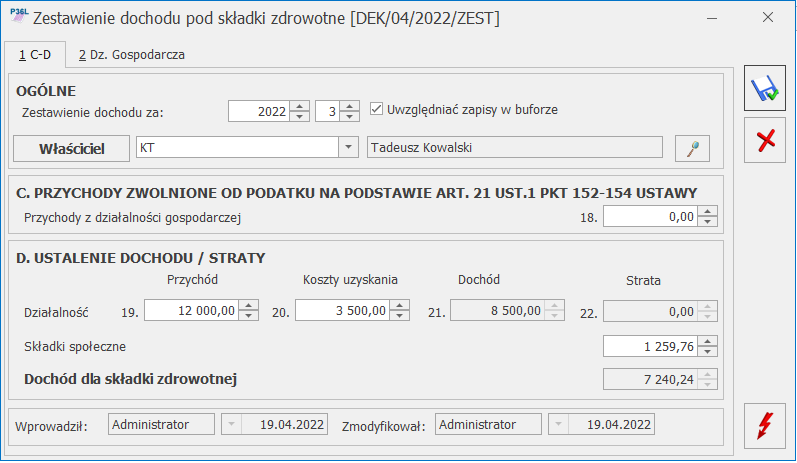

Po zaznaczeniu parametru Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku zaliczka na PIT-36(20) jest obliczana dla przychodów i kosztów oraz odliczeń od miesiąca lipca 2022 r. Kwoty z wcześniejszych miesięcy 2022 r. nie są uwzględniane.

Po zaznaczeniu parametru Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku Zestawienie dochodu pod składki zdrowotne jest obliczane dla przychodów i kosztów oraz składek społecznych od lipca 2022 r. Kwoty z wcześniejszych miesięcy 2022 r. nie są uwzględniane.

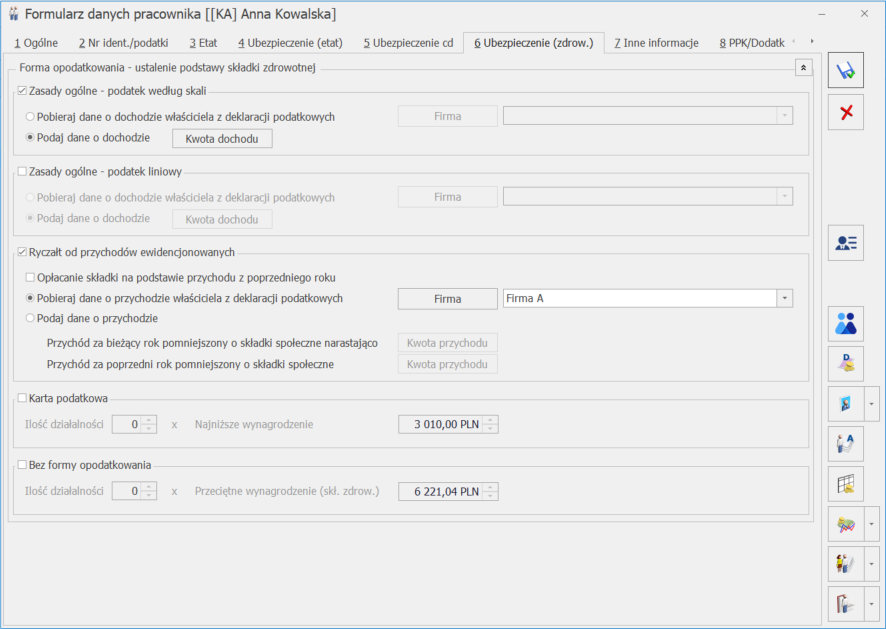

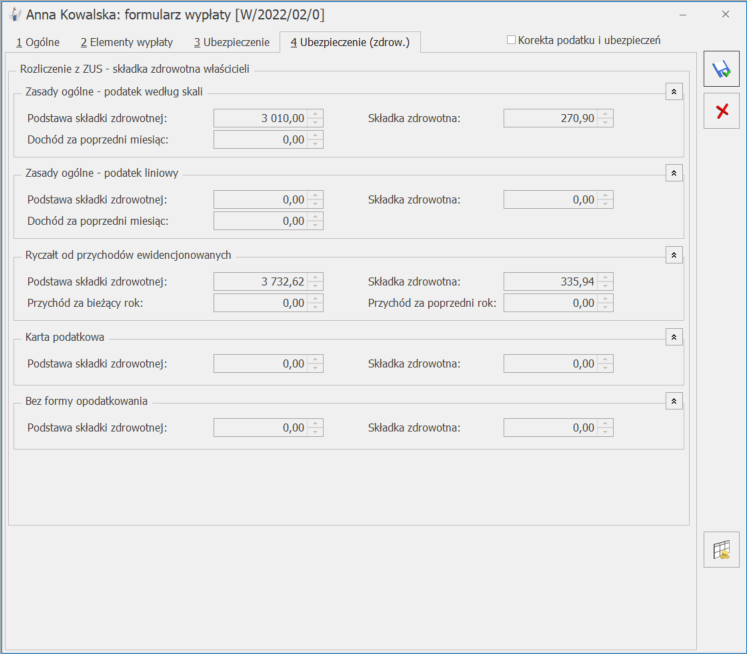

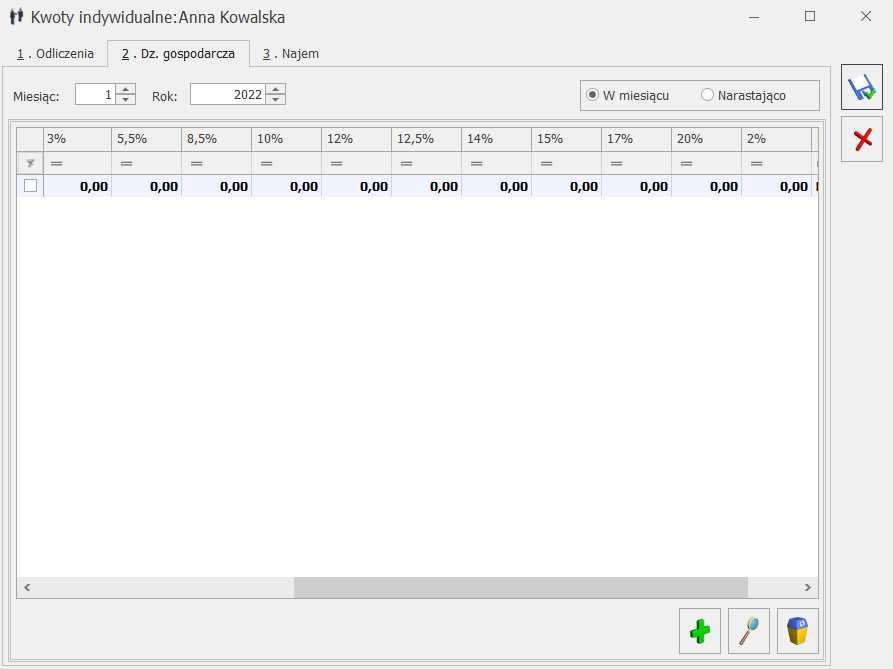

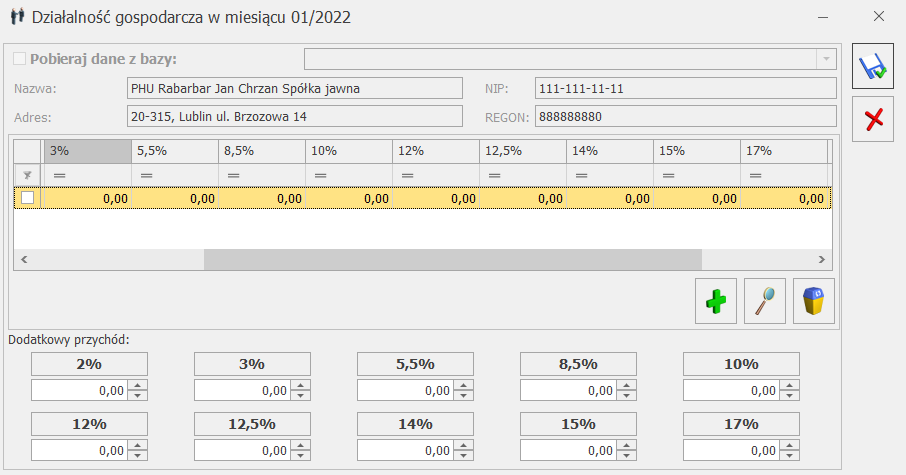

4. Kwoty indywidualne. Składki na ubezpieczenie zdrowotne. Umożliwiono automatyczne przenoszenie składek zdrowotnych z listy płac na kwoty indywidualne właściciela. Funkcjonalność jest dostępna jeżeli pobrano moduł Księga Handlowa lub Księga Handlowa Plus lub Księga Podatkowa oraz Płace i Kadry lub Płace i Kadry Plus.

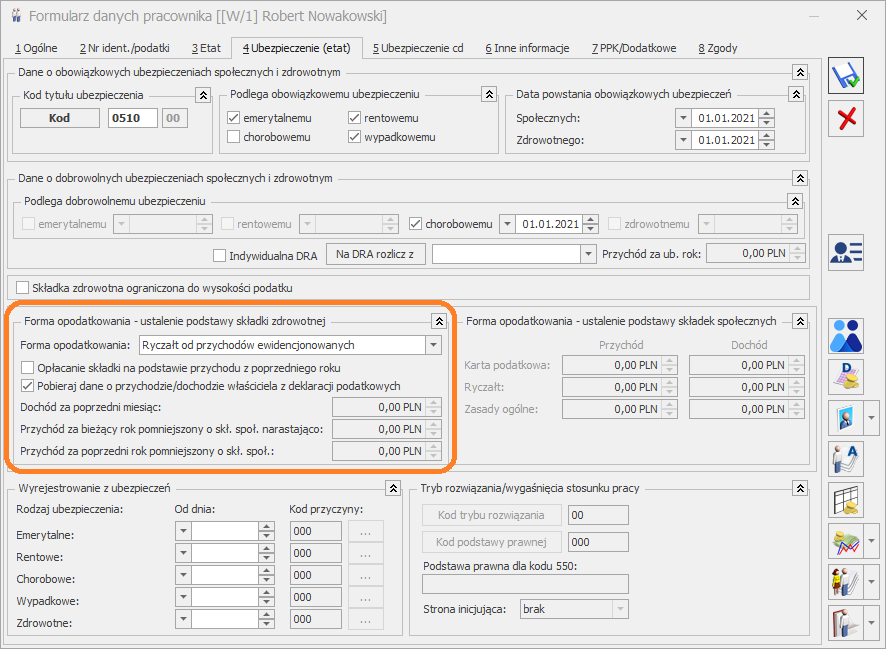

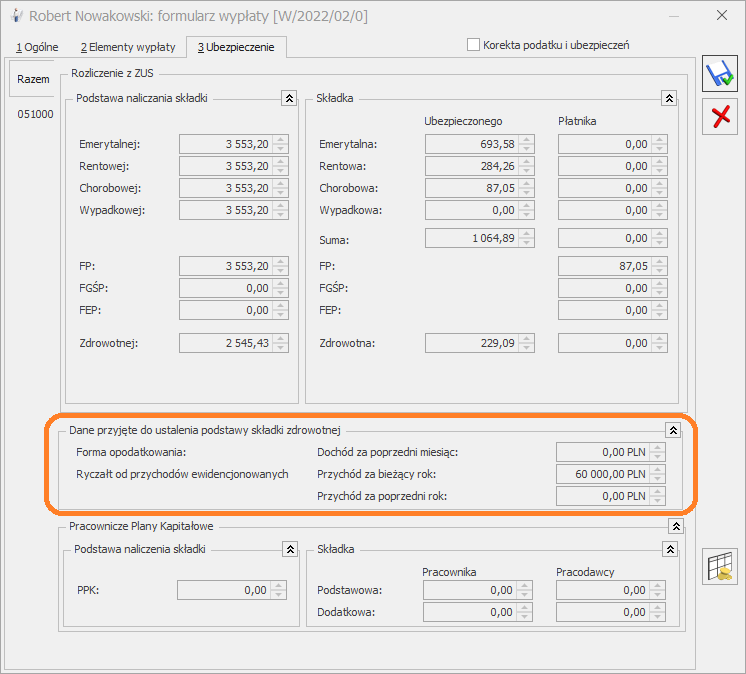

Kwota składek na ubezpieczenie zdrowotne jest uzupełniana automatycznie po wyliczeniu listy płac właściciela jeżeli na jego karcie na zakładce [Ubezpieczenie zdrow.] zaznaczono parametr Zasady ogólne – podatek według skali i/lub Zasady ogólne – podatek liniowy i/lub Ryczałt od przychodów ewidencjonowanych. Składka zdrowotna uzupełniania jest na formularzu kwot indywidualnych właściciela w firmie wskazanej w polu Pobieraj dane o dochodzie właściciela z deklaracji podatkowych.

Kwota składki na ubezpieczenie zdrowotne jest uzupełniana w miesiącu następującym po miesiącu, za który właścicielowi naliczono listę płac. Przykładowo po naliczeniu listy płac za miesiąc czerwiec 2022 r., składka zostanie automatycznie uzupełniona za miesiąc lipiec 2022 r.

Jeżeli na zaliczce uzupełniono kwotę w poz. 1, a w danym miesiącu na formularzu właściciela nie uzupełniono kwoty składki na ubezpieczenie zdrowotne to podczas zapisywania zaliczki uproszczonej pojawia się komunikat: Nie wprowadzono kwoty składki ubezpieczenia zdrowotnego w Ogólne/ Inne/ Właściciele/ Udziały i kwoty deklaracji. Czy chcesz ją teraz uzupełnić? Zaakceptowanie komunikatu powoduje przeniesienie na formularz kwot indywidualnych, z kursorem ustawionym w polu Składka na ubezpieczenie zdrowotne. Wybór opcji Nie zapisuje zaliczkę bez kwoty składki na ubezpieczenie zdrowotne.

Przy zatwierdzaniu zaliczki nie pojawia się komunikat o skopiowaniu na kolejne miesiące ze względu na to, że składka zdrowotna może być obecnie różna dla każdego miesiąca.

Podczas dodawania kolejnej zaliczki uproszczonej kwota stanowiąca 1/12 podatku podpowiada się z ostatnio wyliczonej zaliczki. Do poz. Składa na ubezpieczenie zdrowotne – 19% zapłaconej składki przenoszona jest kwota w wysokości 19% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela (maksymalnie 1 653 zł dla całego roku 2022). Jeżeli na ostatnio dodanej zaliczce uproszczonej uzupełniono tylko kwotę do zwrotu to tylko ona jest przenoszona na kolejny miesiąc.

3. Księgowość. Zmiana formy opodatkowania z PIT-28 na PIT-36. Na formularzu kwot indywidualnych właściciela dodanych za miesiące lipiec – grudzień 2022 r. na zakładce 1 PIT-36 dostępny jest parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku. Parametr jest możliwy do zaznaczenia tylko w miesiącu lipcu 2022 r. Jeżeli na formularzu kwot indywidualnych za miesiąc lipiec zaznaczono parametr Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku to jest on automatycznie zaznaczany na kwotach indywidualnych dodanych za kolejne miesiące, bez możliwości jego odznaczenia. Parametr jest możliwy do odznaczenia tylko na formularzu kwot indywidualnych za miesiąc lipiec 2022 r.

Po zaznaczeniu parametru Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku zaliczka na PIT-36(20) jest obliczana dla przychodów i kosztów oraz odliczeń od miesiąca lipca 2022 r. Kwoty z wcześniejszych miesięcy 2022 r. nie są uwzględniane.

Po zaznaczeniu parametru Zmiana formy opodatkowania na skalę podatkową w trakcie 2022 roku Zestawienie dochodu pod składki zdrowotne jest obliczane dla przychodów i kosztów oraz składek społecznych od lipca 2022 r. Kwoty z wcześniejszych miesięcy 2022 r. nie są uwzględniane.

4. Kwoty indywidualne. Składki na ubezpieczenie zdrowotne. Umożliwiono automatyczne przenoszenie składek zdrowotnych z listy płac na kwoty indywidualne właściciela. Funkcjonalność jest dostępna jeżeli pobrano moduł Księga Handlowa lub Księga Handlowa Plus lub Księga Podatkowa oraz Płace i Kadry lub Płace i Kadry Plus.

Kwota składek na ubezpieczenie zdrowotne jest uzupełniana automatycznie po wyliczeniu listy płac właściciela jeżeli na jego karcie na zakładce [Ubezpieczenie zdrow.] zaznaczono parametr Zasady ogólne – podatek według skali i/lub Zasady ogólne – podatek liniowy i/lub Ryczałt od przychodów ewidencjonowanych. Składka zdrowotna uzupełniania jest na formularzu kwot indywidualnych właściciela w firmie wskazanej w polu Pobieraj dane o dochodzie właściciela z deklaracji podatkowych.

Kwota składki na ubezpieczenie zdrowotne jest uzupełniana w miesiącu następującym po miesiącu, za który właścicielowi naliczono listę płac. Przykładowo po naliczeniu listy płac za miesiąc czerwiec 2022 r., składka zostanie automatycznie uzupełniona za miesiąc lipiec 2022 r.

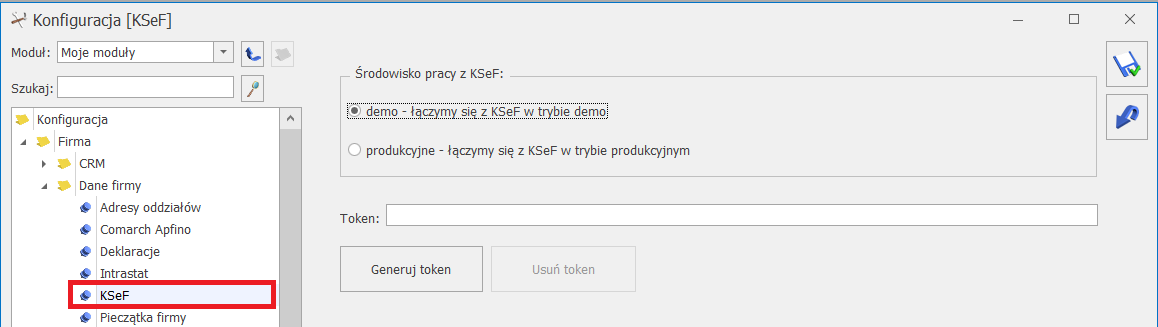

W sekcji Środowisko pracy z KSeF należy wybrać odpowiednią opcję pracy:

W sekcji Środowisko pracy z KSeF należy wybrać odpowiednią opcję pracy:

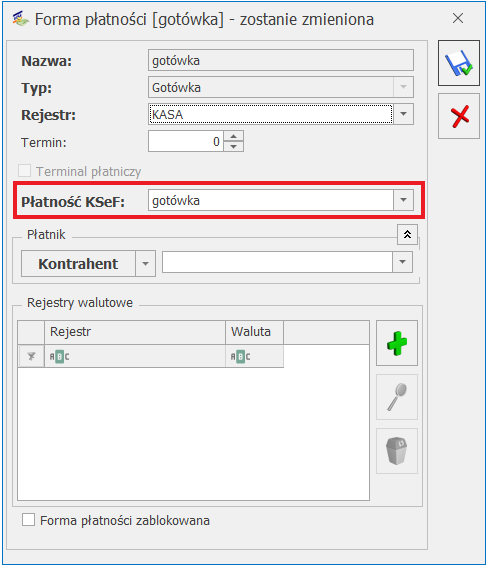

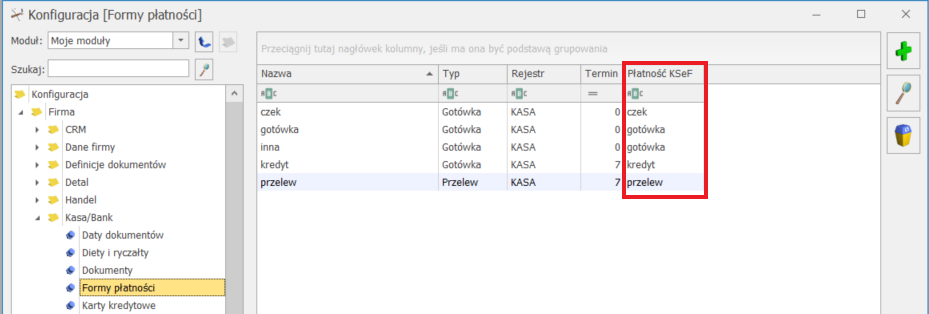

Formy płatności

W menu System/ Konfiguracja/ Firma/ Kasa/Bank/ Formy płatności, z poziomu formularza formy płatności istnieje możliwość powiązania form płatności istniejących w systemie Comarch ERP Optima z formami wymaganymi przez KSeF. Opcje dostępne do wyboru w polu Płatność KSeF to:

Formy płatności

W menu System/ Konfiguracja/ Firma/ Kasa/Bank/ Formy płatności, z poziomu formularza formy płatności istnieje możliwość powiązania form płatności istniejących w systemie Comarch ERP Optima z formami wymaganymi przez KSeF. Opcje dostępne do wyboru w polu Płatność KSeF to:

Formy płatności dla KseF można także wskazać bezpośrednio z poziomu formularza Faktury, na zakładce [KSeF].

Na liście form płatności, w kolumnie Płatność KSeF będą widoczne formy płatności wskazane na formularzach.

Formy płatności dla KseF można także wskazać bezpośrednio z poziomu formularza Faktury, na zakładce [KSeF].

Na liście form płatności, w kolumnie Płatność KSeF będą widoczne formy płatności wskazane na formularzach.

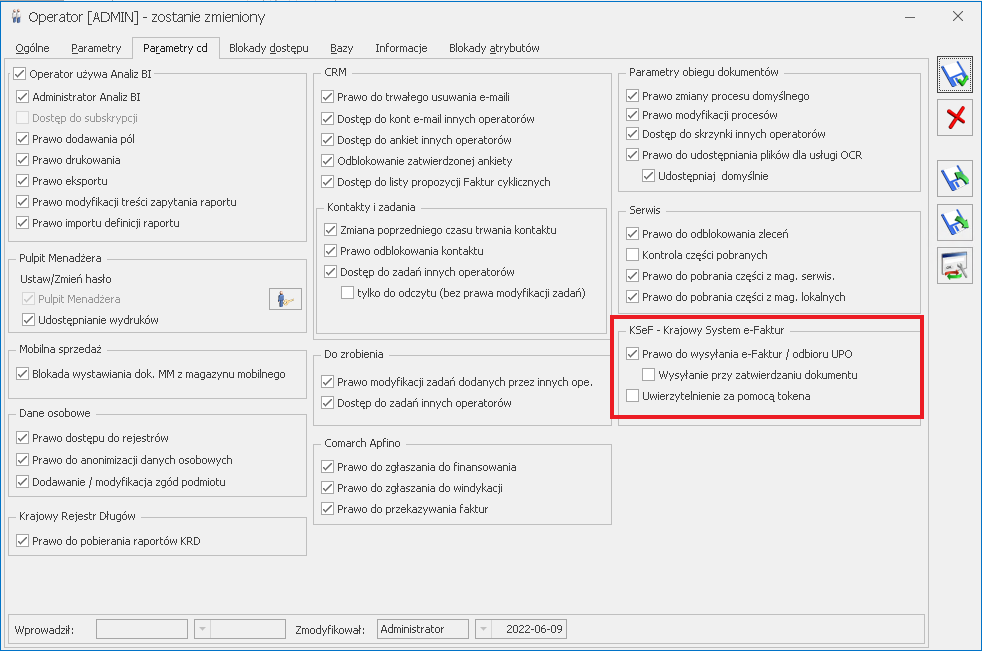

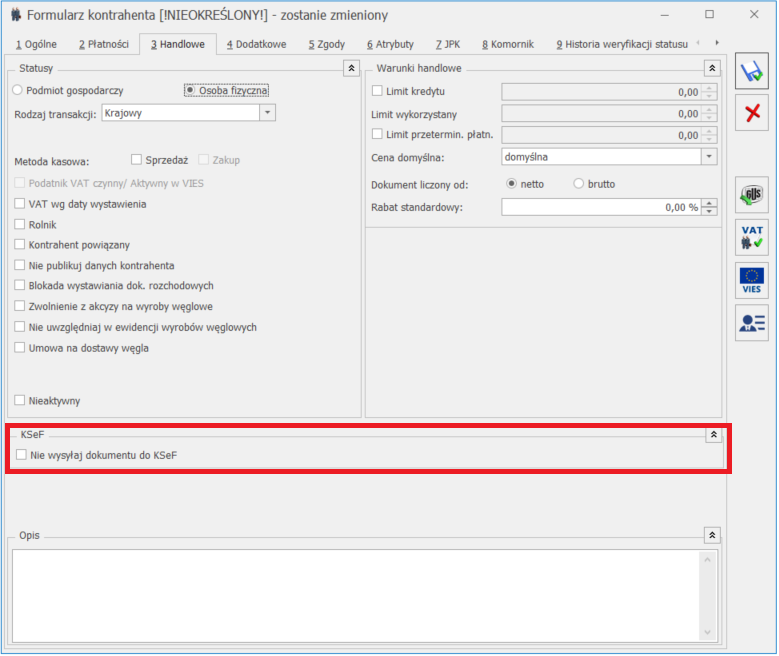

Ustawienia na karcie kontrahenta

Na formularzu kontrahenta, na zakładce [Handlowe], w sekcji KSeF znajduje się parametr Nie wysyłaj dokumentu do KSeF dedykowany zwłaszcza jednostkom budżetowym, ponieważ są one zobowiązane do wysyłania Faktur do Platformy Elektronicznego Fakturowania (KSEF nie przyjmuje Faktur wysyłanych do PEF). Jeśli parametr zostanie zaznaczony, Faktury wystawiane na danego kontrahenta nie będą wysyłane do systemu KSeF. Pozostawienie nie zaznaczonego parametru skutkuje wysyłaniem dokumentów wystawionych na tego kontrahenta do KSeF zgodnie z ustawieniami z karty operatora.

Ustawienia na karcie kontrahenta

Na formularzu kontrahenta, na zakładce [Handlowe], w sekcji KSeF znajduje się parametr Nie wysyłaj dokumentu do KSeF dedykowany zwłaszcza jednostkom budżetowym, ponieważ są one zobowiązane do wysyłania Faktur do Platformy Elektronicznego Fakturowania (KSEF nie przyjmuje Faktur wysyłanych do PEF). Jeśli parametr zostanie zaznaczony, Faktury wystawiane na danego kontrahenta nie będą wysyłane do systemu KSeF. Pozostawienie nie zaznaczonego parametru skutkuje wysyłaniem dokumentów wystawionych na tego kontrahenta do KSeF zgodnie z ustawieniami z karty operatora.

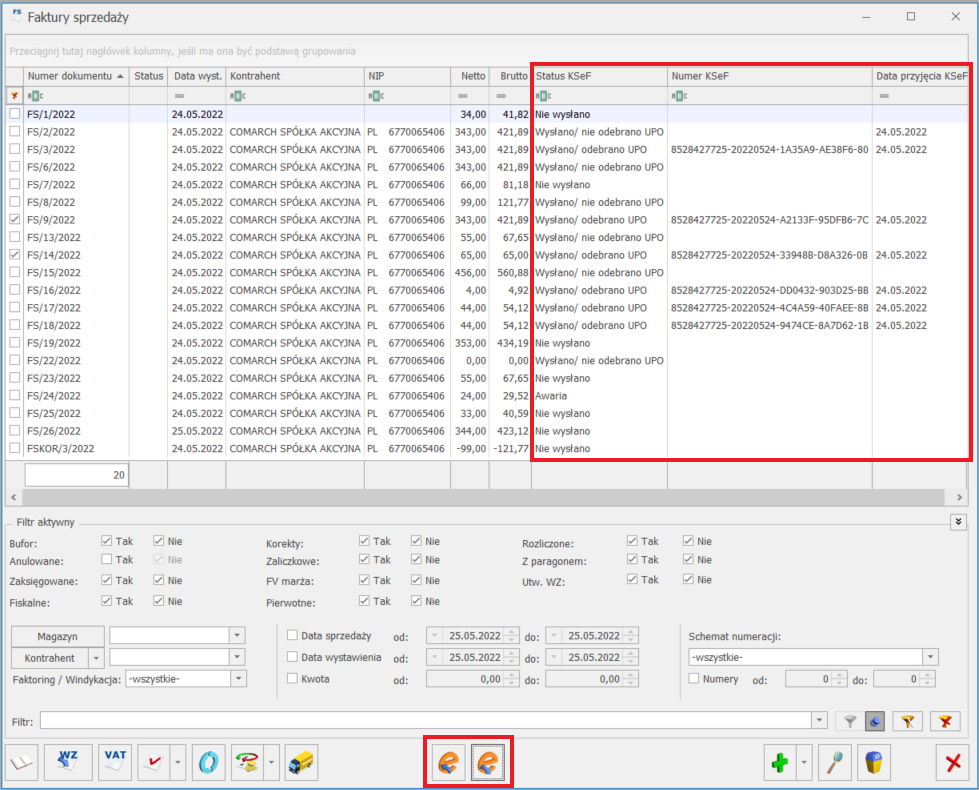

Wysyłanie Faktur do KSeF

Dokumenty, które mogą być wysyłane do KSeF:

Wysyłanie Faktur do KSeF

Dokumenty, które mogą być wysyłane do KSeF:

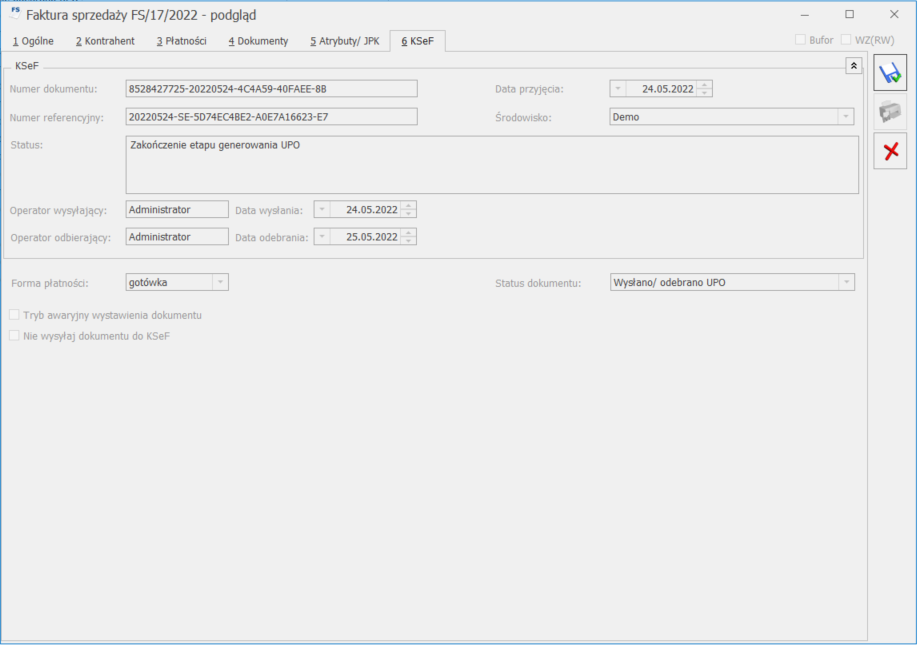

Na zakładce [KSeF] znajdują się następujące pola:

Na zakładce [KSeF] znajdują się następujące pola:

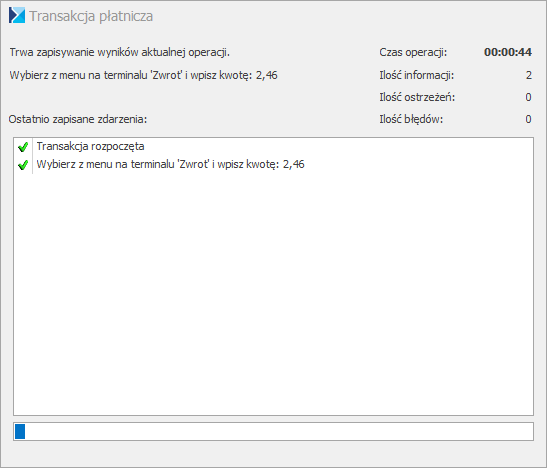

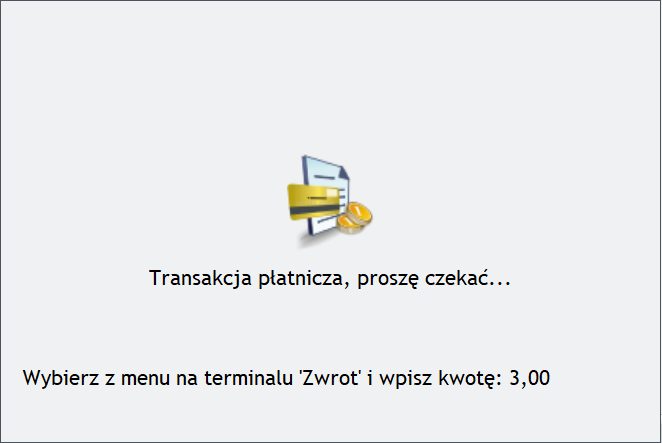

Po wykonaniu transakcji wyświetlany jest komunikat:

„Czy zwrot został wykonany poprawnie?”

Do wyboru dostępne są opcje:

Tak – dokument jest zapisywany na stałe i zostaje rozliczony

Nie – wyświetlany jest kolejny komunikat:

„Transakcja nie została zakończona poprawnie, czy powtórzyć transakcję?”

Z dostępnymi opcjami:

Tak – użytkownik ma możliwość wykonania ponownego zwrotu na terminalu

Nie – dokument jest zapisywany na stałe i nie jest rozliczany

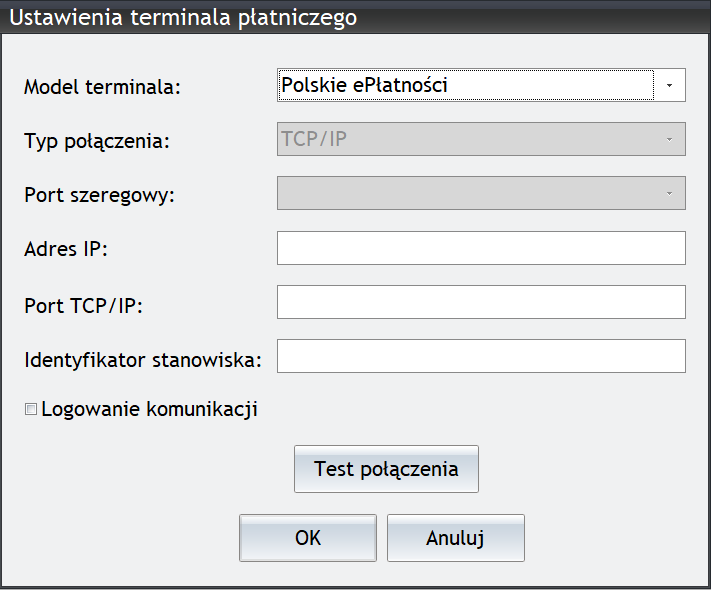

Informacje na temat konfiguracji terminala płatniczego znajdują się

Po wykonaniu transakcji wyświetlany jest komunikat:

„Czy zwrot został wykonany poprawnie?”

Do wyboru dostępne są opcje:

Tak – dokument jest zapisywany na stałe i zostaje rozliczony

Nie – wyświetlany jest kolejny komunikat:

„Transakcja nie została zakończona poprawnie, czy powtórzyć transakcję?”

Z dostępnymi opcjami:

Tak – użytkownik ma możliwość wykonania ponownego zwrotu na terminalu

Nie – dokument jest zapisywany na stałe i nie jest rozliczany

Informacje na temat konfiguracji terminala płatniczego znajdują się

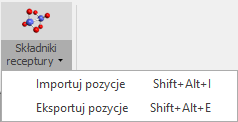

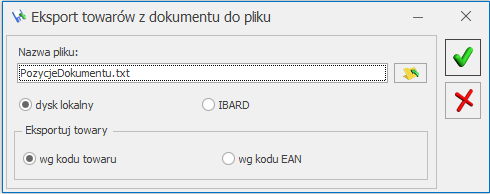

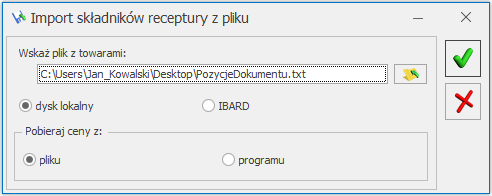

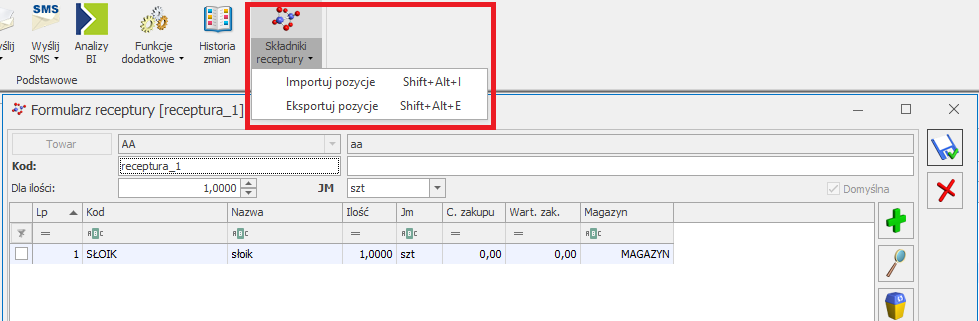

Z kolei wybranie opcji Importuj pozycje wywoła okno, gdzie należy wskazać miejsce, z którego importowane są składniki receptury.

Z kolei wybranie opcji Importuj pozycje wywoła okno, gdzie należy wskazać miejsce, z którego importowane są składniki receptury.

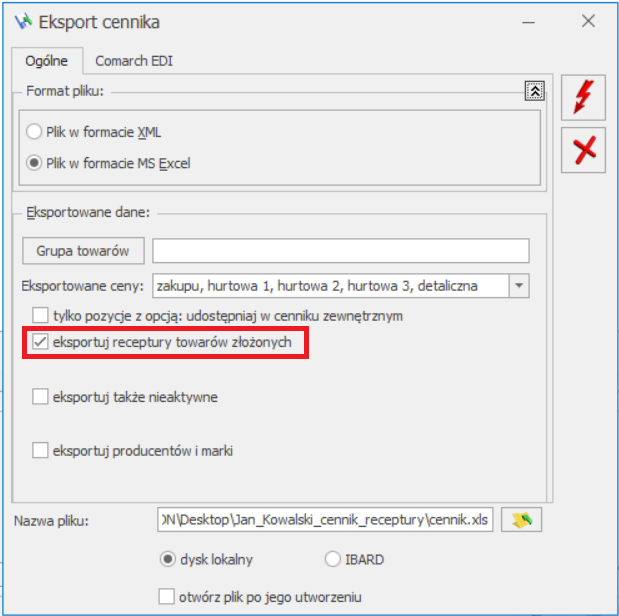

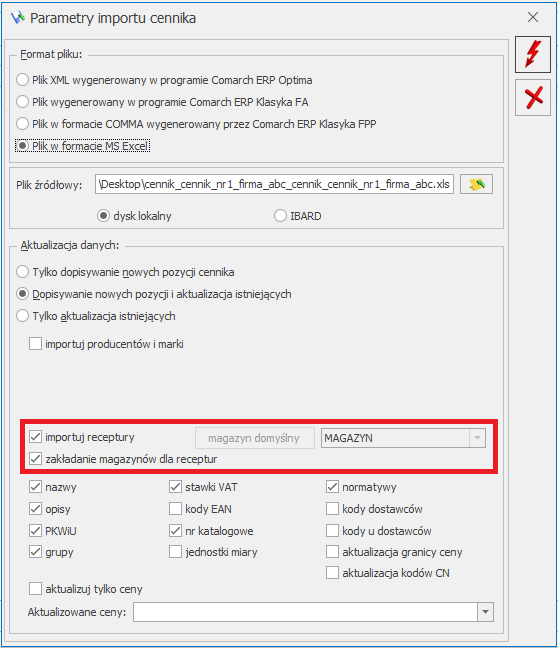

Natomiast w oknie Importu cennika w formacie MS Excel znajduje się opcja importuj receptury. Po jej zaznaczeniu użytkownik ma możliwość wskazania magazynu domyślnego dla importowanej receptury lub po zaznaczeniu opcji zakładanie magazynów dla receptur – założenia nowego magazynu (nie istniejącego w programie). Za pomocą operacji importu można nie tylko dodawać receptury do towarów, ale także je aktualizować.

Natomiast w oknie Importu cennika w formacie MS Excel znajduje się opcja importuj receptury. Po jej zaznaczeniu użytkownik ma możliwość wskazania magazynu domyślnego dla importowanej receptury lub po zaznaczeniu opcji zakładanie magazynów dla receptur – założenia nowego magazynu (nie istniejącego w programie). Za pomocą operacji importu można nie tylko dodawać receptury do towarów, ale także je aktualizować.

W sytuacji, gdy w importowanym pliku MS Excel, w kolumnie Domyślna będzie znajdować się wartość 1 dla kilku receptur, to po zaimportowaniu jako domyślna zostanie ustawiona pierwsza receptura z pliku. Jeżeli na towarze będzie już ustawiona konkretna receptura domyślna, to system nie dokona zmiany w tym zakresie i nie ustawi importowanej receptury na domyślną.

Jeśli w pliku MS Excel nie zostanie uzupełniony magazyn, to na składniku danej receptury program automatycznie ustawi magazyn domyślny. Analogicznie w przypadku jednostki miary, gdy nie będzie ona uzupełniona w pliku MS Excel, to program pobierze jednostkę podstawową z karty danego towaru.

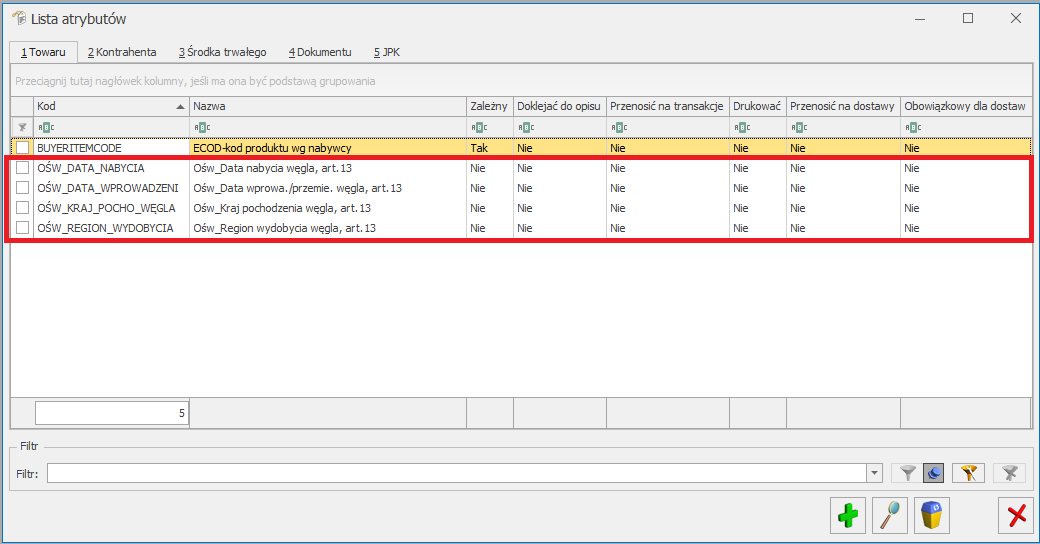

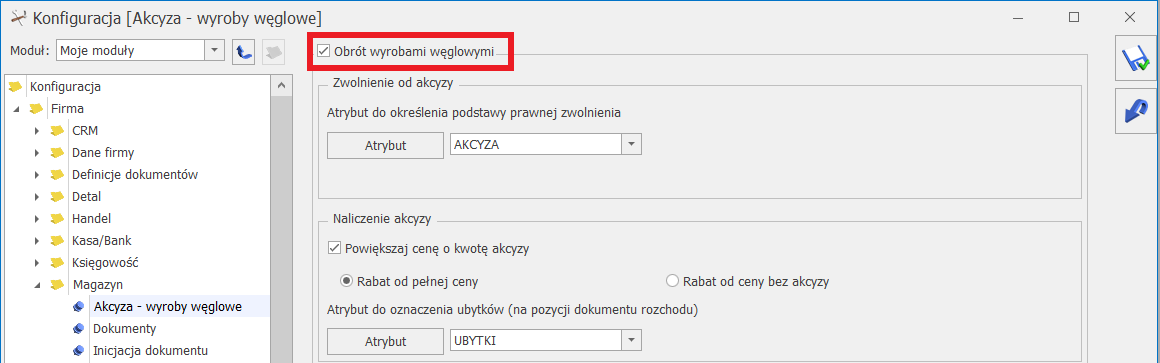

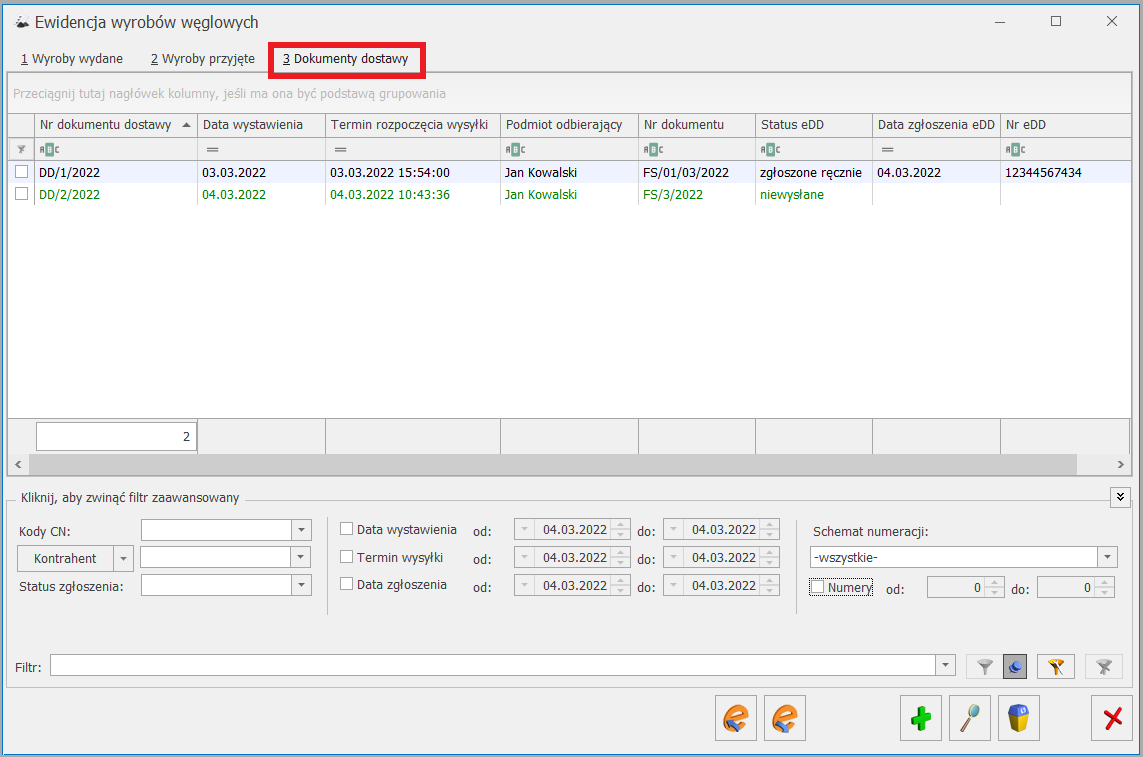

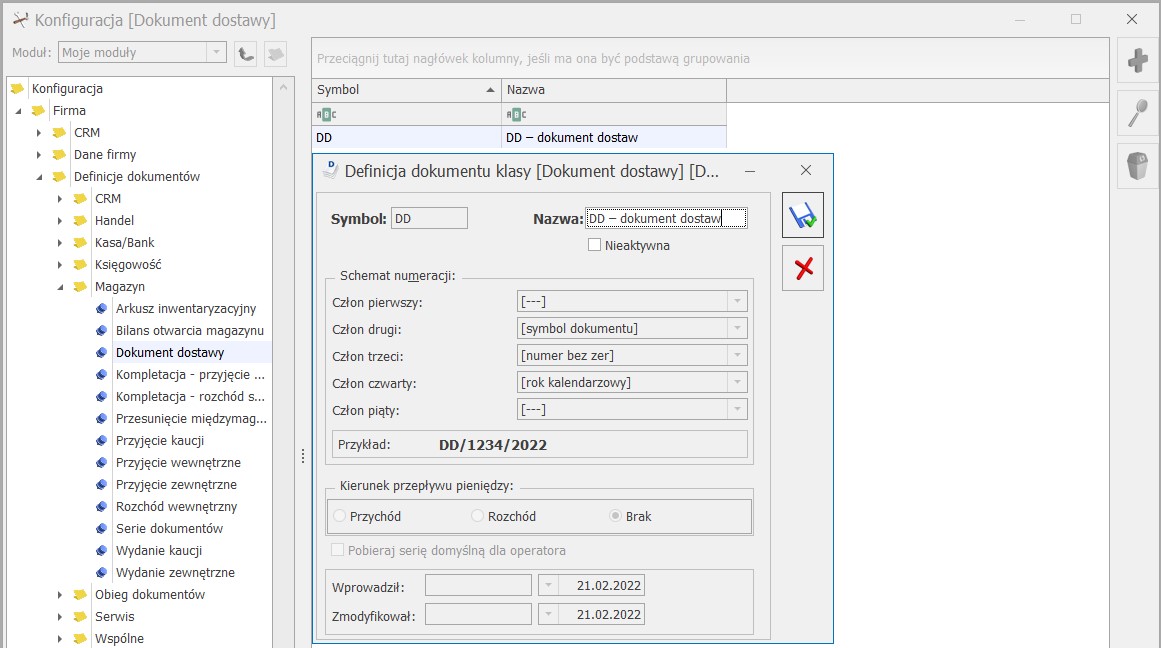

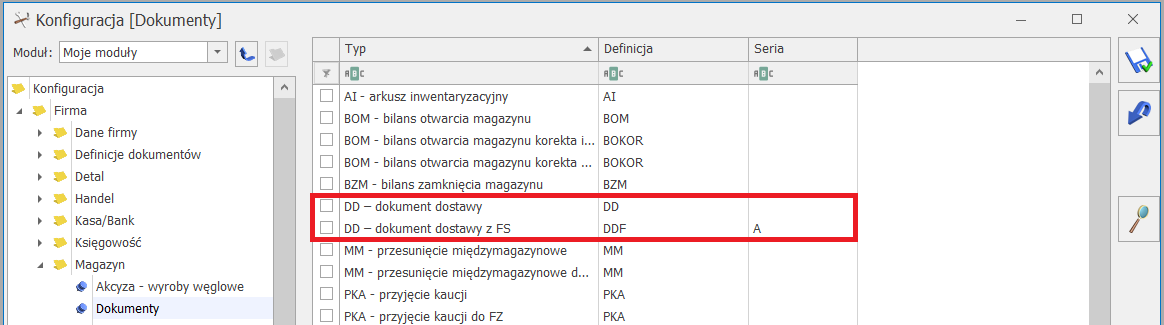

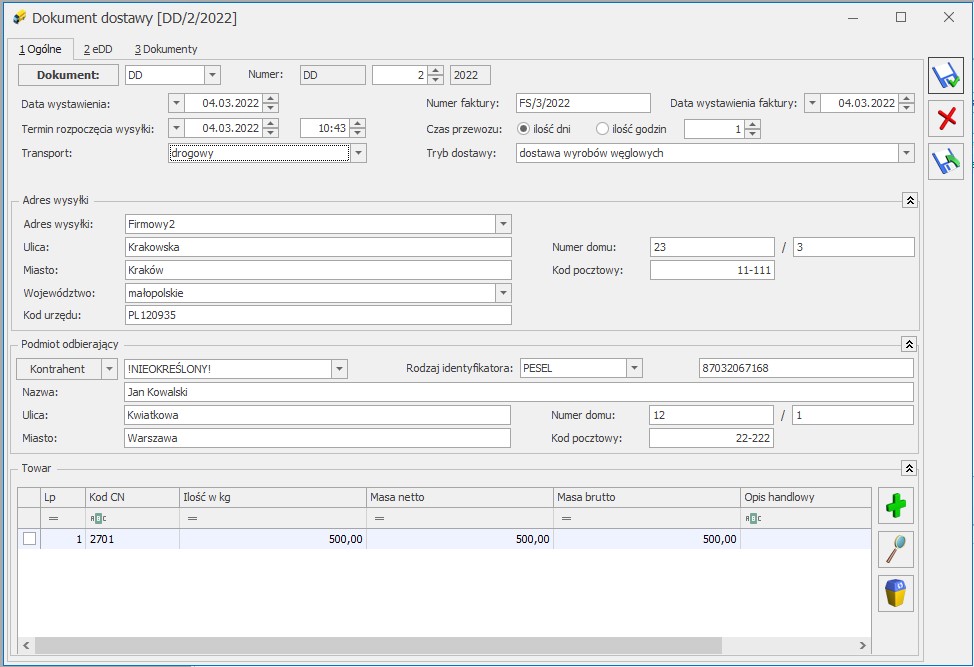

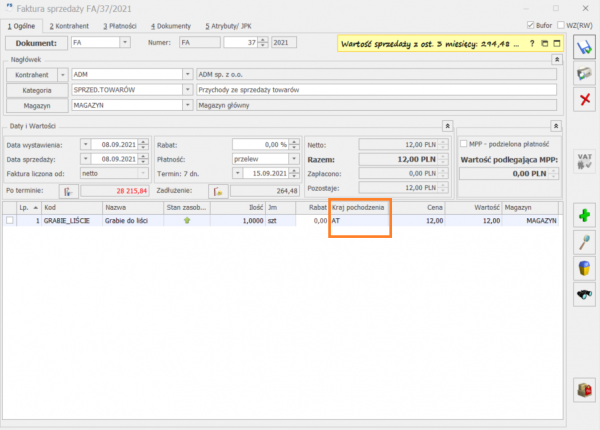

4. Oświadczenie o kraju pochodzenia węgla.

Od 15 kwietnia 2022 r. istnieje obowiązek drukowania tzw. Oświadczenia o kraju pochodzenia węgla w zakresie obrotu wyrobami węglowymi, Obowiązek ten wynika z Art. 13 Ustawy z dnia 13 kwietnia 2022 r. o szczególnych rozwiązaniach w zakresie przeciwdziałania wspieraniu agresji na Ukrainę. W programie Comarch ERP Optima zrealizowano wspomnianą funkcjonalność poprzez możliwość wydruku oświadczenia. Oświadczenie o kraju pochodzenia węgla można wydrukować z poziomu:

W sytuacji, gdy w importowanym pliku MS Excel, w kolumnie Domyślna będzie znajdować się wartość 1 dla kilku receptur, to po zaimportowaniu jako domyślna zostanie ustawiona pierwsza receptura z pliku. Jeżeli na towarze będzie już ustawiona konkretna receptura domyślna, to system nie dokona zmiany w tym zakresie i nie ustawi importowanej receptury na domyślną.

Jeśli w pliku MS Excel nie zostanie uzupełniony magazyn, to na składniku danej receptury program automatycznie ustawi magazyn domyślny. Analogicznie w przypadku jednostki miary, gdy nie będzie ona uzupełniona w pliku MS Excel, to program pobierze jednostkę podstawową z karty danego towaru.

4. Oświadczenie o kraju pochodzenia węgla.

Od 15 kwietnia 2022 r. istnieje obowiązek drukowania tzw. Oświadczenia o kraju pochodzenia węgla w zakresie obrotu wyrobami węglowymi, Obowiązek ten wynika z Art. 13 Ustawy z dnia 13 kwietnia 2022 r. o szczególnych rozwiązaniach w zakresie przeciwdziałania wspieraniu agresji na Ukrainę. W programie Comarch ERP Optima zrealizowano wspomnianą funkcjonalność poprzez możliwość wydruku oświadczenia. Oświadczenie o kraju pochodzenia węgla można wydrukować z poziomu:

Po wykonaniu transakcji wyświetlany jest komunikat:

„Czy zwrot został wykonany poprawnie?”

Tak – dokument jest zapisywany na stałe i zostaje rozliczony

Nie – wyświetlany jest kolejny komunikat:

„Transakcja nie została zakończona poprawnie, czy powtórzyć transakcję?”

Z dostępnymi opcjami:

Tak – użytkownik ma możliwość wykonania ponownego zwrotu na terminalu