Charakterystyka Modułu Płace i Kadry

Przeznaczenie programu

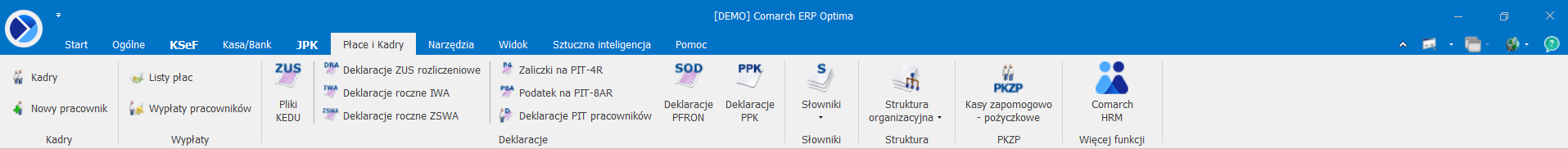

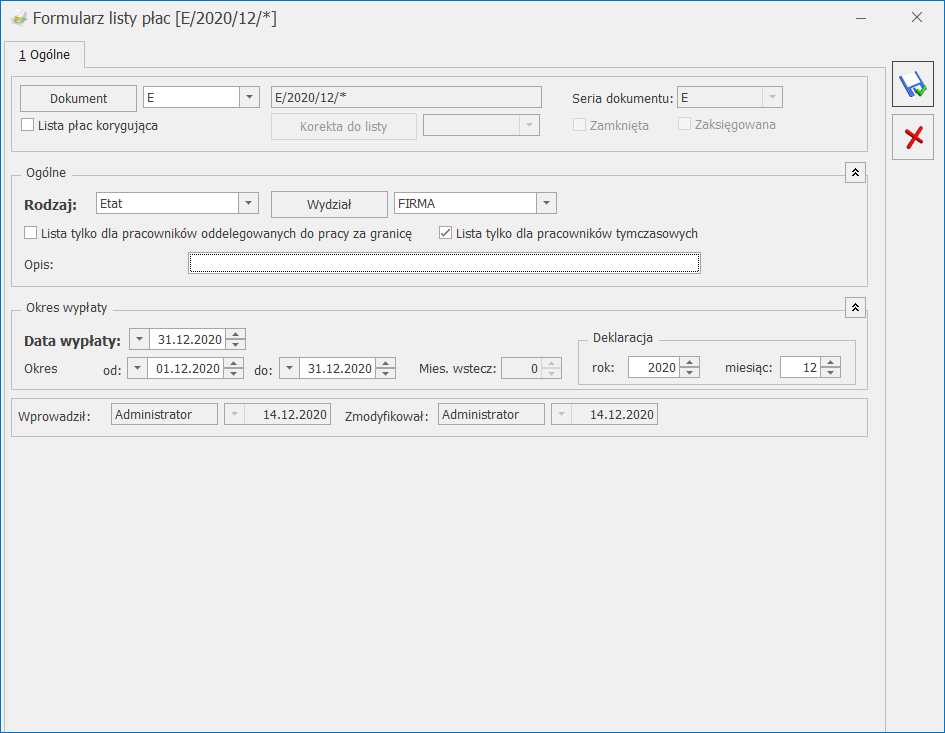

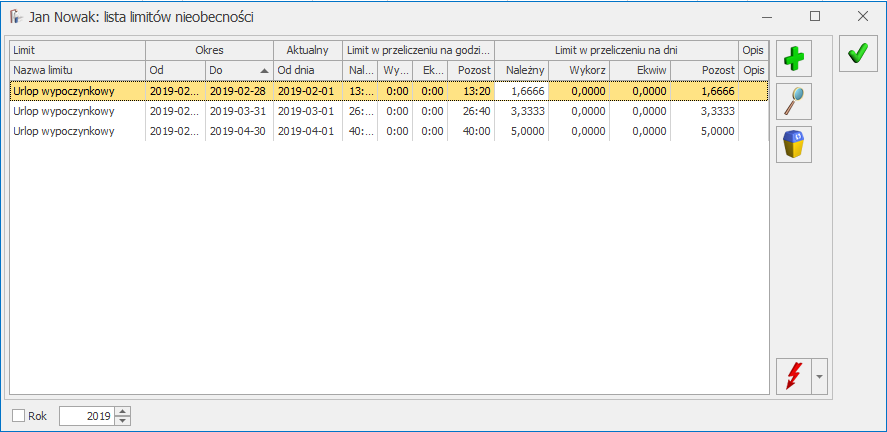

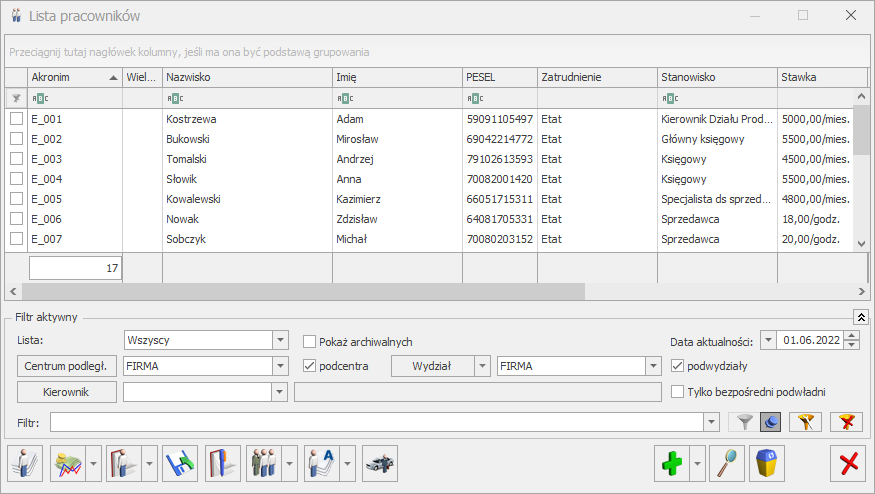

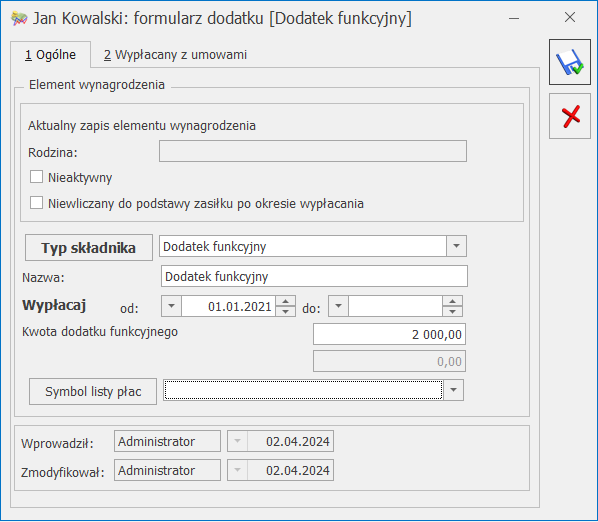

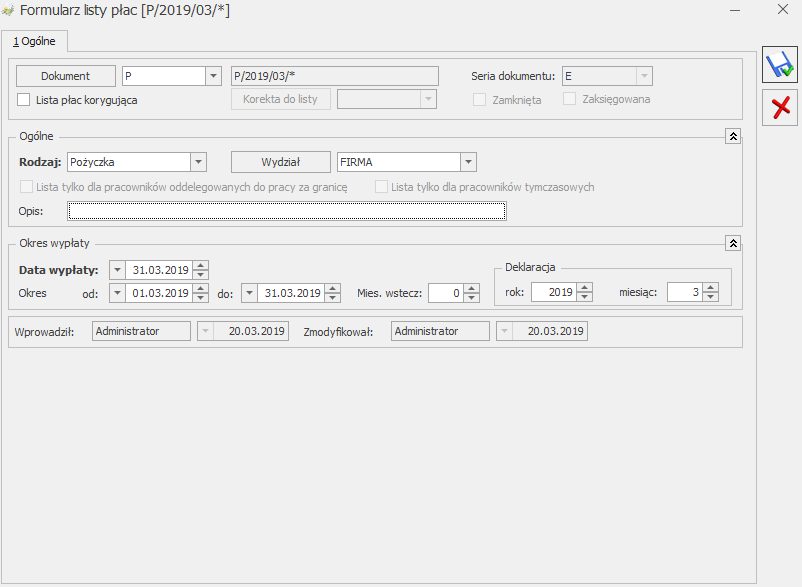

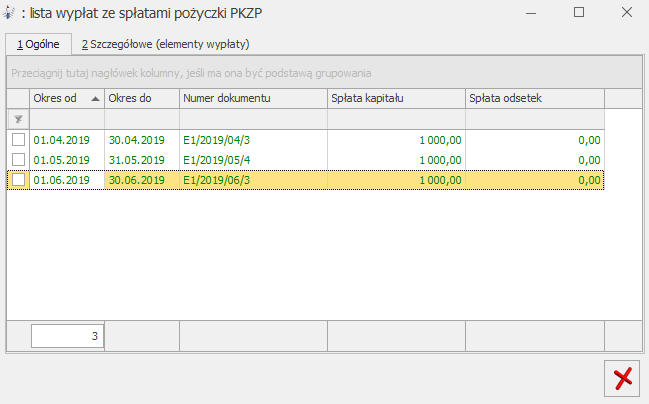

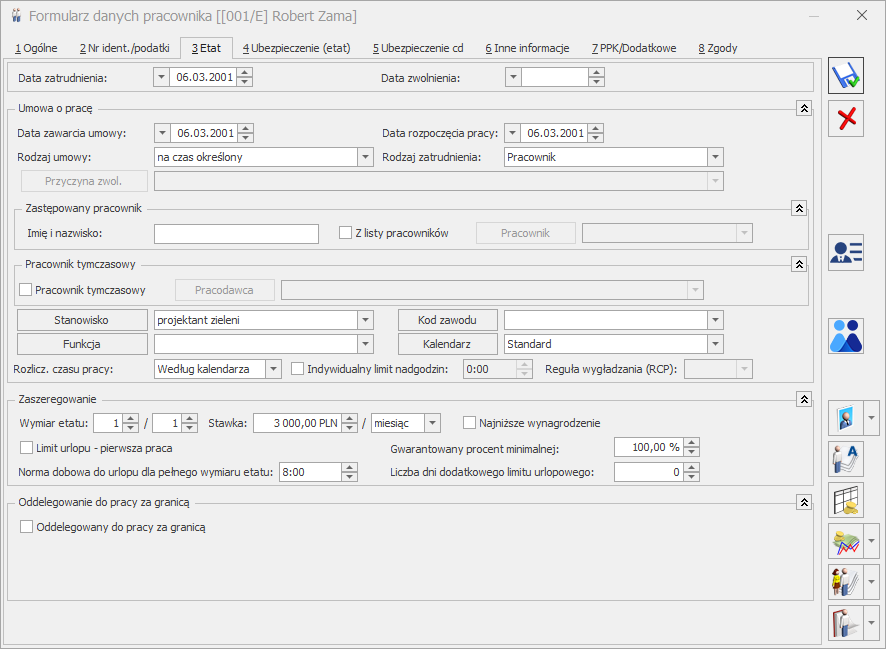

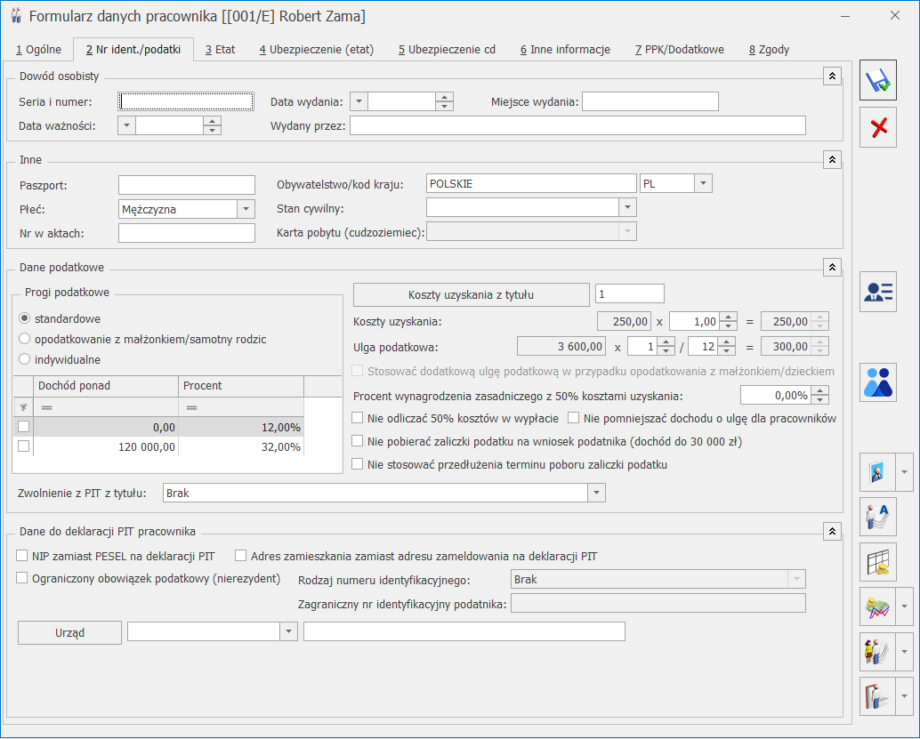

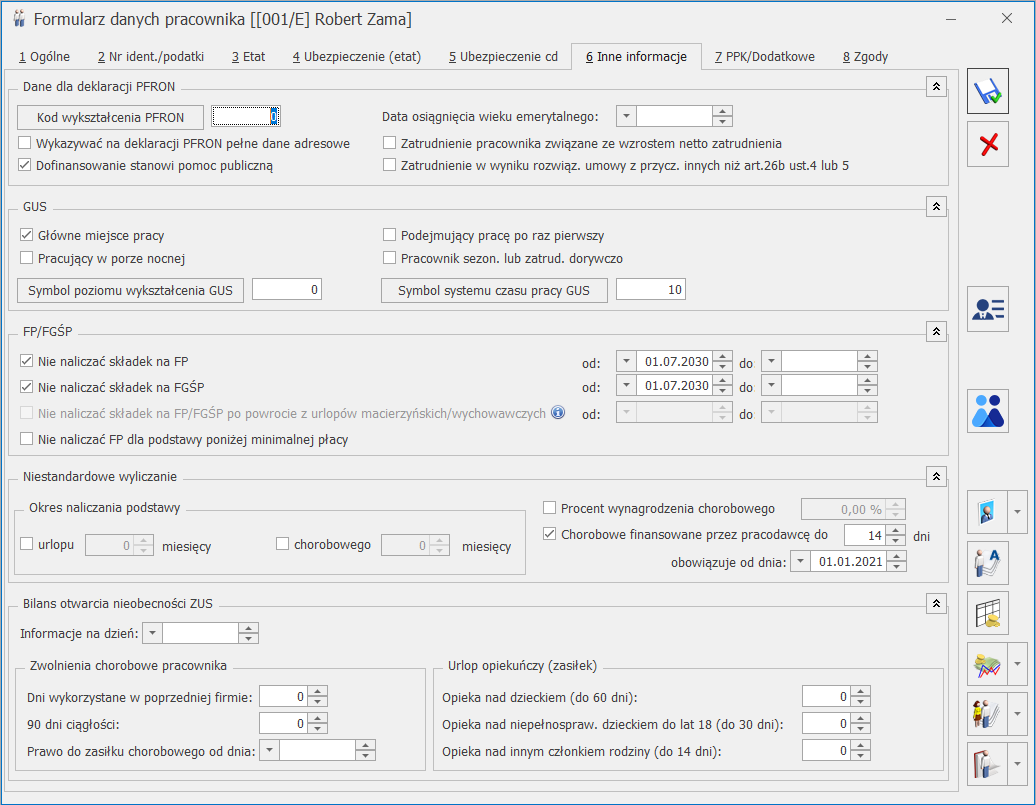

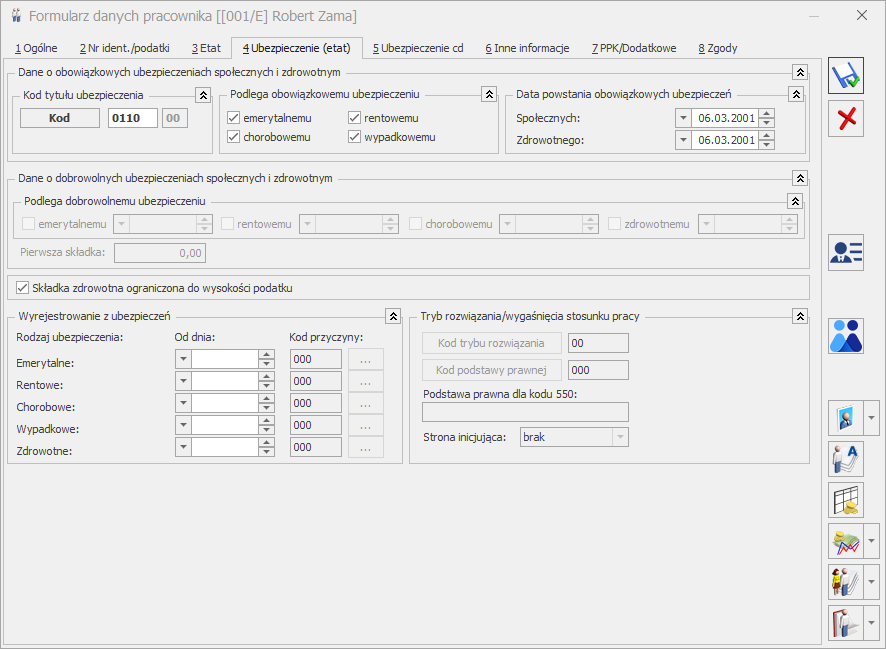

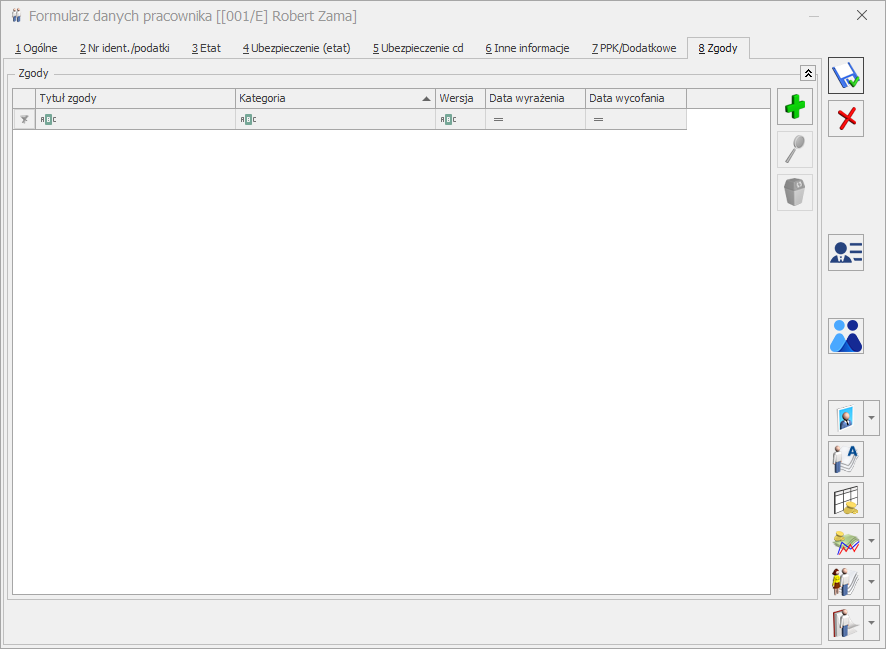

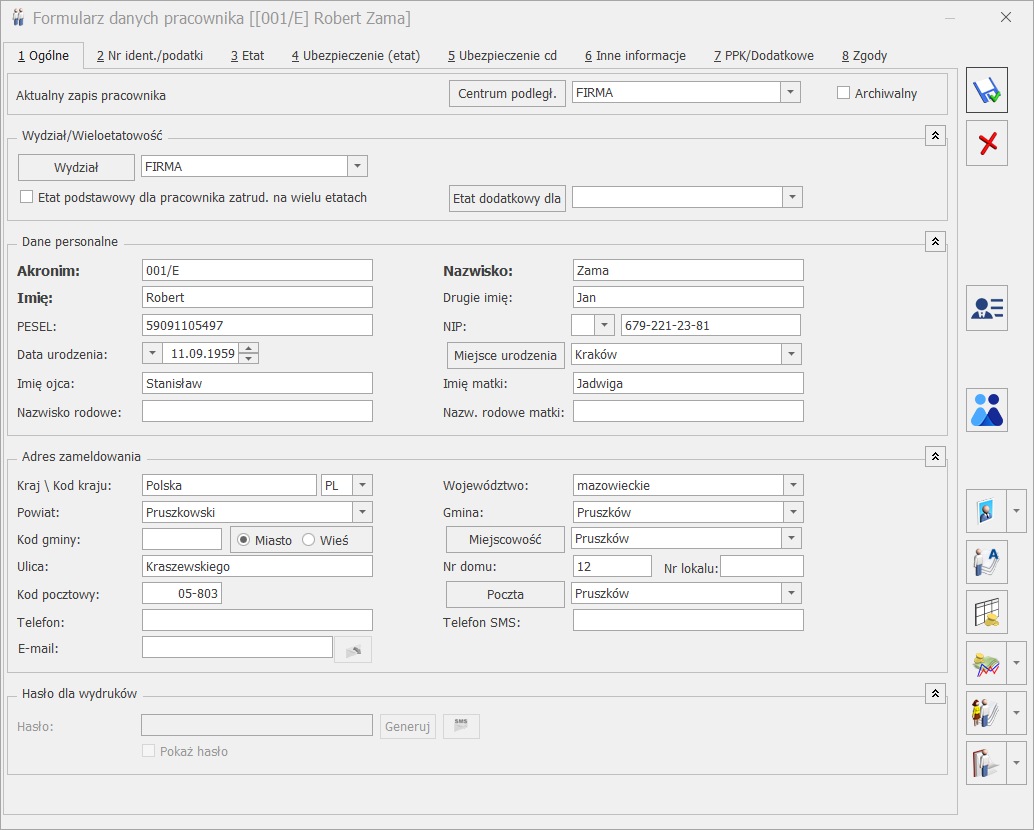

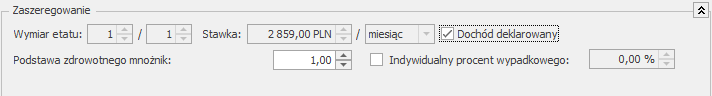

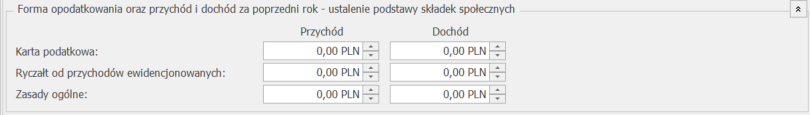

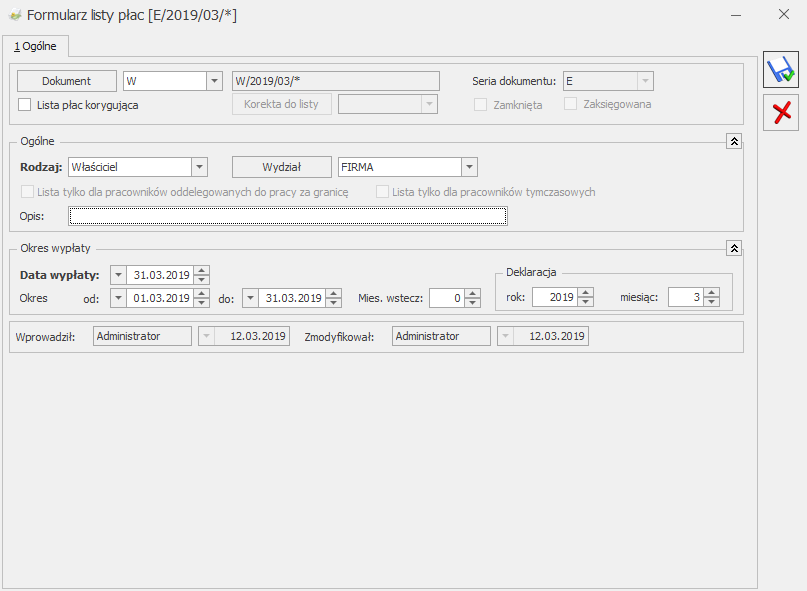

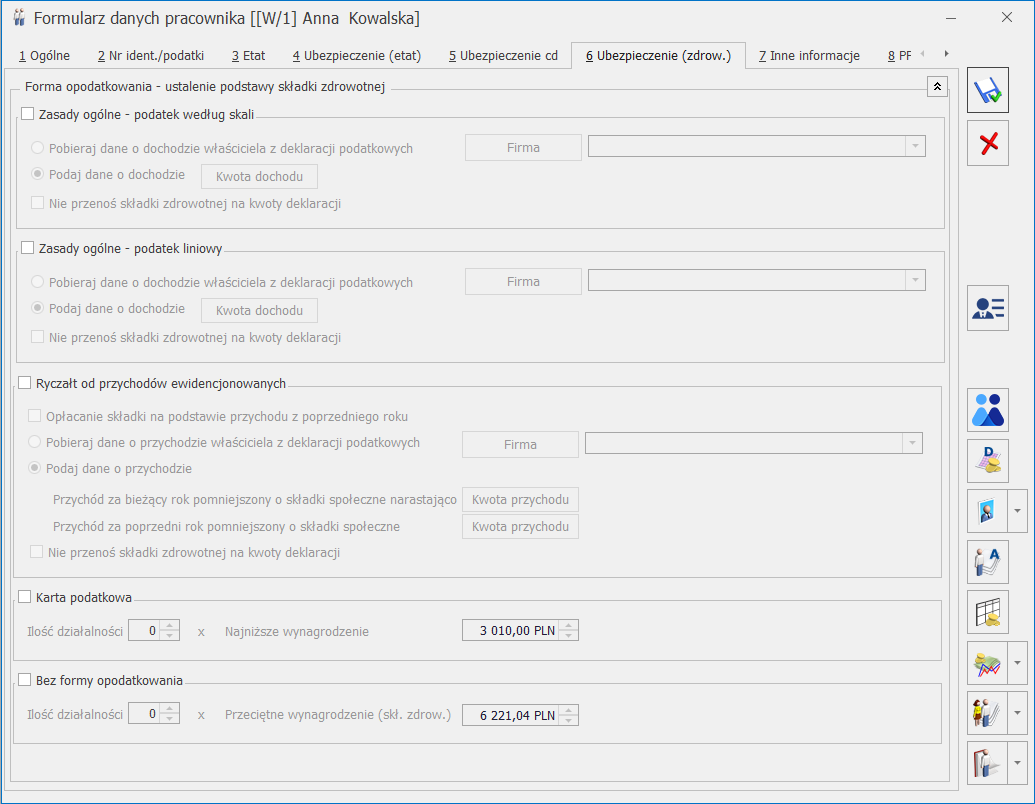

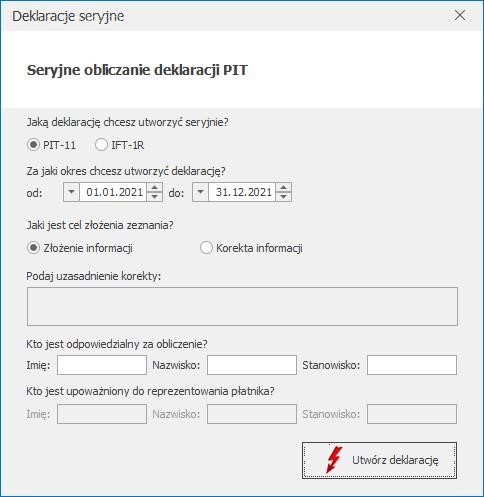

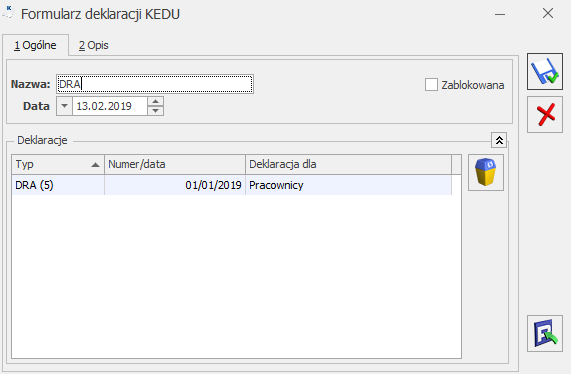

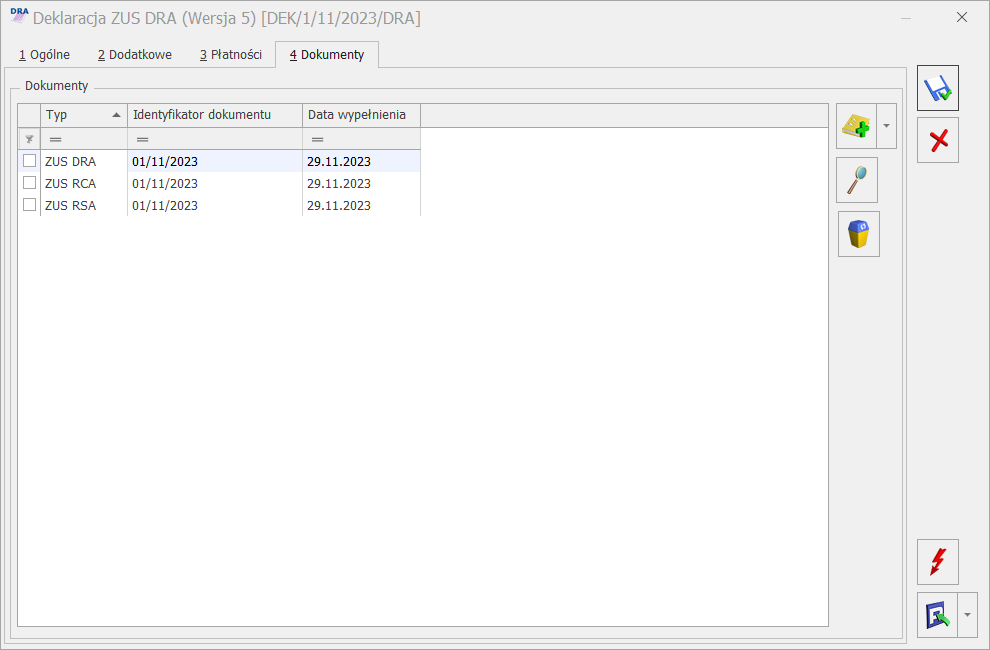

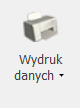

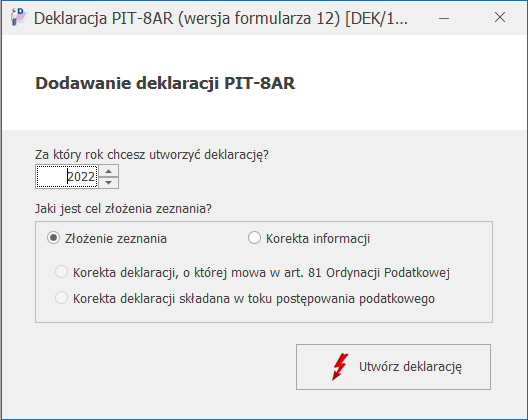

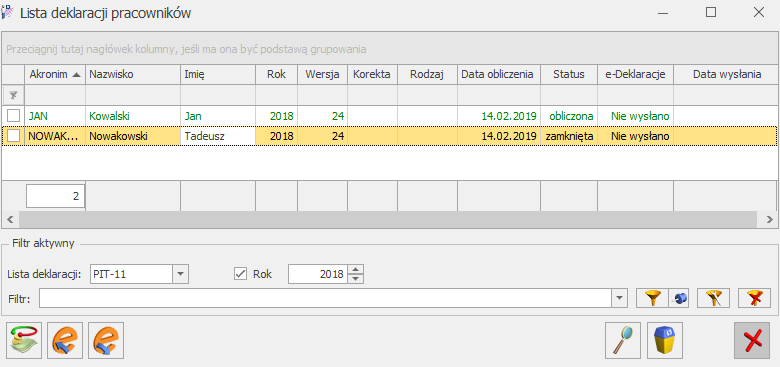

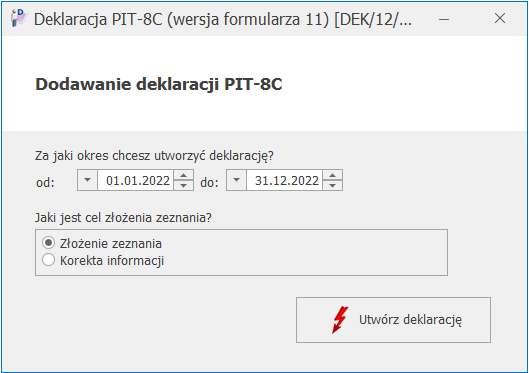

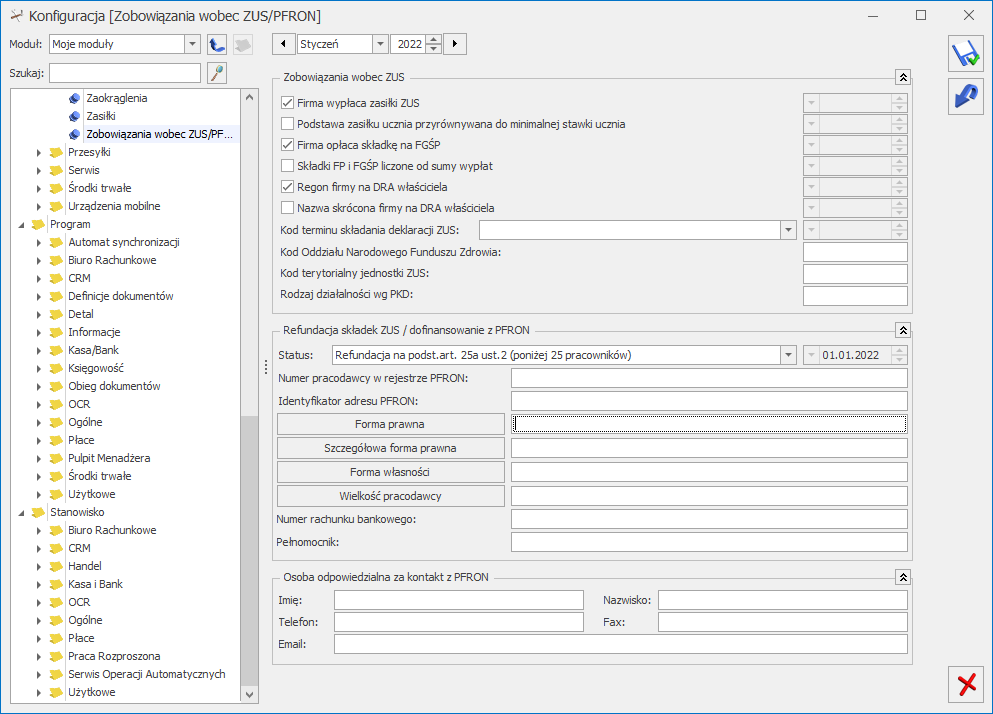

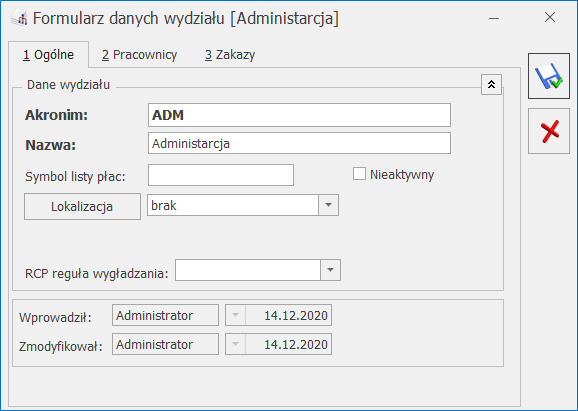

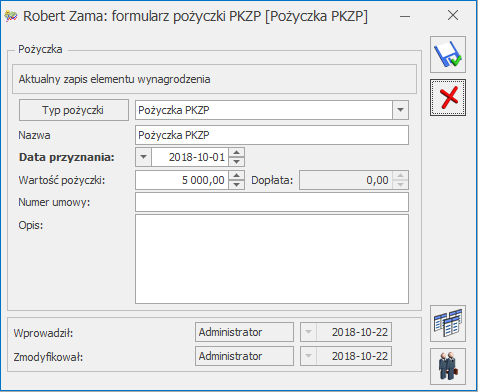

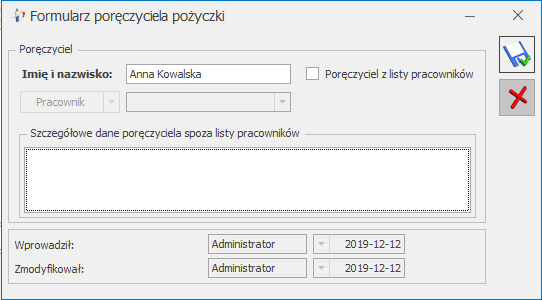

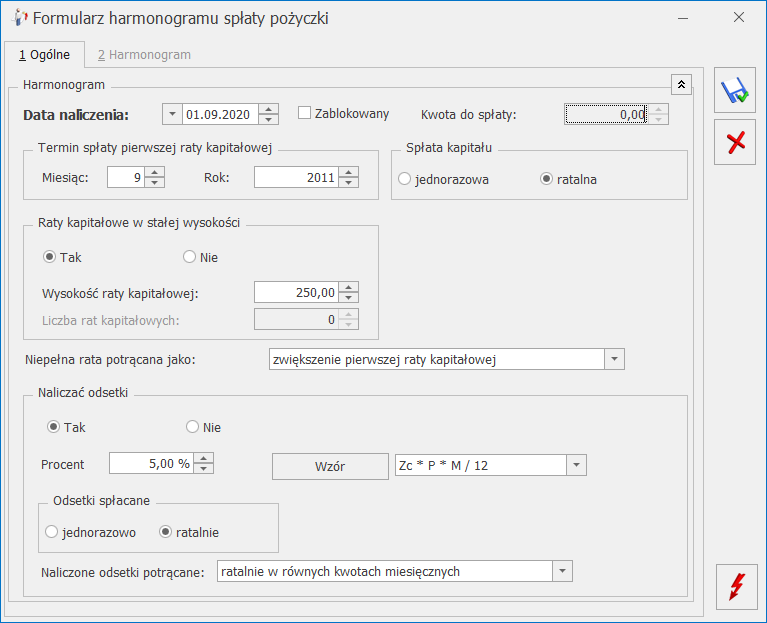

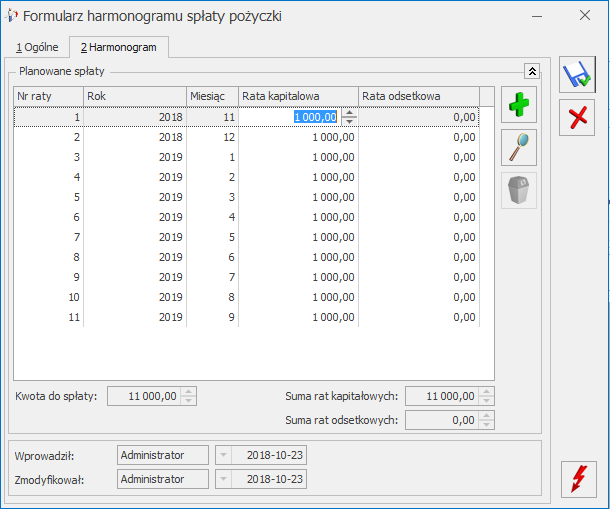

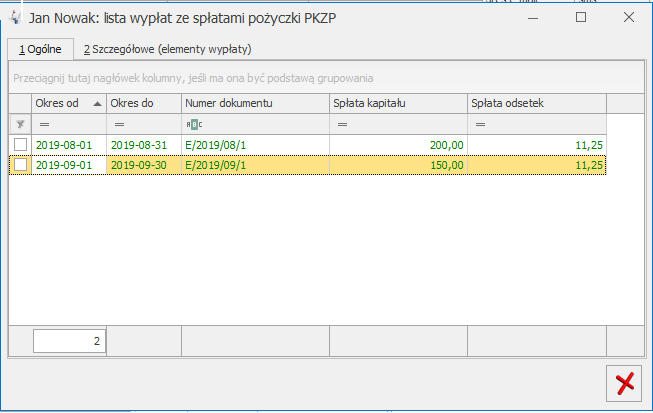

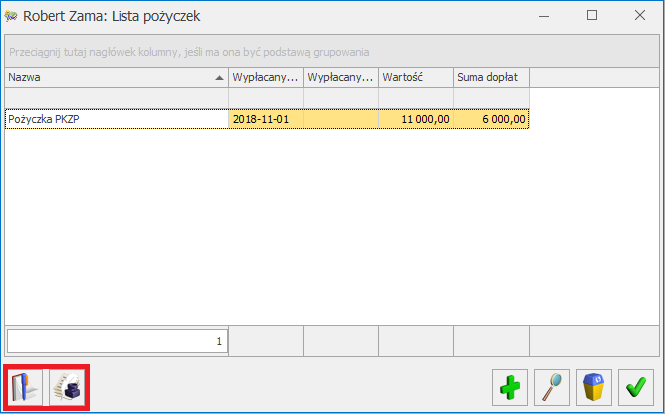

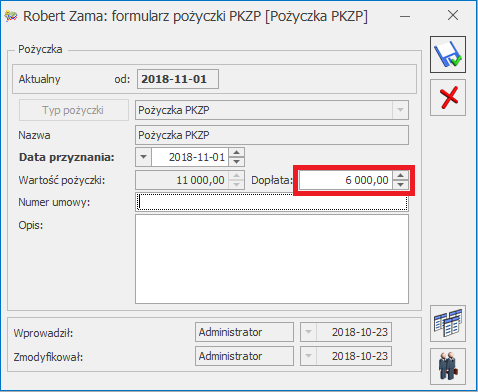

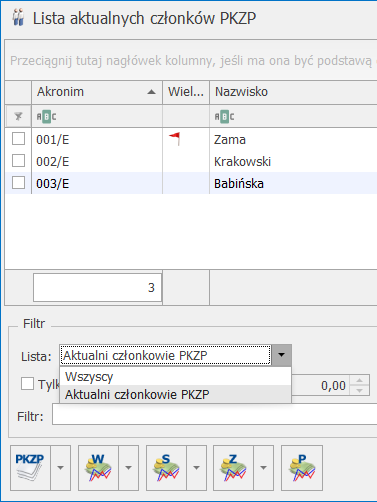

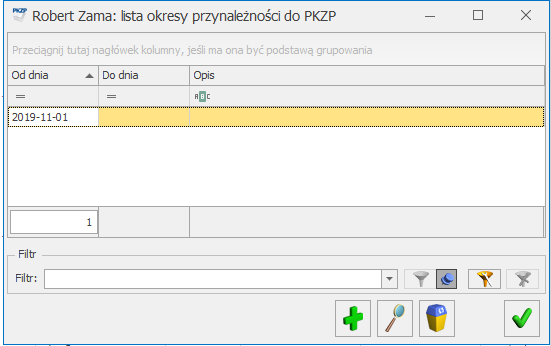

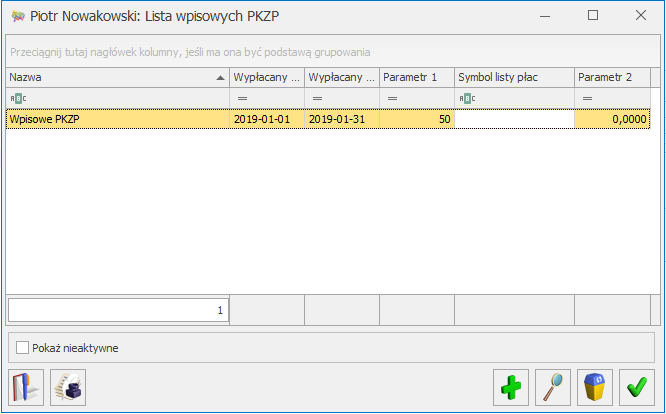

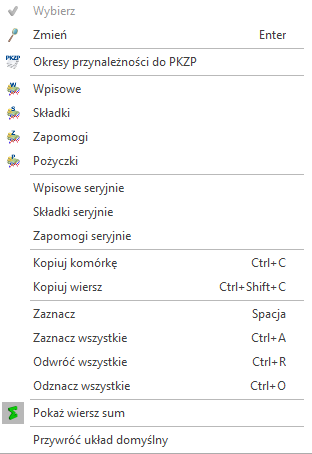

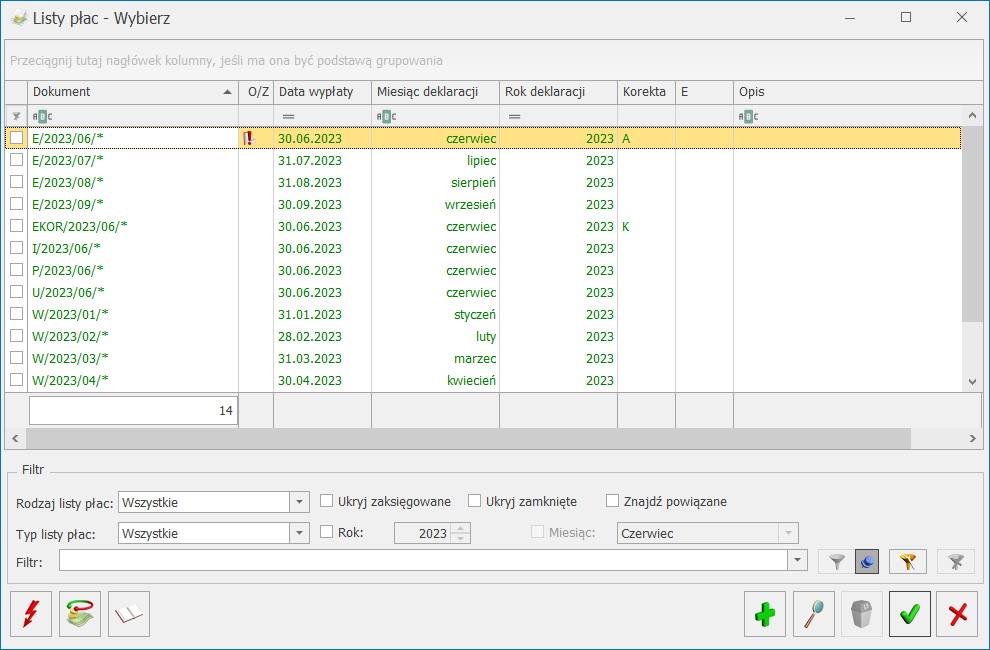

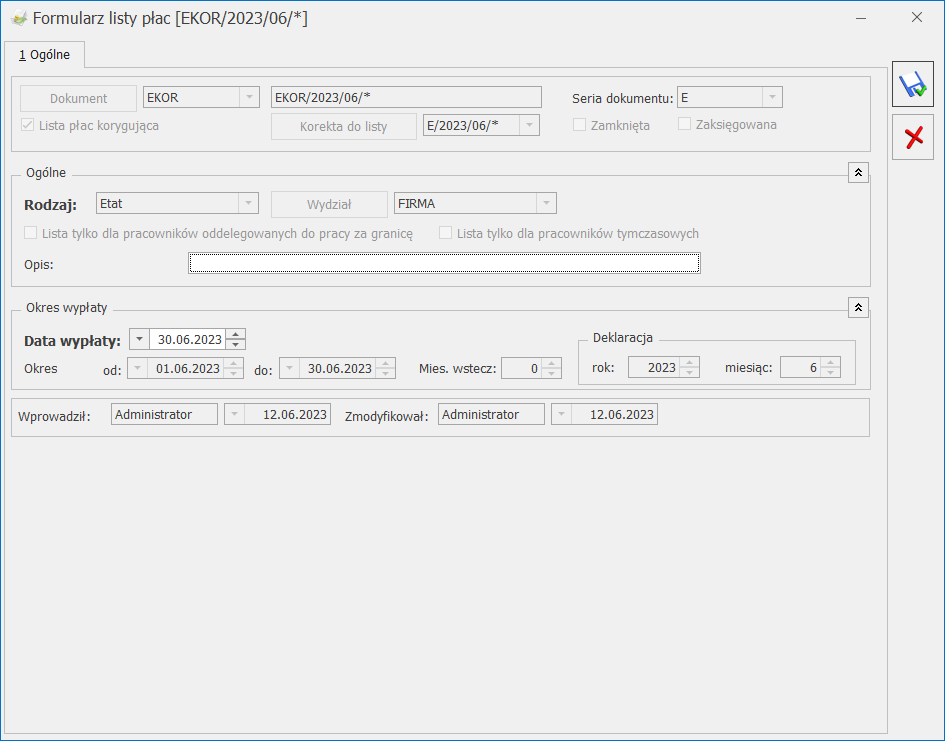

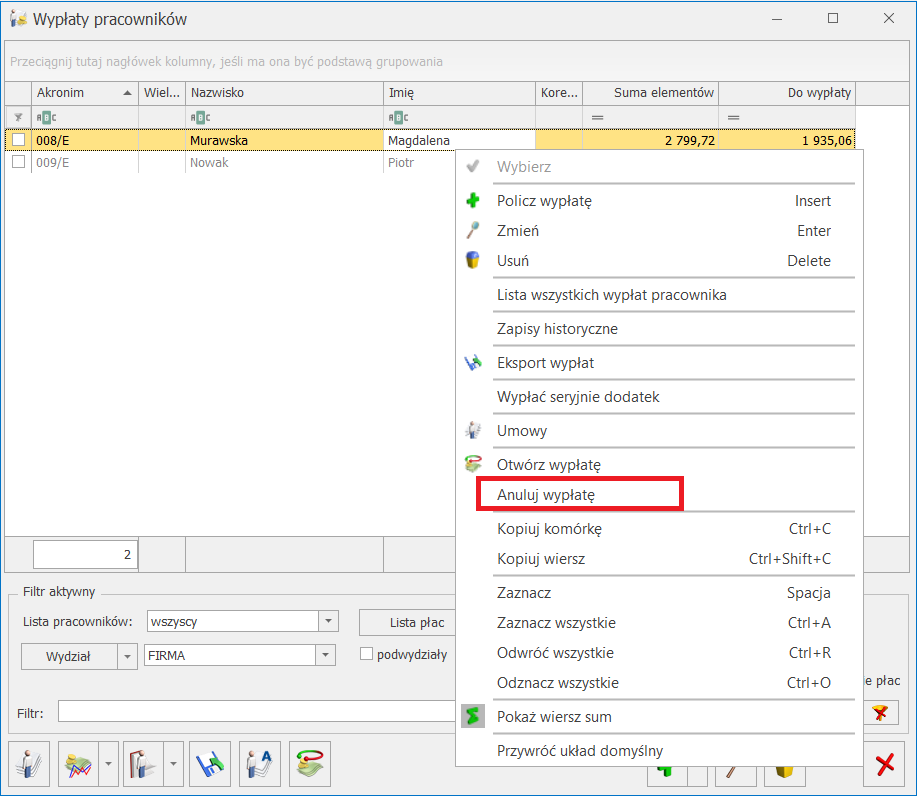

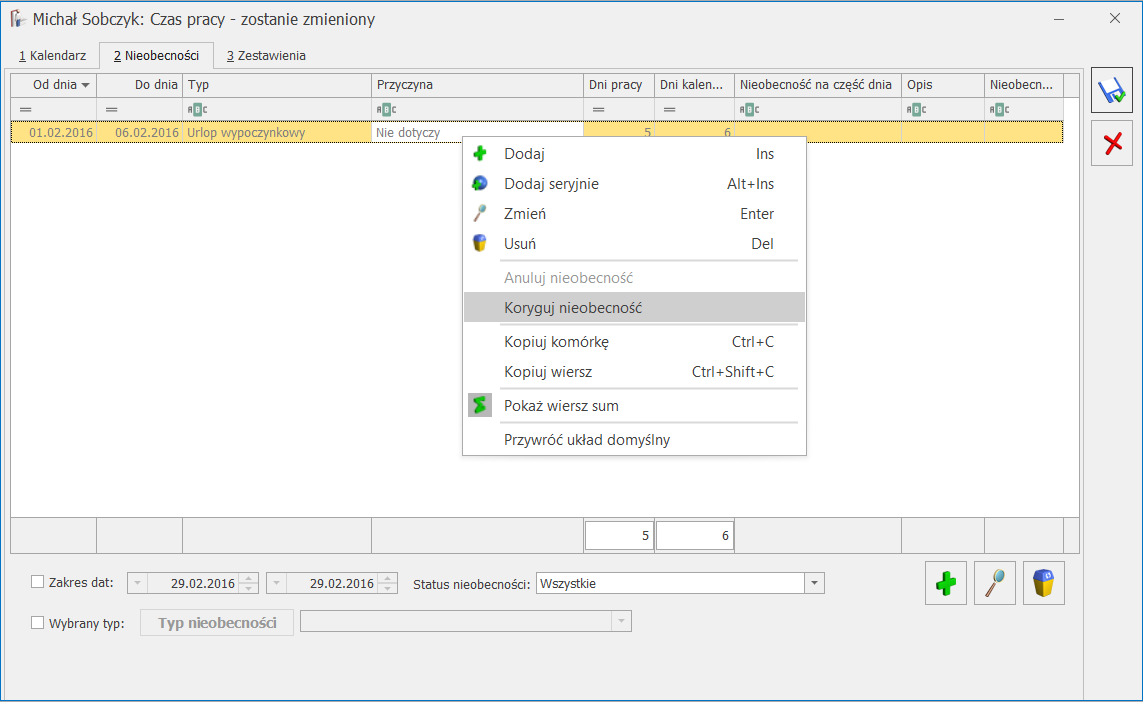

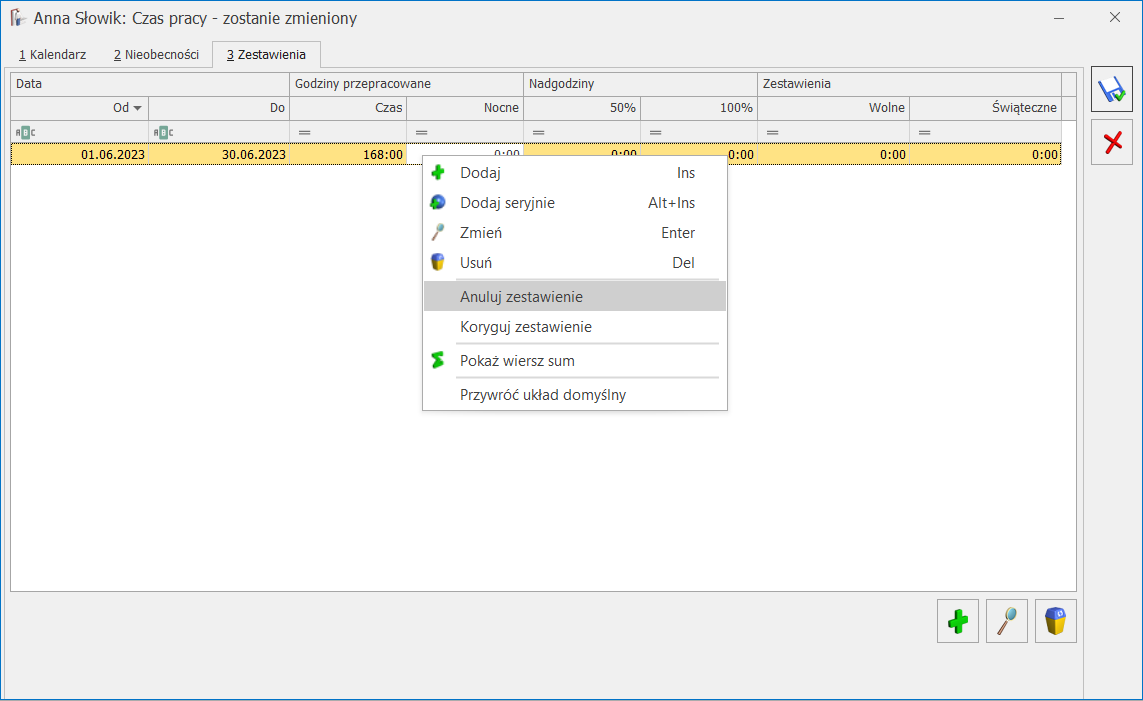

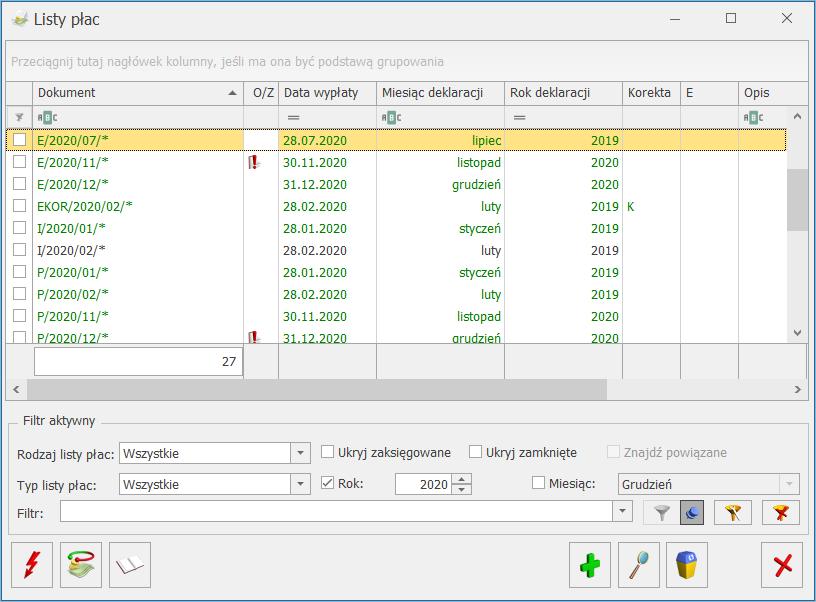

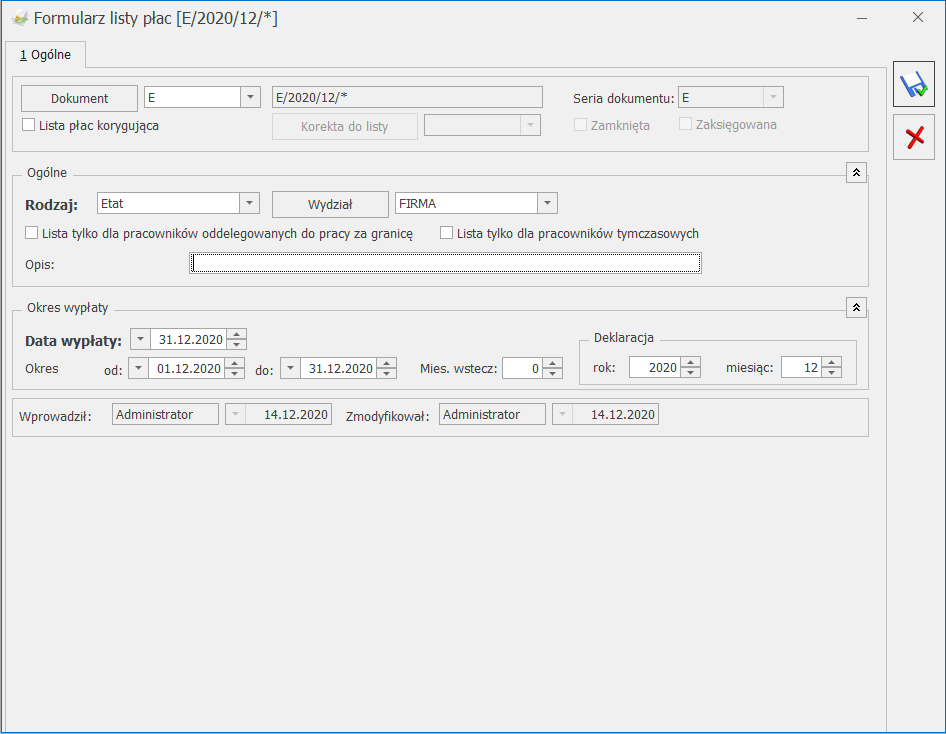

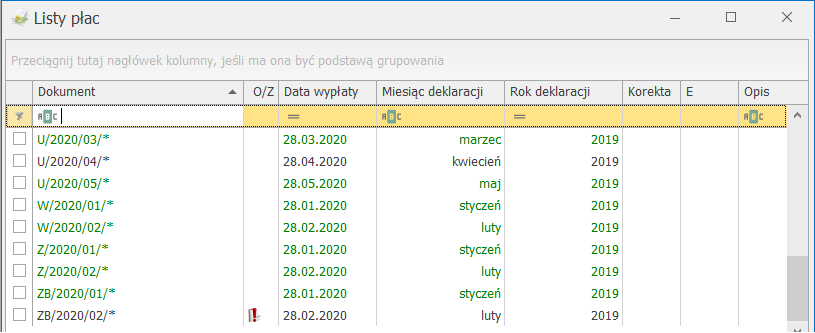

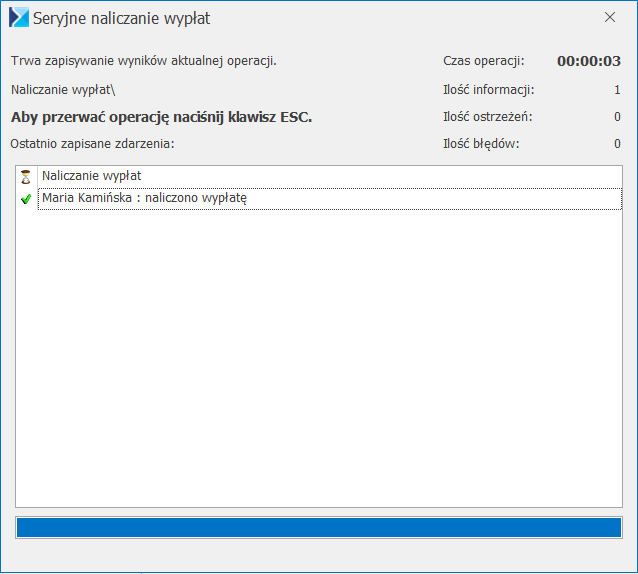

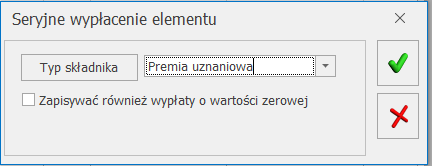

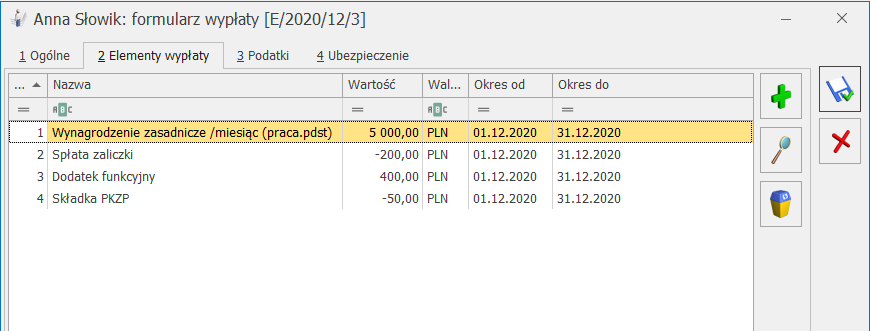

Moduł Płace i Kadry systemu Comarch ERP Optima to nowoczesny program realizujący wszystkie niezbędne funkcje kadrowo – płacowe w małych i średnich firmach (zatrudniających pracowników i/lub zleceniobiorców), jak również w dużych przedsiębiorstwach, o rozbudowanej strukturze organizacyjnej oraz złożonym sposobie naliczania wynagrodzeń (moduł Płace i Kadry Plus). Powstał on na bazie wieloletnich doświadczeń Comarch nabytych we wdrażaniu programów rodziny Comarch Klasyka, Comarch Klasyka Plus. Sprawdzone w Comarch Klasyka rozwiązania oparto o najnowszą technologię. W efekcie powstał przyjazny użytkownikowi program na miarę XXI wieku. Program obejmuje obsługę działu kadr i rachuby płac. Dzięki swojej elastyczności program może być wzbogacony o dodatkowe funkcje skonfigurowane przez użytkownika. System został zaprojektowany tak, aby jego działanie można było dostosować do zmieniających się przepisów. Menu moduły Płace i Kadry składa się z 6 grup: Kadry – zawierają dane personalne pracowników lub zleceniobiorców, dane o członkach ich rodziny i przysługujących im zasiłkach, zasady wynagradzania (wynagrodzenie w stawce godzinowej lub miesięcznej, dodatki, akordy, zawarte umowy cywilnoprawne, indywidualne ustawienia obowiązkowych i dobrowolnych ubezpieczeń społecznych i zdrowotnych, składek pracownika i pracodawcy w ramach PPK oraz dane podatkowe: progi, koszty uzyskania, ulga podatkowa). Wszelkie zapamiętywane w danych kadrowych pracownika zmiany tworzą historię jego etatu. Grupę tworzą dwa przyciski: Kadry oraz Nowy pracownik. Wypłaty – grupę tworzą dwa przyciski: Listy płac oraz Wypłaty pracowników. Listy płac służą definiowaniu dokumentów typu listy płac, pozwalają na ustalenie: okresu - za jaki naliczane będą wypłaty, daty wypłaty oraz miesiąca deklaracji. Wypłaty pracowników wykorzystują odpowiednie informacje zawarte w części kadrowej systemu. Naliczanie wypłat pracowników nie wymaga od użytkownika szczególnej wiedzy informatycznej, a jedynie wiedzy specjalistycznej. W programie dostępne są standardowe algorytmy pozwalające na łatwą konfigurację systemu wynagrodzeń. Deklaracje – grupę tworzą przyciski: Pliki KEDU, Deklaracje ZUS rozliczeniowe, Deklaracje roczne IWA, Deklaracje roczne ZSWA, Zaliczki na PIT-4R, Podatek na PIT-8AR, Deklaracje PIT pracowników oraz Deklaracje PFRON oraz Deklaracje PPK. Słowniki – są to modyfikowane przez użytkownika słownikowe listy stanowisk i funkcji, kody zawodów i in. Struktura – struktura organizacyjna, dostępna w wersji Comarch ERP Optima Płace i Kadry Plus pozwala na zorganizowanie kadr tj. założeniu wydziałów, lokalizacji, projektów. PKZP - kasy zapomogowo – pożyczkowe, funkcjonalność dostępna w wersji Comarch ERP Optima Płace i Kadry Plus. Charakterystyczne dla dużych jednostek budżetowych i zakładów sprywatyzowanych.Moduł Płace i Kadry w systemie Comarch ERP Optima

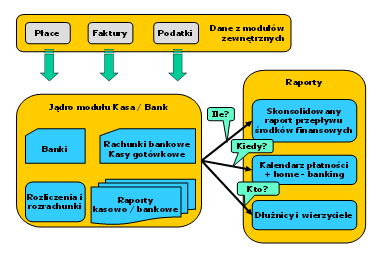

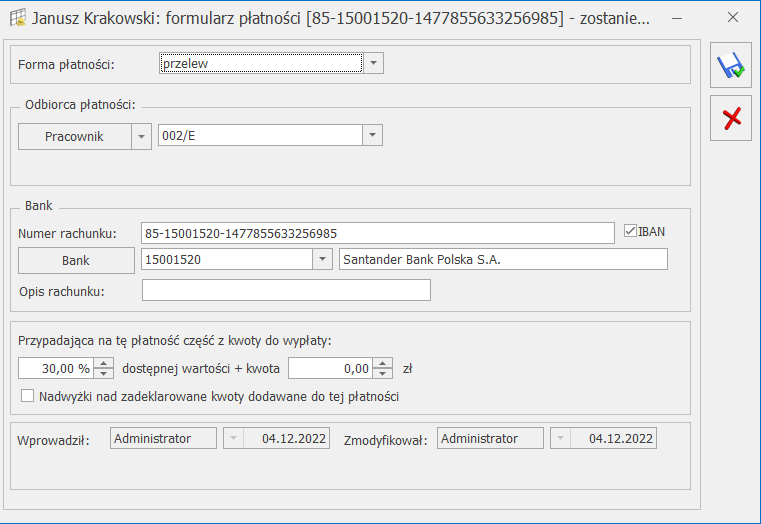

Moduł Płace i Kadry jest częścią składową systemu Comarch ERP Optima. Współpracuje on przede wszystkim z modułami: KASA/BANK – gdzie są ujmowane wszelkie zagadnienia związane z przepływem środków pieniężnych w firmie. Moduł KASA/BANK musi „wiedzieć” o każdym zdarzeniu finansowym (np. wypłata), które ma miejsce w przedsiębiorstwie. Tylko wtedy jest w stanie zarządzać finansami i generować kompletny obraz finansowy firmy (stan przeszły, bieżący i prognozy). Do Preliminarza płatności trafiają przyszłe płatności. Na poziomie tego modułu użytkownik dokonuje rozliczeń i drukuje przelewy bankowe. Książka Przychodów i Rozchodów – gdzie księgowane są listy płac wskazane przez użytkownika. Księga Handlowa – gdzie, zgodnie z ustalonymi schematami księgowymi księgowane są wskazane listy płac.

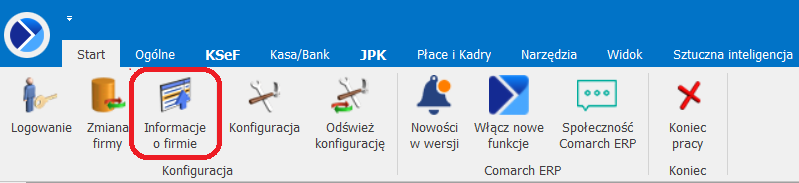

Informacje o firmie - Płace i Kadry

Zadaniem okna Informacji o firmie jest przedstawienie informacji aktualnych na chwilę (dzień) wywoływania raportu, czyli po uruchomieniu okna Informacje o firmie . Dane są wyświetlane na dzień zgodny z datą bieżącą programu ustawioną w menu Narzędzia/Data bieżąca.

Dla każdego użytkownika możemy zdefiniować indywidualny zestaw raportów, jaki będzie z nim związany. Szczegóły tutaj.

W module Płace i Kadry Plus– można wyświetlać następujące informacje:

Sekcja Pracownicy:

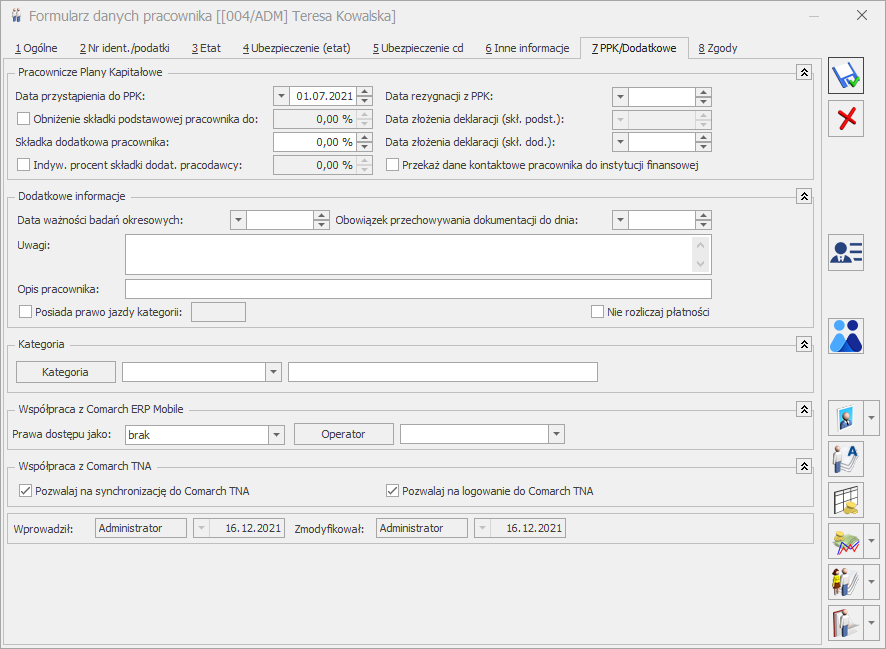

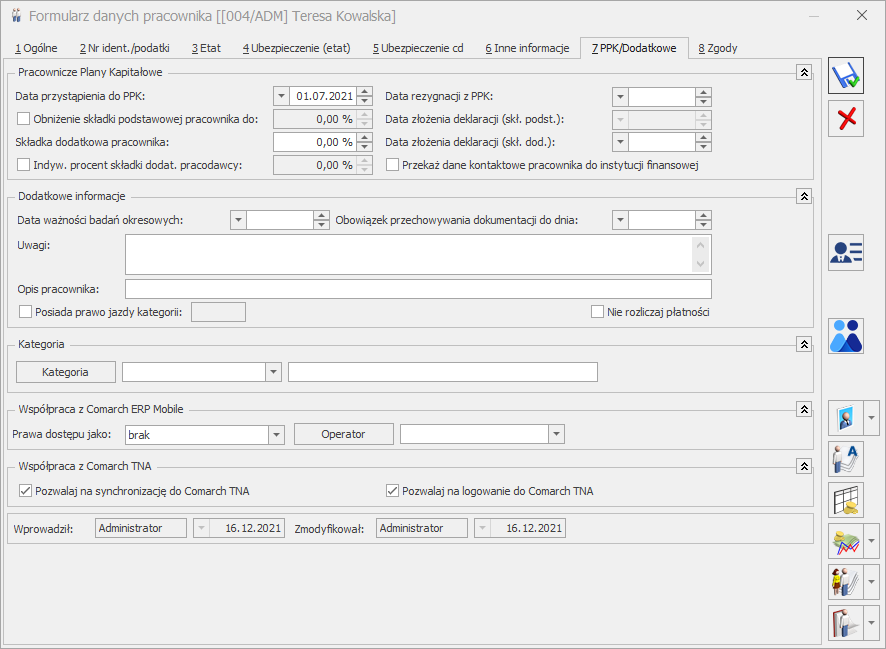

Kończący się termin ważności badań – wyświetlana lista pracowników, dla których data ważności badań okresowych zawiera się w okresie 30 dni wokół daty bieżącej (domyślny termin ‘30 dni przed i 30 dni po terminie’). Np. przy dacie bieżącej ustawionej na 30.01.2023r. będą wyświetlone osoby, dla których ważność badań okresowych wygasa w okresie 1.01.-28.02.2023. Z pozycji Informacji o firmie możemy bezpośrednio przejść do formularza pracownika. Datę wygaśnięcia ważności badań lekarskich należy wprowadzić na zakładce [7 PPK/Dodatkowe]. Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Pracownicy do badania.

Pracownicy po zwolnieniu chorobowym powyżej 30 dni - analiza umożliwia wyszukanie osób, które należy wysłać na badania lekarskie ze względu na dłuższą nieobecność. Analiza wykazuje pracowników zatrudnionych na umowę o pracę, którzy w okresie 5 dni przed datą bieżącą i 5 dni po tej dacie mają wprowadzoną nieobecność typu zwolnienie chorobowe, które trwa nieprzerwanie ponad 30 dni (nieobecność może być wprowadzona w kilku częściach, ale muszą być wprowadzone bez dnia przerwy) i wrócili do pracy. W analizie wykazany jest akronim, imię i nazwisko pracownika oraz data zakończenia zwolnienia chorobowego. Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Pracownicy po zwolnieniu chorob. powyżej 30 dni.

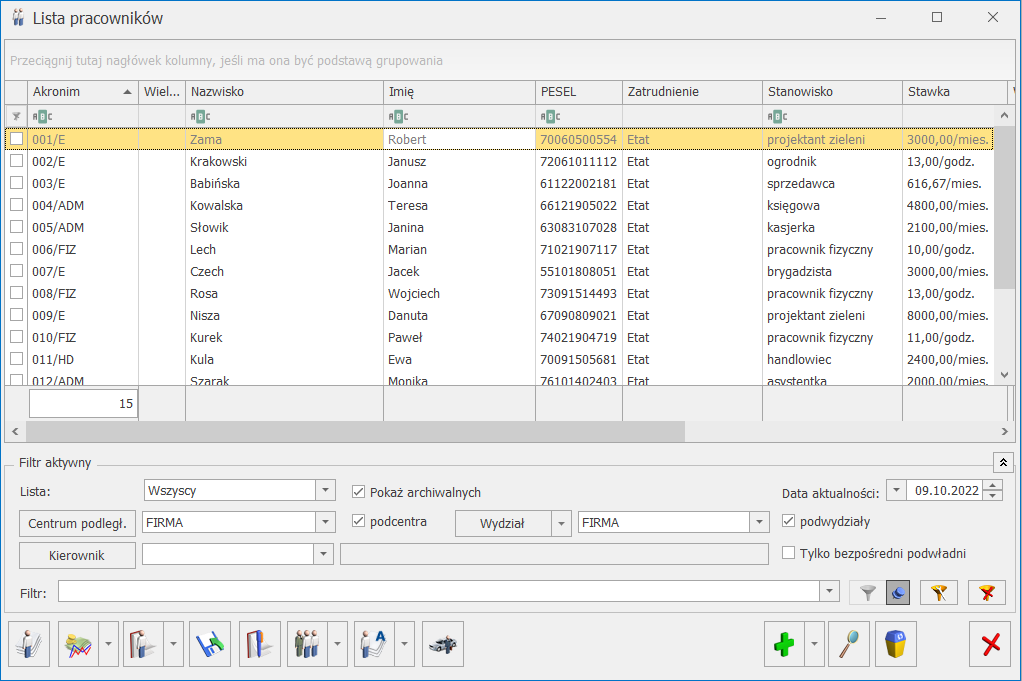

Pracownicy zatrudnieni (Comarch HRM) – analiza przedstawia liczbę zatrudnionych na etat, liczbę osób z umowami cywilno-prawnymi, liczbę osób niebędących pracownikami, mających ustawiony dostęp do aplikacji Comarch HRM oraz łączną wartość ustaloną na dany dzień. Informacja o umowach jest wyświetlana w zależności od ustawienia parametru w Start/Konfiguracja/Firma/Płace/Comarch HRM Uwzględniaj osoby z umowami cywilnoprawnymi w Comarch HRM.

Pracownik zatrudniony na kilku etatach jednocześnie (wieloetatowiec) wliczany jest zgodnie z ilością posiadanych etatów (sumowany jest etat główny i etaty dodatkowe)

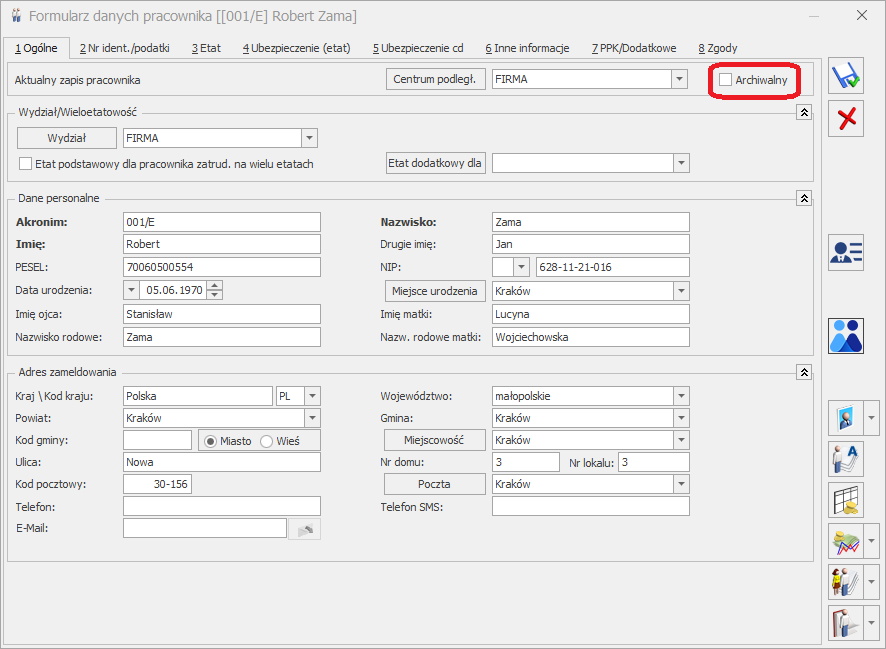

Do liczby zatrudnionych pracowników etatowych wlicza się pracowników archiwalnych, u których nie odnotowano daty zwolnienia.

Raport Pracownicy zatrudnieni (Comarch HRM) jest widoczny jeżeli w konfiguracji operatora zaznaczono parametr Liczba zatrudnionych na dzień (Comarch HRM).

Sekcja Podatki i zaliczki:

Zaliczka na PIT-4R – informacja o statusie deklaracji oraz kwocie– wyświetlana domyślnie na 7 dni przed terminem złożenia deklaracji, czyli od 13-go do 20-go dnia miesiąca. Z poziomu analizy można naliczyć i podejrzeć deklarację.

Podatek na PIT-8AR– informacja o statusie deklaracji oraz kwocie- wyświetlana domyślnie na 7 dni przed terminem złożenia deklaracji, czyli od 13-go do 20-go dnia miesiąca. Z poziomu analizy można naliczyć i podejrzeć deklarację.

Sekcja Umowy:

Kończące się umowy o pracę – wyświetlana lista pracowników, dla których data rozwiązania umowy o pracę zawiera się w okresie 5 dni wokół daty bieżącej (domyślny termin ‘5 dni przed i 5 dni po terminie’). Np. przy dacie bieżącej ustawionej na 10.01.2021 r. będą wyświetlone osoby, dla których umowa o pracę wygasa w okresie 6-14.01.2023 r. z pozycji Informacji o firmie możemy bezpośrednio przejść do formularza pracownika i przedłużyć umowę. Analiza jest widoczna jeżeli operator ma w konfiguracji zaznaczony parametr Wygasające umowy o pracę.

Umowy cywilnoprawne do rozliczenia– lista umów cywilnoprawnych zakończonych (wpisana data zakończenia umowy), ale nierozliczonych. Aby umowa pokazała się na liście muszą być jednocześnie spełnione trzy warunki:

■ od daty zakończenia zapisanej w umowie do daty bieżącej upłynęło, co najmniej o 10 dni,

■ data zakończenia umowy jest wcześniejsza niż 1-szy dzień bieżącego miesiąca,

■ umowa nie jest w całości rozliczona.

Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Lista umów nierozliczonych.

Sekcja Uprawnienia:

Kończące się uprawnienia pracownika – informacja ta pojawia się, jeśli Użytkownik na liście słownikowej uprawnień pracownika zaznaczy parametr przypomnienie o terminie ważności oraz wpisze datę ważności uprawnienia.

Informacje o kwalifikacjach danego pracownika należy wprowadzić na formularzu pracownika po rozwinięciu

Zadaniem okna Informacji o firmie jest przedstawienie informacji aktualnych na chwilę (dzień) wywoływania raportu, czyli po uruchomieniu okna Informacje o firmie . Dane są wyświetlane na dzień zgodny z datą bieżącą programu ustawioną w menu Narzędzia/Data bieżąca.

Dla każdego użytkownika możemy zdefiniować indywidualny zestaw raportów, jaki będzie z nim związany. Szczegóły tutaj.

W module Płace i Kadry Plus– można wyświetlać następujące informacje:

Sekcja Pracownicy:

Kończący się termin ważności badań – wyświetlana lista pracowników, dla których data ważności badań okresowych zawiera się w okresie 30 dni wokół daty bieżącej (domyślny termin ‘30 dni przed i 30 dni po terminie’). Np. przy dacie bieżącej ustawionej na 30.01.2023r. będą wyświetlone osoby, dla których ważność badań okresowych wygasa w okresie 1.01.-28.02.2023. Z pozycji Informacji o firmie możemy bezpośrednio przejść do formularza pracownika. Datę wygaśnięcia ważności badań lekarskich należy wprowadzić na zakładce [7 PPK/Dodatkowe]. Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Pracownicy do badania.

Pracownicy po zwolnieniu chorobowym powyżej 30 dni - analiza umożliwia wyszukanie osób, które należy wysłać na badania lekarskie ze względu na dłuższą nieobecność. Analiza wykazuje pracowników zatrudnionych na umowę o pracę, którzy w okresie 5 dni przed datą bieżącą i 5 dni po tej dacie mają wprowadzoną nieobecność typu zwolnienie chorobowe, które trwa nieprzerwanie ponad 30 dni (nieobecność może być wprowadzona w kilku częściach, ale muszą być wprowadzone bez dnia przerwy) i wrócili do pracy. W analizie wykazany jest akronim, imię i nazwisko pracownika oraz data zakończenia zwolnienia chorobowego. Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Pracownicy po zwolnieniu chorob. powyżej 30 dni.

Pracownicy zatrudnieni (Comarch HRM) – analiza przedstawia liczbę zatrudnionych na etat, liczbę osób z umowami cywilno-prawnymi, liczbę osób niebędących pracownikami, mających ustawiony dostęp do aplikacji Comarch HRM oraz łączną wartość ustaloną na dany dzień. Informacja o umowach jest wyświetlana w zależności od ustawienia parametru w Start/Konfiguracja/Firma/Płace/Comarch HRM Uwzględniaj osoby z umowami cywilnoprawnymi w Comarch HRM.

Pracownik zatrudniony na kilku etatach jednocześnie (wieloetatowiec) wliczany jest zgodnie z ilością posiadanych etatów (sumowany jest etat główny i etaty dodatkowe)

Do liczby zatrudnionych pracowników etatowych wlicza się pracowników archiwalnych, u których nie odnotowano daty zwolnienia.

Raport Pracownicy zatrudnieni (Comarch HRM) jest widoczny jeżeli w konfiguracji operatora zaznaczono parametr Liczba zatrudnionych na dzień (Comarch HRM).

Sekcja Podatki i zaliczki:

Zaliczka na PIT-4R – informacja o statusie deklaracji oraz kwocie– wyświetlana domyślnie na 7 dni przed terminem złożenia deklaracji, czyli od 13-go do 20-go dnia miesiąca. Z poziomu analizy można naliczyć i podejrzeć deklarację.

Podatek na PIT-8AR– informacja o statusie deklaracji oraz kwocie- wyświetlana domyślnie na 7 dni przed terminem złożenia deklaracji, czyli od 13-go do 20-go dnia miesiąca. Z poziomu analizy można naliczyć i podejrzeć deklarację.

Sekcja Umowy:

Kończące się umowy o pracę – wyświetlana lista pracowników, dla których data rozwiązania umowy o pracę zawiera się w okresie 5 dni wokół daty bieżącej (domyślny termin ‘5 dni przed i 5 dni po terminie’). Np. przy dacie bieżącej ustawionej na 10.01.2021 r. będą wyświetlone osoby, dla których umowa o pracę wygasa w okresie 6-14.01.2023 r. z pozycji Informacji o firmie możemy bezpośrednio przejść do formularza pracownika i przedłużyć umowę. Analiza jest widoczna jeżeli operator ma w konfiguracji zaznaczony parametr Wygasające umowy o pracę.

Umowy cywilnoprawne do rozliczenia– lista umów cywilnoprawnych zakończonych (wpisana data zakończenia umowy), ale nierozliczonych. Aby umowa pokazała się na liście muszą być jednocześnie spełnione trzy warunki:

■ od daty zakończenia zapisanej w umowie do daty bieżącej upłynęło, co najmniej o 10 dni,

■ data zakończenia umowy jest wcześniejsza niż 1-szy dzień bieżącego miesiąca,

■ umowa nie jest w całości rozliczona.

Analiza jest widoczna jeżeli w konfiguracji operatora zaznaczono parametr Lista umów nierozliczonych.

Sekcja Uprawnienia:

Kończące się uprawnienia pracownika – informacja ta pojawia się, jeśli Użytkownik na liście słownikowej uprawnień pracownika zaznaczy parametr przypomnienie o terminie ważności oraz wpisze datę ważności uprawnienia.

Informacje o kwalifikacjach danego pracownika należy wprowadzić na formularzu pracownika po rozwinięciu Pakiet Mobilności - jak rozliczyć wynagrodzenie kierowcy w przewozie międzynarodowym?

Wprowadzenie

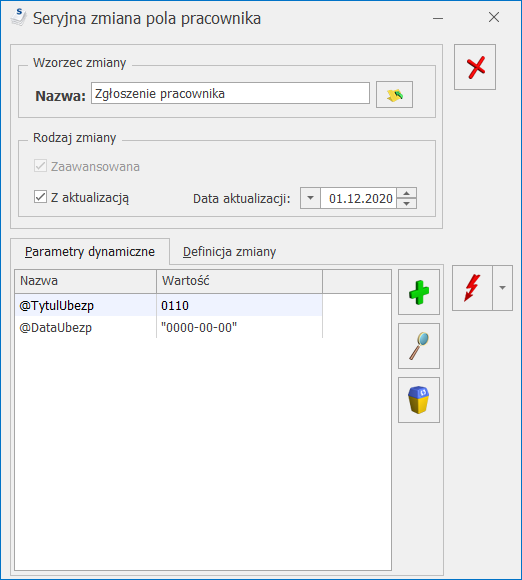

Instrukcja została przygotowana dla Użytkowników modułu Płace i Kadry Plus programu Comarch ERP Optima rozliczających kierowców wykonujących międzynarodowe przewozy drogowe. Zaprezentowany schemat wyliczeń został przygotowany na podstawie interpretacji udostępnianych przez doradców podatkowych oraz przykładów wskazanych przez naszych Klientów. Przykład ma na celu zobrazowanie sposobu wyliczenia wynagrodzenia przy użyciu zaawansowanego algorytmu 12 bez konieczności wprowadzania okresów oddelegowania. W przypadku odmiennego schematu wyliczeń należy zmodyfikować odpowiednio konfigurację programu Comarch ERP Optima. Schemat wyliczeń przedstawiony w niniejszej instrukcji polega na przyjęciu kwoty brutto wynagrodzenia (wynagrodzenie zasadnicze i dodatkowy element wynagrodzenia), a następnie wyliczeniu podstawy składek ZUS (uwzględniając pomniejszenie o kwotę diet wirtualnych i kontroli minimalnej podstawy składek ZUS przy obniżeniu w kwocie 5922,00) oraz obliczeniu podstawy opodatkowania, z uwzględnieniem 30% z kwoty diety wirtualnej. Wyliczone kwoty składek ZUS oraz zaliczki podatku uwzględniane są przy naliczeniu kwoty netto wynagrodzenia. Wprowadzenie wartości diet i wynagrodzenia zagranicznego realizowane będzie poprzez dedykowane atrybuty.Definiowanie elementów wynagrodzenia

W celu wyliczenia wynagrodzenia kierowców należy zdefiniować odpowiednie elementy według poniższych punktów:-

-

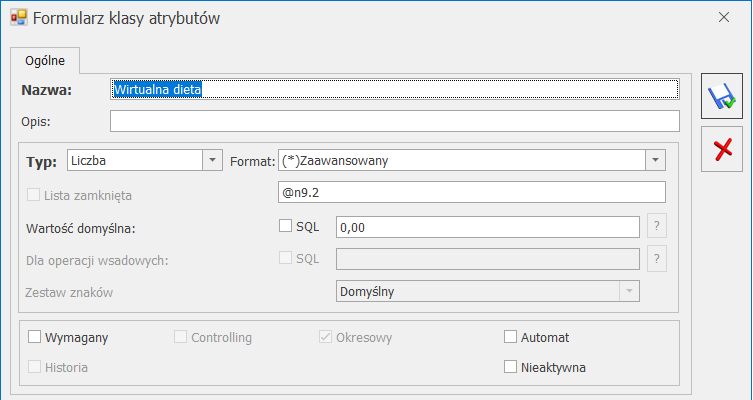

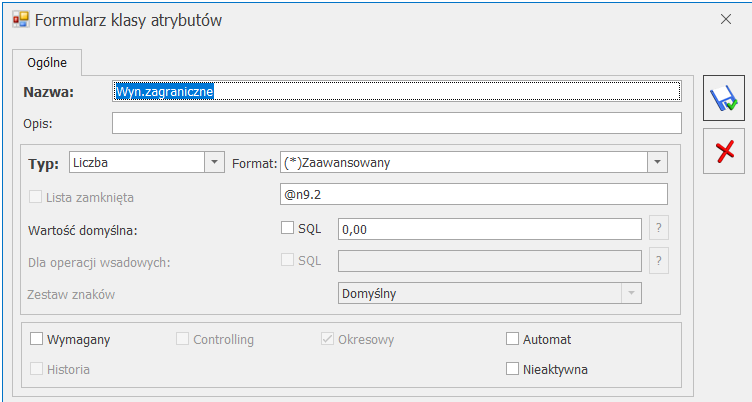

- W gałęzi Konfiguracja/ Firma / Płace/ Atrybuty – klasy definiujemy nowe atrybuty, które pozwolą na wprowadzenie określonej wartości diet wirtualnych oraz wynagrodzenia zagranicznego dla pracownika. Takie rozwiązanie umożliwi importowanie danych z arkusza Excel, co może być szczególnie przydatne w przypadku korzystania z zewnętrznych programów rejestrujących czas pracy kierowców. Element wynagrodzenie zagraniczne może okazać się pomocny, gdy chcemy importować kwotę wynagrodzenia za okres wykonywania pracy za granicą. Jeżeli Użytkownik ma już zdefiniowane i przypisane do pracowników określone dodatki, definiowanie atrybutu Wyn. zagraniczne nie jest konieczne.

- Wirtualna dieta – Typ: Liczba; Format: (*)Zaawansowany

- Wyn.zagraniczne – Typ: Liczba; Format: (*)Zaawansowany

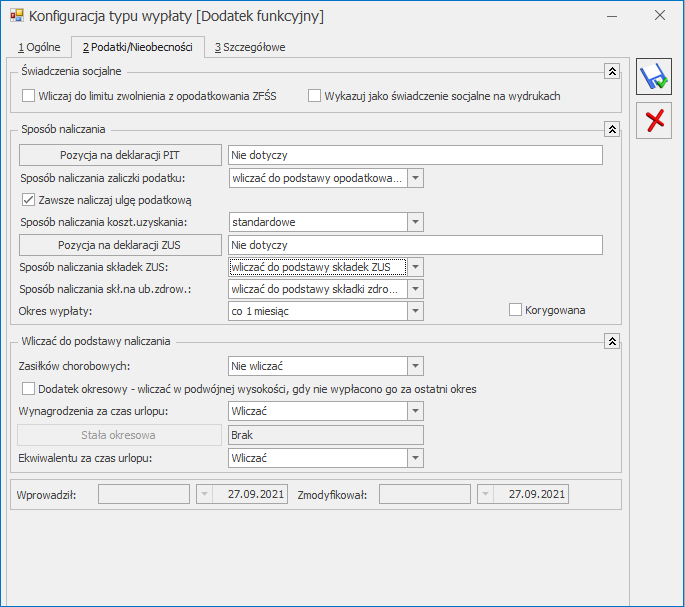

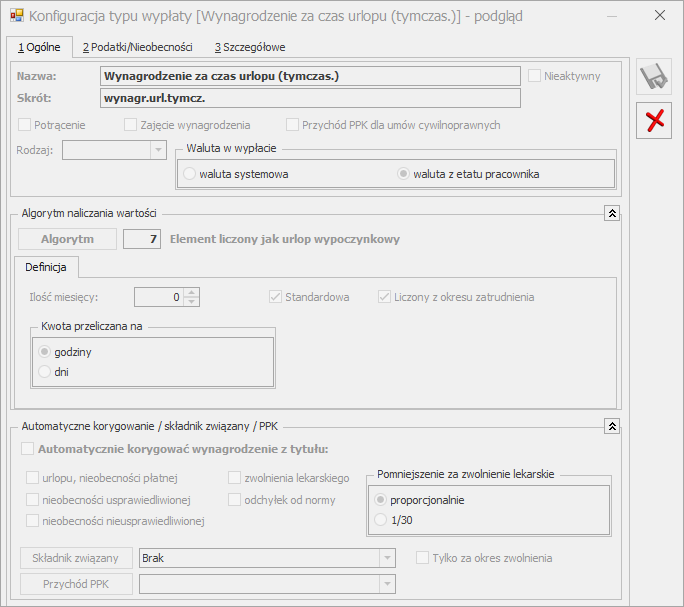

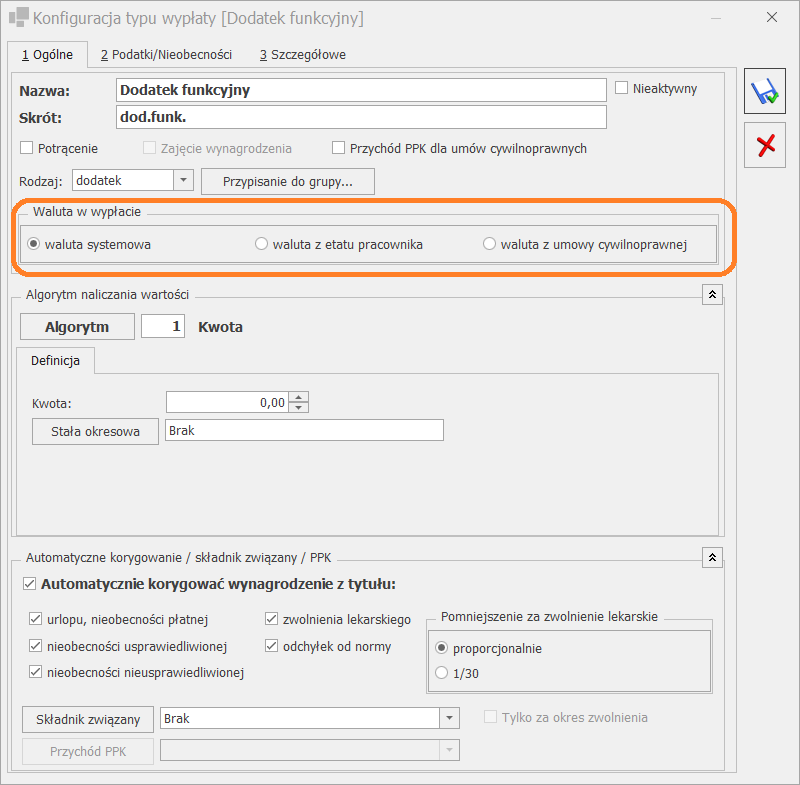

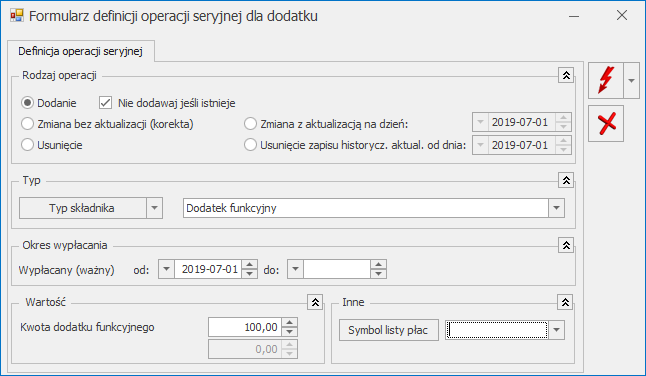

- W gałęzi Konfiguracja/ Firma / Płace/ Typy wypłat definiujemy nowe typy wypłat, które wykażą wartości z atrybutów pracowników. Składniki te będą również ujęte w definicjach kolejnych typów wypłat, niezbędnych do wyliczenia wynagrodzenia oraz określenia podstaw opodatkowania i składek ZUS:

- Wirtualna dieta –element pomocniczy, niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT - nie dotyczy, zaliczka podatku - nie naliczać, składki społeczne i składkę zdrowotną - nie naliczać, do podstaw: zasiłku, urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 200.

Postać zaawansowanej konstrukcji algorytmu 12 w typie wypłaty (w celu wskazania atrybutu, z którego będziemy pobierać wartość należy wykorzystać skrót ALT+strzałka w dół i wskazać odpowiedni atrybut):

AtrybutLiczba("Wirtualna dieta") - Wyn. zagraniczne – – dodatek niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT – PIT-4 1. Wynagrodzenia ze stosunku: pracy…, zaliczka podatku - naliczać, składki społeczne i składkę zdrowotną – naliczać, do podstaw: zasiłku, urlopu, czy ekwiwalentu – wliczać, wpływa na kwotę do wypłaty, stanowi koszt pracodawcy, priorytet naliczania 200.

Postać zaawansowanej konstrukcji algorytmu 12 w typie wypłaty (w celu wskazania atrybutu, z którego będziemy pobierać wartość należy wykorzystać skrót ALT+strzałka w dół i wskazać odpowiedni atrybut):

AtrybutLiczba("Wyn.zagraniczne")

- Wirtualna dieta –element pomocniczy, niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT - nie dotyczy, zaliczka podatku - nie naliczać, składki społeczne i składkę zdrowotną - nie naliczać, do podstaw: zasiłku, urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 200.

Postać zaawansowanej konstrukcji algorytmu 12 w typie wypłaty (w celu wskazania atrybutu, z którego będziemy pobierać wartość należy wykorzystać skrót ALT+strzałka w dół i wskazać odpowiedni atrybut):

- W gałęzi Konfiguracja/ Firma / Płace/ Wzorce płacowe definiujemy nowe wzorce płacowe, które są elementami pomocniczymi, niezbędnymi do zdefiniowania składników użytych w dalszej części niniejszej instrukcji. Przy tworzeniu wzorca płacowego Suma wynagr.brutto Użytkownik powinien uwzględnić wszystkie niezbędne składniki, które w programie ma już zdefiniowane na potrzeby rozliczenia kierowców, np. ryczałt za nadgodziny, ryczałt za pracę w porze nocnej, wynagrodzenie za dyżur, premie, wynagrodzenie za urlop, itp.. Prezentowany przykład ma na celu tylko zobrazowanie schematu wyliczenia.UwagaW wzorcach płacowych, gdy zostanie wybrany:Okres: Miesiące, Ile 1, Od którego wstecz: 0 - to oznacza, że sumowane są wartości z elementów, które mają okres od – do z bieżącego miesiąca wypłaty (z okresu jaki ma lista płac, np. 1-28.02.2022). Przy takim ustawieniu elementy mogą być naliczane na 2 listach płac – warunek, aby miały ten sam okres od – do oraz miesiąc deklaracji w celu wyliczenia prawidłowych podstaw ZUS i opodatkowania.Okres: Bieżąca wypłata - to oznacza, że sumowane są wartości elementów tylko z tej jednej wypłaty, okresy elementów mogą być różne (np. za okres 1-31.01.2022 i 1-28.02.2022). Przy takim ustawieniu elementy muszą być naliczane tylko na 1 liście plac. Wartości elementów naliczone na innych list płac (etat/inne) nawet za ten sam okres nie będą uwzględniane.

- W gałęzi Konfiguracja/ Firma / Płace/ Atrybuty – klasy definiujemy nowe atrybuty, które pozwolą na wprowadzenie określonej wartości diet wirtualnych oraz wynagrodzenia zagranicznego dla pracownika. Takie rozwiązanie umożliwi importowanie danych z arkusza Excel, co może być szczególnie przydatne w przypadku korzystania z zewnętrznych programów rejestrujących czas pracy kierowców. Element wynagrodzenie zagraniczne może okazać się pomocny, gdy chcemy importować kwotę wynagrodzenia za okres wykonywania pracy za granicą. Jeżeli Użytkownik ma już zdefiniowane i przypisane do pracowników określone dodatki, definiowanie atrybutu Wyn. zagraniczne nie jest konieczne.

-

- Suma wynagr.brutto – zdefiniowany wg poniższego obrazu.

Wzór wzorca:

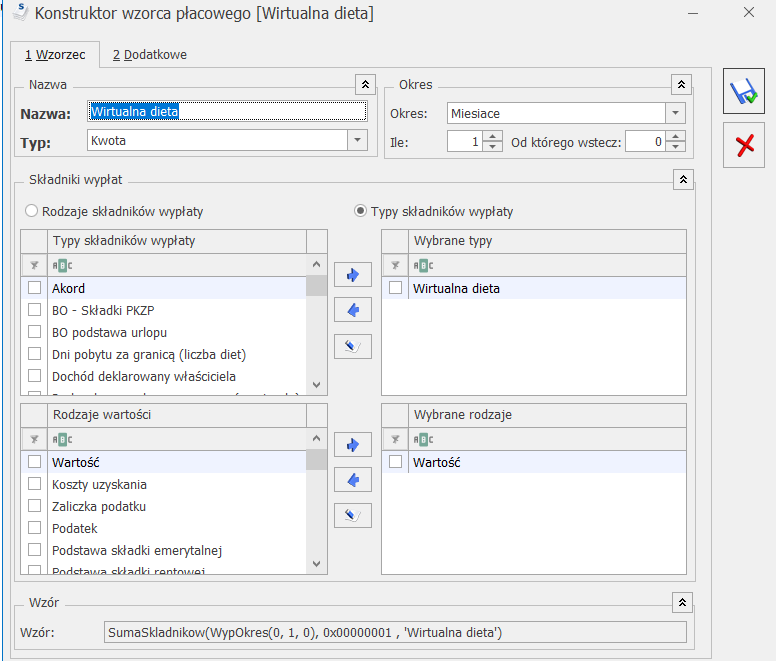

Wzór wzorca: SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto') - Wirtualna dieta – zdefiniowany wg poniższego obrazu:

Wzór wzorca:

Wzór wzorca: SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta')

- Suma wynagr.brutto – zdefiniowany wg poniższego obrazu.

-

- W gałęzi Konfiguracja/ Firma / Płace/ Typy wypłat definiujemy pomocnicze typy wypłat, które posłużą do ustalenia poprawnej podstawy składek ZUS oraz podstawy opodatkowania, z uwzględnieniem diet wirtualnych (pomniejszenie odpowiednio o 100% diet i o 30% diet):

- Korekta podst. US i ZUS o 0.3 diet – element pomocniczy, który koryguje podstawy US i ZUS o 30% wartości diet, niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT – PIT-4 1. Wynagrodzenia ze stosunku: pracy…, zaliczka podatku - naliczać, składki społeczne i składkę zdrowotną – naliczać, do podstawy zasiłku – wliczać, do podstawy urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 200.

-(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta')*0.3)

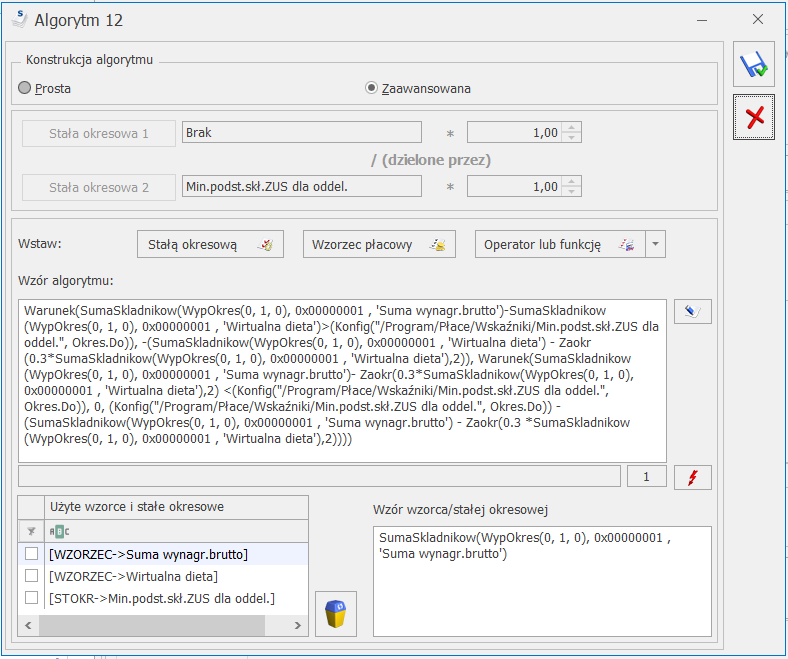

- Kor. podst. ZUS opodat.kierowcy_z ZUS – element pomocniczy, który koryguję podstawę ZUS, niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT – PIT-4 1. Wynagrodzenia ze stosunku: pracy…, zaliczka podatku - naliczać, składki społeczne i składkę zdrowotną – naliczać, do podstawy zasiłku – wliczać, do podstawy urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 210.

Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto')-SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta')>(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), -(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta') - Zaokr(0.3*SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2)), Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto')- Zaokr(0.3*SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2) <(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), 0, (Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)) - (SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto') - Zaokr(0.3 *SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2))))

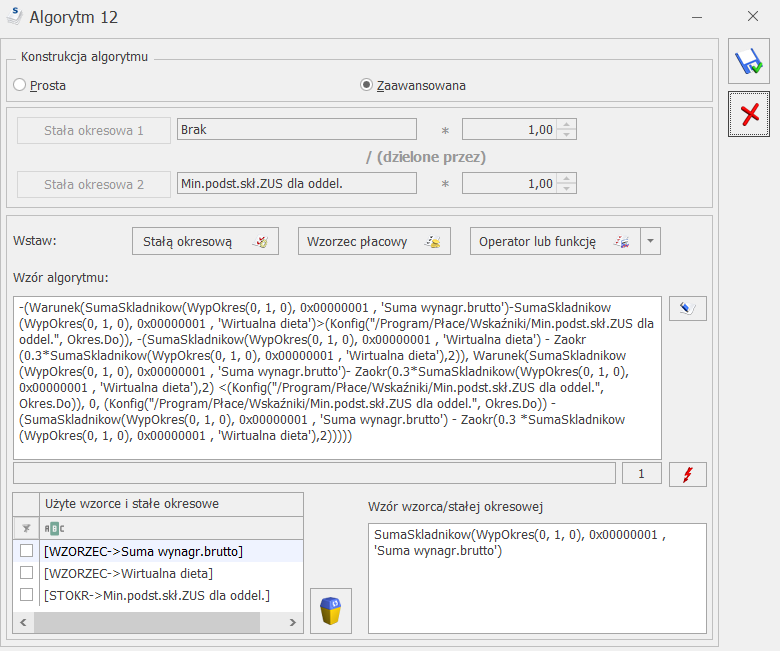

- Kor. podst. ZUS opodat.kierowcy_bez ZUS ––element pomocniczy, zdefiniowany jako kopia (Ctrl+Ins) Kor. podst. ZUS opodat.kierowcy_z ZUS, niepomniejszany za nieobecności, algorytm 12, pozycja na deklaracji PIT – PIT-4 1. Wynagrodzenia ze stosunku: pracy…, zaliczka podatku - naliczać, składki społeczne i składkę zdrowotną – nie naliczać, do podstaw: zasiłku, urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 210.Wzór taki sam tylko ujęty w nawias a przed nim wstawiony znak minus.

-(Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto')-SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta')>(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), -(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta') - Zaokr(0.3*SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2)), Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto')- Zaokr(0.3*SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2) <(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), 0, (Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)) - (SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto') - Zaokr(0.3 *SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2)))))

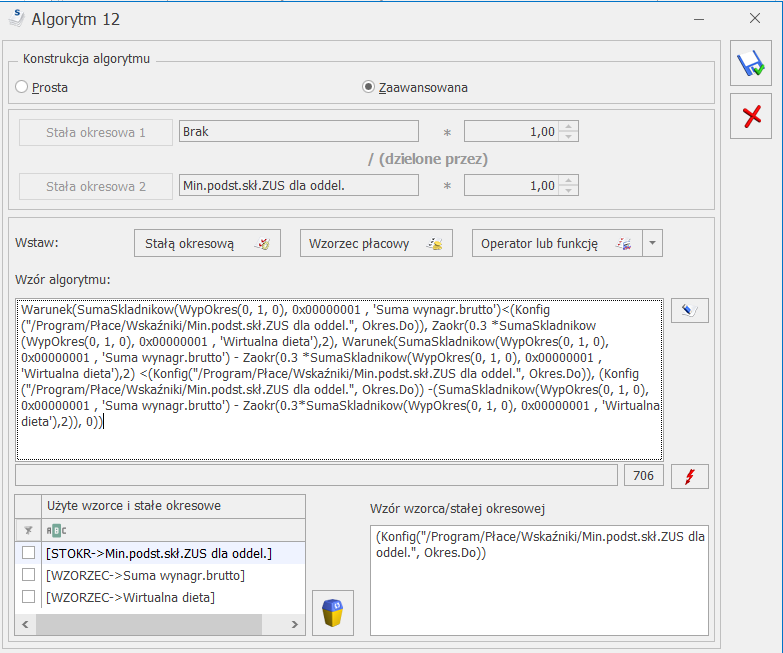

- Podst. ZUS nieopodat.kierowcy – element pomocniczy, który wykaże podstawę do minimalnego ZUS jako nieopodatkowaną, gdy będzie przewyższała podstawę opodatkowania przy wyrównaniach do minimalnego ZUS. Element niepomniejszany za nieobecność, algorytm 12, pozycja na deklaracji PIT - nie dotyczy, zaliczka podatku - nie naliczać, składki społeczne i składkę zdrowotną - naliczać, do podstawy zasiłku – wliczać, do podstawy urlopu, czy ekwiwalentu – nie wliczać, nie wpływa na kwotę do wypłaty, nie stanowi kosztu pracodawcy, priorytet naliczania 210.

Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto')<(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), Zaokr(0.3 *SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2), Warunek(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto') - Zaokr(0.3 *SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2) <(Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)), (Konfig("/Program/Płace/Wskaźniki/Min.podst.skł.ZUS dla oddel.", Okres.Do)) -(SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Suma wynagr.brutto') - Zaokr(0.3*SumaSkladnikow(WypOkres(0, 1, 0), 0x00000001 , 'Wirtualna dieta'),2)), 0))

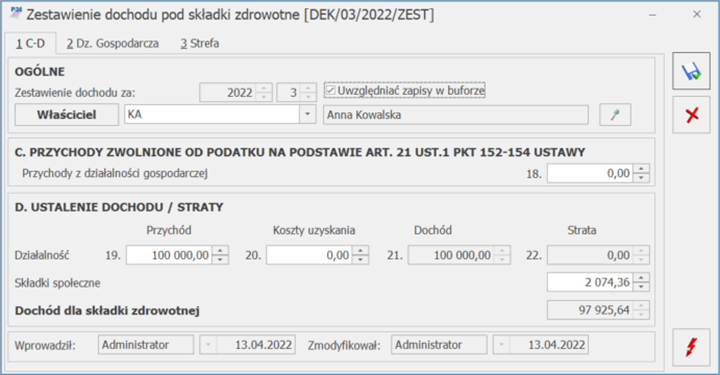

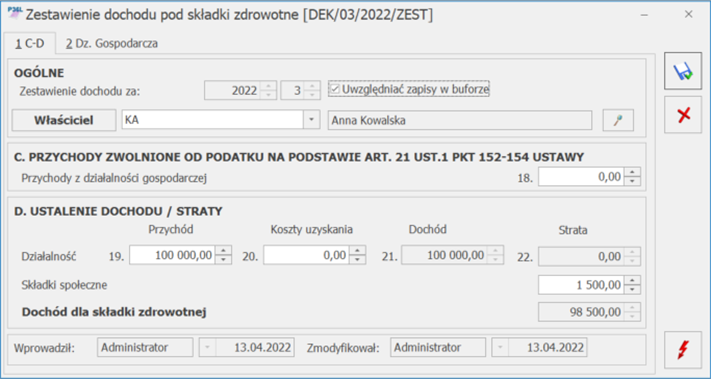

Przykład rozliczania kierowców w ramach międzynarodowych przewozów

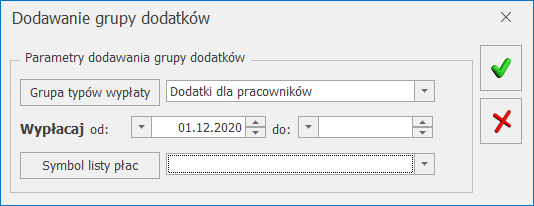

Kierowca jest zatrudniony w pełnym wymiarze czasu pracy i otrzymuje wynagrodzenie zasadnicze miesięczne w kwocie 4000,00 zł brutto. Kierowca przez 20 dni wykonuje zadania służbowe w ramach międzynarodowych przewozów drogowych, za które przysługuje wynagrodzenie 5 590,20 zł (łączna kwota tak zwanej diety wirtualnej to 4429,70 zł). Pracownikowi przysługują standardowe koszty uzyskania przychodu i ulga podatkowa. Pracownik złożył oświadczenie o nie korzystaniu z ulgi dla klasy średniej, na formularzu danych pracownika na zakładce Nr ident./podatki ma zaznaczony parametr Nie pomniejszać dochodu o ulgę dla pracowników).- Wprowadzenie atrybutów dla pracownika i przypisanie dodatków

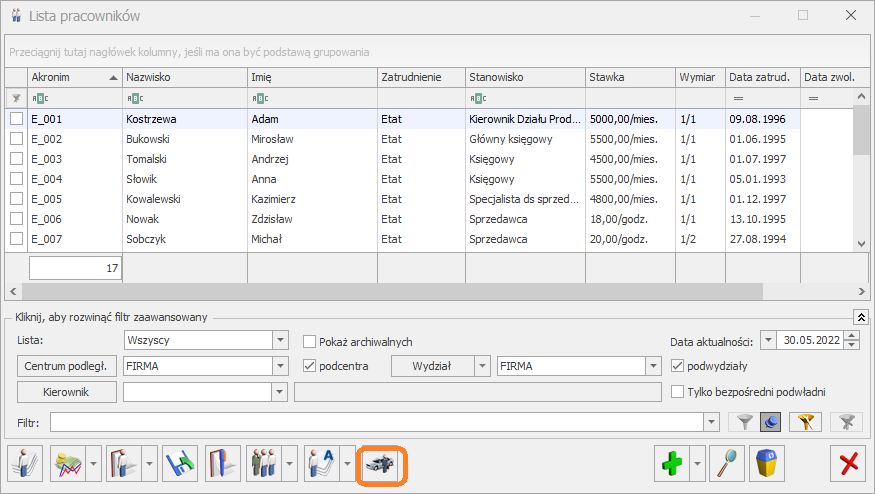

Przechodzimy Płace i Kadry / Kadry – podświetlamy wybranego kierowcę i przechodzimy na Dodatkowe elementy wynagrodzenia.

Przypisujemy dodatki od 01.02.2022:

- Wyn.zagraniczne

- Wirtualna dieta

- Korekta podst. US i ZUS o 0.3 diet

- Kor. podst. ZUS opodat.kierowcy_z ZUS

- Kor. podst. ZUS opodat.kierowcy_bez ZUS

- Podst. ZUS nieopodat.kierowcy

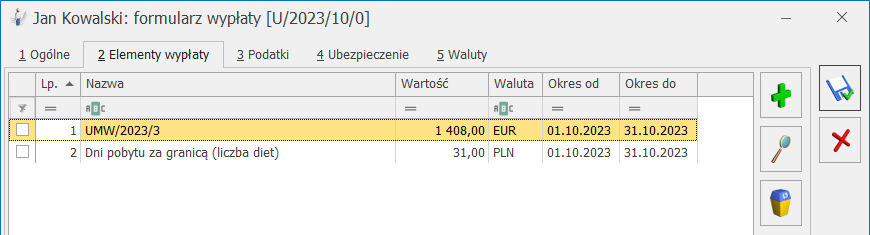

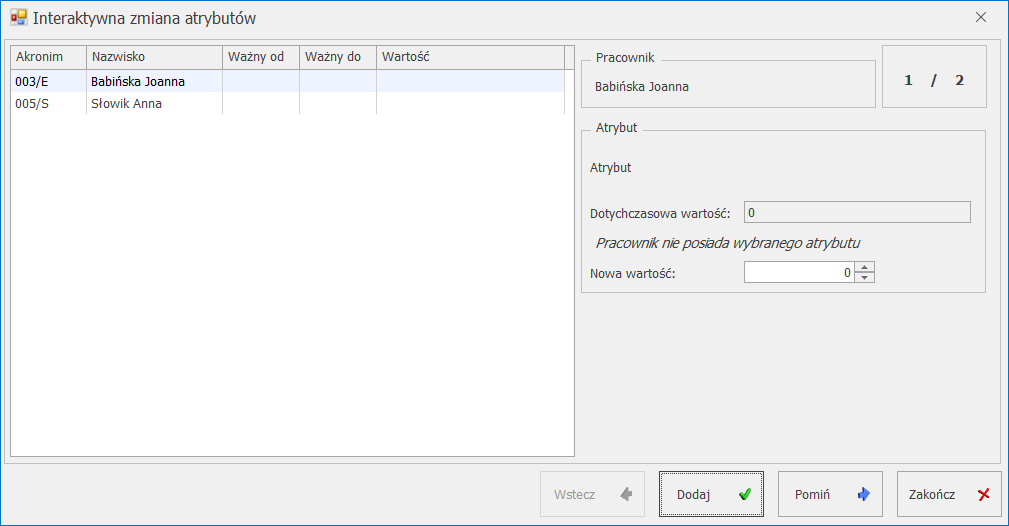

Zapisujemy listę dodatków dla wybranego kierowcy. Wracamy na listę pracowników i temu samemu kierowcy przypisujemy atrybuty (Lista pracowników / Lista atrybutów pracownika). Dodajemy wcześniej zdefiniowany atrybut Wirtualna dieta i określamy okres od do i wartość. W naszym przykładzie od 01.02.2022 do 28.02.2022 oraz wartość 4429,70. Dodajemy kolejny atrybut Wyn. zagraniczne z takim samym okresem jak powyżej i kwotą 5590,20. Zapisujemy

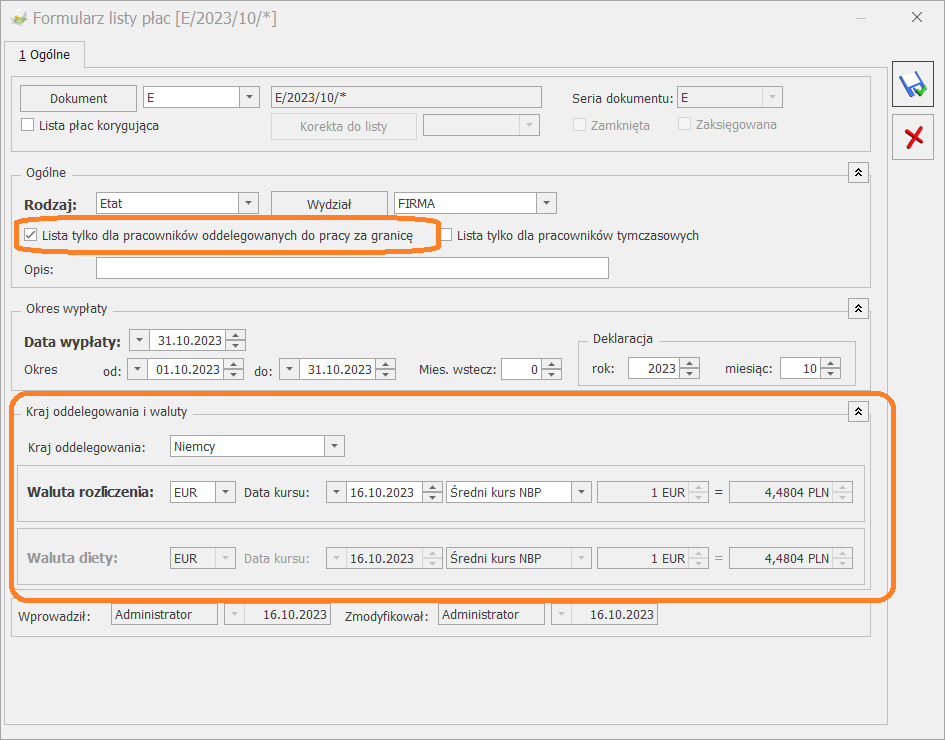

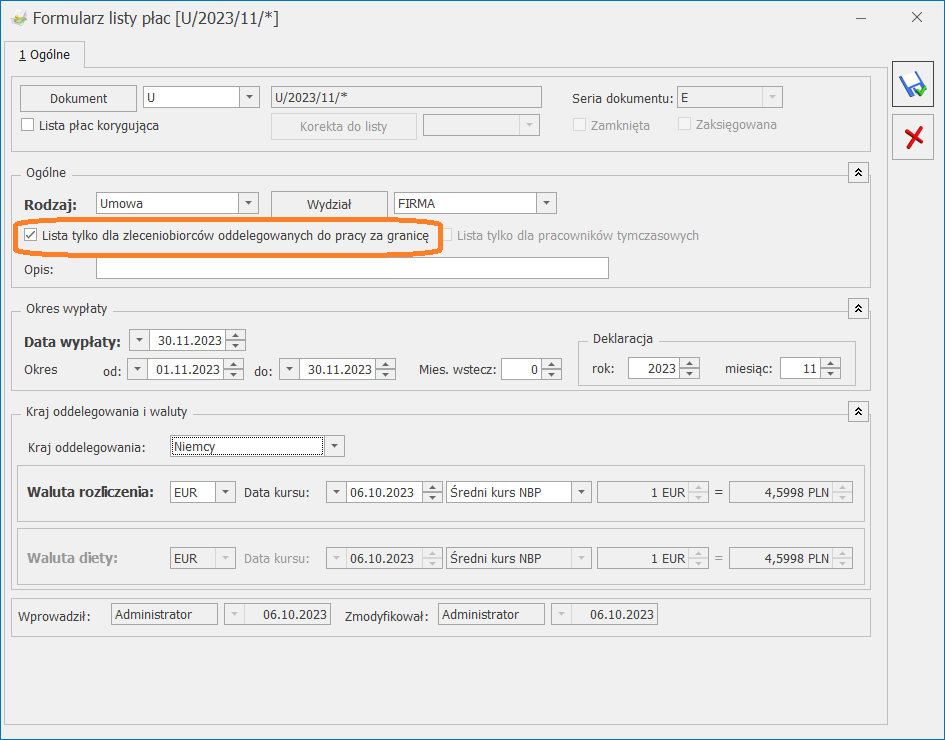

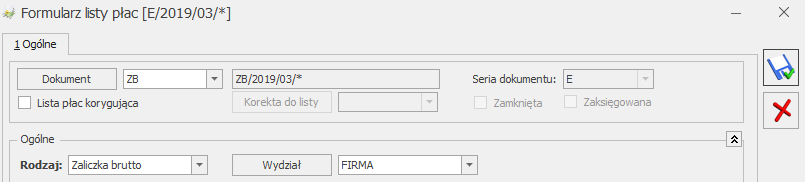

- Naliczamy wynagrodzenie pracownika Tworzymy listę płac etatową za miesiąc luty (nie zaznaczamy parametru 'Tylko lista płac dla oddelegowanych do pracy za granicę'). Na wskazanej liście płac naliczamy wynagrodzenie.

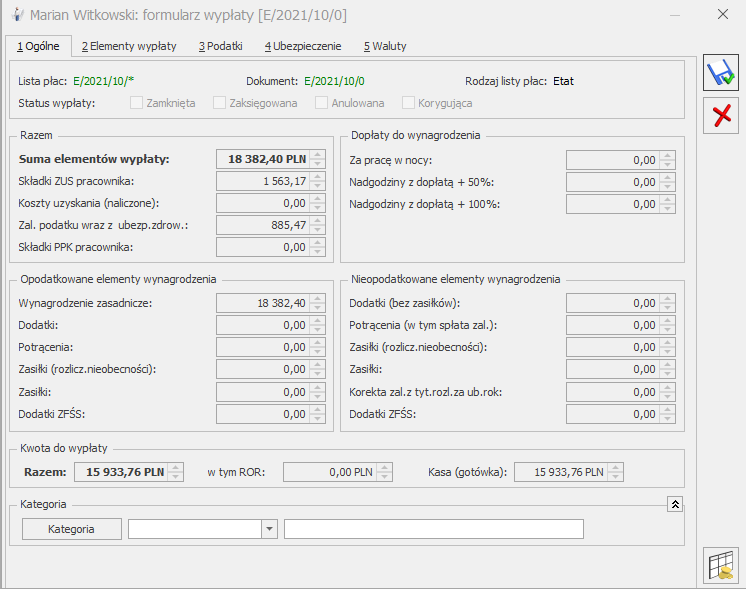

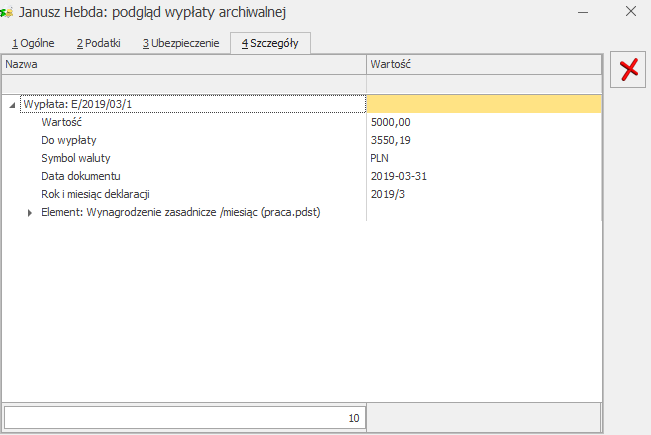

Wynagrodzenie zasadnicze / miesiąc (praca.pdst): 4 000,00 PLN Wyn. zagraniczne (wartość pobrana z atrybutu): 5 590,20 PLN Wirtualna dieta (wartość pobrana z atrybutu): 4 429,70 PLN Korekta podst. US i ZUS o 0.3 diet: -1 328,91 PLN Kor. podst. ZUS opodat.kierowcy_z ZUS: -2 339,29 PLN Kor. podst. ZUS opodat.kierowcy_bez ZUS: 2 339,29 PLN Podst. ZUS niepodat.kierowcy: 0,00 PLN

Naliczone wynagrodzenie: Wynagrodzenie brutto: 4000+5590,20 = 9590,20 PLN Wartość diet: 4429,70 PLN Wartość diet obniżająca podstawę opodatkowania: 4429,70 x 30% = 1328,91 PLN Podstawa składki emerytalno-rentowej, chorobowej, wypadkowej: 9590,20 – 4429,70 = 5160,50 < 5922,00 (sprawdzany jest warunek, czy ta podstawa nie jest niższa niż określona minimalna – w tym przypadku jest, więc przyjmujemy wartość minimalną, czyli 5922) Składki ZUS ubezpieczonego: 5922,00 x 13,71% = 811,91 PLN Podstawa składki zdrowotnej: 5922,00 – 811,91 = 5110,09 PLN Składka zdrowotna: 5110,09 x 9% = 459,91 PLN Podstawa opodatkowania: 9590,20 – 1328,91 (30% diet) = 8261,29 PLN Podstawa opodatkowania pomniejszona o składki ZUS oraz koszty uzyskania przychodu: 8261,29 - 811,91 – 250,00 = 7199,38 PLN (po zaokrągleniu 7199,00PLN) Podatek z uwzględnieniem ulgi podatkowej: (7199,00 x 17%) – 425,00 = 798,83 PLN Zaliczka podatku do US: 784,00 PLN (uwzględniono wyliczenie wg rozporządzenia z 7 stycznia 2022 – porównując zaliczkę podatku na 31.12.2021 r) Do wypłaty: 9590,20 – 811,91 – 784,00 – 459,91 = 7534,38 PLNSynchronizacja modułu Płace i Kadry z systemem Comarch ERP XL

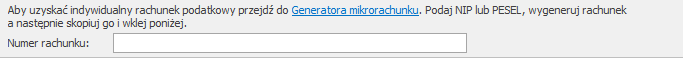

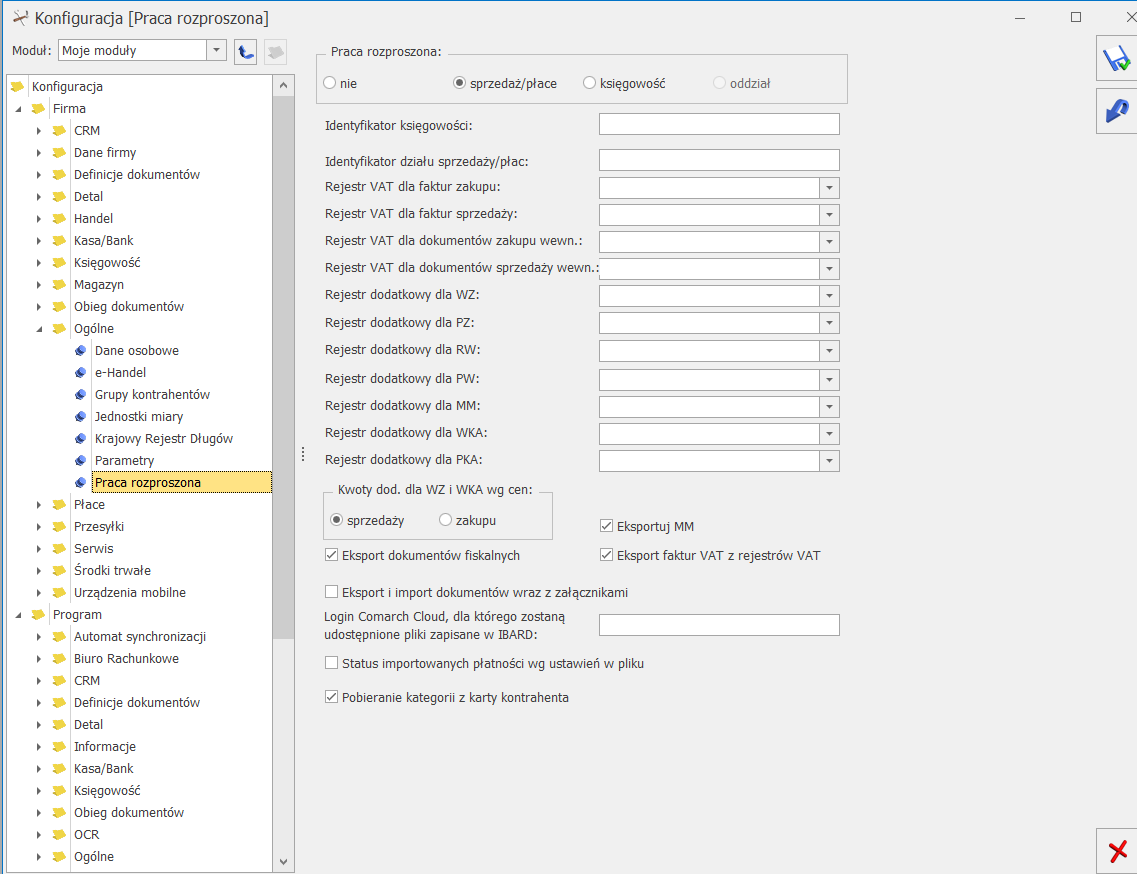

Konfiguracja w programie Comarch ERP Optima

W konfiguracji programu Comarch ERP Optima otwieramy gałąź FIRMA\PŁACE\PARAMETRY WSPÓŁPRACY z CDNXL. Znajdują się tu kontrolki do wpisania parametrów połączenia ze zdalnym serwerem Comarch ERP XL (docelowym). Aby synchronizacja zaczęła działać musimy zaznaczyć parametr Współpraca z systemem CDN XL. Następnie w pola wpisujemy kolejno nazwę serwera zdalnego (docelowego, na którym pracuje Comarch ERP XL) oraz nazwę bazy danych Comarch ERP XL, do której będziemy się łączyć i zatwierdzamy konfigurację.Jak to działa?

Program Comarch ERP Optima komunikując się z systemem Comarch ERP XL musi wykonać następujące czynności:- Utworzyć połączenie ze zdalnym serwerem (docelowym, na którym pracuje Comarch ERP XL);

- Wywołać funkcje synchronizujące.

Konfiguracja serwera źródłowego (Comarch ERP Optima)

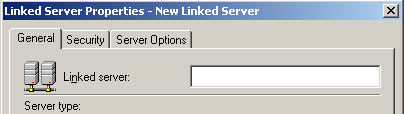

Jeżeli bazy danych Comarch ERP Optima i Comarch ERP XL znajdują się na różnych serwerach, konieczne jest skonfigurowanie serwera źródłowego (bazy Comarch ERP Optima) dodając serwer zdalny, czyli wskazując serwer, na którym pracuje baza Comarch ERP XL. w tym celu należy:- Otworzyć program SQL Server Enterprise Manager;

- Rozwinąć gałąź przedstawiającą interesujący nas serwer źródłowy, czyli ten, na którym pracuj e program Comarch ERP Optima;

- Rozwinąć gałąź Security a potem Linked Servers;

- Z górnego menu Akcja wybrać New Linked Serwer;

- W okienku, które się pojawi w pole Linked Serwer wpisać nazwę serwera, do którego chcemy się podłączyć, czyli do serwera docelowego, na którym postawiona jest baza Comarch ERP XL;

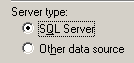

- Z pola Server type wybrać opcję SQL Serwer

- Zatwierdzić nowy serwer klawiszem Ok.

Konfiguracja Użytkowników

Do pełnej współpracy baz danych Comarch ERP Optima i Comarch ERP XL potrzebujemy jeszcze zsynchronizowania Użytkowników obydwu serwerów.- Dodać użytkownika serwera bazy danych

- Nadać mu uprawnienia na wykonywanie procedur składowanych

| AktualizujDzial |

| AktualizujDzial2 |

| AktualizujFrsIdPracownika |

| AktualizujIDDzialu |

| AktualizujIDPracownika |

| AktualizujIDProjektu |

| AktualizujLokalizacje |

| AktualizujPracownika |

| AktualizujProjekt |

| AktualizujProjekt2 |

| DodajDzial |

| DodajProjekt |

| PobierzKonfiguracjeXl |

| PobierzMax |

| PobierzMaxProj |

| ZnajdzDzial2 |

| ZnajdzDzial3 |

| ZnajdzDzialPracownika |

| ZnajdzLokalizacje |

| ZnajdzOjcaDzialu |

| ZnajdzOjcaProjektu |

| ZnajdzPracownika |

| ZnajdzPracownika2 |

| ZnajdzPracownikaPoID |

| ZnajdzProjekt2 |

| ZnajdzProjekt3 |

- Otworzyć program SQL Server Enterprise Manager

- Rozwinąć gałąź przedstawiającą interesujący nas serwer źródłowy, czyli ten, na którym pracuje program Comarch ERP Optima

- Rozwinąć gałąż Security a potem Linked Servers

- Z górnego menu Akcja wybieramy Properties (Właściwości)

- Następnie wybieramy interesujący nas serwer i klikamy w menu AKCJA/Właściwości.

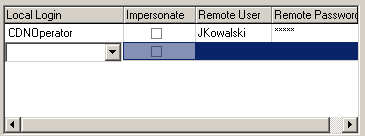

- Wchodzimy na drugą zakładkę Security gdzie zobaczymy listę zlinkowanych użytkowników

- W pole Local Login wpisujemy użytkownika CDNOperator (można go również wybrać z listy)

- W pole Remote User podajemy wcześniej utworzonego użytkownika, posiadającego uprawnienia do wykonywania procedur składowanych podanych w tabeli

- Zatwierdzamy ustawienia klawiszem Ok.

Polski Ład – praktyczne przykłady

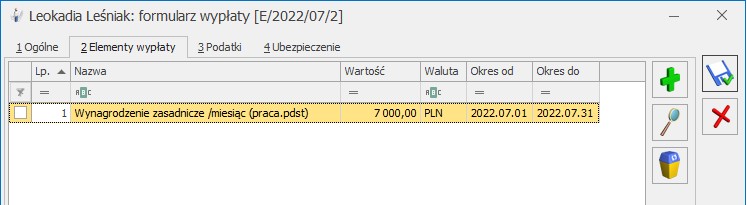

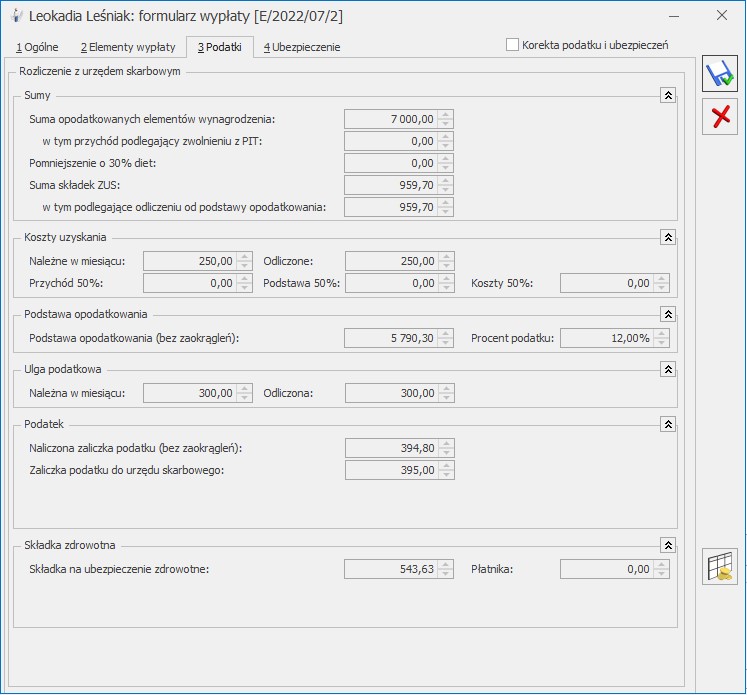

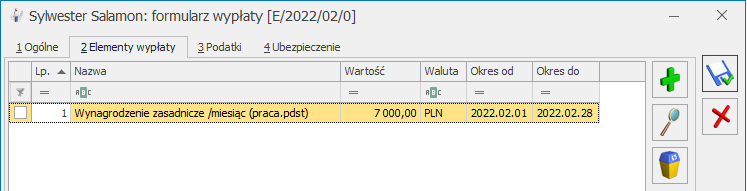

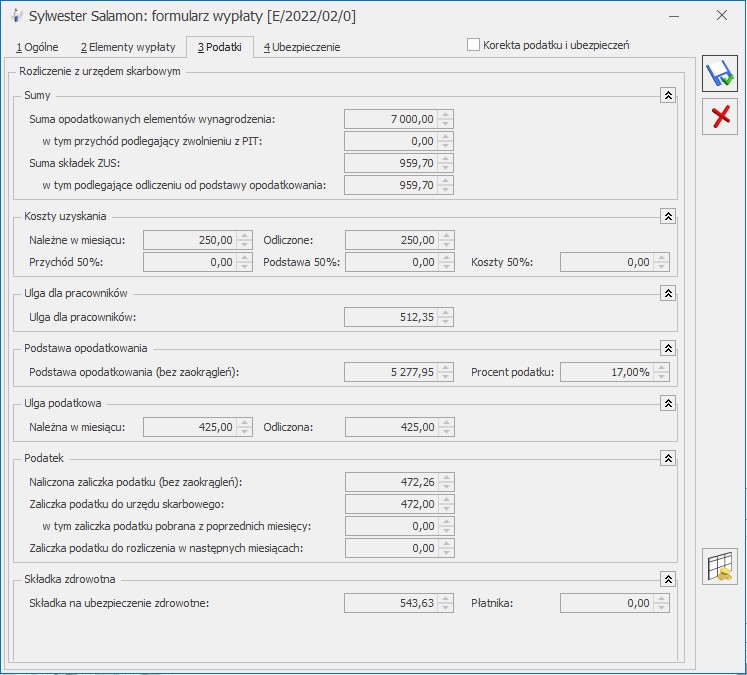

1. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies.?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

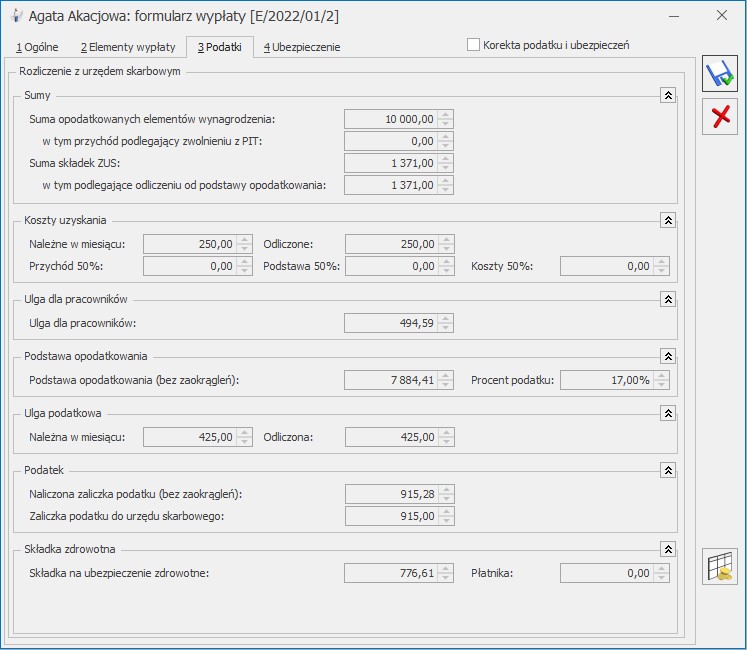

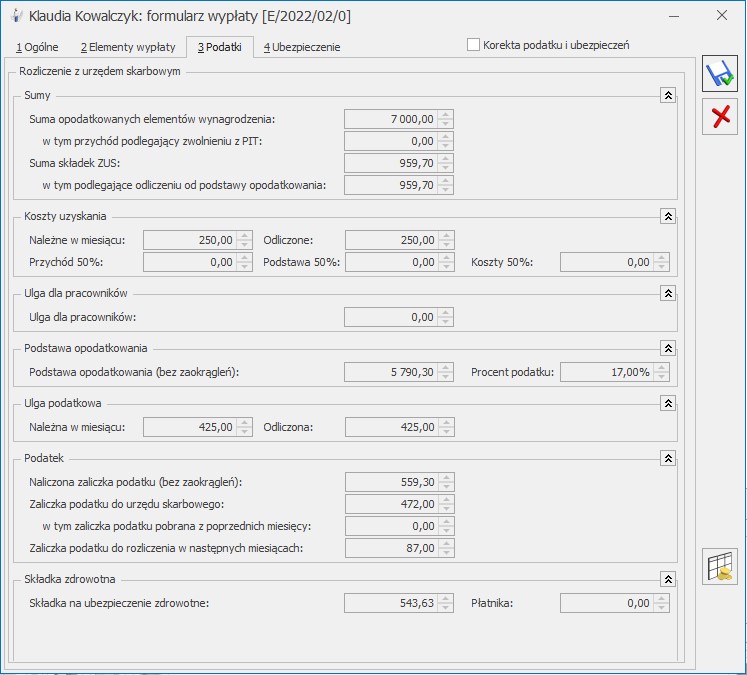

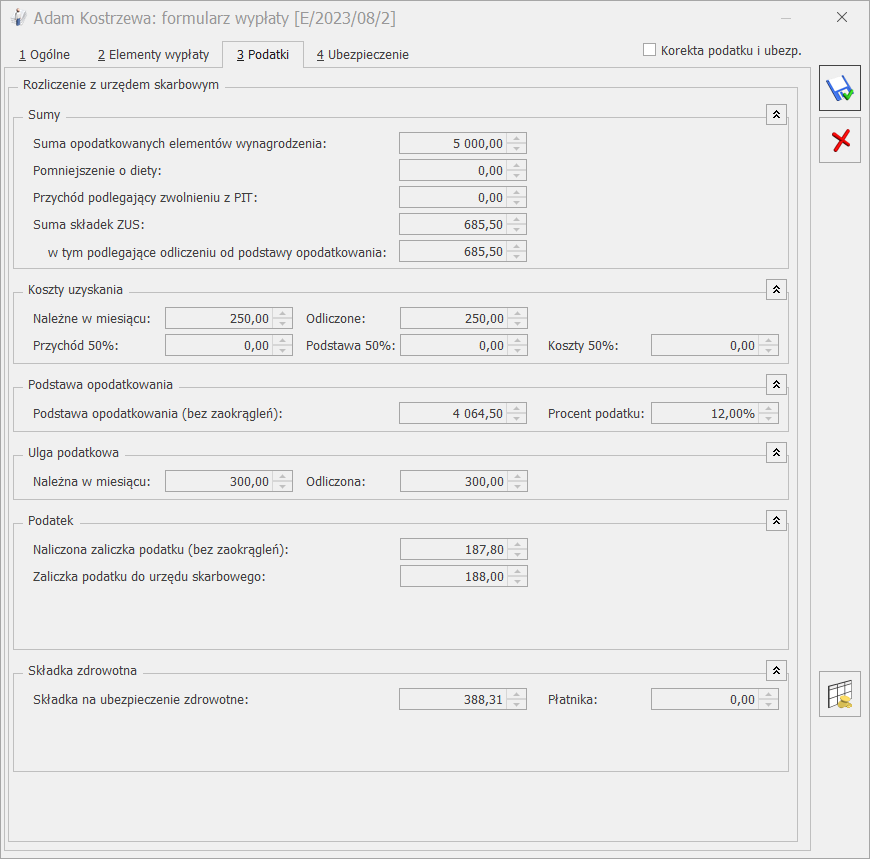

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa = naliczona zaliczka podatku

- (5790 * 12 %) – 300 = 694,80 – 300 = 394,80

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

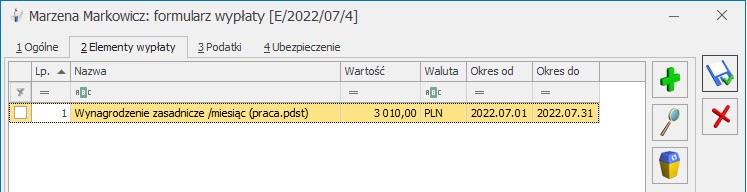

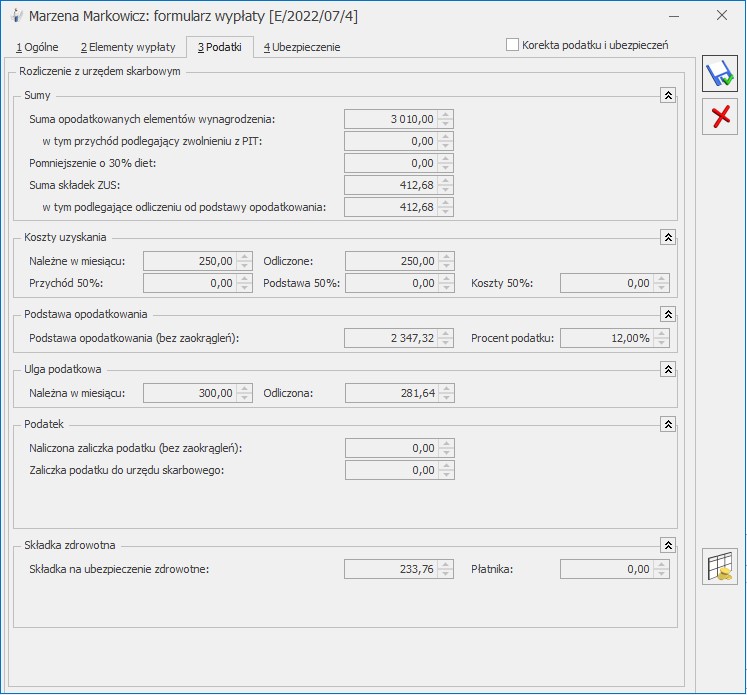

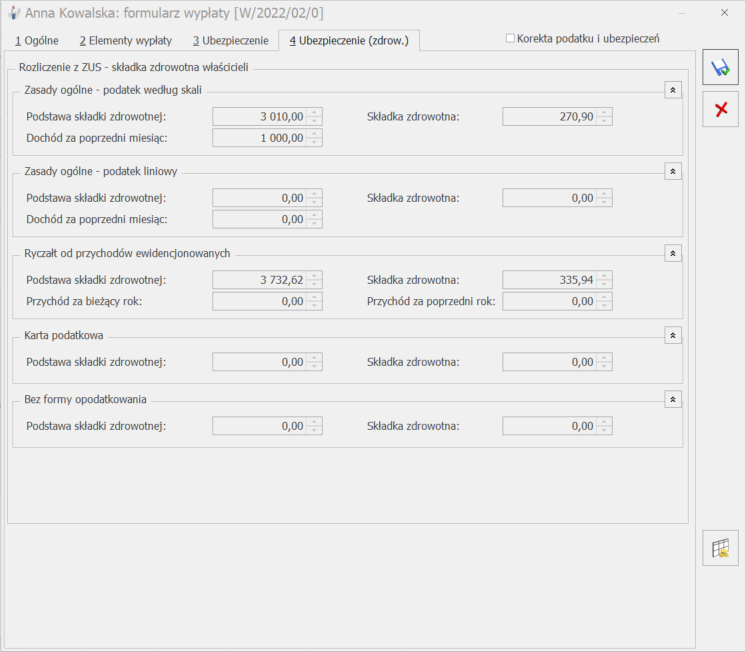

2. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 3010 zł/mies.?

- Pracownik ma stawkę zaszeregowania 3010,00 zł/miesięcznie.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3010

Suma składek ZUS: 412,68

Suma opodatkowanych elementów: 3010

Suma składek ZUS: 412,68

- 3010 * 13,71% = 412,67

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa (jaką maksymalnie można odliczyć, maksymalnie 300 zł) = naliczona zaliczka podatku

- (2347 * 12 %) – 300 = 281,64 – 281,61 = 0

- 3010 – 412,68 – 250 = 2347,32 zł

- 2347 * 17% – 43,76 (ulga na 31.12.2021) = 355,23 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3010-13,71%) * 9% = 2597,33 *9% = 233,76

- 355,23 > 233,76 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 233,76

- 3010 – 412,68 ZUS – 0 podatek – 233,76 zdrowotna = 2363,65

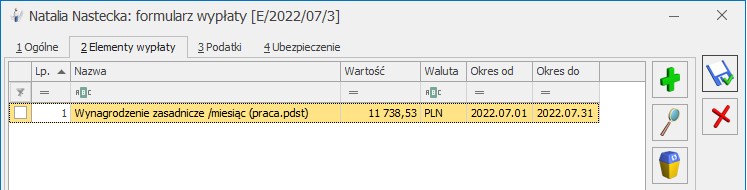

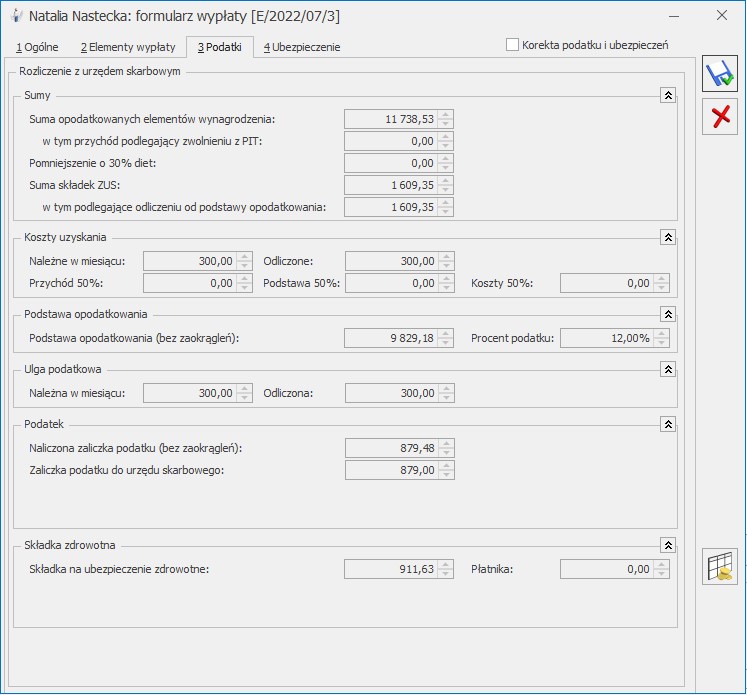

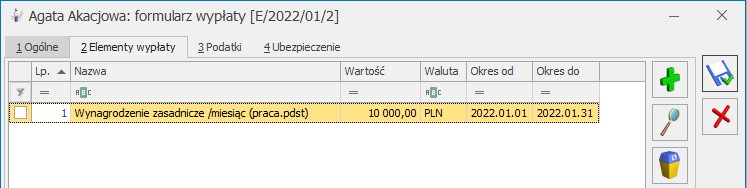

3. Jak wygląda rozliczenie wypłaty pracownika z podwyższonymi kosztami uzyskania przychodu, którego wynagrodzenie wynosi 11738,53 zł/mies.?

- Pracownik ma stawkę zaszeregowania 11738,53 zł/miesięcznie.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Otwieramy formularz danych kadrowych pracownika i na zakładce 2. Numer ident./Podatki ustawiamy Koszty uzyskania przychodu jako 3 (podwyższone, mnożnik 1,25). Formularz zapisujemy wybierając opcję z aktualizacją z dniem 01.07.2022 r.).

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 11738,53

Suma składek ZUS: 1609,35

11738,53 * 13,71% = 1609,35

W tym podlegające odliczeniu od podstawy opodatkowania: 1609,35

Koszty uzyskania przychodu (odliczone): 300,00

Podstawa opodatkowania (bez zaokrągleń): 9829,18

Ulga podatkowa (odliczona): 300

Naliczona zaliczka podatku: 879,48

Suma opodatkowanych elementów: 11738,53

Suma składek ZUS: 1609,35

11738,53 * 13,71% = 1609,35

W tym podlegające odliczeniu od podstawy opodatkowania: 1609,35

Koszty uzyskania przychodu (odliczone): 300,00

Podstawa opodatkowania (bez zaokrągleń): 9829,18

Ulga podatkowa (odliczona): 300

Naliczona zaliczka podatku: 879,48

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa = naliczona zaliczka podatku

- (9829 * 12 %) – 300 = 1179,48 – 300 = 879,48

- 11738,53 – 1609,35 – 300 = 9829,18 zł

- 9829 * 17% – 43,76 (ulga na 31.12.2021) = 1627,17 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (11738,53 -13,71%) * 9% = 10129,18 *9% = 911,63

- 1627,17 > 911,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 911,63

- 11738,53 – 1609,35 ZUS – 879 podatek – 911,63 zdrowotna = 8338,55

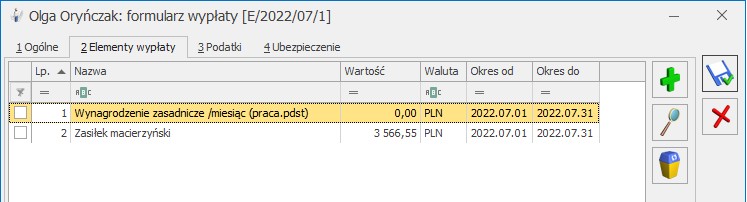

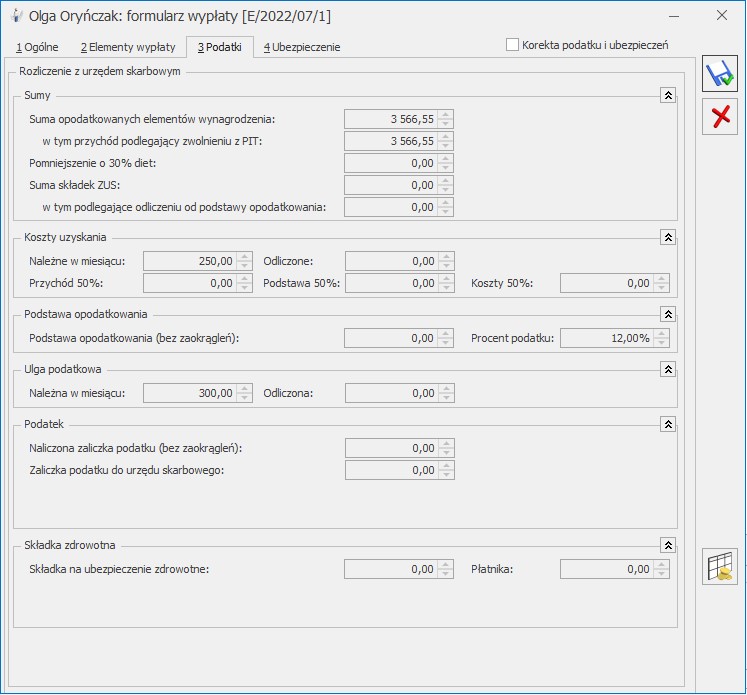

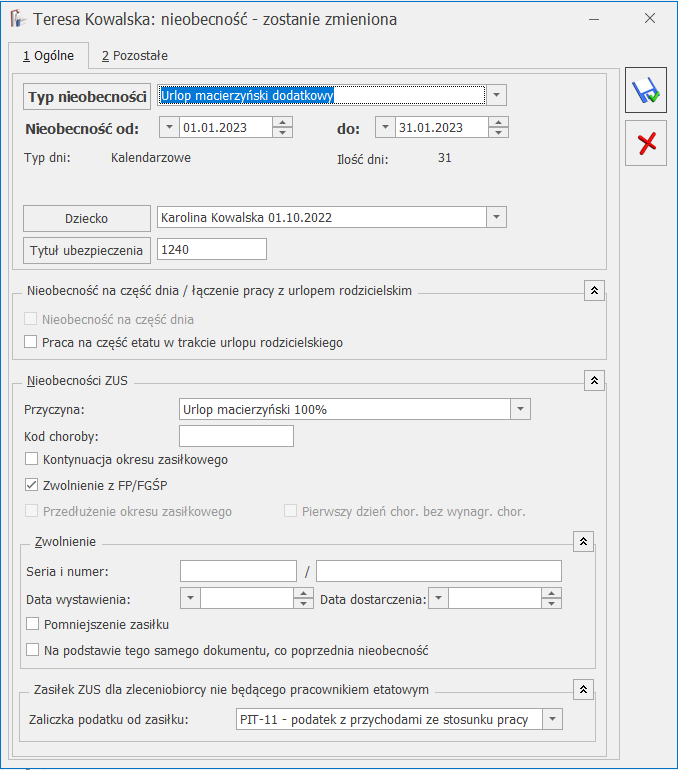

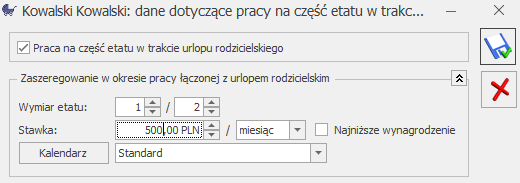

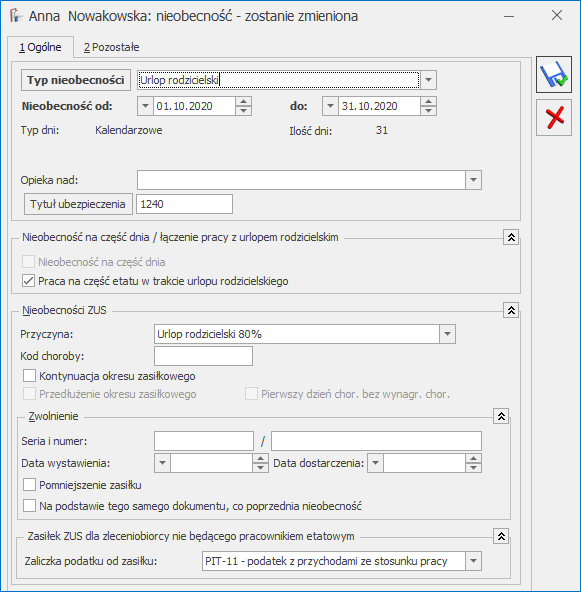

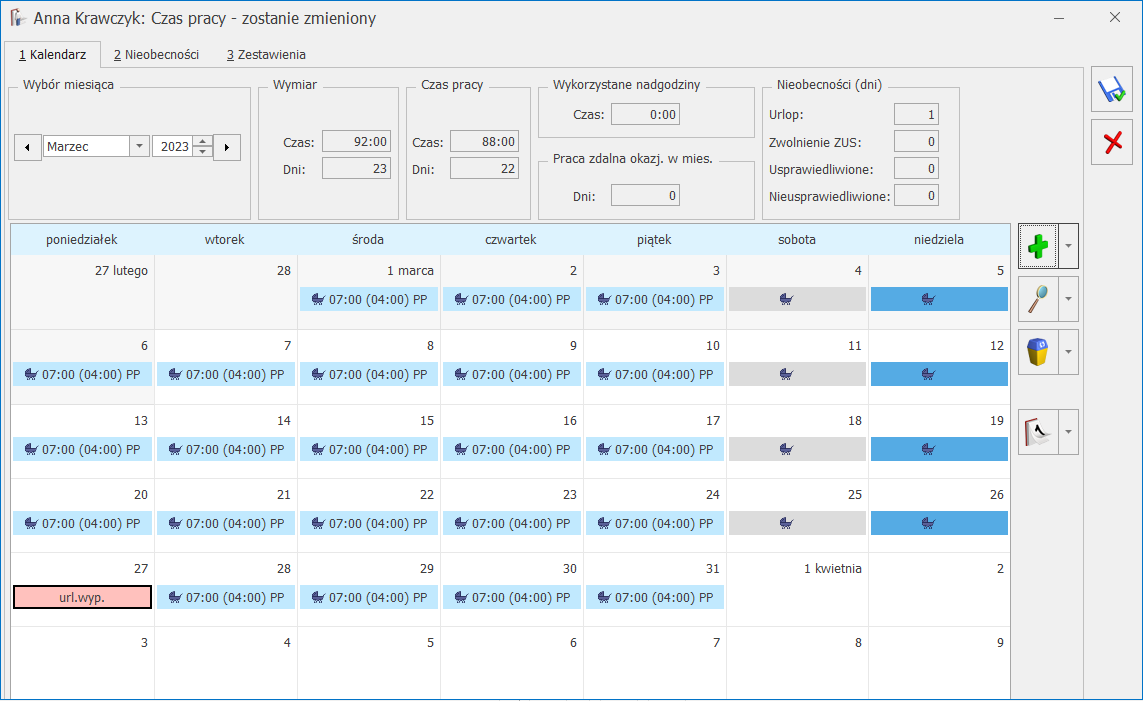

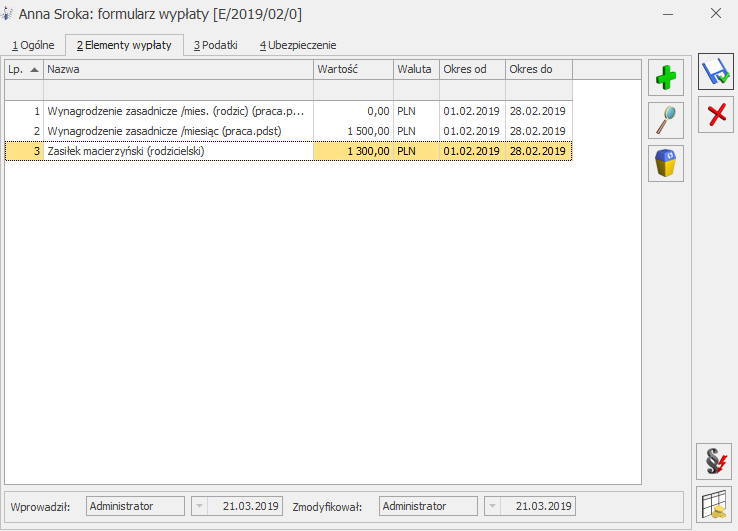

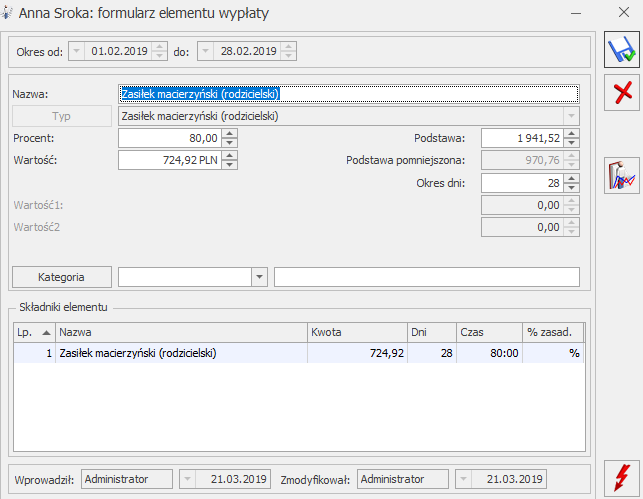

4. Jak wygląda rozliczenie wypłaty pracownicy poniżej 26 roku życia, która korzysta z zasiłku macierzyńskiego przez cały miesiąc?

- Pracownik ma stawkę zaszeregowania 4000 zł/miesięcznie (przez ostatnie 13 miesięcy, brak poprzednich nieobecności ani dodatków do wynagrodzenia).

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Weryfikujemy datę urodzenia pracownicy: 4.08.1998 r. – na tej podstawie system oznaczy zwolnienie z PIT dla osoby poniżej 26 roku życia. Zamykamy formularz.

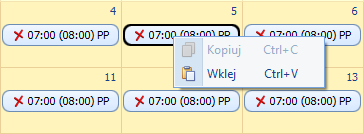

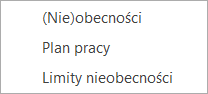

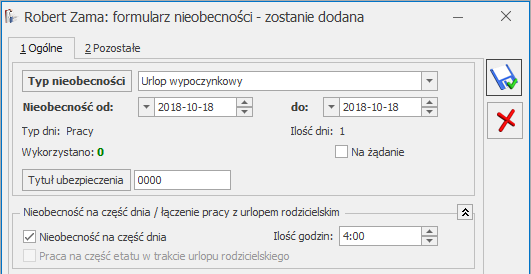

- Otwieramy (Nie)obecności pracownika i wprowadzamy nieobecność Urlop macierzyński 100% za okres 01.7.2022-13.12.2022.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3566,55

Suma składek ZUS pracownika: 0

W tym podlegające odliczeniu od podstawy opodatkowania: 0

Koszty uzyskania przychodu (odliczone): 0

Podstawa opodatkowania (bez zaokrągleń): 0

Ulga podatkowa (odliczona): 0

Naliczona zaliczka podatku: 0

Zaliczka podatku do Urzędu Skarbowego: 0

Składka zdrowotna: 0 - zasiłek macierzyński nie jest oskładkowany składką zdrowotną

Kwota netto pracownika: 2363,65

Suma opodatkowanych elementów: 3566,55

Suma składek ZUS pracownika: 0

W tym podlegające odliczeniu od podstawy opodatkowania: 0

Koszty uzyskania przychodu (odliczone): 0

Podstawa opodatkowania (bez zaokrągleń): 0

Ulga podatkowa (odliczona): 0

Naliczona zaliczka podatku: 0

Zaliczka podatku do Urzędu Skarbowego: 0

Składka zdrowotna: 0 - zasiłek macierzyński nie jest oskładkowany składką zdrowotną

Kwota netto pracownika: 2363,65

- 3566,55 – 0 ZUS – 0 podatek – 0 zdrowotna = 3566,55

- wynikające wyłącznie z Polskiego Ładu ujęte są w przykładach 1-9 i przedstawiają stan prawny na 1.01.2022,

- z uwzględnieniem Rozporządzenia z dn. 7 stycznia 2022 r. ujęte są w przykładach 10-14 i przedstawiają stan prawny na 30.06.2022.

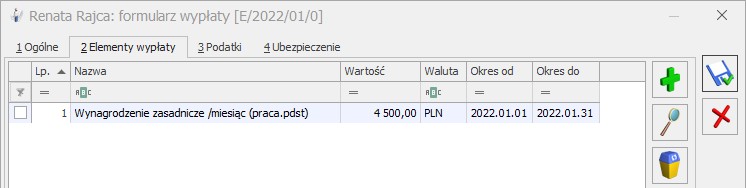

1. Jak wygląda rozliczenie wypłaty pracownika, który korzysta ze zwolnienia z podatku w związku z wychowywaniem co najmniej 4 dzieci (pracownik ma stawkę zaszeregowania 4500zł/miesięcznie)?

W celu odnotowania zwolnienia z PIT w związku z wychowywaniem co najmniej czworga dzieci:-

-

- Z poziomu menu Płace i Kadry wybieramy Kadry

- Ustawimy się na wybranym pracowniku i za pomocą przycisku

wykonujemy aktualizację zapisu (jeśli pracownik chce korzystać z ulgi od początku roku to aktualizację wykonujemy z datą 1.01.2022 r.).

wykonujemy aktualizację zapisu (jeśli pracownik chce korzystać z ulgi od początku roku to aktualizację wykonujemy z datą 1.01.2022 r.). - Na nowo otwartym formularzu danych kadrowych przechodzimy na zakładkę Nr ident./podatki

- W pozycji Zwolnienie z PIT z tytułu wybieramy: Osoba wychowująca co najmniej czworo dzieci

- Zapisujemy formularz danych kadrowych

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

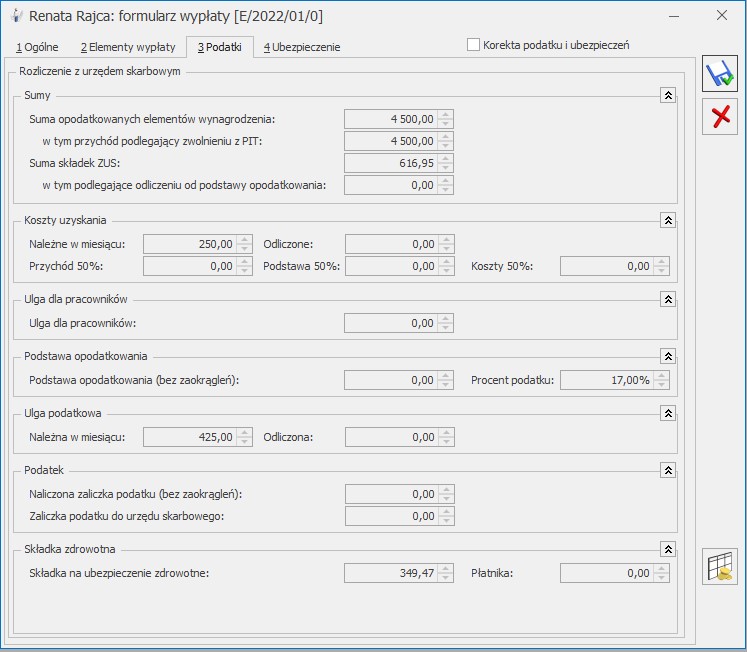

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 4 500

W tym przychód podlegający zwolnieniu z PIT: 4 500

Suma składek ZUS: 616,95

Suma opodatkowanych elementów: 4 500

W tym przychód podlegający zwolnieniu z PIT: 4 500

Suma składek ZUS: 616,95

-

-

- 4500 * 13,71% = 616,95

-

-

-

- 4 500 – 616,95 -250 = 3 633,05 (po zaokrągleniu 3 633)

- 3 633 *17% - 43,76 (ulga na 31.12.2021) = 573,85

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (4500-13,71%) * 9% = 3883,05 *9% = 349,47

- Naliczona zaliczka podatku od 4 500 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 573,85;

-

-

-

- 4 500 – 616,95 ZUS – 0,00 podatek – 349,47 zdrowotna = 3 533,58

-

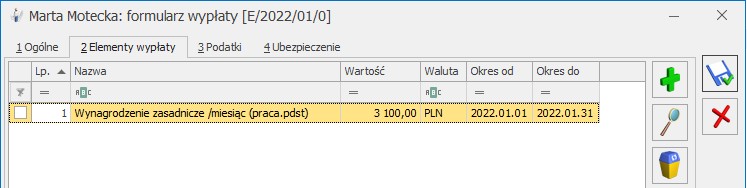

2. Jak naliczyć wypłatę pracownikowi ze stawką 3100 zł/miesięcznie (pracownika nie obejmuje ulga dla pracowników ani nie korzysta ze zwolnienia z podatku)?

-

-

- Pracownik ma stawkę zaszeregowania 3100zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

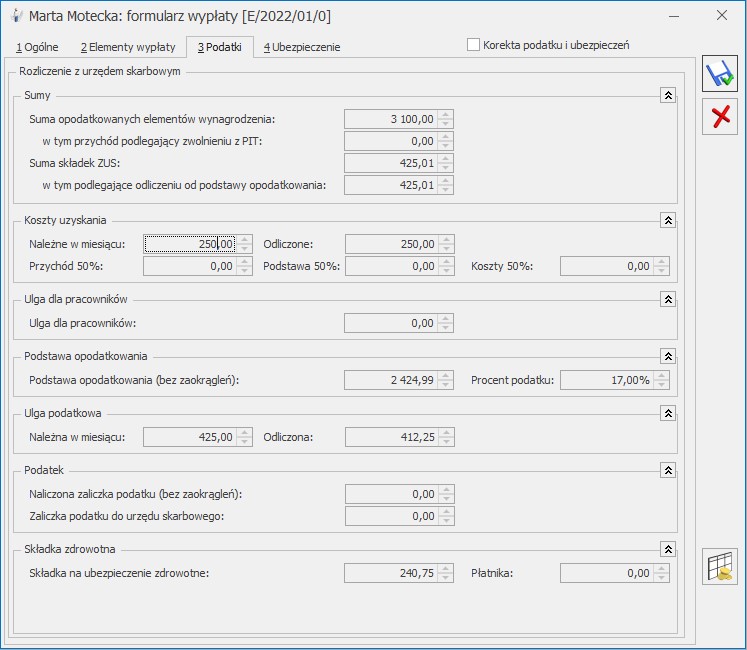

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3 100

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 425,01

Suma opodatkowanych elementów: 3 100

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 425,01

-

-

- 3100 * 13,71% = 425,01

-

-

-

- 3 100 brutto – 425,01 ZUS - 250 KUP – 0,00 ulga dla pracowników = 2 424,99

-

-

-

- Ulga podatkowa należna 425

- 2425 * 17% = 412,25 dlatego ulga podatkowa odliczona zostaje ograniczona do wysokości 412,25

-

-

-

- 3 100 – 425,01 - 250 = 2 424,99

- 2 425 *17% - 43,76 (ulga na 31.12.2021) = 368,49

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3100 – 13,71%) * 9% = 2 674,99 * 9% = 240,75

- Naliczona zaliczka podatku od 3 100 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 368,49

- 368,49 > 240,75 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 240,75

-

-

-

- 3 100 – 425,01 ZUS – 0 podatek – 240,75 zdrowotna = 2 434,24

-

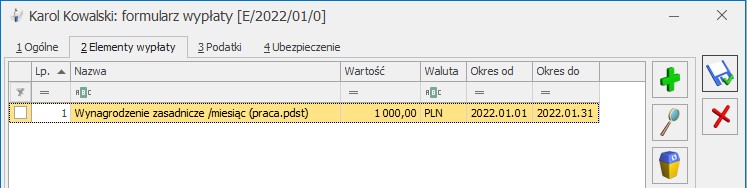

3. Jak naliczyć wypłatę pracownikowi ze stawką, przy której następuje ograniczenie składki zdrowotnej?

-

-

- Pracownik zatrudniony na 1/8 etatu ze stawką zaszeregowania 1 000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

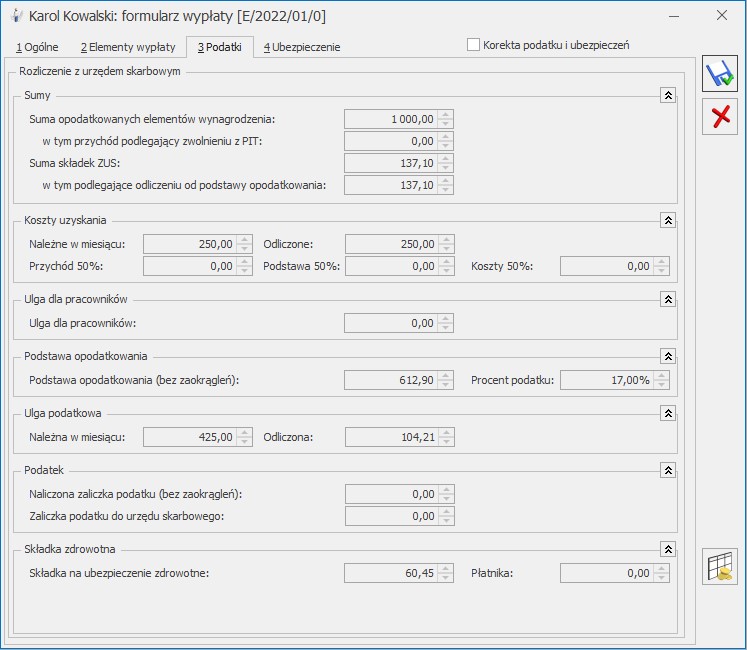

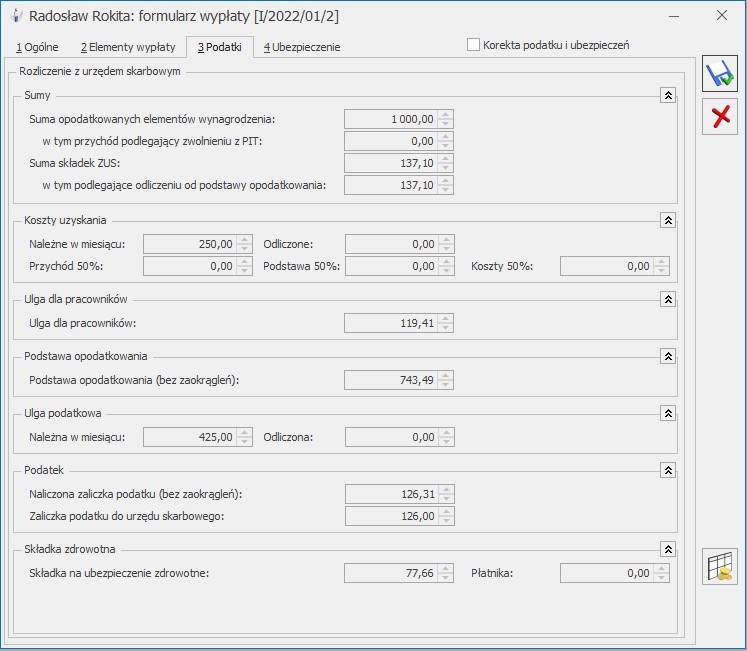

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 1 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

Suma opodatkowanych elementów: 1 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

-

-

- 1000 * 13,71% = 137,10

-

-

-

- 1 000 brutto – 137,10 ZUS - 250 KUP – 0,00 ulga dla pracowników = 612,90

-

-

-

- Ulga podatkowa należna 425

- 613 * 17% = 104,21 dlatego ulga podatkowa odliczona zostaje ograniczona do wysokości 104,21

-

-

-

- 1 000 – 137,10 - 250 = 612,90

- 613 *17% - 43,76 (ulga na 31.12.2021) = 60,45

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (1000 – 13,71%) * 9% = 862,90 * 9% = 77,66

- Naliczona zaliczka podatku od 1 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 60,45

- 60,45 < 77,66 dlatego dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 60,45

-

-

-

- 1 000 – 137,10 ZUS – 0 podatek – 60,45 zdrowotna = 802,45

-

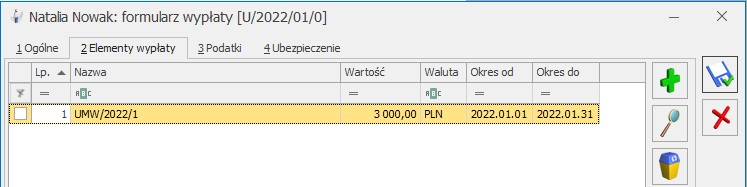

4. Jak naliczyć wypłatę osobie na umowę zlecenie, która złożyła wniosek o niepobieranie zaliczki podatku?

-

-

- Zleceniobiorca ma przypisaną umowę zlecenie w kwocie 3000 zł brutto; podlega ubezpieczeniom (w tym dobrowolnej składce chorobowej)

- Ustawiamy się na wybranym zleceniobiorcy i ikoną lupy lub dwuklikiem otwieramy formularz danych kadrowych pracownika

- Przechodzimy na 2 zakładkę Nr ident./podatki

- Zaznaczamy parametr ‘Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł)’

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

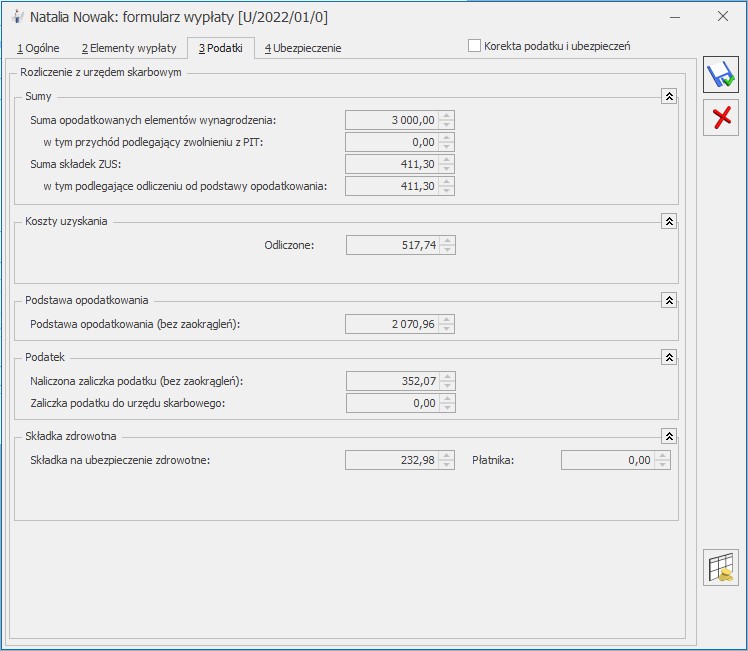

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 411,30

Suma opodatkowanych elementów: 3 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 411,30

-

-

- 3000 * 13,71% = 411,30

-

-

-

- (3000 – 411,30) * 20% = 2588,70 * 20% = 517,74

-

-

-

- 3 000 brutto – 411,30 ZUS - 517,74 KUP = 2 070,96

-

-

-

- 0,00 z uwagi na złożony przez pracownika wniosek o niepobieranie zaliczki

-

-

-

- 3 000 – 411,30 – 517,74 = 2 070,96

- 2071*17% = 352,07

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3000 – 13,71%) * 9% = 2 588,70 * 9% = 232,98

- Naliczona zaliczka podatku od 3 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 352,07

- 352,07 > 232,98 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 232,98

-

-

-

- 3 000 – 411,30 ZUS – 0 podatek – 232,98 zdrowotna = 2 355,72

-

5. Jak naliczyć wypłatę dla pracownika, którego przychody mieszczą się w przedziale 8 549 a 11 141 (upoważniającym do stosowania ulgi dla pracowników), który nie złożył wniosku o niestosowanie ulgi dla klasy średniej?

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

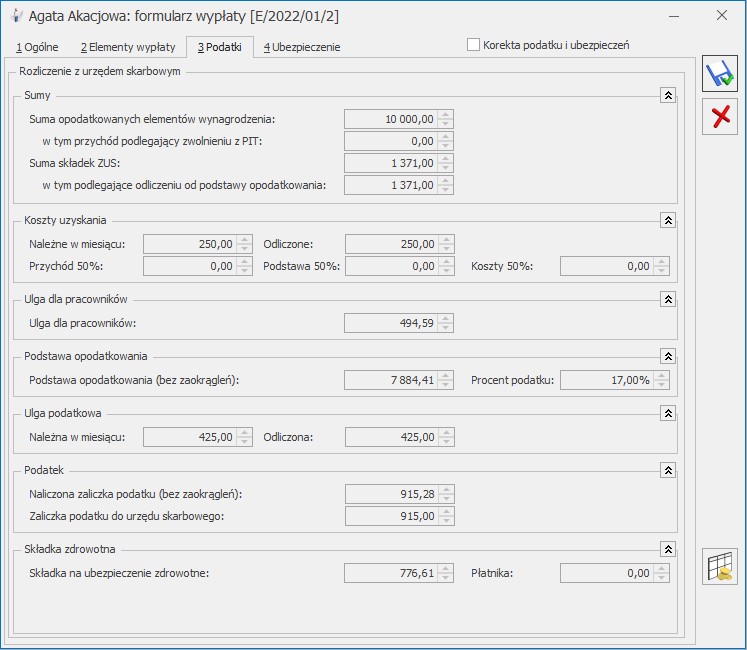

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

-

-

- Przychód pracownika 10 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * (-7,35%) + 819,08) / 0,17

- (10 000 * (-7,35%) + 819,08) / 0,17 = 494,59

-

-

-

- 10 000 brutto – 1371 ZUS - 250 KUP – 494,59 ulga dla pracowników

-

-

-

- 7884 * 17% - 425 ulga = 915,28

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 10 000 – 1 371 - 250 = 8 379,00

- 8 379 *17% - 43,76 (ulga na 31.12.2021) = 1 380,67

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8629,00 * 9% = 776,61

- Naliczona zaliczka podatku od 10 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

-

-

-

- 10 000 – 1371 ZUS – 915 podatek – 776,61 zdrowotna = 6 937,39

-

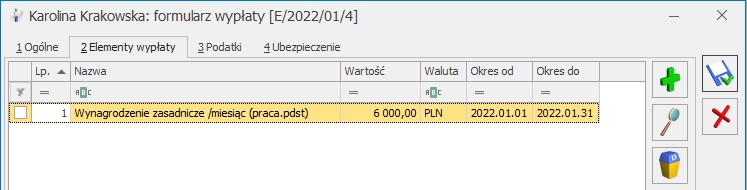

6. Jak naliczyć wypłatę dla pracownika, którego przychody mieszczą się w przedziale 5 701 a 8 549 (upoważniającym do stosowania ulgi dla pracowników), który nie złożył wniosku o niestosowanie ulgi dla klasy średniej?

-

-

- Pracownik ma stawkę zaszeregowania 6000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

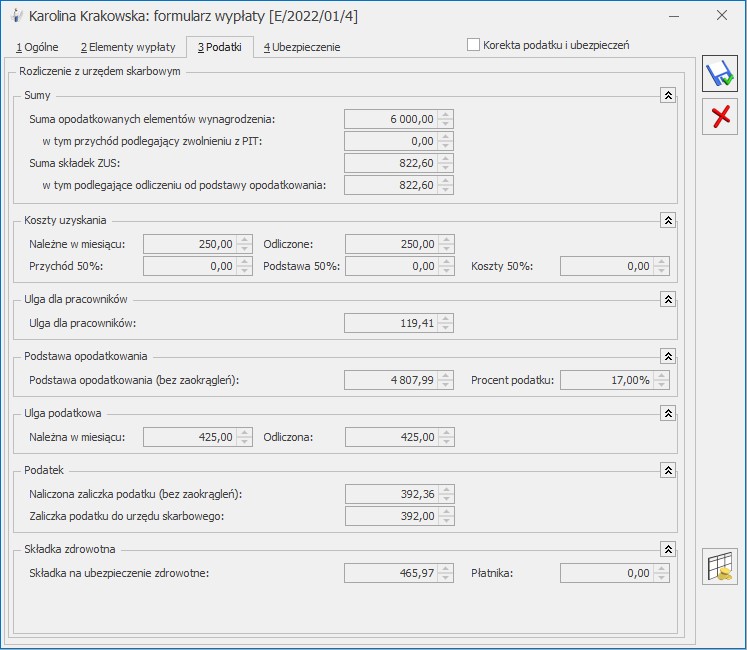

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 6 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 822,60

Suma opodatkowanych elementów: 6 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 822,60

-

-

- 6000 * 13,71% = 822,60

-

-

-

- Przychód pracownika 6 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * 6,68% - 380,50) / 0,17

- (6 000 * 6,68% - 380,50) / 0,17 = 119, 41

-

-

-

- 6 000 brutto – 822,60 ZUS - 250 KUP – 119,41 ulga dla pracowników = 4 807,99

-

-

-

- 4 808 * 17% - 425 ulga = 392,36

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 6 000 – 822,60 - 250 = 4 927,40

- 4 927 *17% - 43,76 (ulga na 31.12.2021) = 793,83

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (6000 – 13,71%) * 9% = 5 177,40 * 9% = 465,97

- Naliczona zaliczka podatku od 6000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 793,83

- 793,83 > 465,97 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 465,97

-

-

-

- 6 000 – 822,60 ZUS – 392 podatek – 465,97 zdrowotna = 4 319,43

-

7. Jak naliczyć wypłatę dla pracownika, który złożył wniosek o niestosowanie ulgi dla pracowników?

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Ustawiamy się na wybranym pracowniku i ikoną lupy lub dwuklikiem otwieramy formularz danych kadrowych pracownika

- Przechodzimy na zakładkę Nr ident./podatki

- Zaznaczamy parametr ‘Nie pomniejszać dochodu o ulgę dla pracowników’

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

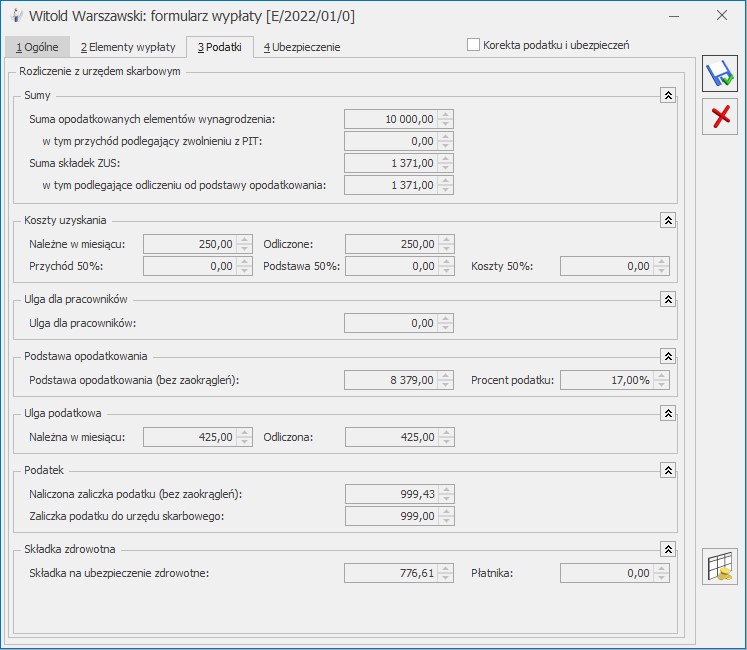

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

-

-

- 10 000 brutto – 1 371 ZUS - 250 KUP = 8 379,00

-

-

-

- 10 000 – 1 371 – 250 = 8 379,00

- 8379*17% - 43,76 = 1 380,67

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8 629 * 9% = 776,61

- Naliczona zaliczka podatku od 3 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

- 1 380,67 > 776,61 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 776,61

-

-

-

- 10 000 – 1 371 ZUS – 999 podatek – 776,61 zdrowotna = 6 853,39

-

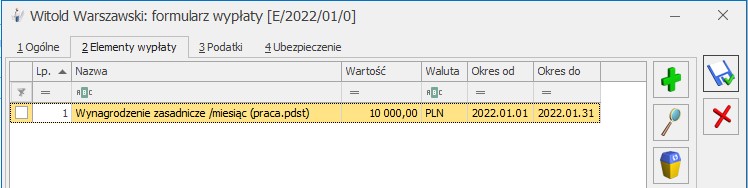

8. Jak naliczyć drugą wypłatę dla pracownika, którego sumaryczne w danym miesiącu przychody przekroczą kwotę 11141 zł? Pracownik nie złożył wniosku o niestosowanie ulgi dla pracowników.

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty 28 stycznia 2022 i naliczamy wypłatę.

-

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

-

-

- Przychód pracownika 10 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * (-7,35%) + 819,08) / 0,17

- (10 000 * (-7,35%) + 819,08) / 0,17 = 494,59

-

-

-

- 10 000 brutto – 1371 ZUS - 250 KUP – 494,59 ulga dla pracowników

-

-

-

- 7884 * 17% - 425 ulga = 915,28

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 10 000 – 1 371 - 250 = 8 379,00

- 8 379 *17% - 43,76 (ulga na 31.12.2021) = 1 380,67

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8629,00 * 9% = 776,61

- Naliczona zaliczka podatku od 10 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

-

-

-

- 10 000 – 1371 ZUS – 915 podatek – 776,61 zdrowotna = 6 937,39

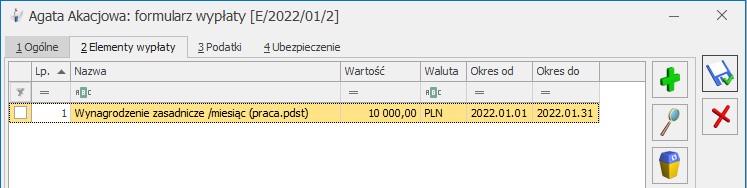

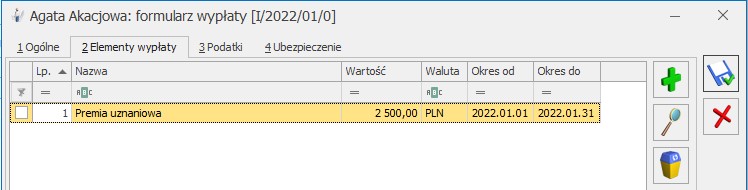

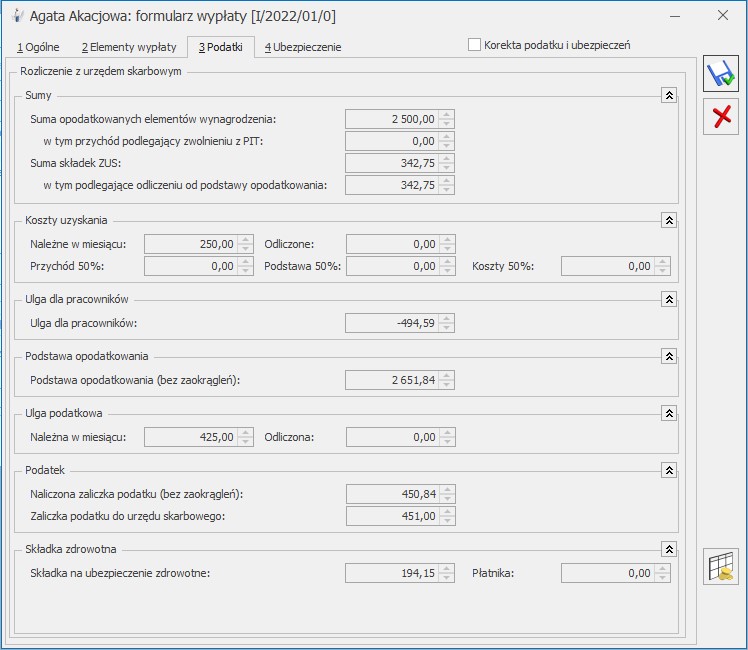

- Pracownik 31 stycznia 2022 r. otrzyma wypłatę premii uznaniowej w kwocie 2500 zł. Dodajemy listę płac Inną z datą wypłaty 31 stycznia 2022 r. i naliczamy wypłatę.

-

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 2 500

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 342,75

Suma opodatkowanych elementów: 2 500

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 342,75

-

-

- 2500 * 13,71% = 342,75

-

-

-

- Przychód pracownika uzyskany w styczniu wynosi 12000 zł i przekroczył limit uprawniający do zastosowania ulgi dla pracowników. Z tego względu w drugiej wypłacie ulga została naliczona w kwocie -494,59 zł, aby zbilansować nienależną ulgę naliczoną w pierwszej wypłacie. Kwota ulga zostanie doliczona do podstawy opodatkowania i zostanie od niej naliczony podatek.

-

-

-

- 2 500 brutto – 342,75 ZUS - 0 KUP – (-494,59) ulga dla pracowników

-

-

-

- 2652 * 17% - 0 ulga = 450,84

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 2500 – 342,75 - 0 = 2157,25

- 2157 *17% - 0 (ulga) = 366,69

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (2500 – 13,71%) * 9% = 2 157,25 * 9% = 194,15

- Naliczona zaliczka podatku od 2500 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 366,69

-

-

-

- 2500 – 342,75 ZUS – 451 podatek – 194,15 zdrowotna = 1 512,10

-

9. Jak naliczyć drugą wypłatę dla pracownika, którego sumaryczne w danym miesiącu przychody przekroczą kwotę 5701 zł? Pracownik nie złożył wniosku o niestosowanie ulgi dla pracowników.

-

-

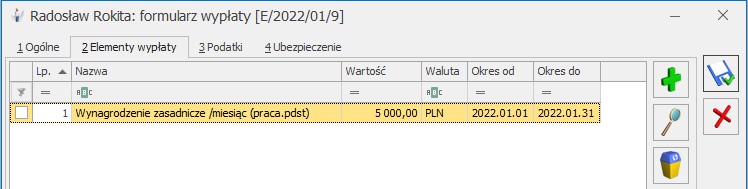

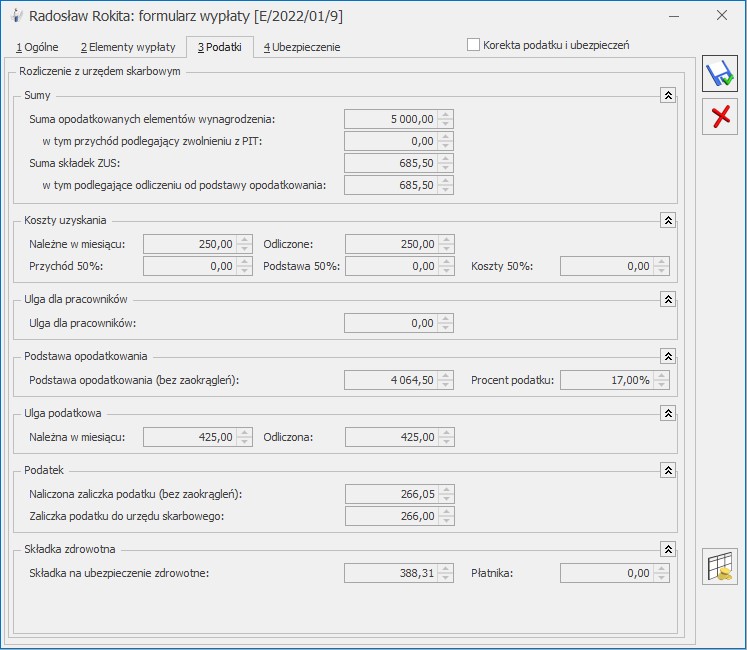

- Pracownik ma stawkę zaszeregowania 5000 zł/miesięcznie

- Dodajemy listę płac z datą wypłaty 28 stycznia 2022 r. i naliczamy wypłatę.

-

Zakładka 3. Podatki:

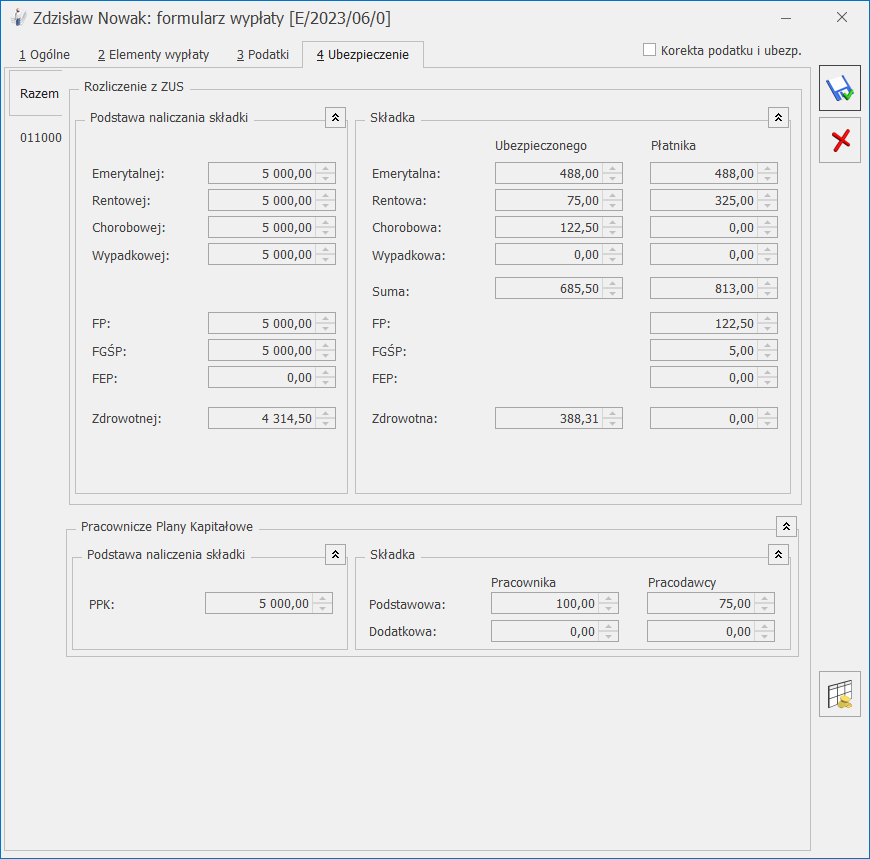

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 5 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 685,50

Suma opodatkowanych elementów: 5 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 685,50

-

-

- 5000 * 13,71% = 685,50

-

-

-

- Przychód pracownika 5 000zł nie mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

-

-

-

- 5 000 brutto – 685,50 ZUS - 250 KUP – 0 ulga dla pracowników

-

-

-

- 4065 * 17% - 425 ulga = 266,05

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 5 000 – 685,50 - 250 = 4 064,50

- 4065 *17% - 43,76 (ulga na 31.12.2021) = 647,29

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (5000 – 13,71%) * 9% = 4 314,50* 9% = 388,31

- Naliczona zaliczka podatku od 5 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 647,29

-

-

-

- 5 000 – 685,50 ZUS – 266 podatek – 388,31 zdrowotna = 3 660,19

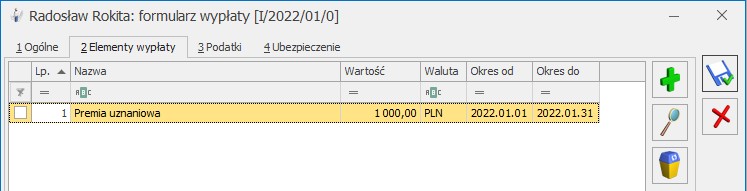

- Pracownik 31 stycznia 2022 r. otrzyma wypłatę premii uznaniowej w kwocie 1000 zł. Dodajemy listę płac Inną z datą wypłaty 31 stycznia 2022 r. i naliczamy wypłatę.

-

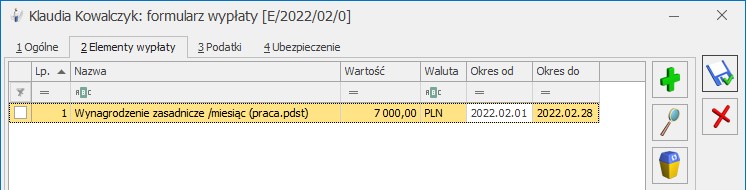

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 1000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

Suma opodatkowanych elementów: 1000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

-

-

- 1000 * 13,71% = 137,10

-

-

-

- Przychód pracownika uzyskany w styczniu 2022r. wynosi 6 000zł i mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * 6,68% - 380,50) / 0,17

-

-

-

- 1000 brutto – 137,10 ZUS - 0 KUP – 119, 41 ulga dla pracowników

-

-

-

- 743 * 17% - 0 ulga = 126,31

-

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

-

-

- 1000 – 137,10 - 0 = 862,90

- 863 *17% - 0 (ulga) = 146,71

-

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (1000 – 13,71%) * 9% = 862,90* 9% = 77,66

- Naliczona zaliczka podatku od 1000, gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021: 146,71

-

-

-

- 1000 – 137,10 ZUS – 126 podatek – 77,66 zdrowotna = 659,24

-

10. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies. i pracownik korzysta z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie i nie złożył wniosku o rezygnację z ulgi dla klasy średniej.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

- (7000 * 6,68% - 380,50) / 0,17 = 512,36

- 7000 – 959,70 – 250 = 5790,30 -> (5790 * 17%) – 43,76 = 940,54 zł -> 940,54 – (6040,30 * 7,75%) = 940,54 – 468,13 = 472,42 = 472,00 (taka sama kwota zaokrąglona jak wg zasad Polskiego Ładu)

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

- 7000 – 959,70 ZUS – 472 podatek – 543,63 zdrowotna = 5024,67

11. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies. i pracownik zrezygnował z korzystania z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Wykonujemy aktualizację zapisu z pierwszym dniem miesiąca złożenia rezygnacji z ulgi dla klasy średniej i zaznaczamy parametr „Nie pomniejszać dochodu o ulgę dla pracowników”. Zapisujemy formularz danych kadrowych pracownika.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

- 7000 – 959,70 – 250 = 5790,30 -> (5790 * 17%) – 43,76 = 940,54 zł -> 940,54 – (6040,30 * 7,75%) = 940,54 – 468,13 = 472,42 = 472 (taka sama kwota zaokrąglona jak wg zasad Polskiego Ładu z uwzględnieniem ulgi dla klasy średniej)

- 559 – 472 = 87

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

- 7000 – 959,70 ZUS – 472 podatek – 543,63 zdrowotna = 5024,67

12. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 4000 zł/mies. (koszty standardowe), a w poprzednim miesiącu część zaliczki została przesunięta do rozliczenia?

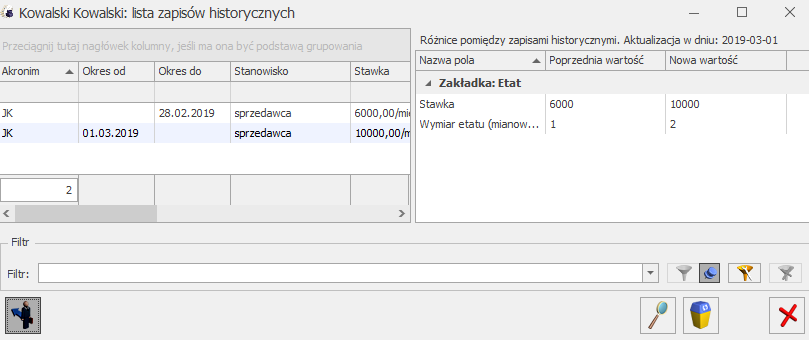

- Pracownik do zeszłego miesiąca miał stawkę zaszeregowania 6345 zł/miesięcznie i nie korzystał z ulgi dla klasy średniej. W wypłacie za poprzedni miesiąc została naliczona zaliczka podatku do rozliczenia w kolejnych miesiącach 43 zł.

- Od bieżącego miesiąca pracownik pracuje na ½ etatu, stawka 4000 zł/mies (zmiana została wprowadzona za pomocą aktualizacji zapisu z pierwszym dniem miesiąca). Dodajemy etatową listę płac za bieżący miesiąc z datą wypłaty w roku 2022 i naliczamy wypłatę.

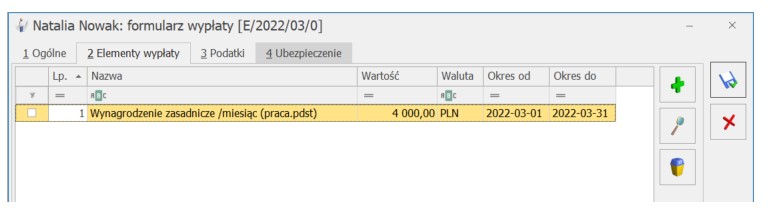

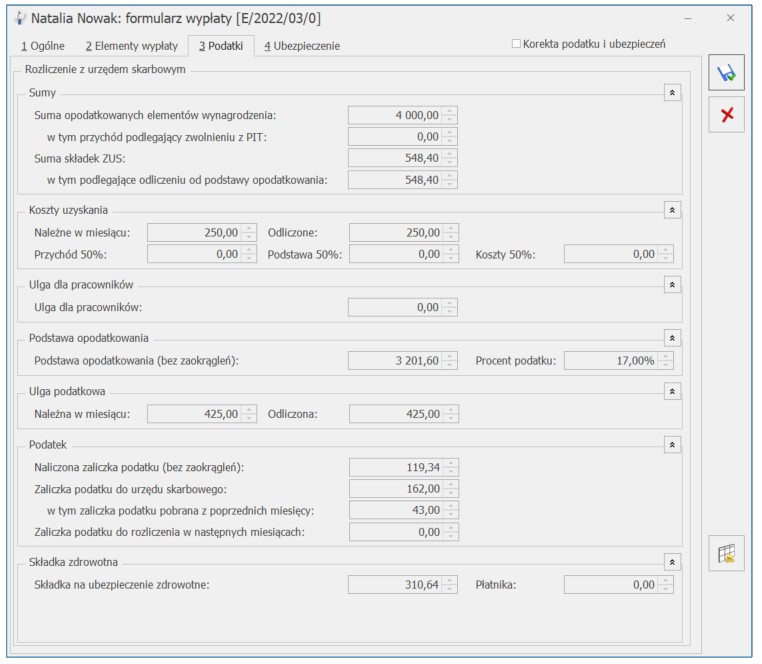

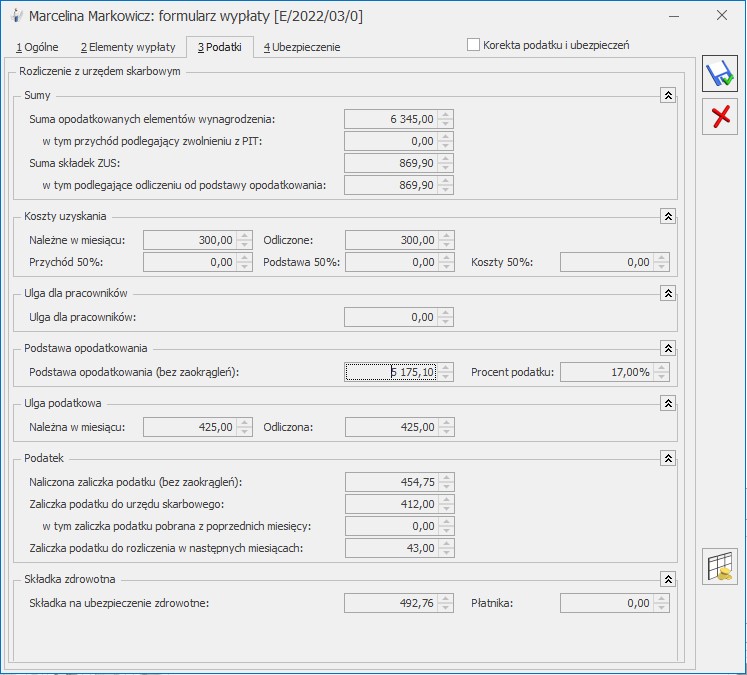

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 4000,00

Suma składek ZUS: 548,40

Suma opodatkowanych elementów: 4000,00

Suma składek ZUS: 548,40

- 4000 * 13,71% = 548,40

- Przychód pracownika uzyskany w marcu 2022r. wynosi 4000 zł i nie mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- 4000 – 548,40 – 250 = 3201,60 -> (3202 * 17%) – 43,76 = 500,58 zł -> 500,58 – (3451,60 * 7,75%) = 500,58 – 267,50 = 233,08 = 233

- 4000 – 548,40 – 250 = 3201,60 zł

- 3202 * 17% – 43,76 (ulga na 31.12.2021) = 500,58 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (4000-13,71%) * 9% = 3451,60 * 9% = 310,64

- 500,58 > 310,64 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 310,64

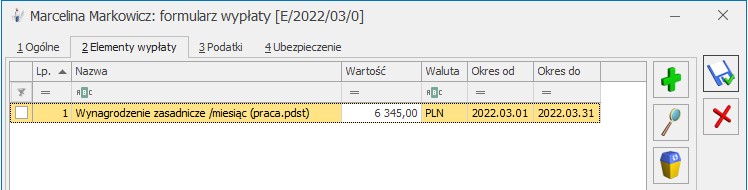

13. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 6345zł/mies. (koszty podwyższone) i pracownik zrezygnował z korzystania z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 6345 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Wykonujemy aktualizację zapisu z pierwszym dniem miesiąca złożenia rezygnacji z ulgi dla klasy średniej i zaznaczamy parametr „Nie pomniejszać dochodu o ulgę dla pracowników”. Zapisujemy formularz danych kadrowych

- Pracownik ma ustawione koszty uzyskania przychodu jako „3” – podwyższone.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 6345

Suma składek ZUS: 869,90

Suma opodatkowanych elementów: 6345

Suma składek ZUS: 869,90

- 6345 * 13,71% = 869,90

- 6345 – 869,90 – 300 = 5175,10 -> (5175 * 17%) – 43,76 = 835,99 zł -> 835,99 – (5475,10 * 7,75%) = 835,99 – 424,32 = 411,67 = 412

- 6345 – 869,90 – 300 = 5175,10 zł

- 5175 * 17% – 43,76 (ulga na 31.12.2021) = 835,99 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (6345-13,71%) * 9% = 5475,10 * 9% = 492,76

- 835,99 > 492,76 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 492,76

- 6345 – 869,90 ZUS – 412 podatek – 492,76 zdrowotna = 4570,34

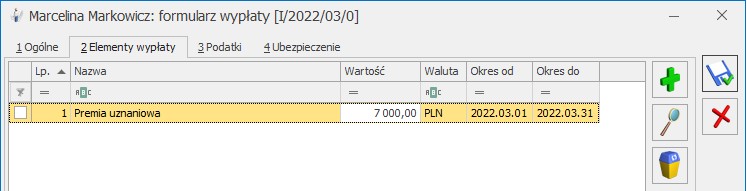

14. Jak wygląda rozliczenie wypłaty pracownika, który ma już wynagrodzenie zasadnicze naliczone w wysokości 6345zł/mies. (koszty podwyższone, pracownik zrezygnował z korzystania z ulgi dla klasy średniej) i ma naliczoną kolejną wypłatę w tym samym miesiącu deklaracji (premia 7000 zł)?

- Pracownik ma stawkę zaszeregowania 6345 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej. Obowiązują go podwyższone koszty uzyskania przychodu (kontynuacja przykładu 13).

- Dodajemy listę płac I (premia uznaniowa w wysokości 7000 zł) z datą wypłaty w roku 2022 i tym samym miesiącem deklaracji co w przykładzie 13 i naliczamy wypłatę.

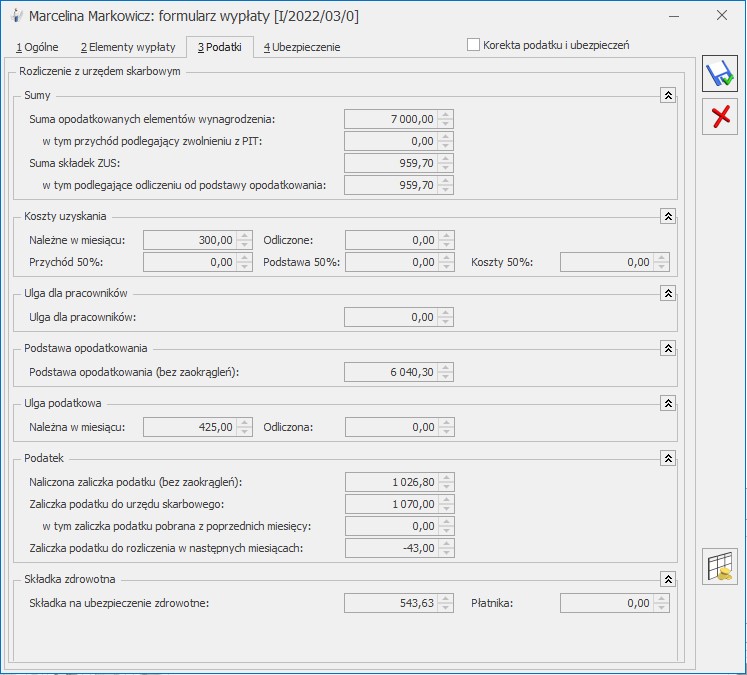

Zakładka 3. Podatki:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7000

Suma składek ZUS: 959,70

Suma opodatkowanych elementów: 7000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

- 1027 (zaokrąglona zaliczka podatku z bieżącej wypłaty) + 43 (spłata zaliczki do rozliczenia w kolejnych miesiącach z wypłaty etatowej) = 1070

- 7000 – 959,70 = 6040,30 zł

- 6040 * 17% - 0 (ulga na 31.12.2021) = 1026,80 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040,30 * 9% = 543,63

- 1026,80 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

- 7000 – 959,70 ZUS – 1070 podatek – 543,63 zdrowotna = 4426,67

Współpraca modułu Płace i Kadry z Comarch HRM

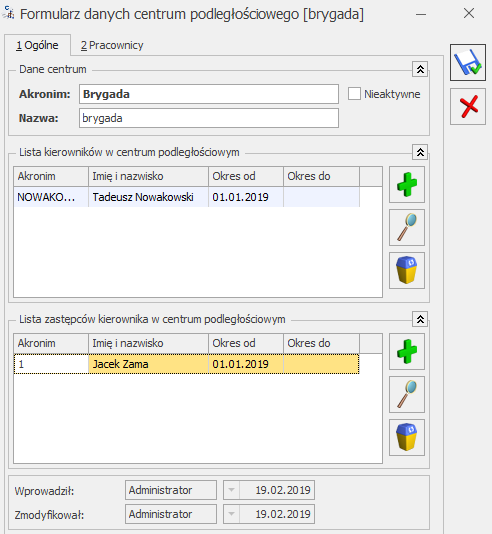

Struktura podległościowa

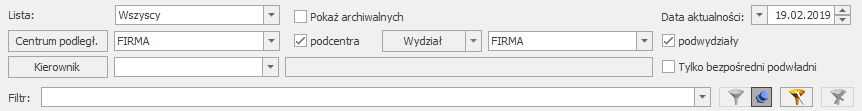

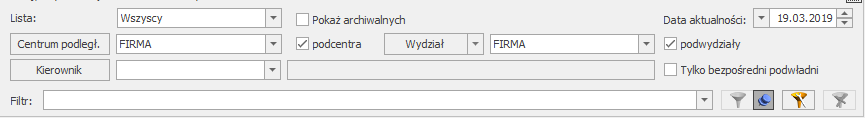

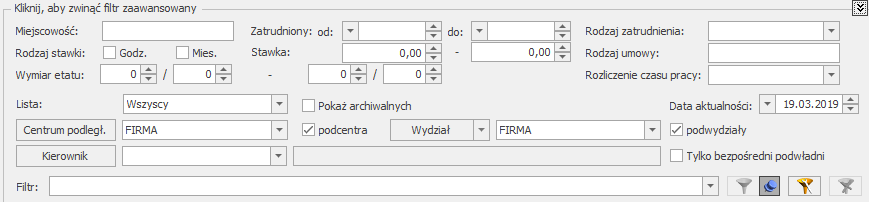

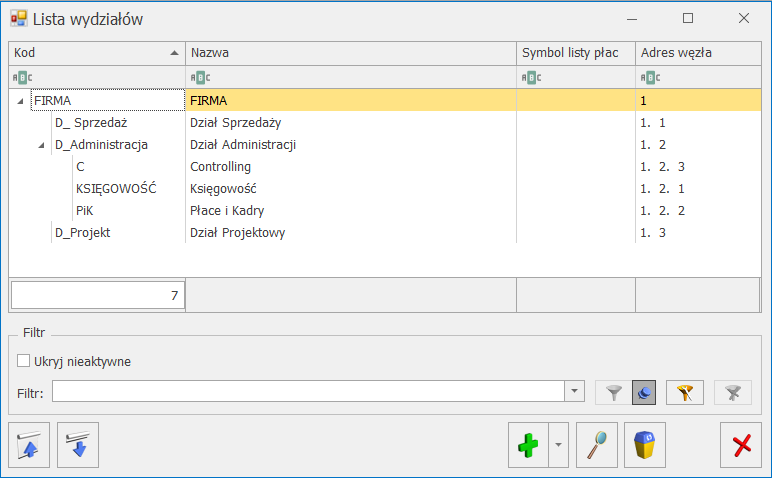

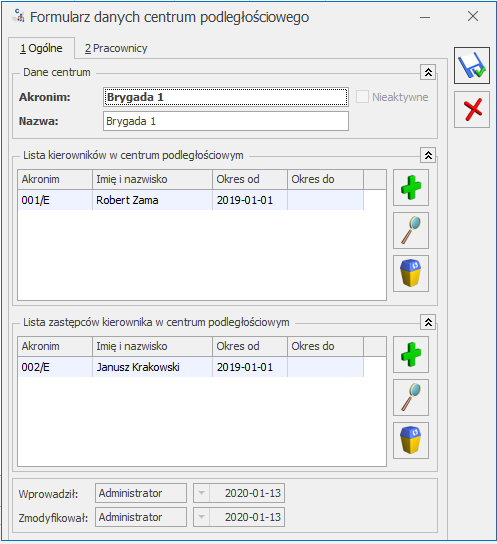

Funkcjonalność ułatwia zarządzanie dostępem do danych pracowników w aplikacji Comarch ERP HRM. Jest dostępna w module Płace i Kadry Plus, jak i Płace i Kadry, w grupie Struktura organizacyjna . Użytkownik ręcznie tworzy strukturę podległościową. Centra można dodawać za pomocą dwóch opcji: dodaj centrum na niższym poziomie oraz dodaj centrum na tym samym poziomie. Do każdego centrum można przypisać kierownika i zastępcę i oraz wskazać okres, w jakim pełnią te funkcje. Kierownika lub zastępcę można wybrać z listy pracowników i właścicieli. Przy wprowadzaniu kierowników i zastępców program kontroluje daty sprawowania danej funkcji. Osoba będąca kierownikiem/zastępcą w danym centrum nie może być w zachodzącym na siebie okresie wpisana drugi raz jako kierownik/zastępca w tym samym centrum.

Przypisanie pracownika jako kierownika powoduje, że przy logowaniu do aplikacji Comarch ERP HRM ma dostęp do danych pracowników, tak jakby został wskazany z poziomu tej aplikacji jako kierownik dla danej grupy pracowników.

. Użytkownik ręcznie tworzy strukturę podległościową. Centra można dodawać za pomocą dwóch opcji: dodaj centrum na niższym poziomie oraz dodaj centrum na tym samym poziomie. Do każdego centrum można przypisać kierownika i zastępcę i oraz wskazać okres, w jakim pełnią te funkcje. Kierownika lub zastępcę można wybrać z listy pracowników i właścicieli. Przy wprowadzaniu kierowników i zastępców program kontroluje daty sprawowania danej funkcji. Osoba będąca kierownikiem/zastępcą w danym centrum nie może być w zachodzącym na siebie okresie wpisana drugi raz jako kierownik/zastępca w tym samym centrum.

Przypisanie pracownika jako kierownika powoduje, że przy logowaniu do aplikacji Comarch ERP HRM ma dostęp do danych pracowników, tak jakby został wskazany z poziomu tej aplikacji jako kierownik dla danej grupy pracowników.

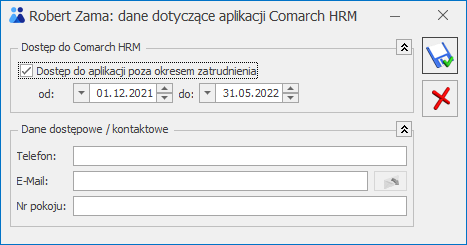

Dostęp do aplikacji Comarch HRM

Domyślnie dostęp aplikacji Comarch HRM mają pracownicy zatrudnieni na etat oraz zleceniobiorcy (jeśli w konfiguracji jest zaznaczony parametr Uwzględniaj osoby z umowami cywilnoprawnymi w Comarch HRM). Dodatkowo Użytkownik może ustawić dostęp do aplikacji Comarch HRM osobom pracującym w ramach samozatrudnienia oraz wydłużyć okres dostępu do aplikacji poza okres zatrudnienia dla osób zatrudnianych/zwalnianych, co oznacza, że z aplikacji będą mogły korzystać osoby, które nie są zatrudnione na etat, ani nie posiadają trwającej umowy cywilnoprawnej. Dodatkowy dostęp dla danych osób ustawia się za pomocą przycisku W Informacjach bieżących w analizie Liczba zatrudnionych na dzień (Comarch HRM) wyświetlana jest informacja o liczbie pracowników zatrudnionych na etat, osobach pracujących na podstawie umów cywilnoprawnych oraz osób, które mają ustawiony dodatkowy dostęp do aplikacji na dany dzień. Wartość w kolumnie Umowy jest wyświetlana w zależności od ustawienia parametru w Start /Konfiguracja/Firma/Płace/e‑Pracownik Uwzględniaj osoby z umowami cywilnoprawnymi w Comarch ERP e-Pracownik.

W Informacjach bieżących w analizie Liczba zatrudnionych na dzień (Comarch HRM) wyświetlana jest informacja o liczbie pracowników zatrudnionych na etat, osobach pracujących na podstawie umów cywilnoprawnych oraz osób, które mają ustawiony dodatkowy dostęp do aplikacji na dany dzień. Wartość w kolumnie Umowy jest wyświetlana w zależności od ustawienia parametru w Start /Konfiguracja/Firma/Płace/e‑Pracownik Uwzględniaj osoby z umowami cywilnoprawnymi w Comarch ERP e-Pracownik.Współpraca z systemem Comarch ERP XL

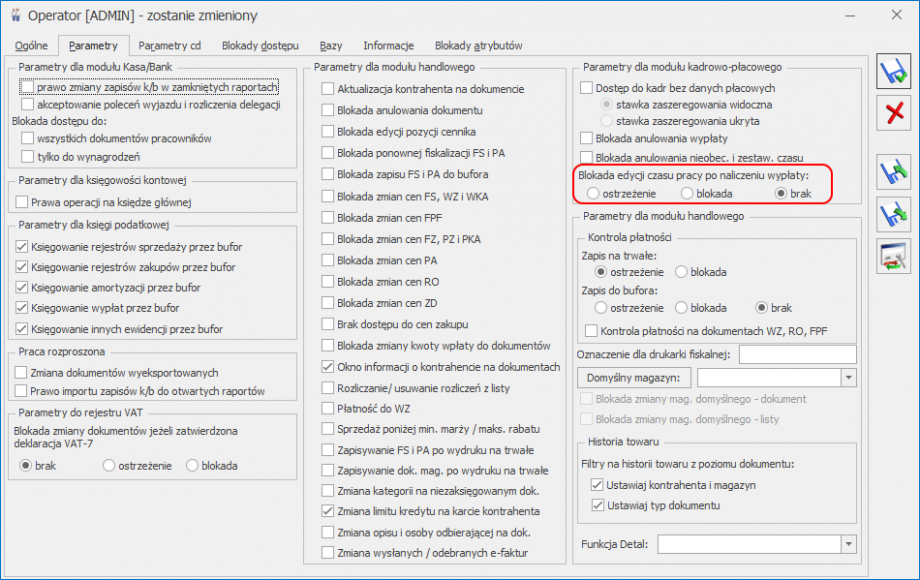

Współpraca modułu Płace i Kadry z modułem w wersji Plus

- W Konfiguracji firmy/ Płace/ Typy wypłat utworzono typy wypłat za pomocą algorytmu 11 i/lub 12. Wypłaty, w których mogą wystąpić tak zdefiniowane dodatki muszą być wyliczane na stanowisku PKP (w PK nie są obsługiwane te dwa algorytmy płacowe);

- Pracownicy mają przypięte na Liście dodatków dodatki, które w definicji typu wypłaty (w konfiguracji) mają ustawiony Okres wypłaty dłuższy niż 1 miesiąc (np. co 3 miesiące, co 12 miesięcy). Dodatki dla tych pracowników wyliczą się automatycznie w wypłatach z częstotliwością zgodną z okresem wypłaty ustawionym w konfiguracji, jeśli wypłaty będą wyliczane na stanowisku PKP (w PK wszystkie dodatki przypisane do pracownika proponują się do wypłaty co miesiąc i Operator sam decyduje, w którym miesiącu zapisać je w wypłacie);

- W Konfiguracji firmy/ Płace/ Kalendarze w definicji kalendarza ustawiono okres rozliczeniowy dla nadgodzin dłuższy niż 1 miesiąc (np. co 4 miesiące). Wypłaty etatowe dla osób, które mają przypisane kalendarze z takim sposobem rozliczania nadgodzin, należy obliczać na stanowisku PKP (w PK nadgodziny są zawsze liczone w 1‑miesięcznym cyklu rozliczeniowym);

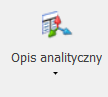

- Opis analityczny pracownika. W module PKP podczas wpisywania nowego pracownika jest dla niego automatycznie dodawany domyślny opis analityczny, przyporządkowany do pracownika opis jest domyślnie kopiowany do nowego zapisu historycznego (przy aktualizacji danych), jest też kopiowany do dopisywanych pracownikowi w kadrach dodatków, akordów i umów (w module PK opis analityczny nie jest dodawany ani kopiowany);

- W Konfiguracji firmy/ Płace/ Parametry/ Naliczanie wypłat zaznaczono parametr Automatyczne generowanie opisu analitycznego w wypłacie. Opis analityczny zgodnie z opisem wynikającym z danych kadrowych, wygeneruje się w wypłatach pod warunkiem, jeśli są naliczane w module PKP (w module PK opis analityczny w wypłacie nie jest generowany);

- W schemacie numeracji listy płac jako jeden z członów numeracji występuje wydział. Numer pełny naliczanej wypłaty zawiera symbol wydziału, jeśli jest liczona w module PKP (moduł PK nie obsługuje struktury wydziałowej);

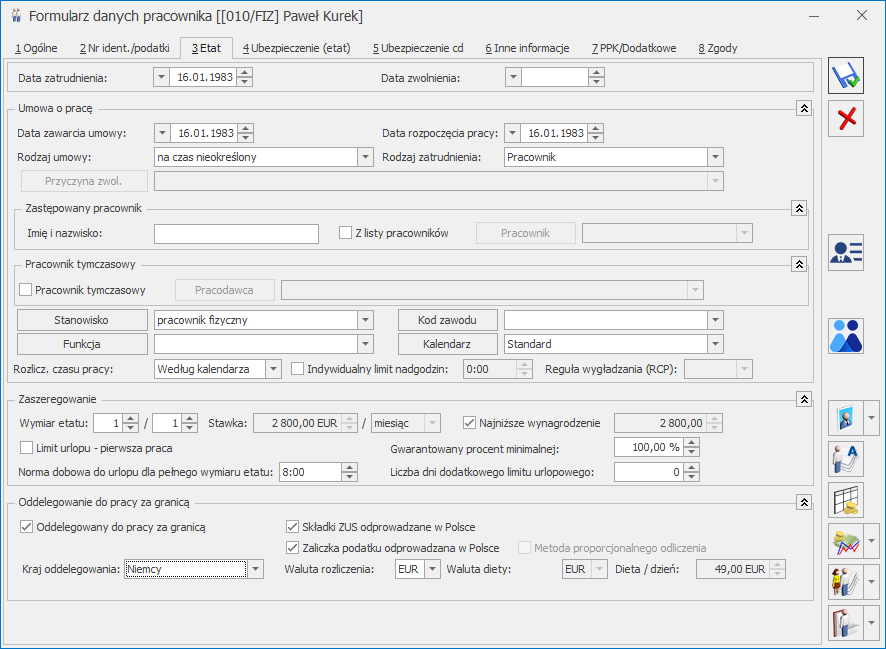

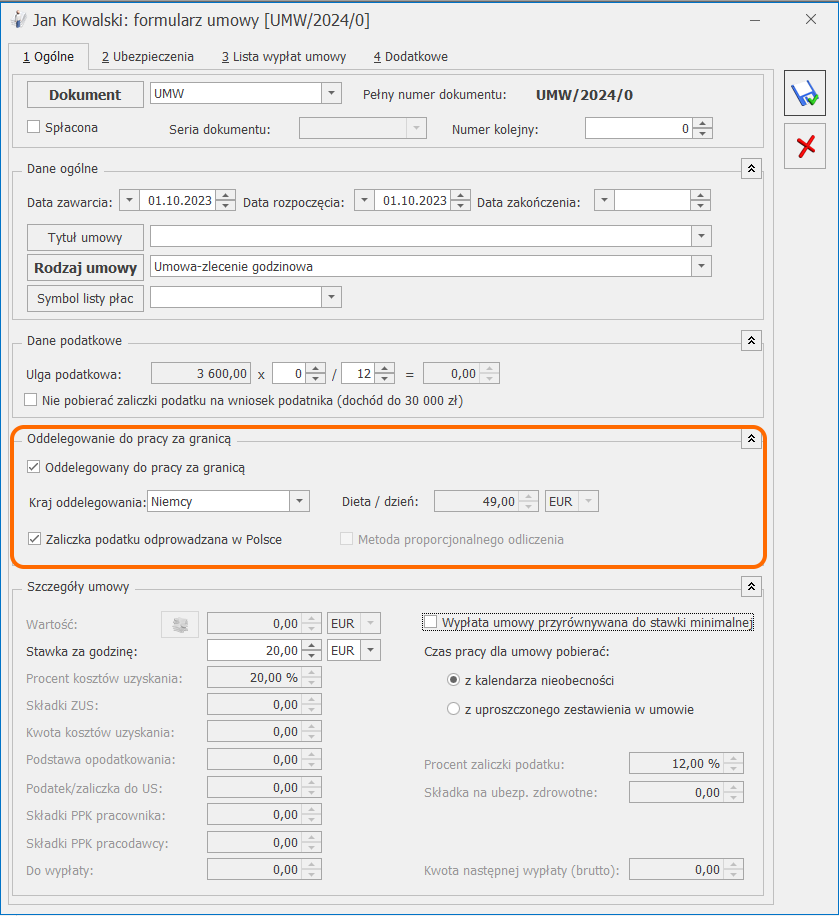

- Odnotowanie na formularzu danych kadrowych pracownika lub umowie zlecenie ‘oddelegowania’, nie spowoduje właściwego naliczenia wynagrodzenia na liście płac w module PK (funkcjonalność ‘oddelegowanie’ jest dostępna w module PKP);

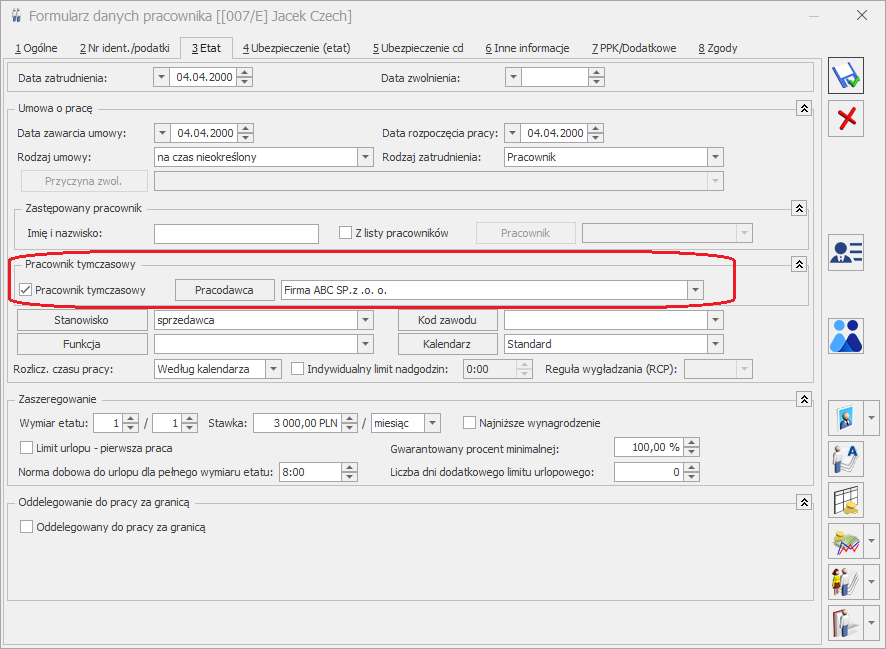

- Zaznaczenie na zakładce [Etat], na formularzu danych kadrowych pracownika flagi Pracownik tymczasowy w module PKP, nie spowoduje poprawnego naliczenia wynagrodzenia, na liście płac w module PK;

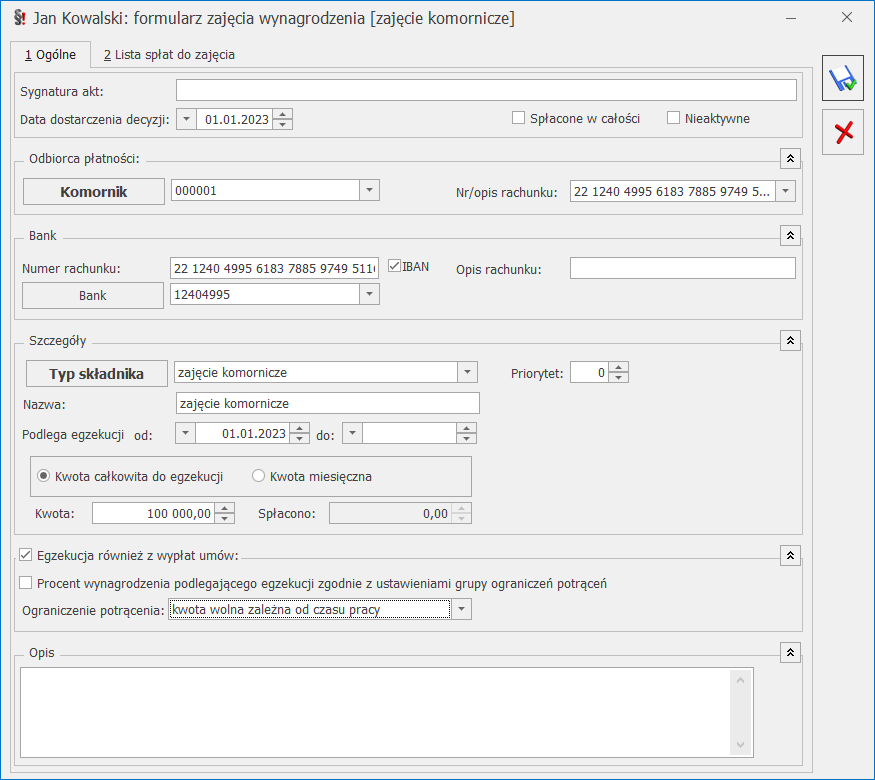

- Zajęcia komornicze dodane w module PKP nie będą automatycznie naliczane w wypłatach w module PK i nie wygenerują się płatności dla komornika;

- Blokady dostępu do wydziałów. Blokowanie dostępu Operatora do wybranych wydziałów jest możliwe tylko w module PKP (moduł PK nie obsługuje struktury wydziałowej, a więc również blokad opartych na wydziałach);

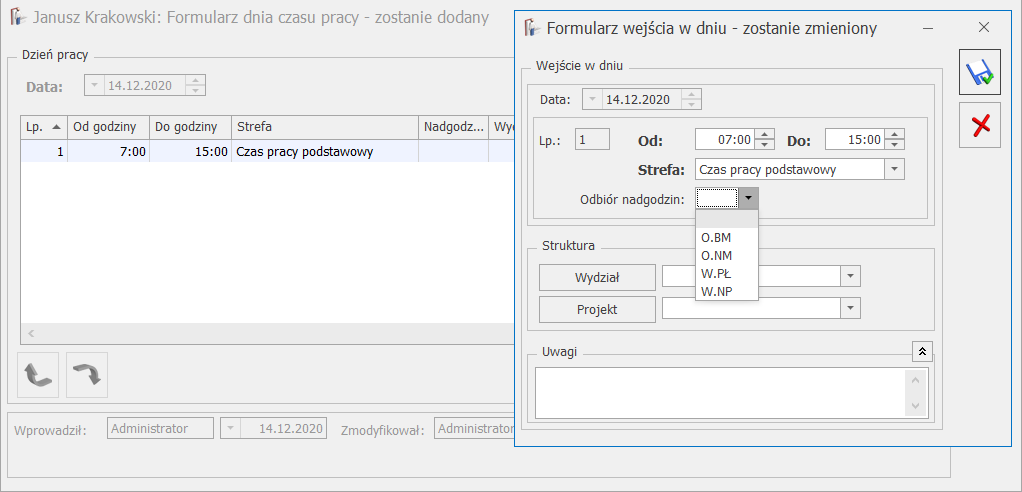

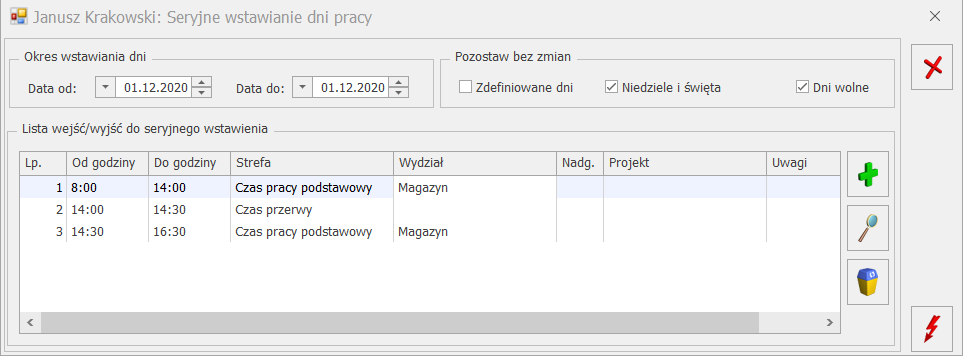

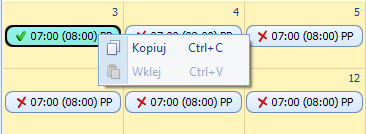

- Zapisanie więcej niż jednego wejścia w ciągu dnia w Kalendarzu obecności pracownika – np. wpisanie nadgodzin jako drugie wejście, albo odnotowanie dodatkowej przerwy w pracy. Wynagrodzenie powyżej/poniżej normy wyliczane jest z uwzględnieniem wszystkich wejść tylko w module PKP (w module PK nie można wpisać więcej niż jednego wejścia w ciągu dnia i wynagrodzenie powyżej/poniżej normy jest liczone z uwzględnieniem czasu pracy w zapisanego tylko pierwszym wejściu).

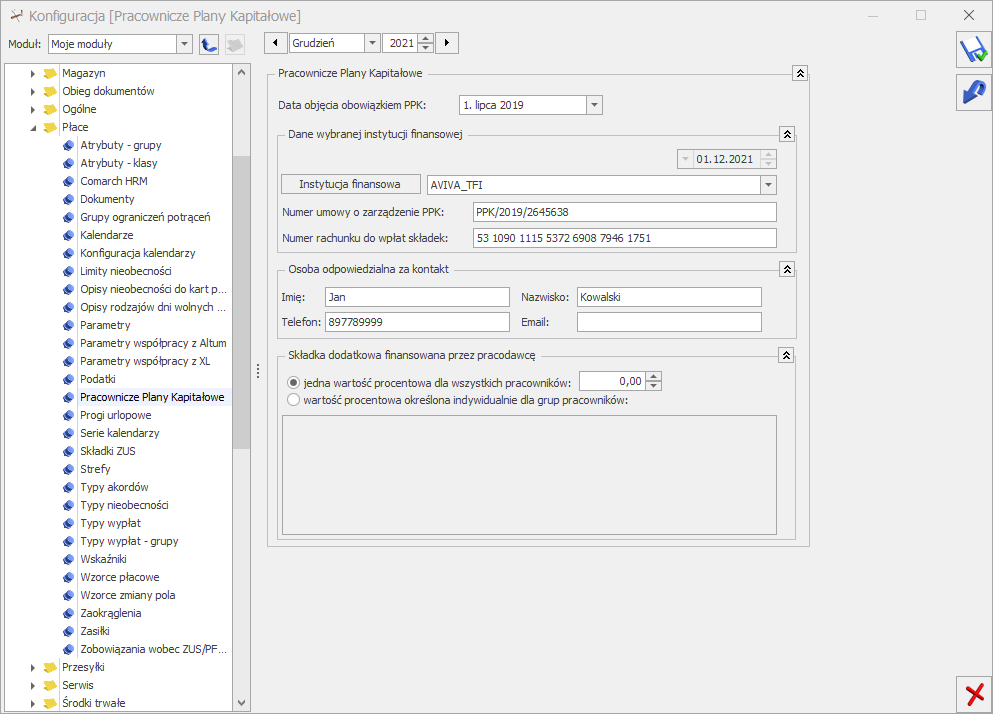

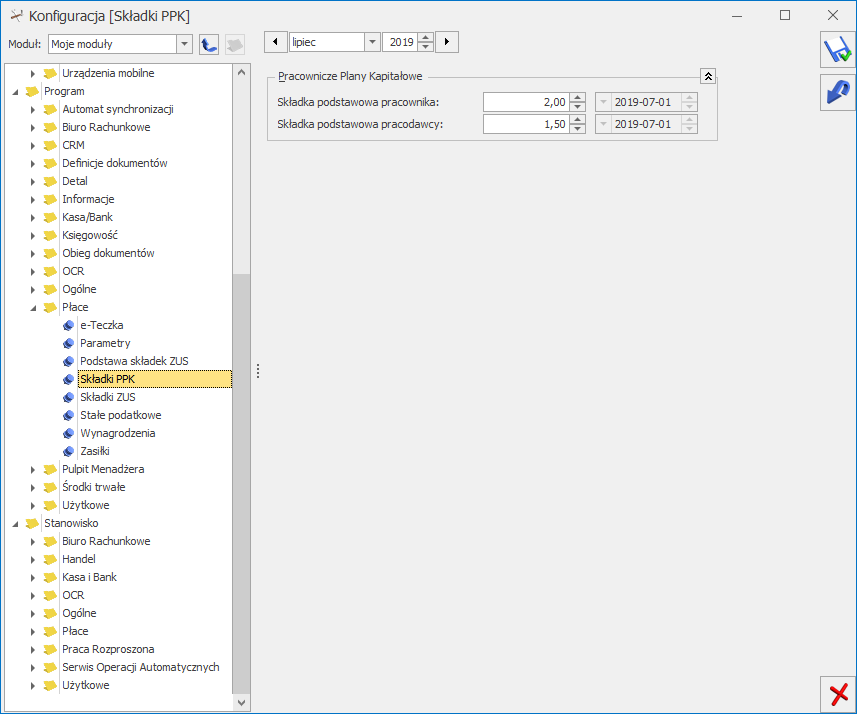

Procent składki podstawowej oraz dodatkowej finansowanej przez pracownika przyjmowany do wyliczeń jest pobierany z zapisu historycznego aktualnego na ostatni dzień miesiąca poprzedzającego miesiąc deklaracji ustawiony na liście płac. Dodatkowo sprawdzane jest czy data złożenia deklaracji dotyczącej składki podstawowej oraz dodatkowej przypada w miesiącu wcześniejszym niż wypłata wynagrodzenia (miesiąc i rok deklaracji ustawiony na liście płac).

Składka dodatkowa pracodawcy nalicza się zgodnie z ustawieniem procentu w polu Indyw. procent składki dodat. pracodawcy na formularzu pracownika w zapisie aktualnym na ostatni dzień miesiąca zgodnego z miesiącem deklaracji na liście płac. Jeśli pracownik nie ma ustawionego indywidualnego procentu składki dodatkowej wysokość składki dodatkowej pobierana jest z konfiguracji [Konfiguracja/Firma/Płace/Pracownicze Plany Kapitałowe], a jeśli nie ma jej podanej to składka nalicza się w kwocie zero. Składka podstawowa oraz dodatkowa finansowana przez pracodawcę nalicza się w wysokości obowiązującej w miesiącu wypłaty wynagrodzenia.

Składki PPK finansowane przez pracownika pomniejszają kwotę netto do wypłaty. Składki PPK opłacane dla danego pracownika przez pracodawcę stanowią przychód pracownika i podlegają opodatkowaniu.

W wypłacie, w której zostały naliczone składki PPK pracodawcy automatycznie zostanie dodany element Przychód z tytułu PPK na kwotę równą sumie składki podstawowej oraz dodatkowej pracodawcy:

Procent składki podstawowej oraz dodatkowej finansowanej przez pracownika przyjmowany do wyliczeń jest pobierany z zapisu historycznego aktualnego na ostatni dzień miesiąca poprzedzającego miesiąc deklaracji ustawiony na liście płac. Dodatkowo sprawdzane jest czy data złożenia deklaracji dotyczącej składki podstawowej oraz dodatkowej przypada w miesiącu wcześniejszym niż wypłata wynagrodzenia (miesiąc i rok deklaracji ustawiony na liście płac).

Składka dodatkowa pracodawcy nalicza się zgodnie z ustawieniem procentu w polu Indyw. procent składki dodat. pracodawcy na formularzu pracownika w zapisie aktualnym na ostatni dzień miesiąca zgodnego z miesiącem deklaracji na liście płac. Jeśli pracownik nie ma ustawionego indywidualnego procentu składki dodatkowej wysokość składki dodatkowej pobierana jest z konfiguracji [Konfiguracja/Firma/Płace/Pracownicze Plany Kapitałowe], a jeśli nie ma jej podanej to składka nalicza się w kwocie zero. Składka podstawowa oraz dodatkowa finansowana przez pracodawcę nalicza się w wysokości obowiązującej w miesiącu wypłaty wynagrodzenia.

Składki PPK finansowane przez pracownika pomniejszają kwotę netto do wypłaty. Składki PPK opłacane dla danego pracownika przez pracodawcę stanowią przychód pracownika i podlegają opodatkowaniu.

W wypłacie, w której zostały naliczone składki PPK pracodawcy automatycznie zostanie dodany element Przychód z tytułu PPK na kwotę równą sumie składki podstawowej oraz dodatkowej pracodawcy:

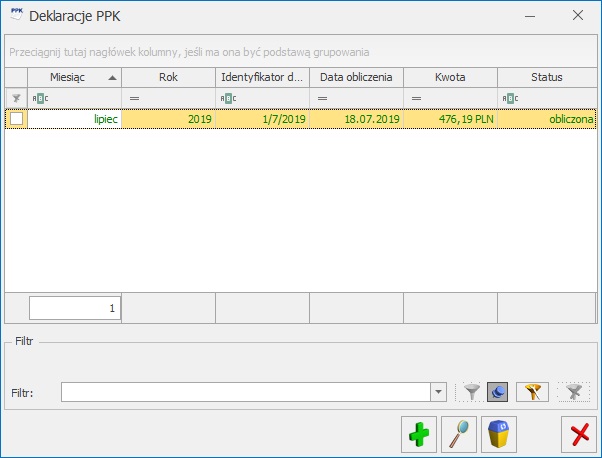

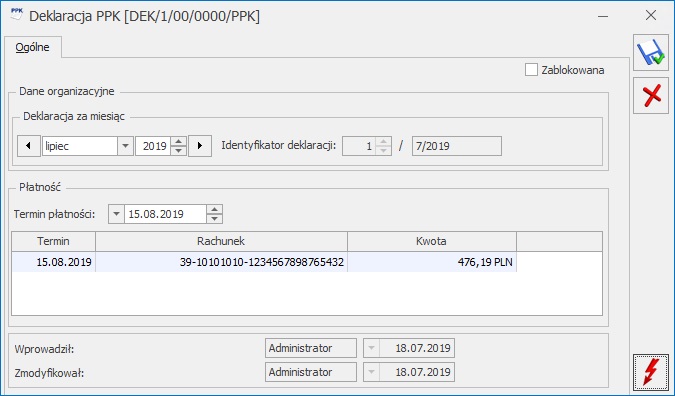

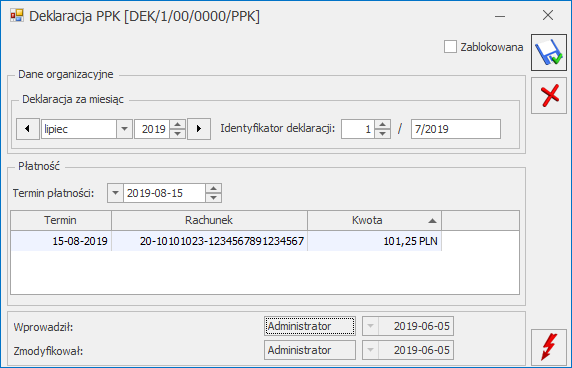

Z poziomu okna ‘Deklaracje PPK’ można naliczyć deklarację, podejrzeć już naliczoną deklarację lub usunąć. Na liście wyświetlane są następujące informacje:

Z poziomu okna ‘Deklaracje PPK’ można naliczyć deklarację, podejrzeć już naliczoną deklarację lub usunąć. Na liście wyświetlane są następujące informacje:

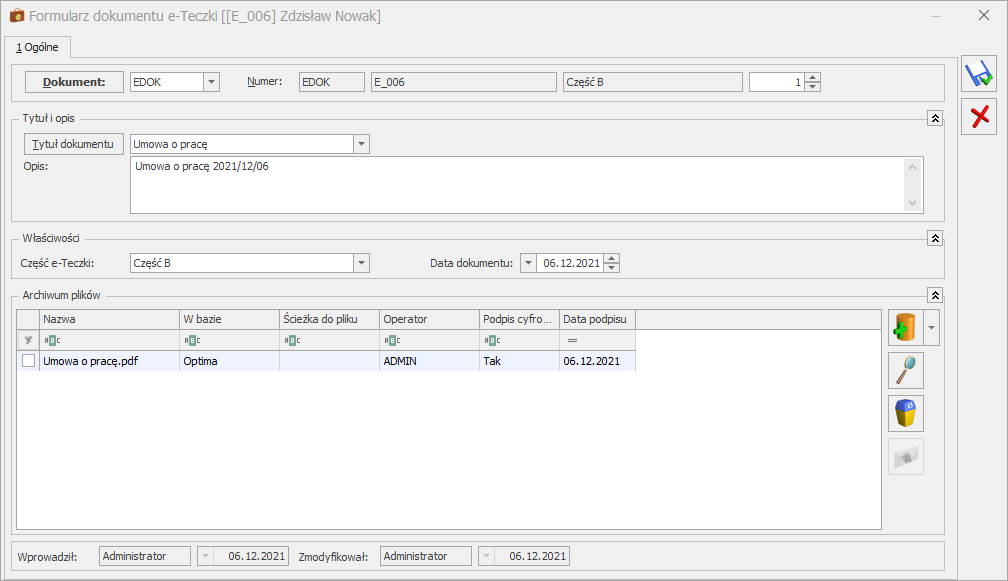

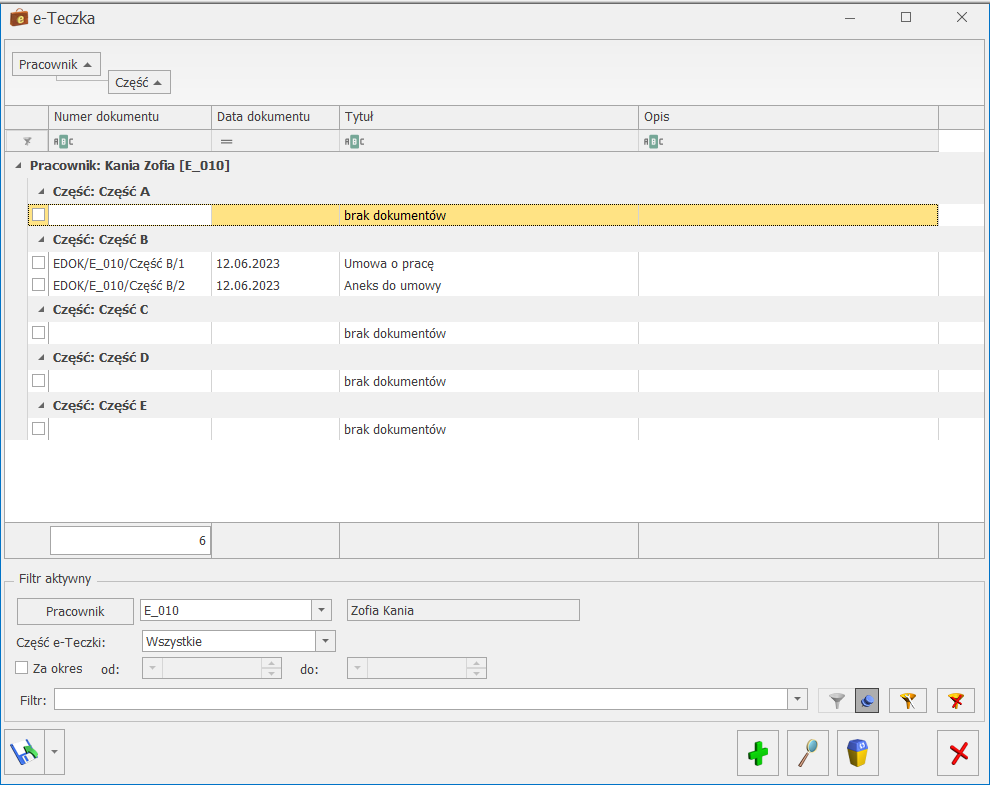

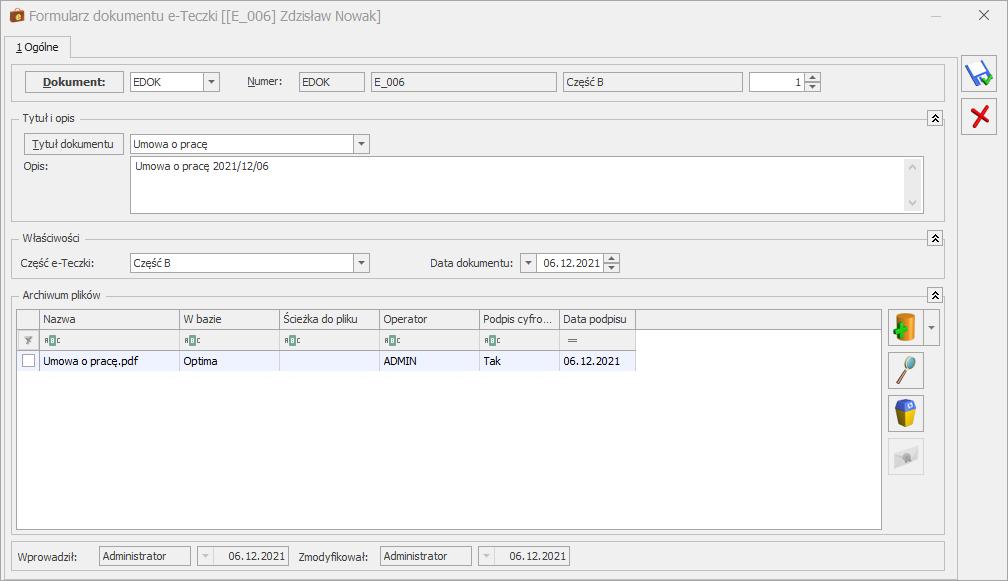

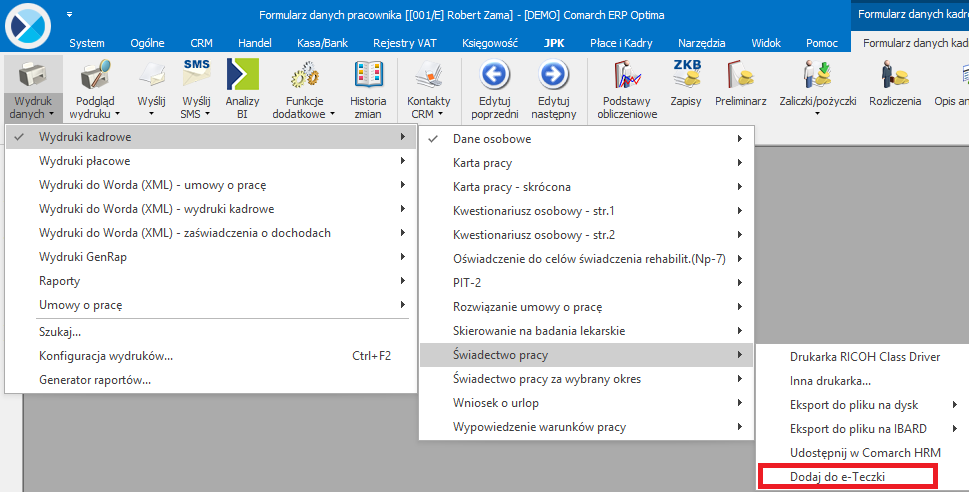

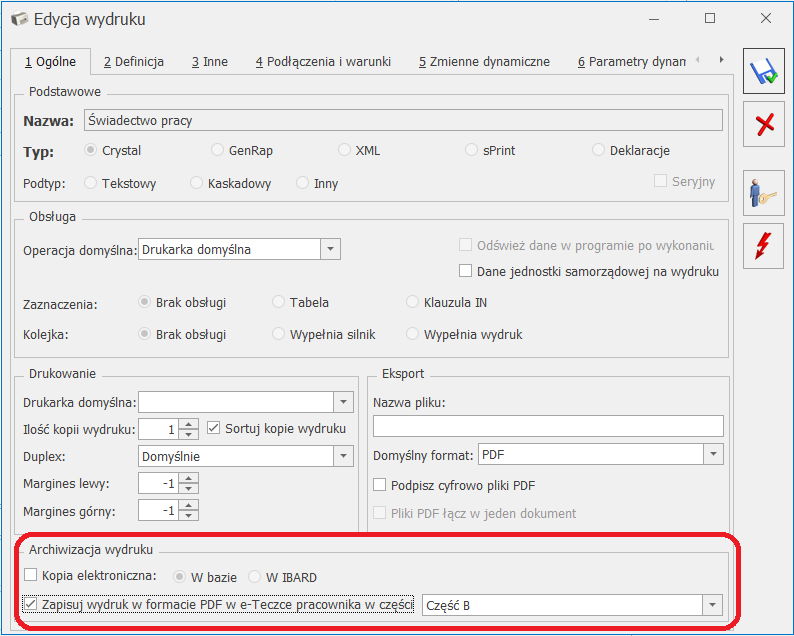

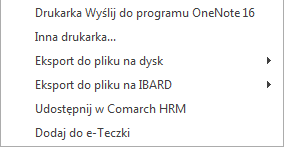

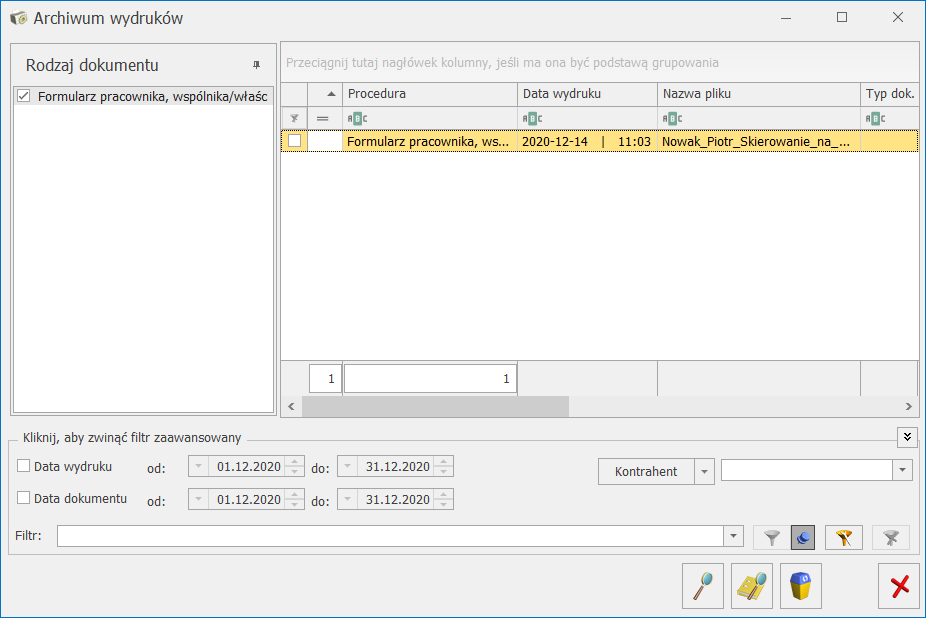

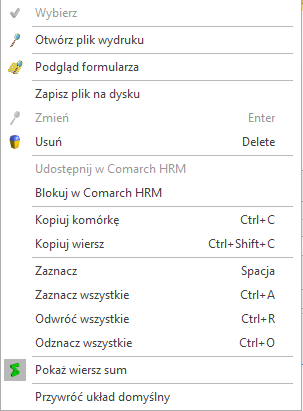

- elektroniczna dokumentacja pracownicza dostępna w programie, służy przechowywaniu dokumentów kadrowych związanych z pracownikiem w formie elektronicznej, umożliwiając jednocześnie łatwy dostęp do danych pracownika. Funkcjonalność jest dostępna w module Płace i Kadry oraz Płace i Kadry Plus z poziomu listy pracowników oraz z formularza pracownika.

- elektroniczna dokumentacja pracownicza dostępna w programie, służy przechowywaniu dokumentów kadrowych związanych z pracownikiem w formie elektronicznej, umożliwiając jednocześnie łatwy dostęp do danych pracownika. Funkcjonalność jest dostępna w module Płace i Kadry oraz Płace i Kadry Plus z poziomu listy pracowników oraz z formularza pracownika.

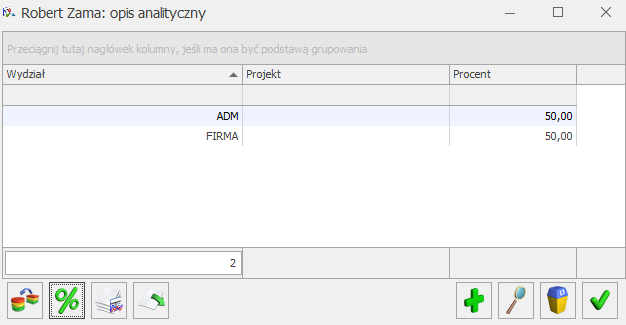

– Eksport GUS Z-12 – mechanizm umożliwiający eksport danych pracowników do pliku o formacie *.csv pozwalający zaimportować dane do programu Z-12 GUS, w celu przygotowania i przesłania Sprawozdania o strukturze wynagrodzeń według zawodów GUS Z-12. Jest dostępny z poziomu Płace i Kadry/ Kadry/ Inne/ Eksport GUS Z-12.

Po wskazaniu opcji Eksport GUS Z-12

– Eksport GUS Z-12 – mechanizm umożliwiający eksport danych pracowników do pliku o formacie *.csv pozwalający zaimportować dane do programu Z-12 GUS, w celu przygotowania i przesłania Sprawozdania o strukturze wynagrodzeń według zawodów GUS Z-12. Jest dostępny z poziomu Płace i Kadry/ Kadry/ Inne/ Eksport GUS Z-12.

Po wskazaniu opcji Eksport GUS Z-12

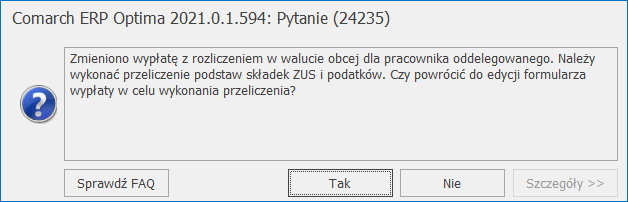

Odpowiedź „tak” nie powoduje automatycznego przeliczenia. To Użytkownik decyduje o wykonaniu przeliczenia klikając w przycisk

Odpowiedź „tak” nie powoduje automatycznego przeliczenia. To Użytkownik decyduje o wykonaniu przeliczenia klikając w przycisk

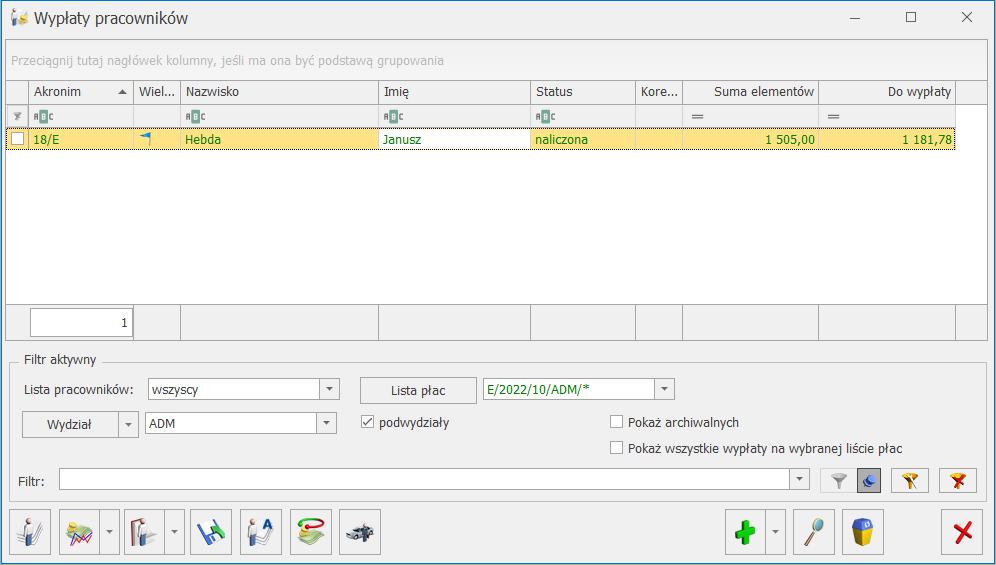

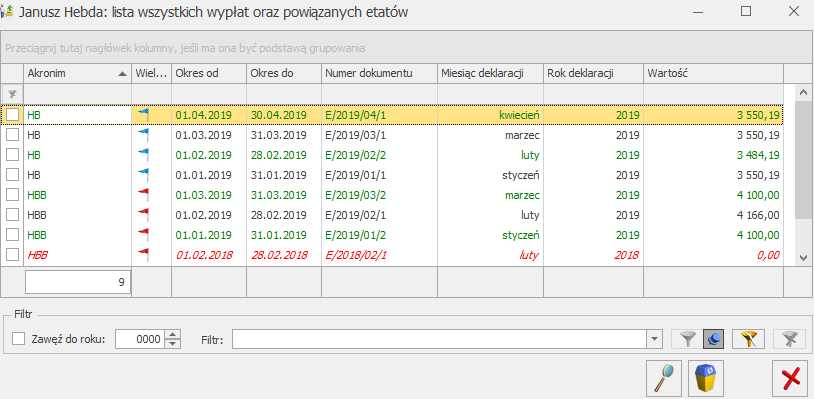

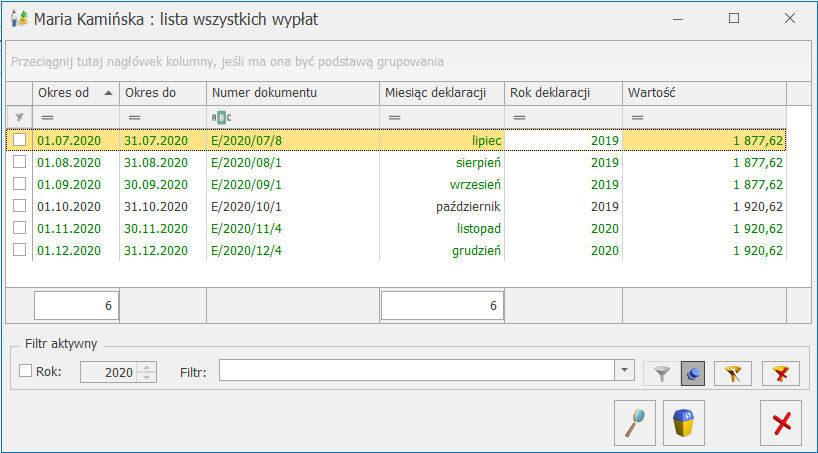

Lista wszystkich wypłat pracownika, pojawi się okno z listą wypłat z danego etatu pracownika,

Lista wszystkich wypłat pracownika, pojawi się okno z listą wypłat z danego etatu pracownika,

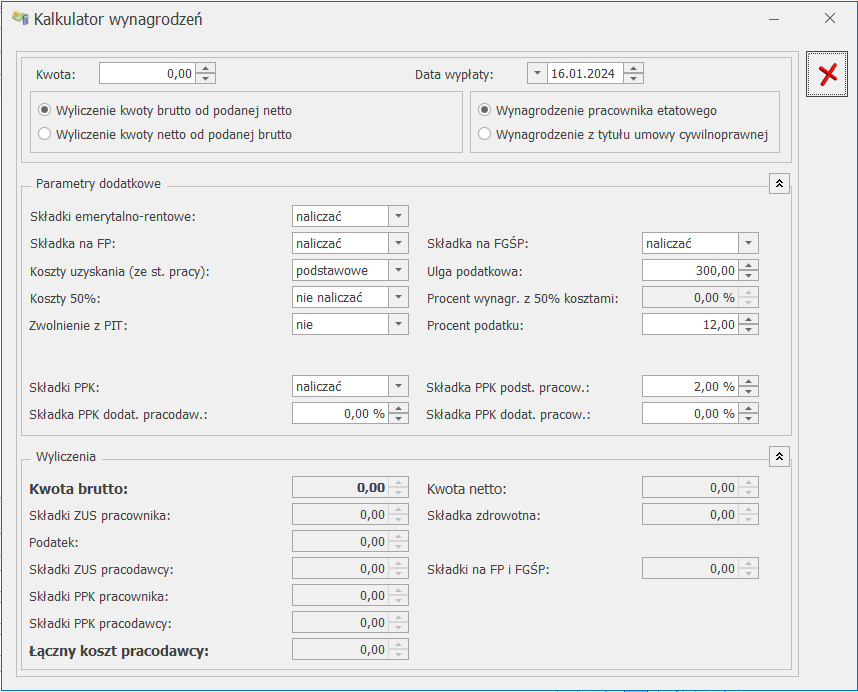

– Kalkulator wynagrodzeń – narzędzie pomocne do wyliczania kwoty brutto od podanej kwoty netto lub kwoty netto od podanej wartości brutto dla pracownika etatowego i zleceniobiorcy.

Kalkulator wynagrodzeń nie jest powiązany z wyliczaniem wypłat. Jest dostępny niezależnie od posiadanych modułów w menu Ogólne lub w menu Płace i Kadry z poziomu: listy pracowników, formularza pracownika, formularza umowy zlecenie, listy wypłat pracowników i formularza wypłaty.

Na formularzu kalkulatora należy wskazać, czy wyliczana kwota dotyczy wypłaty dla pracownika etatowego, czy zleceniobiorcy oraz ustawić dodatkowe parametry takie jak:

– Kalkulator wynagrodzeń – narzędzie pomocne do wyliczania kwoty brutto od podanej kwoty netto lub kwoty netto od podanej wartości brutto dla pracownika etatowego i zleceniobiorcy.

Kalkulator wynagrodzeń nie jest powiązany z wyliczaniem wypłat. Jest dostępny niezależnie od posiadanych modułów w menu Ogólne lub w menu Płace i Kadry z poziomu: listy pracowników, formularza pracownika, formularza umowy zlecenie, listy wypłat pracowników i formularza wypłaty.

Na formularzu kalkulatora należy wskazać, czy wyliczana kwota dotyczy wypłaty dla pracownika etatowego, czy zleceniobiorcy oraz ustawić dodatkowe parametry takie jak:

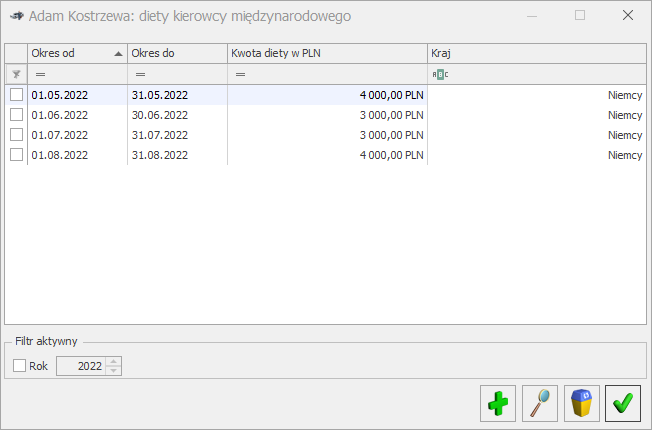

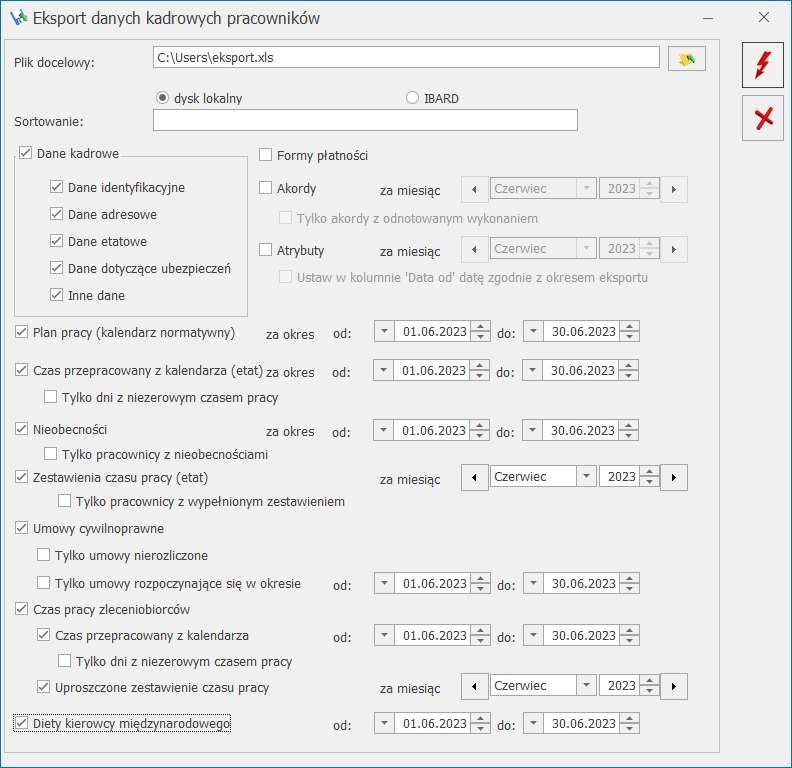

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ Użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ Użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

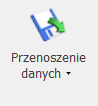

Narzędzie pozwalające na przenoszenie pełnych danych kadrowo – płacowych między bazami Comarch ERP Optima. Mechanizm daje możliwość dalszego naliczania wynagrodzeń po zaimportowaniu danych do nowej bazy uwzględniając przeniesione wypłaty.