Zmiana wynagrodzenia pracownika (stawki zaszeregowania) oraz wymiaru etatu

Zmiana wynagrodzenia zasadniczego to jedna z licznych sytuacji, która powinna mieć swoje odzwierciedlenie w danych kadrowych, a w szczególności w historii pracownika.

Cel ćwiczenia: Dokonanie aktualizacji danych pracownika w zawiązku ze zmianą wymiaru etatu i stawki zaszeregowania.

- Przy zmianie takich danych jak: stawka zaszeregowania, wymiar etatu, przedłużenie umowy o pracę, zmiana adresu oraz zmiany: kalendarza, rodzaju zatrudnienia, zgłoszenia do ubezpieczeń na innym kodzie itp. wymagana jest aktualizacja zapisu

, czyli uzupełnienie historii pracownika o nowe dane historyczne.

, czyli uzupełnienie historii pracownika o nowe dane historyczne.

- Na Liście pracowników ustawiamy kursor na nazwisku wybranego pracownika Jan Kowalski i kombinacją klawiszy <Ctrl>+<Insert> bądź przyciskiem Aktualizacja zapisu uruchamiamy aktualizację (Data aktualizacji, w którym określamy datę, od której będzie obowiązywać zmiana na pracowniku - podpowiada się data zgodna z datą aktualności ustawioną pod listą pracowników) – w celu wykonania ćwiczenia ustawiamy datę: 1‑go dnia następnego miesiąca.

- Po zaakceptowaniu daty, otwiera się Formularz danych pracownika - data wyświetlana w górnej części zakładki Ogólne informuje nas, od kiedy będą obowiązywać wprowadzone obecnie zmiany.

- Przechodzimy na zakładkę Etat i modyfikujemy pola:

- Wymiar etatu: z 1/1 na 3/4

- Stawka: z 2 400.00 zł / mies. na 1 800.00 zł / mies.

- Zapisujemy Formularz danych pracownika

- Sprawdzamy pod przyciskiem Zapisy historyczne, zachowane poprzednie dane i nowe zmienione poprzez aktualizację zapisu:

- Aktualny od – – (brak daty) Aktualny do: ostatni dzień b. miesiąca

- Aktualny od: pierwszy dzień następnego mies. Aktualny do: – (brak daty)

Dodanie właściciela

Cel ćwiczenia: Wprowadzenie danych o właścicielu firmy.

- Z menu Ogólne wybieramy Inne/Właściciele i dodajemy (klawiszem <INSERT> lub poleceniem Dodaj z menu kontekstowego, wywołanego prawym klawiszem myszy) formularz danych kadrowych właściciela.

- W nowym formularzu uzupełniamy Akronim, Imię i Nazwisko właściciela.

- Akronim: 001/W

- Nazwisko: Nowak

- Imię (pierwsze): Tadeusz

- PESEL, NIP, Adres

- Przechodzimy na zakładkę Etat:

- W polu Data zatrudnienia (data zgłoszenia do ubezpieczeń) wprowadzamy 1-szy dzień bieżącego roku

- Jako Rodzaj zatrudnienia wybieramy ze słownika Właściciel

- Zaznaczamy opcję Dochód deklarowany (składki będą płacone od dochodu deklarowanego) – w polu Stawka pojawia się kwota podstawy składek społecznych

- Zaznaczamy opcję Indywidualny procent wypadkowego i wpisujemy wartość 1,80%. Dodatkowo na formularzu urzędu ZUS należy uzupełnić informację o numerze indywidualnego rachunku składkowego, na który mają być pzrelewane składki ZUS tego właściciela.

- Przechodzimy na zakładkę Ubezpieczenie (etat), aby uzupełnić informacje o ubezpieczeniach:

- Kod tytułu ubezpieczenia 0510 00 – po wybraniu kodu program proponuje objęcie pracownika obowiązkowymi ubezpieczeniami i dobrowolną składką chorobową oraz daty zgłoszenia do ubezpieczeń społecznych i zdrowotnego zgodne z odnotowaną datą zatrudnienia.

- Zaznaczamy opcję Indywidualna DRA – dla właściciela będziemy sporządzać osobną deklarację

- Zapisujemy kartę właściciela

Ustalamy schemat płatności gotówka/ROR, inny odbiorca płatności, wieloetatowość

Ćwiczenie nr 1

Cel ćwiczenia: Wprowadzenie informacji o koncie bankowym pracownika, na które będą przekazywane wynagrodzenia.

- Edytujemy Formularz danych personalnych pracownika (Jan Kowalski).

- Wybieramy przycisk Schemat płatności

.

.

- W polu „Forma płatności” zmieniamy na przelew

- Domyślnie odbiorcą płatności jest sam pracownik, dlatego w polu Pracownik wyświetla się jego Akronim

- Z listy słownikowej wybieramy bank PKO o numerze rozliczeniowym 10202906

- Uzupełniamy pełny numer rachunku bankowego pracownika w standardzie IBAN (należy wpisać 16 dowolnych cyfr, po wpisaniu i naciśnięciu klawisza <Tab> zostanie wyliczona cyfra kontrolna)

- W procencie płatności deklarujemy 100%. Cała kwota wynagrodzenia będzie przekazywana na konto bankowe. Zapisujemy formularz płatności i formularz pracownika.

Ćwiczenie nr 2

Cel ćwiczenia: W tym ćwiczeniu opisana jest sytuacja, gdy wynagrodzenie pracownika częściowo będzie wypłacone gotówkę, a częściowo przelewem.

- Edytujemy Formularz danych kadrowych pracownika,

Uwaga

Gdy zmieniamy schemat płatności na inny (na przykład z gotówki na przelew), a są już naliczone wypłaty, to należy wprowadzić taki zapis przez aktualizację.

- Wybieramy Schemat płatności

(ikona po prawej stronie okna),

(ikona po prawej stronie okna),

- Dodajemy pierwszą płatność: W polu Forma płatności wybieramy przelew,

- Z listy słownikowej wybieramy bank oraz numer oddziału banku, konto uzupełniamy o numer rachunku bankowego pracownika,

- Deklarowana wysokość przelewu na to konto to 50 %,

- Zaznaczamy parametr Nadwyżki nad zdeklarowane kwoty dodawane do tej płatności. Spowoduje to, że w przypadku, gdy nie będzie możliwości podzielenia wypłaty netto na dwie równe części (kwestia zaokrągleń groszy), nadwyżki zostaną przekazane na to właśnie konto. Np.: kwota. 1.000,33 zł. nie może być podzielona na dwie równe części – w tym przypadku na konto bankowe zostanie przekazana kwota 500,17 zł. a do kasy 500,16 zł.,

- Zapisujemy Formularz płatności.

- Ikoną

dodajemy kolejną formę płatności, tym razem wybierając jako formę płatności – gotówka,

dodajemy kolejną formę płatności, tym razem wybierając jako formę płatności – gotówka,

- W procencie płatności deklarujemy 100 % (!). Ponieważ gotówka została zadeklarowana jako druga forma płatności, to wpisane 100% oznacza wielkość, która pozostaje po zrealizowaniu pierwszej płatności (przelew 50%),

- Zapisujemy formularz płatności, listę płatności i formularz danych kadrowych pracownika.

Uwaga

Dla pracownika nie można wskazywać formy płatności, dla której jest ustawiony konkretny płatnik (np. wskazany kontrahent).

Ćwiczenie nr 3

Cel ćwiczenia: Wprowadzenie informacji o koncie bankowym innego odbiorcy płatności.

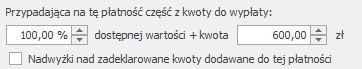

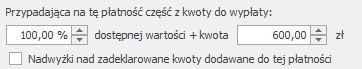

Przykładowo 600,00 zł. wynagrodzenia pracownika Zenona Sokołowskiego - jest przekazywane na konto jego córki Elżbiety Sokołowskiej:

- Jeśli Pani Elżbieta nie jest i nigdy nie była pracownikiem firmy w której pracuje Z. Sokołowski, należy ją dodać

na Listę pracowników jako niezatrudnioną, tj. wystarczy wpisać imię, nazwisko i akronim. W sytuacji, gdy osoba jest już w bazie nic nie modyfikujemy. (Można ją oznaczyć statusem Archiwalny [v], by nie była widoczna na listach).

na Listę pracowników jako niezatrudnioną, tj. wystarczy wpisać imię, nazwisko i akronim. W sytuacji, gdy osoba jest już w bazie nic nie modyfikujemy. (Można ją oznaczyć statusem Archiwalny [v], by nie była widoczna na listach).

- Edytujemy

Formularz danych kadrowych pracownika Z. Sokołowskiego.

Formularz danych kadrowych pracownika Z. Sokołowskiego.

- Przechodzimy do Schematu płatności

, dodajemy

, dodajemy  lub <INS> nową płatność, typ Przelew. z listy wywołanej przyciskiem Pracownik wybieramy E. Sokołowską. Wskazujemy Bank i uzupełniamy numer rachunku. W polu Opis rachunku można wpisać treść np. Alimenty dla córki. Następnie deklarujemy przekazywaną kwotę np. 600,00 zł.

lub <INS> nową płatność, typ Przelew. z listy wywołanej przyciskiem Pracownik wybieramy E. Sokołowską. Wskazujemy Bank i uzupełniamy numer rachunku. W polu Opis rachunku można wpisać treść np. Alimenty dla córki. Następnie deklarujemy przekazywaną kwotę np. 600,00 zł.

- A Płatność pracownika (przelew) jako 0% dostępnej wartości i zaznaczony parametr Nadwyżki nad zadeklarowane kwoty… [v].

- Zmiany należy zapisać

. Na liście form płatności pojawią się zadeklarowane pozycje.

. Na liście form płatności pojawią się zadeklarowane pozycje.

Automatycznie zostaną przepisane do schematu płatności w wypłacie pracownika i docelowo w zdarzeniach w Preliminarzu płatności (Kasa/Bank).

Wydruk przelewu dla innego Odbiorcy płatności (E. Sokołowskiej) drukujemy z poziomu modułu Kasa/Bank/ Preliminarz płatności – po wejściu do zdarzenia. W Preliminarzu płatności, na zakładce [Wg podmiotu], taka płatność będzie widoczna jako płatność dla podmiotu (pracownika) E. Sokołowska wskazanej jako Odbiorca, a nie na liście płatności pracownika, dla którego naliczono wypłatę.

Ćwiczenie nr 4

Cel ćwiczenia: Wprowadzenie informacji o tym samym koncie bankowym na różnych etatach (wieloetatowość).

Pracownik zatrudniony przykładowo na 2 etatach. Ma naliczone dwie wypłaty zostanie wygenerowany jeden przelew na konto pracownika (całość wynagrodzenia płacone na konto).

- Należy edytować formularz Etatu podstawowego pracownika,

- Wyświetlić Schemat płatności

i dodać płatność jako Przelew, wskazujemy Bank i uzupełniamy numer rachunku. W polu Odbiorca płatności domyślnie pojawia się akronim edytowanego pracownika, zapisujemy formularz.

i dodać płatność jako Przelew, wskazujemy Bank i uzupełniamy numer rachunku. W polu Odbiorca płatności domyślnie pojawia się akronim edytowanego pracownika, zapisujemy formularz.

- Następnie edytujemy formularz Etatu dodatkowego pracownika, przechodzimy do schematu płatności,

- Edytujemy

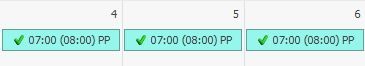

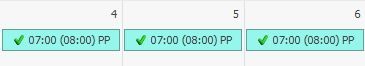

istniejącą płatność typu Gotówka (domyślnie jest dodawana) i zamieniamy ją na typ Przelew, jako Odbiorcę płatności wskazujemy Etat podstawowy (czerwona chorągiewka) tego pracownika. Wybieramy Bank i uzupełniamy numer rachunku zgodny z zapisem w Etacie Można dodatkowo wypełnić Opis rachunku. Pozostawić bez zmian: Przypadająca na tę płatność część z kwoty do wypłaty: 100% dostępnej wartości + kwota 0,00zł i zaznaczony parametr [v] Nadwyżki nad zadeklarowane kwoty dodawane do tej płatności. Następnie zapisujemy formularz.

istniejącą płatność typu Gotówka (domyślnie jest dodawana) i zamieniamy ją na typ Przelew, jako Odbiorcę płatności wskazujemy Etat podstawowy (czerwona chorągiewka) tego pracownika. Wybieramy Bank i uzupełniamy numer rachunku zgodny z zapisem w Etacie Można dodatkowo wypełnić Opis rachunku. Pozostawić bez zmian: Przypadająca na tę płatność część z kwoty do wypłaty: 100% dostępnej wartości + kwota 0,00zł i zaznaczony parametr [v] Nadwyżki nad zadeklarowane kwoty dodawane do tej płatności. Następnie zapisujemy formularz.

Płatności generowane automatycznie w wypłatach będą mieć jako podmiot (Odbiorcę) Akronim pracownika przypisany do jego Etatu podstawowego.

Z poziomu Kasa/Bank – Preliminarz płatności/ Preliminarz podmiotu będą widoczne płatności pracownika i można wygenerować zbiorczy przelew. Po wskazaniu etatu podstawowego jako Podmiotu (zakładka [Wg Podmiotu] w Preliminarzu płatności).

Dodanie pracownika na listę

Cel ćwiczenia: Dodanie nowej osoby do listy pracowników.

- Z menu Płace i Kadry wybieramy opcję Nowy pracownik.

- W nowym formularzu uzupełniamy wymagane pola: Akronim, Imię i Nazwisko

- Akronim: 005/E

- Nazwisko: Kowalski

- Imię (pierwsze): Jan

- Zapisujemy te podstawowe informacje.

- W Kadrach wyświetlamy Listę pracowników Wszyscy. Dodany pracownik pojawia się na liście osób. Aby uzupełnić dane osobowe pracownika otwieramy formularz za pomocą ikony lupy.

- Uzupełniamy pola dotyczące adresu:

- Województwo: małopolskie (wybór z zamkniętej listy)

- Miejscowość: Kraków (uzupełniamy wywołany słownik o taką pozycję)

- Powiat/gmina: Kraków

- Adres: 31-100 Kraków, ul. Szeroka 12

- Poczta: Kraków (korzystamy ze słownika)

- Zakładka Nr ident./podatki

- Wprowadzamy podwyższone koszty uzyskania przychodu – Pod przyciskiem „koszty uzyskania z tytułu” wybieramy pozycję 3.

- „Zerujemy” pracownikowi mnożnik ulgi podatkowej (jest rencistą)

- Przypisujemy mu Urząd Skarbowy Kraków – Stare Miasto (wybierając z listy urzędów)

- Zakładka Ubezpieczenie cd używając kodów z dostępnych słowników zaznaczamy, że pracownik:

- Ma przyznane prawo do renty (kod-2)

- Posiada orzeczenie o znacznym stopniu niepełnosprawności (kod-3)

- Zapisujemy formularz pracownika

Zatrudniamy pracownika etatowego na czas określony

Cel ćwiczenia: Uzupełnienie informacji o etacie pracownika i ubezpieczeniach ZUS.

- W Kadrach wyświetlamy Listę pracowników Bez zatrudnienia i ponownie otwieramy formularz danych kadrowych (Jan Kowalski).

- Przechodzimy na zakładkę Etat w celu odnotowania informacji o zatrudnieniu.

- W polu Data zatrudnienia wprowadzamy 1-szy dzień bieżącego miesiąca.

- Jako Rodzaj umowy wybieramy ze słownika umowę na czas określony

- Wpisujemy Datę zwolnienia na 31 grudnia bieżącego roku

- Stanowisko: Konsultant – uzupełniamy słownik stanowisk o taką pozycję

- Wybieramy z listy własny Kalendarz 35-godzinny (pracownik posiada znaczny stopień niepełnosprawności, więc może pracować tylko 7 godzin dziennie, 35 tygodniowo)

- Podajemy Wymiar etatu 1/1 i Stawkę zaszeregowania w wysokości 2 400.00 zł za miesiąc

- Norma dobowa do urlopu dla pełnego wymiaru etatu – ustawiamy na 7h (norma dla tego pracownika jest obniżona do 7 godzin dziennie)

- Przechodzimy na zakładkę Ubezpieczenie (etat), aby uzupełnić informacje o ubezpieczeniach pracownika:

- Kod tytułu ubezpieczenia 0110 – dwie dodatkowe cyfry (ustalone prawo do emerytury lub renty i kod stopnia niepełnosprawności) są automatycznie dopisywane na podstawie informacji wprowadzonych na zakładce Ubezpieczenie cd. Jeśli poprawnie wykonaliśmy to pełny kod tytułu ubezpieczenia jest wyświetlany jako 0110 23.

- Po wybraniu kodu program proponuje objęcie pracownika obowiązkowymi ubezpieczeniami i daty zgłoszenia do ubezpieczeń społecznych i zdrowotnego zgodne z odnotowaną datą zatrudnienia.

- Akceptujemy formularz pracownika (uzupełniony o dane etatowe) i na Liście pracowników widzimy go na listach: Wszyscy i Etat

- Nie widzimy go już na listach: Bez zatrudnienia i Umowa

Przypięcie potrącenia składki PZU

Cel ćwiczenia: Uzupełnienie listy dodatkowych elementów wynagrodzenia o dodatek typu potrącenie.

- Zatrudnionemu pracownikowi oprócz wynagrodzenia zasadniczego będziemy, co miesiąc potrącać z wypłaty składkę PZU. W tym celu w Kadrach podświetlamy wybranego pracownika (Jan Kowalski).

- Na dole okna naciskamy przycisk Dodatkowe elementy wynagrodzenia – wyświetli się lista dodatków na której dodajemy kolejne elementy wynagrodzenia o stałym charakterze.

- Jako Typ składnika wybieramy zdefiniowaną wcześniej Składkę PZU

- Wprowadzamy informacje o okresie, w jakim potrącenie będzie pobierane z wypłaty pracownika: Od: 1-szy dzień miesiąca z daty zatrudnienia daty Do nie wypełniamy

- Zapisujemy formularz dodatku i listę dodatkowych elementów.

Dodanie osoby współpracującej rozliczanej razem z właścicielem

Aby wpisać do bazy

osobę współpracującą należy:

- wejść w Kadry i wyświetlić listę Właściciele,

- kliknąć przycisk Dodaj – (ikona plusa ) lub wcisnąć klawisz <INSERT> lub polecenie Dodaj z menu kontekstowego, wywołanego prawym klawiszem mysz) – otworzy się Formularz danych kadrowych pracownika,

- wprowadzić wszystkie dane identyfikacyjne: imię, nazwisko, PESEL, NIP, adres,

- na zakładce [Etat] uzupełnić datę zatrudnienia zgodną z datą zgłoszenia do ubezpieczeń, w polu Rodzaj zatrudnienia wybrać Osoba współpracująca, należy określić podstawę wymiaru składek ZUS, albo zaznaczyć parametr Dochód deklarowany. Można również wpisać Stawkę zaszeregowania. Należy przy tym pamiętać, że kwota ta nie może być mniejsza od minimalnego dochodu deklarowanego, który stanowi 60% przeciętnego wynagrodzenia. Obowiązek sprawdzania tej kwoty spoczywa na użytkowniku systemu,

Uwaga

Jeśli składki na ubezpieczenie mają być opłacane na preferencyjnych warunkach, tj. od podstawy 30% z minimalnej płacy, należy samodzielnie obliczyć kwotę i wpisać w polu Stawka zaszeregowania.

- pole zdrow.mnożnik powinien zostać bez zmian (wartość 1),

- w sytuacji, gdy właściciel przesyła do ZUS za siebie i osobę współpracującą indywidualną deklarację ZUS DRA musi ustawić pole Indywidualny procent wypad. i wpisać stopę procentową składki taką jak na formularzu danych kadrowych właściciela,

- na zakładce [Etat / Ubezpieczenia] należy wpisać kod ubezpieczenia. Po wciśnięciu przycisku Kod wyświetlona zostanie lista dostępnych kodów, ale tylko dla osób prowadzących pozarolniczą działalność gospodarczą. Po wybraniu kodu zaproponują się zgłoszenia do ubezpieczeń. Jest to tylko propozycja programu, którą należy przystosować do faktycznej sytuacji,

- na samym dole okna znajdują się pola pozwalające określić sposób późniejszego rozliczania osoby współpracującej. Nie uzupełniamy ich jeśli cała firma (pracownicy, właściciel, osoby współpracujące) rozliczana jest na jednej deklaracji DRA. W celu wspólnego rozliczania właściciela i związanych z nim osób współpracujących należy w pole Na DRA rozliczać z wybrać właściciela

Uwaga

Wybrany właściciel musi mieć zaznaczone Indywidualne DRA. W przypadku wybrania właściciela, który nie ma włączonego tego parametru, osoba współpracująca nie pojawi się na deklaracjach rozliczeniowych.

Po uzupełnieniu wszystkich danych wciśnięcie przycisku

powoduje dopisanie osoby współpracującej na listę właścicieli.

Przyznanie premii procentowej

Jeśli jest to premia stała tzn. będzie ona wypłacana regularnie przez dłuższy czas, należy ten fakt odnotować w danych pracownika.

Cel ćwiczenia: Uzupełnienie listy dodatkowych elementów wynagrodzenia o dodatek typu premia.

- Zatrudnionemu pracownikowi oprócz wynagrodzenia zasadniczego będziemy, co miesiąc wypłacać premię procentową na osobnej liście INNA. W tym celu w Kadrach (Płace i Kadry/ Kadry) podświetlamy wybranego pracownika (np. Jan Kowalski).

- Na dole okna naciskamy przycisk Dodatkowe elementy wynagrodzenia

- wyświetli się lista dodatków na której dodajemy kolejne elementy wynagrodzenia o stałym charakterze.

- wyświetli się lista dodatków na której dodajemy kolejne elementy wynagrodzenia o stałym charakterze.

- W celu wprowadzenia na listę nowego elementu wciskamy przycisk Dodaj (klawisz <INSERT> lub polecenie Dodaj z menu kontekstowego, wywołanego prawym klawiszem myszy).

- Jako Typ składnika wybieramy zdefiniowaną wcześniej Premię procentową

- Wprowadzamy informacje o okresie, w jakim dodatek przysługuje pracownikowi: Od: 1-szy dzień miesiąca z daty zatrudnienia daty Do nie wypełniamy – dodatek będzie wypłacany przez cały czas

- Wartość dodatku będzie wyliczana na wypłacie jako procent wynagrodzenia nominalnego

- W polu Symbol listy płac wybieramy „I” – Inna wypłata

- Zapisujemy formularz dodatku i listę dodatkowych elementów.

https://www.youtube.com/watch?v=fItyK1b1o_w

Wynagrodzenie zasadnicze/mies., a pomniejszanie o nieobecności

Obowiązują dwie metody obliczania wynagrodzenia zasadniczego ustalonego w stawce miesięcznej w przypadku przepracowania części miesiąca, uzależnione od rodzaju nieobecności w pracy. Określają je przepisy Rozporządzenia MPiPS z dnia 29 maja 1996 r. W sprawie sposobu ustalania wynagrodzenia w okresie niewykonywania pracy… (Dz.U. z 2003r., nr 230, poz.2292).

Metoda 1 – pomniejszenie o 1/30

W przypadku nieobecności spowodowanej chorobą lub innej nieobecności, za okres której przysługują świadczenia z ubezpieczenia chorobowego lub wypadkowego, wynagrodzenie zasadnicze/miesięczne za przepracowaną część miesiąca ustala się:

- dzieląc pełne wynagrodzenie przez 30,

- i mnożąc tak otrzymaną kwotę przez liczbę dni wskazanych w zaświadczeniu lekarskim,

- następnie odejmując tak obliczone wynagrodzenie od wynagrodzenia przysługującego za cały miesiąc.

Powyższa metoda jest dostosowana do sposobu obliczania świadczeń za okres tych nieobecności, które wypłaca się za każdy dzień, nie wyłączając niedziel, świąt i dni wolnych od pracy.

Przykład

Pracownik ma ustalone wynagrodzenie zasadnicze/mies. 2.800,00zł. W okresie 3 do 8 czerwca 2017r. przebywał na zwolnieniu lekarskim. Nieobecność trwała 6 dni kalendarzowych (proszę nie mylić z dniami roboczymi). Za taką też liczbę dni pracownik otrzymał wynagrodzenie za czas choroby.

Wynagrodzenie za czas przepracowany w czerwcu 2017 zostało obliczone w następujący sposób:

(2.800,00 zł : 30dni)* 6 dni = 560,00 zł,

2.800,00 zł – 560,00 zł = 2.240,00 zł (wynagrodzenie za pracę).

Metoda 2 – pomniejszenie proporcjonalne

Wynagrodzenie zasadnicze/miesięczne w przypadku innych nieobecności (a także w sytuacji podjęcia lub zakończenia zatrudnienia w trakcie miesiąca) ustala się przez:

- podzielenie wynagrodzenia zasadniczego/mies. przez liczbę godzin przypadających do przepracowania w danym miesiącu,

- pomnożenie tak otrzymanej kwoty przez liczbę godzin nieprzepracowanych,

- odjęcie tak obliczonej kwoty od wynagrodzenia zasadniczego przysługującego za cały miesiąc.

Przykład

Pracownik (przykład wcześniejszy), wystąpił z wnioskiem o rozwiązanie stosunku pracy na mocy porozumienia stron z dniem 16 marca 2023. Pracownik wykonywał pracę w normach podstawowych od poniedziałku do piątku. Obliczenie wynagrodzenia:

(4242 zł : 168 godz.) x 80 godz. nieprzepracowanych = 2020 zł,

4242 zł – 20202 zł = 2222 zł (wynagrodzenie za pracę).

W przypadku odnotowania w Nieobecnościach absencji w pracy z różnych przyczyn, należy obliczyć pomniejszenia wynagrodzenia zasadniczego/mies. stosownie do metody obowiązującej dla poszczególnych rodzajów nieobecności, a następnie odjąć obliczone kwoty pomniejszenia od pełnego wynagrodzenia zasadniczego/mies.

Przykład

Pracownik został przyjęty do pracy 7 czerwca 2024. Pracuje w normach podstawowych od poniedziałku do piątku. Wynagrodzenie zasadnicze/mies. wynosi 4242 zł. W dniu 13.06.2024 pracownik przebywał na urlopie wypoczynkowym. Od 14-23.06.2024 (10 dni kalendarzowych) przebywał na zwolnieniu lekarskim z prawem do wynagrodzenia chorobowego.

Obliczenie wynagrodzenia:

Kwota pomniejszająca wynagrodzenie zasadnicze/mies. za okres nieprzepracowany z tytułu podjęcia pracy w trakcie miesiąca:

(4242 /160 godz.)* 32 godz. = 848,4 zł

4242 – 848,4 = 3393,6 zł (wynagrodzenie jakie by pracownik osiągnął w czerwcu, gdyby pracował)

Kwota pomniejszająca wynagrodzenie zasadnicze/mies. za okres nieobecności – Urlop wypoczynkowy:(4242 /160 godz.)*8godz. = 212,1 zł (pomniejszenie wynagrodzenia o urlop)

Kwota pomniejszenia wynagrodzenia zasadniczego/mies. za okres nieprzepracowany z tytułu zwolnienia lekarskiego:

(4242 /30dni)*10 dni = 1414 zł.

Obliczenie wynagrodzenia zasadniczego/mies.:

3393,6 zł - (212,1 zł + 1414 zł) = 1767,5 zł.

W sytuacji, gdy pracownik

nie przepracował ani jednego dnia pomniejszanie wynagrodzenia zasadniczego/mies. wygląda następująco:

- Oddzielnie liczone są pomniejszenia proporcjonalne,

- Oddzielnie pomniejszenia o 1/30.

Przy zbiegu nieobecności obu typów (tzn. pomniejszanych o 1/30 i proporcjonalnie np. zwolnienie chorobowe i urlop) suma oddzielnie liczonych pomniejszeń nie zawsze jest równowartością nominalnego wynagrodzenia zasadniczego/mies. Wówczas mogą zadziałać dodatkowe mechanizmy korygujące.

Sytuacja 1

Suma wyliczonych oddzielnie pomniejszeń za czas nieobecności przekracza wartość stawki zaszeregowania – tak wyliczone wynagrodzenie zasadnicze byłoby więc kwota ujemną. Wówczas następuje automatyczna korekta pomniejszenia dotyczącego ostatniej w danym miesiącu nieobecności tak, by wynagrodzenie zasadnicze było zerowe (pracownik nie może dopłacać za to, że był nieobecny).

Przykład

Pracownik ma stawkę zaszeregowania 5.000,00zł/mies.

Zwolnienie lekarskie 1-28.01.2024 (28/30)

Urlop wypoczynkowy 29-31.01.2024

Obliczenie wynagrodzenia:

(5.000,00 / 30 dni ) * 28 dni zwolnienia = 4666,67

(5.000,00 / 168 godz. ) * 24 godz. urlopu = 714,28

5.000,00 – (4666,67 + 714,28) = -380,95 daje ujemne wynagrodzenie zasadnicze. W takiej sytuacji, zadziała automatyczna korekta pomniejszenia dotyczącej ostatniej nieobecności w danym miesiącu nieobecności tak, aby wynagrodzenie zasadnicze/mies. było zerowe 0,00.

Sytuacja 2

W przypadku, gdy pracownik przez wszystkie dni robocze w miesiącu ma wprowadzoną nieobecność wynagrodzenie zasadnicze miesięczne zostanie policzone w kwocie 0,00 zł.

Pracownik ma stawkę zaszeregowania 5000,00zł. i odnotowane nieobecności:

Zwolnienie chorobowe 2-30.09.2024

Obliczenie wynagrodzenia:

(5.000,00/30dni) * 30 dni = 4.833,33

5.000,00 – 4.833,33 = 166,67 wynagrodzenie pomniejszone o czas zwolnienia. Pracownik nie przepracował ani godziny w związku z tym suma pomniejszeń w wypłacie jest równa kwocie wynagrodzenia zasadniczego tak aby wynagrodzenie zostało policzone w kwocie 0.00

Analiza podstawy naliczania urlopu i zasiłku

Cel ćwiczenia: Edycja listy etatowej w celu sprawdzenia kwot podstawy naliczania urlopu i zasiłku.

- Edytujemy poprzednią wypłatę dla pracownika Jan Kowalski na liście etatowej. W zakładce Elementy wypłaty przechodzimy do składnika Wynagrodzenie za czas urlopu

- Na pasku narzędzi pod przyciskiem Podstawy obliczeniowe dostępna jest Podstawa obliczeniowa, z której możemy uzyskać informację o wyliczonej stawce za 1 godzinę urlopu ze składników stałych i zmiennych.

- W celu wydrukowania dokładniejszej informacji o okresach i składnikach wliczanych do podstawy urlopowej możemy wybrać wydruk naliczania podstawy urlopu > szczegóły – korzystamy z podglądu wydruku.

- Podobnie edytujemy kolejną wypłatę dla tego samego pracownika, w której przechodzimy do składnika Wynagrodzenie za czas choroby za bieżący miesiąc. W zależności od tego, czy pracownik został zatrudniony w miesiącu, który ma 30 lub 31 dni podstawa wynagrodzenia za czas choroby będzie inaczej wyliczona:

- Dla wynagrodzenia chorobowego za bieżący miesiąc podstawa będzie wyliczona z elementów z bieżącej wypłaty, czyli z dopełnionego o czas nieobecności wynagrodzenia zasadniczego (2400 ‑ % potrąconych składek na ubezpieczenie społeczne pracownika), jeśli pracownik został zatrudniony w miesiącu, w którym było 30 dni.

- Dla wynagrodzenia chorobowego za bieżący miesiąc podstawa będzie wyliczona z elementów z poprzedniej wypłaty, czyli z dopełnionego o czas nieobecności wynagrodzenia zasadniczego (1800 ‑ % potrąconych składek na ubezpieczenie społeczne pracownika), jeśli pracownik został zatrudniony w miesiącu, w którym było 31 dni. W związku z tym, że nieobecność jest w ciągłości zmiana wymiaru etatu nie będzie miała wpływu na naliczenie podstawy wynagrodzenia chorobowego. Podstawa wynagrodzenia za czas choroby za ostatni dzień poprzedniego miesiąca oraz 5 dni miesiąca bieżącego będzie taka sama.

- Na pasku narzędzi pod przyciskiem Podstawy obliczeniowe dostępna jest Podstawa obliczeniowa, po jej naciśnięciu otwiera się Formularz podstawy obliczeniowej, skąd możemy się dowiedzieć, w jaki sposób została naliczona podstawa chorobowa.

Wypłata z rozliczeniem nieobecności z poprzedniego okresu (miesięcy wstecz 1)

Po naliczeniu wypłaty za np. wrzesień pracownik dostarcza nam zwolnienie lekarskie. Co możemy z tym zrobić? Możemy tą nieobecność rozliczyć w kolejnym miesiącu (październiku).

Cel ćwiczenia: Edycja listy etatowej za następny miesiąc i rozliczenie na niej zaległej nieobecności – zwolnienia lekarskiego.

- Z menu głównego Płace i Kadry wybieramy Listy płac dodajemy kolejną listę płac etatową za następny miesiąc. W tym celu możemy użyć funkcji kopiowania kombinacją klawiszy <ctrl>+<Insert> lub <ctrl>+<„plus”>.

- W polu Miesięcy wstecz zmieniamy z 0 na: 1 (będziemy rozliczać nieobecność, która nie została rozliczona na poprzedniej wypłacie). W polu Opis aktualizujemy dany miesiąc. Zapisujemy formularz nagłówka listy.

- W oknie Wypłaty pracowników z filtrem Wszyscy wybieramy Listę płac o symbolu E za następny miesiąc.

- Podświetlamy pracownika Jan Kowalski i poprzez przycisk Kalendarz wywołujemy kalendarz czasu pracy,

nanosimy nieobecność „Zwolnienie chorobowe” na okres od 30 dnia bieżącego miesiąca do 5 dnia następnego miesiąca.

- Po wprowadzeniu nieobecności naliczamy <plusem> pracownikowi wypłatę – przechodzimy na zakładkę Elementy wypłaty i widzimy następujące pozycje:

- Wynagrodzenie zasadnicze /miesiąc (praca.pdst) – z kwotę ujemną, jako pomniejszenie za nieobecność z poprzedniego miesiąca, która nie została rozliczona na poprzedniej wypłacie

- Wynagrodzenie zasadnicze /miesiąc (praca.pdst) – z kwotą dodatnią, po pomniejszeniu za nieobecność z aktualnego miesiąca

- Składka PZU – tylko za aktualny miesiąc

- Okres wyczekiwania na zasiłek chorobowy – pracownik nie posiada jeszcze 30 dni okresu ubezpieczenia chorobowego (jeśli zatrudnienie było w miesiącu, w którym jest 30 dni)

- Wynagrodzenie za czas choroby z podziałem na poszczególne okresy kalendarzowe (jeśli zatrudnienie pracownika było w miesiącu, w którym było 31 dni)

- Spłata zaliczki udzielonej 25 dnia miesiąca przed wypłatą etatową

- Spłata pożyczki (rata kapitałowa) oraz spłata pożyczki (odsetki) pierwsza spłata do pożyczki wypłaconej 25 dnia miesiąca

- Zapisujemy wypłatę

- Z poziomu listy pracowników w kadrach możemy wydrukować „Raport zaliczek” i „Raport pożyczek” (sekcja wydruków płacowych) oraz dodatkowo z formularza pracownika dostępny jest wydruk „Pożyczki pracownika”.

Wyrównanie wynagrodzenia zasadniczego według stawki zaszeregowania.

Szczególnym przypadkiem jest sytuacja, w której pracownik w 31-dniowym miesiącu przez 30 dni przebywał na zwolnieniu ZUS, a jeden dzień pracował. Wynagrodzenie zasadnicze zostanie pomniejszone o 1/30 za każdy dzień zwolnienia chorobowego i naliczy się w kwocie 0 zł. Za jeden dzień pracy pracownikowi należy się wynagrodzenie liczone zgodnie z jego stawką. W programie dostępna jest opcja naliczania wyrównania wynagrodzenia zasadniczego według stawki pracownika w przypadku, gdy wynagrodzenie zasadnicze zostało pomniejszone do zera, w związku z nieobecnościami, a pracownik ma przepracowane godziny w ramach obowiązującej go normy w danym miesiącu. Naliczanie wyrównania wynagrodzenia zasadniczego jest uzależnione od parametru „Licz wyrównanie wynagrodzenia zasadniczego za pracę według stawki zaszeregowania” dostępnego z poziomu [Konfiguracja / Firma / Płace / Parametry/Naliczanie wypłat]. Zaznaczenie parametru spowoduje naliczenie w wypłacie składnika „Wyrów. wynagr. zasad. wg stawki zaszer.” w oparciu o stawkę pracownika.

Wypłata Ekwiwalentu za urlop

Dotyczy wersji: 2018.6.1

Program Comarch ERP Optima automatycznie wylicza Ekwiwalent za niewykorzystany urlop na liście płac rodzaju Etat.

W celu naliczenia ekwiwalentu za urlop należy:

- Uzupełnić datę zwolnienia pracownika,

- Przeliczyć Limit urlopu wypoczynkowego pracownika,

- Zapisać

formularz danych kadrowych pracownika,

formularz danych kadrowych pracownika,

- Naliczyć ostatnią wypłatę etatową. Program automatycznie wyliczy ekwiwalent za ilość godzin urlopu, która pozostała pracownikowi do rozliczenia.

- Wypłatę należy zapisać.

Uwaga

Wysokość współczynnika ekwiwalentu jest pobierana jako wskaźnik. Jeśli współczynnik do obliczania ekwiwalentu za urlop jest nieprawidłowy, należy sprawdzić do jakiego kalendarza przypisany jest pracownik (formularz danych kadrowych/ zakładka [Etat – Zatrudnienie], pole Kalendarz). Następnie wejść do Konfiguracji/ Firma/ Płace/ Kalendarze i sprawdzić czy kalendarz jest zdefiniowany na cały rok, czy są wprowadzone wszystkie święta i dni wolne. Jest to konieczne. Program na podstawie poprawnie zdefiniowanego kalendarza oblicza współczynnik.

Może się również zdarzyć, że użytkownik ma wpisany współczynnik do obliczenia ekwiwalentu za urlop w typie wypłaty (Konfiguracja/ Firma/ Płace/ Typy wypłat/ Ekwiwalent za niewykorzystany urlop). Wówczas należy wpisać taki jaki obowiązuje w danym roku dla pełnego etatu.

Uwaga

Użytkownik ma możliwość wyłączenia automatycznego naliczania ekwiwalentu za niewykorzystany urlop. Z poziomu [Konfiguracja /Firma/ Płace/Parametry/Wynagrodzenie/ekwiwalent za urlop] należy odznaczyć parametr ‘Ekwiwalent za urlop liczony automatycznie po zwolnieniu pracownika’. Parametr domyślnie jest zaznaczony.

Podstawa wymiaru świadczenia z tytułu choroby w pierwszym miesiącu pracy

Jeśli niezdolność do pracy powstała przed upływem pierwszego miesiąca kalendarzowego zatrudnienia, z zachowaniem prawa do świadczeń z tytułu choroby, to podstawa wymiaru zasiłku chorobowego zostanie wyliczona z elementów z bieżącej wypłaty. Do podstawy zasiłku wliczana jest kwota poszczególnych elementów wypłaty pomniejszona o składki ZUS i odpowiednio przeliczona, w zależności od ustawionego sposobu wliczania danego składnika do podstawy zasiłku:

- nie wliczać – składnik nie jest uwzględniany w podstawie zasiłku,

- wliczać – składnik jest wliczany do podstawy w kwocie faktycznie wypłaconej pomniejszonej o składki ZUS,

- dopełniać wg godzin – wartość elementu wypłaty jest dzielona przez czas pracy w godzinach powiększony o czas urlopów i mnożona przez czas normatywny pracownika za cały miesiąc według jego planu pracy pomniejszony o czas nieobecności typu nieusprawiedliwiona w godzinach,

- dopełniać wg dni – wartość elementu wypłaty jest dzielona przez czas pracy w dniach powiększony o czas urlopów i mnożona przez czas normatywny pracownika za cały miesiąc według jego planu pracy pomniejszony o czas nieobecności typu nieusprawiedliwiona w dniach,

- wliczać w pełnej wysokości – wartość składnika podstawowego jest dzielona przez czas normatywny pracownika w danym miesiącu wynikający z jego planu pracy, pomniejszony o czas nieobecności typu nieusprawiedliwiona oraz zawężony do okresu zatrudnienia na etat w godzinach i mnożona przez czas normatywny pracownika za cały miesiąc według jego planu pracy pomniejszony o czas nieobecności typu nieusprawiedliwiona w godzinach,

- wliczać jak zasadnicze – wartość składnika podstawowego jest dzielona przez czas normatywny pracownika w danym miesiącu wynikający z jego planu pracy, pomniejszony o czas nieobecności typu nieusprawiedliwiona oraz zawężony do okresu zatrudnienia na etat w godzinach i mnożona przez czas normatywny pracownika za cały miesiąc według jego planu pracy pomniejszony o czas nieobecności typu nieusprawiedliwiona w godzinach.

Przykład

Pracownik zatrudniony 1 maja 2017 na stawce zaszeregowania 2.500,00zł/miesiąc. Pracownik nie ma żadnych dodatków. Zwolnienie chorobowe 9-14.05.2017 (6 dni).

Przychód pracownika za maj 2017 wyniósł:

2500,00 – [(2.500,00/30)* 6dni] = 2.000,00zł.

Podstawa wymiaru zasiłku chorobowego:

2.500,00 (składnik podstawowy) – 13,71% = 2.157,25zł.

Przykład

Pracownik zatrudniony 1.03.2017, stawka zaszeregowania 3000 zł/miesiąc, na stałe ma przypisaną w dodatkach premię procentową 10 % (algorytm 2 – procent od zasadniczego nominalnego) pomniejszaną proporcjonalnie za zwolnienie chorobowe, wliczana do zasiłku metodą dopełniać wg dni.

Pracownik zgodnie z planem pracy miał przepracować w marcu 23 dni (184 godziny), w okresie 24-31.03.2017 miał zwolnienie chorobowe (8 dni kalend, 6 dni pracy, 48 godz), przepracował 17 dni (136 godz).

Przychód pracownika za marzec 2017:

- wynagrodzenie zasadnicze = 2200,00 (składnik podstawowy = 3000,00, pomniejszenie o 1/30 = -800,00),

- premia procentowa = 221,74 (składnik podstawowy = 300,00, pomniejszenie proporcjonalne = -78,26),

Podstawa wymiaru zasiłku chorobowego:

Wynagrodzenie zasadnicze – 2588,70 (3000-13.71%),

Premia procentowa –258,87(221,74–13.71%=191,34 -> 191,34 /17*23)

Przykład

Pracownik zatrudniony 7.03.2017, stawka zaszeregowania 3000 zł/miesiąc, na stałe ma przypisane w dodatkach:

- dodatek motywacyjny w kwocie 100,00 automatycznie pomniejszany za nieobecności, w tym za zwolnienie chorobowe proporcjonalnie – wliczany do zasiłków metodą wliczać w pełnej wysokości,

- dodatek kasowy w kwocie 100,00 automatycznie pomniejszany za nieobecności, w tym za zwolnienie chorobowe proporcjonalnie – wliczany do zasiłków metodą wliczać jak zasadnicze,

Norma w marcu za cały miesiąc według planu pracy 23 dni (184 godziny), norma zawężona do okresu zatrudnienia 19 dni 152 godz); zwolnienie chorobowe 24-31.03 (8 dni kalend, 6 dni pracy, 48 godz); pracownik przepracował 11 dni = 88 godz.

Przychód pracownika za marzec 2017:

wynagrodzenie zasadnicze = 1678,26 (

składnik podstawowy = 2478,26

pomniejszenie o 1/30 = -800,00)

dodatek motywacyjny = 56,52 (składnik podstawowy = 82,61, pomniejszenie proporcjonalne = -26,09),

dodatek kasowy = 56,52 (składnik podstawowy = 82,61, pomniejszenie proporcjonalne = -26,09),

Podstawa wymiaru zasiłku chorobowego:

Wynagrodzenie zasadnicze – 2588,70 (3000-13.71%),

Dodatek motywacyjny - 86,29 (82,61-13.71%=71,28 -> 71,28/152*184),

Dodatek kasowy - 86,29 (82,61-13.71%=71,28 -> 71,28/152*184).Rozliczanie wypłat w walucie obcej

Z uwagi na coraz częściej występującą sytuację zatrudniania pracowników poza Polską i wypłacania im wynagrodzeń w walucie obcej (przy zachowaniu polskich przepisów podatkowych i składkowych przy naliczaniu wypłat) i braku modułu

Comarch ERP Optima Płace i Kadry Plus (funkcjonalności dla rozliczania osób oddelegowanych) w module

Kasa/Bank - Preliminarz płatności istnieje możliwość przeliczenia wypłaty (kwoty netto) na inną walutę, niż wynika z dokumentu źródłowego według kursu aktualnego na dany dzień. Oznacza to, że wypłaty są policzone w walucie PLN, tym samym powstają zdarzenia w walucie PLN, a w Preliminarzu płatności jest możliwość przeliczenia wypłaty na wybraną - przez użytkownika - walutę obcą.

W

Konfiguracji/ Program/ Ogólne/ Waluty należy dodać waluty, które będą potrzebne do przeliczeń wynagrodzenia. Należy uzupełnić kurs waluty (np. przez import z NBP). Następnie trzeba sprawdzić czy są naliczone wypłaty. Jeśli nie ma, należy je naliczyć i zamknąć. Po wykonaniu wymienionych czynności, można przejść do modułu

Kasa/Bank – Preliminarz płatności i dokonać zmiany waluty w płatnościach z PLN na inną.

Uwaga

Funkcja przeliczania wypłaty na inną walutę dostępna jest tylko dla wypłat o statusie Zamknięta. Płatność (w preliminarzu płatności) ma status Do realizacji.

W module

Kasa / Bank – Preliminarz płatności można zmienić walutę na inną niż PLN dla pojedynczej wypłaty lub seryjnie:

- zmiana waluty na pojedynczej płatności pracownika należy edytować płatność ikoną lupki lub 2-krotnie klikając, przejść na zakładkę Rozliczenia, w polu Waluta rozl. wybrać z rozwijanej listy walutę,

- seryjna zmiana waluty rozliczenia – funkcja działa dla zaznaczonych zdarzeń, i tak po zaznaczeniu płatności, należy nacisnąć prawy klawisz myszy, pojawi się menu kontekstowe i wybieramy opcję Zmień walutę rozliczenia. Pojawi się pytanie, które potwierdzamy TAK, następnie podajemy informacje dotyczące wybranej waluty (innej niż PLN).

Uwaga

W przypadku, gdy na dany dzień nie będzie podanego kursu wybranej waluty, należy kurs wprowadzić ręcznie.

W danej płatności - zakładka [Rozliczenia], pole Waluta rozliczenia aktywne jest tylko wtedy, gdy w polu Waluta dokumentu wybrano walutę PLN. W przeciwnym wypadku będzie nieaktywne (wyszarzone).

Pole Waluta rozliczenia będzie nieaktywne również wtedy, gdy dokument został już rozliczony przynajmniej częściowo.

Po zmianie waluty w płatnościach – wszystkie wydruki płacowe z kwotami płatności: gotówka i ROR drukowane są zawsze w PLN (w walucie systemowej). Dotyczy to wydruków:

- Kwitek wypłaty (z formularza listy płac i z listy Wypłaty pracowników),

- Lista płac skrócona (obydwa – j.w.),

- Lista płac szczegółowa (z czasem pracy i bez),

- Lista ROR,

- Lista wypłat gotówkowych,

- Zestawienia list płac (z formularza listy płac i z listy list płac).

Zamykanie list płac

Cel ćwiczenia: Pokazanie mechanizmu zamykania list płac.

- Z menu głównego Płace i Kadry otwieramy okno Listy płac i widzimy, że lista etatowa za bieżący miesiąc jest w kolorze zielonym, czyli jest otwarta. W kolumnie O/Z (Otwarta/Zamknięta) wyświetla się znaczek „wykrzyknika”, co oznacza niegodność statusu listy płac ze statusem wypłat. Przechodząc do wypłat dla tej listy widzimy, że wypłaty są w kolorze czarnym, czyli są zamknięte.

- Aby zamknąć listę płac naciskamy przycisk Zmiana statusu listy płac wybierając opcję Zamknij listę płac.

- Lista płac zmieniła kolor na czarny (brak oznaczenia „wykrzyknikiem”).

- Zamkniętą listę płac możemy zaksięgować i dokonać rozliczenia płatności dla pracowników.

Księgowanie listy płac do Księgi Podatkowej (KP)

Cel ćwiczenia: Pokazanie prostego mechanizmu księgowania zamkniętych list płac do KP.

- Z menu modułu Płace i Kadry wybieramy Listy płac.

- Podświetlamy listę płac etatową za bieżący miesiąc wyświetlaną w kolorze czarnym, czyli zamkniętą.

- Po użyciu ikony księgi pojawi się pytanie: „Czy chcesz wykonać zaksięgowanie zaznaczonych pozycji do Księgi Podatkowej?” – akceptujemy TAK.

- Lista automatycznie zmienia kolor na niebieski, co oznacza, że jest zaksięgowana.

- Edytujemy tę listę i widzimy w polu: Zapis księgowy z dnia. Dostępny jest przycisk lupy – po jej naciśnięciu przechodzimy do zapisu księgowego w KP.

Wypłata etatowa z rozliczeniem nieobecności i nadgodzin

Cel ćwiczenia: Naliczenie pracownikowi wypłaty z rozliczeniem czasu pracy (nieobecności i nadgodzin).

- Z menu głównego modułu Płace i Kadry wybieramy Wypłaty pracowników.

- Poprzez przycisk Lista płac wybieramy listę o symbolu E za bieżący miesiąc i zawężamy listę do pracowników Bez wypłat.

- Ustawiamy kursor na pracowniku Jan Kowalski i ikona plusa uruchamiany proces naliczenia wypłaty.

- Na Formularzu wypłaty przechodzimy na zakładkę Elementy wypłaty isprawdzamy, jakie naliczyły się składniki:

- Wynagrodzenie zasadnicze /miesiąc (praca.pdst), a w nim Wynagrodzenie powyżej normy

i Pomniejszenie proporcjonalne z tytułu nieobecności.

- Dopłata do nadgodzin 50%

- Składka PZU

- Wynagrodzenie za czas urlopu

- Na zakładce Podatki sprawdzamy, czy zostały uwzględnione podwyższone koszty uzyskania przychodu oraz brak ulgi podatkowej.

- Na zakładce Ubezpieczenie widzimy podstawy do ubezpieczeń oraz wyliczone składki po stronie ubezpieczonego i płatnika.

- Zapisujemy wypłatę.

- Na liście zmieniamy sposób wyświetlania, aby zobaczyć pracowników z wypłatami, obok nazwiska pracownika, któremu naliczyliśmy wynagrodzenie, widzimy sumę składników wypłaty oraz kwotę netto. Wypłata jest widoczna w kolorze zielonym, co oznacza, że można jeszcze ją ewentualnie modyfikować (jest otwarta).

Uwaga

W celu wyodrębnienia składnika „Wynagrodzenie powyżej normy” jako osobnego elementu wypłaty (aby nie było zawarte w wynagrodzeniu zasadniczym) – należy w Konfiguracji firmy/ Płace/ Parametry zaznaczyć pole Wynagrodzenie powyżej/poniżej normy liczone jako oddzielny element wypłaty i naliczyć ponownie wypłatę.

Definiowanie list płac

Cel ćwiczenia: Definiowanie listy płac etatowej, na której będzie wypłacane wynagrodzenie dla pracowników.

- Wybieramy z menu głównego modułu Płace i Kadry Listy płac.

- Otwieramy nowy Formularz listy płac i wybieramy (pod przyciskiem Dokument) schemat numeracji o symbolu E (Etat).

- Rodzaj: Etat

- Data wypłaty: ostatni dzień bieżącego miesiąca

- Okres Od: pierwszy dzień bieżącego miesiąca, Do: ostatni dzień bieżącego miesiąca

- Deklaracja za: bieżący miesiąc (dotyczy deklaracji PIT i ZUS)

- Opis – wpisujemy: Wypłaty etatowe za (nazwa bieżącego miesiąca i rok)

- Miesięcy wstecz: 0 (rozliczamy tylko bieżący okres)

- Zapisujemy formularz – widzimy listę w kolorze zielonym, czyli jest w buforze.

Udzielamy pracownikowi pożyczki

Cel ćwiczenia: Odnotowanie na liście „Pożyczka” udzielonej pracownikowi pożyczki z określeniem wysokości rat spłat.

- Wybieramy z menu głównego modułu Płace i Kadry Listy płac.

- Otwieramy nowy Formularz listy płac i wybieramy (pod przyciskiem Dokument) symbol P (Pożyczka).

- Rodzaj: Pożyczka

- data wypłaty: 25 dzień następnego miesiąca

- W oknie Wypłaty pracowników zfiltrem Wszyscy wybieramy wcześniej zdefiniowaną listę płac o symbolu P za następny miesiąc.

- Ustawiamy kursor na pracowniku Jan Kowalski i uruchamiany proces naliczenia wypłaty.

- Na Formularzu wypłaty przechodzimy na zakładkę Elementy wypłaty i dodajemy nowy element Pożyczka i wpisujemy kwoty:

- Wartość (pożyczki): 5000

- Wysokość raty: 250

- Kwota odsetek (dla każdej raty): 2

- Zapisujemy wypłatę pożyczki – pierwsza rata zostanie potrącona już przy naliczaniu wypłaty etatowej z datą wypłaty późniejszą niż 25-ty dzień miesiąca.

Uwaga

Spłaty rat pożyczek proponują się na liście wypłat etatowych i umów zleceń. W celu wyłączenia generowania spłat przy wypłacaniu umów zleceń należy w Konfiguracji firmy/ Płace/ Parametry zaznaczyć pole Nie generuj spłaty pożyczki na liście wypłat z tytułu umów cywilnoprawnych.

Zmiana daty wypłaty wynagrodzeń, a podstawa do urlopu

W sytuacji, gdy data wypłaty wynagrodzeń zostanie zmieniona z końca miesiąca na do 10-go następnego miesiąca i w konfiguracji firmy zostanie zaznaczony parametr

średnia do urlopu według daty wypłaty to należy wygenerować zerową listę płac typu

Inna.

Przykład

Pracownik otrzymał wynagrodzenie:

- za czerwiec – data wypłaty 30 czerwca,

- za lipiec – data wypłaty 5 sierpnia,

- za sierpień – data wypłaty 5 września (w sierpniu pracownik był cały miesiąc na urlopie bezpłatnym)

- za wrzesień – data wypłaty 5 października (we wrześniu ma urlop wypoczynkowy).

Wyliczając wynagrodzenie za czas urlopu wykorzystanego we wrześniu, program wylicza średnią cofając się 3 miesiące wstecz. Zgodnie z przepisami odrzuca miesiąc sierpień, w którym miał urlop bezpłatny, powinien uwzględnić średnią z trzech miesięcy patrząc po dacie wypłaty tj.: sierpień, lipiec, czerwiec.

W miesiącu lipcu nie wystąpiła żadna wypłata, aby ten miesiąc uwzględnił w podstawie obliczeniowej urlopu należy utworzyć listę płac typu „Inne” z zerową wartością i datą wypłaty lipca.

Podwyższenie zasiłku macierzyńskiego do kwoty świadczenia rodzicielskiego

Podwyższenie zasiłku macierzyńskiego przysługuje w okresie pobierania zasiłku macierzyńskiego za okres ustalony przepisami Kodeksu pracy jako okres urlopu macierzyńskiego, dodatkowego urlopu macierzyńskiego oraz urlopu rodzicielskiego w przypadku, gdy miesięczna kwota zasiłku macierzyńskiego jest niższa niż kwota świadczenia rodzicielskiego. Dochody przysługujące za okres pobierania zasiłku macierzyńskiego, np. wynagrodzenie z tytułu łączenia korzystania z urlopu rodzicielskiego z wykonywaniem pracy u pracodawcy nie mają wpływu na kwotę podwyższenia zasiłku macierzyńskiego.

W konfiguracji programu w gałęzi

Zasiłki znajduje się wskaźnik

Świadczenie rodzicielskie. Kwotę zasiłku macierzyńskiego pomniejszonego o zaliczkę na podatek dochodowy od osób fizycznych podwyższa się do wysokości obowiązującej w danym roku kwoty świadczenia rodzicielskiego. Kwota ta jest naliczana jako oddzielny element wypłaty

Podwyższenie zasiłku macierzyńskiego. Są od niego naliczane składki na ubezpieczenie emerytalne i rentowe finansowane z budżetu państwa z kodem tytułu ubezpieczenia 1240xx. Nie jest od niego naliczana zaliczka podatku. Na oknach związanych z wypłatami oraz wydrukach podwyższenie zasiłku macierzyńskiego wykazywane jest w części

Nieopodatkowane > Zasiłki (rozlicz.nieobecności).

Podwyższenie zasiłku macierzyńskiego jest ustalane jako różnica między kwotą świadczenia rodzicielskiego (1000 zł), a miesięczną kwotą zasiłku macierzyńskiego. Jeżeli zasiłek macierzyński przysługuje za część miesiąca, kwota podwyższenia jest ustalana w stosunku do pomniejszonej proporcjonalnie kwoty świadczenia rodzicielskiego. Kwotę świadczenia rodzicielskiego za część miesiąca oblicza się poprzez podzielenie miesięcznej kwoty świadczenia rodzicielskiego przez liczbę dni kalendarzowych miesiąca, za który zasiłek macierzyński przysługuje oraz pomnożenie przez liczbę dni, za które przysługuje zasiłek macierzyński. Otrzymany wynik podlega zaokrągleniu do 10 gr w górę.

Przykład

W lipcu bieżącego roku pracownica przebywała na urlopie macierzyńskim od 4.07. Zasiłek macierzyński za lipiec przysługuje pracownicy w kwocie 713,28 zł. Kwota podwyższenia zasiłku macierzyńskiego za okres od 4 do 31 lipca wynosi 190,02 zł. Kwota ta została obliczona następująco:

- kwota świadczenia rodzicielskiego, do której zasiłek macierzyński ulega podwyższeniu (od 4 do 31 lipca) wynosi 903,30 zł (1000,00 zł: 31 * 28 = 903,225806 – > po zaokrągleniu w górę do 10 gr -> 903,30 zł),

- podwyższenie zasiłku macierzyńskiego za okres od 4 do 31 lipca wynosi 190,02 zł (903,30 zł – 713,28 zł = 190,02 zł).

Element

Podwyższenie zasiłku macierzyńskiego jest zapisywany w wypłacie z zakresem dat obejmującym cały miesiąc kalendarzowy, za który jest liczona wypłata, niezależnie od tego, czy zasiłek macierzyński wypłacony w tej wypłacie jest w jednej części, czy w kilku i jakie są zakresy dat poszczególnych zasiłków.

Składnik

Podwyższenie zasiłku macierzyńskiego naliczany jest tylko w przypadku , gdy firma wypłaca zasiłki w imieniu ZUS i na formularzu pracownika nie został zaznaczony parametr

Nie generuj podwyższenia zasiłku macierzyńskiego. Jeśli kwota netto zasiłku macierzyńskiego przewyższa kwotę świadczenia rodzicielskiego, składnik

Podwyższenie zasiłku macierzyńskiego nie jest zapisywany w wypłacie.

Podwyższenie zasiłku macierzyńskiego jest naliczane w wypłacie etatowej, a w przypadku zleceniobiorcy, w tej samej wypłacie na liście

Umowy, w której jest naliczany zasiłek macierzyński. Na raporcie ZUS RSA podwyższenie zasiłku macierzyńskiego jest wykazywane z kodem 329.

Podstawa prawna:

Ustawa z dnia 24 lipca 2015 r. o zmianie ustawy o świadczeniach rodzinnych oraz niektórych innych ustaw (Dz. U. 2015, poz. 1217).

Korekta schematu płatności na formularzu wypłaty

W kadrach został ustalony następujący schemat płatności dla pracownika – połowa kwoty netto wynagrodzenia ma być przelewana na rachunek bankowy, a druga połowa ma być pobierana w formie gotówki w kasie. Po naliczeniu wypłaty pracownik zwraca się z prośbą, aby część wynagrodzenia, którą miał odebrać w kasie przelać na podane wcześniej konto. Aby nie usuwać naliczonej już wypłaty korekty płatności dokonujemy bezpośrednio na formularzu wypłaty.

- Edytujemy formularz wypłaty.

- Wybieramy schemat płatności

- Zaznaczam flagę ‘ręczna korekta płatności w wypłacie’ – opcja ta pozwoli zmieniać schemat płatności ustalony dla pracownika w kadrach.

- Kasujemy na liście płatności pozycję dotyczącą gotówki.

- Edytujemy formularz płatności ‘przelewowej’ i ręcznie modyfikujemy kwotę przelewu (w tym przypadku kwota przelewu = wartości netto wypłaty).

Dopełnienie do minimalnej

Program kontroluje, czy wynagrodzenie pracownika naliczone za czas przepracowany nie jest za niskie i czy nie należy dopełnić go do obowiązującego w danym roku minimalnego wynagrodzenia. Kwotę minimalnego wynagrodzenia podajemy w Konfiguracji programu/ Płace/ Wynagrodzenia. Jeśli po wyliczeniu wypłaty zostały dokonane zmiany w wypłacie (dodano, usunięto składnik wypłaty) konieczne jest usunięcie i ponowne dodanie elementu "Wyrównanie do najniższego wynagrodzenia" w celu obliczenia przez program odpowiedniej kwoty. Przeliczenie (piorunek) w elemencie wypłaty nie działa. Wyrównanie do minimalnej o zerowej wartości nie pojawia się w wypłacie, na wydrukach list płac i kwitkach wypłat. Zasady obliczania wyrównania wynagrodzenia do płacy minimalnej określa Ustawa o minimalnym wynagrodzeniu za pracę (Dz.U. z 2005 r. nr 157, poz.1314 ze zm.).

W konfiguracji firmy [Konfiguracja / Firma/ Płace/ Parametry/Naliczanie wypłat] jest dostępny parametr ‘Nie licz wyrównania do najniższego wynagr. przy pomniejszeniu za zwolnienie chorob.’. Użytkownik może zdecydować czy w przypadku, gdy pracownik w danym miesiącu ma nieobecność typu ZUS i w związku z tym nie osiąga minimalnego wynagrodzenia odpowiedniego do czasu przepracowanego, ale przed pomniejszeniem za tą nieobecność miał zagwarantowane wynagrodzenie w kwocie odpowiadającej minimalnemu wynagrodzeniu za godziny przepracowane łącznie z czasem pracy przypadającym w okresie nieobecności ZUS Wyrównanie do najniższego wynagrodzenia ma zostać naliczone w wypłacie. Podczas weryfikowania czy pracownik miał zagwarantowane minimalne wynagrodzenie uwzględniane są naliczone w wypłacie elementy zaliczane do najniższego wynagrodzenia (zaznaczony parametr ‘Przyrównuj do najniższego wynagrodzenia’ w typie wypłaty) przed pomniejszeniem za nieobecności typy ZUS np. zwolnienie chorobowe. Jeśli pracownik nie miał zagwarantowanego minimalnego wynagrodzenia wyrównanie do najniższego wynagrodzenia zostanie naliczone pomimo zaznaczenia parametru.

Udzielamy pracownikowi zaliczki netto

Cel ćwiczenia: Odnotowanie na liście typu „Zaliczka netto” udzielonej pracownikowi zaliczki na poczet przyszłych wynagrodzeń.

- Wybieramy z menu głównego modułu Płace i Kadry Listy płac.

- Otwieramy nowy Formularz listy płac i wybieramy (pod przyciskiem Dokument) symbol Z (Zaliczka).

- Rodzaj: Zaliczka netto

- data wypłaty: 25 dzień następnego miesiąca

- W oknie Wypłaty pracowników z filtrem Wszyscy wybieramy wcześniej zdefiniowaną listę płac o symbolu Z za następny miesiąc.

- Ustawiamy kursor na pracowniku Jan Kowalski i ikoną plusa uruchamiany proces naliczenia wypłaty. Przechodzimy na zakładkę Elementy wypłaty i dodajemy nowy element Zaliczka netto, wpisujemy kwotę 200 zł.

Seryjne wypłacanie dodatku

- Na listach płac, należy dodać listę płac typu

- Należy sprawdzić, czy zamknięte są inne listy płac.

- Następnie w płacach wybrać zdefiniowaną wcześniej listę płac Inna i zaznaczyć pracowników, dla których mają być naliczone dodatki.

- Następnie po naciśnięciu

obok ikony

obok ikony  dostępna będzie funkcja Wypłać seryjnie dodatek.

dostępna będzie funkcja Wypłać seryjnie dodatek.

- Pojawi się okno z możliwością wyboru dodatku, który chcemy wypłacić dla zaznaczonych pracowników na przykład Premia uznaniowa.

- Naciskamy przycisk

, pojawi się log z informacją o przebiegu operacji.

, pojawi się log z informacją o przebiegu operacji.

- Chcąc dodać różne dodatki do wypłaty, należy tą czynność powtórzyć, wybierając właściwy dodatek.

Seryjne naliczenie wypłat etatowych

Cel ćwiczenia: Dla zaznaczonych osób naliczamy seryjnie wynagrodzenia.

- W oknie Wypłaty pracowników dla listy etatowej za bieżący miesiąc zmieniamy filtr na Bez wypłat – widzimy pozostałe osoby, które nie mają jeszcze naliczonych wypłat (są widoczne w kolorze szarym). Zaznaczamy wszystkich pracowników za pomocą klawiszy <Ctrl>+<A>. Ikoną plusa uruchamiamy seryjne naliczenie wypłat. Po zakończeniu operacji pojawi się log z informacją

o naliczeniu wypłat dla poszczególnych pracowników

- W oknie Wypłaty pracowników z filtrem Wszyscy, dla wybranej listy etatowej za bieżący miesiąc widzimy, że każdy pracownik ma naliczoną wypłatę, wyświetlane w kolorze zielonym, można je jeszcze modyfikować.

Ograniczenie zdrowotnego do wysokości podatku

Program posiada funkcjonalność pozwalającą na ograniczenie składki na ubezpieczenie zdrowotne do wysokości podatku. Brane są przy tym pod uwagę wszystkie wypłaty w danym miesiącu deklaracji. Wyliczono pierwszą wypłatę, w której nastąpiło ograniczenie zdrowotnego. Dla tego samego pracownika realizujemy inną wypłatę, np. premię i przy naliczaniu premii, program uwzględni ograniczenie składki zdrowotnej z pierwszej wypłaty.

Wypłata etatowa

Po ustaleniu stawki zaszeregowania, odnotowaniu w kalendarzu (nie)obecności możemy przystąpić do naliczania naliczenia wypłaty. W tym celu należy:

- Wejść w Płace i Kadry, a następnie Wypłaty pracowników,

- Ustawić odpowiednią Listę pracowników (pracownicy bez wypłat lub pracownicy razem),

- Wybrać listę płac. Lista płac decyduje o okresie za jaki liczymy wypłatę, o rodzaju wypłaty (kryterium = etat, umowa lub inna), deklaracji na jakiej będzie rozliczana wypłata. Listę płac wybieramy spośród zdefiniowanych list lub w razie potrzeby definiujemy własną. W celu przeglądnięcia ustawień zdefiniowanych list płac wciskamy przycisk Edytuj

.

.

- W celu zdefiniowania własnej listy wciskamy przycisk Dodaj

(klawisz <INSERT>), otwiera się formularz listy, na którym musimy uzupełnić: dokument (decyduje o sposobie numeracji), okres za jaki liczymy wypłaty, na jaką deklaracje mają trafić wypłaty, co na tej liście wypłacamy (kryterium): etat, umowy, inne wypłaty. Ustalamy czy w momencie liczenia rozliczamy poprzednie miesiące (istotne w przypadku rozliczania nieobecności wprowadzonych po naliczeniu wypłaty) i jaka jest data wypłaty. Data wypłaty ma ścisły związek z datą realizacji jaka pojawia się po naliczeniu wypłaty w preliminarzu płatności. Zapisujemy listę przyciskiem

(klawisz <INSERT>), otwiera się formularz listy, na którym musimy uzupełnić: dokument (decyduje o sposobie numeracji), okres za jaki liczymy wypłaty, na jaką deklaracje mają trafić wypłaty, co na tej liście wypłacamy (kryterium): etat, umowy, inne wypłaty. Ustalamy czy w momencie liczenia rozliczamy poprzednie miesiące (istotne w przypadku rozliczania nieobecności wprowadzonych po naliczeniu wypłaty) i jaka jest data wypłaty. Data wypłaty ma ścisły związek z datą realizacji jaka pojawia się po naliczeniu wypłaty w preliminarzu płatności. Zapisujemy listę przyciskiem  .

.

- Po wybraniu listy związanej z etatem uruchamiany proces naliczenia wypłaty klawiszem

.

.

- Na formularzu wypłaty (w celu przeglądnięcia i sprawdzenia naliczenia wypłaty) możemy wyświetlić zakładki [Elementy wypłaty], [Podatki], [Ubezpieczenia]. Otwarty formularz wypłaty akceptujemy przyciskiem

.

.

- Na liście pracowników z wypłatami obok nazwiska pracownika pojawi się łączna kwota wypłaty.

Wypłata akordu prostego czasowego

- W Konfiguracji/ Firma/ Płace/ Typy akordów dodajemy akord prosty (nazwa: akord_prosty),

- Jako rodzaj akordu wybieramy: Prosty, rozliczenie: Akord,

- Ponieważ praca w akordzie ma pomniejszać wynagrodzenie zasadnicze pracownika, to pozostawiamy zaznaczony parametr Pomniejsza wynagrodzenie wg stawki zasadniczej [√],

- Akord ilościowy jest rozliczany ze względu na czas wykonania, więc zaznaczamy parametr Rozliczenie godzinowe [√],

- Określamy stawkę za 1 godzinę pracy 7,7500zł i zapisujemy zdefiniowany akord,

- Wchodzimy na listę pracowników w Kadrach, zaznaczamy danego pracownika, dodajemy mu w kalendarzu nieobecność np. zwolnienie lekarskie np. od 1.06 br. – 5.06 br. Zapisujemy.

- Po rozwinięciu menu dostępnych opcji przy przycisku

wybieramy opcję Akordy, dodajemy nowy akord tj., zdefiniowany akord_prosty,

wybieramy opcję Akordy, dodajemy nowy akord tj., zdefiniowany akord_prosty,

- Wpisujemy datę rozpoczęcia wykonywania akordu (pole obowiązkowe Wykonywany od1.06 br.),

- Automatycznie pojawia się określona w Konfiguracji stawka za 1h,

- Na listę wykonania akordu dodajemy rok: bieżący, miesiąc: czerwiec, czas: 80h,

- Akceptujemy wypełniony formularz, na liście akordów pracownika widoczny jest dodany akord. Przy zapisie na listę akordów pojawia się pytanie: Czy skorygować czas pracy pracownika? Wybieramy odpowiedź TAK (chcemy, aby akord został naniesiony na kalendarz pracownika),

- Wchodzimy na kalendarz (Nie)obecności pracownika i widzimy naniesioną strefę akordową w pierwszych 10 dniach pracy (10*8h=80h). Naniesiona nieobecność nie uległa zmianie.

- Akceptujemy zmiany w czasie pracy pracownika i przechodzimy do wypłat pracowników,

- Na wybranej liście płac etatowej rozliczamy akord, naliczamy wypłatę,

- W wypłacie mamy pomniejszone wynagrodzenie zasadnicze o pracę w strefie akordowej oraz dodatkowy element Akord_prosty z wartością 620,00zł (80h * 7,75zł).

Wypłata akordu grupowego

Akord grupowy polega na wyliczeniu ‘udziałów’ dla pracownika przynależącego do danej grupy akordowej. Wyliczenie tego udziału to iloczyn czasu zapisanego w danym akordzie, współczynnika i stawki zaszeregowania pracownika.

- definiujemy Akord grupowy, w Konfiguracji/ Firma/ Płace/ Typy akordów dodajemy akord grupowy (np. o nazwie akord_grupowy),

- jako rodzaj akordu wybieramy: Grupowy, rozliczenie: Akord,

- ponieważ praca w akordzie ma pomniejszać wynagrodzenie zasadnicze pracownika to pozostawiamy zaznaczony parametr Pomniejsza wynagrodzenie wg stawki zasadniczej [√],

- zapisujemy zdefiniowany akord,

- przechodzimy do Kadr na listę pracowników i dodajemy każdemu pracownikowi, który ma być rozliczony tym akordem, typ akordu: akord_grupowy. Akordy wykonywany jest np. od 1.06 br. do 30.06 br.,

- każdy z pracowników ma przypisany współczynnik proporcjonalności (przykład w tabeli). Akord nie będzie rozliczany proporcjonalnie do stawki zaszeregowania – parametr niezaznaczony. Nanosimy wykonanie akordu_grupowego pracownikom na bieżący miesiąc:

| Pracownik | Współczynnik proporcjonalności | Wykonanie(ilość godzin) |

| A | 1.0000 | 20.0000 |

| B | 2.0000 | 40.0000 |

| C | 3.0000 | 64.0000 |

- Wszystkim pracownikom wpisujemy dodatkową kwotę całościową akordu_grupowego np. 2.920,00zł. Można tu wykorzystać operację seryjną. W tym celu, po zaznaczeniu pracowników należy nacisnąć menu przy ikonie

i wybrać opcję Kwota akordu grupowego – operacje seryjne.

i wybrać opcję Kwota akordu grupowego – operacje seryjne.

- Na pytanie o korektę czasu pracy wybieramy TAK, pomniejszamy wynagrodzenie zasadnicze o pracę w akordzie,

- Przechodzimy do wypłat pracowników, naliczamy wypłatę,

- W wypłatach mamy wartości wynagrodzenia akordowego dla poszczególnych pracowników:

- A: 200,00zł,

B: 800,00zł,

C: 1.920,00złSposób wyliczeń – ‘udziały’ poszczególnych pracowników w wypracowanej kwocie akordu_grupowego:

A: 1.0000 (współczynnik) * 20 (godzin) = 20.00

B: 2.0000 * 40 = 80.00

C: 3.0000 * 64 = 192.00Suma udziałów dla całej grupy = 20 + 80 + 192 = 292

Wartość udziału = 2.920,00 / 292 = 10

Wartość akordów pracowników:

A: 20 (udział) * 10 (wartość udziału) = 200,00zł

B: 80 * 10 = 800,00zł

C: 192 * 10 = 1.920,00zł.

Wypłata akordu progowego

- w Konfiguracji/ Firma/ Ogólne/ Jednostki miary dodajemy jednostkę masy: np. Kg, opis: kilogramy,

- w Konfiguracji/ Firma/ Płace/ Typy akordów dodajemy akord progresywny (np. nazwa: akord_progresywny),

- jako rodzaj akordu wybieramy: Progresywny, rozliczenie: Akord,

- ponieważ praca w akordzie nie ma pomniejszać wynagrodzenia zasadniczego pracownika, to nie zaznaczamy parametru Pomniejsza wynagrodzenie wg stawki zasadniczej [ ],

- Akord będzie rozliczany ze względu na ilość wykonanych sztuk, więc parametr Rozliczenie godzinowe [ ] pozostaje niezaznaczony,

- Z listy jednostek miary wybieramy zdefiniowaną wcześniej jednostkę: Kg – kilogram,

- Określamy stawki dla poszczególnych progów, przykładowo:

| Dla ilości powyżej | Stawka jednostkowa w zł | |

| 0.0000 | 1.0000 | |

| 100.0000 | 1.7542 | |

| 200.0000 | 2.2282 | |

| 300.0000 | 2.5002 | |

| 500.0000 | 3.5000 | |

- Zapisujemy zdefiniowany akord,

- Wchodzimy na listę pracowników w Kadrach, zaznaczamy danego pracownika i naciskamy menu dostępnych opcji przy przycisku

wybieramy Akord,

wybieramy Akord,

- Dodajemy nowy akord, naciskamy ikonę Dodaj, wybieramy akord_progowy. Akord wykonywany jest w miesiącu np. czerwcu bieżącego roku, czas wykonania: 45h 25 min, wykonano 268 kg wyrobu,

- Ponieważ na formularzu akordu niezaznaczony jest parametr Rozliczenie godzinowe [ ], to podczas akceptacji listy akordów pracownika nie mamy zapytania o korektę czasu pracy,

- Przechodzimy na naliczanie wypłaty za miesiąc czerwiec. Tu nie ma pomniejszenia wynagrodzenia zasadniczego, bo w kalendarzu nie było zmiany strefy czasu pracy. Element wypłaty akord_progresywny został wyliczony jako suma kwot dla poszczególnych progów akordu: 100kg * 1.000,00zł + 100kg * 1,7542zł + 68kg * 2,2282zł = 100 + 175,42 + 151,5176 = 426,9376. Po zaokrągleniu dostajemy kwotę 426,94zł.

Uzupełniamy wypłatę etatową o dodatkowy element

Cel ćwiczenia: Edytowanie naliczonej wypłaty w celu dodania kolejnego elementu wynagrodzenia.

- Po naliczeniu wypłaty dla pracownika Jan Kowalski okazało się, że trzeba ją uzupełnić o dodatkowe elementy: Premię uznaniową – nie jest to „stały” element wynagrodzenia, więc nie jest wpisany na listę dodatków pracownika

- W oknie Wypłaty pracowników otwieramy wypłatę koną lupy

- W formularzu wypłaty na zakładce Elementy wypłaty dodajemy Premię uznaniową:

- Typ wypłaty – wybieramy z listy Premia uznaniowa

- Kwota – wpisujemy 300 zł i zapisujemy element wypłaty

- Sprawdzamy kwoty na poszczególnych zakładkach i akceptujemy formularz.

- W oknie Wypłaty pracowników; obok nazwiska pracownika, któremu modyfikowaliśmy wypłatę, widzimy odpowiednio zmienioną kwotę. Wypłata dalej jest w kolorze zielonym (otwarta).

- Z poziomu listy, zaznaczamy pracownika i wykonujemy wydruk kwitka wypłaty – korzystając z podglądu wydruku.

Seryjna wypłata dodatku na liście „Inna wypłata”

https://www.youtube.com/watch?v=PQFkz6TitgE

Cel ćwiczenia: Wypłata „Premii procentowej” na liście typu „INNA”.

- Wybieramy z menu głównego modułu Płace i Kadry Listy płac.

- Otwieramy nowy Formularz listy płac i wybieramy (pod przyciskiem Dokument) symbol I (Inna wypłata).

- Rodzaj: Inne

- data wypłaty: ostatni dzień bieżącego miesiąca

- Z głównego menu Płace i Kadry otwieramy okno Wypłaty pracowników z opcją Wszyscy i poprzez przycisk Lista płac wybieramy listę płac o symbolu I za bieżący miesiąc.

- Pracownikowi (Jan Kowalski) naliczamy wypłatę. W zakładce Elementy wypłaty pojawia się składnik „Premia procentowa”, gdyż dodając ten element do listy dodatków pracownika wybraliśmy symbol listy płac I Inna wypłata. Zapisujemy wypłatę.

- Zaznaczamy pozostałych pracowników na liście (kombinacja klawiszy <Ctrl>+<A>).

- Następnie z menu przy ikonie plusa wybieramy opcję „Wypłać seryjnie dodatek”:

- Jako Typ składnika wybieramy z listy premię procentową

- Nie zaznaczamy opcji „Zapisywać również wypłaty o zerowej wartości”

- Przyciskiem Wybierz uruchamiamy seryjne naliczenie elementu

- Po zakończeniu operacji pojawi się log z informacją o naliczeniu wypłat dla poszczególnych osób. Dla niektórych pracowników wypłata nie została naliczona, ponieważ wartość jej byłaby zerowa.

- Naliczone wypłaty wyświetlane są w kolorze zielonym co oznacza, że są

- Po zmianie wyświetlanej listy z innej (I) na etatową (E) za bieżący miesiąc widzimy, że wypłaty etatowe pracowników są wyświetlane na czarno. Oznacza to, że są one zamknięte – nie można ich modyfikować ani usuwać.

Uwaga

W sytuacji naliczenia drugiej wypłaty dla pracownika, przyporządkowanej do tego samego miesiąca deklaracji, w tle następuje zamknięcie pierwszej wypłaty w celu poprawnego zaokrąglenia kwot składek ZUS, składki zdrowotnej oraz zaliczki na podatek dochodowy w kolejnej wypłacie. Te wartości uzgadniane są w obrębie miesiąca deklaracji, a nie w obrębie danej wypłaty.

Uzupełnienie wypłaty etatowej o dodatek / potrącenie

Odnotowanie nieobecności i nadgodzin w kalendarzu

Cel ćwiczenia: Wprowadzenie na kalendarzu pracownika rzeczywistego czasu pracy wraz z nieobecnością,

- Na Liście pracowników podświetlamy wybranego pracownika Jan Kowalski.

- Na dole okna otwieramy przycisk (Nie)obecności – na ekranie pojawi się Formularz czasu pracy.

- Na zakładce Nieobecności – dodajemy nieobecność Urlop wypoczynkowy na okres tylko 1 dnia pracy (w drugim tygodniu zatrudnienia) dodatkowo zaznaczamy pole „Na żądanie” i zapisujemy formularz nieobecności.

- Przechodzimy na zakładkę Kalendarz – widzimy, że czas pracy został pomniejszony o 7h (taka jest dzienna norma pracy dla tego pracownika). W części Nieobecności (dni) widzimy informację o 1 dniu nieobecności typu Urlop. Natomiast w dniu, w którym wpisano urlop, zamiast informacji o czasie pracy, wyświetlany jest skrót nazwy nieobecności.

- Dodatkowo na zakładce Kalendarz – edytujemy inny dzień pracy (z czasem pracy) – również w drugim tygodniu zatrudnienia – na wyświetlonym Formularzu dnia modyfikujemy godzinę zakończenia pracy z 14:00 na 16:00 (W związku z tym, że norma dobowa w dniu typu „Pracy” została przekroczona, pracownik otrzyma w wypłacie dopłaty do nadgodzin 50%).

- Akceptujemy formularz dnia pracy – widzimy, że czas pracy został zwiększony o 2 godziny.

- Zapisujemy wprowadzone zmiany

Wprowadzanie nieobecności (zwolnienie lekarskie, urlop na żądanie, urlop wychowawczy)

Zwolnienie lekarskie

- Można edytować dane kadrowe pracownika (Lista pracowników/ Formularz danych pracownika) lub tylko podświetlić nazwisko pracownika na liście pracowników w kadrach/ w oknie wypłat pracowników,

- dostępna będzie ikona

(Nie)obecności . Otwiera się formularz czasu pracy i nieobecność możemy wpisać z dwóch miejsc: bezpośrednio na zakładce [Kalendarz] lub przechodząc na zakładkę [Nieobecności]. W obu przypadkach nową nieobecność wpisujemy korzystając z klawisza

(Nie)obecności . Otwiera się formularz czasu pracy i nieobecność możemy wpisać z dwóch miejsc: bezpośrednio na zakładce [Kalendarz] lub przechodząc na zakładkę [Nieobecności]. W obu przypadkach nową nieobecność wpisujemy korzystając z klawisza  lub <INSERT>,

lub <INSERT>,

- na formularzu wybieramy typ nieobecności, podajemy daty od i do (możemy je wpisać z ‘ręki’ lub wybrać z kalendarza, który wyświetli się po kliknięciu prawym klawiszem myszki). Jeśli jest to nieobecność typu ZUS zwolnienie chorobowe, uzupełniamy pola określające datę wystawienia, dostarczenia zwolnienia i powód nieobecności. W przypadku podania na zwolnieniu kodu choroby uzupełniamy również to pole,

- na zakładce [Pozostałe] wpisujemy inne informacje związane z tą nieobecnością,

- po uzupełnieniu wszystkich danych zapisujemy formularz przyciskiem

,

,

- tak zapisana nieobecność pojawi się na liście nieobecności oraz w kalendarzu.

Urlop na żądanie

W przypadku rejestrowania nieobecności typu Urlop wypoczynkowy można określić, czy jest to urlop na żądanie.

- Należy podświetlić kursorem pracownika, któremu zostanie dodany urlop na żądanie,

- następnie nacisnąć ikonę (Nie)obecności

- dostępna jest z listy pracowników w kadrach, na formularzu danych kadrowych lub na wypłatach pracowników,

- dostępna jest z listy pracowników w kadrach, na formularzu danych kadrowych lub na wypłatach pracowników,

- dodajemy nową nieobecność

, wybieramy Typ nieobecności – Urlop wypoczynkowy,

, wybieramy Typ nieobecności – Urlop wypoczynkowy,

- na formularzu nieobecności należy zaznaczyć parametr Na żądanie,

- następnie zapisać

formularz.

formularz.

Na oknie listy nieobecności pracownika dostępna jest kolumna ‘Nieobecność na żądanie’, w której oznaczone są wykorzystane przez pracownika dni urlopu na żądanie.

Uwaga

Pole to ma charakter informacyjny. Co oznacza, że program przy wpisaniu większej ilości dni, niż przysługująca w ciągu całego roku pozwoli zapisać nieobecność. Dni wykorzystanego urlopu na żądanie zliczają się automatycznie pod warunkiem, że pracownik ma wpisany limit urlopu wypoczynkowego. W kadrach z listy pracowników, pod ikoną Drukarki w sekcji Wydruki kadrowe dostępny jest wydruk Zestawienie urlopów wypoczynkowych. Jeśli przed wydrukiem zostanie zaznaczony parametr tylko urlopy na żądanie, to na raporcie pojawią się tylko te urlopy, które na formularzu nieobecności mają zaznaczony parametr Na żądanie.

Urlop wychowawczy

- Można edytować dane kadrowe pracownika (Lista pracowników/ Formularz danych pracownika) lub tylko podświetlić nazwisko pracownika na liście pracowników w kadrach / w oknie wypłat pracowników,

- dostępna będzie ikona

(Nie)obecności . Otwiera się formularz czasu pracy i nieobecność możemy wpisać z dwóch miejsc: bezpośrednio na zakładce [Kalendarz] lub przechodząc na zakładkę [Nieobecności]. W obu przypadkach nową nieobecność wpisujemy korzystając z klawisza lub <INSERT>,

(Nie)obecności . Otwiera się formularz czasu pracy i nieobecność możemy wpisać z dwóch miejsc: bezpośrednio na zakładce [Kalendarz] lub przechodząc na zakładkę [Nieobecności]. W obu przypadkach nową nieobecność wpisujemy korzystając z klawisza lub <INSERT>,

- na Formularzu nieobecności – z listy typów nieobecności wybieramy urlop wychowawczy, podajemy daty od i do (możemy je wpisać z ‘ręki’ lub wybrać z kalendarza który wyświetli się po kliknięciu prawym klawiszem myszki),

- na zakładce [Pozostałe] możemy odnotować imię i nazwisko dziecka, na które została udzielona nieobecność oraz inne informacje związane z tą nieobecnością,

- po uzupełnieniu wszystkich danych zapisujemy formularz przyciskiem

.

.

Tak zapisana nieobecność pojawi się na liście nieobecności oraz w kalendarzu.

Na pracodawcy spoczywa obowiązek wykazania nieobecności pracownika na deklaracji RSA z kodem przerwy 121 (122) oraz naliczenie składek: emerytalnej, rentowej i zdrowotnej. W tym celu w programie należy odnotować nieobecność „urlop wychowawczy”, będzie liczył się zasiłek w kwocie zerowej z poprawnymi składkami emerytalno-rentowymi i zdrowotną.

Uwaga

Aby urlop wychowawczy był wykazany w deklaracjach ZUS musi być rozliczony w wypłacie. Informacja o urlopie wychowawczym pracownika wykazywana jest na raportach imiennych ZUS RCA i ZUS RSA w deklaracji rozliczeniowej utworzonej za miesiąc, w którym wystąpiła nieobecność. Miesiąc i rok deklaracji ustawiony na liście płac,w której rozliczony jest urlop wychowawczy nie wpływa na wykazanie go w deklaracjach.

Wypłata z rozliczeniem nieobecności z poprzedniego okresu (miesięcy wstecz 1)

Po naliczeniu wypłaty za np. wrzesień pracownik dostarcza nam zwolnienie lekarskie. Co możemy z tym zrobić? Możemy tą nieobecność rozliczyć w kolejnym miesiącu (październiku).

Cel ćwiczenia: Edycja listy etatowej za następny miesiąc i rozliczenie na niej zaległej nieobecności – zwolnienia lekarskiego.

- Z menu głównego Płace i Kadry wybieramy Listy płac dodajemy kolejną listę płac etatową za następny miesiąc. W tym celu możemy użyć funkcji kopiowania kombinacją klawiszy <ctrl>+<Insert> lub <ctrl>+<„plus”>.

- W polu Miesięcy wstecz zmieniamy z 0 na: 1 (będziemy rozliczać nieobecność, która nie została rozliczona na poprzedniej wypłacie). W polu Opis aktualizujemy dany miesiąc. Zapisujemy formularz nagłówka listy.

- W oknie Wypłaty pracowników z filtrem Wszyscy wybieramy Listę płac o symbolu E za następny miesiąc.

- Podświetlamy pracownika Jan Kowalski i poprzez przycisk Kalendarz wywołujemy kalendarz czasu pracy,

nanosimy nieobecność „Zwolnienie chorobowe” na okres od 30 dnia bieżącego miesiąca do 5 dnia następnego miesiąca.

- Po wprowadzeniu nieobecności naliczamy <plusem> pracownikowi wypłatę – przechodzimy na zakładkę Elementy wypłaty i widzimy następujące pozycje:

- Wynagrodzenie zasadnicze /miesiąc (praca.pdst) – z kwotę ujemną, jako pomniejszenie za nieobecność z poprzedniego miesiąca, która nie została rozliczona na poprzedniej wypłacie

- Wynagrodzenie zasadnicze /miesiąc (praca.pdst) – z kwotą dodatnią, po pomniejszeniu za nieobecność z aktualnego miesiąca

- Składka PZU – tylko za aktualny miesiąc

- Okres wyczekiwania na zasiłek chorobowy – pracownik nie posiada jeszcze 30 dni okresu ubezpieczenia chorobowego (jeśli zatrudnienie było w miesiącu, w którym jest 30 dni)

- Wynagrodzenie za czas choroby z podziałem na poszczególne okresy kalendarzowe (jeśli zatrudnienie pracownika było w miesiącu, w którym było 31 dni)

- Spłata zaliczki udzielonej 25 dnia miesiąca przed wypłatą etatową

- Spłata pożyczki (rata kapitałowa) oraz spłata pożyczki (odsetki) pierwsza spłata do pożyczki wypłaconej 25 dnia miesiąca

- Zapisujemy wypłatę

- Z poziomu listy pracowników w kadrach możemy wydrukować „Raport zaliczek” i „Raport pożyczek” (sekcja wydruków płacowych) oraz dodatkowo z formularza pracownika dostępny jest wydruk „Pożyczki pracownika”.

Jak zdefiniować kalendarz?

- Konfiguracja/ Firma/ Kalendarze klawiszem

otwieramy formularz kalendarza.

otwieramy formularz kalendarza.

- Podajemy jego nazwę i akronim, wybieramy sposób rozliczania nadgodzin i normę czasu pracy.

- Przechodzimy na zakładkę [Kalendarz] i definiujemy dni. Dni niezdefiniowane zaznaczone są na czerwono

. Możemy definiować każdy dzień oddzielnie lub możemy wykorzystać do tego celu serie.

. Możemy definiować każdy dzień oddzielnie lub możemy wykorzystać do tego celu serie.

- Po wciśnięciu przycisku Wstawianie serii na zakładce [Ustawienia] ustalamy ilość powtórzeń lub podajemy okres (daty od i do), na który będzie naniesiona nasza seria.

- Przechodzimy na zakładkę Seria, gdzie wybieramy wcześniej zdefiniowaną serię i nanosimy na kalendarz poleceniem

. Po naniesieniu serii obok daty pojawia się godzina rozpoczęcia pracy a w nawiasie liczba godzin do przepracowania (norma).

. Po naniesieniu serii obok daty pojawia się godzina rozpoczęcia pracy a w nawiasie liczba godzin do przepracowania (norma).

- Następnie ustalamy dni dodatkowo wolne od pracy i święta. Święta możemy zaznaczyć w kalendarzy modyfikując wybrany dzień

lub możemy wykorzystać listę zdefiniowaną w programie. Przed naniesieniem świąt określamy okres za jaki zmieniamy kalendarz (miesiąc lub rok). Program pyta nas również czy wcześniej zdefiniowane dni mają być modyfikowane. W naszym przypadku pole zamieniaj zdefiniowane dni powinno być zaznaczone [√].

lub możemy wykorzystać listę zdefiniowaną w programie. Przed naniesieniem świąt określamy okres za jaki zmieniamy kalendarz (miesiąc lub rok). Program pyta nas również czy wcześniej zdefiniowane dni mają być modyfikowane. W naszym przypadku pole zamieniaj zdefiniowane dni powinno być zaznaczone [√].