Funkcjonalność pozwalającą na rozliczenie podatku dochodowego oraz składek na ubezpieczenia społeczne kierowców międzynarodowych zgodnie z tzw. pakietem mobilności pracowników etatowych oraz osób z zawartymi umowami cywilnoprawnymi. Funkcjonalność dostępna jest w module Płace i Kadry Plus.

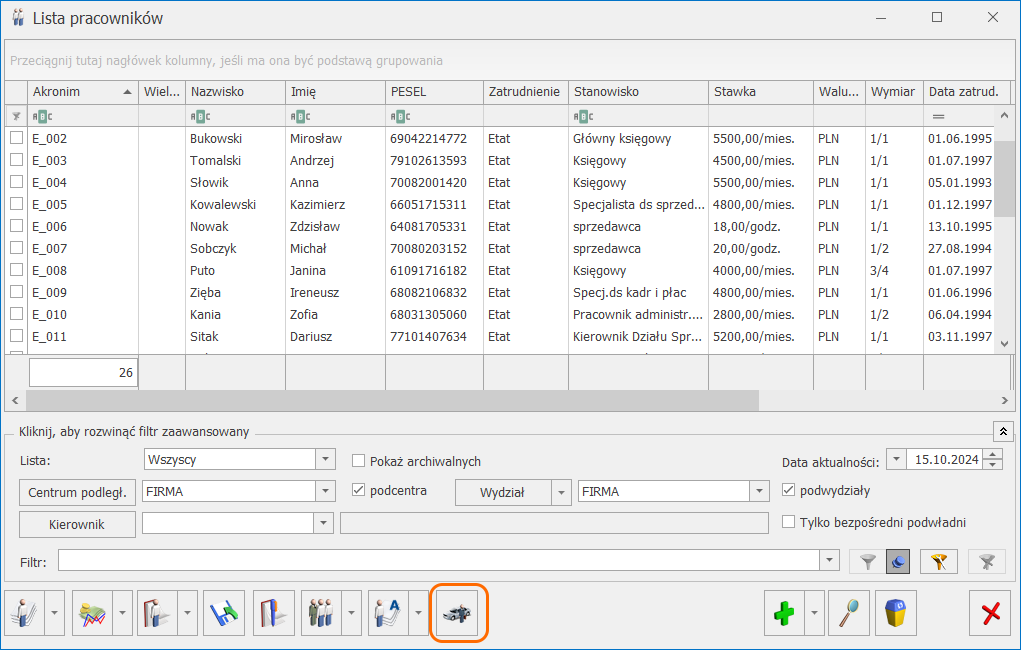

Na liście pracowników znajduje się opcja ‘Diety kierowcy międzynarodowego’.

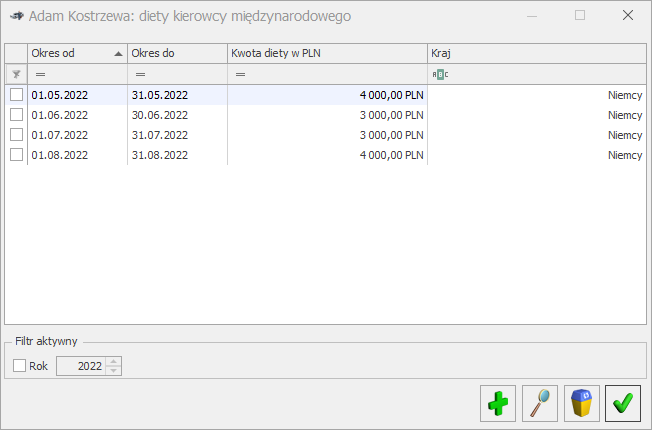

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

Naliczanie wypłat

Podczas naliczania wynagrodzeń etatowych, innych oraz umów program sprawdza, czy pracownik ma wprowadzoną informację o dietach przysługujących za miesiąc, za który liczymy wynagrodzenie (znaczenie ma okres od-do wypłaty). Jeżeli tak, to wypłata zostanie rozliczona zgodnie z zasadami pakietu mobilności.

Rozliczenie kierowców międzynarodowych podlega innym zasadom niż w przypadku pracowników zatrudnionych i wykonujących pracę w Polsce.

Podstawa podatku kierowców jest wyliczana od sumy naliczonych opodatkowanych elementów pomniejszonej o równowartość 1/3 diet należnych za okres pracy wykonywanej za granicą.

Podczas naliczania wypłaty program pobiera z danych pracownika kwotę diet za miesiąc, za który są naliczone elementy w wypłatach w tym miesiącu deklaracji i przemnaża przez stałą wartość 1/3.Wartość diet, które pomniejszają podstawę opodatkowania jest zapisana na formularzu wypłaty oraz zestawieniu na zakładce [Podatki] w polu ‘Pomniejszenie o diety’.

W polu Przychód pomniejszony o diety wykazywana jest kwota stanowiąca różnicę pomiędzy polami Suma opodatkowanych elementów oraz Pomniejszenie o diety.

Podstawa składek ZUS kierowców jest wyliczana od sumy oskładkowanych elementów pomniejszonej o równowartość diet za pobyt pobytu za granicą, jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji jest wyższe od przeciętnego prognozowanego wynagrodzenia (kwota zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu Minimalnej podstawy skł. ZUS dla oddeleg. )

Diety odliczone od podstawy składek ZUS są zapisane na formularzu wypłaty na zakładce [Ubezpieczenie].

Przy sprawdzaniu kwoty wynagrodzenia uwzględniane są wszystkie oskładkowane elementy wypłacone w danym miesiącu deklaracji. Nie ma znaczenia na jakiej liście płac zostały naliczone ani za jaki okres. Znaczenie ma jedynie data wypłaty.

Jeśli podstawa po pomniejszeniu o diety jest niższa od przeciętnego prognozowanego wynagrodzenia to następuje podwyższenie wyliczonej podstawy do tej minimalnej obowiązującej wysokości.

Natomiast, gdy przychód pracownika w danym miesiącu jest niższy od kwoty prognozowanego przeciętnego wynagrodzenia podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

W przypadku gdy podstawa opodatkowania jest niższa niż podstawa oskładkowania program naliczy wartość składek społecznych od przychodu opodatkowanego. Składki są zapisane na formularzu wypłaty na zakładce [Podatki] w polu w tym podlegające odliczeniu od podstawy opodatkowania i pomniejszają podstawę opodatkowania przy wyliczaniu zaliczki podatku.

Podstawa składki zdrowotnej będzie naliczana na podstawie kwoty podstawy składek społecznych pomniejszonej o składki społeczne oraz elementów, które podlegają jedynie ubezpieczeniu zdrowotnemu.

Na PIT-11 jako przychód jest wykazywana kwota wynagrodzenia kierowców po pomniejszeniu o 1/3 diet. Jako składki na ubezpieczenie społeczne i zdrowotne są wykazane jedynie te, które były naliczone od tej części wynagrodzenia, która była opodatkowana.

W wersji Comarch ERP Optima 2023.6.1 dostosowano program do zmian wynikających z ustawy z dnia 28 lipca 2023 r. o delegowaniu kierowców w transporcie drogowym:

– Wprowadzono pomniejszanie podstawy opodatkowania o diety przysługujące z tytułu wykonywania przewozów międzynarodowych dla kierowców wykonujących pracę na podstawie umowy cywilnoprawnej.

– W związku z wprowadzeniem 60 EUR jako stawki diety dziennej pomniejszającej podstawę oskładkowania oraz 20 EUR jako diety dziennej pomniejszającej podstawę opodatkowania wprowadzono zmiany w wyliczaniu podstawy opodatkowania. Do tej pory podstawa opodatkowania była pomniejszana o 30% kwoty wprowadzonych danemu pracownikowi diet, po zmianie będzie to 1/3 tej kwoty.

Powyższe zmiany są stosowane dla wypłat mających datę wypłaty 19.08.2023 lub późniejszą.

Podstawa prawna: Ustawa z dnia 28 lipca 2023 r. o delegowaniu kierowców w transporcie drogowym (Dz.U.2023, poz.1523).

Wyliczanie podstawy zasiłków

Wliczając do podstawy chorobowego wynagrodzenie z miesiąca, w którym stosowano rozliczenie zgodne z zasadami pakietu mobilności, uwzględniona jest podstawa składek społecznych pomniejszona o składki ZUS. W podstawie są uwzględniane wszystkie elementy, które stanowiły podstawę składek społecznych niezależnie od tego czy mają ustawione w konfiguracji wliczania do podstawy zasiłku. Jeśli pracownik miał w danym miesiącu nieobecność usprawiedliwioną wynagrodzenie z tego miesiąca nie jest dopełniane do podstawy zasiłku.

Zwrot kosztów poniesionych przez kierowców

W programie wprowadzona jest obsługa należności stanowiących zwrot równowartości poniesionych przez kierowcę kosztów noclegu, sanitariatów i innych.

Aby naliczyć zwrot kosztów należy na formularzu typu wypłaty dostępnym z poziomu Start/ Konfiguracja/ Firma/ Płace/ Typy wypłat, na zakładce [Szczegółowe] zaznaczyć parametr Zwrot kosztów dla pracownika – kierowcy. Zaznaczenie parametru powoduje automatyczne wyszarzenie i ustawienie w konfiguracji dodatku, na zakładce [ Podatki/ Nieobecności] takich pozycji jak:

- Pozycja PIT – ‘Nie dotyczy’

- Sposób naliczenia zaliczki – ‘nie naliczać’

- Zawsze naliczać ulgę – niezaznaczone

- Sposób naliczenia kosztów – ‘nie naliczać’

- Sposób naliczania składek ZUS –‘naliczać’

- Sposób naliczania skł. na ubezp. zdrow.- ‘naliczać’

W programie jest dodany standardowy składnik 'Zwrot kosztów kierowcy (sanitariaty)’ z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy, umożliwiający obsługę należności stanowiących zwrot kosztów poniesionych przez kierowców wykonujących międzynarodowe przewozy drogowe.

Typ wypłaty z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy w przypadku, gdy przychód pracownika będzie wyższy niż przeciętne prognozowane wynagrodzenie (w 2024 r. jest to kwota 7824,00 zł) będzie traktowany jako element nieoskładkowany, a gdy przychód będzie niższy, automatycznie będzie stanowił podstawę składek na ubezpieczenie społeczne.

Przykład 1

Pracownik ma stawkę 10 000 zł/ miesięcznie, kwota diety za październik 4 000 zł, dodatkowo ma dodatek z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy na kwotę 2 000 zł.

- Ustalenie jaki jest przychód pracownika w danym miesiącu deklaracji.

Przychód pracownika to 10 000 zł.

Przychód jest większy niż 6 935 zł (przeciętne prognozowane wynagrodzenie w 2023 r.), dlatego dodatek z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy, traktujemy jako nieoskładkowany.

- Ustalenie podstawy składek ZUS.

Suma elementów oskładkowanych wynosi 10 000 zł.

10 000 zł > 6935 zł, dlatego od podstawy odejmujemy diety.

10 000 – 4 000 (diety) = 6000 zł.

6 000 zł < 6 935 zł, podstawa po odjęciu diet jest mniejsza niż minimalna podstawa składek, dlatego zostaje podwyższona do kwoty 6 935 zł.

Podstawa składek społecznych wynosi 6 935 zł

Przykład 2

Pracownik ma stawkę 5 000 zł/ miesięcznie, kwota diety za październik 1 000 zł, dodatkowo ma dodatek z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy na kwotę 1 000 zł. Naliczamy wypłatę za październik 2023 r.

- Ustalenie jaki jest przychód pracownika w danym miesiącu deklaracji.

Przychód pracownika to 5 000 zł.

Przychód jest mniejszy niż 6 935 zł (przeciętne prognozowane wynagrodzenie w 2023r.), dlatego dodatek z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy traktujemy jako oskładkowany.

- Ustalenie podstawy składek ZUS

5 000 + 1 000 = 6 000 zł.

6 000 < 6 935 zł, suma wynagrodzenia jest mniejsza niż 6 935, dlatego przy wyliczaniu podstawy ZUS nie są odliczane diety.

6 000 zł, to kwota podstawy ZUS.