Nowości

1. Aktualne wskaźniki.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

Wartości obowiązujące od 01.03.2023 r.

- przeciętne miesięczne wynagrodzenie: 6733,49 zł

- minimalna stawka uczniów I roku: 336,67 zł

- minimalna stawka uczniów II roku: 404,01 zł

- minimalna stawka uczniów III roku: 471,34 zł

- młodociany – przyuczenie: 269,34 zł

- najniższa emerytura: 1588,44 zł

- kwota wolna od potrąceń z zasiłków dla potrącenia alimentacyjne: 681,97 zł

- kwota wolna od potrąceń z zasiłków dla potrącenia z innych tytułów: 1125,26 zł

Wartości obowiązujące od 01.04.2023 r.

- wskaźnik waloryzacji: 109,4%.

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 lutego 2023 r. w sprawie przeciętnego wynagrodzenia w czwartym kwartale 2022 r. (M.P. z 2023, poz. 170).

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 14 lutego 2023 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w II kwartale 2023 r. (M.P. z 2023, poz. 204).

2. Praca zdalna. Dostosowano program do zmian wynikających z nowelizacji Kodeksu pracy.

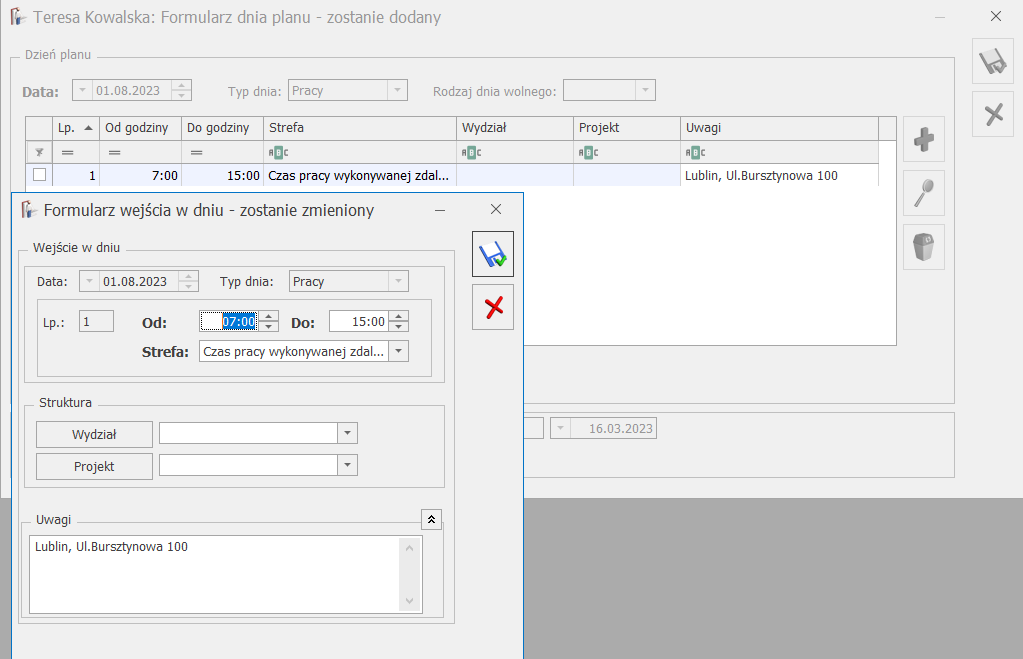

- Od 7 kwietnia 2023 r. praca zdalna będzie mogła być wykonywana okazjonalnie, na wniosek pracownika złożonego w postaci papierowej lub elektronicznej, w wymiarze nieprzekraczającym 24 dni w roku kalendarzowym. W programie, w celu ewidencji okazjonalnej pracy zdalnej, wprowadzono nową standardową strefę ‘Czas pracy wykonywanej zdalnie okazjonalnie’.

W celu kontroli limitu rocznego pracy zdalnej okazjonalnej, w konfiguracji firmy (Start/Konfiguracja/ Firma/ Płace/ Parametry/ Dane kadrowe i deklaracje), został dodany nowy parametr Roczny limit pracy zdalnej okazjonalnej, z domyślnie ustawioną liczbą 24 dni. Gdy parametr jest zaznaczony, to podczas wprowadzania na planie pracy i kalendarzu (Nie)obecności pracy w strefie ‘Czas pracy wykonywanej zdalnie okazjonalnie’, program sprawdza czy pracownik nie przekroczył przysługującego w roku limitu. W przypadku przekroczenia pojawia się odpowiedni komunikat.

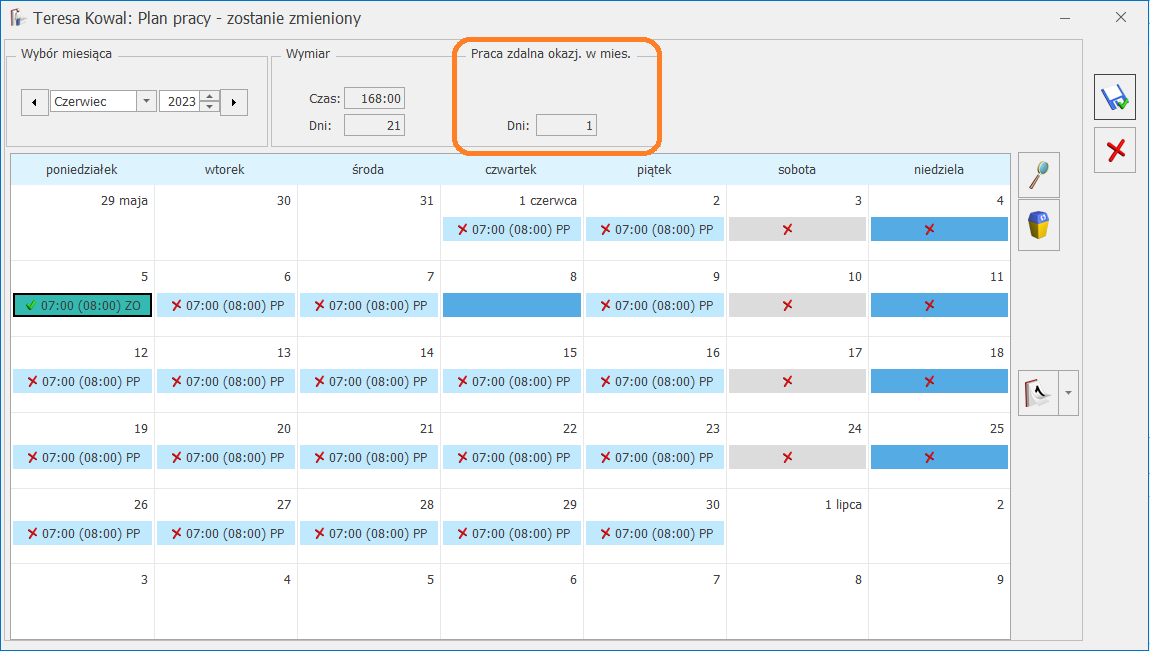

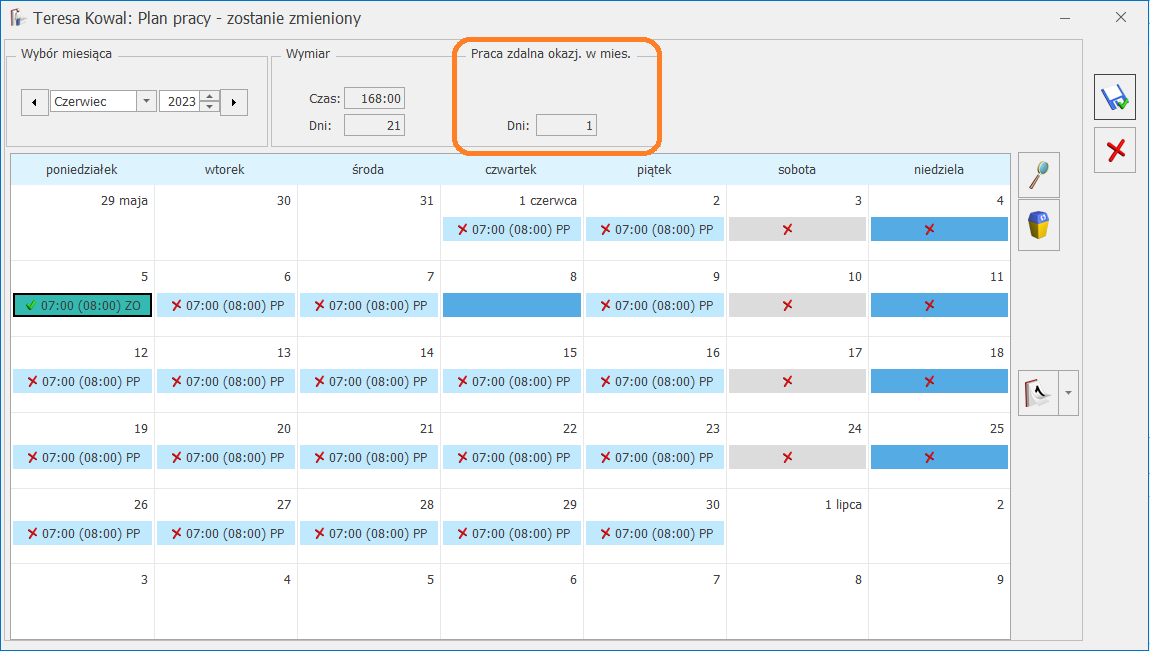

W planie pracy i kalendarzu (Nie)obecności dodano sekcję, gdzie jest wyświetlana ilość dni w miesiącu, w których była wykonywana praca w strefie ‘Czas pracy wykonywanej zdalnie’.

Dodatkowo w programie udostępniono Wniosek o wykonywanie okazjonalnej pracy zdalnej. Wydruk jest dostępny z poziomu otwartego formularza pracownika Podgląd wydruku lub Wydruk danych/ Wydruki kadrowe.

- Od kwietnia pracodawcy są zobowiązani rekompensować pracownikom część wydatków ponoszonych podczas pracy zdalnej. W programie wprowadzono nowe standardowe typy wypłat: ‘Ekwiwalent z tytułu pracy zdalnej’ i ‘Ryczałt z tytułu pracy zdalnej’. Są to dodatki kwotowe, nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Ustawienia dodatków mogą być modyfikowane przez Użytkownika z poziomu Konfiguracja/ Firma/ Płace/ Typy wypłat.

Podstawa prawna: Ustawa z dnia 1 grudnia 2022 r. o zmianie ustawy – Kodeks pracy oraz niektórych innych ustaw (Dz.U. 2023 poz. 240).

3. Składka zdrowotna właściciela. Umożliwiono rozliczenie rocznej składki zdrowotnej właściciela za 2022 rok. Składkę na ubezpieczenie zdrowotne należy rozliczyć w deklaracji ZUS za kwiecień 2023 roku.

Rozliczenie roczne składki zdrowotnej uzależnione jest od sposobu opodatkowania:

- opodatkowani na zasadach ogólnych (skala podatkowa lub podatek liniowy) – rozliczenie polega na porównaniu składek opłacanych w trakcie roku z rzeczywistą składką zdrowotną wyliczoną w oparciu o ostateczny roczny dochód przedsiębiorcy, będący roczną podstawą składki;

- ryczałt od przychodów ewidencjonowanych – rozliczenie polega na porównaniu przychodu z danego roku podatkowego ze składkami, które przedsiębiorca opłacił w oparciu o przychody z bieżącego roku lub w oparciu o prognozę z ubiegłego roku.

W efekcie może powstać nadpłata lub niedopłata składki zdrowotnej.

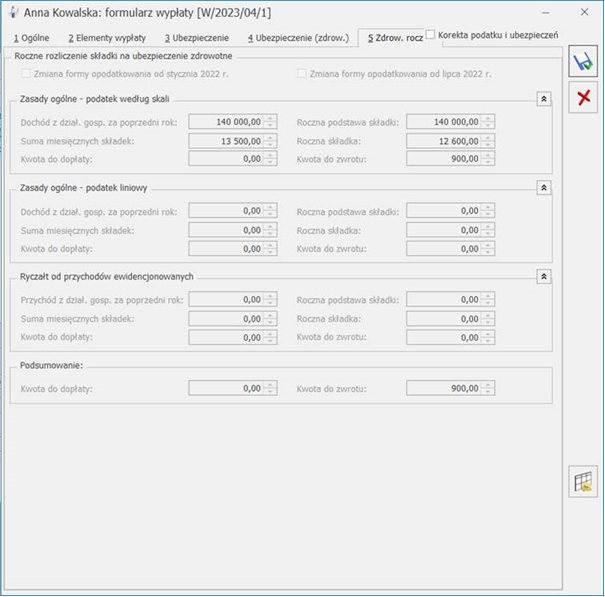

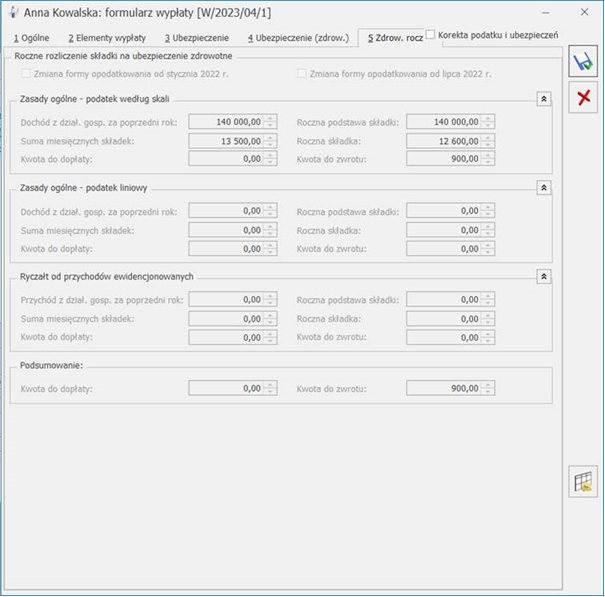

Rozliczenie składki zdrowotnej w wypłacie właściciela

W celu rozliczenia składki zdrowotnej, na formularzu wypłaty właściciela za kwiecień 2023 roku (i w kolejnych latach), dodano zakładkę [5. Zdrow. roczna], na której są wykazane informacje o składce zdrowotnej za poprzedni rok, właścicieli rozliczających podatek według skali, liniowo lub ryczałtowo. Użytkownik ma możliwość ręcznej korekty (zmiany) pól po zaznaczeniu parametru Korekta podatku i ubezpieczeń.

W związku z tym, że w deklaracji rocznej należy przekazać informacje o zmianie opodatkowania w trakcie roku, na zakładce dodano parametry:

- Zmiana formy opodatkowania od stycznia 2022 – parametr ustawiany przez Użytkownika. Powinien zostać zaznaczony w przypadku zmiany podatku liniowego lub ryczałtu na opodatkowanie według skali z mocą wsteczną od 1 stycznia 2022 r.

- Zmiana formy opodatkowania od lipca 2022 – parametr zaznacza się automatycznie, jeśli w zapisie historycznym właściciela aktualnym na dzień 30 czerwca 2022 r., na zakładce [6. Ubezpieczenie (zdrow.)], jest zaznaczony parametr Ryczałt od przychodów ewidencjonowanych, a w zapisie historycznym aktualnym na dzień 01 lipca 2022 r. – Zasady ogólne – podatek według skali.

W dalszej części przedstawione zostało rozliczenie roczne z podziałem na poszczególne formy opodatkowania: Zasady ogólne – podatek według skali, Zasady ogólne – podatek liniowy, Ryczałt od przychodów ewidencjonowanych.

Zasady ogólne – podatek według skali:

- W polu Dochód z dział. gosp. za poprzedni rok wykazany jest dochód pobrany z modułu Księgowość, z deklaracji rocznej PIT-36, pomniejszony o składki społeczne, oraz kwotę z pola Zmniejszenia/zwiększenia dochodu pod składkę zdrowotną pobraną z kwot deklaracji właściciela (przycisk

) lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

) lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w celu ustalenia rocznej podstawy, program porównuje kwotę z pola Dochód z dział. gosp. za poprzedni rok, z obowiązującą za danym rok kalendarzowy minimalną podstawą składki. Minimalna podstawa składki zdrowotnej to iloczyn miesięcy podlegania ubezpieczeniu zdrowotnemu ustalonemu na podstawie wypłat pracownika naliczonych za rok kalendarzowy, za który jest rozliczenie roczne, w którym była naliczona składka zdrowotna dla tej formy opodatkowania i stawki minimalnego wynagrodzenia dla etatu aktualnego na dzień 1 dzień roku składkowego (w 2023 roku uwzględniane jest minimalne wynagrodzenie obowiązujące na 01.02.2022 r.). Jeśli kwota dochodu z pola Dochód z dział. gosp. za poprzedni rok jest większa od minimalnej wartości rocznej podstawy składki, to zostanie ona wykazana w polu Roczna podstawa składki. Jeśli natomiast minimalna podstawa jest większa niż kwota dochodu, to minimalna podstawa jest podstawą roczną.

Przykład

W przypadku gdy właściciel prowadzi działalność przez cały rok podatkowy – 12 miesiecy, to minimalna wartość rocznej podstawy składki zdrowotnej w 2022 roku wynosi 36 120,00 zł (3 010,00 zł × 12 miesięcy).

- W polu Roczna składka wykazana jest składka naliczona jako 9% od rocznej podstawy składki.

- W polu Suma miesięcznych składek wykazana zsumowana kwota składki zdrowotnej z okresu od lutego 2022 r. do stycznia 2023 r.

- Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką.

Zasady ogólne – podatek liniowy:

- W polu Dochód z dział. gosp. za poprzedni rok wykazany jest dochód pobrany z modułu Księgowość, z deklaracji rocznej PIT-36L, pomniejszony o składki społeczne, oraz kwotę z pola Zmniejszenia/zwiększenia dochodu pod składkę zdrowotną pobraną z kwot deklaracji właściciela (przycisk

)lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

)lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w celu ustalenia rocznej podstawy, program porównuje kwotę z pola Dochód z dział. gosp. za poprzedni rok, z obowiązującą za danym rok kalendarzowy minimalną podstawą składki. Składka roczna na ubezpieczenie zdrowotne nie może wynieść mniej niż kwota odpowiadająca 9% iloczynu liczby miesięcy podlegania ubezpieczeniu zdrowotnemu i minimalnego wynagrodzenia obowiązującego w pierwszym dniu roku składkowego. Program porównuje kwotę składki zdrowotnej od minimalnej podstawy z kwotą składki zdrowotnej od dochodu. Podstawa, która daje wyższą składkę zdrowotną stanowi roczną podstawę dla podatku liniowego i jest wykazywana w polu Roczna podstawa składki.

- Roczna składka – jeśli roczną podstawę stanowi dochód składka jest wyliczona jako 4,9% tej kwoty, a jeśli minimalna podstawa to składka wynosi 9% tej kwoty

- W polu Suma miesięcznych składek wykazana zsumowana kwota składki zdrowotnej z okresu od lutego 2022 r. do stycznia 2023 r.

- Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką.

Przykład

Właściciel w 2022 roku miał ustawioną formę opodatkowania Zasady ogólne – podatek liniowy. Dochód za 2022 wyniósł 65 000 zł.

1.Ustalamy liczbę miesięcy podlegania zdrowotnemu dla opodatkowania podatkiem liniowym.

W wypłatach od stycznia 2022 r. do grudnia 2022 r. właściciel miał wyliczoną podstawę składki zdrowotnej w każdej wypłacie (12 wypłat), co oznacza, że podlegał zdrowotnej przez 12 miesięcy.

2. Ustalamy dochód za 2022 rok.

Dochód pobrany z deklaracji rocznej PIT- 36L za 2022 r. wyniósł

65 000 zł.

3. Ustalamy minimalną podstawę.

12 miesięcy * 3010 zł (minimalne wynagrodzenie w 2022 r.) = 36 120 zł

4. Przemnażamy kwotę dochodu za poprzedni rok z punktu 2 przez 4,9% i uzyskujemy kwotę składki zdrowotnej od dochodu. Przemnażamy minimalną podstawę z punktu 3 przez 9% i uzyskujemy minimalną składkę zdrowotną.

65 000 zł * 4,9% = 3 185,00 zł

36 120 zł * 9% = 3 250,80 zł

5. Porównujemy kwotę składki zdrowotnej od minimalnej podstawy z kwotą składki zdrowotnej od dochodu. Podstawa, która daje wyższą składkę zdrowotną stanowi roczną podstawę dla podatku liniowego.

3 185,00 zł < 3 250,80 zł

Podstawa 36 120 zł jest roczną podstawą składki zdrowotnej, a kwota

3 250,8 zł składką zdrowotną.

6. Ustalamy kwotę naliczonych składek na ubezpieczenie zdrowotne dla opodatkowania liniowego, zapisanych w wypłatach tego właściciela, które dotyczą okresu deklaracji od lutego 2022 r. do stycznia 2023 r.

W wypłatach od lutego 2022 r. do stycznia 2023 r. suma składek zdrowotnych wynosi 3 469,90 zł

7. Porównujemy kwotę rocznej składki z punktu 4 z kwotą składek pobranych z punktu 6.

3 250,8 < 3 469,90 zł

Roczna składka wynosi 3 250,8 zł, a pobrana 3 469,90 zł, co oznacza, że jest nadpłata i kwota do zwrotu wynosi 219,10 zł (3 469,90 – 3 250,80 zł).

Ryczałt od przychodów ewidencjonowanych:

- W polu Przychód z dział. gosp. za poprzedni rok wykazany jest przychód pobrany z modułu Księgowość, z deklaracji rocznej PIT-28, pomniejszony o składki społeczne z kwot deklaracji właściciela lub przychód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę przychodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Przychód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w przypadku ryczałtu roczna podstawa wymiaru składki na ubezpieczenie zależy od osiągniętego przychodu. Na podstawie kwoty z pola Przychód z dział. gosp. za poprzedni rok ustalane jest w jakim przedziale mieści się kwota przychodu właściciela:

| Przychód w roku | Podstawa składki zdrowotnej |

| do 60 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 3 732,62 zł. |

| od 60 000 zł. do 300 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 6 221,04 zł. |

| powyżej 300 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 180% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 11 197,87 zł. |

- W polu Roczna składka wykazana jest składka naliczona jako 9% od rocznej podstawy składki.

- W polu Suma miesięcznych składek wykazana jest kwota naliczonych składek na ubezpieczenie zdrowotne, które zostały zapisane w wypłatach właściciela od stycznia 2022 r. do grudnia 2022 r.

- Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką.

Przykład

Właściciel w 2022 roku jako formę opodatkowania miał ustawiony ryczałt od przychodów ewidencjonowanych. Przychód za 2022 r. wyniósł 305 000 zł.

1.Ustalamy liczbę miesięcy podlegania zdrowotnemu dla opodatkowania ryczałtem.

W wypłatach od stycznia 2022 r. do grudnia 2022 r. właściciel miał wyliczoną podstawę składki zdrowotnej w każdej wypłacie (12 wypłat), co oznacza, że podlegał zdrowotnej przez 12 miesięcy.

2. Ustalamy przychód za 2022 rok.

Przychód pobrany z deklaracji rocznej PIT-28 za 2022 r. wyniósł

305 000 zł.

3. Ustalamy w jakim przedziale mieści się kwota przychodu za poprzedni rok.

305 000 zł > 300 000 zł

Przychód powyżej 300 000 zł, co oznacza, że podstawę składki stanowi 180% przeciętnego wynagrodzenia (skł. zdrowotna), pobranego z konfiguracji programu, aktualnego na 01 stycznia 2022 zł.

4. Ustaloną w punkcie 1 ilość miesięcy mnożymy przez kwotę 180% przeciętnego wynagrodzenia (skł. zdrowotna), pobranego z konfiguracji.

12 miesięcy * 180% * 6 221,04 zł = 134 374,46 zł

5. Ustalamy kwotę rocznej składki.

Ustaloną w punkcie 4 podstawę roczną przemnażamy przez 9%.

134 374,46 zł * 9% = 12 093,70 zł

6. Ustalamy kwotę naliczonych składek na ubezpieczenie zdrowotne dla ryczałtu, zapisanych w wypłatach właściciela, które dotyczą okresu deklaracji od stycznia do grudnia 2022 r.

Suma pobranych składek dla ryczałtu wynosi 6 718,72 zł

7.Porównujemy kwotę rocznej składki z punktu 5 z kwotą składek pobranych z punktu 6.

12 093,70 > 6 718,72

Kwota rocznych składek jest większa niż kwota pobranych składek, co oznacza, że jest niedopłata i powinna wyliczyć się kwota do dopłaty w wysokości 5 374,98 zł (12 093,70 – 6718,72).

W sekcji Podsumowanie wykazana jest kwota do zwrotu lub kwota do dopłaty na podstawie danych z pól dotyczących kwot do zwrotu oraz dopłaty, dla poszczególnych form opodatkowania.

Sumowane są kwoty z wszystkich form opodatkowania. Jeśli sumarycznie kwota do zwrotu jest większa niż kwota do dopłaty, to różnicę między tymi kwotami wykazana jest w polu Kwota do zwrotu. Jeśli sumarycznie kwota do dopłaty jest większa niż kwota do zwrotu, to różnica między tymi kwotami wykazana jest w polu Kwota do dopłaty.

Przykład

W rozliczeniu rocznym właściciela w sekcji Zasady ogólne -podatek liniowy w polu Kwota do zwrotu wykazano 55 415,42 zł natomiast w sekcji Ryczałt od przychodów ewidencjonowanych Kwota do dopłaty 669,87 zł.

Kwota do zwrotu jest większa niż kwota dopłaty, dlatego od kwoty do zwrotu odejmowana jest kwota dopłaty i różnica wykazana jest w podsumowaniu jako Kwota do zwrotu, czyli jako kwota 54 745,55.

Dodatkowo udostępniono nowy wydruk Rozliczenie roczne składki zdrowotnej. Wydruk jest dostępny na liście wypłat właścicieli, które jako miesiąc deklaracji mają ustawiony miesiąc kwiecień.

Uwaga

Aktualizacja deklaracji ZUS DRA zostanie udostępniona po opublikowaniu przez ZUS nowej struktury plików xml, obowiązującej od 1 maja 2023 r.

4. GUS Z-12. Umożliwiono eksport danych do sprawozdania GUS Z-12 do pliku *.csv za 2022 rok.

5. Kody tytułu ubezpieczeń. Zaktualizowano słownik kodów tytułu ubezpieczeń zgodnie z rozporządzeniem Ministra Rodziny i Polityki Społecznej z dnia 31 stycznia 2023 r. Zmieniono opis kodu 2110, natomiast kody 1112, 1113, 2120 oznaczono jako historyczne.

Podstawa prawna:

Rozporządzenie Ministra Rodziny I Polityki Społecznej z dnia 31 stycznia 2023 r. zmieniające rozporządzenie w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych, informacji o zawartych umowach o dzieło oraz innych dokumentów (Dz.U. 2023, poz. 258.)

6. Wydruk ZUS Z-3, ZUS Z-3a, ZUS Z-3b.

- Dostosowano wydruki ZUS Z-3, ZUS Z-3a, ZUS Z-3b do nowych wzorów opublikowanych przez ZUS na stronie www.zus.pl. Wydruk ZUS Z-3 dostępny jest z poziomu otwartego formularza Z-3 dostępnego z poziomu Kadry / Deklaracje pracownika / Deklaracje ZUS / Z-3.

- Przed wydrukiem ‘Zaświadczenie płatnika składek (Z-3a)’ dodano sekcję Rodzaj wniosku z parametrami do wyboru pierwszorazowy lub kontynuacja.

7. Wydruk Karta pracy/ Karta pracy skrócona. Wprowadzono zmiany w wykazywaniu nadgodzin i czasu wolnego udzielonego za nie.

W kolumnie Praca wykazywane będą nadgodziny oznaczone do odbioru w bieżącym miesiącu. Nie będzie natomiast wykazywany czas pracy oznaczony jako czas wolny płatny (W.PŁ). W kolumnie Nieobecności/Odbiór nadgodzin dodano informację, kiedy wystąpiły nadgodziny oznaczone jako do odbioru oraz czas wolny.

Zmiany

1. Deklaracja ZUS RUD. Umożliwiono wykazywanie numeru dowodu osobistego w danych zamawiającego wykonanie umowy o dzieło w deklaracji ZUS RUD.

2. SMS z hasłem do pracownika. Zmieniono treść wiadomości SMS wysyłanej do pracownika z informacją o haśle do wydruków.

3. Parametry. Zmieniono nazwę parametru Uwzględniaj wnioski pracownika dot. naliczania podatku jedynie w okresie zatrudnienia lub trwania umowy zlecenie na Uwzględniaj wnioski pracownika dot. naliczania podatku jedynie w okresie zatrudnienia.

4. Wydruk Skierowanie na badania lekarskie. Uaktualniono podstawę prawną na wydruku skierowania na badania lekarskie.

5. Wydruk Wniosek o niestosowani ulgi dla pracowników. Usunięto wydruk z poziomu listy wydruków kadrowych.

Poprawiono

1. Naliczanie wypłat:

- Jeśli w konfiguracji firmy był zaznaczony parametr Wynagrodzenie zasadnicze/mies. nie wliczane do podstawy urlopu, to nie można było naliczyć drugiej wypłaty etatowej w miesiącu, gdy za ten miesiąc pracownik miał już anulowaną wypłatę i było w niej rozliczane wynagrodzenie za czas urlopu. Działanie poprawiono.

- Poprawiono naliczanie kwoty pomniejszania wynagrodzenia, w przypadku gdy pracownik miał odnotowaną aktualizację danych kadrowych w trakcie miesiąca, która powodowała podział wynagrodzenia zasadniczego w wypłacie i miał wprowadzoną nieobecność na wszystkie dni w obrębie danego zapisu historycznego, a wypłata była naliczona na liście płac z ustawioną opcję ‘ Wstecz’.

- W przypadku gdy w wypłacie z nieopodatkowanym, ale ozusowanym dodatkiem, zaznaczono parametr Korekta podatku i ubezpieczeń i zmieniono podstawę składki FEP, to niepoprawnie przeliczała się składka zdrowotna. Działanie poprawiono.

- W sytuacji, gdy w tym samym miesiącu deklaracji, pracownik rozliczany zgodnie z tzw. pakiet mobilności, miał naliczane dwie wypłaty, w drugiej wypłacie niepoprawnie naliczała się składka zdrowotna od nieopodatkowanej części wynagrodzenia. Działanie poprawiono.

2. Wypłaty pracowników oddelegowanych. Poprawiono wykazywanie stawki diety na dzień, na formularzu wypłaty, na zakładce [Waluty].

3. Wypłaty właściciela:

- Jeżeli właściciel z kodem tytułu ubezpieczenia 0580, jako formę opodatkowania miał ustawiony podatek liniowy, to w jego wypłacie nie naliczała się podstawa składki zdrowotnej. Działanie poprawiono.

- Poprawiono naliczanie wypłaty dla właściciela w przypadku zmiany formy opodatkowania, gdy na formularzu właściciela było ustawione pobieranie danych z deklaracji podatkowych.

4. Wynagrodzenie za czas urlopu wypoczynkowego. Przy wyliczaniu podstawy wynagrodzenia za czas urlopu z bieżącego miesiąca nie był uwzględniany dodatek wyliczany algorytmem 11, który był wyliczany na podstawie kwoty wynagrodzenia powyżej normy. Działanie poprawiono.

5. Naliczanie dodatków. Dodatek zdefiniowany algorytmem 2 jako procent wynagrodzenia zasadniczego bez dopłat do nadgodzin, przy wyliczaniu kwoty nie uwzględniał wartości wynagrodzenia powyżej normy, naliczonego jako odrębny element wypłaty.

6. Zestawienie wypłat. W oknie Zestawienie wypłat, na zakładce [Podatki], w sumie opodatkowanych elementów wynagrodzenia nie było wykazywane 'Wynagrodzenie za czas urlopu dodatk.’. Działanie poprawiono.

7. Formularz podstawy obliczeniowej – zwolnienie chorobowe. Poprawiono wykazywanie na wydruku ‘Naliczanie podstawy zasiłku’ średniej ze składników należnych za okresy dłuższe niż miesiąc w przypadku, gdy pracownik nie przepracował roku.

8. Limit urlopu dodatkowego (niepełnosp.). Nie można było naliczyć limitu urlopu dodatkowego (niepełnosp.), jeśli pracownik z uprawnieniem do dodatkowego limitu miał przedłużaną umowę. Działanie poprawiono.

9. Przenoszenie danych – import. Poprawiono import list płac, które w schemacie numeracji jako pierwszy człon miały ustawioną inną opcję niż symbol, np. wydział. Jeśli w schemacie numeracji listy płac był użyty człon ‘wydział’ po imporcie zostanie zastąpiony członem ‘seria’. Użyta nazwa wydziału będzie zaimportowana jako seria.

10. Formularz dodatku. Poprawiono wyświetlanie nazw w polu Aktualny na 'Zapis aktualny od’ oraz 'Zapis aktualny do’.

11. Personalizacja pola akronim. Po otworzeniu formularza danych pracownika kursor zawsze ustawiał się w polu Akronim, nawet jeżeli Operator miał zablokowane to pole do edycji za pomocą personalizacji. Działanie poprawiono.

12. DRA właściciela. Poprawiono zapisywanie wartości w bazie w polu DkN_Finalna w tabeli CDN.DeklNag dla deklaracji ZUS DRA, w przypadku, gdy za dany miesiąc była naliczana deklaracja dla pracowników oraz indywidualna deklaracja dla właściciela.