Wstęp

Ministerstwo Finansów wprowadziło nowe struktury logiczne postaci elektronicznej ksiąg podatkowych oraz dowodów księgowych, o których mowa w art. 193 a § 2 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa (Dz. U. z 2019 r. poz. 900, z późn. zm.) wraz z broszurami informacyjnymi.

Strukturami tymi są:

- Struktura JPK_VAT z deklaracją miesięczną JPK_V7M(1)

- Struktura JPK_VAT z deklaracją kwartalną JPK_V7K(1).

Dla obu struktur aktualny termin wejścia w życie to 1 października 2020 r.

Zgodnie z nowymi rozwiązaniami, dotychczasowe deklaracje VAT-7 i VAT-7K będą przesyłane łącznie z informacją o ewidencji w jednym dokumencie elektronicznym JPK_VAT, w formie JPK_V7M lub JPK_V7K.

Jak czytamy w broszurze wydanej przez Ministerstwo Finansów nowy JPK_VAT będzie miał zastosowanie tylko do rozliczeń podatku VAT dokonywanych dotychczas w formie deklaracji VAT-7 i VAT-7K.

Nie będzie natomiast dotyczył skróconej deklaracji VAT w zakresie usług taksówek osobowych opodatkowanych ryczałtem (VAT-12), jak również pozostałych deklaracji podatkowych (np. VAT-8, VAT-9M, VAT-10, czy VAT-14), do których będą mieć zastosowanie dotychczasowe przepisy.

Elementy nowego JPK_VAT określa rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z dnia 15 października 2019 r. w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług (Dz. U. z 2019 r., poz. 1988) – zwanego dalej: „rozporządzeniem” oraz opracowane na jego podstawie wzory struktury logicznej JPK_VAT, w formie JPK_V7M i JPK_V7K.

Jeżeli nowe struktury zaczną obowiązywać od 1 października 2020 r., nie będzie możliwości składania deklaracji VAT-7 i VAT-7K w inny sposób niż w formie jPK_V7M lub JPK_V7K.

Do korekt deklaracji i ewidencji składanych za okresy rozliczeniowe poprzedzające rozliczenie na nowych zasadach należy stosować regulacje prawne obowiązujące za okres, za który jest składana korekta deklaracji lub ewidencji (czyli korekty deklaracji i JPK_VAT złożonych pierwotnie na starych zasadach, składane są również według starych zasad).

Nowe struktury oprócz scalenia deklaracji VAT-7/VAT-7K i ewidencji VAT, konieczności dodatkowego cechowania transakcji obejmujących sprzedaż określonych grup towarów i usług, jak również transakcji po stronie sprzedaży i zakupu realizowanych wg tzw. procedur szczególnych, wprowadziły także:

- konieczność określania typów dokumentów sprzedaży oraz zakupu dla wybranych rodzajów transakcji,

w tym dla zafakturowanej sprzedaży paragonowej. - nowe zasady wykazywania w plikach JPK sprzedaży detalicznej. Cała sprzedaż detaliczna, zafiskalizowana będzie ujmowana w raporcie okresowym i ujmowana w części deklaratywnej i rejestracyjnej. W części rejestracyjnej dodatkowo będą wykazywane faktury wystawione do paragonów oraz faktury „fiskalne”.

Nowe oznaczenia grup towarów i usług oraz procedur na potrzeby struktur JPK_V7M, JPK_V7K (od wersji 2020.1 oraz 2019.3.3)

Nowe typy kategorii JPK_GTU, JPK_Procedury

W słowniku kategorii, w gałęzi „Transakcje” dodano dwie nowe kategorie:

- JPK_GTU

- JPK_Procedury

Kategoriom przypisano predefiniowane wartości na podstawie oznaczeń wprowadzonych w Rozporządzeniu Ministra Finansów, Inwestycji i Rozwoju z dnia 15.10.2019 r. w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i ewidencji w zakresie podatku od towarów i usług, w paragrafie 10.

W ramach kategorii:

- JPK_GTU wprowadzono 13 predefiniowanych wartości (od GTU-01 do GTU-13)

- JPK_Procedury wprowadzono 13 predefiniowanych oznaczeń procedur szczególnych

Poniżej lista predefiniowany wartości JPK_GTU:

| Kod | Nazwa | Typ rejestru | Opis |

| GTU_01 | Napoje alkoholowe | Sprzedaż | Dostawa napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym |

| GTU_02 | Towary wg art. 103 ust. 5aa ustawy | Sprzedaż | Dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy |

| GTU_03 | Olej opałowy | Sprzedaż | Dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją |

| GTU_04 | Wyroby tytoniowe | Sprzedaż | Dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym |

| GTU_05 | Odpadów wg poz. 7991 załącznika nr 15 do ustawy | Sprzedaż | Dostawa odpadów – wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy |

| GTU_06 | Urządzenia elektroniczne… | Sprzedaż | Dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7-9, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy |

| GTU_07 | Pojazdy oraz części samochodowe | Sprzedaż | Dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701 – 8708 oraz CN 8708 10 |

| GTU_08 | Metale szlachetne oraz nieszlachetne… | Sprzedaż | Dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1-3 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy |

| GTU_09 | Leki oraz wyroby medyczne… | Sprzedaż | Dostawa leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne (Dz. U. z 2019 r. poz. 499, z późn. zm.) |

| GTU_10 | Budynki, budowle i grunty | Sprzedaż | Dostawa budynków, budowli i gruntów |

| GTU_11 | Usługi w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych | Sprzedaż | Świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z

2018 r. poz. 1201 i 2538 oraz z 2019 r. poz. 730, 1501 i 1532) |

| GTU_12 | Usługi niematerialne (doradcze, księgowe,

itd..) |

Sprzedaż | Świadczenie usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych |

| GTU_13 | Usługi transportowe i

gospodarki magazynowej |

Sprzedaż | Świadczenie usług transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015 symbol ex 49.4, ex 52.1 |

Poniżej lista predefiniowanych wartości kategorii JPK_Procedury:

| Kod | Nazwa | Typ rejestru | Opis |

| SW | Sprzedaż wysyłkowa | Sprzedaż | Dostawa w ramach sprzedaży wysyłkowej z terytorium kraju, o której mowa w art. 23 ustawy |

| EE | Świadczenie usług

telekom., nadawczych, elektronicz. |

Sprzedaż | Świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy |

| TP | Powiązania między

nabywcą a dostawcą art. 32.2.1 |

Sprzedaż | Istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o których mowa w art. 32 ust. 2 pkt 1 ustawy |

| TT_WNT | WWNT – drugi w kolejności podatnik | Sprzedaż | Wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdziale 8 ustawy |

| TT_D | WWDT – drugi w kolejności podatnik | Sprzedaż | Dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdziale 8 ustawy |

| MR_T | Marża – usługi turystyczne | Sprzedaż, Zakup | Świadczenie usług turystyki opodatkowane na zasadach marży zgodnie z art. 119 ustawy |

| MR_UZ | Marża – towary używane, dzieła sztuki, antyki… | Sprzedaż, Zakup | Dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży zgodnie z art. 120 ustawy |

| I_42 | WWDT procedura

celna 42 (import) |

Sprzedaż | Wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import) |

| I_63 | WWDT procedura

celna 63 (import) |

Sprzedaż | Wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import) |

| B_SPV | Transfer bonu jednego przeznaczenia, art. 8a.1 | Sprzedaż | Transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu, opodatkowany zgodnie z art. 8a ust. 1 ustawy |

| B_SPV_

DOSTA WA |

Dostawy, których dotyczy bon jednego przeznaczenia | Sprzedaż | Dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy |

| B_MPV_

PROWIZ JA |

Usługi dot. transferu bonu różnego przeznaczenia | Sprzedaż | Świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowane zgodnie z art. 8b ust. 2 ustawy |

| MPP | Obowiązkowy MPP | Sprzedaż | Transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności |

| IMP | Import wg procedury uproszczonej | Zakup | Oznaczenie dot. podatku naliczonego z tyt. Importu towarów rozliczanego zgodnie z art. 33a ustawy |

Większość oznaczeń powiązana jest z transakcjami sprzedaży. Kilka procedur powiązanych jest także z transakcjami zakupu.

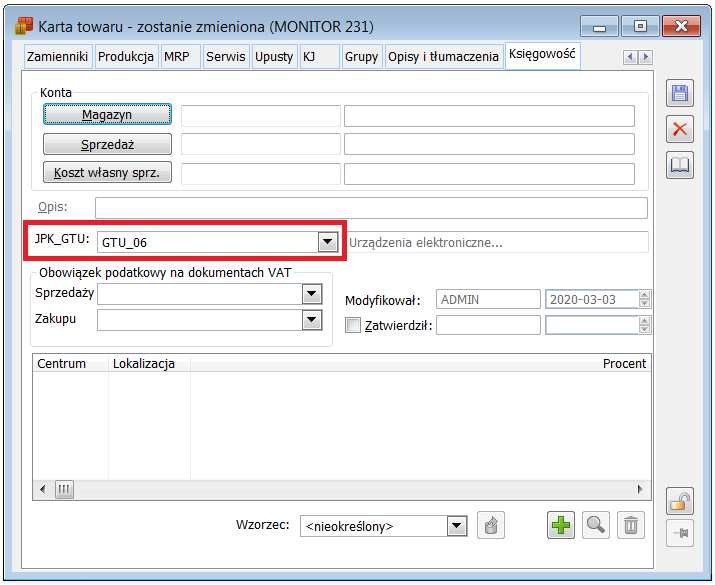

Wartości kategorii JPK_GTU będzie można przypisać do kart towarowych, w relacji 1:1. W takim przypadku oznaczenie GTU będzie przenoszone z kart towarowych na dokument. Oznaczenie GTU będzie można także wybrać bezpośrednio na dokumencie.

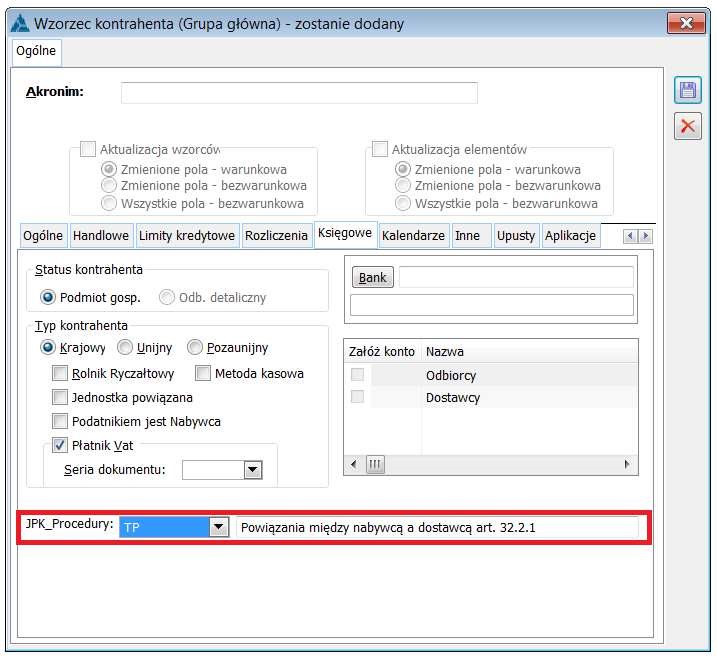

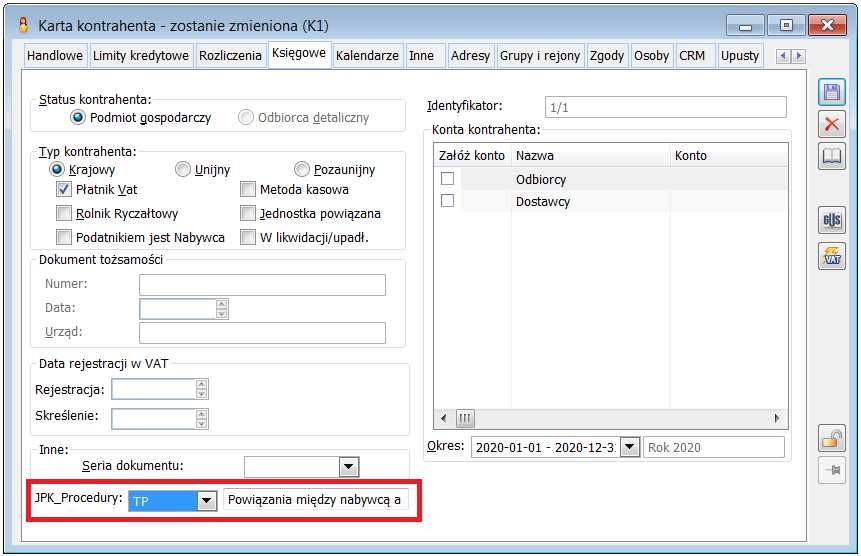

Z kolei wartości kategorii JPK_Procedury będzie można przypisać do kart kontrahentów, także w relacji 1:1. Z karty kontrahenta wartość będzie przenoszona na dokument. Kod procedury będzie można także wybrać bezpośrednio na dokumencie.

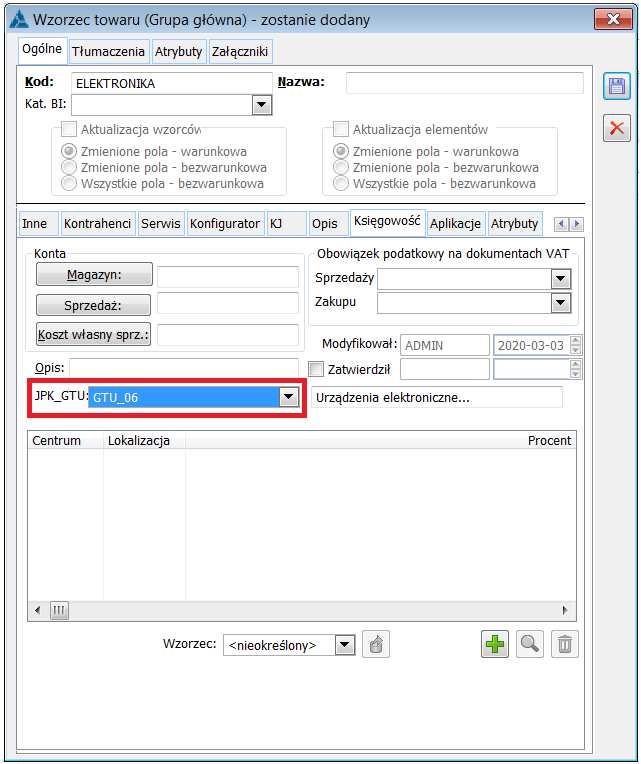

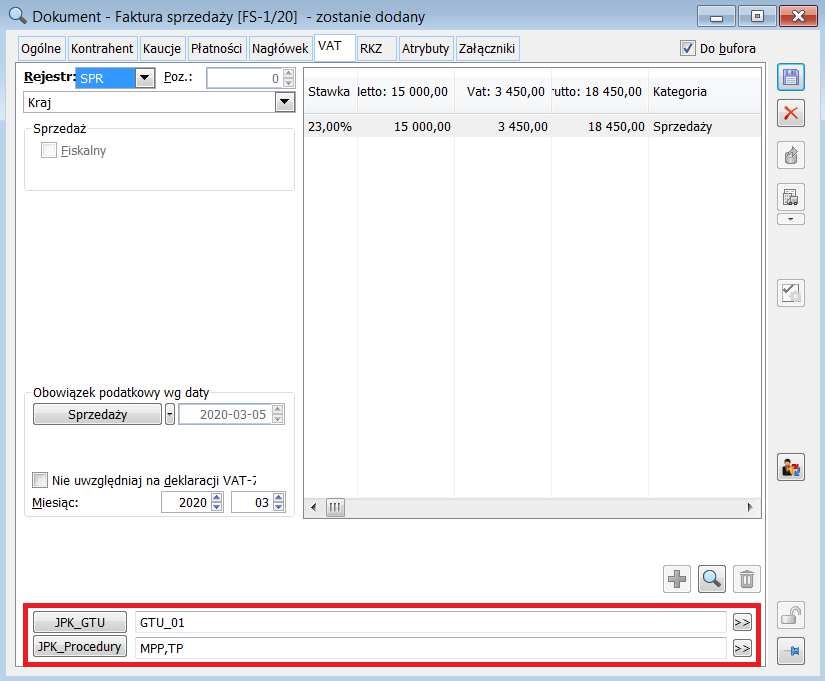

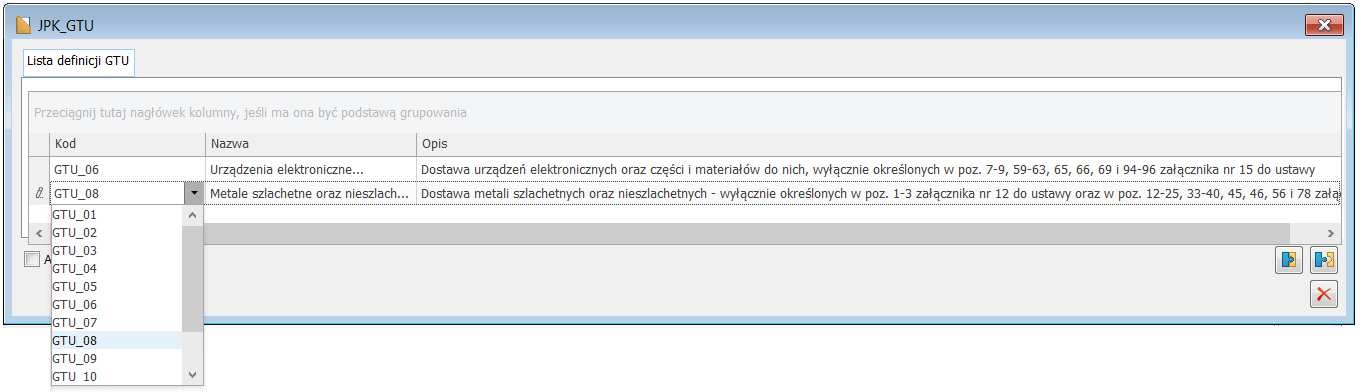

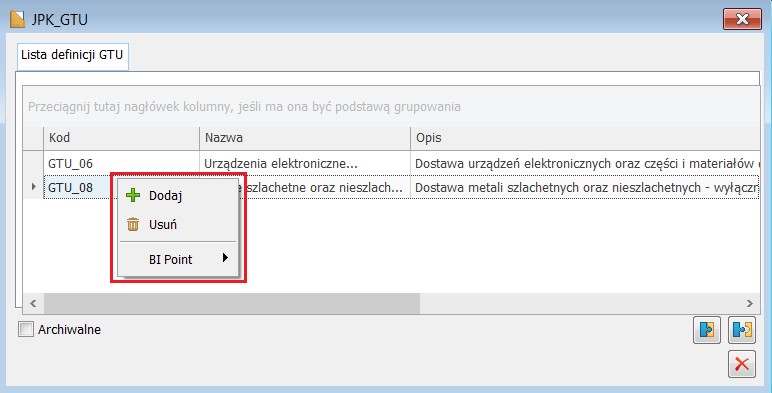

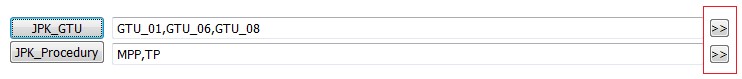

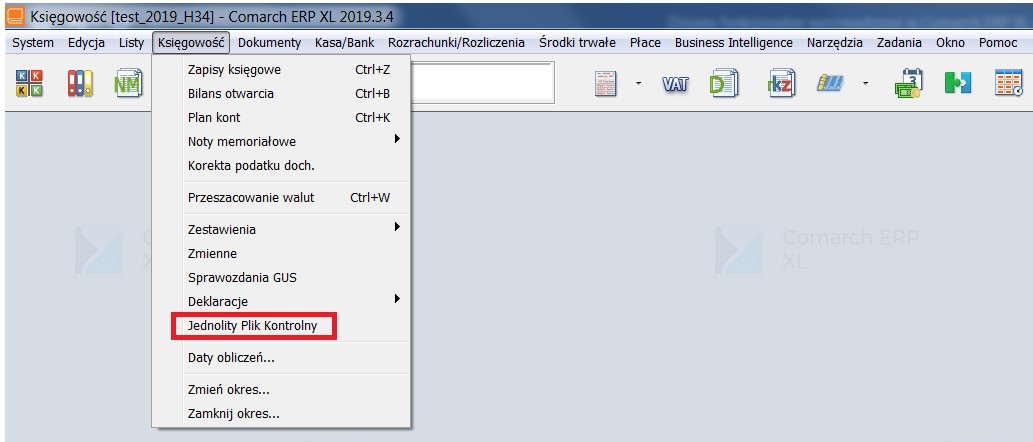

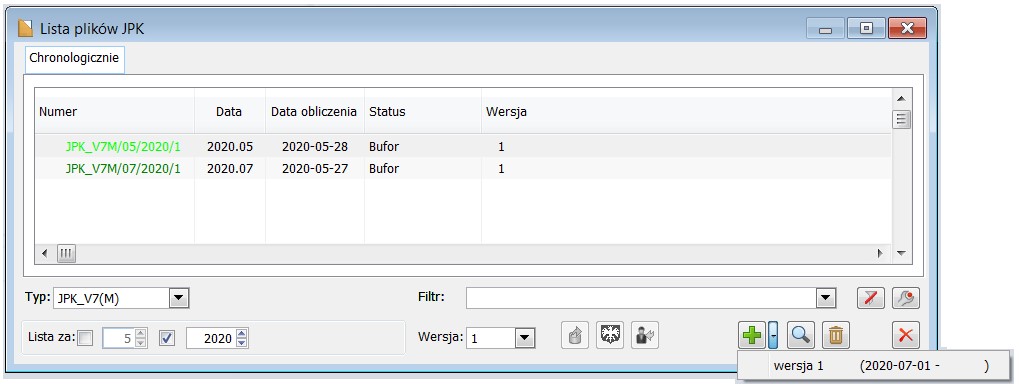

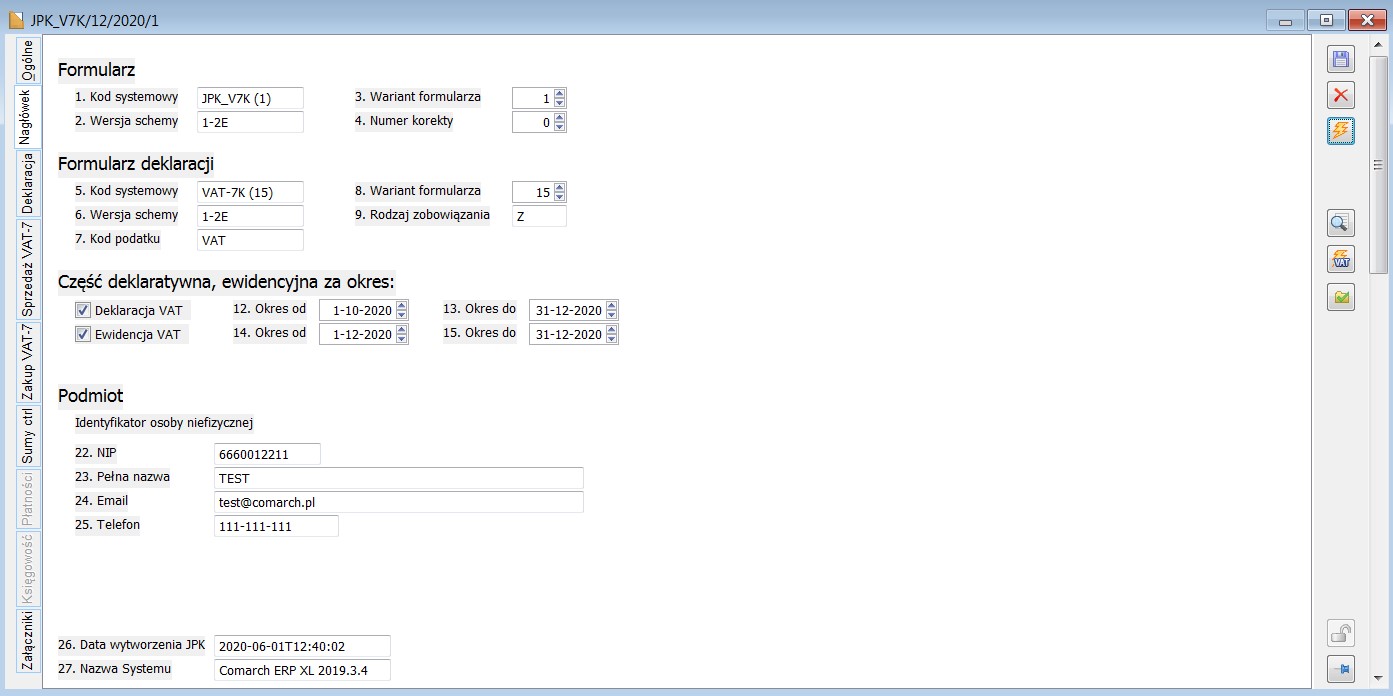

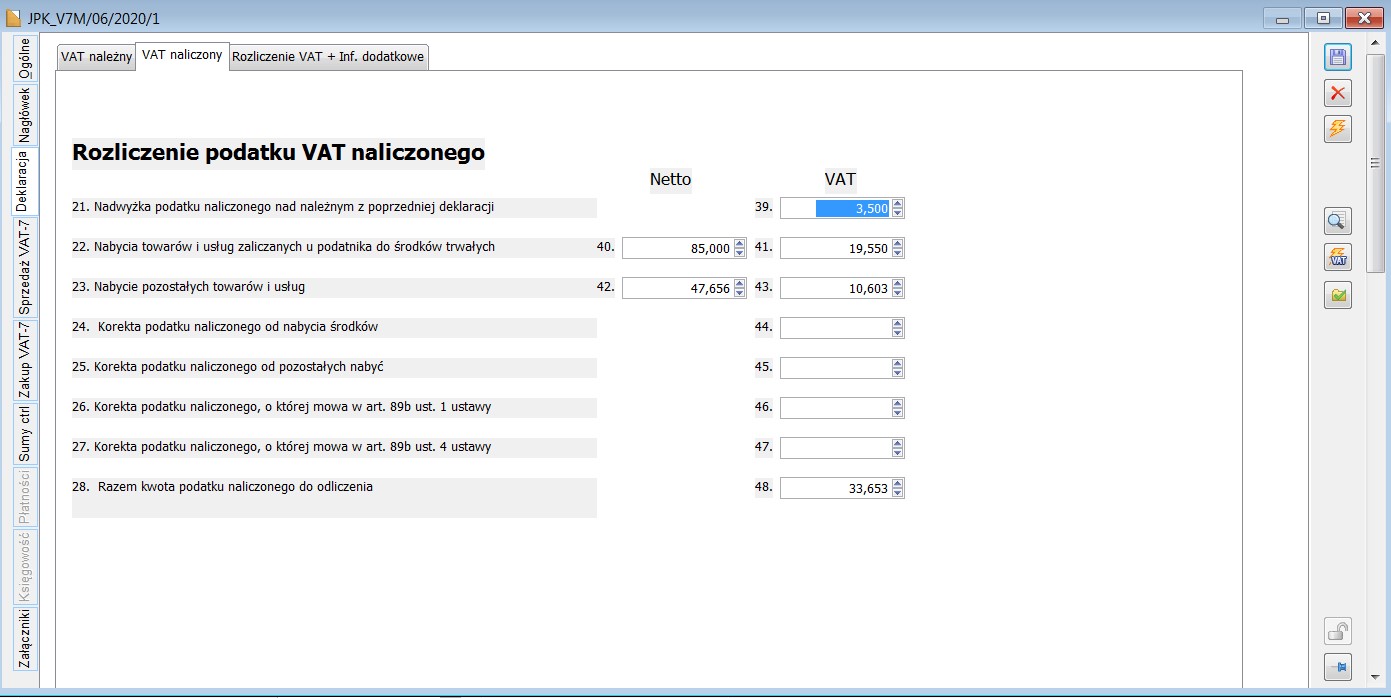

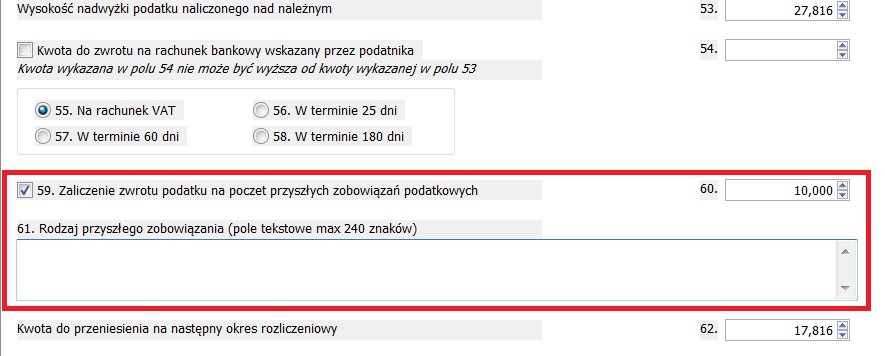

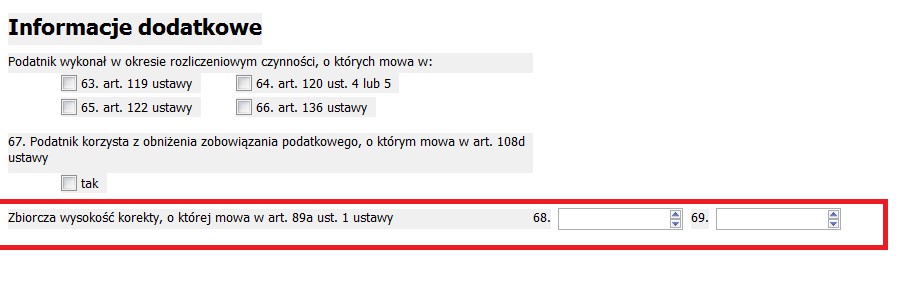

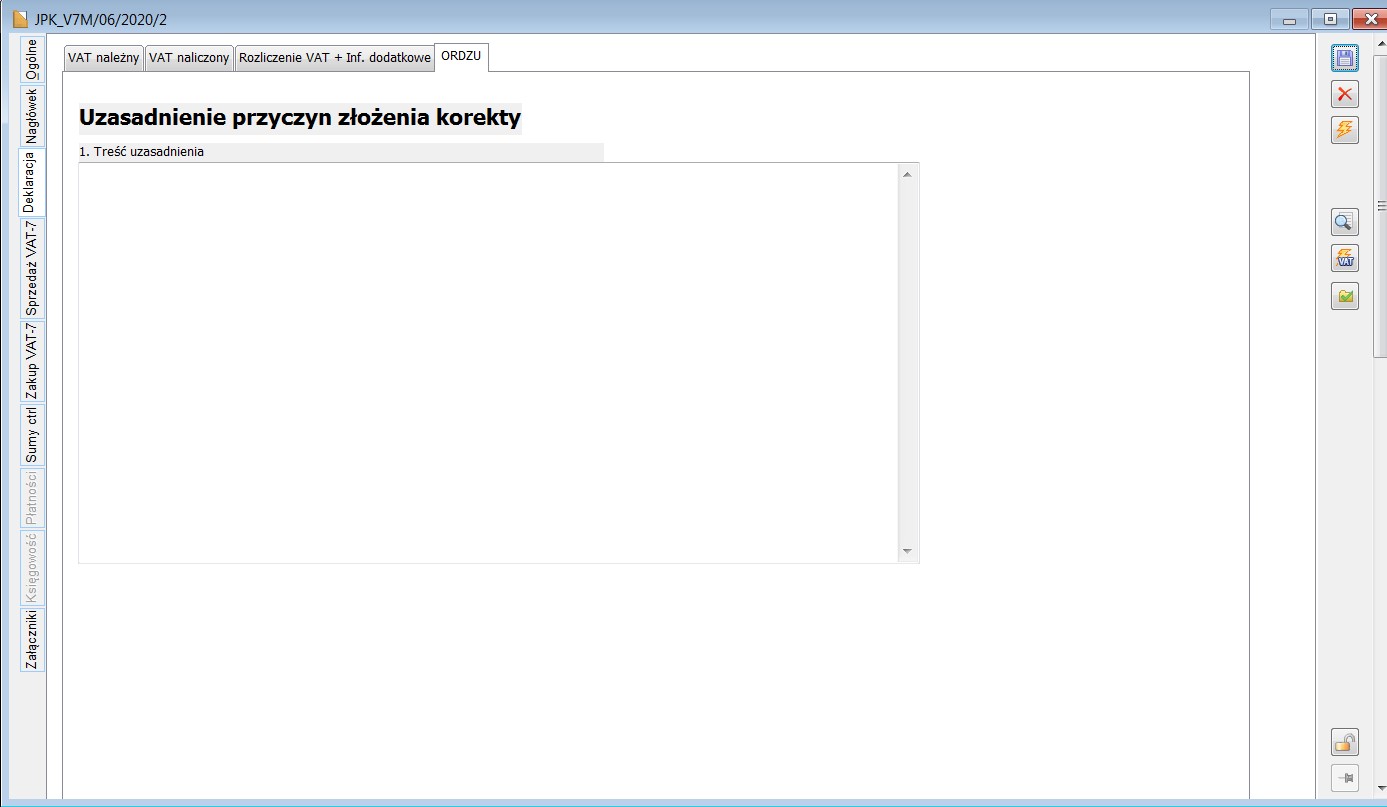

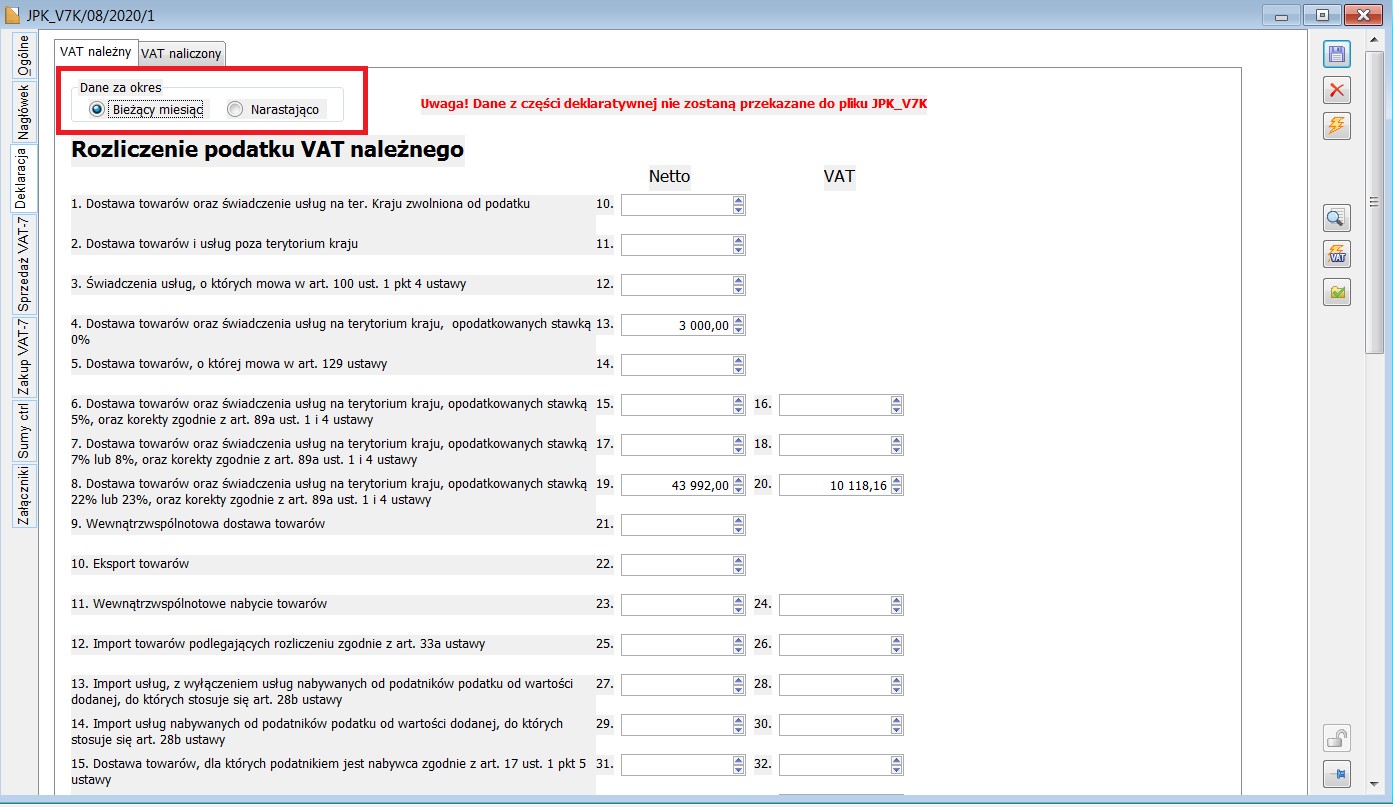

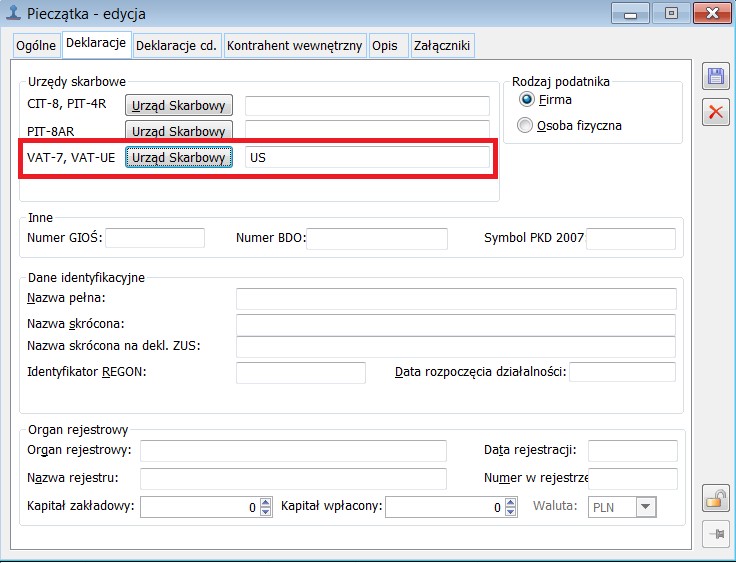

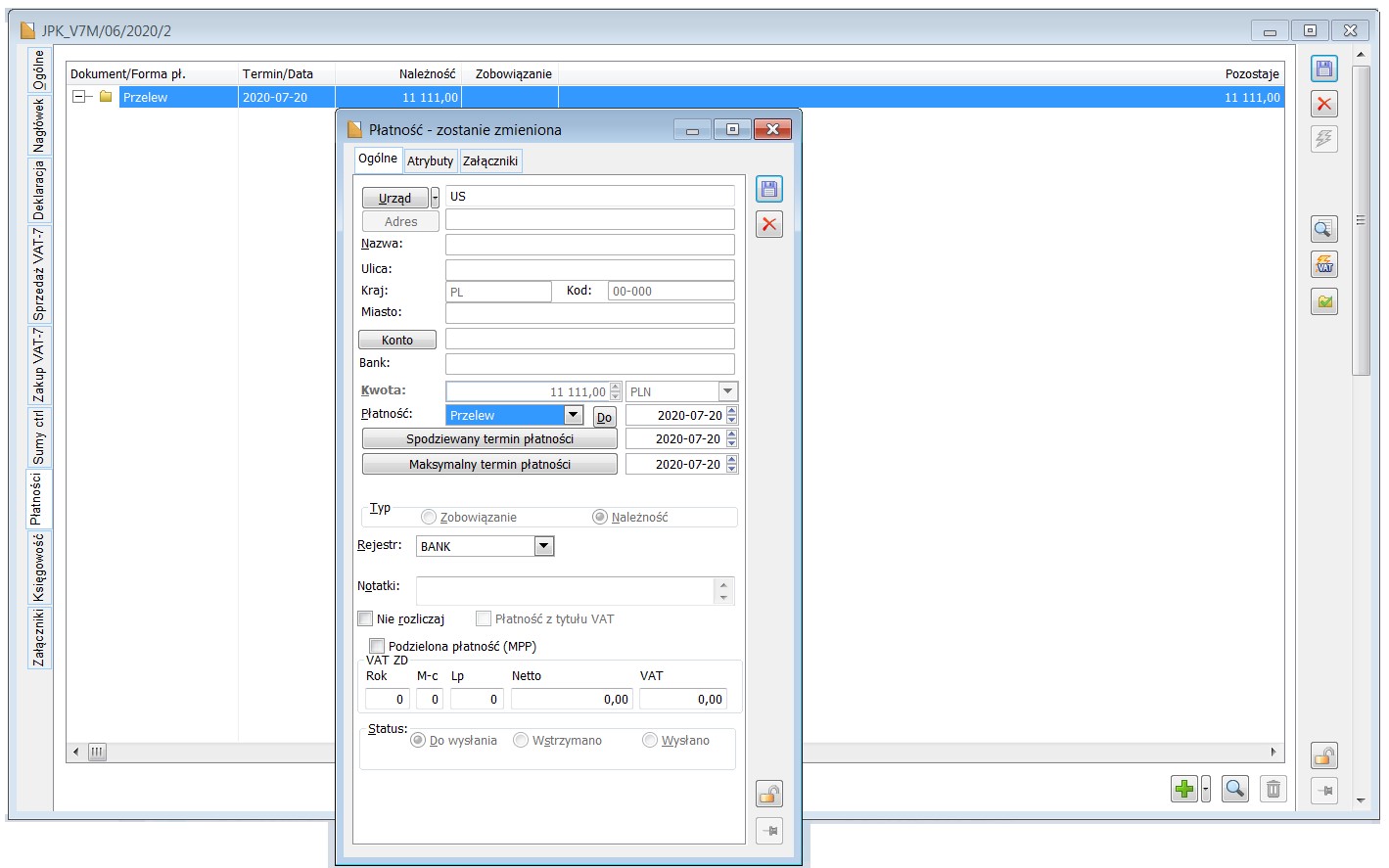

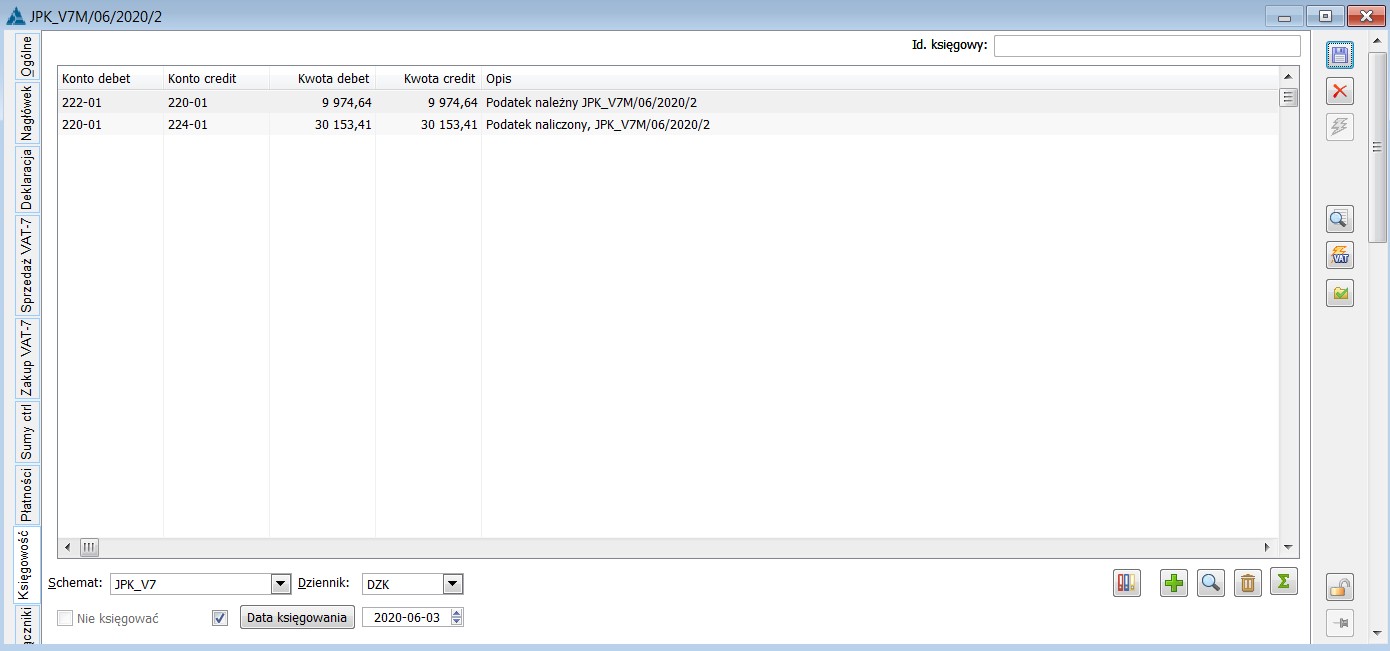

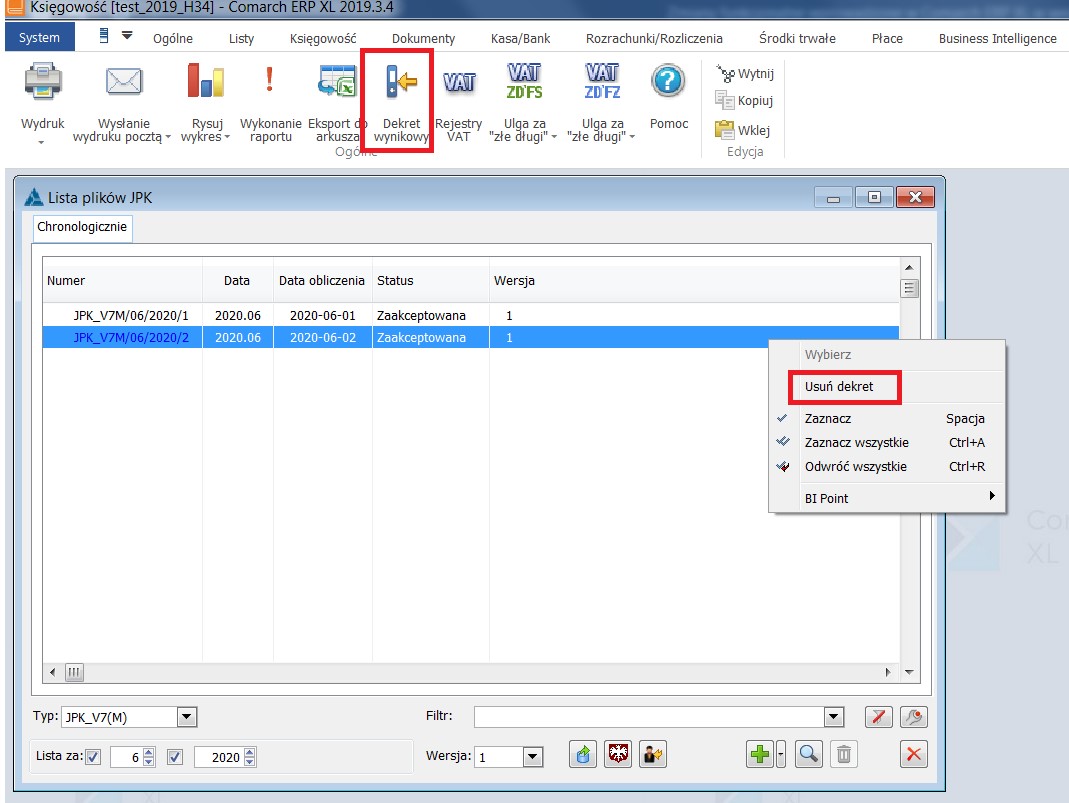

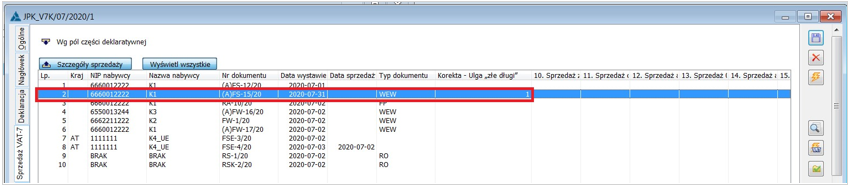

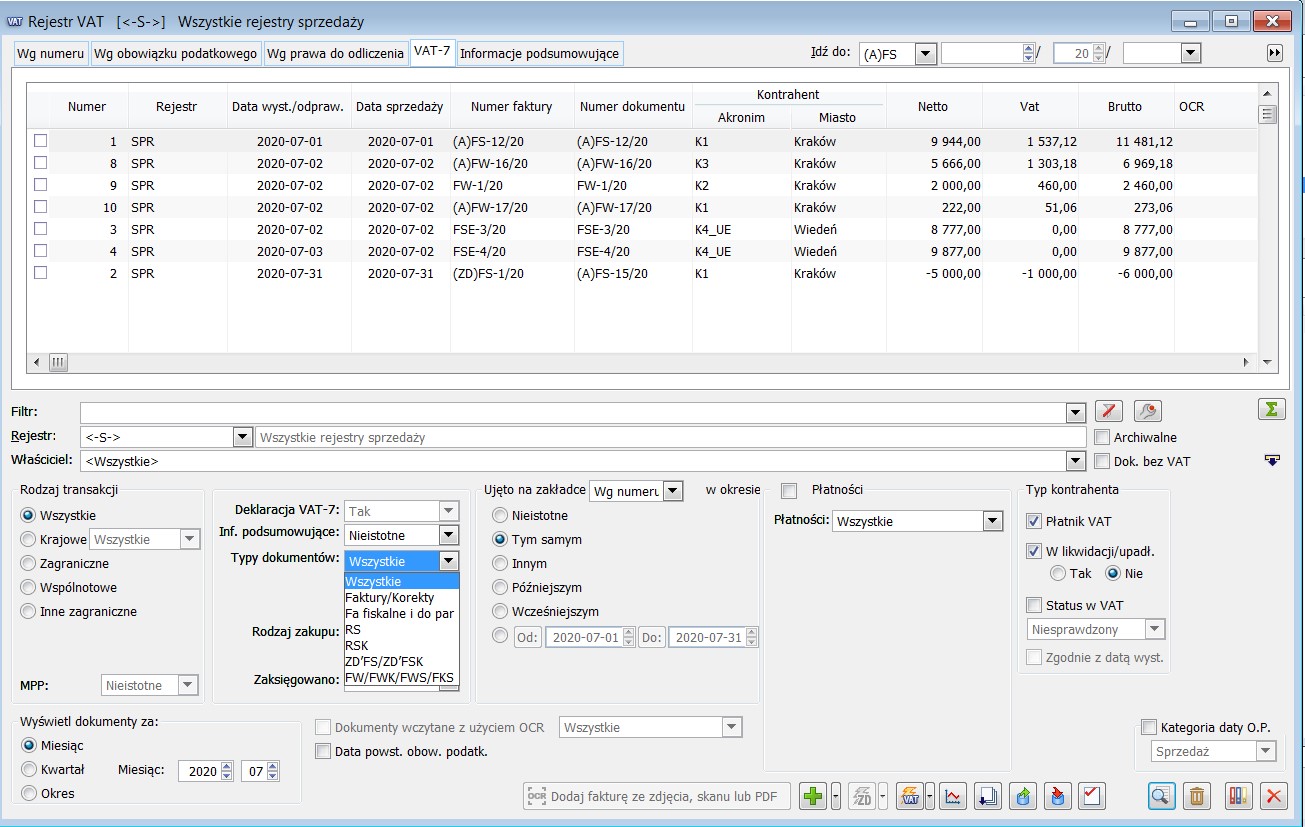

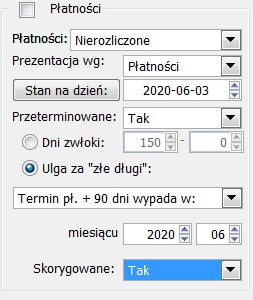

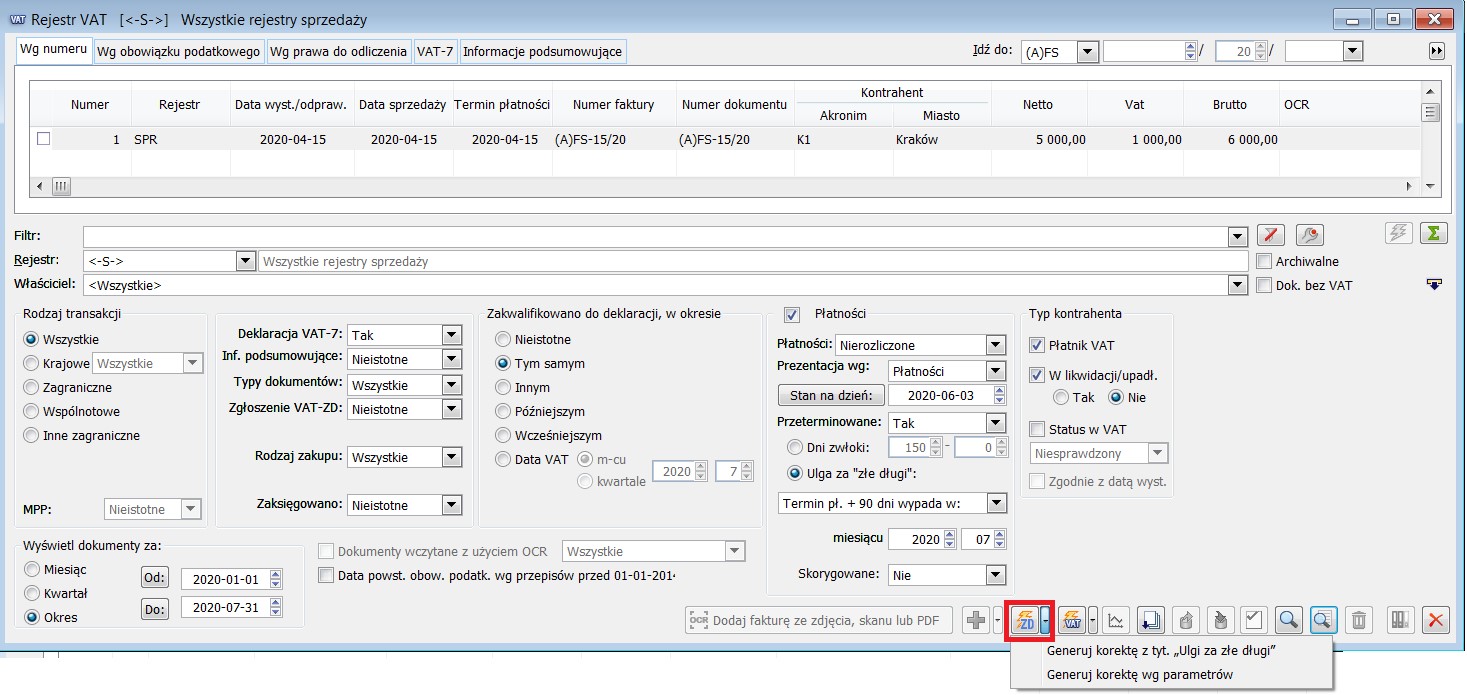

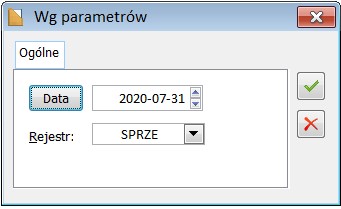

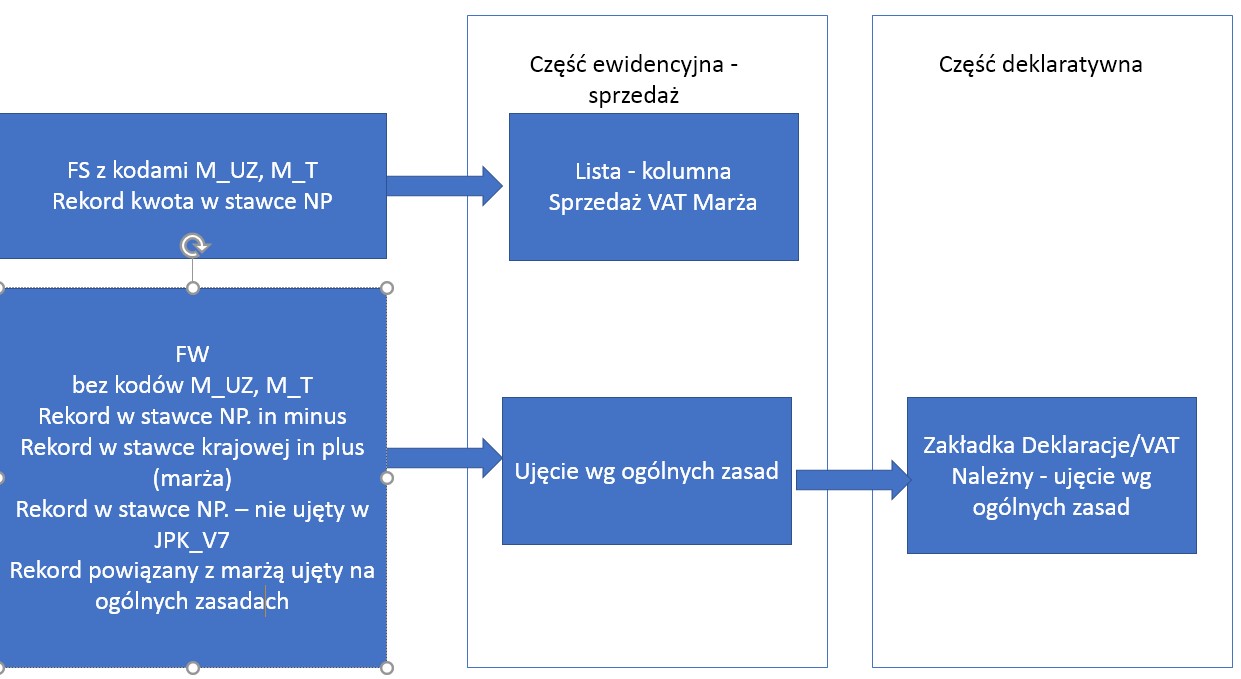

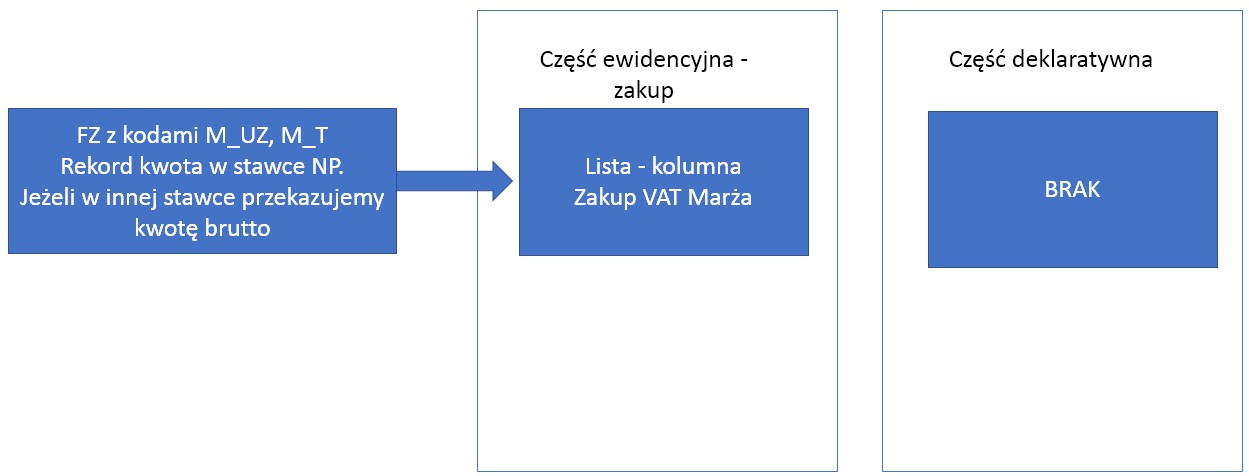

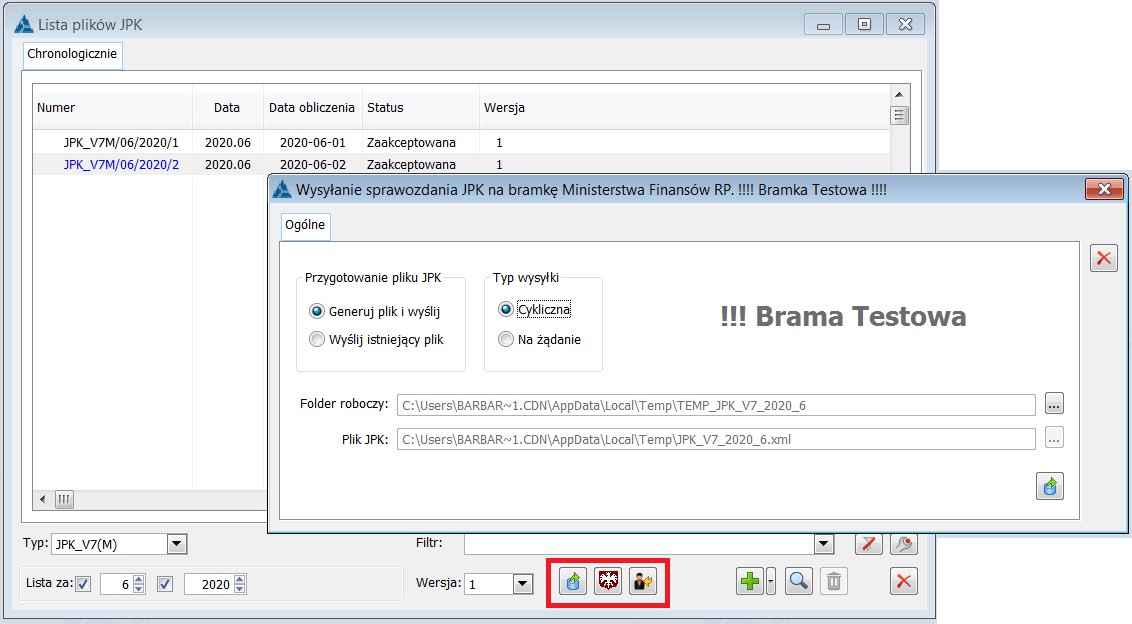

Na formularzu wzorca towaru, na zakładce [Ogólne] dodano pole typu drop down JPK_GTU, w którym umożliwiono wskazanie jednej z trzynastu wartości GTU. Zgodnie z przyjętym standardem wartości będą przenoszone na karty towarowe z nim powiązane. Pole o analogicznej nazwie i działaniu udostępniono także z poziomu karty towaru, z poziomu zakładki [Księgowość]. Wartości te będą automatycznie przenoszone na dokumenty, na których zostaną wprowadzone pozycje powiązane z ocechowanymi kartami towarów. Na wzorcu oraz karcie kontrahenta na zakładce [Księgowe] dodano pole JPK_Procedury pozwalające na powiązanie wzorca, karty kontrahenta z procedurą szczególną. Wiązanie możliwe w relacji 1:1. Na fakturach sprzedaży i zakupu, jak również na dokumentach typu PZ/WZ/WZE, na zakładce [VAT] dodano dwa nowe pola pozwalające na przypisanie wielu wartości kategorii JPK_GTU i JPK_Procedury. Wartości domyślne pobierane są z kart towarowych powiązanych z pozycjami dokumentu oraz z karty kontrahenta. Do JPK_V7 informacja o transakcji importu (znacznik “1” w kolumnie IMP) będzie “na sztywno” przekazywany dla dokumentu SAD. W celu prawidłowego ujęcia w pliku JPK_V7, transakcji importu rejestrowanych w module Sprzedaż, na dokumencie, na zakładce [VAT], w polu JPK_Procedury należy wybrać oznaczenie IMP. W polach JPK_GTU, JPK_Procedury prezentowane są kody wybranych oznaczeń. Przycisk JPK_GTU udostępnia listę oznaczeń GTU. Z kolei przycisk JPK_Procedury listę oznaczeń procedur szczególnych. Na listach prezentowane są takie dane jak: kod oznaczenia, nazwa, pełny opis. Chcąc podglądnąć z jakim asortymentem są one powiązane, dodać nowe oznaczenie, usunąć istniejące powiązanie należy wybrać odpowiedni przycisk. Z poziomu listy, za pośrednictwem przycisku Dodaj Przycisk Usuń Zamknięcie okna możliwe jest za pomocą przycisku Zamknij okno Dodanie, usunięcie wartości kategorii możliwe jest także z poziomu menu kontekstowego. Po prawej stronie pól JPK_GTU i JPK_Procedury udostępniono przycisk: Aktualizuj. Na dokumentach nie będących spinaczami nagłówkowymi oraz korektami, aktualizacja następuje na podstawie ustawień na karcie: Wyjątek stanowi procedura MPP. Oznaczenie MPP ustawiane jest po spełnieniu następujących warunków przez dokument: W przypadku spinaczy nagłówkowych aktualizacja następuje na podstawie dokumentów spiętych. W broszurze informacyjnej opublikowanej na stronie https://www.gov.pl/web/kas/struktury-jpk, zatytułowanej „Struktury JPK_VAT z deklaracją (JPK_V7M, JPK_V7K)” czytamy: „Oznaczenia dostaw towarów i świadczenia usług nie dotyczą zbiorczych informacji o sprzedaży ewidencjonowanej na kasie rejestrującej oraz zbiorczych informacji o sprzedaży nieudokumentowanej fakturami oraz nieobjętej obowiązkiem prowadzenia ewidencji sprzedaży za pomocą kasy rejestrującej. Oznaczeń dostaw towarów i świadczenia usług nie należy stosować także do transakcji zakupu skutkujących pojawieniem się VAT należnego (np. WNT, import usług).” W związku z powyższym, na dokumentach RS, RSK z automatu nie są wypełniane oznaczenia GTU oraz procedur szczególnych. Nie zadziała także aktualizacja. Kontrolki pozwalające na wiązanie dokumentu z oznaczeniami GTU i procedurami szczególnymi pozostawiono do edycji, zatem ręcznie można wiązać te dokumenty z oznaczeniami. Z uwagi na przytoczone objaśnienia nie należy z nich korzystać. Z kolei na dokumentach wewnętrznych, naliczających podatek VAT należny z tytuł określonych transakcji zakupu, zastosowano mechanizmy informujące o tym, że nie należy wiązać dokumentu z oznaczeniami GTU i procedur szczególnych. Przykład – przy zmianie rodzaju transakcji z Kraj na Wewnątrzwspólnotowe nabycie, nabycie trójstronne, system wyświetla komunikat z pytaniem: Czy usunąć wartości kategorii JPK_GTU i JPK_Procedury, jeżeli były dodane? Oznaczenia GTU i procedur szczególnych, w przypadku: Edycja kontrolek z oznaczeniami GTU i procedur na dokumentach nie jest możliwa w tzw. Zamkniętym okresie handlowym. W oknie Zmień seryjnie, które jest udostępniane z poziomu rejestrów VAT, po wybraniu z menu kontekstowego opcji Zmień seryjnie faktury, dodano dwie nowe sekcje aktywowane za pomocą parametrów typu czek: Dzięki aktywacji sekcji pierwszej JPK_GTU umożliwiono: Dzięki aktywacji sekcji JPK_Procedury umożliwiono: Możliwość generacji plików JPK_V7M i JPK_V7K uzależniono od istniejących opcji w konfiguracji, dostępnych Po zmianie opcje przyjęły następujące nazwy: Jeżeli zostaną wybrane obie opcje, zostanie udostępniona możliwość generowania pliku wg struktury JPK_V7M lub JPK_V7K. Generacja plików JPK_V7M i JPK_V7K została udostępniona z poziomu istniejącego okna „Lista plików JPK”, Do wersji 2019.3.3 okno to było dostępne tylko z poziomu zakładki [Narzędzia]. Od wersji 2019.3.4, a także w wersji 2020.2. dostępne jest: W przypadku korzystania z Wstążki (Ribbon) – także z poziomu zakładki [Księgowość], w ramach sekcji Deklaracje. W przypadku korzystania z Paska narzędzi (Toolbar) – także z poziomu menu Księgowość. Opcja Jednolity Plik Kontrolny dostępna jest pod pozycją w menu Deklaracje. Na liście plików JPK, w polu Typ dodano dwie opcje: Z poziomu listy zawężonej do danego typu pliku umożliwiono jego dodawanie. Na życzenie Użytkowników systemu wprowadzono także opcję <wszystkie>, pozwalającą jak nazwa wskazuje na wyświetlenie wszystkich typów plików JPK, np. w zawężeniu do danego okresu rozliczeniowego. Jeżeli zostanie wybrana opcja <wszystkie> następuje dezaktywacja przycisku Dodaj. Jest natomiast możliwość poglądu plików a także ich modyfikacja. Na liście zawężonej do jednego z nowych plików JPK_V7 dane prezentowane są w następujących kolumnach: Lista dostępnych filtrów oraz możliwych do wykonania akcji nie uległa zmianie. Użytkownik oprócz dodania pliku może dokonać jego: Po wejściu na listę domyślnie podpowiadanym typem pliku jest JPK_V7(M) lub JPK_V7(K). Typ JPK_V7(K) podpowiadany jest w przypadku, gdy w konfiguracji nie wybrano parametru JPK_V7M. W wersjach wcześniejszych domyślnie podpowiadanym plikiem był JPK_FA. Formularz JPK_VAT służył wyłącznie do składania rejestrów VAT w formie elektronicznej. Formularze JPK_V7M i JPK_V7K służą do składania rejestrów VAT w formie elektronicznej oraz deklaracji VAT-7 (miesięcznej lub kwartalnej). W związku z tym, oprócz dotychczasowych zakładek dodano zakładki: [Deklaracja] – odpowiednik deklaracji VAT-7, [Płatności] – generowane na podstawie danych wykazanych w części Deklaracja, [Księgowość] – księgowaniu podlegają dane wykazane w części Deklaracja. A zatem formularze JPK_V7M oraz JPK_V7K składają się z dziewięciu zakładek: Na zakładce Ogólne znajdują się też: Sekcja wypełniana jest automatycznie, jeżeli formularz składany jest po raz pierwszy lub jest to korekta deklaracji. Jeżeli korekta dotyczy wyłącznie części ewidencyjnej, sekcja ta nie jest wypełniana. Dla podatników składających ewidencję za pierwszy i drugi miesiąc kwartału oraz w przypadku korekty wyłącznie części ewidencyjnej za pierwszy, drugi lub trzeci miesiąc kwartału – pola nie są wypełniane. Dla podatników składających ewidencję za trzeci miesiąc kwartału razem z deklaracją oraz Sekcja ta przechowuje między innymi takie informacje jak: W ramach sekcji udostępniono dwa parametry typu czek: Deklaracja VAT oraz Ewidencja VAT. Obok czeku Deklaracja VAT udostępniono pola, w których prezentowany jest okres, za który sporządzona zostanie deklaracja. Obok czeku Ewidencja udostępniono pola, w których prezentowany jest okres, za który nastąpi wysyłka rejestrów VAT po stronie zakupu i sprzedaży. W przypadku złożenia pliku po raz pierwszy oba czeki domyślnie są zaznaczone i nie przeznaczone do edycji. W przypadku złożenia korekty parametry są dostępne do edycji, przy czym: Dane pobierane są z pieczątki firmy, przy czym w/w pola na formularzu JPK_V7 udostępniono do edycji. Pole Data wytworzenia JPK – pole wypełniane automatycznie przez system, po wybraniu przycisku Przelicz. Data pobierana jest z serwera. Pole Nazwa systemu – pole wypełniane automatycznie przez system. Do pola pobierana jest nazwa systemu oraz numer wersji, np. Comarch ERP XL 2020.2 Zawiera dane niezbędne do obliczenia wysokości podatku należnego oraz naliczonego. Z poziomu zakładki [Deklaracja] udostępniono trzy zakładki: W przypadku generowania korekty pojawia się dodatkowo zakładka: Na zakładce [VAT Należny] prezentowane są pola odpowiadające polom z sekcji C „starego” formularza deklaracji VAT-7(20) lub VAT-7K(14). Z uwagi na wprowadzenie Mechanizmu Podzielonej Płatności, z nowych formularzy (21) i (15) usunięto pola, w których wcześniej prezentowana była sprzedaż objęta procedurą Odwrotnego Obciążenia w obrocie krajowym. Sposób parametryzacji pozycji tabeli VAT pod kątem ujęcia kwot w części deklaratywnej – bez zmian. Wartości prezentowane w części deklaratywnej system wylicza na podstawie pozycji wykazanych na zakładce [Sprzedaż VAT-7]. Na zakładce [VAT Naliczony] udostępniono analogiczne pola jak na „starym” formularzu deklaracji VAT-7, w sekcji D. Zmieniła się numeracja pól z uwagi na usunięcie w sekcji C pól, w których prezentowana była sprzedaż krajowa, objęta procedurą Odwrotnego Obciążenia. Wartości prezentowane w części deklaratywnej system liczy na podstawie pozycji wykazanych na zakładce [Zakup VAT-7]. Na zakładce udostępniono pola pozwalające na obliczenie zobowiązania podatkowego lub kwoty zwrotu. Pola te są generalnie odpowiednikiem pól ujętych w sekcjach E i F na „starym formularzu deklaracji VAT-7”. W plikach JPK_V7M i K dodano nowy parametr Zaliczenie zwrotu podatku na poczet przyszłych zobowiązań podatkowych (59-61). Wprowadzenie kwoty w polu 60 automatycznie zmniejsza kwotę podatku naliczonego do przeniesienia na następny okres rozliczeniowy. Kwota ta nie może przekraczać różnicy kwot 53 i 54. Nowością są także pola 68 i 69 Zbiorcza wysokość korekty, o której mowa w art. 89a ust. 1 ustawy. W polach tych wykazywana jest zbiorcza wysokość korekty z tyt. „Ulgi za złe długi” w podatku VAT. Może ona przyjmować tylko wartość ujemną. Do jej wyliczenia brane są pod uwagę wyłącznie dokumenty ZD’FS, obniżające podatek vat należny, generowane na podstawie przeterminowanych płatności, spełniających określone warunki uprawniające do zastosowania ulgi za złe długi w podatku VAT. Pola te mają charakter informacyjny. Dane prezentowane na zakładce [Deklaracje] za pierwszy i drugi miesiąc kwartału mają charakter wyłącznie informacyjny. Nie są przekazywane do pliku xml, a zatem nie podlegają wysyłce na serwer MF. W ww. przypadku, w ramach zakładki [Deklaracje] dostępne są tylko dwie podzakładki [VAT należny] i [VAT naliczony]. Na formularzach JPK_V7K za trzeci miesiąc dostępne są już wszystkie zakładki, ponieważ w trzecim miesiącu następuje rozliczenie podatku VAT. Dane przekazywane są do pliku xml, podlegają wysyłce na serwer MF. Na wszystkich zakładkach, w lewym górnym rogu udostępniono dwa parametry „Bieżący miesiąc”, „Narastająco”. Dzięki tym parametrom użytkownik ma możliwość wyświetlania danych za okres bieżący lub narastająco. Dla plików za pierwszy i drugi miesiąc kwartału domyślnie ustawiana jest opcja Bieżący miesiąc. Dla pliku za trzeci miesiąc kwartału – opcja Narastająco. Zmiana parametrów w sekcji „Dane za okres”, na jednej z zakładek skutkuje automatycznym przeliczeniem danych na innych zakładkach. Na zakładce [Sprzedaż VAT-7] prezentowany jest rejestr sprzedaży VAT (część ewidencyjna). Konstrukcja okna, sposób prezentacji danych jest identyczny jak na formularzu pliku JPK_VAT. Okno składa się z dwóch sekcji: Zakres danych jakie muszą być prezentowane dla danego rekordu jest zbliżony do zakresu danych prezentowanych w JPK_VAT, występują jednak różnice. Wprowadzono: należy wystawić dokumenty wewnętrzne a-vista (A)FW, z odpowiednimi parametrami na pozycji tabeli VAT w polu „VAT należny od:” Informacja dot. pobierania dat wystawienia i sprzedaży dla dokumentów: FWS: FKS: Poniższa tabela zawierająca informacje o kolumnach udostępnionych w części ewidencyjnej sprzedaży wraz z informacją, które z kolumn są nowe. 23% 28b (nabywca) (nabywca) (nabywca) (nabywca) 14 ust. 5 rejestrujących art. 111 ust. 6 transportu silnikowych silnikowych Na zakładce [Zakup VAT-7] prezentowany jest rejestr zakupu VAT (część ewidencyjna). Konstrukcja okna, sposób prezentacji danych jest identyczny jak na formularzu pliku JPK_VAT. Okno składa się z dwóch sekcji: W oknie górnym wyświetlane są agregaty odpowiadające poszczególnym polom w części deklaratywnej W oknie dolnym prezentowane są poszczególne pozycje rejestru VAT. Pozycje można wyświetlić w zawężeniu do danego pola (agregatu wybranego w górnym oknie) za pośrednictwem przycisku Szczegóły sprzedaży lub wyświetlić wszystkie pozycje wykorzystując do tego celu przycisk Wyświetl wszystkie. Zakres danych jakie muszą być prezentowane dla danego rekordu jest zbliżony do zakresu danych prezentowanych w JPK_VAT, występują jednak różnice. Wprowadzono: FWZ: FKZ: SAD: MF czytamy, że należy prezentować datę wystawienia. Oznaczenie dowodu zakupu: MK, VAT_RR, WEW trwałych trwałych nabyć nabyć Zawiera dane dotyczące: Na zakładce [Płatności] sposób prezentacji danych (kolumny na liście), akcje możliwe do wykonania są zgodne z obowiązującym standardem. Pola na formularzu płatności, sposób ich wypełniania jest zgodny z obowiązującym standardem. Domyślnie jako Płatnik ustawiany jest Urząd skarbowy wskazany w pieczątce firmy, na zakładce [Deklaracje], w polu VAT-7, VAT-UE. Nazwa, dane adresowe, forma płatności pobierane są z karty płatnika. Termin ustawiany jest domyślnie jako 20 dzień miesiąca następującego po okresie rozliczeniowym. Pozostałe parametry zgodne z obowiązującym standardem. Wysyłka płatności – analogicznie jak płatności powiązanej z formularzem deklaracji VAT-7. Sposób dodawania załączników, ich prezentacja zgodna z obowiązującym standardem. Udostępniono jeden wspólny schemat dla obu typów plików JPK_V7M i JPK_V7K, ponieważ osadzone są na tym samym mechanizmie. Schemat księgowy tworzymy dla tzw. Innych deklaracji, z poziomu zakładki [Deklaracje]. Sposób definiowania schematu nie odbiega od istniejącego standardu. Z poziomu zakładki [Ogólne] wprowadzamy: Z poziomu zakładki [Pozycje] mamy możliwość: Jeżeli wybierzemy opcję „Kwot z deklaracji”, w polu kwota należy wybrać: Inne/JPK_V7 Nowe struktury „zniosły” załącznik VAT-ZD. W miejsce załącznika, w części deklaratywnej wprowadzono osobne pola: W ww. polach prezentujemy sumę kwot netto i VAT wynikających z dokumentów korygujących ZD’FS ujętych w części ewidencyjnej, ze znacznikiem 1 w kolumnie „Korekta – Ulga za „złe długi”. W związku ze zniesieniem załącznika VAT-ZD generację dokumentów (ZD)FS i (ZD)FZ przeniesiono bezpośrednio na listę rejestrów VAT. Wcześniej dokumenty tego typu można było generować wyłącznie z poziomu formularza deklaracji VAT-7, zakładki [VAT-ZD]. Z poziomu Ribbona pliku JPK_V7M oraz JPK_V7K udostępniona możliwość wyświetlenia listy rejestrów VAT z dokumentami, do których: Pod kontrolką „Inf. podsumowujące” dodano kontrolkę typu drop down o nazwie Typy dokumentów. Z poziomu rejestrów VAT typu Zakup udostępniono poniższe opcje, odpowiadające typom dokumentów: Z poziomu rejestrów VAT typu Sprzedaż udostępniono poniższe opcje, odpowiadające typom dokumentów: W sekcji Płatności dodano kontrolkę typu drop down „Skorygowane:” z wartościami do wyboru: Kontrolka jest prezentowana i uaktywniana, jeżeli zostanie wybrane radio „Ulga za złe długi”. Domyślne ustawienie po wejściu na listę rejestrów VAT i włączeniu parametru Płatności – „Nieistotne”, Inne ustawienie tego parametru jest na liście rejestrów VAT udostępnionej z poziomu formularza pliku JPK_V7M lub JPK_V7K: Zmiany dot. sekcji na zakładkach: W przypadku zakładki [Wg numeru] zmiany dot. ostatniego parametru Data VAT. Oprócz radia m-cu dodano radio kwartale. W przypadku zakładek [Wg obowiązku podatkowego] oraz [Wg prawa do odliczenia], analogiczną zmianę wprowadzany dla ustawienia „Ujęto na zakładce VAT-7 w okresie”. Generację dokumentów (ZD)FS i (ZD)FZ udostępniono z poziomu rejestrów VAT. W wersjach poprzednich generacja była możliwa tylko z poziomu formularza deklaracji VAT-7, zakładki [VAT ZD]. Z uwagi na likwidację załącznika VAT-ZD, generacja dokumentów (ZD)FS i (ZD)FZ przeniesiono na listę rejestrów VAT, „odseparowano” od plików JPK_V7. Dokumenty (ZD)FS i (ZD)FZ można generować na podstawie faktur spełniających określone kryteria. Kryteria te nie uległy zmianie. Korekty można generować pojedynczo do każdej z płatności. Korekty (ZD)FSK/(ZD)FZK, tak jak dotychczas można utworzyć na podstawie dokumentów (ZD)FS lub (ZD)FZ, wygenerowanych automatycznie. Jak wspomniano wcześniej do automatycznej generacji dokumentów (ZD)FS i (ZD)FZ zastosowano dotychczasowe mechanizmy, udostępnione z poziomu formularza deklaracji VAT-7, zakładki [VAT-ZD]. Pomimo „odseparowania” dokumentów (ZD)FS i (ZD)FZ od plików JPK_V7 system nie pozwala na wielokrotne wygenerowanie korekt na podstawie jednej i tej samej nierozliczonej płatności. Generację/dodawanie dokumentów (ZD)FS, (ZD)FZ udostępniono z poziomu zakładek: Na ww. listach udostępniono przycisk Pierwsze dwie opcje uaktywniane są pod warunkiem wybrania dokumentów spełniających kryteria pozwalające na ich wygenerowanie, a zatem muszą zostać wyfiltrowane faktury: Jeżeli okres rozliczeniowy będzie wcześniejszy od 10/2020, przycisk do generacji dokumentów ZD z poziomu rejestrów VAT będzie dezaktywowany. W przypadku płatności, których termin płatności wypada w okresach wcześniejszych niż 10/2020, generacja jest możliwa tylko na dotychczasowych zasadach, z poziomu formularza deklaracji VAT-7. Jeżeli zostanie wybrana opcja pierwsza „Generuj korektę z tyt. „Ulgi za złe długi”, system, na podstawie zaznaczonych płatności wygeneruje dokumenty korygujące: Jeżeli zostanie wybrana opcja „Generuj korektę wg parametrów” wstanie dodatkowa formatka pozwalająca na wskazanie: Nadal, w oknie Historia związanych, na zakładce [VAT-ZD] oprócz dokumentu źródłowego (dokumentu podświetlonego) prezentowane są wygenerowane do niego, a ściślej mówiąc do jego płatności korekty (ZD)FS, (ZD)FZ wraz z korektami do nich wystawionymi. Zgodnie z wytycznymi MF zawartymi w biuletynie dedykowanym nowym strukturom JPK_V7, w części deklaratywnej i ewidencyjnej należy wykazywać raporty okresowe. Faktury, o których mowa w art. 109 ust. 3d oznaczone jako FP, dodatkowo należy prezentować w części ewidencyjnej. W związku z ww. zaleceniami, od wersji 2019.3.3 na fakturach fiskalnych domyślnie jest wybierany parametr Nie uwzględniaj na deklaracji VAT-7. Dzięki temu ustawieniu można je ująć na dokumencie RS, który jest odpowiednikiem raportu okresowego. Dodatkowo, w części ewidencyjnej prezentujemy dokumenty RA oraz pozostałe typy faktur sprzedaży, które są zafiskalizowane. W kolumnie Typ dokumentu oznaczone są symbolem „FP”. Jest to „wyłom” w dotychczasowej logice, ponieważ ujęcie rekordów tabeli VAT, w pliku JPK_VAT uzależnialiśmy od ustawienia parametr Nie uwzględniaj na deklaracji VAT-7. Faktury ujmowane są w części ewidencyjnej wg miesiąca i roku wprowadzonego w polach Rok/Miesiąc związanych z parametrem dot. ujęcia kwot na deklaracji VAT-7 (pola w bazie TrV_DeklRok, TrV_DeklMiesiac). W systemie Comarch ERL XL nie obsługujemy procedury VAT_Marża ani po stronie sprzedaży, ani po stronie zakupu. W biuletynie wydanym przez Ministerstwo Finansów w związku z wprowadzeniem nowych struktur plików JPK_V7M(1) i JPK_V7K(1), czytamy ” Faktury lub inne dokumenty otrzymane przez podatnika z tytułu nabycia towarów i usług od innych podatników dla bezpośredniej korzyści turysty w przypadku świadczenia usług opodatkowanych zgodnie z art. 119 ustawy oraz towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków związanych ze sprzedażą opodatkowaną na zasadach marży zgodnie z art. 120 ustawy należy ująć co do zasady w okresie rozliczeniowym, w którym powstaje obowiązek podatkowy z tytułu dostawy towarów lub świadczenia usług opodatkowanych na tych zasadach, z zastrzeżeniem art. 120 ust. 5 ustawy. W przypadku art. 120 ust. 5 ustawy, faktury lub inne dokumenty należy ująć w okresie rozliczeniowym w którym dokonano zakupu. Natomiast w przypadku art. 120 ust. 7 ustawy, jeżeli wartość dokonanych zakupów w okresie rozliczeniowym przewyższa wartość sprzedaży tego okresu, nadwyżkę zakupów dodaje się do zakupów dokonanych w następnym okresie rozliczeniowym.” Poniżej opis rozwiązania, które pozwala na prawidłowe wykazanie w plikach JPK_V7 transakcji VAT – Marża. W celu obsłużenia prezentacji tego typu transakcji wprowadziliśmy kolejny „wyłom” w dotychczasowej logice, polegający na uwzględnianiu pozycji tabeli VAT, w stawce NP. pod warunkiem, że są one powiązane z dokumentem, ocechowanym kodami MR_UZ i/lub MR_T. Obsługa po stronie sprzedaży Zalecamy wystawienie dwóch dokumentów: Faktura sprzedaży zostanie wykazana w pliku JPK_V7, w części ewidencyjnej w kolumnie Sprzedaż VAT Marża. Faktura wewnętrzna zostanie ujęta na ogólnych zasadach, przy czym prezentowana będzie kwota opodatkowana kwota marży. Poniżej schemat prezentujący sposób wystawiania dokumentów, aby były prawidłowo ujęte w plikach JPK_V7. Obsługa po stronie zakupu Wystawiamy: Obsłużono eksport danych nagłówkowych, części deklaratywnej oraz ewidencyjnej po stronie zakupu i sprzedaży. W przypadku części ewidencyjnej, do pliku Excel przekazywane są dane dla każdej z kolumn. Dzięki temu korzystając z mechanizmów udostępnionych przez to narzędzie użytkownik ma możliwość analizowania danych w kontekście dowolnej kolumny. Z tego poziomu wyeksportowane dane można wydrukować. Z poziomu zakładki: Z poziomu plików JPK_V7M i JPK_V7K udostępniono wydruk UPO. Chcąc wydrukować, część deklaratywną oraz ewidencyjną należy posiłkować się eksportem do Excela. Na wydruku wprowadzono nowy nagłówek „Faktury sprzedaży ujęte wg pól części deklaratywnej JPK_V7 (1/21)”, przy czym 1 to nr wersji JPK_V7M, 21 – numer wersji deklaratywnej. Na końcu dodano wiersz „Zbiorcza wysokość korekty, o której mowa w art. 89a ust. 1 ustawy – 68,69”, w których wykazywane są pozycje rejestru VAT sprzedaż, powiązane z dokumentami ZD’FS, których kwoty podlegają sumowaniu i prezentacji w polach 68 (netto) i 69 (VAT). Z uwagi na usunięcie z części deklaratywnej pól, w których wykazywane były transakcje objęte procedurą odwrotnego obciążenia w obrocie krajowym, zmianie uległy numery (identyfikatory) pól. Na wydruku wprowadzono nowy nagłówek „Faktury zakupu ujęte wg pól części deklaratywnej JPK_V7 (1/21)”, przy czym 1 to nr wersji JPK_V7M, 21 – numer wersji deklaratywnej. Z uwagi na usunięcie z części deklaratywnej pól, w których wykazywane były transakcje objęte procedurą odwrotnego obciążenia w obrocie krajowym, zmianie uległy numery (identyfikatory) pól. W wersjach Comarch ERP XL 2020.2.1, 2019.3.5 oraz 2020.1.2 zostanie wprowadzona możliwość przypisywania fakturom oznaczeń typów dokumentów narzuconych przez struktury JPK_V7. Funkcjonalność ogranicza się do faktur a-vista oraz faktur rejestrowanych w module Sprzedaż. Nie obejmuje dokumentów rejestrowanych w module Import, tj. SAD, FWS, FKS, FWZ, FKZ. W słowniku kategorii, w gałęzi Transakcje dodano kategorię JPK_Typy dokumentów. W ramach ww. kategorii dodano następujące wartości: Poniżej okno z prezentacją słownika kategorii: Na zakładce [VAT], nad polem JPK_GTU udostępniono nowe pole o nazwie JPK_Typ dok. W polu tym, w trybie do wyboru system udostępnia wartości ze słownika kategorii JPK_Typy dokumentów Pole przeznaczone jest do edycji na dokumentach o dowolnym statusie, w tym na dokumentach zaksięgowanych. Kopiowaniu dokumentu towarzyszy kopiowanie oznaczenia typu dokumentu JPK. Na formularzu uproszczonym, pole o nazwie JPK_Typ dok. udostępniające wartości kategorii JPK_Typy dokumentów zostało wprowadzone na zakładce [Ogólne], nad polem JPK_GTU. Zasady nadawania kodów są identyczne jak na formularzu „pełnym”. Oznaczenie FP system automatycznie nanosi na dokumenty RA (faktury wystawione do PA) oraz na zafiskalizowane dokumenty typu FS, (S)FS, (s)FS, FSL. Oznaczenie RO system automatycznie nanosi na dokumenty RS, który są odpowiednikiem raportów okresowych, fiskalnych. System nie nanosi oznaczenia WEW na dokumentach: System nanosi oznaczenie MK na faktury zakupu, na których wybrano parametr Metoda kasowa. Wyjątek stanowią faktury wystawione w imieniu Rolnika Ryczałtowego, więcej w kolejnym punkcie. System nanosi oznaczenie VAT_RR na dokumenty wystawione w imieniu Rolnika Ryczałtowego tj. FRR, FRK, (S)FRR, (S)FRK, (s)FRR, (s)FRK. Oznaczenie nanoszone jest także na dokumenty (A)FZ, (A)FZK, na których został wybrany kontrahent typu Rolnik Ryczałtowy. Nie jest na dokumentach FZ, FZK. Producent wyszedł z założenia, że tego typu faktury dokumentują inny rodzaj transakcji. System nanosi oznaczenie WEW na dokumentach zakupu, na których wybrano parametr Korekta odliczenia VAT, wyjątek stanowią dokumenty (ZD)FZ, (ZD)FZK. Tego typu dokumenty bez względu na wartość tego parametru nie są cechowane oznaczenie WEW. Na formularzu Zmień seryjnie, udostępnianym z poziomu Rejestrów VAT Sprzedaż i Zakup wprowadzono nową sekcję o nazwie JPK_Typ dokumentu. Sekcję można aktywować zaznaczając parametr JPK Typ dokumentu. W ramach sekcji udostępniono dwa parametry typu radio: Na dokumentach należących do zamkniętego okresu handlowego pole JPK_Typ dok. jest nieaktywne.

Funkcjonalność może być przydatna na wypadek wprowadzenia nowych kodów lub zmiany istniejących.

W związku z tym, że kilka procedur szczególnych powiązano z transakcjami sprzedaży i zakupu, na formularzu wartości kategorii dodano parametry typu check, pozwalające na powiązanie kategorii z dokumentami sprzedaży i zakupu.

Wartości kategorii JPK_GTU na wzorcu i karcie towaru

Wartości kategorii JPK_Procedury na wzorcu i karcie kontrahenta

Wartości kategorii JPK_GTU i JPK_Procedury na dokumentach

Dodanie, usunięcie, podgląd oznaczeń GTU, procedur na dokumencie

![]() użytkownik ma możliwość powiązania dokumentu z wartością kategorii. Po wybraniu przycisku Dodaj na początku listy pojawi się nowy rekord. W kolumnie Kod, w trybie edit in place użytkownik ma możliwość wyboru odpowiedniego oznaczenia.

użytkownik ma możliwość powiązania dokumentu z wartością kategorii. Po wybraniu przycisku Dodaj na początku listy pojawi się nowy rekord. W kolumnie Kod, w trybie edit in place użytkownik ma możliwość wyboru odpowiedniego oznaczenia.![]() pozwala na usunięcie powiązania wartości kategorii z dokumentem.

pozwala na usunięcie powiązania wartości kategorii z dokumentem.![]()

Aktualizacja oznaczeń GTU, procedur

W przypadku korekt na podstawie ustawień na dokumencie źródłowym.

Oznaczenia GTU, procedur a raporty okresowe fiskalne (RS), faktury wewnętrzne

Sposób przenoszenia wartości kategorii JPK_GTU

i JPK_Procedury na poszczególne typy dokumentów

Edycja oznaczeń GTU i procedur na dokumentach a okres handlowy

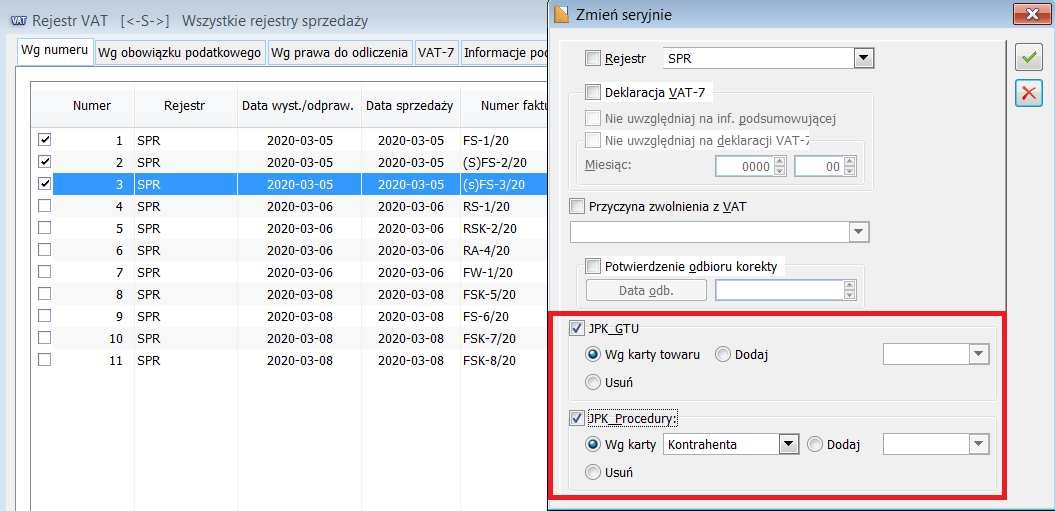

Seryjna zmiana oznaczeń z poziomu Rejestrów VAT

Nowe struktury JPK_V7M(1) i JPK_V7K(1)

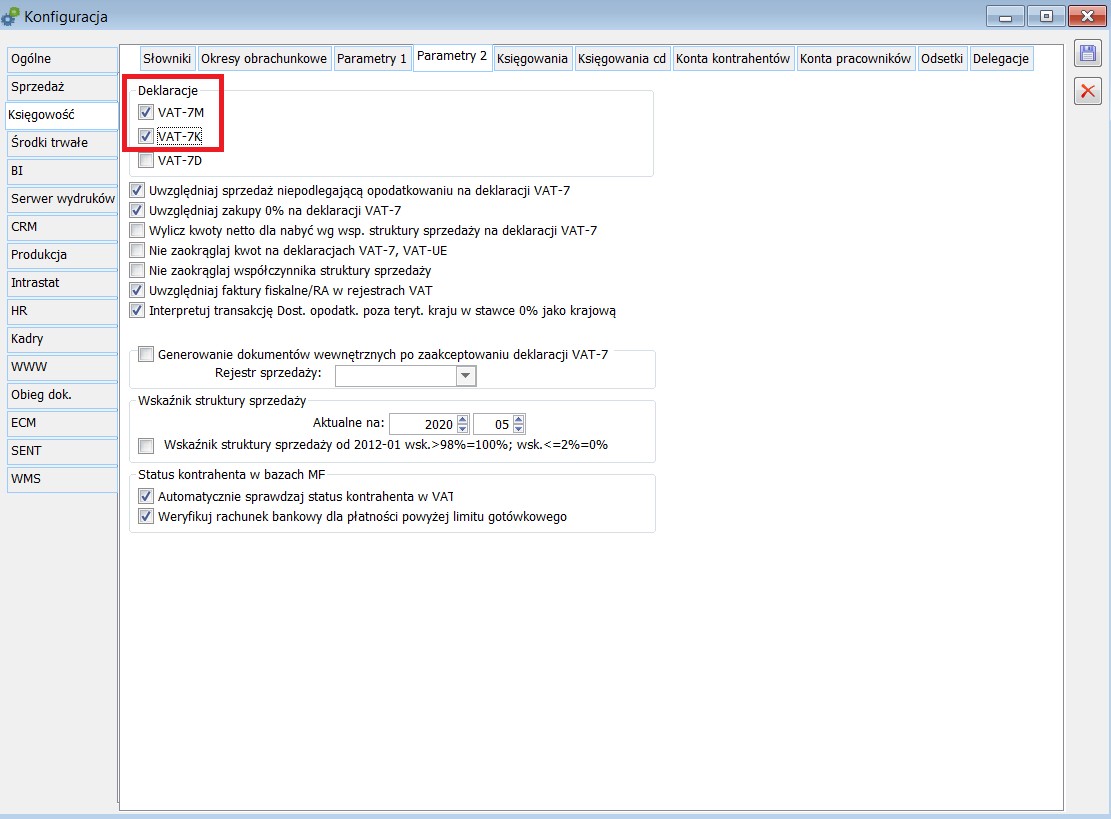

(od wersji 2020.2 oraz 2019.3.4)Dostępność plików JPK_V7M i JPK_V7K

z poziomu zakładki [Parametry2], w sekcji Deklaracje, których nazwa uległa małej korekcie.

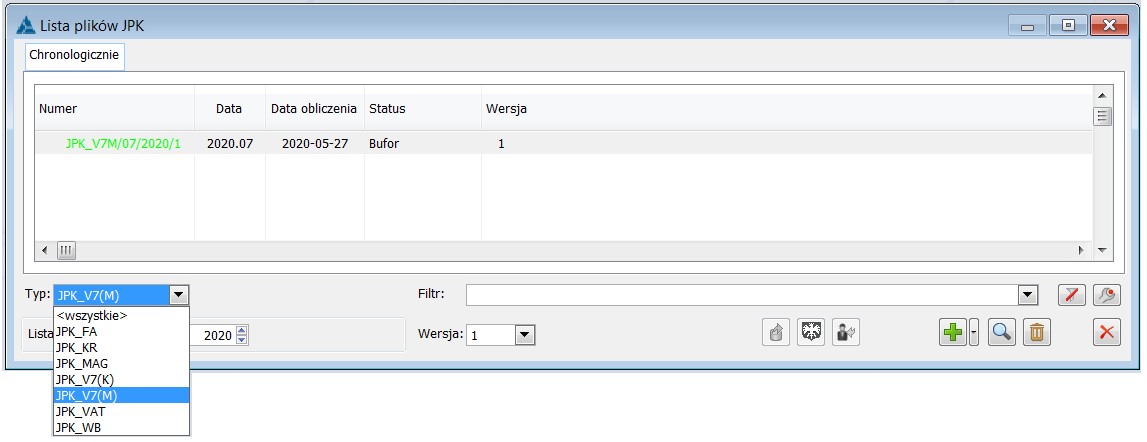

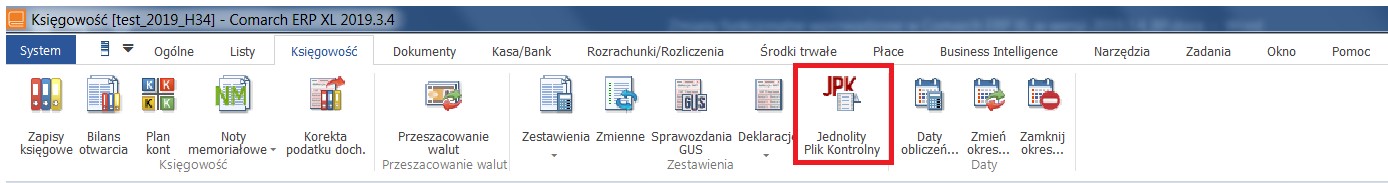

Zmiany dotyczące miejsca generowania plików JPK_V7M

i JPK_V7K

z poziomu, którego dostępna jest także generacja innych pliki JPK, jak np. JPK_VAT, JPK_FA, JPK_MAG itd.

Lista plików JPK

Zasady wystawiania plików JPK_V7M i JPK_V7K

Formularz JPK_V7M, JPK_V7K

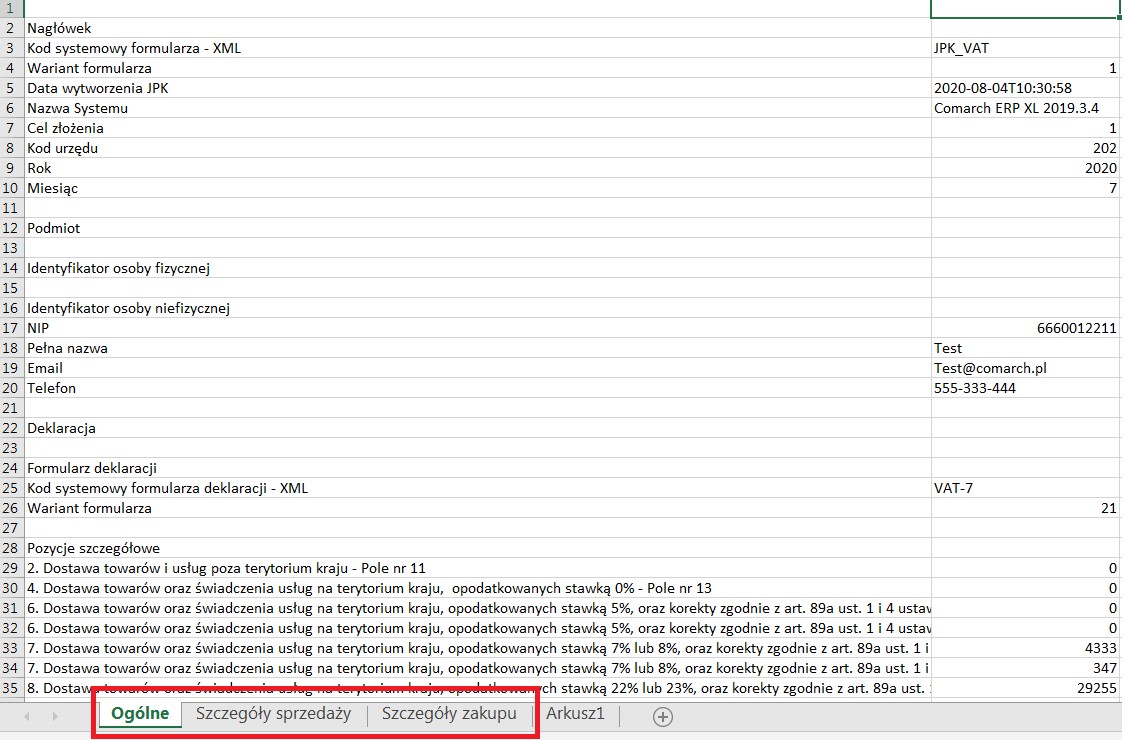

Zakładka [Ogólne]

Zakładka [Nagłówek]

w przypadku korekty części deklaracyjnej – pola są wypełniane.

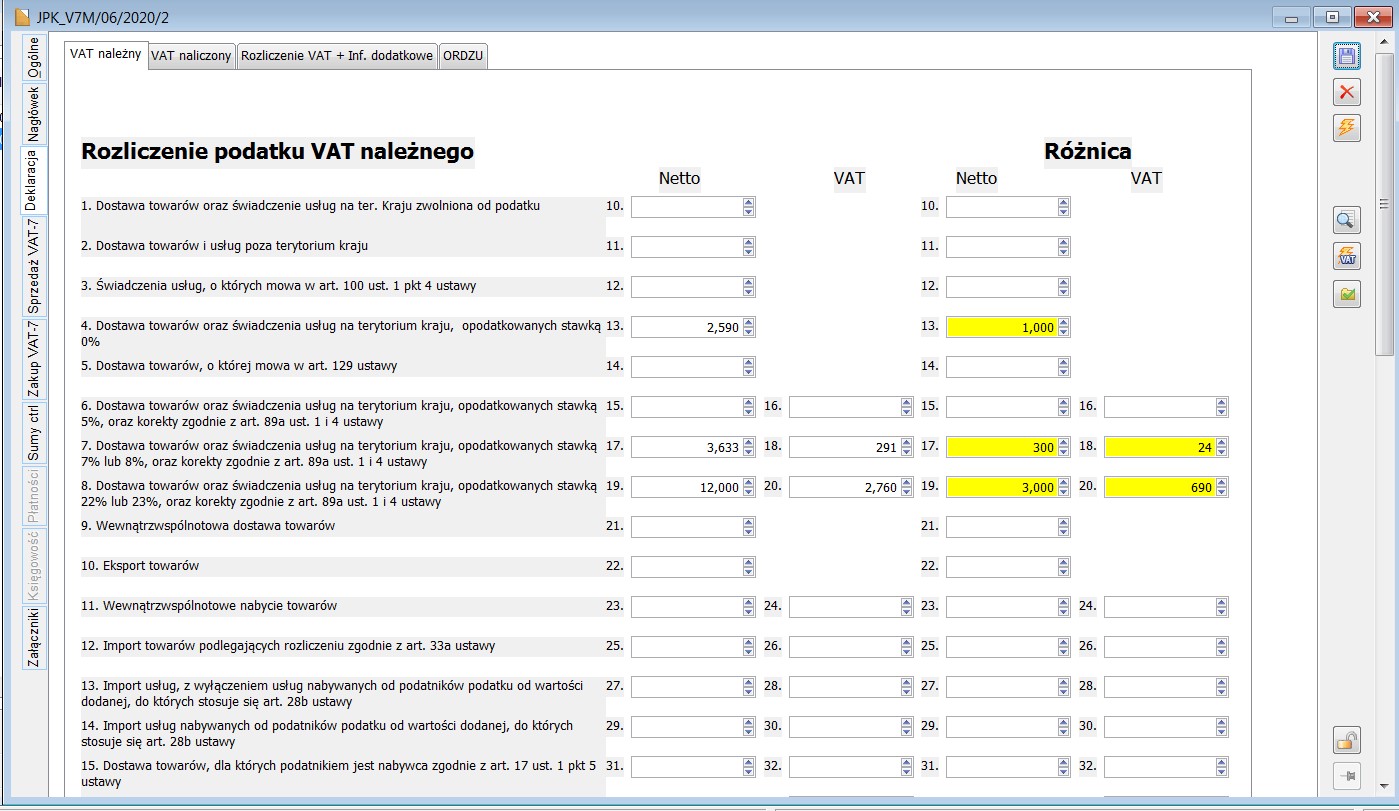

Zakładka [Deklaracja]

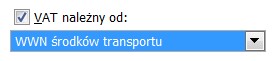

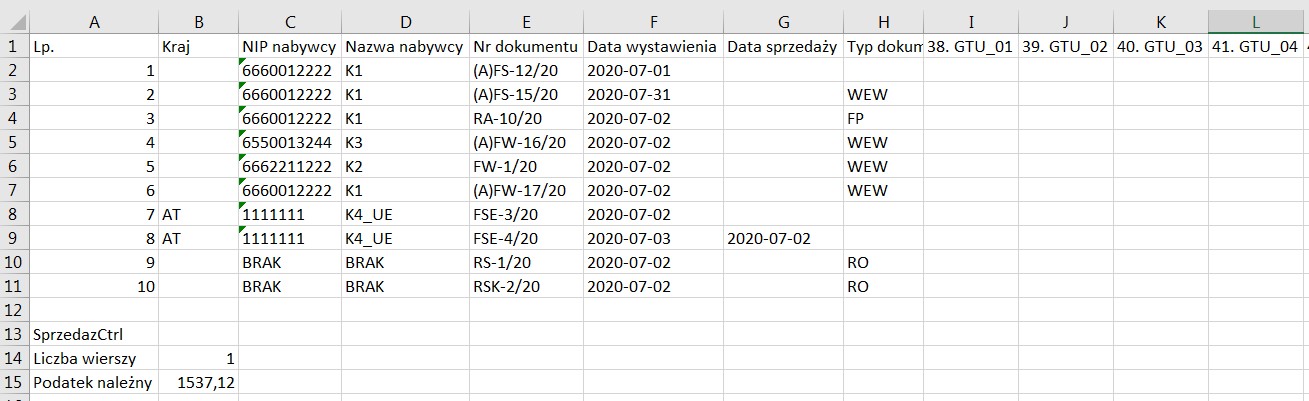

Zakładka [Sprzedaż VAT-7]

Pole Nazwa kolumn w JPK_V7 Odpowiednik w JPK_VAT (3) Uwagi

LpSprzedazy

Lp.

Lp.

Bez zmian

KodKrajuNadaniaTIN

Kraj

brak

Nowa kolumna

NrKontrahenta

NIP nabywcy

NIP nabywcy

Bez zmian

Nazwakontrahenta

Nazwa nabywcy

Nazwa nabywcy

Bez zmian

DowodSprzedazy

Nr dokumentu

Nr dokumentu

Bez zmian

DataWystawienia

Data wystawienia

Data wystawienia

Bez zmian

DataSprzedazy

Data sprzedaży

Data sprzedaży

Bez zmian

TypDokumentu

Typ dokumentu

brak

Nowa kolumna

KorektaPodstawyOpodt

Korekta – Ulga „złe długi”

brak

Nowa kolumna,

K_10

10. Sprzedaż zw. kraj

10. Sprzedaż zw. kraj

Bez zmian

K_11

11. Sprzedaż poza krajem

11. Sprzedaż poza krajem

Bez zmian

K_12

12. Sprzedaż art. 100 ust. 1 pkt. 4

12. Sprzedaż art. 100 ust. 1 pkt. 4

Bez zmian

K_13

13. Sprzedaż 0%

13. Sprzedaż 0%

Bez zmian

K_14

14. Sprzedaż art. 129

14. Sprzedaż art. 129

Bez zmian

K_15

15. Sprzedaż kraj 5%

15. Sprzedaż kraj 5%

Bez zmian

K_16

16. VAT kraj 5%

16. VAT kraj 5%

Bez zmian

K_17

17. Sprzedaż kraj 7% lub 8%

17. Sprzedaż kraj 7% lub 8%

Bez zmian

K_18

18. VAT kraj 7% lub 8%

18. VAT kraj 7% lub 8%

Bez zmian

K_19

19. Sprzedaż kraj 22% lub 23%

19. Sprzedaż kraj 22% lub

Bez zmian

K_20

20. VAT kraj 22% lub 23%

20. VAT kraj 22% lub 23%

Bez zmian

K_21

21. Netto WDT

21. Netto WDT

Bez zmian

K_22

22. Netto Eksport

22. Netto Eksport

Bez zmian

K_23

23. Netto WNT

23. Netto WNT

Bez zmian

K_24

24. VAT WNT

24. VAT WNT

Bez zmian

K_25

25. Netto import art. 33a

25. Netto import art. 33a

Bez zmian

K_26

26. VAT import art. 33a

26. VAT import art. 33a

Bez zmian

K_27

27. Netto import usł. z wył. Art.

27. Netto import usł. z wył. Art. 28b

Bez zmian

K_28

28. VAT import usł. z wył. Art. 28b

28. VAT import usł. z wył. Art. 28b

Bez zmian

K_29

29. Netto import usł. art. 28b

29. Netto import usł. art. 28b

Bez zmian

K_30

30. VAT import usł. art. 28b

30. VAT import usł. art. 28b

Bez zmian

K_31

31. Netto art. 17 ust. 1 pkt 5

32. Netto art. 17 ust. 1 pkt 5

Odpowiednik kolumny 32

K_32

32. VAT art. 17 ust. 1 pkt 5

33. VAT art. 17 ust. 1 pkt 5

Odpowiednik kolumny 33

K_33

33. VAT od spisu z natury art. 14 ust. 5

36. VAT od spisu z natury art.

Odpowiednik kolumny 36

K_34

34. Zwrot VAT kas rejestrujących art. 111 ust. 6

37. Zwrot VAT kas

Odpowiednik kolumny 37

K_35

35. VAT od WWN śr. transportu

38. VAT od wewn. śr.

Odpowiednik kolumny 38

K_36

36. VAT od WWN paliw

39. VAT od wewn. Paliw

Odpowiednik kolumny 39, przy czym zmieniamy nazwę kolumny

SprzedazVATMarza

37. Sprzedaż brutto VAT marża

Nowa kolumna

GTU_01

38. GTU_01

Nowa kolumna

GTU_02

39. GTU_02

Nowa kolumna

GTU_03

40. GTU_03

Nowa kolumna

GTU_04

41. GTU_04

Nowa kolumna

GTU_05

42. GTU_05

Nowa kolumna

GTU_06

43. GTU_06

Nowa kolumna

GTU_07

44. GTU_07

Nowa kolumna

GTU_08

45. GTU_08

Nowa kolumna

GTU_09

46. GTU_09

Nowa kolumna

GTU_10

47. GTU_10

Nowa kolumna

GTU_11

48. GTU_11

Nowa kolumna

GTU_12

49. GTU_12

Nowa kolumna

GTU_13

50. GTU_13

Nowa kolumna

SW

51. SW

Nowa kolumna

EE

52. EE

Nowa kolumna

TP

53. TP

Nowa kolumna

TT_WNT

54. TT_WNT

Nowa kolumna

TT_D

55. TT_D

Nowa kolumna

MR_T

56. MR_T

Nowa kolumna

MR_UZ

57. MR_UZ

Nowa kolumna

I_42

58. I_42

Nowa kolumna

I_63

59. I_63

Nowa kolumna

B_SPV

60. B_SPV

Nowa kolumna

B_SPV_DOSTAWA

61. B_SPV_DOSTAWA

Nowa kolumna

B_MPV_PROWIZJA

62. B_MPV_PROWIZJA

Nowa kolumna

MPP

63. MPP

Nowa kolumna

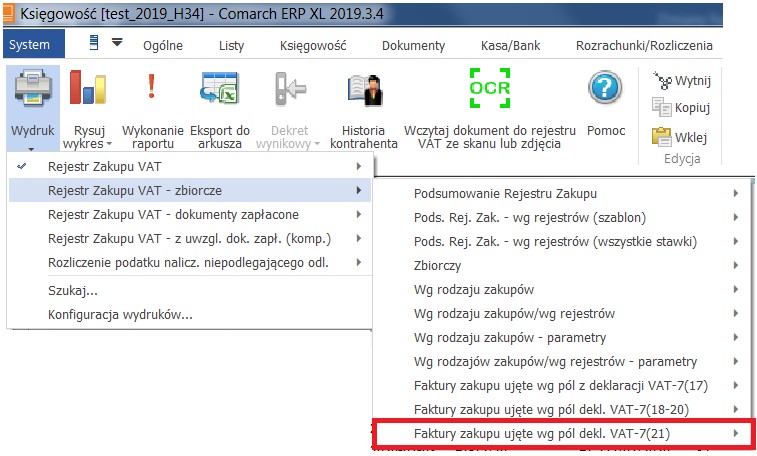

Zakładka [Zakup VAT-7]

Pole

Nazwa kolumn w JPK_V7

Odpowiednik w JPK_VAT(3)

Uwagi

LpZakupu

Lp.

Lp.

Bez zmian

KodKrajuNadaniaTIN

Kraj

brak

Nowa kolumna

NrKontrahenta

NIP dostawcy

NIP dostawcy

Bez zmian

Nazwakontrahenta

Kontrahent

Kontrahent

Bez zmian

DowodZakupu

Nr faktury

Nr faktury

Bez zmian

DataZakupu

Data wystawienia

Data zakupu

Bez zmian. W biuletynie

DataWplywu

Data wpływu

Data wpływu

Bez zmian

Dokument zakupu

Typ dokumentu

brak

Nowa kolumna.

MPP

MPP

brak

Nowa kolumna

IMP

IMP

brak

Nowa kolumna

K_40

40. Netto śr. trwałych

43. Netto śr. Trwałych

Zmiana numeracji

K_41

41. VAT śr. trwałych

44. VAT śr. trwałych

jw.

K_42

42. Nabycia pozostałe

45. Nabycia pozostałe

jw.

K_43

43. VAT nabycia pozostałe

43. VAT nabycia pozostałe

jw.

K_44

44. Korekta VAT od śr.

47. Korekta VAT od śr.

jw.

K_45

45. Korekta VAT od pozost.

48. Korekta VAT od pozost.

jw.

K_46

46. Korekta VAT art. 89b ust. 1

49. Korekta VAT art. 89b ust. 1

jw.

K_47

47. Korekta VAT art. 89b ust. 4

50. Korekta VAT art. 89b ust. 4

jw.

ZakupVAT_Marza

Zakup VAT marża

brak

Nowa kolumna

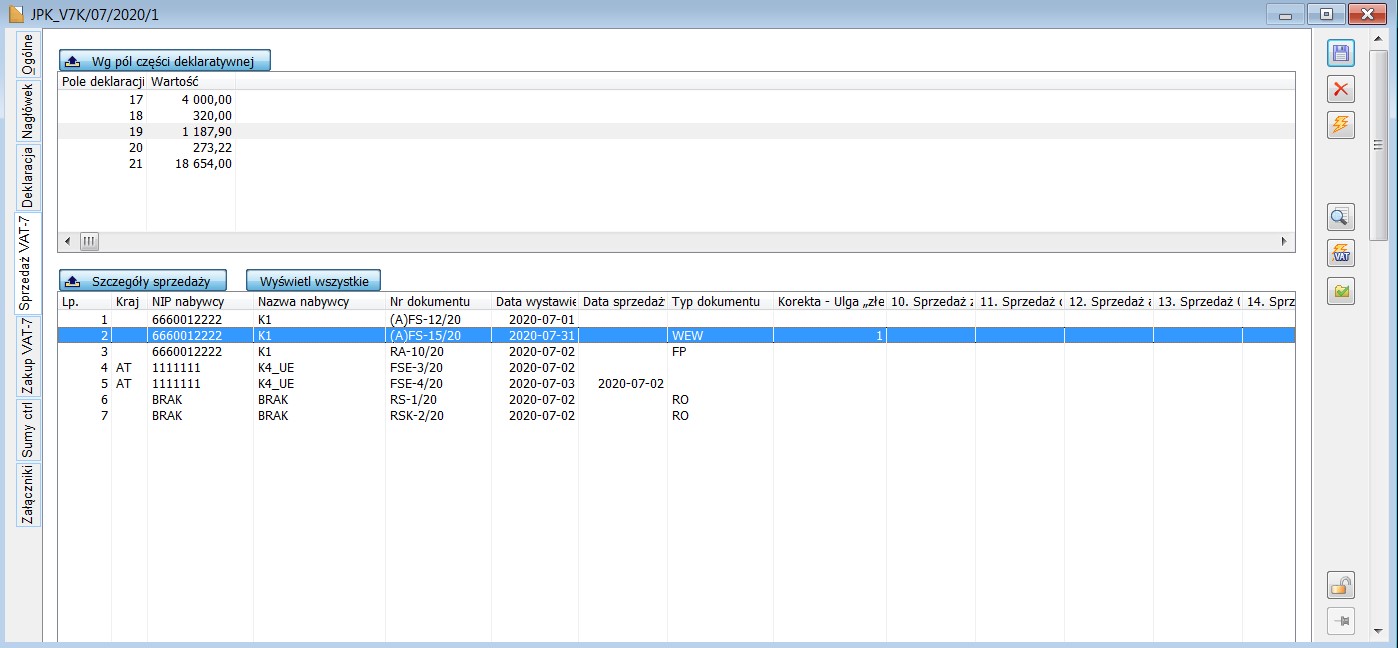

Zakładka [Sumy Ctrl]

Zakładka [Płatności]

Zakładka [Księgowość]

Zakładka [Załączniki]

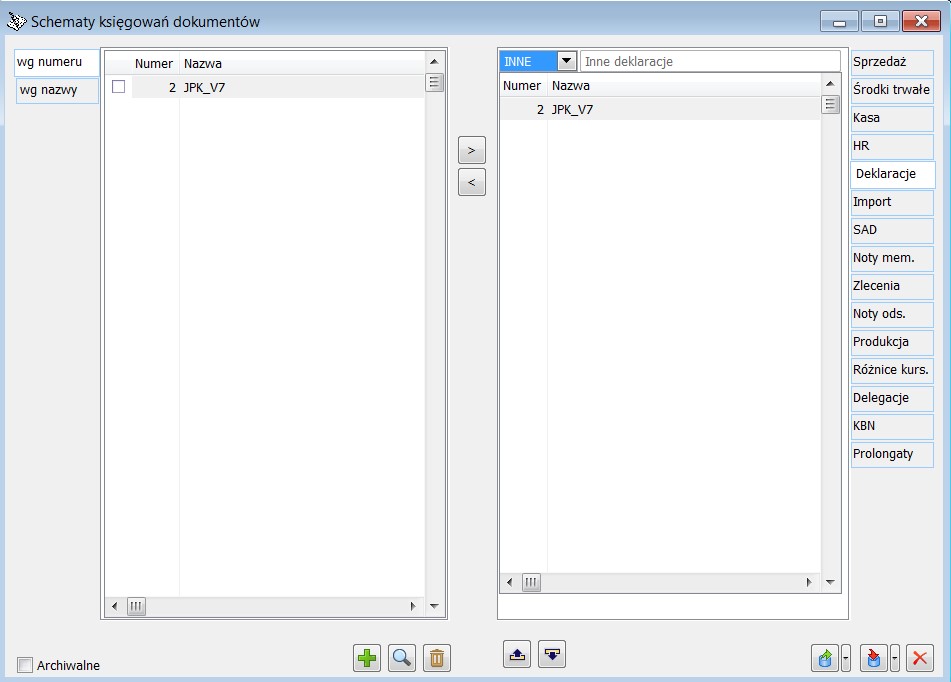

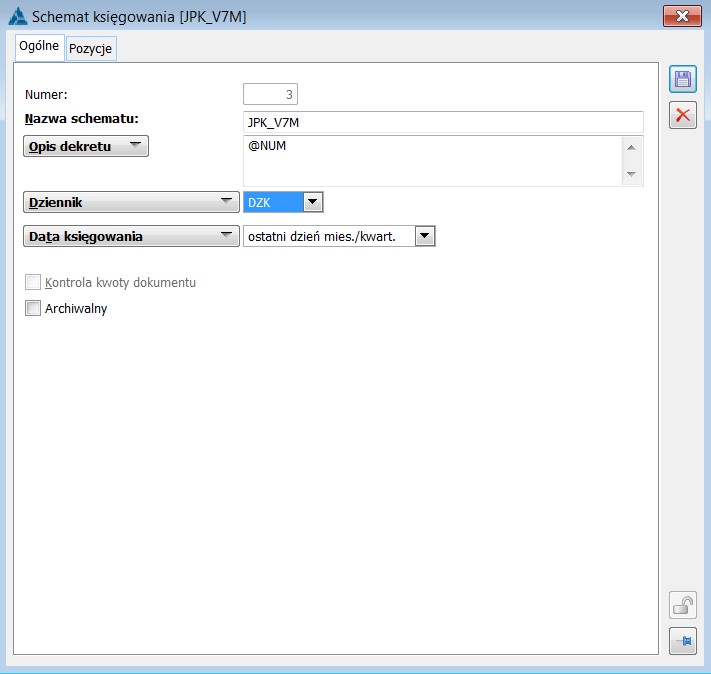

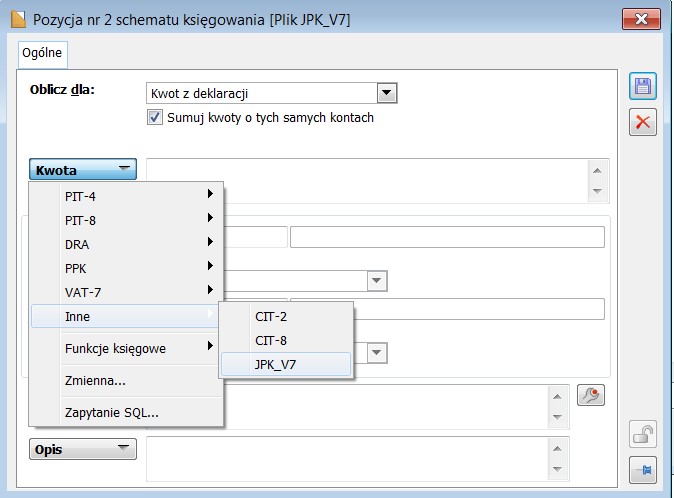

Schematy księgowe

Obsługa „ulgi za złe długi” w podatku VAT

Zmiany w rejestrze VAT

Faktury/Korekty,

Zasady generacji dokumentów (ZD)FS/(ZD)FZ

Generacja/dodawanie dokumentów VAT-ZD – zmiany interfejsowe

![]() z następującymi opcjami:

z następującymi opcjami:

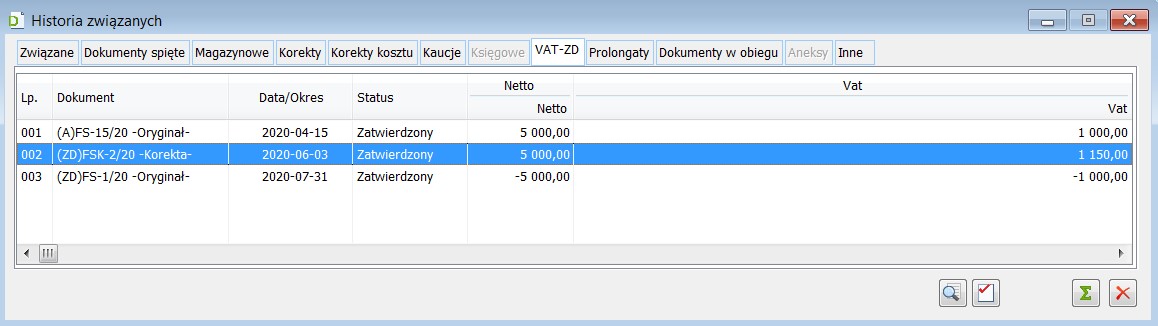

Historia związanych, zakładka [VAT-ZD]

Obsługa sprzedaży fiskalnej

Obsługa procedury VAT marża

Wysyłka na bramkę Ministerstwa Finansów

Eksport do Excela

Zmiany w wydrukach

Cechowanie faktur oznaczeniami typów dokumentów narzuconymi przez struktury JPK_V7 – funkcjonalność dostępna od wersji 2020.2.1, 2019.3.5, 2020.1.2

Słownik kategorii

Kod

Nazwa

Uwagi

FP

Faktura do paragonu

Możliwość wyboru oznaczenia na dokumentach ujmowanych w rejestrach VAT typu Sprzedaż

MK

Metoda kasowa

Możliwość wyboru oznaczenia na dokumentach ujmowanych w rejestrach VAT typu Zakup

RO

Raport okresowy, fiskalny

Możliwość wyboru oznaczenia na dokumentach ujmowanych w rejestrach VAT typu Sprzedaż

VAT_RR

Faktura dla Rolnika Ryczałtowego

Możliwość wyboru oznaczenia na dokumentach ujmowanych w rejestrach VAT typu Zakup

WEW

Dokument wewnętrzny

Możliwość wyboru oznaczenia na dokumentach ujmowanych w rejestrach VAT typu Sprzedaż i Zakup

Nowe pole „JPK_Typ dok.” na fakturach, w tym na dokumentach wewnętrznych ujmowanych w rejestrze VAT

Domyślne ustawienie oznaczeń na dokumentach sprzedaży

Domyślne ustawienie oznaczeń na dokumentach zakupu

Seryjne nadawanie oznaczeń typów dokumentów

Zamknięcie okresu handlowego a edycja pola JPK_Typ dok. na dokumentach

Czy ten artykuł był pomocny?