Pracownicze Plany Kapitałowe – konfiguracja

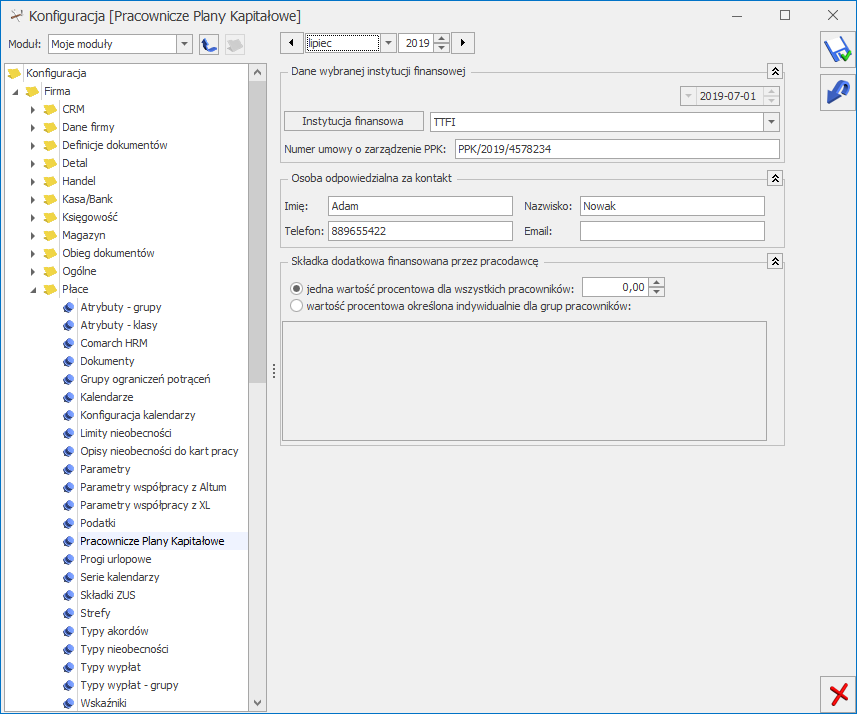

W konfiguracji firmy w części Płace w gałęzi Pracownicze Plany Kapitałowe Użytkownik ma możliwość podania informacji dotyczących wybranej instytucji finansowej, z którą zawarł umowę o zarządzanie PPK. Należy wprowadzić nazwę instytucji finansowej, numer umowy o zarządzanie PPK oraz dane osoby odpowiedzialnej za kontakt. Na formularzu instytucji finansowej na zakładce 2.Płatności można odnotować numer rachunku, na który będą przekazywane wpłaty z tytułu PPK.

Użytkownik może także określić wysokość składki dodatkowej na PPK finansowanej przez pracodawcę. Pracodawca w umowie o zarządzanie może zadeklarować opłacanie składki dodatkowej dla pracowników w wysokości do 2,5% wynagrodzenia. Wysokość tej składki może być jednakowa dla wszystkich pracowników lub zróżnicowana np. ze względu na staż pracy. Jeśli w umowie o zarządzanie ustalono jedną wartość dla wszystkich pracowników, Użytkownik wprowadza ją w polu jedna wartość procentowa dla wszystkich pracowników. Jeśli wysokość składki jest zróżnicowana dla pracowników należy zaznaczyć opcję wartość procentowa określona indywidualnie dla grup pracowników. W polu tekstowym można podać zasady określające wysokości składki dla pracowników. Opis ten ma charakter jedynie informacyjny, nie wpływa na wyliczenie wypłat. Faktyczny procent składki dodatkowej finansowanej przez pracodawcę dla danego pracownika należy podać na formularzu pracownika. Dane w tej gałęzi będą zapisywane w sposób historyczny, co pozwoli na ustalenie daty obowiązywania wprowadzonych wartości.

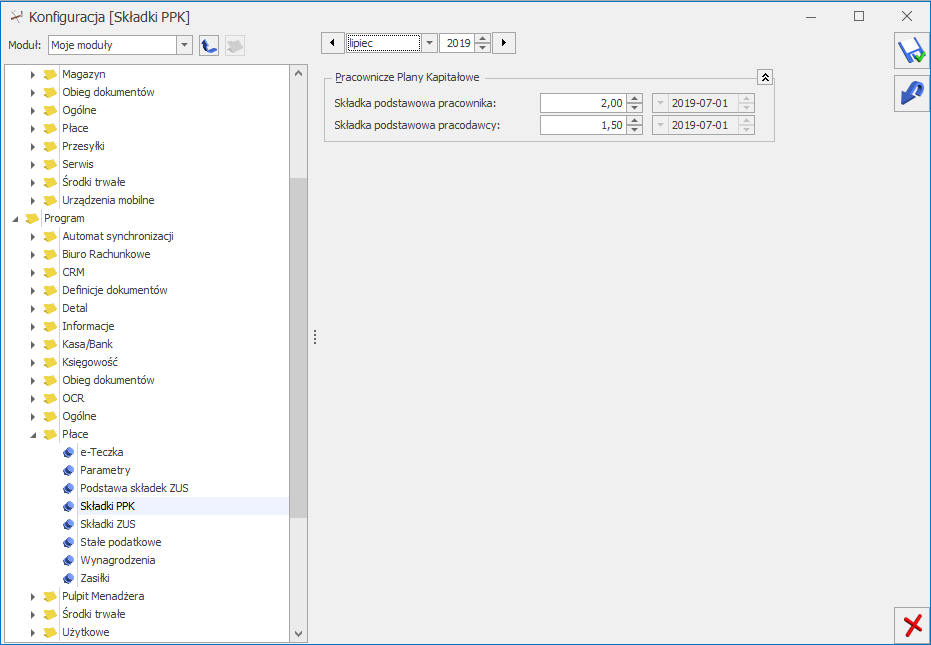

W konfiguracji programu [Konfiguracja / Program / Płace / Składki PPK] wskazane są wartości procentowe składki podstawowej finansowanej przez pracownika i pracodawcę.

Ewidencja danych dotyczących uczestnictwa pracownika w PPK

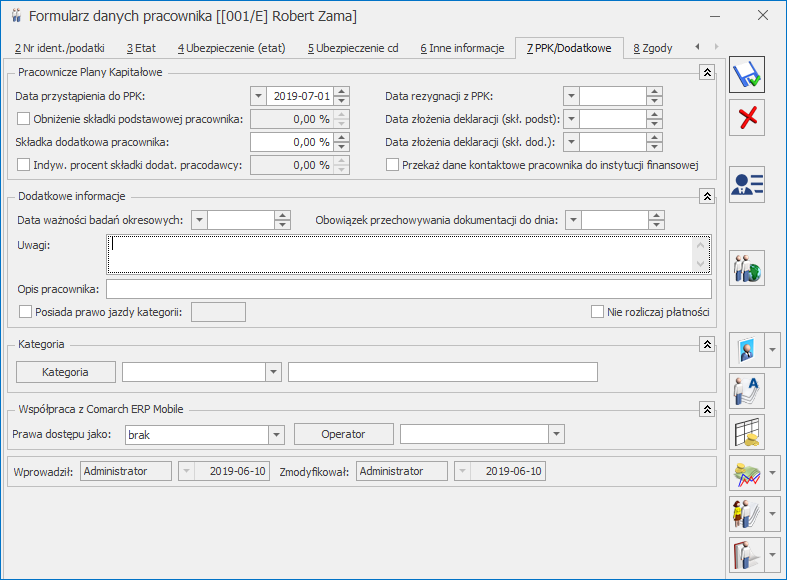

W formularzu danych pracownika [zakładka 7. PPK/Dodatkowe] Użytkownik może wprowadzić następujące informacje:

- Data przystąpienia do PPK – data zawarcia w imieniu i na rzecz pracownika przez pracodawcę umowy o prowadzenie PPK. Dla firm zatrudniających co najmniej 250 pracowników, których ustawa obowiązuje od 1 lipca 2019 roku umowę o prowadzenie PPK dla pracowników zatrudnionych w dniu objęcia ustawą umowę o prowadzenie PPK należy zawrzeć najpóźniej do 12 listopada 2019 r. Dla pracowników zatrudnionych po dniu 1 lipca 2019r. umowę należy podpisać najpóźniej do 10 dnia miesiąca następującego po miesiącu, w którym upłynie 3-miesięczny okres zatrudnienia w danej firmie. Do okresu zatrudnienia, wlicza się okresy zatrudnienia u danego pracodawcy z poprzednich 12 miesięcy.

- Data rezygnacji z PPK – data złożenia deklaracji rezygnacji z PPK przez pracownika. Złożenie deklaracji rezygnacji powoduje zaniechanie pobierania składek PPK już w miesiącu, w którym została ona złożona. Jeśli zostanie odnotowana rezygnacja z PPK dla pracownika, który ma naliczone w tym miesiącu lub późniejszym składki na PPK Użytkownik zostanie o tym poinformowany w postaci odpowiedniego komunikatu. Z poziomu formularza pracownika oraz listy pracowników w menu Podgląd wydruku/Wydruk danych w części Wydruki kadrowe dostępny jest wydruk Deklaracja rezygnacji z PPK.

- Parametr ‘Obniżenie składki podstawowej pracownika’ – informacja o obniżeniu wysokości składki podstawowej finansowanej przez pracownika, stosowana w przypadku, gdy wynagrodzenie pracownika nie przekracza równowartości 120% minimalnego wynagrodzenia. Składka może zostać obniżona do wartości z zakresu 0,50% – 2,00%. W polu ‘Data złożenia deklaracji (skł. podst.)’ Użytkownik wprowadza datę złożenia przez pracownika wniosku o obniżenie składki podstawowej. Pracownik w każdym momencie może zmienić zadeklarowany obniżony procent składki podstawowej lub zgłosić chęć opłacania składki w pełnej wysokości. Obniżony procent składki podstawowej obowiązuje od kolejnego miesiąca po złożeniu deklaracji. Pracodawca stosuje niższy procent tylko w miesiącach, w których wynagrodzenie pracownika nie przekracza 120% minimalnego wynagrodzenia. Jeśli pracownik ma odnotowaną informację o obniżeniu składki podstawowej, a naliczone w wypłacie wynagrodzenie pracownika przekracza próg automatycznie zostanie naliczona składka podstawowa w wysokości 2%. W przypadku złożenia deklaracji o zmianie wysokości obniżonej składki należy odnotować nową wartość procentową oraz podać datę złożenia deklaracji Data złożenia deklaracji (skł. podst.). Jeśli pracownik złoży wniosek o ponowne odprowadzanie składki w wysokości 2% należy odznaczyć parametr o obniżeniu składki podstawowej oraz podać datę złożenia deklaracji. Wszystkie zmiany dotyczące wysokości składki podstawowej obowiązują od kolejnego miesiąca po złożeniu deklaracji. Zmiany w wysokości składki podstawowej pracownika należy odnotowywać za pomocą aktualizacji, dzięki czemu będzie prowadzona ewidencja wysokości składki w trakcie uczestnictwa w programie i w wypłatach będzie naliczana poprawna kwota. Jako datę aktualizacji należy podać datę złożenia przez pracownika deklaracji.

- Składka dodatkowa pracownika – wysokość składki dodatkowej finansowanej przez pracownika, domyślnie przyjmuje wartość 0, ale Użytkownik ma możliwość wprowadzenia wartości mieszczącej się w zakresie 0,00 – 2,00%. W polu ‘Data złożenia deklaracji (skł. dod.)’ należy wprowadzić datę złożenia wniosku o pobieranie składki dodatkowej finansowanej przez pracownika. Zmiany w wysokości składki dodatkowej finansowanej przez pracownika także należy odnotowywać za pomocą aktualizacji. Aktualizacja powinna być wykonana z datą złożenia przez pracownika deklaracji. Nowa wartość składki dodatkowej pracownika obowiązuje od kolejnego miesiąca po złożeniu deklaracji.

- procent składki dodatk. pracodawcy – wysokość składki dodatkowej finansowanej przez pracodawcę. Pracodawca może opłacać składkę dodatkową dla pracownika w wysokości 0,00-2,50%. Zmianę wysokości składki dodatkowej należy wykonać za pomocą aktualizacji. Jako datę aktualizacji podajemy miesiąc, od kiedy ma ona obowiązywać. Jeśli w firmie obowiązuje jedna wartość składki dodatkowej należy ją podać w konfiguracji firmy. W takim przypadku nie wprowadza się już informacji o jej wysokości na formularzu pracownika.

- Przekaż dane kontaktowe pracownika do instytucji finansowej – w przypadku współpracy modułu kadrowo-płacowego z aplikacją Comarch PPK jego ustawienie decyduje czy adres e-mail i telefon wprowadzone na zakładce [Ogólne] zostaną zaczytane do aplikacji i przekazane do instytucji finansowej.

Powyższe parametry można ustawić przy pomocy seryjnej zmiany wartości pola.

Naliczanie składek na PPK w wypłacie pracownika

Dla pracowników, którzy przystąpili do programu automatycznie w wypłacie będą naliczane składki podstawowe i dodatkowe finansowane przez pracownika i pracodawcę. Składki PPK zostaną naliczone od wynagrodzenia, którego data wypłaty jest późniejsza niż data przystąpienia pracownika do PPK i jednocześnie pracownik nie ma odnotowanej daty rezygnacji z PPK przypadającej w miesiącu wypłaty wynagrodzenia lub wcześniejszym. Dane dotyczące przystąpienia i rezygnacji są sprawdzane w zapisie historycznym aktualnym na ostatni dzień miesiąca zgodnego z miesiącem deklaracji ustawionym na liście płac.

Podstawę składek PPK stanowi wynagrodzenie rozumiane jako podstawa składek emerytalno-rentowych bez stosowania ograniczenia 30-krotności. Podstawa PPK będzie zatem równa sumie elementów wypłaty, które mają ustawione naliczanie składek społecznych w konfiguracji. Wynagrodzenie, od którego powinna zostać naliczona wpłata do PPK, nie obejmuje podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe osób przebywających na urlopie wychowawczym oraz pobierających zasiłek macierzyński.

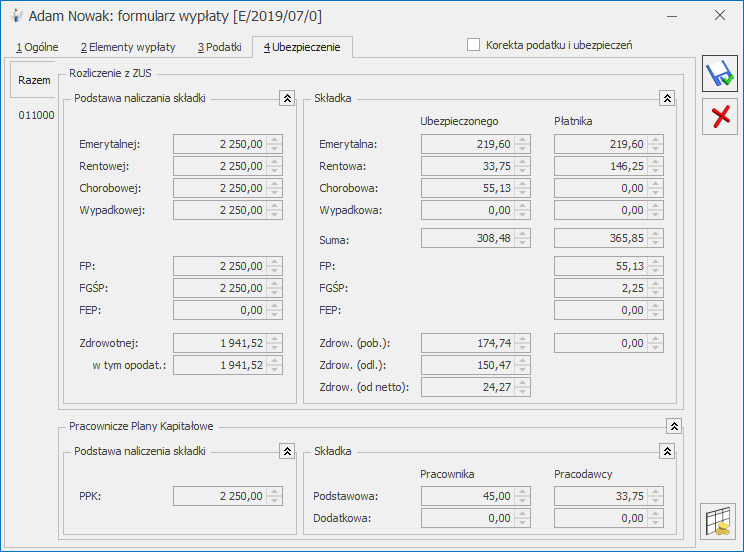

Składki PPK będą naliczane na listach płac o rodzaju etat, umowa, inna wypłata, zaliczka brutto. Na formularzu wypłaty na zakładce [4.Ubezpieczenie] dodano sekcję Pracownicze Plany Kapitałowe, w której wykazywana jest podstawa składki PPK oraz naliczone składki podstawowe i dodatkowe pracownika oraz pracodawcy. Informacja o podstawie PPK oraz składkach jest wyświetlana także na oknach Zestawienie list płac oraz Zestawienie wypłat pracownika.

Procent składki podstawowej oraz dodatkowej finansowanej przez pracownika przyjmowany do wyliczeń jest pobierany z zapisu historycznego aktualnego na ostatni dzień miesiąca poprzedzającego miesiąc deklaracji ustawiony na liście płac. Dodatkowo sprawdzane jest czy data złożenia deklaracji dotyczącej składki podstawowej oraz dodatkowej przypada w miesiącu wcześniejszym niż wypłata wynagrodzenia (miesiąc i rok deklaracji ustawiony na liście płac).

Składka dodatkowa pracodawcy nalicza się zgodnie z ustawieniem procentu w polu Indyw. procent składki dodat. pracodawcy na formularzu pracownika w zapisie aktualnym na ostatni dzień miesiąca zgodnego z miesiącem deklaracji na liście płac. Jeśli pracownik nie ma ustawionego indywidualnego procentu składki dodatkowej wysokość składki dodatkowej pobierana jest z konfiguracji [Konfiguracja/Firma/Płace/Pracownicze Plany Kapitałowe], a jeśli nie ma jej podanej to składka nalicza się w kwocie zero. Składka podstawowa oraz dodatkowa finansowana przez pracodawcę nalicza się w wysokości obowiązującej w miesiącu wypłaty wynagrodzenia.

Składki PPK finansowane przez pracownika pomniejszają kwotę netto do wypłaty. Składki PPK opłacane dla danego pracownika przez pracodawcę stanowią przychód pracownika i podlegają opodatkowaniu.

W wypłacie, w której zostały naliczone składki PPK pracodawcy automatycznie zostanie dodany element Przychód z tytułu PPK na kwotę równą sumie składki podstawowej oraz dodatkowej pracownika:

- Przychód z tytułu PPK/E – element naliczany w wypłatach typu ‘Etat’, ‘Zaliczka brutto’ oraz ‘Inna wypłata’. Od tego składnika zaliczka podatku naliczana jest według progów.

- Przychód z tytułu PPK/E (oddel.) – element naliczany w wypłatach dla pracowników oddelegowanych do pracy za granicą. Podatek naliczany zgodnie z ustawieniami dotyczącymi zaliczki podatku w okresie oddelegowania.

- Przychód z tytułu PPK/U – element naliczany w wypłatach umów, które mają ustawioną w konfiguracji ‘Pozycję na deklaracji PIT’ zaczynającą się od PIT-8B, PIT-11 lub PIT-4. Od tego elementu naliczane są 20% koszty uzyskania przychodu oraz 18% zaliczka podatku.

- Przychód z tytułu PPK/IFT-1 – element naliczany w wypłatach umów, które mają ustawioną w konfiguracji ‘Pozycję na deklaracji PIT’ zaczynającą się od IFT-1. Od tego składnika naliczana jest zaliczka podatku w wysokości 20%.

- Przychód z tytułu PPK/PIT-8A – element naliczany w wypłatach umów, które mają ustawioną w konfiguracji ‘Pozycję na deklaracji PIT’ zaczynającą się od PIT-8A. Od tego elementu naliczany jest jedynie 18% zaliczka podatku.

Użytkownik może zmienić wartość naliczonego elementu Przychód z tytułu PPK poprzez jego usunięcie i ponownie dodanie z listy elementów w wypłacie.

Wpłaty PPK

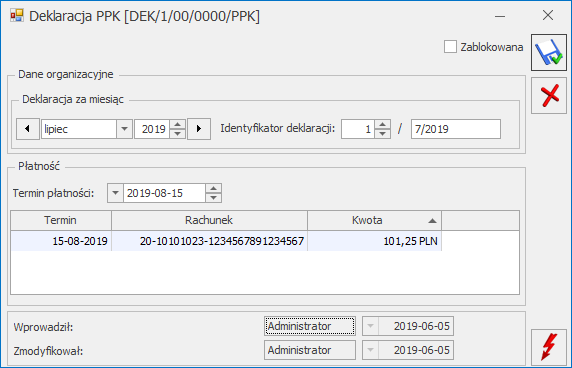

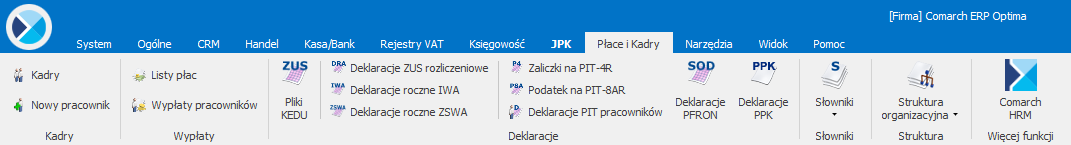

Po naliczeniu wypłat pracownikom, Użytkownik może naliczyć deklarację PPK z poziomu Płace i Kadry/Deklaracje PPK , która wygeneruje płatność dla wskazanej w konfiguracji instytucji finansowej.

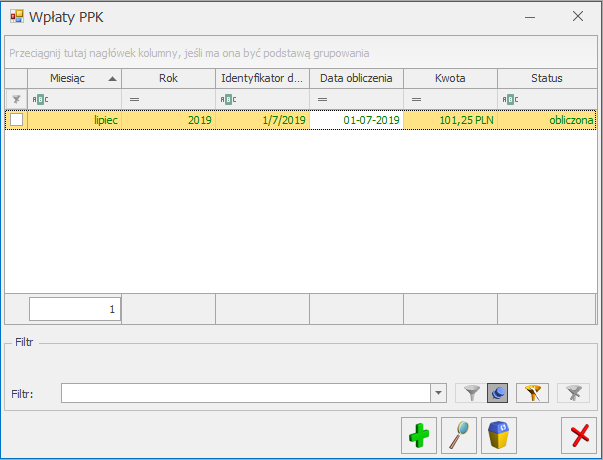

Z poziomu okna ‘Wpłaty PPK’ można naliczyć deklarację, podejrzeć już naliczoną deklarację lub usunąć. Na liście wyświetlane są następujące informacje:

- Miesiąc – miesiąc deklaracji,

- Rok – rok deklaracji,

- Identyfikator deklaracji,

- Data obliczenia,

- Kwota – naliczona kwota płatności,

- Status – status deklaracji: obliczona lub zamknięta.

Wygenerowana płatność stanowi sumę naliczonych składek na Pracownicze Plany Kapitałowe (podstawowych i dodatkowych) finansowanych przez pracownika i pracodawcę dla wszystkich pracowników z wypłat, które są naliczone na listach płac mających ustawiony miesiąc deklaracji zgodny z miesiącem, za który jest naliczana deklaracja.

Data płatności domyślnie została ustawiona jako 15. dzień kolejnego miesiąca w stosunku do miesiąca, za który jest naliczana (Użytkownik ma możliwość modyfikacji daty płatności). Odbiorcą płatności jest Instytucja Finansowa wskazana w konfiguracji firmy w gałęzi Pracownicze Plany Kapitałowe. Numer konta, na który będą przekazane składki, zostanie pobrany z formularza Instytucji Finansowej [zakładka Ogólne/Kontrahenci]. Domyślnie opis do banku będzie ustawiany jako: Składki PPK za miesiąc/rok.