Spis treści

Kody podatkowe są wykorzystywane we wszystkich księgowaniach związanych z podatkiem VAT. Definiowane są w aplikacji Kody podatkowe w ramach całej bazy, natomiast wyświetlane są w ramach kraju podanego w adresie organizacji, do której zalogowany jest użytkownik. Organizacje, dla których podano ten sam kraj mają dostęp do tej samej listy kodów podatkowych. Aplikacja Kody podatkowe jest dostępna w module Rachunkowość. W aplikacji dostępne są standardowe przyciski oraz przycisk [Nowa wersja], umożliwiający dodanie nowej wersji kodu podatkowego.

Dodawanie kodu podatkowego

W celu dodania kodu podatkowego należy wybrać przycisk [Dodaj], a następnie odpowiednio uzupełnić dostępne pola.

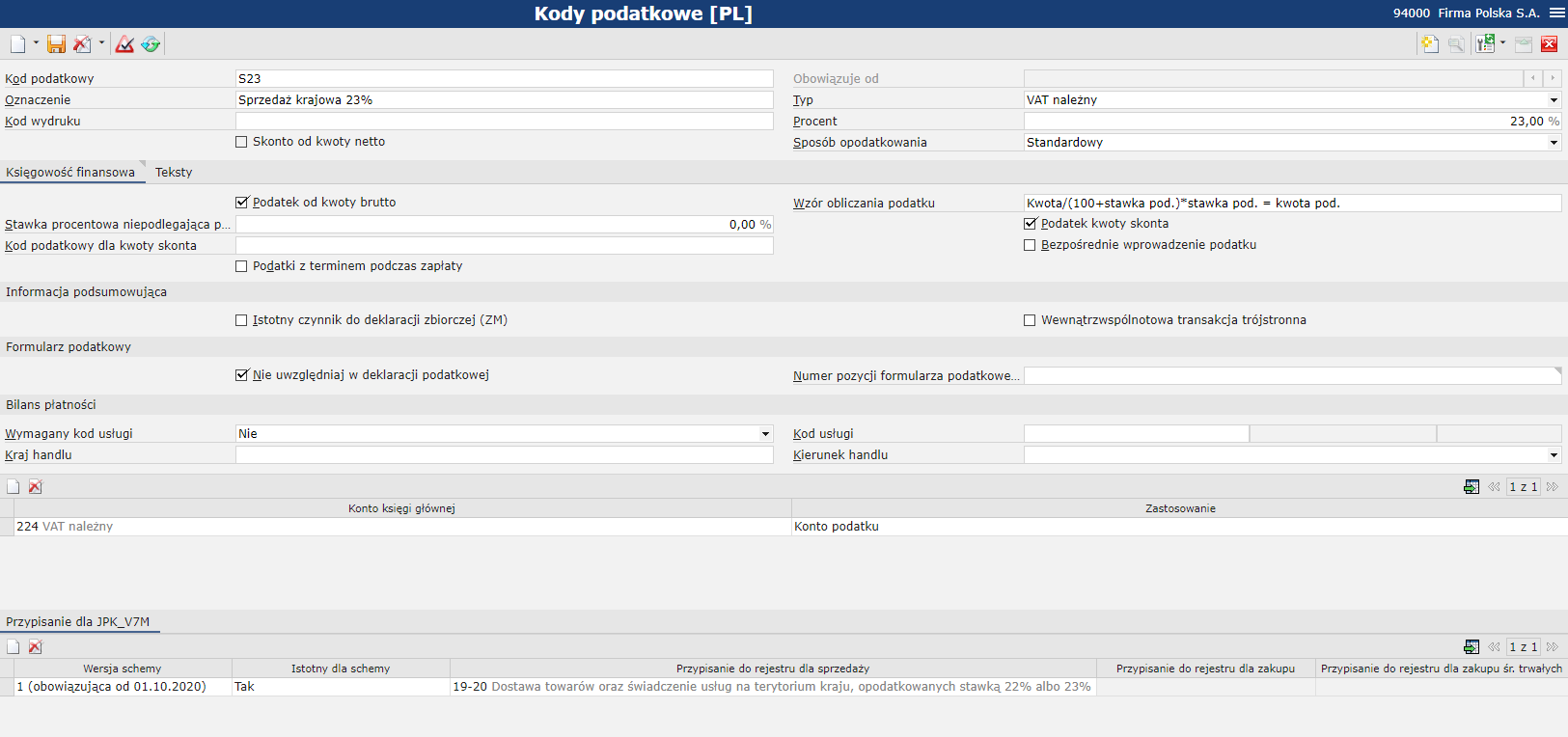

Główna sekcja

- Kod podatkowy – dane identyfikacyjne kodu podatkowego. Pole obowiązkowe, może składać się maksymalnie z trzech znaków, musi być unikalne dla każdego kodu, po zapisaniu nie podlega edycji.

- Oznaczenie – opis pomocniczy w identyfikacji kodu podatkowego, pole obowiązkowe.

- Kod wydruku – kod wyświetlany na wydrukach dokumentów dla danego kodu podatkowego.

- Obowiązuje od – pole aktywne przy tworzeniu nowej wersji kodu podatkowego. Jeśli dostępna jest więcej niż jedna wersja kodu, wyświetlana jest data, od której obowiązuje dana wersja.

- Typ – typ podatku, który warunkuje, na jakich rodzajach dokumentów będzie mógł zostać użyty kod podatkowy

- VAT należny – wartość automatycznie przypisywana podczas dodawania nowego kodu podatkowego

- VAT naliczony

- Dostawa wewnątrzwspólnotowa

- Nabycie wewnątrzwspólnotowe

- Usługa UE z przeniesieniem obowiązku rozliczenia VAT

- Nabycie z mechanizmem odwrotnego obciążenia świadczeniobiorcy

- Dostawa do klienta detalicznego w UE

- Procent – stawka procentowa podatku.

- Sposób opodatkowania – określa, czy wpis rejestru VAT z danym kodem podatkowym pojawi się w rejestrze VAT

- Standardowy – wpis zostanie ujęty w rejestrze VAT, wartość automatycznie przypisywana podczas dodawania nowego kodu podatkowego

- Nieopodatkowany

- Zwolniony z podatku

- Nie podlega obowiązkowi zgłoszenia – wpis nie zostanie ujęty w rejestrze VAT

- Skonto od kwoty netto – parametr jest domyślnie odznaczony. Jeżeli parametr jest:

- Odznaczony – skonto będzie liczone od kwoty brutto

- Zaznaczony – skonto będzie liczone od kwoty netto

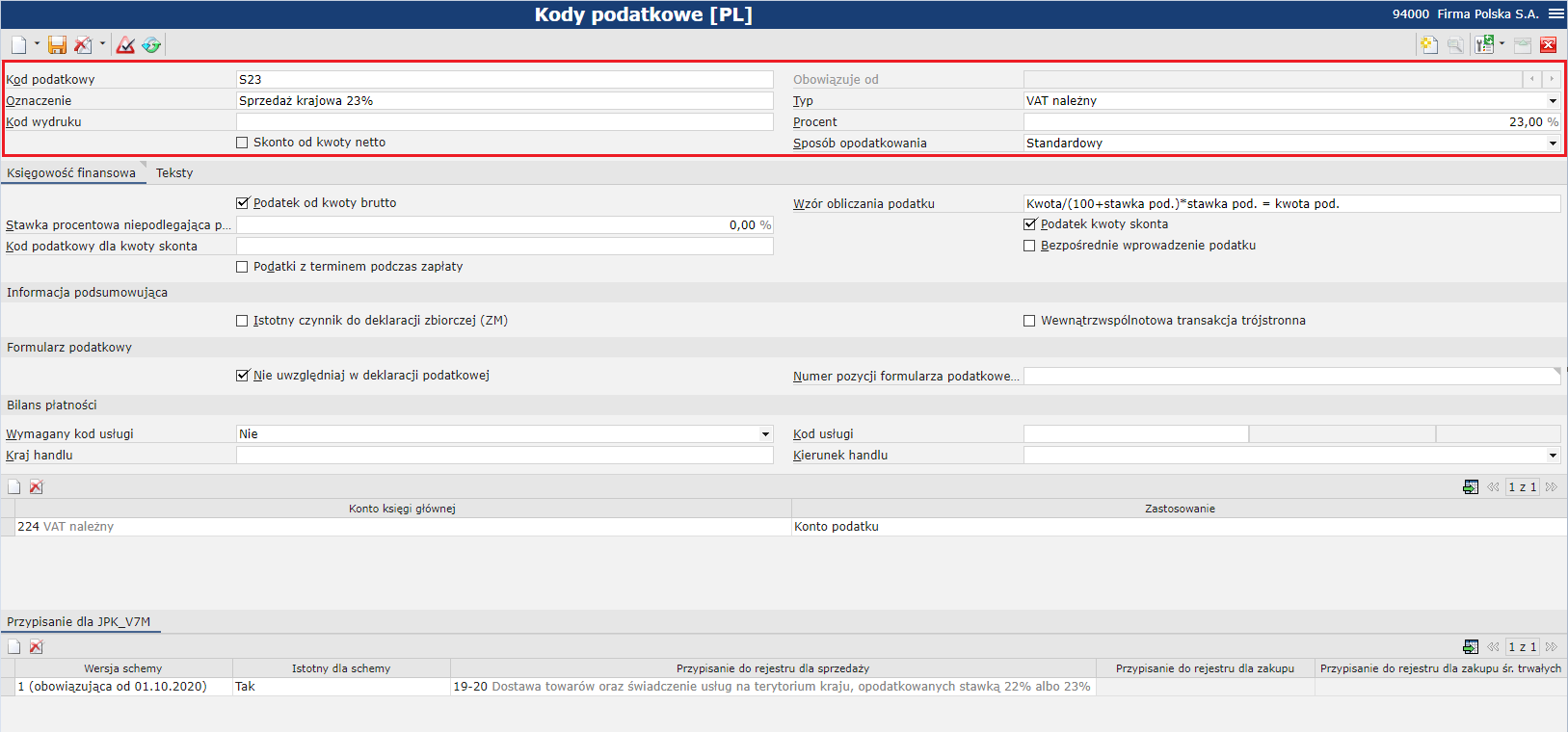

Zakładka Księgowość finansowa

- Podatek od kwoty brutto – jeżeli parametr jest:

- Zaznaczony – w CFE podatek będzie liczony od kwoty brutto

- Odznaczony – w CFE podatek będzie liczony od kwoty netto

Parametr musi być zaznaczony dla kodów podatkowych o typie:

- VAT należny

- Dostawa wewnątrzwspólnotowa

- Usługa UE z przeniesieniem obowiązku rozliczenia VAT

Parametr musi być odznaczony dla kodów podatkowych o typie:

- Nabycie wewnątrzwspólnotowe

- Nabycia z mechanizmem odwrotnego obciążenia świadczeniobiorcy

- Wzór obliczania podatku – wzór obliczenia podatku, zależny od parametru Podatek od kwoty brutto. Wzór nie podlega edycji.

- Podatek kwoty skonta

- Jeżeli parametr jest zaznaczony, skonto będzie księgowane zgodnie ze stawką procentową określoną w głównej sekcji.

- Jeżeli parametr jest odznaczony, w polu Kod podatkowy dla kwoty skonta należy uzupełnić kod podatkowy, zgodnie z którym będzie księgowane skonto. Kod podatkowy musi posiadać stawkę 0,00% oraz ten sam typ, co tworzony kod podatkowy.

- Stawka procentowa niepodlegająca potrąceniu – jeżeli część kwoty podatku VAT zgodnie z przepisami prawa może zostać odliczona tylko w określonej wysokości, w polu należy określić, jaki procent kwoty podatku VAT ma zostać zaksięgowany w koszty. System podczas księgowania będzie automatycznie wyliczał i księgował w koszty kwotę podatku wynikającą ze wskazanej stawki procentowej.

- Kod podatkowy dla kwoty skonta – w polu można wskazać kod podatkowy, zgodnie z którym będzie księgowane skonto, jeżeli parametr Podatek kwoty skonta jest odznaczony. Kod podatkowy musi posiadać stawkę 0,00% oraz ten sam typ, co tworzony kod podatkowy.

- Bezpośrednie wprowadzenie podatku – przy zaznaczonym parametrze kwota podatku nie będzie automatycznie wyliczana przez system, lecz należy wprowadzić ją ręcznie na zapisie księgowym. W tym celu należy:

- Kwotę podatku wprowadzić w polu Kwota księgowa

- Dla parametru Rodzaj wprowadzonego podatku wybrać wartość Bezpośrednie wprowadzenie podatku

- Podać Konto księgi głównej o typie Podatek

Parametr Bezpośrednie wprowadzenie podatku może zostać zaznaczony, jeżeli:

-

- W polu Procent w sekcji głównej wskazana jest wartość 0,00%

- Kod podatkowy posiada typ VAT należny lub VAT naliczony

Jeżeli zaznaczono parametr, należy zdefiniować konto, na które będzie możliwe wprowadzenie bezpośrednie podatku. W tym celu, w sekcji związanej z kontami księgi głównej, należy:

-

- Wybrać przycisk [Dodaj]

- W polu Konto księgi głównej wskazać konto o typie Podatek

- W polu Zastosowanie wybrać wartość Konto podatku

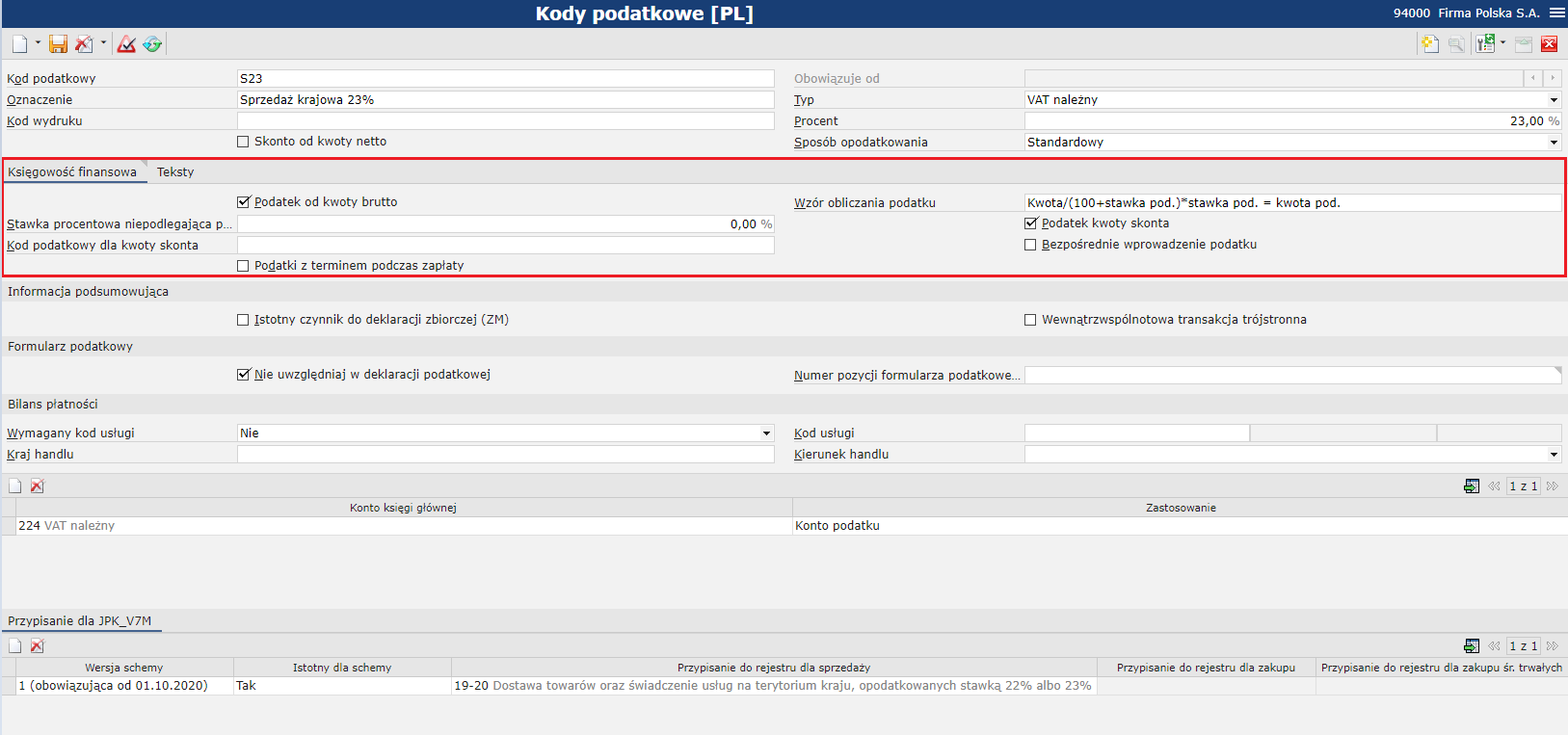

Sekcja Informacja podsumowująca

- Istotny czynnik do deklaracji zbiorczej (ZM) – przy zaznaczonym parametrze księgowania będą automatycznie uwzględniane w informacji podsumowującej

- Wewnątrzwspólnotowa transakcja trójstronna – przy zaznaczonym parametrze księgowania będą wykazywane w informacji podsumowującej jako wewnątrzwspólnotowe transakcje trójstronne

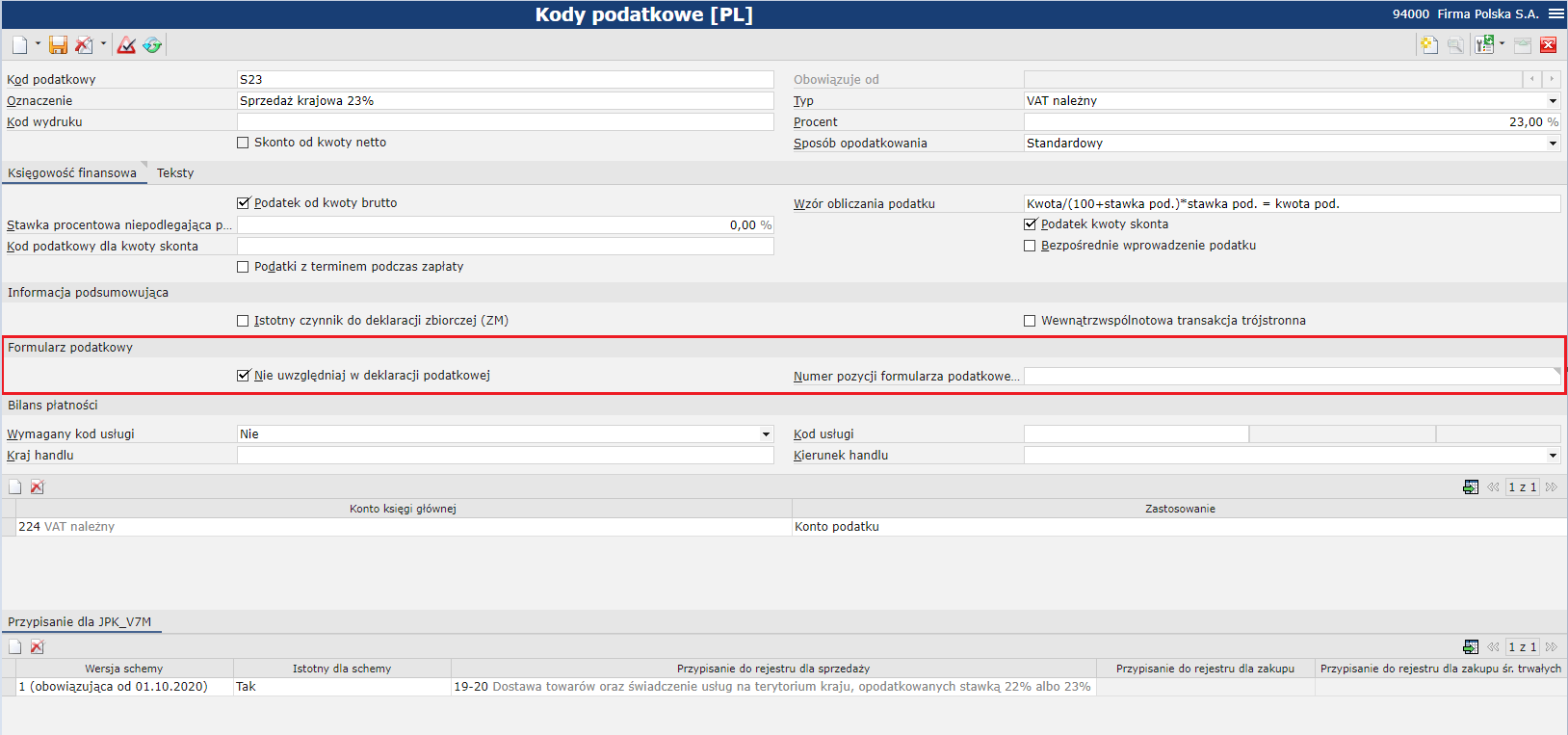

Sekcja Formularz podatkowy

- Nie uwzględniaj w deklaracji podatkowej – na rynku polskim zaleca się wybranie wartości:

- Zaznaczony – jeżeli w polu Typ wybrano inną wartość niż Dostawa wewnątrzwspólnotowa

- Odznaczony – jeżeli w polu Typ wybrano wartość Dostawa wewnątrzwspólnotowa

- Numer pozycji formularza podatkowego – jeżeli parametr Nie uwzględniaj w deklaracji podatkowej jest odznaczony, należy podać numer określony w aplikacji Numery pozycji formularza podatkowego. Podany numer musi posiadać taki sam typ podatku, jak definiowany kod podatkowy

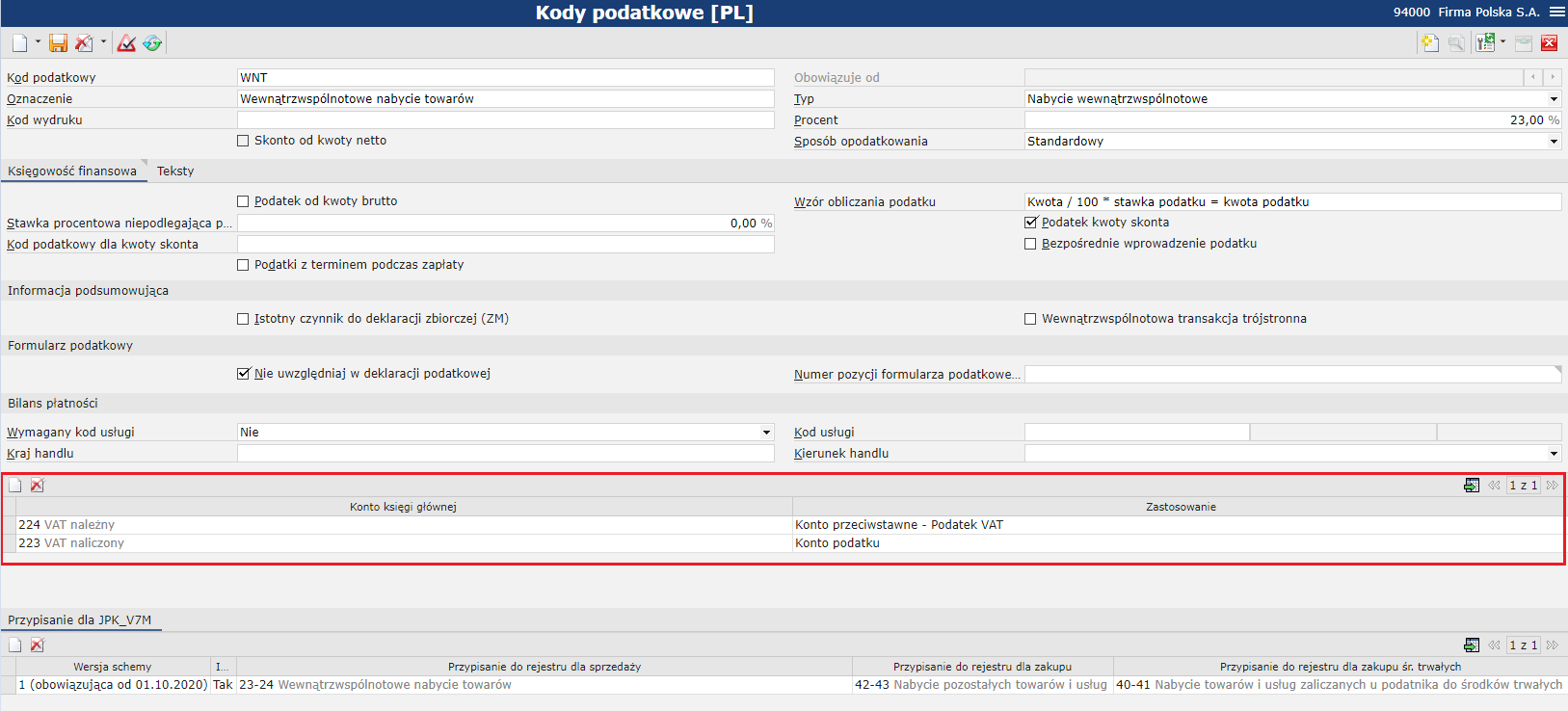

Konta księgi głównej

Jeżeli w polu Procent w głównej sekcji podano wartość inną niż 0,00%, należy wskazać konto, na które ma być księgowany podatek. W tym celu należy:

- Wybrać przycisk [Dodaj]

- W polu Konto księgi głównej wybrać konto o typie Podatek

- W polu Zastosowanie wybrać wartość Konto podatku

Jeżeli w polu Typ wybrano wartość Nabycie wewnątrzwspólnotowe, należy dodatkowo wskazać konto przeciwstawne. W tym celu należy:

- Wybrać przycisk [Dodaj]

- W polu Konto księgi głównej wybrać konto o typie Podatek

- W polu Zastosowanie wybrać wartość Konto przeciwstawne podatek VAT

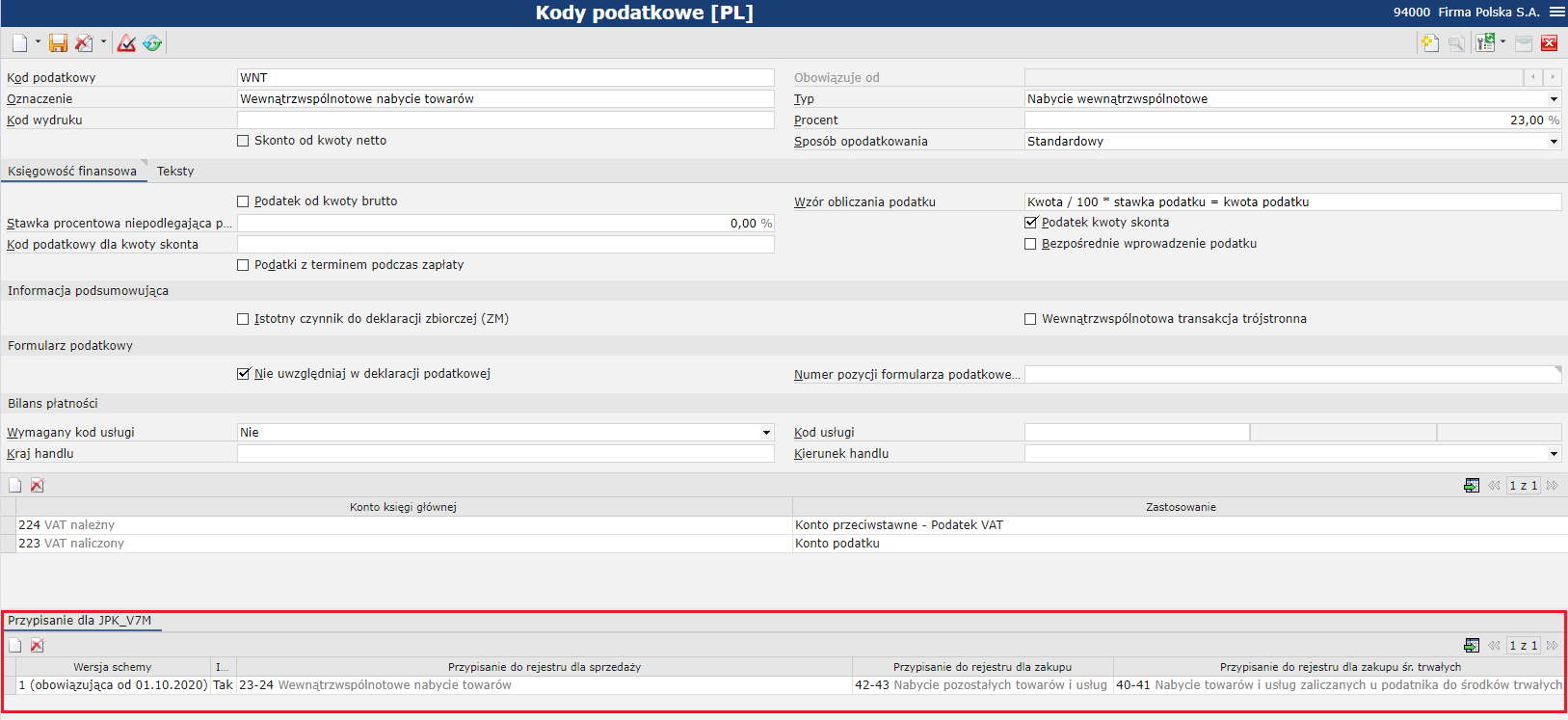

Sekcja Przypisanie dla JPK_V7M

Ustawienia z sekcji Przypisanie dla JPK_V7M determinują, w jaki sposób wpis rejestru VAT z danym kodem podatkowym zostanie uwzględniony w pliku JPK_V7M.

- Wersja schemy – wartość określa, względem jakiej wersji schemy dla pliku JPK_V7M przygotowywane jest mapowanie wpisu rejestru VAT na pozycje deklaracji oraz pliku JPK_V7M. Automatycznie przypisywana jest obowiązująca wersja schemy

- Istotny dla schemy – domyślnie przyjmuje wartość Tak. Zmiana na wartość Nie spowoduje, że wpis nie będzie ujmowany podczas generowania części deklaracyjnej i ewidencyjnej oraz pliku JPK_V7M dla danej wersji schemy

- Przypisanie do rejestru dla sprzedaży – wartości do wyboru w kolumnie odnoszą się do pól w deklaracji JPK_V7M w sekcji Rozliczenie podatku należnego. Kolumna jest edytowalna, jeżeli w kolumnie Istotny dla schemy wskazana jest wartość Tak oraz jeżeli w głównej sekcji, w polu Typ wskazana jest jedna z wartości:

- VAT należny

- Dostawa wewnątrzwspólnotowa

- Nabycie wewnątrzwspólnotowe

- Usługa UE z przeniesieniem obowiązku rozliczenia VAT

- Nabycia z obciążeniem zobowiązaniem podatkowym świadczeniobiorcy

- Przypisanie do rejestru dla zakupu – wartości do wyboru w kolumnie odnoszą się do pól w deklaracji JPK_V7M w sekcji Rozliczenie podatku naliczonego. Kolumna jest edytowalna, jeżeli w kolumnie Istotny dla schemy wskazana jest wartość Tak oraz jeżeli w głównej sekcji, w polu Typ wskazana jest jedna z wartości:

- VAT naliczony

- Nabycie wewnątrzwspólnotowe

- Nabycia z obciążeniem zobowiązaniem podatkowym świadczeniobiorcy

- Przypisanie do rejestru dla zakupu śr. trwałych – wartości do wyboru w kolumnie odnoszą się do pól w deklaracji JPK_V7M w sekcji Rozliczenie podatku naliczonego. Kolumna jest edytowalna, jeżeli w kolumnie Istotny dla schemy wskazana jest wartość Tak oraz jeżeli w głównej sekcji, w polu Typ wskazana jest jedna z wartości:

- VAT naliczony

- Nabycie wewnątrzwspólnotowe

- Nabycia z obciążeniem zobowiązaniem podatkowym świadczeniobiorcy

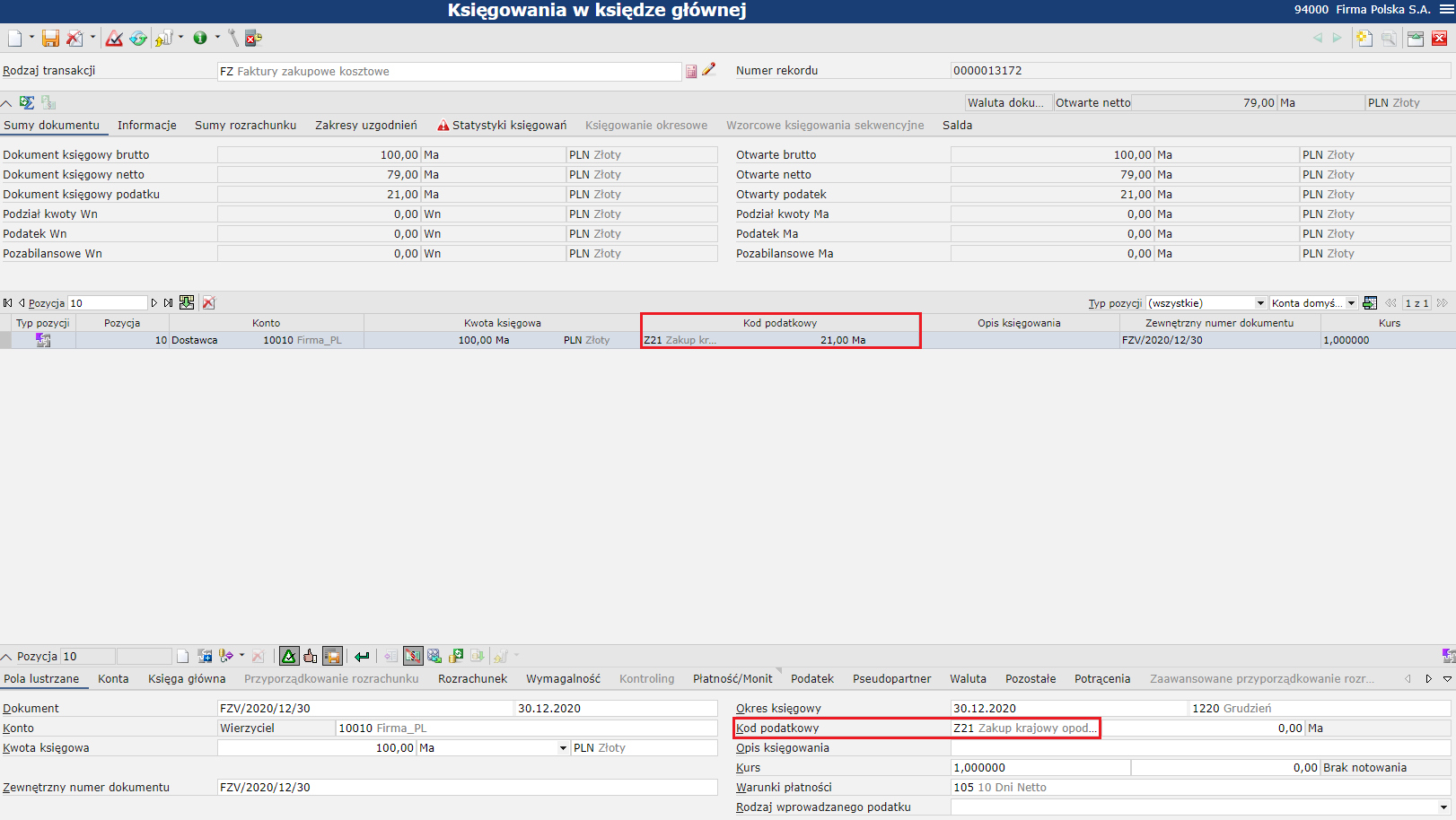

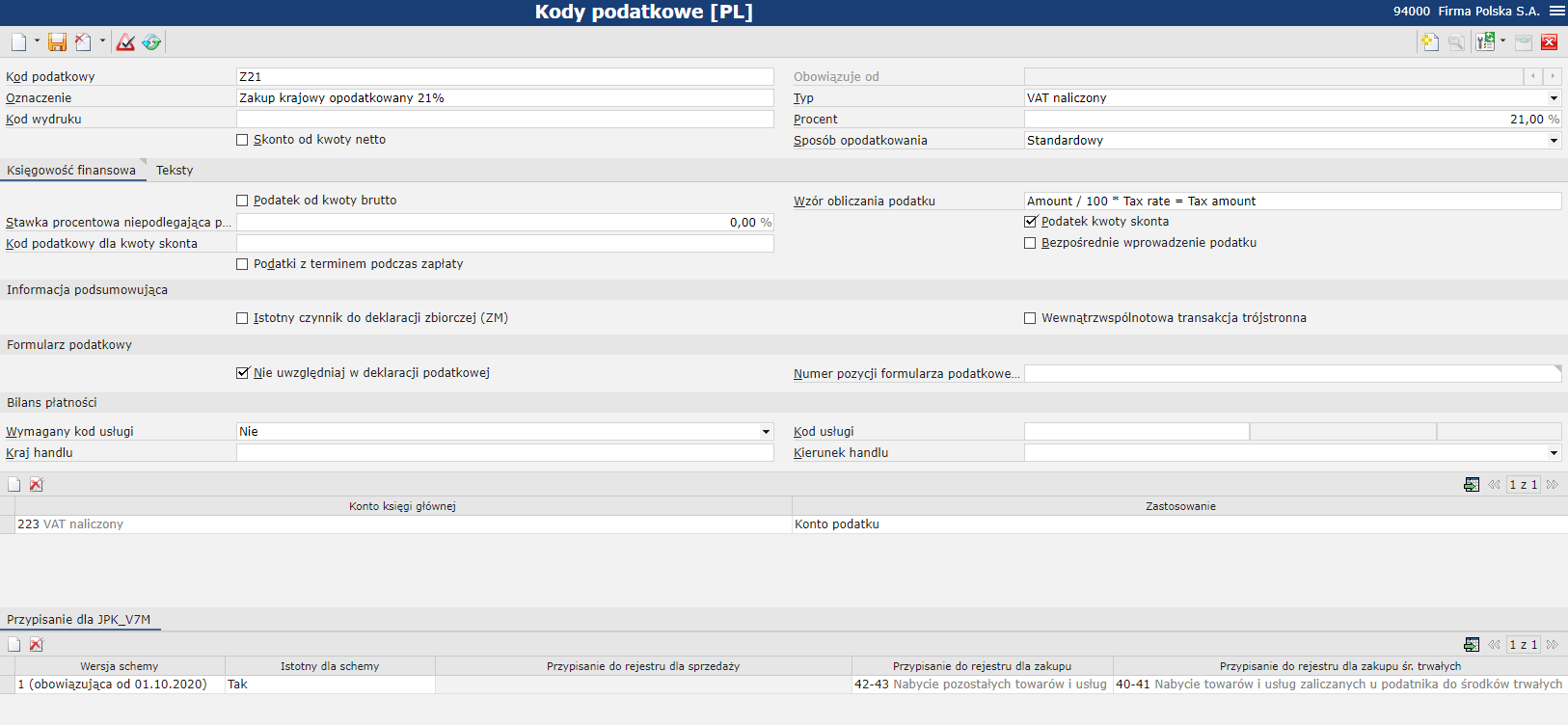

W celu zaksięgowania podatku VAT od zakupu krajowego opodatkowanego stawką 21% w systemie zdefiniowano kod podatkowy. W aplikacji Kody podatkowe wybrano przycisk [Dodaj] i uzupełniono dostępne pola:

- Kod podatkowy – Z21

- Oznaczenie – Zakup krajowy opodatkowany 21%

- Typ – VAT naliczony

- Procent – 21%

- Sposób opodatkowania – Standardowy

- Zaznaczono parametr Podatek kwoty skonta

- Przypisano Konto księgi głównej o numerze 223 i zastosowaniu Konto podatku

- Uzupełniono sekcję Przypisanie dla JPK_V7M

W aplikacji Księgowania w księdze głównej, wprowadzając pozycję faktury zakupowej w kwocie 100zł opodatkowaną stawką 21%, w polu Kod podatkowy wskazano kod podatkowy Z21. Po wybraniu przycisku [Zastosuj] pozycja została przerzucona z edytora do sekcji Pozycja. Na podstawie kodu podatkowego Z21 system automatycznie wyliczył kwotę podatku VAT – 21,00zł.

Zakładka Teksty

Zakładka Teksty została szczegółowo opisana w artykule Zakładka teksty.

Dodawanie nowej wersji kodu podatkowego

W przypadku zmian związanych z danym kodem podatkowym, np. w związku ze zmianą stawki procentowej, istnieje możliwość dodania nowej wersji kodu podatkowego. W tym celu należy:

- Wybrać przycisk [Nowa wersja]

- W polu Obowiązuje od podać datę, od której obowiązuje nowa wersja kodu podatkowego

- Wprowadzić zmiany w odpowiednich polach

- Wybrać przycisk [Zapisz]

W polu Obowiązuje od wyświetlana jest data rozpoczęcia obowiązywania nowej wersji kodu podatkowego.

Zgodnie z regulacjami prawnymi, od 01.01.2011r. standardowa stawka podatku VAT uległa zmianie z 22% na 23%. W związku z tym, w systemie wprowadzono nową wersję kodu podatkowego Z22, który posiadał stawkę 22%:

- W polu Obowiązuje od wybrano 01.01.2011

- Zmieniono wartość w polu Oznaczenie z Zakup krajowy opodatkowany 22% na Zakup krajowy opodatkowany 23%

- Zmieniono wartość w polu Procent z 22% na 23%

Księgując fakturę zakupową opodatkowaną stawką 23% wykorzystano nową wersję kodu Z22 w celu zaksięgowania kwoty podatku VAT.