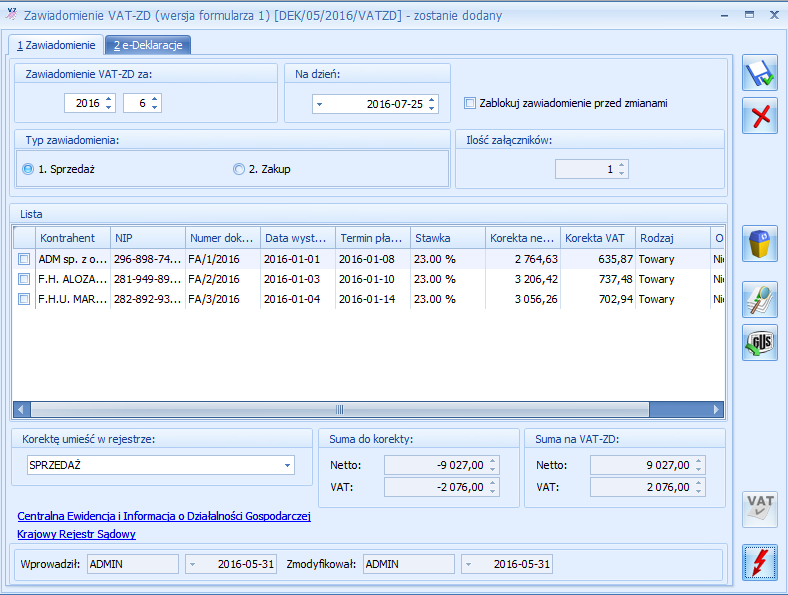

Zgodnie z Rozporządzeniem Ministra Finansów z dnia 14 grudnia 2012 r. opublikowanym w Dz. U. z 2012 poz. 1451 w celu rozliczenia ulgi na złe długi należy wygenerować załącznik VAT-ZD (Zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego). Na liście deklaracji VAT-7 widnieje zakładka [VAT-ZD], na której można dodać zawiadomienie VAT-ZD o typie Sprzedaż lub Zakup (do urzędu skarbowego składa się tylko zawiadomienie o typie Sprzedaż).

Na zawiadomieniu wykazywane są wszystkie faktury, które na dzień złożenia deklaracji nie zostały zapłacone a minęło już 150 dni od ich terminu płatności

i nieściągalność wierzytelności została uprawdopodobniona już w 2013 roku. Termin płatności dotyczy każdej z części płatności wykazanej na fakturze. Wyszukiwane są tylko faktury, których kontrahentem jest podatnik VAT czynny i transakcja ma status Krajowa lub Krajowa ‑ podatnikiem jest nabywca (dokumenty z Datą operacji od 1 lipca 2015 r. uwzględniane są dla typu transakcji Krajowy ‑ podatnikiem jest nabywca tylko wtedy gdy są wystawione na Podatnika VAT czynnego, dokumenty z tym statusem z wcześniejszą Datą operacji kwalifikowane są bez względu na parametr Podatnik VAT czynny) z pozycjami ze stawką inną niż NP oraz takie, dla których nie minął okres dwóch lat od końca roku (zawiadomienie VAT-ZD o typie Sprzedaż), w którym zostały wystawione. W przypadku zawiadomienia VAT-ZD o typie Zakup nie ma ograniczenia związanego z datą wystawienia dokumentu. Dokumenty zakupowe ze stawką ZW i NP nie są wykazywane na VAT‑ZD tak samo jak w przypadku deklaracji VAT‑7. Na formularzu zawiadomienia faktury wykazywane są w tylu pozycjach ile stawek VAT zawierają, natomiast na wydruku VAT-ZD w jednej pozycji

Jeżeli na załączniku VAT-ZD wykazane zostały faktury pierwotne niezapłacone i wygenerowano do nich zapis korekcyjny w Rejestrze VAT, to w momencie ich częściowej lub całkowitej zapłaty kwalifikowane są ponownie na VAT-ZD niezależnie od daty ich wystawienia

Użytkownik ma możliwość usunięcia z załącznika VAT-ZD zaznaczonych dokumentów. Jeżeli faktura składa się z kilku pozycji w rożnych stawkach, a zaznaczona zostanie pozycja tylko w jednej stawce, to z zawiadomienia usunięte zostaną wszystkie pozycje związane z tą fakturą. Dla dokumentu podświetlonego program pozwala usunąć pojedynczy dokument lub wszystkie faktury dla danego kontrahenta.

Pod listą dokumentów klasyfikowanych na VAT-ZD o typie Sprzedaż widoczna jest informacja o pełnej kwocie korekty wynikającej z tych dokumentów, czyli osobno suma kwot netto i VAT zaokrąglona do pełnych złotych. Podsumowanie w polu Suma do korekty dotyczy kwot do korekty, czyli faktur niezapłaconych i korygowanych, natomiast w polu Suma na VAT-ZD widoczne jest podsumowanie do VAT-ZD, gdzie są wykazywane tylko faktury niezapłacone (bez korygowanych po częściowej lub całkowitej zapłacie). Podczas wyliczania automatycznej korekty dla VAT-ZD o typie Zakup wykazywana jest tylko kwota VAT bez wartości netto. Na formularzu VAT-ZD dla zakupu w pozycji Suma do korekty‑dok. niezapłacone wykazywana jest wartość dokumentów niezapłaconych, widocznych na zawiadomieniu VAT-ZD w kolorze czarnym w kwocie na plus. W pozycji Suma do korekty-dok. zapłacone wykazywana jest wartość dokumentów zapłaconych (w tym ewentualne korekty dokumentów), widocznych na zawiadomieniu VAT-ZD w kolorze zielonym w kwocie na minus.

Na zestawienie VAT-ZD trafiają tylko faktury pierwotne niezapłacone, które wykazywane są w kolorze czarnym jednak, aby prawidłowo obliczyć korektę należy również przeliczyć VAT-ZD w przypadku częściowej i całkowitej zapłaty za te faktury – są to zapisy prezentowane na zielono.

Kwoty w polach Suma do korekty i Suma na VAT-ZD mogą się różnić, ponieważ przykładowo na deklaracji VAT‑7 każda stawka VAT jest osobno zaokrąglana, a na VAT-ZD zaokrąglana jest całość faktury.

Na liście VAT-ZD w kolumnie Kwota wyświetlana jest kwota VAT z pola Suma do korekty lub Suma do korekty-dok. niezapłacone lub Suma do korekty-dok. zapłacone.

Na formularzu VAT-ZD dostępna jest ikonka Sprawdź kontrahenta w bazie danych GUS ![]() , która jest potrzebna do weryfikacji czy dłużnik nie jest w stanie upadłości lub likwidacji na dzień przed złożeniem deklaracji VAT-7. Jeśli jest, to nie może być ujęty na VAT-ZD i należy usunąć pozycję związaną z takim kontrahentem. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

, która jest potrzebna do weryfikacji czy dłużnik nie jest w stanie upadłości lub likwidacji na dzień przed złożeniem deklaracji VAT-7. Jeśli jest, to nie może być ujęty na VAT-ZD i należy usunąć pozycję związaną z takim kontrahentem. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

W polu Na dzień w zawiadomieniu VAT-ZD o typie Sprzedaż podpowiada się domyślnie 25 kolejnego miesiąca po okresie, za który składane jest zawiadomienie. W zawiadomieniu VAT-ZD o typie Zakup domyślnie podpowiada się data Na dzień na ostatni dzień okresu, za który liczone jest zawiadomienie VAT-ZD. Istnieje jednak możliwość zmiany daty na wcześniejszą, maksymalnie na ostatni dzień okresu, za który składane jest zawiadomienie. W przypadku zmiany daty w polu Na dzień należy ponownie przeliczyć zawiadomienie.

Zawiadomienie liczone jest za okres zgodny z okresem składania deklaracji VAT-7 (miesiąc lub kwartał). Podczas wyliczania deklaracji VAT-7 za okres, w którym jest obliczone i zatwierdzone zawiadomienie VAT-ZD wraz z wygenerowaną korektą, w polu 71 od razu zaznaczana jest opcja Tak.

Po zablokowaniu zawiadomienia przed zmianami można za pomocą ikonki ![]() wygenerować zapis korekcyjny do wybranego przez użytkownika rejestru VAT, osobno sprzedaży i zakupu. Na zapisie korekcyjnym wygenerowanym do VAT-ZD dodanego w wersji programu 2016.7.1 lub wcześniejszej dla sprzedaży wyszczególniane są łączne wartości kwot netto i VAT z poszczególnych stawek VAT (odpowiednio 3% i 5%, 7% i 8%, 22% i 23%), wszystkie pozycje mają ustawiony rodzaj Towary.

wygenerować zapis korekcyjny do wybranego przez użytkownika rejestru VAT, osobno sprzedaży i zakupu. Na zapisie korekcyjnym wygenerowanym do VAT-ZD dodanego w wersji programu 2016.7.1 lub wcześniejszej dla sprzedaży wyszczególniane są łączne wartości kwot netto i VAT z poszczególnych stawek VAT (odpowiednio 3% i 5%, 7% i 8%, 22% i 23%), wszystkie pozycje mają ustawiony rodzaj Towary.

Na zapisie korekcyjnym wygenerowanym do VAT-ZD dodanego w wersji programu 2016.7.1 lub wcześniejszej dla zakupu wyszczególniane są łączne wartości kwot netto i VAT z poszczególnych stawek VAT, rodzajów i odliczeń. Pozycje z faktur z rodzajem: Towary, Usługi, Paliwo i Inne są ujmowane zbiorczo w jednej pozycji z rodzajem Towary, natomiast pozycje z rodzajem: Środki trwałe, Środki transportu i Nieruchomości traktowane są jako Środki trwałe. Pozycje dotyczące dokumentów niezapłaconych, wygenerowane dla deklaracji składanych od lipca 2015 roku w wersji 15 lub 16 mają domyślnie ustawiane odliczenia na Nie. Pozycje dotyczące dokumentów zapłaconych mają domyślnie ustawiane odliczenia na Tak.

Do zapisów korekcyjnych generowanych w Rejestrze VAT zakupu do deklaracji składanych od stycznia/ pierwszego kwartału 2017 r. rodzaj odliczeń przenoszony jest z dokumentu pierwotnego (Tak lub Warunkowo), zarówno do dokumentów niezapłaconych, jak i zapłaconych.

Zapis korekcyjny do VAT-ZD dodanego od wersji programu 2017.0.1 generowany jest pojedynczo do poszczególnych faktur. Do pola Dokument na formularzu korekty przenoszony jest numer korygowanej faktury.

Do pozycji 49. Korekta podatku naliczonego, o której mowa w art.89b ust.1 ustawy na deklaracji VAT 7(19) przenoszona jest suma zapisów korekcyjnych dotyczących dokumentów niezapłaconych z odliczeniami na Tak oraz suma zapisów korekcyjnych dotyczących dokumentów niezapłaconych z odliczeniami na Warunkowo przemnożonych przez współczynnik szacunkowy struktury sprzedaży.

Do pozycji 50. Korekta podatku naliczonego, o której mowa w art. 89 ust.4 ustawy na deklaracji VAT-7(19) przenoszona jest suma zapisów korekcyjnych dotyczących dokumentów zapłaconych z odliczeniami na Tak oraz suma zapisów korekcyjnych dotyczących dokumentów zapłaconych z odliczeniami na Warunkowo przemnożonych przez współczynnik szacunkowy struktury sprzedaży.

Na zapisie korekcyjnym w rejestrze VAT można z poziomu zakładki Dokumenty podejrzeć dokument powiązany, czyli zawiadomienie VAT-ZD.

Podatnik w każdym momencie (od każdego kwartału) ma możliwość przejścia na metodę kasową i przez pierwsze 2 kwartały przysługuje mu pełne prawo do dołączenia załącznika VAT-ZD z należnościami przeterminowanymi powyżej 150 dni (w przypadku dokumentów, dla których 90 dni od terminu płatności przypada przed 01.01.2019 r.) lub 90 dni od terminu płatności (w przypadku dokumentów, dla których 90 dni od terminu płatności przypada po 31.12.2018 r.) od faktur wystawionych przed wejściem w rozliczenia kasowe. Faktury wystawione w okresie rozliczenia kasowego nie są uwzględniane na zawiadomieniu VAT-ZD.

Zasady blokowania i odblokowywania VAT-ZD:

- Nie można wygenerować korekty na zatwierdzonym VAT-ZD jeżeli deklaracja VAT-7 za ten okres została już zablokowana przed zmianami.

- Nie można odblokować VAT-ZD jeśli ma wygenerowaną korektę.

- Istnieje możliwość wygenerowania zapisu korekcyjnego w Rejestrze VAT w sytuacji gdy w systemie dodano już wcześniej załącznik VAT-ZD w kolejnym miesiącu i wygenerowano do niego korektę w Rejestrze VAT.

Z poziomu formularza VAT-ZD dla zawiadomienia o typie Sprzedaż dostępny jest wydruk zawiadomienia, natomiast dla obu typów zawiadomienia (Sprzedaż/Zakup) można wykonać wydruk listy dokumentów zakwalifikowanych do korekty VAT należnego/naliczonego.

Z poziomu listy zawiadomień VAT-ZD użytkownik ma możliwość dodania kolejnego załącznika o tym samym typie w danym miesiącu/kwartale poprzez podświetlenie zablokowanego przed zmianami zawiadomienia, a następnie wciśnięcie przycisku ![]() . Na formularzu automatycznie zaznacza się parametr Korekta, bez możliwości odznaczenia. Typ zawiadomienia oraz miesiąc, za który jest ono dodawane przenoszone są z pierwotnego załącznika VAT-ZD, bez możliwości zmiany. Domyślnie przenoszone są pozycje z poprzedniego załącznika VAT‑ZD. Korektę należy przeliczyć za pomocą ikony pioruna.

. Na formularzu automatycznie zaznacza się parametr Korekta, bez możliwości odznaczenia. Typ zawiadomienia oraz miesiąc, za który jest ono dodawane przenoszone są z pierwotnego załącznika VAT-ZD, bez możliwości zmiany. Domyślnie przenoszone są pozycje z poprzedniego załącznika VAT‑ZD. Korektę należy przeliczyć za pomocą ikony pioruna.

Jeżeli załącznik VAT-ZD jest kolejnym w danym miesiącu/kwartale to zapis korekcyjny w Rejestrze VAT tworzony jest w kwocie będącej różnicą pomiędzy całością kwoty wynikającej z VAT-ZD a sumą wszystkich wcześniejszych zapisów korekcyjnych w tym miesiącu/kwartale.

Jeżeli na korekcie załącznika VAT-ZD nie zaszły żadne zmiany w stosunku do zawiadomienia korygowanego to podczas próby wygenerowania zapisu korekcyjnego w Rejestrze VAT pojawia się komunikat: Nie wygenerowano zapisów korekcyjnych. Nie stwierdzono różnic w stosunku do poprzedniego VAT-ZD.

Do systemu e-Deklaracje wysyłany jest ostatni naliczony w danym miesiącu/kwartale załącznik VAT-ZD o typie Sprzedaż.

Podczas próby usunięcia zapisu korekcyjnego z Rejestru VAT sprzedaży, uwzględnionego na deklaracji VAT-7 o statusie Wysłano/nie odebrano UPO pojawia się komunikat: Nie można usunąć zapisu korekcyjnego. Nie odebrano UPO dla deklaracji VAT-7.