Aby obliczyć nową deklarację, należy na liście zaliczek na CIT-8 wcisnąć przycisk Dodaj ![]() . Na formularzu zaliczki na CIT-8 znajdują się trzy zakładki, których nazwy są odwzorowaniem poszczególnych sekcji na deklaracji rocznej CIT-8(28). Również numeracja pól odpowiada tej, która znajduje się na wzorze.

. Na formularzu zaliczki na CIT-8 znajdują się trzy zakładki, których nazwy są odwzorowaniem poszczególnych sekcji na deklaracji rocznej CIT-8(28). Również numeracja pól odpowiada tej, która znajduje się na wzorze.

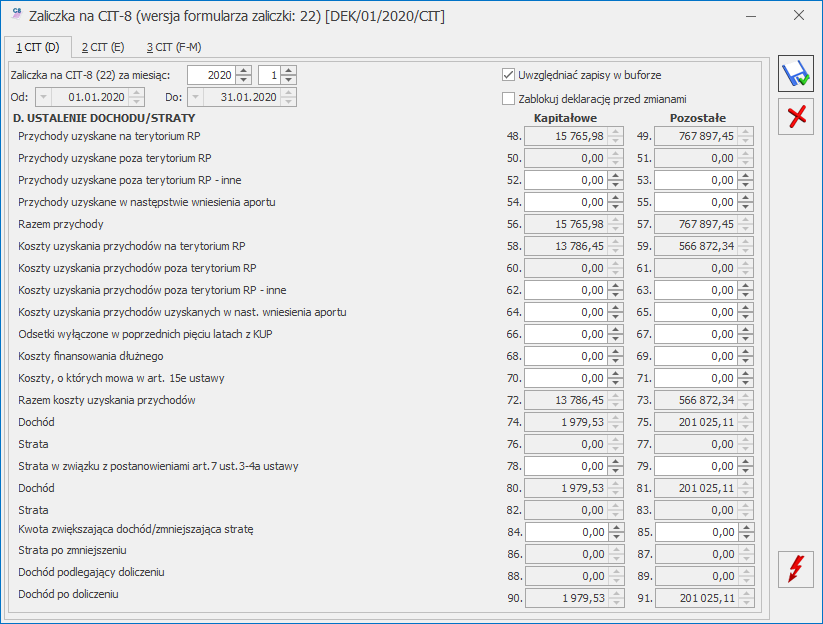

Na zaliczce na CIT-8(22) podzielono przychody, koszty oraz odliczenia na Kapitałowe i Pozostałe.

Zakładka [CIT (D)]

Przed wykonaniem obliczenia zaliczki należy na zakładce 1 uzupełnić informacje, takie jak rok i miesiąc zaliczki, sposób uwzględniania zapisów w buforze.

Zakładka 1 zawiera następujące informacje:

Rok i miesiąc, za który zaliczka ma być obliczona.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze księgi.

Zablokuj deklarację przed zmianami – zabezpiecza zaliczkę przed skasowaniem i zmianami.

Za okres (od… do…) – daty pobierane są zgodnie z okresem obrachunkowym ustawionym w konfiguracji

- Data do – inicjalizuje się na ostatni dzień miesiąca/kwartału zaliczki,

- Data od – inicjalizuje się na początek okresu obrachunkowego,

W tym miejscu zostaną opisane przyciski i pola charakterystyczne dla tego formularza.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na CIT-8 za wybrany miesiąc/kwartał, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie zaliczki na CIT-8 za wybrany miesiąc/kwartał, zaliczka może zostać przeliczona również za pomocą klawisza <F8>.

Odliczenia wykazane na zaliczkach na CIT-8 w wersji 20, po przeliczeniu zaliczki na CIT-8 w wersji 22 przenoszone są do kolumny Pozostałe.

Na zakładce [1 CIT (D)] wyświetlane są następujące informacje: zestawienie przychodów i kosztów uzyskania przychodu z podziałem na przychody i koszty kapitałowe oraz przychody i koszty pozostałe. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Wartości uzupełnione w poz. 52-55, 53-62 62-71, 78-79 oraz 84-85 przenoszone są na zaliczkę na CIT-8(22) dodaną w następnym miesiącu/kwartale. Kwoty podlegają edycji.

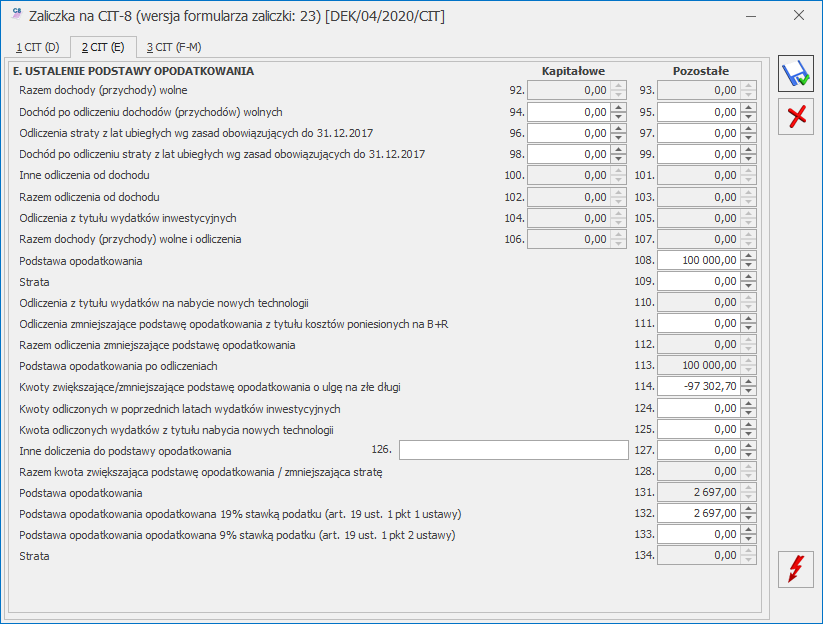

Na zakładce [2 CIT (E)] widoczne są kwoty odliczeń od dochodu, wykazywane na deklaracji CIT-8/O. Użytkownik nie ma możliwości wprowadzenia ich bezpośredniego na formularzu .

Jeżeli kwota w poz. 80 > 0 oraz kwota w poz.81> 0 to kwota w poz. 108 wyliczana jest jako suma kwot z poz. 80 i 81, pomniejszona o kwoty z poz. 106 oraz 107.

Jeżeli kwota w poz. 82 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 109 wyliczana jest jako suma kwot z poz.: 82, 83,106 oraz 107.

Jeżeli kwota w poz. 80 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 80 i 106; kwota w poz. 106 wyliczana jest jako suma kwot z poz. 83 oraz 107.

Jeżeli kwota w poz. 81 > 0 oraz kwota w poz. 82 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 81 i 107; kwota w poz. 109 wyliczana jest jako suma kwot z poz. 82 oraz 106.

Kwoty w poz. 94-99 oraz 108-109 na formularzu zaliczki na CIT-8(22) podlegają edycji przez użytkownika.

W przypadku okresu obrachunkowego rozpoczynającego się po 31.12.2017 r., jeżeli kwota w poz. 108. Podstawa opodatkowania = 0 to kwota w poz. 124. Strata wyliczana jest jako różnica pomiędzy kwotą z poz. 109 Strata a kwotą z poz. 118 Razem kwota zwiększająca podstawę opodatkowania / zmniejszająca stratę.

Kwoty w poz. 94-99 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 94-99 nie wpływa na wyliczenie innych kwot na formularzu zaliczki.

Sekcja E zawiera poz. 113 Postawa opodatkowania po odliczeniach oraz 114. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi. Szczegóły funkcjonalności ulgi na złe długi opisane zostały w artykule Ulga na złe długi w podatku dochodowym

Na zaliczce możliwe jest wyliczenie podatku należnego według stawki 9%. Podatek w stawce 9% obliczany jest od kwoty z poz. 123 Podstawa opodatkowania opodatkowana 9% stawką podatku (art. 19 ust. 1 pkt 2 ustawy). Kwotę w poz. 123 należy uzupełnić ręcznie. Uzupełnienie kwoty w poz. 123 powoduje pomniejszenie kwoty w poz. 122 Podstawa opodatkowania opodatkowana 19% stawką podatku (art. 19 ust. 1 pkt 1 ustawy) o tę kwotę. Kwota w poz. 123 jest ograniczana do wysokości kwoty w poz. 121 Podstawa opodatkowania. Po uzupełnieniu kwoty w poz. 123 automatycznie zaznaczana jest w poz. 125 opcja 9%.

Jeżeli kwota w poz. 121 wynosi zero to w poz. 125 automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

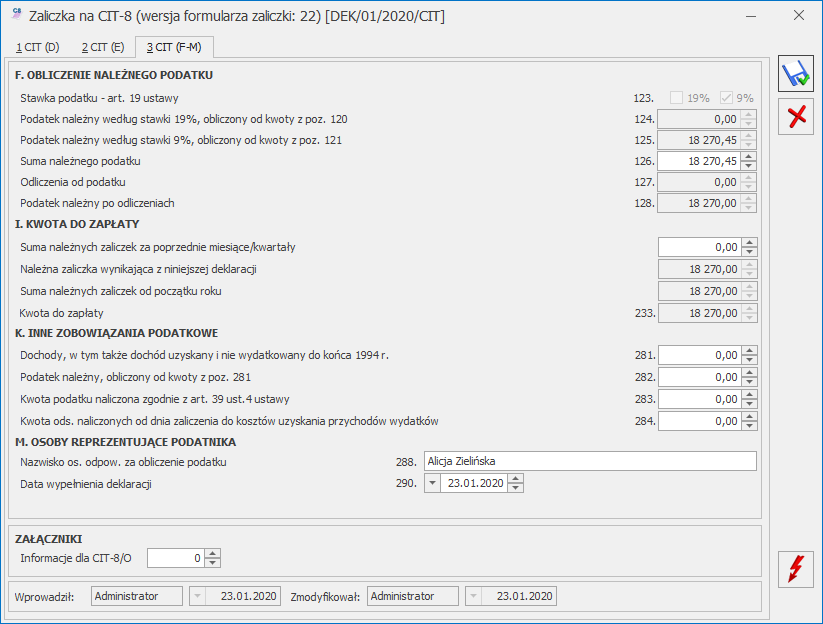

Na podstawie informacji w programie i odliczeń od dochodu na zakładce [3 CIT (F-M)] widoczne jest ustalenie wyliczenia należnego podatku zgodnie z obowiązującą stawką podatkową oraz ustalenie zobowiązania podatkowego. Użytkownik może również wprowadzić Inne zobowiązania podatkowe (sekcja K), jeżeli firma je posiada.

Dodatkowo użytkownik ma możliwość zaznaczenia ilości dołączonych załączników CIT-8/O. Po zaznaczeniu w poz. Informacje dla CIT-8/O wartości różnej od zera pojawiają się cztery dodatkowe zakładki [CIT-8/O(B.1)], [CIT-8/O(B.1-B.4)] i [CIT‑8/O(C-E)], gdzie użytkownik ma możliwość wprowadzenia odliczeń od dochodu i od podatku oraz danych o dochodach wolnych i zwolnionych od podatku.

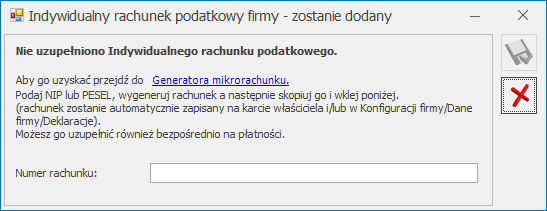

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony ![]() , numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

, numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

Wybór opcji Anuluj zmiany (kliknięcie ikony ![]() )powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

- podmiotom wykonującym działalność leczniczą, wpisanym do wykazu, o którym mowa w art. 7 specustawy,

- Agencji Rezerw Materiałowych z przeznaczeniem na cele wykonywania zadań ustawowych,

- Centralnej Bazie Rezerw Sanitarno-Przeciwepidemicznych z przeznaczeniem na cele wykonywania jej działalności statutowej.

Wysokość odliczenia jest zależna od daty przekazania darowizny i wynosi:

- do 30.04.2020 r. – 200% wartości darowizny,

- w maju 2020 r. – 150% wartości darowizny,

- od 1.06.2020 do 30.09.2020 r. – 100% wartości darowizn.

Kwotę ulgi na COVID-19 można ująć w Informacji dla CIT-8/O w sekcji B.3 INNE ODLICZENIA OD DOCHODU.