Wzory deklaracji rocznej CIT-8(30) i załączników: CIT-8/O wzór 17, CIT-ST wzór 7, CIT-ST/A wzór 5, CIT-D wzór 7, CIT/BR wzór 8, CIT/IP wzór 3, CIT/PM wzór 1, CIT/MIT wzór 3, CIT/WZ wzór 2 są dostępne na liście zaliczek na CIT-8. Aby przygotować powyższą deklarację należy z poziomu Zaliczek na CIT-8, z rozwijalnego menu ![]() , znajdującego się obok ikony

, znajdującego się obok ikony ![]() , wybrać opcję Deklaracja roczna CIT-8 wersja 30. Następnie za pomocą ikony

, wybrać opcję Deklaracja roczna CIT-8 wersja 30. Następnie za pomocą ikony ![]() istnieje możliwość przeliczenia deklaracji. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

istnieje możliwość przeliczenia deklaracji. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

Formularz składa się z pięciu lub siedmiu zakładek, których nazwy są odzwierciedleniem poszczególnych sekcji na oryginale deklaracji CIT-8. Na formularzu deklaracji CIT-8(30) przychody, koszty oraz odliczenia podzielone są na Kapitałowe i Pozostałe.

Zakładka 1 – [Sekcja A-B]

Rok, za który deklaracja ma być obliczona.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze księgi handlowej.

Zablokuj deklarację przed zmianami – zabezpiecza deklarację przed skasowaniem i zmianami.

Wprowadził, Zmodyfikował – kod operatora, który dokonał obliczenia i zatwierdzenia deklaracji oraz daty tych operacji.

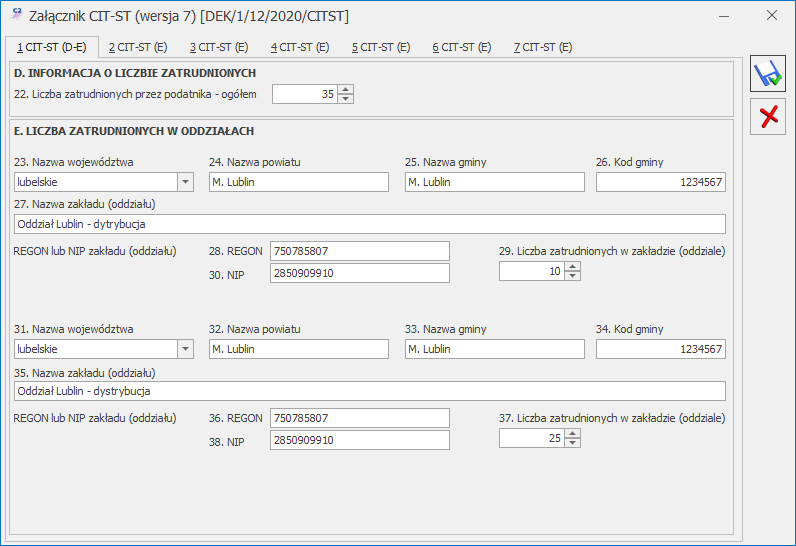

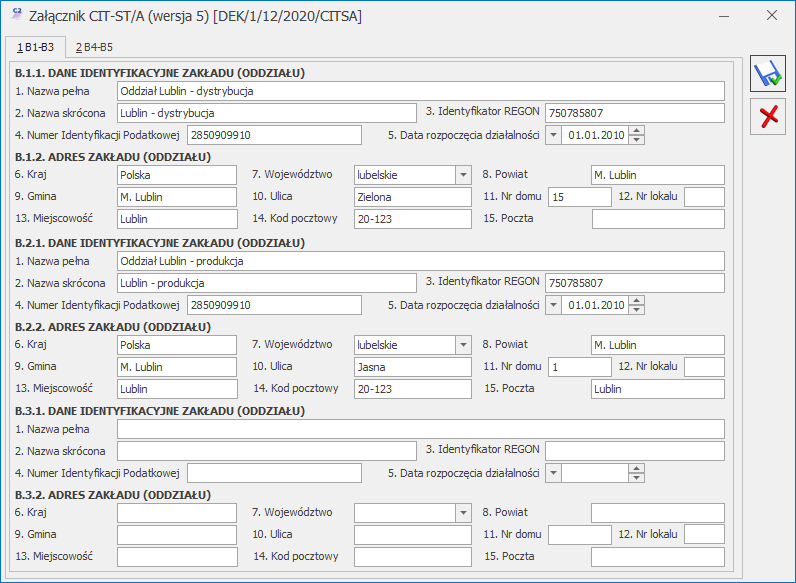

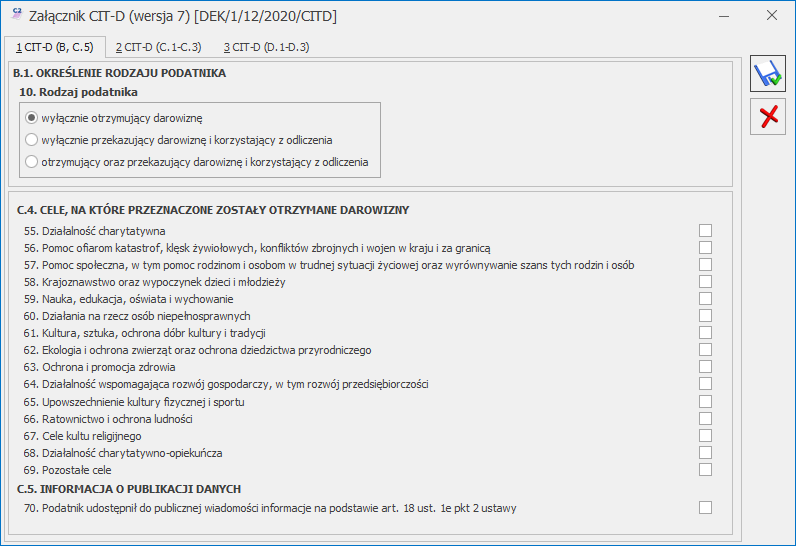

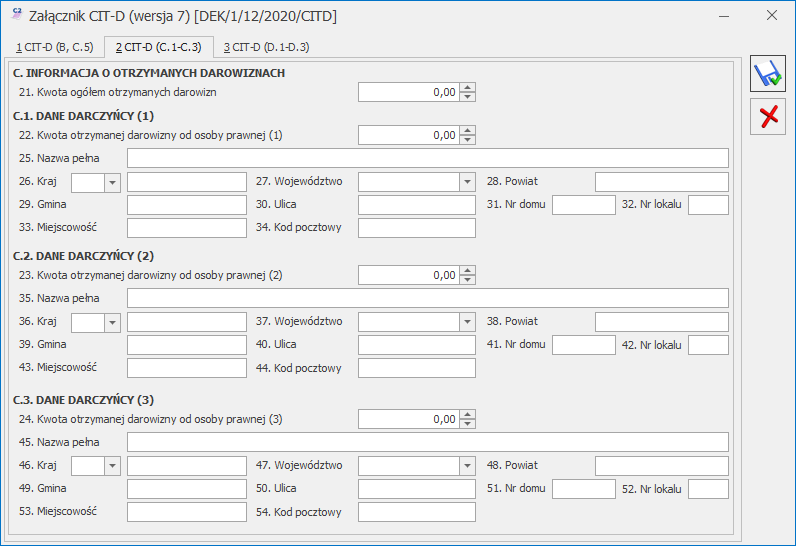

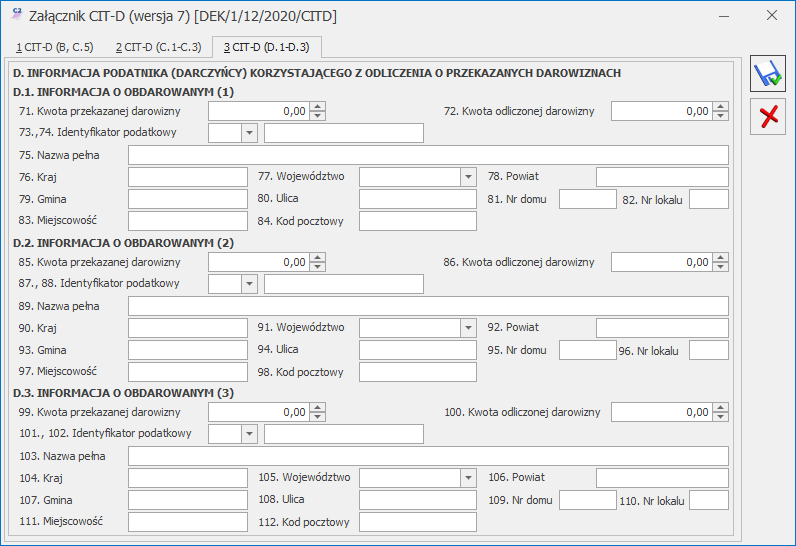

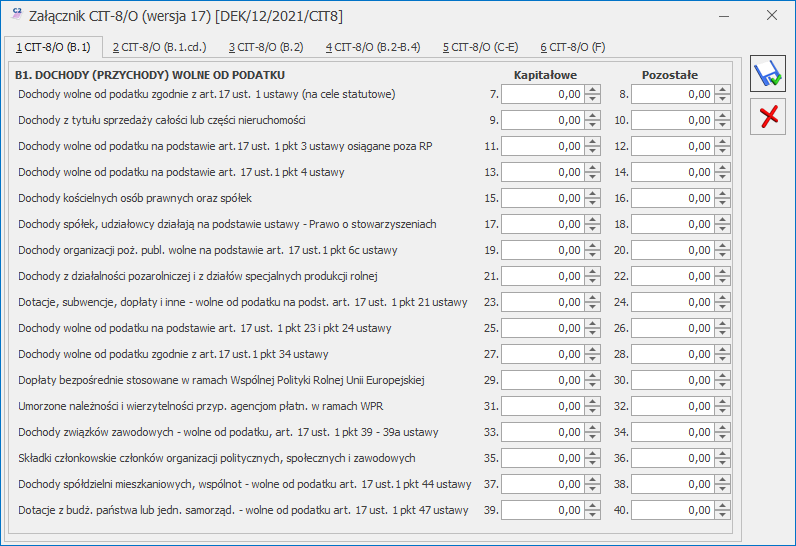

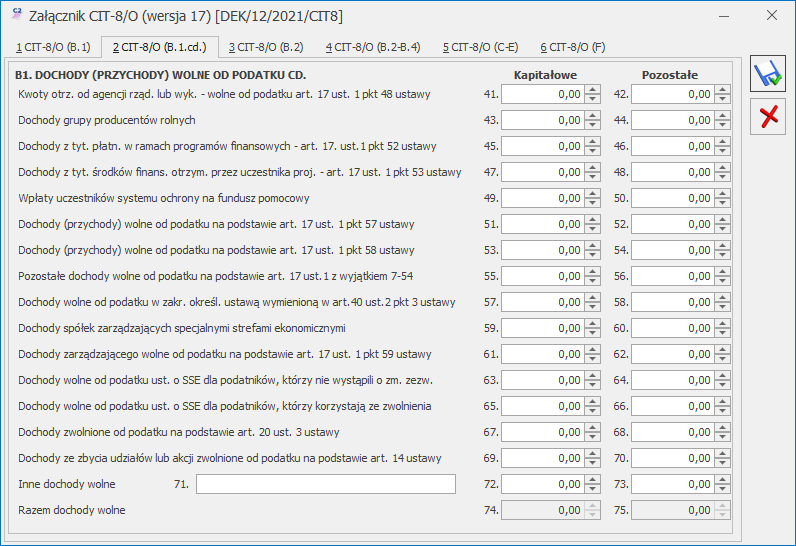

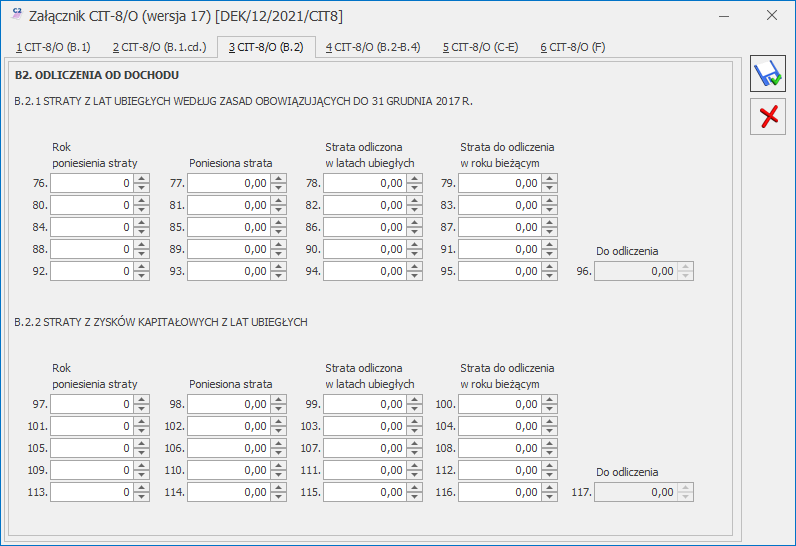

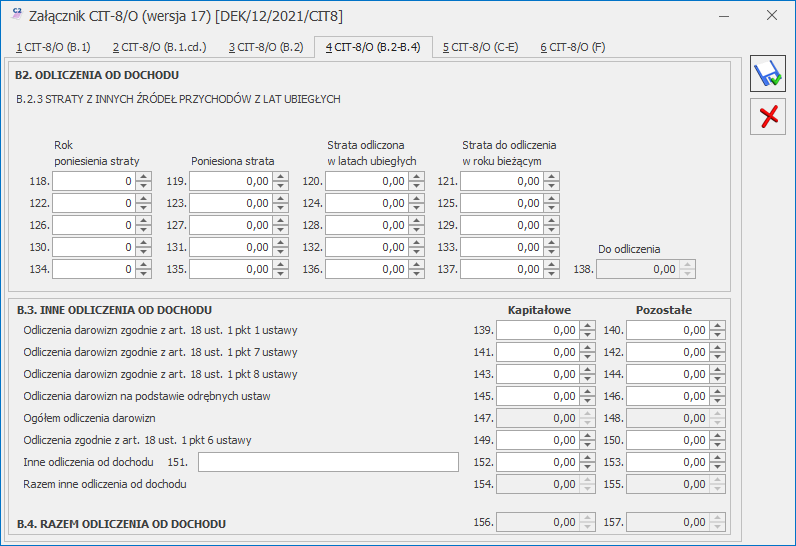

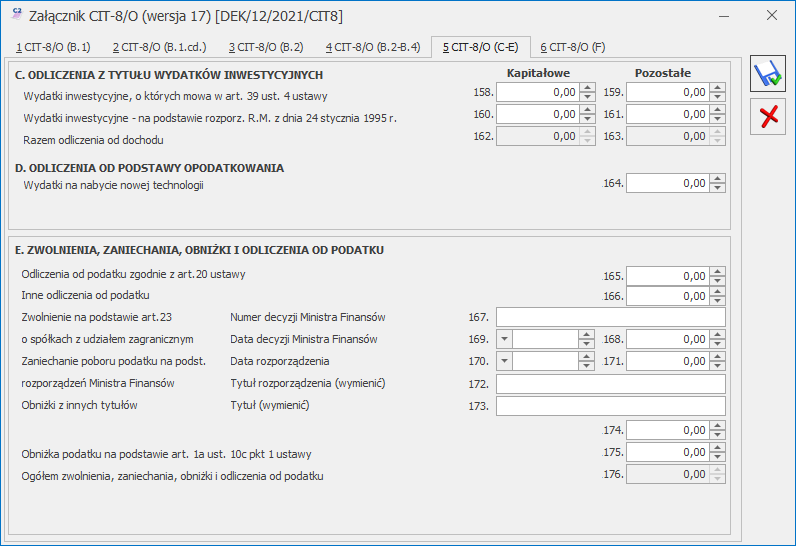

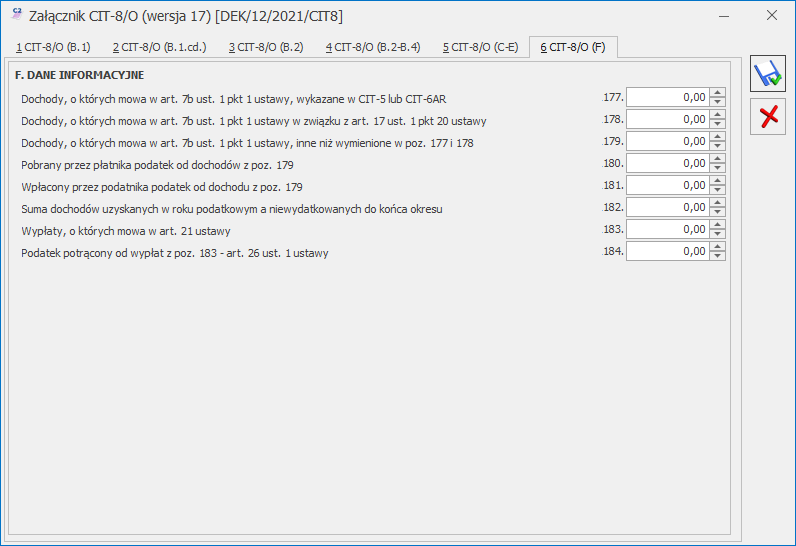

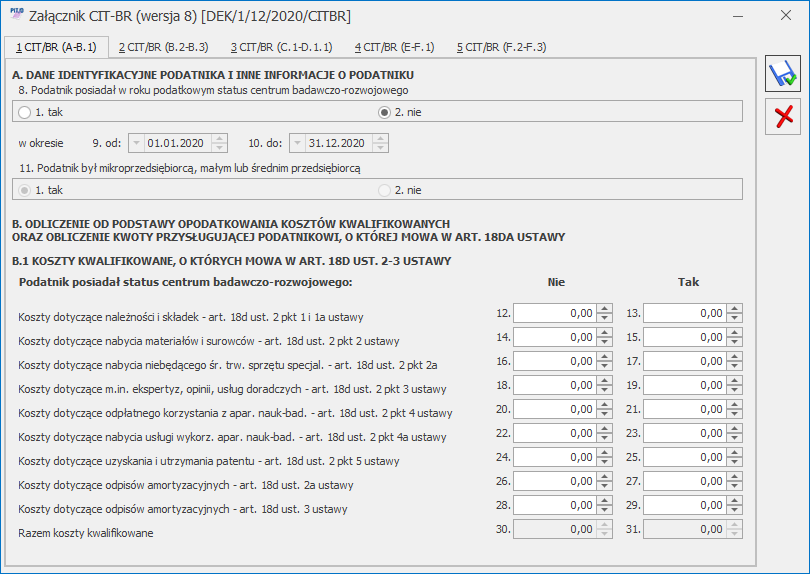

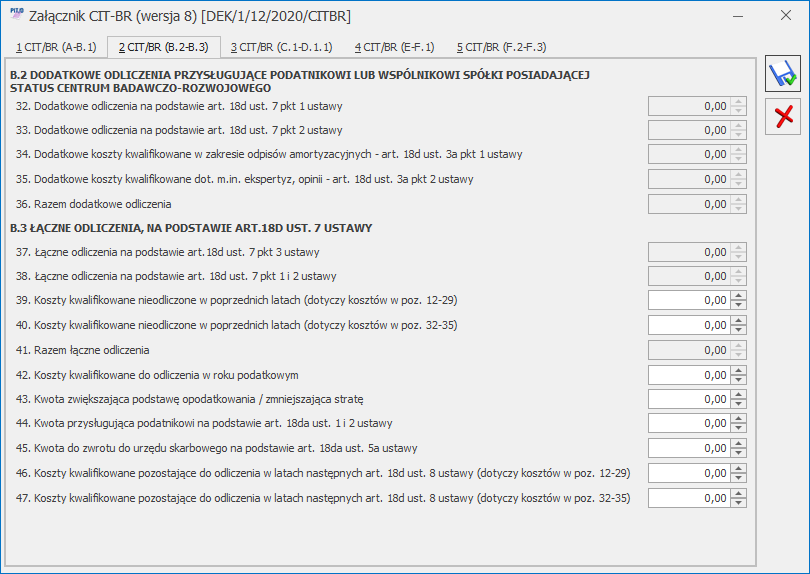

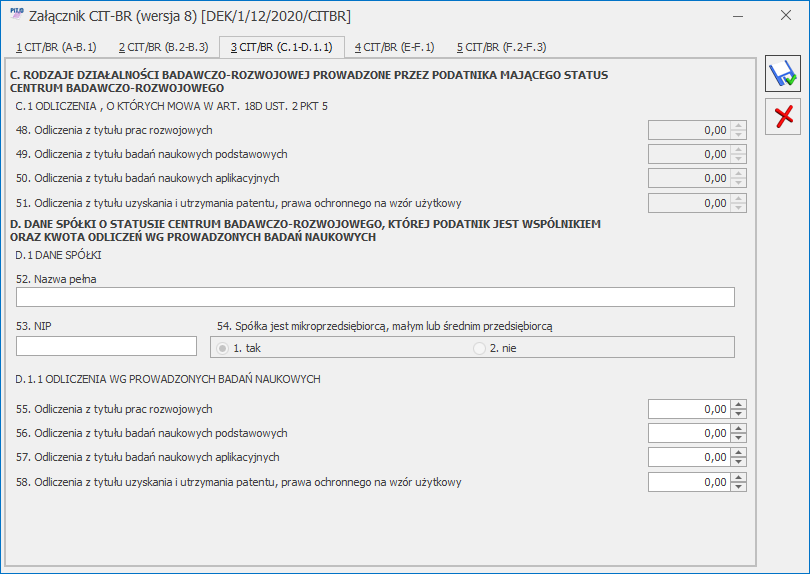

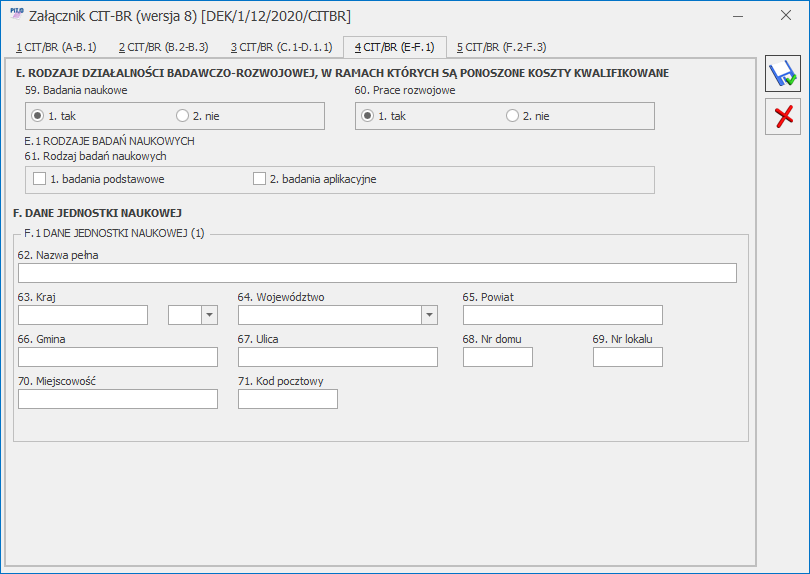

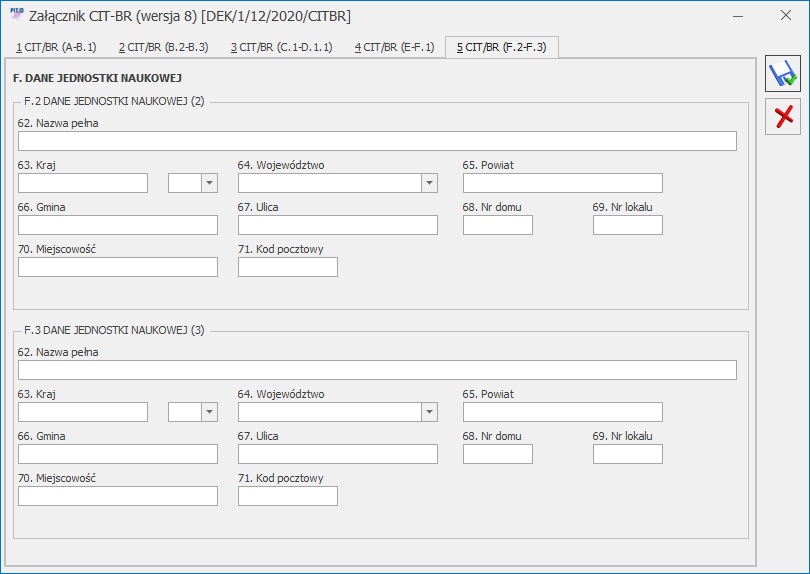

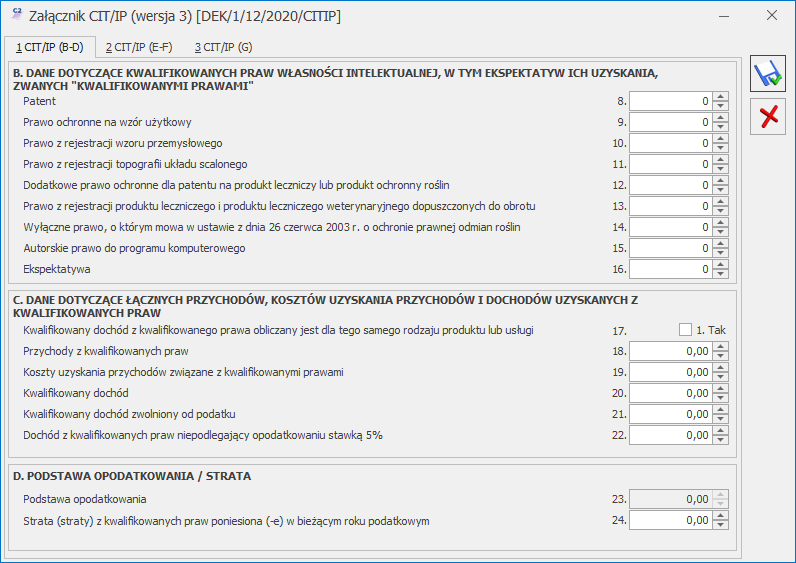

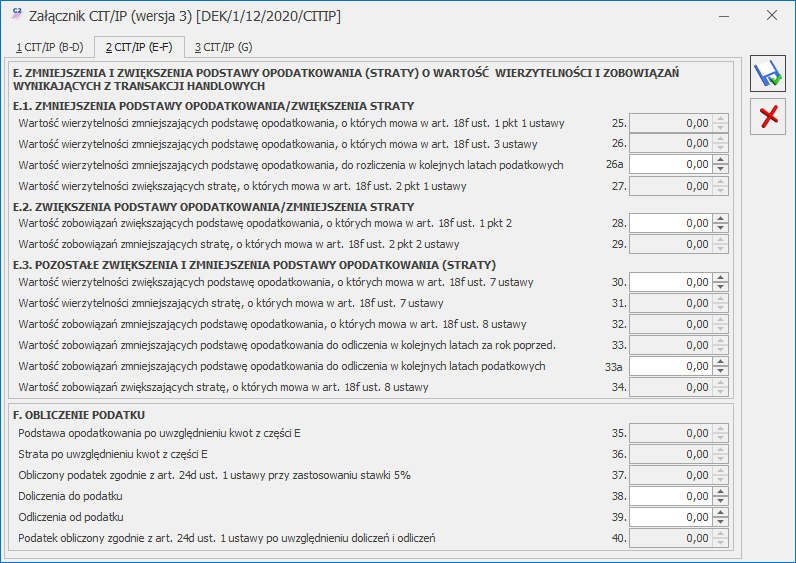

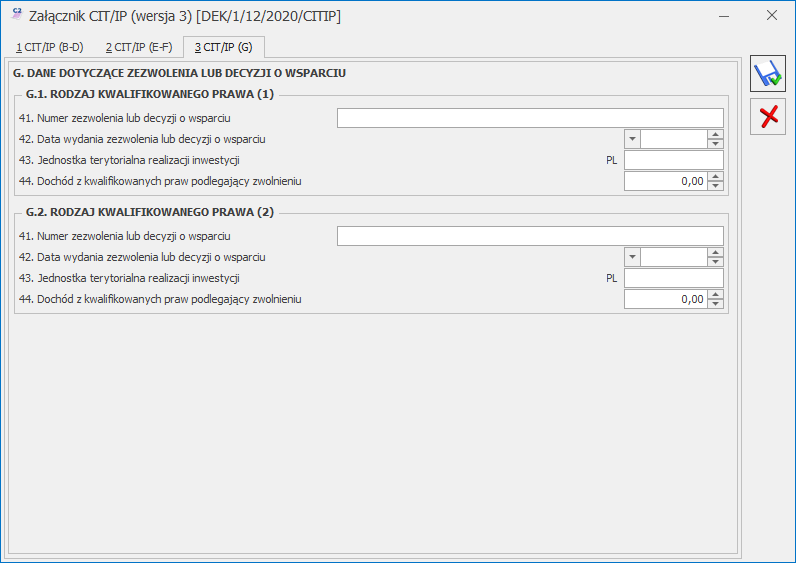

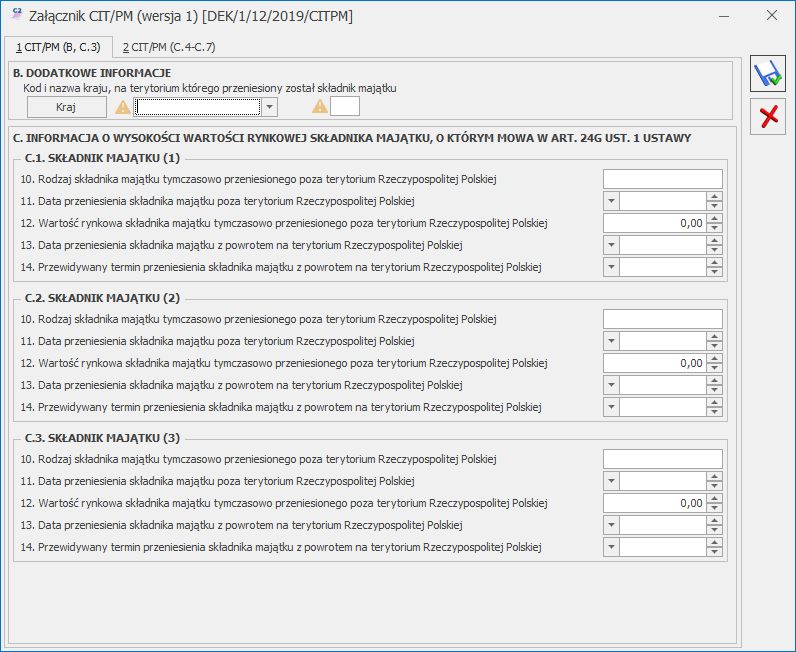

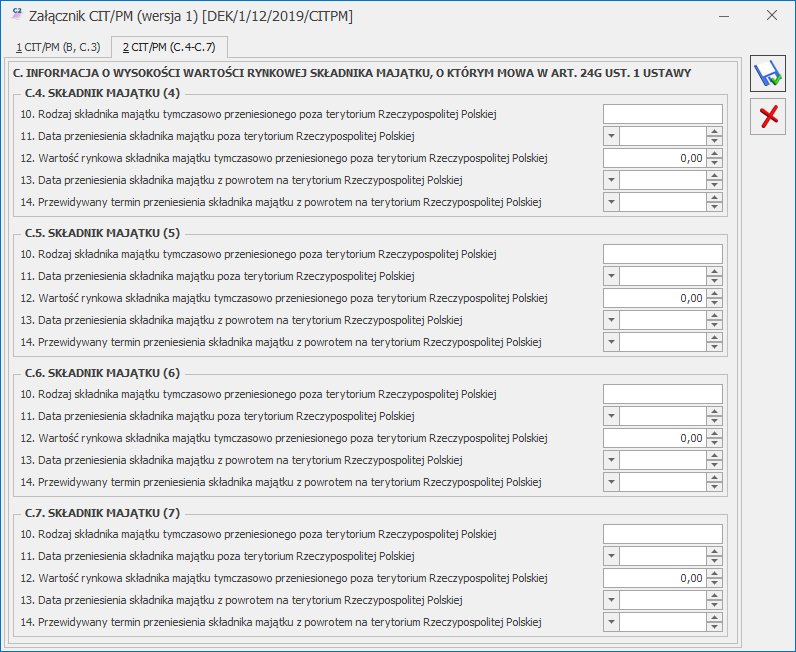

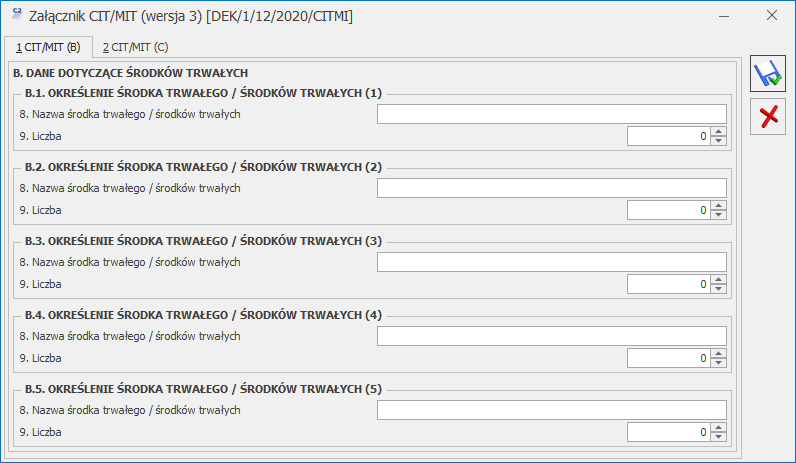

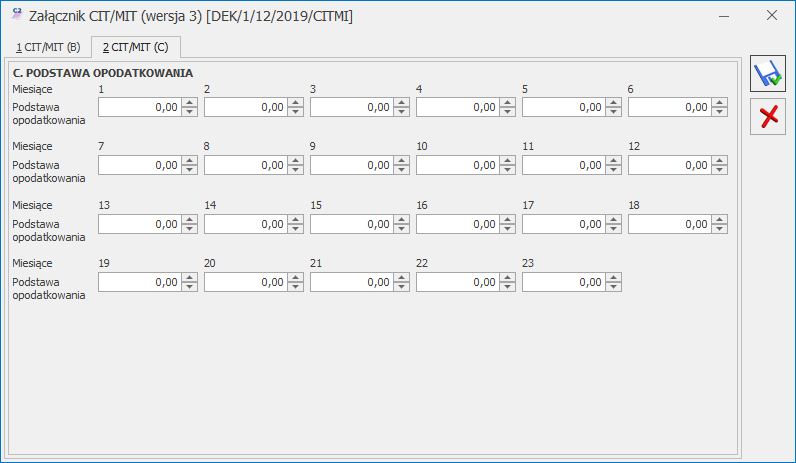

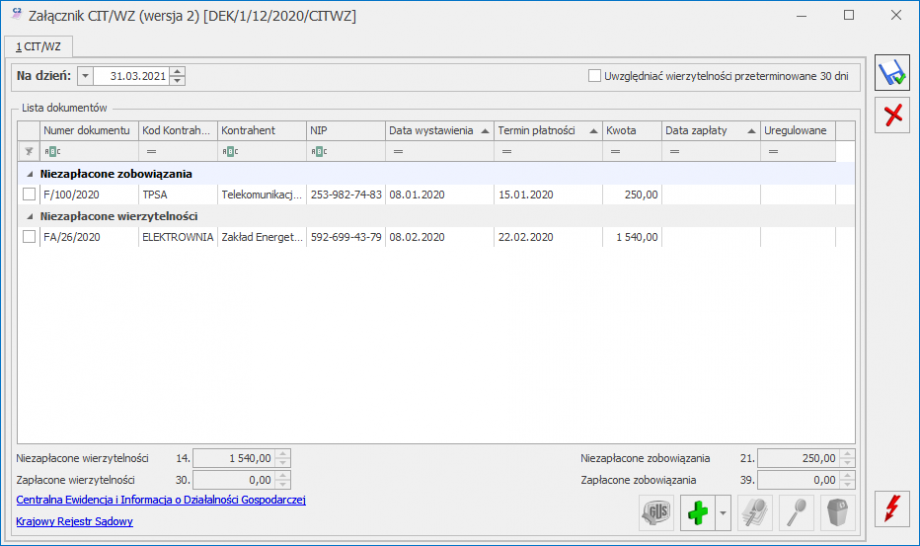

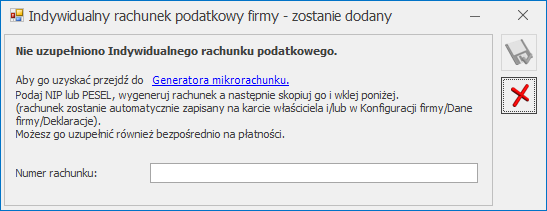

Cel złożenia formularza – zaznaczenie odpowiedniego pola będzie miało swoje odzwierciedlenie na wydruku deklaracji. Informacje o załącznikach – należy w odpowiednich polach ustalić właściwą liczbę składanych załączników. Pola z ilością załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR są automatycznie uzupełniane. W tym miejscu zostaną opisane przyciski i pola charakterystyczne dla tego formularza. Po zaznaczeniu na formularzu deklaracji CIT-8 poz. 26 Podatnik występuje o zwrot niewykorzystanego odliczenia na podstawie art. 18da ustawy pojawia się komunikat: Jeśli zaznaczono pozycję 26, to podatnik powinien wypełnić załącznik CIT/BR. Jeżeli zaznaczono pole 26 i nie dodano załącznika CIT/BR to nie jest możliwe zatwierdzenie deklaracji CIT-8. Użytkownik powinien dodać załącznik CIT/BR lub odznaczyć poz. 26. Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla parametru Zaliczki na podatek dochodowy CIT od początku roku wybrano opcję Kwartalnie to po przeliczeniu deklaracji CIT-8 w poz. 28 Podatnik wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 25 ust. 1b ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia. Jeżeli w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe na formularzu okresu obrachunkowego zaznaczono parametr Zaliczki uproszczone na CIT to po przeliczeniu deklaracji CIT-8(29) w poz. 29 Podatnik wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 25 ust. 6 i 6a ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia. W przypadku równoczesnego zaznaczenia w Konfiguracji parametru Kwartalnie oraz Zaliczki uproszczone na CIT, na deklaracji automatycznie zaznaczana jest tylko poz. 29 Zakładka 2 – [Sekcja C-D] Informacje o załącznikach – należy w odpowiednich polach ustalić właściwą liczbę składanych załączników. Pola z ilością załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/WZ są automatycznie uzupełniane. Po przeliczeniu deklaracji na tej zakładce wyświetlane jest zestawienie łącznych przychodów i kosztów uzyskania przychodów z prowadzonej działalności gospodarczej. W tym miejscu program wylicza odpowiednio wartość dochodu i straty. Przychody i koszty wykazane na zaliczkach na CIT-8 w wersji wcześniejszej niż 20 przenoszone są na formularz deklaracji CIT-8 do kolumny Pozostałe. Przychody i koszty wykazane na zaliczkach na CIT‑8 przenoszone są odpowiednio do kolumny Kapitałowe oraz Pozostałe. Do poz. 52-55, 62-71, 78-79 oraz 84-85 na formularzu deklaracji CIT-8 przenoszona jest wartość z analogicznych pozycji z formularza ostatniej zaliczki na CIT-8 w danym okresie obrachunkowym. Użytkownik ma możliwość edycji tych kwot. Umożliwiono odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów. Zakładka 3 – [Sekcja D-E] Zawiera kwoty odliczeń podatnika od dochodu oraz kwoty zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika CIT/WZ. Na formularzu nie ma możliwości bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są pobierane z CIT-8/O. Jeżeli kwota w poz. 80 > 0 oraz kwota w poz. 81> 0 to kwota w poz. 108 wyliczana jest jako suma kwot z poz. 80 i 81, pomniejszona o kwoty z poz. 106 oraz 107. Jeżeli kwota w poz. 82 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 109 wyliczana jest jako suma kwot z poz.: 82, 83, 106 oraz 107. Jeżeli kwota w poz. 80 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 80 i 106; kwota w poz. 106 wyliczana jest jako suma kwot z poz. 83 oraz 107. Jeżeli kwota w poz. 81 > 0 oraz kwota w poz. 82 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 81 i 107; kwota w poz. 109 wyliczana jest jako suma kwot z poz. 82 oraz 106. Kwoty w poz. 94-99 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 94-99 nie wpływa na wyliczenie innych kwot na formularzu deklaracji CIT-8. Kwoty w poz. 108-109 na formularzu deklaracji CIT-8 podlegają edycji przez użytkownika. Istnieje możliwość odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów. Do poz. 114 Wartość wierzytelności zmniejszających podstawę opodatkowania przenoszona jest kwota niezapłaconych wierzytelności z formularza CIT/WZ. Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę podstawy opodatkowania, to pod uwagę brane są kolejne dokumenty. Wartość dokumentu, który nie mieści się w kwocie dochodu do opodatkowania przenoszona jest do poz. 115 Wartość wierzytelności zmniejszających podstawę opodatkowania, do rozliczenia w kolejnych latach. Kwoty w poz. 114 i 115 podlegają edycji. Suma kwot w poz. 114 i poz. 115 na formularzu CIT-8 ograniczana jest do wysokości kwoty z pola Niezapłacone wierzytelności na formularzu CIT/WZ. Do poz. 117 Wartość zobowiązań zwiększających podstawę opodatkowania przenoszona jest kwota niezapłaconych zobowiązań z formularza CIT/WZ. Zakładka 4 – [Sekcja E-F] Zawiera pozostałe zwiększenia i zmniejszenia podstawy opodatkowania (straty) oraz wartość podatku należnego. Do poz. 119 Wartość wierzytelności zwiększających podstawę opodatkowania przenoszona jest kwota zapłaconych wierzytelności z opcją Po roku podatkowym z formularza CIT/WZ. Do poz. 121 Wartość zobowiązań zmniejszających podstawę opodatkowania przenoszona jest kwota zapłaconych zobowiązań z opcją Po roku podatkowym z formularza CIT/WZ. Kwota w poz. 130 Podstawa opodatkowania na formularzu CIT-8 podlega edycji W poz. 135 Stawka podatku – art. 19 ustawy automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla ostatniego miesiąca okresu obrachunkowego. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%. Zakładka 5 – [Sekcja G-H] Zawiera informacje o wysokości należnych zaliczek miesięcznych i kwartalnych. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na CIT-8) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Jeżeli w pozycji Należnej zaliczki jest 0 i użytkownik ręcznie uzupełni tą kwotę to automatycznie zaktualizuje się wartość Zapłaconej zaliczki, pod warunkiem, że jej wartość była również równa 0. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki Zakładka 6 – [Sekcja I-K] Zawiera informacje o kwocie do zapłaty lub kwocie nadpłaty, innych zobowiązaniach podatkowych. Do poz. 242 Suma wpłat dokonanych przez podatnika na formularzu deklaracji CIT-8 przenoszona jest wartość z poz. 238 Zaliczka zapłacona Razem. Zakładka 7 [Sekcja L-M] Zawiera informacje o okresach zawieszenia wykonywania działalności, dane osoby odpowiedzialnej za obliczenie podatku i datę wypełnienia zeznania. Zakładka 8 [Załączniki] Zakładka ta jest widoczna na deklaracji rocznej CIT-8 w wersji 21 liczonej za rok 2014 i wersjach późniejszych. Zakładka ta jest ukrywana jeśli deklaracja liczona jest za okresy wcześniejsze np. gdy okres obrachunkowy kończy się w roku 2013 lub wcześniejszym. Z poziomu zakładki [Załączniki] można naliczyć załączniki: Załączniki CIT-ST oraz CIT-ST/A Przeliczając deklarację CIT-8 automatycznie naliczą się załączniki CIT-ST i CIT-ST/A jeżeli użytkownik uzupełni listę zakładów dostępną pod ikoną Załączniki CIT-ST i CIT-ST/A można również dodać ręcznie bezpośrednio z zakładki [Załączniki]. Warunkiem dodania załącznika CIT-ST/A jest istnienie co najmniej jednego załącznika CIT-ST na zakładce [Załączniki]. Nie ma możliwości zapisania niewypełnionego załącznika CIT-ST lub CIT-ST/A Załącznik CIT-D Załącznik CIT-D można dodać tylko ręcznie z poziomu zakładki [Załączniki]. Należy uzupełnić na nim informacje o otrzymanych i przekazanych darowiznach. Kwoty w sekcji D w poz. Kwota odliczonej darowizny ograniczane są do wysokości dwukrotności odpowiadających im kwot w poz. Kwota przekazanej darowizny. Załącznik CIT-8/O Informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku można dodać z poziomu zakładki [Załączniki]. Podatnicy podatku dochodowego od osób prawnych korzystających z ulg i odliczeń podatkowych, wypełniając swoje zeznanie roczne, muszą dodatkowo wypełnić załącznik CIT-8/O. Wszelkie odliczenia wskazane w załączniku CIT-8/O przenoszone się do zeznania rocznego podatnika. Na załączniku CIT-8/O w sekcji B.2.1 Odliczenia od dochodu wartość w poszczególnych poz. Kwota straty odliczona w latach poprzednich ograniczana jest do wysokości kwot w odpowiadającym im poz. Kwota poniesionej straty. Na załączniku CIT-8/Ow sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych: Kwota w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O ograniczana jest do wysokości sumy kwot z poz. 90 i 91 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o sumę kwot z poz. 74 i 75 Razem dochody wolne z załącznika CIT-8/O. Kwota w poz. 117 Do odliczenia na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 90 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 74 Razem dochody wolne z załącznika CIT-8/O. Kwota w poz. 138 Do odliczenia na formularzu załącznika CIT-8/O ograniczana jest do wysokości kwoty z poz. 91 Dochód po doliczeniu z deklaracji CIT-8 pomniejszonej o kwotę z poz. 75 Razem dochody wolne z załącznika CIT-8/O. Kwota wykazana w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O w pierwszej kolejności odlicza stratę w poz. 157 (do wysokości kwoty w poz. 57 z deklaracji CIT-8), a następnie w poz. 156 (do wysokości kwoty w poz. 57 z deklaracji CIT-8). Załącznik CIT-BR Użytkownik ma możliwość dodania dowolnej liczby załączników CIT-BR do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Wybór w poz. 8 Podatnik posiadał w roku podatkowym status centrum badawczo-rozwojowego na formularzu załącznika CIT-BR(4) opcji tak lub uzupełnienie przynajmniej jednej z poz. 52-58 umożliwia uzupełnienie kwot w sekcji B.2 DODATKOWE ODLICZENIA PRZYSŁUGUJĄCE PODATNIKOWI LUB WSPÓLNIKOWI SPÓŁKI POSIADAJĄCEJ STATUS CENTRUM BADAWCZO-ROZWOJOWEGO. Wybór w poz. 59 Badania naukowe opcji nie powoduje usunięcie danych jednostek naukowych w sekcji F ze wszystkich dodanych załączników CIT/BR. Zakładki: 4 CIT/BR F.1 oraz 5 CIT/BR (F.2-F.3) są wtedy niewidoczne. Na liście załączników pozostaje jeden załącznik CIT/BR. Pozostałe są usuwane. Do poz. 111 Odliczenia zmniejszające podstawę opodatkowania z tytułu kosztów poniesionych na B+R na formularzu deklaracji CIT-8 przenoszona jest wartość z poz. 42 załącznika CIT/BR Kwota kosztów kwalifikowanych do odliczenia. Wartość w poz. 42 na załączniku CIT/BR ograniczana jest do wysokości kwoty z poz. 93. Załącznik CIT/IP Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/IP do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Załącznik CIT/PM Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/PM do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Załącznik CIT/MIT Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/MIT do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Załącznik CIT/WZ Użytkownik ma możliwość dodania jednego załącznika CIT/WZ. Na załączniku CIT/WZ uwzględniane są następujące dokumenty i ich korekty: Na załącznik CIT/WZ automatycznie kwalifikowane są dokumenty: Na formularzu załącznika CIT/WZ dostępne jest pole Na dzień, w którym należy określić dzień złożenia zeznania. Domyślnie ustawiana jest data bieżąca. Na załączniku w sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności automatycznie wykazywane są dokumenty, które pozostają nierozliczone na dzień wskazany w polu Na dzień. W sekcji Zapłacone zobowiązania i Zapłacone wierzytelności z opcją W trakcie roku automatycznie uwzględniane są dokumenty, które zostały zapłacone do końca okresu obrachunkowego, za który składane jest zeznanie. Data w polu Na dzień podlega edycji. Po zmianie daty, załącznik należy przeliczyć za pomocą przycisku Po zaznaczeniu parametru Uwzględniać wierzytelności przeterminowane 30 dni na załącznik CITWZ kwalifikowane są wierzytelności dla których minęło 30 dni od terminu płatności oraz wszystkie pozostałe, dla których minęło 90 dni od terminu płatności. Lista dokumentów zawiera następujące kolumny: Dokumenty wyświetlane są na liście w danej sekcji chronologicznie według terminu płatności, a w przypadku dokumentów z tym samym terminem płatności – chronologicznie według daty wystawienia. Dokument posiadający więcej niż jedną płatność jest widoczny na liście tyle razy, ile ma płatności. Wierzytelności obejmują: Rejestr VAT sprzedaży, Ewidencję dodatkową przychodów, Faktury sprzedaży, Paragony, Wydania kaucji. Zobowiązania obejmują: Rejestr VAT zakupu, Ewidencję dodatkową kosztów, Faktury zakupu, Przyjęcia kaucji. Niezapłacone zobowiązania i niezapłacone wierzytelności widnieją na formularzu załącznika w kolorze czarnym. Zapłacone zobowiązania i zapłacone wierzytelności (korekta powrotna) widnieją w kolorze zielonym. Istnieje możliwość dodania pozycji na załącznik CIT/WZ ręcznie przez użytkownika. Po rozwinięciu dodatkowego menu Istnieje możliwość kopiowania pozycji na załączniku CIT/WZ za pomocą skrótu klawiszowego <Ctrl>+<Insert>. Skopiowana pozycja trafia do tej samej grupy co dokument kopiowany. W polu Niezapłacone wierzytelności widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę. W polu Zapłacone wierzytelności widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem CIT/WZ. W polu Niezapłacone zobowiązania widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę. W polu Zapłacone zobowiązania widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem CIT/WZ. Pod listą dokumentów zakwalifikowanych do korekty dostępny jest link do Centralnej Ewidencji i Informacji o Działalności Gospodarczej oraz link do Krajowego Rejestru Sądowego. Na formularzu załącznika CIT/WZ dostępny jest przycisk Podgląd dokumentu źródłowego jest możliwy po naciśnięciu przycisku Usunięcie niezapłaconego zobowiązania/ należności jest możliwe po naciśnięciu przycisku Usunięty dokument trafia na listę Usunięte z korekty. Lista ta zawiera dokumenty usunięte z poziomu zaliczki na CIT-8 oraz usunięte z poziomu deklaracji rocznej CIT-8. Użytkownik ma możliwość przywrócenia dokumentu z listy usuniętych z korekty z poziomu formularza deklaracji CIT-8, wybierając w pasku menu przycisk Po zaznaczeniu dokumentu i naciśnięciu przycisku Zmiana kwoty na formularzu deklaracji CIT-8 nie powoduje zmian na formularzu załącznika CIT/WZ. Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony Wybór opcji Anuluj zmiany (kliknięcie ikony Po obliczeniu i wypełnieniu niezbędnych pól, istnieje możliwość wydruku pełnej deklaracji CIT-8 oraz załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/WZ. Wydruk załączników CIT-D, CIT-ST oraz CIT-ST/A jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2014 lub późniejszym. Wydruk załącznika CIT/BR jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2016 lub późniejszym. Wydruk załączników CIT/IP, CIT/PM oraz CIT/MIT jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2019 lub późniejszym. Wydruk załącznika CIT/WZ jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2020 lub późniejszym Użytkownik ma możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dla korekty deklaracji istnieje możliwość wypełnienia załącznika ORD-ZU (zakładka na formularzu deklaracji rocznej CIT-8). Istnieje także możliwość eksportu deklaracji rocznej CIT-8 wraz z załącznikami CIT-8/O, CIT-D, CIT-ST, i CIT‑ST/A. CIT/BR, CIT/IP, CIT/PM, CIT/MIT, CIT/WZ do systemu e-Deklaracje.

Po zaznaczeniu parametru Okres podatkowy inny niż obrachunkowy deklaracja CIT-8(30) jest obliczana dla przychodów i kosztów oraz odliczeń uwzględnionych na CIT-8/O od mają 2021 r. Kwoty z wcześniejszych miesięcy należących do tego okresu obrachunkowego nie są uwzględniane

Po zaznaczeniu na formularzu deklaracji CIT-8 parametru Korekta zeznania i wskazaniu w poz. 7a Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 7a zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji CIT-8. Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 7a opcję Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.![]() Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

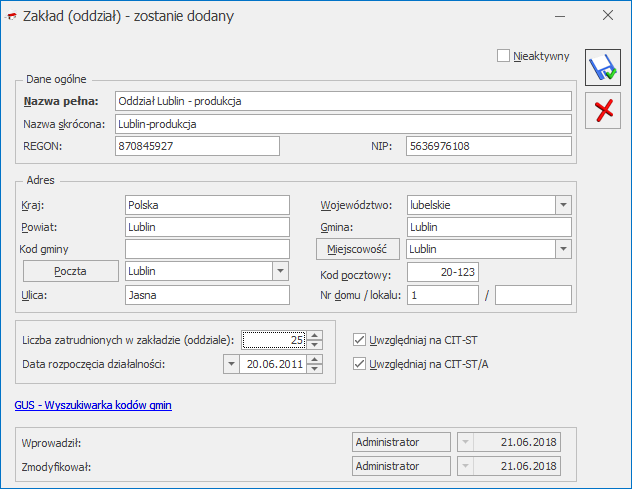

![]() . Formularz zakładu zawiera dane adresowe, informacje o ilości zatrudnionych, datę rozpoczęcia działalności oraz możliwość wskazania czy ma być uwzględniony na załączniku CIT‑ST oraz CIT-ST/A. Na formularzu istnieje również możliwość skorzystania z wyszukiwarki kodów gmin dostępnej na stronach GUS.

. Formularz zakładu zawiera dane adresowe, informacje o ilości zatrudnionych, datę rozpoczęcia działalności oraz możliwość wskazania czy ma być uwzględniony na załączniku CIT‑ST oraz CIT-ST/A. Na formularzu istnieje również możliwość skorzystania z wyszukiwarki kodów gmin dostępnej na stronach GUS.

![]() . Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku CIT/WZ jeżeli na ten dzień pozostaje nierozliczony.

. Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku CIT/WZ jeżeli na ten dzień pozostaje nierozliczony.

![]() (czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

(czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

![]() Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.![]() . Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

. Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.![]() Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu. Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).

Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).![]() pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik CIT/WZ lub, jeśli już został dodany, przeliczyć deklarację CIT-8.

pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik CIT/WZ lub, jeśli już został dodany, przeliczyć deklarację CIT-8.

Z poziomu formularza deklaracji CIT-8 istnieje możliwość wyboru wydruku Załącznik CIT/WZ (zbiorczy), na którym na jednym formularzu drukowane są wszystkie pozycje.

![]() , numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.![]() )powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.