Płace i Kadry

Nowości

- Wskaźniki . Wartości obowiązujące od 1.01.2024 . Konfiguracja/ Program/ Płace/ Wynagrodzenia - przeciętne wynagrodzenie (skł. zdrowotna): 7 767,85 zł. . Wartości obowiązujące od 1.03.2024 . .Konfiguracja/ Program/ Płace/ Wynagrodzenia – przeciętne miesięczne wynagrodzenie: 7 540,36 zł, – najniższa emerytura: 1 780,96 zł, – minimalne wynagrodzenie uczniów I roku: 603,23 zł, – minimalne wynagrodzenie uczniów II roku: 678,63 zł, – minimalne wynagrodzenie uczniów III roku: 754,04 zł, – młodociany – przyuczenie: 527,83 zł, – kwota wolna od potrąceń z zasiłków dla potrącenia alimentacyjnego: 764,62 zł, – kwota wolna od potrąceń z zasiłków dla potrącenia z innych tytułów: 1 261,64 zł.. Wartości obowiązujące od 01.04.2024 . Konfiguracja/ Program/ Płace/ Wynagrodzenia – wskaźnik waloryzacji: 107,60%.. Podstawa prawna: Obwieszczenie Prezesa Głównego Urzędu Statystycznego z dnia 22 stycznia 2024 r. w sprawie przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w czwartym kwartale 2023 r. ( M.P. z 2024 poz. 82) Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 lutego 2024 r. w sprawie przeciętnego wynagrodzenia w czwartym kwartale 2023 r. (M.P z 2024, poz. 106 ). Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 12 lutego 2024 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w II kwartale 2024 r. (M.P. z 2024 poz. 118).

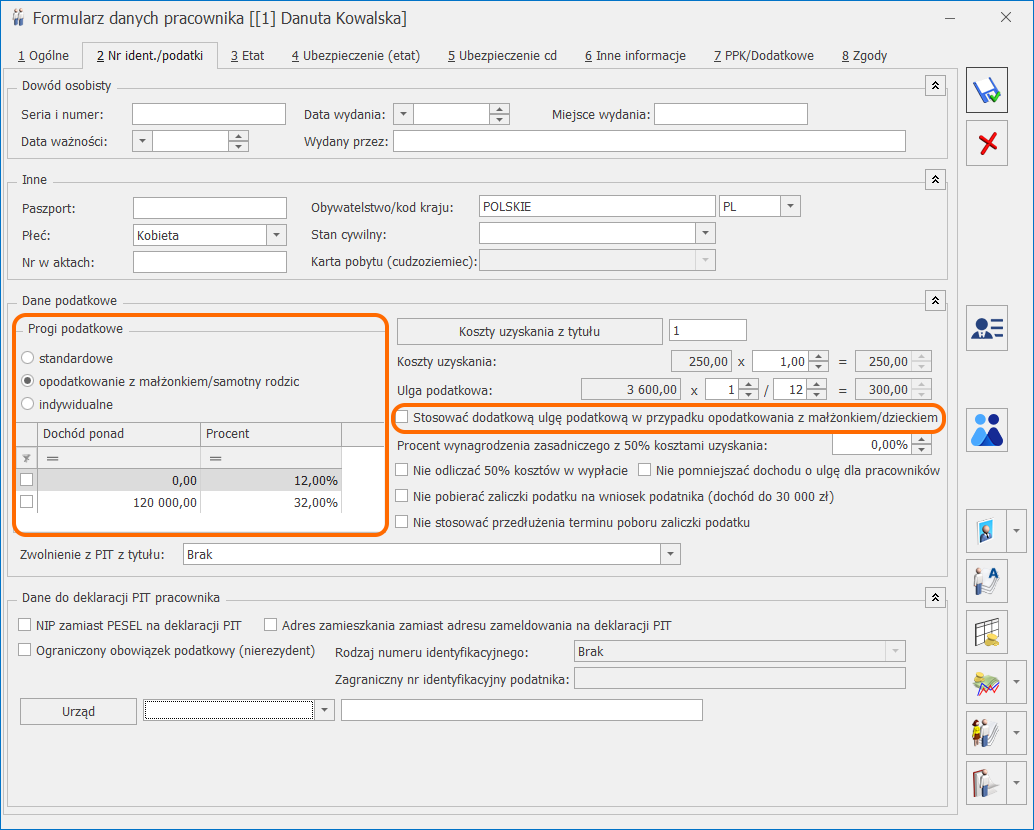

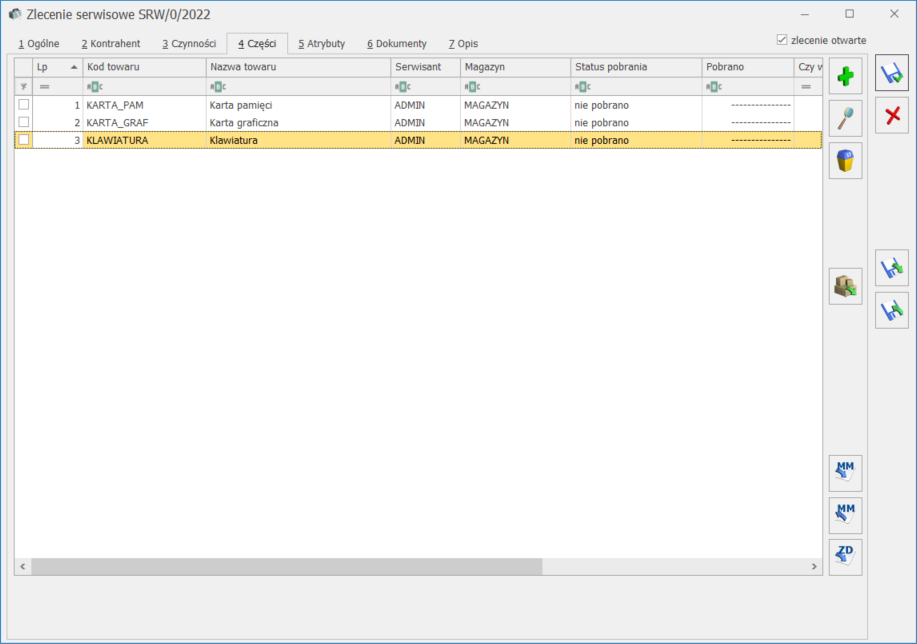

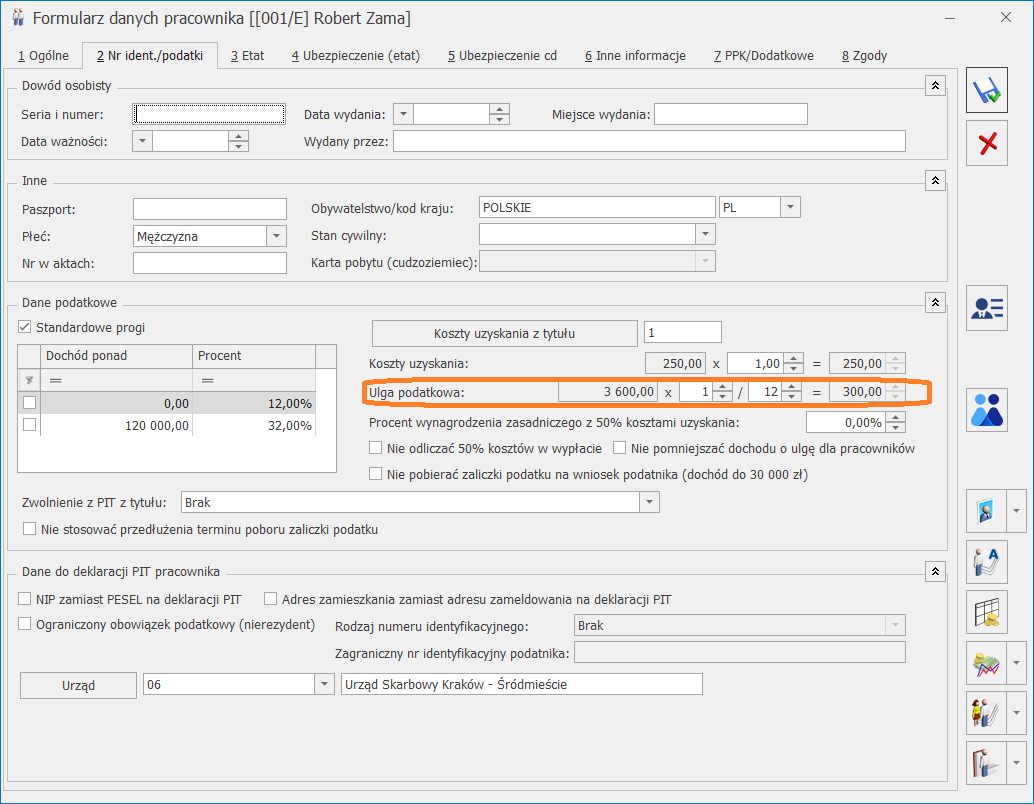

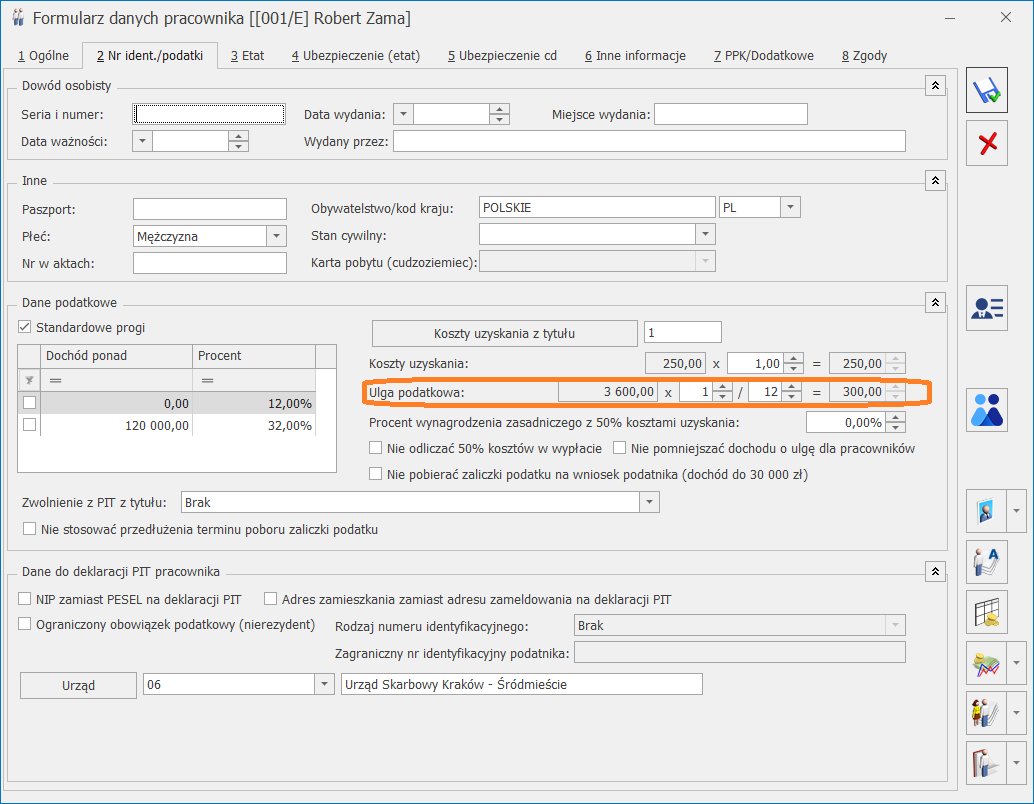

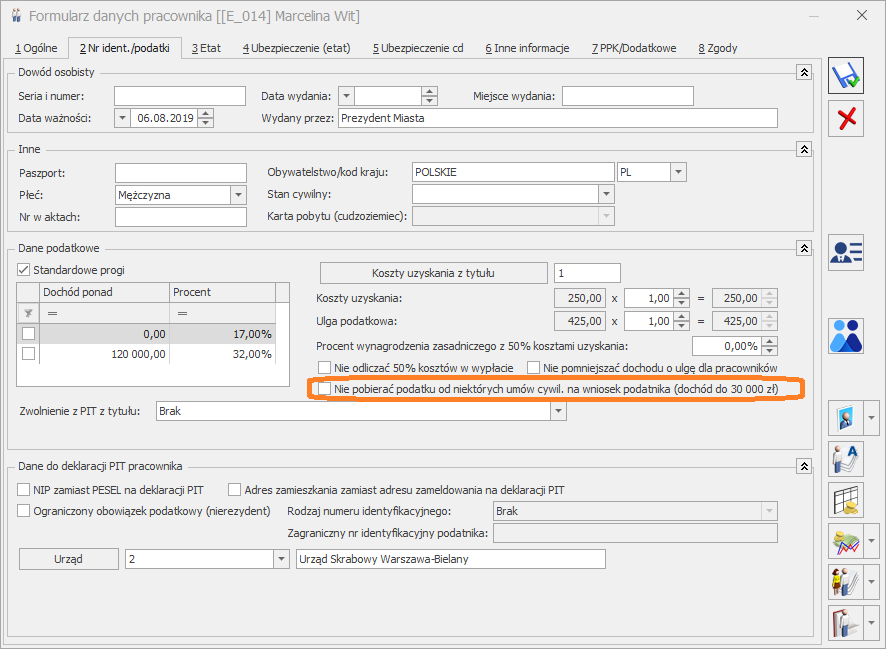

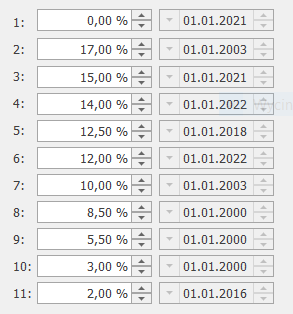

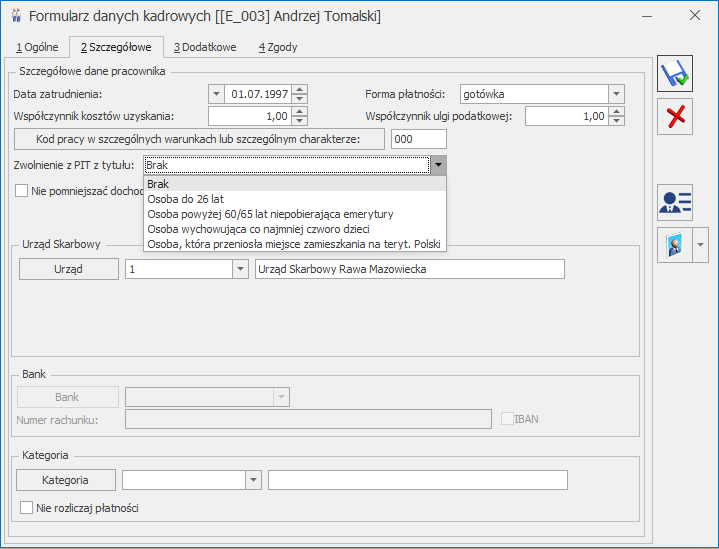

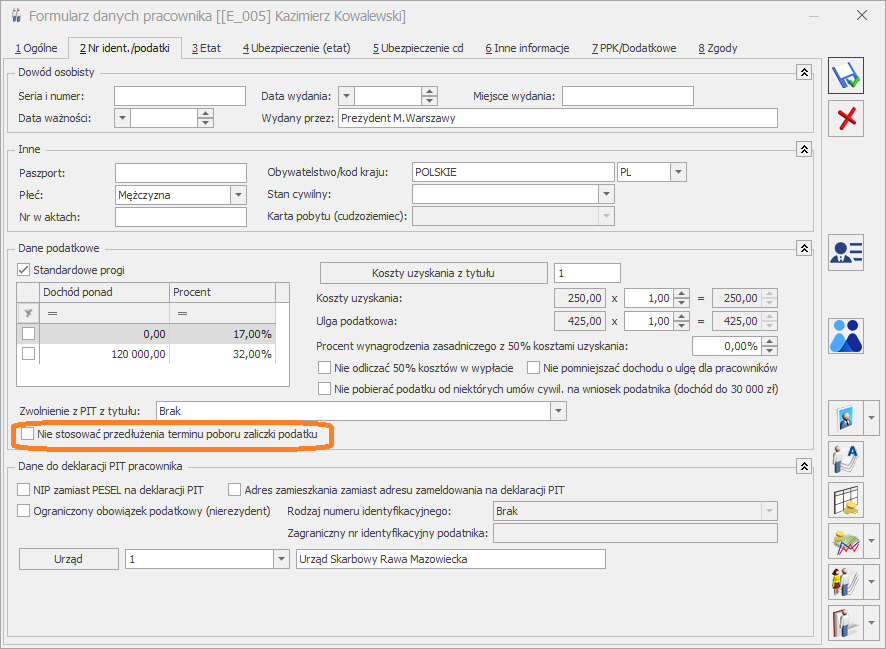

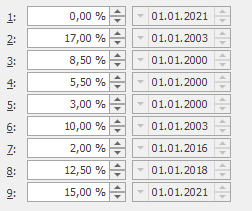

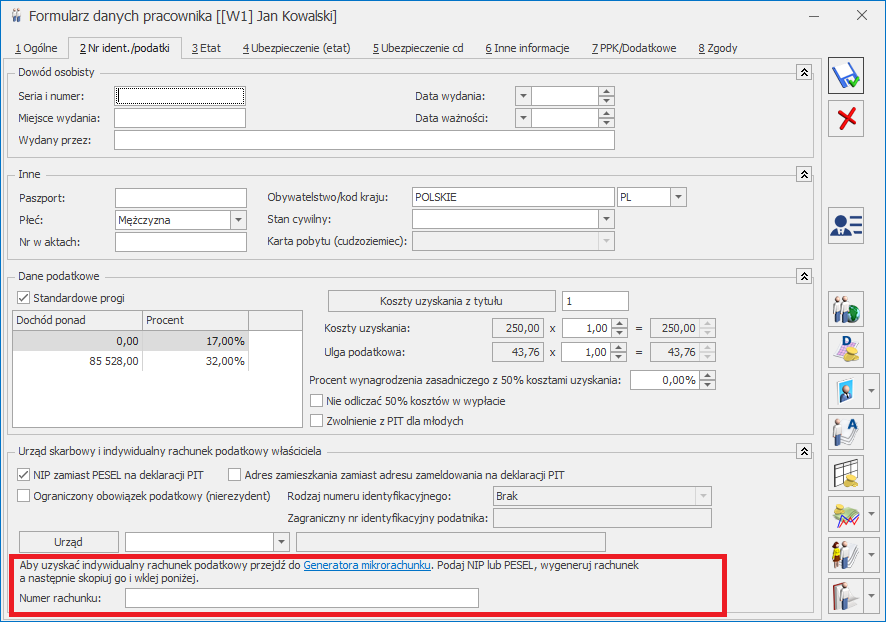

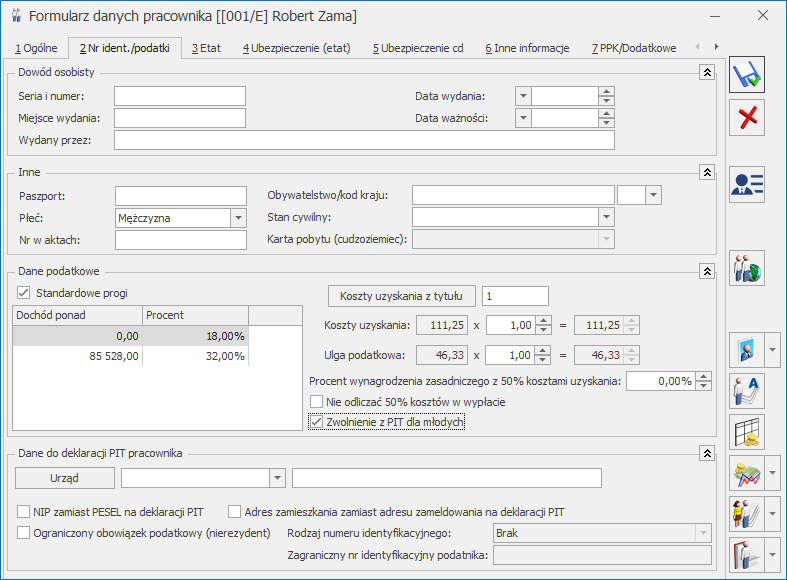

- Opodatkowanie z małżonkiem/ samotny rodzic. Umożliwiono odnotowanie opodatkowania pracownika wspólnie z małżonkiem lub z dzieckiem. Na formularzu danych pracownika, na zakładce [2 Nr ident./podatki], w sekcji Dane podatkowe, zostały wprowadzone ustawienia dotyczące progów podatkowych z 3 opcjami: Podczas aktualizacji bazy danych do wersji 2024.3.1, jeżeli pracownik miał wcześniej odznaczony parametr Standardowe progi, automatycznie zaznacza się parametr indywidualnie i przenoszą się zmienione progi podatkowe.

- standardowe (domyślne ustawienie) – przy wyliczaniu zaliczki podatku uwzględniane są progi podatkowe zgodnie z ustawieniami w konfiguracji programu (Konfiguracja/ Program/ Stałe podatkowe). Nie można edytować progów z poziomu formularza pracownika.

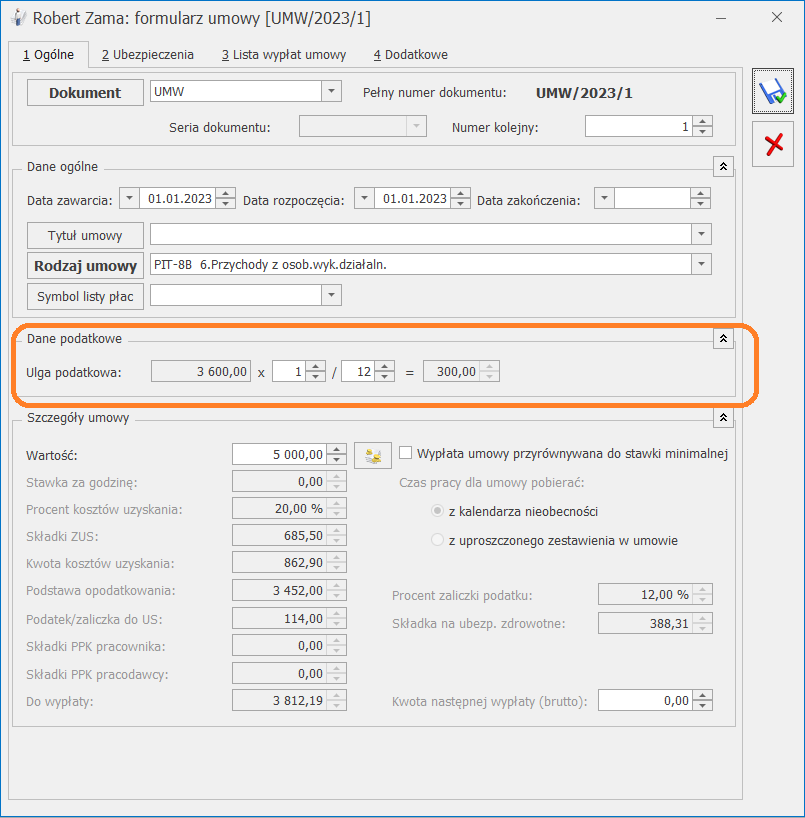

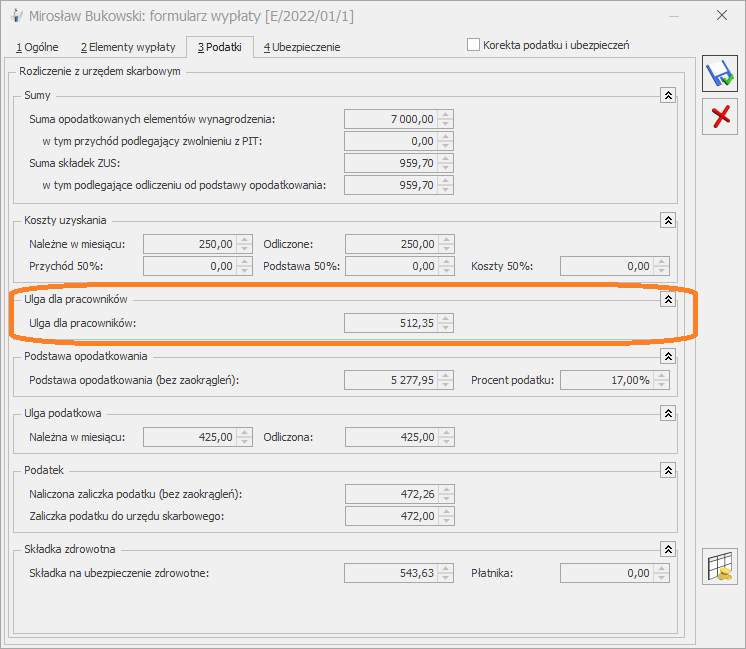

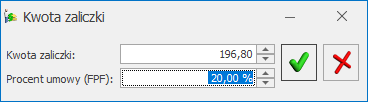

- opodatkowanie z małżonkiem/ samotny rodzic – należy zaznaczyć, jeżeli pracownik złożył płatnikowi oświadczenie, że za dany rok zamierza opodatkować dochody w sposób określony w art. 6 ust. 2 (wspólnie z małżonkiem) albo 4d (wspólnie z dzieckiem) ustawy. W wypłacie, w której naliczane są elementy mające ustawioną opcję ‘naliczać wg progów’ zaliczka podatku jest wyliczana według pierwszego progu podatkowego ustawionego w konfiguracji programu, niezależnie od kwoty dochodu. Dodatkowo zaznaczenie parametru uaktywnia nowy parametr Stosować dodatkową ulgę podatkową w przypadku opodatkowania z małżonkiem/dzieckiem, który należy zaznaczyć jeśli pracownik oświadczył, że jego dochody w danym roku nie przekroczą 120 000 zł. Przy zaznaczonym parametrze, podczas naliczania zaliczki podatku jest uwzględniana ulga podatkowa ustawiona na formularzu pracownika oraz dodatkowa ulga w wysokości 1/12 kwoty rocznej, czyli 300 zł.

- indywidualne – przy wyliczaniu zaliczki podatku uwzględniane są progi podatkowe ustawione na formularzu danych pracownika. Użytkownik może modyfikować tabelę z progami podatkowymi.

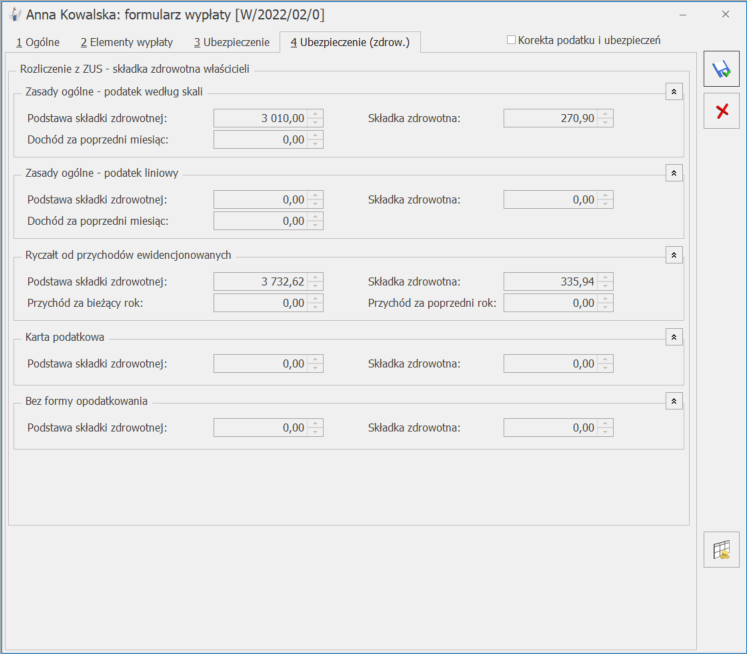

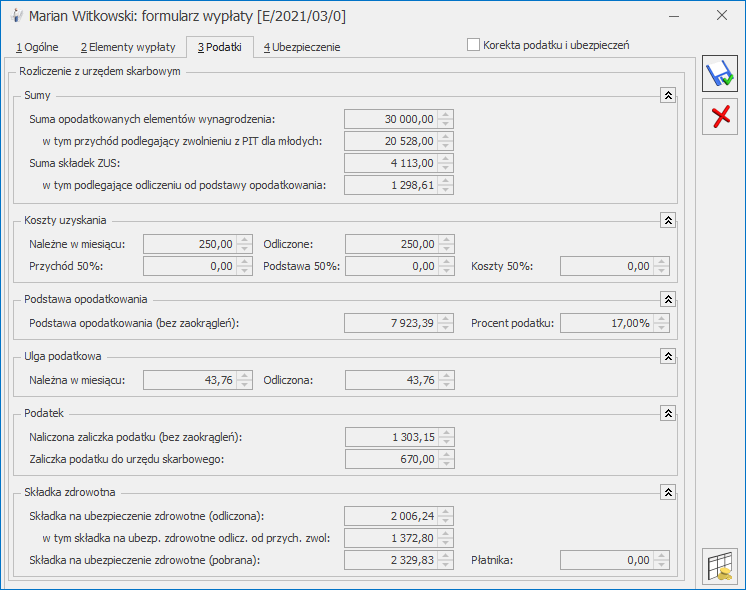

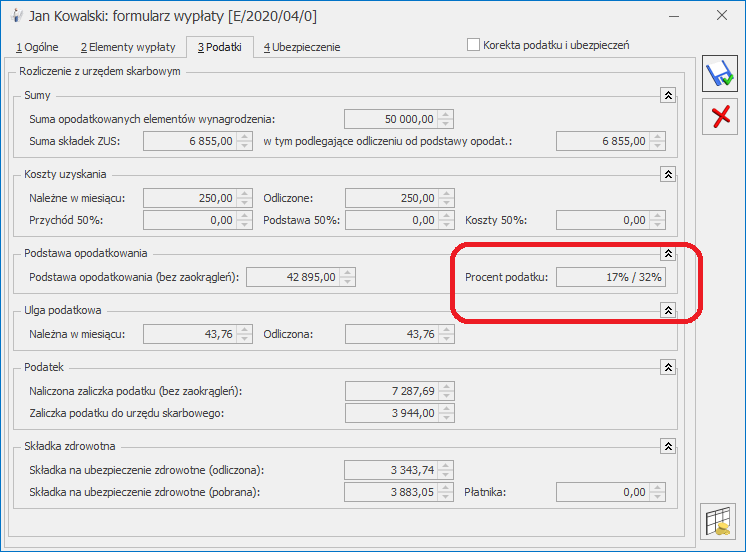

Składka zdrowotna. Podczas ustalania hipotetycznej zaliczki podatku, naliczanej według zasad z 31.12.2021 r., która służy do ograniczania składki zdrowotnej, w przypadku zaznaczenia w danych pracownika parametru opodatkowanie z małżonkiem/samotny rodzic, do wyliczeń przyjmowany jest procent podatku z pierwszego progu podatkowego, ustawionego w konfiguracji firmy, obowiązującego na dzień 31.12.2021, czyli 17%. W przypadku gdy pracownik ma zaznaczony parametr Stosować dodatkową ulgę podatkową w przypadku opodatkowania z małżonkiem/dzieckiem, do wyliczenia hipotetycznej zaliczki podatku uwzględniana jest dodatkowa ulga.

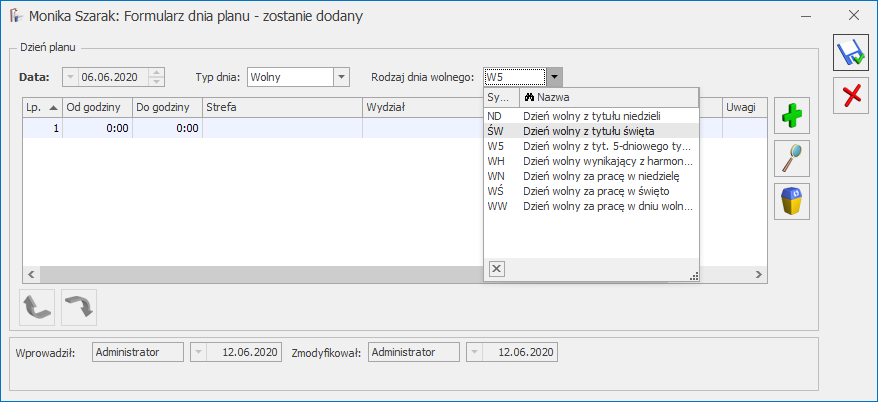

Składka zdrowotna. Podczas ustalania hipotetycznej zaliczki podatku, naliczanej według zasad z 31.12.2021 r., która służy do ograniczania składki zdrowotnej, w przypadku zaznaczenia w danych pracownika parametru opodatkowanie z małżonkiem/samotny rodzic, do wyliczeń przyjmowany jest procent podatku z pierwszego progu podatkowego, ustawionego w konfiguracji firmy, obowiązującego na dzień 31.12.2021, czyli 17%. W przypadku gdy pracownik ma zaznaczony parametr Stosować dodatkową ulgę podatkową w przypadku opodatkowania z małżonkiem/dzieckiem, do wyliczenia hipotetycznej zaliczki podatku uwzględniana jest dodatkowa ulga. - Nieobecności. Wprowadzono nowe typy nieobecności.

- Dni wolne na poszukiwanie pracy. Nieobecność służy do odnotowania zwolnienia na poszukiwanie pracy (art. 37 kodeksu pracy). Nieobecność pomniejsza wynagrodzenie zasadnicze oraz czas pracy pracownika. Po odnotowaniu pracownikowi nowej nieobecności, w wypłacie zostanie naliczony składnik ‘Wynagr. za wolne na poszukiwanie pracy’, wyliczony jak urlop okolicznościowy.

- Dni wolne z tyt. krwiodawstwa. Nieobecność służy do odnotowania zwolnienia z pracy związanego z oddawaniem krwi przez pracownika. Nieobecność pomniejsza wynagrodzenie zasadnicze oraz czas pracy pracownika. Po odnotowaniu pracownikowi nowej nieobecności, w wypłacie zostanie naliczony nowy składnik ‘Wynagr. za wolne z tyt. krwiodawstwa’, wyliczony jak urlop okolicznościowy.

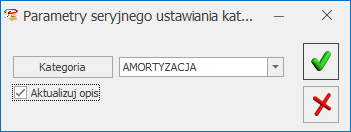

- Typy wypłat. Wprowadzono nowe elementy wynagrodzenia: Ustawienia dodatków mogą być modyfikowane przez Użytkownika z poziomu Konfiguracja/ Firma/ Płace/ Typy wypłat. Podczas aktualizacji programu do wersji 2024.3.1, gdy w konfiguracji firmy istnieje własny dodatek o takiej samej nazwie jak nowe standardowe składniki, to do jego nazwy dodawany jest numer.

- Karnet sportowy (bez ZUS). Składnik opodatkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku od części odpłatności za karnet sportowy, finansowanej przez pracodawcę.

- Karnet sportowy (potrącenie). Potrącenie kwotowe, nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwia potrącenie w wypłacie pracownika odpłatności za karnet sportowy, finansowanego przez pracownika.

- Karnet sportowy (z ZUS). Składnik opodatkowany i oskładkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku i składek ZUS od części odpłatności za karnet sportowy, finansowanej przez pracodawcę.

- Opieka medyczna (bez ZUS). Składnik opodatkowany, nie wpływa na kwotę wypłaty, umożliwiający naliczenie w wypłacie pracownika zaliczki podatku od części opłaty za opiekę medyczną, finansowanej przez pracodawcę.

- Opieka medyczna (potrącenie). Potrącenie kwotowe, nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwia potrącenie w wypłacie pracownika opłaty za opiekę medyczną, finansowaną przez pracownika.

- Opieka medyczna (z ZUS). Składnik opodatkowany i oskładkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku i składek ZUS od części opłaty za opiekę medyczną, finansowanej przez pracodawcę.

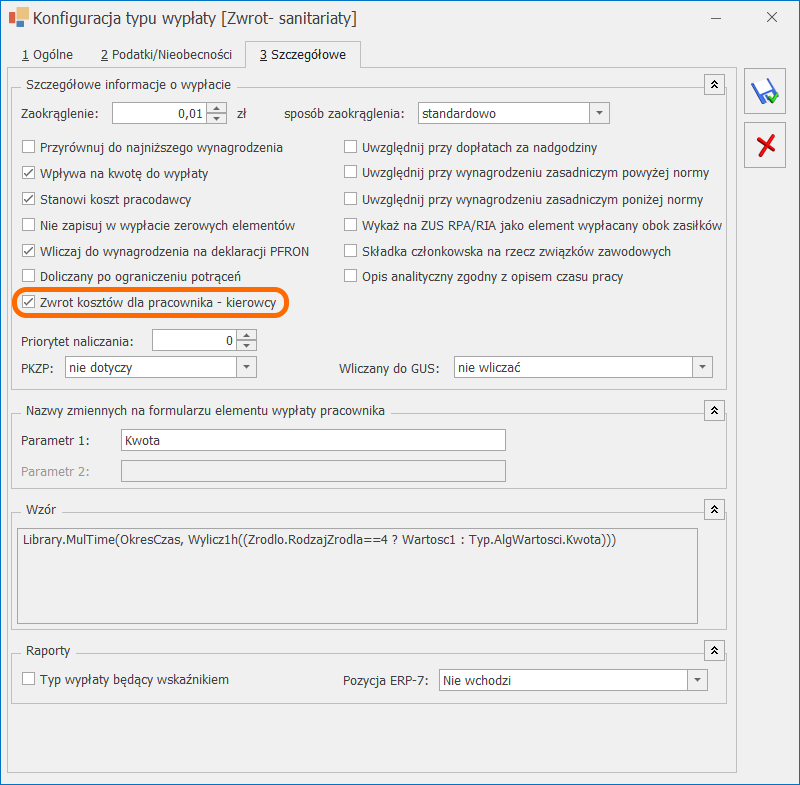

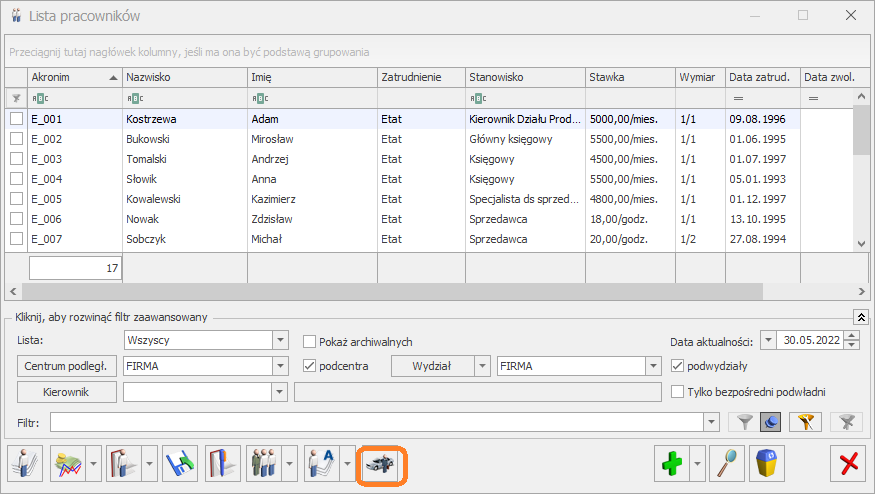

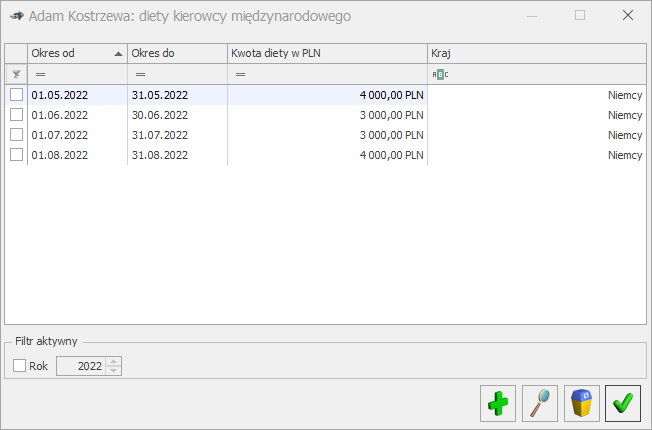

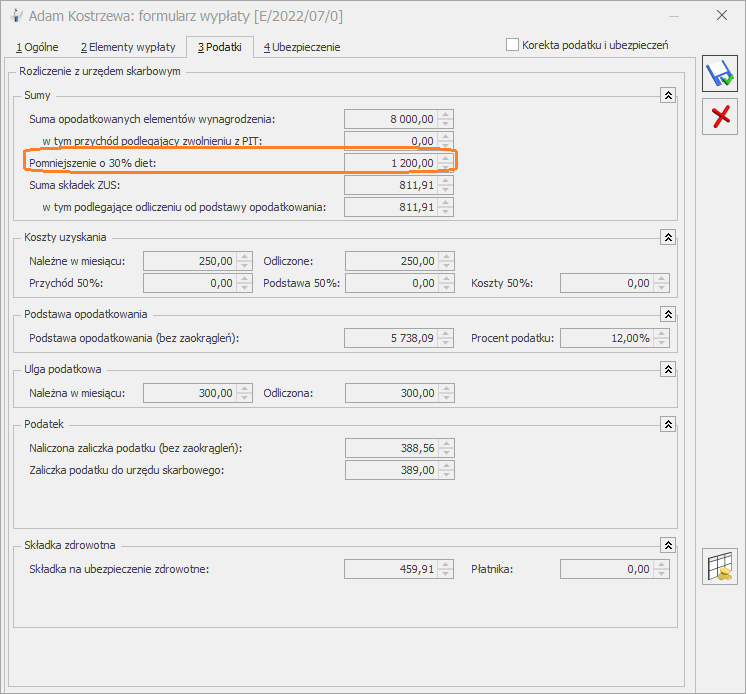

- Zwrot kosztów kierowcy (sanitariaty). Składnik umożliwiający obsługę należności stanowiących zwrot kosztów poniesionych przez kierowców wykonujących międzynarodowe przewozy drogowe. Na formularzu typu wypłaty, na zakładce [3 Szczegółowe] jest zaznaczony parametr Zwrot kosztów dla pracownika – kierowcy.

- Potrącenie alimentacyjne. Potrącenie nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwiający potrącenie w wypłacie pracownika kwoty zajęcia alimentacyjnego. W module Płace i Kadry Plus składnik jest przypięty do grupy ograniczeń potrąceń ‘Grupa potrąceń alimentacyjnych’, na zakładce [2 Dodatkowe], w sekcji Potrącenia podlegające ograniczeniu.

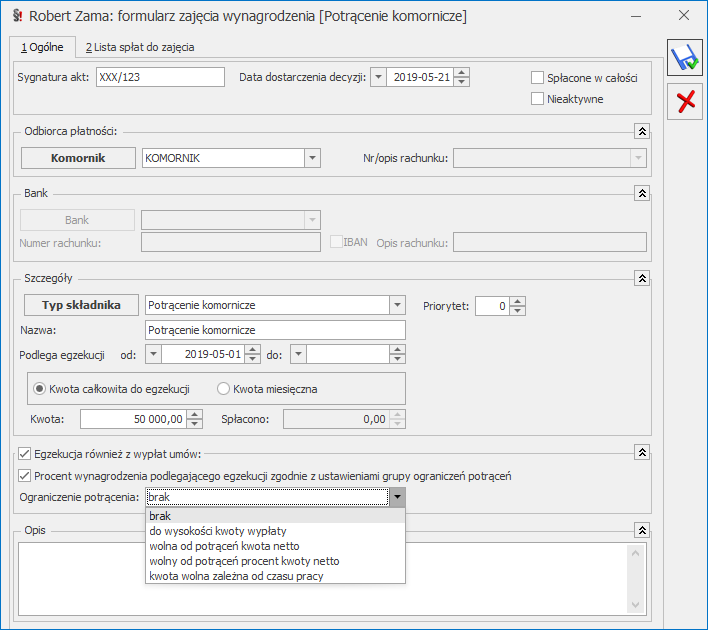

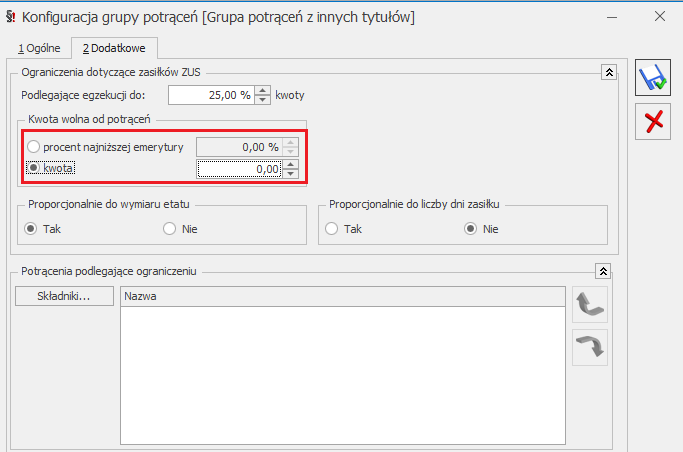

- Potrącenie komornicze. Potrącenie nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwiający potrącenie w wypłacie pracownika kwoty zajęcia komorniczego. W module Płace i Kadry Plus składnik przypięty do grupy ograniczeń potrąceń ‘Grupa potrąceń z innych tytułów’, na zakładce [2 Dodatkowe], w sekcji Potrącenia podlegające ograniczeniu.

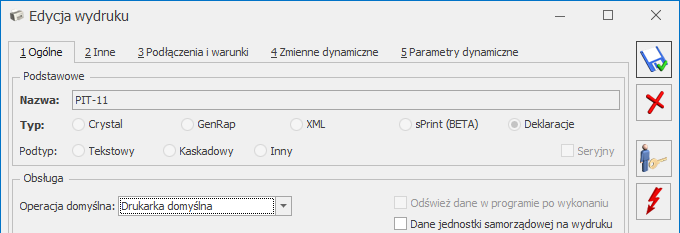

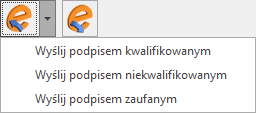

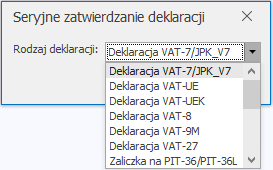

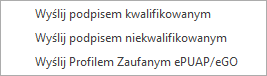

- PIT-11. Z poziomu okna Deklaracje PIT pracowników umożliwiono seryjne podpisanie deklaracji podpisem niekwalifikowanym.

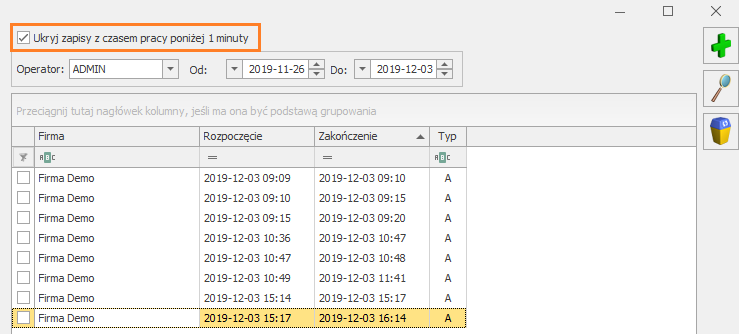

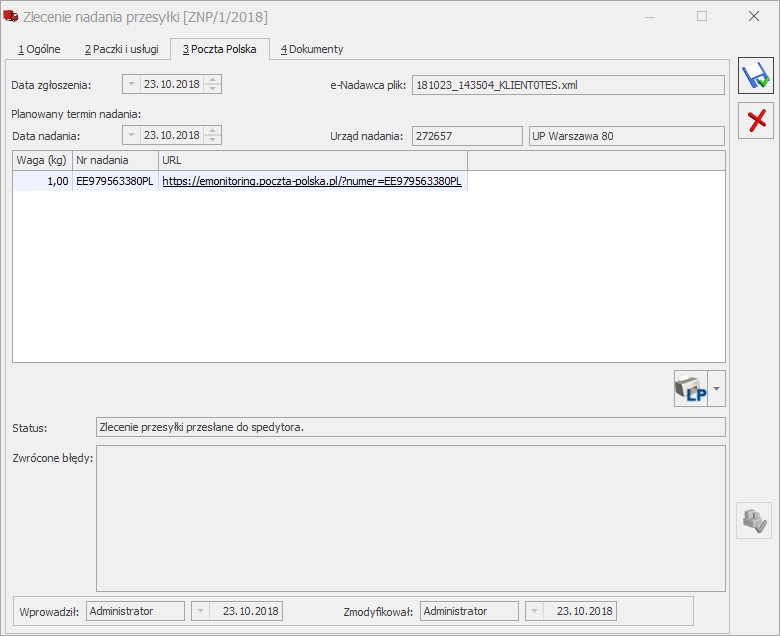

- Wydruk ZUS DRA. Umożliwiono wydruk deklaracji ZUS DRA wysyłanej bezpośrednio do ZUS.

Na formularzu deklaracji ZUS dodano przycisk ‘Drukuj’

i ‘Podgląd’

i ‘Podgląd’  . W celu wygenerowania wydruku, na formularzu deklaracji należy przejść na zakładkę [4 Dokumenty] i otworzyć formularz naliczonej deklaracji.

. W celu wygenerowania wydruku, na formularzu deklaracji należy przejść na zakładkę [4 Dokumenty] i otworzyć formularz naliczonej deklaracji.

Zmiany

- Podstawa urlopu wypoczynkowego/ ekwiwalentu. Wprowadzono zmiany w sposobie wliczania do podstawy wynagrodzenia za czas urlopu wypoczynkowego/ekwiwalentu dopłat do nadgodzin, w przypadku zmiany miesięcznego okresu rozliczeniowego na wielomiesięczny i odwrotnie. Podczas naliczania podstawy wynagrodzenia za czas urlopu/ekwiwalentu, w elementach zmiennych przysługujących za okresy nie dłuższe niż 1 miesiąc, uwzględniane są elementy wypłaty: ‘Dopłata do nadgodzin 50%’, ‘Dopłata do nadgodzin 100%’, ‘Dopłata do nadgodzin średniotygodniowych 100%’, jeśli były wypłacone za okres miesięczny. Jeśli dopłaty zostały naliczone za dłuższe okresy niż miesiąc, to nie są uwzględniane. W podstawie ekwiwalentu jako elementy okresowe uwzględniane są elementy wypłaty: ‘Dopłata do nadgodzin 50%’, ‘Dopłata do nadgodzin 100%’, ‘Dopłata do nadgodzin średniotygodniowych 100%’, jeśli były wypłacone za okresy dłuższe niż miesiąc. Jeśli były wypłacone za okresy miesięczne to zostaną uwzględnione w elementach zmiennych przysługujących za okresy nie dłuższe niż 1 miesiąc.

- Typy wypłat. W nowych bazach, w konfiguracji składników ‘Ekwiwalent z tytułu pracy zdalnej’ i ‘Ryczałt z tytułu pracy zdalnej’, na zakładce [3 Szczegółowe] został zaznaczony parametr Wliczaj do wynagrodzenia na deklaracji PFRON.

- Grupy ograniczeń potrąceń. Zablokowano możliwość usuwania standardowych grup ograniczeń potrąceń.

- Deklaracja ZUS RUD. Zmieniono ikonę 'Eksport do programu Płatnik' na ‘Eksport do PUE ZUS’.

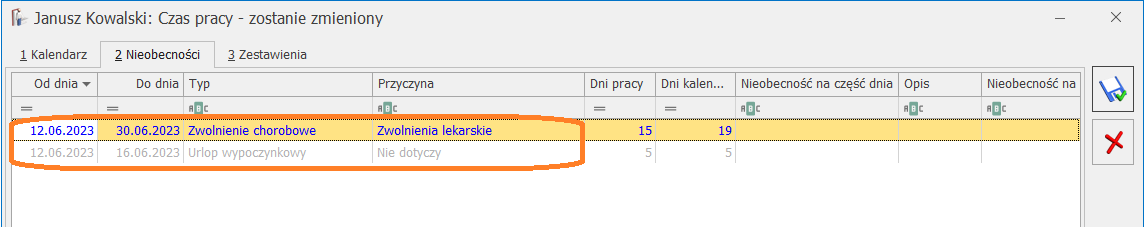

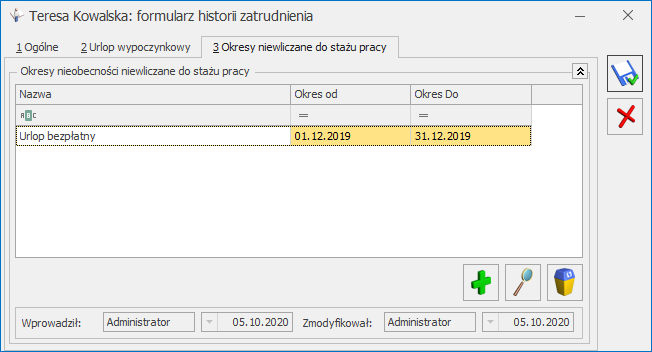

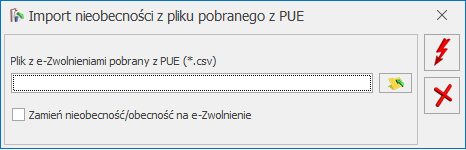

- Import e-zwolnień. Zablokowano import e-zwolnienia będącego zwolnieniem chorobowym/zasiłkiem opiekuńczym obejmującym okres, na który wprowadzono nieobecność ‘Urlop bezpłatny (111)/służba wojskowa’ oraz ‘Urlop bezpłatny (młodociany)’.

Poprawiono

- Deklaracje ZUS.

- Nie tworzył się zerowy raport RCA dla nowo zatrudnionego pracowników za miesiąc, w którym pracownik został zatrudniony na etat, jeśli w tym samym miesiącu miał wypłacone wynagrodzenie z tytułu umowy zlecenia za poprzedni miesiąc. Działanie poprawiono.

- Nie tworzył się zerowy raport RCA dla pracownika zwolnionego i ponownie zatrudnionego w kolejnym miesiącu (bez miesięcznej przerwy), gdy w miesiącu deklaracji powinny utworzyć się 2 raporty – jeden z kodem 3000 oraz 0110. Działanie poprawiono.

- Nie można było naliczyć deklaracji ZUS DRA, gdy w bazie była zapisana lista płac z niepoprawnym rokiem deklaracji: '0′. Działanie poprawiono.

- W przypadku gdy zablokowano deklarację DRA, opcja Wyślij bezpośrednio do ZUS była nieaktywna. Po zmianach opcja jest aktywna, i w momencie gdy Użytkownik ją wybiera, pojawia się komunikat o treści: Deklaracja została zablokowana przed zmianami. Aby przygotować deklarację do wysyłki bezpośrednio do ZUS należy ją odblokować.

- Po usunięciu raportów ZUS RCA za prawie wszystkich pracowników po zapisywaniu formularza dodawana była pusta pozycja. Działanie poprawiono.

- Na formularzu deklaracji ZUS DRA niektóre numery REGON były weryfikowane jako niepoprawne. Działanie poprawiono.

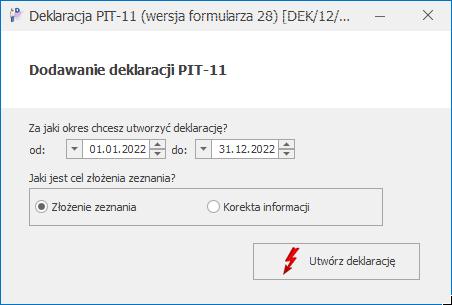

- Deklaracja PIT-11.

- W przypadku gdy podczas naliczania seryjnie deklaracji PIT-11 uzupełniono stanowisko osoby odpowiedzialnej za naliczenie, po wejściu do deklaracji pojawiał się nadmiarowy komunikat dotyczący zmienionych danych. Działanie poprawiono.

- Poprawiono wyliczanie na deklaracji PIT-11 dochodu, gdy przekroczono limit zwolnienia z PIT w trakcie roku i nadwyżka była wykazywana w sekcji E.

- Poprawiono wysyłkę seryjną deklaracji PIT-11 gdy ustawiono własną nazwę pliku.

- Wynagrodzenie za czas pracy w strefach. Poprawiono naliczanie wynagrodzenia zasadniczego w przypadku, gdy zmieniono strefy w planie pracy w poprzednich miesiącach, za które naliczono wypłaty i rozliczenie następuje w kolejnym miesiącu z opcją Mies. wstecz.

- Naliczanie wypłat.

- Nie można było naliczyć wypłaty pracownika, który miał naliczoną w poprzednich latach zaliczkę/pożyczkę i nie została ona w całości spłacona w poprzednich wypłatach. W momencie naliczenia pojawiał się komunikat: Nie można naliczyć wypłaty. Element nie został znaleziony. Prawdopodobnie został usunięty. Działanie poprawiono.

- Jeśli w konfiguracji firmy był zaznaczony parametr Licz wynagrodzenie zasadn./mies. wg normy art. 130 k.p. w miesiącu zatrudnienia/zwolnienia, nie można było naliczyć wypłaty etatowej pracownika, który został zatrudniony w trakcie miesiąca na etat, a przez pozostałą część miesiąca był na zleceniu. Działanie poprawiono.

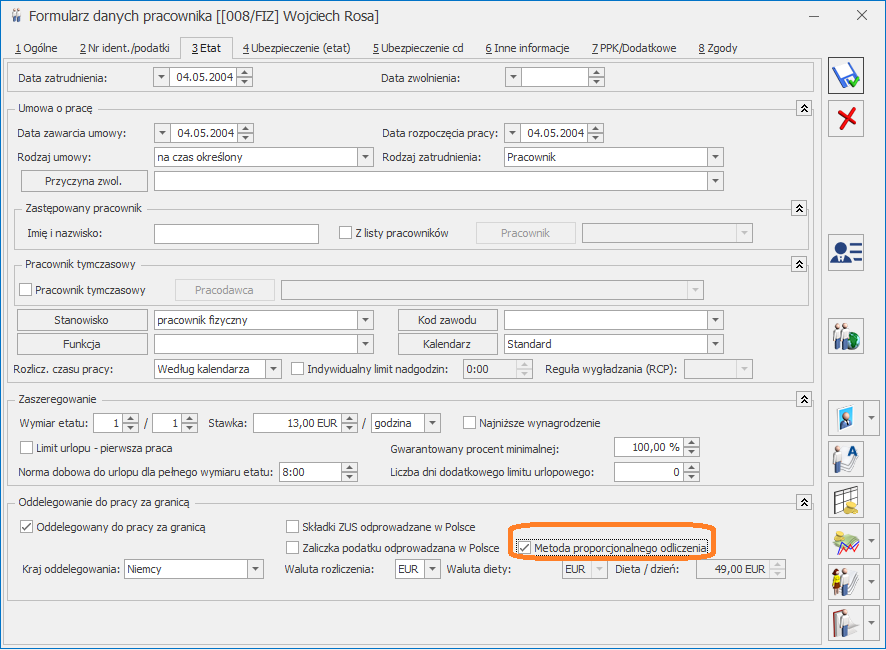

- Poprawiono wyliczanie podstawy składek społecznych dla pracowników objętych pakietem mobilności. W niektórych sytuacjach podstawa była zaniżana, jeśli był wypłacany składnik, który nie stanowił podstawy składek ZUS.

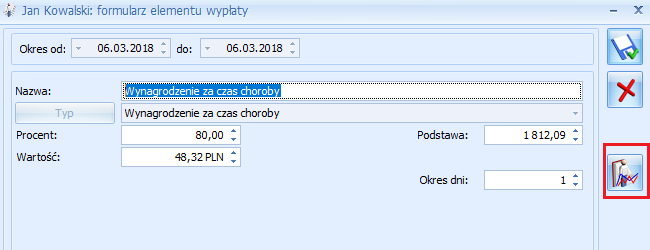

- Jeśli w wypłacie rozliczanej zgodnie z pakietem mobilności był naliczony składnik opodatkowany i oskładkowany oraz składnik opodatkowany, od którego nalicza się tylko składka zdrowotna (np. wynagrodzenie za czas choroby), to składka zdrowotna była zaniżona. Działanie poprawiono.

- Jeśli pracownik rozliczany zgodnie z pakietem mobilności, w tym samym miesiącu deklaracji miał naliczone dwie wypłaty i w pierwszej etatowej był naliczony składnik z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy, a w drugiej był naliczany dodatek nieopodatkowany i nieozusowany, to niepotrzebnie naliczała się składka zdrowotna (przy braku podstawy do ubezpieczenia zdrowotnego). Działanie poprawiono.

- W niektórych przypadkach, jeżeli pracownik rozliczany zgodnie z pakietem mobilności, w tym samym miesiącu deklaracji miał naliczone dwie wypłaty i pierwszej był naliczony składnik z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy to w drugiej, nie była wykazywana podstawa składek społecznych.

- W wypłacie umowy rozliczanej zgodnie z pakietem mobilności, korekta ulgi podatkowej powodowała niepoprawne pomniejszenie podstawy podatku o składki ZUS. Działanie poprawiono.

- Kwota elementu ‘Wynagr. za czas zwol. (siła wyższa)’ była wykazywana podwójnie, w wypłacie na zakładce [3 Podatki], w polu Suma elementów opodatkowanych. Zaliczka podatku była wyliczana prawidłowo. Działanie poprawiono.

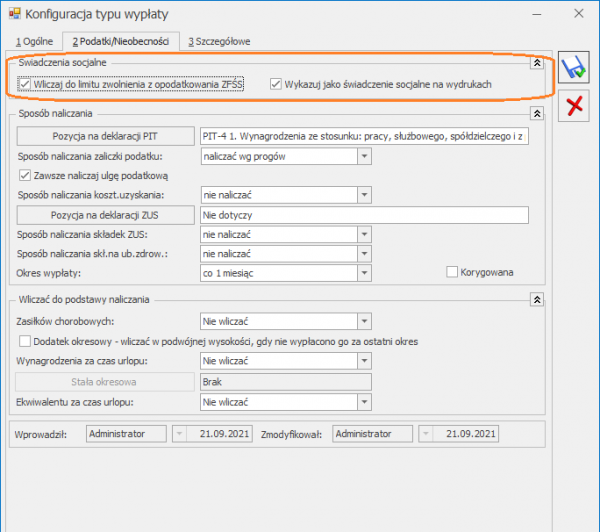

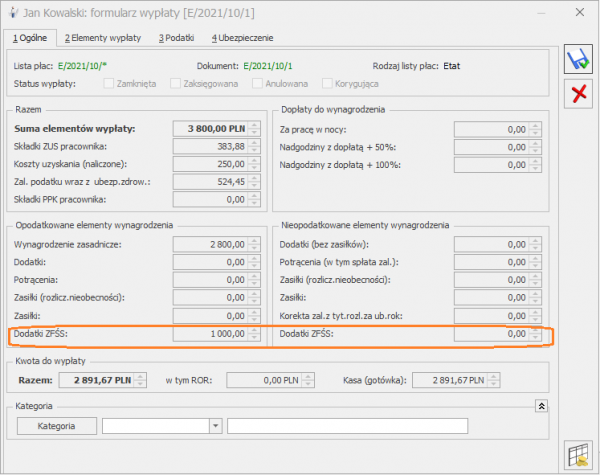

- Jeżeli dodatek z zaznaczonym parametrem Wliczaj do limitu zwolnienia z opodatkowania ZFŚS był dodawany ręcznie w wypłacie za 2023 r. naliczonej w 2024 r., to był uwzględniany limit zwolnienia z podatku obowiązujący w 2023 r. Działanie poprawiono.

- W niektórych przypadkach, gdy w wypłacie był naliczany dodatek zdefiniowany algorytmem 12, w którym we wzorze została użyta funkcja CzasNormaGodz i pracownik miał wprowadzoną nieobecność na dni wolne/świąteczne, niepotrzebnie naliczał się składnik ‘Dopłata do nadgodzin 100%’. Działanie poprawiono.

- W przypadku, gdy firma wypłaca wynagrodzenie zasadnicze na koniec miesiąca, a premię w kolejnym miesiącu, w niektórych sytuacjach w podstawie ekwiwalentu za niewykorzystany urlop liczonej ze średniej według daty wypłaty uwzględniane były elementy z dwóch miesięcy zamiast trzech. Działanie poprawiono.

- Nadgodziny. Poprawiono wyliczenie normy kodeksowej wynikającej z art. 130 k.p. za grudzień 2023 r., w przypadku ustawienia w kalendarzu 12-miesięcznego okresu rozliczeniowego i zaznaczenia parametru Dopłaty do nadgodzin liczone zgodnie z normą k.p. art. 130.

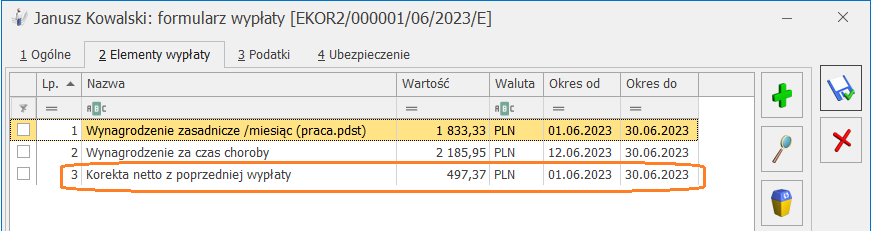

- Dodatek-rozliczenie wstecz. W sytuacji gdy w wypłacie było rozliczenie nieobecności z poprzedniego miesiąca, dodatek nie wpływający na wypłatę, pomniejszany za czas nieobecności, z odznaczonym parametrem Korygowana, naliczał się za okres poprzedniego miesiąca na kwotę ujemną. Działanie poprawiono.

- Pracownik wieloetatowy. W przypadku gdy na etacie dodatkowym zaznaczono parametr Etat podstawowy dla pracownika zatrud. na wielu etatach, nie można było potem edytować żadnego formularza danych kadrowych pracownika wieloetatowego. Działanie poprawiono.

- Umowa zlecenie. W przypadku rozliczenia czasu pracy według obecności, podczas naliczania wypłaty uwzględniany był czas pracy wprowadzony na planie pracy. Działanie poprawiono.

- Nieobecność Urlop szkoleniowy. Przywrócono w programie typ nieobecności „Urlop szkoleniowy”.

- Urlop na żądanie. Poprawiono przeliczanie limitu urlopu na żądanie, w przypadku wprowadzania zmian na planie pracy po wprowadzeniu urlopu.

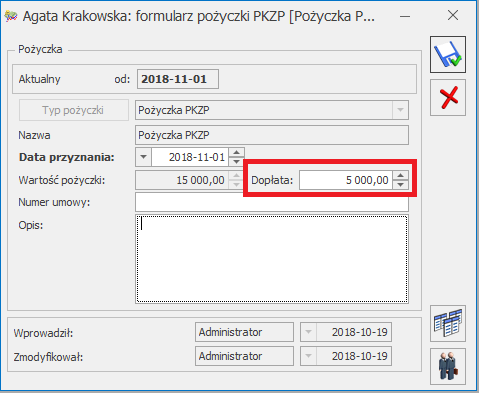

- Pożyczka PKZP. Poprawiono zapisywanie ustawień harmonogramu spłaty pożyczek dotyczących odsetek.

- Kalkulator wynagrodzeń.

- przy wyliczeniu wynagrodzenia nie był uwzględniany podatek od składek PPK finansowanych przez pracodawcę. Działanie poprawiono.

- Poprawiono wyliczenie podatku i składki zdrowotnej pracownika zgłoszonego do PPK z ustawionymi 50% KUP.

- Import czasu pracy z arkusza Excel. Poprawiono import zestawień czasu pracy za pojedyncze dni.

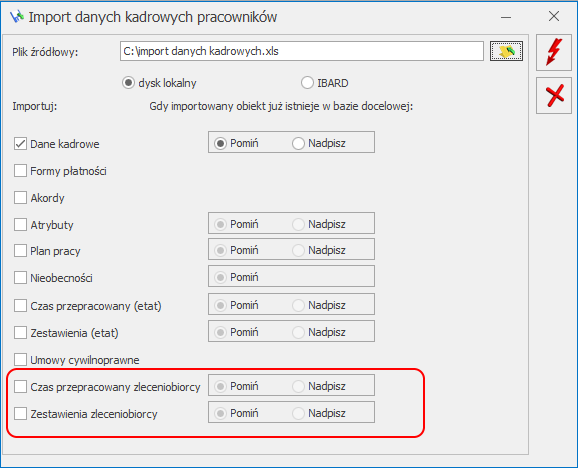

- Import danych z Comarch ERP Migrator.

- Poprawiono import z arkusza ‘Historia etatu’ do zapisów historycznych pracownika, gdy nie uzupełniono stanowiska w arkuszu ‘Historia etatu’, ‘Dane kadrowe’ lub w programie, na formularzu pracownika.

- Jeżeli w arkuszu ‘Bilans ZUS’, w polu ‘Pozycja_PIT’ na końcu była spacja, do programu importowały się dane do nieodpowiedniego BO ZUS. Działanie poprawiono.

- Pozycja ‘PIT_11_Opodat_26_lat_zlec’ importowała się jako ‘BO ZUS nieopodatkowane’ zamiast ‘BO ZUS opod. do 26 lat zlecenie PIT-11’. Działanie poprawiono.

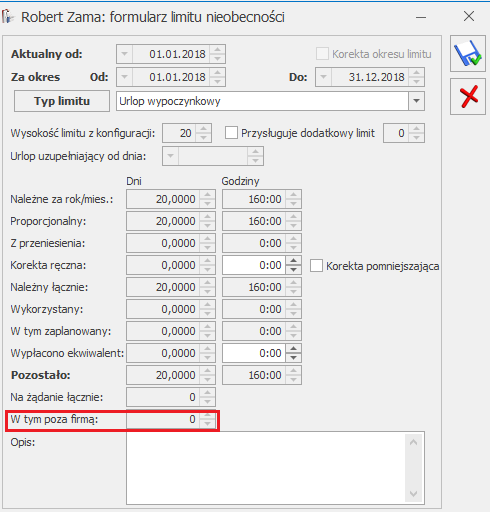

- Wydruk Limity nieobecności. Nie można było wykonać wydruku przy zaznaczonym parametrze Uwzględniać urlop wykorzystany tylko do podanego dnia, gdy pracownik miał w limicie urlopowym powyżej 100 godzin urlopu z przeniesienia za poprzedni rok. Działanie poprawiono.

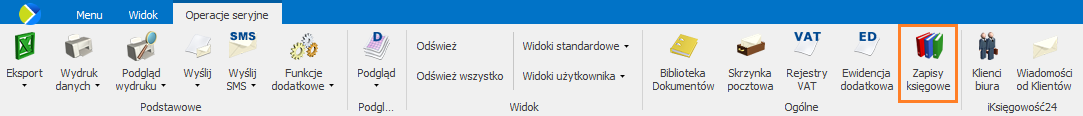

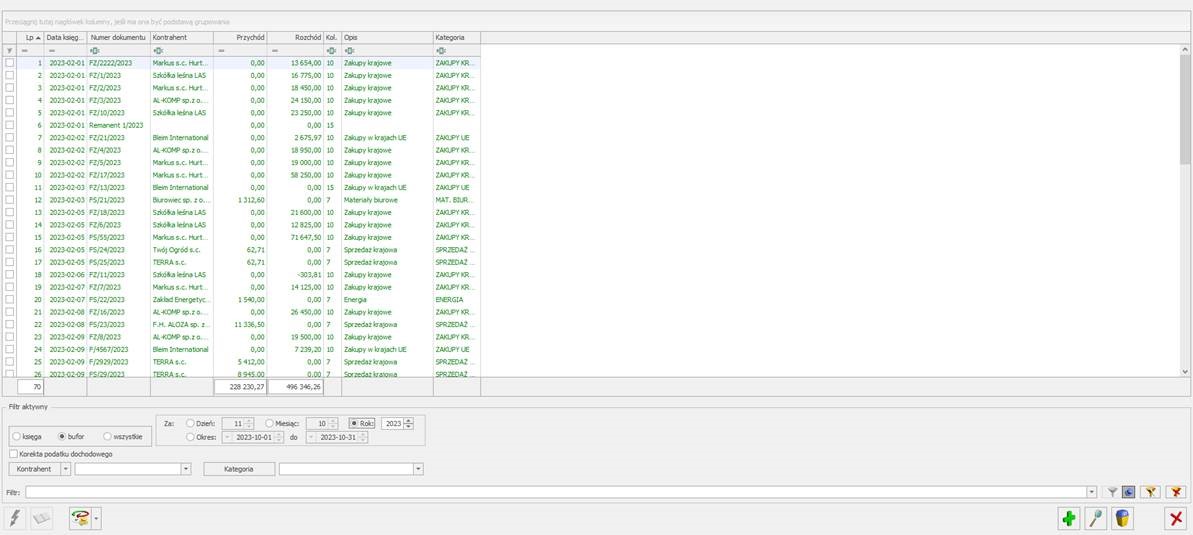

Księgowość

Nowości

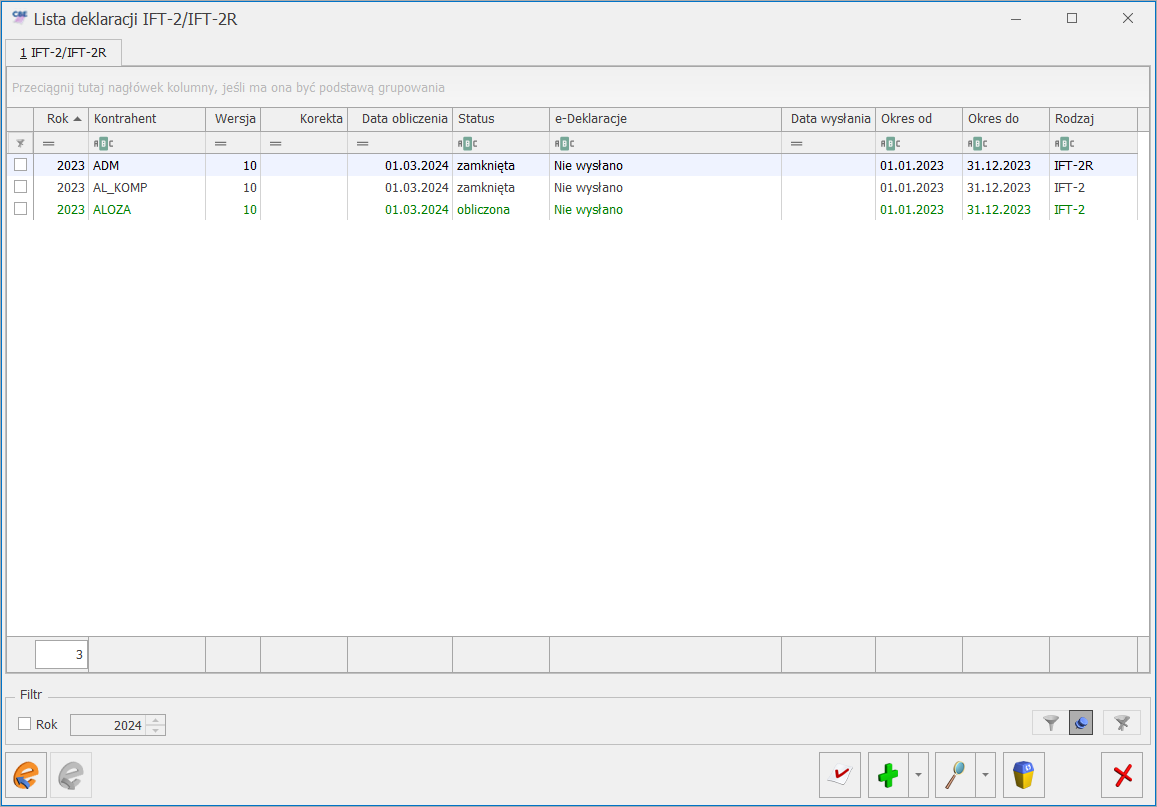

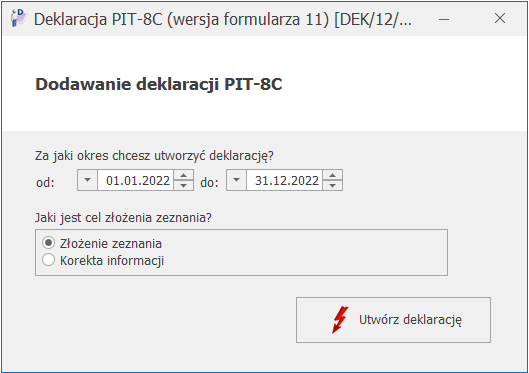

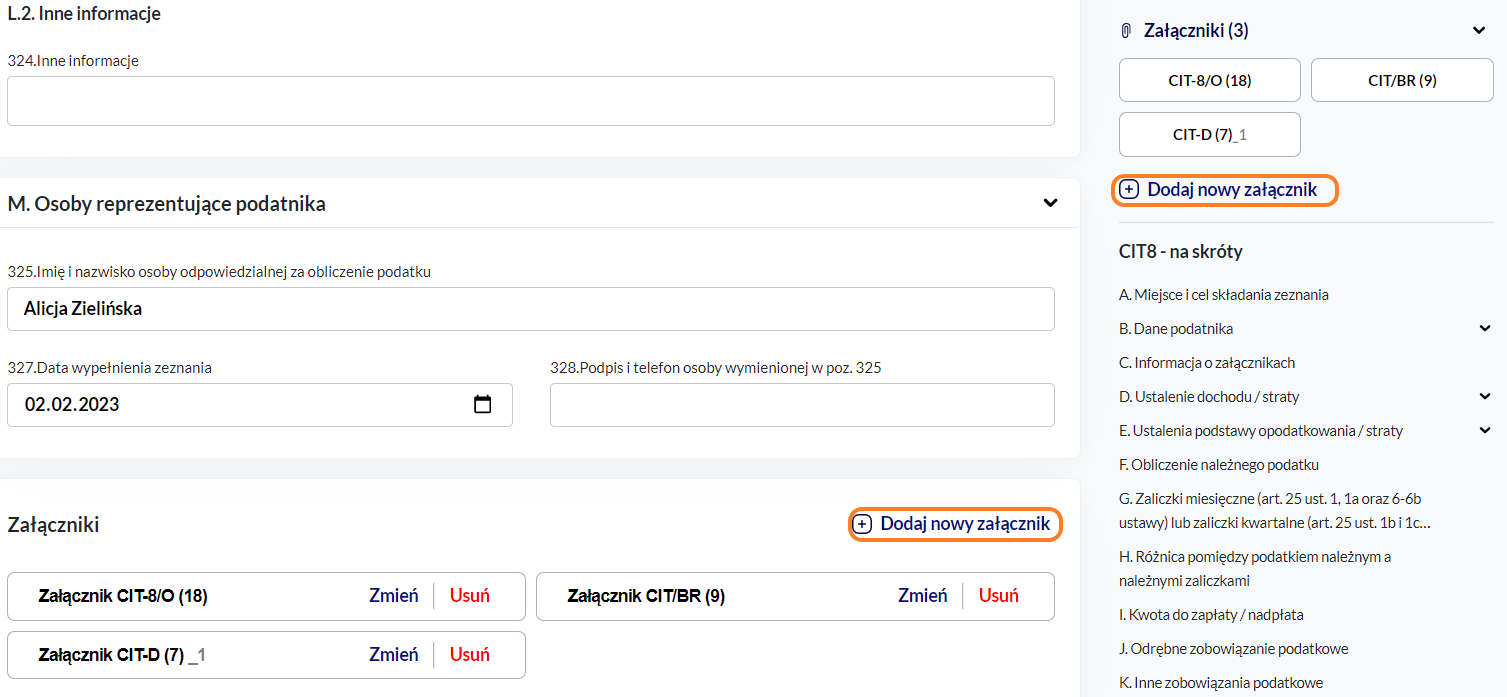

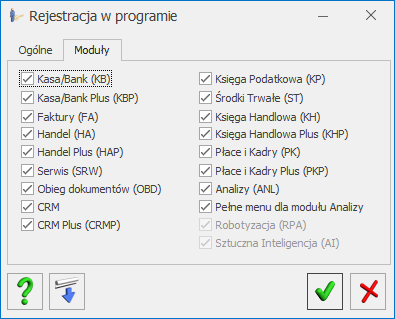

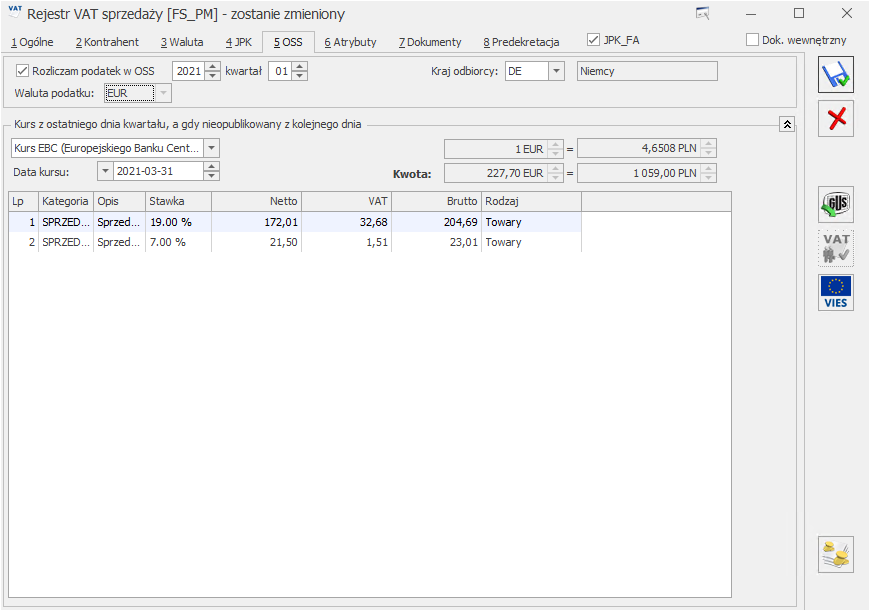

- Księgowość. Deklaracja IFT-2(10) oraz IFT-2R(10). Wprowadzono formularz IFT-2 - Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej oraz IFT-2R - Informacja o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej wraz z wydrukami oraz wysyłką do systemu e Deklaracje. Deklaracja IFT-2/IFT-2R jest możliwa do złożenia za okres od 01.01.2022 roku. Do sporządzenia deklaracji IFT-2/IFT-2R konieczne jest pobranie modułu Księga Handlowa lub Księga Handlowa Plus lub Księga Podatkowa..

.

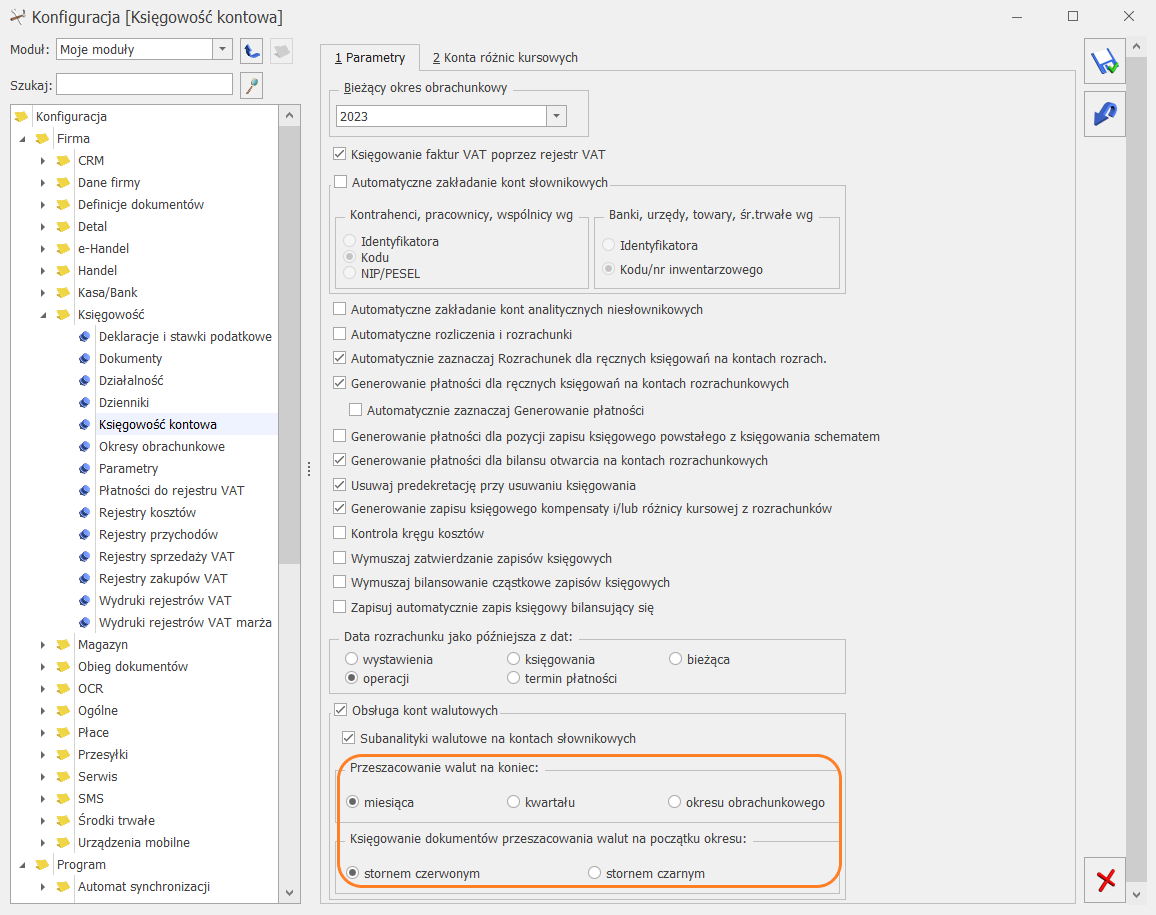

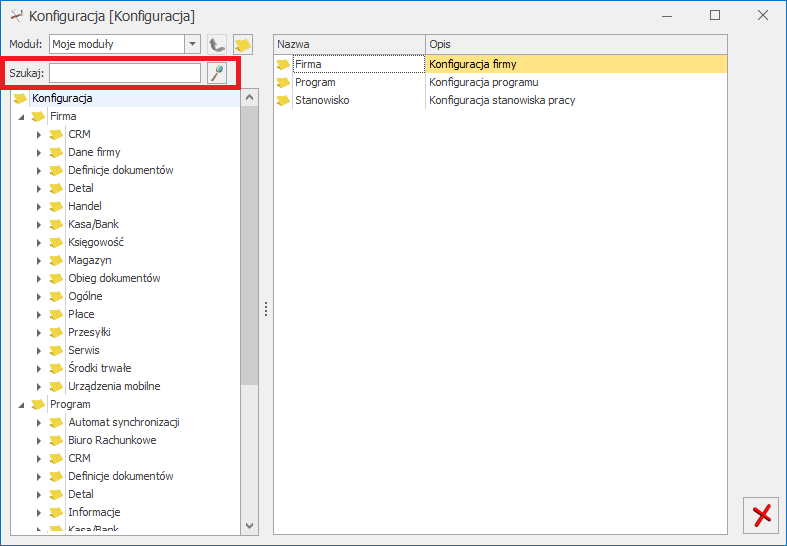

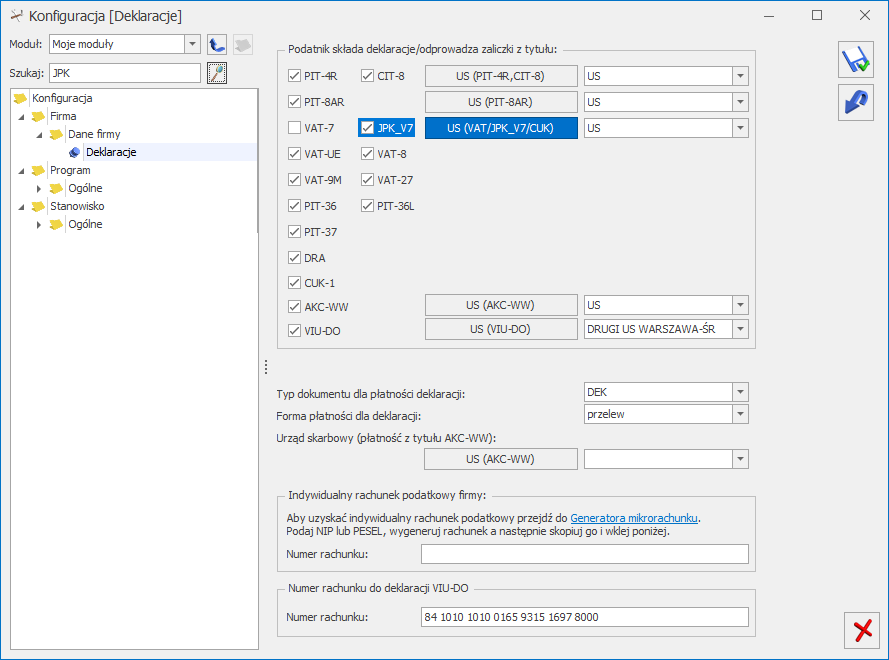

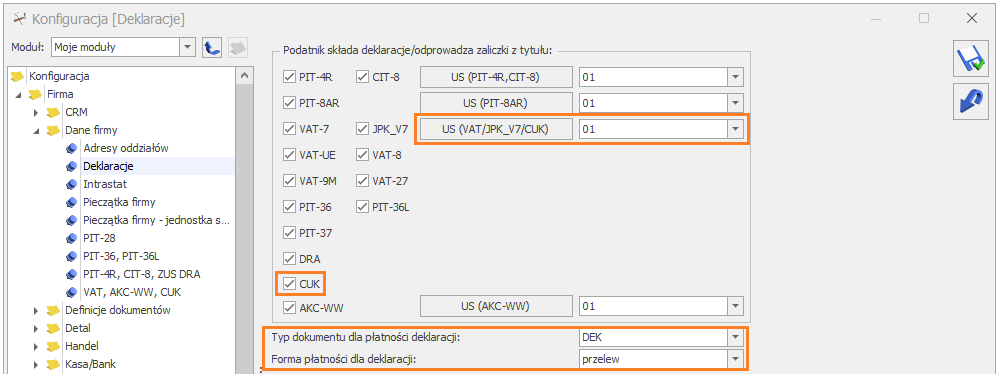

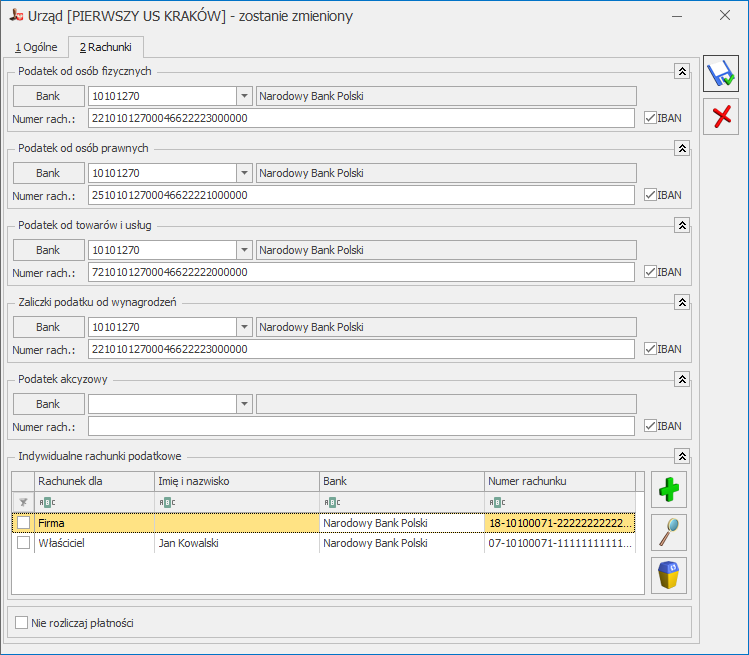

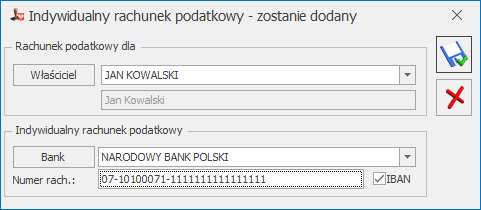

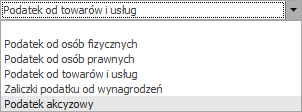

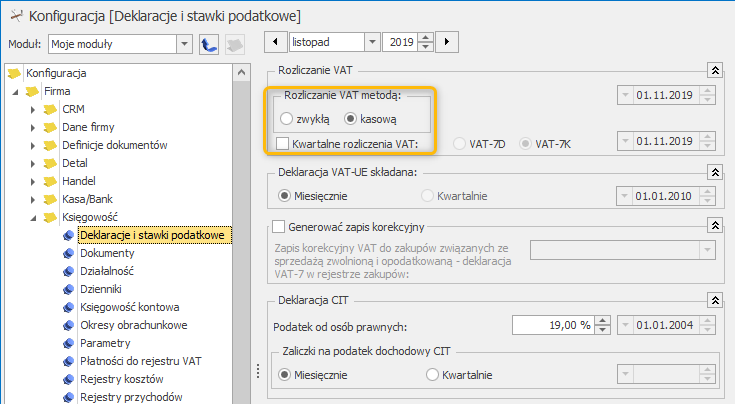

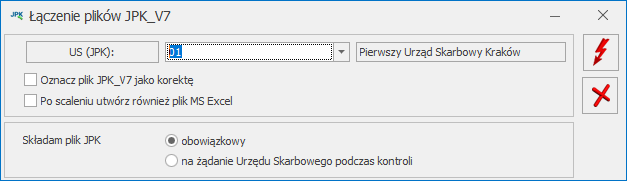

Zmiana w Konfiguracji

Deklaracja IFT-2/IFT-2R jest dostępna dla wszystkich rodzajów księgowości w menu Księgowość/ CIT/ Deklaracje IFT-2/IFT-2R jeżeli w Konfiguracji Firmy/ Dane firmy/ Deklaracje w sekcji Podatnik składa deklaracje/odprowadza zaliczki z tytułu zaznaczono nową opcję IFT-2R. Parametr jest domyślnie zaznaczony zarówno w nowych firmach, jak i w firmach zaktualizowanych z wcześniejszych wersji programu. Deklaracja IFT-2/IFT-2R składana jest do Lubelskiego Urzędu Skarbowego w Lublinie, w związku z tym w polu US (IFT 2R) domyślnie wskazany jest ten Urząd. Pole podlega edycji.

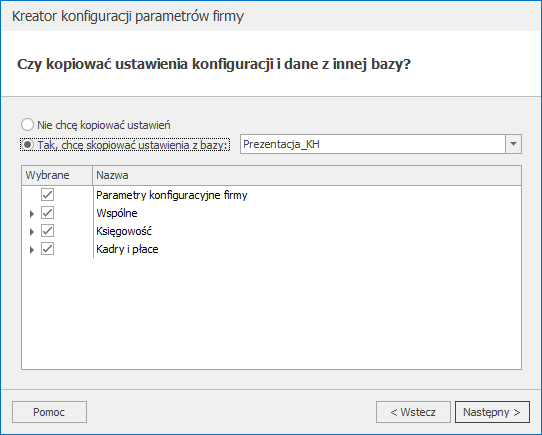

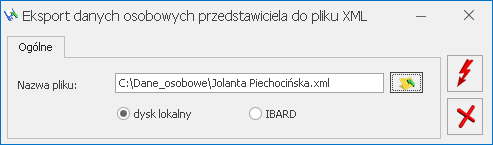

W Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA/ IFT-2R dodano pole Imię oraz Nazwisko dla przedstawiciela IFT-2R. W przypadku nowych firm pola mogą zostać automatycznie uzupełnione na podstawie kreatora konfiguracji parametrów firmy, pojawiającego się podczas pierwszego logowania do nowej firmy. W przypadku firm zaktualizowanych z wcześniejszych wersji programu, przenoszone są dane przedstawiciela CIT/ PIT-4R.Lista deklaracji IFT-2/ IFT-2R

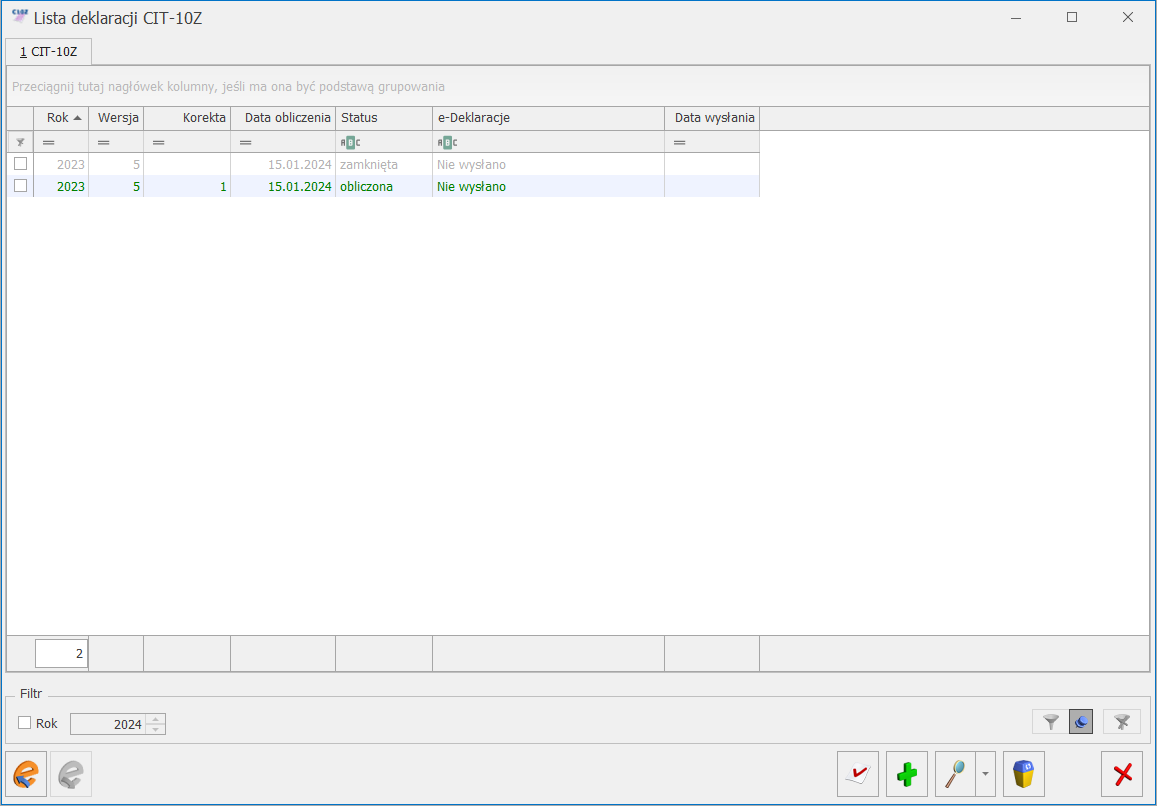

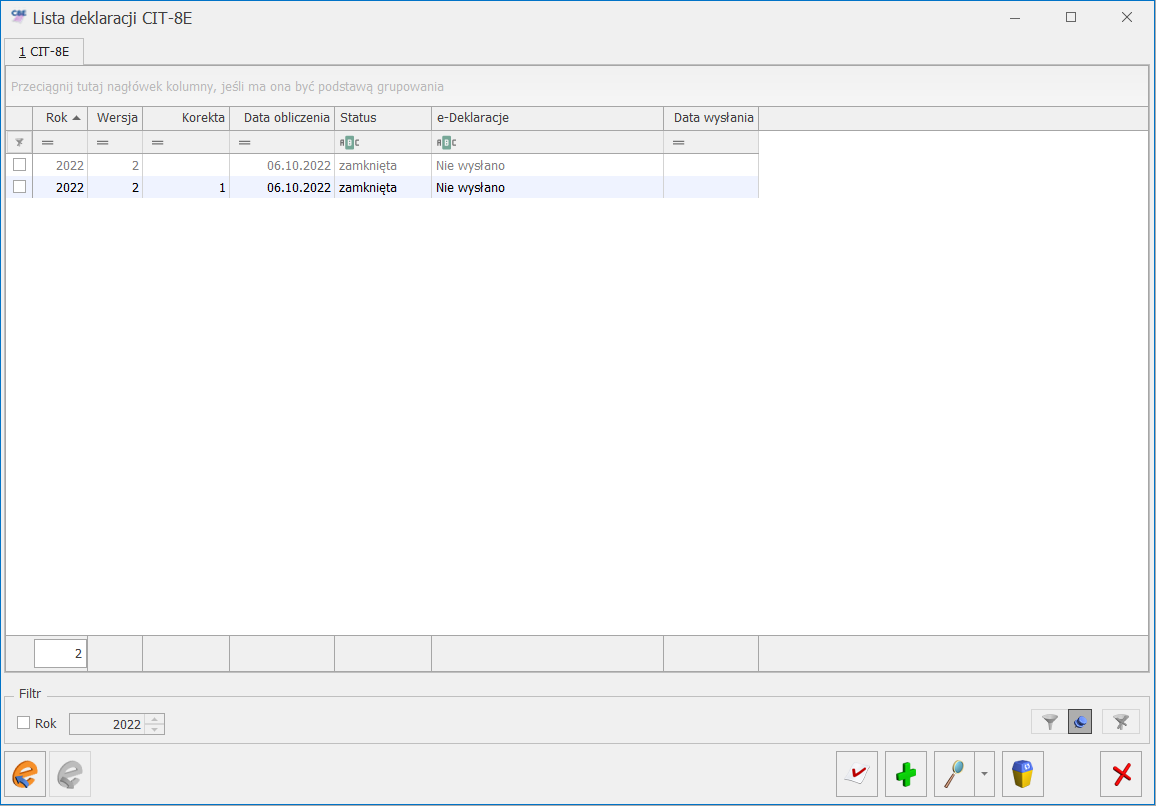

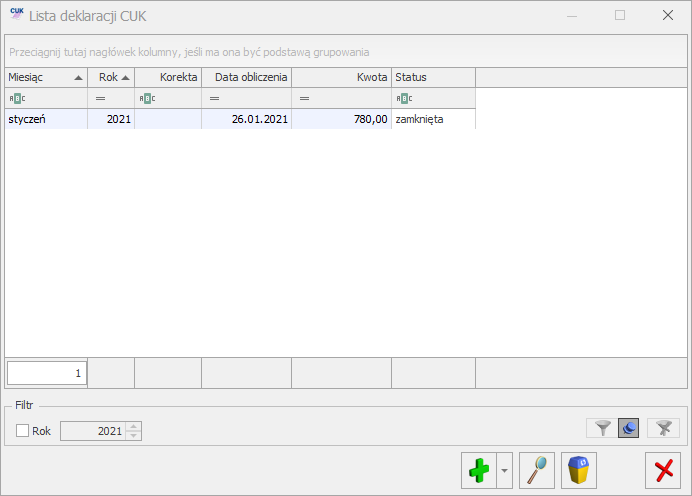

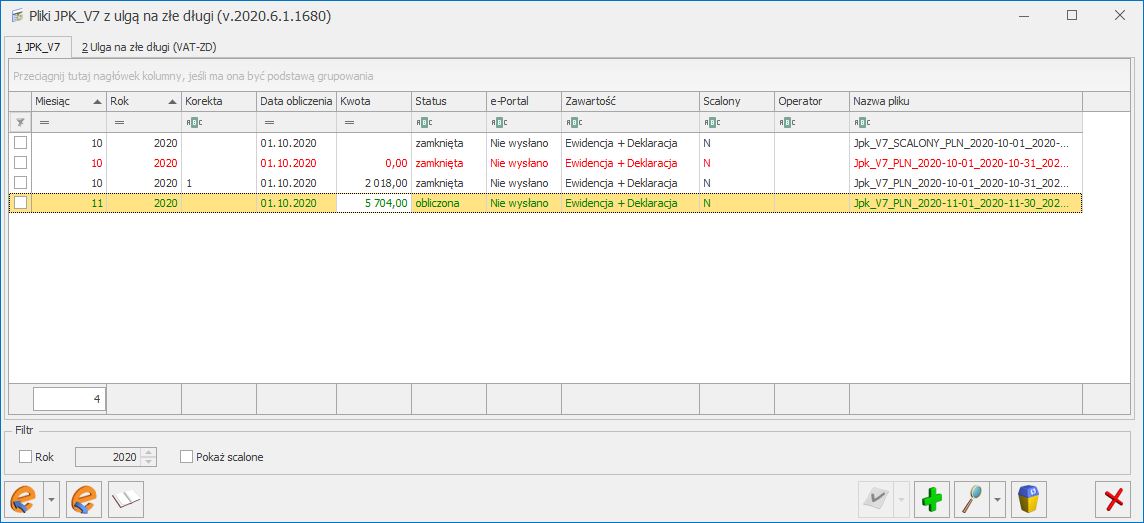

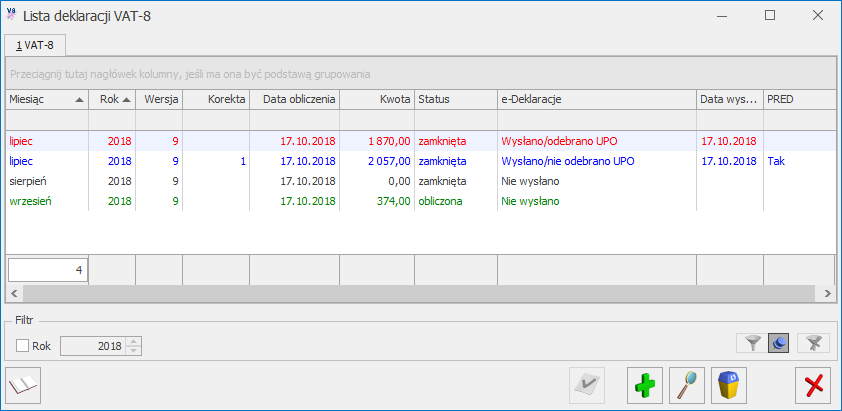

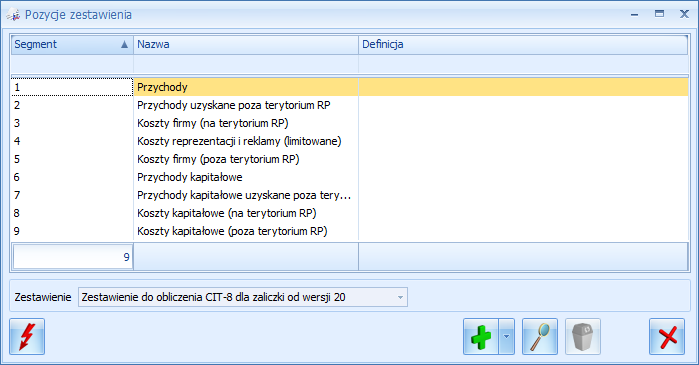

Po przejściu do menu Księgowość/ CIT/ Deklaracje IFT-2/IFT-2R dostępna jest Lista deklaracji IFT-2/IFT-2R zawierająca kolumny:

- Rok – rok, za który składana jest deklaracja.

- Kontrahent – podmiot, dla którego składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Korekta – oznaczenie, w jakim celu została sporządzona deklaracja (złożenie deklaracji lub korekta deklaracji).

- Data obliczenia – data obliczenia deklaracji.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

- Okres od – początek okresu, za jaki składana jest deklaracja.

- Okres do – koniec okresu, za jaki składana jest deklaracja.

- Rodzaj – rodzaj deklaracji (IFT-2 lub IFT-2R).

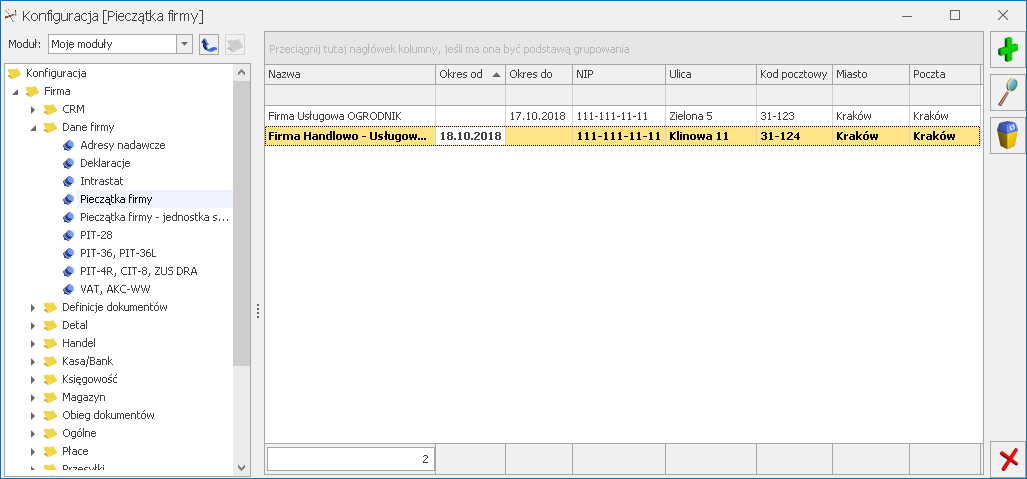

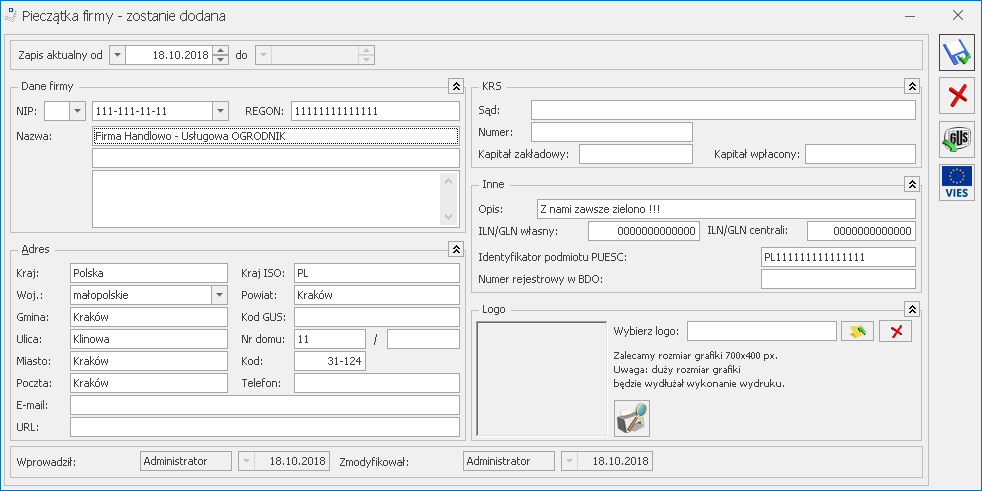

- Identyfikator podatkowy NIP płatnika/podmiotu – pobierany z Konfiguracji Firmy/ Dane firmy/ Pieczątka firmy, nie podlega edycji na formularzu deklaracji.

- Okres, za który składana jest deklaracja – pobierany z okna dodawania deklaracji IFT-2/IFT-2R, nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego jest adresowana deklaracja – pobierany jest urząd wskazany w Konfiguracji Firmy/ Dane firmy/ Deklaracje, podlega edycji na formularzu deklaracji.

- Cel złożenia formularza (złożenie informacji, korekta informacji) – nie podlega edycji na formularzu deklaracji.

- Rodzaj płatnika/podmiotu – pobierany z Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, IFT-2R, nie podlega edycji na formularzu deklaracji.

- Nazwa i adres płatnika/podmiotu – dane pobierane z Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, IFT-2R, podlegają edycji na formularzu deklaracji.

- Nazwa, numer identyfikacyjny podatnika, adres siedziby – dane pobierane z karty kontrahenta, podlegają edycji na formularzu deklaracji.

- Imię i nazwisko płatnika/podmiotu lub osób upoważnionych przez płatnika/podmiot – dane pobierane z Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS DRA, IFT-2R podlegają edycji na formularzu deklaracji.

- Księgowość. Deklaracja CIT-8E. Umożliwiono dodanie deklaracji rocznej CIT-8E(4) z załącznikiem CIT EZ(3) na nowym formularzu obowiązującym za rok 2023 wraz z jego wydrukiem oraz wysyłką do systemu e-Deklaracje.

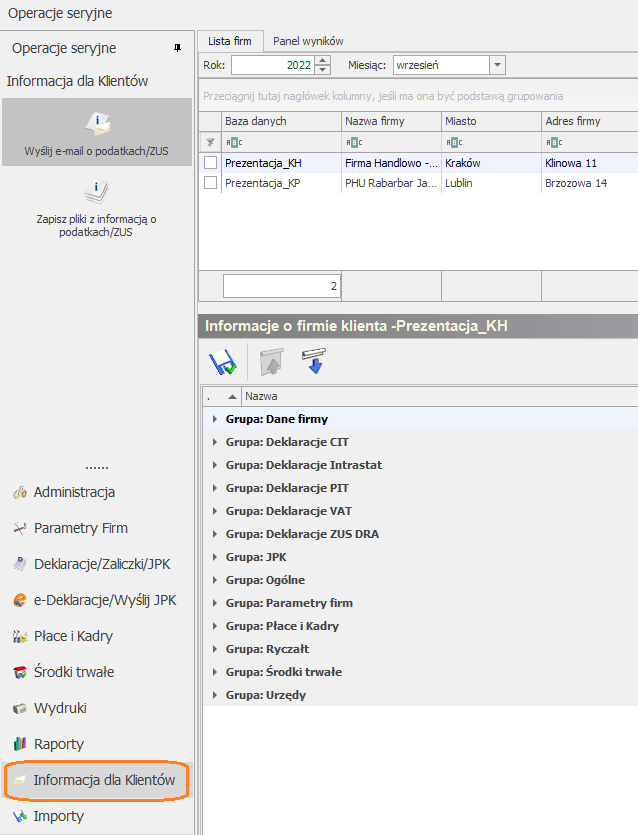

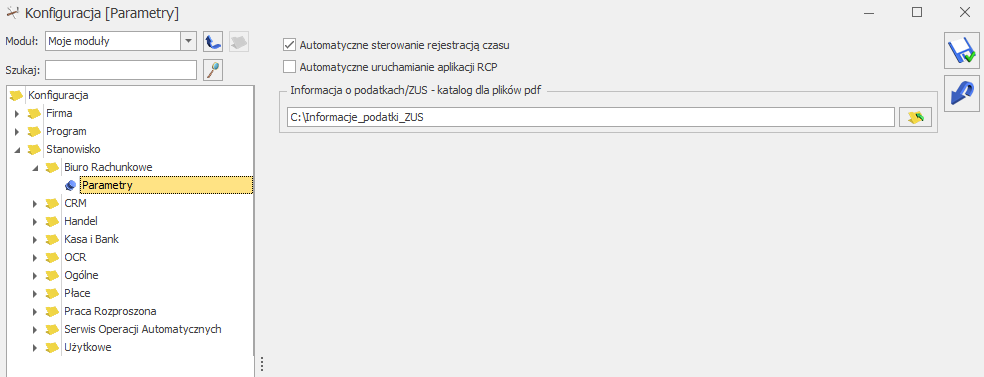

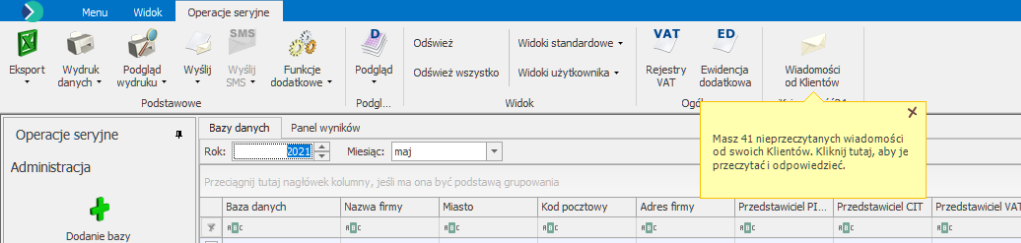

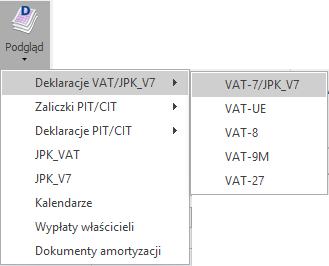

- Biuro Rachunkowe. Deklaracja roczna CIT-8. Z poziomu Comarch ERP Optima Biuro Rachunkowe udostępniono możliwość naliczania deklaracji rocznej CIT-8(33) na nowym formularzu obowiązującym za rok 2023, wraz z możliwością podglądu w aplikacji Comarch Deklaracje Podatkowe, zatwierdzania, wydruku, wysyłki do systemu e-Deklaracje, odbioru UPO oraz eksportu do Comarch ERP Pulpit Menadżera.

- Biuro Rachunkowe. Deklaracja IFT-2/IFT-2R.

- Z poziomu Comarch ERP Optima Biuro Rachunkowe udostępniono możliwość wysyłki deklaracji IFT-2 oraz IFT-2R do systemu e-Deklaracje wraz z opcją odbioru UPO oraz wydruku tych deklaracji.

- W raportach: Dokumenty modyfikowane, Statusy e-Deklaracji, Wprowadzone dokumenty dodano informacje o deklaracjach IFT-2/IFT-2R(10).

- Biuro Rachunkowe. Deklaracja CIT-8E oraz CIT-10Z. Z poziomu Comarch ERP Optima Biuro Rachunkowe udostępniono możliwość wydruku deklaracji CIT-8E, CIT-10Z.

- Biuro Rachunkowe. Deklaracja CIT-8E - Raporty/Informacja dla Klientów. W raporcie Podatki do zapłaty dodano informację o kwocie płatności do deklaracji CIT-8E od wersji formularza 3. Dodatkowo informacja ta jest uwzględniona na wydruku Informacja dla Klientów.

Zmiany

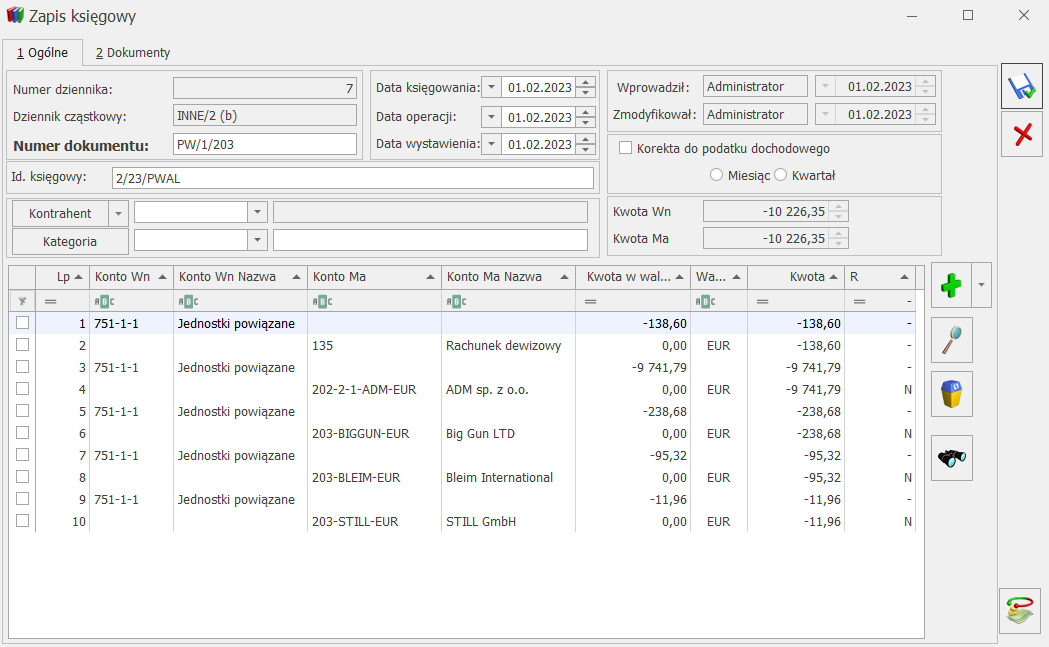

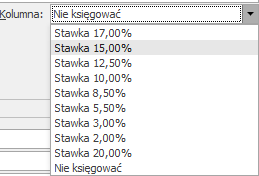

- Księgowość kontowa. Schematy księgowań. W schematach księgowych o typie Lista płac umożliwiono księgowanie za pomocą makr: @ZasilekOpod, @ZasilekNOpod następujących typów wypłaty:

- Wyrówn. zas. macierz. (rodz. Za życiem),

- Zasiłek macierz. (rodz. Za życiem) (n),

- Zasiłek macierz. (rodz. Za życiem) (o),

- Zasiłek macierzyński (rodz. Za życiem),

- Wyrówn. zasiłku macierz. (rodz. 9 tyg.),

- Zasiłek macierzyński (rodz. 9 tyg.),

- Zasiłek macierzyński (rodz. 9 tyg.) (n),

- Zasiłek macierzyński (rodz. 9 tyg.) (o).

- Księgowość kontowa. Z poziomu listy deklaracji CIT-8 udostępniono wydruki deklaracji CIT-8(33) wraz z załącznikami za rok 2023 oraz wydruk Korekta podatku/ Zestawienie dokumentów do korekty podatku.

- Księgowość. Po zmianie rodzaju księgowości w Konfiguracji Firmy/ Księgowość/ Parametry z Księgi podatkowej lub Księgowości kontowej na Ewidencję ryczałtową, w Konfiguracji Firmy/ Dane firmy/ PIT-28 w polu Typ domyślnie zaznaczana jest opcja Gospodarcza.

- Księgowość. Zaktualizowano listę Organizacji Pożytku Publicznego zgodnie z Wykazem organizacji pożytku publicznego uprawnionych do otrzymania 1,5% podatku dochodowego od osób fizycznych za 2023 rok w 2024 roku, zaktualizowanym 5 lutego 2024 r.

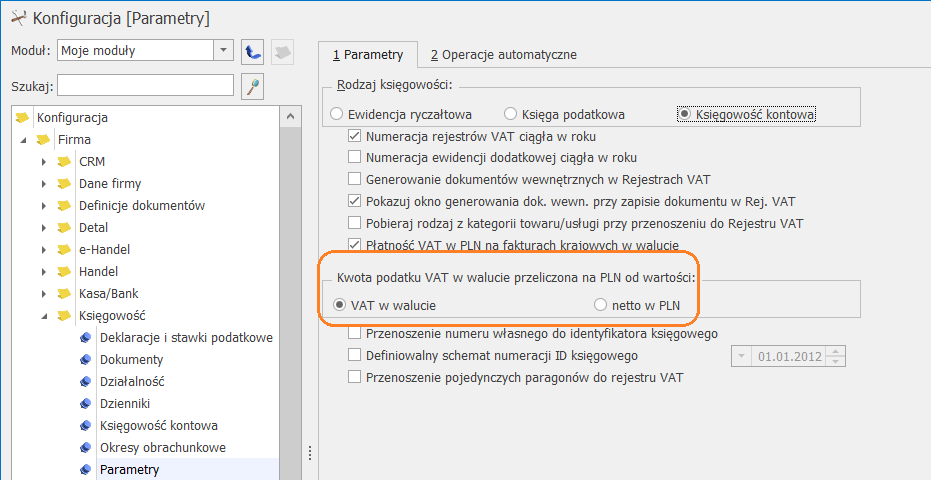

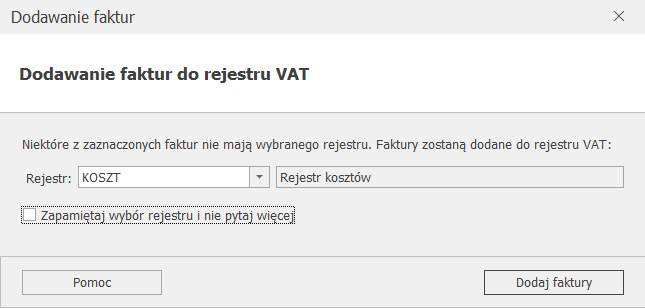

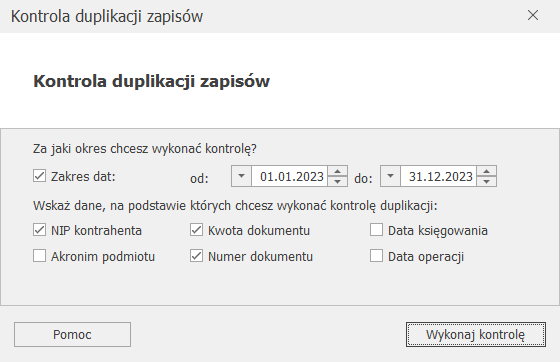

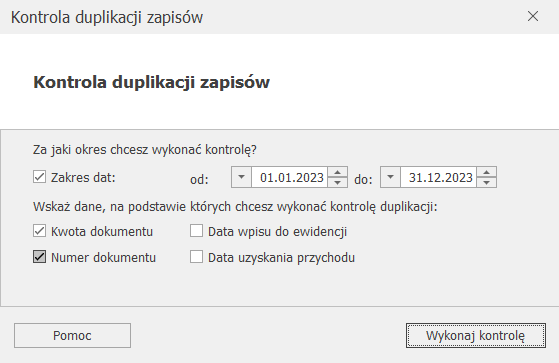

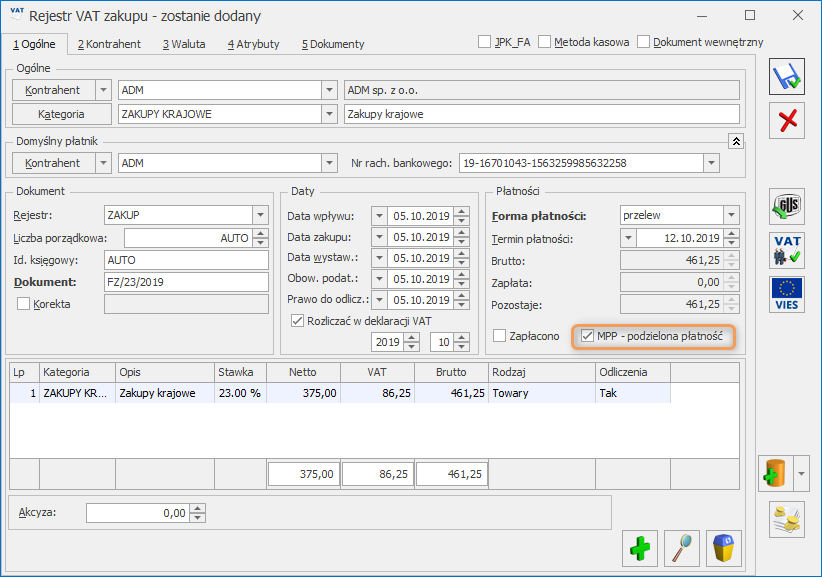

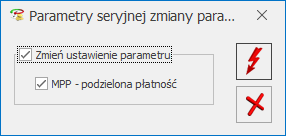

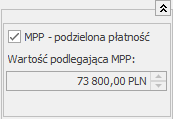

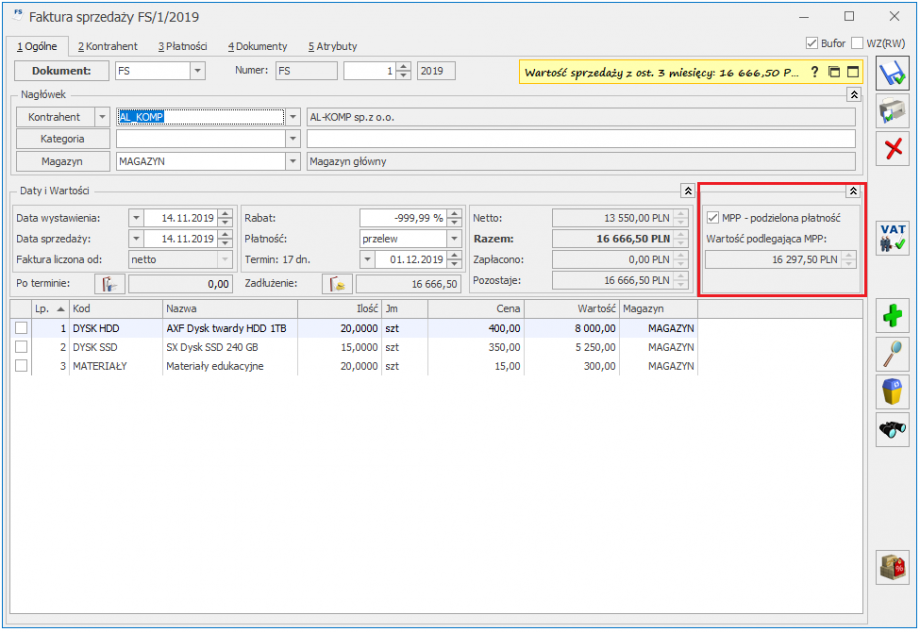

- Rejestry VAT zakupu. W przypadku importu z KSeF na listę faktur zakupu faktury walutowej z naliczonym VAT, podczas przenoszenia takiej faktury do rejestru VAT, jeżeli na fakturze zaznaczono parametr MPP – podzielona płatność oraz w Konfiguracji Firmy/ Księgowość/ Parametry odznaczono parametr Płatność VAT w PLN na fakturach krajowych w walucie, pojawia się komunikat: Dokument jest wystawiony w walucie z naliczoną płatnością VAT w PLN. Aby wczytać dokument należy w Konfiguracji/ Firma/ Księgowość/ Parametry zaznaczyć parametr: Płatność VAT w PLN na fakturach krajowych w walucie. Czy chcesz zmienić ustawienia tego parametru? Zaakceptowanie komunikatu powoduje zaznaczenie parametru w Konfiguracji i przeniesienie dokumentu do rejestru VAT. Wybór opcji Nie skutkuje tym, że faktura nie jest przenoszona do rejestru VAT.

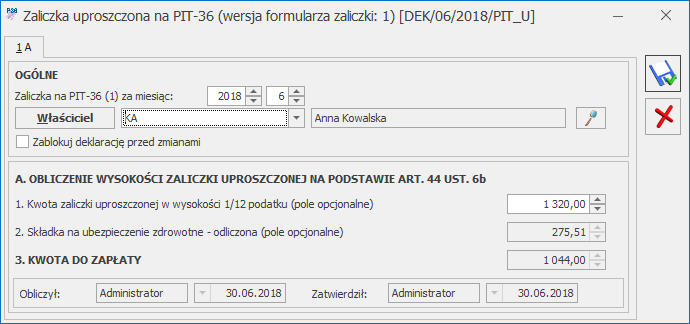

- Deklaracja PIT-36(31). Zaktualizowano wzór dokumentu elektronicznego służącego do wysyłki deklaracji PIT-36(31) do systemu e-Deklaracje.

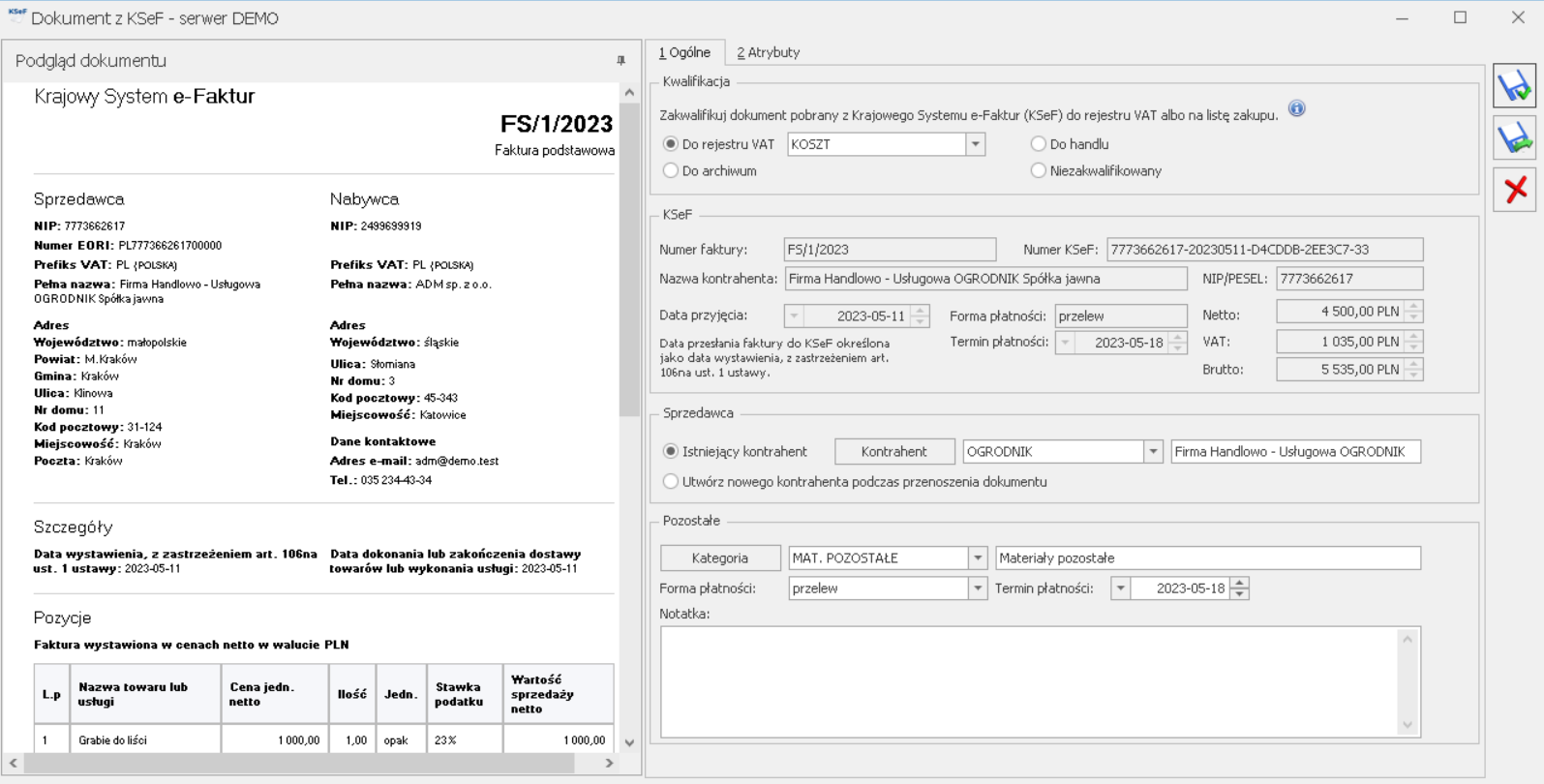

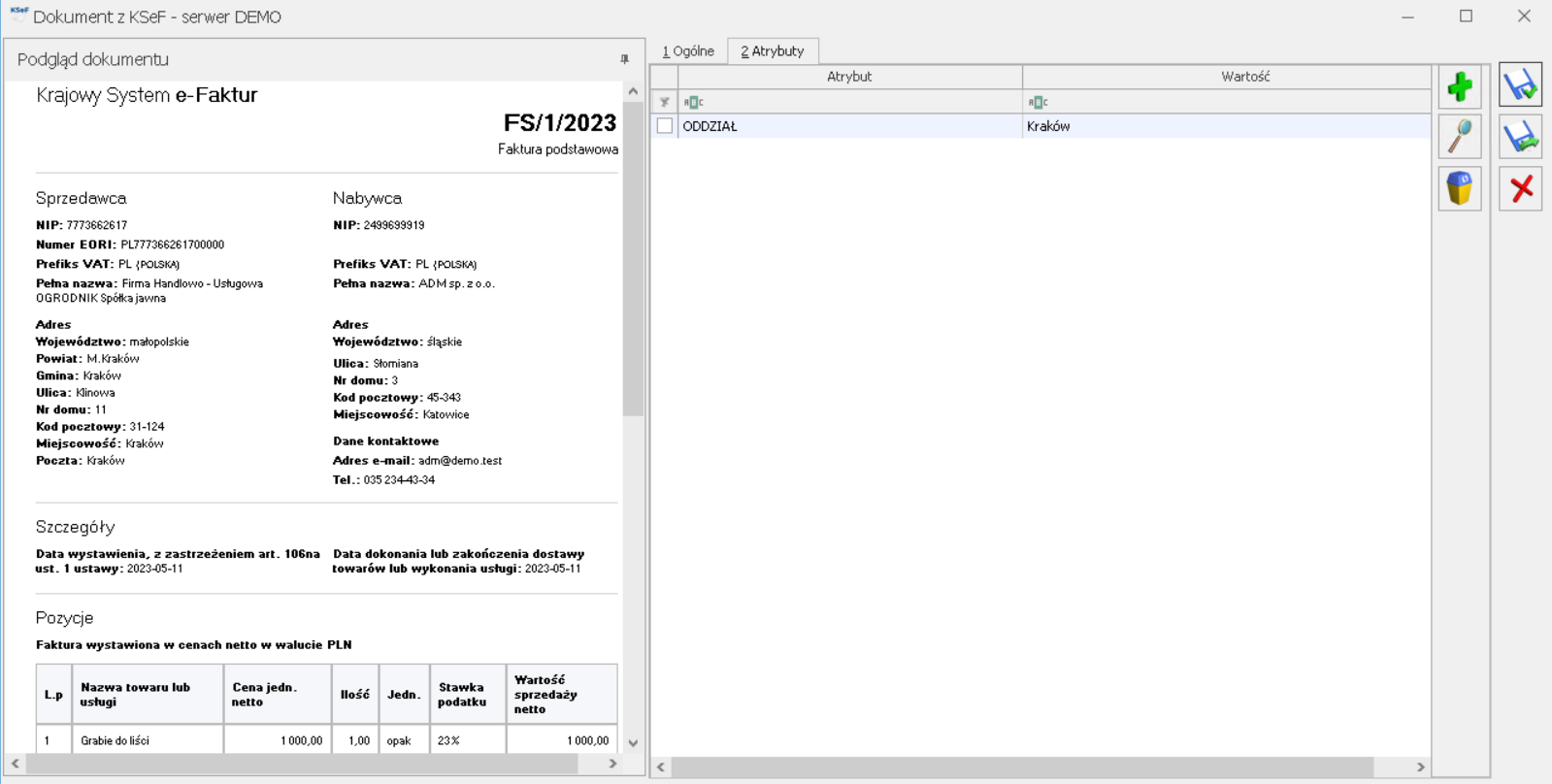

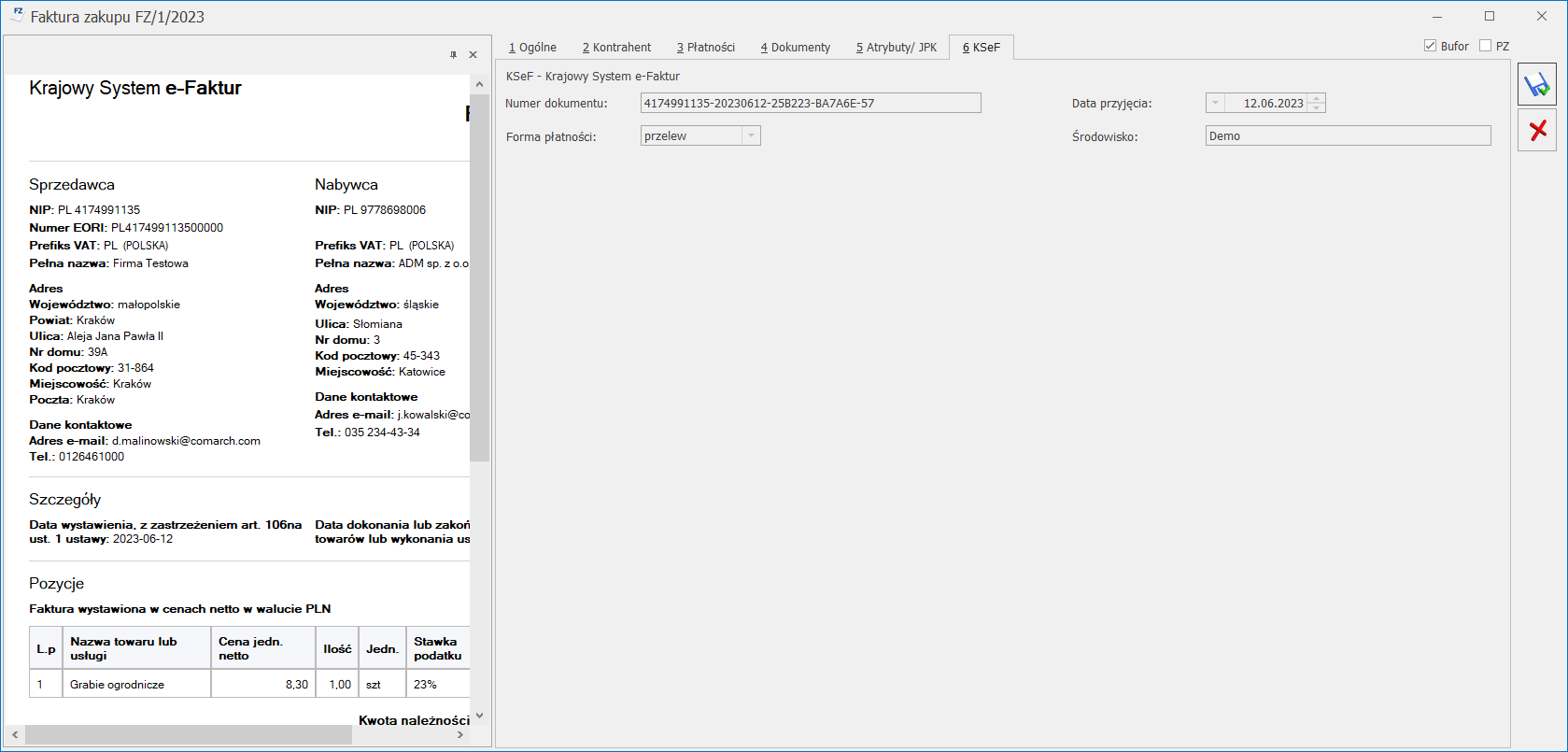

- Import faktur z KSeF. Na dokumencie pobranym z KSeF w sekcji KSeF wyświetlana jest forma płatności pobrana z KSeF.

Poprawiono

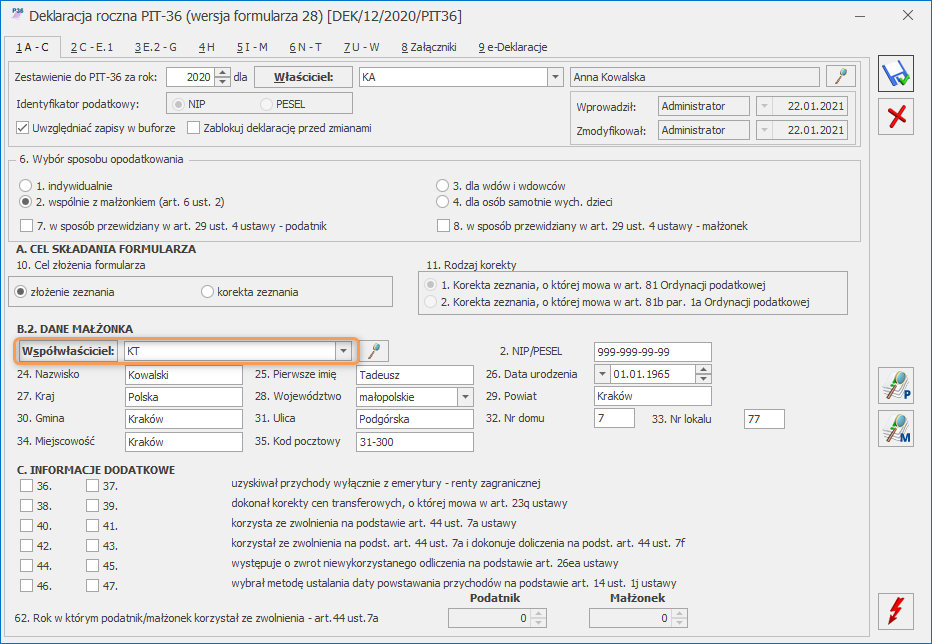

- Deklaracja PIT-36(31). Umożliwiono wysyłkę deklaracji PIT-36(31) do systemu e-Deklaracje w przypadku gdy na deklaracji PIT-36 wybrano rozliczenie wspólnie z małżonkiem (w poz. 6 wskazana opcja nr 2), zaznaczono poz. 60 i uzupełniono kwotę w poz. 68 i/lub w poz. 70 i/lub w poz. 72.

- Księgowość. Poprawiono opis na wydruku noty odsetkowej na której wybrano odsetki od zaległości w transakcjach handlowych.

- Import faktur z KSeF. Poprawiono pobieranie z KSeF dokumentów wystawionych w innych systemach.

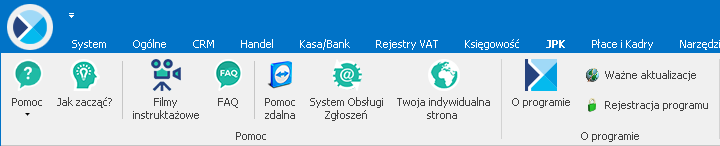

Aktualizacje po wydaniu wersji

Zobacz jak automatycznie pobrać udostępnione aktualizacje. Automatyczne aktualizacje programu

Aktualizacja w dniu 08.05.2024

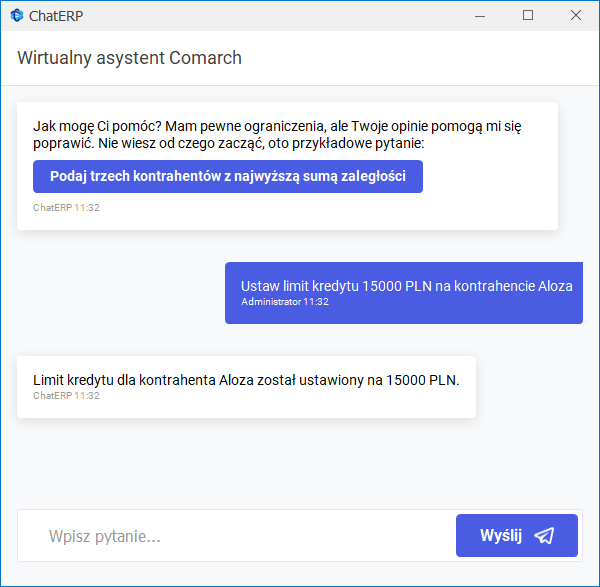

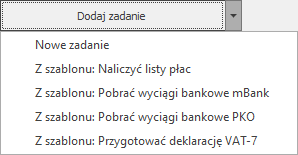

- Comarch ChatERP. W programie Comarch ERP Optima przywrócono możliwość zlecania zadań do wykonania przez ChatERP. Po aktualizacji będzie można na powrót wydawać asystentowi polecenia np. wystawienia faktury sprzedaży.

Aktualizacja w dniu 26.03.2024

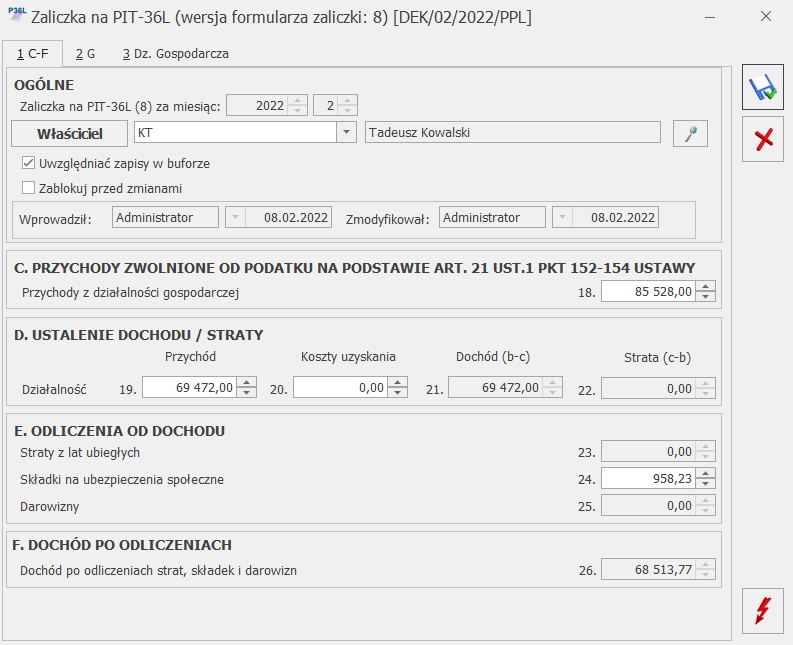

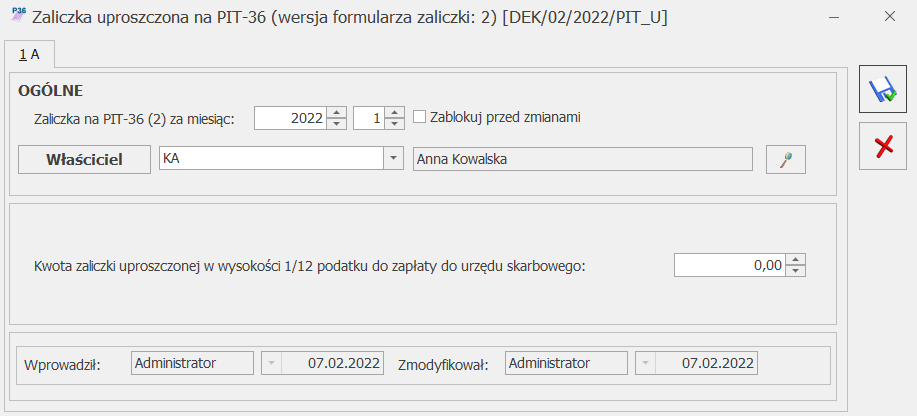

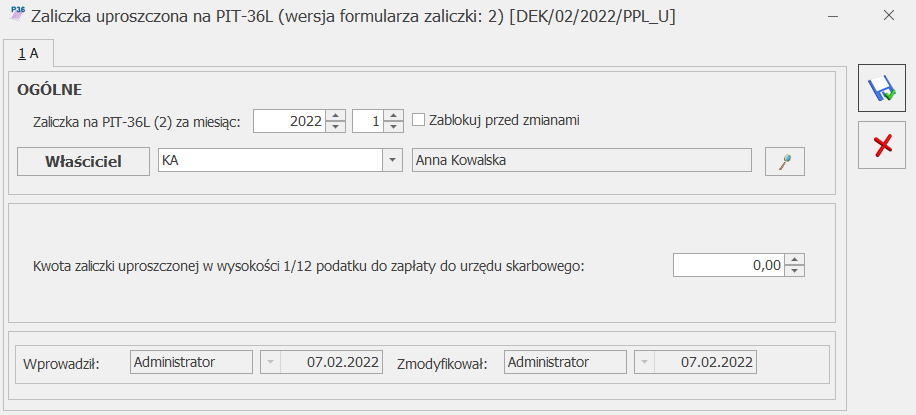

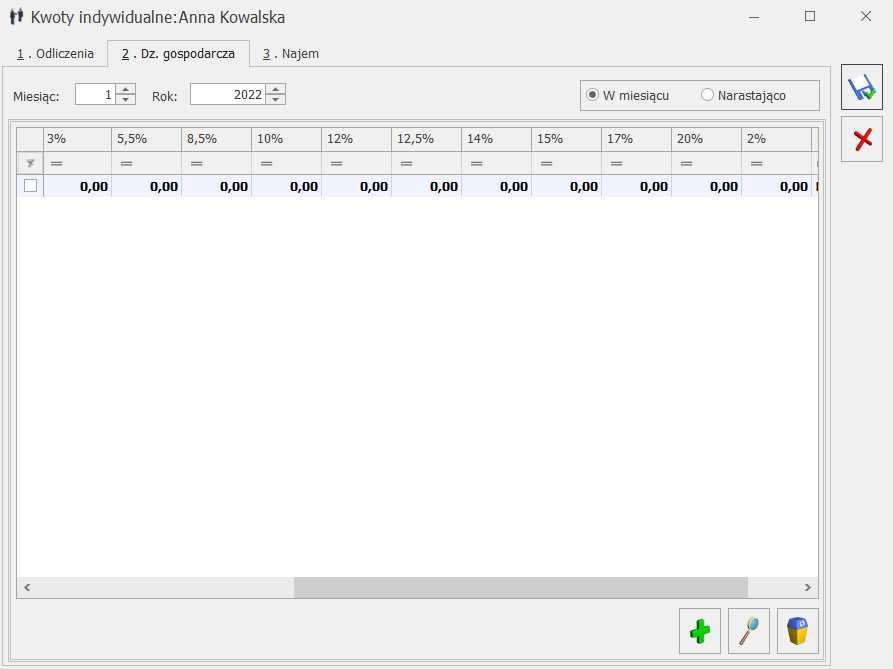

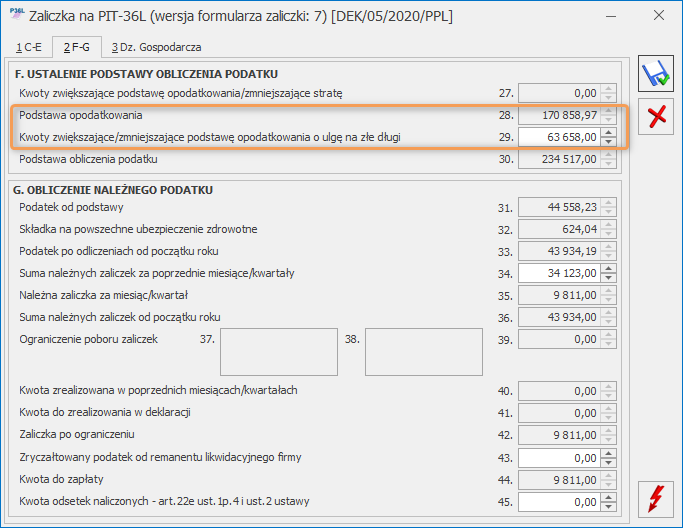

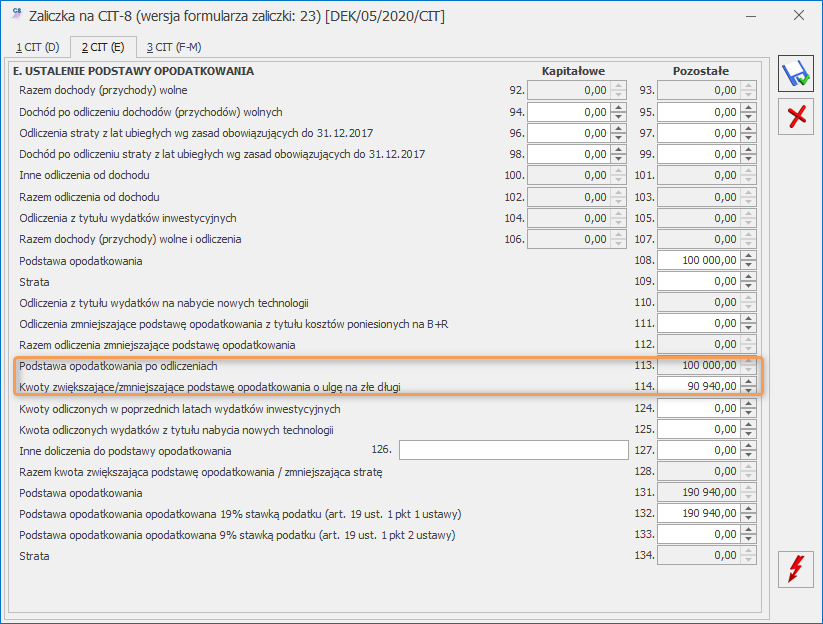

- PIT-36L(20), PIT-28(26) – zwrot składki zdrowotnej. Na formularzach deklaracji rocznych PIT-36L(20) i PIT-28(26) umożliwiono podwyższenie przychodów o zwrot nadpłaconej składki zdrowotnej. . Na formularzu deklaracji PIT-36L(20) umożliwiono zwiększenie kwoty przychodów w pozycji 28 Przychód. Zwiększona kwota przychodów nie jest przenoszona na załącznik PIT/B(21). . Na formularzu deklaracji PIT-28(26) w sekcji D Przychody podatnika objęte ryczałtem według stawek umożliwiono zwiększenie kwoty przychodów w pozycjach: 25-33, 35-43, 45-46, 48. Zwiększona kwota przychodów nie jest przenoszona na załącznik PIT-28/B(20).

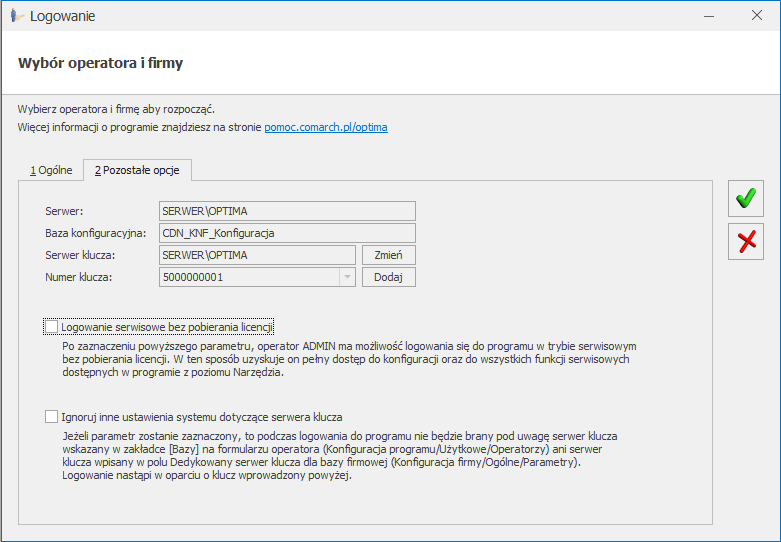

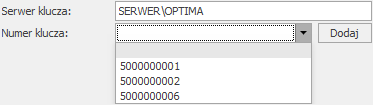

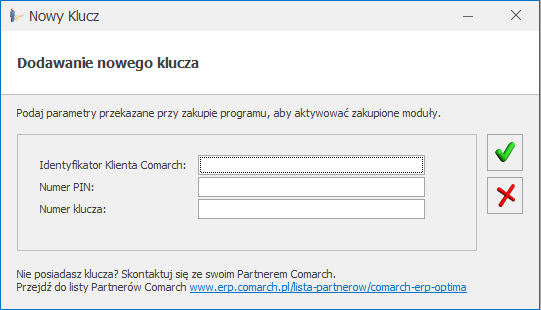

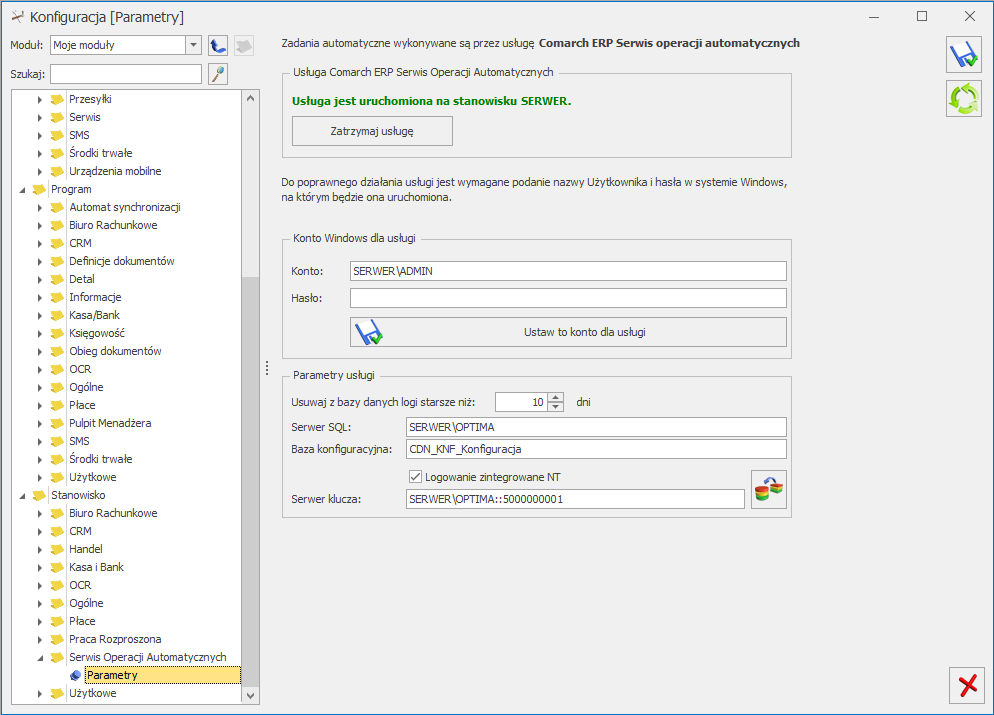

Instalacja i reinstalacja systemu

Instalacja systemu

Szczegółowe informacje na temat instalacji znajdują się w Instrukcji instalacji.

Zmiany wymagań sprzętowych i systemowych

- Procesor firmy Intel lub AMD min. 2 GHz

- 2 GB pamięci RAM

- Dysk: 5 GB wolnej przestrzeni

- System operacyjny Windows 11, Windows 10, Windows Server 2022, Windows Server 2019, Windows Server 2016

- Microsoft .NET Framework w wersji minimum 4.7.2

- Drukarka pracująca w systemie Microsoft Windows

W instalacjach wielostanowiskowych zalecamy wykorzystanie dedykowanego serwera bazy danych. W sprawie konfiguracji sprzętowej dla takich instalacji prosimy o kontakt z Autoryzowanym Partnerem Comarch.

Reinstalacja programu

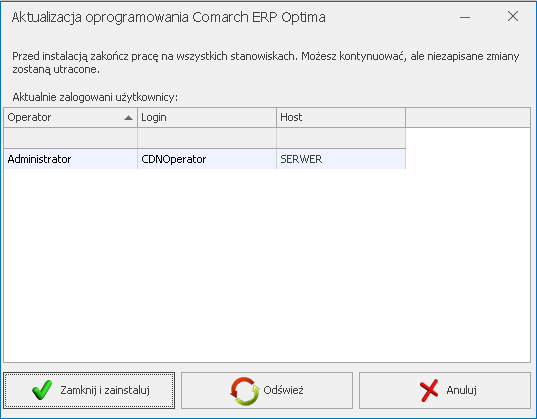

Reinstalacja z poprzedniej wersji

W celu wykonania reinstalacji programu, należy z poziomu kreatora umieszczonego na płycie Comarch ERP Optima uruchomić opcję instalacji (Zainstaluj/ Zainstaluj Comarch ERP Optima). Reinstalację programu Comarch ERP Optima można uruchomić również z jednoplikowych instalatorów, które dostępne są do pobrania po zalogowaniu na stronach indywidualnych dla Klientów www.comarch.pl/erp/dla-klientow. Reinstalacja spowoduje wykonanie konwersji baz danych.

Od wersji Comarch ERP Optima 2019.5.1 wymagana jest na komputerze obecność pakietu Microsoft .NET Framework 4.7.2. W przypadku jego braku zostanie on doinstalowany przez instalator Comarch ERP Optima.

Reinstalacja przebiega w podobny sposób, jak instalacja programu i jest dokładnie opisana w Instrukcji instalacji.

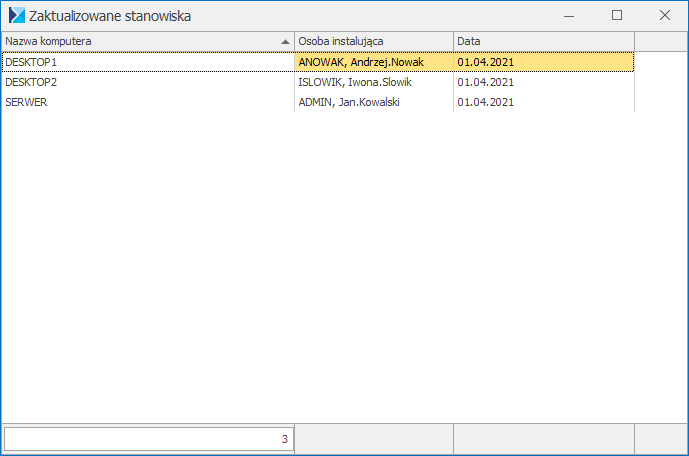

Reinstalacja musi być wykonana na wszystkich komputerach, gdzie działa program Comarch ERP Optima w wersji wcześniejszej niż 2024.3.1. Reinstalacja programu spowoduje uaktualnienie wersji.

Reinstalacja do najnowszej wersji 2024.3.1 jest możliwa zarówno z wcześniejszych wersji 2014 oraz 2013.7. W przypadku konieczności skonwertowania bazy z wcześniejszej wersji programu należy zrobić to dwuetapowo, czyli najpierw zainstalować wersję 2013.7, a dopiero następnie wersję 2024.3.1.

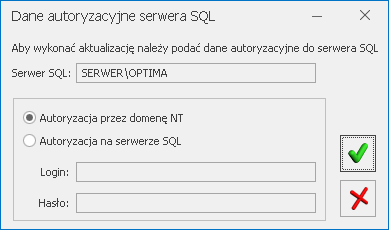

Współpraca z Microsoft SQL Server

Od wersji 2023.2.1 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji wcześniejszej niż SQL Server 2014. Przed instalacją Comarch ERP Optima zalecamy wykonanie kopii bezpieczeństwa dla bazy konfiguracyjnej oraz wszystkich baz firmowych. W przypadku posiadania baz z MS SQL 2012, 2008, 2008 R2, 2005 lub 2000, aby móc pracować na Comarch ERP Optima 2024.2.1 należy zainstalować nowszą wersję silnika bazy danych i przenieść na niego bazy danych. Można do tego wykorzystać narzędzie Migrator baz danych, które znajduje się na Indywidualnych Stronach Klientów w obszarze aktualnych wersji (http://www.erp.comarch.pl/klienci/default.aspx?site=2248). W przypadku próby połączenia się użytkownika z silnikiem bazy danych MS SQL w wersji 2000 pojawi się komunikat: Wybrany serwer SQL jest w wersji 2000, ta wersja nie jest obsługiwana. Skonfiguruj połączenie z serwerem SQL w nowszej wersji.

Szczegółowe informacje dotyczące współpracy z Microsoft SQL Server znajdują się w Instrukcji instalacji.

Współpraca z innymi aplikacjami

Comarch ERP Optima 2024.4.1 współpracuje z następującymi aplikacjami:

| Aplikacja | Wersja | Uwagi |

|---|---|---|

| Wszystko.pl | ||

| Comarch e-Sklep | 2024 lub wyższy | |

| Comarch e-Sale | 2024 lub wyższy | |

| Comarch ERP Optima Pulpit Menadżera | 6.1.2 | |

| Comarch HRM | 2024.1 lub wyższy | |

| Comarch PPK | 2024.1 lub wyższy | |

| Comarch Mobile Zarządzanie | 2023.2.2 lub wyższy | |

| Comarch ERP Mobile Sprzedaż | 2023.2.2 lub wyższy | |

| Comarch ERP Mobile BI | Najnowsza wersja dostępna w Google Play (aktualnie 3.0) | https://play.google.com/store/apps/details?id=com.comarch.mobile.bi |

| Comarch ERP XL | 2023.2 lub wyższa | |

| Comarch ERP Altum | 2024.0.1 | |

| Comarch IBARD | Najnowsza | |

| Comarch e-Sprawozdania | 2024.0.0 | |

| Comarch DMS | 2023.0, 2023.1 lub 2024.0 | |

Ogólne i Kasa/Bank

Ogólne

Zmiany

- Comarch Deklaracje podatkowe. Na deklaracjach otwieranych w aplikacji Comarch Deklaracje podatkowe ustawiony jest format daty DD.MM.RRRR bez względu na ustawienia formatu daty systemu operacyjnego.

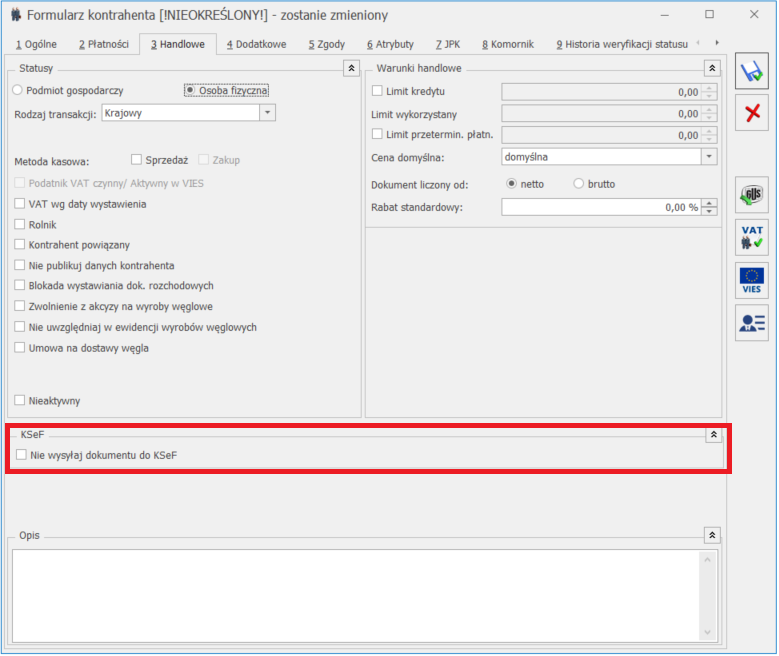

- Import kontrahentów. W przypadku importu kontrahentów z innej bazy danych, dla kontrahentów będących osobami fizycznymi zaznaczany jest parametr Nie wysyłaj dokumentu do KSeF jeżeli u kontrahenta w bazie źródłowej również jest on zaznaczony.

- Informacje o firmie. W przypadku kiedy nie nastąpiło zalogowanie do modułu Handel lub Handel Plus, w oknie Informacje o firmie na zakładce [Handel] nie są wyświetlane sekcje: Dokumenty do realizacji na dzisiaj, Zamówienia przeterminowane, Rezerwacje przeterminowane oraz Dokumenty WZ bez faktur.

- Informacje o firmie. Wyłączono możliwość personalizacji aktywnego okna dla okna Informacje o firmie.

- ChatERP. W przypadku kiedy w wyniku zapytania zwracanych jest kilka wartości, są one wyświetlane w osobnych liniach.

- Druki IPS. Usunięto funkcje dodatkowe dotyczące druków IPS. Ich producent nie udostępnia już takiej integracji.

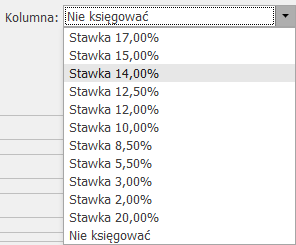

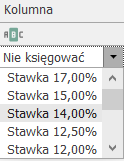

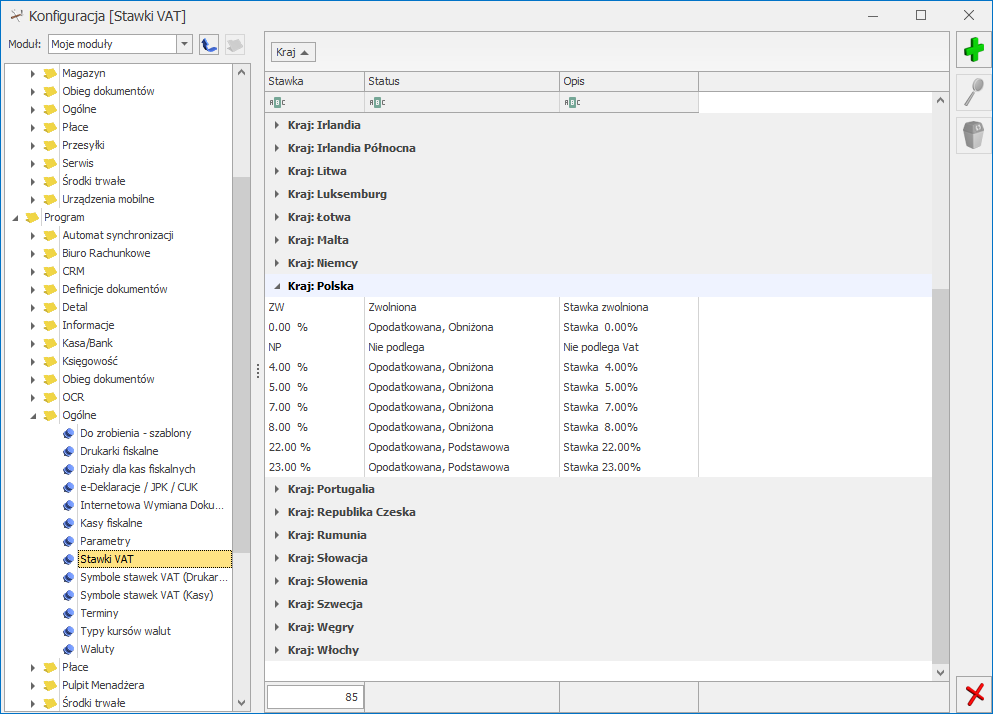

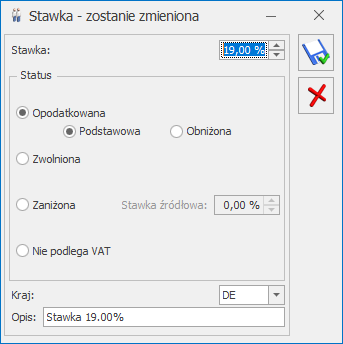

- Stawki VAT. Usunięta została 10% stawka podatku VAT dla Republiki Czeskiej. Jeżeli Użytkownik we wcześniejszej wersji programu dodał samodzielnie w Konfiguracji Programu/ Ogólne/ Stawki VAT stawkę podatku VAT dla Republiki Czeskiej w wysokości 10%, taka stawka jest usuwana podczas konwersji bazy danych.

- Adres e-mail w Konfiguracji. Umożliwiono wpisanie do 126 znaków w adresie e-mail dla przedstawiciela CIT (w Konfiguracji Firmy/ Dane firmy/ PIT-4R, CIT, ZUS-DRA, IFT-2R) oraz przedstawiciela VAT / AKC-WW / CUK (w Konfiguracji Firmy/ Dane firmy/ VAT, AKC-WW, CUK).

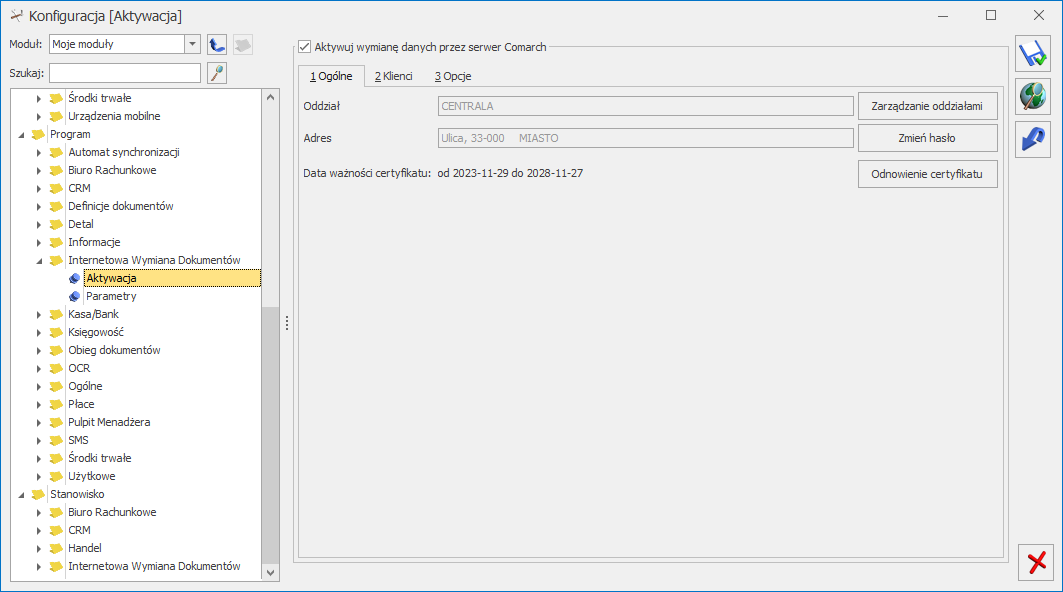

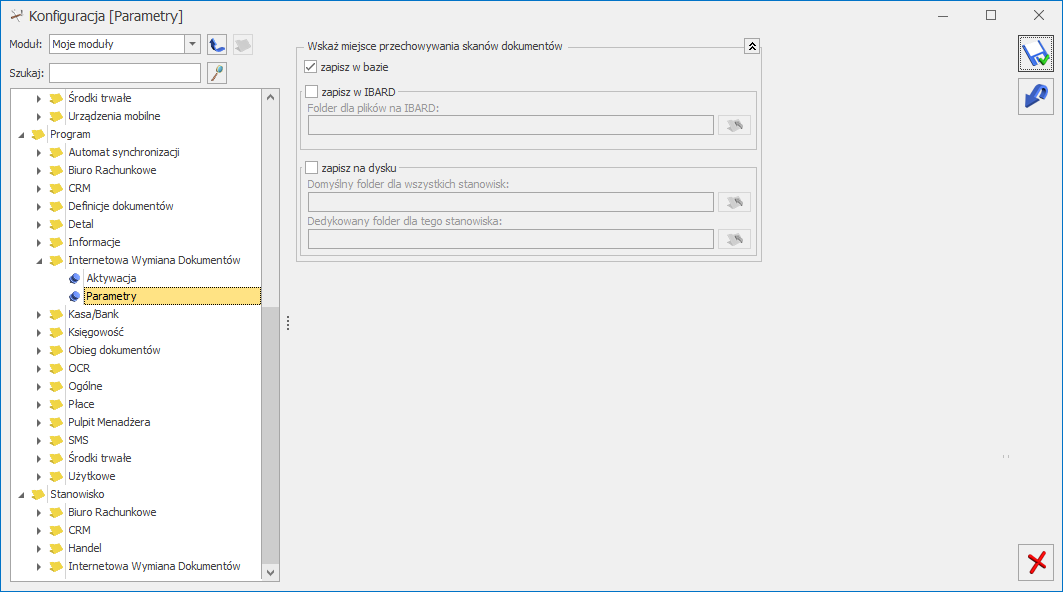

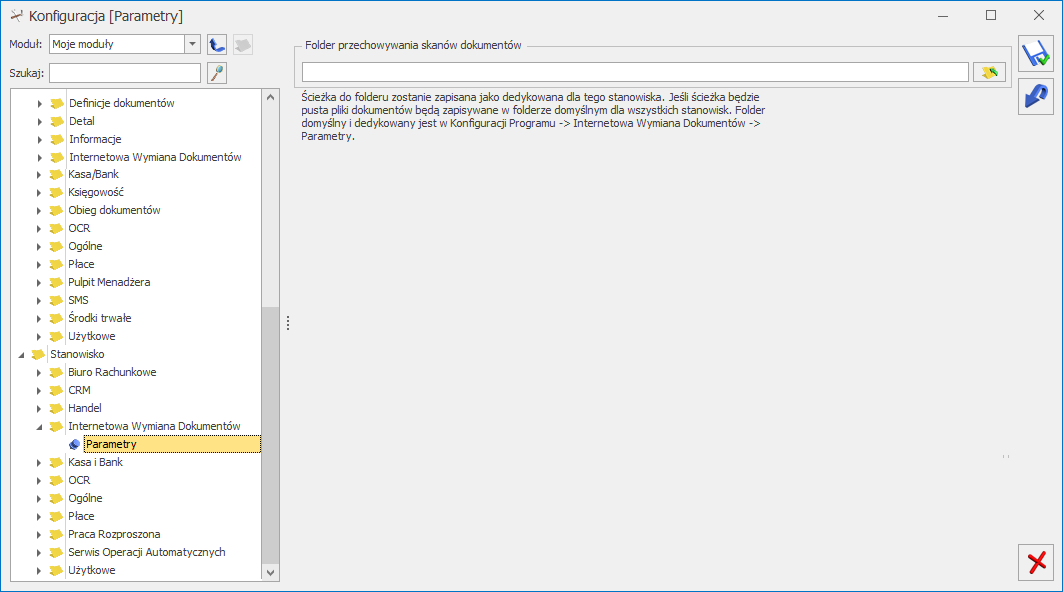

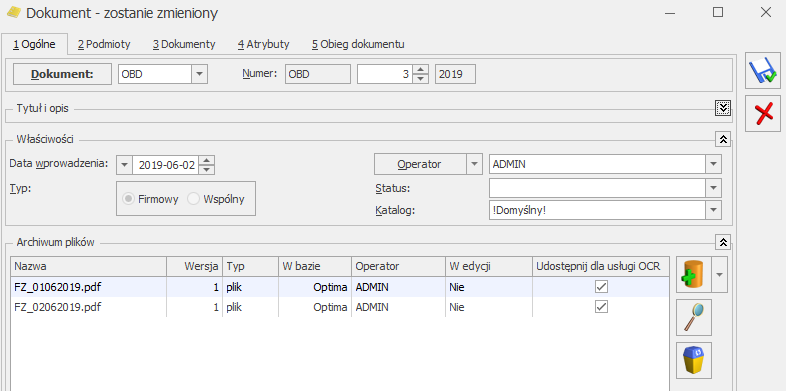

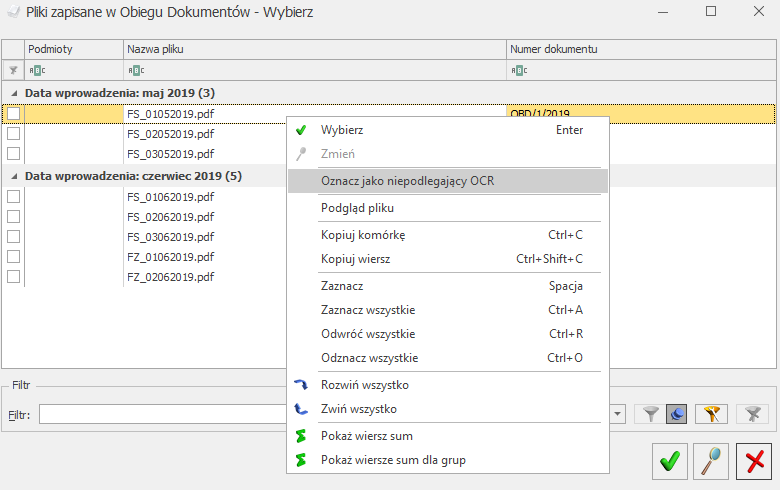

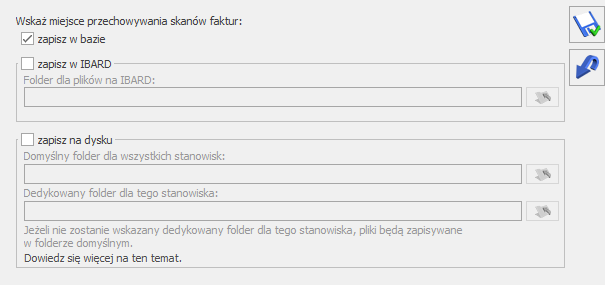

- Przechowywanie skanów dokumentów. Jeżeli w Konfiguracji Programu/ Internetowa Wymiana Dokumentów/ Parametry zaznaczono opcję zapisu na dysku dla przesyłanych skanów dokumentów, skany będą zapisywane w ramach wskazanego folderu w podfolderach o nazwach zgodnych z nazwami firm.

- Stawki VAT. Usunięta została 10% stawka podatku VAT dla Republiki Czeskiej. Jeżeli Użytkownik we wcześniejszej wersji programu dodał samodzielnie w Konfiguracji Programu/ Ogólne/ Stawki VAT stawkę podatku VAT dla Republiki Czeskiej w wysokości 10%, taka stawka jest usuwana podczas konwersji bazy danych.

- Wybór pliku dla kopii bazy danych. Po kliknięciu ikony Wybór pliku w kreatorze odtwarzania bazy z kopii / wykonywania kopii bezpieczeństwa, jeżeli serwer baz danych znajduje się na innym komputerze oraz procedura xp_cmdshell jest włączona na serwerze, pokazywany jest komunikat: Aby przeglądać foldery na serwerze zdalnym potrzebne jest odblokowanie na serwerze SQL użycia procedury xp_cmdshell. Czy chcesz, aby została teraz odblokowana? Po wciśnięciu przycisku Tak, następuje odblokowanie procedury xp_cmdshell i pokazywane jest okno z listą dysków i folderów na serwerze. Po wciśnięciu przycisku Nie następuje powrót do okna kreatora.

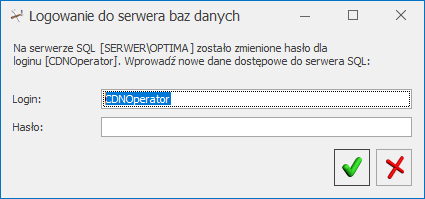

- Zmiana hasła loginu CDNOperator. Na oknie Zmiana hasła loginu CDNOperator dodany został parametr Zapisz hasło dla wszystkich użytkowników Windows. Jeżeli jest on zaznaczony (domyślne ustawienie) wówczas zmienione hasło jest zapamiętywane dla wszystkich użytkowników Windows. W przypadku niezaznaczenia parametru, hasło jest zapamiętywane jedynie dla obecnie zalogowanego użytkownika i w przypadku uruchomienia programu na innym użytkowniku Windows, nowe hasło będzie musiało zostać wprowadzone.

Poprawiono

- Podgląd plików JPK. Podczas próby podglądu w MS Excel zawartości plików JPK o znacznej wielkości mógł pojawiać się komunikat: Brak pamięci operacyjnej do wykonania tego polecenia. Działanie poprawiono.

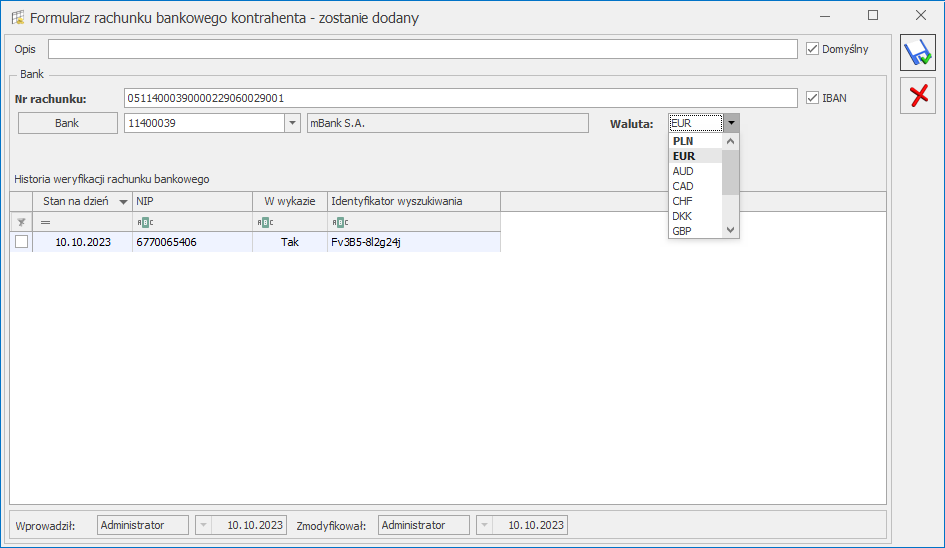

- Domyślny rachunek kontrahenta. Po zaznaczeniu na formularzu rachunku bankowego kontrahenta parametru Domyślny, jeżeli dla tej waluty już jest domyślny rachunek bankowy kontrahenta, po zapisaniu formularza ten rachunek jest oznaczany jako domyślny, a na wcześniejszym rachunku parametr zostaje odznaczony.

- Autonumeracja kodów kontrahentów. Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry włączona jest autonumeracja kodów kontrahentów przy dodawaniu i dodatkowo w schemacie numeracji jeden z członów to: Grupa, natomiast pole Domyślna grupa nie jest uzupełnione, podczas dodawania nowego kontrahenta pole Grupa pozostaje nieuzupełnione.

- Informacje o firmie. Po kliknięciu na oknie Informacje o firmie przycisku Pokaż znajdującego się na zakładce [Handel] w sekcji Dokumenty WZ bez faktur, otwierana jest odpowiednio wyfiltrowana lista Wydań zewnętrznych.

- Informacje o firmie. Na oknie Informacje o firmie w sekcji Deklaracje poprawiono wyświetlany status deklaracji.

- Import urzędów. Podczas pobierania listy urzędów w kreatorze konfiguracji parametrów firmy, w logu operacji pojawiał się komunikat o błędzie dotyczącym importu Lubelskiego Urzędu Skarbowego, który już jest w nowo zakładanej bazie. Działanie poprawiono.

- Nieaktywna baza firmowa. Jeżeli do bazy konfiguracyjnej podłączone były 2 bazy firmowe mające tę samą nazwę, przy czym jedna z nich była nieaktywna i nieskonwertowana do bieżącej wersji, podczas pracy na bazie aktywnej przy otwieraniu okien mogły pojawiać się komunikaty: Invalid column name. Działanie poprawiono.

- Raport SMS. Przy próbie otwarcia raportów SMS mógł pojawiać się komunikat: Object reference not set to an instance of an object. Działanie poprawiono.

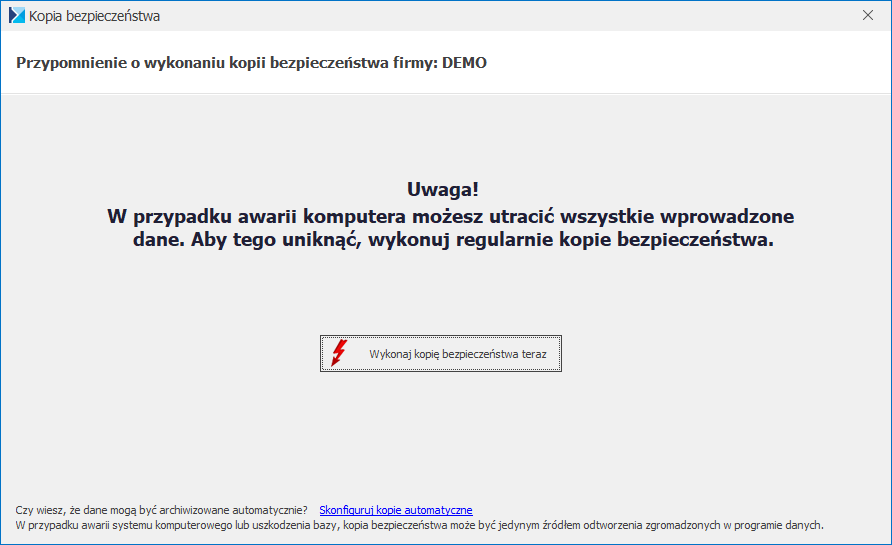

- Kopia bazy danych. Podczas odtwarzania bazy danych lub wykonywania kopii bezpieczeństwa, jeżeli ścieżka do pliku z kopią została uzupełniona ręcznie bądź wklejona oraz zablokowane zostało używanie procedury xp_cmdshell , pojawiał się komunikat: SQL Server blocked access to procedure sys.xp_cmdshell of component xp_cmdshell because this component is turned off as part of the security configuration for this server. A system administrator can enable the use of xp_cmdshell by using sp_configure. For more information about enabling xp_cmdshell, search for xp_cmdshell in SQL Server Books Online. Działanie poprawiono, umożliwiając wykonanie kopii lub odtworzenie bazy bez weryfikacji poprawności ścieżki.

Kasa/Bank

Nowości

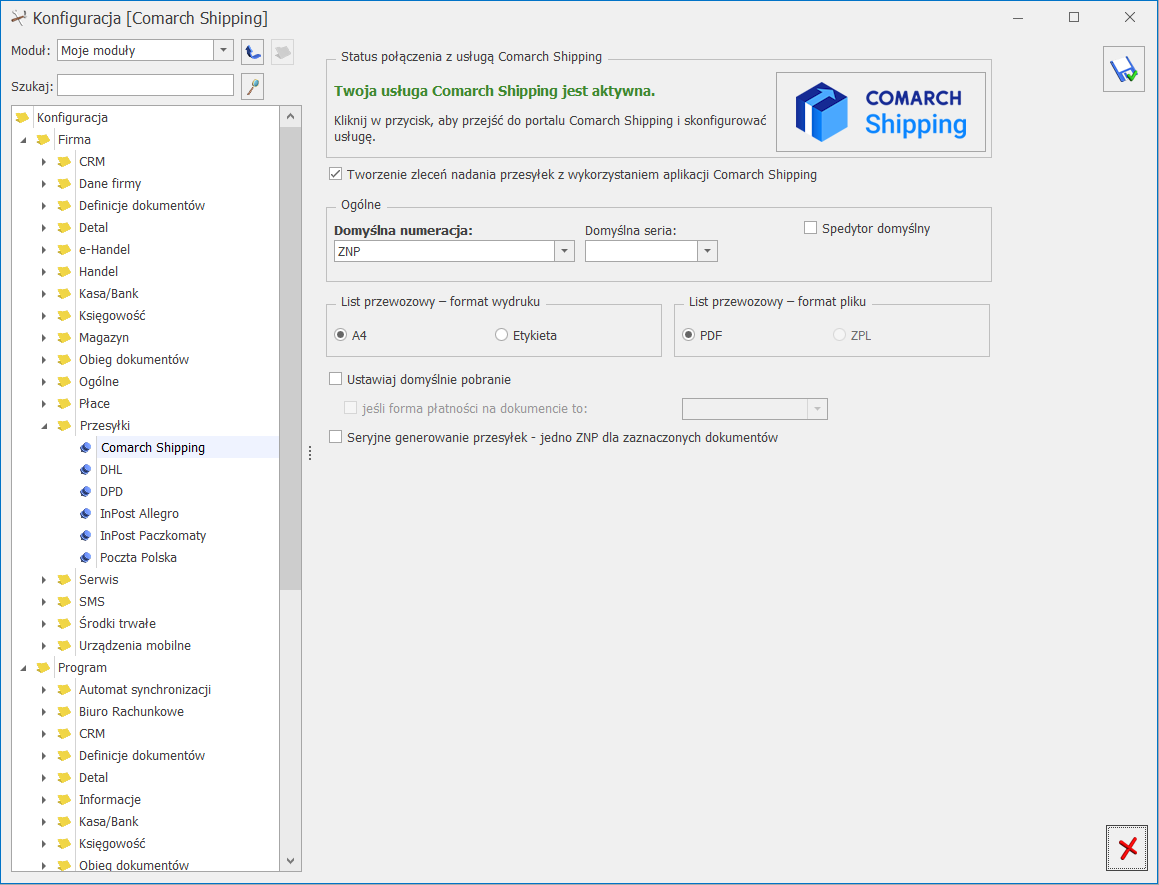

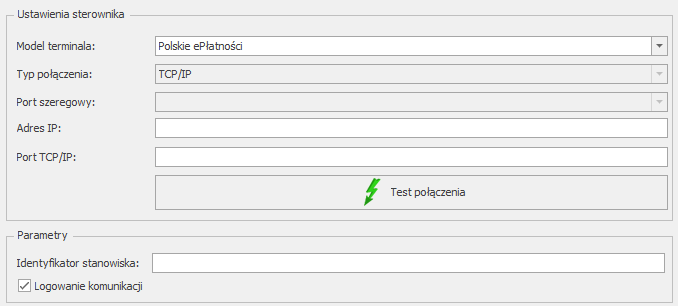

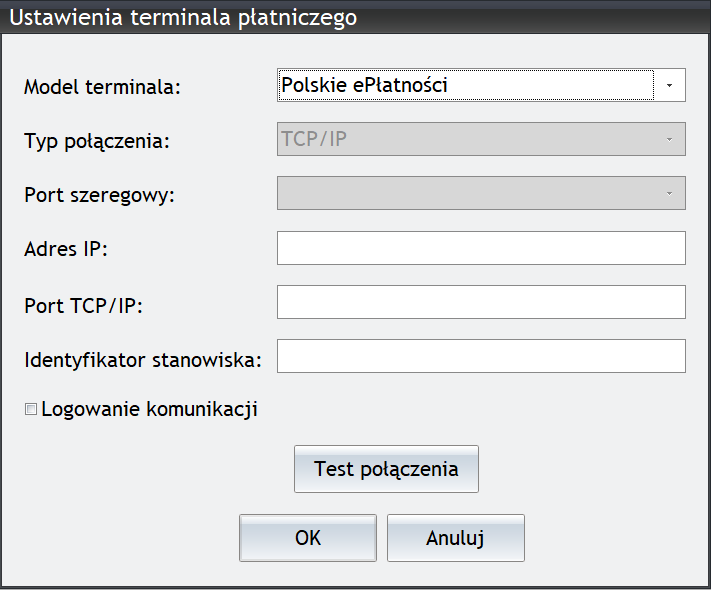

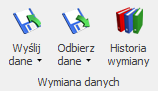

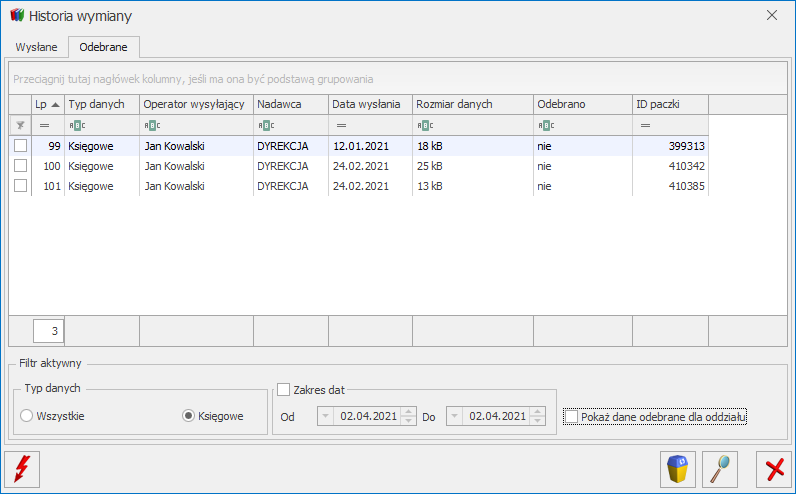

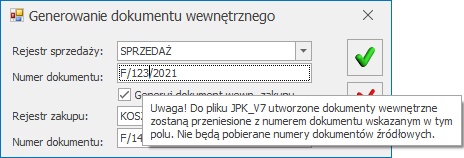

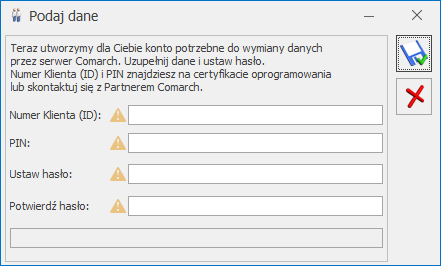

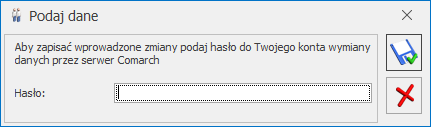

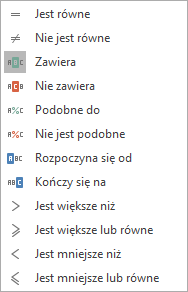

- Automatyczna wymiana danych z bankiem PKO Bank Polski. Wprowadziliśmy bezpośrednią wymianę danych z bankiem PKO Bank Polski. Użytkownicy Comarch ERP Optima korzystający z iPKO biznes (po włączeniu w bankowości elektronicznej usługi Integra ERP) mogą:Korzystanie z bezpośredniej wymiany danych z PKO Bankiem Polskim wymaga złożenia wniosku w serwisie iPKO biznes o aktywację usługi Integra ERP oraz samodzielnej konfiguracji uprawnień do usługi Integra przez administratora iPKO biznes. W przypadku chęci korzystania z nowego rozwiązania prosimy o kontakt z doradcą PKO BP. Szczegółowe informacje na temat eksportu/importu przelewów w systemie Comarch ERP Optima dostępne są w artykule OPT092 - Szybki import i eksport przelewów przez bankowość internetową iPKO biznes

- pobierać aktualny stan środków na swoich rachunkach bankowych,

- pobierać historię rachunku z banku,

- wysyłać przelewy krajowe (w tym przelewy MPP/Split Payment, przelewy do ZUS, przelewy podatkowe),

- wysyłać przelewy zagraniczne (w tym również SEPA),

- akceptować płatności za pomocą certyfikatu imiennego banku lub podpisu kwalifikowanego,

- aktualizować stan płatności wysłanych do banku.

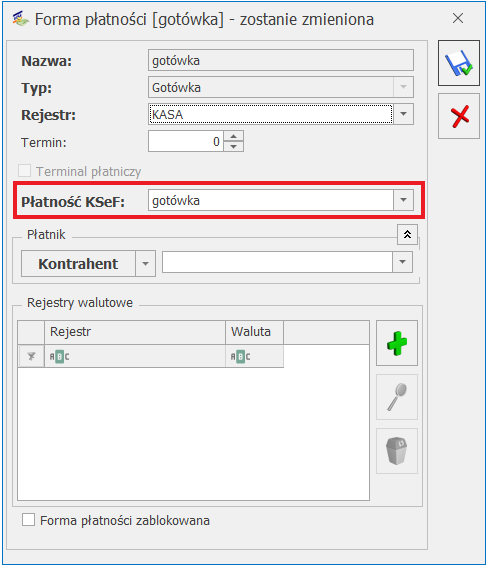

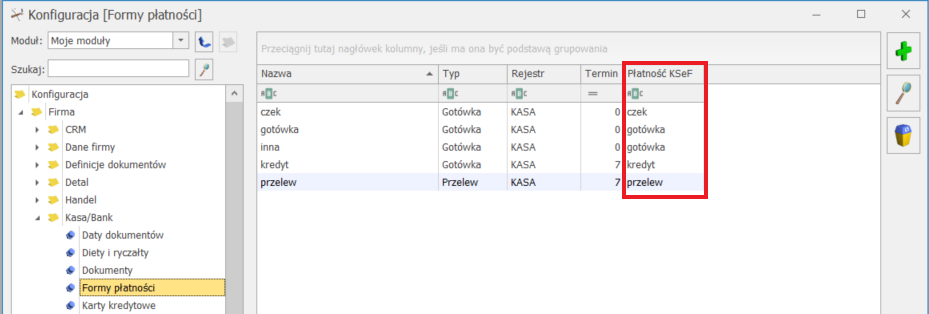

Zmiany

- Konfiguracja. Formy płatności. Dodano nowe formy płatności: karta, bon, mobilna w Konfiguracji Firmy/ Kasa/Bank/ Formy płatności w nowych firmach oraz w firmach zaktualizowanych z wcześniejszych wersji programu (jeżeli te formy płatności nie były wcześniej dodane przez użytkownika). W nowych firmach wszystkim formom płatności przypisano odpowiednią płatność KSeF. W firmach zaktualizowanych z wcześniejszych wersji programu dla form płatności, które już istniały, nie zmieniono przypisania płatności KSeF, dla nowych form płatności przypisano płatność KSeF.

CRM i Serwis

CRM

Nowości

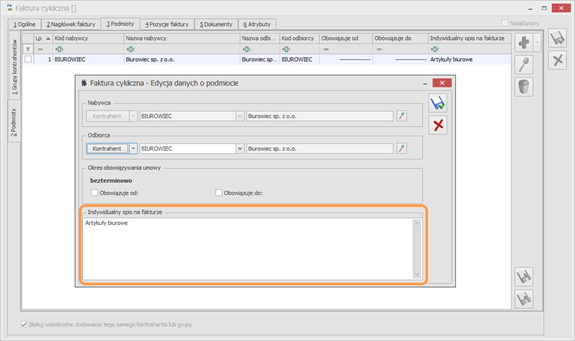

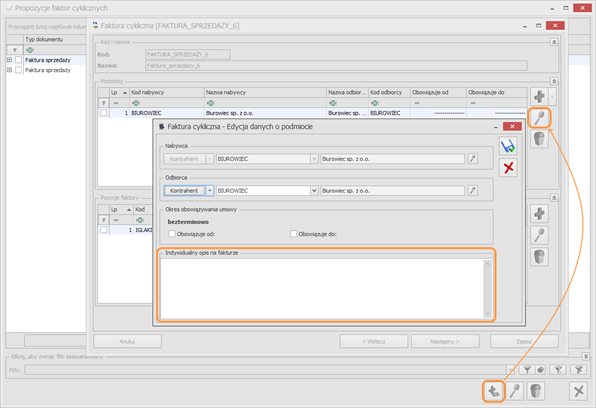

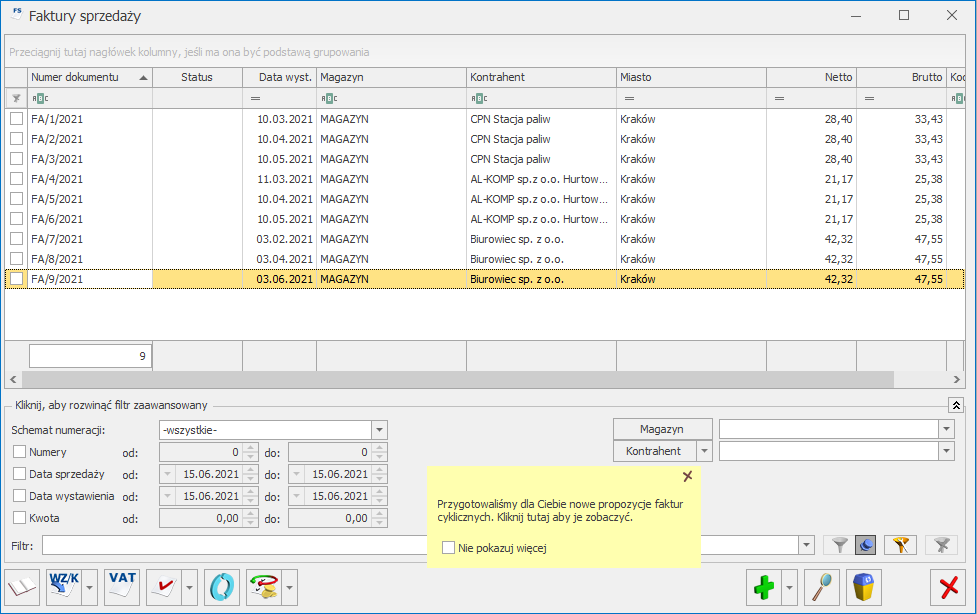

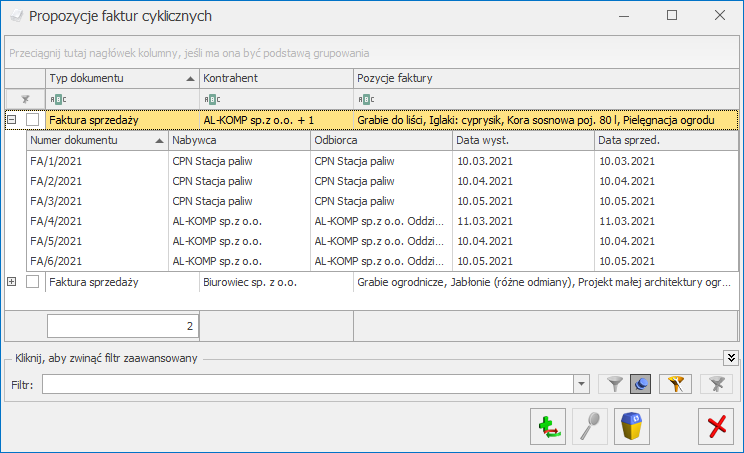

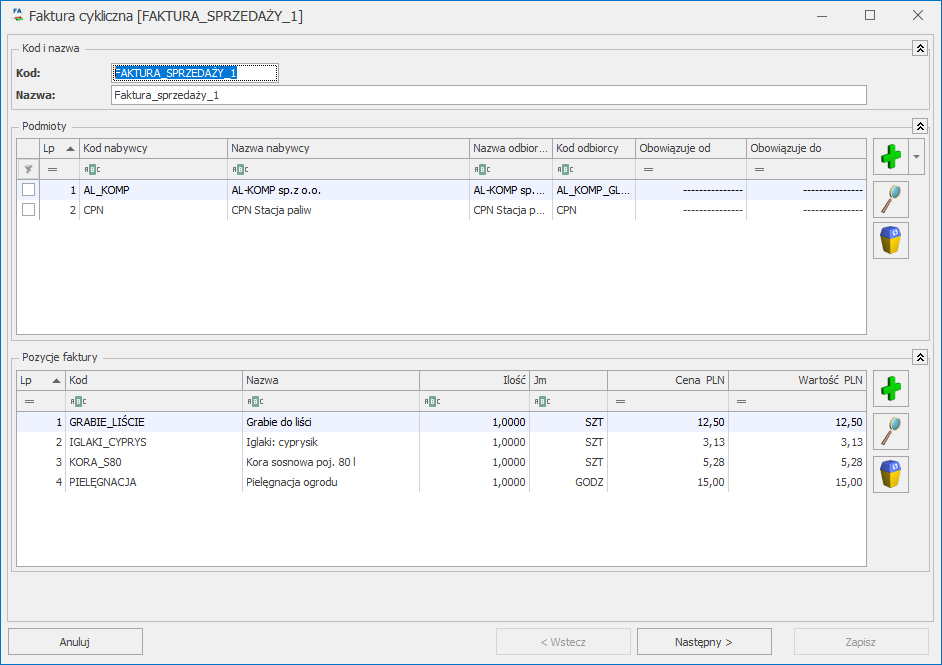

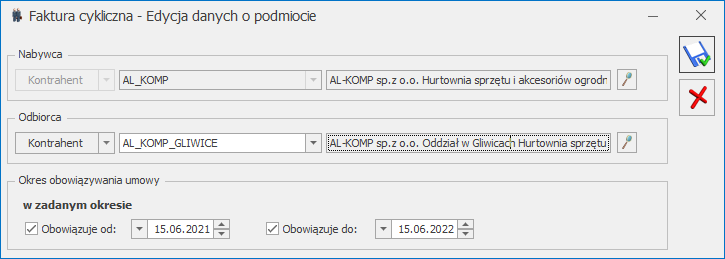

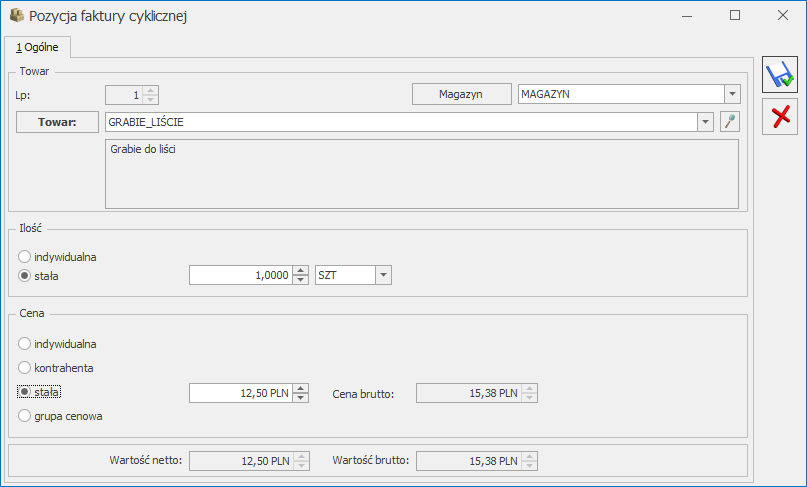

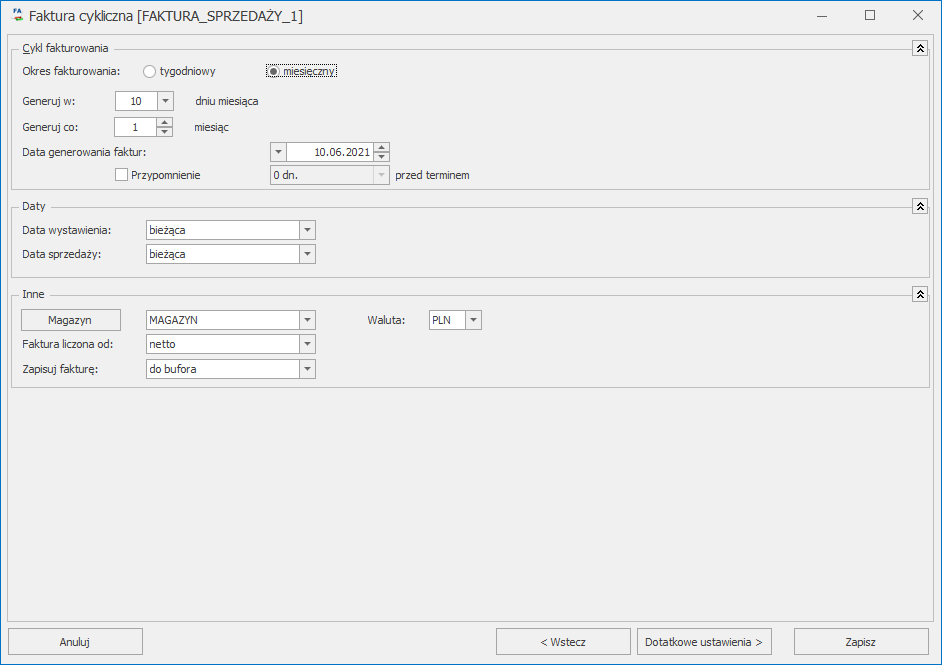

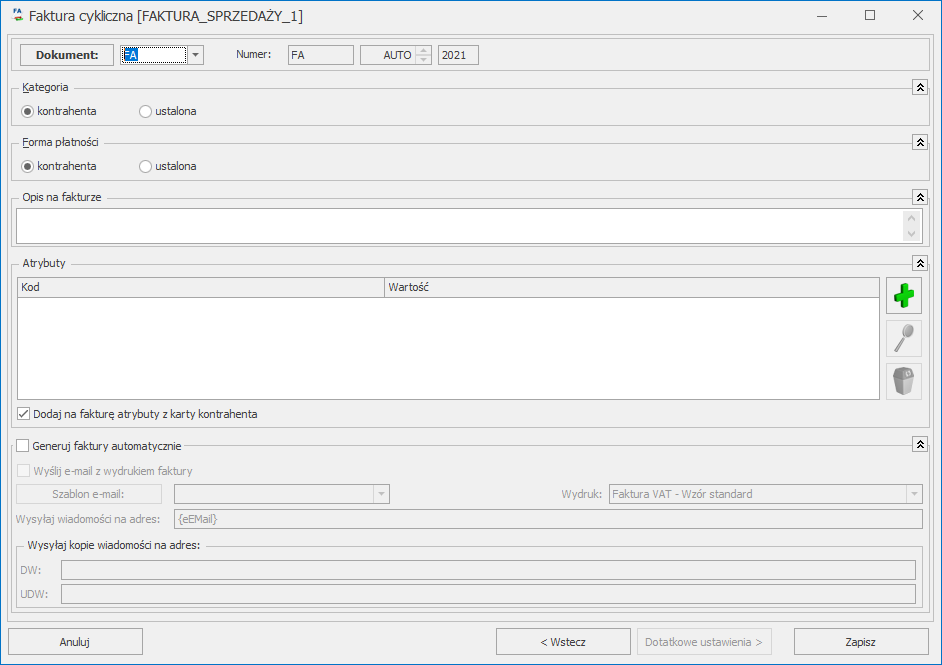

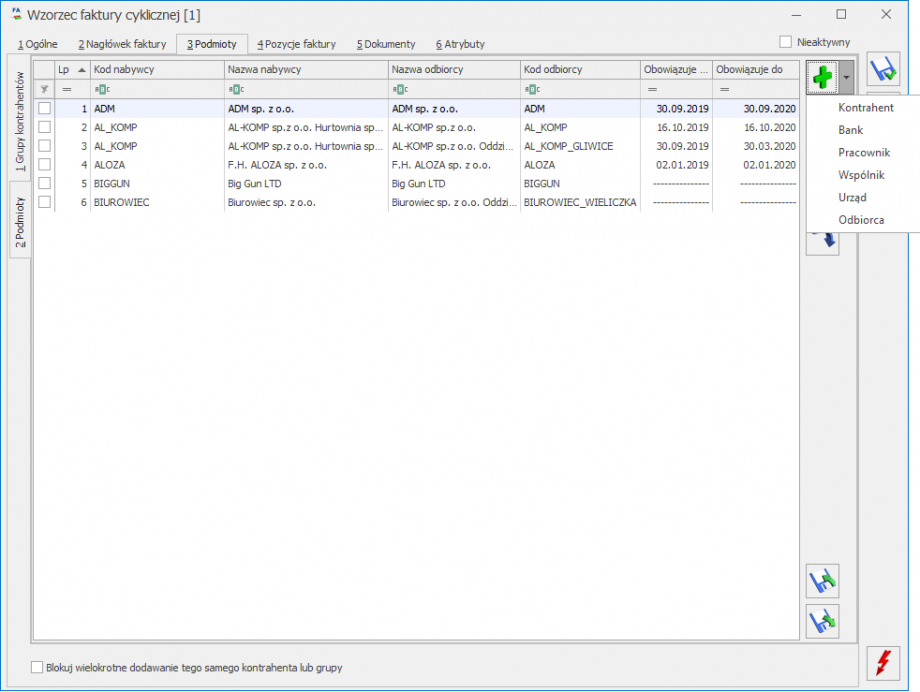

- Indywidualny opis na wzorcu faktury cyklicznej. Umożliwiono zdefiniowanie indywidualnego opisu dla kontrahenta oraz grupy kontrahentów na wzorcu faktury cyklicznej. Zmiana pozwoli na personalizację opisu na generowanych Fakturach Sprzedaży oraz Fakturach Pro Forma.

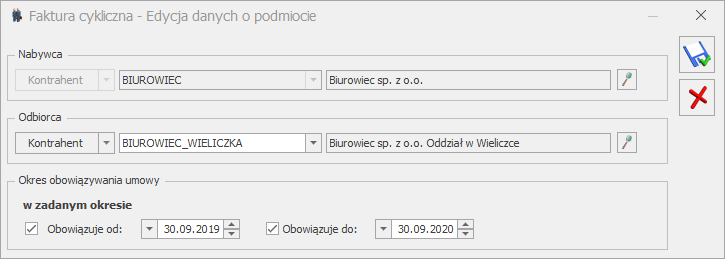

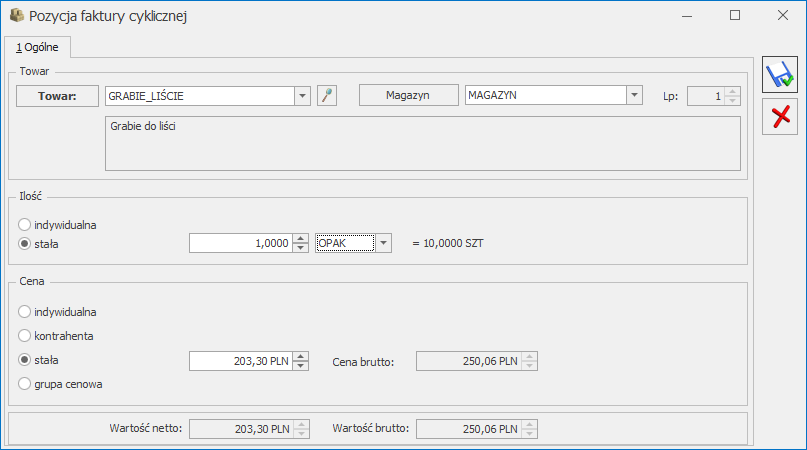

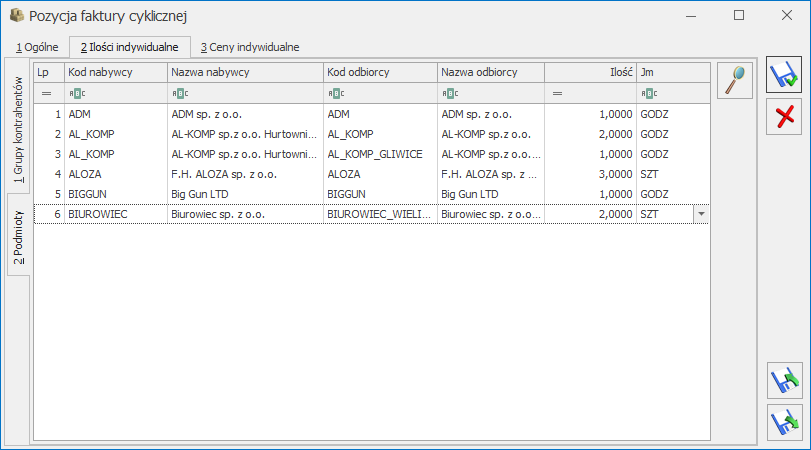

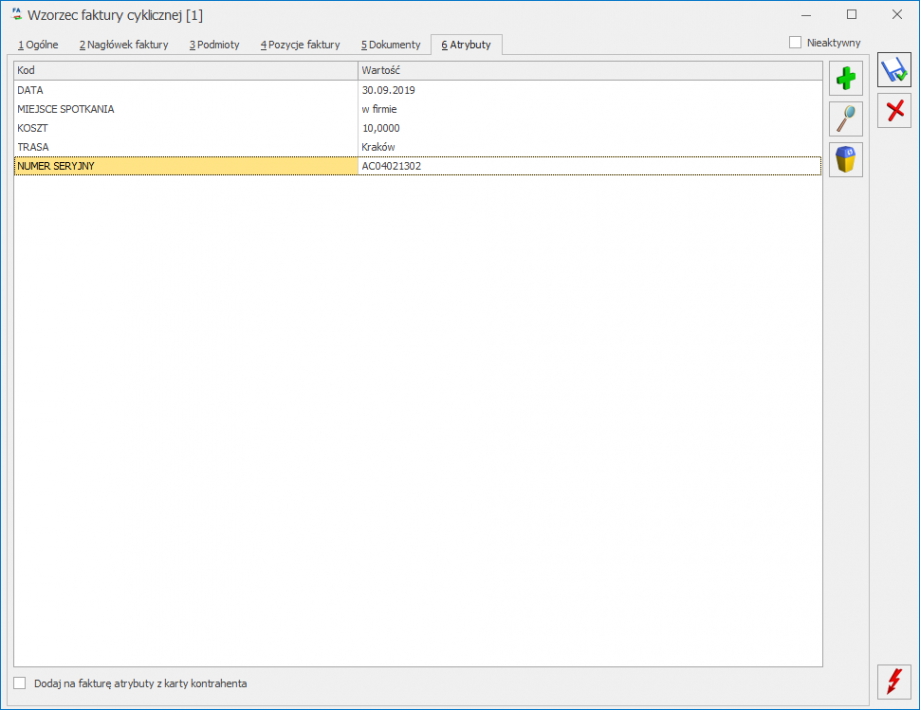

Zmiany na wzorcu faktury cyklicznej

Na zakładce [Podmioty] dostępnej na wzorcu faktury cyklicznej, na formularzu Faktura cykliczna – Edycja danych o podmiocie/grupie kontrahentów wyświetlanym podczas dodawania/edycji podmiotu lub grupy kontrahentów dodane zostało pole Indywidualny opis na fakturze. Opis może zawierać maksymalnie 1024 znaki.

Na wzorcu faktury cyklicznej na zakładce [Podmioty] została dodana kolumna Indywidualny opis na fakturze. Widoczne są w niej dane uzupełnione w polu Indywidualny opis na fakturze odpowiednio na formularzu edycji danych o podmiocie lub grupie kontrahentów. Kolumna nie jest domyślnie widoczna. Istnieje możliwość dodania jej do listy korzystając z opcji Wybór Kolumn dostępnej pod prawym przyciskiem myszki.

Przenoszenie opisu na dokumenty

Dane uzupełnione w polu Indywidualny opis na fakturze są przenoszone do pola Opis/Atrybuty na dokumenty Faktur Sprzedaży oraz Faktur Pro Forma wygenerowane ze wzorca faktury cyklicznej. Opis dodany w polu Indywidualny opis na fakturze ma wyższy priorytet niż opis znajdujący się na zakładce [Nagłówek faktury] w polu Opis na fakturze.

Na wzorcu faktury cyklicznej na zakładce [Podmioty] została dodana kolumna Indywidualny opis na fakturze. Widoczne są w niej dane uzupełnione w polu Indywidualny opis na fakturze odpowiednio na formularzu edycji danych o podmiocie lub grupie kontrahentów. Kolumna nie jest domyślnie widoczna. Istnieje możliwość dodania jej do listy korzystając z opcji Wybór Kolumn dostępnej pod prawym przyciskiem myszki.

Przenoszenie opisu na dokumenty

Dane uzupełnione w polu Indywidualny opis na fakturze są przenoszone do pola Opis/Atrybuty na dokumenty Faktur Sprzedaży oraz Faktur Pro Forma wygenerowane ze wzorca faktury cyklicznej. Opis dodany w polu Indywidualny opis na fakturze ma wyższy priorytet niż opis znajdujący się na zakładce [Nagłówek faktury] w polu Opis na fakturze.

Serwis

Poprawiono

- Kontrahent/Odbiorca na liście urządzeń. Na liście urządzeń uruchamianej z poziomu formularza zlecenia serwisowego, do filtra przenoszony jest Kontrahent i Odbiorca wskazany na zleceniu serwisowym.

Handel z magazynem

Nowości

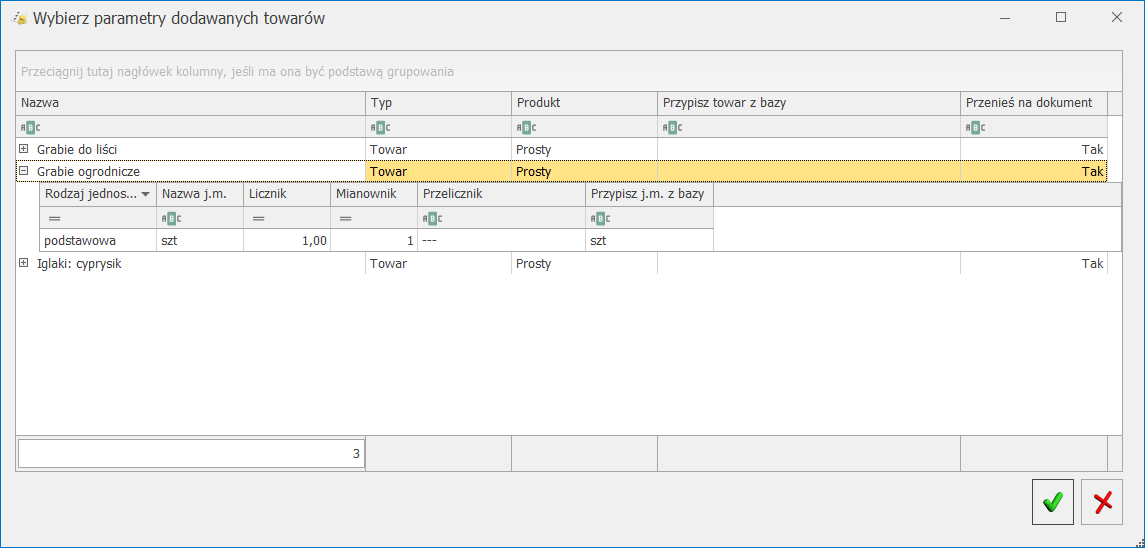

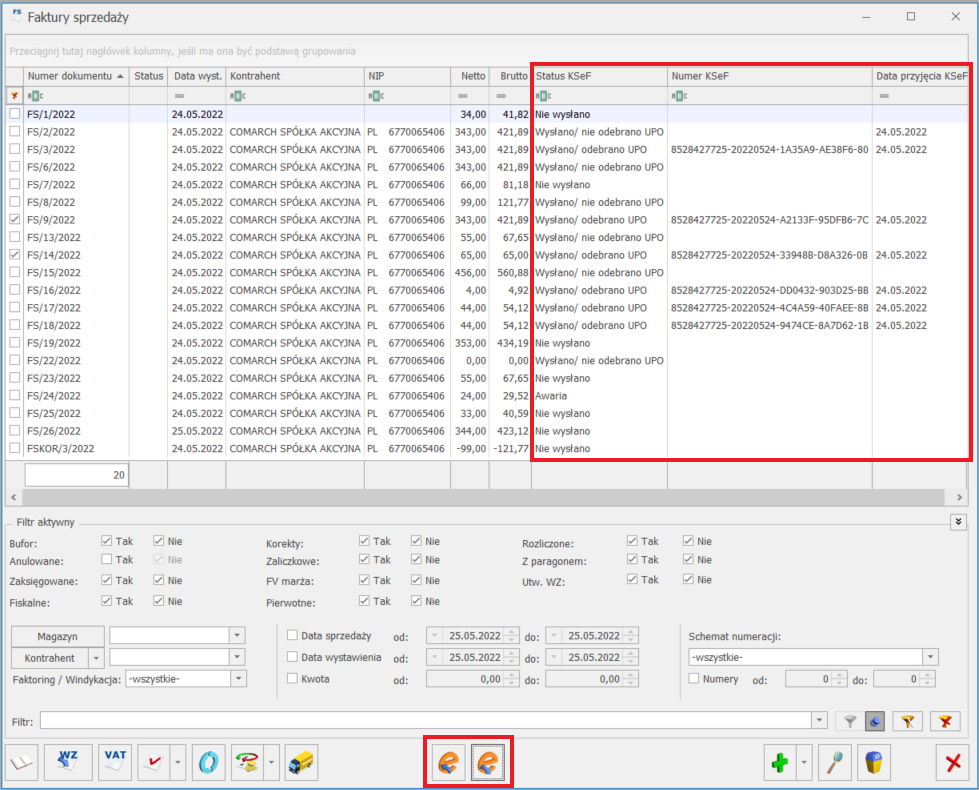

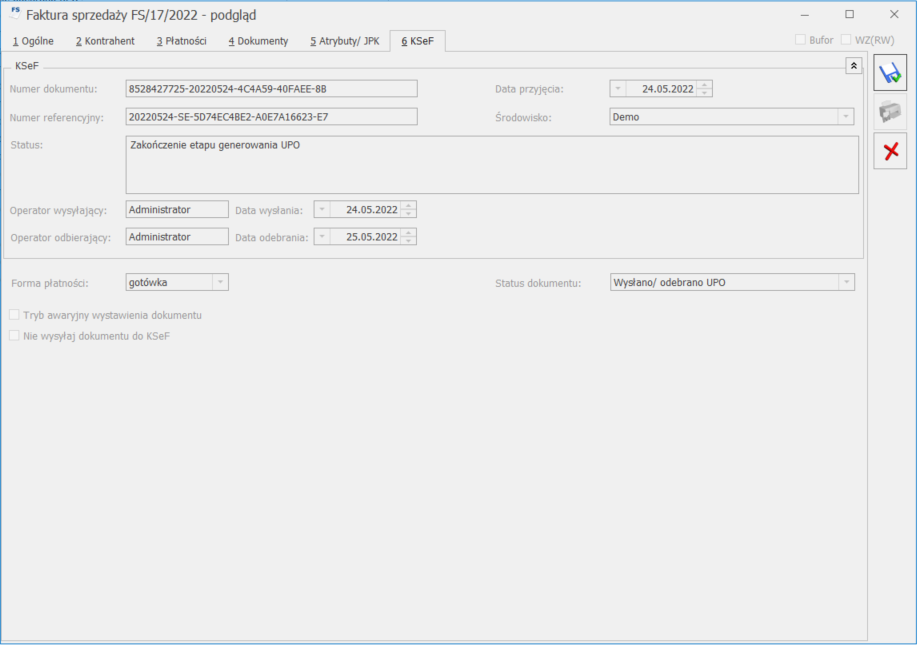

- Krajowy System e-Faktur.

- Udostępniono import korekty zbiorczej/rabat z Krajowego Systemu e-Faktur.

- Import i eksport Faktury Sprzedaży do Krajowego Systemu e-Faktur odbywa się wraz z informacją o Odbiorcy i Płatniku, jeżeli podmioty te są inne niż Nabywca.

Zmiany

- Krajowy System e-Faktur.

- Umożliwiono wysyłkę do KSeF faktury rozliczającej zaliczki w przypadku, gdy faktury zaliczkowe nie zostały wysłane do KSeF oraz umożliwiono wysyłkę do KSeF faktury korygującej do dokumentów, które wcześniej nie zostały przesłane do KSeF.

- Jeżeli na formularzu dokumentu, w polu Telefon wprowadzono więcej znaków niż dopuszcza KSeF, to podczas wysyłki nadmiarowe znaki są usuwane, a dokument jest poprawnie przekazywany do KSeF.

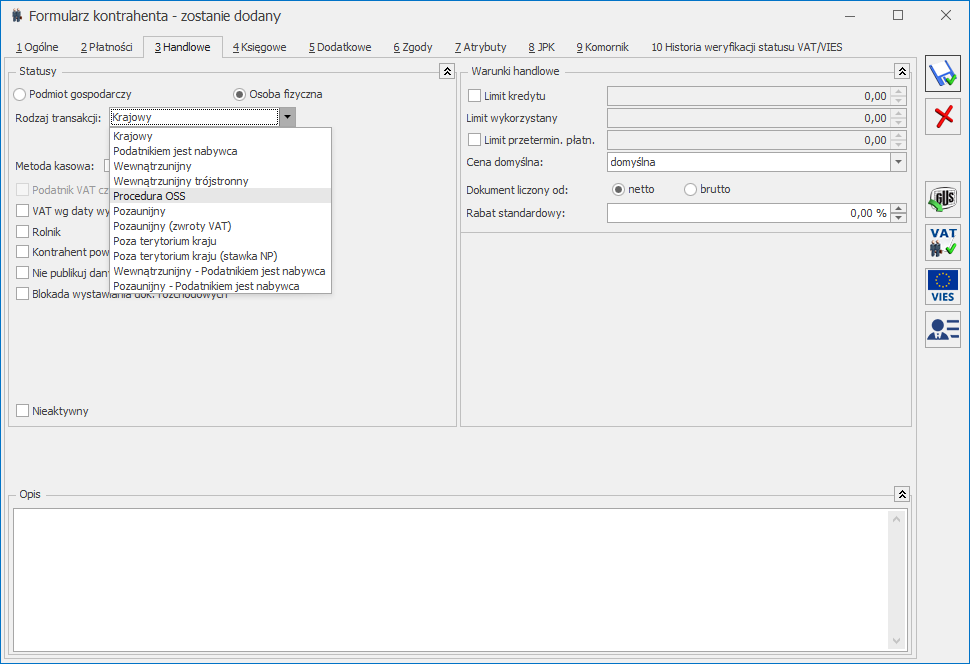

- Wybór statusu Osoba fizyczna na karcie kontrahenta powoduje automatyczne zaznaczenie parametru Nie wysyłaj dokumentu do KSeF znajdującego się w zakładce [Handlowe].

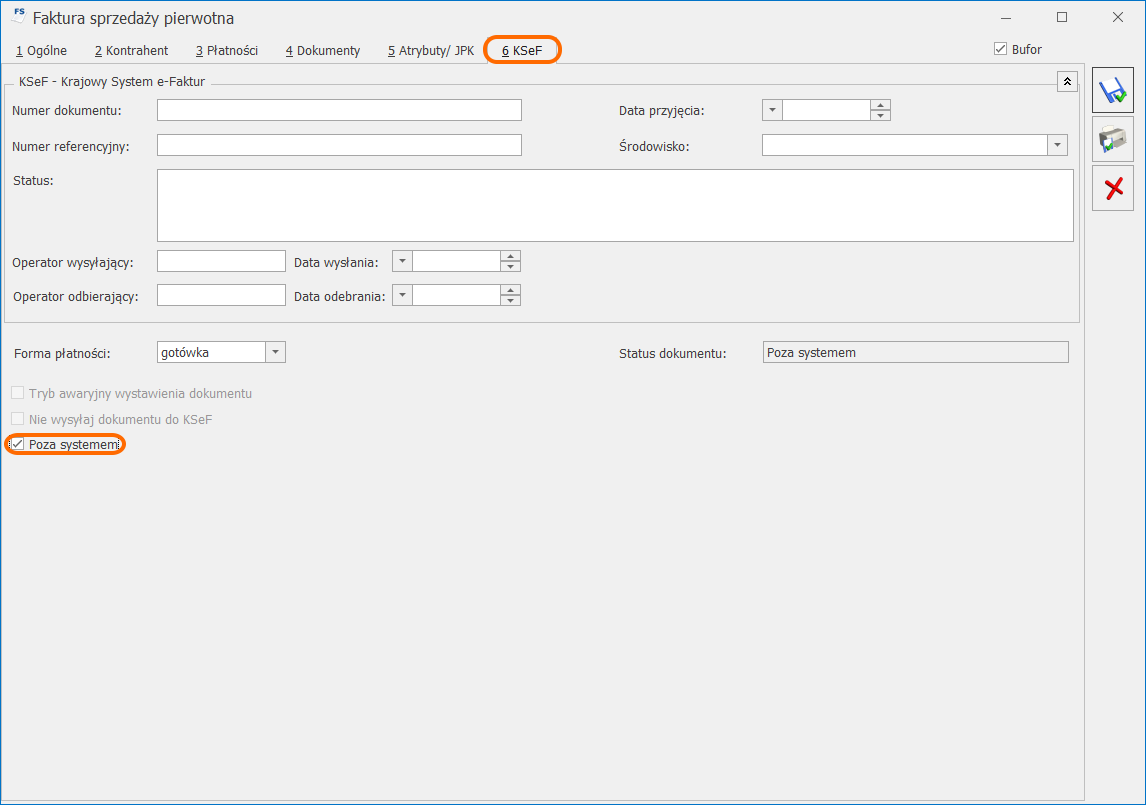

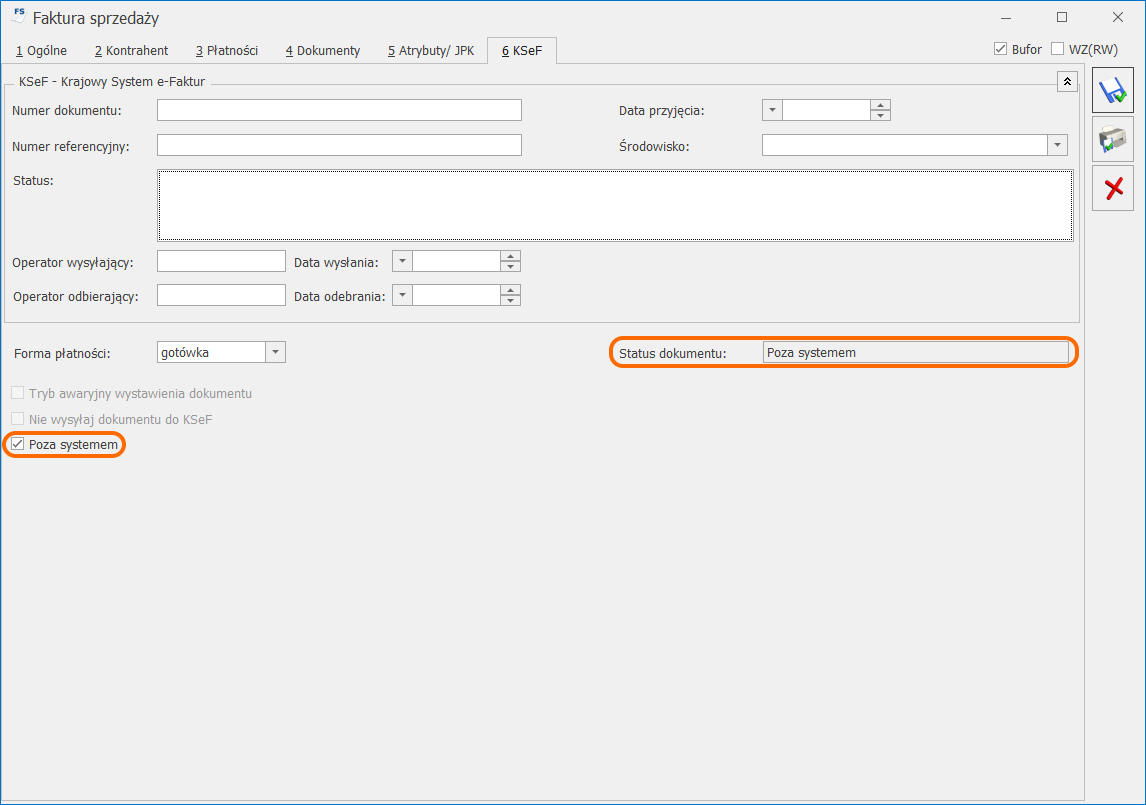

- Na formularzu Faktury Sprzedaży pierwotnej udostępniono zakładkę [KSeF], domyślnie zaznaczony jest parametr Poza systemem.

- Faktura rozliczająca zaliczki. W przypadku rozliczania zaliczek otrzymanych w miesiącu daty sprzedaży wskazanej na dokumencie, umożliwiono jednoczesne prezentowanie na wydruku Faktura VAT (sPrint) informacji o tych wpłatach oraz o Fakturach Zaliczkowych powiązanych z tym dokumentem sprzedaży.

- sPrint. Dodano nowy wydruk Spis z natury (sPrint).

Poprawiono

- Krajowy System e-Faktur. Podczas wysyłki dokumentów sprzedażowych do KSeF, gdzie podatnik jest osobą fizyczną, dane sprzedawcy są pobierane z Start/ Konfiguracja/ Firma/ Dane firmy/ Pieczątka firmy.

- Waga dla przesyłki kurierskiej DPD. Poprawiono przesyłanie wagi paczki z wartościami dziesiętnymi podczas rejestracji przesyłki u kuriera DPD.

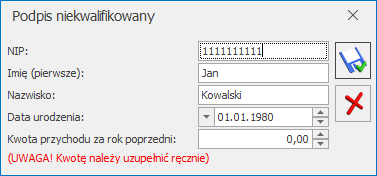

- Filtrowanie. Poprawiono filtrowanie list według kodu EAN.

Współpraca z Comarch e-Sklep

Nowości w Comarch e-Sklep

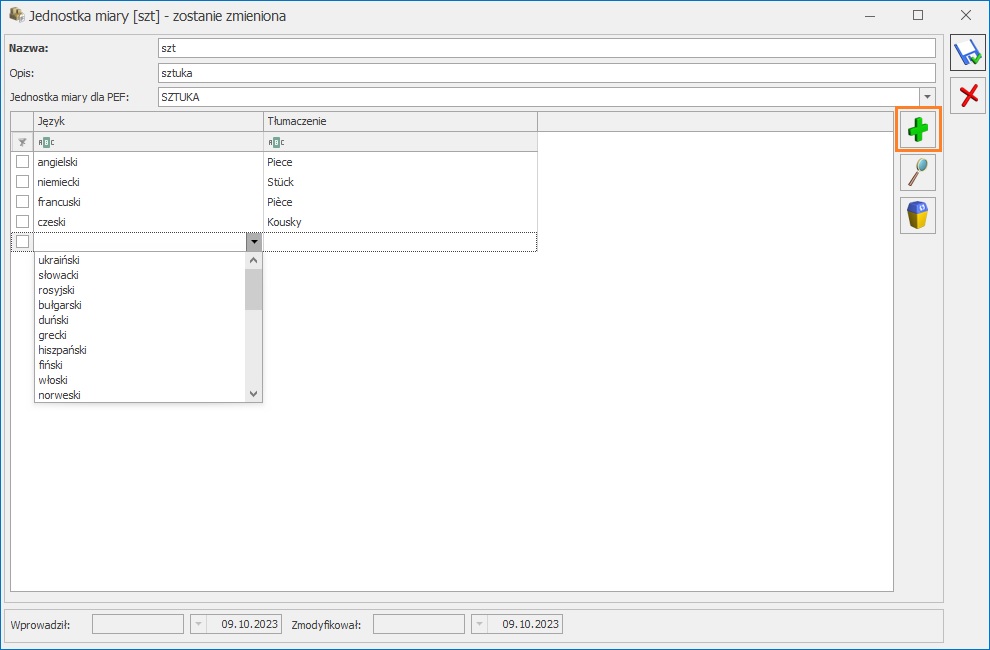

- Jednostka miary. Poprawiono przesyłanie jednostki miary, dla której w nazwie występował znak specjalny.

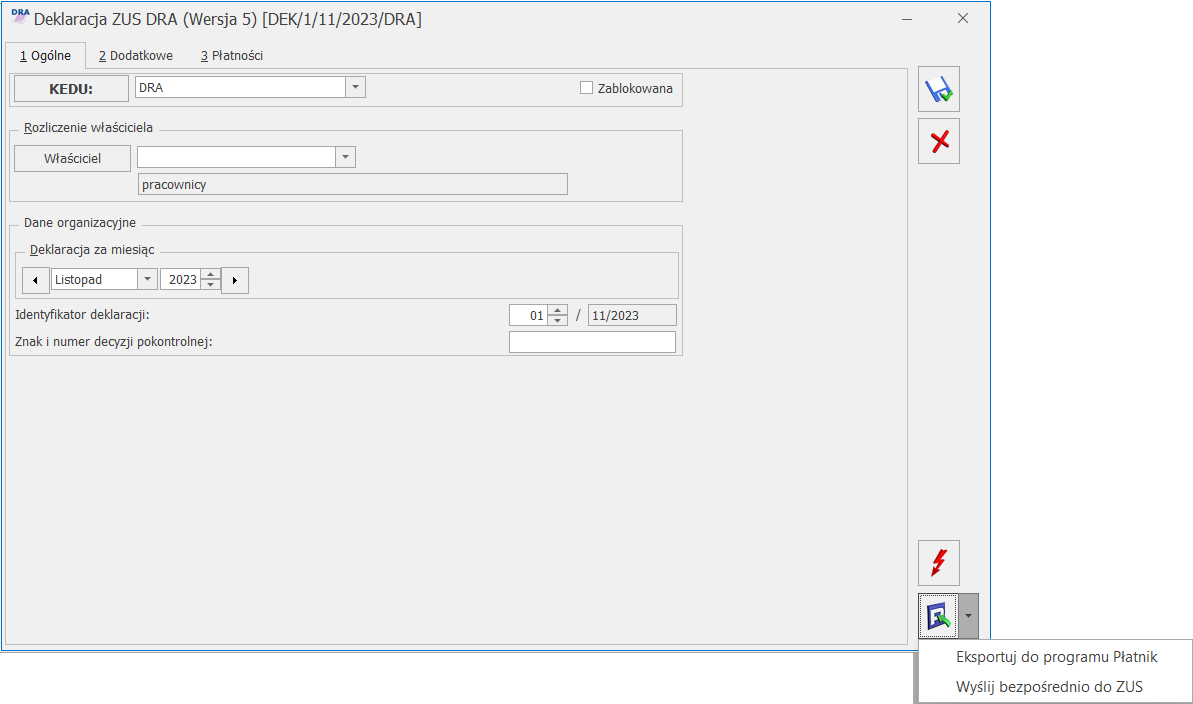

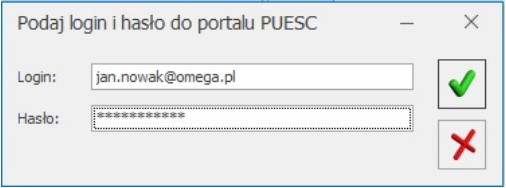

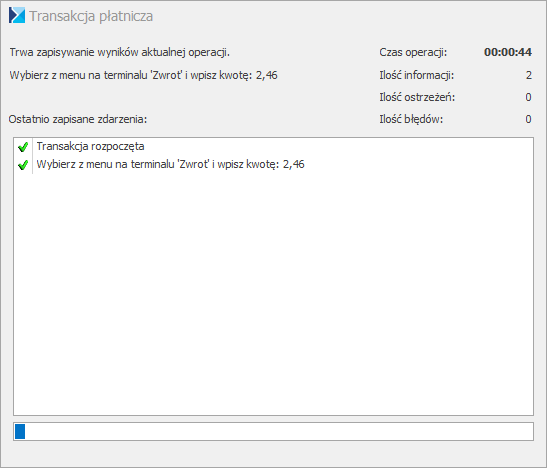

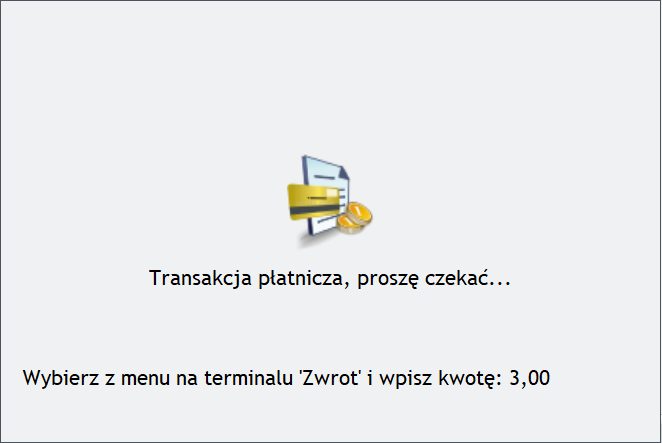

Wybranie opcji Wyślij bezpośrednio do ZUS rozpocznie proces wysyłki deklaracji, W pierwszym kroku zostaną przygotowane dane. Po ich przygotowaniu Użytkownik zostanie poinformowany o możliwości ich weryfikacji: „Czy chcesz zweryfikować deklaracje przed wysłaniem ich do ZUS?”

Jeżeli zostanie wybrana opcja NIE, Użytkownik zostanie przekierowany do kolejnych kroków wysyłki.

Jeśli zostanie wybrana opcja TAK, wówczas na formularzu deklaracji automatycznie otwiera się zakładka [4 Dokumenty], w której dostępne są formularze naliczonych deklaracji. Z tego poziomu możliwy jest podgląd, edycja i usunięcie deklaracji utworzonych na podstawie danych w programie.Wybierając opcję Dodaj

Wybranie opcji Wyślij bezpośrednio do ZUS rozpocznie proces wysyłki deklaracji, W pierwszym kroku zostaną przygotowane dane. Po ich przygotowaniu Użytkownik zostanie poinformowany o możliwości ich weryfikacji: „Czy chcesz zweryfikować deklaracje przed wysłaniem ich do ZUS?”

Jeżeli zostanie wybrana opcja NIE, Użytkownik zostanie przekierowany do kolejnych kroków wysyłki.

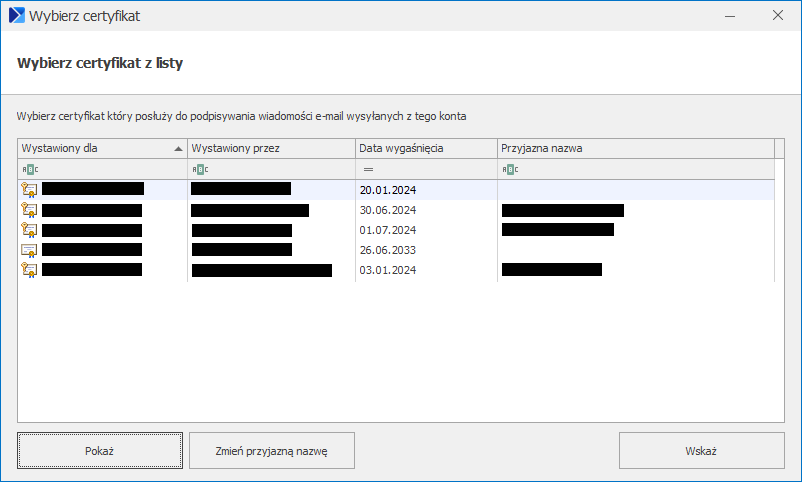

Jeśli zostanie wybrana opcja TAK, wówczas na formularzu deklaracji automatycznie otwiera się zakładka [4 Dokumenty], w której dostępne są formularze naliczonych deklaracji. Z tego poziomu możliwy jest podgląd, edycja i usunięcie deklaracji utworzonych na podstawie danych w programie.Wybierając opcję Dodaj  Dokumenty otwierają się w aplikacji Comarch Deklaracje Podatkowe. Dane wykazane w formularzu aplikacji podlegają edycji.Po sprawdzeniu deklaracji, można je przesłać do ZUS wybierając ponownie opcję ‘Wyślij bezpośrednio do ZUS’. Użytkownik zostanie poproszony o wskazanie certyfikatu, który posłuży do podpisywania deklaracji.Po wskazaniu certyfikatu i podaniu numeru PIN, wyświetli się log z przebiegu eksportu, który kolejno będzie wskazywał jakie czynności są wykonywane: przygotowanie, walidacja, podpisywanie. Podczas walidacji sprawdzane jest czy wszystkie wymagane pola na deklaracji są uzupełnione. Przy braku wymaganych danych pojawia się odpowiedni komunikat informujący, które pole należy uzupełnić.

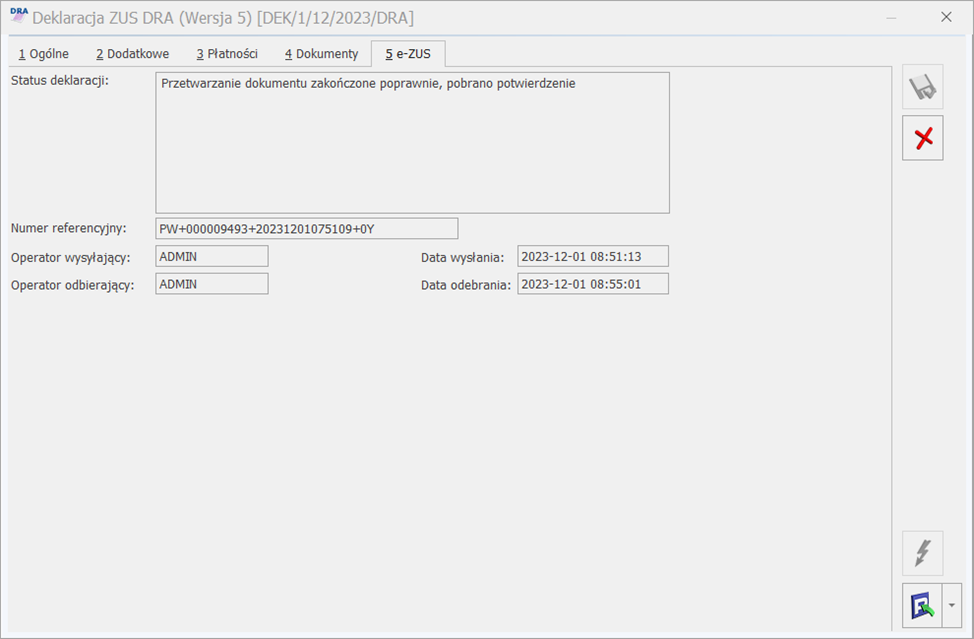

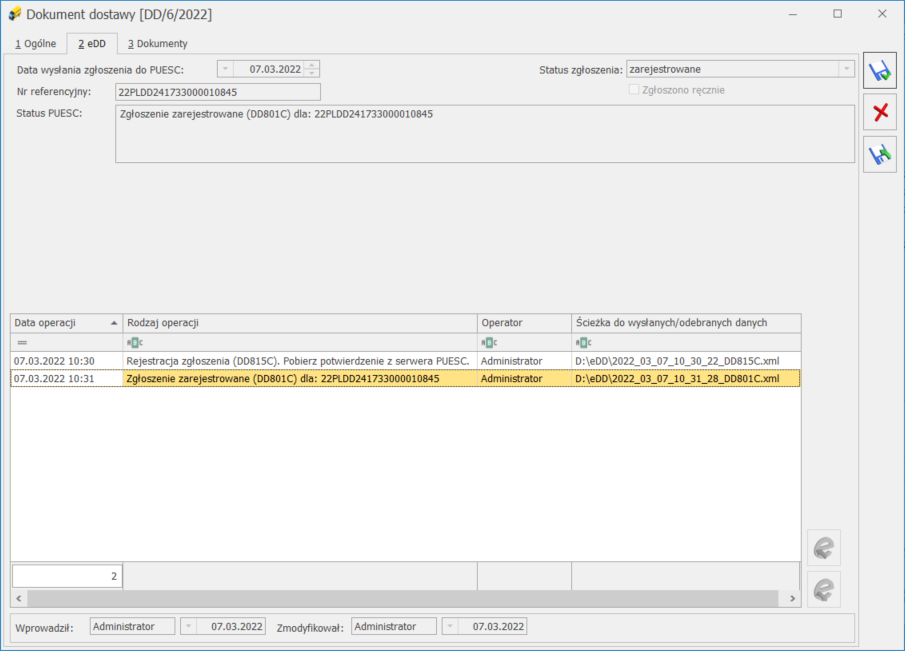

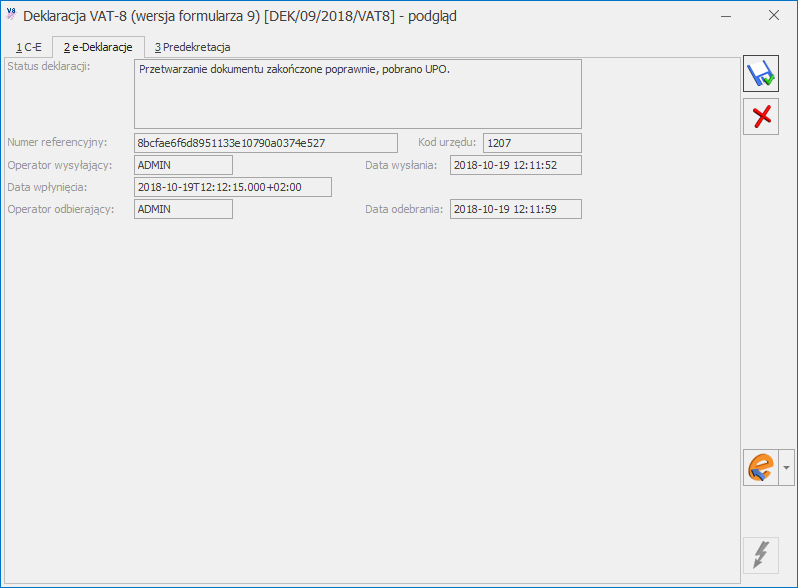

Deklaracjom przesłanym do ZUS zostanie nadany identyfikator. Identyfikator udostępniany jest po zakończeniu transmisji dokumentów do ZUS. Otrzymanie identyfikatora oznacza, że plik z dokumentami dotarł do ZUS, lecz nie nastąpiła jeszcze deszyfracja, weryfikacja ważności podpisu cyfrowego oraz sprawdzenie poprawności dokumentów ubezpieczeniowych. W takiej sytuacji wyświetlany jest komunikat: Nie udało się pobrać danych o przesyłce. Spróbuj ponownie później.Przetworzenie nadesłanych dokumentów w ZUS powoduje wygenerowanie potwierdzenia, które zawiera informacje o przyjęciu dokumentów lub przyczynie ich odrzucenia. Aby sprawdzić status przesłanych deklaracji należy odebrać potwierdzenie wysyłki wybierając w menu Eksportu deklaracji opcję Odbierz potwierdzenie wysyłki. Po poprawnym przetworzeniu deklaracji przez ZUS i odebraniu potwierdzeniu zostanie wyświetlony komunikat: Przetwarzanie dokumentu zakończone poprawnie, pobrano potwierdzenie.Po zakończeniu wysyłki, na formularzu deklaracji pojawi się zakładka [5 e-ZUS], w której wyświetlane są informacje o: statusie deklaracji, numerze referencyjnym, operatorze wysyłającym i odbierającym, dacie wysłania i odebrania.

Dokumenty otwierają się w aplikacji Comarch Deklaracje Podatkowe. Dane wykazane w formularzu aplikacji podlegają edycji.Po sprawdzeniu deklaracji, można je przesłać do ZUS wybierając ponownie opcję ‘Wyślij bezpośrednio do ZUS’. Użytkownik zostanie poproszony o wskazanie certyfikatu, który posłuży do podpisywania deklaracji.Po wskazaniu certyfikatu i podaniu numeru PIN, wyświetli się log z przebiegu eksportu, który kolejno będzie wskazywał jakie czynności są wykonywane: przygotowanie, walidacja, podpisywanie. Podczas walidacji sprawdzane jest czy wszystkie wymagane pola na deklaracji są uzupełnione. Przy braku wymaganych danych pojawia się odpowiedni komunikat informujący, które pole należy uzupełnić.

Deklaracjom przesłanym do ZUS zostanie nadany identyfikator. Identyfikator udostępniany jest po zakończeniu transmisji dokumentów do ZUS. Otrzymanie identyfikatora oznacza, że plik z dokumentami dotarł do ZUS, lecz nie nastąpiła jeszcze deszyfracja, weryfikacja ważności podpisu cyfrowego oraz sprawdzenie poprawności dokumentów ubezpieczeniowych. W takiej sytuacji wyświetlany jest komunikat: Nie udało się pobrać danych o przesyłce. Spróbuj ponownie później.Przetworzenie nadesłanych dokumentów w ZUS powoduje wygenerowanie potwierdzenia, które zawiera informacje o przyjęciu dokumentów lub przyczynie ich odrzucenia. Aby sprawdzić status przesłanych deklaracji należy odebrać potwierdzenie wysyłki wybierając w menu Eksportu deklaracji opcję Odbierz potwierdzenie wysyłki. Po poprawnym przetworzeniu deklaracji przez ZUS i odebraniu potwierdzeniu zostanie wyświetlony komunikat: Przetwarzanie dokumentu zakończone poprawnie, pobrano potwierdzenie.Po zakończeniu wysyłki, na formularzu deklaracji pojawi się zakładka [5 e-ZUS], w której wyświetlane są informacje o: statusie deklaracji, numerze referencyjnym, operatorze wysyłającym i odbierającym, dacie wysłania i odebrania.

Pliki z wysłaną deklaracją do ZUS oraz pobranym potwierdzeniem odbioru są zapisywane w lokalizacji wskazanej w konfiguracji stanowiska (Start/ Konfiguracja/ Stanowisko/ Płace/ Parametry), w polu Deklaracje ZUS – katalog dla plików xml w przypadku korzystania z programu w wersji stacjonarnej lub w folderze Moje dokumenty danego Użytkownika w przypadku wersji w chmurze.

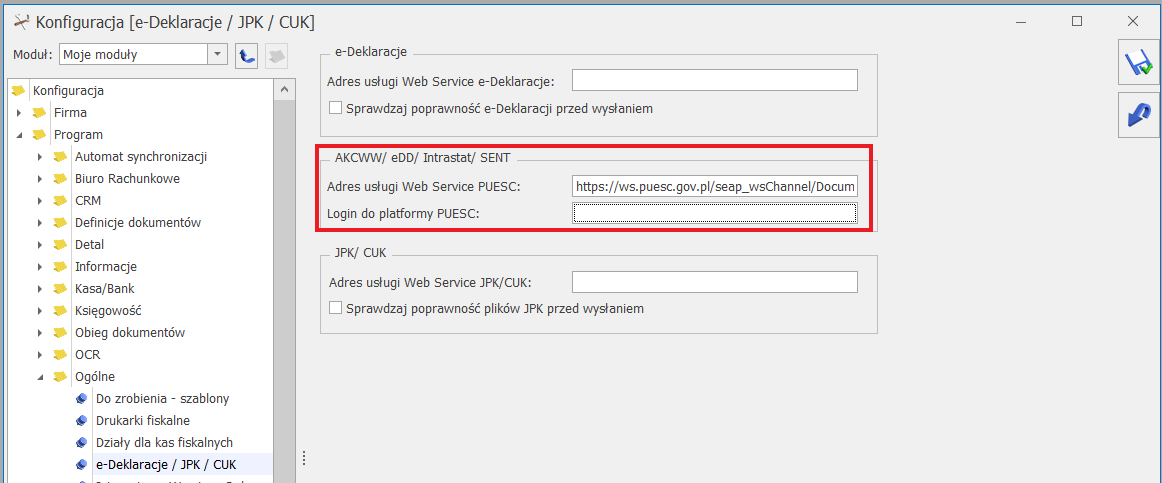

Dokumenty ZUS przekazywane są za pośrednictwem systemu Elektronicznej Wymiany Dokumentów. W konfiguracji programu (Start/ Konfiguracja/ Program/ Ogólne / e-Deklaracje/JPK/CUK), w sekcji ZUS zostały wskazane adresy usługi EWD ZUS, na które wysyłane są przesyłki ZUS.

Pliki z wysłaną deklaracją do ZUS oraz pobranym potwierdzeniem odbioru są zapisywane w lokalizacji wskazanej w konfiguracji stanowiska (Start/ Konfiguracja/ Stanowisko/ Płace/ Parametry), w polu Deklaracje ZUS – katalog dla plików xml w przypadku korzystania z programu w wersji stacjonarnej lub w folderze Moje dokumenty danego Użytkownika w przypadku wersji w chmurze.

Dokumenty ZUS przekazywane są za pośrednictwem systemu Elektronicznej Wymiany Dokumentów. W konfiguracji programu (Start/ Konfiguracja/ Program/ Ogólne / e-Deklaracje/JPK/CUK), w sekcji ZUS zostały wskazane adresy usługi EWD ZUS, na które wysyłane są przesyłki ZUS.

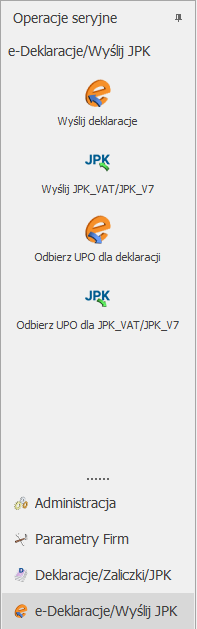

Następnie należy zatwierdzić deklarację i poziomu zakładki e-Deklaracje/Wyślij JPK wybrać opcję Wyślij ZUS DRA bezpośrednio do ZUS

Następnie należy zatwierdzić deklarację i poziomu zakładki e-Deklaracje/Wyślij JPK wybrać opcję Wyślij ZUS DRA bezpośrednio do ZUS  Przetworzenie nadesłanych dokumentów w ZUS powoduje wygenerowanie potwierdzenia, które zawiera informacje o przyjęciu dokumentów lub przyczynie ich odrzucenia. Aby sprawdzić status przesłanych deklaracji należy odebrać potwierdzenie wysyłki wybierając opcję Odbierz potwierdzenie wysyłki do ZUS

Przetworzenie nadesłanych dokumentów w ZUS powoduje wygenerowanie potwierdzenia, które zawiera informacje o przyjęciu dokumentów lub przyczynie ich odrzucenia. Aby sprawdzić status przesłanych deklaracji należy odebrać potwierdzenie wysyłki wybierając opcję Odbierz potwierdzenie wysyłki do ZUS  .

Pliki z wysłaną deklaracją do ZUS oraz pobranym potwierdzeniem odbioru są zapisywane w lokalizacji wskazanej w konfiguracji stanowiska (Start/ Konfiguracja/ Stanowisko/ Płace/ Parametry), w polu Deklaracje ZUS – katalog dla plików xml w przypadku korzystania z programu w wersji stacjonarnej lub w folderze Moje dokumenty danego Użytkownika w przypadku wersji w chmurze.

.

Pliki z wysłaną deklaracją do ZUS oraz pobranym potwierdzeniem odbioru są zapisywane w lokalizacji wskazanej w konfiguracji stanowiska (Start/ Konfiguracja/ Stanowisko/ Płace/ Parametry), w polu Deklaracje ZUS – katalog dla plików xml w przypadku korzystania z programu w wersji stacjonarnej lub w folderze Moje dokumenty danego Użytkownika w przypadku wersji w chmurze. Typ wypłaty z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy w przypadku, gdy przychód pracownika będzie wyższy niż przeciętne prognozowane wynagrodzenie (w 2023 r. jest to kwota 6 935 zł) będzie traktowany jako element nieoskładkowany, a gdy przychód będzie niższy, automatycznie będzie stanowił podstawę składek na ubezpieczenie społeczne.

Typ wypłaty z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy w przypadku, gdy przychód pracownika będzie wyższy niż przeciętne prognozowane wynagrodzenie (w 2023 r. jest to kwota 6 935 zł) będzie traktowany jako element nieoskładkowany, a gdy przychód będzie niższy, automatycznie będzie stanowił podstawę składek na ubezpieczenie społeczne.

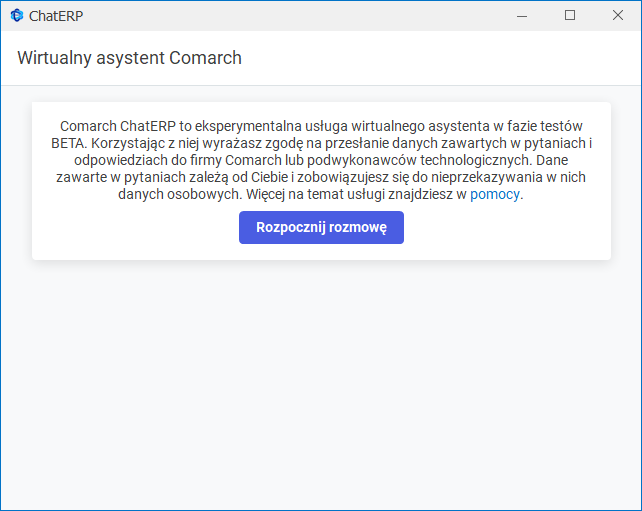

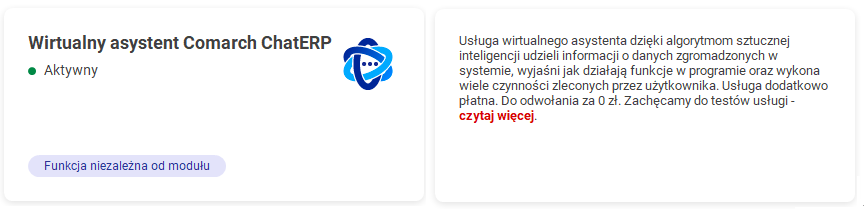

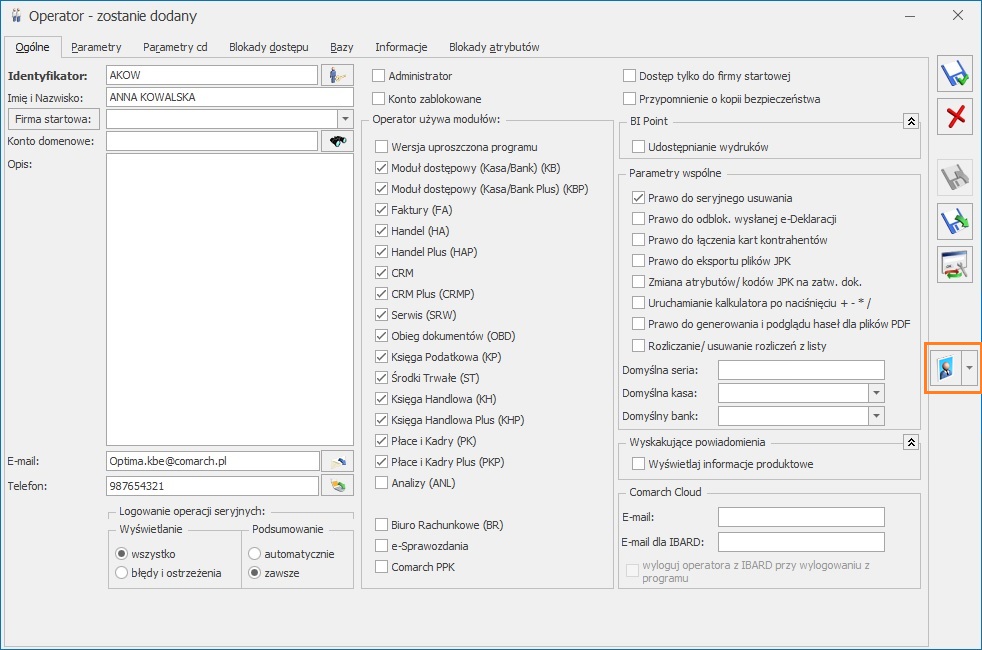

Wyłącznie operator mający ten parametr zaznaczony może korzystać z Inteligentnego asystenta Comarch. Domyślnie żaden operator w programie nie ma zaznaczonego tego parametru. Zaznaczając go Użytkownik otrzymuje komunikat informujący o usłudze:Comarch ChatERP to eksperymentalna usługa inteligentnego asystenta w fazie testów BETA. Korzystając z niej wyrażasz zgodę na przesłanie danych zawartych w pytaniach i odpowiedziach do firmy Comarch lub podwykonawców technologicznych. Dane zawarte w pytaniach zależą od Ciebie i zobowiązujesz się do nieprzekazywania w nich danych osobowych. Więcej na temat usługi znajdziesz w

Wyłącznie operator mający ten parametr zaznaczony może korzystać z Inteligentnego asystenta Comarch. Domyślnie żaden operator w programie nie ma zaznaczonego tego parametru. Zaznaczając go Użytkownik otrzymuje komunikat informujący o usłudze:Comarch ChatERP to eksperymentalna usługa inteligentnego asystenta w fazie testów BETA. Korzystając z niej wyrażasz zgodę na przesłanie danych zawartych w pytaniach i odpowiedziach do firmy Comarch lub podwykonawców technologicznych. Dane zawarte w pytaniach zależą od Ciebie i zobowiązujesz się do nieprzekazywania w nich danych osobowych. Więcej na temat usługi znajdziesz w  Po kliknięciu na przycisk Rozpocznij rozmowę taki Użytkownik przejdzie do Comarch ChatERP a parametr Prawo do korzystania z ChatERP na jego karcie zostanie zaznaczony.

W przypadku użytkownika bez prawa do korzystania z ChatERP który nie jest administratorem, przy próbie uruchomienia funkcji pojawia się informacja: W celu włączenia funkcji skontaktuj się z administratorem programu w Twojej firmie.

Po kliknięciu na przycisk Rozpocznij rozmowę taki Użytkownik przejdzie do Comarch ChatERP a parametr Prawo do korzystania z ChatERP na jego karcie zostanie zaznaczony.

W przypadku użytkownika bez prawa do korzystania z ChatERP który nie jest administratorem, przy próbie uruchomienia funkcji pojawia się informacja: W celu włączenia funkcji skontaktuj się z administratorem programu w Twojej firmie. Korzystanie z Comarch ChatERP

W menu Sztuczna inteligencja w sekcji Asystent AI dodana została funkcja

Korzystanie z Comarch ChatERP

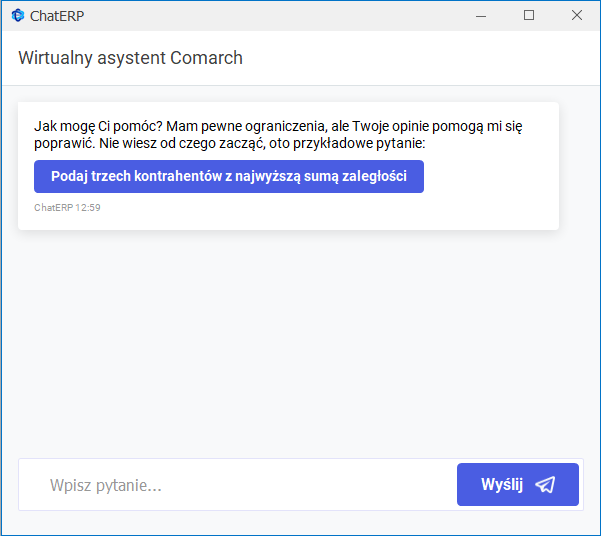

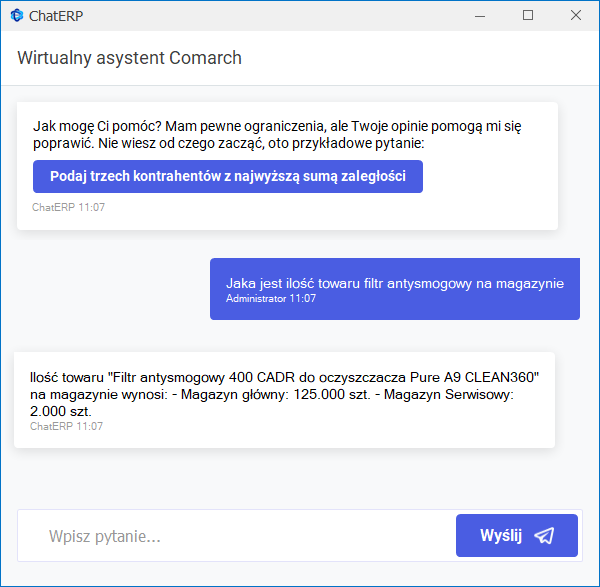

W menu Sztuczna inteligencja w sekcji Asystent AI dodana została funkcja  ChatERP. Po jej wybraniu przez operatora z nadanymi uprawnieniami do korzystania z Comarch ChatERP otwierane jest okno Inteligentnego asystenta Comarch:

ChatERP. Po jej wybraniu przez operatora z nadanymi uprawnieniami do korzystania z Comarch ChatERP otwierane jest okno Inteligentnego asystenta Comarch:

W dolnej części okna dostępne jest pole służące do wpisania treści pytania. Po wpisaniu treści i kliknięciu przycisku

W dolnej części okna dostępne jest pole służące do wpisania treści pytania. Po wpisaniu treści i kliknięciu przycisku  Przykładowe pytania jakie mogą zostać zadane to:

Przykładowe pytania jakie mogą zostać zadane to: Przykłady takich poleceń skutkujących wykonaniem określonych czynności w programie to:

Przykłady takich poleceń skutkujących wykonaniem określonych czynności w programie to:

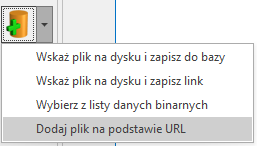

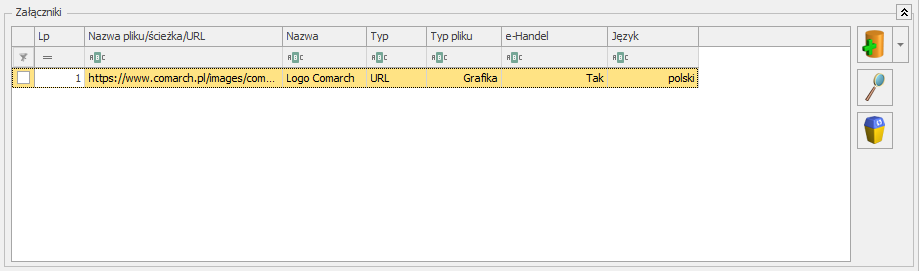

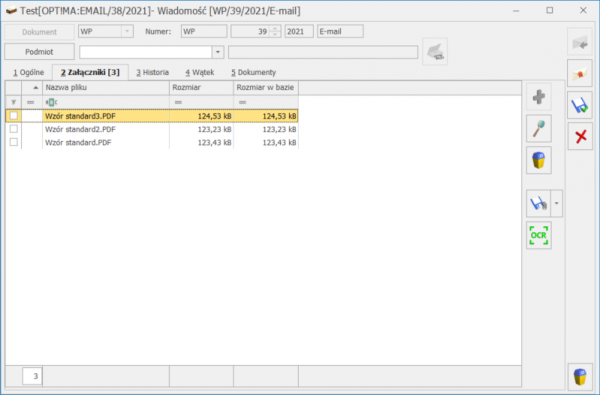

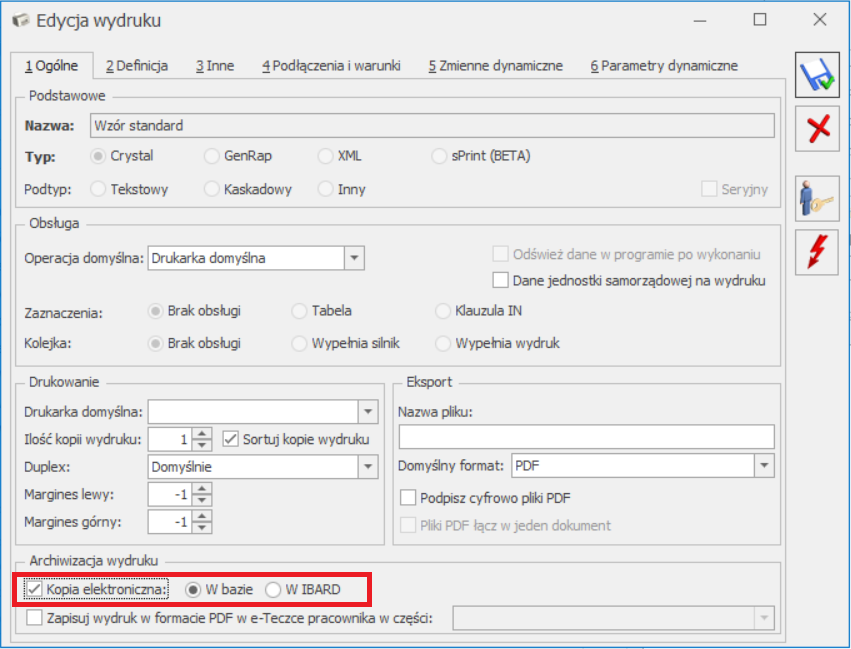

Jeżeli Użytkownik wybrał opcję zapisywania załączników na dysku i uzupełnił folder dedykowany dla stanowiska, załączniki będą zapisywane w tym wskazanym katalogu. Jeżeli folder dla stanowiska nie został wskazany, załączniki będą zapisywane w folderze dla wszystkich stanowisk, określanym w Konfiguracji Programu/ Internetowa Wymiana Dokumentów/ Parametry.

W przypadku Comarch ERP Optima w Chmurze Standard załączniki zawsze zapisywane są w bazie i nie ma możliwości wskazania innego miejsca ich zapisu.

Jeżeli skonfigurowany jest automatyczny import paczek IWD przy wykorzystaniu Serwisu Operacji Automatycznych, załączniki mogą być zapisywane w bazie lub na dysku. Jeżeli w Konfiguracji wybrana jest w takim przypadku opcja zapisu w Comarch IBARD, załączniki zapisywane są w bazie danych.

Jeżeli Użytkownik wybrał opcję zapisywania załączników na dysku i uzupełnił folder dedykowany dla stanowiska, załączniki będą zapisywane w tym wskazanym katalogu. Jeżeli folder dla stanowiska nie został wskazany, załączniki będą zapisywane w folderze dla wszystkich stanowisk, określanym w Konfiguracji Programu/ Internetowa Wymiana Dokumentów/ Parametry.

W przypadku Comarch ERP Optima w Chmurze Standard załączniki zawsze zapisywane są w bazie i nie ma możliwości wskazania innego miejsca ich zapisu.

Jeżeli skonfigurowany jest automatyczny import paczek IWD przy wykorzystaniu Serwisu Operacji Automatycznych, załączniki mogą być zapisywane w bazie lub na dysku. Jeżeli w Konfiguracji wybrana jest w takim przypadku opcja zapisu w Comarch IBARD, załączniki zapisywane są w bazie danych.

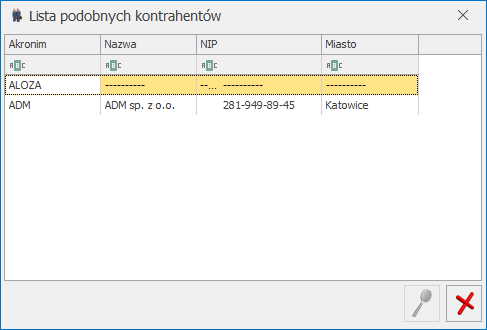

W przypadku takich kontrahentów nieaktywna jest również ikona lupy służąca do podejrzenia karty odnalezionego kontrahenta.

W przypadku takich kontrahentów nieaktywna jest również ikona lupy służąca do podejrzenia karty odnalezionego kontrahenta. Na liście widoczne są kolumny:

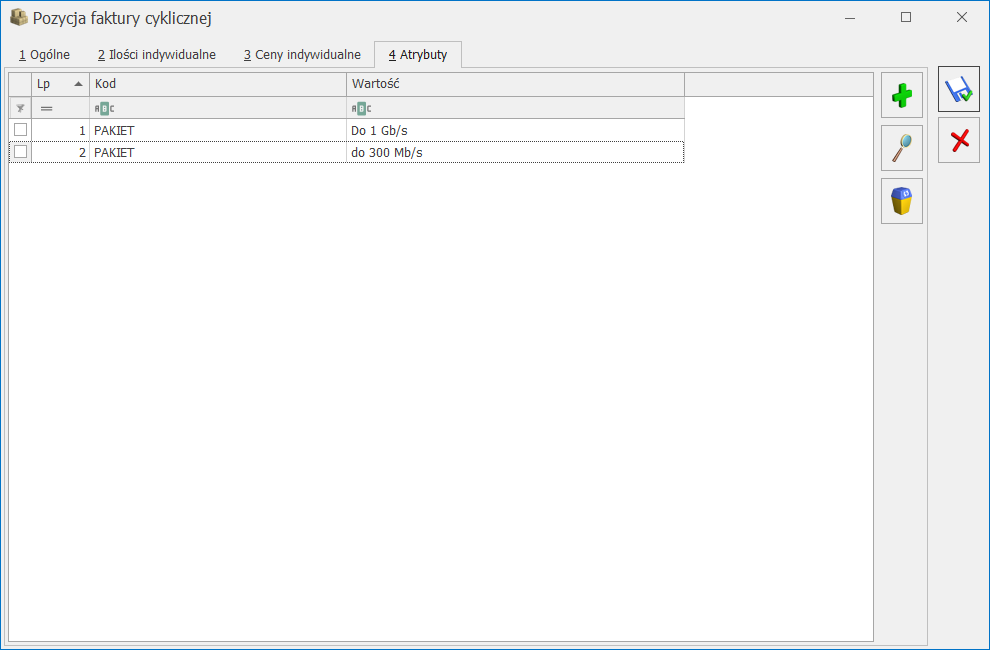

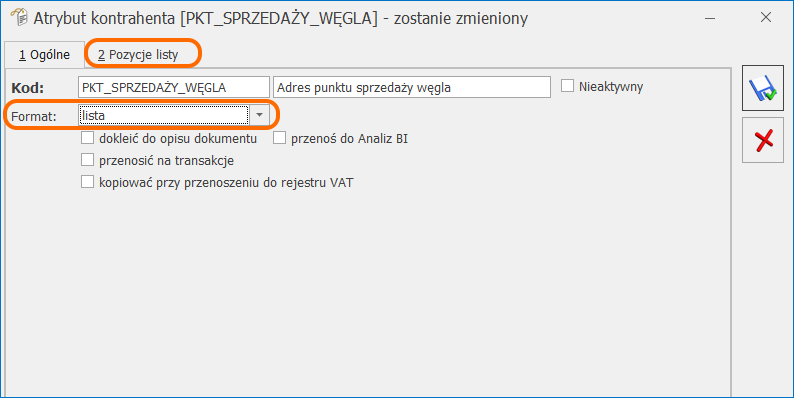

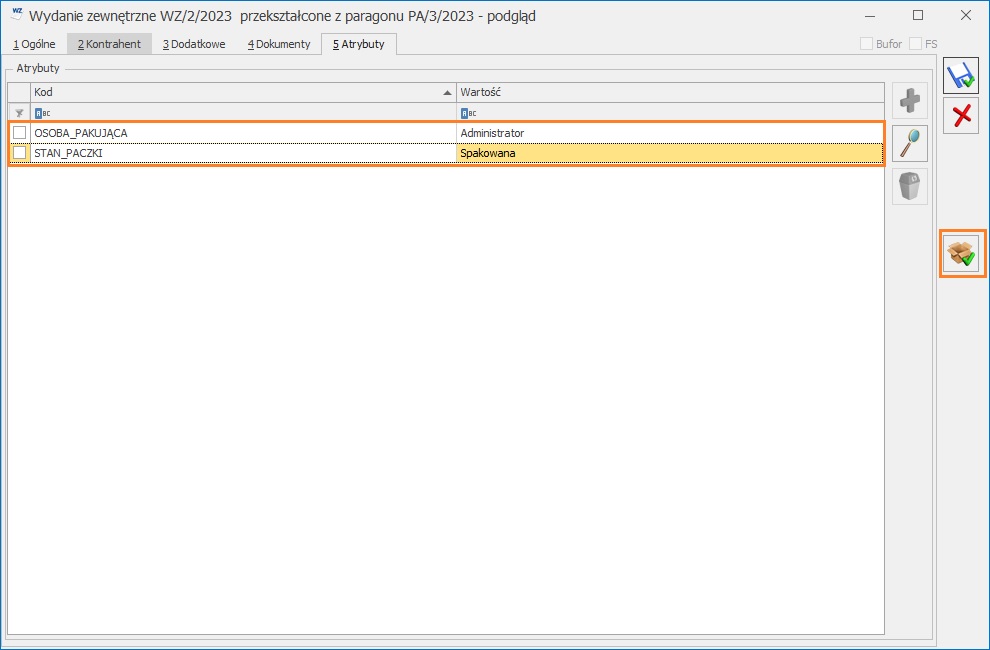

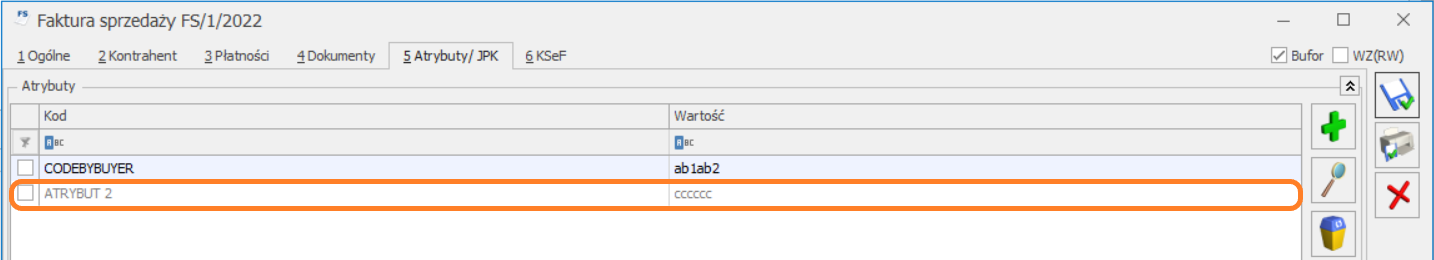

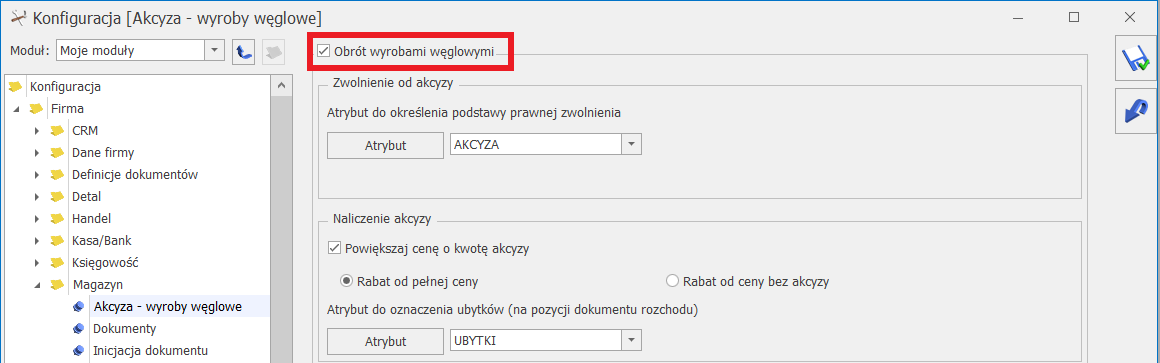

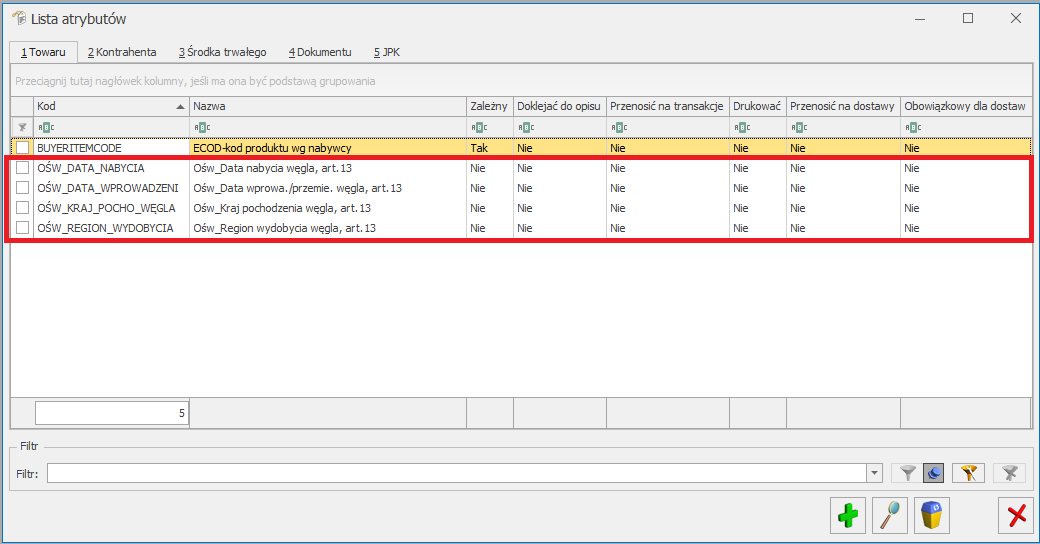

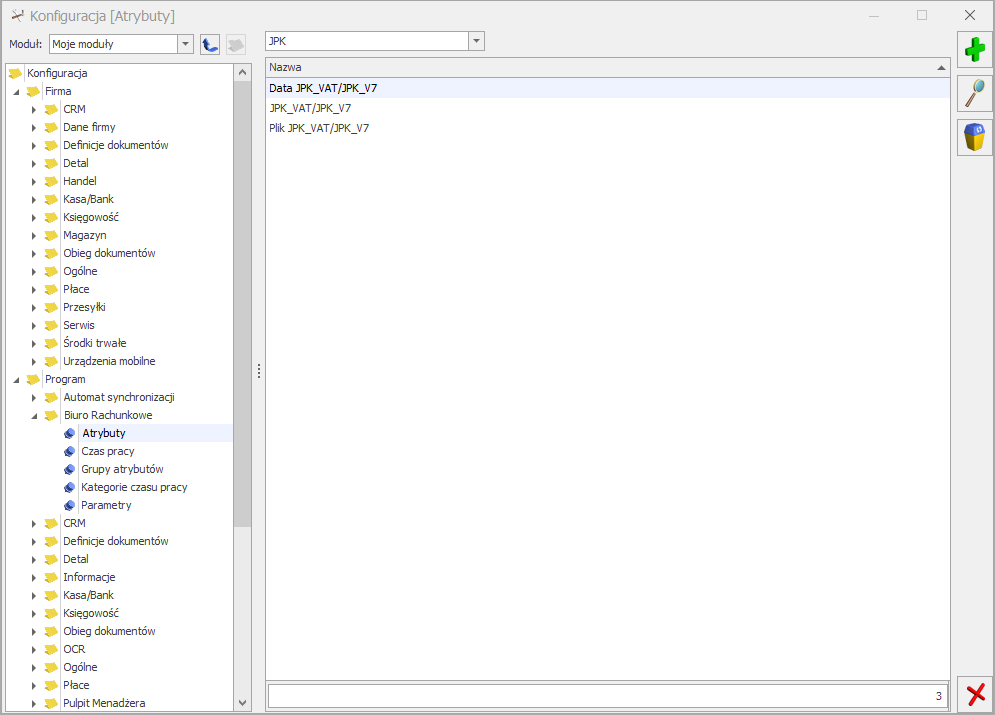

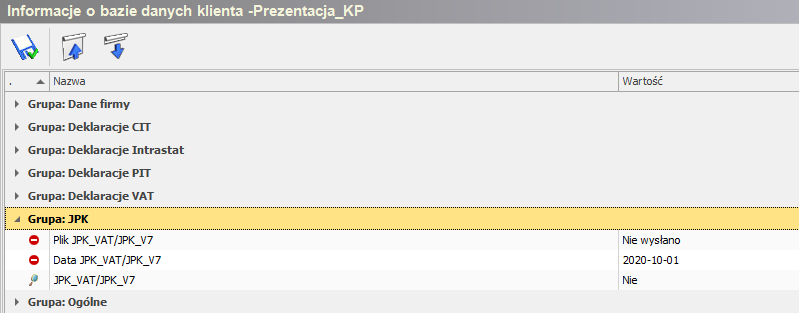

Na liście widoczne są kolumny:  Atrybuty domyślnie mają format listy, gdzie konieczne jest uzupełnienie pozycji tej listy.

Atrybuty domyślnie mają format listy, gdzie konieczne jest uzupełnienie pozycji tej listy. Powyższe atrybuty można przypisać do karty kontrahenta, na zakładce [Atrybuty], z zaznaczonym parametrem Przenosić na transakcje lub wskazać bezpośrednio na dokumencie, w zakładce [Atrybuty/JPK].

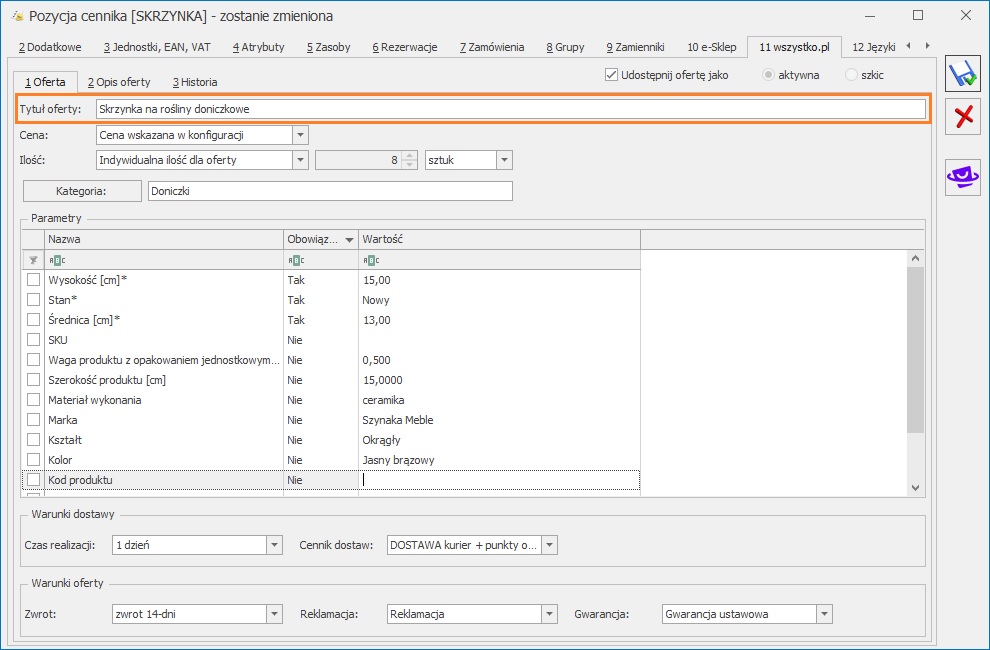

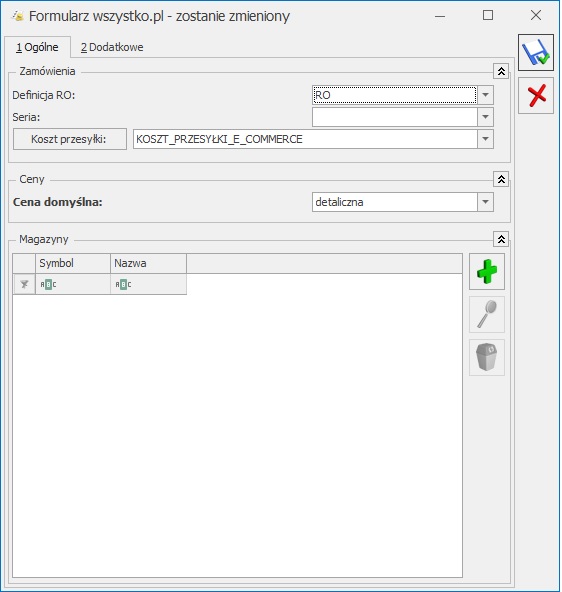

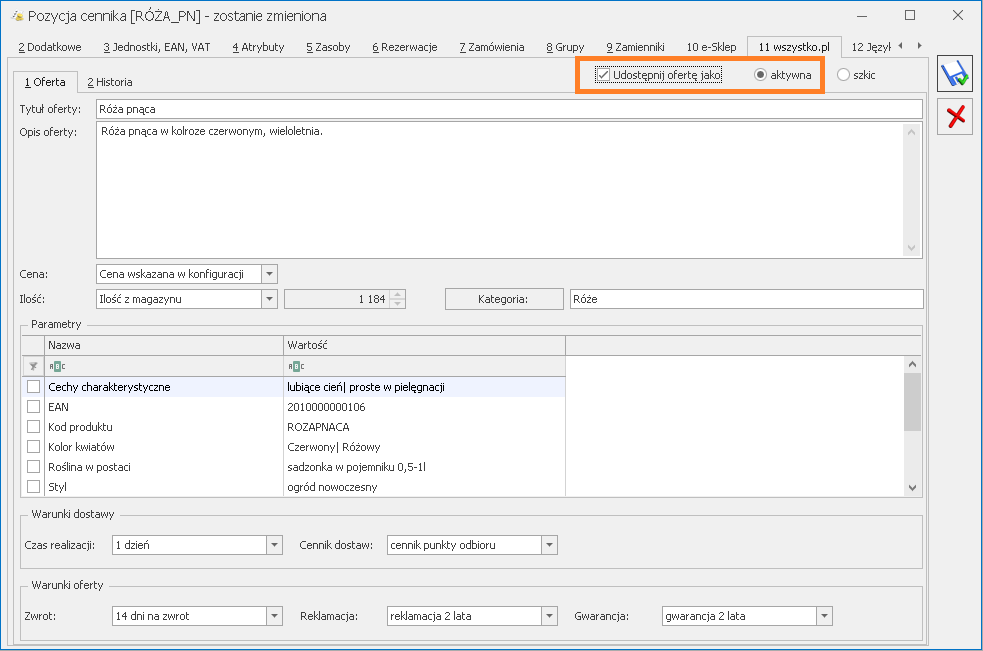

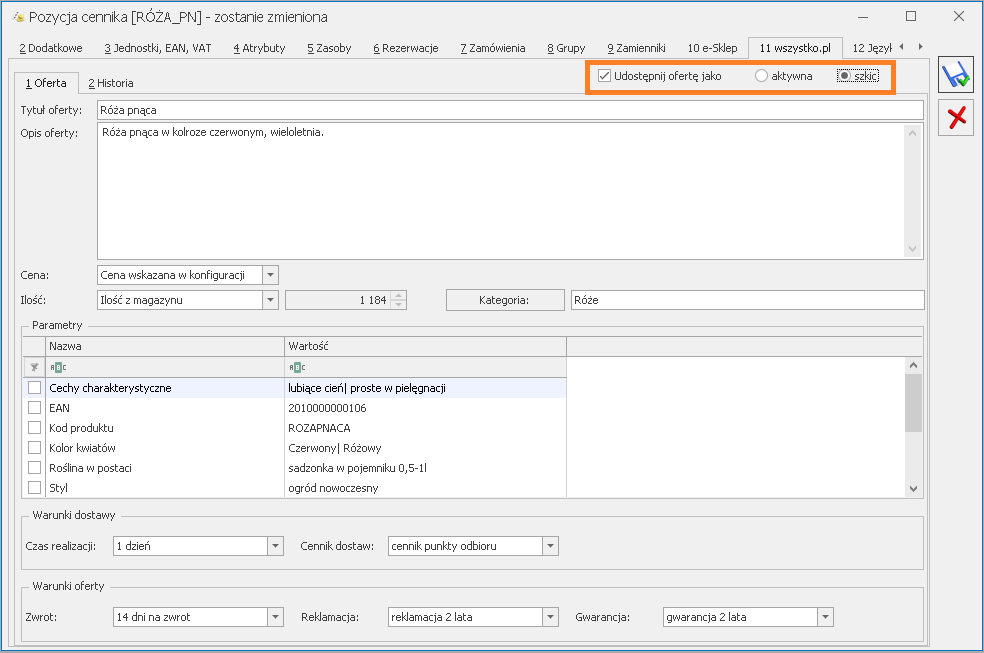

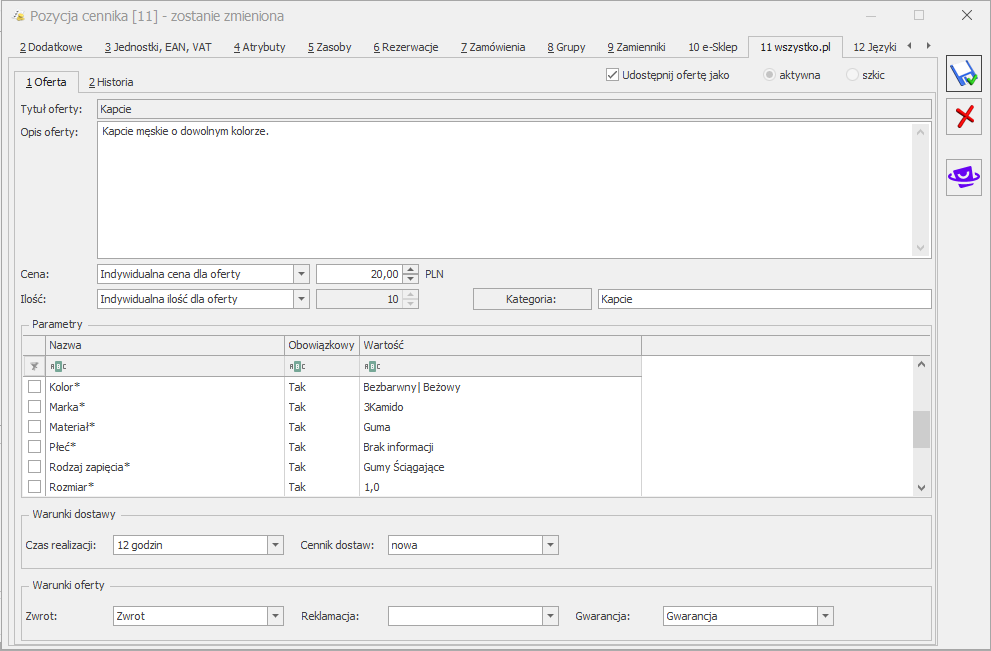

Powyższe atrybuty można przypisać do karty kontrahenta, na zakładce [Atrybuty], z zaznaczonym parametrem Przenosić na transakcje lub wskazać bezpośrednio na dokumencie, w zakładce [Atrybuty/JPK]. W sytuacji jeśli oferta została sprzedana, zmiana tytułu na platformie wszystko.pl będzie niedostępna.

W sytuacji jeśli oferta została sprzedana, zmiana tytułu na platformie wszystko.pl będzie niedostępna.

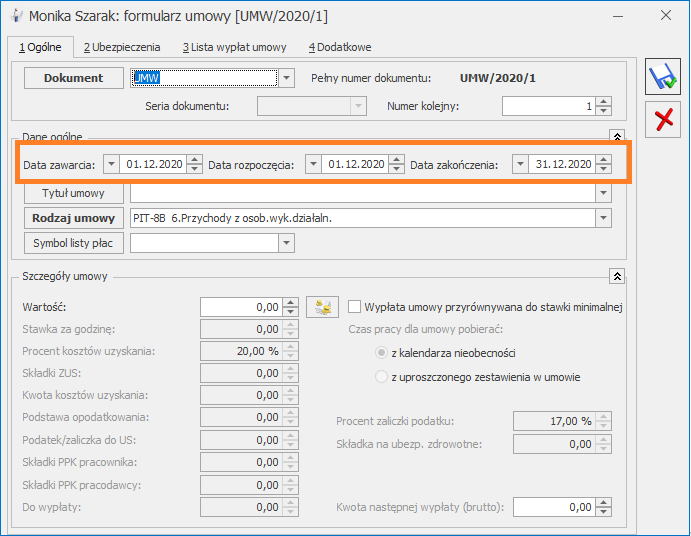

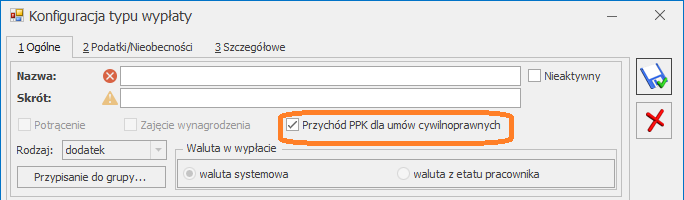

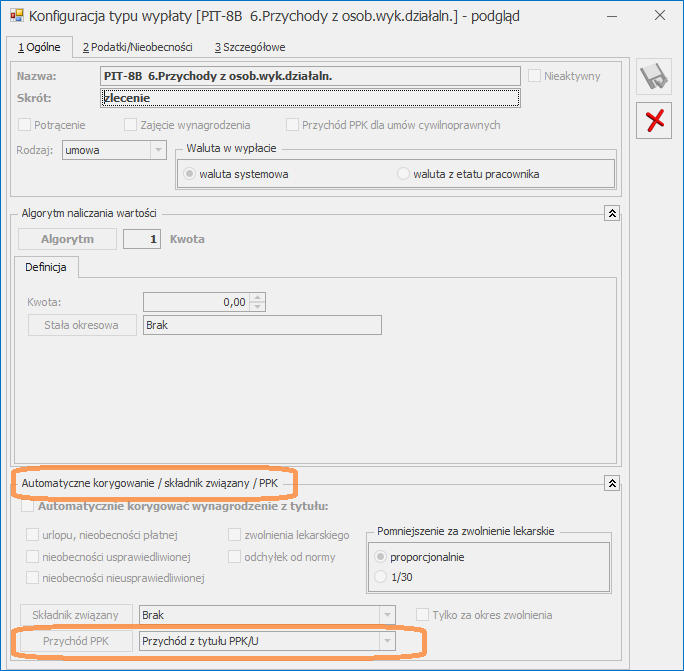

Dodatkowe elementy wynagrodzenia. W konfiguracji typu wypłaty (Start/ Konfiguracja/ Firma/ Płace/ Typy wypłat) można wskazać czy kwota dodatku w wypłacie ma być wyliczana zawsze w PLN (waluta systemowa), czy w walucie wskazanej w umowie, z którą jest naliczany. Na zakładce [Ogólne] w sekcji Waluta w wypłacie została dodana opcja ‘Waluta z umowy cywilnoprawnej’.

Dodatek z takim ustawieniem, który jest powiązany z daną umową lub jest wypłacany z umową jest naliczany w takiej samej walucie jak umowa.

Dodatkowe elementy wynagrodzenia. W konfiguracji typu wypłaty (Start/ Konfiguracja/ Firma/ Płace/ Typy wypłat) można wskazać czy kwota dodatku w wypłacie ma być wyliczana zawsze w PLN (waluta systemowa), czy w walucie wskazanej w umowie, z którą jest naliczany. Na zakładce [Ogólne] w sekcji Waluta w wypłacie została dodana opcja ‘Waluta z umowy cywilnoprawnej’.

Dodatek z takim ustawieniem, który jest powiązany z daną umową lub jest wypłacany z umową jest naliczany w takiej samej walucie jak umowa.

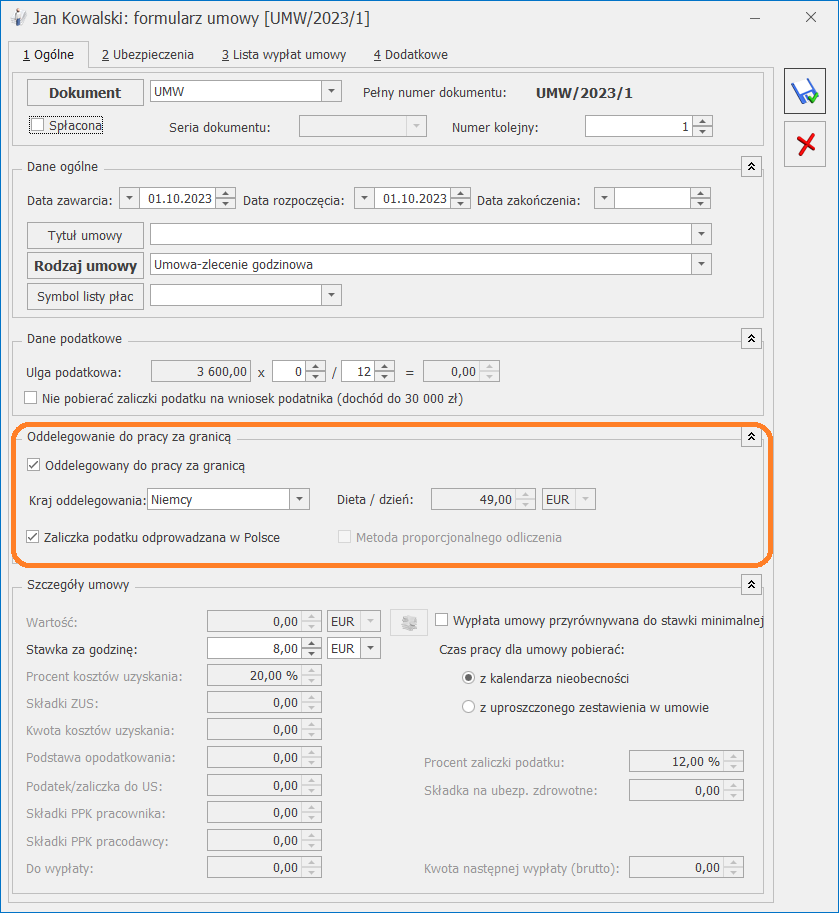

Listy płac. W celu naliczenia wypłaty umowy za okres oddelegowania na formularzu listy płac o rodzaju ‘Umowa’ został dodany parametr Lista tylko dla zleceniobiorców oddelegowanych do pracy za granicę (domyślnie niezaznaczony). Po jego zaznaczeniu uaktywnia się sekcja: Kraj oddelegowania i waluty, w której należy wskazać kraj oddelegowania oraz walutę rozliczenia i diety. Jeśli został wybrany kraj oddelegowania, wówczas waluta rozliczenia i diety podpowiada się zgodna z walutą przypisaną do wskazanego kraju. Zaproponowana waluta rozliczenia podlega edycji przez Użytkownika. Waluta diety jest edytowalna tylko w przypadku braku kraju oddelegowania.

Jeśli na liście płac został wybrany kraj oddelegowania, to wypłaty zostaną naliczone tylko dla umów, które również mają wskazany ten kraj.

Dodatkowo podczas naliczenia wypłaty sprawdzana jest zgodność waluty rozliczenia umowy i listy płac. W przypadku wypłaty umowy, w której na zakładce [Ogólne] wskazano inną walutę niż waluta zadeklarowana, na liście płac pojawi się odpowiedni komunikat.

Listy płac. W celu naliczenia wypłaty umowy za okres oddelegowania na formularzu listy płac o rodzaju ‘Umowa’ został dodany parametr Lista tylko dla zleceniobiorców oddelegowanych do pracy za granicę (domyślnie niezaznaczony). Po jego zaznaczeniu uaktywnia się sekcja: Kraj oddelegowania i waluty, w której należy wskazać kraj oddelegowania oraz walutę rozliczenia i diety. Jeśli został wybrany kraj oddelegowania, wówczas waluta rozliczenia i diety podpowiada się zgodna z walutą przypisaną do wskazanego kraju. Zaproponowana waluta rozliczenia podlega edycji przez Użytkownika. Waluta diety jest edytowalna tylko w przypadku braku kraju oddelegowania.

Jeśli na liście płac został wybrany kraj oddelegowania, to wypłaty zostaną naliczone tylko dla umów, które również mają wskazany ten kraj.

Dodatkowo podczas naliczenia wypłaty sprawdzana jest zgodność waluty rozliczenia umowy i listy płac. W przypadku wypłaty umowy, w której na zakładce [Ogólne] wskazano inną walutę niż waluta zadeklarowana, na liście płac pojawi się odpowiedni komunikat.

Wypłaty zleceniobiorców. W wypłacie za okres oddelegowania elementy wypłaty naliczane są w walucie:

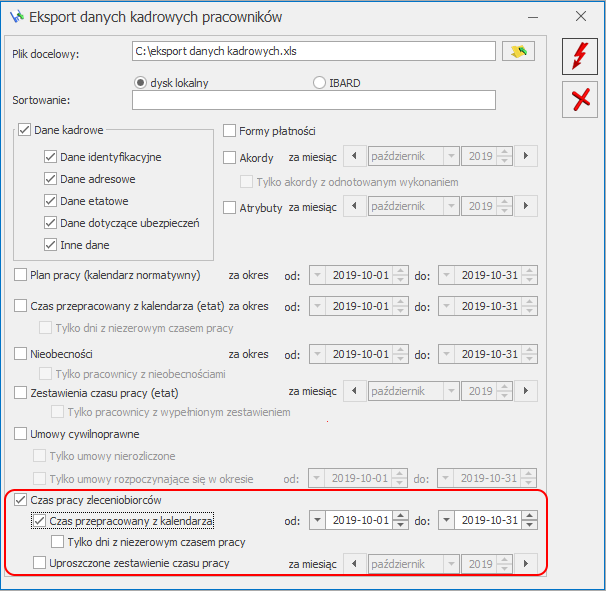

Wypłaty zleceniobiorców. W wypłacie za okres oddelegowania elementy wypłaty naliczane są w walucie: Liczba diet. Dni pobytu za granicą, potrzebne do ustalania ilości diet do odliczenia od podstaw składek ZUS, są liczone na podstawie okresu od-do rozliczonej umowy. Liczba dni kalendarzowych umowy jest pomniejszona o dni nieobecności w dniach kalendarzowych odnotowane w tym okresie.

Wyliczona ilość dni za które przysługują diety jest widoczna w wypłacie i tam też w razie potrzeby może być modyfikowana. Zmiana liczby dni diety powoduje automatyczne przeliczenie podstawy składek ZUS w wypłacie.

Wyliczanie podstawy składek ZUS. Podstawa składek ZUS oddelegowanych zleceniobiorców jest wyliczana od sumy oskładkowanych elementów. Jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji, jest wyższe od przeciętnego prognozowanego wynagrodzenia, wówczas podstawa jest pomniejszana o równowartość diet za pobyt za granicą,

Jeśli podstawa składek po pomniejszeniu o diety jest niższa od kwoty minimalnej podstawy składek ZUS, to jest wyrównywana do kwoty przeciętnego prognozowanego wynagrodzenia.

W przypadku, kiedy przychód pracownika w danym miesiącu jest niższy od kwoty prognozowanego przeciętnego wynagrodzenia, wówczas podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

Kwota przeciętnego prognozowanego wynagrodzenia zapisana jest w konfiguracji programu w gałęzi Płace / Wynagrodzenia w polu Minimalna podstawa skł. ZUS dla oddeleg. (w 2023r. jest to kwota 6935 zł).

Podczas liczenia wypłaty umowy z tytułu dla oddelegowania podstawa składek ZUS wyliczana jest według tych zasad, z uwzględnieniem kwot zarówno z liczonej właśnie wypłaty, jak i kwot zapisanych w wypłatach naliczonych wcześniej do tego samego miesiąca deklaracji dla tego zleceniobiorcy.

Liczba diet. Dni pobytu za granicą, potrzebne do ustalania ilości diet do odliczenia od podstaw składek ZUS, są liczone na podstawie okresu od-do rozliczonej umowy. Liczba dni kalendarzowych umowy jest pomniejszona o dni nieobecności w dniach kalendarzowych odnotowane w tym okresie.

Wyliczona ilość dni za które przysługują diety jest widoczna w wypłacie i tam też w razie potrzeby może być modyfikowana. Zmiana liczby dni diety powoduje automatyczne przeliczenie podstawy składek ZUS w wypłacie.

Wyliczanie podstawy składek ZUS. Podstawa składek ZUS oddelegowanych zleceniobiorców jest wyliczana od sumy oskładkowanych elementów. Jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji, jest wyższe od przeciętnego prognozowanego wynagrodzenia, wówczas podstawa jest pomniejszana o równowartość diet za pobyt za granicą,

Jeśli podstawa składek po pomniejszeniu o diety jest niższa od kwoty minimalnej podstawy składek ZUS, to jest wyrównywana do kwoty przeciętnego prognozowanego wynagrodzenia.

W przypadku, kiedy przychód pracownika w danym miesiącu jest niższy od kwoty prognozowanego przeciętnego wynagrodzenia, wówczas podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

Kwota przeciętnego prognozowanego wynagrodzenia zapisana jest w konfiguracji programu w gałęzi Płace / Wynagrodzenia w polu Minimalna podstawa skł. ZUS dla oddeleg. (w 2023r. jest to kwota 6935 zł).

Podczas liczenia wypłaty umowy z tytułu dla oddelegowania podstawa składek ZUS wyliczana jest według tych zasad, z uwzględnieniem kwot zarówno z liczonej właśnie wypłaty, jak i kwot zapisanych w wypłatach naliczonych wcześniej do tego samego miesiąca deklaracji dla tego zleceniobiorcy.

Przy zaznaczonym parametrze, gdy:

Przy zaznaczonym parametrze, gdy:

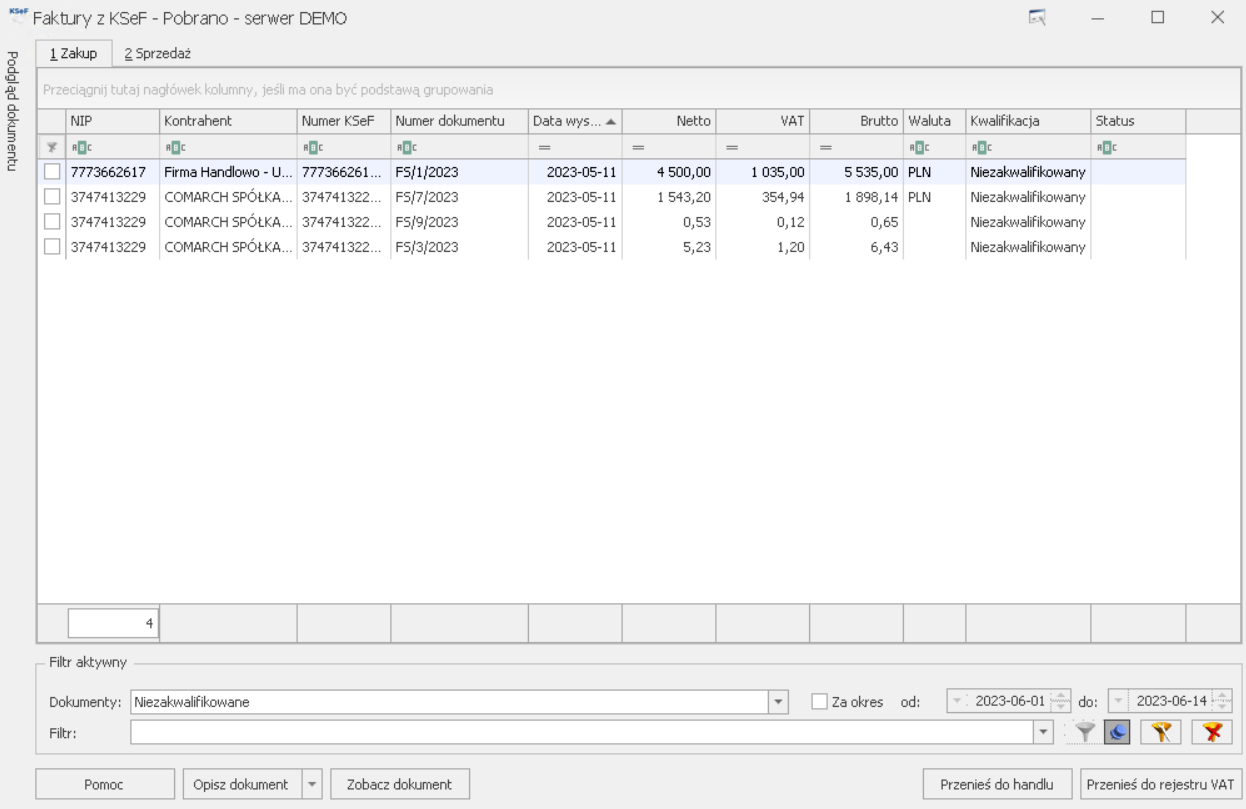

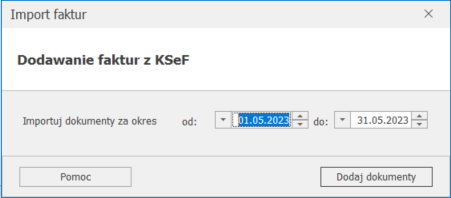

na wstążkę programu. Po naciśnięciu przycisku Pobierz faktury domyślnie ustawiany jest zakres dat na dzień bieżący lub w przypadku zaznaczenia dostępnego w filtrze pod listą faktur z KSeF parametru Za okres – zakres dat wskazany dla tego parametru. Użytkownik ma możliwość wskazania innego okresu. Dokumenty są przenoszone na listę faktur z KSeF po naciśnięciu przycisku Pobierz.

Funkcja pobierania faktur na listę KSeF/ Faktury została również dodana w menu kontekstowym (również skrót klawiszowy <Ctrl>+<Shift>+<P>). Pod prawym przyciskiem myszy dodano opcję Pobierz faktury, działającą analogicznie jak przycisk

na wstążkę programu. Po naciśnięciu przycisku Pobierz faktury domyślnie ustawiany jest zakres dat na dzień bieżący lub w przypadku zaznaczenia dostępnego w filtrze pod listą faktur z KSeF parametru Za okres – zakres dat wskazany dla tego parametru. Użytkownik ma możliwość wskazania innego okresu. Dokumenty są przenoszone na listę faktur z KSeF po naciśnięciu przycisku Pobierz.

Funkcja pobierania faktur na listę KSeF/ Faktury została również dodana w menu kontekstowym (również skrót klawiszowy <Ctrl>+<Shift>+<P>). Pod prawym przyciskiem myszy dodano opcję Pobierz faktury, działającą analogicznie jak przycisk

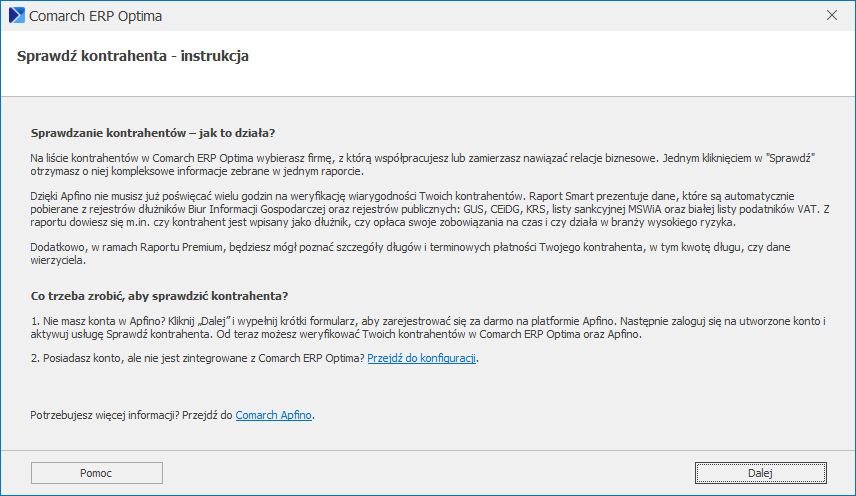

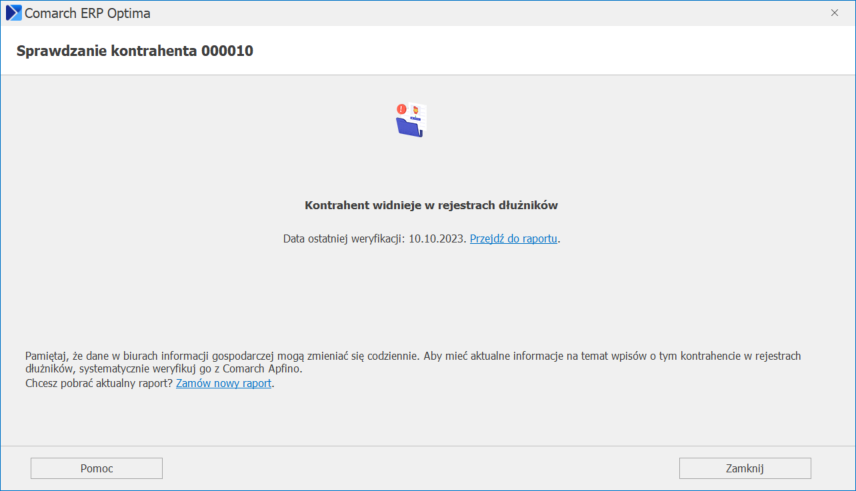

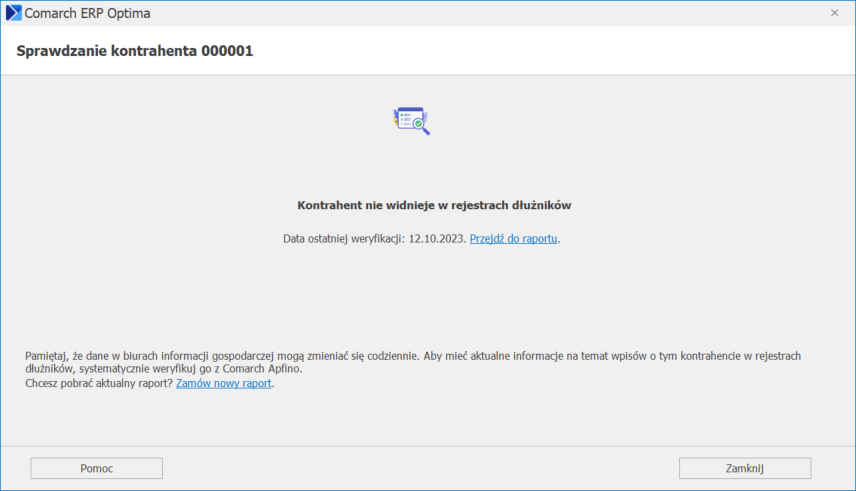

Sprawdzanie kontrahentów. Po kliknięciu na nią rozwijane są 2 opcje:

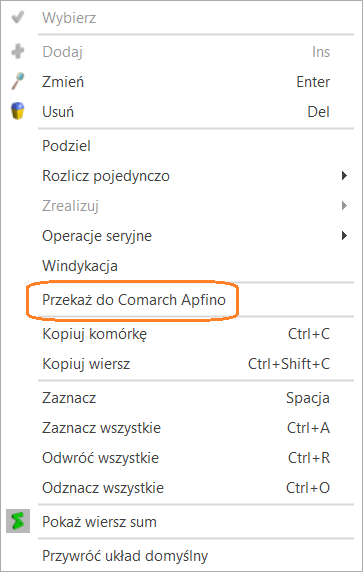

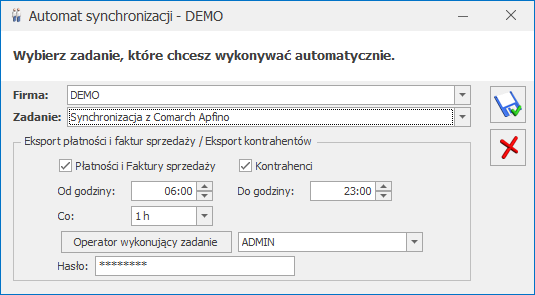

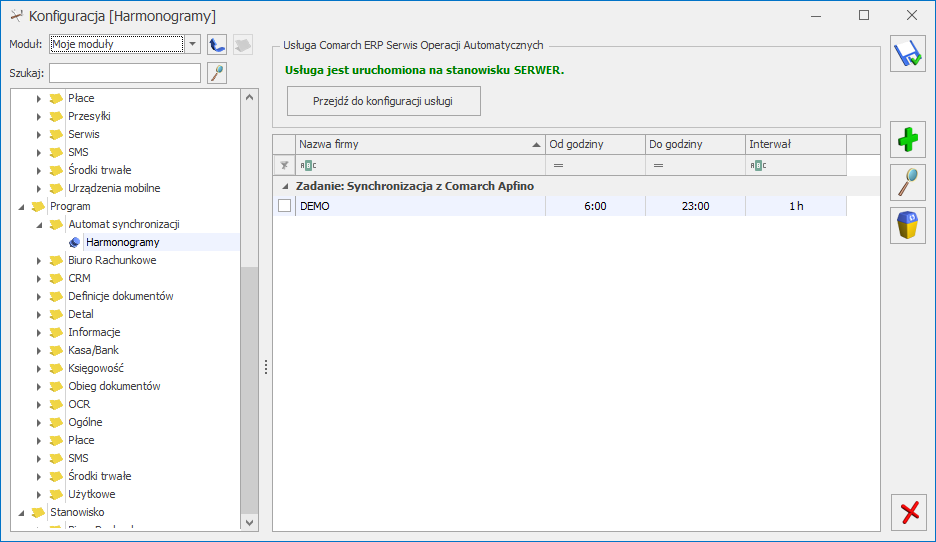

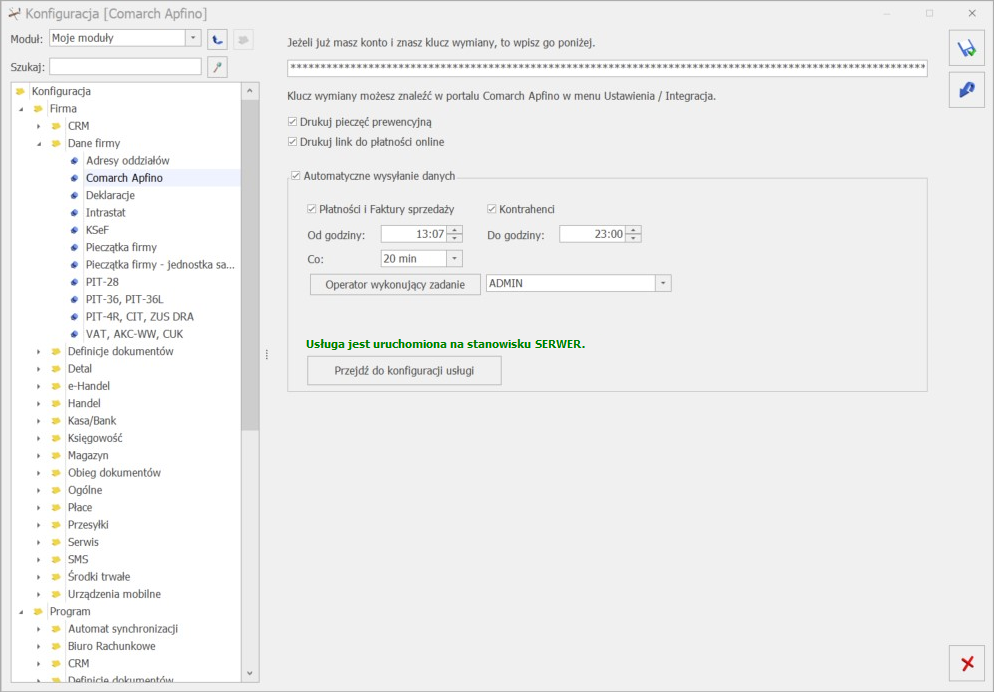

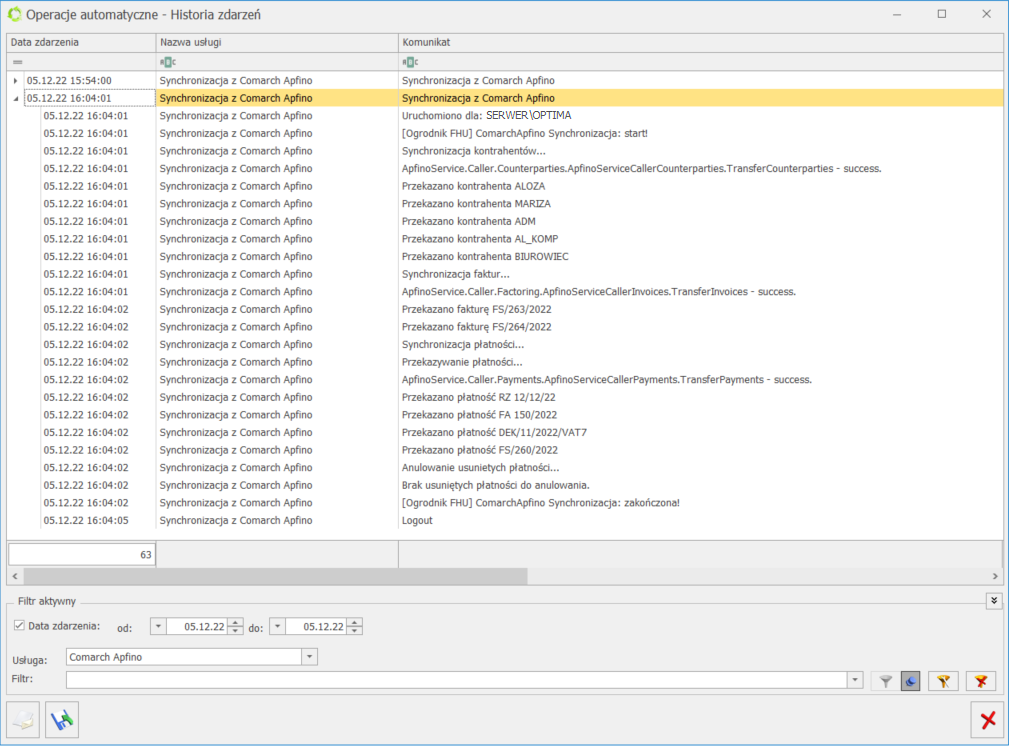

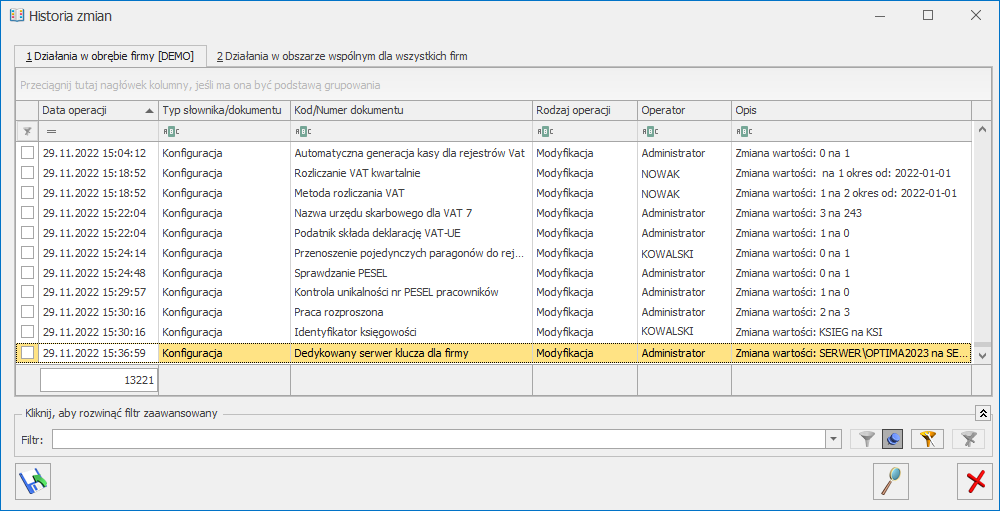

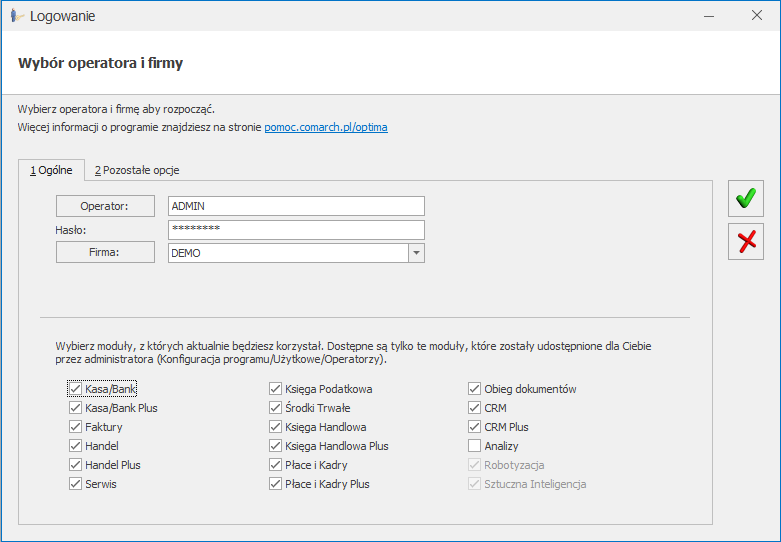

Sprawdzanie kontrahentów. Po kliknięciu na nią rozwijane są 2 opcje: Opcja Przekaż do Comarch Apfino działa analogicznie jak dotychczas dostępna na liście kontrahentów operacja seryjna Przekaż do Comarch Apfino. Funkcja ta została usunięta z operacji seryjnych i dostępna jest po kliknięciu na Sprawdzanie kontrahentów.

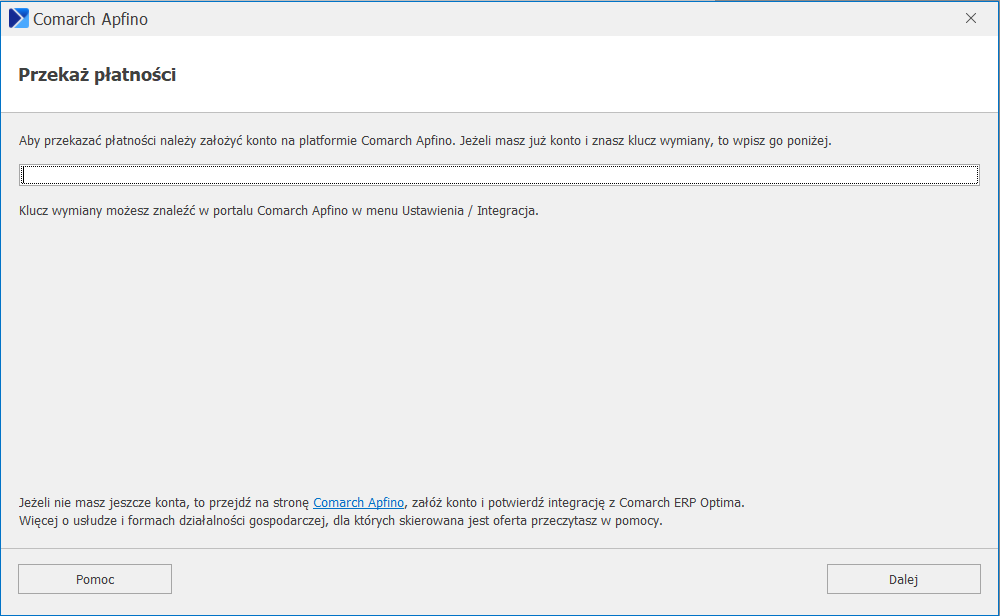

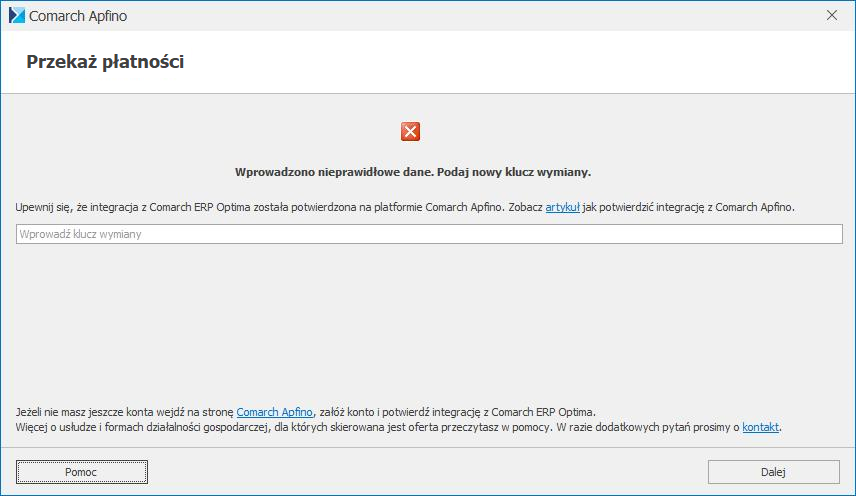

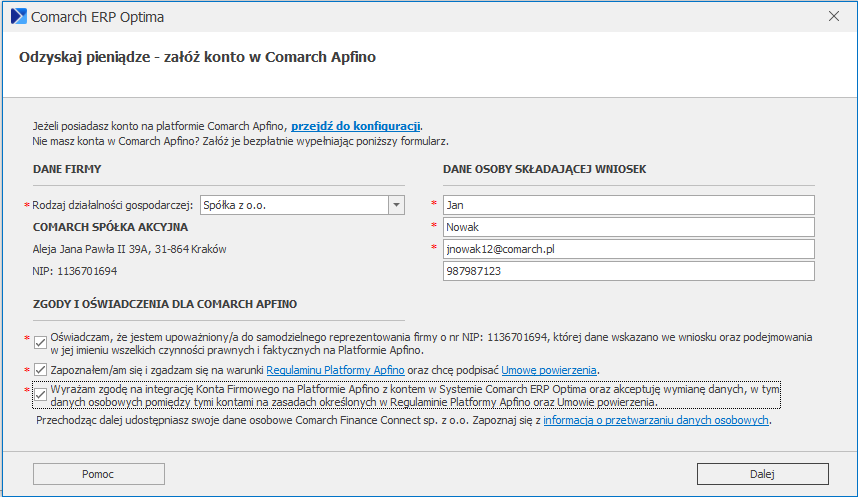

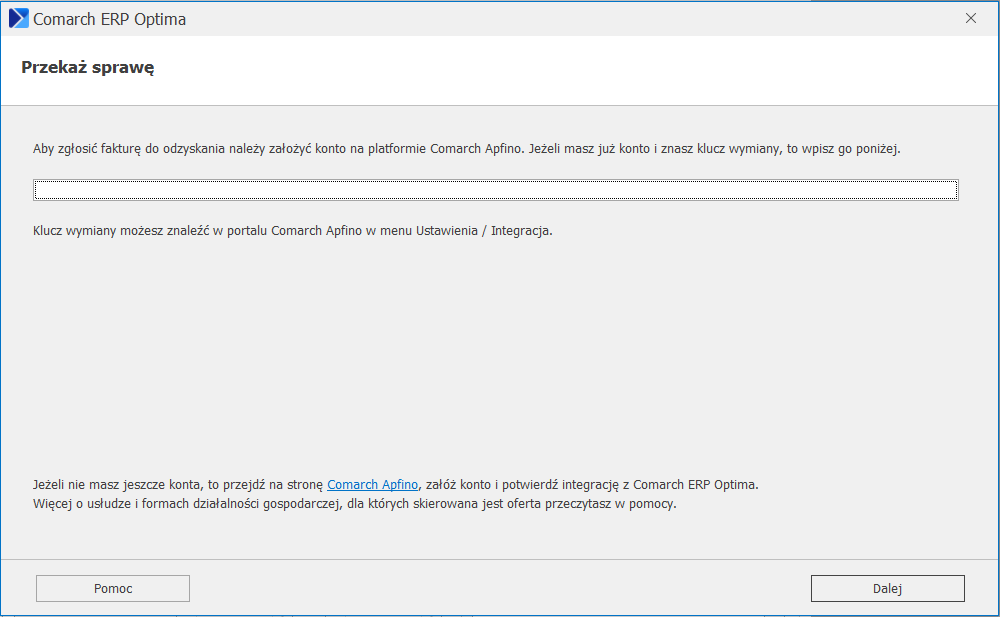

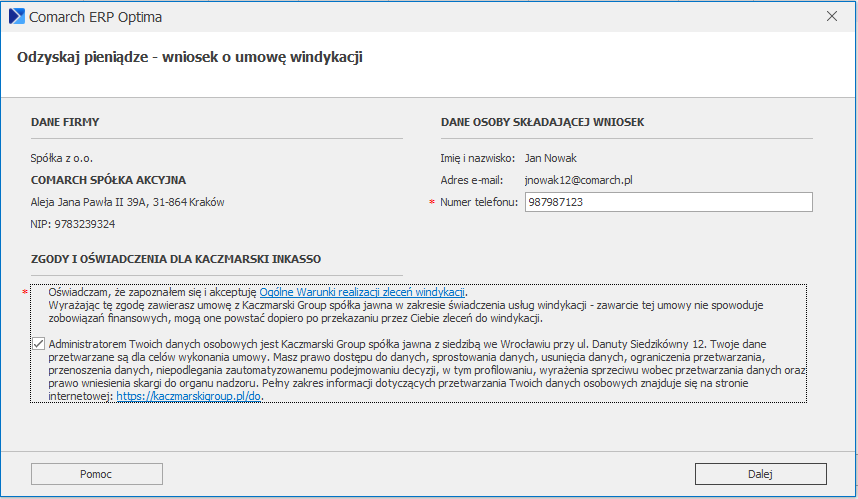

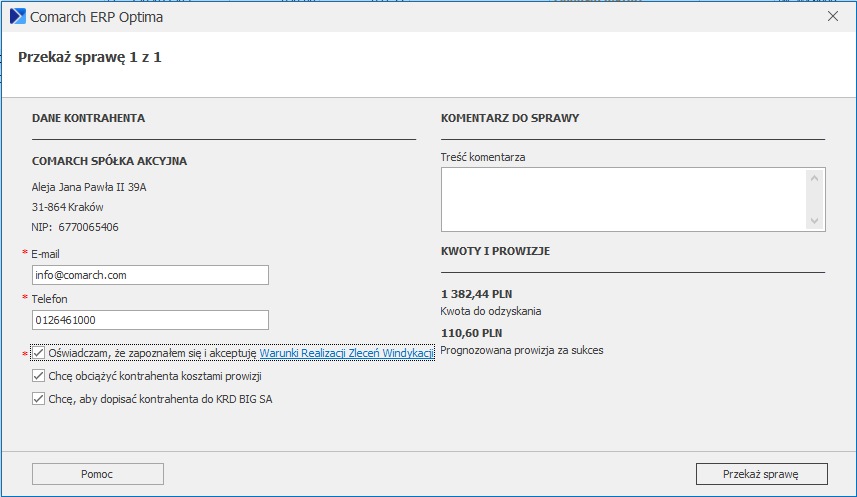

Funkcja Sprawdź w rejestrach dłużników powoduje seryjne sprawdzenie zaznaczonych na liście kontrahentów (lub podświetlonego kontrahenta, jeżeli żaden nie został zaznaczony). Sprawdzanie w rejestrach dłużników jest dostępne tylko dla kontrahentów krajowych, którzy mają uzupełniony numer NIP. Program w pierwszej kolejności sprawdza, czy operator posiada prawo do sprawdzania kontrahentów w rejestrach dłużników. Jeżeli tak, następuje weryfikacja, czy Użytkownik posiada konto w Comarch Apfino (czy uzupełnione są dane w Konfiguracji Firmy/ Dane firmy/ Comarch Apfino). Jeżeli nie, wyświetlane jest okno informacyjne, umożliwiające rejestrację w Comarch Apfino lub wprowadzenie klucza wymiany (jeżeli Comarch ERP Optima nie jest jeszcze zintegrowany z istniejącym kontem Comarch Apfino).

Opcja Przekaż do Comarch Apfino działa analogicznie jak dotychczas dostępna na liście kontrahentów operacja seryjna Przekaż do Comarch Apfino. Funkcja ta została usunięta z operacji seryjnych i dostępna jest po kliknięciu na Sprawdzanie kontrahentów.

Funkcja Sprawdź w rejestrach dłużników powoduje seryjne sprawdzenie zaznaczonych na liście kontrahentów (lub podświetlonego kontrahenta, jeżeli żaden nie został zaznaczony). Sprawdzanie w rejestrach dłużników jest dostępne tylko dla kontrahentów krajowych, którzy mają uzupełniony numer NIP. Program w pierwszej kolejności sprawdza, czy operator posiada prawo do sprawdzania kontrahentów w rejestrach dłużników. Jeżeli tak, następuje weryfikacja, czy Użytkownik posiada konto w Comarch Apfino (czy uzupełnione są dane w Konfiguracji Firmy/ Dane firmy/ Comarch Apfino). Jeżeli nie, wyświetlane jest okno informacyjne, umożliwiające rejestrację w Comarch Apfino lub wprowadzenie klucza wymiany (jeżeli Comarch ERP Optima nie jest jeszcze zintegrowany z istniejącym kontem Comarch Apfino).

Jeżeli konfiguracja po stronie Comarch ERP Optima jest poprawna, sprawdzane jest włączenie usługi Sprawdź kontrahenta po stronie Comarch Apfino oraz czy wykupiony został odpowiedni pakiet. Jeżeli po stronie Comarch Apfino usługa nie została włączona lub nie ma dostępnego pakietu, pojawia się komunikat umożliwiający przejście do portalu Comarch Apfino i uruchomienie usługi lub wykupienie pakietu.

Jeżeli konfiguracja po stronie Comarch ERP Optima jest poprawna, sprawdzane jest włączenie usługi Sprawdź kontrahenta po stronie Comarch Apfino oraz czy wykupiony został odpowiedni pakiet. Jeżeli po stronie Comarch Apfino usługa nie została włączona lub nie ma dostępnego pakietu, pojawia się komunikat umożliwiający przejście do portalu Comarch Apfino i uruchomienie usługi lub wykupienie pakietu.

W przypadku prawidłowo skonfigurowanej usługi, numery NIP kontrahentów przekazywane są do Comarch Apfino. Tam następuje weryfikacja, czy zostały już wygenerowane dla nich raporty bezpośrednio w portalu. Jeżeli raporty zostały już wcześniej wygenerowane, są udostępniane w Comarch ERP Optima. W przeciwnym razie zamawiane są raporty dla wybranych kontrahentów, pomniejszając liczbę raportów jaką Klient ma wykupioną w pakiecie w Comarch Apfino.

Jeżeli na liście kontrahentów zaznaczono przynajmniej jednego, dla którego w ciągu 90 dni generowany był raport, pojawi się komunikat o treści: Część kontrahentów była już sprawdzana w rejestrach dłużników. Czy sprawdzić ich ponownie? Po kliknięciu na opcję Tak, sprawdź nastąpi wygenerowanie raportów dla wszystkich zaznaczonych kontrahentów. Wybór opcji Nie, sprawdź tylko niezweryfikowanych spowoduje, że podczas generacji raportów pominięci zostaną już sprawdzeni wcześniej kontrahenci.

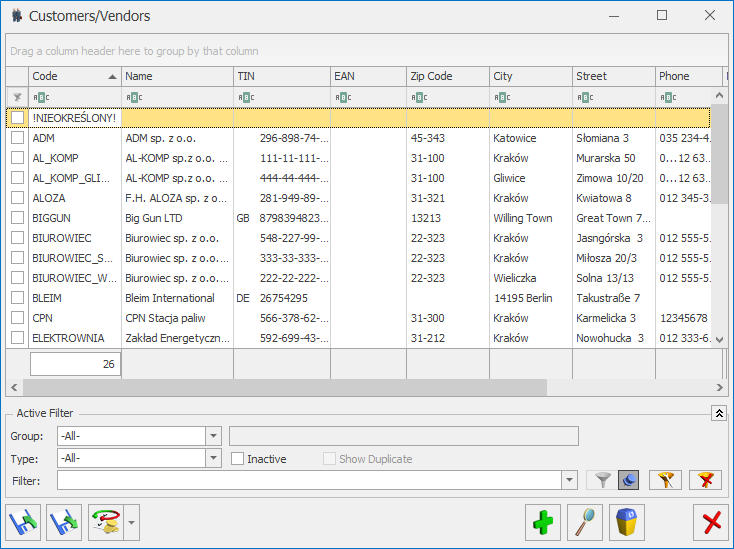

Na liście kontrahentów dodana została domyślnie widoczna kolumna Rejestry dłużników. Dla każdego z kontrahentów (z wyjątkiem kontrahenta !NIEOKREŚLONY!) widoczne są w niej informacje:

W przypadku prawidłowo skonfigurowanej usługi, numery NIP kontrahentów przekazywane są do Comarch Apfino. Tam następuje weryfikacja, czy zostały już wygenerowane dla nich raporty bezpośrednio w portalu. Jeżeli raporty zostały już wcześniej wygenerowane, są udostępniane w Comarch ERP Optima. W przeciwnym razie zamawiane są raporty dla wybranych kontrahentów, pomniejszając liczbę raportów jaką Klient ma wykupioną w pakiecie w Comarch Apfino.

Jeżeli na liście kontrahentów zaznaczono przynajmniej jednego, dla którego w ciągu 90 dni generowany był raport, pojawi się komunikat o treści: Część kontrahentów była już sprawdzana w rejestrach dłużników. Czy sprawdzić ich ponownie? Po kliknięciu na opcję Tak, sprawdź nastąpi wygenerowanie raportów dla wszystkich zaznaczonych kontrahentów. Wybór opcji Nie, sprawdź tylko niezweryfikowanych spowoduje, że podczas generacji raportów pominięci zostaną już sprawdzeni wcześniej kontrahenci.

Na liście kontrahentów dodana została domyślnie widoczna kolumna Rejestry dłużników. Dla każdego z kontrahentów (z wyjątkiem kontrahenta !NIEOKREŚLONY!) widoczne są w niej informacje:

W obu przypadkach możliwe jest otwarcie raportu w Comarch Apfino z poziomu dostępnego w komunikacie linka.

Jeżeli po kliknięciu na informację Zobacz raport na liście kontrahentów okaże się, że raport po stronie Comarch Apfino nie został jeszcze wygenerowany, pojawi się komunikat informujący o tym fakcie:

W obu przypadkach możliwe jest otwarcie raportu w Comarch Apfino z poziomu dostępnego w komunikacie linka.

Jeżeli po kliknięciu na informację Zobacz raport na liście kontrahentów okaże się, że raport po stronie Comarch Apfino nie został jeszcze wygenerowany, pojawi się komunikat informujący o tym fakcie:

Informacje o firmie są prezentowane na oknie Informacje o firmie dostępnym w nowym menu Start. Po kliknięciu ikony Informacje o firmie otwiera się okno Informacje o firmie podzielone na zakładki związane określonymi modułami.

Informacje o firmie są prezentowane na oknie Informacje o firmie dostępnym w nowym menu Start. Po kliknięciu ikony Informacje o firmie otwiera się okno Informacje o firmie podzielone na zakładki związane określonymi modułami.

Zdjęcie może zostać usunięte z karty operatora poprzez ponowne kliknięcie na ikonę i wybranie opcji Usuń zdjęcie operatora.

Zdjęcie może zostać usunięte z karty operatora poprzez ponowne kliknięcie na ikonę i wybranie opcji Usuń zdjęcie operatora.

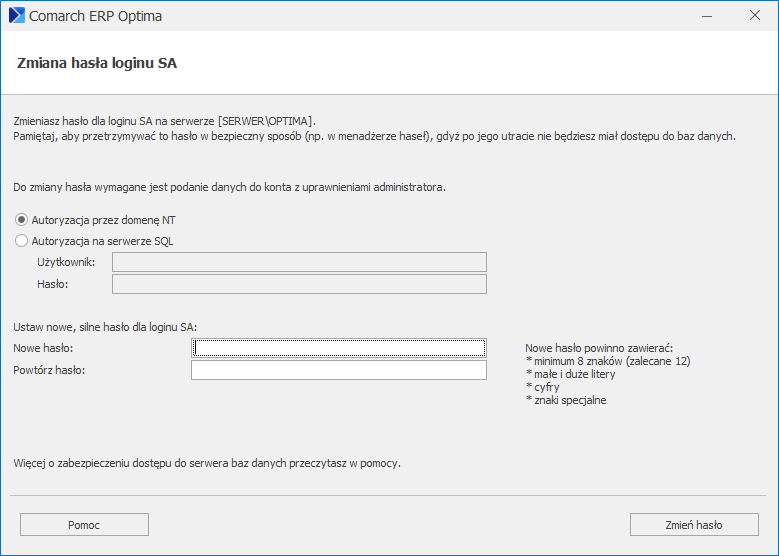

Funkcja zmiany hasła loginu CDNMenadzer wygląda analogicznie jak te służące do zmiany loginów CDNOperator i sa. Zawiera możliwość zalogowania na serwerze baz danych przy użyciu loginu NT lub autoryzacji na serwerze SQL za pomocą loginu użytkownika i hasła. Ze względów bezpieczeństwa nadawane hasło dla loginu CDNMenadzer musi spełniać określone warunki, które wskazane są na oknie.

Funkcja zmiany hasła loginu CDNMenadzer wygląda analogicznie jak te służące do zmiany loginów CDNOperator i sa. Zawiera możliwość zalogowania na serwerze baz danych przy użyciu loginu NT lub autoryzacji na serwerze SQL za pomocą loginu użytkownika i hasła. Ze względów bezpieczeństwa nadawane hasło dla loginu CDNMenadzer musi spełniać określone warunki, które wskazane są na oknie.

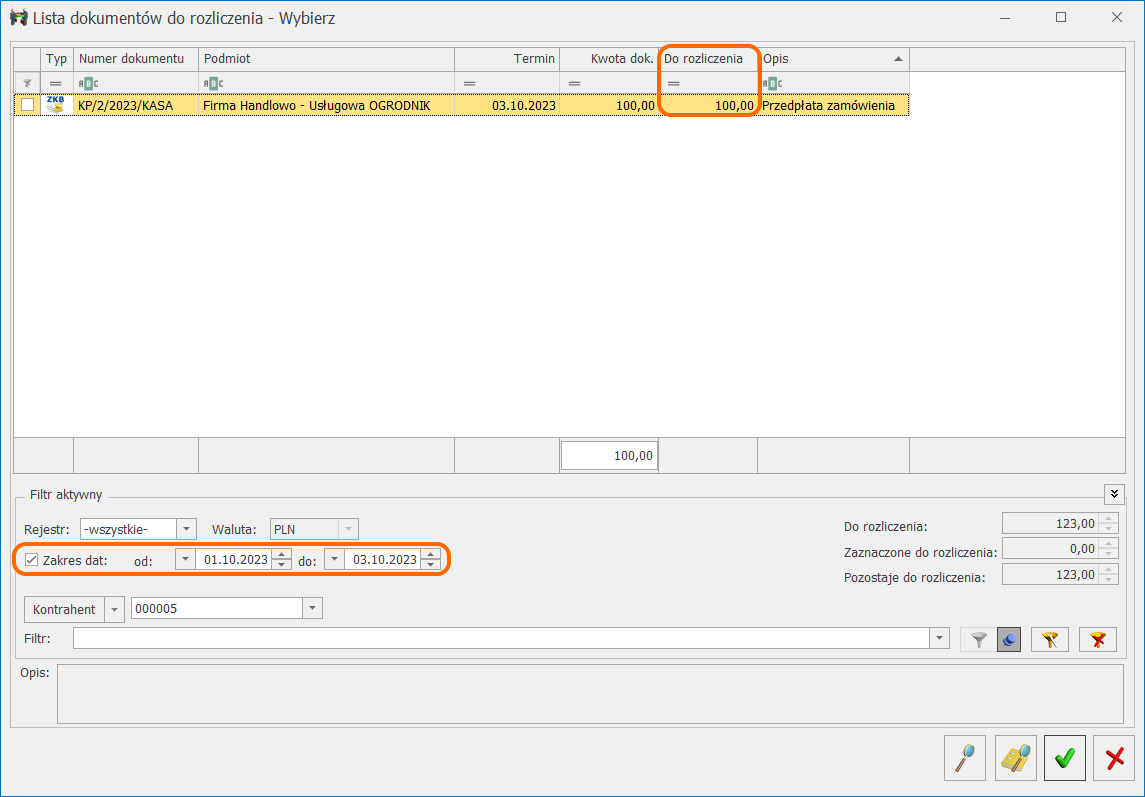

Po zaakceptowaniu wyboru wskazana kwota zostanie przeniesiona do tabeli zaliczek, do kolumny Kwota gdzie również można ją zmodyfikować. Przekazanie dokumentu do KSeF blokuje możliwość usunięcia powiązanych wpłat. Informacja o rozliczonych zaliczkach, ich kwocie oraz dacie otrzymania drukowane są na wydruku Faktury sPrint.

Po zaakceptowaniu wyboru wskazana kwota zostanie przeniesiona do tabeli zaliczek, do kolumny Kwota gdzie również można ją zmodyfikować. Przekazanie dokumentu do KSeF blokuje możliwość usunięcia powiązanych wpłat. Informacja o rozliczonych zaliczkach, ich kwocie oraz dacie otrzymania drukowane są na wydruku Faktury sPrint. - Wybór opcji NIE spowoduje standardowe zatwierdzenie dokumentu. Żadna z wpłat zarejestrowana dla wskazanego na dokumencie kontrahenta nie zostanie rozliczona.

- Wybór opcji NIE spowoduje standardowe zatwierdzenie dokumentu. Żadna z wpłat zarejestrowana dla wskazanego na dokumencie kontrahenta nie zostanie rozliczona.

:

:

Definicja tłumaczenia wprowadzona w konfiguracji będzie przesyłana do e-Sklepu na podstawie jednostki miary ustawionej na karcie cennikowej. Wprowadzone tłumaczenie zostanie przesyłane do e-Sklepu, zarówno dla jednostek głównych jak i pomocniczych.

Definicja tłumaczenia wprowadzona w konfiguracji będzie przesyłana do e-Sklepu na podstawie jednostki miary ustawionej na karcie cennikowej. Wprowadzone tłumaczenie zostanie przesyłane do e-Sklepu, zarówno dla jednostek głównych jak i pomocniczych. Po naciśnięciu przycisku:

Po naciśnięciu przycisku:  Na formularzu dostępne są przyciski:

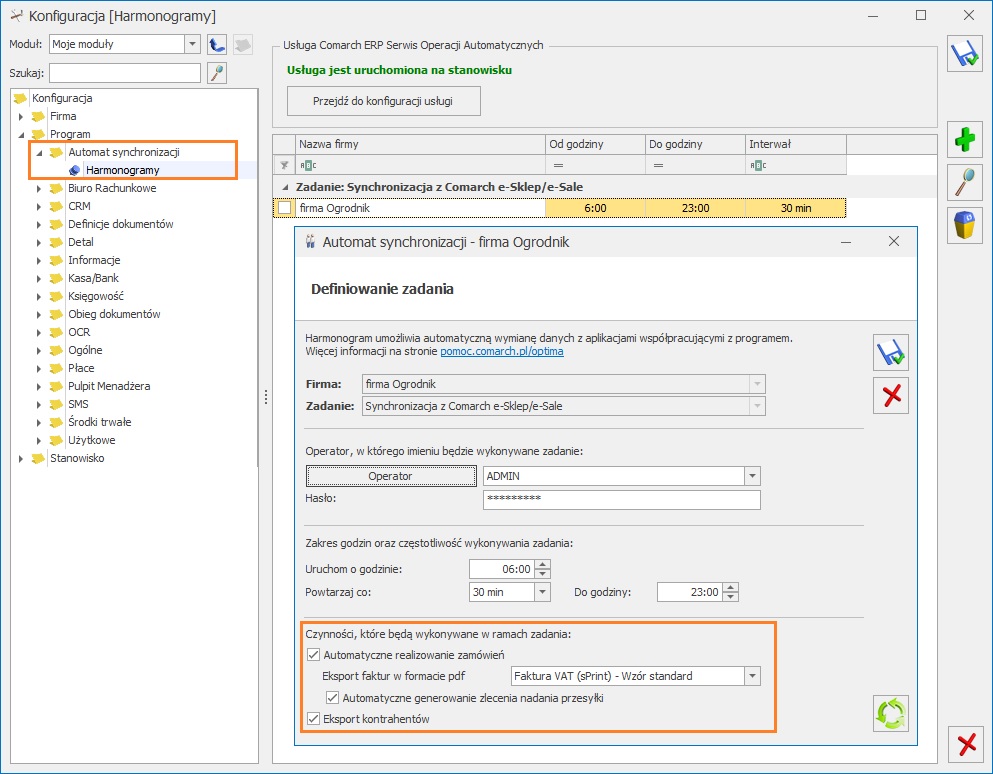

Na formularzu dostępne są przyciski: Na formularzu dostępne są nowe parametry:

Na formularzu dostępne są nowe parametry: W sytuacji, gdy zamówienie nie spełni wymaganych kryteriów, nie zostanie zrealizowane automatycznie. Dodatkowo w historii zdarzeń zostanie dodana informacja o konieczności realizacji ręcznej takiego zamówienia.

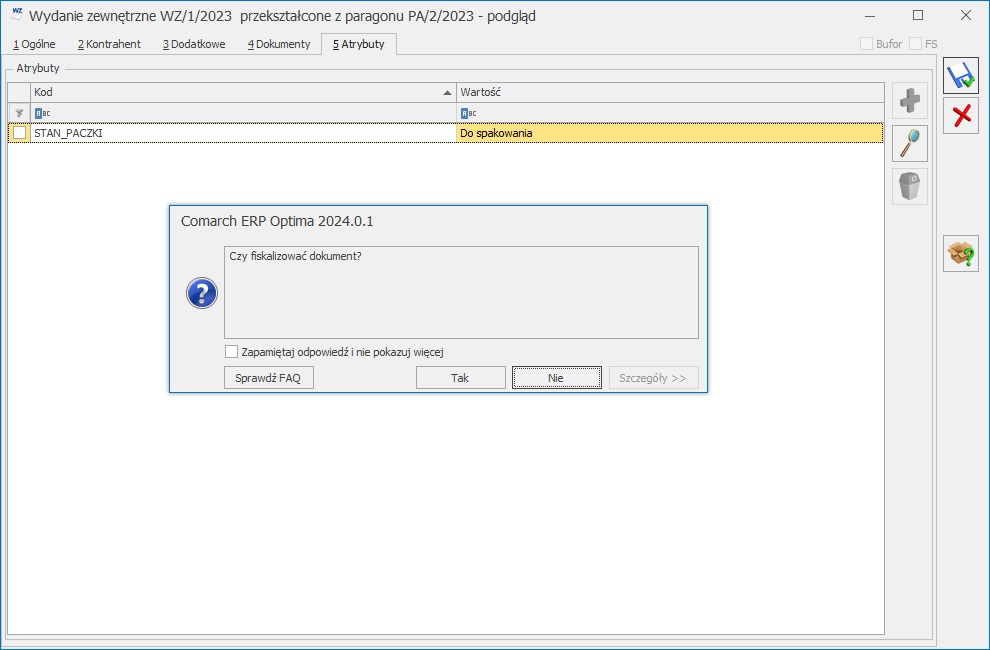

Zmiany na formularzach WZ:

Z poziomu formularza WZ wprowadziliśmy możliwość fiskalizacji paragonu powiązanego z zamówieniem. W tym celu z poziomu menu głównego należy wybrać opcję

W sytuacji, gdy zamówienie nie spełni wymaganych kryteriów, nie zostanie zrealizowane automatycznie. Dodatkowo w historii zdarzeń zostanie dodana informacja o konieczności realizacji ręcznej takiego zamówienia.

Zmiany na formularzach WZ:

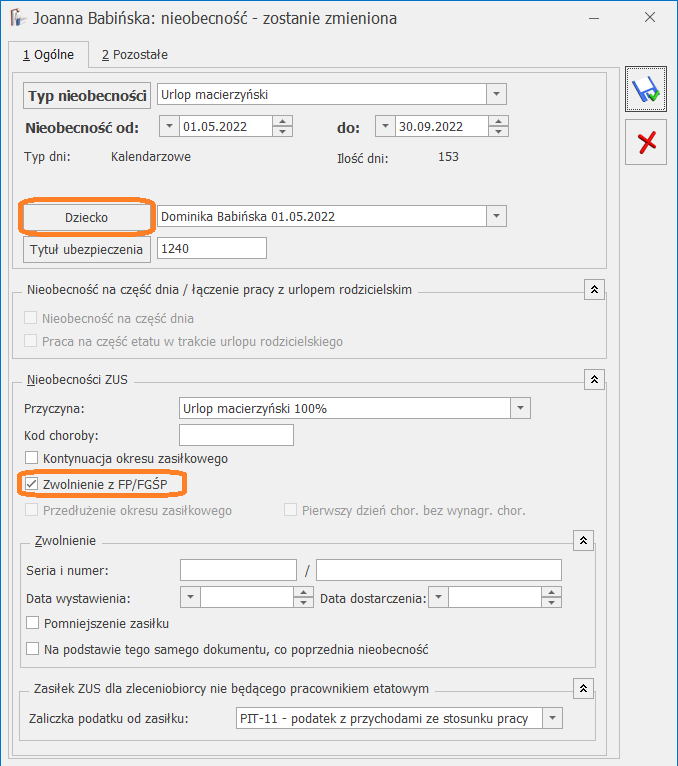

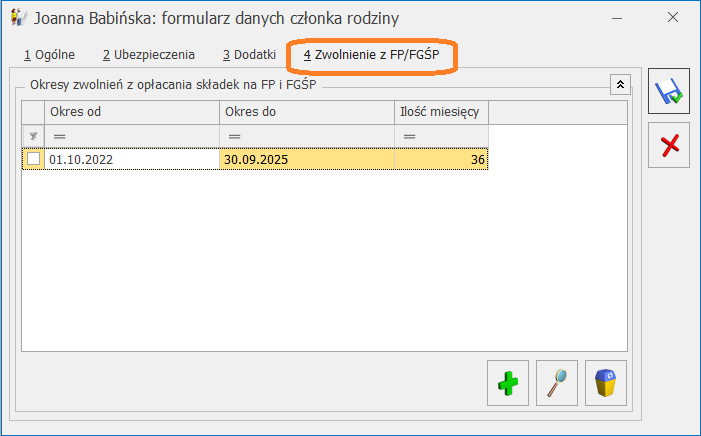

Z poziomu formularza WZ wprowadziliśmy możliwość fiskalizacji paragonu powiązanego z zamówieniem. W tym celu z poziomu menu głównego należy wybrać opcję  Podczas zapisu kalendarza (Nie)obecności automatycznie zostanie ustalony okres zwolnienia z FP/FGŚP i zapisany na formularzu wskazanego dziecka na nowej zakładce [4 Zwolnienie z FP/FGŚP]. Okres zwolnienia z FP/FGŚP ustalany jest zgodnie z opisanymi powyżej zasadami wynikającymi z przepisów. Okres zwolnienia może być modyfikowany przez Użytkownika.

Podczas zapisu kalendarza (Nie)obecności automatycznie zostanie ustalony okres zwolnienia z FP/FGŚP i zapisany na formularzu wskazanego dziecka na nowej zakładce [4 Zwolnienie z FP/FGŚP]. Okres zwolnienia z FP/FGŚP ustalany jest zgodnie z opisanymi powyżej zasadami wynikającymi z przepisów. Okres zwolnienia może być modyfikowany przez Użytkownika.

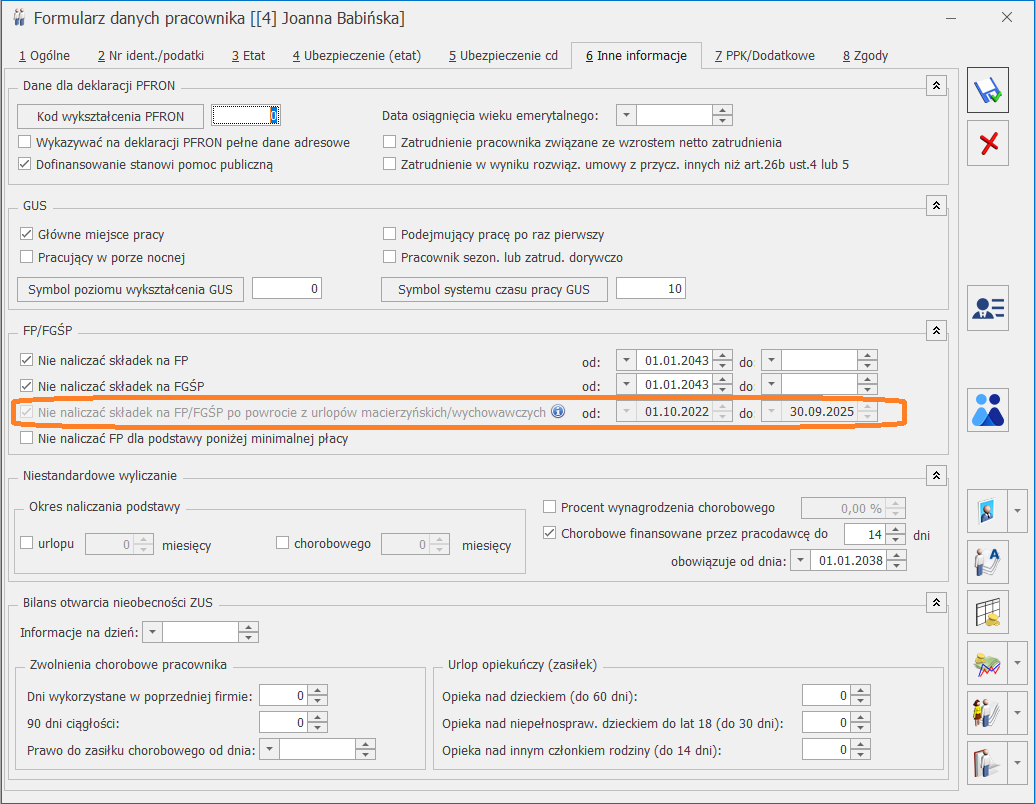

Na formularzu danych pracownika na zakładce [6 Inne informacje] w sekcji FP/FGŚP dodano parametr: Nie naliczać składek na FP/FGŚP po powrocie z urlopów macierzyńskich/wychowawczych z okresem od-do, w którym wyświetlana jest informacja o obowiązującym na dany dzień zwolnieniu z opłacania składek na FP/FGŚP z tytułu powrotu z urlopów związanych z rodzicielstwem pobrana z formularza dziecka z zakładki [4 Zwolnienie z FP/FGŚP]. Zmiana ustawienia parametru lub okresu z poziomu zakładki [6 Inne informacje] nie jest możliwa.

Na formularzu danych pracownika na zakładce [6 Inne informacje] w sekcji FP/FGŚP dodano parametr: Nie naliczać składek na FP/FGŚP po powrocie z urlopów macierzyńskich/wychowawczych z okresem od-do, w którym wyświetlana jest informacja o obowiązującym na dany dzień zwolnieniu z opłacania składek na FP/FGŚP z tytułu powrotu z urlopów związanych z rodzicielstwem pobrana z formularza dziecka z zakładki [4 Zwolnienie z FP/FGŚP]. Zmiana ustawienia parametru lub okresu z poziomu zakładki [6 Inne informacje] nie jest możliwa.

Automatyczne ustalenie okresu zwolnienia z opłacania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych dotyczy nowo dodawanych nieobecności pracownika. W przypadku nieobecności związanych z rodzicielstwem odnotowanych w poprzednich wersjach programu w celu ustalenia okresu zwolnienia należy wskazać w tych nieobecnościach dziecko.