Ewidencja korekty podatku odliczonego

Zakup towaru czy usługi – jeżeli związany jest z wykonywanymi przez podatnika czynnościami opodatkowanymi – uprawnia do odliczenia podatku naliczonego w zasadzie bez ograniczeń. Nie podlega natomiast odliczeniu podatek naliczony od zakupów służących działalności zwolnionej z VAT. W sytuacji gdy podatnik prowadzi tzw. działalność mieszaną (opodatkowaną VAT i zwolnioną) i dokonanego zakupu nie można jednoznacznie przyporządkować do danego rodzaju czynności wykonywanych przez podatnika, podatek VAT odlicza się proporcjonalnie.

Ustalenie korekty podatku naliczonego od zakupu towarów Wg ustawy o VAT, podatek naliczony do odliczenia od zakupów dokonanych w danym roku, liczony jest na podstawie struktury sprzedaży zrealizowanej w roku poprzednim. Po zakończeniu bieżącego roku , podatek odliczony musi zostać skorygowany, tj. wyliczony na podstawie struktury sprzedaży za okres roku bieżącego. Korekta podatku odliczonego będzie zatem różnicą pomiędzy podatkiem VAT odliczonym na podstawie współczynnika struktury sprzedaży z roku poprzedniego, a podatkiem VAT, jaki powinien być odliczony na podstawie struktury sprzedaży roku bieżącym.

Ustawienia konfiguracyjne

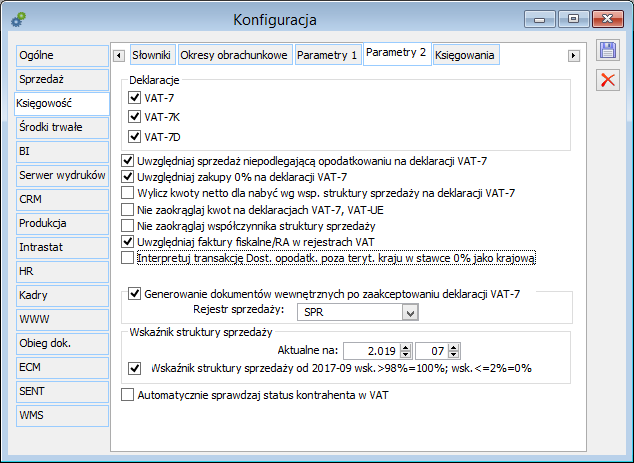

W konfiguracji w części dotyczącej Księgowości na zakładce: Parametry 2 należy określić, czy współczynnik sprzedaży ma być zaokrąglany. Podatnik nie ma bowiem obowiązku stosowania wskaźnika proporcji przy działalności mieszanej w sytuacji, gdy wskaźnik ten jest stosunkowo wysoki lub niski. Art. 90 ust. 10 ustawy o VAT określa, że w sytuacji gdy proporcja:

- przekroczy 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu, wynikająca z zastosowania tej proporcji, w skali roku była mniejsza niż 500 zł – można uznać że proporcja ta wynosi 100%;

- nie przekroczy 2% – podatnik może uznać, że proporcja ta wynosi 0% (nie odlicza VAT)

Ustalenie korekty podatku naliczonego od zakupu towarów

Załóżmy, że:

Rok poprzedni np.: 2015

- sprzedaż wynosiła:

opodatkowana = 270.000,

sprzedaż zwolniona = 45.000,

- Wartość współczynnika = 270.000/315.000 = 0,85714 czyli 86%;

- Zakupy w roku poprzednim (01.01.2015-31.12.2015) wynosiły: 149.520, w tym VAT naliczony: 27.959,02;

- Odliczono podatek w wysokości: 27.959,02 x 86% = 24.044,76.

Rok bieżący, np.: 2016

- sprzedaż wynosiła:

opodatkowana = 417 000,

sprzedaż zwolniona = 13 000,

- Wartość współczynnika = 417 000/430.000 = 0,9697 czyli 97%:

- Wartość podatku, jaką podatnik faktycznie może odliczyć wynosi 27.120.25 (97%), odliczono 24.044,76;

- Korekta podatku odliczonego będzie wynosiła: 27.120.25 – 24.044,76= In plus 3.075,49.

Jak zarejestrować korektę w systemie Comarch ERP XL

Sposób 1

Aby zarejestrować korektę w systemie Comarch CDNXL, należy:

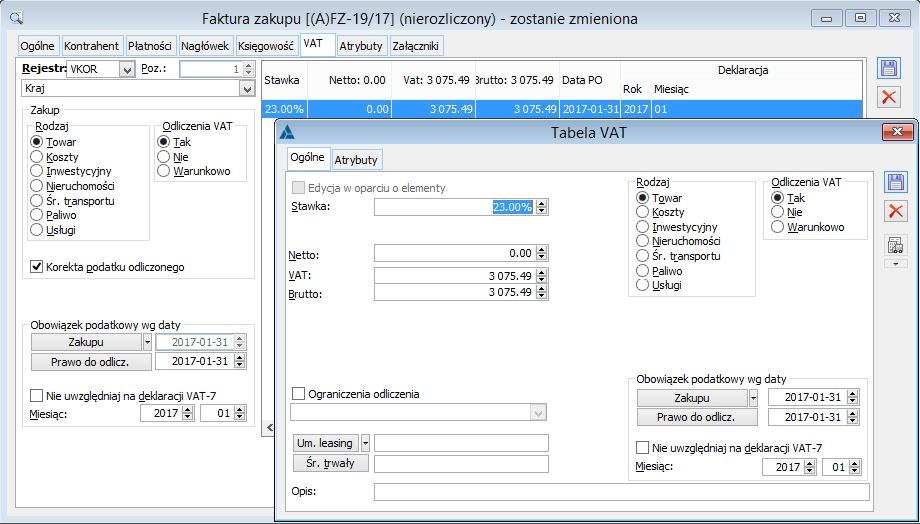

- Dla celów porządkowych (można) założyć osobny rejestr VAT zakupu, np. o nazwie „VKOR”;

- W rejestrze „VKOR”, pod datą 31.01.2017, wprowadzić zapis korygujący w postaci faktury a’vista;

- Na zakładce {VAT}, w nagłówku tabeli VAT zaznaczyć parametry: Towar lub Koszty lub Paliwo lub Usługi, Odliczenie VAT – Tak, Korekta podatku odliczonego oraz określić miesiąc ujęcia na deklaracji VAT-7: 2017/01;

- Wprowadzając pozycję, polu: Netto, pozostawić wartość 0,00. W polu: VAT, wprowadzić wartość korekty, w tym przypadku 3.075,49.

Sposób 2

Aby nie liczyć wartości korekty ręcznie można:

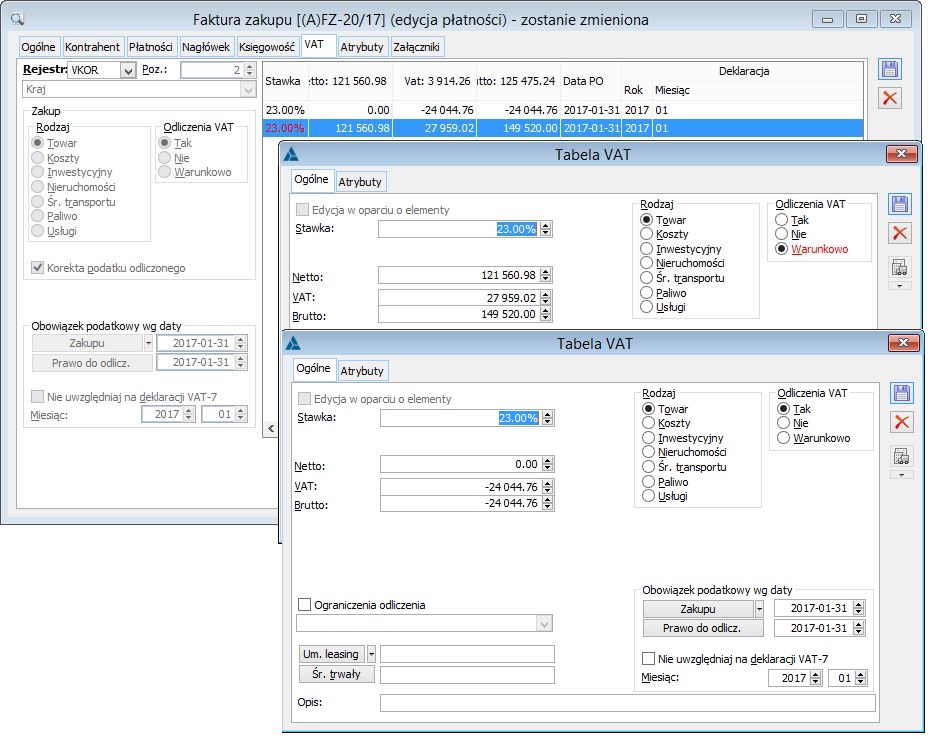

- W rejestrze „VKOR”, pod datą 31.01.2017, wystawić fakturę a’vista;

- Na zakładce {VAT}, w nagłówku tabeli VAT zaznaczyć parametry: Towar lub Koszty lub Paliwo lub Usługi, Korekta podatku odliczonego oraz określić miesiąc ujęcia na deklaracji VAT-7: 2017/01.

- Sposób odliczenia będzie określany na pozycjach.

- Wprowadzając pozycję, należy określić stawkę VAT. W polu: Netto, można wprowadzić sumę wartości netto zakupu towarów/kosztów/usług/paliwa (w danej stawce) zarejestrowanych od 01.01.2016 do 31.12.2016). Odliczenie należy zdeklarować na: Warunkowo (Wartość podatku zostanie wyliczona na podstawie współczynnika struktury z roku 2016).

- W celu ujęcia faktycznej korekty należy wprowadzić kolejną pozycję. Stawka nie ma znaczenia. W polu: Netto, należy wprowadzić: 0,00. W polu VAT należy wpisać wartość podatku VAT ze znakiem minus, która faktycznie została odliczona w 2016. Odliczenie VAT należy zadeklarować na: Tak. odliczona w 2016. Odliczenie VAT należy zadeklarować na: Tak.

Reasumując:

W tym konkretnym przypadku od kwoty podatku VAT 27.959,02, która ze względu na zadeklarowany sposób odliczenia („Warunkowo”) oraz miesiąc ujęcia na deklaracji 01/2017 zostanie skorygowana o współczynnik struktury z 2016 r., zostanie odjęta wartość podatku odliczonego w 2016 r., czyli 24.044,76.

Struktura sprzedaży z roku 2016 = 97%.

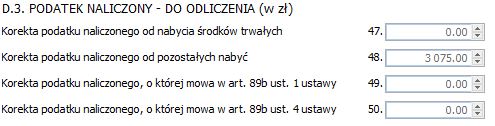

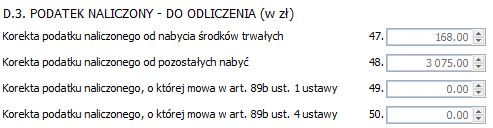

Warto zauważyć, że w deklaracji podatkowej, w której podatnik rozlicza podatek VAT przewidziano odrębne rubryki, uwzględniające roczne korekty podatku naliczonego (a także korekty związane ze zmianą przeznaczenia nabytych towarów i usług). W części D.3. deklaracji VAT-7, VAT-7K i VAT-7D wpisuje się odpowiednio kwoty korekty podatku naliczonego od nabycia środków trwałych oraz korekty podatku od pozostałych nabyć. Jeżeli kwota ta ma wartość ujemną, czyli podatek naliczony w wyniku korekty ulega zmniejszeniu, to należy ją ująć w deklaracji ze znakiem “–”.

W tym przykładzie na deklaracji VAT-7(17), w pozycji 48 pojawi się wartość 27.959,02 x 97% – 24.044,76 = 3075,49, zaokrąglona do kwoty 3.075.

Ustalenie korekty podatku naliczonego od zakupu środków trwałych

W przypadku Środków Trwałych, okres korekty do tyczy 5 lat (nieruchomości – 10 lat).

Załóżmy, że:

W 2015 r.

- Sprzedaż wynosiła:

opodatkowana = 270.000,

zwolniona = 45.000,

- Wartość współczynnika proporcji = 270.000/315.000 = 0,85714 czyli 86%,

- 10.06.2016 zakupiono środek trwały na kwotę 50.000, w tym VAT naliczony: 9.349,59 (załóżmy, że zakupy były opodatkowane stawką 23%). Środek trwały oddano do użytkowania 01.07.2016 r.,

- Odliczono podatek w wysokości: 9.349,59 x 86% = 8.040,65.

W 2016 (w okresie od 01.01.2016 do 31.12.2016)

- Sprzedaż wynosiła:

opodatkowana = 410.000,

zwolniona = 20.000;

- Wartość współczynnika proporcji = 410.000/430.000 = 0,9535 czyli 95%.

W rozliczeniu za rok 2016 „przysługiwało” odliczenie w wysokości 8.882,11. Odliczono 8.040,65 (86% kwoty 9.349,59). Przez okres 5 lat, należy skorygować kwoty podatku naliczonego. W związku z tym, kwotę podatku naliczonego tj. 9.349,59 należy podzielić przez 5 (9.349,59/5 = 1.869,92). Przez 5 należy podzielić także kwotę, która została odliczona 8.040,65/5 = 1.608,13.

W tym konkretnym przypadku korekta podatku odliczonego za 2016 będzie wynosiła: 1.869,92-1.608,13 = In plus 261,79.

W poniższej tabeli zobrazowano proces korygowania podatku odliczonego na przestrzeni 5 lat, przy założeniu, że proporcja za rok 2015 wynosiła 86%.

| Rok 2016 | Rok 2017 | Rok 2018 | Rok 2019 | Rok 2020 | Rok 2021 | |

|---|---|---|---|---|---|---|

| Proporcja | 95% | 77% | 89% | 89% | 60% | 98% |

| Wartość netto ŚT | 40.60, 41 | |||||

| Podatek VAT naliczony | 9.349, 59 | |||||

| Podatek VAT odliczony | 8.040, 65 | |||||

| Korekta podatku odliczonego | 1.869,92 x 95%= 1776,42 minus 8.040,65/5= 1.608,13 Kor.in plus 168,29 | 1.869,92 x 77% = 1439,84 minus 1.608,13Kor. in minus 168,29 | 1.869,92 x 89% = 1664,23 minus 1.608,13Kor. in plus 56,1 | 1.869,92 x 89% = 1664,23 minus 1.608,13Kor. in plus 56,1 | 1.869,92 x 60% = 1121,95 minus 1.608,13Kor. in minus 486,18 |

Łączna wartość odliczonego podatku VAT: 8.040,65+168,29-168,29+56,1+56,1-486,18 = 7.666,67.

Jak zarejestrować korektę w systemie ERP XL

Sposób 1

Aby zarejestrować korektę w systemie Comarch CDN XL, należy:

- Dla celów porządkowych (można) założyć osobny rejestr VAT zakupu, np. o nazwie „VKOR”;

- W rejestrze „VKOR”, pod datą 31.01.2017, wystawić fakturę a’vista;

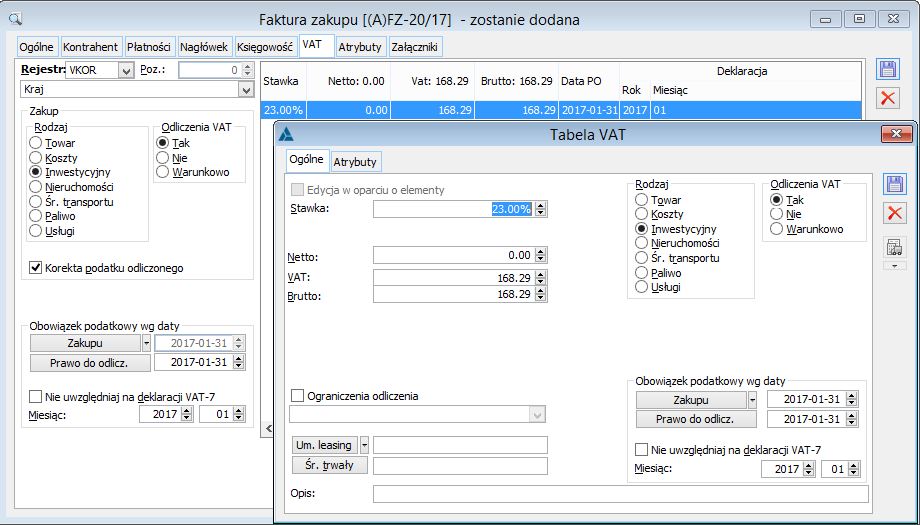

- Na zakładce {VAT}, w nagłówku tabeli VAT zaznaczyć parametry: Inwestycyjny lub Środki transportu lub Nieruchomości, Korekta podatku odliczonego, odliczenie VAT – TAK oraz określić miesiąc ujęcia na deklaracji VAT-7: 2017/01;

- Wprowadzając pozycję, w polu: Netto, pozostawić wartość 0,00, w polu: VAT wprowadzić wartość korekty, w tym konkretnym przypadku 168,29;

- W analogiczny sposób należy wprowadzić zapisy korygujące na przestrzeni kolejnych 4 lat.

- Na deklaracji VAT-7, kwota 168,29 zaokrąglona do kwoty 168 pojawi się w polu 47

Sposób 2

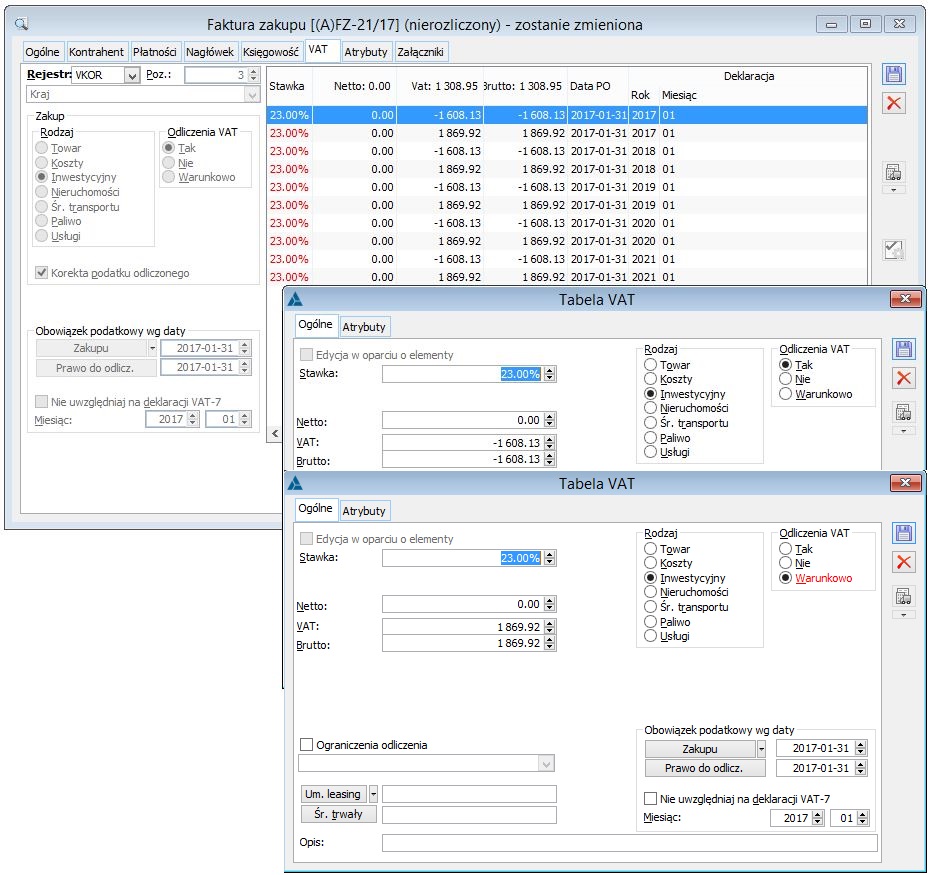

Po zarejestrowaniu faktury zakupu dot. ŚT można od razu (aby nie umknęło) zarejestrować dodatkowy zapis, który automatycznie może korygować podatek odliczony nie tylko za jeden rok, ale także na przestrzeni 5 lat.

Analiza zostanie przeprowadzona przy przykładzie zakupu ŚT na kwotę 50.000 (VAT 9.349,59).

- Należy założyć, że w 2016 roku odliczono 86% kwoty 9.349,59, czyli 8.040,65. Proporcja za rok 2016 wynosi 95%,.

- W osobnym rejestrze, np. o nazwie „VKOR” należy zarejestrować zapis korygujący w postaci faktury a’vista. Zapis można wystawić pod datą oddania środka trwałego do użytkowania (jest wtedy łatwa kontrola momentu rozpoczęcie korekty podatku odliczonego).

- W tym przypadku zapis można zarejestrować pod datą 01.07.2016. Na zakładce {VAT}, w nagłówku tabeli VAT należy zaznaczyć parametry: Inwestycyjny lub Środki transportu lub Nieruchomości, Korekta podatku odliczonego.

- Sposób odliczenia oraz miesiąc ujęcia na deklaracji VAT-7 należy określić na pozycjach tabelki VAT.

- W celu skorygowania podatku za jeden rok należy wprowadzić 2 pozycje, za 5 lat – 10 pozycji.

- W celu rozliczenia podatku VAT za rok 2016 należy wprowadzić następujące pozycje:

Pozycja 1

Netto: 0,00

VAT: 1.869,92 ( 1/5 kwoty 9.349,59)

Odliczenie podatku VAT – „Warunkowo” (kwota podatku będzie korygowana przez strukturę sprzedaży)

Miesiąc ujęcia na deklaracji VAT-7 – 2017/01.

Pozycja 2

Netto: 0,00

VAT: (-1608,13), (1/5 kwoty 8.040,65, która faktycznie została odliczona – Wsp. proporcji jest nam znany)

Odliczenie podatku VAT – „TAK”

Miesiąc ujęcia na deklaracji VAT-7 – 2017/01.

W celu rozliczenia podatku VAT w latach następnych, w analogiczny sposób należy dodać osiem kolejnych pozycji, które rozliczą (skorygują podatek VAT) w latach: 2018, 2019, 2020, 2021.

Na deklaracji VAT-7, zapis oznaczony jako: Inwestycja lub Nieruchomość lub Środek transportu oraz Korekta podatku odliczonego, pojawi się w polu 47.

Reasumując:

Korektę podatku odliczonego dot. nabycia środków trwałych (nieruchomości) można wprowadzić w postaci jednego zapisu zbiorczego, obejmującego wartość wszystkich nabytych w danym roku środków trwałych (nieruchomości) lub w postaci oddzielnych zapisów, korygujących podatek odliczony od zakupu poszczególnych środków trwałych (nieruchomości).

Zapisy korygujące zbiorcze lub pojedyncze, można wprowadzać na przestrzeni 5 (ewentualnie 10) lat. Dzięki mechanizmowi – odliczenie: Warunkowo, pozwalającemu na automatyczne wyliczanie podatku naliczonego do odliczenia w oparciu o strukturę, istnieje także możliwość wprowadzenia jednego zapisu, zawierającego n-pozycji, który automatycznie będzie korygował podatek odliczony na przestrzeni 5 lat (w przypadku środków trwałych) lub 10 lat (w przypadku nieruchomości).

Pomocne wydruki

- Rejestr VAT Zakup/zakładki {VAT-7}

Wydruk Rejestr Zakupu VAT – Parametry: rodzaj odliczenia: Warunkowo, Rodzaj zakupu: Inwestycyjny lub Nieruchomości lub Środki transportu, Kor. podatku odliczonego: Tak. Wydruk udostępnia dane tylko z danego miesiąca, może zatem zachodzić konieczność sporządzenia kilku wydruków.

Rejestr Zakupu VAT – zbiorcze/ Zbiorczy; Wg rodzaju zakupów; Wg rodzajów zakupów/wg rejestrów; Wg rodzajów zakupów – parametry; Wg rodzaju zakupów/wg rejestrów – parametry – zbiorcza informacja w podziale na rodzaj zakupu oraz sposób odliczenia podatku VAT z ewentualnym podziałem na rejestry VAT.

- Rejestr VAT Sprzedaż/zakładka {VAT-7}

Zestawienie sprzedaży wg proporcji – jeden z 4 dostępnych wydruków z odpowiednim stopniem szczegółowości.

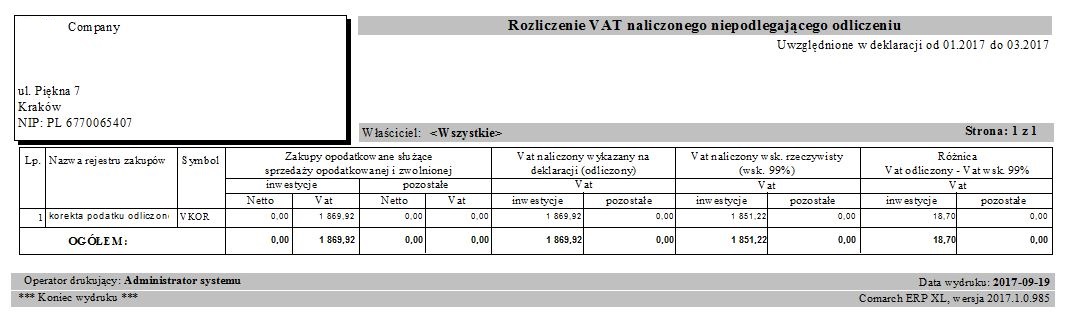

Weryfikacja wysokości podatku naliczonego niepodlegającego odliczeniu

Załóżmy, że:

W 2016 r.

- sprzedaż wynosiła:

opodatkowana = 273.000,

zwolniona = 2.000,

- Wartość współczynnika = 273.000/275.000 = 0,9927 czyli 99%;

Wg ustawy o VAT, podatek naliczony do odliczenia od zakupów dokonanych w 2017 roku, liczony jest na podstawie struktury sprzedaży zrealizowanej w 2016 r. (sprzedaż za okres od 01.01.2016 r. do 31.12.2016 r.). Zgodnie z obowiązującymi przepisami wstępna proporcja na rok 2017 wynosi 99%, a więc można odliczyć 100% podatku naliczonego od zakupów związanych z działalnością mieszaną.

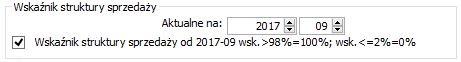

W konfiguracji modułu Księgowość w ramach sekcji: Wskaźnik struktury sprzedaży należy wskazać, iż od 01.2017 obowiązująca wartość wskaźnika to 100%.

W 2017 r.

- Zakupy od 1.01.2017 do 31.03.2017 wynosiły: 310.173,91, w tym VAT naliczony: 58.000;

- Współczynnik zastosowany: 100%

- VAT odliczony 58.000.

- Współczynnik faktyczny: 99%

- Kwota VAT podlegająca odliczeniu wg współczynnika faktycznego: 58.000 * 99% = 57.420

- Różnica: 580

W związku z tym, że wyliczona kwota jest większa niż 500 PLN, od tego momentu Użytkownik powinien stosować wskaźnik struktury sprzedaży w wysokości 99%. W konfiguracji modułu księgowość należy przestawić parametr w ramach sekcji: Wskaźnik struktury sprzedaży. Parametr ten należy odznaczyć.

W systemie Comarch CDNXL udostępniono wydruk: Rozliczenie podatku nalicz. niepodlegającego odliczeniu, który ma na celu ułatwienie wyliczenia kwoty podatku niepodlegającej odliczeniu. Wydruk ten dostępny jest z poziomu zakładki: VAT okna: Rejestr VAT dla rejestrów zakupu. Wydruk wykonywany jest za wskazany w ramach jego parametrów okres i dla określonego współczynnika. Wydruk ten ma sens tylko dla współczynnika 99%.