1. PIT-2 w wersji 7. Dostosowano wydruk PIT-2 Oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych do nowego wzoru.

2. Polski Ład – składka zdrowotna właścicieli. W ramach Polskiego Ładu zmieniony został sposób ustalania podstawy składki zdrowotnej dla przedsiębiorców. Od stycznia 2022 roku podstawa oraz wysokość składki zdrowotnej będą uzależnione od sposobu opodatkowania.

Opodatkowanie na zasadach ogólnych – podatek według skali oraz podatek liniowy

- Składka zdrowotna za styczeń 2022 r.

Za styczeń 2022 r. składka zdrowotna ustalana jest na dotychczasowych zasadach. Składka będzie wynosić 9% podstawy, którą stanowi 75% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku. - Składka zdrowotna za kolejne miesiące

Od lutego 2022 roku miesięczną podstawę wymiaru składki dla osób prowadzących działalność gospodarczą i rozliczających się według skali lub liniowo stanowić będzie dochód uzyskany w poprzedni miesiącu. Miesięczny dochód ustalany jest następująco:-

- Dochód za pierwszy miesiąc jest różnicą między osiągniętymi przychodami a poniesionymi kosztami uzyskania tych przychodów, w rozumieniu ustawy o PIT. Dochód ustalony w ten sposób pomniejsza się o kwotę składek na ubezpieczenia społeczne – jeżeli nie zaliczono ich do kosztów uzyskania przychodów.

- Dochód za kolejne miesiące ustala się jako różnicę między sumą przychodów (osiągniętych od początku roku) a sumą kosztów uzyskania tych przychodów (poniesionych od początku roku). Dochód ustalony w ten sposób pomniejsza się o sumę dochodów ustalonych za miesiące poprzedzające i o różnicę między sumą składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe (zapłaconych od początku roku), a sumą składek odliczonych w poprzednich miesiącach.

- W przypadku, gdy tak ustalona podstawa wymiaru składki na ubezpieczenie zdrowotne będzie niższa od kwoty minimalnego wynagrodzenia obowiązującego w danym roku składkowym, podstawę wymiaru składki stanowi kwota minimalnego wynagrodzenia (w 2022 r. 3.010 zł).

Stopa procentowa składki na ubezpieczenie zdrowotne dla osób rozliczających się według skali nie ulegnie zmianie i będzie wynosić 9% podstawy.

-

W przypadku osób, które osiągają przychody z działalności gospodarczej i opłacają podatek dochodowy w formie podatku liniowego stopa procentowa składki na ubezpieczenie zdrowotne wyniesie 4,9%. Jeżeli jednak składka zdrowotna obliczona w ten sposób będzie niższa niż kwota 9% minimalnego wynagrodzenia (w 2022 r. – 270,90 zł) należy podnieść wysokość składki do tej kwoty. W takim przypadku obowiązującą podstawą wymiaru składki będzie kwota minimalnego wynagrodzenia (w 2022 r. – 3 010 zł).

Karta podatkowa

W przypadku osób osiągających przychody z działalności gospodarczej i opłacających podatek w formie karty podatkowej podstawę wymiaru składek na ubezpieczenia zdrowotne od stycznia 2022 r. stanowi kwota minimalnego wynagrodzenia obowiązującego na dzień 1 stycznia danego roku. Składka zdrowotna wynosi 9% podstawy.

Opodatkowanie ryczałtem od przychodów ewidencjonowanych

Od stycznia 2022 r. miesięczną podstawę wymiaru składki na ubezpieczenie zdrowotne stanowi kwota odpowiadająca:

- 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, jeżeli przychody z działalności gospodarczej (w rozumieniu ustawy o podatku ewidencjonowanym) osiągnięte od początku roku kalendarzowego nie przekroczyły 60 000 zł,

- 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, jeżeli przychody z działalności gospodarczej (w rozumieniu ustawy o podatku ewidencjonowanym) przekroczyły 60 000 zł, ale nie przekroczyły 300 000 zł,

- 180% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, jeżeli przychody z działalności gospodarczej (w rozumieniu ustawy o podatku ewidencjonowanym) przekroczyły 300 000 zł.

Przychody są pomniejszane o kwoty opłaconych składek na ubezpieczenia społeczne, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów.

W przypadku opodatkowania w formie ryczałtu od przychodów ewidencjonowanych przy ustalaniu miesięcznej podstawy wymiaru składki na ubezpieczenie zdrowotne można przyjąć kwotę przychodów uzyskanych w poprzednim roku kalendarzowym, jeśli przez cały poprzedni rok kalendarzowy prowadzona była działalność gospodarczą. Tak ustaloną podstawę wymiaru stosuje się przez cały rok. Przyjętą kwotę przychodów uzyskanych w poprzednim roku kalendarzowym pomniejsza się o kwotę opłaconych w poprzednim roku kalendarzowym składek na ubezpieczenia społeczne – jeżeli nie zaliczono ich do kosztów uzyskania przychodów. Składka zdrowotna wynosi 9% podstawy.

Pozostałe osoby prowadzące działalność pozarolniczą i osoby współpracujące

Od stycznia 2022 r. podstawą wymiaru składki na ubezpieczenie zdrowotne dla osób prowadzących działalność gospodarczą niezaliczonych do powyżej wymienionych grup oraz osób współpracujących będzie kwota odpowiadająca 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku. Składka zdrowotna będzie stanowiła 9% podstawy.

W związku ze zmianami, w konfiguracji programu w sekcji Płace/Wynagrodzenia wskaźnik ‘Dochód deklarowany (składka zdrowotna)’ zmienił nazwę na ‘Przeciętne wynagrodzenie (skł. zdrowotna)’. Od stycznia 2022 r. zapisywana jest w nim kwota stanowiąca 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku.

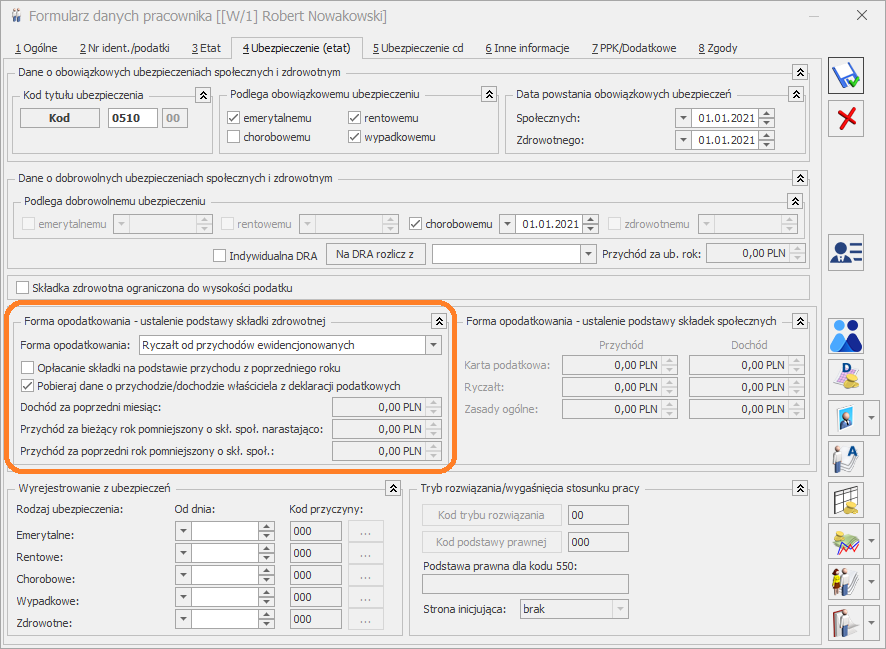

Formularz właściciela – forma opodatkowania

Na formularzu właściciela została dodana nowa sekcja ‘Forma opodatkowania – ustalenie podstawy skł. zdrowotnej’, w której należy określić sposób opodatkowania danego przedsiębiorcy.

Należy wybrać jedną z poniższych form opodatkowania:

- Brak,

- Zasady ogólne – podatek według skali,

- Zasady ogólne – podatek liniowy,

- Karta podatkowa,

- Ryczałt od przychodów ewidencjonowanych.

Podczas aktualizacji programu do wersji 2022.2, jeśli w konfiguracji firmy w gałęzi Księgowość/Parametry ustawiona jest opcja Ewidencja ryczałtowa na formularzu właściciela zostanie ustawiony sposób opodatkowania jako ‘Ryczałt od przychodów ewidencjonowanych’. Jeśli w konfiguracji ustawiona jest inna opcja niż Ewidencja ryczałtowa i właściciel ma wprowadzone udziały i kwoty deklaracji za styczeń 2021 lub kolejne miesiące to zostanie ustawiona forma opodatkowania Zasady ogólne – podatek według skali lub Zasady ogólne – podatek liniowy, jeśli w tych kwotach jest dodatkowo zaznaczona opcja ‘Podatnik rozlicza się wg skali liniowej (PIT-36L).

Od stycznia 2022 roku wyliczenia podstawy oraz składki zdrowotnej w wypłacie właściciela będą zależne od ustawionej formy opodatkowania.

W przypadku ustawienia formy opodatkowania jako ‘Brak’ oraz dla osób współpracujących składka zdrowotna będzie wyliczana jako 9% od podstawy stanowiącej stanowiąca 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobrana z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł.zdrowotna)’.

Jeśli właściciel na formularzu danych kadrowych będzie miał ustawioną formę opodatkowania jako ‘Zasady ogólne – wg skali’ lub ‘Zasady ogólne – podatek liniowy’ podstawę składki zdrowotnej za styczeń 2022 r. stanowiła kwota będąca 75% kwoty zapisanej w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu ‘Przeciętne wynagrodzenie (skł. zdrowotna). Składka wyniesie 9% podstawy.

Od lutego 2022 właściciele opodatkowani na zasadach ogólnych – wg skali podatkowej oraz liniowo będą płacili składkę zdrowotną od podstawy, którą będzie dochód uzyskany w poprzednim miesiącu.

Kwota dochodu za poprzedni miesiąc zostanie pobrana przy wyliczaniu wypłaty właściciela automatycznie z zaliczki miesięcznej na PIT-36/PIT-36L naliczonej w module Księgowość, jeśli zostanie zaznaczony parametr ‘Pobieraj dane o przychodzie/dochodzie właściciela z deklaracji podatkowych’. Kwota dochodu będzie pomniejszona o składki społeczne właściciela wprowadzone w kwotach indywidualnych właściciela.

Jeśli właściciel nie ma naliczanych zaliczek miesięcznych w module Księgowość należy podać kwotę dochodu za poprzedni rok na formularzu właściciela. Należy co miesiąc za pomocą aktualizacji podawać kwotę dochodu pomniejszoną o składki społeczne w polu Dochód za poprzedni miesiąc. Aby poprawnie wyliczyć kwotę składki za luty 2022 rok należy wykonać aktualizację z dniem 1 luty 2022 i podać kwotę dochodu za styczeń 2022 r.

W wypłacie właściciela, który ma ustawioną formę opodatkowania ‘Zasady ogólne – wg skali’ od lutego 2022 składka będzie naliczana w wysokości 9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zaliczki na PIT-36. W przypadku pobierania kwot z zaliczki na PIT-36 kwota dochodu osiągnięta od początku roku do miesiąca poprzedzającego miesiąc, za który liczona jest wypłata będzie pomniejszana o dochód za poprzednie miesiące.

Jeśli dochód właściciela będzie niższy niż kwota minimalnego wynagrodzenia jako podstawę składki zdrowotnej zostanie przyjęta kwota minimalnego wynagrodzenia.

W wypłacie właściciela, który ma ustawioną formę opodatkowania ‘Zasady ogólne – podatek liniowy’ od lutego 2022 składka będzie naliczana w wysokości 4,9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zaliczki na PIT-36L. W przypadku pobierania kwot z zaliczki na PIT-36L kwota dochodu osiągnięta od początku roku do miesiąca poprzedzającego miesiąc, za który liczona jest wypłata będzie pomniejszana o dochód za poprzednie miesiące.

Jeśli składka stanowiąca 4,9% dochodu będzie niższa niż kwota stanowiąca 9% od minimalnego wynagrodzenia jako podstawę składki zdrowotnej zostanie przyjęta kwota minimalnego wynagrodzenia. Składka w takim przypadku wyniesie 9% podstawy.

Jeśli właściciel na formularzu danych kadrowych jako sposób opodatkowania będzie miał ustawioną opcje ‘Karta podatkowa’ podstawę składki zdrowotnej od stycznia 2022 r. stanowić będzie kwota najniższego wynagrodzenia dla etatu zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia. Składka wyliczana będzie jako 9% od tej podstawy.

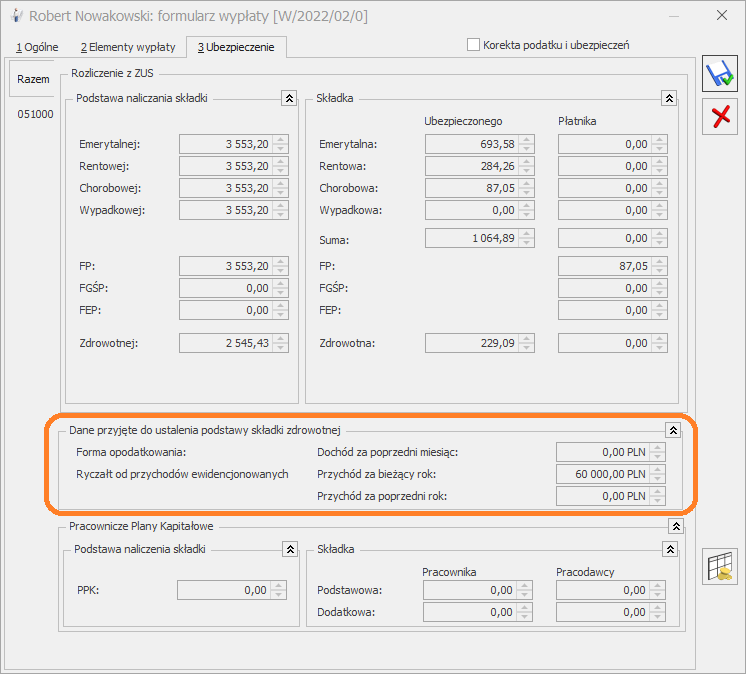

Jeśli Użytkownik wskaże jako formę opodatkowania ‘Ryczałt od przychodów ewidencjonowanych’ podstawę składki zdrowotnej będzie stanowił odpowiedni procent przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobrana z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’. Wysokość podstawy jest zależna od kwoty osiągniętego przychodu właściciela od początku roku do danego miesiąca włącznie, za który jest naliczana składka zdrowotna lub kwoty przychodu za poprzedni rok. Jeśli właściciel chce opłacać składkę na podstawie kwoty przychodu za poprzedni rok należy zaznaczyć w danych właściciela parametr ‘Opłacanie składek na podstawie przychodu z poprzedniego roku’.

Kwota przychodu narastająco za bieżący rok lub poprzedni zostanie pobrana przy wyliczaniu wypłaty właściciela automatycznie z zaliczki miesięcznej na PIT-28 lub deklaracji rocznej PIT-28 za poprzedni rok naliczonych w module Księgowość, jeśli zostanie zaznaczony parametr ‘Pobieraj dane o przychodzie/dochodzie właściciela z deklaracji podatkowych’. Kwota przychodu będzie pomniejszona o składki społeczne właściciela wprowadzone w kwotach indywidualnych właściciela.

Jeśli właściciel nie ma naliczanych deklaracji podatkowych oraz zaliczek miesięcznych w module Księgowość należy podać je na formularzu właściciela. W przypadku opłacania składek na podstawie kwot z bieżącego miesiąca należy co miesiąc podawać kwotę przychodu narastająco w polu Przychód za bieżący rok pomniejszony o skł. społ. narastająco’. Kwoty należy wprowadzać za pomocą aktualizacji zapisu z dniem 1 dnia danego miesiąca np. przychód za styczeń należy wprowadzić aktualizację od 1 stycznia 2022 r. W przypadku opłacania składek na podstawie przychodu za poprzedni rok należy dodatkowo podać kwotę w polu ‘Przychód za poprzedni rok pomniejszony o skł. społ.’.

Jeśli przychód właściciela wyniesie do 60 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

Jeśli przychód właściciela wyniesie powyżej 60 000 zł, ale nie więcej niż 300 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

Jeśli przychód właściciela wyniesie powyżej 300 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 180% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

Naliczanie składki zdrowotnej.

Na formularzu wypłaty na zakładce [3. Ubezpieczenie] dodano sekcję ‘Dane przyjęte do ustalenia podstawy składki zdrowotnej’ w którym wyświetla się informacja o sposobie opodatkowania oraz kwocie dochodu lub przychodu. Po zaznaczeniu parametru ‘Korekta podatku i ubezpieczeń’ Użytkownik może edytować kwotę przychodu oraz dochodu (w zależności od formy opodatkowania). Po ręcznej zmianie kwoty dochodu czy przychodu należy skorygować także jeśli to konieczne podstawę składki zdrowotnej.

3. Polski Ład- naliczanie zaliczki podatku. Wprowadzono zmiany w wyliczaniu zaliczek podatku od wynagrodzeń wynikające z Rozporządzenia Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych.

Nowe zasady mają zastosowanie do przychodów ze stosunku pracy, zasiłków oraz przychodów z umów zleceń osiąganych w 2022 r. w wysokości do 12 800 zł w miesiącu. W przypadku pracownika zatrudnionego na etat i wykonującego umowę zlecenie obowiązuje oddzielny limit dla każdego z rodzajów przychodów.

Podczas naliczania wynagrodzenia ustalane będą dwie kwoty zaliczki podatku: jedna według obowiązujących przepisów oraz druga zgodnie z zasadami obowiązującymi na 31.12.2021 r. Jeśli zaliczka ustalona na 31.12.2021 będzie niższa to ona zostanie pobrana z wynagrodzenia pracownika i będzie wyświetlana w polu Zaliczka podatku do urzędu skarbowego. Różnica pomiędzy zaliczką należną ustaloną według przepisów wynikających z Polskiego Ładu, a faktycznie pobraną z wynagrodzenia będzie czekała do pobrania z wynagrodzenia pracownika w kolejnych miesiącach. Kwota ta będzie wyświetlana na formularzu wypłaty w polu ‘Zaliczka podatku do rozliczenia w kolejnych miesiącach’. Kwota ta zostanie doliczona do zaliczki podatku w miesiącu, w którym kwota zaliczka od danego wynagrodzenia ustalona według obowiązujących przepisów będzie niższa niż zaliczka podatku na 31.12.2021r. Zaliczka podatku od naliczanego wynagrodzenia zostanie zwiększona, ale do kwoty nie większej niż wyniosłaby zaliczka podatku od tego wynagrodzenia na 31.12.2021. Kwota dodatkowo pobranej zaliczki zostanie wyświetlona w polu ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’.

Po zaznaczeniu parametru ‘Korekta podatku i ubezpieczeń’ Użytkownik może edytować kwotę zaliczki w polach ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’ i ‘Zaliczka podatku do rozliczenia w kolejnych miesiącach’.

W przypadku, gdy pracownik w danym miesiącu będzie miał kilka wypłat podczas naliczania kolejnej wypłaty będzie ustalana narastająco kwota zaliczki według starych oraz nowych zasad i ostatecznie z wynagrodzenia zostanie pobrana korzystniejsza dla pracownika zaliczka podatku.

Jeśli pracownik w danym miesiącu 2022 roku będzie miał naliczanych kilka wypłat i dojdzie do przekroczenia limitu przychodu 12 800 zł zaliczka podatku w tym miesiącu zostanie pobrana w kwocie wyliczonej bez zastosowania rozporządzenia. W wypłacie przekraczającej 12 800 zł dodatkowo pobrane lub przesunięte na kolejne miesiące zaliczki z wcześniej naliczonych wypłat odpowiednio zwiększą lub obniżą zaliczkę podatku, tak aby globalnie w tym miesiącu zaliczka podatku była wyliczona zgodnie z zasadami wynikającymi z Polskiego Ładu.

Pracownik może złożyć wniosek o niestosowanie przedłużenia terminu poboru zaliczki podatku wynikającego z rozporządzenia. W związku z tym na formularzu pracownika na zakładce [2.Nr ident./podatki] został dodany parametr ‘Nie stosować przedłużenia terminu poboru zaliczki podatku’. Użytkownik ma możliwość ustawienia parametru dla zaznaczonych pracowników za pomocą seryjnej zmiany wartości pola dostępnej w module Płace i Kadry Plus. W przypadku gdy parametr jest zaznaczony zaliczka podatku naliczana jest według zasad obowiązujących od 1.01.2022 r. bez stosowania rozporządzenia.

W przypadku pracowników korzystających ze zwolnienia z PIT w miesiącu przekroczenia limitu zwolnienia zaliczka podatku zostanie wyliczona zgodnie z zasadami wynikającymi z Polskiego Ładu bez zastosowania przedłużenia terminu poboru zaliczki wynikającego z rozporządzenia z 7 stycznia 2022r.

Jeśli w danym miesiącu pracownik ma już naliczoną wypłatę, w której zaliczka podatku była obliczona bez stosowania rozporządzenia w kolejnych wypłatach zostaną zastosowane te same zasady niezależnie od ustawienia parametru ‘Nie stosować przedłużenia terminu poboru zaliczki podatku’.

Pracownik zatrudniony na etat , stawka 4000 zł/mies. W styczniu dodatkowo ma wypłaconą premię 6000 zł.

Wypłata za styczeń 2022 r.

1. Zaliczka podatku naliczona wg zasad obowiązujących w 2022 r.:

10 000 zł –1371zł (składki ZUS) –250 zł (kup) – 494,59 (ulga dla klasy średniej) = 7 884,41 zł

Podstawa opodatkowania: 7884 zł

7884 zł *17% – 425 zł (ulga podat.) = 915,28 zł

Zaliczka podatku: 915 zł

2. Zaliczka podatku naliczona wg zasad obowiązujących 31.12.2021 r.:

10 000 zł –1371 zł (składki ZUS) – 250 zł (kup) = 8379 zł

Podstawa opodatkowania: 8379 zł

8379 zł *17% – 43,76 zł (ulga podatk.) – 668,75 zł (składka zdrow. 7,75%)= 711,92 zł

Zaliczka podatku na 31.12.2021: 712 zł

3. Porównujemy zaliczkę z punktu 1 i 2:

915 zł > 712 zł

W poprzednim roku zaliczka byłaby mniejsza dlatego z wypłaty pobieramy zaliczkę podatku w kwocie 712 zł. Różnica 203 zł zostanie pobrana w kolejnych miesiącach (lub pracownik dopłaci w zeznaniu rocznym). Kwota 203 zł jest zapisana jako ‘Zaliczka podatku do rozliczenia w następnych miesiącach’.

Wypłata za luty 2022 r.

Pracownik w tym miesiącu ma jedynie wynagrodzenie zasadnicze 4000 zł.

1. Zaliczkę podatku naliczona wg zasad obowiązujących w 2022 r.:

4 000 – 548,40 (składki ZUS) –250 (kup) – 0 (ulga dla klasy średniej) = 3 201,60

Podstawa opodatkowania 3202 zł

3202 zł *17% – 425 zł (ulga podat.) = 119,34 zł

Zaliczka podatku: 119 zł

2. Zaliczka podatku wg zasad obowiązujących 31.12.2021 r.:

4 000 zł – 548,40 (składki ZUS) – 250 (kup) = 3 201,60 zł

Podstawa opodatkowania 3202 zł

3202 zł *17% – 43,76 zł ulga podatk. – 267,50 składka zdrow. 7,75%= 233 zł

Zaliczka podatku na 31.12.2021 : 233 zł

3. Porównujemy zaliczkę z punktu 1 i 2.

119 < 233 zł

Zaliczka podatku wyliczona według nowych zasad jest mniejsza niż na 31.12.2021. W poprzednich miesiącach w tym roku pracownik miał obniżoną zaliczkę podatku do zaliczki ustalonej na 31.12.2021 i teraz można tę różnicę pobrać. Pracownik ma do dopłaty zaliczkę w wysokości 203 zł wynikającą z wypłaty za styczeń 2022r. W lutym zaliczka wynosi 119 zł, natomiast licząc wg starych zasad byłaby 233 zł. Zaliczka za luty łącznie z dodatkową zaliczką nie może przekroczyć kwoty podatku 233 zł.

119 + 203 (niepobrany podatek w styczniu) > 233 zł.

W związku z tym w lutym możemy pobrać jedynie 114 zł (119+114=233 zł). Zaliczka podatku w wypłacie za luty wyniesie 233 zł. Kwota 114 zł zostanie wykazana w polu ‘w tym zaliczka podatku pobrana z poprzednich miesięcy’.

Podstawa prawna:

Rozporządzenie Ministra Finansów z dnia 7 stycznia 2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych Dz.U. 2022 poz. 28.

4. Kody tytułu ubezpieczeń. Zaktualizowano słownik kodów tytułu ubezpieczenia zgodnie z rozporządzeniem Ministra Rodziny i Polityki Społecznej z dnia 16 grudnia 2021. Dodano nowe kody 2330 i 2250 oraz zmodyfikowano opisy dla kodów 0941,2501,2511,2601,2701.

W przypadku wybrania kodu 2250 na formularzu pracownika lub umowy cywilnoprawnej automatycznie ustawiać się będzie zgłoszenie do obowiązkowego ubezpieczenia zdrowotnego.

Podstawa prawna:

Rozporządzenie ministra rodziny i polityki społecznej z dnia 16 grudnia 2021 r. zmieniające rozporządzenie w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych, informacji o zawartych umowach o dzieło oraz innych dokumentów (Dz.U. 2021 poz. 2366).

5. Kody zawodów. Dostosowano listę kodów zawodów do Rozporządzenia Ministra Rodziny i Polityki Społecznej z dnia 13 listopada 2021 r

Podstawa prawna:

Rozporządzenie Ministra Rodziny i Polityki Społecznej z dnia 13 listopada 2021 r. zmieniające rozporządzenie w sprawie klasyfikacji zawodów i specjalności na potrzeby rynku pracy oraz zakresu jej stosowania Dz.U. 2021 poz. 2285.

6. Kod terminu składania deklaracji ZUS. Zaktualizowano kody terminów składania deklaracji ZUS. Dodano nowy kod 6 (20 dzień następnego miesiąca), kody 2 i 4 ustawiono jako kody historyczne.

Podczas aktualizacji programu do wersji 2022.2.1 w bazach, w których na 1 stycznia 2022 r. w konfiguracji firmy w gałęzi Zobowiązania wobec ZUS/ PFRON w polu ‘Kod terminu składania deklaracji ZUS’ był ustawiony kod 2 automatycznie ustawi się kod 6.

7. Wydruk Zaświadczenie płatnika składek (ZAS-12). Udostępniono wydruk ZUS ZAS-12- Zaświadczenie płatnika składek składany w przypadku ustalenia prawa do zasiłku chorobowego lub opiekuńczego za dalszy okres. Wydruk jest możliwy do wykonania z poziomu z otwartego formularza pracownika [Podgląd wydruku lub Wydruk danych/ Wydruki płacowe/ Zaświadczenie płatnika składek (ZAS-12)]. W parametrach przed wydrukiem należy podać datę początkową nieobecności, za którą ZUS ma wypłacić zasiłek chorobowy lub opiekuńczy. Dodatkowo można określić, aby na druku był wykazany adres zamieszkania pracownika. Dane w sekcji Informacje o zatrudnieniu/ubezpieczeniu uzupełniane są na podstawie dat dotyczących zatrudnienia i wyrejestrowania z ubezpieczeń w przypadku pracowników zatrudnionych na etat i dat dotyczących ubezpieczenia i wyrejestrowania podanych w danych pracownika na zakładce 4.ubezpieczenie(etat) w przypadku ubezpieczonych wykonujących umowę cywilnoprawną.

Zmiany

1. Umowa PIT-8B 7.Pełnienie.ob.społ.(bez koszt.). W konfiguracji standardowego typu umowy PIT-8B 7.Czyn.związ.zpełn.obow.społ. zmieniono sposób naliczania kosztów uzyskania z ryczałtu na procentowe 20%.

2. Oddelegowanie – ulga dla pracowników. W wypłatach pracowników oddelegowanych do pracy za granicę odprowadzających podatek za granicą nie będzie naliczana ulga dla pracowników (tzw. ulga dla klasy średniej). Kwota ‘Podstawy podatku zagr.’ nie będzie uwzględniana do limitu przychodu, od którego zależy prawo do ulgi dla pracowników podczas naliczania kolejnych wypłat w danym miesiącu.

3. Formularz pracownika. Zmieniono wyświetlanie na formularzu danych kadrowych na zakładce [2.Nr ident./Podatki] informacji o kosztach uzyskania przychodu oraz uldze podatkowej. Dane będą pokazywane zgodnie z ustawioną w programie datą bieżącą, a nie jak wcześniej zgodnie z datą systemową.

4. Formularz właściciela. Zmieniono nazwę sekcji ‘Forma opodatkowania oraz przychód i dochód za poprzedni rok’ na ‘Forma opodatkowania – ustalenie podstawy skł. społecznych’.

5. Wydruki. Na wydrukach płacowych dostępnych z poziomu list płac (Podsumowanie list płac, Zestawienie podsumowań list płac) oraz Rachunku do umowy zostały wprowadzone zmiany w wykazywaniu składki zdrowotnej. Po zmianie wykazywana jest jedynie składka zdrowotna 9%.

6. Wydruki Zaświadczenie płatnika składek Z-3/Z-3a/Z-3b. Dostosowano wydruki Zaświadczenia płatnika składek Z-3/Z-3a/Z-3b do nowych wzorów opublikowanych na stronie zus.pl

7. Współpraca Comarch ERP XL HR z Comarch HRM w modelu usługowym. Dodano komunikat o konieczności wykonania synchronizacji różnicowej przed uruchomieniem synchronizacji pełnej w przypadku próby wykonania pełnej synchronizacji danych kadrowych (kadrowych i/lub binarnych) gdy nie jest ona wymagana.

Poprawiono

1. PIT-11 (27). Poprawiono wykazywanie na deklaracji PIT-11(27) przychodów pracownika do 26 lat, który nie korzystał ze zwolnienia z PIT dla młodych na własny wniosek. Działanie poprawiono.

2. Składka zdrowotna. W przypadku gdy pracownik poniżej 26 roku życia miał naliczone dwie wypłaty i w pierwszej z nich były zastosowane 50% kup i nastąpiło ograniczenie składki zdrowotnej do wysokości zaliczki podatku podczas naliczania drugiej wypłaty, która była na tyle niska, że składka zdrowotna powinna również zostać ograniczona program naliczał zawyżoną składkę zdrowotną. Działalnie poprawiono.

3. Podatki:

- W przypadku gdy w wypłacie był naliczony dodatek oskładkowany i nieopodatkowany to na formularzu wypłaty w polu podstawa podatku wykazywana była niepoprawna wartość. Zaliczka podatku była wyliczana prawidłowo. Działanie poprawiono.

- W przypadku gdy po naliczeniu wypłaty na zakładce [2.Elementy wypłaty] zmieniono wartość jakiegoś elementu na 0 zł to nie przeliczała się wartość ulgi dla pracownika (tzw. Ulga dla klasy średniej). Działanie poprawiono.

- Podczas naliczania kolejnej wypłaty w miesiącu, gdy pracownik osiągał kwotę wynagrodzenia uprawniającą do stosowania ulgi dla pracowników tzw. ulgi dla klasy średniej niepoprawnie naliczała się zaliczka podatku. Działanie poprawiono.

4. Ekwiwalent za niewykorzystany urlop. Podczas dodawania ręcznie w wypłacie elementu Ekwiwalent za niewykorzystany urlop pracownikowi, który miał naliczony limit dodatkowego urlopu wypoczynkowego, gdy na loginie na serwerze był ustawiony język polski pojawiał się komunikat: Konwersja typu danych varchar na typ danych datetime spowodowała utworzenie wartości leżącej poza zakresem. Wykonywanie instrukcji zostało przerwane. Działanie poprawiono.

5. Plan pracy:

- W przypadku gdy pracownik został zwolniony z pracy pierwszego dnia miesiąca na planie pracy wyświetlał się zerowy wymiar czasu pracy w okresie zatrudnienia. Działanie poprawiono.

- Poprawiono wykazywanie wymiaru czasu pracy w okresie zatrudnienia na planie pracy w miesiącu zwolnienia w sytuacji, gdy pracownik został ponownie zatrudniony w kolejnym miesiącu. Działanie poprawiono.

- Edycja planu pracy polegająca na zmianie typu dnia z Pracy na Wolny w dniu, w którym w czasie pracy pracownik miał wprowadzoną nieobecność niepomniejszającą czasu pracy np. Urlop wypoczynkowy (plan) powodowała niepoprawne zapisy w tym dniu, co powodowało rozbieżności pomiędzy wyświetlanym planem pracy Comarch ERP Optima i Comarch HRM. Działanie poprawiono.

6. Limit urlopu wypoczynkowego. W przypadku gdy w konfiguracji firmy był zaznaczony parametr ‘Automatyczne korygowanie stażu pracy o nakładające się okresy nauki i pracy’, pracownik miał więcej niż jeden zapis historyczny i miał przedłużoną umowę przed dniem osiągnięcia 10-letniego stażu pracy program nie wyliczał wyższego wymiaru urlopu. Działanie poprawiono.

7. Dodatkowy limit urlopu. W przypadku gdy pracownik miał odnotowany stopnień niepełnosprawności na określony czas, w trakcie roku otrzymał decyzję o przedłużeniu tego okresu lub o zmianie stopnia niepełnosprawności i zostało to odnotowane przez aktualizację to limit dodatkowego urlopu był naliczany w niepoprawnej wysokości. Działanie poprawiono.

8. Deklaracja PPK. W przypadku gdy naliczono deklarację PPK i od razu zaznaczono parametr ‘Zablokowana’ płatność trafiała do preliminarza płatności jako bufor. Działanie poprawiono.

9. Eksport e-Teczki. W niektórych przypadkach podczas eksportu dokumentacji pojawiał się komunikat o konwersji danych. Działanie poprawiono.

10. Wydruki związane z Polskim Ładem. Poprawiono opis podstawy prawnej na wydrukach Wniosek o niestosowanie ulgi dla pracowników oraz Wniosek o niepobieranie zaliczki podatku

11. Wydruk Limity nieobecności (dla zaznaczonych). Na wydruku przy zaznaczonym parametrze ‘Uwzględniać wykorzystany urlop tylko do podanego dnia’ była wykazywana niepoprawna liczba dni wykorzystanego urlopu na żądanie, gdy zaznaczono większą liczbę pracowników. Działanie poprawiono.

12. Wydruku Opis analityczny (szczeg. skł. ZUS). Na wydruku Opis analityczny (szczeg. skł. ZUS) – wydruk dla każdego pracownika, w sekcji suma dla danego wydziału w polu dotyczącym składki rentowej finansowanej przez pracownika wykazywana była kwota składki emerytalnej. Działanie poprawiono.

13. Wydruk Zwolnienia Lekarskie w okresie zasiłkowym. W przypadku, gdy w danej firmie występowali pracownicy o takich samych nazwiskach i imionach wykonując wydruk dla zaznaczonych niepoprawnie wykazywana była wartość w sekcji Razem. Działanie poprawiono.